马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

йҷҲиӢҘж„ҡпјҢе®үеҫҪиҙўз»ҸеӨ§еӯҰйҮ‘иһҚеӯҰйҷўеүҜж•ҷжҺҲпјӣзЁӢд№Ұи¶ҠпјҢзҫҺеӣҪе ӘиҗЁж–ҜеӨ§еӯҰеҚҡеЈ«з ”з©¶з”ҹпјӣеј зҸ©пјҲйҖҡи®ҜдҪңиҖ…пјүпјҢдёӯеӣҪзӨҫдјҡ科еӯҰйҷўйҮ‘иһҚз ”з©¶жүҖеүҜз ”з©¶е‘ҳпјӣи’ӢжҙҒиҢ№пјҢе®үеҫҪиҙўз»ҸеӨ§еӯҰйҮ‘иһҚеӯҰйҷўзЎ•еЈ«з ”究з”ҹгҖӮ

еј•з”Ёж јејҸпјҡйҷҲиӢҘж„ҡ,зЁӢд№Ұи¶Ҡ,еј зҸ©зӯү.ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©зҡ„дёҚзЎ®е®ҡжҖ§еҸҠеә”еҜ№зӯ–з•ҘпјҡдёҖз§Қе®Ўж…Һзӣ‘з®ЎжҖқи·Ҝзҡ„еҖҹйүҙ[J].еҶңжқ‘йҮ‘иһҚз ”з©¶,2023(06):68-80. гҖҢж‘ҳиҰҒгҖҚж°”еҖҷеҸҳеҢ–е’Ңж°”еҖҷжІ»зҗҶзҡ„дёҚзЎ®е®ҡжҖ§жӯЈж—ҘзӣҠжҲҗдёәеҶІеҮ»йҮ‘иһҚеёӮеңәзҡ„йҮҚиҰҒеӣ зҙ пјҢиҝ«дҪҝйҮ‘иһҚжңәжһ„еҝ…йЎ»жӯЈи§Ҷж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©гҖӮзҺ°йҳ¶ж®өпјҢд»ҘдҝЎжҒҜжҠ«йңІе’ҢеҺӢеҠӣжөӢиҜ•дёәзқҖеҠӣзӮ№пјҢеӣҪйҷ…йҮ‘иһҚз»„з»ҮжңҹжңӣйҖҡиҝҮеёӮеңәд»·ж јеҸ‘зҺ°е’ҢиҮӘеҠЁи°ғиҠӮзҡ„еҠҹиғҪе®һзҺ°йЈҺйҷ©еӨ„зҪ®гҖӮдҪҶжҳҜпјҢж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©е…·жңүзі»з»ҹжҖ§гҖҒй«ҳеәҰдёҚзЎ®е®ҡжҖ§зӯүжңүеҲ«дәҺдј з»ҹйҮ‘иһҚйЈҺйҷ©зҡ„зү№еҫҒпјҢе…¶зү№ж®ҠжҖ§еҶіе®ҡдәҶзҺ°иЎҢзҡ„йЈҺйҷ©еӨ„зҪ®ж–№ејҸеҸҜиғҪеӨұж•ҲгҖӮи®әж–ҮжҸҗеҮәе»әз«ӢдёҖз§Қе…Ёж–°зҡ„ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©еӨ„зҪ®жЎҶжһ¶пјҡеҖҹз”Ёе®Ҹи§Ӯе®Ўж…Һзҡ„зҗҶеҝөе’Ңе·Ҙе…·жҗӯе»әйў„йҳІжҖ§ж”ҝзӯ–жЎҶжһ¶гҖӮе…·дҪ“иҖҢиЁҖпјҢзӣ‘з®ЎйғЁй—ЁеҸҜд»Ҙи®ҫзҪ®ж°”еҖҷйҖҶе‘Ёжңҹиө„жң¬зј“еҶІиҰҒжұӮпјҢеҜ№йҮ‘иһҚдҪ“зі»еҶ…ж°”еҖҷйЈҺйҷ©зҲҶеҸ‘зҡ„е…ій”®жңәжһ„пјҢеҢ…жӢ¬дҝқйҷ©е…¬еҸёгҖҒдёӯе°Ҹ银иЎҢе’Ңзү№е®ҡең°еҢәйҮ‘иһҚжңәжһ„пјҢйҷ„еҠ йўқеӨ–зӣ‘з®ЎпјҢ并充еҲҶиҝҗз”Ёе®Ҹи§Ӯе®Ўж…Һж”ҝзӯ–е·Ҙе…·з®ұпјҢеҰӮиө„жң¬е……и¶ізҺҮе’Ңиҙ·ж¬ҫж•°йҮҸйҷҗеҲ¶гҖӮжӯӨеӨ–пјҢзӘ—еҸЈжҢҮеҜје’ҢеҠ ејәи·ЁеўғйЈҺйҷ©зҡ„йҳІиҢғе’ҢеӣҪйҷ…еҗҲдҪңд№ҹжҳҜжңүж•Ҳзҡ„йЈҺйҷ©еӨ„зҪ®ж–№ејҸгҖӮ

гҖҢе…ій”®иҜҚгҖҚйҮ‘иһҚзі»з»ҹпјӣж°”еҖҷйЈҺйҷ©пјӣй«ҳеәҰдёҚзЎ®е®ҡжҖ§пјӣе®Ўж…Һзӣ‘з®Ў

дёҖгҖҒеј•иЁҖ е…ҡзҡ„дәҢеҚҒеӨ§жҠҘе‘Ҡејәи°ғпјҡдёӯеӣҪдјҡз§ҜжһҒеҸӮдёҺеә”еҜ№ж°”еҖҷеҸҳеҢ–е…ЁзҗғжІ»зҗҶпјҢ继з»ӯжҺЁеҠЁз»ҝиүІеҸ‘еұ•пјҢдҝғиҝӣдәәдёҺиҮӘ然е’Ңи°җе…ұз”ҹпјӣе®Ңе–„ж”ҜжҢҒз»ҝиүІеҸ‘еұ•зҡ„иҙўзЁҺгҖҒйҮ‘иһҚгҖҒжҠ•иө„гҖҒд»·ж јж”ҝзӯ–е’Ңж ҮеҮҶдҪ“зі»пјҢеҸ‘еұ•з»ҝиүІдҪҺзўідә§дёҡпјҢеҒҘе…Ёиө„жәҗзҺҜеўғиҰҒзҙ еёӮеңәеҢ–й…ҚзҪ®дҪ“зі»гҖӮйҮ‘иһҚеёӮеңәзҡ„иө„жәҗй…ҚзҪ®еҠҹиғҪдҪҝе…¶жҲҗдёәж°”еҖҷжІ»зҗҶзҡ„е…ій”®дёҖзҺҜпјҡйҮ‘иһҚеёӮеңәеҸҜд»Ҙж’¬еҠЁиө„жәҗжөҒеҮәй«ҳзўідә§дёҡпјҢиҝӣе…Ҙз»ҝиүІдә§дёҡпјҢжҺЁеҠЁдә§дёҡз»“жһ„дјҳеҢ–еҚҮзә§пјҢж¶Ҳиҙ№жЁЎејҸдҪҺзўіиҪ¬еҸҳпјҢд»ҘеҮҸзј“ж°”еҖҷеҸҳеҢ–иҝӣзЁӢгҖӮ дҪҶдёҚеҸҜеҗҰи®Өзҡ„жҳҜпјҢж°”еҖҷеҸҳеҢ–еҸҠж°”еҖҷжІ»зҗҶзҡ„дёҚзЎ®е®ҡжҖ§д№ҹдҪҝйҮ‘иһҚзі»з»ҹйқўдёҙеүҚжүҖжңӘзҹҘзҡ„ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©пјҢеҚіж°”еҖҷеҸҳеҢ–жҲ–ж°”еҖҷжІ»зҗҶиғҪеӨҹеј•иө·йҮ‘иһҚжңәжһ„йқһжӯЈеёёиө„дә§еҮҸеҖјжҚҹеӨұе’ҢиҙҹеҖәеўһеҠ гҖӮжһҒз«Ҝж°”еҖҷдәӢ件зҡ„еҸ‘з”ҹд»ҘеҸҠдёәзј“и§Је’ҢйҖӮеә”ж°”еҖҷеҸҳеҢ–ж”ҝзӯ–зҡ„еҮәеҸ°дјҡдҪңдёәеӨ–йғЁеӣ зҙ еҶІеҮ»йҮ‘иһҚеёӮеңәпјҢеңЁж°”еҖҷйЈҺйҷ©е°ҡжңӘеҫ—еҲ°е……еҲҶе®ҡд»·зҡ„жғ…еҶөдёӢпјҢеј•иө·ж°”еҖҷзӣёе…ізҡ„иө„дә§д»·еҖјеҮҸжҚҹпјҢеҜјиҮҙйҮ‘иһҚзі»з»ҹж•ҙдҪ“йЈҺйҷ©дёҠеҚҮпјҢз ҙеқҸйҮ‘иһҚзі»з»ҹзЁіе®ҡгҖӮз”ұдәҺйҮ‘иһҚзі»з»ҹдёҺе®һдҪ“з»ҸжөҺй—ҙеӯҳеңЁй«ҳеәҰзҡ„е…іиҒ”жҖ§пјҢйҮ‘иһҚйЈҺйҷ©еңЁйҮ‘иһҚзі»з»ҹдёҺе®һдҪ“з»ҸжөҺй—ҙеӯҳеңЁеҠЁжҖҒжӯЈеҸҚйҰҲжңәеҲ¶пјҢз»ҸжөҺйЎәе‘ЁжңҹжҖ§дјҡйҖҡиҝҮйҮ‘иһҚеҠ йҖҹеҷЁж”ҫеӨ§з»ҸжөҺе‘Ёжңҹзҡ„жіўеҠЁзЁӢеәҰпјҢеҠ еү§йҮ‘иһҚйғЁй—Ёзҡ„дёҚзЁіе®ҡжҖ§гҖӮеӣ жӯӨпјҢж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©еҜ№йҮ‘иһҚеёӮеңәе’ҢйҮ‘иһҚжңәжһ„зҡ„еҪұе“ҚдјҡеңЁйҮ‘иһҚдҪ“зі»еҶ…пјҢд»ҘеҸҠеңЁйҮ‘иһҚдҪ“зі»дёҺе®һдҪ“з»ҸжөҺд№Ӣй—ҙеҪўжҲҗиҮӘжҲ‘ејәеҢ–зҡ„вҖңеҸҚйҰҲй“ҫи·ҜвҖқпјҢиҜҘвҖңеҸҚйҰҲй“ҫи·ҜвҖқдјҡеҠ еү§йҮ‘иһҚйғЁй—Ёзҡ„дёҚзЁіе®ҡжҖ§пјҢ继иҖҢеј•еҸ‘йҮ‘иһҚеҚұжңәгҖҒз»ҸжөҺеҚұжңәз”ҡиҮізӨҫдјҡеҚұжңәпјҢйҖ жҲҗйҡҫд»Ҙдј°йҮҸзҡ„дёҘйҮҚеҗҺжһңгҖӮ еҰӮдҪ•еӨ„зҪ®ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©дёҚд»…е·Із»ҸжҲҗдёәж–°ж—¶д»ЈйҮ‘иһҚйўҶеҹҹеӯҰжңҜз ”з©¶зҡ„зғӯзӮ№е’ҢеүҚжІҝй—®йўҳпјҢиҖҢдё”д№ҹжҳҜзҺ°е®һдёӯдәҹйңҖйҮҚи§Ҷе’Ңи§ЈеҶізҡ„й—®йўҳгҖӮж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©зҡ„зӢ¬зү№д№ӢеӨ„еңЁдәҺе…¶е…·жңүж·ұиҝңеҪұе“ҚгҖҒеҸҜйў„и§ҒжҖ§е’ҢдёҚеҸҜйҖҶиҪ¬жҖ§гҖӮе®ғ们жң¬иҙЁдёҠд№ҹжҳҜеҶ…з”ҹзҡ„е’Ңзі»з»ҹжҖ§зҡ„пјҢеӣ иҖҢжңүеҸҜиғҪеҪұе“Қж•ҙдёӘз»ҸжөҺе’ҢйҮ‘иһҚдҪ“зі»пјҲNGFSпјҢ2019пјүгҖӮеңЁе®һи·өйўҶеҹҹпјҢеӣҪйҷ…йҮ‘иһҚз»„з»ҮеҰӮйҮ‘иһҚзЁіе®ҡзҗҶдәӢдјҡпјҲFinancial Stability BoardпјҢ FSBпјүе’ҢеӨ®иЎҢдёҺзӣ‘з®Ўжңәжһ„з»ҝиүІйҮ‘иһҚзҪ‘з»ңпјҲCentral Banks and Supervisors Network for Greening the Financial SystemпјҢ NGFSпјүпјҢе·ІеҸ‘еёғдёҖзі»еҲ—ж°”еҖҷдҝЎжҒҜжҠ«йңІж ҮеҮҶе’Ңж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©иҜ„дј°жҢҮеј•пјҢйј“еҠұеҗ„иЎҢдёҡжҠ«йңІж°”еҖҷйЈҺйҷ©ж•һеҸЈпјҢдҝғиҝӣеҗ„йҮ‘иһҚйғЁй—ЁејҖеұ•еүҚзһ»жҖ§жғ…жҷҜеҲҶжһҗе’Ңж°”еҖҷеҺӢеҠӣжөӢиҜ•пјҢзӣ®зҡ„жҳҜз”ұеёӮеңәд»·ж јеҸ‘зҺ°е……еҲҶе®һзҺ°ж°”еҖҷйЈҺйҷ©еҗҲзҗҶе®ҡд»·пјҢиҝӣиҖҢеҸ‘жҢҘеёӮеңәзҡ„иҮӘеҠЁзҹ«жӯЈеҠҹиғҪпјҢжҠ‘еҲ¶зі»з»ҹжҖ§йҮ‘иһҚйЈҺйҷ©зҡ„еҸ‘з”ҹгҖӮ然иҖҢпјҢж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©ж¶үеҸҠдёҚж–ӯеҸҳеҢ–зҡ„зү©зҗҶгҖҒзӨҫдјҡе’Ңз»ҸжөҺзҺ°иұЎй—ҙеӨҚжқӮзҡ„иҝһй”ҒеҸҚеә”пјҲChenet et al.пјҢ2021пјүпјҢеҗҢж—¶еӣҪйҷ…清算银иЎҢпјҲBank for International SettlementsпјҢ BISпјүеҸ‘зҺ°жӯӨзұ»йЈҺйҷ©жң¬иҙЁдёҠе…·жңүй«ҳеәҰдёҚзЎ®е®ҡжҖ§зҡ„зү№еҫҒпјҲBolton et al.пјҢ2020пјүпјҢиҝҷйҳ»зўҚдәҶж°”еҖҷйЈҺйҷ©е®ҡд»·зҡ„е®һзҺ°пјҢд»ҘеёӮеңәдёәдё»еҜјзҡ„еӨ„зҪ®ж°”еҖҷйЈҺйҷ©зҡ„жүӢж®өеҸҜиғҪйқўдёҙеӨұж•ҲгҖӮ дёәжӯӨпјҢжң¬ж–Үе°ҶиҝӣдёҖжӯҘеҲҶжһҗж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©й«ҳеәҰдёҚзЎ®е®ҡжҖ§пјҢ并еңЁдј з»ҹеӨ„зҪ®зӯ–з•Ҙзҡ„еҹәзЎҖдёҠпјҢжҸҗеҮәдёҖз§Қж–°зҡ„еӨ„зҪ®жҖқи·ҜпјҡеҖҹз”Ёе®Ҹи§Ӯе®Ўж…Һзҡ„зҗҶеҝөе’Ңе·Ҙе…·жҗӯе»әйў„йҳІжҖ§ж”ҝзӯ–жЎҶжһ¶гҖӮжҗӯе»әйў„йҳІжҖ§жЎҶжһ¶жңүеҠ©дәҺе°ҶиҜҘйЈҺйҷ©жүјжқҖеңЁж‘ҮзҜ®йҮҢпјҢжҲ–еңЁйЈҺйҷ©зҲҶеҸ‘ж—¶йҳІжӯўжҚҹеӨұжү©ж•ЈпјҢд»ҺиҖҢеңЁжәҗеӨҙдёҠи§ЈеҶіж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©й«ҳеәҰдёҚзЎ®е®ҡжҖ§зҡ„й—®йўҳгҖӮйүҙдәҺе®Ҹи§Ӯе®Ўж…Һж”ҝзӯ–жҳҜзҺ°д»Ҡз»ҙжҠӨйҮ‘иһҚзЁіе®ҡгҖҒйҳІиҢғзі»з»ҹжҖ§йҮ‘иһҚйЈҺйҷ©зҡ„жңүж•ҲжүӢж®өпјҢжң¬ж–Үи®ӨдёәеҖҹз”Ёе®Ҹи§Ӯе®Ўж…Һзҡ„зҗҶеҝөе’Ңе·Ҙе…·жҗӯе»әйў„йҳІжҖ§жЎҶжһ¶еҸҜд»Ҙжңүж•ҲеӨ„зҪ®ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©гҖӮйқўеҜ№ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©зҡ„зү№ж®ҠжҖ§пјҢж”ҝеәңеә”е……еҲҶеҸ‘жҢҘдё»и§ӮиғҪеҠЁжҖ§пјҢеңЁдёҚж–ӯзҡ„е°қиҜ•дёӯпјҢжүҫеҲ°еӨ„зҪ®йЈҺйҷ©зҡ„жңҖдјҳи§ЈгҖӮ

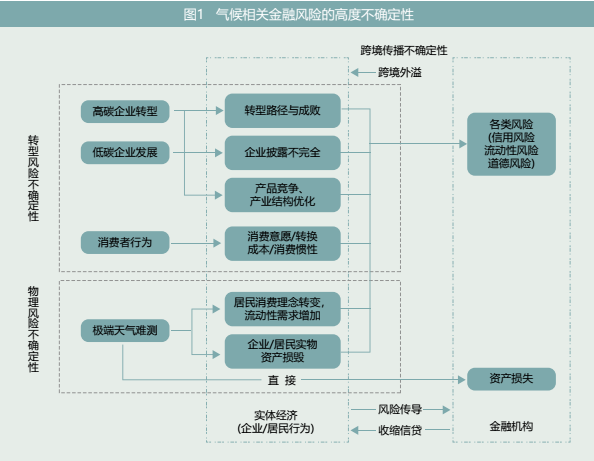

дәҢгҖҒж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©зҡ„й«ҳеәҰдёҚзЎ®е®ҡжҖ§ ж°”еҖҷзӣёе…ійЈҺйҷ©е…·жңүзі»з»ҹжҖ§е’Ңе…ЁзҗғжҖ§зҡ„еҶ…еңЁеұһжҖ§пјҲBolton et al.пјҢ2020пјүпјҢйЈҺйҷ©жһҒжҳ“йҖҡиҝҮеӨҡзӮ№зҲҶеҸ‘еҸҠиҝһй”ҒеҸҚеә”дёҠеҚҮиҮіе…Ёзҗғзі»з»ҹжҖ§еұӮйқўгҖӮдҫқжҚ®FSBзҡ„еҲ’еҲҶж ҮеҮҶпјҢж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©еҸҜеҲҶдёәиҪ¬еһӢйЈҺйҷ©е’Ңзү©зҗҶйЈҺйҷ©гҖӮиҪ¬еһӢйЈҺйҷ©дё»иҰҒжҢҮеҗ„еӣҪж°”еҖҷзӣёе…іж”ҝзӯ–гҖҒжі•еҫӢ法规гҖҒз”ҹдә§жҠҖжңҜд»ҘеҸҠеёӮеңәеҸӮдёҺиҖ…еҒҸеҘҪзӯүзӨҫдјҡз»ҸжөҺиҰҒзҙ дёәеҮҸиҪ»жҲ–йҖӮеә”ж°”еҖҷеҸҳеҢ–еҸ‘з”ҹиҪ¬еҸҳпјҢйҖ жҲҗзҡ„йҮ‘иһҚжңәжһ„иө„дә§иҙҹеҖәиЎЁжҒ¶еҢ–пјӣзү©зҗҶйЈҺйҷ©еҲҷжҢҮжһҒз«Ҝж°”еҖҷдәӢ件еҸ‘з”ҹжүҖеҜјиҮҙзҡ„йҮ‘иһҚжңәжһ„иө„дә§иҙҹеҖәиЎЁеҸ—жҚҹгҖӮиҪ¬еһӢйЈҺйҷ©е’Ңзү©зҗҶйЈҺйҷ©еҸҜд»Ҙзӣёдә’иҪ¬еҢ–гҖӮзҹӯжңҹиҪ¬еһӢйЈҺйҷ©зҡ„йҷҚдҪҺпјҢеҚід»Ҙжӣҙжё©е’Ңзҡ„зӨҫдјҡз»ҸжөҺиҪ¬еҸҳйқўеҜ№ж°”еҖҷеҸҳеҢ–пјҢдјҡеҮҸж…ўж°”еҖҷжІ»зҗҶзҡ„жӯҘдјҗпјҢиҮҙдҪҝжһҒз«Ҝж°”еҖҷеҸ‘з”ҹжҰӮзҺҮеўһеҠ пјҢиҝӣиҖҢзү©зҗҶйЈҺйҷ©дёҠеҚҮгҖӮжӯӨеӨ–пјҢдёӨз§ҚйЈҺйҷ©д№ҹжңүеҮ зҺҮеҸ еҠ еҸ‘з”ҹпјҢеҶІеҮ»е…ЁзҗғйҮ‘иһҚзЁіе®ҡгҖӮ ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©зҡ„жң¬иҙЁжҳҜй«ҳеәҰдёҚзЎ®е®ҡжҖ§гҖӮй«ҳеәҰдёҚзЎ®е®ҡжҖ§жҳҜжҢҮдёҖз§ҚжІЎжңүд»»дҪ•еҹәзЎҖеҪўжҲҗд»»дҪ•еҸҜи®Ўз®—жҰӮзҺҮзҡ„жғ…еҶөпјҲKeynesпјҢ1936пјүгҖӮе…·дҪ“еҲ°йҮ‘иһҚеёӮеңәдёҠпјҢй«ҳеәҰдёҚзЎ®е®ҡжҖ§иҜҙжҳҺж— жі•дёәжҹҗдёҖеҪұе“ҚйҮ‘иһҚиЎҢдёҡйЈҺйҷ©зҡ„еӣ зҙ жҢҮе®ҡе…·дҪ“жңүж•Ҳзҡ„жҰӮзҺҮеҜҶеәҰе’ҢеҲҶеёғеҮҪж•°гҖӮиҝҷдёҖзү№ж®ҠжҖ§иҙЁе№Іжү°дәҶдј з»ҹе®ҡд»·жЁЎеһӢеҒҮи®ҫеүҚжҸҗзҡ„жҲҗз«ӢпјҢиөӢдәҲдәҶж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©еҢәеҲ«дәҺдј з»ҹйҮ‘иһҚйЈҺйҷ©зҡ„иҝҘ然дёҚеҗҢзҡ„зү№жҖ§вҖ”вҖ”е®ҡд»·еӣ°йҡҫгҖӮ пјҲдёҖпјүиҪ¬еһӢйЈҺйҷ©зҡ„дёҚзЎ®е®ҡжҖ§ вҖңзўіеҮҸжҺ’вҖқжҳҜж°”еҖҷжІ»зҗҶзҡ„йҮҚиҰҒжҢҮеҜјж–№й’ҲпјҢжҳҜе®һзҺ°вҖңеҸҢзўівҖқзӣ®ж Үзҡ„еҝ…з”ұд№Ӣи·ҜгҖӮдёҺе…¶зӣёе…ізҡ„ж”ҝзӯ–е’ҢжҺӘж–ҪйўҒеёғдјҡеј•еҸ‘з”ҹдә§е’Ңж¶Ҳиҙ№жЁЎејҸзҡ„йҮҚиҰҒеҸҳиҝҒпјҢиҝӣиҖҢжҝҖиө·йҮ‘иһҚзі»з»ҹеҶ…иө„дә§д»·еҖјеӨ§е№…еәҰжіўеҠЁе’Ңиө„дә§з»“жһ„иҪ¬еҸҳгҖӮдё–з•Ңеҗ„еӣҪвҖңзўіеҮҸжҺ’вҖқиҝӣзЁӢзҡ„еӨ§еҠӣжҺЁиҝӣж„Ҹе‘ізқҖйҮ‘иһҚиЎҢдёҡеңЁзҹӯжңҹеҶ…жҲ–е°Ҷйқўдёҙиҫғй«ҳзҡ„иҪ¬еһӢйЈҺйҷ©гҖӮдҪҶжҳҜпјҢвҖңзўіеҮҸжҺ’вҖқеј•иө·зҡ„зӨҫдјҡз»ҸжөҺеҸҚеә”ж¶өзӣ–дәҶеӨ§йҮҸзҡ„еҸҜиғҪжҖ§пјҢеҢ…жӢ¬дәҶж”ҝзӯ–гҖҒдә§дёҡгҖҒжҠҖжңҜгҖҒең°зјҳж”ҝжІ»гҖҒзӨҫдјҡе’ҢдёӘдәәиЎҢдёәзӯүйҡҸж—¶й—ҙжј”еҸҳзҡ„жүҖжңүеҸҜиғҪжғ…еҶөпјҲChenet et al.пјҢ2021пјүгҖӮжғ…жҷҜзҡ„еӨҡж ·жҖ§е’ҢеӨҚжқӮжҖ§йҳ»зўҚдәҶйҮ‘иһҚжңәжһ„йҮҸеҢ–иҪ¬еһӢйЈҺйҷ©еҜ№йҮ‘иһҚиЎҢдёҡзҡ„еҶІеҮ»пјҢеҖҹеёӮеңәжқҘдёәиҪ¬еһӢйЈҺйҷ©еҗҲзҗҶе®ҡд»·е…·жңүиҫғй«ҳйҡҫеәҰгҖӮе°Ҫз®ЎеҰӮжӯӨпјҢд»ҺзҗҶи®әдёҠжҺўи®ЁиҪ¬еһӢйЈҺйҷ©дёҚзЎ®е®ҡжҖ§зҡ„жқҘжәҗпјҢиғҪдёәиҜҘйЈҺйҷ©зҡ„еӨ„зҪ®жҸҗдҫӣжңүзӣҠеё®еҠ©гҖӮ 1.й«ҳзўідјҒдёҡиҪ¬еһӢеёҰжқҘзҡ„дёҚзЎ®е®ҡжҖ§ й«ҳзўідјҒдёҡиҪ¬еһӢеҚҮзә§е§Ӣз»ҲжҳҜе®һзҺ°вҖңзўіеҮҸжҺ’вҖқпјҢиҝӣиЎҢж°”еҖҷжІ»зҗҶзҡ„йҰ–иҰҒзӘҒз ҙеҸЈд№ӢдёҖгҖӮйҮ‘иһҚжңәжһ„еңЁе…¶дёӯеҠҝеҝ…дјҡжү®жј”дёҫи¶іиҪ»йҮҚзҡ„иһҚиө„и§’иүІпјҢж»Ўи¶ій«ҳзўідјҒдёҡиҙӯд№°ж–°и®ҫеӨҮгҖҒз ”еҸ‘ж–°жҠҖжңҜзӯүж–№йқўзҡ„иө„йҮ‘йңҖжұӮгҖӮгҖҠG20иҪ¬еһӢйҮ‘иһҚжЎҶжһ¶гҖӢзҡ„иө·иҚүд№ҹдҫ§йқўиҜҒжҳҺдәҶйҮ‘иһҚжңәжһ„дёәй«ҳзўідә§дёҡиҪ¬еһӢжҸҗдҫӣиһҚиө„зҡ„еҗҲзҗҶжҖ§е’Ңеҝ…иҰҒжҖ§гҖӮз”ұжӯӨпјҢй«ҳзўіиЎҢдёҡзҡ„иҪ¬еһӢйЈҺйҷ©еҸҜйҖҡиҝҮиһҚиө„жё йҒ“дј йҖ’еҲ°йҮ‘иһҚиЎҢдёҡпјҢжҲҗдёәйҮ‘иһҚиЎҢдёҡиҪ¬еһӢйЈҺйҷ©зҡ„жқҘжәҗд№ӢдёҖгҖӮеҪ“еүҚй«ҳзўідјҒдёҡзҡ„иҪ¬еһӢеҸҠе…¶еҜ№йҮ‘иһҚиЎҢдёҡзҡ„еҪұе“Қд»ҚйқўдёҙзқҖи®ёеӨҡдёҚзЎ®е®ҡжҖ§гҖӮ йҰ–е…ҲпјҢй«ҳзўідјҒдёҡиҪ¬еһӢи·Ҝеҫ„дёҚжё…жҷ°пјҢиҪ¬еһӢз»“жһңе°ҡеҸ–еҶідәҺиҜёеӨҡдёҚзЎ®е®ҡиҰҒзҙ пјҢеҰӮж”ҝзӯ–еҮәеҸ°е’ҢжҠҖжңҜиҝӣжӯҘгҖӮзўізЁҺе’ҢзўідәӨжҳ“еёӮеңәзҡ„ж”ҝзӯ–е®һж–ҪдјҡеҠ еү§й«ҳзўідјҒдёҡзҡ„иҪ¬еһӢеҺӢеҠӣпјҢдҪҺзўідјҒдёҡзҡ„з ҙеқҸжҖ§еҲӣж–°жӣҙеҸҜиғҪзӣҙжҺҘдҝғдҪҝжҹҗдёҖй«ҳзўіиЎҢдёҡж¶ҲеӨұгҖӮиҖҢ碳收йӣҶе’ҢеӮЁеӯҳжҠҖжңҜзҡ„жҲҗзҶҹеҲҷиғҪзЁіе®ҡй«ҳзўідјҒдёҡзҡ„иҪ¬еһӢи„ҡжӯҘгҖӮй«ҳзўідјҒдёҡе®Ңе…ЁдёҚиҪ¬еһӢе’ҢиҪ¬еһӢеӨұиҙҘйғҪдјҡйҖ жҲҗе…¶жҠөжҠје“Ғд»·еҖјдёӢйҷҚпјҢдёҚиүҜиҙ·ж¬ҫзҺҮдёҠеҚҮпјҢиҝӣиҖҢжҸҗй«ҳйҮ‘иһҚиЎҢдёҡзҡ„дҝЎз”ЁйЈҺйҷ©гҖӮеҸҚд№ӢпјҢиӢҘй«ҳзўідјҒдёҡжҲҗеҠҹиҪ¬еһӢдјҡдҪҝе…¶иҺ·еҫ—жӣҙеҠ зЁіеҒҘзҡ„зҺ°йҮ‘жөҒпјҢдјҒдёҡд»·еҖјжҸҗеҚҮпјҢйҮ‘иһҚжңәжһ„йқўдёҙзҡ„дҝЎз”ЁйЈҺйҷ©дёӢйҷҚгҖӮ然иҖҢпјҢж°”еҖҷжІ»зҗҶж”ҝзӯ–еӯҳеңЁеҸҳеҢ–зҡ„еҸҜиғҪжҖ§пјҢй«ҳзўідјҒдёҡйқўеҜ№еҸҳеҢ–зҡ„ж°”еҖҷжІ»зҗҶж”ҝзӯ–дјҡдҪңеҮәе·®ејӮеҢ–зҡ„и°ғж•ҙиҪ¬еһӢзӯ–з•ҘпјҢдё”й«ҳзўідјҒдёҡжҳҜеҗҰдјҡйҖүжӢ©иҪ¬еһӢд»ҘеҸҠй«ҳзўідјҒдёҡиҪ¬еһӢжҲҗеҠҹзҡ„жҰӮзҺҮд№ҹжңӘеҸҜзҹҘпјҢеӣ жӯӨпјҢй«ҳзўідјҒдёҡзҡ„иҪ¬еһӢи·Ҝеҫ„д»ҘеҸҠиҪ¬еһӢз»“жһңе‘ҲзҺ°й«ҳеәҰдёҚзЎ®е®ҡжҖ§пјҢй«ҳзўідјҒдёҡиҪ¬еһӢеј•еҸ‘зҡ„еҗ„зұ»йЈҺйҷ©д№ҹеӯҳеңЁй«ҳеәҰдёҚзЎ®е®ҡжҖ§гҖӮ е…¶ж¬ЎпјҢеҸ—ең°зҗҶеӣ зҙ йҷҗеҲ¶пјҢй«ҳзўідјҒдёҡиҪ¬еһӢеңЁдёҚеҗҢең°еҢәйқўдёҙзҡ„йҡҫжҳ“зЁӢеәҰд№ҹдёҚе°ҪзӣёеҗҢгҖӮд»ҘжҲ‘еӣҪдёәдҫӢпјҢжҲ‘еӣҪиҘҝеҚ—ең°еҢәе…·жңүеҸ‘еұ•жё…жҙҒиғҪжәҗзҡ„еӨ©з„¶дјҳеҠҝпјҢеҪ“ең°й«ҳзўідјҒдёҡиҪ¬еһӢз”ұдәҺдё°еҜҢзҡ„жё…жҙҒиғҪжәҗж”Ҝж’‘жӣҙдёәе®№жҳ“гҖӮиҖҢеңЁдјҒдёҡеҜҶйӣҶе’ҢдәәеҸЈеҜҶйӣҶзҡ„дёңйғЁең°еҢәпјҢжё…жҙҒиғҪжәҗзҡ„еҸ‘еұ•иғҪеҗҰиҝҪиө¶дёҠдҪҺзўіиҪ¬еһӢзҡ„иҰҒжұӮд»ҚжңӘеҸҜзҹҘгҖӮиҝҷдёҖдёҚзЎ®е®ҡжҖ§иҝ«дҪҝдёҚеҗҢең°еҢәзҡ„йҮ‘иһҚжңәжһ„еҝ…йЎ»е·®ејӮеҢ–еәҰйҮҸиҪ¬еһӢйЈҺйҷ©гҖӮжё…жҙҒиғҪжәҗзҡ„и·Ёең°еҢәиҫ“йҖҒеҰӮвҖңиҘҝз”өдёңйҖҒвҖқйЎ№зӣ®иҝӣдёҖжӯҘжҸҗй«ҳдәҶдјҒдёҡиҪ¬еһӢйЈҺйҷ©зҡ„еәҰйҮҸйҡҫеәҰпјҢйҒ‘и®әзӣёе…іеҹәзЎҖи®ҫж–Ҫе»әи®ҫеҸҠе…¶дёӯзҡ„еҲ©зӣҠзә зә·гҖӮйүҙдәҺй«ҳзўідјҒдёҡиҪ¬еһӢзҡ„йҡҫжҳ“зЁӢеәҰеӣ ең°еҢәиҖҢејӮпјҢиӢҘдјҒдёҡиҪ¬еһӢеӣ°йҡҫпјҢйҮ‘иһҚжңәжһ„зҡ„иө„дә§иҙҹеҖәиЎЁеҸҜиғҪдјҡйқўдёҙйЈҺйҷ©гҖҒдёҚиүҜиө„дә§еўһеҠ е’Ңиө„дә§иҙ¬еҖјзҡ„жҢ‘жҲҳгҖӮ еҶҚж¬ЎпјҢиҪ¬еһӢйҮҚеҺӢдёӢпјҢй«ҳзўідјҒдёҡжңүеҠЁеҠӣйҮҮеҸ–вҖңжҙ—з»ҝвҖқжүӢж®өд»ҘиҺ·еҫ—иҪ¬еһӢиһҚиө„пјҢеҜ№е…¶еҸҜжҢҒз»ӯеҸ‘еұ•ж–№жЎҲеҚіиҪ¬еһӢж–№жЎҲзҫҺеҢ–еҠ е·Ҙз”ҡиҮіеј„иҷҡдҪңеҒҮгҖӮй«ҳзўідјҒдёҡжүҖйҖ’дәӨзҡ„ж–№жЎҲе’Ңе…·дҪ“зҡ„е®һж–ҪиҝҮзЁӢд№Ӣй—ҙзҡ„е·®и·қйҡҫд»Ҙйў„жөӢдј°и®ЎпјҢйҖ жҲҗдёҺе…¶иҙ·ж¬ҫе®ҡд»·зҡ„дёҚеҮҶзЎ®жҖ§гҖӮиҝҷдёҖдҝЎжҒҜдёҚеҜ№з§°зҺ°иұЎзҡ„ж„Ҳжј”ж„ҲзғҲдјҡи®©йҮ‘иһҚжңәжһ„жҡҙйңІдәҺжӣҙй«ҳзҡ„йҒ“еҫ·йЈҺйҷ©дёӯгҖӮжӯӨеӨ–пјҢиҪ¬еһӢйҮ‘иһҚзҡ„еҸ‘еұ•жӯЈеӨ„еңЁиө·е§Ӣйҳ¶ж®өпјҢеӣҪйҷ…зӨҫдјҡзјәд№ҸеҜ№й«ҳзўідјҒдёҡиҪ¬еһӢжҰӮеҝөе’Ңж–№жЎҲзҡ„з•Ңе®ҡж ҮеҮҶгҖӮеңЁжӯӨеҹәзЎҖдёҠпјҢиӢҘеҶҚж— з¬¬дёүж–№жңәжһ„е®ЎжҹҘзӣ‘зқЈпјҢйҮ‘иһҚжңәжһ„дјҡз”ұдәҺвҖңжҙ—з»ҝвҖқиЎҢдёәзҡ„зҢ–зҚ—еӨ„дәҺиҝҮеәҰйЈҺйҷ©зҠ¶жҖҒгҖӮ жңҖеҗҺпјҢйҮ‘иһҚиЎҢдёҡеҜ№е…¶жүҖжҢҒжңүй«ҳзўідә§дёҡзҡ„иө„дә§ж•°йҮҸжҠ«йңІдёҚе®Ңе…ЁпјҢ并жңӘжҳҺзЎ®еҢәеҲҶеҮәиҪ¬еһӢиһҚиө„вҖ”вҖ”иҝҷд№ҹеҸ—еҲ¶дәҺеҜ№иҪ¬еһӢж–№жЎҲзҡ„з•Ңе®ҡж ҮеҮҶе°ҡдёҚжҳҺзЎ®гҖӮжңүе…іж•°жҚ®дҝЎжҒҜдјјд№ҺеҸӘиғҪд»Һиө„йҮ‘жҺҘ收方й«ҳзўідјҒдёҡзҡ„иө„дә§иҙҹеҖәиЎЁдёӯдј°и®ЎпјҢеҪұе“Қе®һиҜҒеҲҶжһҗзҡ„ејҖеұ•дёҺжҺўи®ЁгҖӮ 2.дҪҺзўідјҒдёҡеҸ‘еұ•еёҰжқҘзҡ„дёҚзЎ®е®ҡжҖ§ еӨ§еҠӣжү¶жҢҒз»ҝиүІдҪҺзўідјҒдёҡеҸ‘еұ•жҳҜиҝӣиЎҢж°”еҖҷжІ»зҗҶзҡ„еҸҰдёҖйҮҚиҰҒеҲҮе…ҘзӮ№гҖӮдёәе“Қеә”ж”ҝеәңвҖңдҪҺзўіеҮҸжҺ’вҖқзҡ„еҸ·еҸ¬пјҢйҮ‘иһҚжңәжһ„дјҡеҗ‘з¬ҰеҗҲж ҮеҮҶзҡ„дҪҺзўідјҒдёҡжҸҗдҫӣз»ҝиүІиҙ·ж¬ҫгҖӮз”ұжӯӨпјҢдҪҺзўідјҒдёҡеҸ‘еұ•йЈҺйҷ©д№ҹдјҡдј еҜјиҮійҮ‘иһҚиЎҢдёҡпјҢжһ„жҲҗиҪ¬еһӢйЈҺйҷ©гҖӮдҪҶжҳҜпјҢз»ҝиүІдјҒдёҡеҸ‘еұ•еҸҠе…¶еҜ№йҮ‘иһҚиЎҢдёҡзҡ„еҪұе“Қд№ҹе…·жңүеӨҡйҮҚдёҚзЎ®е®ҡжҖ§гҖӮ дә§е“Ғз«һдәүжҖ§жҳҜдҪҺзўідјҒдёҡеҸ‘еұ•дёҚзЎ®е®ҡжҖ§зҡ„йҰ–иҰҒжқҘжәҗгҖӮж–°е…ҙдҪҺзўідјҒдёҡзҡ„дә§е“ҒеӨҡеӨ„дәҺдә§е“Ғз”ҹе‘Ҫе‘ЁжңҹзҗҶи®әзҡ„еј•е…Ҙжңҹе’ҢжҲҗй•ҝжңҹгҖӮ并且пјҢе°Ҫз®ЎдҪҺзўідә§е“ҒжҳҜзҺҜеўғеҸӢеҘҪеһӢдә§е“ҒпјҢжҳ“еҸ—еҲ°з»ҝиүІж¶Ҳиҙ№иҖ…зҡ„иҝҪжҚ§пјҢдҪҶжҳҜпјҢеҸ—еҲ¶дәҺй«ҳжҠҖжңҜз ”еҸ‘е’Ңеј•иҝӣжҲҗжң¬пјҢдҪҺзўідә§е“ҒеҸҜиғҪеңЁе…¶д»–е…ій”®иҠӮзӮ№пјҢеҰӮдә§е“Ғзҡ„еҠҹиғҪе’Ңд»·ж јдёҠпјҢзјәд№Ҹз«һдәүдјҳеҠҝгҖӮжңҖе…ёеһӢзҡ„еҚідёәж–°иғҪжәҗжұҪиҪҰдә§дёҡгҖӮзӣ®еүҚпјҢж–°иғҪжәҗжұҪиҪҰе……з”өж—¶й—ҙй•ҝгҖҒз»ӯиҲӘжңүйҷҗпјҢеҫҲйҡҫж»Ўи¶ій•ҝйҖ”йңҖиҰҒгҖӮзӣёжҜ”дәҺжұҪжІ№иҪҰпјҢж–°иғҪжәҗжұҪиҪҰеңЁй•ҝйҖ”иҝҗиҫ“еёӮеңәдёҠж¬ зјәз«һдәүдјҳеҠҝгҖӮеҸҰеӨ–пјҢж–°жҠҖжңҜзҡ„жҷ®еҸҠеә”з”Ёд»ҚйңҖиҰҒеӨ§йҮҸзҡ„иө„йҮ‘жҠ•е…ҘпјҢиҖҢиө„йҮ‘жқҘжәҗеӯҳеңЁдёҖе®ҡзҡ„дёҚзЎ®е®ҡжҖ§пјҢжүҖиғҪжҠ•е…Ҙзҡ„иө„йҮ‘ж•°йҮҸе’Ңж—¶й—ҙиҝӣеұ•йғҪеҫҲйҡҫйў„и®ЎгҖӮдҪҺзўідјҒдёҡеҸ‘еұ•еүҚжҷҜзҡ„й«ҳеәҰдёҚзЎ®е®ҡжҖ§йҡҗеҗ«зқҖе…¶жңӘжқҘзҺ°йҮ‘жөҒзҡ„дёҚзЎ®е®ҡжҖ§пјҢдҪҝйҮ‘иһҚжңәжһ„йқўдёҙжңӘзҹҘзҡ„дҝЎз”ЁйЈҺйҷ©гҖӮ дҪҺзўідјҒдёҡзҡ„еҸ‘еұ•еҲӣж–°д№ҹдјҡеҲӣйҖ ж–°иЎҢдёҡпјҢжӣҝд»Јж—§иЎҢдёҡпјҢжҺЁеҠЁдә§дёҡз»“жһ„дјҳеҢ–еҚҮзә§гҖӮдҪҶж–°иЎҢдёҡзҡ„еҮәзҺ°е…·жңүдёҚеҸҜйў„и§ҒжҖ§пјҢиў«е…¶жҺЁеҠЁзҡ„дә§дёҡй—ҙзҡ„жӣҝд»Јж•Ҳеә”е’ҢеёӮеңәд»ҪйўқжӣҙжӣҝпјҢдјҡеҗҢж—¶еҪұе“Қж–°ж—§иЎҢдёҡзҡ„зӣёеҜ№д»·ж јгҖҒзӣҲеҲ©иғҪеҠӣе’ҢдјҒдёҡд»·еҖјпјҢйҮ‘иһҚиЎҢдёҡзҡ„дҝЎз”ЁйЈҺйҷ©д№ҹеҸ—жӯӨзүөиҝһжіўеҠЁгҖӮж–°е…ҙиЎҢдёҡжҳҜеүҚжүҖжңӘжңүзҡ„ж–°дәӢзү©пјҢзјәе°‘еҺҶеҸІж•°жҚ®пјҢйҷҗеҲ¶дәҶзҺ°иЎҢзҡ„е®ҡйҮҸжЁЎеһӢеҜ№е…¶еҸ‘еұ•и¶ӢеҠҝеҒҡеҮәжӯЈзЎ®жЁЎжӢҹпјҢиҝҷжҸҗй«ҳдәҶдҪҺзўідјҒдёҡеҸ‘еұ•йЈҺйҷ©зҡ„иЎЎйҮҸйҡҫеәҰгҖӮ еҶҚиҖ…пјҢдёҖдәӣдјҒдёҡиҖғиҷ‘еҲ°йҖҡиҝҮз»ҝиүІйҮ‘иһҚдә§е“ҒиһҚиө„иғҪеёҰжқҘжҪңеңЁзҡ„дјҒдёҡеЈ°иӘүе’ҢеҪўиұЎж”¶зӣҠпјҢеңЁйқһејәеҲ¶е’Ңйқһз»ҹдёҖзҡ„дҝЎжҒҜжҠ«йңІиҰҒжұӮдёӢе’ҢзӢ¬з«Ӣ第дёүж–№жңәжһ„е®ЎжҹҘзјәеӨұзҡ„жғ…еҶөдёӢпјҢ他们жңүеҠЁжңәйҖүжӢ©йҡҗзһ’дјӘйҖ дёҖдәӣйҮҚиҰҒзҡ„ж°”еҖҷзӣёе…ідҝЎжҒҜпјҢд»Ҙж»Ўи¶із»ҝиүІйҮ‘иһҚдә§е“Ғзҡ„иһҚиө„ж ҮеҮҶпјҢиҝҷеҗҢж ·еҠ еӨ§дәҶйҮ‘иһҚжңәжһ„йқўдёҙзҡ„йҒ“еҫ·йЈҺйҷ©гҖӮ 3.ж¶Ҳиҙ№иҖ…иЎҢдёәеёҰжқҘзҡ„дёҚзЎ®е®ҡжҖ§ ж¶Ҳиҙ№иҖ…дҪҺзўіж¶Ҳиҙ№жЁЎејҸзҡ„ж·ұеҢ–жҳҜејҖеұ•ж°”еҖҷжІ»зҗҶе·ҘдҪңзҡ„йҮҚдёӯд№ӢйҮҚгҖӮе®ғдёҚд»…дёҺдҪҺзўідјҒдёҡеҸ‘еұ•е’Ңй«ҳзўідјҒдёҡиҪ¬еһӢзҡ„еүҚжҷҜжҒҜжҒҜзӣёе…іпјҢд№ҹдјҡйҖҡиҝҮиҝҷдёӨиҖ…й—ҙжҺҘеҪұе“ҚеҲ°йҮ‘иһҚжңәжһ„иҪ¬еһӢйЈҺйҷ©зҡ„еҸ‘з”ҹгҖӮиӢҘж¶Ҳиҙ№иҖ…иғҪи®ӨиҜҶеҲ°дҪҺзўідә§е“ҒзӢ¬зү№зҡ„з»ҝиүІдјҳеҠҝпјҢеҪўжҲҗдҪҺзўіж¶Ҳиҙ№еҒҸеҘҪпјҢиҝҷдјҡеҲ©еҘҪдәҺдҪҺзўідә§е“ҒжҺЁе№ҝй”Җе”®пјҢйҷҚдҪҺдҪҺзўідјҒдёҡеҸ‘еұ•йЈҺйҷ©гҖӮиҖҢй«ҳзўідјҒдёҡзҡ„е®ўжҲ·жөҒеӨұд№ҹдјҡеҖ’йҖје…¶иҝӣиЎҢдҪҺзўіиҪ¬еһӢпјҢжҝҖеҠұиҪ¬еһӢж–°жҠҖжңҜе’Ңж–°йҒ“и·Ҝзҡ„з ”еҸ‘е’ҢжҺўзҙўпјҢжҸҗй«ҳиҪ¬еһӢжҲҗеҠҹзҡ„жҰӮзҺҮгҖӮеҰӮжӯӨпјҢдёҠиҝ°зҡ„дёӨзӮ№йЈҺйҷ©еқҮдјҡдёӢйҷҚпјҢжңҖз»ҲдјҡйҷҚдҪҺйҮ‘иһҚиҪ¬еһӢйЈҺйҷ©еҸ‘з”ҹзҡ„еҸҜиғҪжҖ§гҖӮдҪҶжҳҜпјҢдҪҺзўіж¶Ҳиҙ№жЁЎејҸ并йқһеҸҜд»ҘеңЁдёҖжңқдёҖеӨ•е®һзҺ°пјҢж¶Ҳиҙ№иҖ…жқғиЎЎеҲ©ејҠдёӢзҡ„йҖүжӢ©дҪҝж¶Ҳиҙ№иЎҢдёәе…·жңүй«ҳеәҰдёҚзЎ®е®ҡжҖ§гҖӮ жңҖзӣҙжҺҘзҡ„йҳ»зўҚжҳҜж¶Ҳиҙ№иҖ…еҸҜиғҪж— еҠӣжҲ–дёҚж„ҝиҙӯд№°д»·ж јжӣҙй«ҳзҡ„дҪҺзўідә§е“ҒгҖӮдҪҺзўідјҒдёҡжҠҖжңҜеј•иҝӣжҲ–з ”еҸ‘еҜјиҮҙзҡ„дјҒдёҡжҠ•иө„жҲҗжң¬дёҠж¶ЁпјҢжҲ–иҖ…дҫӣеә”й“ҫдёӯдёҠжёёдјҒдёҡвҖңйҷҚзўіеҮҸжҺ’вҖқжҲҗжң¬зҡ„иҪ¬е«ҒйғҪдјҡйҖ жҲҗдҪҺзўідә§е“Ғзҡ„жңҖз»Ҳд»·ж јдёҠеҚҮпјҲзҷҪзҰҸиҗҚпјҢ2011пјүгҖӮеҸ—йў„з®—зәҰжқҹзҡ„еҪұе“ҚпјҢж¶Ҳиҙ№иҖ…еҸҜиғҪж— еҠӣиҙӯд№°д»·ж јжӣҙй«ҳзҡ„дҪҺзўідә§е“ҒпјҢжҲ–иҖ…ж¶Ҳиҙ№иҖ…и®Өдёәдә§е“Ғзҡ„ж°”еҖҷжәўд»·и¶…иҝҮдәҶеҝғзҗҶйў„жңҹпјҢдә§е“Ғзҡ„жҖ§д»·жҜ”еҸҳдҪҺпјҢд№ҹдёҚж„ҝиҙӯд№°дҪҺзўідә§е“ҒгҖӮиҝҷдёӨз§Қжғ…еҶөйғҪйҳ»зўҚдәҶдҪҺзўіж¶Ҳиҙ№жЁЎејҸзҡ„еҪўжҲҗпјҢи®©ж¶Ҳиҙ№иҖ…иЎҢдёәйҡҫд»Ҙйў„жөӢгҖӮ иҪ¬жҚўжҲҗжң¬е’Ңж¶Ҳиҙ№жғҜжҖ§жҳҜдҪҝж¶Ҳиҙ№иҖ…иЎҢдёәй«ҳеәҰдёҚзЎ®е®ҡзҡ„еҸҰдёҖеҺҹеӣ гҖӮж¶Ҳиҙ№иҖ…д»Һж¶Ҳиҙ№дёҖз§ҚиғҪжәҗиҪ¬жҚўдёәеҸҰдёҖз§Қж–°иғҪжәҗйңҖиҰҒжӣҙжҚўй…ҚеҘ—зҡ„и®ҫеӨҮжҲ–иҝһжҺҘзәҝи·ҜпјҢж¶үеҸҠеҲ°ж—¶й—ҙе’ҢиҙўеҜҢзҡ„еҸҢйҮҚиҪ¬жҚўжҲҗжң¬гҖӮеңЁйқһејәеҲ¶жҖ§иҰҒжұӮдёӢпјҢж¶Ҳиҙ№иҖ…еҸҜиғҪдёҚж„ҝж„Ҹд»ҳеҮәзӣёеҜ№дәҺиҮӘиә«йў„з®—зәҰжқҹиҫғй«ҳзҡ„иҪ¬жҚўжҲҗжң¬пјҢд»ҺиҖҢдёҚж„ҝд»Һй«ҳзўіж¶Ҳиҙ№иҪ¬дёәдҪҺзўіж¶Ҳиҙ№гҖӮдёҺжӯӨеҗҢж—¶пјҢеңЁеҲӣж–°жү©еј жӣІзәҝзҗҶи®әдёӯпјҢе§Ӣз»ҲеӯҳеңЁиҗҪеҗҺеһӢж¶Ҳиҙ№иҖ…вҖ”вҖ”жҹҗдәӣж¶Ҳиҙ№иҖ…еӣ дёәеҜ№жңӘзҹҘдәӢзү©зҡ„жҒҗжғ§дёҚж„ҝжҺҘеҸ—ж–°дә§е“ҒпјҢ他们еҸӘдјҡйҖүжӢ©е·Із»Ҹд№ жғҜзҡ„ж—§дә§е“ҒгҖӮиҪ¬жҚўжҲҗжң¬е’Ңж¶Ҳиҙ№жғҜжҖ§зҡ„дёӘдҪ“е·®ејӮжңҖз»Ҳи®©жҖ»дҪ“ж¶Ҳиҙ№иҖ…зҡ„иЎҢдёәйҡҫд»ҘеәҰйҮҸгҖӮй«ҳзўідјҒдёҡиҪ¬еһӢе’ҢдҪҺзўідјҒдёҡеҸ‘еұ•зҡ„дёҚзЎ®е®ҡжҖ§еӣ жӯӨиҝӣдёҖжӯҘжү©еӨ§гҖӮ й«ҳзўідјҒдёҡиҪ¬еһӢгҖҒдҪҺзўідјҒдёҡеҸ‘еұ•е’Ңж¶Ҳиҙ№иҖ…иЎҢдёәзҡ„дёҚзЎ®е®ҡжҖ§дҪҝйҮ‘иһҚеёӮеңәеҜ№дәҺж°”еҖҷзӣёе…іиө„дә§е®ҡд»·еӣ°йҡҫпјҢжҳҜйҮ‘иһҚиЎҢдёҡиҪ¬еһӢйЈҺйҷ©дёҚзЎ®е®ҡжҖ§зҡ„еӨ–еңЁиЎЁзҺ°гҖӮжӯӨеӨ–пјҢеҰӮжһңж”ҝеәңзјәд№Ҹз»ҹдёҖзҡ„й«ҳзўіе’ҢдҪҺзўідјҒдёҡз•Ңе®ҡж ҮеҮҶжҲ–еҗҚеҪ•пјҢ银иЎҢеҝ…йЎ»дҫқжҚ®иҮӘиә«зҡ„еҶ…йғЁи§„еҲҷйҖүжӢ©й«ҳзўіиҪ¬еһӢйЎ№зӣ®е’Ңз»ҝиүІйЎ№зӣ®жҠ•иө„пјҢиҝҷдјҡдҪҝе…¶жүҝжӢ…дёҚеҝ…иҰҒзҡ„иҪ¬еһӢйЈҺйҷ©ж•һеҸЈгҖӮиҖҢзӣёе…іж”ҝзӯ–е’ҢиҜ„дј°дҪ“зі»зҡ„е»әз«ӢеҒҘе…ЁжңүеҠ©дәҺйҮ‘иһҚиЎҢдёҡйҷҚдҪҺиҝҷзұ»иҪ¬еһӢйЈҺйҷ©гҖӮ пјҲдәҢпјүзү©зҗҶйЈҺйҷ©зҡ„дёҚзЎ®е®ҡжҖ§ жһҒз«Ҝж°”еҖҷдәӢ件жҳҜй«ҳеәҰдёҚзЎ®е®ҡзҡ„вҖңдҪҺеҸҜиғҪжҖ§-й«ҳеҪұе“ҚдәӢ件вҖқпјҲIPCCпјҢ2021пјүпјҢе…·жңүдёҚеҸҜзҹҘжҖ§е’Ңй«ҳеҚұе®іжҖ§зҡ„зү№зӮ№гҖӮе®ғзҡ„еҸ‘з”ҹдјҡзӣҙжҺҘеҜ№е®һзү©иө„дә§йҖ жҲҗе·ЁйўқжҚҹеӨұпјҢеҪұе“Қд»Һ家еәӯеҲ°дјҒдёҡзҡ„иө„дә§иҙҹеҖәиЎЁпјӣиҝӣиҖҢдҪҝеҫ—йЈҺйҷ©д»Һе…¬еҸёе’Ң家еәӯеұӮйқўејҖе§ӢпјҢйҖҡиҝҮз»Ҹе…ёзҡ„еёӮеңәгҖҒдҝЎиҙ·гҖҒжөҒеҠЁжҖ§е’Ңж“ҚдҪңйЈҺйҷ©пјҢеҲ°иҫҫйҮ‘иһҚеёӮеңәеұӮйқўгҖӮйҡҸеҗҺпјҢйЈҺйҷ©еҸҜд»ҘйҖҡиҝҮйҮ‘иһҚжңәжһ„зҡ„жҠ•иө„з»„еҗҲдј ж’ӯжҲҗдёәзі»з»ҹжҖ§йЈҺйҷ©пјҲDowпјҢ2000пјүгҖӮйҮ‘иһҚиЎҢдёҡе’Ңе®һдҪ“з»ҸжөҺй—ҙзҡ„вҖңеҸҚйҰҲй“ҫи·ҜвҖқдјҡиҝӣдёҖжӯҘдј ж’ӯйЈҺйҷ©е’ҢжҚҹеӨұгҖӮз”ұжӯӨпјҢжһҒз«Ҝж°”еҖҷдәӢ件引иө·зҡ„зӣҙжҺҘжҚҹеӨұдјҡйҖҡиҝҮеӨҡз§ҚеӨҡж ·зҡ„дј ж’ӯжё йҒ“жү©ж•ЈпјҢдҪҝйҮ‘иһҚиЎҢдёҡйқўдёҙзқҖй«ҳеәҰдёҚзЎ®е®ҡзҡ„зү©зҗҶйЈҺйҷ©гҖӮ 1.жһҒз«Ҝж°”еҖҷзӣҙжҺҘеҪұе“Қзҡ„дёҚзЎ®е®ҡжҖ§ жһҒз«Ҝж°”еҖҷдәӢ件具жңүеҸ‘з”ҹжҰӮзҺҮе’ҢжҚҹеӨұеҲҶеёғзҡ„еҸҢйҮҚдёҚеҸҜйў„зҹҘжҖ§гҖӮе®ғжҳҜеҗ„иҮӘ然з”ҹжҖҒеңҲеұӮзӢ¬иҮӘжј”еҢ–е’Ңзӣёдә’дәӨз»Үзҡ„з»“жһңгҖӮе…¶жҲҗеӣ еӨҚжқӮпјҢеҸ‘з”ҹзҪ•и§ҒпјҢеҜјиҮҙеӯҰиҖ…еҫҲйҡҫ收йӣҶжҚ•жҚүеҲ°и¶іеӨҹзҡ„еӨҡз»ҙеәҰеҺҶеҸІж•°жҚ®гҖӮзҺ°жңү科еӯҰжҠҖжңҜд№ҹдёҚеӨҹжҲҗзҶҹпјҢж— жі•еҜ№иҝҷз§ҚеӨҡдёӘеӯҗзі»з»ҹй—ҙзҡ„иҖҰеҗҲе…іиҒ”жғ…еҪўиҝӣиЎҢжЁЎжӢҹгҖӮеӣ жӯӨпјҢзҺ°йҳ¶ж®өйҡҫд»Ҙе®һзҺ°еҜ№жһҒз«Ҝж°”еҖҷдәӢ件еҸ‘з”ҹзҡ„з§Қзұ»гҖҒең°зӮ№еҸҠжҢҒз»ӯж—¶й—ҙзҡ„зІҫеҮҶйў„жөӢгҖӮеҰӮпјҢ2021е№ҙ7жңҲеңЁжҲ‘еӣҪжІіеҚ—еҸ‘з”ҹзҡ„жһҒз«ҜжҡҙйӣЁдәӢ件пјҢдәӢеҗҺеҲҶжһҗиҜҒжҳҺдәҶе…¶еҸҜйў„жҠҘжҖ§еҹәдәҺзҺ°жңүжҠҖжңҜжһҒе…¶жңүйҷҗпјҲеј дә‘жөҺзӯүпјҢ2022пјүгҖӮжӯӨеӨ–пјҢжһҒз«Ҝж°”еҖҷдәӢ件жүҖеҜјиҮҙзҡ„йҮ‘иһҚжңәжһ„зӣҙжҺҘе’Ңй—ҙжҺҘзҡ„иө„дә§жҚҹеӨұд№ҹдёҚеҸҜзҹҘгҖӮеҸҜиғҪеҸ‘з”ҹзҡ„жһҒз«Ҝж°”еҖҷдәӢ件з§Қзұ»еӨҡж ·пјҢж—¶й—ҙй•ҝзҹӯдёҚдёҖпјҢйҮ‘иһҚжңәжһ„зҡ„жҚҹеӨұж•°йўқд№ҹдјҡйҡҸд№Ӣд»Һе®Ңе…ЁжҚҹеӨұеҲ°е®Ңе…ЁдёҚжҚҹеӨұдёҚзӯүгҖӮйҮ‘иһҚжңәжһ„жүҖйқўдёҙзҡ„иө„дә§йЈҺйҷ©зҡ„дёҚзЎ®е®ҡжҖ§д№ҹжҳҜзү©зҗҶйЈҺйҷ©дёҚзЎ®е®ҡжҖ§зҡ„з»„жҲҗйғЁеҲҶгҖӮ 2.йҖҡиҝҮе®һдҪ“з»ҸжөҺй—ҙжҺҘеҪұе“Қзҡ„дёҚзЎ®е®ҡжҖ§ зӣ®еүҚпјҢж°”еҖҷеҸҳеҢ–дёҺиҮӘ然зҒҫе®іеҸ‘з”ҹзҡ„йў‘зҺҮи¶ҠжқҘи¶Ҡй«ҳпјҢеҸ—е…¶еҪұе“ҚжңҖдёәзӣҙжҺҘзҡ„жҳҜеҶңдёҡйғЁй—ЁпјҲи°·ж”ҝгҖҒдҪ•жіҪпјҢ2021пјүгҖӮеңЁе…¶еҪұе“ҚдёӢпјҢеҶң民收е…Ҙж°ҙе№ідёӢйҷҚпјҢдҝЎз”ЁйЈҺйҷ©дёҠеҚҮгҖӮиҖҢдёӯе°Ҹ银иЎҢжҳҜдёәвҖңдёүеҶңвҖқзҫӨдҪ“жҸҗдҫӣдҝЎиҙ·зҡ„дё»еҠӣеҶӣпјҢеӣ жӯӨпјҢе…¶йқўдёҙзҡ„зү©зҗҶйЈҺйҷ©жӣҙй«ҳгҖӮеҗҢж ·пјҢжҢҒжңүеӣәе®ҡиө„дә§иҫғеӨҡзҡ„иЎҢдёҡпјҢеҰӮжҲҝең°дә§гҖҒйҮҚе·ҘдјҒдёҡгҖҒеҲ¶йҖ дёҡе’ҢдәӨйҖҡиҝҗиҫ“дёҡпјҢд№ҹеӨ„еңЁиў«еҶІеҮ»зҡ„еүҚжІҝгҖӮжһҒз«Ҝж°”еҖҷеҸ‘з”ҹйҖ жҲҗе®һзү©иө„дә§жҚҹжҜҒпјҢдјҒдёҡжӯЈеёёз»ҸиҗҘжҙ»еҠЁйҡҫд»Ҙз»ҙжҢҒпјҢиө„йҮ‘жөҒж–ӯиЈӮпјҢиҝҳж¬ҫиғҪеҠӣдёӢйҷҚгҖӮдјҒдёҡиў«иҝ«йҖүжӢ©иЈҒе‘ҳпјҢеұ…ж°‘еӨұдёҡзҺҮдёҠеҚҮпјҢиҝҳж¬ҫиғҪеҠӣд№ҹйҡҸд№ӢдёӢйҷҚгҖӮеҸҰеӨ–пјҢжһҒз«Ҝж°”еҖҷеҸ‘з”ҹд№ҹеҸҜиғҪдјҡзӣҙжҺҘжҚҹжҜҒеұ…ж°‘жңҖйҮҚиҰҒзҡ„еӣәе®ҡиө„дә§вҖ”вҖ”жҲҝдә§д»·еҖјгҖӮеӣ жӯӨйҮ‘иһҚжңәжһ„дјҡйқўдёҙдјҒдёҡе’Ңеұ…ж°‘еҸҢйҮҚдҝЎз”ЁйЈҺйҷ©дёҠеҚҮе’ҢжҠөжҠје“Ғд»·еҖјдёӢйҷҚзҡ„еұҖйқўгҖӮйҮҚе·ҘдёҡеҸ‘иҫҫең°еҢәзҡ„йҮ‘иһҚжңәжһ„е°Өз”ҡгҖӮдҪҶжҳҜпјҢеҗ„дёӘдјҒдёҡд№Ӣй—ҙе’ҢдёӘдҪ“еұ…ж°‘д№Ӣй—ҙзҡ„иө„дә§иҙҹеҖәиЎЁжғ…еҶөеӨ§зӣёеҫ„еәӯпјҢжҜҸдёӘең°еҢәд№Ӣй—ҙзҡ„дә§дёҡгҖҒдёӘдҪ“дјҒдёҡе’Ңеұ…ж°‘зҡ„жғ…еҶөд№ҹдёҚе°ҪзӣёеҗҢгҖӮдјҙйҡҸзқҖжһҒз«Ҝж°”еҖҷеҸ‘з”ҹзҡ„еӨҡж ·жҖ§пјҢе®һдҪ“з»ҸжөҺеҜ№йҮ‘иһҚдҪ“зі»йҖҡиҝҮдҝЎз”ЁйЈҺйҷ©жё йҒ“еҪўжҲҗзҡ„еҪұе“ҚеҚғеҸҳдёҮеҢ–пјҢе…·дҪ“зҡ„жҚҹеӨұжғ…еҶөд№ҹдјҡеҚғе·®дёҮеҲ«гҖӮ жӯӨеӨ–пјҢдёәжҒўеӨҚз”ҹдә§з”ҹжҙ»пјҢжҲ–иҖ…з”ұжһҒз«Ҝж°”еҖҷдәӢ件еҶІеҮ»еј•иө·дәҶеұ…ж°‘ж¶Ҳиҙ№зҗҶеҝөе’ҢйЈҺйҷ©еҒҸеҘҪзҡ„еҸҳеҢ–пјҢ家еәӯе’ҢдјҒдёҡеҸҜиғҪдјҡзӘҒ然еўһеҠ еҜ№жөҒеҠЁжҖ§зҡ„йңҖжұӮпјҢдҪҝйҮ‘иһҚжңәжһ„йқўдёҙдёҘеі»зҡ„жөҒеҠЁжҖ§йЈҺйҷ©гҖӮдҪҶиҝҷз§ҚйңҖжұӮеҸ—еҲ°ж¶Ҳиҙ№иҖ…иЎҢдёәдёҚзЎ®е®ҡжҖ§зҡ„еҪұе“Қйҡҫд»ҘжҸҗеүҚйў„жөӢгҖӮйҮ‘иһҚжңәжһ„д№Ӣй—ҙзҡ„жөҒеҠЁжҖ§йңҖжұӮеҸ—ж°”еҖҷдәӢ件зҡ„еҪұе“Қд№ҹдјҡеўһеҠ пјҲOlovssonпјҢ2018пјүгҖӮеӣ жӯӨпјҢе®һдҪ“з»ҸжөҺйҖҡиҝҮжөҒеҠЁжҖ§жё йҒ“еҪұе“ҚйҮ‘иһҚзі»з»ҹзЁіе®ҡпјҢд№ҹжҳҜйҮ‘иһҚиЎҢдёҡжүҖйқўдёҙзҡ„зү©зҗҶйЈҺйҷ©дёҚзЎ®е®ҡжҖ§зҡ„жқҘжәҗгҖӮ еҠ еү§дёҠиҝ°дёҚзЎ®е®ҡжҖ§зҡ„жҳҜжһҒз«Ҝж°”еҖҷдәӢ件еҜ№е®һдҪ“з»ҸжөҺзҡ„еҪұе“ҚдјҡйҖҡиҝҮдҫӣеә”й“ҫжё йҒ“еңЁеӣҪеҶ…и·Ёең°еҢәе’Ңи·ЁиЎҢдёҡдј йҖ’гҖӮдҫӢеҰӮпјҢз”ҹдә§и®ҫеӨҮзҡ„жҚҹеӨұи®©еҲ¶йҖ дёҡиў«иҝ«еҒңдә§пјҢж— жі•з”ҹдә§е…¶д»–иЎҢдёҡйҮҚиҰҒзҡ„дёӯй—ҙе•Ҷе“ҒпјӣдәӨйҖҡиҝҗиҫ“е·Ҙе…·жҲ–иҖ…йҒ“и·Ҝзҡ„жҚҹжҜҒеҲҷеҜјиҮҙеҗ„иЎҢдёҡдёӯй—ҙе•Ҷе“Ғе’ҢжңҖз»Ҳе•Ҷе“Ғиҝҗиҫ“еӣ°йҡҫгҖӮеҸ—е…¶дёҚеҲ©еҪұе“ҚпјҢеӣҪеҶ…е…¶д»–ең°еҢәе•Ҷе“Ғзҡ„з”ҹдә§дёҺд»·ж јдјҡдә§з”ҹжіўеҠЁпјҢиҝӣиҖҢжіўеҸҠж•ҙдҪ“з»ҸжөҺдёӯзҡ„ж¶Ҳиҙ№гҖҒеӯҳиҙ·ж¬ҫиЎҢдёәе’ҢдјҒдёҡзҡ„зҺ°йҮ‘жөҒпјҢеҶҚйҖҡиҝҮдёҠиҝ°жё йҒ“дј жҹ“иҮіе…¶д»–ең°еҢәйҮ‘иһҚжңәжһ„зҡ„иө„дә§иҙҹеҖәиЎЁгҖӮжһҒз«Ҝж°”еҖҷзҡ„еҸ‘з”ҹеҜ№е®һдҪ“з»ҸжөҺзҡ„еҶІеҮ»з”ұжӯӨеҪұе“ҚиҮіж•ҙдёӘйҮ‘иһҚдёҡпјҢдҪҝйҮ‘иһҚзі»з»ҹйқўдёҙжһҒз«ҜдёҚзЎ®е®ҡзҡ„зү©зҗҶйЈҺйҷ©гҖӮ пјҲдёүпјүйҮ‘иһҚиЎҢдёҡдёҺе®һдҪ“з»ҸжөҺй—ҙвҖңеҸҚйҰҲй“ҫи·ҜвҖқзҡ„дёҚзЎ®е®ҡжҖ§ йҮ‘иһҚиЎҢдёҡдёҺе®һдҪ“з»ҸжөҺд№Ӣй—ҙйқһзәҝжҖ§зҡ„иҒ”зі»пјҢзү№еҲ«жҳҜвҖңеҸҚйҰҲй“ҫи·ҜвҖқзҡ„еӯҳеңЁпјҢдјҡж”ҫеӨ§иҪ¬еһӢе’Ңзү©зҗҶйЈҺйҷ©зҡ„дёҚзЎ®е®ҡжҖ§пјҢ并дҝғдҪҝжҚҹеӨұе’ҢйЈҺйҷ©дёҠеҚҮеҲ°зі»з»ҹжҖ§еұӮйқўгҖӮ иҪ¬еһӢйЈҺйҷ©зҡ„вҖңеҸҚйҰҲй“ҫи·ҜвҖқдё»иҰҒеӯҳеңЁдәҺй«ҳпјҲдҪҺпјүзўідјҒдёҡе’ҢйҮ‘иһҚжңәжһ„д№Ӣй—ҙгҖӮжҹҗдёҖиЎҢдёҡзҡ„жҹҗдёӘй«ҳзўідјҒдёҡиҪ¬еһӢеӨұиҙҘжҲ–иҖ…еҸ—дҪҺзўідјҒдёҡз ҙеқҸжҖ§еҲӣж–°зҡ„еҶІеҮ»з ҙдә§дјҡеҗ‘йҮ‘иһҚжңәжһ„дј йҖ’иҙҹйқўвҖңдҝЎеҸ·вҖқпјҢдҪҝйҮ‘иһҚжңәжһ„еҮҸе°‘еҜ№еҗҢзұ»й«ҳзўідјҒдёҡзҡ„жҠ•иө„гҖӮеҗҢзұ»й«ҳзўідјҒдёҡ继иҖҢеҸҜиғҪдјҡз”ұдәҺиө„йҮ‘дёҚи¶ійҡҫд»ҘиҪ¬еһӢжҲ–еңЁиҪ¬еһӢиҝҮзЁӢеҒңж»һдёҚеүҚиҖҢз ҙдә§гҖӮи§ҒжӯӨпјҢйҮ‘иһҚжңәжһ„дјҡеҶҚ次收зҙ§иҙ·ж¬ҫйўқеәҰпјҢз”ҡиҮіеҸҳжң¬еҠ еҺүзҡ„еҗҢ时收缩其他еҗ«жңүвҖңй«ҳзўівҖқж ҮзӯҫдјҒдёҡзҡ„иҙ·ж¬ҫпјҢжңҖз»ҲеҪўжҲҗдёҚж–ӯеҫӘзҺҜзҡ„вҖңеҸҚйҰҲй“ҫи·ҜвҖқгҖӮдҪҺзўідјҒдёҡеҸ‘еұ•д№ҹдјҡйқўдёҙзӣёеҗҢзҡ„й—®йўҳгҖӮеҸҰдёҖз§Қжғ…еҶөжҳҜпјҢеҸ—еҲ¶дәҺзӣ‘з®ЎйғЁй—ЁеҜ№й«ҳзўідјҒдёҡжҠ•иө„зҡ„йҷҗеҲ¶пјҢйҮ‘иһҚжңәжһ„дёҚж„ҝж”ҫиҙ·з»ҷй«ҳзўідјҒдёҡпјҢиҝҷд№ҹдјҡеўһеҠ й«ҳзўідјҒдёҡиҪ¬еһӢйҡҫеәҰпјҢеҪўжҲҗеҰӮдёҠиҝ°зұ»дјјзҡ„еҸҚйҰҲй“ҫи·ҜгҖӮ зү©зҗҶйЈҺйҷ©зҡ„вҖңеҸҚйҰҲй“ҫи·ҜвҖқжӣҙдёәзӣҙи§ӮгҖӮжһҒз«Ҝж°”еҖҷдәӢ件дёҖж—ҰеҸ‘з”ҹпјҢе®һдҪ“з»ҸжөҺдјҡйҒӯеҸ—ж°”еҖҷзӣёе…ійЈҺйҷ©еёҰжқҘзҡ„жҚҹеӨұпјҢжҚҹеӨұиҝӣдёҖжӯҘдј йҖ’иҮійҮ‘иһҚиЎҢдёҡпјҢдҪҝеҗҺиҖ…йқўдёҙзқҖзӣҙжҺҘе’Ңй—ҙжҺҘзҡ„еҸҢйҮҚиө„дә§д»·еҖјжҚҹеӨұе’Ңеҗ„зұ»йЈҺйҷ©дёҠеҚҮгҖӮйҮ‘иһҚиЎҢдёҡеӣ жӯӨдјҡ收缩иҙ·ж¬ҫжҠ•ж”ҫд»Ҙж»Ўи¶іиө„жң¬е……и¶ізҺҮзҡ„规е®ҡпјҢиҝҷдёҚеҲ©дәҺзҒҫеҗҺжҒўеӨҚз”ҹдә§з”ҹжҙ»гҖӮз”ұдәҺзјәе°‘иө„йҮ‘пјҢдјҒдёҡиў«иҝ«еҒңдә§з ҙдә§пјҢеұ…ж°‘еӨұдёҡзҺҮдёҠеҚҮпјҢе®һдҪ“з»ҸжөҺжғ…еҶө继з»ӯжҒ¶еҢ–пјҢе…¶жҚҹеӨұеҶҚж¬Ўеҗ‘йҮ‘иһҚиЎҢдёҡдј еҜјпјҢе‘ЁиҖҢеӨҚе§ӢпјҢжңҖз»Ҳи§ҰеҸ‘е…Ёйқўзҡ„йҮ‘иһҚеҚұжңәз”ҡиҮіз»ҸжөҺеҚұжңәгҖӮиҝҷз§ҚвҖңеҸҚйҰҲй“ҫи·ҜвҖқзҡ„ж”ҫеӨ§ж•Ҳеә”з”ұеҗ„еёӮеңәеҸӮдёҺиҖ…зҡ„йҡҸжңәиЎҢеҠЁеҶіе®ҡпјҢеӣ жӯӨе…·жңүй«ҳеәҰдёҚзЎ®е®ҡжҖ§гҖӮ然иҖҢпјҢж”ҝеәңзҡ„иҙўж”ҝж”ҜжҢҒеҸҠйў„йҳІжҖ§ж”ҝзӯ–зҡ„еҮәзӮүжңүеҠ©дәҺзј“и§ЈдёҚж–ӯеҫӘзҺҜзҡ„вҖңеҸҚйҰҲй“ҫи·ҜвҖқпјҢе°Ҷе…¶еҫӘзҺҜжҖ§д»Һж №жң¬дёҠжқңз»қгҖӮ пјҲеӣӣпјүи·Ёеўғдј ж’ӯжё йҒ“зҡ„дёҚзЎ®е®ҡжҖ§ е…ЁзҗғеҢ–жҳҜдәәзұ»зӨҫдјҡеҸ‘еұ•зҡ„еҝ…然и¶ӢеҠҝгҖӮйҡҸзқҖеҗ„еӣҪй—ҙеҗҲдҪңеҫҖжқҘж—ҘзӣҠеҜҶеҲҮпјҢе…Ёзҗғзҡ„з»ҸжөҺд№ҹиў«зҙ§еҜҶиҒ”зі»еңЁдёҖиө·гҖӮеӣ жӯӨпјҢдёҖеӣҪеә”еҜ№ж°”еҖҷеҸҳеҢ–жүҖеҸ‘еёғзҡ„ж”ҝзӯ–йҷӨдәҶеҪұе“Қжң¬еӣҪзҡ„е®һдҪ“з»ҸжөҺдёҺйҮ‘иһҚиЎҢдёҡзҡ„йЈҺйҷ©еҸҳеҢ–еӨ–пјҢд№ҹдјҡйҖҡиҝҮи·ЁеӣҪе…¬еҸёд»ҘеҸҠеҗ„еӣҪйҮ‘иһҚжңәжһ„жҢҒжңүзҡ„е…¶д»–еӣҪ家иө„дә§зӯүеӨҡз§ҚеӨҡж ·зҡ„жё йҒ“еҪұе“Қе…¶д»–еӣҪ家йҮ‘иһҚиЎҢдёҡзҡ„йЈҺйҷ©еҸҳеҢ–гҖӮдҫӢеҰӮпјҢжҹҗеӣҪе®ЈеёғйҷҗеҲ¶з…ӨзӮӯдҪҝз”ЁеҸҠе…¶иҝӣеҮәеҸЈдјҡйҖ жҲҗжң¬еӣҪз”ҡиҮідәҺе…ЁзҗғеҜ№з…ӨзӮӯзӣёе…іиө„дә§зҡ„д»·еҖјйҮҚдј°гҖӮиӢҘжіўеҸҠиө„дә§иҢғеӣҙе№ҝдё”иө„дә§д»·еҖјжіўеҠЁе№…еәҰеӨ§пјҢеҲҷжҳ“еј•иө·е…Ёзҗғзҡ„йҮ‘иһҚдҪ“зі»еҠЁиҚЎгҖӮе…¶д»–еӣҪ家еә”еҜ№ж°”еҖҷеҸҳеҢ–дёҚзЎ®е®ҡзҡ„ж”ҝзӯ–еҸҠиҜҘж”ҝзӯ–еҸҜиғҪеёҰжқҘзҡ„дёҚзЎ®е®ҡзҡ„еӨ–жәўж•Ҳеә”пјҢеҗҲ并еӨҡз§ҚеӨҡж ·зҡ„и·Ёеўғдј ж’ӯжё йҒ“пјҢд№ҹжһ„жҲҗдәҶиҪ¬еһӢйЈҺйҷ©дёҚзЎ®е®ҡжҖ§зҡ„жқҘжәҗпјҲи§Ғеӣҫ1пјүгҖӮ

жҹҗеӣҪзү©зҗҶйЈҺйҷ©зҡ„еҸҳеҢ–еҗҢж ·дјҡйҖҡиҝҮеӨҡж ·зҡ„и·Ёеўғжё йҒ“дј йҖ’з»ҷе…¶д»–еӣҪ家зҡ„йҮ‘иһҚиЎҢдёҡгҖӮжҜ”еҰӮпјҢжҹҗеӣҪжһҒз«Ҝж°”еҖҷдәӢ件еҸ‘з”ҹеҜјиҮҙиҜҘеӣҪз»ҸжөҺе’ҢйҮ‘иһҚиЎҢдёҡзҡ„жіўеҠЁпјҢйӮЈд№ҲеӣҪйҷ…еҮәеҖҹдәәе°ұеҸҜиғҪдјҡйҮҚж–°иҜ„дј°е…¶д»–жҡҙйңІеңЁзӣёеҗҢжһҒз«Ҝж°”еҖҷйЈҺйҷ©зҡ„еӣҪ家еҹәжң¬йқўпјҲеҰӮжө·е№ійқўдёҠеҚҮеёҰжқҘзҡ„жүҖжңүеІӣеӣҪзҡ„ж°”еҖҷйЈҺйҷ©дёҠеҚҮпјүпјҢеҜ№е…¶иө„дә§иҝӣиЎҢжҠӣе”®пјҢдҪҝиҝҷзұ»еӣҪ家иө„дә§д»·еҖјдёӢи·ҢпјҢд»ҺиҖҢеҜјиҮҙзү©зҗҶйЈҺйҷ©зҡ„и·Ёеўғдј жҹ“гҖӮеҒҮи®ҫеҸ‘з”ҹиҮӘ然йЈҺйҷ©дәӢ件еӣҪ家зҡ„еҖҹж¬ҫдәәдҝЎз”ЁзҠ¶еҶөжҒ¶еҢ–гҖҒжҠөжҠје“Ғд»·еҖјйҷҚдҪҺеүҠејұдәҶиҜҘеӣҪ银иЎҢзҡ„жё…еҒҝиғҪеҠӣпјҢ银иЎҢжё…еҒҝиғҪеҠӣдёҚи¶іеҸҲдјҡеј•еҸ‘е…¶дәӨжҳ“еҜ№жүӢжҚҹеӨұпјҢж¶үеҸҠи·ЁеўғйЈҺйҷ©жҡҙйңІд№ҹдјҡеҪўжҲҗи·ЁеўғйЈҺйҷ©дј жҹ“пјҲз« еҪ°пјҢ2022пјүгҖӮжӯӨеӨ–пјҢеңЁе…ЁзҗғйғҪеңЁеҸ‘жҢҘзӣёеҜ№дјҳеҠҝиҝӣиЎҢеҗҲдҪңзҡ„еҪ“дёӢпјҢжһҒз«Ҝж°”еҖҷдәӢ件д№ҹдјҡйҖҡиҝҮдҫӣеә”й“ҫзҡ„жё йҒ“е°ҶйЈҺйҷ©ж•Јж’ӯиҮіе…Ёзҗғз»ҸжөҺеҸҠйҮ‘иһҚиЎҢдёҡгҖӮ

еҸҜи§ҒпјҢеҗ„еӣҪйҮ‘иһҚжңәжһ„еңЁйқўеҜ№ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©ж—¶йғҪдёҚиғҪзӢ¬е–„е…¶иә«пјҢеҗ„еёӮеңәеҸӮдёҺдё»дҪ“дёҚеҗҢиЎҢдёәй—ҙзҡ„зӣёдә’дҪңз”ЁжӣҙдҪҝйЈҺйҷ©еӨ–жәўж•Ҳеә”йҡҫд»ҘиЎЎйҮҸпјҢдҪҶжҳҺзЎ®иҝҷдёӘжё йҒ“зҡ„еӯҳеңЁеҸҠе…¶дёҚзЎ®е®ҡжҖ§жңүеҠ©дәҺеҗҺз»ӯйҳІиҢғжҺӘж–Ҫзҡ„жҺЁиЎҢгҖӮ

дёүгҖҒдј з»ҹеӨ„зҪ®зӯ–з•ҘпјҡеёӮеңәдҝ®жӯЈзҡ„и§’еәҰ пјҲдёҖпјүд»ҘеёӮеңәдёәдё»еҜјзҡ„еә”еҜ№зӯ–з•Ҙ еӣҪйҷ…йҮ‘иһҚз»„з»Үе’Ңж”ҝеәңйғЁй—Ёе·ІиҫҫжҲҗз§ҜжһҒеә”еҜ№ж°”еҖҷзӣёе…ійЈҺйҷ©зҡ„е…ұиҜҶгҖӮд»ҘдҝЎжҒҜжҠ«йңІе’ҢеҺӢеҠӣжөӢиҜ•дёәеҸ‘еҠӣзӮ№пјҢзқҖйҮҚејәи°ғеҸҜжҜ”жҖ§е’ҢдёҖиҮҙжҖ§еҺҹеҲҷпјҢеӣҪйҷ…зӨҫдјҡжһ„е»әдәҶеҗ„иЎҢдёҡиҜ„дј°е’ҢжҠ«йңІж°”еҖҷзӣёе…ійЈҺйҷ©ж•һеҸЈзҡ„жЎҶжһ¶пјҢйҮҮз”ЁдәҶд»ҘеёӮеңәдёәдё»еҜјзҡ„еӨ„зҪ®ж°”еҖҷзӣёе…ійЈҺйҷ©зҡ„жҖқи·ҜгҖӮж”ҝеәңйғЁй—ЁйҖҡиҝҮеҲ¶е®ҡж”ҝзӯ–еҮҶеҲҷжҸҗй«ҳж°”еҖҷдҝЎжҒҜйҖҸжҳҺеәҰпјҢиҝ«дҪҝеёӮеңәеҸӮдёҺиҖ…еҜ№ж°”еҖҷйЈҺйҷ©дҪңеҮәеҸҚеә”пјҢе®һзҺ°еёӮеңәеҜ№ж°”еҖҷйЈҺйҷ©зҡ„вҖңд»·ж јеҸ‘зҺ°вҖқпјҢиҝӣиҖҢе°Ҷж°”еҖҷйЈҺйҷ©иһҚеҗҲеҶ…еҢ–иҮіиө„дә§д»·еҖјдёӯгҖӮеҰӮжӯӨпјҢйҮ‘иһҚеёӮеңәеҸҜд»ҘйҮҚж–°дјҳеҢ–й…ҚзҪ®жңүйҷҗзҡ„иө„жәҗпјҢйҮ‘иһҚжңәжһ„д№ҹиғҪеңЁиҜҘиҝҮзЁӢдёӯжңүеәҸи°ғж•ҙиө„дә§з»“жһ„пјҢеўһејәйҮ‘иһҚдҪ“зі»зҡ„йҹ§жҖ§пјҢйҷҚдҪҺзі»з»ҹжҖ§йЈҺйҷ©еҸ‘з”ҹзҡ„еҸҜиғҪжҖ§гҖӮ йҮ‘иһҚзЁіе®ҡзҗҶдәӢдјҡпјҲFSBпјүе»әз«ӢдәҶж°”еҖҷзӣёе…ійҮ‘иһҚжҠ«йңІе·ҘдҪңз»„пјҲTask Force on Climate-related Financial DisclosureпјҢTCFDпјүпјҢжҗӯе»әдәҶе…¬еҸёеұӮйқўзҡ„ж°”еҖҷзӣёе…іж•°жҚ®е’ҢдҝЎжҒҜжҠ«йңІжЎҶжһ¶пјҢд»ҘжҸҗй«ҳеёӮеңәеҜ№ж°”еҖҷйЈҺйҷ©зҡ„ж•Ҹж„ҹжҖ§гҖӮиҜҘжҠ«йңІжЎҶжһ¶е·ІиҺ·еҫ—еӣҪйҷ…зӨҫдјҡзҡ„е№ҝжіӣдҪҝз”Ёе’Ңж”ҜжҢҒгҖӮеңЁжӯӨеҹәзЎҖдёҠпјҢFSBж¬ўиҝҺеӣҪйҷ…дјҡи®ЎеҮҶеҲҷ委е‘ҳдјҡдҫқжҚ®TCFDжЎҶжһ¶еңЁе…ЁзҗғжІ»зҗҶдҪ“зі»е’Ңе…¬дј—зӣ‘зқЈдёӢпјҢејҖеҸ‘е…ЁзҗғйҮ‘иһҚдёҡж°”еҖҷйЈҺйҷ©жҠ«йңІжҠҘе‘ҠеҹәеҮҶжЁЎжқҝпјҲеҲҳеҝ—жҙӢгҖҒ解瑶е§қпјҢ2022пјүгҖӮжӯӨеӨ–пјҢеӣҪйҷ…еҸҜжҢҒз»ӯеҸ‘еұ•ж ҮеҮҶ委е‘ҳдјҡпјҲInternational Sustainability Standards BoardпјҢISSBпјүд№ҹдәҺиҝ‘жңҹеҸ‘еёғдәҶгҖҠеӣҪйҷ…иҙўеҠЎжҠҘе‘ҠеҸҜжҢҒз»ӯжҠ«йңІеҮҶеҲҷ第2еҸ·вҖ”вҖ”ж°”еҖҷзӣёе…іжҠ«йңІпјҲеҫҒжұӮж„Ҹи§ҒзЁҝпјүгҖӢгҖӮдҝЎжҒҜжҠ«йңІжЎҶжһ¶зҡ„еҒҘе…ЁдҝғиҝӣдәҶжҠ•иө„иҖ…е°Ҷж°”еҖҷйЈҺйҷ©зәіе…ҘжҠ•иө„иҖғйҮҸеӣ зҙ пјҢжҝҖеҠұе…¶и°ғж•ҙжҠ•иө„иЎҢдёәгҖӮе®ғеҗҢж—¶еҠ©еҠӣдәҶеҗ„еӣҪеӨ®иЎҢе’ҢеӣҪйҷ…з»„з»Үд»Һе®Ҹи§ӮеұӮйқўдёҠиҜ„дј°ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©пјҢд»ҺиҖҢжҺЁеҠЁеёӮеңәдҝ®жӯЈжңәеҲ¶зҡ„еҗҜеҠЁе’Ңеә”еҜ№йЈҺйҷ©еҶізӯ–зҡ„еҮәеҸ°гҖӮ жғ…жҷҜеҲҶжһҗе’ҢеҺӢеҠӣжөӢиҜ•д№ҹжҳҜеӣҪйҷ…зҺ°иЎҢзҡ„ж°”еҖҷйЈҺйҷ©з®ЎзҗҶе·Ҙе…·д№ӢдёҖгҖӮе’Ңе…¶д»–йҮ‘иһҚйЈҺйҷ©дёҚеҗҢпјҢж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©еҸІж— еүҚдҫӢпјҢеҹәдәҺеҺҶеҸІж•°жҚ®зҡ„еҗҺйЎҫжҖ§йЈҺйҷ©иҜ„дј°жЁЎеһӢеҜ№е…¶ж— ж•ҲгҖӮеӣ жӯӨеӣҪйҷ…з»„з»Үйј“еҠұеҗ„еӣҪеӨ®иЎҢе’ҢйҮ‘иһҚжңәжһ„ејҖеұ•еҹәдәҺжғ…жҷҜзҡ„еүҚзһ»жҖ§йЈҺйҷ©еҲҶжһҗгҖӮж°”еҖҷжғ…жҷҜеҲҶжһҗжҢҮеңЁеҗ„з§Қж°”еҖҷеҸҳеҢ–е’ҢйҖӮеә”зј“и§Јж°”еҖҷеҸҳеҢ–ж”ҝзӯ–еҮәеҸ°зҡ„жғ…жҷҜдёӯпјҢжЁӘеҗ‘жҜ”иҫғйҮ‘иһҚжңәжһ„зҡ„еҗ„йЎ№жҢҮж ҮиЎЁзҺ°еҸҠеҸҳеҢ–гҖӮиҖҢеҺӢеҠӣжөӢиҜ•еҲҷдҫ§йҮҚдәҺжЁЎжӢҹж°”еҖҷзӣёе…ізҡ„дёҚеҲ©еҶІеҮ»еҜ№йҮ‘иһҚжңәжһ„зҡ„еҪұе“ҚгҖӮдёәдҪҝз»“жһңе…·жңүеҸҜжҜ”жҖ§пјҢNGFSеҮәеҸ°дәҶж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©еҺӢеҠӣжөӢиҜ•зҡ„жғ…жҷҜеҲҶжһҗжЎҶжһ¶пјҢж №жҚ®гҖҠе·ҙй»ҺеҚҸе®ҡгҖӢжҺ§еҲ¶е…Ёзҗғе№іеқҮж°”жё©иҫғеүҚе·Ҙдёҡж—¶жңҹеҚҮй«ҳ1.5ж‘„ж°ҸеәҰиҮі2ж‘„ж°ҸеәҰзҡ„зӣ®ж ҮпјҢи®ҫе®ҡдәҶдёүеӨ§ж ёеҝғжғ…жҷҜе’Ңе…ӯеӨ§з»ҶеҲҶеңәжҷҜпјҲеј з«ӢеҚҺпјҢ2022пјүгҖӮж°”еҖҷжғ…жҷҜеҲҶжһҗе’ҢеҺӢеҠӣжөӢиҜ•иў«и®ӨдёәйқһеёёжңүзӣҠдәҺйҮ‘иһҚжңәжһ„зҡ„еҶ…йғЁеҶізӯ–е’Ңзӣ‘з®ЎйғЁй—Ёзҡ„е®Ҹи§Ӯе®Ўж…Һзӣ‘з®ЎпјҢ并иғҪдёәж°”еҖҷйЈҺйҷ©е®ҡд»·жҸҗдҫӣеҸӮиҖғгҖӮеҜ№е…¶з»“жһңзҡ„жҠ«йңІд№ҹжҳҜвҖңд»·ж јеҸ‘зҺ°вҖқзҡ„йҮҚиҰҒжҙ»еҠЁд№ӢдёҖгҖӮ еҸҰеӨ–пјҢеҗ„йҮ‘иһҚжңәжһ„еҲ©з”ЁдёҘж јзҡ„еҶ…жҺ§еҲ¶еәҰйҳІиҢғе®һдҪ“з»ҸжөҺзҡ„ж°”еҖҷйЈҺйҷ©еҗ‘йҮ‘иһҚжңәжһ„дј еҜјпјҢиөӨйҒ“еҺҹеҲҷзҡ„еҮәеҸ°дҪҗиҜҒдәҶиҝҷдёҖзӮ№гҖӮе®ғжҳҜдёҖеҘ—з”Ёд»ҘзЎ®е®ҡгҖҒиҜ„дј°е’Ңз®ЎзҗҶйЎ№зӣ®жүҖж¶үеҸҠзҡ„зҺҜеўғе’ҢзӨҫдјҡйЈҺйҷ©зҡ„йҮ‘иһҚиЎҢдёҡеҹәеҮҶгҖӮйҖҡиҝҮеҜ№йЎ№зӣ®иҝӣиЎҢдёҘж јзҡ„дҝЎжҒҜе®ЎжҹҘ并и®ҫз«ӢзӢ¬з«Ӣзҡ„第дёүж–№зӣ‘з®ЎпјҢйҮ‘иһҚжңәжһ„еҸӘеҜ№з¬ҰеҗҲзҺҜеўғиҰҒжұӮпјҲеҢ…жӢ¬еҪұе“Қж°”еҖҷеҸҳеҢ–зҡ„еӣ зҙ пјүзҡ„йЎ№зӣ®иҝӣиЎҢжҠ•иө„пјҢд»ҘжӯӨйў„йҳІж°”еҖҷйЈҺйҷ©жіўеҸҠйҮ‘иһҚжңәжһ„гҖӮ пјҲдәҢпјүзҺ°иЎҢеӨ„зҪ®зӯ–з•Ҙзҡ„еұҖйҷҗжҖ§ зҺ°иЎҢзҡ„еӨ„зҪ®зӯ–з•Ҙд»ҘеёӮеңәд»·ж јеҸ‘зҺ°еҠҹиғҪдёәж ёеҝғгҖӮдҪҶжҳҜпјҢж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©зҡ„й«ҳеәҰдёҚзЎ®е®ҡжҖ§еҶіе®ҡдәҶеҜ№иҜҘйЈҺйҷ©зҡ„еҮҶзЎ®е®ҡд»·йҡҫд»Ҙе®һзҺ°гҖӮеӣ жӯӨпјҢзҺ°иЎҢеӨ„зҪ®ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©зҡ„ж”ҝзӯ–е’Ңе·Ҙе…·жһҒжңүеҸҜиғҪеӨұж•ҲпјҡеҰӮжһңеҮҶзЎ®е®ҡд»·дёҚеҸҜиғҪе®һзҺ°пјҢйӮЈд№ҲеёӮеңәиө„жәҗй…ҚзҪ®ж°ёиҝңеҫ—дёҚеҲ°жңҖдјҳи§ЈпјҢйҮ‘иһҚжңәжһ„зҡ„иө„дә§е§Ӣз»ҲйқўдёҙзқҖиў«еёӮеңәеҝҪз•Ҙзҡ„жңӘзҹҘйЈҺйҷ©пјҢиҖҢд»»дҪ•жңӘзҹҘйЈҺйҷ©зҡ„зҲҶеҸ‘йғҪжҳҜеј•еҸ‘зі»з»ҹжҖ§йҮ‘иһҚйЈҺйҷ©зҡ„еҜјзҒ«зҙўгҖӮ еёӮеңәзҹ«жӯЈзӯ–з•Ҙзҡ„еҒҮи®ҫд№ӢдёҖжҳҜеңЁвҖңд»·ж јеҸ‘зҺ°вҖқиҝҮзЁӢдёӯпјҢйҮ‘иһҚжңәжһ„иө„дә§з»“жһ„иғҪжңүеәҸи°ғж•ҙиҮійҳІиҢғе’Ңеә”еҜ№ж°”еҖҷйЈҺйҷ©зҡ„жңҖдҪізҠ¶жҖҒгҖӮ然иҖҢпјҢиҝҷз§ҚеҒҮи®ҫеҝҪз•ҘдәҶйҮ‘иһҚжңәжһ„еңЁиҪ¬еҸҳиө„дә§з»“жһ„дёӯж— еәҸзҡ„жғ…еҶөгҖӮе°ҶдёҖз§Қж–°йЈҺйҷ©еҶ…еҢ–иҮіиө„дә§д»·ж јзҡ„иҝҮзЁӢйңҖиҰҒеҗ„еёӮеңәеҸӮдёҺиҖ…е…ұеҗҢиЎҢеҠЁпјҢжһҒжҳ“еј•иө·еёӮеңәж··д№ұпјҢ继иҖҢеҜјиҮҙзҹӯжңҹиҪ¬еһӢйЈҺйҷ©дёҠеҚҮпјҢе°Ҫз®Ўй•ҝжңҹзҡ„зү©зҗҶйЈҺйҷ©дјҡз”ұдәҺжһҒз«Ҝж°”еҖҷеҸ‘з”ҹеҮ зҺҮдёӢйҷҚиҖҢдёӢйҷҚгҖӮз”ұжӯӨпјҢеҰӮдҪ•жқғиЎЎзү©зҗҶйЈҺйҷ©е’ҢиҪ¬еһӢйЈҺйҷ©жҲҗдёәдәҹйңҖе…іжіЁи§ЈеҶізҡ„й—®йўҳгҖӮ иҝӣдёҖжӯҘе…іжіЁеҲ°дҝЎжҒҜжҠ«йңІзҡ„и§’еәҰпјҢз”ұдәҺй«ҳеәҰдёҚзЎ®е®ҡжҖ§зҡ„еӯҳеңЁпјҢеҚ•зәҜйҖҡиҝҮи§ЈеҶідҝЎжҒҜдёҚеҜ№з§°й—®йўҳе®һзҺ°еёӮеңәжңүж•Ҳе®ҡд»·жҳҜдёҚеҲҮе®һйҷ…зҡ„гҖӮ并且пјҢеӨ§йғЁеҲҶең°еҢәж°”еҖҷзӣёе…ійЈҺйҷ©зҡ„жҠ«йңІйғҪеҸӘйҒөеҫӘиҮӘж„ҝеҺҹеҲҷпјҢиҖҢйқһејәеҲ¶жҖ§гҖӮдҪҶжҳҜпјҢе…·жңүиҫғдҪҺж°”еҖҷйЈҺйҷ©зҡ„е…¬еҸёеҫҖеҫҖжӣҙд№җдәҺжҠ«йңІж°”еҖҷзӣёе…ійЈҺйҷ©ж•һеҸЈпјҢеҜјиҮҙеҸҜиҺ·еҫ—ж•°жҚ®еӯҳеңЁвҖңе№ёеӯҳиҖ…еҒҸе·®вҖқпјҢеҚіиҺ·еҫ—зҡ„ж•°жҚ®жҳҜз»ҸиҝҮжҹҗз§ҚзӯӣйҖүеҗҺзҡ„з»“жһңпјҢеҝҪз•ҘдәҶзӯӣйҖүжҺүзҡ„е…ій”®дҝЎжҒҜпјҢдёҚеҲ©дәҺйҮ‘иһҚеёӮеңәеҜ№иө„дә§жңүж•Ҳе®ҡд»·гҖҒж°”еҖҷзӣёе…ійЈҺйҷ©дј еҜјзҡ„еҲҶжһҗе’Ңж”ҝзӯ–еҲ¶е®ҡгҖӮжӯӨеӨ–пјҢйҮ‘иһҚиЎҢдёҡжҡӮж— еҜ№й«ҳзўідјҒдёҡиҪ¬еһӢиө„йҮ‘ж”ҜжҢҒзҡ„жҠ«йңІпјҢй«ҳзўідјҒдёҡиҪ¬еһӢж–№жЎҲзҡ„з•Ңе®ҡж ҮеҮҶе’ҢиҪ¬еһӢзӣ®ж Үе®һзҺ°зҡ„еҲӨж–ӯж ҮеҮҶд»Қ然зјәе°‘з»ҹдёҖзҡ„规иҢғжЎҶжһ¶е’ҢдҪ“зі»гҖӮеңЁеҪ“д»ҠеҸӘдёҖе‘іиҝҪжұӮеҜ№йҮҚеӨ§зҺҜеўғйЈҺйҷ©дјҒдёҡиө„дә§иҝӣиЎҢжҠ«йңІзҡ„иҰҒжұӮдёӢпјҢйҮ‘иһҚжңәжһ„дјҡзјәд№Ҹж”ҜжҢҒй«ҳзўідјҒдёҡиҪ¬еһӢзҡ„еҠЁеҠӣпјҢеҪўжҲҗйҮ‘иһҚеёӮеңәеӨұзҒөпјҢдёҚеҲ©дәҺе®һзҺ°еҮҸе°‘зўіжҺ’ж”ҫд»ҘиҝӣиЎҢе…Ёзҗғж°”еҖҷжІ»зҗҶзҡ„еҹәжң¬зӣ®ж ҮгҖӮ д»ҺеңәжҷҜеҲҶжһҗе’ҢеҺӢеҠӣжөӢиҜ•ж–№йқўжқҘзңӢпјҢе…¶з»“жһңзҡ„жңүж•ҲжҖ§еӨ„дәҺжңӘзҹҘзҠ¶жҖҒгҖӮж°”еҖҷйЈҺйҷ©еҸ‘з”ҹеҪўејҸзҡ„еӨҡж ·жҖ§е’Ңдј еҜјжё йҒ“зҡ„еӨҚжқӮжҖ§зӣёдә’дәӨз»ҮпјҢдҪҝжңӘжқҘеҸҜиғҪеҸ‘з”ҹзҡ„еңәжҷҜж•°йҮҸи¶Ӣиҝ‘дәҺж— йҷҗгҖӮеӣ жӯӨпјҢзӣ®еүҚеҫҲйҡҫз•Ңе®ҡжҜҸз§ҚеңәжҷҜеҸ‘з”ҹзҡ„еҸҜиғҪжҖ§е№¶дәҲе…¶еҮҶзЎ®зҡ„жҰӮзҺҮеҜҶеәҰе’ҢеҲҶеёғеҮҪж•°пјҲChenet et al.пјҢ2021пјүпјҢеҚіж— жі•еҲӨж–ӯжҹҗдәӣеңәжҷҜеҸ‘з”ҹзҡ„еҸҜиғҪжҖ§жҳҜеҗҰй«ҳдәҺе…¶д»–еңәжҷҜгҖӮеҰӮжһңжҜҸдёӘеңәжҷҜйғҪзӯүеҸҜиғҪеҸ‘з”ҹпјҢйӮЈд№Ҳж•°д»ҘдёҮи®Ўзҡ„жғ…жҷҜеҲҶжһҗз»“жһңе°ҶеҜ№йЈҺйҷ©еӨ§е°Ҹзҡ„иҜ„дј°жҜ«ж— дҪңз”ЁпјҢд№ҹдёҚеҸҜиғҪдёәеёӮеңәзҡ„вҖңд»·ж јеҸ‘зҺ°вҖқжҸҗдҫӣе»әи®ҫжҖ§е»әи®®гҖӮеҚідҪҝеҸҜд»ҘдҪңеҮәеҲӨж–ӯи®Өдёәжҹҗз§ҚеңәжҷҜеҸ‘з”ҹзҡ„еҸҜиғҪжҖ§жӣҙй«ҳпјҢеңЁеңәжҷҜеҶ…йғЁеӣ и®ҫе®ҡе·®ејӮеёҰжқҘзҡ„вҖңиқҙиқ¶ж•Ҳеә”вҖқд№ҹжңӘеҸҜзҹҘпјҡжҜҸдёӘеёӮеңәеҸӮдёҺиҖ…йғҪеңЁйҡҸжңәиЎҢеҠЁе№¶дё”зӣёдә’дҪңз”Ёзҡ„зҺ°е®һдё–з•Ңйҡҫд»ҘжЁЎжӢҹгҖӮеӣ жӯӨпјҢзӣ®еүҚзҡ„ж°”еҖҷеҺӢеҠӣжөӢиҜ•зҡ„еңәжҷҜжЎҶжһ¶еҸӘи®ҫи®ЎеӣҠжӢ¬дәҶдёҖдәӣзү№ж®Ҡе’ҢжһҒз«Ҝжғ…жҷҜгҖӮеҸҜжҳҜпјҢиҝҷдәӣжғ…жҷҜеҸ‘з”ҹзҡ„еҸҜиғҪжҖ§дҫқ然йҡҫд»Ҙз•Ңе®ҡпјҢеңәжҷҜеҶ…зҡ„жЁЎеһӢеҸӮж•°и®ҫе®ҡд№ҹдёҚе…·жңүе®Ңе…Ёд»ЈиЎЁжҖ§гҖӮе…¶з»“жһңеҜ№еҶізӯ–иө·еҲ°зҡ„еҪұе“ҚдҪңз”ЁпјҢд»ҘеҸҠеҶізӯ–еҮәеҸ°жүҖеј•иө·зҡ„дёҖзі»еҲ—иҝһй”ҒеҸҚеә”йғҪжҳҜдёҚеҸҜйў„ж–ҷзҡ„гҖӮиҝҷиҜҙжҳҺйҖҡиҝҮж°”еҖҷжғ…жҷҜеҲҶжһҗе’ҢеҺӢеҠӣжөӢиҜ•жқҘе®һзҺ°еёӮеңәвҖңд»·ж јеҸ‘зҺ°вҖқе’ҢеҲ¶е®ҡеҶізӯ–жңҖз»ҲеӨ„зҪ®ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©еҸҜиғҪж— ж•ҲгҖӮ

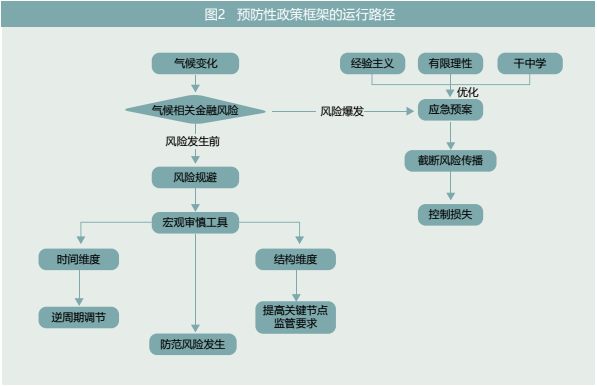

еӣӣгҖҒдёҖз§Қж–°жҖқи·ҜпјҡеҖҹйүҙе®Ўж…Һж”ҝзӯ–е·Ҙе…·жҗӯе»әйў„йҳІжҖ§жЎҶжһ¶ еҲ©з”ЁеёӮеңәиҮӘеҠЁи°ғиҠӮеҠҹиғҪеӨ„зҪ®йЈҺйҷ©зҡ„ж”ҝзӯ–жЎҶжһ¶дјјд№Һйҡҫд»ҘиҫҫеҲ°зҗҶжғіж•ҲжһңгҖӮж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©зҡ„зі»з»ҹжҖ§гҖҒй«ҳеәҰдёҚзЎ®е®ҡжҖ§гҖҒдёҘеі»жҖ§е’ҢжҜҒзҒӯжҖ§еҜ№е»әз«Ӣж–°зҡ„йЈҺйҷ©еӨ„зҪ®ж”ҝзӯ–жЎҶжһ¶жҸҗеҮәдәҶиҰҒжұӮгҖӮеҖҹйүҙеӣҪеӨ–зӣёе…іж–ҮзҢ®з ”究жҲҗжһңпјҢжң¬ж–ҮжҸҗеҮәеҖҹз”Ёе®Ўж…Һж”ҝзӯ–е·Ҙе…·жҗӯе»әйў„йҳІжҖ§жЎҶжһ¶д»ҘеӨ„зҪ®ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©зҡ„жҖқи·ҜгҖӮ жҗӯе»әйў„йҳІжҖ§жЎҶжһ¶жҳҜеә”еҜ№ж°”еҖҷйЈҺйҷ©иЎҢд№Ӣжңүж•Ҳзҡ„дёҫжҺӘгҖӮж°”еҖҷеҸҳеҢ–еёҰжқҘзҡ„зү©зҗҶйЈҺйҷ©е’Ңж°”еҖҷжІ»зҗҶеёҰжқҘзҡ„иҪ¬еһӢйЈҺйҷ©йғҪе…·жңүжҪңеңЁзҡ„й«ҳеҚұе®іжҖ§зү№еҫҒпјҢеӣ жӯӨпјҢйў„йҳІжҖ§ж”ҝзӯ–жЎҶжһ¶зҡ„йҰ–иҰҒзӣ®ж ҮжҳҜиҝӣиЎҢйЈҺйҷ©и§„йҒҝпјҢеҮҸе°‘йЈҺйҷ©еҸ‘з”ҹзҡ„еҸҜиғҪгҖӮжӯӨеӨ–пјҢз”ұдәҺйЈҺйҷ©и§„йҒҝж–№жЎҲжҲҗеҠҹзҡ„жҰӮзҺҮйҡҫд»Ҙйў„жөӢпјҢйў„йҳІжҖ§жЎҶжһ¶иҝҳеҝ…йЎ»иҖғиҷ‘еңЁйЈҺйҷ©зҲҶеҸ‘ж—¶е°ҶжҚҹеӨұжҺ§еҲ¶еңЁжңҖе°ҸиҢғеӣҙеҶ…пјҢеҮҸе°‘ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©еҸ‘з”ҹж—¶еёҰжқҘзҡ„иҙҹйқўеҪұе“ҚпјҢд»ҺиҖҢйў„йҳІжҖ§жЎҶжһ¶еҝ…йЎ»ж¶өзӣ–йЈҺйҷ©зҲҶеҸ‘ж—¶зҡ„еә”жҖҘйў„жЎҲгҖӮз”ұдәҺйҮ‘иһҚиЎҢдёҡдёҺе®һдҪ“з»ҸжөҺд№Ӣй—ҙзҡ„еҶІеҮ»дјҡзӣёдә’дәӨз»ҮпјҢеӯҳеңЁдёҚж–ӯеҫӘзҺҜзҡ„вҖңеҸҚйҰҲй“ҫи·ҜвҖқпјҢйЈҺйҷ©дјҡеңЁдёҚеҗҢйғЁй—Ёд№Ӣй—ҙдј еҜјпјҢйҮ‘иһҚеёӮеңәе’ҢйҮ‘иһҚжңәжһ„зҡ„йЎәе‘Ёжңҹзү№еҫҒдјҡж”ҫеӨ§е…¶еҜ№йҮ‘иһҚжңәжһ„иө„дә§иҙҹеҖәиЎЁзҡ„еҪұе“ҚпјҢеўһеҠ йҮ‘иһҚдҪ“зі»жҚҹеӨұпјҢдә§з”ҹйҮ‘иһҚж”ҫеӨ§еҷЁпјҲFinancial Amplifierпјүж•Ҳеә”гҖӮеә”жҖҘйў„жЎҲзҡ„и®ҫз«ӢиғҪжңүж•ҲйҒҸеҲ¶йЈҺйҷ©е’ҢжҚҹеӨұеҗ‘е…¶д»–йҮ‘иһҚжңәжһ„жҲ–е®һдҪ“з»ҸжөҺзҡ„дј ж’ӯжү©ж•ЈпјҢе°ҶйЈҺйҷ©жҚҹеӨұд»ҺвҖңеҸҚйҰҲй“ҫи·ҜвҖқдёӯжҲӘж–ӯпјҢд»ҺиҖҢе°ҶйЈҺйҷ©зҲҶеҸ‘зҡ„еҪұе“ҚжҺ§еҲ¶еңЁеұҖйғЁиҢғеӣҙеҶ…пјҢе®һзҺ°д»ҘйҳІиҢғе·ҘдҪңзҡ„зЎ®е®ҡжҖ§еә”еҜ№ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©зҡ„дёҚзЎ®е®ҡжҖ§гҖӮиҝҷд№ҹжҳҜеә”еҜ№жңӘжқҘж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©еҸ‘з”ҹжҰӮзҺҮдёҠеҚҮй—®йўҳзҡ„еҝ…иҰҒжүӢж®өгҖӮеҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢж°”еҖҷйЈҺйҷ©зҡ„й«ҳеәҰдёҚзЎ®е®ҡжҖ§дјҡйҳ»зўҚжңҖдјҳйў„йҳІжҖ§иЎҢеҠЁж–№жЎҲзҡ„жһ„е»әпјҢдё”зӯүеҫ…жңҖдјҳж–№жЎҲеҪўжҲҗзҡ„ж—¶й—ҙ延иҜҜеҸҜиғҪе·Із»Ҹи®©дёҚеҸҜйҖҶзҡ„жҚҹеӨұеҸ‘з”ҹпјҢеӣ жӯӨеҸӘиғҪдҫқйқ вҖңз»ҸйӘҢдё»д№үвҖқвҖңжңүйҷҗзҗҶжҖ§вҖқе’ҢвҖңе№ІдёӯеӯҰвҖқпјҢд»ҺеҺҶеҸІе’Ңе®һи·өдёӯжҖ»з»“з»ҸйӘҢж•ҷи®ӯпјҢдёҚж–ӯжҺЁиҝӣйў„йҳІжҖ§ж–№жЎҲзҡ„е®Ңе–„дјҳеҢ–гҖӮ еңЁйЈҺйҷ©и§„йҒҝзӣ®ж ҮдёӢпјҢйў„йҳІжҖ§жЎҶжһ¶иҰҒжұӮйҮ‘иһҚжңәжһ„еҝ…йЎ»жңүеәҸеҗҲзҗҶзҡ„и°ғж•ҙиө„дә§з»“жһ„并иҝӣиЎҢе……и¶ізҡ„иө„йҮ‘йў„з•ҷгҖӮеүҚиҖ…жңүзӣҠдәҺйҮ‘иһҚжңәжһ„еңЁдёҖе®ҡзЁӢеәҰдёҠйҳІиҢғйЈҺйҷ©пјҢеҗҺиҖ…еҲҷдҝқиҜҒдәҶйҮ‘иһҚжңәжһ„еңЁйЈҺйҷ©зҲҶеҸ‘ж—¶еҸҜд»Ҙе®һиЎҢжңүж•Ҳзҡ„йЈҺйҷ©еҜ№еҶІеҢ–и§ЈйЈҺйҷ©гҖӮйў„йҳІжҖ§жЎҶжһ¶е·§еҰҷзҡ„еӣһйҒҝдәҶй«ҳеәҰдёҚзЎ®е®ҡжҖ§еј•иө·зҡ„иө„дә§йҡҫд»Ҙе®ҡд»·зҡ„й—®йўҳпјҢйҖҡиҝҮжҸҗеҚҮйҮ‘иһҚжңәжһ„дҫқйқ иҮӘиә«еҗёж”¶жүҝжӢ…йЈҺйҷ©зҡ„иғҪеҠӣпјҢе°Ҷй—®йўҳиҪ¬еҢ–дёәжҸҗй«ҳйЈҺйҷ©еҸ‘з”ҹзҡ„й—Ёж§ӣе’ҢжҲӘж–ӯйЈҺйҷ©дј ж’ӯзҡ„жё йҒ“гҖӮдҪҶжҳҜйҮ‘иһҚжңәжһ„еӨ©з„¶зҡ„йҖҗеҲ©жҖ§е’ҢйЎәе‘ЁжңҹжҖ§пјҢд№ҹиҰҒжұӮйҮ‘иһҚзӣ‘з®ЎйғЁй—Ёеҝ…йЎ»д»Ӣе…ҘеҜ№е…¶иҝӣиЎҢйҖӮеҪ“зҡ„зӣ‘管规еҲ¶пјҢд»Ҙе®һзҺ°йў„йҳІжҖ§жЎҶжһ¶зҡ„жҗӯе»әгҖӮйүҙдәҺжӯӨпјҢе®Ҹи§Ӯе®Ўж…Һе·Ҙе…·иў«дҪңдёәжҗӯе»әеә”еҜ№ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©зҡ„йў„йҳІжҖ§ж”ҝзӯ–жЎҶжһ¶гҖӮеӨ®иЎҢеҸҜй’ҲеҜ№ж°”еҖҷзӣёе…ійЈҺйҷ©еҸҠе…¶з»ҸжөҺеҗҺжһңпјҢејҖеҸ‘дёҖдёӘж¶өзӣ–зү©зҗҶйЈҺйҷ©дёҺиҪ¬еһӢйЈҺйҷ©зҡ„еүҚзһ»жҖ§еҲҶжһҗжЎҶжһ¶пјҢз”ЁдәҺеҜ№еҚ•дёӘйҮ‘иһҚжңәжһ„е’Ңж•ҙдёӘйҮ‘иһҚдҪ“зі»ж°”еҖҷзӣёе…ійЈҺйҷ©зҡ„иҜҶеҲ«гҖҒиҜ„дј°гҖҒйў„иӯҰпјҢд»Ҙдҫӣе®Ҹи§Ӯе®Ўж…Һз®ЎзҗҶеҶізӯ–еҸӮиҖғгҖӮ е®Ҹи§Ӯе®Ўж…ҺжҳҜйҮ‘иһҚзӣ‘з®ЎйғЁй—ЁйҳІиҢғзі»з»ҹжҖ§йҮ‘иһҚйЈҺйҷ©зҡ„йҮҚиҰҒе·Ҙе…·гҖӮе®ғе…·жңүвҖңе®Ҹи§ӮгҖҒйҖҶе‘ЁжңҹгҖҒйҳІдј жҹ“вҖқзҡ„еҹәжң¬еұһжҖ§гҖӮйҖҡиҝҮе…ҲеҸ‘еҲ¶дәәзҡ„жүӢж®өпјҢзӣ‘з®ЎйғЁй—ЁеҲ©з”Ёе®Ҹи§Ӯе®Ўж…Һж”ҝзӯ–е·Ҙе…·з®ұеҜ№йҮ‘иһҚдҪ“зі»иҝӣиЎҢйҖҶе‘Ёжңҹи°ғиҠӮпјҢ并еҜ№е…ій”®иҠӮзӮ№йҷ„еҠ зӣ‘з®ЎиҰҒжұӮпјҢд»ҘйҳІиҢғзі»з»ҹжҖ§йЈҺйҷ©зҡ„еҸ‘з”ҹеҸҠдј ж’ӯпјҢжңҖз»Ҳз»ҙжҠӨйҮ‘иһҚдҪ“зі»ж•ҙдҪ“зҡ„еҒҘеә·е’ҢзЁіе®ҡпјҲдёӯеӣҪдәә民银иЎҢпјҢ2022пјүгҖӮиҝҷдёҺж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©зҡ„зү№жҖ§е’Ңйў„йҳІжҖ§жЎҶжһ¶зҡ„зӣ®ж ҮдёҚи°ӢиҖҢеҗҲгҖӮ д»Һж—¶й—ҙз»ҙеәҰдёҠзңӢпјҢйҡҸзқҖж°”еҖҷжІ»зҗҶдёҠеҚҮиҮіе…ЁзҗғйҮҚиҰҒжҲҳз•Ҙй«ҳеәҰпјҢйҮ‘иһҚжңәжһ„зҡ„дёҖиҮҙиЎҢдёәиЎЁзҺ°дёәеӨ§еҠӣжҠ•иө„з»ҝиүІдҪҺзўідјҒдёҡе’ҢиҪ¬еһӢзҡ„й«ҳзўідјҒдёҡгҖӮдҪҶжҳҜпјҢдҪҺзўідјҒдёҡеҸ‘еұ•зҠ¶еҶөе…·жңүеҫҲй«ҳзҡ„дёҚзЎ®е®ҡжҖ§гҖӮз»ҸжөҺеҲ©еҘҪдёӢз»ҝиүІдә§дёҡзҡ„йқһжӯЈеёёжү©еј жҳ“еҪўжҲҗжҠ•иө„жіЎжІ«пјҢдјҡеңЁз»ҸжөҺдёӢиЎҢж—¶еҪўжҲҗвҖңйЎәе‘ЁжңҹжҖ§еҚұжңәвҖқпјҢеј•иө·йҮ‘иһҚзі»з»ҹжҖ§йЈҺйҷ©гҖӮиҖҢй«ҳзўідјҒдёҡиҪ¬еһӢзҡ„дёҚзЎ®е®ҡжҖ§ж„Ҹе‘ізқҖеҜ№е…¶еӨ§еҠӣжҠ•иө„еҸҜиғҪеҪўжҲҗеӨ§и§„жЁЎиө„дә§жҗҒжө…гҖӮеҸҰеӨ–пјҢйҮ‘иһҚжңәжһ„д№ҹеҸҜиғҪйҖүжӢ©еҜ№й«ҳзўіжҠ•иө„йҒҝд№ӢдёҚеҸҠгҖӮйҮ‘иһҚеёӮеңәеңЁй«ҳзўідјҒдёҡиһҚиө„йЎ№зӣ®дёӯзҡ„еӨұзҒөдјҡеҪұе“Қж°”еҖҷжІ»зҗҶзӣ®ж Үзҡ„е®һзҺ°пјҢзӣҙжҺҘеҜјиҮҙдёҚеҸҜйҖҶзҡ„жҜҒзҒӯжҖ§ж°”еҖҷзҒҫе®іеҸ‘з”ҹгҖӮеҜ№жӯӨпјҢйҮ‘иһҚзӣ‘з®ЎйғЁй—ЁеҸҜд»ҘжҸҗеүҚйҮҮеҸ–йў„йҳІжҖ§иЎҢеҠЁпјҢж—¶й—ҙз»ҙеәҰзҡ„е®Ҹи§Ӯе®Ўж…Һе·Ҙе…·дё»иҰҒеҢ…жӢ¬иө„жң¬з®ЎзҗҶе·Ҙе…·гҖҒжөҒеҠЁжҖ§з®ЎзҗҶе·Ҙе…·гҖҒиө„дә§иҙҹеҖәз®ЎзҗҶе·Ҙе…·гҖҒйҮ‘иһҚеёӮеңәдәӨжҳ“иЎҢдёәе·Ҙе…·д»ҘеҸҠи·Ёеўғиө„жң¬жөҒеҠЁз®ЎзҗҶе·Ҙе…·гҖӮйҰ–е…ҲпјҢйҮ‘иһҚжңәжһ„еҸҜд»ҘйҖүжӢ©жҢҒжңүжӣҙеӨҡзҡ„иө„жң¬д»ҘиҰҶзӣ–е…¶йЈҺйҷ©ж•һеҸЈпјҢйҖҡиҝҮеўһеҠ иө„жң¬иҰҒжұӮеҮҸе°‘йҮ‘иһҚжңәжһ„зҡ„жқ жқҶйЈҺйҷ©пјҢжҸҗй«ҳе…¶жҠ—йЈҺйҷ©иғҪеҠӣгҖӮе…¶ж¬ЎпјҢйҮ‘иһҚзӣ‘з®Ўжңәжһ„еҸҜд»ҘиҰҒжұӮйҮ‘иһҚжңәжһ„жӢҘжңүдёҖе®ҡзҡ„жөҒеҠЁжҖ§зј“еҶІпјҢд»Ҙеә”еҜ№зӘҒеҸ‘дәӢ件жҲ–еёӮеңәзҙ§еј ж—¶зҡ„жөҒеҠЁжҖ§йЈҺйҷ©гҖӮжөҒеҠЁжҖ§з®ЎзҗҶжҺӘж–ҪеҸҜиғҪеҢ…жӢ¬иҰҒжұӮйҮ‘иһҚжңәжһ„дҝқжҢҒдёҖе®ҡжҜ”дҫӢзҡ„жҳ“еҸҳзҺ°иө„дә§пјҢжҲ–е®һж–ҪйҷҗеҲ¶д»ҘзЎ®дҝқиө„йҮ‘еӮЁеӨҮе……и¶ігҖӮе®Ҹи§Ӯе®Ўж…Һе·Ҙе…·иҝҳеҸҜд»ҘеҢ…жӢ¬еҜ№йҮ‘иһҚжңәжһ„зҡ„жқ жқҶжҜ”зҺҮиҝӣиЎҢйҷҗеҲ¶гҖӮе®һж–Ҫжқ жқҶжҜ”зҺҮйҷҗеҲ¶еҸҜд»ҘеҮҸе°‘йҮ‘иһҚжңәжһ„зҡ„иҝҮеәҰжқ жқҶеҢ–пјҢд»ҺиҖҢйҷҗеҲ¶е…¶йЈҺйҷ©ж•һеҸЈгҖӮеҲ©з”Ёе®Ҹи§Ӯе®Ўж…Һж”ҝзӯ–дёӯзҡ„йҖҶе‘Ёжңҹи°ғиҠӮе·Ҙе…·еҜ№з»ҝиүІдә§дёҡе’Ңй«ҳзўідә§дёҡзҡ„жҠ•иө„жҙ»еҠЁиҝӣиЎҢзӣ‘з®ЎйҷҗеҲ¶пјҢеҝ…иҰҒжғ…еҶөдёӢжҸҗй«ҳйҖҶе‘Ёжңҹиө„жң¬зј“еҶІиҰҒжұӮпјҢд»Ҙе°ҶйЈҺйҷ©еҸ‘з”ҹзҡ„еҸҜиғҪжүјжқҖеңЁж‘ҮзҜ®йҮҢгҖӮ д»Һз»“жһ„з»ҙеәҰдёҠзңӢпјҢж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©жӣҙе®№жҳ“йӣҶдёӯзҲҶеҸ‘дәҺдҝқйҷ©е…¬еҸёпјҢзү№е®ҡең°еҢәзҡ„йҮ‘иһҚжңәжһ„е’Ңдёӯе°Ҹ银иЎҢгҖӮе…¶дёҖпјҢиӢҘдҝқйҷ©е…¬еҸёзҡ„ж°”еҖҷзӣёе…ідҝқйҷ©иҰҶзӣ–зҺҮй«ҳпјҢеҲҷдҝқйҷ©е…¬еҸёеңЁйҮ‘иһҚдҪ“зі»дёӯдјҡеҚ•зӢ¬йқўдёҙиҝҮй«ҳзҡ„зү©зҗҶйЈҺйҷ©пјҡжһҒз«Ҝж°”еҖҷдәӢ件еҸ‘з”ҹж—¶пјҢдҝқйҷ©е…¬еҸёдјҡжүҝжӢ…е·Ёйўқиө”еҒҝйҮ‘гҖӮдәҺжҳҜпјҢдҝқйҷ©е…¬еҸёдјҡйҖүжӢ©еӨ§и§„жЁЎжҠӣе”®иө„дә§еӣһз¬јиө„йҮ‘жҲ–жӯўжҚҹпјҢеҸҜиғҪеҺӢдҪҺиө„дә§д»·ж јпјҢеҸҚиҝҮжқҘеҪұе“Қе…¶д»–йҮ‘иһҚжңәжһ„пјҲеҰӮ银иЎҢпјүзҡ„иө„дә§иҙҹеҖәиЎЁпјҢйҖ жҲҗйҮ‘иһҚдҪ“зі»еҶ…зҡ„йЈҺйҷ©дј йҖ’пјҲдёӯеӣҪдәә民银иЎҢз ”з©¶еұҖиҜҫйўҳз»„пјҢ2020пјүгҖӮе…¶дәҢпјҢеңЁеҢ–зҹіиө„жәҗдё°еҜҢзҡ„ең°еҢәе’ҢйҮҚе·Ҙдёҡең°еҢәзҡ„ең°еҢәжҖ§йҮ‘иһҚжңәжһ„еҸҜиғҪдјҡжӣҙеӨҡзҡ„жҠ•иө„дәҺй«ҳзўіиө„дә§пјҢз”ұжӯӨйқўдёҙжӣҙй«ҳзҡ„иҪ¬еһӢйЈҺйҷ©гҖӮе…¶дёүпјҢдёӯе°Ҹ银иЎҢжҳҜдҝғиҝӣжҷ®жғ йҮ‘иһҚеҸ‘еұ•зҡ„дёӯеқҡеҠӣйҮҸпјҢе…¶е®ўжҲ·жӣҙжҳ“иў«ж°”еҖҷеҸҳеҢ–е’Ңж°”еҖҷжІ»зҗҶж”ҝзӯ–иҙҹеҗ‘еҪұе“ҚгҖӮз»“жһ„з»ҙеәҰзҡ„е®Ҹи§Ӯе®Ўж…Һе·Ҙе…·дё»иҰҒеҢ…жӢ¬йҮ‘иһҚеҹәзЎҖи®ҫж–Ҫз®ЎзҗҶе·Ҙе…·дёҺйЈҺйҷ©еӨ„зҪ®зӯүйҳ»ж–ӯйЈҺйҷ©дј жҹ“зҡ„з®ЎзҗҶе·Ҙе…·гҖӮж°”еҖҷйЈҺйҷ©еңЁиҝҷдәӣе…ій”®иҠӮзӮ№зҡ„еӨҡзӮ№зҲҶеҸ‘дјҡеј•иө·йҮ‘иһҚзі»з»ҹжҖ§йЈҺйҷ©пјҢиҖҢйҮ‘иһҚзӣ‘з®ЎйғЁй—ЁеҸҜд»ҘеҲ©з”Ёе®Ҹи§Ӯе®Ўж…Һж”ҝзӯ–е·Ҙе…·з®ұпјҢйҖҡиҝҮжҸҗй«ҳеҜ№йҮ‘иһҚдҪ“зі»е…ій”®иҠӮзӮ№зҡ„зӣ‘з®ЎиҰҒжұӮпјҢйҳІиҢғзі»з»ҹжҖ§йҮ‘иһҚйЈҺйҷ©и·Ёжңәжһ„гҖҒи·ЁеёӮеңәгҖҒи·ЁйғЁй—Ёе’Ңи·Ёеўғдј жҹ“гҖӮ з”ұжӯӨеҸҜи§ҒпјҢе®Ҹи§Ӯе®Ўж…ҺеҸҜд»ҘжҲҗдёәеӨ„зҪ®ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©зҡ„зӣҙжҺҘе’ҢеҸҜиЎҢзҡ„е·Ҙе…·гҖӮиҝҷз§ҚеҖҫеҗ‘дәҺйў„йҳІжҖ§дё”з§ҜжһҒзҡ„ж”ҝзӯ–пјҢеңЁдёҚи®әд»»дҪ•з»ҷе®ҡжғ…еҶөдёӢпјҢйғҪеҸҜд»ҘйҒҝе…Қиҝҷдәӣжғ…еҶөдёӢзҡ„е·ЁеӨ§жҚҹеӨұпјҲChenet et al.пјҢ2021пјүгҖӮеҖҹйүҙе®Ҹи§Ӯе®Ўж…Һж”ҝзӯ–е·Ҙе…·жҗӯе»әйў„йҳІжҖ§жЎҶжһ¶еӨ„зҪ®ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©жңүе……еҲҶзҡ„зҗҶз”ұе’ҢдҫқжҚ®ж”Ҝж’‘пјҲи§Ғеӣҫ2пјүгҖӮ

дә”гҖҒеҹәдәҺйў„йҳІжҖ§жЎҶжһ¶зҡ„ж”ҝзӯ–е»әи®® ж №жҚ®дёҠж–Үе·Іи®Ёи®әзҡ„ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©зҡ„дёҚзЎ®е®ҡжҖ§жқҘжәҗе’ҢеӨ„зҪ®иҜҘйЈҺйҷ©зҡ„ж–°жҖқи·ҜпјҢз»“еҗҲжҲ‘еӣҪе®һйҷ…пјҢд»Ҙе®һзҺ°йҮ‘иһҚзЁіе®ҡе’ҢйҳІиҢғж°”еҖҷеҸҳеҢ–еҸҢйҮҚзӣ®ж ҮдёәеҮәеҸ‘зӮ№пјҢжң¬ж–Үе°қиҜ•жҸҗеҮәд»ҘдёӢж”ҝзӯ–е»әи®®гҖӮ пјҲдёҖпјүи®ҫзҪ®йҖҶе‘Ёжңҹиө„жң¬зј“еҶІиҰҒжұӮ вҖңеҸҢзўівҖқзӣ®ж Үзҡ„жҸҗеҮәж Үеҝ—зқҖжҲ‘еӣҪејҖе§Ӣжңүи®ЎеҲ’ең°е®һж–Ҫеҗ‘еҮҖйӣ¶зўізӨҫдјҡзҡ„иҪ¬еҸҳгҖӮз»ҸжөҺеҲ©еҘҪж—¶пјҢйҮ‘иһҚжңәжһ„дјҡйЎәд»ҺдҪҺзўіиҪ¬еһӢзҡ„и¶ӢеҠҝпјҢеӨ§еҠӣеҗ‘з»ҝиүІдјҒдёҡе’Ңй«ҳзўіиҪ¬еһӢдјҒдёҡжҠ•иө„пјҢеҹӢдёӢдәҶвҖңйЎәе‘ЁжңҹжҖ§еҚұжңәвҖқзҡ„йҡҗжӮЈгҖӮйҮ‘иһҚзӣ‘з®ЎйғЁй—ЁеҸҜд»ҘдҫқжҚ®еҸҢзўізӣ®ж Үзҡ„и®ЎеҲ’жӯҘйӘӨгҖҒеҗ„йҮ‘иһҚжңәжһ„жҢҒжңүзҡ„й«ҳзўіе’ҢдҪҺзўіиө„дә§зҡ„жҖ»йҮҸзӯүпјҢеҲ¶е®ҡе·®ејӮеҢ–зҡ„еҲҶйҳ¶ж®өеҸҠеҲҶзә§жҜ”зҺҮпјҢеҜ№еҗ„йҮ‘иһҚжңәжһ„и®ЎжҸҗзӣёеә”зҡ„ж°”еҖҷйҖҶе‘Ёжңҹиө„жң¬зј“еҶІгҖӮйҷӨжӯӨд№ӢеӨ–пјҢзӣ‘з®ЎйғЁй—Ёд№ҹеҸҜдҫқжҚ®дёҠиҝ°жҢҮж ҮиҰҒжұӮйҮ‘иһҚжңәжһ„зӣҙжҺҘз•ҷеӯҳдёҖе®ҡжҜ”дҫӢзҡ„иө„жң¬иҝӣиЎҢзү©зҗҶйЈҺйҷ©еҜ№еҶІгҖӮдҪҶжҳҜпјҢиҝҷдёҖж”ҝзӯ–еҮәеҸ°зҡ„жң¬иә«д№ҹжҳҜйҮ‘иһҚжңәжһ„иҰҒйқўдёҙзҡ„иҪ¬еһӢйЈҺйҷ©д№ӢдёҖпјҢйҮ‘иһҚжңәжһ„жңүеҸҜиғҪдёәж»Ўи¶іиҜҘзӣ‘管规е®ҡпјҢжҠӣе”®иө„дә§пјҢ收缩дҝЎиҙ·пјҢеј•иө·йҮ‘иһҚеёӮеңәеҠЁиҚЎгҖӮеӣ жӯӨпјҢд»»дҪ•ж”ҝзӯ–зҡ„еҮәеҸ°йғҪеә”жҳҜд»ҺйғЁеҲҶиҜ•зӮ№иө°еҗ‘е…ЁеұҖжҺЁе№ҝпјҢжңҖеӨ§зЁӢеәҰдёҠе°ҶйЈҺйҷ©зҪ®дәҺеҸҜжҺ§иҢғеӣҙеҶ…гҖӮ пјҲдәҢпјүеҜ№йҮ‘иһҚдҪ“зі»еҶ…е…ій”®иҠӮзӮ№иҝӣиЎҢйҮҚзӮ№зӣ‘з®ЎпјҢйҷ„еҠ зӣ‘з®ЎиҰҒжұӮ 1.еҠ ејәеҜ№дҝқйҷ©е…¬еҸёзҡ„зӣ‘з®Ў жҲ‘еӣҪеұ…ж°‘е’ҢдјҒдёҡеҜ№ж°”еҖҷйЈҺйҷ©дҝқйҷ©жҠ•дҝқзҺҮдҪҺпјҢеӯҳеңЁдҝқйҷ©еёӮеңәж°”еҖҷйЈҺйҷ©еҜ№еҶІдҪңз”ЁеӨұзҒөзҡ„жғ…еҶөгҖӮеңЁжһҒз«Ҝж°”еҖҷдәӢ件еҸ‘з”ҹж—¶пјҢиҝҷдёҖзү№ж®Ҡжғ…еҪўдёҚд»…еҠ еӨ§дәҶжҲ‘еӣҪж”ҝеәңзҡ„иҙўж”ҝеҺӢеҠӣпјҢиҝҳжҳ“еҜјиҮҙе®Ҹи§Ӯз»ҸжөҺдёӢиЎҢгҖӮеҸ—жӯӨжіўеҸҠпјҢйҮ‘иһҚжңәжһ„еҸҜиғҪеҪўжҲҗзі»з»ҹжҖ§йЈҺйҷ©гҖӮеӣ жӯӨпјҢж”ҝеәңеҸҠйҮ‘иһҚйғЁй—Ёеә”з§ҜжһҒеҖЎеҜјж”ҜжҢҒеұ…ж°‘е’ҢдјҒдёҡиҙӯд№°ж°”еҖҷзӣёе…ійЈҺйҷ©зҡ„иҙўдә§дҝқйҷ©пјҢдҪҝдҝқйҷ©е…¬еҸёжүҝжӢ…е…¶еә”е°ҪиҒҢиҙЈгҖӮдҪҶжҳҜдҝқйҷ©е…¬еҸёеңЁйқўеҜ№ж°”еҖҷзҒҫе®іж—¶зҡ„и„ҶејұжҖ§д№ҹеә”иҖғиҷ‘гҖӮдёәйҳІжӯўдҝқйҷ©е…¬еҸёеӣ иө”д»ҳиҝҮеәҰеҜјиҮҙз ҙдә§жҲ–жҠӣе”®иө„дә§еҜјиҮҙзҡ„иө„дә§иҙ¬еҖјпјҢйҮ‘иһҚзӣ‘з®ЎйғЁй—Ёеә”иҰҒжұӮдҝқйҷ©е…¬еҸёеҜ№ж°”еҖҷйЈҺйҷ©иҝӣиЎҢжӣҙеӨҡзҡ„иө„жң¬йў„з•ҷгҖӮж”ҝеәңгҖҒеӨ®иЎҢе’Ңе…¶д»–йҮ‘иһҚжңәжһ„д№ҹеҸҜжҸҗеүҚе°ұиҜҘйЈҺйҷ©иҝӣиЎҢзЈӢе•ҶпјҢж”ҝеәңеҮәеҸ°зӣёеә”зҡ„йў„йҳІжҖ§иҙўж”ҝж”ҝзӯ–пјҢеӨ®иЎҢеҮәеҸ°зӣёеә”зҡ„йў„йҳІжҖ§иҙ§еёҒж”ҝзӯ–пјҢйҮ‘иһҚжңәжһ„д№Ӣй—ҙд№ҹеҸҜд»Ҙзӯҫи®ўзӣёеә”еҚҸи®®пјҢеңЁжһҒз«ҜдәӢ件еҸ‘з”ҹж—¶дёәдҝқйҷ©е…¬еҸёжҸҗдҫӣжөҒеҠЁжҖ§ж”ҜжҢҒе’ҢиЎҘеҠ©пјҢд»Ҙе®һзҺ°ж”ҝеәңгҖҒдҝқйҷ©е…¬еҸёе’Ңе…¶д»–йҮ‘иһҚжңәжһ„зҡ„вҖңдёүиөўвҖқеұҖйқўгҖӮ 2.еҠ ејәеҜ№дёӯе°Ҹ银иЎҢзҡ„зӣ‘з®Ў жҲ‘еӣҪдёӯе°Ҹ银иЎҢжҖ»иө„дә§еҚ еҲ°е•Ҷдёҡ银иЎҢжҖ»иө„дә§зҡ„иҝ‘дёүеҲҶд№ӢдёҖгҖӮ并且пјҢдёӯе°Ҹ银иЎҢеӨ§еӨҡз”ұеҺҹе…Ҳзҡ„дҝЎз”ЁеҗҲдҪңзӨҫж”№з»„пјҢе…¶жңҚеҠЎеҜ№иұЎеӨҡе®ҡдҪҚдёәеҪ“ең°е°Ҹеҫ®дјҒдёҡгҖҒдёӘдҪ“з»ҸиҗҘиҖ…е’ҢвҖңдёүеҶңвҖқзҫӨдҪ“зӯүпјҢе®ўжҲ·иҙЁйҮҸиҫғе·®пјҢйҡҫд»ҘжүҝеҸ—ж°”еҖҷеү§зғҲеҸҳеҢ–еёҰжқҘзҡ„жҚҹеӨұгҖӮеӨ®иЎҢеҺҶе№ҙзҡ„еҺӢеҠӣжөӢиҜ•иЎЁжҳҺпјҢдёӯе°Ҹ银иЎҢеҜ№дҝЎиҙ·иө„дә§иҙЁйҮҸжҒ¶еҢ–жҠөеҫЎеҠӣиҫғејұпјҲдёӯеӣҪдәә民银иЎҢпјҢ2021пјүгҖӮеӣ жӯӨпјҢдёӯе°Ҹ银иЎҢжҳҜйҮ‘иһҚиЎҢдёҡдёӯйқўеҜ№ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©иҫғдёәи„Ҷејұзҡ„е…ій”®иҠӮзӮ№гҖӮйҮ‘иһҚзӣ‘з®ЎйғЁй—Ёд№ҹеә”еҜ№дёӯе°Ҹ银иЎҢйҷ„еҠ зӣ‘з®ЎиҰҒжұӮгҖӮ 3.еҠ ејәеҪұеӯҗ银иЎҢе’Ңзү№е®ҡең°еҢәйҮ‘иһҚжңәжһ„зҡ„зӣ‘з®Ў еңЁзҺ°иЎҢзҡ„зӣ‘з®Ўж”ҝзӯ–дёӢпјҢ银иЎҢеҫҲеҸҜиғҪдёәж»Ўи¶ізӣ‘з®ЎиҰҒжұӮдёҚж„ҝиҙ·ж¬ҫдәҺй«ҳзўідјҒдёҡпјҢеҪўжҲҗеёӮеңәеӨұзҒөгҖӮиҝҷиҝ«дҪҝдёҖдәӣй«ҳзўідјҒдёҡдёҚеҫ—дёҚиҜүиҜёдәҺеҪұеӯҗ银иЎҢиҺ·еҸ–иө„йҮ‘пјҢеҠ еү§дәҶеҪұеӯҗ银иЎҢзҡ„иө„дә§з»“жһ„дёҚеқҮиЎЎжҖ§пјҢдҪҝеҪұеӯҗ银иЎҢеңЁйқўеҜ№ж°”еҖҷзӣёе…ійЈҺйҷ©ж—¶жҳҫеҫ—е°Өе…¶и„ҶејұгҖӮеҸҰеӨ–пјҢйҮҚе·Ҙдёҡең°еҢәеҸҠйҮҚеҢ–зҹіиө„жәҗең°еҢәзҡ„йҮ‘иһҚжңәжһ„еҫҖеҫҖеҖҫеҗ‘дәҺжҠ•иө„е…¶ең°еҢәзҡ„йҫҷеӨҙдә§дёҡпјҢйҖ жҲҗиҝҷдәӣзү№е®ҡең°еҢәзҡ„йҮ‘иһҚжңәжһ„зҡ„й«ҳзўіиө„дә§еҚ жҜ”иҫғй«ҳпјҢжӣҙжҳ“еҸ—еҲ°иҪ¬еһӢйЈҺйҷ©зҡ„еҶІеҮ»гҖӮеӣ жӯӨпјҢеә”еҠ ејәеҜ№еҪұеӯҗ银иЎҢе’Ңзү№е®ҡең°еҢәйҮ‘иһҚжңәжһ„зҡ„зӣ‘з®ЎпјҢйҳІиҢғйЈҺйҷ©д»Һе…¶ејҖе§Ӣеҗ‘ж•ҙдҪ“йҮ‘иһҚиЎҢдёҡжіўеҸҠгҖӮ пјҲдёүпјүе°Ҷж°”еҖҷзӣёе…ійЈҺйҷ©зәіе…Ҙиө„жң¬е……и¶ізҺҮиҰҒжұӮ зӣ‘з®ЎйғЁй—ЁеҸҜд»Ҙдёәй«ҳзўіиө„дә§иөӢдәҲиҫғй«ҳзҡ„йЈҺйҷ©еҠ жқғжқғйҮҚзҪ®дәҺиө„жң¬е……и¶ізҺҮзҡ„иҰҒжұӮдёӯпјҢдҝғдҪҝйҮ‘иһҚжңәжһ„и°ғж•ҙиө„дә§з»„еҗҲпјҢеңЁйқўеҜ№ж°”еҖҷйЈҺйҷ©ж—¶и¶ӢдәҺзЁіеҒҘгҖӮеңЁи®ҫе®ҡйЈҺйҷ©еҠ жқғеӣ еӯҗж—¶пјҢжңүдәӣиө„дә§йЎ№зӣ®еҸҜд»ҘиҝӣдёҖжӯҘз»ҶеҢ–гҖӮдҫӢеҰӮпјҢеҜ№й«ҳзўідә§дёҡеә”иҜҘеҢәеҲҶдёҖиҲ¬иһҚиө„е’ҢиҪ¬еһӢиһҚиө„гҖӮй«ҳзўідјҒдёҡиҪ¬еһӢиһҚиө„еә”иҜҘиў«и§Ҷдёәз»ҝиүІжІ»зҗҶйЎ№зӣ®зҡ„иһҚиө„пјҢз»ҷдәҲе’ҢдёҖиҲ¬й«ҳзўідјҒдёҡиһҚиө„дёҚеҗҢз”ҡиҮіиҫғдҪҺзҡ„йЈҺйҷ©еҠ жқғеӣ еӯҗгҖӮйңҖиҰҒиҖғиҷ‘зҡ„жҳҜпјҢй«ҳзўідјҒдёҡиҪ¬еһӢе……ж»ЎдәҶдёҚзЎ®е®ҡжҖ§пјҢдҪҶй«ҳзўідјҒдёҡиҪ¬еһӢжҳҜе®һзҺ°вҖңеҸҢзўівҖқзӣ®ж Үзҡ„еҝ…з”ұд№Ӣи·ҜпјҢз»ҷдәҲиҪ¬еһӢй«ҳзўідјҒдёҡдёҚеҗҢзҡ„йЈҺйҷ©еҠ жқғеӣ еӯҗжңүеҠ©дәҺйҮ‘иһҚжңәжһ„еҜ№й«ҳзўідјҒдёҡиҪ¬еһӢиҝӣиЎҢжңүеҠӣж”ҜжҢҒпјҢеҜ№дҝғиҝӣдә§дёҡеҚҮзә§иө·еҲ°з§ҜжһҒзҡ„жҺЁеҠЁдҪңз”ЁгҖӮ еҸҰдёҖз§Қе°Ҷж°”еҖҷзӣёе…ійЈҺйҷ©зәіе…Ҙиө„жң¬е……и¶ізҺҮзҡ„ж–№жі•жҳҜйҷҚдҪҺз»ҝиүІиө„дә§зҡ„йЈҺйҷ©еҠ жқғеӣ еӯҗгҖӮдҪҶжҳҜпјҢиҖғиҷ‘еҲ°йҮ‘иһҚжңәжһ„жҷ®йҒҚиө„жң¬дёҚи¶іпјҢд»ҘеҸҠ并没жңүзӣҙжҺҘиҜҒжҚ®иЎЁжҳҺз»ҝиүІдјҒдёҡзҡ„жҖ»дҪ“йЈҺйҷ©жӣҙдҪҺпјҲChenet et al.пјҢ2021пјүпјҢеҜ№з»ҝиүІдә§дёҡзҡ„з•Ңе®ҡд№ҹжңӘжӣҫиҫҫжҲҗе…ұиҜҶпјҢйҷҚдҪҺз»ҝиүІйЈҺйҷ©еӣ еӯҗеҫҲеҸҜиғҪдјҡеўһеҠ зі»з»ҹжҖ§йЈҺйҷ©гҖӮ пјҲеӣӣпјүеҠ ејәеҜ№йқһиҪ¬еһӢй«ҳзўідјҒдёҡиҙ·ж¬ҫж•°йҮҸйҷҗеҲ¶ зӣ‘з®ЎйғЁй—ЁеҸҜзӣҙжҺҘеҮәеҸ°еҜ№дёҖиҲ¬й«ҳзўідјҒдёҡзҡ„иҙ·ж¬ҫж•°йҮҸйҷҗеҲ¶иҰҒжұӮпјҡи®ҫзҪ®й«ҳзўідјҒдёҡжүҖиғҪиҙ·ж¬ҫзҡ„жңҖй«ҳйҷҗйўқпјҢйҮ‘иһҚжңәжһ„еҸҜжҢҒжңүзҡ„жңҖй«ҳй«ҳзўіиө„дә§еҚ жҖ»иө„жң¬жҜ”дҫӢпјҢжҲ–й«ҳзўіиө„дә§дёҺз»ҝиүІиө„дә§зҡ„жҜ”зҺҮзӯүпјҢ并еҜ№й«ҳзўідјҒдёҡзҡ„иҪ¬еһӢиһҚиө„иҝӣиЎҢеҸҰиЎҢ规е®ҡгҖӮиҝҷдәӣжҢҮж Үзҡ„и®ҫз«ӢиғҪж•Ұдҝғй«ҳзўідјҒдёҡиҪ¬еһӢ并йҳІиҢғе…¶дёҠеҚҮзҡ„дҝЎз”ЁйЈҺйҷ©жіўеҸҠгҖӮе…·дҪ“зҡ„йҳҲеҖјж ҮеҮҶеҸҜд»Ҙж №жҚ®йҮ‘иһҚжңәжһ„жҢҒжңүй«ҳзўідјҒдёҡиҙ·ж¬ҫж•°йҮҸзҡ„еҲ°жңҹе№ҙд»Ҫи®ҫзҪ®пјҢ并йҮҮеҸ–еҫӘеәҸжёҗиҝӣзҡ„йҖҗе№ҙйҷҚдҪҺйҳҲеҖјзҡ„ж–№жі•пјҢд»Ҙе®һзҺ°и®ЎеҲ’и„ұзўіи·Ҝеҫ„зҡ„е№ізЁіиҝҮжёЎгҖӮеңЁеҗҲйҖӮзҡ„йҳҲеҖји®ҫе®ҡдёӢпјҢиҪ¬еһӢйЈҺйҷ©еҸҜд»Ҙиў«жҺ§еҲ¶еңЁйҖӮеәҰеҢәй—ҙеҶ…гҖӮдҪҶжҳҜпјҢдёәиҺ·еҫ—иҪ¬еһӢиһҚиө„пјҢй«ҳзўідјҒдёҡеҸҜиғҪдјҡиңӮжӢҘжҸҗдәӨиҪ¬еһӢж–№жЎҲпјҢжҸҗй«ҳйҮ‘иһҚжңәжһ„йқўдёҙзҡ„йҒ“еҫ·йЈҺйҷ©гҖӮеӣ жӯӨпјҢй«ҳзўідјҒдёҡиҪ¬еһӢжңҹй—ҙеҸҠж—¶зҡ„дҝЎжҒҜжҠ«йңІе’Ң第дёүж–№зӢ¬з«Ӣжңәжһ„иҝӣиЎҢзӣ‘з®Ўе®ЎжҹҘеҝ…йЎ»ејәеҲ¶иҰҒжұӮгҖӮ пјҲдә”пјүе……еҲҶеҸ‘жҢҘзӘ—еҸЈжҢҮеҜјзҡ„дјҳеҠҝ зӘ—еҸЈжҢҮеҜјеңЁжҲ‘еӣҪз»ҝиүІйҮ‘иһҚеҸ‘еұ•зҡ„иҝҮзЁӢдёӯиө·еҲ°дәҶзӢ¬зү№зҡ„ж”Ҝж’‘дҪңз”ЁгҖӮжҲ‘еӣҪйҮ‘иһҚзӣ‘з®ЎйғЁй—ЁйҖҡиҝҮдёҺйҮ‘иһҚжңәжһ„еҜ№иҜқпјҢеј•еҜјиө„йҮ‘жөҒе…Ҙз»ҝиүІдә§дёҡпјҢжөҒеҮәй«ҳзўідә§дёҡпјҢд»ҺиҖҢжҺЁеҠЁдәҶжҲ‘еӣҪз»ҝиүІйҮ‘иһҚиҝ…зҢӣеҸ‘еұ•гҖӮеҗҢж ·зҡ„зӘ—еҸЈжҢҮеҜјд№ҹеҜ№йў„йҳІж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©иө·еҲ°иҮіе…ійҮҚиҰҒзҡ„дҪңз”ЁгҖӮеңЁжӯӨеҹәзЎҖдёҠпјҢйҮ‘иһҚзӣ‘з®ЎйғЁй—ЁеҸҜд»ҘеҲ©з”ЁзӘ—еҸЈжҢҮеҜјеј•еҜјйҮ‘иһҚжңәжһ„еҸӘеҜ№з¬ҰеҗҲдёҖе®ҡж ҮеҮҶзҡ„й«ҳзўіиҪ¬еһӢдјҒдёҡе’ҢдҪҺзўідјҒдёҡжҸҗдҫӣиҙ·ж¬ҫпјҢеё®еҠ©йҮ‘иһҚжңәжһ„е®һзҺ°жңүеәҸзҡ„иө„дә§з»“жһ„и°ғж•ҙпјҢжҸҗй«ҳйҮ‘иһҚдҪ“зі»зҡ„йҹ§жҖ§гҖӮдёәжӣҙеҘҪзҡ„е®һзҺ°зӘ—еҸЈжҢҮеҜјпјҢжҲ‘еӣҪж”ҝеәңеә”з»ҹзӯ№еҚҸи°ғеҗ„зӣёе…ійғЁй—ЁпјҢжҺЁеҮәеӣҪ家й«ҳзўідјҒдёҡе’Ңз»ҝиүІдјҒдёҡеҲ’еҲҶеҗҚеҪ•жҲ–иҖ…еҲ’еҲҶж ҮеҮҶпјҢз»ҹдёҖй«ҳзўідјҒдёҡиҪ¬еһӢж–№жЎҲзҡ„з•Ңе®ҡиЎЎйҮҸж ҮеҮҶпјҢ并и®ҫе®ҡзӢ¬з«Ӣзҡ„第дёүж–№й«ҳдҪҺзўідјҒдёҡе®ЎжҹҘжңәжһ„пјҢд»Ҙжңҹе…ұеҗҢеҮҸе°‘е®һдҪ“з»ҸжөҺе’ҢйҮ‘иһҚжңәжһ„йқўдёҙзҡ„иҪ¬еһӢйЈҺйҷ©гҖӮ пјҲе…ӯпјүеҠ ејәи·ЁеўғйЈҺйҷ©зҡ„йҳІиҢғпјҢз§ҜжһҒеҸӮдёҺеӣҪйҷ…дәӨжөҒеҗҲдҪң йҮ‘иһҚзӣ‘з®ЎйғЁй—Ёд№ҹеә”е…іжіЁеҲ°ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©зҡ„и·Ёеўғдј ж’ӯи·Ҝеҫ„пјҢжіЁйҮҚеҜ№йҮ‘иһҚжңәжһ„и·ЁеӣҪиө„жң¬ж°”еҖҷйЈҺйҷ©зҡ„жҺ§еҲ¶гҖӮдёәжӯӨпјҢйҮ‘иһҚзӣ‘з®ЎйғЁй—Ёеә”еҠ ејәеҜ№и·Ёеўғиө„жң¬ж°”еҖҷйЈҺйҷ©зҡ„иҜ„дј°е’ҢйҳІиҢғпјҢеҲ©з”Ёи·Ёеўғиө„жң¬жөҒеҠЁз®ЎзҗҶе·Ҙе…·еҜ№ж°”еҖҷзӣёе…ізҡ„иө„дә§жөҒеҠЁиҝӣиЎҢдёҘж јз®ЎжҺ§гҖӮдҫӢеҰӮпјҢйҖҡиҝҮе°Ҷж°”еҖҷйЈҺйҷ©зәіе…Ҙе®Ҹи§Ӯе®Ўж…Һи°ғиҠӮеҸӮж•°зҡ„и®ҫзҪ®пјҢи°ғж•ҙи·ЁеўғиһҚиө„йЈҺйҷ©еҠ жқғдҪҷйўқдёҠйҷҗзҡ„и®ҫе®ҡпјҢжҲ–иҖ…д№ҹеҸҜйҖҡиҝҮеҫҒзЁҺе’ҢжүӢз»ӯиҙ№жҸҗй«ҳзӯүжүӢж®өжҸҗй«ҳж°”еҖҷзӣёе…іиө„жң¬зҡ„жөҒеҠЁжҲҗжң¬пјҲ马жӯЈе®ҮгҖҒз§Ұж”ҫйёЈпјҢ2021пјүпјҢиҫҫеҲ°дёҘжҺ§йҮ‘иһҚжңәжһ„зҡ„и·ЁеӣҪиһҚиө„йЈҺйҷ©зӣ®ж ҮгҖӮ еҝ…йЎ»йҮҚи§ҶдёҺеӣҪйҷ…зӨҫдјҡеңЁеә”еҜ№ж°”еҖҷзӣёе…ійҮ‘иһҚйЈҺйҷ©дёҠзҡ„дәӨжөҒеҗҲдҪңгҖӮеӣ дёәдёҚзЎ®е®ҡжҖ§зҡ„еӯҳеңЁеҜјиҮҙжңҖдјҳж–№жЎҲзҡ„дёҚеҸҜзҹҘжҖ§пјҢжүҖжңүеӣҪ家йғҪеӨ„дәҺжҺўзҙўеүҚиҝӣзҡ„йҳ¶ж®өгҖӮдёҺеӣҪйҷ…ж°”еҖҷжІ»зҗҶз»„з»ҮгҖҒйҮ‘иһҚз»„з»Үе’Ңе…¶д»–еӣҪ家зҡ„дәӨжөҒжңүеҠ©дәҺжҲ‘еӣҪеҗёеҸ–е…Ҳиҝӣзҡ„з»ҸйӘҢпјҢйҒҝе…ҚйҮҚеӨҚеӨұиҙҘзҡ„йҒ“и·ҜпјҢиҠӮзңҒе®қиҙөж—¶й—ҙд»ҘиҝӣиЎҢдёӢдёҖжӯҘзҡ„дјҳеҢ–жҺўзҙўгҖӮ еҺҹж–ҮиҪҪдәҺгҖҠеҶңжқ‘йҮ‘иһҚз ”з©¶гҖӢ2023е№ҙ第6жңҹ

|  й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө

еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ

ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең°

д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең° з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ

з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ