马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

жұӘж¶ӣпјҲдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢпјҢз‘һ银дәҡжҙІз»ҸжөҺз ”з©¶дё»з®ЎпјҢйҰ–еёӯдёӯеӣҪз»ҸжөҺеӯҰ家пјү жҳҘиҠӮжңҹй—ҙеӨ–еҮәж—…иЎҢеҮҸе°‘пјҢзӣёе…іж”ҜеҮәдёӢйҷҚ

дёәжӣҙеҘҪең°дәҶи§ЈжҳҘиҠӮеҒҮжңҹжңҹй—ҙеұ…ж°‘еӨ–еҮәж—…иЎҢе’Ңж¶Ҳиҙ№зҡ„жғ…еҶөпјҢUBS Evidence LabдәҺ2жңҲ22ж—Ҙ-3жңҲ1ж—ҘеҜ№1000еҗҚж¶Ҳиҙ№иҖ…ејҖеұ•дәҶж–°дёҖиҪ®жҠҠи„үж¶Ҳиҙ№й—®еҚ·и°ғжҹҘгҖӮеңЁжң¬ж¬Ўи°ғз ”дёӯпјҢд»…жңү42%зҡ„еҸ—и®ҝиҖ…жӣҫеңЁжҳҘиҠӮжңҹй—ҙеӨ–еҮәжҺўдәІи®ҝеҸӢгҖӮеӨ§йғЁеҲҶеҮәиЎҢйғҪжҳҜзҹӯйҖ”жёёгҖҒе‘Ёиҫ№жёёпјҢиҮӘй©ҫжҳҜжңҖдё»иҰҒзҡ„еҮәиЎҢж–№ејҸгҖӮдёҺд№ӢеҜ№еә”пјҢе®ҳж–№ж•°жҚ®д№ҹжҳҫзӨәжҳҘиҠӮжңҹй—ҙе…ЁеӣҪж—…е®ўеҸ‘йҖҒйҮҸе’Ң旅游收е…ҘиҫғеҫҖе№ҙжӯЈеёёж°ҙе№іеӨ§е№…дёӢи·ҢгҖӮ

еӨҚе·Ҙиҫғеҝ«пјҢжҲ–жҸҗжҢҜе·Ҙдёҡе’Ңе»әи®ҫжҙ»еҠЁ

и¶…иҝҮ90%зҡ„еҸ—и®ҝиҖ…е·Із»ҸгҖҒжҲ–иҖ…дјҡеңЁиҠӮеҗҺ1е‘ЁеҶ…еӨҚе·ҘпјҢе…¶дёӯ70%еңЁиҠӮеҗҺз«ӢеҲ»еӨҚе·ҘпјҢжҳҺжҳҫеҝ«дәҺеҺ»е№ҙгҖӮжӯӨеӨ–пјҢе®ҳж–№ж•°жҚ®жҳҫзӨәд»Ҡе№ҙжңүеӨ§зәҰдёҖеҚҠзҡ„еҶңж°‘е·Ҙз•ҷеңЁе°ұдёҡең°иҝҮе№ҙпјҢжҜ”еҺ»е№ҙеӨҡ4000дёҮдәәгҖӮеҶҚз»“еҗҲе…¶д»–еҫ®и§ӮеұӮйқўзҡ„ж•°жҚ®пјҢжҲ‘们и®Өдёәд»Ҡе№ҙе·Ҙдёҡе’Ңе»әи®ҫжҙ»еҠЁеҸҜиғҪејәдәҺеҫҖе№ҙгҖӮжҲ‘们估计1-2жңҲеӣәе®ҡиө„дә§жҠ•иө„еҗҢжҜ”еўһйҖҹеҸҜиғҪеңЁеҺ»е№ҙзҡ„дҪҺеҹәж•°дёҠеҸҚеј№иҮі40%гҖҒе·Ҙдёҡз”ҹдә§еҗҢжҜ”еўһйҖҹеҸҚеј№иҮі25%д»ҘдёҠгҖӮ

еӨ§йғЁеҲҶеҸ—и®ҝиҖ…иЎЁзӨәжҳҘиҠӮжңҹй—ҙиҫғеҺ»е№ҙеўһеҠ дәҶж¶Ҳиҙ№пјҢдҪҶе°‘дәҺ2019е№ҙеҗҢжңҹж°ҙе№і

43%зҡ„еҸ—и®ҝиҖ…иЎЁзӨәд»Ҡе№ҙжҳҘиҠӮиҫғеҺ»е№ҙеўһеҠ дәҶж¶Ҳиҙ№пјҢеҚ жҜ”й«ҳдәҺеҮҸе°‘ж¶Ҳиҙ№зҡ„еҸ—и®ҝиҖ…пјҲ25%пјүгҖӮдёҚиҝҮпјҢиЎЁзӨәиҫғ2019е№ҙеҮҸе°‘дәҶж¶Ҳиҙ№зҡ„еҸ—и®ҝиҖ…еҚ жҜ”пјҲ41%пјүй«ҳдәҺеўһеҠ дәҶж¶Ҳиҙ№зҡ„еҸ—и®ҝиҖ…пјҲ22%пјүгҖӮиҝҷд№ҹз¬ҰеҗҲжҲ‘们зҡ„еҲӨж–ӯпјҢеҚіж•ҙдҪ“ж¶Ҳиҙ№е°ҡжңӘжҒўеӨҚеҲ°з–«жғ…еүҚзҡ„ж°ҙе№іпјҢвҖңе°ұең°иҝҮе№ҙвҖқж”ҝзӯ–еҜ№ж¶Ҳиҙ№зҡ„еҪұе“ҚеҸҜиғҪеҒҸиҙҹйқўгҖӮ

ж¶Ҳиҙ№з»§з»ӯеҗ‘зәҝдёҠиҪ¬з§»

иҷҪ然ж•ҙдҪ“ж¶Ҳиҙ№еҸҜиғҪејұдәҺ2019е№ҙпјҢдҪҶеўһеҠ зәҝдёҠж¶Ҳиҙ№иҝҷдёҖи¶ӢеҠҝдјјд№Һ并жңӘж”№еҸҳгҖӮи¶…иҝҮ60%зҡ„еҸ—и®ҝиҖ…иЎЁзӨәжҳҘиҠӮжңҹй—ҙзәҝдёҠж¶Ҳиҙ№жҜ”еҺ»е№ҙе’Ң2019е№ҙйғҪеӨҡгҖӮ56%зҡ„еҸ—и®ҝиҖ…иҫғ2019е№ҙеўһеҠ дәҶзәҝдёҠеЁұд№җж”ҜеҮәпјҢ27%иҫғеҺ»е№ҙеўһеҠ дәҶзӣёе…іж”ҜеҮәгҖӮжӯӨеӨ–пјҢ36%зҡ„еҸ—и®ҝиҖ…и®ЎеҲ’еңЁ2021е№ҙ继з»ӯеўһеҠ зәҝдёҠеЁұд№җж¶Ҳиҙ№пјҢеҚ жҜ”жҳҺжҳҫй«ҳдәҺеҺ»е№ҙ5жңҲж¶Ҳиҙ№иҖ…и°ғжҹҘзҡ„з»“жһңгҖӮеҚідҫҝжҳҜеңЁз–«жғ…еҹәжң¬еҫ—еҲ°жҺ§еҲ¶еҗҺпјҢеўһеҠ зәҝдёҠж¶Ҳиҙ№зҡ„еҸ—и®ҝиҖ…еҚ жҜ”дҫқ然иҫғй«ҳпјҢжҲ‘们и®ӨдёәиҝҷжҲ–и®ёиЎЁжҳҺз–«жғ…иҝҮеҗҺйғЁеҲҶж¶Ҳиҙ№д»ҚеңЁеҗ‘зәҝдёҠиҪ¬з§»гҖӮ

жңӘжқҘ收е…Ҙйў„жңҹжё©е’Ңд№җи§ӮгҖҒзӣёеҜ№и°Ёж…ҺпјҢж¶Ҳиҙ№еҒҸеҘҪжңүжүҖеҲҶеҢ–

жң¬ж¬Ўи°ғз ”дёӯпјҢйў„и®Ўд»Ҡе№ҙ收е…ҘдјҡжҜ”еҺ»е№ҙеӣӣеӯЈеәҰеўһеҠ зҡ„еҸ—и®ҝиҖ…еҚ жҜ”иҰҒй«ҳдәҺ预计收е…ҘеҮҸе°‘зҡ„еҸ—и®ҝиҖ…пјҲеҲҶеҲ«дёә38%е’Ң22%пјүпјҢдҪҶйў„жңҹ收е…Ҙе№іеқҮеўһйҖҹд»…3.7%гҖӮиҝҷд№ҹдёҺжңҖиҝ‘ж¶Ҳиҙ№дҝЎиҙ·й—®еҚ·и°ғжҹҘзҡ„з»“жһңзӣёдјјпјҢеҸҜиғҪйғЁеҲҶжҳҜз”ұдәҺе°ұдёҡеёӮеңәе°ҡжңӘе®Ңе…ЁжҒўеӨҚеёёжҖҒгҖӮеҮәдәҺеҜ№жңӘжқҘ收е…Ҙе’Ңз–«жғ…жј”еҸҳеҒҸи°Ёж…Һзҡ„йў„жңҹпјҢеҸ—и®ҝиҖ…д»Ҡе№ҙеҜ№ж—Ҙеёёеҝ…йңҖе“ҒгҖҒеҒҘиә«гҖҒз”өеӯҗдә§е“ҒгҖҒеҘўдҫҲе“Ғе’ҢзәҝдёҠеЁұд№җзҡ„ж¶Ҳиҙ№ж„Ҹж„ҝиҫғејәпјҢдҪҶеҚідҫҝеңЁеӣҪеҶ…ж—…иЎҢйҷҗеҲ¶е·Із»Ҹж”ҫжқҫгҖҒз–«жғ…еҫ—еҲ°иүҜеҘҪзҡ„жҺ§еҲ¶д№ӢеҗҺпјҢж—…жёёе’ҢеӨ–еҮәе°ұйӨҗж–№йқўзҡ„ж¶Ҳиҙ№ж„Ҹж„ҝд»Қ然иҫғдҪҺгҖӮжӯӨеӨ–пјҢи°ғз ”дёӯеҸ—и®ҝиҖ…д»Ҡе№ҙиҙӯжҲҝж„Ҹж„ҝиҫғдҪҺпјҢиҝҷд№ҹе’ҢеҺ»е№ҙ5жңҲж¶Ҳиҙ№й—®еҚ·и°ғжҹҘзҡ„з»“жһңзұ»дјјпјҢдёҚиҝҮиҮӘйӮЈд»ҘжқҘе®һйҷ…жҲҝең°дә§й”Җе”®дёҖзӣҙиҫғдёәзЁіеҒҘгҖӮ

1жңҲеӣҪеҶ…дёҖдәӣең°еҢәз–«жғ…жӣҫжңүжүҖеҸҚеј№пјҢж”ҝеәң收зҙ§дәҶеҜ№йғЁеҲҶз»ҸжөҺжҙ»еҠЁзҡ„йҷҗеҲ¶пјҢ并еҖЎеҜјеұ…ж°‘жҳҘиҠӮжңҹй—ҙвҖңе°ұең°иҝҮе№ҙвҖқгҖҒеҮҸе°‘дёҚеҝ…иҰҒзҡ„еҮәиЎҢгҖӮжҲ‘们已з»Ҹз»“еҗҲз‘һ银дёӯеӣҪжҜҸж—Ҙз»ҸжөҺжҙ»еҠЁиҝҪиёӘе’Ңе®ҳж–№ж•°жҚ®пјҢи·ҹиёӘдәҶжҳҘиҠӮеүҚеҗҺеӣҪеҶ…з»ҸжөҺжҙ»еҠЁзҡ„зҠ¶еҶөгҖӮдёәдәҶиҝӣдёҖжӯҘдәҶи§ЈжҳҘиҠӮжңҹй—ҙеұ…ж°‘зҡ„ж¶Ҳиҙ№жҙ»еҠЁе’Ңж¶Ҳиҙ№дҝЎеҝғпјҢUBS Evidence LabдәҺ2жңҲ22ж—Ҙ-3жңҲ1ж—ҘејҖеұ•дәҶж–°дёҖиҪ®вҖңжҠҠи„үж¶Ҳиҙ№вҖқй—®еҚ·и°ғжҹҘпјҢ收йӣҶдәҶ1000дёӘжқҘиҮӘдёҚеҗҢеҹҺеёӮгҖҒдёҚеҗҢе№ҙйҫ„ж®өгҖҒдёҚеҗҢ收е…Ҙж°ҙе№ізҡ„ж¶Ҳиҙ№иҖ…еҜ№е…¶жҳҘиҠӮжңҹй—ҙж¶Ҳиҙ№ж”ҜеҮәгҖҒжңӘжқҘ收е…Ҙйў„жңҹе’Ңж¶Ҳиҙ№и®ЎеҲ’пјҢд»ҘеҸҠеҜ№жҺҘз§Қз–«иӢ—зҡ„зңӢжі•зӯүй—®йўҳзҡ„еӣһзӯ”пјҲжң¬ж¬Ўи°ғжҹҘзҡ„е…·дҪ“дҝЎжҒҜиҜ·еҸӮи§Ғж–Үжң«пјүгҖӮжҲ‘们еҜ№жң¬ж¬Ўи°ғжҹҘзҡ„и§ЈиҜ»еҰӮдёӢпјҡ

жҳҘиҠӮжңҹй—ҙеӨ–еҮәж—…иЎҢеҮҸе°‘гҖӮеңЁ1000дҪҚеҸ—и®ҝиҖ…дёӯпјҢд»…жңү42%еңЁжҳҘиҠӮжңҹй—ҙпјҲ2жңҲ11-17ж—ҘпјүеӨ–еҮәжҺўдәІи®ҝеҸӢпјҢиҝҷеҸҜиғҪжҳҜз”ұдәҺвҖңе°ұең°иҝҮе№ҙвҖқзҡ„ж”ҝзӯ–зҡ„еҪұе“ҚгҖҒжҲ–еҮәдәҺеҜ№з–«жғ…зҡ„жӢ…еҝ§гҖӮжңү23%зҡ„еҸ—и®ҝиҖ…жӣҫеӨ–еҮәдј‘й—Іж—…иЎҢпјҢд»…жңү2%е•ҶеҠЎж—…иЎҢгҖӮе®Ҹи§ӮеұӮйқўпјҢдәӨйҖҡйғЁж•°жҚ®жҳҫзӨәд»Ҡе№ҙжҳҘиҠӮй»„йҮ‘е‘Ёж—…е®ўеҸ‘йҖҒйҮҸиҫғеҺ»е№ҙе’Ң2019е№ҙеҗҢжңҹеҲҶеҲ«дёӢи·Ң35%е’Ң77%гҖӮиҷҪ然иҠӮеҗҺж—…е®ўеҸ‘йҖҒйҮҸе·ІиҫғеҺ»е№ҙеҗҢжңҹзҡ„дҪҺеҹәж•°ејҖе§ӢеҸҚеј№пјҢдҪҶжҳҘиҝҗ40еӨ©пјҲ1жңҲ28ж—ҘиҮі3жңҲ8ж—Ҙпјүж•ҙдҪ“ж—…е®ўеҸ‘йҖҒйҮҸд»ҚиҫғеҺ»е№ҙе’Ң2019е№ҙеҗҢжңҹеҲҶеҲ«дёӢи·Ң41%е’Ң71%гҖӮиҜҰи§Ғз‘һ银дёӯеӣҪжҜҸж—Ҙз»ҸжөҺжҙ»еҠЁиҝҪиёӘгҖӮ

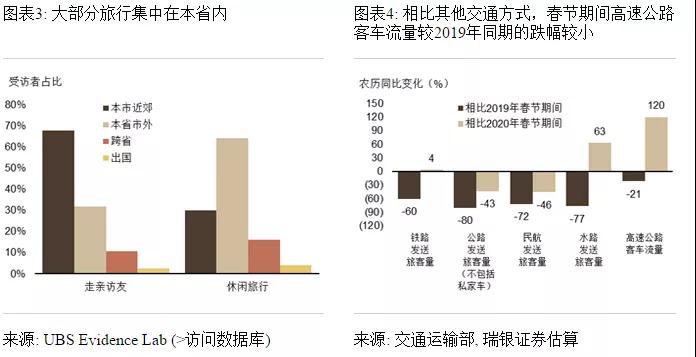

еӨ–еҮәдё»иҰҒжҳҜзҹӯйҖ”жёёгҖҒе‘Ёиҫ№жёёпјҢж„Ҹе‘ізқҖзӣёе…іж¶Ҳиҙ№иҫғдҪҺгҖӮеӨ§йғЁеҲҶжҳҘиҠӮеҮәиЎҢзҡ„зӣ®зҡ„ең°еңЁеҸ—и®ҝиҖ…еҪ“ең°пјҢе№іеқҮеҮәиЎҢ2-3еӨ©гҖӮ68%зҡ„жҺўдәІи®ҝеҸӢзӣ®зҡ„ең°жҳҜеңЁеҸ—и®ҝиҖ…жүҖеңЁзҡ„еҹҺеёӮиҝ‘йғҠгҖҒ32%еңЁжң¬зңҒеёӮеӨ–пјҢе№іеқҮеҮәиЎҢ2.9еӨ©гҖӮдёҺд№Ӣзұ»дјјпјҢ30%дј‘й—Іж—…иЎҢзҡ„зӣ®зҡ„ең°еңЁеҸ—и®ҝжүҖеңЁзҡ„еҹҺеёӮиҝ‘йғҠгҖҒ64%еңЁжң¬зңҒеёӮеӨ–пјҢе№іеқҮеҮәиЎҢ2.8еӨ©гҖӮеҜ№еӨ–еҮәжҺўдәІи®ҝеҸӢе’Ңдј‘й—Іж—…иЎҢзҡ„еҸ—и®ҝиҖ…иҖҢиЁҖпјҢиҮӘй©ҫжҳҜжңҖдё»иҰҒзҡ„дәӨйҖҡж–№ејҸгҖҒеҚ жҜ”еҲҶеҲ«иҫҫеҲ°83%е’Ң69%пјҢй«ҳдәҺйҖүжӢ©й“Ғи·ҜпјҲеҲҶеҲ«дёә10%е’Ң19%пјүе’ҢйЈһжңәпјҲеҲҶеҲ«дёә7%е’Ң16%пјүзҡ„еҸ—и®ҝиҖ…гҖӮе®Ҹи§ӮеұӮйқўпјҢдәӨйҖҡйғЁж•°жҚ®д№ҹжҳҫзӨәжҳҘиҠӮеҒҮжңҹе…ЁеӣҪй«ҳйҖҹе…¬и·Ҝе®ўиҪҰжөҒйҮҸиҫғ2019е№ҙеҗҢжңҹзҡ„и·Ңе№…пјҲдёӢи·Ң21%пјҢиҫғеҺ»е№ҙеҗҢжңҹдёҠеҚҮ120%пјүе°ҸдәҺй“Ғи·ҜпјҲиҫғ2019е№ҙеҗҢжңҹдёӢи·Ң60%пјҢиҫғеҺ»е№ҙеҗҢжңҹдёҠеҚҮ3.6%пјүе’Ңж°‘иҲӘпјҲиҫғ2019е№ҙеҗҢжңҹдёӢи·Ң72%пјҢиҫғеҺ»е№ҙеҗҢжңҹдёӢи·Ң46%пјүгҖӮиҷҪ然жҚ®жҠҘйҒ“жҳҘиҠӮжңҹй—ҙвҖңжң¬ең°жёёвҖқгҖҒвҖңе‘Ёиҫ№жёёвҖқиҫғдёәзҒ«зғӯпјҢдҪҶжӯӨзұ»ж—…жёёйҖҡеёёиЎҢзЁӢиҫғзҹӯгҖҒзӣёе…іж¶Ҳиҙ№иҫғе°‘пјҢеҸҜиғҪйҡҫд»ҘејҘиЎҘй•ҝйҖ”ж—…жёёеҮҸе°‘йҖ жҲҗзҡ„жӢ–зҙҜгҖӮиҝҷжҲ–и®ёд№ҹжҳҜдёәд»Җд№ҲжҳҘиҠӮжңҹй—ҙеӣҪеҶ…ж—…жёёдәәж¬Ўиҫғ2019е№ҙеҗҢжңҹдёӢи·ҢдәҶ25%пјҢдҪҶ旅游收е…Ҙзҡ„и·Ңе№…еҚҙи¶…иҝҮдәҶ40%гҖӮ

еӨ§йғЁеҲҶеҸ—и®ҝиҖ…иЎЁзӨәжҳҘиҠӮжңҹй—ҙиҫғеҺ»е№ҙеўһеҠ дәҶж¶Ҳиҙ№пјҢдҪҶе°‘дәҺ2019е№ҙеҗҢжңҹж°ҙе№ігҖӮе…ЁдҪ“еҸ—и®ҝиҖ…дёӯжңү43%иЎЁзӨәд»Ҡе№ҙжҳҘиҠӮиҫғеҺ»е№ҙзҡ„дҪҺеҹәж•°еўһеҠ дәҶж¶Ҳиҙ№пјҢеҚ жҜ”й«ҳдәҺеҮҸе°‘дәҶж¶Ҳиҙ№зҡ„еҸ—и®ҝиҖ…пјҲ25%пјүгҖӮдёҚиҝҮпјҢе’ҢжӯЈеёёе№ҙд»ҪзӣёжҜ”пјҲеҰӮ2019е№ҙпјүпјҢиЎЁзӨәеҮҸе°‘ж¶Ҳиҙ№зҡ„еҸ—и®ҝиҖ…еҚ жҜ”пјҲ41%пјүиҰҒй«ҳдәҺеўһеҠ ж¶Ҳиҙ№зҡ„еҸ—и®ҝиҖ…пјҲ22%пјүгҖӮиҝҷд№ҹз¬ҰеҗҲжҲ‘们зҡ„еҲӨж–ӯпјҢеҚіж•ҙдҪ“ж¶Ҳиҙ№е°ҡжңӘжҒўеӨҚеҲ°з–«жғ…еүҚзҡ„ж°ҙе№іпјҢвҖңе°ұең°иҝҮе№ҙвҖқж”ҝзӯ–еҜ№ж¶Ҳиҙ№зҡ„еҪұе“ҚеҸҜиғҪеҒҸиҙҹйқўгҖӮдёҺз‘һ银ж¶Ҳиҙ№з ”究еӣўйҳҹзҡ„и§ӮзӮ№дёҖиҮҙпјҢдёҚеҗҢ收е…ҘгҖҒеҹҺеёӮзә§еҲ«д№Ӣй—ҙзҡ„ж¶Ҳиҙ№жңүжүҖеҲҶеҢ–пјҲй«ҳ收е…ҘдәәзҫӨж¶Ҳиҙ№еҘҪдәҺдҪҺ收е…ҘпјүгҖӮе…·дҪ“жқҘзңӢпјҢиЎЁзӨәжҜ”2019е№ҙеҮҸе°‘ж¶Ҳиҙ№зҡ„дёүзәҝеҹҺеёӮеҸ—и®ҝиҖ…еҚ жҜ”пјҲ46%пјҢеҮҖеҚ жҜ”дёә24%пјҢд№ҹеҚіеўһеҠ ж¶Ҳиҙ№дёҺеҮҸе°‘ж¶Ҳиҙ№зҡ„еҸ—и®ҝиҖ…еҚ жҜ”д№Ӣе·®пјүиҰҒй«ҳдәҺдёҖзәҝеҹҺеёӮпјҲеҚ жҜ”39%пјҢеҮҖеҚ жҜ”11%пјүгҖӮжҲ‘们д№ҹи®ӨдёәжҳҘиҠӮжңҹй—ҙе°ұең°иҝҮе№ҙж”ҝзӯ–еҜ№дҪҺзәҝеҹҺеёӮж¶Ҳиҙ№зҡ„еҪұе“ҚиҰҒеӨ§дәҺй«ҳзәҝеҹҺеёӮгҖӮ

зәҝдёӢж¶Ҳиҙ№ејұдәҺж•ҙдҪ“ж¶Ҳиҙ№гҖӮ45%зҡ„еҸ—и®ҝиҖ…иЎЁзӨәжҜ”еҺ»е№ҙеўһеҠ дәҶеӨ–еҮәе°ұйӨҗпјҲеҮҖеҚ жҜ”21%пјүгҖҒ36%еўһеҠ дәҶе®һдҪ“еә—иҙӯзү©пјҲеҮҖеҚ жҜ”12%пјүгҖҒ42%еўһеҠ дәҶзәҝдёӢеЁұд№җж”ҜеҮәпјҲеҮҖеҚ жҜ”18%пјүпјҢиЎЁжҳҺж•ҙдҪ“зәҝдёӢж¶Ҳиҙ№д»ҺеҺ»е№ҙдҪҺеҹәж•°еҘҪиҪ¬гҖӮжҜ”еҺ»е№ҙеўһеҠ дәҶзәҝдёӢж¶Ҳиҙ№зҡ„дёүзәҝеҹҺеёӮеҸ—и®ҝиҖ…еҚ жҜ”иҰҒй«ҳдәҺй«ҳзәҝеҹҺеёӮпјҢеҸҜиғҪжҳҜеӣ дёәдҪҺзәҝеҹҺеёӮзӣёе…іжҙ»еҠЁйҷҗеҲ¶иҫғжқҫгҖӮдёҚиҝҮпјҢе’Ң2019е№ҙжҳҘиҠӮзӣёжҜ”пјҢеҮҸе°‘дәҶзәҝдёӢж¶Ҳиҙ№зҡ„еҸ—и®ҝиҖ…еҚ жҜ”жӣҙй«ҳпјҡеҲҶеҲ«жңү53%пјҲеҮҖеҚ жҜ”31%пјүгҖҒ47%пјҲеҮҖеҚ жҜ”26%пјүгҖҒ44%пјҲеҮҖеҚ жҜ”19%пјүиЎЁзӨәе…¶еҮҸе°‘дәҶеӨ–еҮәе°ұйӨҗгҖҒе®һдҪ“еә—иҙӯзү©е’ҢзәҝдёӢеЁұд№җж”ҜеҮәгҖӮиҝҷиЎЁжҳҺзәҝдёӢж¶Ҳиҙ№еҸҜиғҪејұдәҺж•ҙдҪ“ж¶Ҳиҙ№гҖӮ

ж¶Ҳиҙ№з»§з»ӯеҗ‘зәҝдёҠиҪ¬з§»гҖӮиҷҪ然зәҝдёӢж¶Ҳиҙ№жҒўеӨҚзӣёеҜ№ж»һеҗҺпјҢдҪҶжң¬ж¬Ўи°ғз ”дёӯи¶…иҝҮ60%зҡ„еҸ—и®ҝиҖ…иЎЁзӨәе…¶жҳҘиҠӮжңҹй—ҙзҡ„зәҝдёҠиҙӯзү©й«ҳдәҺеҺ»е№ҙжҲ–2019е№ҙзҡ„ж°ҙе№іпјҲеҮҖеҚ жҜ”дёә45-46%пјүгҖӮ56%зҡ„еҸ—и®ҝиҖ…иҫғ2019е№ҙеўһеҠ дәҶзәҝдёҠеЁұд№җпјҲеҮҖеҚ жҜ”40%пјүпјҢ27%иҫғеҺ»е№ҙеўһеҠ дәҶж”ҜеҮәпјҲеҮҖеҚ жҜ”-9%пјҢеҸҜиғҪз”ұдәҺеҺ»е№ҙеҹәж•°иҫғй«ҳпјүгҖӮд»Ҡе№ҙзәҝдёҠж¶Ҳиҙ№пјҲе°Өе…¶жҳҜзҪ‘иҙӯпјүиҫғејәпјҢйғЁеҲҶеҸҜиғҪжҳҜз”ұдәҺзәҝдёҠдҝғй”ҖеҠӣеәҰиҫғеӨ§гҖҒдё”д»Ҡе№ҙжҳҘиҠӮжңҹй—ҙи®ёеӨҡеҝ«йҖ’вҖңдёҚжү“зғҠвҖқгҖҒз»ҙжҢҒжӯЈеёёиҝҗиҗҘгҖӮдёҚиҝҮпјҢеҚідҫҝеңЁз–«жғ…еҹәжң¬еҸ—жҺ§д№ӢеҗҺпјҢеўһеҠ зәҝдёҠж¶Ҳиҙ№зҡ„еҸ—и®ҝиҖ…еҚ жҜ”дҫқ然иҫғй«ҳпјҢиЎЁжҳҺз–«жғ…иҝҮеҗҺж¶Ҳиҙ№д»ҚеңЁз»§з»ӯеҗ‘зәҝдёҠиҪ¬з§»гҖӮиҝҷд№ҹдёҺеҺ»е№ҙ5жңҲд»Ҫзҡ„ж¶Ҳиҙ№й—®еҚ·и°ғжҹҘз»“жһңзұ»дјјпјҢз–«жғ…д»ҘжқҘзәҝдёҠж¶Ҳиҙ№жё—йҖҸзҺҮе·Із»ҸжҳҺжҳҫжҸҗеҚҮпјҢдҪҶеҪ“ж—¶и®ЎеҲ’еңЁд№ӢеҗҺ12дёӘжңҲеўһеҠ зәҝдёҠеЁұд№җж”ҜеҮәзҡ„еҸ—и®ҝиҖ…дҫқ然еӨҡдәҺи®ЎеҲ’еҮҸе°‘зҡ„еҸ—и®ҝиҖ…пјҲеҸӮи§ҒеӣҫиЎЁ12пјүгҖӮе®Ҹи§ӮеұӮйқўжқҘзңӢпјҢ2020е№ҙзәҝдёҠе•Ҷе“Ғйӣ¶е”®еҚ ж•ҙдҪ“зӨҫдјҡж¶Ҳиҙ№е“Ғйӣ¶е”®зҡ„жҜ”йҮҚе·Із»Ҹд»Һ2018е№ҙзҡ„19%е’Ң2019е№ҙзҡ„21%иҝӣдёҖжӯҘеҚҮиҮі25%гҖӮ

еӨҚе·Ҙеҝ«дәҺеҫҖе№ҙпјҢжҲ–жҸҗжҢҜе·Ҙдёҡе’Ңе»әи®ҫжҙ»еҠЁгҖӮйҡҸзқҖеӣҪеҶ…жң¬ең°ж–°еўһз—…дҫӢж•°жё…йӣ¶гҖҒз–«жғ…еҶҚж¬ЎеҸ—жҺ§пјҢи¶…иҝҮ90%зҡ„еҸ—и®ҝиҖ…иЎЁзӨәдјҡеңЁиҠӮеҗҺ1е‘ЁеҶ…еӨҚе·ҘпјҢе…¶дёӯ70%иЎЁзӨәиҠӮеҗҺдјҡз«ӢеҲ»еӨҚе·ҘгҖӮиҝҷжҳҫ然жҜ”еҺ»е№ҙеҝ«еҫҲеӨҡпјҢжӯӨеүҚзҡ„вҖңжҠҠи„үж¶Ҳиҙ№вҖқж¶Ҳиҙ№й—®еҚ·и°ғжҹҘпјҲ3жңҲгҖҒ4жңҲпјүжҳҫзӨәеҺ»е№ҙиҠӮеҗҺдёӨе‘Ёд»…жңү15%зҡ„еҸ—и®ҝиҖ…еӨҚе·ҘпјҢеӨҚе·ҘзҺҮеңЁеҲ°2жңҲеә•дёҠеҚҮеҲ°39%пјҢ3жңҲеҲқеҚҮиҮі63%пјҢ3жңҲдёӯжүҚиҫҫеҲ°дәҶ80%гҖӮдәәзӨҫйғЁе…¬еёғзҡ„ж•°жҚ®жҳҫзӨәпјҢд»Ҡе№ҙжңүеӨ§зәҰдёҖеҚҠзҡ„еҶңж°‘е·Ҙз•ҷеңЁе°ұдёҡең°иҝҮе№ҙпјҢжҜ”еҺ»е№ҙеўһеҠ дәҶ4000дёҮдәәгҖӮеҶҚз»“еҗҲе…¶д»–еҫ®и§ӮеұӮйқўзҡ„ж•°жҚ®пјҢжҲ‘们и®Өдёәд»Ҡе№ҙе·Ҙдёҡе’Ңе»әи®ҫжҙ»еҠЁеҸҜиғҪејәдәҺеҫҖе№ҙпјҲеҸӮи§ҒжҠҘе‘ҠпјүгҖӮе®һйҷ…дёҠпјҢ1-2жңҲеҮәеҸЈеҗҢжҜ”еӨ§е№…еўһй•ҝдәҶ61%пјҢжҲ‘们估计еӣәе®ҡиө„дә§жҠ•иө„е’Ңе·Ҙдёҡз”ҹдә§еҗҢжҜ”еўһйҖҹеҸҜиғҪеңЁеҺ»е№ҙзҡ„дҪҺеҹәж•°дёҠеҲҶеҲ«еҸҚеј№иҮі40%е’Ң25%пјҲеҸӮи§ҒгҖҠ1-2жңҲж•°жҚ®еүҚзһ»гҖӢгҖҒгҖҠдҪҺеҹәж•°жҺЁеҠЁеҮәеҸЈеўһйҖҹи·ғеҚҮпјҢйў„жөӢйқўдёҙдёҠиЎҢйЈҺйҷ©гҖӢпјүгҖӮ

еҜ№жңӘжқҘзҡ„收е…Ҙйў„жңҹжё©е’Ңд№җи§ӮгҖҒжҜ”иҫғи°Ёж…ҺгҖӮ38%зҡ„еҸ—и®ҝиҖ…йў„и®Ўд»Ҡе№ҙ收е…ҘдјҡиҫғеҺ»е№ҙеӣӣеӯЈеәҰжңүжүҖеўһеҠ пјҢ22%йў„и®ЎдјҡжңүжүҖеҮҸе°‘пјҢе№іеқҮ收е…Ҙйў„жңҹж¶Ёе№…дёә3.7%гҖӮдёҺд№Ӣзұ»дјјпјҢеңЁжңҖиҝ‘зҡ„ж¶Ҳиҙ№дҝЎиҙ·й—®еҚ·и°ғжҹҘдёӯпјҢеҸ—и®ҝиҖ…йў„и®ЎжңӘжқҘ6-12дёӘжңҲ收е…Ҙе№іеқҮеўһй•ҝ4.1%пјҢй«ҳдәҺ其收е…ҘеңЁиҝҮеҺ»12дёӘжңҲе№іеқҮ2.1%зҡ„е®һйҷ…ж¶Ёе№…гҖӮдҪҺ收е…ҘеҸ—и®ҝиҖ…зҡ„йў„жңҹзӣёеҜ№жӣҙд№ҸеҠӣпјҢд»…жңү12%зҡ„еҸ—и®ҝиҖ…пјҲеҚ жҜ”еҮҖеҸҳеҢ–пјү预计收е…ҘдјҡжңүжүҖеўһеҠ гҖҒе№іеқҮж¶Ёе№…дёә2.2%пјҢиҖҢ31%зҡ„й«ҳ收е…ҘеҸ—и®ҝиҖ…пјҲеҚ жҜ”еҮҖеҸҳеҢ–пјү预计收е…ҘдјҡжңүжүҖеўһеҠ гҖҒе№іеқҮж¶Ёе№…дёә7.5%гҖӮеҸ—и®ҝиҖ…еҜ№ж”¶е…Ҙзҡ„йў„жңҹжҜ”иҫғи°Ёж…ҺпјҢеҸҜиғҪйғЁеҲҶжҳҜз”ұдәҺе°ұдёҡеёӮеңәе°ҡжңӘе®Ңе…ЁжҒўеӨҚжӯЈеёёгҖӮжң¬ж¬Ўи°ғжҹҘж ·жң¬зҡ„еӨұдёҡзҺҮдёә7%пјҢз•Ҙй«ҳдәҺеҺ»е№ҙ12жңҲ5.2%зҡ„е®ҳж–№еҹҺй•Үи°ғжҹҘеӨұдёҡзҺҮгҖӮеңЁеӨұдёҡзҡ„еҸ—и®ҝиҖ…дёӯпјҢ37%дәҺиҝ‘жңҹеӨұдёҡпјҲ2021е№ҙ1жңҲд»ҘжқҘпјүпјҢ34%еңЁеҺ»е№ҙеӨұдёҡгҖӮжңқеүҚзңӢпјҢжҲ‘们预计еҠіеҠЁеҠӣеёӮеңәдјҡиҝӣдёҖжӯҘеӣһжҡ–гҖӮеңЁжңҖиҝ‘зҡ„еҠіеҠЁеҠӣеёӮеңәй—®еҚ·и°ғжҹҘдёӯпјҢ52%зҡ„дјҒдёҡеҸ—и®ҝиҖ…и®ЎеҲ’еңЁдёҖеӯЈеәҰеўһеҠ жӢӣиҒҳпјҢиҝҷеә”жңүеҠ©дәҺеұ…ж°‘жңӘжқҘ收е…ҘеҘҪиҪ¬гҖӮ

жңқеүҚзңӢпјҢеҸ—и®ҝиҖ…еҜ№ж—Ҙеёёеҝ…йңҖе“ҒгҖҒеҒҘиә«гҖҒж¶Ҳиҙ№з”өеӯҗдә§е“Ғд»ҘеҸҠзәҝдёҠеЁұд№җзҡ„ж¶Ҳиҙ№ж„Ҹж„ҝиҫғејә... жңүжңҖеӨҡеҸ—и®ҝиҖ…и®ЎеҲ’еўһеҠ ж”ҜеҮәзҡ„йўҶеҹҹд»ҚжҳҜж—Ҙеёёеҝ…йңҖе“ҒпјҲеҚ жҜ”49%пјҢеҮҖеҚ жҜ”39%пјүпјҢиҷҪ然зӣёжҜ”еҸҜйҖүж”ҜеҮәпјҲжҜ”еҰӮ家з”өгҖҒиҝҗеҠЁжңҚйҘ°гҖҒеӨ–еҮәе°ұйӨҗпјүпјҢиҝҮеҺ»дёҖе№ҙеӨ§йғЁеҲҶеҸ—и®ҝиҖ…е·ІеўһеҠ дәҶж—Ҙеёёеҝ…йңҖе“Ғж”ҜеҮәгҖӮжҲ‘们и®ӨдёәиҝҷеҸҜиғҪдёҺеҸ—и®ҝиҖ…зҡ„收е…Ҙйў„жңҹжҜ”иҫғи°Ёж…Һзӣёе…іпјҲе№іеқҮйў„жңҹж¶Ёе№…д»…дёә3.7%пјүгҖӮдёҚиҝҮпјҢж¶Ҳиҙ№иҖ…еўһеҠ ж”№е–„з”ҹжҙ»е“ҒиҙЁзӣёе…іж”ҜеҮәзҡ„и¶ӢеҠҝдјјд№Һ并жңӘж”№еҸҳпјҢ45%пјҲеҮҖеҚ жҜ”28%пјүзҡ„еҸ—и®ҝиҖ…и®ЎеҲ’еўһеҠ иҝҗеҠЁеҒҘиә«ж”ҜеҮәпјҢ24%пјҲеҮҖеҚ жҜ”12%пјүи®ЎеҲ’еўһеҠ еҢ»з–—жңҚеҠЎж”ҜеҮәпјҢ17%пјҲеҮҖеҚ жҜ”7%пјүи®ЎеҲ’еўһеҠ еҘўдҫҲе“Ғж”ҜеҮәгҖӮз”өеӯҗдә§е“Ғзҡ„ж¶Ҳиҙ№ж„Ҹж„ҝд№ҹдҫқ然иҫғејәпјҢжңү21%пјҲеҮҖеҚ жҜ”17%пјүиЎЁзӨәд»Ҡе№ҙи®ЎеҲ’еўһеҠ з”өеӯҗдә§е“Ғж”ҜеҮәгҖҒеҚ жҜ”й«ҳдәҺеҺ»е№ҙгҖӮжӯӨеӨ–пјҢ36%пјҲеҮҖеҚ жҜ”25%пјүзҡ„еҸ—и®ҝиҖ…и®ЎеҲ’еўһеҠ зәҝдёҠеЁұд№җдёҠж”ҜеҮәпјҢеҚ жҜ”жҳҺжҳҫй«ҳдәҺеҺ»е№ҙ5жңҲи°ғжҹҘж—¶зҡ„14%пјҲеҮҖеҚ жҜ”2%пјүпјҢд№ҹд»Һдҫ§йқўеҚ°иҜҒдәҶзәҝдёӢж¶Ҳиҙ№еҗ‘зәҝдёҠиҪ¬з§»зҡ„и¶ӢеҠҝд»ҚеңЁжҢҒз»ӯгҖӮ

вҖҰдҪҶеҜ№ж—…жёёгҖҒеӨ–еҮәе°ұйӨҗгҖҒжҲҝдә§гҖҒжұҪиҪҰзҡ„ж¶Ҳиҙ№ж„Ҹж„ҝиҫғдҪҺгҖӮеҚідҫҝеӣҪеҶ…зӣёе…ійҷҗеҲ¶е·Із»Ҹж”ҫжқҫгҖҒз–«жғ…д№ҹеҫ—еҲ°дәҶиүҜеҘҪжҺ§еҲ¶пјҢж¶Ҳиҙ№иҖ…ж—…жёёе’ҢеӨ–еҮәзҡ„ж„Ҹж„ҝдҫқ然дёҚй«ҳгҖӮи®ЎеҲ’еҮҸе°‘ж—…жёёзҡ„еҸ—и®ҝиҖ…еҚ жҜ”иҰҒеӨ§е№…й«ҳдәҺи®ЎеҲ’еўһеҠ ж—…жёёзҡ„еҸ—и®ҝиҖ…пјҲеҮҖеҚ жҜ”-25%пјүпјҢж„Ҹж„ҝжҜ”еҺ»е№ҙ5жңҲд»Ҫи°ғжҹҘж—¶жӣҙдҪҺгҖӮи®ЎеҲ’еўһеҠ еӨ–еҮәе°ұйӨҗзҡ„еҸ—и®ҝиҖ…еҚ жҜ”д№ҹжІЎжңүжҜ”дёҠж¬Ўи°ғжҹҘжҸҗеҚҮпјҲеҮҖеҚ жҜ”-7%пјүгҖӮжӯӨеӨ–пјҢиҷҪ然еҺ»е№ҙеӣӣеӯЈеәҰд»ҘжқҘжҲҝең°дә§еёӮеңәжҙ»еҠЁжҜ”иҫғејәеҠІпјҢдҪҶеҸ—и®ҝиҖ…еҜ№жҲҝдә§иҙӯд№°е’ҢжұҪиҪҰзӯүеӨ§д»¶е•Ҷе“Ғзҡ„ж¶Ҳиҙ№ж„Ҹж„ҝиҫғдҪҺгҖӮеҸ—и®ҝиҖ…зҡ„иҙӯжҲҝж„Ҹж„ҝд№ҹзұ»дјјеҺ»е№ҙ5жңҲж¶Ҳиҙ№й—®еҚ·и°ғжҹҘпјҢдёҚиҝҮиҮӘйӮЈд»ҘжқҘе®һйҷ…зҡ„жҲҝең°дә§й”Җе”®дёҖзӣҙиҫғдёәзЁіеҒҘгҖӮ

з–«иӢ—пјҡзӣ®еүҚдёәжӯўжҺҘз§ҚиҝӣеәҰиҫғж…ўпјҢжңӘжқҘжңүжңӣеҠ еҝ«гҖӮзӣёжҜ”е…¶д»–еӣҪ家пјҢеӣҪеҶ…ж–°еҶ з–«иӢ—жҺҘз§ҚиҝӣеәҰзӣёеҜ№иҫғж…ўпјҲеҸӮи§ҒгҖҠе…Ёзҗғз–«иӢ—жҺҘз§Қиҝӣеұ•иҝҪиёӘгҖӢпјүгҖӮжң¬ж¬Ўи°ғжҹҘз»“жһңжҳҫзӨәпјҢжҲӘиҮі2жңҲеә•д»…жңү2%зҡ„еҸ—и®ҝиҖ…е·Із»ҸжҺҘз§ҚгҖҒжҲ–жңүи®ЎеҲ’жҺҘз§Қз–«иӢ—пјҢиҝҷд№ҹдёҺе…ЁеӣҪеұӮйқўзҡ„е®ҳж–№ж•°жҚ®еҹәжң¬дёҖиҮҙгҖӮеҗҢж—¶пјҢ36%зҡ„еҸ—и®ҝиҖ…е°ҡжңӘжҺҘз§Қз–«иӢ—гҖҒдҪҶж„ҝж„ҸеңЁеҸҜд»ҘжҺҘз§ҚеҗҺе°Ҫж—©жҺҘз§ҚпјҢиЎЁжҳҺзӣ®еүҚжҺҘз§ҚиҝӣеәҰиҫғж…ўеҸҜиғҪиҮіе°‘йғЁеҲҶжҳҜз”ұдәҺз–«иӢ—дҫӣз»ҷжҲ–зү©жөҒеӯҳеңЁзәҰжқҹгҖӮдёҚиҝҮпјҢ59%зҡ„еҸ—и®ҝиҖ…иЎЁзӨәеҚідҫҝеҸҜд»ҘжҺҘз§Қд№ҹеёҢжңӣеҶҚи§ӮжңӣдёҖж®өж—¶й—ҙпјҢеҸҰжңү2%иЎЁзӨәдёҚдјҡжҺҘз§ҚгҖӮеңЁиҝҷдёӨз§ҚжҺҘз§Қж„Ҹж„ҝиҫғдҪҺзҡ„еҸ—и®ҝиҖ…дёӯпјҢжңү43%жӢ…еҝғз–«иӢ—дҝқжҠӨж•ҲжһңпјҢ28%жӢ…еҝғз–«иӢ—зҡ„е®үе…ЁжҖ§жҲ–еүҜдҪңз”ЁгҖӮ28%и®ӨдёәжІЎжңүеҝ…иҰҒжҺҘз§ҚпјҢиҮіе°‘еңЁзӣ®еүҚйҳ¶ж®өпјҢиҝҷеҸҜиғҪдё»иҰҒжҳҜеӣ дёәеӣҪеҶ…з–«жғ…йҳІжҺ§иҫғеҘҪгҖӮйҡҸзқҖз–«иӢ—дҫӣз»ҷеўһеҠ гҖҒжӣҙеӨҡе·ІжҺҘз§ҚдәәзҫӨзӣёе…ідёҙеәҠж•°жҚ®е…¬еёғпјҢжңӘжқҘеҮ дёӘжңҲз–«иӢ—жҺҘз§ҚиҝӣеәҰжңүжңӣеҠ еҝ«гҖӮ

з–«иӢ—жҺҘз§ҚиҝӣеәҰиҫғж…ўдёҚдјҡйҳ»зўҚж¶Ҳиҙ№еҸҚеј№гҖӮйүҙдәҺеӣҪеҶ…еӨ§йғЁеҲҶз»ҸжөҺжҙ»еҠЁе·Із»ҸжҒўеӨҚеёёжҖҒгҖҒеӣҪеҶ…жң¬ең°ж–°еўһз—…дҫӢж•°жё…йӣ¶пјҢжҲ‘们и®ӨдёәеӣҪеҶ…з–«иӢ—жҺҘз§ҚиҝӣеәҰеҜ№ж¶Ҳиҙ№зҡ„еҪұе“ҚдёҚеӨ§гҖӮжӯӨеӨ–пјҢең°ж–№ж”ҝеәңеҠӣжұӮйӣ¶ж–°еўһз—…дҫӢпјҢиҝҷдёҚжҳҜеҸҜд»Ҙе®Ңе…ЁйҖҡиҝҮз–«иӢ—е®һзҺ°зҡ„пјҢеӣ жӯӨзҹӯжңҹеҶ…з»ҸжөҺжҙ»еҠЁйҷҗеҲ¶д№ҹдёҚдјҡеӣ з–«иӢ—жҺҘз§ҚиҝӣеәҰиҖҢжңүжүҖж”№еҸҳгҖӮжҲ‘们预计жңӘжқҘеҠіеҠЁеҠӣеёӮеңәж”№е–„гҖҒеұ…民收е…Ҙеўһй•ҝжңүжңӣжӢүеҠЁд»Ҡе№ҙе®һйҷ…ж¶Ҳиҙ№еўһй•ҝ10%пјҢдё”з–«жғ…еҗҺж¶Ҳиҙ№еҸҜиғҪд»Қдјҡ继з»ӯд»ҺзәҝдёӢеҗ‘зәҝдёҠиҪ¬з§»гҖӮ

|  зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°

зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°  2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў

2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ

дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ

еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ

д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё

еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶

е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶ иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү©

иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү© еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ

еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ–

жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ– еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ

еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ

дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ