马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

й’ҹжӯЈз”ҹ/еј з’җ/еёёиүәйҰЁпјҲй’ҹжӯЈз”ҹдёәе№іе®үиҜҒеҲёйҰ–еёӯз»ҸжөҺеӯҰ家гҖҒдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢпјү ж ёеҝғи§ӮзӮ№

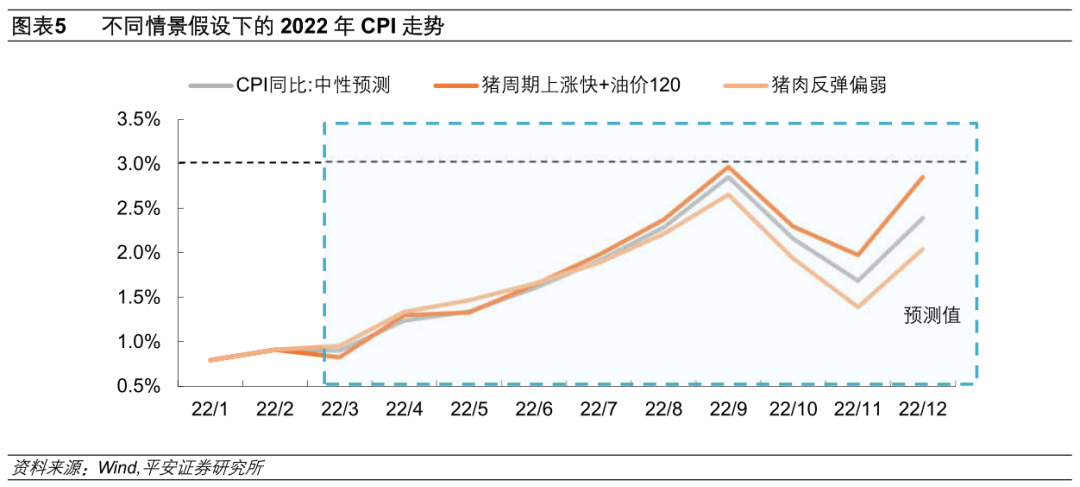

иҝ‘жңҹеӣҪеҶ…йҖҡиғҖиҝ‘еҝ§дёҺиҝңиҷ‘并еӯҳпјҢеҶҚеәҰжҲҗдёәеёӮеңәе…іжіЁзҡ„з„ҰзӮ№гҖӮжң¬зҜҮжҠҘе‘ҠиҜҰи§ЈйҖҡиғҖеҪўеҠҝзҡ„ж–°еҸҳеҢ–пјҢе®ҡйҮҸйҮҚдј°2022е№ҙCPIе’ҢPPIзҡ„иө°еҗ‘гҖӮ

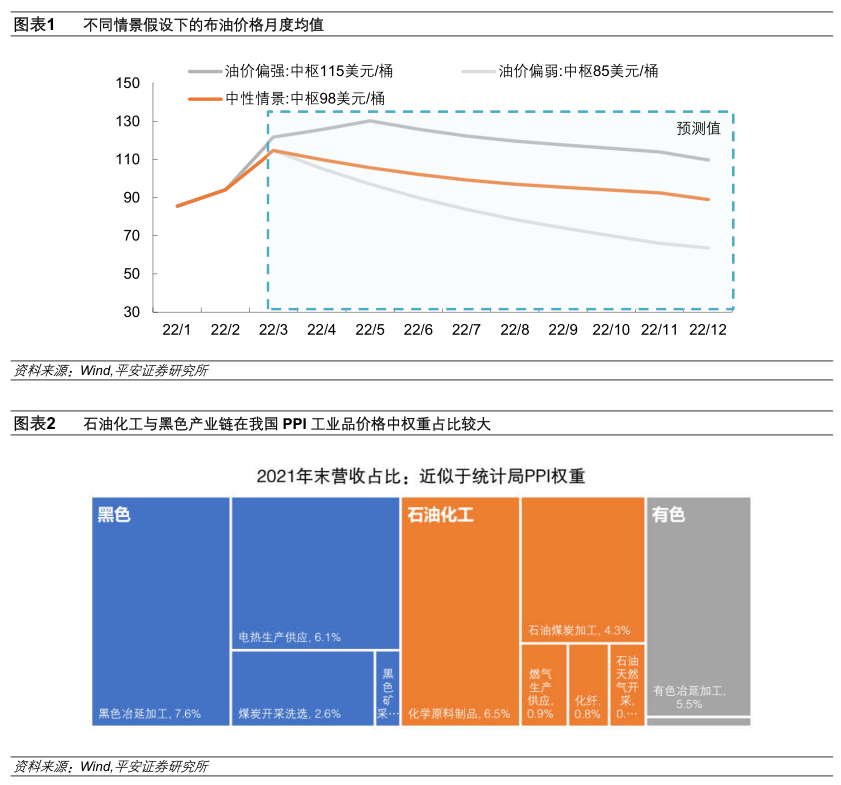

жІ№д»·жіўеҠЁжҳҜйҖҡиғҖжңҖеӨ§зҡ„дёҚзЎ®е®ҡжҖ§жқҘжәҗгҖӮжҲ‘们зҡ„дј°з®—иЎЁжҳҺпјҢеёғдјҰзү№еҺҹжІ№д»·ж јзҺҜжҜ”дёҠж¶Ё10%пјҢе°ҶеҲҶеҲ«жӢүеҠЁеҪ“жңҲPPIгҖҒCPIзҺҜжҜ”еўһйҖҹ0.2дёӘзҷҫеҲҶзӮ№гҖҒ0.07дёӘзҷҫеҲҶзӮ№гҖӮеҗҺз»ӯеӣҪйҷ…жІ№д»·зҡ„жіўеҠЁд»ҚжңүиҫғеӨ§дёҚзЎ®е®ҡжҖ§пјҡеҰӮOPECеўһдә§иҝҹзј“гҖҒдё»иҰҒеӣҪ家зҹіжІ№еӮЁеӨҮйҮҠж”ҫдёҚи¶іпјҢеҸ еҠ жө·еӨ–ең°зјҳж”ҝжІ»еҶІзӘҒжҢҒз»ӯпјҢзү№е®ҡеӣҪ家еңЁзҹіжІ№еӨ©з„¶ж°”зӯүиғҪжәҗеҮәеҸЈж–№йқўйҒӯйҒҮжӣҙдёҘеҺүеҲ¶иЈҒжҺӘж–ҪпјҢеӣҪйҷ…жІ№д»·дёӯжһўеҸҜиғҪ继з»ӯдёҠиЎҢпјӣиҖҢеҰӮзӣёе…іең°зјҳж”ҝжІ»еҶІзӘҒеңЁиҫғзҹӯж—¶й—ҙеҶ…еҰҘе–„и§ЈеҶігҖҒдјҠжң—зҹіжІ№дҫӣеә”еӣһеҪ’пјҢеҸ еҠ зҫҺиҒ”еӮЁеҠ жҒҜеҜ№еҺҹжІ№жҠ•жңәжҖ§йңҖжұӮзҡ„жҠ‘еҲ¶пјҢеҺҹжІ№йҮҚеҪ’дҫӣйңҖе№іиЎЎпјҢдәҰдёҚжҺ’йҷӨд»·ж јдёӯжһўжҳҺжҳҫеӣһиҗҪзҡ„еҸҜиғҪжҖ§гҖӮ

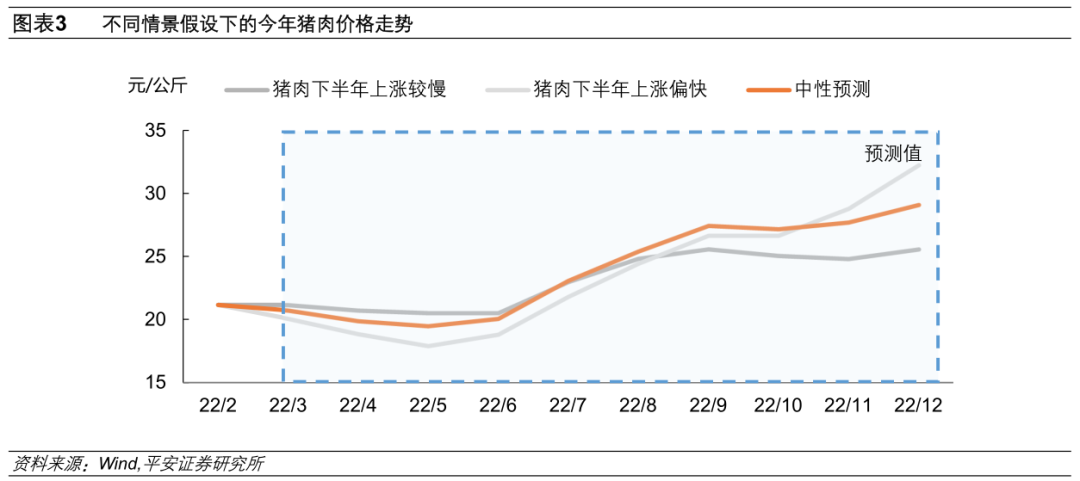

й»‘иүІе•Ҷе“Ғд»·ж јеҸҲзҺ°жҠ¬еӨҙиҝ№иұЎгҖӮе°Ҫз®ЎвҖңиҝҗеҠЁејҸеҮҸзўівҖқйҡҫд»ҘеҶҚзҺ°гҖҒеӣҪ家еҸ‘改委вҖңдҝқдҫӣзЁід»·вҖқжҺӘж–ҪеұЎеұЎеҮәеҸ°пјҢдҪҶеӣҪеҶ…еҜ№дәҺйҮҚеҗҜеҹәе»әгҖҒең°дә§пјҢзЁіе®ҡе®Ҹи§Ӯз»ҸжөҺеӨ§зӣҳзҡ„йў„жңҹеҚҮжё©пјҢдҫӣйңҖй”ҷй…ҚдёӢйғЁеҲҶй»‘иүІзі»еӨ§е®—е•Ҷе“Ғзҡ„жңҹиҙ§д»·ж јжңүжҠ¬еӨҙиҝ№иұЎгҖӮжҲ‘们зҡ„дј°з®—иЎЁжҳҺпјҢеҠЁеҠӣз…ӨпјҲзҺ°иҙ§пјүгҖҒиһәзә№й’ўд»·ж јзҺҜжҜ”дёҠж¶Ё10%пјҢе°ҶеҲҶеҲ«жӢүеҠЁеҪ“жңҲPPIзҺҜжҜ”еўһйҖҹ0.1дёӘгҖҒ0.2дёӘзҷҫеҲҶзӮ№гҖӮжө·еӨ–иғҪжәҗд»·ж јжіўеҠЁеҪұе“Қд№ӢдёӢпјҢеӣҪеҶ…вҖңдҝқдҫӣзЁід»·вҖқж”ҝзӯ–д»»йҮҚиҖҢйҒ“иҝңгҖӮ

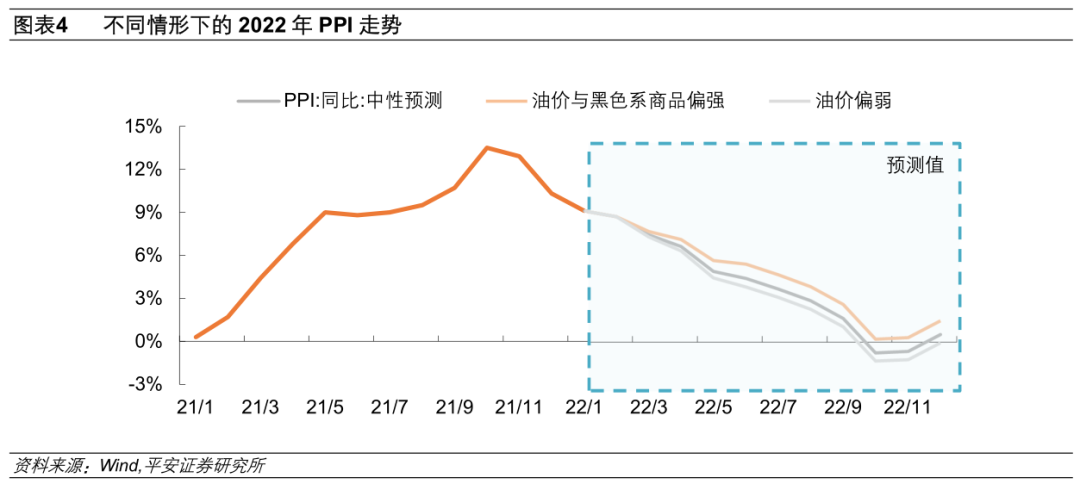

зҢӘе‘ЁжңҹиҠӮеҘҸжҲ–жү°еҠЁдёӢеҚҠе№ҙCPIиҜ»ж•°гҖӮ2021е№ҙCPIдёҖзҜ®еӯҗе•Ҷе“ҒжқғйҮҚи°ғж•ҙеҗҺпјҢзҢӘиӮүйЎ№еңЁCPIдёӯзҡ„жқғйҮҚзәҰ2.1%пјҢз•ңиӮүзұ»жҖ»жқғйҮҚзәҰ4.3%пјҢз”ұдәҺзҢӘиӮүдҪңдёәжӣҝд»Је“ҒеҜ№е…¶д»–иӮүзұ»д»·ж јжңүдёҖе®ҡзҡ„жӢүеҠЁдҪңз”ЁпјҢжҲ‘们估算зҢӘиӮүд»·ж јдёҠж¶ЁеҜ№CPIж•ҙдҪ“зҡ„еҪұе“ҚзәҰ2.4%пјҲ2016иҮі2021е№ҙзҡ„еӣһеҪ’зі»ж•°пјүгҖӮзҹӯжңҹзңӢпјҢжңӘжқҘдёҖеӯЈеәҰз”ҹзҢӘдҫӣйңҖеӨұиЎЎж јеұҖ延з»ӯпјҢзҢӘиӮүд»·ж јеңЁж·ЎеӯЈйқўдёҙи°ғж•ҙеҺӢеҠӣгҖӮдҪҶеҰӮдёӢеҚҠе№ҙж–°дёҖиҪ®зҢӘе‘ЁжңҹеҸҚиҪ¬ејҖеҗҜпјҢзҢӘиӮүд»·ж јзҡ„ж¶Ёе№…жҲ–еҸҜиҫҫ40%-60%гҖӮ

еҜ№2022е№ҙзү©д»·ж•°жҚ®зҡ„еұ•жңӣпјҲжӣҙж–°пјүгҖӮPPIж–№йқўпјҢ2022е№ҙе…Ёе№ҙзҝҳе°ҫеӣ зҙ еёҰеҠЁеҗҢжҜ”еўһйҖҹж•ҙдҪ“дёӢиЎҢпјҢдҪҶе…¶жңҲеәҰзҺҜжҜ”еңЁ2гҖҒ3жңҲд»ҪеӨ§жҰӮзҺҮиҪ¬дёәжӯЈеўһй•ҝпјҢдёӢиЎҢйҖҹеәҰжҳҺжҳҫж”ҫзј“гҖӮCPIж–№йқўпјҢвҖңзҢӘжІ№вҖқй”ҷдҪҚд№ӢдёӢпјҢжңӘжқҘдёҖеӯЈеәҰCPIдёҠиЎҢе№…еәҰжҲ–иҫғжё©е’ҢпјҢдҪҶеңЁ9жңҲе’Ң12жңҲдёӨдёӘж—¶зӮ№пјҢзҢӘиӮүд»·ж јдёҠиЎҢзҡ„еҗҢж—¶пјҢеҰӮжІ№д»·ж¶ЁиҮі120зҫҺе…ғ/жЎ¶гҖҒжҲ–蔬жһңд»·ж јеҮәзҺ°еҰӮ2021е№ҙеӣӣеӯЈеәҰзҡ„еӨ§е№…жіўеҠЁпјҢеҸҜиғҪеёҰеҠЁCPIеҶІй«ҳиҮі3%е·ҰеҸігҖӮ

1жңҲзӨҫиһҚвҖңејҖй—ЁзәўвҖқдёҺ2жңҲPMIи¶…еӯЈиҠӮжҖ§дёҠиЎҢжҢҮеҗ‘е®ҪдҝЎз”ЁжҲҗж•ҲеҲқжӯҘжҳҫзҺ°гҖӮйүҙдәҺз»“жһ„жҖ§йҖҡиғҖйЈҺйҷ©е°ҡжңӘи§ЈйҷӨпјҢд»ҘеҸҠзҫҺиҒ”еӮЁиҙ§еёҒзҙ§зј©зҡ„жҪңеңЁеҪұе“ҚпјҢеӨ®иЎҢеңЁжңӘжқҘдёҖж®өж—¶й—ҙжҲ–жӣҙеҠ йҮҚи§Ҷз»“жһ„жҖ§е·Ҙе…·зҡ„дҪҝз”ЁпјҢе…ЁеұҖжҖ§е·Ҙе…·зҡ„дҪҝз”Ёж–№йқўжӣҙи¶ӢвҖңзӣёжңәжҠүжӢ©вҖқгҖӮдёҚиҝҮпјҢйҖӮж—¶йҷҚеҮҶеңЁејҘиЎҘеҹәзЎҖиҙ§еёҒзјәеҸЈж–№йқўд»Қжңүз©әй—ҙпјҢиҖҢеҰӮз»ҸжөҺеҮҸйҖҹйЈҺйҷ©жңӘж¶ҲгҖҒе®ҪдҝЎз”ЁжҲҗиүІдёҚи¶іпјҢж”ҝзӯ–еҲ©зҺҮдәҰеӯҳеҫ®и°ғзҡ„еҸҜиғҪжҖ§гҖӮ

йЈҺйҷ©жҸҗзӨәпјҡең°зјҳж”ҝжІ»дәӢ件久жӢ–дёҚеҶіпјҢзҫҺиҒ”еӮЁзј©иЎЁи¶…йў„жңҹпјҢж–°еҶ з–«жғ…жҒ¶еҢ–зӯүгҖӮ

2022е№ҙ3жңҲд»ҘжқҘпјҢеёғдјҰзү№еҺҹжІ№д»·ж јеҠ йҖҹдёҠж¶ЁпјҢ5дёӘдәӨжҳ“ж—ҘзҙҜи®ЎдёҠж¶Ёиҝ‘27%пјҢзӘҒз ҙ120зҫҺе…ғ/жЎ¶е…іеҸЈпјҢ7ж—ҘдёҖеәҰйҖјиҝ‘140зҫҺе…ғ/жЎ¶гҖӮиҖҢеӣҪеҶ…й»‘иүІзі»д»·ж јеҸҲзҺ°жҠ¬еӨҙиҝ№иұЎпјҢеҠЁеҠӣз…Өжңҹиҙ§д»·ж јејәеҠҝзӘҒз ҙдҝқдҫӣзЁід»·ж”ҝзӯ–зҡ„еҗҲзҗҶеҢәй—ҙгҖӮдёҺжӯӨеҗҢж—¶пјҢз”ҹзҢӘе…»ж®–иЎҢдёҡиӮЎзҘЁжҢҮж•°еҶҚеәҰи·‘иөўеӨ§зӣҳпјҢиӮЎзҘЁеёӮеңәеҜ№дёӢеҚҠе№ҙзҢӘе‘ЁжңҹејҖеҗҜзҡ„йў„жңҹеҚҮжё©гҖӮеӣҪеҶ…йҖҡиғҖзҡ„иҝ‘еҝ§дёҺиҝңиҷ‘并еӯҳпјҢеҶҚеәҰжҲҗдёәеёӮеңәе…іжіЁзҡ„з„ҰзӮ№гҖӮ2жңҲ11ж—ҘеҸ‘еёғзҡ„2021е№ҙеӣӣеӯЈеәҰдёӯеӣҪиҙ§еёҒж”ҝзӯ–жү§иЎҢжҠҘе‘ҠдёӯпјҢеҲ йҷӨдәҶвҖңеҜҶеҲҮи·ҹиёӘз ”еҲӨзү©д»·иө°еҠҝпјҢзЁіе®ҡзӨҫдјҡйў„жңҹпјҢдҝқжҢҒзү©д»·ж°ҙе№іжҖ»дҪ“зЁіе®ҡвҖқдёҖеҸҘпјҢдҪҶеңЁеҪ“еүҚе…ЁзҗғйҖҡиғҖеҺӢеҠӣеҒҸеӨ§зҡ„иғҢжҷҜдёӢпјҢйҖҡиғҖй—®йўҳд»ҚеҸҜиғҪжҲҗдёәиҙ§еёҒе®Ҫжқҫзҡ„жҺЈиӮҳгҖӮ

жң¬зҜҮжҠҘе‘ҠеҲҶжһҗиҝ‘жңҹйҖҡиғҖеҪўеҠҝзҡ„дёүеӨ§ж–°еҸҳеҢ–пјҢдј°з®—е…¶еҜ№CPIе’ҢPPIзҡ„жӢүеҠЁдҪңз”ЁпјҢ并еңЁдёҚеҗҢзҡ„жғ…жҷҜеҒҮи®ҫдёӢеұ•жңӣжңӘжқҘйҖҡиғҖзҡ„еҸҜиғҪиө°еҗ‘гҖӮжҲ‘们и®ӨдёәпјҢ2022е№ҙдёҠеҚҠе№ҙзҡ„CPIдёҠиЎҢе№…еәҰд»Қжё©е’ҢеҸҜжҺ§пјҢдҪҶеңЁиҫ“е…ҘжҖ§йҖҡиғҖеҺӢеҠӣдёӢPPIеҗҢжҜ”иҜ»ж•°дёӢиЎҢйҖҹеәҰи¶Ӣзј“пјҢжһҒз«Ҝжғ…еҶөдёӢдёҚжҺ’йҷӨ6гҖҒ7жңҲд»ҪPPIеҗҢжҜ”иҜ»ж•°жӢҗеӨҙеҗ‘дёҠзҡ„еҸҜиғҪжҖ§гҖӮе°ұиҙ§еёҒж”ҝзӯ–иҖҢиЁҖпјҢе°Ҫз®ЎйҖҡиғҖ并йқһжҳҜвҖңзҙ§зәҰжқҹвҖқпјҢдҪҶиҖғиҷ‘еҲ°е®ҪдҝЎз”ЁжҲҗж•Ҳзҡ„еҲқжӯҘжҳҫзҺ°пјҢд»ҘеҸҠзҫҺиҒ”еӮЁиҙ§еёҒзҙ§зј©зҡ„еӨ–жәўж•Ҳеә”пјҢжңӘжқҘдёҖж®өж—¶й—ҙеӨ®иЎҢжҲ–жӣҙеҠ йҮҚи§Ҷз»“жһ„жҖ§е·Ҙе…·зҡ„дҪҝз”ЁпјҢиҖҢеңЁе…ЁеұҖжҖ§е·Ҙе…·зҡ„дҪҝз”ЁдёҠжӣҙи¶ӢвҖңзӣёжңәжҠүжӢ©вҖқгҖӮдёҚиҝҮпјҢйҖӮж—¶йҷҚеҮҶеңЁејҘиЎҘеҹәзЎҖиҙ§еёҒзјәеҸЈж–№йқўд»Қжңүз©әй—ҙпјҢиҖҢеҰӮз»ҸжөҺеҮҸйҖҹйЈҺйҷ©жңӘж¶ҲгҖҒе®ҪдҝЎз”ЁжҲҗиүІдёҚи¶іпјҢж”ҝзӯ–еҲ©зҺҮдәҰеӯҳеҫ®и°ғзҡ„еҸҜиғҪжҖ§гҖӮ

дёҖгҖҒжІ№д»·жіўеҠЁжҳҜйҖҡиғҖжңҖеӨ§зҡ„дёҚзЎ®е®ҡжҖ§жқҘжәҗ

иҝ‘жңҹеӣҪйҷ…жІ№д»·еҝ«йҖҹдёҠиЎҢпјҢжҲӘжӯў3жңҲ7ж—Ҙ收зӣҳпјҢеёғдјҰзү№еҺҹжІ№д»·ж је·ІзӘҒз ҙ120зҫҺе…ғ/жЎ¶гҖӮе…ЁзҗғеҘҘеҜҶе…ӢжҲҺеҸҳејӮж ӘеҶІеҮ»еҮҸејұгҖҒOPEC+дә§жІ№еӣҪдҫӣз»ҷдёҚи¶ід»ҘеҸҠең°зјҳж”ҝжІ»еҶІзӘҒзҹӯжңҹеҶ…ж”Ҝж’‘зқҖжІ№д»·зҡ„ејәеҠҝиЎЁзҺ°гҖӮд»ҺеҺҹжІ№жңҹиҙ§иҝңжңҹеҗҲзәҰеқҮд»·жүҖеҸҚжҳ зҡ„йў„жңҹзңӢпјҢе№ҙеҲқеёӮеңәеҜ№2022е№ҙеёғжІ№д»·ж јдёӯжһўзҡ„йў„жңҹеңЁ77.7зҫҺе…ғ/жЎ¶пјҢиҖҢжҲӘжӯў3жңҲ2ж—ҘпјҢеҜ№д»·ж јдёӯжһўзҡ„йў„жңҹе·ІжҠ¬еҚҮиҮі98.2зҫҺе…ғ/жЎ¶пјҢдёҠж¶Ёе№…еәҰиҫҫ27.5%гҖӮ

PPIдёӯдёҺзҹіеҢ–дә§дёҡй“ҫзӣёе…ізҡ„дё»иҰҒжҳҜзҹіжІ№еӨ©з„¶ж°”ејҖйҮҮгҖҒзҹіжІ№з…ӨзӮӯеҠ е·ҘгҖҒеҢ–еӯҰеҺҹж–ҷеҲ¶е“ҒгҖҒеҢ–еӯҰзәӨз»ҙгҖҒеҸҠзҮғж°”з”ҹдә§дҫӣеә”дёҡдә”дёӘиЎҢдёҡпјҢиҝҷдәӣиЎҢдёҡжҲӘжӯў2021е№ҙжң«еңЁе·ҘдёҡдјҒдёҡиҗҘдёҡ收е…Ҙдёӯзҡ„еҚ жҜ”еҗҲи®ЎзәҰ13.3%гҖӮдёҚиҝҮпјҢзҹіжІ№еҢ–е·ҘдҪңдёәдёҠжёёиЎҢдёҡпјҢеҜ№дј—еӨҡдёӯдёӢжёёдә§дёҡзҡ„еҮәеҺӮд»·ж јд№ҹжңүй—ҙжҺҘжӢүеҠЁдҪңз”ЁгҖӮ2013-2021е№ҙзҡ„жңҲеәҰеӣһеҪ’з»“жһңиЎЁжҳҺпјҢеёғдјҰзү№еҺҹжІ№д»·ж јзҺҜжҜ”дёҠж¶Ё10%пјҢе°ҶжӢүеҠЁеҪ“жңҲPPIзҺҜжҜ”еўһйҖҹ0.2дёӘзҷҫеҲҶзӮ№пјҢзӣёжҜ”е…¶зӣҙжҺҘеҪұе“Қжӣҙй«ҳгҖӮ

CPIдёӯдёҺзҹіеҢ–дә§дёҡй“ҫзӣҙжҺҘзӣёе…ізҡ„дё»иҰҒжҳҜдәӨйҖҡе’ҢйҖҡи®ҜйЎ№зӣ®дёӢзҡ„дәӨйҖҡе·Ҙе…·з”ЁзҮғж–ҷеҲҶйЎ№гҖҒеұ…дҪҸйЎ№зӣ®дёӢзҡ„ж°ҙз”өзҮғж–ҷеҲҶйЎ№гҖӮеӣһеҪ’дј°з®—з»“жһңиЎЁжҳҺпјҢеёғжІ№д»·ж јдёҠж¶Ё10%еҜ№CPIжңҲеәҰзҺҜжҜ”зҡ„еҪұе“ҚзәҰ0.07дёӘзҷҫеҲҶзӮ№гҖӮдҫқеҪ“еүҚзҡ„еӣҪеҶ…жІ№д»·и°ғж•ҙжңәеҲ¶пјҢеҪ“жІ№д»·иҝҗиЎҢиҮі40-130зҫҺе…ғ/жЎ¶й—ҙж—¶пјҢеҜ№жҲҗе“ҒжІ№д»·ж јзҡ„дј еҜјзӣёеҜ№е……еҲҶгҖӮ

еҫҖеҗҺзңӢпјҢеӣҪйҷ…жІ№д»·зҡ„жіўеҠЁд»ҚжңүиҫғеӨ§дёҚзЎ®е®ҡжҖ§пјҡ

дёӯжҖ§жғ…жҷҜпјҡеҺҹжІ№д»·ж јжҢүз…§3жңҲ2ж—Ҙ收зӣҳж—¶еёғжІ№жңҹиҙ§иҝңжңҹеҗҲзәҰжүҖеҸҚжҳ зҡ„ж°ҙе№іпјҢеҚіеӣҪйҷ…жІ№д»·д»Һ4жңҲејҖе§Ӣжёҗж¬ЎеӣһиҗҪгҖӮ

жІ№д»·иө°ејәпјҡиӢҘOPECеўһдә§иҝҹзј“гҖҒдё»иҰҒеӣҪ家зҹіжІ№еӮЁеӨҮйҮҠж”ҫдёҚи¶іпјҢеҸ еҠ ең°зјҳж”ҝжІ»еҶІзӘҒжҢҒз»ӯпјҢзү№е®ҡеӣҪ家еңЁзҹіжІ№еӨ©з„¶ж°”зӯүиғҪжәҗеҮәеҸЈж–№йқўйҒӯйҒҮжӣҙдёҘеҺүеҲ¶иЈҒжҺӘж–ҪпјҢеӣҪйҷ…еҺҹжІ№д»·ж јжҲ–иҝӣдёҖжӯҘдёҠж¶ЁпјҢжһҒз«Ҝжғ…еҶөдёӢжҲ–жҺЁеҠЁ2022е№ҙеҺҹжІ№д»·ж јдёӯжһўиҮі115зҫҺе…ғ/жЎ¶е·ҰеҸіпјҲзӣёжҜ”дёӯжҖ§жғ…еҪўдёӢзҡ„2022е№ҙеҺҹжІ№д»·ж јдёӯжһўдёҠж¶Ё17%е·ҰеҸіпјүпјҢйў„и®Ў2022е№ҙPPIгҖҒCPIдёӯжһўзӣёжҜ”дёӯжҖ§жғ…еҪўеҲҶеҲ«й«ҳ0.4дёӘгҖҒ0.12дёӘзҷҫеҲҶзӮ№гҖӮ

жІ№д»·еҒҸејұпјҡиӢҘзӣёе…іең°зјҳж”ҝжІ»еҶІзӘҒеңЁиҫғзҹӯж—¶й—ҙеҶ…еҰҘе–„и§ЈеҶігҖҒдјҠжң—зҹіжІ№дҫӣеә”еӣһеҪ’пјҢеҸ еҠ зҫҺиҒ”еӮЁеҠ жҒҜеҜ№еҺҹжІ№жҠ•жңәжҖ§йңҖжұӮзҡ„жҠ‘еҲ¶пјҢеҺҹжІ№йҮҚеҪ’дҫӣйңҖе№іиЎЎпјҢдёҚжҺ’йҷӨд»·ж јдёӯжһўеӣһиҗҪиҮі85зҫҺе…ғйҷ„иҝ‘зҡ„еҸҜиғҪжҖ§пјҲзӣёжҜ”дёӯжҖ§жғ…еҪўжүҖеҸҚжҳ зҡ„2022е№ҙеҺҹжІ№д»·ж јдёӯжһўдёӢи·Ң13%е·ҰеҸіпјүпјҢйў„и®Ў2022е№ҙPPIгҖҒCPIдёӯжһўзӣёжҜ”дёӯжҖ§жғ…еҪўеҲҶеҲ«дҪҺ0.3дёӘгҖҒ0.1дёӘзҷҫеҲҶзӮ№гҖӮ

дәҢгҖҒй»‘иүІе•Ҷе“Ғд»·ж јеҸҲзҺ°жҠ¬еӨҙиҝ№иұЎ

е°Ҫз®ЎвҖңиҝҗеҠЁејҸеҮҸзўівҖқйҡҫд»ҘеҶҚзҺ°гҖҒеӣҪ家еҸ‘改委вҖңдҝқдҫӣзЁід»·вҖқжҺӘж–ҪеұЎеұЎеҮәеҸ°пјҢдҪҶеӣҪеҶ…еҜ№дәҺйҮҚеҗҜеҹәе»әгҖҒең°дә§пјҢзЁіе®ҡе®Ҹи§Ӯз»ҸжөҺеӨ§зӣҳзҡ„йў„жңҹеҚҮжё©пјҢдҫӣйңҖй”ҷй…ҚдёӢйғЁеҲҶй»‘иүІзі»еӨ§е®—е•Ҷе“Ғзҡ„жңҹиҙ§д»·ж јжңүжҠ¬еӨҙиҝ№иұЎгҖӮе№ҙеҲқиҮі2жңҲжң«пјҢеҚ—еҚҺе·Ҙдёҡе“ҒжҢҮж•°ж¶Ёе№…зәҰ11.4%пјӣдё»иҰҒй»‘иүІе•Ҷе“ҒдёӯпјҢеҠЁеҠӣз…ӨгҖҒз„Ұз…ӨгҖҒз„ҰзӮӯгҖҒиһәзә№й’ўзӯүй»‘иүІзі»е•Ҷе“Ғжңҹиҙ§жҙ»и·ғеҗҲзәҰеҲҶеҲ«дёҠж¶ЁдәҶ14.2%гҖҒ16.8%гҖҒ11.6%е’Ң8.4%гҖӮ

PPIдёӯдёҺй»‘иүІдә§дёҡй“ҫзӣёе…ізҡ„дё»иҰҒжҳҜз…ӨзӮӯејҖйҮҮжҙ—йҖүгҖҒй»‘иүІйҮ‘еұһзҹҝйҮҮйҖүгҖҒй»‘иүІйҮ‘еұһеҶ¶е»¶еҠ е·ҘгҖҒз…Өз”өеёӮеңәеҢ–ж”№йқ©еҗҺзҡ„з”өеҠӣгҖҒзғӯеҠӣзҡ„з”ҹдә§е’Ңдҫӣеә”зӯүиЎҢдёҡпјҢжҲӘжӯў2021е№ҙжң«еңЁе·ҘдёҡдјҒдёҡиҗҘдёҡ收е…Ҙдёӯзҡ„еҚ жҜ”еҗҲи®ЎзәҰ16.7%гҖӮиҖғиҷ‘еҲ°й»‘иүІдә§дёҡй“ҫеҜ№е…¶д»–дёӯдёӢжёёиЎҢдёҡзҡ„жӢүеҠЁдҪңз”ЁпјҢ2013-2021е№ҙзҡ„жңҲеәҰеӣһеҪ’з»“жһңиЎЁжҳҺпјҢд»ЈиЎЁжҖ§е•Ҷе“ҒеҠЁеҠӣз…ӨпјҲзҺ°иҙ§пјүгҖҒиһәзә№й’ўд»·ж јзҺҜжҜ”дёҠж¶Ё10%пјҢе°ҶеҲҶеҲ«жӢүеҠЁеҪ“жңҲPPIзҺҜжҜ”еўһйҖҹ0.1дёӘгҖҒ0.2дёӘзҷҫеҲҶзӮ№пјҢз•Ҙй«ҳдәҺе…¶зӣҙжҺҘеҪұе“ҚгҖӮ

д»Ҡе№ҙ2жңҲ24ж—ҘпјҢеӣҪ家еҸ‘改委еңЁгҖҠиҝӣдёҖжӯҘе®Ңе–„з…ӨзӮӯеёӮеңәд»·ж јеҪўжҲҗжңәеҲ¶зҡ„йҖҡзҹҘгҖӢдёӯжҢҮеҮәпјҢеј•еҜјз…ӨзӮӯд»·ж јеңЁжҜҸеҗЁ570~770е…ғ/еҗЁзҡ„еҗҲзҗҶеҢәй—ҙиҝҗиЎҢпјҢж¬Ўж—ҘеҠЁеҠӣз…ӨжҢҮж•°дҫҝдёӢи·Ңи¶…9%пјҢ收дәҺ745е…ғ/еҗЁзҡ„иҝҗиЎҢеҢәй—ҙеҶ…гҖӮзӣ®еүҚпјҢеӣҪеҶ…еӨ–еҠЁеҠӣз…Өд»·ж јеҖ’жҢӮпјҢеҫҲеӨ§зЁӢеәҰдёҠжҠ‘еҲ¶зқҖиҝӣеҸЈдҫӣз»ҷгҖӮдё”жө·еӨ–з…Өд»·дёҺжІ№ж°”д»·ж јй«ҳеәҰиҒ”еҠЁпјҢжҲӘжӯў3жңҲ7ж—Ҙ收зӣҳпјҢеҺҹжІ№д»·ж јзӘҒз ҙ120зҫҺе…ғ/жЎ¶е…іеҸЈпјҢеёҰеҠЁеӣҪеҶ…еҠЁеҠӣз…Өжңҹиҙ§д»·ж јдёҠж¶ЁиҮі919е…ғ/еҗЁгҖӮжө·еӨ–иғҪжәҗд»·ж јжіўеҠЁеҪұе“Қд№ӢдёӢпјҢеӣҪеҶ…вҖңдҝқдҫӣзЁід»·вҖқж”ҝзӯ–д»»йҮҚиҖҢйҒ“иҝңгҖӮ

дёүгҖҒзҢӘе‘ЁжңҹиҠӮеҘҸжҲ–жү°еҠЁдёӢеҚҠе№ҙCPIиҜ»ж•°

иҮӘ2021е№ҙ9жңҲиҮі2022е№ҙ3жңҲ7ж—ҘпјҢе…»ж®–дёҡпјҲ801017.SIпјүиӮЎзҘЁжҢҮ数收зӣҠзҺҮзәҰ35.2%пјҢиҖҢеҗҢжңҹжІӘж·ұ300жҢҮж•°дёӢи·ҢзәҰ9.4%пјҢдҪ“зҺ°еҮәиӮЎзҘЁжҠ•иө„иҖ…еҜ№2022е№ҙдёӢеҚҠе№ҙзҢӘиӮүд»·ж јејҖе§Ӣж–°дёҖиҪ®дёҠж¶Ёзҡ„йў„жңҹжө“зғҲгҖӮд»Ҡе№ҙ2жңҲ28ж—ҘпјҢеңЁз”ҹзҢӘд»·ж јеҶҚеәҰи°ғж•ҙд№ӢдёӢпјҢеӣҪ家еҸ‘改委公е‘ҠеҪ“еүҚе…ЁеӣҪе№іеқҮзҢӘзІ®жҜ”д»·дёә4.98вҲ¶1пјҢе°ҶдјҡеҗҢжңүе…ійғЁй—Ёз«ӢеҚіеҗҜеҠЁдёӯеӨ®еҶ»зҢӘиӮүеӮЁеӨҮ收еӮЁе·ҘдҪңпјҢ并жҢҮеҜјеҗ„ең°з§ҜжһҒ收еӮЁгҖӮ

еңЁ2021е№ҙCPIдёҖзҜ®еӯҗе•Ҷе“ҒжқғйҮҚи°ғж•ҙеҗҺпјҢзҢӘиӮүйЎ№еңЁCPIдёӯзҡ„жқғйҮҚзәҰ2.1%пјҢз•ңиӮүзұ»жҖ»жқғйҮҚзәҰ4.3%гҖӮз”ұдәҺзҢӘиӮүдҪңдёәжӣҝд»Је“ҒеҜ№е…¶д»–иӮүзұ»д»·ж јжңүдёҖе®ҡзҡ„жӢүеҠЁдҪңз”ЁпјҢжҲ‘们д»Ҙ2016-2021е№ҙзҡ„ж•°жҚ®дј°з®—пјҢзҢӘиӮүд»·ж јдёҠж¶ЁеҜ№CPIж•ҙдҪ“зҡ„еҪұе“ҚзәҰ2.4%гҖӮ

зҹӯжңҹзңӢпјҢжңӘжқҘдёҖеӯЈеәҰз”ҹзҢӘдҫӣйңҖеӨұиЎЎж јеұҖ延з»ӯпјҢзҢӘиӮүд»·ж јеңЁж·ЎеӯЈйқўдёҙи°ғж•ҙеҺӢеҠӣгҖӮдҪҶз”ұдәҺзӣ®еүҚе…»ж®–жҲ·и§Ӯжңӣжғ…з»Әжө“еҺҡпјҢдёӢеҚҠе№ҙзҢӘиӮүд»·ж јзҡ„иө°еҗ‘еңЁвҖңеҸҚеј№вҖқдёҺвҖңеҸҚиҪ¬вҖқд№Ӣй—ҙгҖӮеҰӮдёӢеҚҠе№ҙж–°дёҖиҪ®зҢӘе‘ЁжңҹеҸҚиҪ¬ејҖеҗҜпјҢзҢӘиӮүд»·ж јзҡ„ж¶Ёе№…еңЁ40%-60%пјӣиҖҢеҰӮдә§иғҪеҺ»еҢ–жғ…еҶөдёҚеҸҠйў„жңҹпјҢзҢӘиӮүд»·ж јеңЁдёӢеҚҠе№ҙжҲ–д»…еҸҚеј№30%е·ҰеҸігҖӮ延з»ӯжҲ‘们еңЁжҠҘе‘ҠгҖҠвҖңзҢӘе‘ЁжңҹвҖқеҶҚжҺўи®ЁгҖӢдёӯзҡ„з ”з©¶пјҢе°ҶеҗҺз»ӯзҢӘиӮүд»·ж јзҡ„еҸҳеҢ–еҲҶдёәдёүз§Қжғ…еҪўпјҡ

дёӯжҖ§жғ…еҪўдёӢпјҢ2022е№ҙдёҠеҚҠе№ҙзҢӘиӮүд»·ж јдёӢиЎҢиҮі20е…ғ/е…¬ж–Өд»ҘдёӢпјҢе…»ж®–жҲ·д»Ҙиҫғеҝ«йҖҹеәҰеҺ»еҢ–пјҢдёӢеҚҠе№ҙзҢӘиӮүд»·ж јдёҠиЎҢе№…еәҰеңЁ45%е·ҰеҸіпјҢеҲ°2022е№ҙжң«зҢӘиӮүд»·ж јеҚҮиҮі27-32е…ғ/е…¬ж–ӨгҖӮйў„и®ЎжӯӨжғ…еҪўдёӢCPIеңЁ2022е№ҙеӣӣдёӘеӯЈеәҰзҡ„дёӯжһўеҲҶеҲ«дёә0.9%гҖҒ1.5%гҖҒ2.4%е’Ң2.2%пјҢеі°еҖјдёә9жңҲзҡ„2.8%гҖӮ

дёӢеҚҠе№ҙдёҠж¶ЁеҒҸеҝ«зҡ„жғ…еҪўдёӢпјҢ2022е№ҙдёҠеҚҠе№ҙзҢӘиӮүдёӢиЎҢзӘҒз ҙ18е…ғ/е…¬ж–Өзҡ„еүҚжңҹеә•йғЁеҢәеҹҹпјҢеј•еҸ‘е…»ж®–жҲ·еҠ йҖҹеҺ»еҢ–пјҢдёӢеҚҠе№ҙзҢӘиӮүд»·ж јдёҠиЎҢе№…еәҰеңЁ60%д»ҘдёҠпјҢ2022е№ҙжң«зҢӘиӮүд»·ж јжҲ–еҚҮиҮі28~35е…ғ/е…¬ж–ӨгҖӮйў„и®ЎжӯӨжғ…еҪўдёӢCPIеҗҢжҜ”еўһйҖҹеңЁ2022е№ҙеӣӣдёӘеӯЈеәҰзҡ„дёӯжһўеҲҶеҲ«дёә0.8%гҖҒ1.3%гҖҒ2.3%е’Ң2.4%пјҢеі°еҖјдёә9жңҲзҡ„2.7%е’Ң12жңҲзҡ„2.9%гҖӮ

дёӢеҚҠе№ҙеҸҚеј№еҒҸејұжғ…еҪўдёӢпјҢ2022е№ҙдёҠеҚҠе№ҙзҢӘиӮүд»·ж јиҝҗиЎҢеңЁ20-25е…ғ/е…¬ж–Өзҡ„еҢәй—ҙпјҢз”ҹзҢӘе…»ж®–еҲ©ж¶ҰеңЁзӣҲдәҸзәҝйҷ„иҝ‘еҫҳеҫҠпјҢе…»ж®–жҲ·еҺ»еҢ–йҖҹеәҰеҒҸж…ўгҖӮе°Ҫз®ЎдёүеӯЈеәҰзҢӘиӮүд»·ж јд»Қе°ҶеҸҚеј№пјҢдҪҶеӣӣеӯЈеәҰжҲ–йңҮиҚЎеҒҸејұпјҢдёӢеҚҠе№ҙзҙҜи®Ўж¶Ёе№…20%-30%пјҢ2022е№ҙжң«зҢӘиӮүд»·ж јеҫҳеҫҠеңЁ24-28е…ғ/е…¬ж–ӨгҖӮйў„и®ЎжӯӨжғ…еҪўдёӢCPIеңЁ2022е№ҙеӣӣдёӘеӯЈеәҰзҡ„дёӯжһўеҲҶеҲ«дёә0.9%гҖҒ1.4%гҖҒ2.3%е’Ң1.9%пјҢеі°еҖјдёә9жңҲзҡ„2.6%пјҢеҲ°12жңҲеӣһиҗҪиҮі2.2%гҖӮ

еӣӣгҖҒеҜ№2022е№ҙзү©д»·ж•°жҚ®зҡ„еұ•жңӣ

PPIж–№йқўпјҢе…Ёе№ҙзҝҳе°ҫеӣ зҙ еёҰеҠЁPPIеҗҢжҜ”еўһйҖҹж•ҙдҪ“дёӢиЎҢпјҢдҪҶе…¶жңҲеәҰзҺҜжҜ”еңЁ2гҖҒ3жңҲд»ҪеӨ§жҰӮзҺҮиҪ¬дёәжӯЈеўһй•ҝпјҢд»ӨеҗҢжҜ”дёӢиЎҢйҖҹеәҰжҳҺжҳҫж”ҫзј“гҖӮе…·дҪ“зңӢпјҡ

1пјүдёӯжҖ§жғ…еҪўдёӢпјҢй»‘иүІзі»е•Ҷе“Ғжңҹиҙ§д»·ж јзҡ„дёҠж¶Ёе……еҲҶдј еҜјиҮізҺ°иҙ§еёӮеңәпјҢеҺҹжІ№д»·ж јжҢүз…§3жңҲ2ж—Ҙ收зӣҳж—¶еёғжІ№жңҹиҙ§иҝңжңҹеҗҲзәҰжүҖеҸҚжҳ зҡ„еёӮеңәдёҖиҮҙйў„жңҹпјҢйў„и®Ў2022е№ҙPPIеҗҢжҜ”еўһйҖҹдёӯжһўдёә4.2%пјҢдёҖеӯЈеәҰеҲ°еӣӣеӯЈеәҰеҲҶеҲ«дёә8.5%гҖҒ5.5%гҖҒ2.9%гҖҒ-0.2%пјҢ10-11жңҲд»Ҫзҡ„PPIеҗҢжҜ”еўһйҖҹиҪ¬иҙҹгҖӮ

2пјүжІ№д»·дёҺй»‘иүІзі»е•Ҷе“ҒеҒҸејәжғ…еҪўдёӢпјҢеҒҮи®ҫ2022е№ҙеҺҹжІ№д»·ж јдёӯжһўиў«жҺЁеҚҮиҮі115зҫҺе…ғ/жЎ¶е·ҰеҸіпјҢиҖҢдҝқдҫӣзЁід»·ж”ҝзӯ–еҠ з ҒпјҢе°Ҷй»‘иүІзі»е•Ҷе“Ғд»·ж јж•ҙдҪ“дёҠиЎҢе№…еәҰжҺ§еҲ¶еңЁ15%е·ҰеҸіпјҢйў„и®Ў2022е№ҙPPIеҗҢжҜ”еўһйҖҹзҡ„дёӯжһў4.9%пјҢдёҖеӯЈеәҰеҲ°еӣӣеӯЈеәҰеҲҶеҲ«дёә8.6%гҖҒ6.3%гҖҒ3.8%гҖҒ0.7%пјҢ10-11жңҲд»Ҫзҡ„PPIеҗҢжҜ”еўһйҖҹ延з»ӯжӯЈеўһй•ҝгҖӮ

3пјүжІ№д»·еҒҸејұжғ…еҪўдёӢпјҢеҒҮи®ҫжө·еӨ–ең°зјҳж”ҝжІ»еҶІзӘҒеңЁиҫғзҹӯж—¶й—ҙеҶ…еҰҘе–„и§ЈеҶігҖҒдё”дјҠжң—зҹіжІ№дҫӣеә”еӣһеҪ’пјҢ2022е№ҙжІ№д»·дёӯжһўеӣһиҗҪиҮі85зҫҺе…ғ/жЎ¶е·ҰеҸіпјҢйў„и®Ў2022е№ҙPPIеҗҢжҜ”еўһйҖҹзҡ„дёӯжһў3.7%пјҢдёҖеӯЈеәҰеҲ°еӣӣеӯЈеәҰеҲҶеҲ«дёә8.5%гҖҒ5.1%гҖҒ2.2%гҖҒ-0.1%гҖӮ

4пјүжһҒз«Ҝжғ…еҪўдёӢпјҢдёҚжҺ’йҷӨ6гҖҒ7жңҲд»ҪPPIеҗҢжҜ”еўһйҖҹеҗ‘дёҠеҸҜиғҪжҖ§гҖӮжҲ‘们估算пјҢ2022е№ҙеҲқPPIзҝҳе°ҫеӣ зҙ е°Ҷеҝ«йҖҹдёӢиЎҢпјҲ2-5жңҲзҝҳе°ҫеӣ зҙ еҲҶеҲ«жӢ–зҙҜ0.9дёӘгҖҒ1.7дёӘгҖҒ1.0дёӘгҖҒ1.7дёӘзҷҫеҲҶзӮ№пјүпјҢеёҰеҠЁPPIеҗҢжҜ”еўһйҖҹзЎ®е®ҡжҖ§еӣһиҗҪгҖӮ然иҖҢпјҢ6гҖҒ7жңҲд»Ҫзҡ„зҝҳе°ҫеӣ зҙ еҲҶеҲ«зҺҜжҜ”дёӢиЎҢ0.3дёӘгҖҒ0.5дёӘзҷҫеҲҶзӮ№пјҢеҰӮеҚ•жңҲPPIзҺҜжҜ”дёҠиЎҢзҡ„е№…еәҰй«ҳдәҺзҝҳе°ҫеӣ зҙ зҡ„дёӢиЎҢе№…еәҰпјҲеҰӮеҺҹжІ№д»·ж јжңҲеәҰзҺҜжҜ”дёҠж¶Ё15%пјҢжҲ–й»‘иүІзі»зҺ°иҙ§д»·ж јжңҲеәҰзҺҜжҜ”дёҠж¶Ёи¶…10%пјҢе°ҶеёҰеҠЁPPIзҺҜжҜ”еўһйҖҹдёҠиЎҢ0.3дёӘзҷҫеҲҶзӮ№пјүпјҢж–°ж¶Ёд»·еӣ зҙ еҸҜиғҪеҜјиҮҙPPIеҚ•жңҲеҗҢжҜ”еўһйҖҹдёҠиЎҢгҖӮ

CPIж–№йқўпјҢвҖңзҢӘжІ№вҖқй”ҷдҪҚд№ӢдёӢпјҢжңӘжқҘдёҖдёӘеӯЈеәҰCPIдёҠиЎҢе№…еәҰжҲ–иҫғжё©е’ҢпјҢдҪҶеңЁ9жңҲе’Ң12жңҲдёӨдёӘж—¶зӮ№пјҢзҢӘиӮүд»·ж јдёҠиЎҢеҸ еҠ е…¶д»–еӣ зҙ еҪұе“ҚпјҢеҸҜиғҪеёҰеҠЁCPIеҶІй«ҳиҮі3%е·ҰеҸігҖӮ

1пјү2022е№ҙдёҠеҚҠе№ҙпјҢзҢӘиӮүд»·ж јеӨ§жҰӮзҺҮж·ұеәҰи°ғж•ҙпјҢеҚідҫҝеҺҹжІ№д»·ж јзӘҒз ҙ120зҫҺе…ғ/жЎ¶пјҢCPIзҡ„еҗҢжҜ”еўһйҖҹд№ҹиҫғйҡҫи¶…еҮә2%пјҢдёҠиЎҢе№…еәҰзӣёеҜ№жё©е’ҢгҖӮ

2пјүиҮӘ6жңҲиө·пјҢдҪҺеҹәж•°дёҺзҢӘиӮүд»·ж јдёҠж¶ЁејҖеҗҜе°ҶеёҰеҠЁCPIеҠ йҖҹдёҠиЎҢпјҢ9жңҲжҲ–иҝҗиЎҢиҮі2.8%е·ҰеҸіпјҢеҰӮжІ№д»·жӯӨж—¶д»ҚеңЁ120зҫҺе…ғ/жЎ¶йҷ„иҝ‘пјҢжҲ–蔬жһңд»·ж јеҮәзҺ°еҰӮ2021е№ҙеӣӣеӯЈеәҰзҡ„еӨ§е№…жіўеҠЁпјҢ9жңҲзҡ„CPIеҗҢжҜ”еўһйҖҹеҸҜиғҪзӘҒз ҙ3%гҖӮ

3пјү10-11жңҲзҡ„CPIеўһйҖҹеңЁй«ҳеҹәж•°дёӢи¶ӢдәҺеӣһиҗҪпјҢдҪҶеҰӮжңӘжқҘдёҖдёӘеӯЈеәҰз”ҹзҢӘе…»ж®–дә§иғҪеҺ»еҢ–зҡ„жғ…еҶөиҫғеҘҪпјҢе№ҙжң«зҢӘиӮүд»·ж јеҸҜиғҪеҠ йҖҹдёҠиЎҢпјҢеёҰеҠЁ12жңҲCPIдәҢеәҰеҶІй«ҳиҮі3%е·ҰеҸігҖӮ

|  зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°

зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°  2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў

2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ

дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ

еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ

д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё

еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶

е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶ иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү©

иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү© еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ

еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ–

жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ– еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ

еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ

дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ