马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

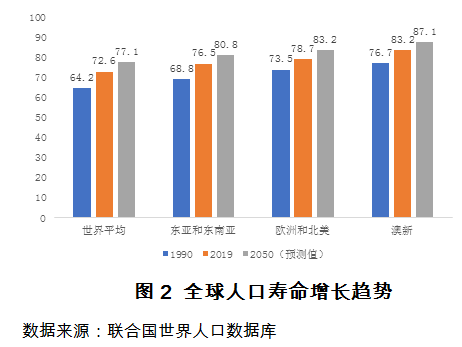

иҝһе№іпјҲжӨҚдҝЎжҠ•иө„йҰ–еёӯз»ҸжөҺеӯҰе®¶е…јз ”з©¶йҷўйҷўй•ҝгҖҒдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢй•ҝпјүеҲҳж¶ӣпјҲжӨҚдҝЎжҠ•иө„з ”з©¶йҷўеүҜйҷўй•ҝпјү 2019е№ҙ11жңҲпјҢдёӯе…ұдёӯеӨ®гҖҒеӣҪеҠЎйҷўеҚ°еҸ‘гҖҠеӣҪ家з§ҜжһҒеә”еҜ№дәәеҸЈиҖҒйҫ„еҢ–дёӯй•ҝжңҹ规еҲ’гҖӢпјҢжҳҺзЎ®жҢҮеҮәжҲ‘еӣҪе·Іиҝӣе…ҘдәҶиҖҒйҫ„еҢ–зӨҫдјҡпјҢ并йғЁзҪІдәҶ2020-2050е№ҙжҲ‘еӣҪеә”еҜ№дәәеҸЈиҖҒйҫ„еҢ–зҡ„е·ҘдҪңд»»еҠЎпјҢйҰ–еҪ“е…¶еҶІзҡ„е°ұжҳҜиҰҒвҖңеӨҜе®һеә”еҜ№дәәеҸЈиҖҒйҫ„еҢ–зҡ„зӨҫдјҡиҙўеҜҢеӮЁеӨҮвҖқгҖӮ2020е№ҙ10жңҲпјҢеҚҒд№қеұҠдә”дёӯе…ЁдјҡиҝӣдёҖжӯҘжҸҗеҮәпјҢвҖңеҚҒеӣӣдә”вҖқжңҹй—ҙпјҢжҲ‘еӣҪе°Ҷе®һж–ҪвҖңз§ҜжһҒеә”еҜ№дәәеҸЈиҖҒйҫ„еҢ–еӣҪ家жҲҳз•ҘвҖқвҖңеҸ‘еұ•й“¶еҸ‘з»ҸжөҺвҖқвҖңеҸ‘еұ•еӨҡеұӮж¬ЎгҖҒеӨҡж”Ҝжҹұе…»иҖҒдҝқйҷ©дҪ“зі»вҖқзӯүжҺӘж–ҪгҖӮд»ҺиҙўеҜҢз®ЎзҗҶзҡ„и§’еәҰжқҘзңӢпјҢеә”еҜ№иҖҒйҫ„еҢ–зӨҫдјҡзҡ„дёҘеі»жҢ‘жҲҳпјҢеўһејәиҙўеҜҢз®ЎзҗҶдҫӣйңҖзҡ„йҖӮй…ҚжҖ§е·ІжҲҗеҪ“еҠЎд№ӢжҖҘгҖӮ дёҖгҖҒжҲ‘еӣҪдәәеҸЈиҖҒйҫ„еҢ–жӯЈеҠ йҖҹжҺЁиҝӣ еӣҪйҷ…дёҠеҜ№дәҺдәәеҸЈиҖҒйҫ„еҢ–зҡ„и®Өе®ҡжңүдёӨдёӘйҖҡиЎҢж ҮеҮҶпјҡдёҖжҳҜвҖң65еІҒж ҮеҮҶвҖқгҖӮ1956е№ҙпјҢиҒ”еҗҲеӣҪжҸҗеҮәпјҢеҪ“дёҖдёӘеӣҪ家пјҲең°еҢәпјү65еІҒеҸҠд»ҘдёҠиҖҒе№ҙдәәеҸЈж•°йҮҸеҚ жҖ»дәәеҸЈжҜ”дҫӢи¶…иҝҮ7%пјҢж„Ҹе‘ізқҖиҝҷдёӘеӣҪ家пјҲең°еҢәпјүиҝӣе…ҘдәҶвҖңиҖҒйҫ„еҢ–зӨҫдјҡвҖқпјӣи¶…иҝҮ14%пјҢдёәвҖңж·ұеәҰиҖҒйҫ„еҢ–зӨҫдјҡвҖқпјӣи¶…иҝҮ20%пјҢеҲҷиҝӣдёҖжӯҘеҚҮзә§дёәвҖңи¶…иҖҒйҫ„еҢ–зӨҫдјҡвҖқгҖӮдәҢжҳҜжӣҙдёәе®Ҫжқҫзҡ„вҖң60еІҒж ҮеҮҶвҖқгҖӮ1982е№ҙз»ҙд№ҹзәіиҖҒйҫ„й—®йўҳдё–з•ҢеӨ§дјҡжҸҗеҮәпјҢеҪ“60еІҒеҸҠд»ҘдёҠиҖҒе№ҙдәәеҸЈеҚ жҖ»дәәеҸЈжҜ”дҫӢи¶…иҝҮ10%пјҢеҚід»ЈиЎЁиҝҷдёӘеӣҪ家пјҲең°еҢәпјүиҝӣе…ҘдәҶиҖҒйҫ„еҢ–зӨҫдјҡгҖӮзӣ®еүҚпјҢдёҖдәӣеӣҪйҷ…жңәжһ„е’ҢеҸ‘иҫҫз»ҸжөҺдҪ“пјҢеҰӮиҒ”еҗҲеӣҪжҜҸе№ҙеҸ‘еёғгҖҠдё–з•ҢдәәеҸЈеұ•жңӣжҠҘе‘ҠгҖӢеӨҡйҮҮз”Ё65еІҒж ҮеҮҶпјӣйғЁеҲҶеҸ‘еұ•дёӯеӣҪ家еҹәдәҺдәәеҸЈеҜҝе‘ҪзӣёеҜ№иҫғзҹӯгҖҒйҖҖдј‘е№ҙйҫ„зӣёеҜ№жӣҙж—©зӯүеӣ зҙ пјҢжӣҙеҖҫеҗ‘дәҺ60еІҒж ҮеҮҶгҖӮжҲ‘еӣҪеҗҢж—¶е…¬еёғдёӨдёӘеҸЈеҫ„зҡ„дәәеҸЈз»ҹи®Ўж•°жҚ®пјҢдҪҶйғЁеҲҶзңҒеёӮеҢәд»Ҙ60еІҒж ҮеҮҶдјҳе…ҲгҖӮ 1.дәәеҸЈиҖҒйҫ„еҢ–е·ІжҲҗдёәе…Ёзҗғжҷ®йҒҚи¶ӢеҠҝ 1990е№ҙиҮі2019е№ҙиҝ‘30е№ҙж—¶й—ҙйҮҢпјҢе…Ёзҗғ65еІҒеҸҠд»ҘдёҠиҖҒе№ҙдәәеҸЈжҜ”дҫӢд»ҘжҜҸеҚҒе№ҙ1дёӘзҷҫеҲҶзӮ№зҡ„йҖҹеәҰд»Һ6%еҚҮиҮі9%пјҢ并дәҺ2005е№ҙи·Ёи¶ҠдәҶ7%зҡ„еҲҶз•ҢзәҝпјҢе®Је‘Ҡдё–з•Ңж•ҙдҪ“иҝӣе…ҘдәҶиҖҒйҫ„еҢ–зӨҫдјҡгҖӮжңӘжқҘиҝҷдёҖйҖҹеәҰиҝҳе°ҶеҠ еҝ«пјҢж №жҚ®иҒ”еҗҲеӣҪйў„жөӢпјҢеҲ°2050е№ҙиҖҒйҫ„еҢ–жҜ”дҫӢе°ҶиҝӣдёҖжӯҘеҚҮиҮі16%пјҢд№ҹе°ұжҳҜиҜҙпјҢеұҠж—¶е…Ёзҗғе°ҶжӢҘжңү15дәҝиҖҒйҫ„дәәеҸЈгҖӮе…¶дёӯпјҢдёңдәҡе’ҢдёңеҚ—дәҡгҖҒжӢүзҫҺе’ҢеҠ еӢ’жҜ”е°ҶжҳҜдәәеҸЈиҖҒйҫ„еҢ–йҖҹеәҰжңҖеҝ«зҡ„ең°еҢәгҖӮ ж №жҚ®дәәеҸЈеӯҰз ”з©¶пјҢеҶіе®ҡиҖҒйҫ„еҢ–зЁӢеәҰдё»иҰҒжңүдёӨдёӘе…ій”®еӣ зҙ пјҡйў„жңҹеҜҝе‘Ҫе’ҢеҮәз”ҹзҺҮж°ҙе№ігҖӮе…¶дёӯпјҢеүҚиҖ…и¶Ҡй«ҳпјҢж„Ҹе‘ізқҖиҖҒе№ҙдәәеҸЈжҖ»йҮҸдёҚж–ӯеўһй•ҝпјҢиҖҒйҫ„еҢ–зҡ„еҲҶеӯҗеҸҳеӨ§пјӣеҗҺиҖ…и¶ҠдҪҺпјҢж„Ҹе‘ізқҖдәәеҸЈеҹәж•°ж—ҘжёҗиҗҺзј©пјҢиҖҒйҫ„еҢ–зҡ„еҲҶжҜҚеҸҳе°ҸгҖӮжңҖиҝ‘еҮ еҚҒе№ҙжқҘпјҢе…ЁзҗғиҢғеӣҙеҶ…дёӨеӨ§еӣ зҙ жӯӨй•ҝеҪјж¶Ҳзҡ„жј”еҸҳжҖҒеҠҝеҚҒеҲҶжҳҺжҳҫгҖӮ дёҖжҳҜдәәеҸЈйў„жңҹеҜҝе‘Ҫжҳҫ著延й•ҝпјҢвҖңй«ҳйҫ„еҢ–вҖқи¶ӢеҠҝжҳҺжҳҫгҖӮдәҢжҲҳеҗҺпјҢе°Өе…¶жҳҜдёҠдё–зәӘ90е№ҙд»Јд»ҘжқҘпјҢдё–з•ҢеұҖеҠҝжҖ»дҪ“зЁіе®ҡпјҢеҗ„еӣҪз»ҸжөҺеҸ‘еұ•ж°ҙе№іжҷ®йҒҚжҸҗеҚҮпјҢзӨҫдјҡдҝқйҡңе’Ңз”ҹжҙ»жқЎд»¶дёҚж–ӯж”№е–„пјҢеұ…ж°‘йҘ®йЈҹжӣҙжіЁйҮҚиҗҘе…»еҒҘеә·пјҢеҶҚеҠ дёҠ科еӯҰеҸ‘еұ•жҺЁеҠЁеҢ»з–—ж°ҙе№іж—ҘиҮ»иҝӣжӯҘпјҢеҠ©жҺЁе…ЁзҗғиҢғеӣҙеҶ…дәәеҸЈеҜҝе‘ҪзЁіжӯҘ延й•ҝгҖӮ1990е№ҙпјҢдё–з•ҢдәәеҸЈе№іеқҮеҜҝе‘Ҫдёә64.2еІҒпјҢе…¶дёӯз”·жҖ§61.9еІҒпјҢеҘіжҖ§66.5еІҒпјӣ2019е№ҙпјҢдё–з•ҢдәәеҸЈе№іеқҮеҜҝе‘Ҫдёә72.6еІҒпјҢеўһеҠ дәҶ8.4еІҒпјҢе…¶дёӯз”·жҖ§дёә70.2еІҒпјҢеҘіжҖ§дёә75еІҒгҖӮиҒ”еҗҲеӣҪйў„жөӢпјҢ2050е№ҙдё–з•ҢдәәеҸЈе№іеқҮеҜҝе‘ҪжңүжңӣиҝӣдёҖжӯҘеҚҮиҮі77.1еІҒпјҢе…¶дёӯз”·жҖ§дёә74.8еІҒпјҢеҘіжҖ§дёә79.4еІҒгҖӮдёҖдәӣеҸ‘иҫҫз»ҸжөҺдҪ“пјҢеҰӮжҫіеӨ§еҲ©дәҡе’Ңж–°иҘҝе…°зҡ„еҘіжҖ§дәәеҸЈеҜҝе‘Ҫжӣҙе°ҶеҚҮиҮі87.1еІҒгҖӮ

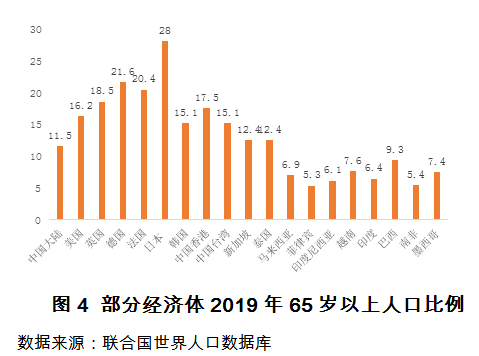

дәҢжҳҜдәәеҸЈеҮәз”ҹзҺҮеӨ§е№…дёӢйҷҚгҖӮдёҠдё–зәӘ50е№ҙд»ЈеҲқпјҢдҪҺ收е…ҘеӣҪ家гҖҒдёӯзӯү收е…ҘеӣҪ家е’Ңй«ҳ收е…ҘеӣҪ家еҲҶеҲ«дёә46.9вҖ°гҖҒ41.9вҖ°е’Ң22.6вҖ°пјӣ1990-1995е№ҙпјҢдҪҺ收е…ҘеӣҪ家гҖҒдёӯзӯү收е…ҘеӣҪ家е’Ңй«ҳ收е…ҘеӣҪ家зҡ„дәәеҸЈеҮәз”ҹзҺҮеҲҶеҲ«дёә43.5вҖ°гҖҒ25.1вҖ°е’Ң13.8вҖ°пјҢеҗҺдёӨиҖ…йҷҚе№…иҫғдёәжҳҺжҳҫпјӣ2015-2020е№ҙпјҢдҪҺ收е…ҘеӣҪ家гҖҒдёӯзӯү收е…ҘеӣҪ家е’Ңй«ҳ收е…ҘеӣҪ家еҲҶеҲ«йҷҚиҮі34.5вҖ°гҖҒ18.1вҖ°е’Ң10.8вҖ°пјҢеҲҶеҲ«дёӢйҷҚ9вҖ°гҖҒ7вҖ°е’Ң3вҖ°пјҢдҪҺ收е…ҘеӣҪ家зҡ„дәәеҸЈеҮәз”ҹзҺҮд№ҹжҳҺжҳҫдёӢж»‘гҖӮ 2.жҲ‘еӣҪиҖҒйҫ„еҢ–зҡ„еӣӣдёӘзӘҒеҮәзү№еҫҒ дёҺдё–з•Ңи¶ӢеҠҝзӣёжҜ”пјҢжҲ‘еӣҪдёҺеӨҡж•°еӣҪ家дёҖж ·пјҢе·ІжҳҺзЎ®иҝӣе…ҘдәҶиҖҒйҫ„еҢ–зӨҫдјҡпјӣеҸҰдёҖж–№йқўпјҢжҲ‘еӣҪзҡ„иҖҒйҫ„еҢ–еҸҲжңүйІңжҳҺзү№еҫҒпјҢеҰӮиҖҒйҫ„дәәеҸЈж•°йҮҸеәһеӨ§гҖҒиҖҒйҫ„еҢ–йҖҹеәҰжӣҙеҝ«гҖҒеҶ…йғЁе·®ејӮжҳҺжҳҫзӯүгҖӮ зү№еҫҒ1пјҡжҲ‘еӣҪиҖҒйҫ„еҢ–е°ҡеӨ„дәҺзҲ¬еқЎйҳ¶ж®өгҖӮдёҺзҫҺ欧ж—ҘзӯүеҸ‘иҫҫз»ҸжөҺдҪ“зӣёжҜ”пјҢж•ҙдҪ“дёҠзңӢпјҢжҲ‘еӣҪиҖҒйҫ„еҢ–е°ҡеӨ„дәҺзҲ¬еқЎйҳ¶ж®өпјҢиҝҳеӨ„дәҺиҖҒйҫ„еҢ–зҡ„第дёҖйҳ¶ж®өпјҲиҖҒйҫ„еҢ–зӨҫдјҡпјүеҗ‘第дәҢйҳ¶ж®өпјҲж·ұеәҰиҖҒйҫ„еҢ–зӨҫдјҡпјүиҝҮжёЎжңҹпјҢиҝңжңӘеҲ°иҫҫйЎ¶еі°гҖӮдёҺж—Ҙжң¬зӣёжҜ”пјҢж—Ҙжң¬65еІҒд»ҘдёҠиҖҒйҫ„еҢ–жҜ”дҫӢй«ҳиҫҫ28%пјҢдёәжҲ‘еӣҪзҡ„дёӨеҖҚеӨҡпјҢж—©е·Іиҝӣе…ҘдәҶиҖҒйҫ„еҢ–зҡ„第дёүйҳ¶ж®өпјҲи¶…иҖҒйҫ„еҢ–зӨҫдјҡпјүпјӣдёҺйҹ©еӣҪпјҲ15.1%пјүгҖҒж–°еҠ еқЎпјҲ12.4%пјүзӯүдёңдәҡеҸ‘иҫҫз»ҸжөҺдҪ“зӣёжҜ”пјҢжҲ‘еӣҪиҖҒйҫ„еҢ–жҜ”дҫӢд№ҹдёҚз®—еӨӘй«ҳпјӣеңЁдёңзӣҹжҲҗе‘ҳеӣҪдёӯпјҢжі°еӣҪпјҲ12.4%пјүд№ҹз•Ҙй«ҳдәҺжҲ‘еӣҪгҖӮ

зү№еҫҒ2пјҡжҲ‘еӣҪиҖҒйҫ„дәәеҸЈи§„жЁЎдё–з•Ң第дёҖгҖӮ2017е№ҙжң«пјҢжҲ‘еӣҪ60еІҒд»ҘдёҠзҡ„дәәеҸЈиҫҫеҲ°2.4дәҝдәәпјҢ65еІҒд»ҘдёҠзҡ„дәәеҸЈиҫҫеҲ°1.58дәҝдәәпјӣ2018е№ҙпјҢжҲ‘еӣҪж–°еўһ60еІҒд»ҘдёҠзҡ„дәәеҸЈйҰ–ж¬Ўи¶…иҝҮ1еҚғдёҮпјӣеҲ°2019е№ҙжң«пјҢжҲ‘еӣҪ60е‘ЁеІҒеҸҠд»ҘдёҠдәәеҸЈиҫҫеҲ°2.54дәҝдәә,еҮ д№ҺдёҺдё–з•Ң第еӣӣдәәеҸЈеӨ§еӣҪеҚ°е°јзҡ„жҖ»дәәеҸЈж•°йҮҸе·®дёҚеӨҡпјҢд»…жҜ”зҫҺеӣҪжҖ»дәәеҸЈе°‘3000дёҮгҖӮжҲ‘еӣҪиҖҒйҫ„дәәеҸЈзҡ„规模д№ӢеӨ§пјҢдё–з•ҢеүҚжүҖжңӘжңүгҖӮеҪ“然пјҢиҝҷдёҺжҲ‘еӣҪеәһеӨ§зҡ„дәәеҸЈеҹәж•°д№ҹжңүеҫҲеӨ§е…ізі»гҖӮ зү№еҫҒ3пјҡжҲ‘еӣҪиҖҒйҫ„еҢ–йҖҹеәҰеӨ§еӨ§еҝ«дәҺдё–з•ҢгҖӮ1990е№ҙпјҢжҲ‘еӣҪ65еІҒеҸҠд»ҘдёҠдәәеҸЈжҜ”дҫӢиҝҳеҸӘжңү5.3%пјӣ2000е№ҙеүҚеҗҺпјҢ65еІҒеҸҠд»ҘдёҠдәәеҸЈжҜ”дҫӢиҫҫеҲ°7%пјҢжӯЈејҸиҝӣе…ҘиҖҒйҫ„еҢ–зӨҫдјҡпјӣ2019е№ҙпјҢиҝҷдёҖжҜ”дҫӢеҚҮиҮі11.5%пјҢиҖҒйҫ„еҢ–зЁӢеәҰиҝӣдёҖжӯҘеҠ ж·ұгҖӮдёҺе…Ёзҗғе№іеқҮжҜҸеҚҒе№ҙжҸҗеҚҮ1дёӘзҷҫеҲҶзӮ№зҡ„йҖҹеәҰзӣёжҜ”пјҢжҲ‘еӣҪе№іеқҮжҜҸеҚҒе№ҙе°ұжҸҗеҚҮ2.1дёӘзҷҫеҲҶзӮ№пјҢйҖҹеәҰеҝ«дәҶдёҖеҖҚеӨҡгҖӮ

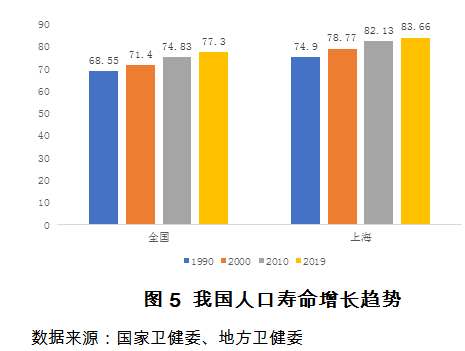

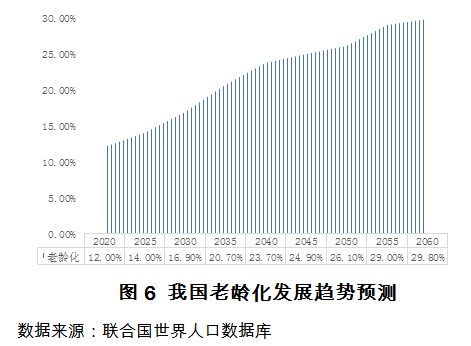

究其еҺҹеӣ пјҢдёҖжҳҜдәәеқҮжңҹжңӣеҜҝе‘ҪеӨ§е№…延й•ҝгҖӮ1990е№ҙиҮі2019е№ҙпјҢе…ЁеӣҪдәәеҸЈе№іеқҮжңҹжңӣеҜҝе‘Ҫд»Һ68.55еІҒеўһиҮі77.3еІҒпјҢеўһе№…дёә8.75еІҒгҖӮеңЁеҢ»еҚ«жқЎд»¶жӣҙеҘҪзҡ„дёҖзәҝеҹҺеёӮпјҢдәәеқҮжңҹжңӣеҜҝе‘Ҫе·ІжҺҘиҝ‘з”ҡиҮіи¶…иҝҮ欧жҙІе’ҢеҢ—зҫҺе№іеқҮж°ҙе№іпјҢеҰӮдёҠжө·жҲ·зұҚдәәеҸЈе№іеқҮжңҹжңӣеҜҝе‘Ҫд»Һ1990е№ҙзҡ„74.9еІҒеҚҮиҮі2019е№ҙзҡ„83.66еІҒгҖӮдәҢжҳҜеҮәз”ҹзҺҮжҢҒз»ӯдҪҺиҝ·гҖӮ1950-1955е№ҙгҖҒ1990-1995е№ҙгҖҒ1995-2020е№ҙпјҢжҲ‘еӣҪдәәеҸЈеҮәз”ҹзҺҮеҲҶеҲ«дёә42.5вҖ°гҖҒ17.4вҖ°гҖҒ11.9вҖ°гҖӮе…¶дёӯ2019е№ҙпјҢжҲ‘еӣҪдәәеҸЈеҮәз”ҹзҺҮдёә10.48вҖ°пјҢеҮәз”ҹдәәеҸЈ1465дёҮдәәпјҢиҫғ2018е№ҙдёӢйҷҚ58дёҮпјҢдәәеҸЈеҮәз”ҹзҺҮеҲӣдёӢеҺҶеҸІжңҖдҪҺгҖӮ дёҠиҝ°и¶ӢеҠҝеҰӮжҢҒз»ӯеҸ‘еұ•пјҢж №жҚ®иҒ”еҗҲеӣҪйў„жөӢпјҢ2025е№ҙеүҚеҗҺпјҢжҲ‘еӣҪдәәеҸЈиҖҒйҫ„еҢ–жҜ”дҫӢе°Ҷи¶…иҝҮ14%пјҢд»ҺвҖңиҖҒйҫ„еҢ–зӨҫдјҡвҖқиҝҲе…ҘвҖңж·ұеәҰиҖҒйҫ„еҢ–зӨҫдјҡвҖқпјӣ2035е№ҙеүҚеҗҺпјҢжҲ‘еӣҪдәәеҸЈиҖҒйҫ„еҢ–жҜ”дҫӢеҸҜиғҪи¶…иҝҮ20%пјҢиҝӣдёҖжӯҘеҚҮзә§дёәвҖңи¶…иҖҒйҫ„еҢ–зӨҫдјҡвҖқпјӣ2060е№ҙеүҚеҗҺпјҢжҲ‘еӣҪдәәеҸЈиҖҒйҫ„еҢ–жҜ”дҫӢжҲ–е°ҶиҫҫеҲ°30%пјҢеұҠж—¶е…ЁеӣҪжңүе°Ҷиҝ‘дёүеҲҶд№ӢдёҖзҡ„дәәеҸЈи¶…иҝҮ65еІҒгҖӮ

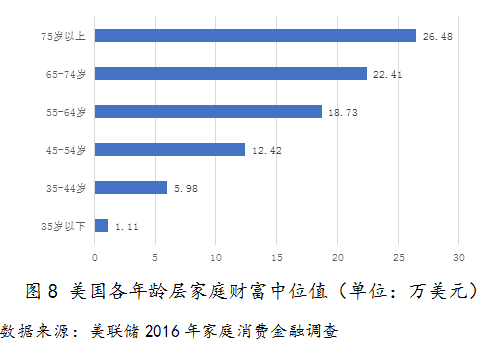

зү№еҫҒ4пјҡеӣҪеҶ…ең°еҢәй—ҙиҖҒйҫ„еҢ–зЁӢеәҰе·®ејӮеӨ§гҖӮ2019е№ҙпјҢе…ұжңү25дёӘзңҒеёӮеҢәе…¬еёғдәҶ65еІҒд»ҘдёҠиҖҒйҫ„еҢ–дәәеҸЈж•°йҮҸеҸҠеҚ е…ЁйғЁеёёдҪҸдәәеҸЈзҡ„жҜ”дҫӢгҖӮжҖ»зҡ„жқҘзңӢпјҢдёҖжҳҜжҲ‘еӣҪжүҖжңүзңҒеёӮеҢәзҡ„дәәеҸЈйғҪе·Іи·Ёи¶ҠдәҶ7%зҡ„иҖҒйҫ„еҢ–зәўзәҝгҖӮеҚідҫҝжҺ’еҗҚжңҖйқ еҗҺзҡ„йқ’жө·зңҒиҖҒйҫ„еҢ–жҜ”дҫӢд№ҹиҫҫ8.31%гҖӮдәҢжҳҜеҗ„зңҒеёӮеҢәд№Ӣй—ҙе·®ејӮдёҚе°ҸгҖӮеҰӮиҫҪе®ҒзңҒиҖҒйҫ„еҢ–жҜ”дҫӢдёә16.2%пјҢеҮ д№Һдёәйқ’жө·зңҒзҡ„дёӨеҖҚгҖӮдёүжҳҜең°еҢәиҖҒйҫ„еҢ–зЁӢеәҰдёҺз»ҸжөҺеҸ‘еұ•зЁӢеәҰд№Ӣй—ҙжІЎжңүжҳҺжҳҫе…іиҒ”гҖӮеҰӮиҖҒйҫ„еҢ–жҜ”дҫӢи¶…иҝҮ13%зҡ„зңҒеёӮеҢәдёӯпјҢж—ўжңүжұҹиӢҸгҖҒжөҷжұҹзӯүз»ҸжөҺеҸ‘иҫҫең°еҢәпјҢд№ҹжңүиҫҪе®ҒгҖҒжІіеҢ—иҝҷзұ»зӣёеҜ№ж¬ еҸ‘иҫҫзңҒд»ҪпјӣиҖҢеңЁиҖҒйҫ„еҢ–жҜ”дҫӢдҪҺдәҺ10%зҡ„зңҒеёӮеҢәдёӯпјҢд№ҹеҗҢж—¶еӣҠжӢ¬дәҶе№ҝдёңгҖҒзҰҸе»әе’Ңе®ҒеӨҸгҖҒдә‘еҚ—гҖҒйқ’жө·зӯүең°гҖӮ дәҢгҖҒиҖҒйҫ„еҢ–зӨҫдјҡеҜ№иҙўеҜҢз®ЎзҗҶйңҖжұӮе·ЁеӨ§ йҡҸзқҖиҖҒйҫ„еҢ–зӨҫдјҡдёҚж–ӯж·ұеҢ–пјҢиҙўеҜҢз®ЎзҗҶзҡ„йҮҚиҰҒжҖ§иҝӣдёҖжӯҘеҮёжҳҫгҖӮеңЁзӨҫдјҡе…»иҖҒдҝқйҡңдҪ“зі»е°ҡдёҚеҚҒеҲҶе®Ңе–„зҡ„иғҢжҷҜдёӢпјҢз”ұдәҺеҠіеҠЁж”¶е…Ҙиҝ…йҖҹеҮҸе°‘пјҢеҠ д№ӢдәәеҸЈеҜҝе‘Ҫе‘ҲвҖңй«ҳйҫ„еҢ–вҖқеўһй•ҝжҖҒеҠҝпјҢж— и®әжҳҜеңЁзҫҺж—ҘзӯүеҸ‘иҫҫеӣҪ家пјҢиҝҳжҳҜеңЁжҲ‘еӣҪпјҢиҖҒе№ҙдәәзҫӨйғҪйқўдёҙзқҖиҙўеҜҢеҸҜжҢҒз»ӯжҖ§зҡ„жҢ‘жҲҳгҖӮеӣ жӯӨпјҢеҝ…йЎ»жҸҗеүҚжҖқиҖғпјҢеҰӮдҪ•е®һзҺ°иҙўеҜҢдҝқеҖјеўһеҖјпјҢйҒҝе…ҚеҮәзҺ°вҖңиҖҒеҗҺз ҙдә§вҖқгҖҒиҖҒж— жүҖдҫқзҡ„зӘҳеўғгҖӮ 1.иҖҒе№ҙдәәжүӢдёӯз§ҜзҙҜдәҶ规模еҸҜи§Ӯзҡ„иҙўеҜҢ зҫҺиҒ”еӮЁ2016е№ҙ家еәӯж¶Ҳиҙ№йҮ‘иһҚи°ғжҹҘжҳҫзӨәпјҢзҫҺеӣҪ35еІҒд»ҘдёӢе№ҙиҪ»е®¶еәӯзҡ„иҙўеҜҢдёӯдҪҚеҖјд»…дёә1.1дёҮзҫҺе…ғгҖӮзӣёжҜ”д№ӢдёӢпјҢ65-74еІҒе№ҙйҫ„еұӮ家еәӯзҡ„иҙўеҜҢдёӯдҪҚеҖјдёә22.41дёҮзҫҺе…ғпјӣиҖҢ75еІҒд»ҘдёҠиҖҒе№ҙ家еәӯзҡ„иҙўеҜҢжңҖй«ҳпјҢдёӯдҪҚеҖјдёә26.48дёҮзҫҺе…ғпјҢдёә35еІҒд»ҘдёӢ家еәӯзҡ„25еҖҚд»ҘдёҠгҖӮз”ұжӯӨеҸҜи§ҒпјҢзҫҺеӣҪиҖҒе№ҙдәәжӢҘжңүзҡ„иҙўеҜҢзӣёеҜ№еҺҡе®һгҖӮ

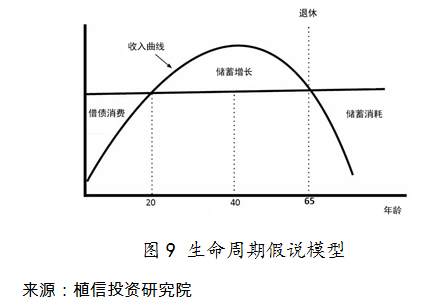

д»ҺжҲ‘еӣҪжғ…еҶөжқҘзңӢпјҢ家еәӯиҙўеҜҢеі°еҖјзҡ„е№ҙйҫ„ж®өжӣҙдёәжҸҗеүҚпјҢдҪҶ65еІҒеҸҠд»ҘдёҠдәәзҫӨдҫқ然жӢҘжңүиҫғејәзҡ„йҮ‘иһҚиө„дә§жҠ•иө„ж„Ҹж„ҝе’ҢиғҪеҠӣгҖӮ2020е№ҙ4жңҲпјҢдёӯеӣҪдәә民银иЎҢгҖҠеҹҺй•Үеұ…民家еәӯиө„дә§иҙҹеҖәи°ғжҹҘиҜҫйўҳгҖӢеҸ‘зҺ°пјҢжҲ·дё»е№ҙйҫ„дёә56-64еІҒзҡ„家еәӯжҲ·еқҮжҖ»иө„дә§жңҖй«ҳпјҢиҫҫ355.4дёҮе…ғпјӣиҖҢ18-25еІҒзҡ„жҲ·еқҮжҖ»иө„дә§жңҖдҪҺпјҢдёә175.5дёҮе…ғпјҢд»…дёәеүҚиҖ…зҡ„дёҖеҚҠе·ҰеҸігҖӮжҲ·дё»е№ҙйҫ„дёә65еІҒеҸҠд»ҘдёҠзҡ„жҲ·еқҮиө„дә§288дёҮе…ғпјҢиҷҪдёҚз®—жңҖй«ҳпјҢдҪҶе…¶жҠ•иө„银иЎҢзҗҶиҙўгҖҒиө„з®ЎгҖҒдҝЎжүҳдә§е“Ғзҡ„规模зӣёеҪ“еҸҜи§ӮпјҢеқҮеҖјдёә23.9дёҮе…ғпјҢжҳҜжҖ»дҪ“е№іеқҮж°ҙе№ізҡ„1.4еҖҚпјҢеҚ 其家еәӯйҮ‘иһҚиө„дә§зҡ„жҜ”йҮҚдёә34.8%пјҢиҝңй«ҳдәҺе…¶д»–е№ҙйҫ„ж®өж°ҙе№і 2.иҖҒе№ҙдәә收е…ҘжҖҘеү§еҮҸе°‘з”ҡиҮіи¶Ӣиҝ‘дәҺйӣ¶ зҫҺеӣҪз»ҸжөҺеӯҰ家иҺ«иҝӘеҲ©е®үе°јзӯүдәәжҸҗеҮәзҡ„з”ҹе‘Ҫе‘ЁжңҹеҒҮиҜҙе°Ҷдәәзҡ„дёҖз”ҹеҲ’еҲҶдёәйқ’е№ҙгҖҒдёӯе№ҙе’ҢиҖҒе№ҙдёүдёӘйҳ¶ж®өгҖӮйқ’е№ҙж—¶жңҹпјҢе°Ҫз®ЎеҠіеҠЁж”¶е…ҘдҪҺпјҢдҪҶйў„жңҹжңӘжқҘ收е…ҘеўһеҠ пјҢдәә们敢дәҺе°Ҷз»қеӨ§йғЁеҲҶ收е…Ҙз”ЁдәҺж¶Ҳиҙ№пјҢз”ҡиҮіжҳҜдёҫеҖәж¶Ҳиҙ№гҖӮиҝӣе…Ҙдёӯе№ҙд»ҘеҗҺпјҢеҠіеҠЁж”¶е…ҘжҢҒз»ӯеўһеҠ пјҢжӯӨж—¶дёҖж–№йқўиҰҒеҒҝиҝҳе№ҙиҪ»ж—¶зҡ„иҙҹеҖәпјҢеҸҰдёҖж–№йқўиҝҳиҰҒе°ҶйғЁеҲҶ收е…ҘеӮЁи“„иө·жқҘз”ЁдәҺе…»иҖҒгҖӮзӯүеҲ°иҖҒе№ҙйҖҖдј‘д»ҘеҗҺпјҢеҠіеҠЁж”¶е…ҘзӣҙзәҝдёӢйҷҚз”ҡиҮіи¶Ӣиҝ‘дәҺйӣ¶пјҢдҪҶж¶Ҳиҙ№ж”ҜеҮәдҫқ然еҸ‘з”ҹпјҢжӯӨеүҚз§Ҝж”’зҡ„еӮЁи“„иў«йҖҗжӯҘж¶ҲиҖ—ж®Ҷе°ҪгҖӮз»јеҗҲжқҘзңӢпјҢзҗҶжҖ§зҡ„дәәдјҡж №жҚ®иҮӘе·ұдёҖз”ҹжүҖиғҪеҫ—еҲ°зҡ„еҠіеҠЁж”¶е…ҘпјҢиҝҗз”ЁеӮЁи“„зӯүжүӢж®өеҠ д»Ҙи°ғиҠӮпјҢд»Ҙе®һзҺ°еҗ„йҳ¶ж®өзҡ„ж¶Ҳиҙ№еҹәжң¬еқҮиЎЎгҖӮ

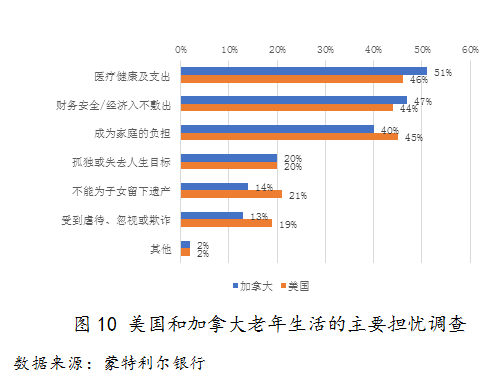

еңЁиҙўеҜҢз®ЎзҗҶйўҶеҹҹпјҢиҜҘзҗҶи®әеҸҜеј•з”іеҮәжқҘзҡ„дёҖдёӘеҗ«д№үжҳҜпјҢеҚідҫҝеңЁиҖҒе№ҙйҳ¶ж®өйқўдёҙеҠіеҠЁж”¶е…ҘеҮҸе°‘з”ҡиҮіж¶ҲеӨұзҡ„еӣ°еўғпјҢдҪҶеҸӘиҰҒе–„дәҺзҗҶиҙўпјҢе°ұеҸҜд»Ҙе°Ҷдёӯе№ҙйҳ¶ж®өз§ҜзҙҜзҡ„еӮЁи“„зӣҳжҙ»пјҢ继з»ӯиҺ·еҫ—зЁіе®ҡзҡ„жҠ•иө„收е…ҘпјҢжҢҒз»ӯдҝқйҡңж¶Ҳиҙ№ж”ҜеҮәпјҢйҒҝе…ҚвҖңеқҗеҗғеұұз©әвҖқзҡ„з»“еұҖгҖӮ 3.иҖҒе№ҙдәәзҫӨеҜ№иҙўеҜҢз®ЎзҗҶзҡ„йңҖжұӮеҚҒеҲҶиҝ«еҲҮ йҰ–е…ҲжҳҜзӨҫдјҡе…»иҖҒдҝқйҡңдҪ“зі»иҝҳйҡҫд»ҘжҸҗдҫӣе……и¶іиҰҶзӣ–гҖӮзӣ®еүҚпјҢжҲ‘еӣҪе…»иҖҒйҮ‘дҪ“зі»дёүж”ҜжҹұеҸ‘еұ•е№¶дёҚеқҮиЎЎгҖӮйҰ–е…ҲпјҢ第дёҖж”ҜжҹұвҖңдёҖжһқзӢ¬еӨ§вҖқгҖӮжҲ‘еӣҪеҹәжң¬е…»иҖҒдҝқйҷ©з”ұеҹҺй•ҮиҒҢе·Ҙеҹәжң¬е…»иҖҒдҝқйҷ©гҖҒеҹҺд№Ўеұ…ж°‘еҹәжң¬е…»иҖҒдҝқйҷ©дёӨйғЁеҲҶжһ„жҲҗгҖӮжҲӘиҮі2019е№ҙжң«пјҢжҲ‘еӣҪеҹәжң¬е…»иҖҒдҝқйҷ©еҸӮдҝқдәәж•°иҫҫеҲ°9.68дәҝдәәпјҢиҰҶзӣ–жҲ‘еӣҪжҖ»дәәеҸЈзҡ„иҝ‘70%пјҢе…¶дёӯпјҢеҹҺй•ҮиҒҢе·Ҙеҹәжң¬е…»иҖҒдҝқйҷ©еҸӮдҝқдәәж•°дёә4.35дәҝдәәпјҢеҹҺд№Ўеұ…ж°‘еҹәжң¬е…»иҖҒдҝқйҷ©еҸӮдҝқдәәж•°дёә5.33дәҝдәәпјӣеҹәжң¬е…»иҖҒдҝқйҷ©еҹәйҮ‘зҙҜи®Ўз»“еӯҳ6.29дәҝе…ғпјҢе…¶дёӯпјҢеҹҺй•ҮиҒҢе·Ҙеҹәжң¬е…»иҖҒдҝқйҷ©еҹәйҮ‘зҙҜи®Ўз»“еӯҳ5.46дәҝе…ғпјҢеҹҺд№Ўеұ…ж°‘еҹәжң¬е…»иҖҒдҝқйҷ©еҹәйҮ‘зҙҜи®Ўз»“еӯҳ8249дәҝе…ғгҖӮе…¶ж¬ЎпјҢ第дәҢж”ҜжҹұиҰҶзӣ–жңүйҷҗгҖӮеҢ…жӢ¬дјҒдёҡе№ҙйҮ‘гҖҒиҒҢдёҡе№ҙйҮ‘дёӨйғЁеҲҶгҖӮдјҒдёҡе№ҙйҮ‘еҸӮдёҺдё»дҪ“еӨҡдёәеӨ§еӨҡдёәйҮ‘иһҚгҖҒз”өеҠӣгҖҒй“Ғи·ҜзӯүеӣҪжңүдјҒдёҡпјӣиҒҢдёҡе№ҙйҮ‘еҸӮдёҺдё»дҪ“дё»иҰҒжҳҜжңәе…ідәӢдёҡеҚ•дҪҚгҖӮжҲӘиҮі2019е№ҙжң«пјҢе…ЁеӣҪе…ұжңү9.6дёҮжҲ·дјҒдёҡе»әз«ӢдәҶдјҒдёҡе№ҙйҮ‘пјҢеҸӮеҠ иҒҢе·Ҙ2568дёҮдәәпјҢе№ҙжң«дјҒдёҡе№ҙйҮ‘еҹәйҮ‘зҙҜи®Ўз»“еӯҳ1.8дёҮдәҝе…ғгҖӮжҖ»дҪ“жқҘзңӢпјҢ第дәҢж”ҜжҹұеӯҳеңЁиҰҶзӣ–йқўзӘ„гҖҒжңәжһ„з»ҸжөҺиҙҹжӢ…еҺӢеҠӣиҫғеӨ§гҖҒзјәд№ҸжҢҒз»ӯеҠ е…Ҙж„Ҹж„ҝзӯүй—®йўҳгҖӮжңҖеҗҺпјҢ第дёүж”ҜжҹұеҲҡеҲҡиө·жӯҘгҖӮ2018е№ҙ5жңҲпјҢжҲ‘еӣҪдёӘдәәзЁҺ收йҖ’延еһӢе…»иҖҒдҝқйҷ©иҜ•зӮ№ејҖе§ӢеҗҜеҠЁпјҢиҝҷж Үеҝ—зқҖжҲ‘еӣҪејҖе§Ӣиҝҗз”ЁзЁҺ收дјҳжғ жүӢж®өжҺўзҙўе»әз«Ӣ第дёүж”ҜжҹұгҖӮжҲӘиҮі2019е№ҙжң«пјҢеҸӮдҝқдәәж•°д»…4.7дёҮдәәпјҢдҝқиҙ№ж”¶е…Ҙ2.45дәҝе…ғгҖӮ е…¶ж¬ЎжҳҜдёӘдәәиҙўеҜҢеҸҜиғҪжҸҗеүҚйҖҸж”Ҝеј•еҸ‘з„Ұиҷ‘гҖӮе°Ҫз®ЎзӣёеҜ№дәҺе№ҙиҪ»дәәпјҢиҖҒе№ҙдәәзңӢдјјжӢҘжңүдёҚиҸІзҡ„иҙўеҜҢз§ҜзҙҜпјҢдҪҶйқўеҜ№еҜҝе‘ҪдёҚж–ӯ延й•ҝгҖҒиҙўеҜҢвҖңеҸӘеҮәдёҚиҝӣвҖқзҡ„зҺ°зҠ¶пјҢдҫқ然дјҡж„ҹеҲ°з„Ұиҷ‘гҖӮ2014е№ҙпјҢж—Ҙжң¬NHKз”өи§ҶеҸ°жӢҚж‘„дәҶдёҖйғЁеҗҚдёәгҖҠиҖҒеҗҺз ҙдә§пјҡжүҖи°“вҖңй•ҝеҜҝвҖқзҡ„еҷ©жўҰгҖӢзҡ„зәӘеҪ•зүҮпјҢж·ұеҲ»жҸӯзӨәдәҶжӯҘе…ҘиҖҒйҫ„еҢ–зӨҫдјҡеҗҺпјҢж—Ҙжң¬йғЁеҲҶиҖҒдәәжҷҡжҷҜеҮ„еҮүзҡ„з”ҹжҙ»гҖӮиҠӮзӣ®йҖҡиҝҮеҜ№иҖҒе№ҙдәәзҫӨзҡ„е№ҝжіӣйҮҮи®ҝпјҢеҸ‘зҺ°дёҚдҪҶйҖҖдј‘еӮЁи“„дҪҺзҡ„иҖҒдәәеҫҲе®№жҳ“йҷ·е…Ҙе…ҘдёҚж•·еҮәзҡ„еӣ°еўғпјҢе°ұиҝһжӢҘжңүеӨ§йўқеӯҳж¬ҫгҖҒжңүжҲҝеӯҗгҖҒжңүе№ҙйҮ‘пјҢзӣёеҜ№еҜҢиЈ•зҡ„дәәзҫӨеӣ з–ҫз—…гҖҒжҠ•иө„еӨұеҲ©пјҢз”ҡиҮіжҳҜвҖңжҙ»еҫ—иҝҮй•ҝвҖқзӯүеҺҹеӣ пјҢеҗҢж ·еӯҳеңЁвҖңиҖҒеҗҺз ҙдә§вҖқзҡ„йЈҺйҷ©гҖӮ2019е№ҙ6жңҲпјҢж—Ҙжң¬йҮ‘иһҚеҺ…еҸ‘еёғдәҶдёҖд»ҪжөӢз®—жҠҘе‘ҠпјҢеј•еҸ‘ж—Ҙжң¬еӣҪеҶ…иҪ©з„¶еӨ§жіўгҖӮжҠҘе‘ҠжҢҮеҮәпјҢеҜ№дәҺз”·жҖ§65еІҒд»ҘдёҠгҖҒеҘіжҖ§60еІҒд»ҘдёҠж— е·ҘдҪңзҡ„ж—Ҙжң¬иҖҒе№ҙеӨ«еҰҮиҖҢиЁҖпјҢеҰӮжһңд»…д»…дҫқйқ е…»иҖҒйҮ‘пјҢйӮЈд№ҲжҜҸжңҲе°Ҷдә§з”ҹ5дёҮж—Ҙе…ғзҡ„зјәеҸЈпјҲзәҰеҗҲдәәж°‘еёҒ3200е…ғпјүпјӣеҰӮжһңеҶҚжҙ»20е№ҙпјҢзјәеҸЈе°ҶиҫҫеҲ°1300дёҮж—Ҙе…ғпјҲзәҰеҗҲдәәж°‘еёҒ83дёҮе…ғпјүпјӣжҙ»еҲ°95еІҒпјҢзјәеҸЈе°Ҷжү©еӨ§иҮі2000дёҮж—Ҙе…ғпјҲзәҰеҗҲдәәж°‘еёҒ128дёҮе…ғпјүгҖӮжҠҘе‘Ҡе»әи®®пјҢж—Ҙжң¬еӣҪж°‘еңЁе·ҘдҪңж—¶е°ұеә”зқҖжүӢеҒҡеҘҪйҮ‘иһҚжҠ•иө„пјҢиҝҷж ·йҖҖдј‘еҗҺе°ұеҸҜз”ЁиҮӘе·ұзҡ„йҮ‘иһҚжҠ•иө„收е…ҘжқҘејҘиЎҘжҷҡе№ҙз”ҹжҙ»зјәеҸЈгҖӮ жңҖеҗҺжҳҜиҖҒе№ҙдәәйқўдёҙеҗ„з§ҚзҺ°е®һйҡҗеҝ§гҖӮ2018е№ҙпјҢи’ҷзү№еҲ©е°”银иЎҢй’ҲеҜ№зҫҺеӣҪдәәе’ҢеҠ жӢҝеӨ§дәәиҖҒе№ҙз”ҹжҙ»зҡ„и°ғжҹҘеҸ‘зҺ°пјҢеңЁзҫҺгҖҒеҠ дёӨеӣҪпјҢиҖҒе№ҙдәәжңҖжӢ…еҝ§зҡ„й—®йўҳеӨ§еӨҡйғҪдёҺиҙўеҜҢз®ЎзҗҶзӣёе…іпјҢеҢ…жӢ¬еҢ»з–—еҒҘеә·еҸҠиҙ№з”Ёж”ҜеҮәгҖҒз»ҸжөҺе…ҘдёҚж•·еҮәжҲ–еҮәзҺ°иҙўеҠЎеҚұжңәгҖҒжҲҗдёә家еәӯзҡ„иҙҹжӢ…гҖҒдёҚиғҪдёәеӯҗеҘіз•ҷдёӢйҒ—дә§зӯүгҖӮ

д»ҺжҲ‘еӣҪжғ…еҶөжқҘзңӢпјҢиҖҒе№ҙдәәеҗҢж ·д№ҹйқўдёҙзқҖиҖҒйҫ„еҢ–е’Ңй«ҳйҫ„еҢ–еёҰжқҘеҗ„з§Қйҡҗеҝ§пјҢеҰӮвҖңжңүе•Ҙд№ҹеҲ«жңүз—…вҖқе°ұжҳҜеҪ“дёӢзӨҫдјҡжңҖе…іжіЁзҡ„й—®йўҳд№ӢдёҖгҖӮиҝ‘е№ҙжқҘпјҢжҲ‘еӣҪиҖҒе№ҙдәәж…ўжҖ§з—…жӮЈз—…зҺҮеұ…й«ҳдёҚдёӢпјҢдё”жңүдёҚж–ӯдёҠ移зҡ„и¶ӢеҠҝгҖӮж №жҚ®з¬¬еӣӣж¬Ўе’Ң第дә”ж¬ЎеӣҪ家еҚ«з”ҹжңҚеҠЎи°ғжҹҘз»ҹи®Ўж•°жҚ®пјҢжҲ‘еӣҪиҖҒе№ҙдәәж…ўжҖ§з—…жӮЈз—…зҺҮе‘ҲзҺ°еҮәдёүдёӘжҳҺжҳҫзү№зӮ№пјҡдёҖжҳҜжӮЈз—…зҺҮй«ҳгҖӮд»Ҙ2013е№ҙи°ғжҹҘж•°жҚ®дёәдҫӢпјҢ60-64еІҒе№ҙйҫ„ж®өпјҢж…ўжҖ§з—…жӮЈз—…зҺҮе·ІжҺҘиҝ‘60%пјӣ65-69е№ҙйҫ„ж®өпјҢжӮЈз—…зҺҮжӣҙиҫҫеҲ°дәҶ71.6%пјӣиҖҢеҲ°70-74е№ҙйҫ„ж®өпјҢ100дёӘиҖҒдәәдёӯпјҢиҮіе°‘жңү80дәәиә«жӮЈеҗ„з§ҚдёҚеҗҢзҡ„ж…ўжҖ§з—…гҖӮдәҢжҳҜеҚҮеҠҝеҝ«гҖӮд»Һ2008е№ҙиҮі2013е№ҙзҹӯзҹӯдә”е№ҙж—¶й—ҙпјҢжҲ‘еӣҪ60-84е№ҙйҫ„ж®өиҖҒе№ҙдәәзҫӨж…ўжҖ§з—…жӮЈз—…зҺҮж•ҙдҪ“жҠ¬еҚҮдәҶ13-16дёӘзҷҫеҲҶзӮ№гҖӮдёүжҳҜеҹҺеёӮй«ҳдәҺеҶңжқ‘гҖӮд»Һ2013е№ҙи°ғз ”жғ…еҶөзңӢпјҢеҹҺеёӮиҖҒе№ҙдәәж…ўжҖ§з—…жӮЈз—…зҺҮй«ҳиҫҫ81.1%пјҢиҝңй«ҳдәҺеҶңжқ‘61.6%зҡ„ж°ҙе№ігҖӮ

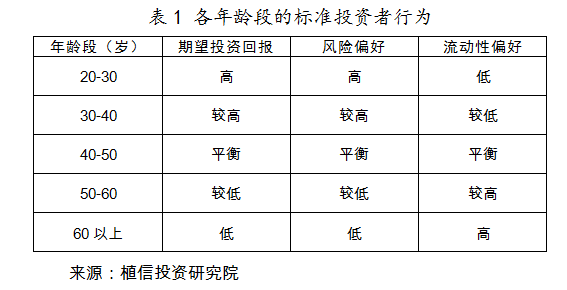

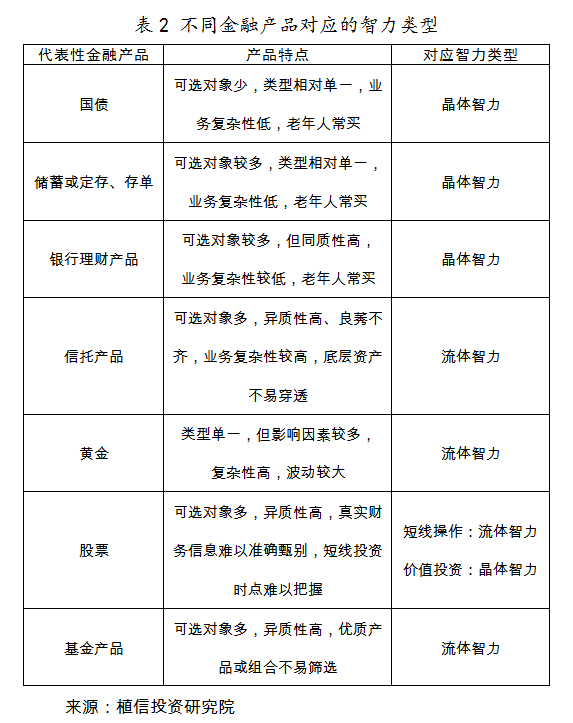

жӯӨеӨ–пјҢжҲ‘еӣҪиҖҒе№ҙдәәдҪҸйҷўжҜ”дҫӢд№ҹжҳҺжҳҫдёҠеҚҮгҖӮ2008-2013е№ҙй—ҙпјҢеҗ„е№ҙйҫ„ж®өиҖҒе№ҙдәәдҪҸйҷўжҜ”дҫӢдёҠеҚҮдәҶ4-5дёӘзҷҫеҲҶзӮ№гҖӮд»ҺдҪҸйҷўеӨ©ж•°жқҘзңӢпјҢ2013е№ҙпјҢжҲ‘еӣҪиҖҒе№ҙдәәе№іеқҮдҪҸйҷўеӨ©ж•°дёә12.8еӨ©гҖӮи°ғжҹҘеҗҢж—¶иҝҳжҳҫзӨәпјҢжңүеӨҡиҫҫ18.2%зҡ„иҖҒдәәйңҖдҪҸйҷўдҪҶжңӘдҪҸйҷўпјҢе…¶дёӯпјҢвҖңз»ҸжөҺеӣ°йҡҫвҖқжҳҜйҰ–иҰҒеҺҹеӣ гҖӮ дёүгҖҒжҲ‘еӣҪиҖҒйҫ„еҢ–зӨҫдјҡиҙўеҜҢз®ЎзҗҶжңүж•Ҳдҫӣз»ҷдёҚи¶і иҝ‘е№ҙжқҘпјҢжҲ‘еӣҪиҙўеҜҢз®ЎзҗҶиЎҢдёҡеҸ‘еұ•жӯҘдјҗиҫғеҝ«пјҢжңәжһ„з”ҹжҖҒжёҗи¶ӢеӨҡе…ғпјҢеҲӣж–°дә§е“Ғж—ҘзӣҠдё°еҜҢпјҢжңқзқҖ规иҢғгҖҒеҒҘеә·гҖҒжңүеәҸзҡ„ж–№еҗ‘еҸ‘еұ•гҖӮдҪҶй•ҝжңҹд»ҘжқҘпјҢжӯЈи§„иҙўеҜҢз®ЎзҗҶжңәжһ„е’ҢеёӮеңәеҜ№дәҺиҖҒе№ҙжҠ•иө„иҖ…иҝҷдёҖеәһеӨ§зҡ„зү№е®ҡзҫӨдҪ“жүҖи•ҙи—Ҹзҡ„е·ЁеӨ§йңҖжұӮжңӘз»ҷдәҲи¶іеӨҹйҮҚи§ҶпјҢжІЎиғҪеҮҶзЎ®жҠҠжҸЎиҖҒе№ҙдәәзҫӨйңҖжұӮеҒҸеҘҪзҡ„ејӮиҙЁжҖ§е’Ңз”ҹзҗҶзү№зӮ№пјҢеңЁдә§е“Ғдҫӣз»ҷж–№йқўдёҚеӨҹзІҫеҮҶе’Ңдё°еҜҢпјҢиҝҷе°ұдёәйқһжӯЈи§„жңәжһ„е’ҢеёӮеңәз•ҷдёӢдәҶеҸҜи¶Ғд№ӢжңәгҖӮ 1.жңүж•Ҳдҫӣз»ҷдёҚи¶іиҜұеҸ‘дәҢе…ғеҢ–еёӮеңәйЈҺйҷ© еңЁеӨҡж•°дәәзҡ„и®ӨзҹҘеҪ“дёӯпјҢиҖҒе№ҙдәәзӣёеҜ№дҝқе®Ҳи°Ёж…ҺпјҢеұһдәҺеұһе…ёеһӢзҡ„йЈҺйҷ©и§„йҒҝеһӢжҠ•иө„иҖ…пјҢ他们主иҰҒжҠ•иө„дәҺдёҖдәӣдҪҺйЈҺйҷ©гҖҒдҪҺ收зӣҠзҡ„йҮ‘иһҚдә§е“ҒгҖӮжҢүе№ҙйҫ„еҲ’еҲҶпјҢзҗҶи®әдёҠжҠ•иө„иҖ…зҡ„иЎҢдёәеҒҸеҘҪеҰӮдёӢиЎЁжүҖзӨәпјҡ

еңЁиҝҷдёҖи®ӨзҹҘзҡ„жҢҮеҜјдёӢпјҢжӯЈи§„иҙўеҜҢз®ЎзҗҶжңәжһ„е’ҢеёӮеңәдёәиҖҒе№ҙжҠ•иө„иҖ…жҸҗдҫӣзҡ„йҮ‘иһҚдә§е“ҒиҢғеӣҙиҫғдёәзӢӯзӘ„пјҢдё»иҰҒйӣҶдёӯдәҺ银иЎҢеӮЁи“„гҖҒе®ҡжңҹеӯҳж¬ҫгҖҒеӨ§йўқеӯҳеҚ•гҖҒеӣҪеҖәеҸҠ银иЎҢзҗҶиҙўзӯүйўҶеҹҹгҖӮиҝҷзұ»дә§е“Ғзҡ„дҫӣз»ҷеӯҳеңЁдёӨдёӘжҳҺжҳҫдёҚи¶іпјҡдёҖжҳҜеҫҲе°‘дёәиҖҒе№ҙе®ўзҫӨйҮҸиә«е®ҡеҲ¶гҖӮеҰӮеёӮйқўдёҠеӨ§йҮҸзҡ„银иЎҢзҗҶиҙўдә§е“Ғе’ҢеҹәйҮ‘пјҢдё»иҰҒжҳҜд»Һ收зӣҠзҺҮжҲ–иө„дә§ж Үзҡ„и§’еәҰиҝӣиЎҢеҲҶзұ»пјҢиҖҢеҫҲе°‘д»ҘиҖҒе№ҙе®ўзҫӨдёәдёӯеҝғдё“й—Ёжү“йҖ гҖӮдәҢжҳҜжІЎжңүеҜ№иҖҒе№ҙе®ўзҫӨиҖ…иҝӣиЎҢеҲҶзұ»еҲҶеұӮз®ЎзҗҶгҖӮзӣёе…ідә§е“Ғд»…иғҪе…із…§йғЁеҲҶиҖҒе№ҙжҠ•иө„иҖ…зҡ„дҪҺйЈҺйҷ©йңҖжұӮпјҢдҪҶеҫҲйҡҫж»Ўи¶іеҸҰдёҖйғЁеҲҶиҖҒе№ҙжҠ•иө„иҖ…еҜ№дәҺиҫғй«ҳ收зӣҠзҺҮзҡ„иҝҪжұӮпјҢеҰӮеҜ№иӮЎзҘЁеёӮеңәгҖҒй«ҳ收зӣҠеҖәеҲёеёӮеңәзӯүзҡ„жҠ•иө„йңҖжұӮпјӣжҲ–иҖ…иҜҙпјҢеҸӘиғҪж»Ўи¶іиҖҒе№ҙжҠ•иө„иҖ…еӨҡе…ғеҢ–иө„дә§й…ҚзҪ®йңҖжұӮдёӯзҡ„жңҖеҹәзЎҖйғЁеҲҶгҖӮ з”ұдәҺжӯЈи§„иҙўеҜҢз®ЎзҗҶжңәжһ„е’ҢеёӮеңәеҜ№иҖҒе№ҙжҠ•иө„иҖ…еҸҠе…¶иҙўеҜҢ规模йҮҚи§ҶдёҚи¶ігҖҒжңүж•Ҳдҫӣз»ҷдёҚе……еҲҶпјҢз•ҷеҮәе·ЁеӨ§зҡ„еёӮеңәзңҹз©әпјҢеҜјиҮҙдәҶдәҢе…ғеҢ–иҖҒе№ҙиҙўеҜҢдә§е“ҒеёӮеңәзҡ„дә§з”ҹгҖӮиҝ‘е№ҙжқҘпјҢеӣҪеҶ…йў‘йў‘зҲҶеҮәеӨ§жү№иҖҒе№ҙдәәиә«йҷ·йҮ‘иһҚжҠ•иө„еәһж°ҸйӘ—еұҖжҲ–й«ҳйЈҺйҷ©P2Pдә§е“Ғзҡ„ж–°й—»гҖӮеңЁeз§ҹе®қгҖҒжіӣдәҡгҖҒдёӯжҷӢиө„дә§гҖҒе–„жһ—йҮ‘иһҚзӯүдј—еӨҡдәӢ件дёӯпјҢиҖҒе№ҙдәәйғҪжҳҜдё»иҰҒеҸ—е®іиҖ…зҫӨдҪ“д№ӢдёҖгҖӮдҫӢеҰӮпјҢ2016е№ҙзҷҫдәҝзә§зҗҶиҙўе№іеҸ°дёӯжҷӢиө„дә§еҙ©зӣҳпјҢ13дёҮжҠ•иө„иҖ…дёӯпјҢ60еІҒд»ҘдёҠжҠ•иө„иҖ…е°ұеҚ дәҶ2дёҮдәәгҖӮиҖҢeз§ҹе®қйқһжі•йӣҶиө„жЎҲж¶үеҸҠзҡ„90дёҮжҠ•иө„иҖ…дёӯпјҢж №жҚ®еӘ’дҪ“жҠҘйҒ“пјҢиҖҒе№ҙжҠ•иө„иҖ…жүҖеҚ жҜ”дҫӢжӣҙй«ҳгҖӮ еҪ“然пјҢиҝҷдёҖзҺ°иұЎз»қдёҚд»…йҷҗдәҺеӣҪеҶ…гҖӮе“ҲдҪӣеӨ§еӯҰзҡ„и°ғжҹҘз ”з©¶жҢҮеҮәпјҢзҫҺеӣҪ65еІҒд»ҘдёҠзҡ„иҖҒдәәдёӯпјҢ20%йғҪйҒӯйҒҮиҝҮжҠ•иө„еӨұиҜҜжҲ–йҮ‘иһҚиҜҲйӘ—гҖӮеңЁиҖҒйҫ„еҢ–зҺ°иұЎдёҘйҮҚзҡ„ж—Ҙжң¬пјҢиҜҘзҺ°иұЎжӣҙдёәзӘҒеҮәгҖӮж №жҚ®ж—Ҙжң¬гҖҠиӯҰеҜҹзҷҪзҡ®д№ҰгҖӢз»ҹи®ЎпјҢ2018е№ҙпјҢж—Ҙжң¬е…ұеҸ‘з”ҹй’ҲеҜ№65еІҒд»ҘдёҠиҖҒдәәзҡ„вҖңзү№ж®ҠиҜҲж¬әвҖқжЎҲ12867件пјҢеҚ е…Ёе№ҙвҖңзү№ж®ҠиҜҲж¬әвҖқжЎҲжҖ»ж•°зҡ„78%гҖӮж—Ҙжң¬йҮ‘иһҚеҺ…еҸ‘еёғзҡ„зӨҫдјҡжҠҘе‘Ҡд№ҹиҜҒе®һпјҢиҝ‘е№ҙжқҘпјҢи®ёеӨҡж—Ҙжң¬иҖҒдәәеҶ’йҷ©жҠ•иө„иҮӘе·ұдёҚж“…й•ҝзҡ„йўҶеҹҹпјҢеӣ жҠ•иө„еӨұиҙҘеҜјиҮҙвҖңиҖҒеҗҺз ҙдә§вҖқзҺ°иұЎеӨ§йҮҸеҮәзҺ°гҖӮ 2.жңүж•Ҳдҫӣз»ҷдёҚи¶ізҡ„ж·ұеұӮж¬ЎеҺҹеӣ еҲҶжһҗ д»Һж №жң¬дёҠиҜҙпјҢдҫӣз»ҷдёҚи¶ізҺ°иұЎд№ӢжүҖд»Ҙдә§з”ҹпјҢдё»иҰҒиҝҳеңЁдәҺжӯЈи§„иҙўеҜҢз®ЎзҗҶжңәжһ„е’ҢеёӮеңәеҜ№иҖҒе№ҙжҠ•иө„иҖ…зҡ„йңҖжұӮе’ҢиЎҢдёәзү№еҫҒзҗҶи§ЈжҠҠжҸЎеҫ—дёҚеӨҹеҮҶзЎ®ж·ұеҲ»пјҢйҡҫд»Ҙи§ЈйҮҠдј—еӨҡжң¬иҜҘдҝқе®Ҳи°Ёж…Һзҡ„иҖҒе№ҙдәәпјҢдёәд»Җд№ҲеңЁе®һйҷ…зҗҶиҙўжҠ•иө„иҝҮзЁӢдёӯеҚҙеҫҖеҫҖж•ўдәҺвҖңй“ӨиҖҢиө°йҷ©вҖқпјҢз”ҡиҮіеӨ§жү№вҖңдёӯжӢӣвҖқе‘ўпјҹ 2017е№ҙпјҢеҫ·еӣҪ马е…Ӣж–Ҝ?жҷ®жң—е…Ӣдәәзұ»еҸ‘еұ•з ”究жүҖеҸ‘иЎЁеңЁеӣҪйҷ…и‘—еҗҚгҖҠеҝғзҗҶеӯҰгҖӢжқӮеҝ—зҡ„дёҖзҜҮз ”з©¶ж–Үз« еј•иө·дәҶе…ЁзҗғиҙўеҜҢз®ЎзҗҶиЎҢдёҡзҡ„е№ҝжіӣе…іжіЁгҖӮиҜҘз ”з©¶еҸ‘зҺ°пјҢиҖҒе№ҙдәәеҜ№иҮӘе·ұзҡ„жҠ•иө„еҶізӯ–еҫҖеҫҖиҝҮдәҺд№җи§ӮпјҢйҮҚ收зӣҠгҖҒиҪ»йЈҺйҷ©зҡ„зү№еҫҒеҚҒеҲҶзӘҒеҮәпјҢе…¶жҠ•иө„жҝҖиҝӣзЁӢеәҰз”ҡиҮіи¶…иҝҮе№ҙиҪ»дәәпјҢиЎЁзҺ°еҫ—жӣҙеҠ вҖңж— жғ§йҮ‘й’ұжҚҹеӨұвҖқгҖӮз ”з©¶иҝӣдёҖжӯҘжҢҮеҮәпјҢдёҺе№ҙиҪ»дәәзӣёжҜ”пјҢиҖҒе№ҙдәәжӣҙе®№жҳ“еҒҡеҮәй”ҷиҜҜеҶіе®ҡе’ҢеҲӨж–ӯпјҢиҝҷеҫҲеҸҜиғҪдёҺвҖңжөҒдҪ“жҷәеҠӣвҖқеҮҸйҖҖжңүе…ігҖӮ жөҒдҪ“жҷәеҠӣеңЁеҝғзҗҶеӯҰдёҠ并йқһдёҖдёӘж–°йІңжҰӮеҝөгҖӮж—©еңЁдёҠдё–зәӘ60е№ҙд»ЈпјҢзҫҺеӣҪеҝғзҗҶеӯҰ家йӣ·и’ҷеҫ·?еҚЎзү№е°”е°ұжҸҗеҮәпјҢдәәзҡ„жҷәеҠӣеҸҜд»Ҙд»Һз»“жһ„дёҠеҢәеҲҶдёәжөҒдҪ“жҷәеҠӣе’Ңжҷ¶дҪ“жҷәеҠӣдёӨеӨ§зұ»гҖӮ жөҒдҪ“жҷәеҠӣпјҲFluid IntelligenceпјүжҳҜдёҖз§Қд»Ҙз”ҹзҗҶдёәеҹәзЎҖзҡ„и®ӨзҹҘиғҪеҠӣпјҢеҰӮзҹҘи§үгҖҒи®°еҝҶгҖҒиҝҗз®—гҖҒжҺЁзҗҶгҖҒдҝЎжҒҜеҠ е·ҘйҖҹеәҰзӯүпјҢдҫ§йҮҚдәҺеҖҹеҠ©йҖ»иҫ‘гҖҒжҠҪиұЎжҖқз»ҙгҖҒжЁЎејҸиҜҶеҲ«гҖҒж•Ҹй”җеҸҚеә”зӯүжқҘи§ЈеҶіж–°й—®йўҳе’Ңж–°жҢ‘жҲҳгҖӮдёҖиҲ¬жқҘиҜҙпјҢдәәзҡ„жөҒдҪ“жҷәеҠӣе·…еі°жңҹеҮәзҺ°еңЁ20еӨҡеІҒпјҢжӯӨеҗҺе°ҶйҡҸе№ҙйҫ„еўһеӨ§иҖҢеҮҸйҖҖгҖӮ жҷ¶дҪ“жҷәеҠӣ(Crystallized Intelligence)жҳҜдёҺжөҒдҪ“жҷәеҠӣзӣёеҜ№еә”зҡ„жҰӮеҝөпјҢдё»иҰҒжҢҮеҗҺеӨ©д№ еҫ—зҡ„жҠҖиғҪгҖҒиҜӯиЁҖж–Үеӯ—иғҪеҠӣгҖҒиҒ”жғіеҠӣзӯүпјҢдҫ§йҮҚдәҺз”Ёз»ҸйӘҢеҺ»и§ЈеҶід»ҘеҫҖзҶҹжӮүзҡ„й—®йўҳгҖӮжҷ¶дҪ“жҷәеҠӣеңЁ80еІҒд№ӢеүҚ并дёҚдјҡйҡҸе№ҙйҫ„зҡ„иҖҒеҢ–иҖҢжҳҺжҳҫеҮҸйҖҖпјҢз”ҡиҮіжҹҗз§ҚзЁӢеәҰдёҠпјҢиҝҳжңүвҖңи¶ҠиҖҒи¶ҠеҗғйҰҷвҖқзҡ„еҸҜиғҪпјҢеҰӮжҲ‘еӣҪж°‘й—ҙе…ідәҺвҖң家жңүдёҖиҖҒпјҢеҰӮжңүдёҖе®қвҖқвҖңиҖҒе°ҶеҮә马пјҢдёҖдёӘйЎ¶дҝ©вҖқзӯүиҜҙжі•пјҢйғҪиЎЁжҳҺиҖҒе№ҙдәәзҡ„жҷ¶дҪ“жҷәеҠӣжҳҜдёҚдҪҺзҡ„пјҢж·ұи°ҷдёәдәәеӨ„дё–зҡ„жҷәж…§гҖӮ жөҒдҪ“жҷәеҠӣзҡ„иҮӘ然еҮҸйҖҖпјҢеҠ д№ӢдёӘдәәвҖңеҚ•е…өдҪңжҲҳвҖқеӯҳеңЁзҡ„дҝЎжҒҜеҠЈеҠҝпјҢдҪҝеҫ—иҖҒе№ҙжҠ•иө„иҖ…еңЁйқўеҜ№иӮЎзҘЁгҖҒеҹәйҮ‘гҖҒдҝЎжүҳгҖҒй»„йҮ‘зӯүеӨҡеӣ зҙ еҪұе“Қзҡ„жҠ•иө„дә§е“Ғж—¶пјҢйҡҫд»ҘеңЁзә·з№ҒеӨҚжқӮзҡ„дј—еӨҡе№Іжү°дҝЎжҒҜдёӯиҝ…йҖҹиҜҶеҲ«еҪұе“Қзҹӯжңҹд»·ж јжіўеҠЁзҡ„дё»иҰҒеӣ зҙ пјҢиҝӣиЎҢеҮҶзЎ®з ”еҲӨпјӣдёҺжӯӨеҗҢж—¶пјҢеҮәдәҺеҜ№иҮӘе·ұз»ҸйӘҢзҡ„иҝ·дҝЎпјҢдёҖдәӣиҖҒе№ҙжҠ•иө„иҖ…еҫҖеҫҖеҸҲе®№жҳ“дҪҺдј°йЈҺйҷ©пјҢй«ҳдј°иҮӘиә«еҲӨж–ӯеҠӣпјҢжңҖз»ҲеҒҡеҮәй”ҷиҜҜзҡ„жҠ•иө„еҶізӯ–гҖӮ

еҪ“然пјҢз»ҸжөҺе’ҢйҮ‘иһҚжҠ•иө„еҶізӯ–еҫҲйҡҫиҜҙе®Ңе…ЁеҸ–еҶідәҺжөҒдҪ“жҷәеҠӣпјҢе°Өе…¶жҳҜеңЁйқўеҜ№зӣёеҜ№зҶҹжӮүгҖҒзұ»еһӢзӣёеҜ№еҚ•дёҖзҡ„йҮ‘иһҚдә§е“Ғж—¶пјҢз»ҸйӘҢе’Ңйҳ…еҺҶд№ҹзӣёеҪ“йҮҚиҰҒгҖӮеӣ жӯӨпјҢиҖҒе№ҙдәәжөҒдҪ“жҷәеҠӣдёӢйҷҚеҸҜеңЁдёҖе®ҡзЁӢеәҰдёҠеҫ—еҲ°ејҘиЎҘпјҢиҝҷе°ұжҳҜжүҖи°“зҡ„вҖңиЎ°еҮҸиЎҘеҒҝвҖқгҖӮе“ҲдҪӣеӨ§еӯҰзҡ„David Laibsonж•ҷжҺҲи®ӨдёәпјҢдәәеңЁ50-55еІҒд№Ӣй—ҙпјҲе№іеқҮ53еІҒпјүпјҢжөҒдҪ“жҷәеҠӣдёҺжҷ¶дҪ“жҷәеҠӣе°ҶиҫҫеҲ°дёҖдёӘжңҖдҪіе№іиЎЎзӮ№гҖӮдҪҶеңЁжӯӨеҗҺзҡ„55еІҒпјҢзү№еҲ«жҳҜ60еІҒд»ҘеҗҺпјҢеҸ—з”ҹзҗҶеӣ зҙ еҲ¶зәҰпјҢжөҒдҪ“жҷәеҠӣзҡ„йҖҖеҢ–е°ҶеҜ№дәәзҡ„жҠ•иө„еҲӨж–ӯиө·еҲ°дё»еҜјдҪңз”ЁгҖӮи‘—еҗҚзҡ„вҖңиҘҝйӣ…еӣҫзәөеҗ‘з ”з©¶вҖқпјҲSeattle Longitudinal Studyпјүд№ҹеҸ‘зҺ°пјҢзҫҺеӣҪдәәе№іеқҮжҷәеҠӣж°ҙе№іжңҖжҳҫи‘—зҡ„дёӢйҷҚе°ұеҮәзҺ°еңЁ60еІҒд№ӢеҗҺгҖӮ еӣӣгҖҒеўһејәиҖҒе№ҙиҙўеҜҢз®ЎзҗҶдҫӣйңҖйҖӮй…ҚжҖ§зҡ„еҮ зӮ№жҖқиҖғ д»ҺжҲ‘еӣҪжғ…еҶөжқҘзңӢпјҢдёҖж–№йқўпјҢиҝӣе…ҘиҖҒйҫ„еҢ–зӨҫдјҡеҗҺпјҢж•°д»Ҙдәҝи®Ўзҡ„иҖҒе№ҙжҠ•иө„иҖ…еҜ№дәҺиҙўеҜҢз®ЎзҗҶйңҖжұӮе·ЁеӨ§пјӣеҸҰдёҖж–№йқўпјҢзӣ®еүҚеӣҪеҶ…жӯЈи§„иҙўеҜҢз®ЎзҗҶжңәжһ„е’ҢеёӮеңәзҡ„дә§е“Ғе’ҢжңҚеҠЎдҫӣз»ҷиғҪеҠӣиҝҳйҡҫд»Ҙи·ҹдёҠиҖҒе№ҙжҠ•иө„иҖ…зҡ„йңҖжұӮгҖӮиҰҒи§ЈеҶідёҠиҝ°зҹӣзӣҫпјҢеҝ…йЎ»еӨҡз®ЎйҪҗдёӢпјҢдёҚж–ӯеўһејәиҖҒе№ҙиҙўеҜҢз®ЎзҗҶдҫӣйңҖзҡ„йҖӮй…ҚжҖ§гҖӮ д»Һж”ҝеәңеұӮйқўзңӢпјҢеә”еҠ еҝ«дәҢдёүж”Ҝжҹұе…»иҖҒйҮ‘ж”№йқ©пјҢе®Ңе–„еӨҡж”Ҝжҹұе…»иҖҒдҝқйҷ©дҪ“зі»гҖӮдёҖжҳҜе®Ңе–„жҲ‘еӣҪдјҒдёҡе№ҙйҮ‘еҲ¶еәҰпјҢйҖӮеҪ“йҷҚдҪҺдјҒдёҡе№ҙйҮ‘й—Ёж§ӣпјҢжҝҖеҠұдёӯе°ҸдјҒдёҡеҸ‘еұ•йӣҶеҗҲе№ҙйҮ‘зӯүж–№ејҸпјҢжҸҗй«ҳ第дәҢж”ҜжҹұиҒҢдёҡе…»иҖҒйҮ‘зҡ„иҰҶзӣ–йқўе’ҢеҸӮдёҺзҺҮгҖӮдәҢжҳҜеҠ еҝ«жҺЁиҝӣдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰжү©еӨ§иҜ•зӮ№пјҢйј“еҠұдёӘдәәе’ҢдјҒдёҡиҮӘж„ҝиҝӣиЎҢе•ҶдёҡжҖ§дҝқйҷ©еӮЁи“„пјҢе»әз«Ӣе•Ҷдёҡдҝқйҷ©еӮЁи“„еҹәйҮ‘пјҢиҙӯд№°е•ҶдёҡжҖ§дәәеҜҝдҝқйҷ©жҲ–иҖ…иҝӣиЎҢе•ҶдёҡжҖ§е…»иҖҒдҝқйҷ©пјҢйҮҚзӮ№еҸ‘еұ•дёӘдәәзЁҺ延еһӢе…»иҖҒдҝқйҷ©гҖҒдёӘдәәе…»иҖҒе№ҙйҮ‘еһӢдҝқйҷ©зӯүгҖӮйҖҡиҝҮе®Ңе–„еӨҡж”Ҝжҹұе…»иҖҒдҝқйҷ©дҪ“зі»пјҢжһҒеӨ§ең°зј“и§ЈиҖҒе№ҙдәәзҡ„еҗҺйЎҫд№Ӣеҝ§пјҢдҪҝе…¶иғҪеӨҹжӣҙдёәд»Һе®№дёҚиҝ«ең°иҝӣиЎҢзҗҶжҖ§жҠ•иө„гҖӮ д»Һе®Ңе–„зӣ‘з®Ўзҡ„и§’еәҰзңӢпјҢеә”еҠ ејәиҖҒе№ҙжҠ•иө„иҖ…зҡ„дҝқжҠӨгҖӮй’ҲеҜ№иҖҒе№ҙдәәз”ҹзҗҶз»“жһ„еҸҳеҢ–зҡ„зү№зӮ№пјҢеҸҜеҸӮиҖғзҫҺеӣҪгҖҒж—Ҙжң¬е’ҢдёӯеӣҪйҰҷжёҜзӯүең°зҡ„з»ҸйӘҢеҠ ејәеҜ№иҖҒе№ҙжҠ•иө„иҖ…зҡ„дҝқжҠӨе’Ңеј•еҜјгҖӮеҰӮзҫҺиҒ”еӮЁйҮ‘иһҚж¶Ҳиҙ№иҖ…дҝқжҠӨеұҖеҚ•и®ҫдәҶиҖҒе№ҙдәәйҮ‘иһҚдҝқжҠӨеҠһе…¬е®ӨпјҢдё“й—ЁиҙҹиҙЈиҖҒе№ҙдәәзҡ„йҮ‘иһҚж¶Ҳиҙ№дҝқжҠӨпјҢй’ҲеҜ№иҖҒе№ҙдәәе®№жҳ“йҒӯеҸ—еҲ°зҡ„йҮ‘иһҚйЈҺйҷ©иҝӣиЎҢжҸҗзӨәе’Ңеё®еҠ©гҖӮж—Ҙжң¬жҳҺ确规е®ҡпјҢиҖҒе№ҙдәәд»…дёәеҸҜвҖңи°Ёж…ҺжӢӣжҸҪвҖқзҡ„е®ўжҲ·пјҢйҮ‘иһҚжңәжһ„еә”еңЁвҖңеҚідҪҝиҖҒе№ҙдәәи’ҷеҸ—жҚҹеӨұд№ҹдёҚдјҡйҖ жҲҗз”ҹжҙ»еӣ°йҡҫвҖқзҡ„иҢғеӣҙеҶ…и®ҫе®ҡеҸҜжҠ•иө„йҮ‘йўқпјӣеҗҢж—¶пјҢдёҚеҸҜеҠқе…¶е°ҶеҮҶеӨҮжҷҡе№ҙз”ҹжҙ»зҡ„еӮЁи“„иҝӣиЎҢжҠ•иө„дәӨжҳ“гҖӮйҰҷжёҜиҰҒжұӮйҮ‘иһҚжңәжһ„еңЁеҗ‘иҖҒе№ҙдәәй”Җе”®йҮ‘иһҚдә§е“Ғж—¶пјҢйЎ»е»әи®®иҖҒе№ҙдәәиҜ·дәІеұһе’ҢеӯҗеҘійҷӘеҗҢпјҢд»ҘйҒҝе…ҚиҖҒе№ҙдәәеңЁдёҚжё…жҘҡйҮ‘иһҚдә§е“ҒйЈҺйҷ©зҠ¶еҶөзҡ„жғ…еҪўдёӢзӢ¬з«ӢеҒҡеҮәеҶіе®ҡгҖӮ д»ҺиЎҢдёҡеҚҸдјҡзҡ„и§’еәҰзңӢпјҢиҰҒеҜ№иҖҒе№ҙе®ўзҫӨиҰҒеҠ ејәеҲҶзұ»еј•еҜје’Ңж•ҷиӮІгҖӮеҰӮжһңиҖҒе№ҙдәәжү§зқҖдәҺиҮӘе·ұжҠ•иө„пјҢиҰҒж•ҷиӮІе…¶жӯЈи§ҶиЎ°иҖҒеёҰжқҘзҡ„жҷәеҠӣз»“жһ„иҮӘ然演еҸҳгҖӮеңЁжӯӨеүҚжҸҗдёӢпјҢеј•еҜје…¶еқҡжҢҒдҪҺйЈҺйҷ©жҠ•иө„пјҢдё»иҰҒжҠ•иҮӘе·ұзҶҹжӮүзҡ„зҗҶиҙўдә§е“ҒпјҢеҰӮе®ҡжңҹеӯҳж¬ҫгҖҒ银иЎҢеӨ§йўқеӯҳеҚ•гҖҒеӨ§дёӯеһӢ银иЎҢзҡ„зЁіеҒҘеһӢзҗҶиҙўдә§е“ҒгҖҒеӣҪеҖәгҖҒиҙ§еёҒеҹәйҮ‘зӯүпјӣеҜ№жҠ•иө„йҮ‘йўқиҰҒеҒҡеҗҲзҗҶе®үжҺ’пјҢеҚідҫҝжҠ•иө„еӨұеҲ©д№ҹдёҚеҪұе“ҚжӯЈеёёе…»иҖҒз”ҹжҙ»пјӣе°ҪйҮҸдёҚжҠ•ж”¶зӣҠзҺҮиҝҮй«ҳзҡ„йҮ‘иһҚдә§е“ҒпјҢдёҚеҒҡзҹӯзәҝзӮ’иӮЎзӯүй«ҳйў‘жҠ•иө„пјҢдёҚиҪ»жҳ“ж¶үи¶іиҮӘе·ұд»ҺжңӘжҺҘи§ҰиҝҮзҡ„ж–°дә§е“ҒгҖӮеҰӮжһңй«ҳеҮҖеҖјиҖҒе№ҙдәәеЈ«жӣҙзңӢйҮҚзӣёеҜ№й«ҳ收зӣҠзҡ„жҠ•иө„пјҢеҲҷиҰҒжҸҗеҖЎвҖңдё“дёҡдәәеҒҡдё“дёҡдәӢвҖқпјҢжңҖеҘҪ委жүҳдё“дёҡзҡ„иҙўеҜҢз®ЎзҗҶиЎҢдёҡеӨҙйғЁжңәжһ„д»ЈдёәзҗҶиҙўгҖӮдёҺжӯӨеҗҢж—¶пјҢд№ҹиҰҒйј“еҠұиҙўеҜҢз®ЎзҗҶжңәжһ„иҝҗз”Ёдё“дёҡзҹҘиҜҶпјҢйҖҡиҝҮжҠ•иө„з»„еҗҲгҖҒеӨ–йғЁи°ғз ”гҖҒйЈҺйҷ©зј“йҮҠгҖҒеӨ§ж•°жҚ®еҲҶжһҗзӯүжүӢж®өпјҢжңҖеӨ§йҷҗеәҰең°йҷҚдҪҺйЈҺйҷ©гҖҒеҮҸе°‘дҝЎжҒҜдёҚеҜ№з§°пјҢдјҳйҖүдёҡз»©иүҜеҘҪзҡ„е…¬еӢҹеҹәйҮ‘гҖҒдҝЎжүҳгҖҒдҝқйҷ©зӯүдә§е“ҒпјҢиҝӣиЎҢ科еӯҰй…ҚзҪ®пјҢзЎ®дҝқзЁіеҰҘең°е®һзҺ°йў„жңҹ收зӣҠгҖӮ жңҖеҗҺпјҢд»ҺиҙўеҜҢз®ЎзҗҶиЎҢдёҡе’ҢдјҒдёҡзҡ„и§’еәҰзңӢпјҢиҰҒд»ҘиҖҒе№ҙе®ўжҲ·йңҖжұӮдёәдёӯеҝғеҠ еҝ«йҮ‘иһҚдә§е“ҒеҲӣж–°гҖӮд»ҺеӣҪйҷ…з»ҸйӘҢжқҘзңӢпјҢдёҚе°‘еҸ‘иҫҫеӣҪ家еңЁе…»иҖҒйҮ‘иһҚеҸ‘еұ•иҝҮзЁӢдёӯжҺЁеҮәиҝҮз”ҹе‘Ҫе‘ЁжңҹеҹәйҮ‘гҖҒе•Ҷдёҡе…»иҖҒдҝқйҷ©гҖҒй•ҝжңҹжҠӨзҗҶдҝқйҷ©гҖҒдҪҸжҲҝеҸҚеҗ‘жҠөжҠје…»иҖҒиҙ·ж¬ҫе’Ңдҝқйҷ©гҖҒе…»иҖҒйҮ‘иһҚдҝЎжүҳгҖҒе…»иҖҒж¶Ҳиҙ№дҝЎжүҳзӯүдә§е“ҒпјҢйҖҡиҝҮдё°еҜҢзҡ„е…»иҖҒйҮ‘иһҚдә§е“Ғеҗёеј•иҖҒе№ҙжҠ•иө„иҖ…жӣҙеӨҡй…ҚзҪ®дәҺйҮ‘иһҚиө„дә§дёҠпјҢи§ЈеҶідәҶжҲҝдә§дёҚе®№жҳ“еҲҶеүІгҖҒеӨ„зҪ®д»ҘеҸҠиҖҒе№ҙдәәж— жі•жңүж•Ҳзӣҳжҙ»е…¶жҢҒжңүзҡ„жҲҝдә§жқҘжҸҗй«ҳз”ҹжҙ»ж°ҙе№ізҡ„й—®йўҳгҖӮе»әи®®еӣҪеҶ…иҙўеҜҢз®ЎзҗҶжңәжһ„д№ҹеҸҜз§ҜжһҒи·ҹиҝӣгҖӮдҫӢеҰӮпјҢеҠ еҝ«еҸ‘еұ•дҫқз…§еҹәйҮ‘зӣ®ж ҮжҢҒжңүдәәзҡ„е№ҙйҫ„еҜ№жҠ•иө„з»„еҗҲиҝӣиЎҢеҠЁжҖҒи°ғж•ҙзҡ„з”ҹе‘Ҫе‘ЁжңҹеҹәйҮ‘пјҢеңЁйЈҺйҷ©йҖ’еҮҸзҡ„жғ…еҶөдёӢпјҢеҸҜдёәиҖҒе№ҙе®ўжҲ·еёҰжқҘй•ҝжңҹиҫғй«ҳзҡ„з»јеҗҲжҠ•иө„收зӣҠгҖӮжӯӨеӨ–пјҢиҝҳеҸҜдёҺеҢ»з–—гҖҒдҝқеҒҘжңәжһ„ејҖеұ•еҗҲдҪңпјҢз§ҜжһҒеҸ‘еұ•йӣҶжҲҗиҙўдә§з®ЎзҗҶгҖҒйҒ—еҳұдҝЎжүҳгҖҒеҢ»з–—жңҚеҠЎзӯүеӨҡз§ҚеҠҹиғҪзҡ„е…»иҖҒйҮ‘иһҚдә§е“Ғе’ҢжңҚеҠЎгҖӮ

|  зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°

зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°  2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў

2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ

дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ

еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ

д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё

еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶

е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶ иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү©

иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү© еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ

еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ–

жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ– еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ

еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ

дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ