马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

жұӘж¶ӣпјҲдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢпјҢз‘һ银дәҡжҙІз»ҸжөҺз ”з©¶дё»з®ЎпјҢйҰ–еёӯдёӯеӣҪз»ҸжөҺеӯҰ家пјү 2020е№ҙз»ҸеёёйЎ№зӣ®е’Ңиө„жң¬жөҒе…ҘиҫғеӨ§пјҢдҪҶеӨ–жұҮеӮЁеӨҮеўһеҠ жңүйҷҗ

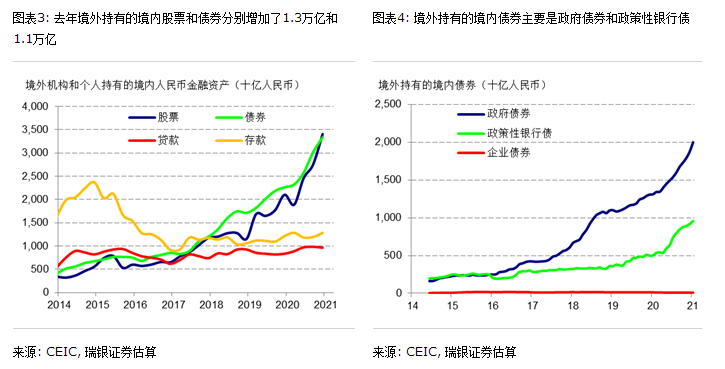

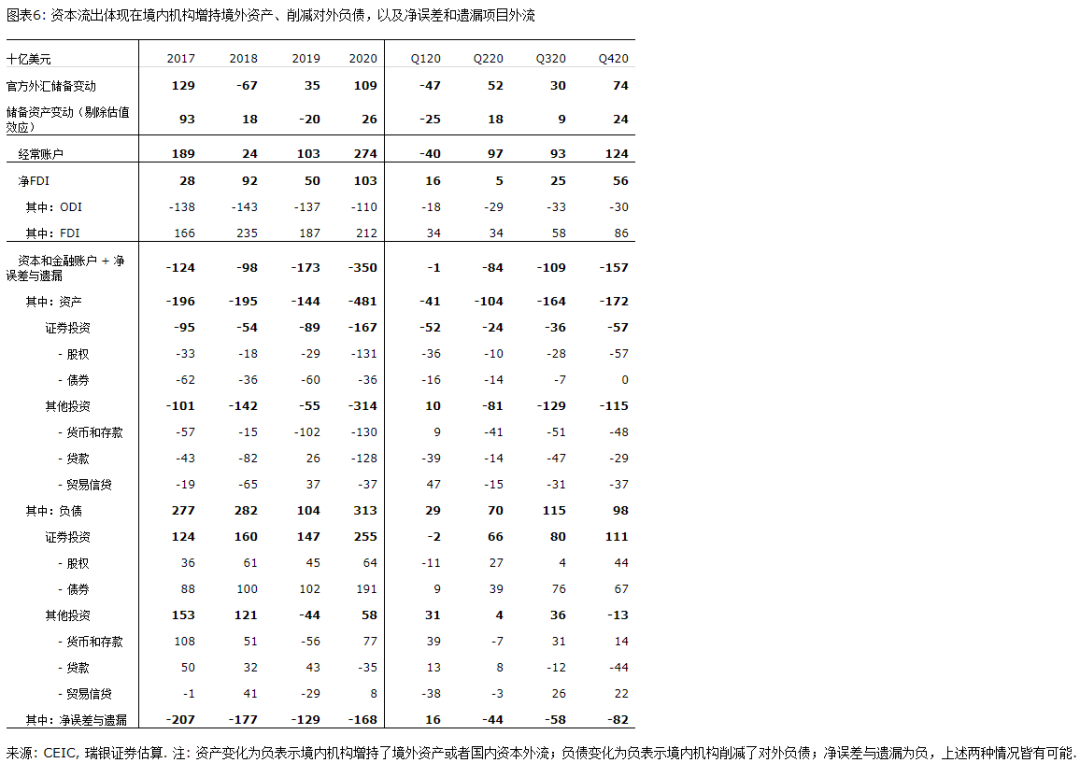

еҺ»е№ҙдёӯеӣҪз»ҸеёёиҙҰжҲ·йЎәе·®иҫҫ2740дәҝзҫҺе…ғпјҲиҫғ2019е№ҙеўһеҠ 1710дәҝзҫҺе…ғпјүпјҢеўғеӨ–еҜ№еҚҺиҜҒеҲёжҠ•иө„жөҒе…Ҙи·ғеҚҮиҮі2550дәҝзҫҺе…ғпјҲиҫғ2019е№ҙеўһеҠ 1080дәҝзҫҺе…ғпјүпјҢFDI继з»ӯеҮҖжөҒе…Ҙ1030дәҝзҫҺе…ғпјҲиҫғ2019е№ҙеўһеҠ 530дәҝзҫҺе…ғпјүгҖӮдёҚиҝҮпјҢеңЁеү”йҷӨдәҶдј°еҖјж•Ҳеә”еҪұе“ҚеҗҺпјҢеӨ–жұҮеӮЁеӨҮд»…еўһеҠ дәҶ260дәҝзҫҺе…ғпјҢиҝҷиЎЁжҳҺеҺ»е№ҙеҗҢж—¶иҝҳеӯҳеңЁзқҖеӨ§и§„жЁЎзҡ„иө„жң¬еӨ–жөҒпјҲеҸӮи§ҒжҠҘе‘ҠпјүгҖӮиҝҷиғҢеҗҺеҺҹеӣ еҮ дҪ•пјҹжңӘжқҘдҪ•еҺ»дҪ•д»Һпјҹ

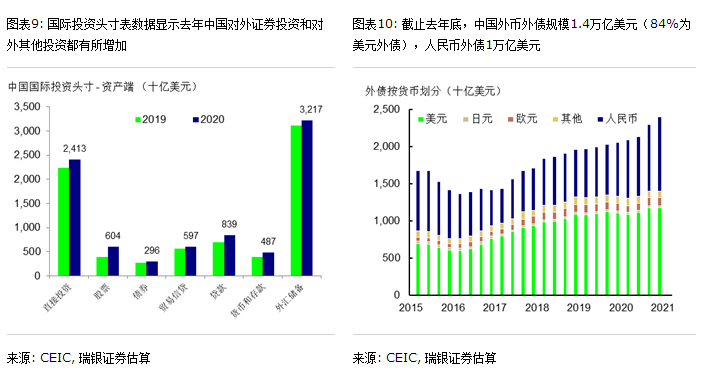

иө„жң¬еҸҢеҗ‘жөҒеҠЁи§„жЁЎеқҮжҳҺжҳҫдёҠеҚҮ

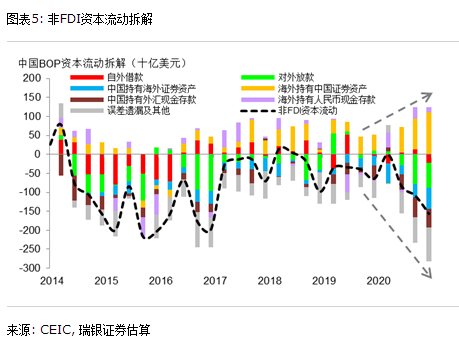

2020е№ҙеўғеӨ–иө„жң¬жөҒе…Ҙй«ҳиҫҫ5250дәҝзҫҺе…ғпјҢиҖҢиө„жң¬жөҒеҮәд№ҹеӨ§е№…еўһеҠ гҖӮиҷҪ然еҜ№еӨ–зӣҙжҺҘжҠ•иө„пјҲODIпјүд»…е°Ҹе№…дёӢйҷҚпјҢдҪҶйқһFDIиө„жң¬жөҒеҮәжҳҺжҳҫи·ғеҚҮпјҢдё»иҰҒжқҘиҮӘдәҺеўғеҶ…е®һдҪ“еҜ№еӨ–иҜҒеҲёжҠ•иө„пјҲжөҒеҮә1670дәҝзҫҺе…ғпјүгҖҒеҜ№еӨ–иҙ·ж¬ҫпјҲжөҒеҮә1280дәҝзҫҺе…ғпјүгҖҒеўғеӨ–еӯҳж¬ҫпјҲжөҒеҮә1280дәҝзҫҺе…ғпјүпјҢд»ҘеҸҠеҮҖиҜҜе·®дёҺйҒ—жјҸйЎ№пјҲжөҒеҮә1680дәҝзҫҺе…ғпјүгҖӮеҮҖиҜҜе·®дёҺйҒ—жјҸйЎ№жҳҫи‘—жөҒеҮәзҡ„йғЁеҲҶеҺҹеӣ еҸҜиғҪжҳҜдёҖдәӣиҮӘеўғеӨ–жөҒе…Ҙзҡ„иө„йҮ‘жҳҜд»Ҙдәәж°‘еёҒзҡ„еҪўејҸиҖҢйқһеӨ–еёҒгҖӮеҺ»е№ҙиҙёжҳ“дҝЎиҙ·д№ҹд»Һ2019е№ҙзҡ„еҮҖжөҒе…Ҙ80дәҝзҫҺе…ғиҪ¬дёәеҮҖжөҒеҮә290дәҝзҫҺе…ғпјҲдё»иҰҒжҳҜеә”收иҙҰж¬ҫпјүпјҢеҸҜиғҪеҸҚжҳ дәҶеҺ»е№ҙеҮәеҸЈејәеҠІгҖҒйғЁеҲҶиҙёжҳ“еҜ№жүӢж–№йқўдёҙиҙўеҠЎеҺӢеҠӣзӯүгҖӮ

2021е№ҙеӣҪйҷ…收ж”Ҝеұ•жңӣ

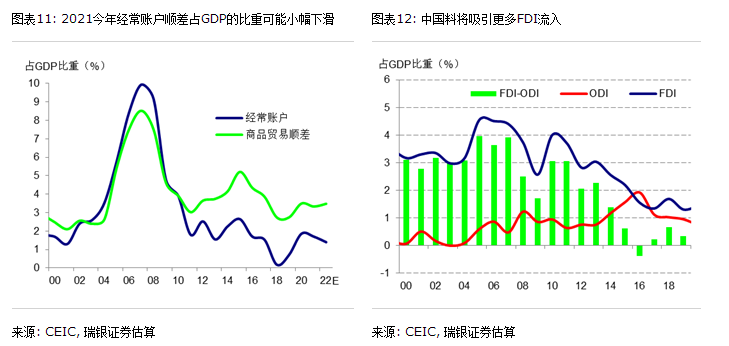

жҲ‘们预计д»Ҡе№ҙз»ҸеёёиҙҰжҲ·е°ҶдҝқжҢҒе°Ҹе№…йЎәе·®пјҢFDI继з»ӯеҮҖжөҒе…ҘпјҢдё”иө„жң¬еҮҖжөҒеҮә规模зӣёеҜ№жё©е’ҢгҖӮеӨ–жұҮеӮЁеӨҮеҸҜиғҪеӨ§иҮҙдјҒзЁіпјҢеҗҢж—¶иө„жң¬зҡ„еҸҢеҗ‘жөҒеҠЁжӣҙдёәжҙ»и·ғгҖҒ规模继з»ӯй«ҳдәҺеҫҖе№ҙгҖӮиө„жң¬жөҒеҮәзҡ„еўһеҠ еҸҜиғҪдё»иҰҒжқҘиҮӘйқһж”ҝеәңзұ»е®һдҪ“еўһжҢҒеўғеӨ–иө„дә§пјҢзү№еҲ«жҳҜиҖғиҷ‘еҲ°еӣҪеҶ…иө„жң¬з®ЎеҲ¶еҸҜиғҪдјҡиҝӣдёҖжӯҘж”ҫжқҫпјҢеҢ…жӢ¬еҜ№еұ…ж°‘еўғеӨ–иҜҒеҲёжҠ•иө„зҡ„з®ЎжҺ§зӯүгҖӮжӯӨеӨ–пјҢдёӯеӣҪеә”дјҡиҝӣдёҖжӯҘејҖж”ҫеӣҪеҶ…йҮ‘иһҚеёӮеңәпјҢеўғеҶ…еӨ–еҲ©е·®д№ҹжңүжңӣ继з»ӯдҝқжҢҒеҸҜи§ӮпјҢеҠ дёҠеӣҪеҶ…з»ҸжөҺжңүжңӣеӨ§е№…еҸҚеј№пјҢиҝҷдәӣйғҪеә”иғҪ继з»ӯеҗёеј•жӣҙеӨҡеӨ–иө„жөҒе…ҘгҖӮ

дәәж°‘еёҒеҸҜиғҪ继з»ӯеҒҸејәпјҢдё”еҸҢеҗ‘жіўеҠЁеўһеҠ

жңқеүҚзңӢпјҢжҲ‘们预计еңЁеӨҡдёӘеҹәжң¬йқўеӣ зҙ зҡ„ж”Ҝж’‘дёӢпјҢдәәж°‘еёҒжұҮзҺҮеҸҜиғҪеӨ§иҮҙдјҒзЁігҖҒеҜ№зҫҺе…ғ继з»ӯдҝқжҢҒејәеҠҝгҖӮдёҚиҝҮпјҢзӣёжҜ”еҺ»е№ҙпјҢз»ҸеёёиҙҰжҲ·йЎәе·®еҸҜиғҪзј©е°ҸпјҢдёӯзҫҺеҲ©е·®еҸҜиғҪ继з»ӯ收зӘ„пјҢиҝҷеҸҜиғҪдҪҝеҫ—дәәж°‘еёҒиө„дә§зҡ„зӣёеҜ№еҗёеј•еҠӣжңүжүҖйҷҚдҪҺгҖӮеҸҰеӨ–пјҢеҰӮжһңзҫҺе…ғи¶…йў„жңҹиө°ејәпјҢдәәж°‘еёҒжұҮзҺҮд№ҹеҸҜиғҪжүҝеҺӢгҖӮжҲ‘们дҫқ然预计д»Ҡе№ҙеә•дәәж°‘еёҒеҜ№зҫҺе…ғжұҮзҺҮеңЁ6.4е·ҰеҸіпјҢ并еҸҜиғҪеңЁзҫҺе…ғеҜ№дё»иҰҒиҙ§еёҒжұҮзҺҮиө°еҠҝзҡ„жҺЁеҠЁдёӢе®Ҫе№…жіўеҠЁгҖӮ

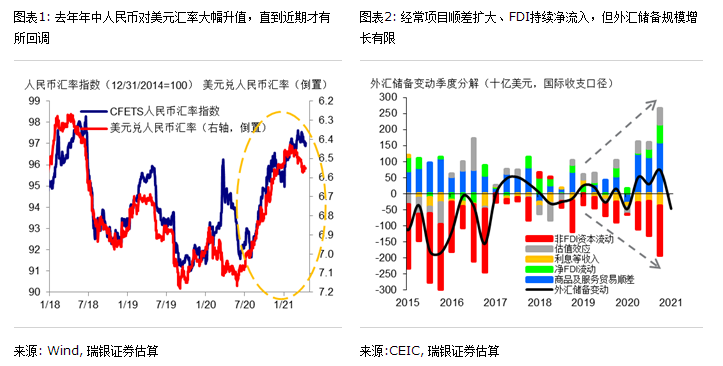

иҮӘж–°еҶ з–«жғ…зҲҶеҸ‘д»ҘжқҘпјҢдёӯеӣҪз»ҸеёёиҙҰжҲ·йЎәе·®жҳҫи‘—жү©еӨ§пјҢеўғеӨ–еҜ№еҚҺиҜҒеҲёжҠ•иө„жөҒе…ҘеҸҜи§ӮпјҢеӨ–е•ҶжқҘеҚҺзӣҙжҺҘжҠ•иө„пјҲFDIпјүд№ҹжҢҒз»ӯжөҒе…ҘгҖӮеҺ»е№ҙдёӢеҚҠе№ҙдәәж°‘еёҒе…‘зҫҺе…ғжұҮзҺҮеӨ§е№…еҚҮеҖјпјҢзӣҙеҲ°д»Ҡе№ҙ3жңҲзҫҺе…ғиө°ејәпјҢдәәж°‘еёҒжұҮзҺҮжүҚжңүжүҖеӣһиҗҪгҖӮдёҚиҝҮпјҢеңЁеү”йҷӨдәҶдј°еҖјж•Ҳеә”еҪұе“ҚеҗҺпјҢдёӯеӣҪе®ҳж–№еӨ–жұҮеӮЁеӨҮд»…е°Ҹе№…еўһеҠ пјҢиҝҷиЎЁжҳҺеҺ»е№ҙеҗҢж—¶иҝҳеӯҳеңЁиҝҷеӨ§и§„жЁЎзҡ„иө„жң¬еӨ–жөҒпјҲеҸӮи§ҒжҠҘе‘ҠпјүгҖӮиҝҷиғҢеҗҺеҺҹеӣ еҮ дҪ•пјҹжңӘжқҘдҪ•еҺ»дҪ•д»ҺпјҹеҰӮдҪ•йҖҡиҝҮеӣҪйҷ…收ж”Ҝе№іиЎЎиЎЁжқҘзҗҶи§ЈдёӯеӣҪзҡ„иө„жң¬жөҒеҠЁжғ…еҶөпјҹ

ж–°еёёжҖҒпјҡиө„жң¬еҸҢеҗ‘жөҒеҠЁи§„жЁЎеқҮжҳҺжҳҫжү©еӨ§

з»ҸеёёиҙҰжҲ·йЎәе·®жҳҫи‘—жү©еӨ§гҖҒеўғеӨ–еҜ№еҚҺиҜҒеҲёжҠ•иө„жөҒе…ҘеӨ§е№…еўһеҠ гҖӮд»ҺеҺ»е№ҙдәҢеӯЈеәҰејҖе§ӢпјҢеҸ—зӣҠдәҺдёӯеӣҪеҮәеҸЈејӮеёёејәеҠІиҖҢеўғеӨ–ж—…жёёеӨ§е№…收缩пјҢдёӯеӣҪз»ҸеёёиҙҰжҲ·йЎәе·®еҲӣйҮ‘иһҚеҚұжңәд»ҘжқҘзҡ„еҺҶеҸІж–°й«ҳпјҲеҺ»е№ҙдәҢиҮіеӣӣеӯЈеәҰе№іеқҮеҚ•еӯЈйЎәе·®дёә1050дәҝзҫҺе…ғпјүпјҢе…Ёе№ҙйЎәе·®иҫҫеҲ°2740дәҝзҫҺе…ғпјҢжҳҜ2019е№ҙзҡ„2.6еҖҚгҖӮйүҙдәҺд»Ҡе№ҙдёҖеӯЈеәҰе•Ҷе“Ғиҙёжҳ“йЎәе·®й«ҳиҫҫ1170дәҝзҫҺе…ғпјҢиҖҢжңҚеҠЎиҙёжҳ“йҖҶе·®еҸҜиғҪз»ҙжҢҒдҪҺдҪҚпјҢдёҖеӯЈеәҰз»ҸеёёиҙҰжҲ·йЎәе·®еҸҜиғҪдҫқ然иҫғеӨ§гҖӮеҗҢж—¶пјҢеҸ—зӣҠдәҺдёӯеӣҪжңҖж—©иө°еҮәз–«жғ…еҪұе“ҚпјҢеҶҚеҠ дёҠеӣҪеҶ…йҮ‘иһҚеёӮеңәеҠ еҝ«ејҖж”ҫпјҢиҮӘеҺ»е№ҙдәҢеӯЈеәҰд»ҘжқҘеўғеӨ–еҜ№еҚҺиҜҒеҲёжҠ•иө„жөҒе…ҘдёҚж–ӯеўһеҠ пјҲеҺ»е№ҙдәҢиҮіеӣӣеӯЈеәҰеҲҶеҲ«жөҒе…Ҙ660дәҝгҖҒ800дәҝгҖҒ1110дәҝзҫҺе…ғпјүгҖӮеҺ»е№ҙе…Ёе№ҙеўғеӨ–еҜ№еҚҺиҜҒеҲёжҠ•иө„жөҒе…Ҙ2550дәҝзҫҺе…ғпјҢеҲӣдёӢеҺҶеҸІж–°й«ҳпјҢжҳҜ2019е№ҙзҡ„1.7еҖҚгҖӮе…¶дёӯпјҢ75%жҳҜеҜ№еўғеҶ…еҖәеҲёеёӮеңәзҡ„жҠ•иө„гҖӮе…¶дёӯпјҢеҺ»е№ҙйҖҡиҝҮжІӘиӮЎйҖҡе’Ңж·ұиӮЎйҖҡжё йҒ“еҮҖжөҒе…Ҙиө„йҮ‘310дәҝзҫҺе…ғпјҢйҖҡиҝҮеҗҲж јеўғеӨ–жңәжһ„жҠ•иө„иҖ…пјҲQFIIе’ҢRQFIIзӯүпјүжё йҒ“еҮҖжөҒе…Ҙ110дәҝзҫҺе…ғгҖӮеҸҰдёҖж–№йқўпјҢеҺ»е№ҙеӨ–е•ҶеҜ№еҚҺзӣҙжҺҘжҠ•иө„пјҲFDIпјүдёҠеҚҮиҮі2120зҫҺе…ғпјҢиҖҢдёӯеӣҪеҜ№еӨ–зӣҙжҺҘжҠ•иө„пјҲODIпјүеҲҷе°Ҹе№…йҷҚиҮі1100дәҝзҫҺе…ғпјҢе…Ёе№ҙзӣҙжҺҘжҠ•иө„еҮҖжөҒе…Ҙжү©еӨ§иҮі1030дәҝзҫҺе…ғгҖӮеҺ»е№ҙдёӯеӣҪеўғеӨ–йқһеұ…ж°‘еўһеҠ жҢҒжңүеўғеҶ…еӯҳж¬ҫ770дәҝзҫҺе…ғгҖӮж•ҙдҪ“иҖҢиЁҖпјҢ2020е№ҙеҢ…жӢ¬FDIеңЁеҶ…зҡ„еўғеӨ–иө„жң¬жөҒе…Ҙе…ұи®Ў5250дәҝзҫҺе…ғгҖӮ

еӨ®иЎҢж•°жҚ®жҳҫзӨәпјҢжҲӘжӯў2020е№ҙеә•пјҢеўғеӨ–жҠ•иө„иҖ…жҢҒжңүзҡ„еўғеҶ…дәәж°‘еёҒиӮЎзҘЁе’ҢеҖәеҲёи§„жЁЎеҗҲи®Ўдёә6.7дёҮдәҝе…ғгҖҒзӣёеҪ“дәҺ1.05дёҮдәҝзҫҺе…ғпјҲдәҢиҖ…еҚ жҜ”еҗ„дёә50%е·ҰеҸіпјүпјҢиҫғ2019е№ҙеўһеҠ 4000дәҝзҫҺе…ғд»ҘдёҠгҖӮеӨ–иө„жҢҒжңүзҡ„еўғеҶ…иӮЎзҘЁеёӮеҖјеҚ AиӮЎжөҒйҖҡжҖ»еёӮеҖјзҡ„жҜ”йҮҚиҫғ2019е№ҙжң«жҸҗй«ҳдәҶ1дёӘзҷҫеҲҶзӮ№иҮі5.3%пјҢжҢҒжңүзҡ„еўғеҶ…еҖәеҲёеёӮеҖјеҚ е…ЁеёӮеңәеҖәеҲёжүҳз®ЎжҖ»йҮҸзҡ„жҜ”йҮҚжҸҗй«ҳдәҶ0.7дёӘзҷҫеҲҶзӮ№иҮі3%гҖӮдёӯеҖәзҷ»жүҳз®Ўж•°жҚ®жҳҫзӨәпјҢеўғеӨ–жҠ•иө„иҖ…жҢҒжңүзҡ„еўғеҶ…еҖәеҲёеӨ§йғЁеҲҶжҳҜеӣҪеҖәпјҲ1.9дёҮдәҝе…ғпјҢеҚ еӣҪеҖәжүҳз®ЎжҖ»йҮҸзҡ„9%пјүе’Ңж”ҝзӯ–жҖ§й“¶иЎҢеҖәпјҲ9190дәҝе…ғпјүпјҢиҝҷеҫ—зӣҠдәҺеўғеҶ…еӨ–еҲ©е·®еҸҜи§ӮпјҢдёҚиҝҮеўғеӨ–жҠ•иө„иҖ…жҢҒжңүзҡ„йқһйҮ‘иһҚдјҒдёҡеҖәеҲёи§„жЁЎеҲҷеҚҒеҲҶжңүйҷҗгҖӮжңҖж–°зҡ„ж•°жҚ®жҳҫзӨәпјҢиҷҪ然д»Ҡе№ҙдёҖеӯЈеәҰеӣҪеҶ…йҮ‘иһҚеёӮеңәеҮәзҺ°дёҖе®ҡеӣһи°ғпјҢдҪҶеўғеӨ–жҠ•иө„иҖ…继з»ӯеўһжҢҒдәҶеўғеҶ…зҡ„дәәж°‘еёҒйҮ‘иһҚиө„дә§пјҢе…¶дёӯжҢҒжңүзҡ„еҖәеҲёеўһеҠ дәҶ2720дәҝе…ғпјҢAиӮЎеҢ—еҗ‘иө„йҮ‘еҮҖд№°е…Ҙ1000дәҝе…ғгҖӮ

дёҚиҝҮпјҢеҺ»е№ҙдёӯеӣҪеӨ–жұҮеӮЁеӨҮ规模仅еўһеҠ дәҶ260дәҝзҫҺе…ғпјҲеү”йҷӨеӣ зҫҺе…ғиө°ејұе’Ңжө·еӨ–иӮЎеҖәиө°ејәеёҰжқҘзҡ„820дәҝзҫҺе…ғзҡ„дј°еҖјж”¶зӣҠпјүпјҢиҝҷж„Ҹе‘ізқҖеҺ»е№ҙеҗҢж—¶еӯҳеңЁзқҖеӨ§и§„жЁЎиө„жң¬еӨ–жөҒгҖӮеҰӮжҲ‘们жӯӨеүҚжүҖиҝ°пјҢеӨ–жұҮеӮЁеӨҮеўһй•ҝжңүйҷҗзҡ„иғҢеҗҺжҳҜеўғеҶ…е®һдҪ“жҢҒжңүзҡ„еўғеӨ–иө„дә§еӨ§е№…еўһеҠ гҖҒд»ҘеҸҠеӣҪйҷ…收ж”Ҝе№іиЎЎпјҲBOPпјүдёӯеҮҖиҜҜе·®е’ҢйҒ—жјҸйЎ№еҮәзҺ°жҳҫи‘—жөҒеҮәгҖӮжңҖж–°зҡ„BOPж•°жҚ®д№ҹиҝӣдёҖжӯҘж”Ҝж’‘дәҶжҲ‘们зҡ„и§ӮзӮ№пјҢиЎЁжҳҺиө„жң¬еҸҢеҗ‘жөҒеҠЁжӣҙдёәжҙ»и·ғгҖҒ规模дёҠеҚҮжҲҗдёәдәҶж–°зҡ„еёёжҖҒгҖӮ

йқһFDIиө„жң¬жөҒеҮәеӨ§е№…еўһеҠ пјҢдё»иҰҒжқҘиҮӘдёӯеӣҪеҜ№еўғеӨ–зҡ„ж”ҫж¬ҫе’Ңеӯҳж¬ҫгҖҒд»ҘеҸҠеҜ№еӨ–иҜҒеҲёжҠ•иө„жҳҺжҳҫдёҠеҚҮгҖӮж №жҚ®жңҖж–°зҡ„BOPж•°жҚ®пјҢеҺ»е№ҙеңЁеўғеӨ–еҜ№еҚҺиҜҒеҲёжҠ•иө„жөҒе…Ҙ2550дәҝзҫҺе…ғзҡ„еҗҢж—¶пјҢеўғеҶ…е®һдҪ“еҜ№еӨ–иҜҒеҲёжҠ•иө„жөҒеҮә1670дәҝзҫҺе…ғпјҢдёҖеҚҠд»ҘдёҠжҳҜйҖҡиҝҮжІӘпјҲж·ұпјүжёҜйҖҡжҲ–еҹәйҮ‘дә’и®Өзҡ„еҪўејҸгҖӮиҝҷж„Ҹе‘ізқҖйҖҡиҝҮж•ҙдҪ“иҜҒеҲёжҠ•иө„еҮҖжөҒе…Ҙзҡ„иө„йҮ‘дёә870дәҝзҫҺе…ғгҖӮйҮ‘иһҚиҙҰжҲ·дёӢиө„жң¬жөҒеҮәжңҖеӨ§зҡ„дёҖйЎ№жҳҜвҖңе…¶д»–жҠ•иө„вҖқпјҢжөҒеҮә规模й«ҳиҫҫ3140дәҝзҫҺе…ғпјҲжҺҘиҝ‘2019е№ҙзҡ„6еҖҚпјүпјҢдё»иҰҒжҳҜеўғеҶ…银иЎҢеҜ№еўғеӨ–зҡ„жӢҶеҖҹе’ҢдјҒдёҡеӯҳж”ҫеўғеӨ–зҡ„еӯҳж¬ҫеўһеҠ пјҲеӯҳж¬ҫеҮҖжөҒеҮә1300дәҝзҫҺе…ғпјүпјӣдёәеўғеӨ–еҸ‘ж”ҫзҡ„иҙ·ж¬ҫеўһеҠ пјҲ1280дәҝзҫҺе…ғпјүпјӣеҮәеҸЈиө°ејәеёҰеҠЁеҮәеҸЈеә”收иҙҰж¬ҫзӯүиҙёжҳ“дҝЎиҙ·иө„дә§еўһеҠ пјҲ370дәҝзҫҺе…ғпјүгҖӮдёҠиҝ°иҫғеӨ§и§„жЁЎзҡ„иө„жң¬жөҒеҮәеҸҜиғҪжҳҜз”ұдәҺеҺ»е№ҙеӣҪеҶ…еӨ–иҙ§еёҒдҝЎиҙ·ж”ҝзӯ–е®ҪжқҫгҖҒз–«жғ…еҜјиҮҙеўғеӨ–еҸҠиҙёжҳ“дҝЎиҙ·йңҖжұӮеўһеҠ пјҢдё”дёӯеӣҪзҡ„иө„жң¬з®ЎеҲ¶д№ҹжңүжүҖж”ҫжқҫгҖӮе…¶дёӯпјҢеҜ№еўғеӨ–жңәжһ„зҡ„иҙ·ж¬ҫеӨ§е№…еўһеҠ еҸҜиғҪйғЁеҲҶжҳҜеӣ дёәеӣҪеҶ…银иЎҢеўһеҠ дәҶеҜ№жө·еӨ–еҲҶж”Ҝжңәжһ„зҡ„иҙ·ж¬ҫеҸ‘ж”ҫпјҢд»Ҙзј“и§ЈеңЁз–«жғ…еҶІеҮ»дёӢеҗҺиҖ…йқўдёҙзҡ„з»ҸиҗҘе’ҢжөҒеҠЁжҖ§еҺӢеҠӣгҖӮ

еҮҖиҜҜе·®дёҺйҒ—жјҸйЎ№дёӢжөҒеҮә规模жү©еӨ§гҖӮ继еҺ»е№ҙдёҖеӯЈеәҰзҪ•и§ҒеҪ•еҫ—жӯЈжөҒе…ҘеҗҺпјҢдәҢиҮіеӣӣеӯЈеәҰеҮҖиҜҜе·®дёҺйҒ—жјҸйЎ№жөҒеҮә规模дёҚж–ӯжү©еӨ§пјҢеҲҶеҲ«иҫҫеҲ°440дәҝгҖҒ580дәҝгҖҒ820дәҝзҫҺе…ғгҖӮдёҠиҝ°жөҒеҮә规模е’Ң2015е№ҙдёүеӯЈеәҰд»ҘеҸҠ2016е№ҙж—¶зӣёеҪ“пјҢдҪҶеҺ»е№ҙеёӮеңәеҜ№дёӯеӣҪз»ҸжөҺе’Ңдәәж°‘еёҒзҡ„йў„жңҹйғҪжҜ”жӯӨеүҚиҰҒеҘҪеҫ—еӨҡгҖӮеҗҢж—¶пјҢйҡҸзқҖеӣҪеҶ…иө„жң¬з®ЎеҲ¶иҫ№йҷ…ж”ҫжқҫпјҢеҸҜиғҪд»ҚжңүйғЁеҲҶйҖҡиҝҮзҒ°иүІжё йҒ“е®һзҺ°зҡ„иө„жң¬жөҒеҮәжңӘиў«з»ҹи®ЎгҖӮйҷӨжӯӨд№ӢеӨ–пјҢжҲ‘们и®ӨдёәдёӯеӣҪиө„жң¬жөҒеҠЁе’ҢеҜ№еӨ–иҙёжҳ“еӯҳеңЁеҰӮдёӢзү№еҫҒпјҢжҲ–и®ёеҸҜд»ҘйғЁеҲҶи§ЈйҮҠдёәд»Җд№ҲеҮҖиҜҜе·®е’ҢйҒ—жјҸйЎ№дёӢжөҒеҮәжҢҒз»ӯжү©еӨ§гҖӮ

еҺ»е№ҙйҖҡиҝҮжІӘпјҲж·ұпјүжёҜйҖҡпјҲеҮҖд№°е…ҘAиӮЎ310дәҝзҫҺе…ғпјүгҖҒеҖәеҲёйҖҡгҖҒRQFIIжөҒе…Ҙзҡ„иө„йҮ‘еӨ§е№…еўһеҠ пјҢиҖҢиҝҷйғЁеҲҶиө„йҮ‘жҳҜд»Ҙдәәж°‘еёҒзҡ„еҪўејҸжөҒе…ҘиҖҢйқһеӨ–еёҒпјҢиҷҪ然дҪ“зҺ°еңЁBOPз»ҹи®Ўж•°жҚ®дёӯпјҢдҪҶеҜ№еӨ–жұҮеӮЁеӨҮжІЎжңүеҪұе“ҚгҖӮ

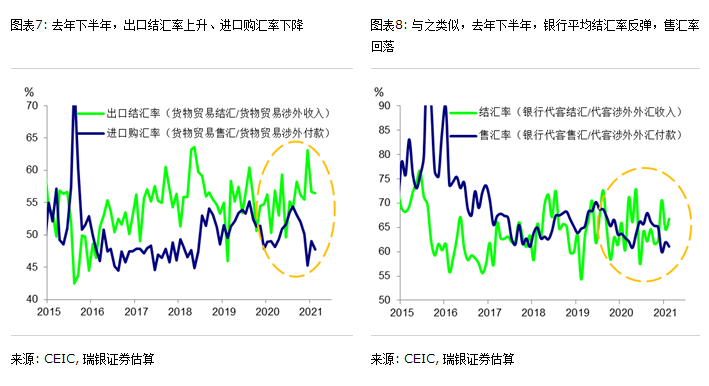

еҺ»е№ҙдәҢиҮідёүеӯЈеәҰпјҢ银иЎҢз»“жұҮзҺҮдёӢйҷҚгҖҒе”®жұҮзҺҮдёҠеҚҮпјҢиЎЁжҳҺеҗҢжңҹеҮәеҸЈе•Ҷе’Ңе…¶д»–дјҒдёҡзҡ„еўғеӨ–收е…ҘеҸҜиғҪжӣҙеӨҡз•ҷеӯҳеңЁеўғеӨ–гҖҒжҲ–жІЎжңүе…‘жҚўдёәдәәж°‘еёҒгҖӮдёҚиҝҮпјҢеҺ»е№ҙеӣӣеӯЈеәҰе’Ңд»Ҡе№ҙ1-2жңҲпјҢ银иЎҢз»“е”®жұҮзҺҮиө°еҠҝе·ІиҫғдәҢдёүеӯЈеәҰжңүжүҖеҸҚиҪ¬гҖӮ

ж №жҚ®йҮ‘иһҚжңәжһ„еӨ–жұҮдҝЎиҙ·ж”¶ж”ҜиЎЁдёӯжқҘжәҗж–№зҡ„вҖңе…¶д»–вҖқйЎ№зӣ®дј°з®—пјҢеҺ»е№ҙдәҢеӯЈеәҰ银иЎҢиҮӘиә«жҢҒжңүзҡ„еӨ–жұҮеӨҙеҜёеҸҜиғҪеўһеҠ дәҶ500-600дәҝзҫҺе…ғпјҲжңӘеҮәе”®з»ҷеӨ®иЎҢпјҢеӣ жӯӨдёҚдҪ“зҺ°еңЁеӨ–жұҮеӮЁеӨҮдёӯпјүпјҢдёҚиҝҮдёүеӣӣеӯЈеәҰиҜҘйЎ№зӣ®еҲҶеҲ«дёӢйҷҚдәҶ80дәҝе’Ң470дәҝзҫҺе…ғпјҢеҸҜиғҪйғЁеҲҶжҳҜз”ұдәҺдәәж°‘еёҒеӨ§е№…еҚҮеҖјдҪҝеҫ—银иЎҢиҝӣиЎҢдәҶзӣёе…ізҡ„еӨҙеҜёи°ғж•ҙгҖӮ

еӨ®иЎҢеҸҜиғҪйҷҚдҪҺдәҶжӯӨеүҚеҮ е№ҙдёәзј“еҶІдәәж°‘еёҒиҙ¬еҖјеҺӢеҠӣиҖҢе»әз«Ӣзҡ„жҺүжңҹеӨҙеҜёпјҢдёҚиҝҮиҝҷ并дёҚдҪ“зҺ°еңЁеӨ®иЎҢе’ҢеӣҪеҶ…银иЎҢзҡ„иө„дә§иҙҹеҖәиЎЁдёӯпјҢд»ҘеҸҠеӣҪйҷ…еӮЁеӨҮе’ҢеӨ–еёҒжөҒеҠЁжҖ§ж•°жҚ®жЁЎжқҝдёӯгҖӮеӨ®иЎҢиҝӣиЎҢдёҠиҝ°ж“ҚдҪңеҸҜиғҪж¶ҲиҖ—дәҶдёҖйғЁеҲҶеӨ–жұҮеӮЁеӨҮпјҢеӣ жӯӨд№ҹеҜјиҮҙеӨ–жұҮеӮЁеӨҮеўһй•ҝиҫғдёәжңүйҷҗгҖӮ

иө„жң¬жөҒеҠЁе’Ңдәәж°‘еёҒжұҮзҺҮжңүдҪ•еҸҜжңҹпјҹ

иө„жң¬еҸҢеҗ‘жөҒеҠЁи§„жЁЎжү©еӨ§пјҢеҮҖжөҒеҮәиҫғдёәжё©е’ҢгҖӮеҺ»е№ҙпјҢдёӯеӣҪз»ҸеёёиҙҰжҲ·йЎәе·®жҳҺжҳҫеўһеҠ пјҲдёҚиҝҮе…¶еҚ GDPзҡ„жҜ”йҮҚд»…дёә1.9%пјүпјҢFDIеҮҖжөҒе…ҘпјҲзӣёеҪ“дәҺGDPзҡ„0.7%пјүе°Ҹе№…еўһеҠ пјҢеҗҢж—¶е…¶д»–иө„жң¬еҮҖжөҒеҮәпјҲзӣёеҪ“дәҺGDPзҡ„2.4%пјүжҳҫи‘—еўһеӨҡгҖӮиҝҷиЎЁжҳҺиҝҮеҺ»дёҖе№ҙдёӯеӣҪеҪўжҲҗдәҶеӣҪйҷ…收ж”Ҝжӣҙи¶Ӣе№іиЎЎгҖҒе®ҳж–№еӨ–жұҮеӮЁеӨҮ规模еҹәжң¬зЁіе®ҡгҖҒиө„жң¬еҸҢеҗ‘жөҒеҠЁжӣҙдёәжҙ»и·ғ规模жү©еӨ§зҡ„ж–°еёёжҖҒгҖӮеҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢиө„жң¬жөҒеҮәзҡ„еўһеҠ дё»иҰҒжҳҜеўғеҶ…йқһж”ҝеәңзұ»е®һдҪ“еӨ§е№…еўһжҢҒдәҶеўғеӨ–иө„дә§пјҢе°Өе…¶жҳҜеҜ№еӨ–иҜҒеҲёжҠ•иө„гҖҒиҙ·ж¬ҫеҸ‘ж”ҫе’ҢеўғеӨ–еӯҳж¬ҫпјӣеҪ“然еҗҢж—¶еўғеӨ–иө„йҮ‘д№ҹеӨ§е№…жөҒе…ҘеӣҪеҶ…гҖӮдёҺд№ӢзӣёеҜ№пјҢеӣҪйҷ…жҠ•иө„еӨҙеҜёиЎЁпјҲIIPпјүж•°жҚ®жҳҫзӨәпјҢжҲӘжӯў2020е№ҙеә•пјҢдёӯеӣҪеҜ№еӨ–иҜҒеҲёжҠ•иө„дҪҷйўқдёә9000дәҝзҫҺе…ғпјҢжҜ”2019е№ҙеўһеҠ дәҶ2420дәҝзҫҺе…ғд»ҘдёҠпјҢиҖҢеҜ№еӨ–вҖңе…¶д»–жҠ•иө„вҖқпјҲеҜ№еӨ–иҙ·ж¬ҫгҖҒеўғеӨ–еӯҳж¬ҫзӯүпјүдҪҷйўқд№ҹеўһеҠ дәҶ2920дәҝзҫҺе…ғиҮі2дёҮдәҝзҫҺе…ғгҖӮеҗҢж—¶пјҢеўғеӨ–еҜ№еҚҺиҜҒеҲёжҠ•иө„дҪҷйўқеўһеҠ дәҶ5020дәҝзҫҺе…ғиҮі1.95дёҮдәҝзҫҺе…ғгҖӮ

жҲ‘们预计д»Ҡе№ҙеӣҪйҷ…收ж”Ҝе°Ҷ延з»ӯиҝҷз§Қж–°еёёжҖҒпјҢеҗҢж—¶еҜ№еӨ–ејҖж”ҫиҝӣдёҖжӯҘжү©еӨ§гҖҒиө„жң¬з®ЎеҲ¶з»§з»ӯе°Ҹе№…ж”ҫжқҫгҖӮз»ҸеёёиҙҰжҲ·дҝқжҢҒе°Ҹе№…йЎәе·®гҖҒFDI继з»ӯеҮҖжөҒе…ҘгҖҒиө„жң¬еҮҖжөҒеҮә规模温е’ҢпјҲдҪҶеҸҢеҗ‘жөҒеҠЁжӣҙдёәжҙ»и·ғ规模жү©еӨ§пјүпјҢиҝҷдёҖж–°еёёжҖҒжңүжңӣеңЁд»Ҡе№ҙеҫ—д»Ҙ延з»ӯгҖӮжҲ‘们预计д»Ҡе№ҙеҮәеҸЈе°ҶдҝқжҢҒзЁіеҒҘпјҢеҶ…йңҖжҳҺжҳҫеӣһжҡ–пјҢеўғеӨ–ж—…жёёжҒўеӨҚиҫғж…ўпјҢз»ҸеёёиҙҰжҲ·йЎәе·®еҚ GDPжҜ”йҮҚеҸҜиғҪе°Ҹе№…йҷҚиҮі1.7%гҖӮжӯӨеӨ–пјҢдёӯеӣҪеёӮеңә规模еҸҜи§ӮгҖҒдҫӣеә”й“ҫйҹ§жҖ§иҫғејәгҖҒеҹәзЎҖи®ҫж–Ҫиҫғдёәе®Ңе–„гҖҒеёӮеңәеҮҶе…Ҙй—Ёж§ӣйҖҗжӯҘйҷҚдҪҺпјҢиҝҷдәӣйғҪеә”жңүеҠ©дәҺ继з»ӯеҗёеј•жӣҙеӨҡFDIжөҒе…ҘгҖӮеҗҢж—¶пјҢдёӯеӣҪд№ҹеә”дјҡиҝӣдёҖжӯҘејҖж”ҫеӣҪеҶ…йҮ‘иһҚеёӮеңәпјҢеҗёеј•жӣҙеӨҡеўғеӨ–жҠ•иө„иҖ…еўһеҠ еҜ№еҚҺиҜҒеҲёжҠ•иө„гҖӮеҸҰдёҖж–№йқўпјҢиҖғиҷ‘еҲ°дәәж°‘еёҒжұҮзҺҮзӣёеҜ№еҒҸејәпјҢж”ҝеәңйҖҗжӯҘжҺЁиҝӣдәәж°‘еёҒеӣҪйҷ…еҢ–пјҢд»ҘеҸҠеӣҪеҶ…еұ…ж°‘зҡ„еўғеӨ–еӨҡе…ғеҢ–иө„дә§й…ҚзҪ®йңҖжұӮпјҢиө„жң¬з®ЎеҲ¶еҸҜиғҪдјҡиҝӣдёҖжӯҘе°Ҹе№…ж”ҫжқҫпјҢеҢ…жӢ¬жү©еӨ§QDIIйўқеәҰпјҢеҠ ејәиӮЎзҘЁ/еҖәеҲёеёӮеңәзҡ„дә’иҒ”дә’йҖҡпјҲе°Өе…¶жҳҜеҚ—еҗ‘йҖҡзӯүпјүпјҢеўһеҠ еҜ№еӨ–зӣҙжҺҘжҠ•иө„е’ҢеҜ№еӨ–иҙ·ж¬ҫпјҢз ”з©¶жҺЁиҝӣж”ҫжқҫеҜ№еўғеҶ…дёӘдәәејҖеұ•еўғеӨ–иҜҒеҲёгҖҒдҝқйҷ©зӯүжҠ•иө„зҡ„з®ЎжҺ§гҖӮеӣ жӯӨпјҢжҲ‘们预计пјҢд»Ҡе№ҙд№ғиҮід№ӢеҗҺиө„жң¬зҡ„еҸҢеҗ‘жөҒеҠЁи§„жЁЎеҸҜиғҪйғҪдјҡиҫғеӨ§гҖӮ

дәәж°‘еёҒеҸҜиғҪ继з»ӯеҒҸејәпјҢдё”еҸҢеҗ‘жіўеҠЁеўһеҠ гҖӮ继еҺ»е№ҙдёӢеҚҠе№ҙдәәж°‘еёҒеӨ§е№…еҚҮеҖјеҗҺпјҢеӨ®иЎҢе°Ҷиҝңжңҹе”®жұҮдёҡеҠЎзҡ„еӨ–жұҮйЈҺйҷ©еҮҶеӨҮйҮ‘зҺҮд»ҺжӯӨеүҚзҡ„20%дёӢи°ғиҮі0%пјҢеҗҢж—¶е®Јеёғж·ЎеҮәдҪҝз”Ёдәәж°‘еёҒеҜ№зҫҺе…ғдёӯй—ҙд»·жЁЎеһӢдёӯзҡ„вҖңйҖҶе‘Ёжңҹеӣ еӯҗвҖқгҖӮиҝҮеҺ»еҮ дёӘжңҲеӨ®иЎҢиҝҳйҷҶз»ӯжҺЁеҮәзӣёе…іжҺӘж–Ҫйј“еҠұеўғеҶ…дјҒдёҡеҗ‘еўғеӨ–ж”ҫж¬ҫпјҢ并йҷҚдҪҺдәҶеўғеҶ…дјҒдёҡе’Ң银иЎҢзҡ„еўғеӨ–иһҚиө„дёҠйҷҗгҖӮжңқеүҚзңӢпјҢжҲ‘们预计еңЁеӨҡдёӘеҹәжң¬йқўеӣ зҙ зҡ„ж”Ҝж’‘дёӢпјҲз»ҸеёёиҙҰжҲ·дҝқжҢҒйЎәе·®гҖҒеўғеӨ–еҜ№еҚҺиҜҒеҲёжҠ•иө„жӣҙеӨҡжөҒе…ҘзӯүпјүпјҢдәәж°‘еёҒжұҮзҺҮеҸҜиғҪеӨ§иҮҙдјҒзЁігҖҒеҜ№зҫҺе…ғ继з»ӯдҝқжҢҒејәеҠҝгҖӮдёҚиҝҮпјҢйғЁеҲҶж”Ҝж’‘еӣ зҙ еҸҜиғҪдёҚеҰӮеҺ»е№ҙжңүеҲ©пјҢеҢ…жӢ¬з»ҸеёёиҙҰжҲ·йЎәе·®еҸҜиғҪзј©е°ҸгҖҒдёӯзҫҺеҲ©е·®з»§з»ӯ收зӘ„зӯүпјҢиҝҷеҸҜиғҪдҪҝеҫ—дәәж°‘еёҒиө„дә§зҡ„зӣёеҜ№еҗёеј•еҠӣдёҚеҰӮеҺ»е№ҙгҖӮеҸҰеӨ–пјҢеҰӮжһңзҫҺе…ғи¶…йў„жңҹеҚҮеҖјпјҢдәәж°‘еёҒжұҮзҺҮд№ҹеҸҜиғҪжүҝеҺӢгҖӮжҲ‘们дҫқ然预计д»Ҡе№ҙеә•дәәж°‘еёҒеҜ№зҫҺе…ғжұҮзҺҮеңЁ6.4е·ҰеҸіпјҢ并еҸҜиғҪеңЁзҫҺе…ғеҜ№дё»иҰҒиҙ§еёҒжұҮзҺҮиө°еҠҝзҡ„жҺЁеҠЁдёӢе®Ҫе№…жіўеҠЁгҖӮ

|  зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°

зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°  2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў

2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ

дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ

еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ

д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё

еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶

е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶ иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү©

иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү© еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ

еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ–

жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ– еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ

еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ

дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ