马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

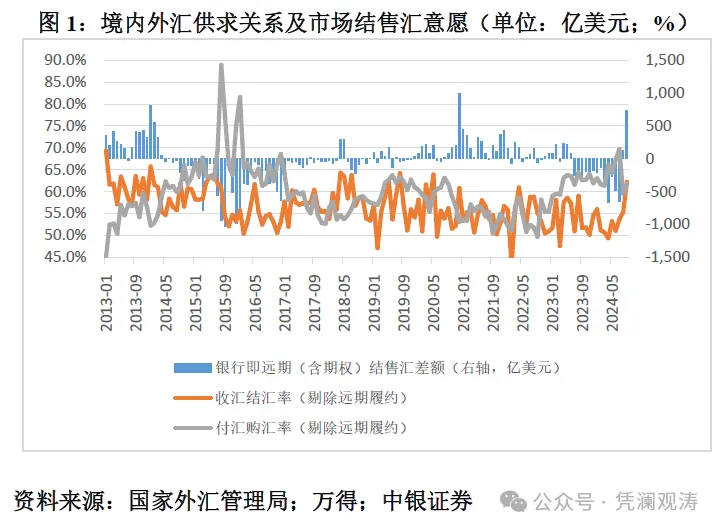

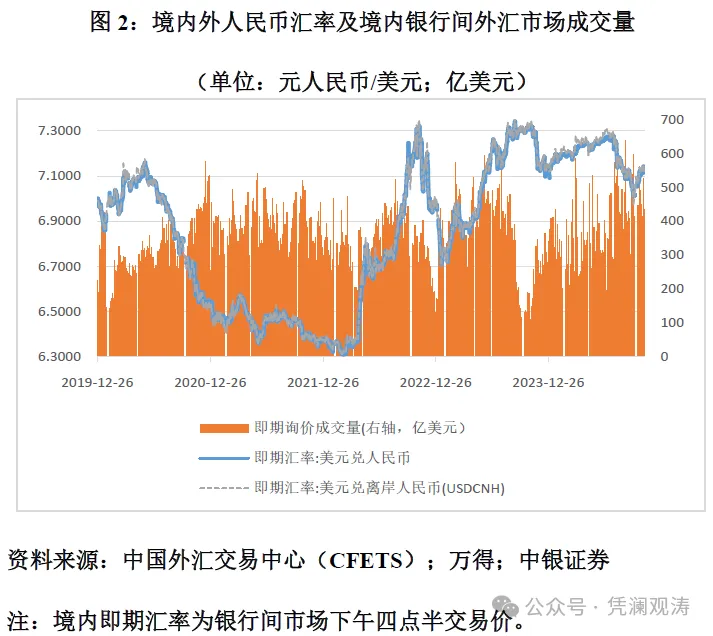

з®Ўж¶ӣ зі»дёӯ银еӣҪйҷ…е…ЁзҗғйҰ–еёӯз»ҸжөҺеӯҰ家гҖҒдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢ 9жңҲд»ҪпјҢеңЁжө·еӨ–зҫҺиҒ”еӮЁйҰ–ж¬ЎйҷҚжҒҜеҰӮжңҹиҖҢиҮігҖҒеӣҪеҶ…дёҖжҸҪеӯҗи¶…йў„жңҹйҮ‘иһҚж”ҜжҢҒж”ҝзӯ–дёҫжҺӘеҮәеҸ°зҡ„иғҢжҷҜдёӢпјҢдәәж°‘еёҒжұҮзҺҮпјҲеҰӮйқһзү№жҢҮпјҢжң¬ж–ҮеқҮжҢҮдәәж°‘еёҒеҜ№зҫҺе…ғжұҮзҺҮпјү延з»ӯдәҶ7жңҲеә•д»ҘжқҘзҡ„еҸҚеј№иЎҢжғ…гҖӮеҲ°9жңҲеә•пјҢеўғеҶ…дёӯй—ҙд»·еҸҠеўғеҶ…еӨ–дәӨжҳ“д»·йғҪ收еӨҚе№ҙеҶ…и·Ңе№…пјҢдё”еқҮеҚҮиҮі7.0жҜ”1йҷ„иҝ‘пјҢеўғеӨ–дәәж°‘еёҒдәӨжҳ“д»·пјҲCNHпјүиҝҳеӨҡж¬ЎеҚҮз ҙ7.0гҖӮ然иҖҢпјҢиҝӣе…Ҙ10жңҲд»Ҫд»ҘжқҘпјҢдәәж°‘еёҒжңӘиғҪ延з»ӯеҸҚеј№иө°еҠҝгҖӮеҲ°10жңҲеә•пјҢеўғеҶ…дёӯй—ҙд»·е’ҢеҚіжңҹжұҮзҺҮпјҲжҢҮ银иЎҢй—ҙеӨ–жұҮеёӮеңәдёӢеҚҲеӣӣзӮ№еҚҠзҡ„дәӨжҳ“д»·пјүеҲҶеҲ«ж”¶еңЁ7.1250е’Ң7.1160пјҢиҫғдёҠжңҲеә•еҲҶеҲ«дёӢи·Ң1.65%е’Ң1.41%пјҢеҲҶеҲ«еҪ•еҫ—2023е№ҙ7жңҲе’Ң8жңҲд»ҘжқҘжңҖеӨ§и·Ңе№…пјӣCNH收еңЁ7.1217пјҢдёӢи·Ң1.62%пјҢеҪ•еҫ—2023е№ҙ9жңҲд»ҘжқҘжңҖеӨ§и·Ңе№…гҖӮ笔иҖ…д№ӢеүҚе…ідәҺеҪ“еүҚдәәж°‘еёҒжұҮзҺҮжҳҜеҸҢеҗ‘жіўеҠЁиҖҢйқһеҚ•иҫ№еҚҮеҖјзҡ„еҲӨж–ӯиў«иҜҒе®һпјҲиҜҰи§ҒгҖҠз®Ўж¶ӣпјҡжң¬иҪ®дәәж°‘еёҒжұҮзҺҮеҸҚеј№з”ұеёӮеңәй©ұеҠЁпјҢ并йқһжңүе…іж–№йқўж•…ж„Ҹеј•еҜјгҖӢпјүгҖӮ жңүдәӣдјҒдёҡеҸҜиғҪдҪҺдј°дәҶдәәж°‘еёҒеӣһж’Өзҡ„йЈҺйҷ© жң¬иҪ®дәәж°‘еёҒеҸҚеј№е§ӢдәҺ7жңҲ25ж—ҘпјҢдҪҶеҪ“жңҲеӨ–жұҮдҫӣжұӮеӨұиЎЎдҫқ然дёҘйҮҚгҖӮ7жңҲд»ҪпјҢеҸҚжҳ еўғеҶ…дё»иҰҒеӨ–жұҮдҫӣжұӮе…ізі»зҡ„银иЎҢеҚіиҝңжңҹпјҲеҗ«жңҹжқғпјүз»“е”®жұҮпјҲдёӢз§°вҖң银иЎҢз»“е”®жұҮвҖқпјүзҙҜи®ЎйҖҶе·®653дәҝзҫҺе…ғпјҢзҺҜжҜ”еўһй•ҝ36.5%пјҢ延з»ӯдәҶ2023е№ҙ7жңҲд»ҘжқҘжҢҒз»ӯйҖҶе·®зҡ„еұҖйқўгҖӮеҗҢжңҹпјҢеү”йҷӨиҝңжңҹеұҘзәҰзҡ„收жұҮз»“жұҮзҺҮдёә53.7%пјҢзҺҜжҜ”е°Ҹе№…дёҠеҚҮ2.5дёӘзҷҫеҲҶзӮ№пјӣд»ҳжұҮиҙӯжұҮзҺҮ69.7%пјҢзҺҜжҜ”е°Ҹе№…дёҠеҚҮ2.4дёӘзҷҫеҲҶзӮ№пјҲи§Ғеӣҫ1пјүгҖӮ

7жңҲд»ҪпјҢеёӮеңәз»“е”®жұҮж„Ҹж„ҝзҺҜжҜ”еҸҳеҠЁдёҚеӨ§пјҢжҲ–жҳҜеӣ дёәдәәж°‘еёҒеҸҚеј№жқҘеҫ—жҜ”иҫғзӘҒ然пјҢж—¶й—ҙд№ҹжҜ”иҫғйқ еҗҺгҖӮеҪ“жңҲ22ж—ҘпјҢдёӯеӣҪдәә民银иЎҢпјҲдёӢз§°вҖңеӨ®иЎҢвҖқпјүдёӢи°ғ7еӨ©йҖҶеӣһиҙӯеҲ©зҺҮеҸҠ1е№ҙе’Ң5е№ҙжңҹиҙ·ж¬ҫеёӮеңәжҠҘд»·еҲ©зҺҮпјҲLPRпјүпјҢ24ж—ҘеҚіжңҹжұҮзҺҮиҝҳеҲӣдёӢ7.2760зҡ„е№ҙеҶ…ж–°дҪҺгҖӮ25ж—ҘпјҢеӨ®иЎҢдёӢи°ғ1е№ҙжңҹдёӯжңҹеҖҹиҙ·дҫҝеҲ©пјҲMLFпјүеҲ©зҺҮпјҢжң¬д»Ҙдёәдәәж°‘еёҒе°ҶиҝӣдёҖжӯҘжүҝеҺӢпјҢжІЎжғіеҲ°еҚҙдёҚи·ҢеҸҚж¶ЁгҖӮдёҚиҝҮпјҢеҲ°жңҲеә•еҸҚеј№д№ҹд»…жңү5дёӘдәӨжҳ“ж—ҘгҖӮе…ЁжңҲпјҢдёӯй—ҙд»·е’ҢеҚіжңҹжұҮзҺҮеҲҶеҲ«дёӢи·Ң0.11%гҖҒдёҠж¶Ё0.55%пјҢжңҲеқҮдёӯй—ҙд»·е’ҢеҚіжңҹжұҮзҺҮеҲҶеҲ«зҺҜжҜ”дёӢи·Ң0.22%гҖҒ0.10%гҖӮжҳҫ然пјҢдјҒдёҡеҜ№дәҺдәәж°‘еёҒеҚҮеҖјйғҪжңүзӮ№жҺӘжүӢдёҚеҸҠпјҢйҡҫе…Қе°ҶдҝЎе°Ҷз–‘пјҢд»…иҜ•жҺўжҖ§ең°и°ғж•ҙдәҶдәӨжҳ“зӯ–з•ҘгҖӮйғЁеҲҶжҢҒжұҮдјҒдёҡйҖўй«ҳз»“жұҮе’ҢйғЁеҲҶз”ЁжұҮдјҒдёҡйҖўдҪҺиҙӯжұҮзҡ„ж“ҚдҪңпјҢеҜјиҮҙеёӮеңәз»“е”®жұҮж„Ҹж„ҝеҗҢеҗ‘еҸҳеҢ–пјҢд»ҳжұҮиҙӯжұҮзҺҮд»Қй«ҳеҮә收жұҮз»“жұҮзҺҮ16.0дёӘзҷҫеҲҶзӮ№пјҢе·®еҖјдёә2013е№ҙ1жңҲд»ҘжқҘзҡ„第95.6зҷҫеҲҶдҪҚгҖӮеҗҢжңҹпјҢ银иЎҢз»“е”®жұҮдҫқ然е‘ҲзҺ°иҫғеӨ§йҖҶе·®пјҢжҺ’еҗҚеҸІдёҠ第е…ӯпјҢдёә2022е№ҙжң¬иҪ®дәәж°‘еёҒжұҮзҺҮи°ғж•ҙд»ҘжқҘж¬Ўй«ҳпјҢд»…ж¬ЎдәҺ2024е№ҙ4жңҲзҡ„669дәҝзҫҺе…ғпјҲи§Ғеӣҫ1пјүгҖӮ8жңҲд»ҪпјҢдәәж°‘еёҒ继з»ӯеҸҚеј№пјҢеўғеҶ…еӨ–жұҮдҫӣжұӮе…ізі»д№ҹиҝӣдёҖжӯҘеҘҪиҪ¬гҖӮе…ЁжңҲпјҢдёӯй—ҙд»·е’ҢеҚіжңҹжұҮзҺҮеҲҶеҲ«дёҠж¶Ё0.31%гҖҒ1.95%пјҢжңҲеқҮдёӯй—ҙд»·е’ҢеҚіжңҹжұҮзҺҮеҲҶеҲ«зҺҜжҜ”дёӢи·Ң0.04%гҖҒдёҠж¶Ё1.54%гҖӮеҪ“жңҲпјҢ银иЎҢз»“е”®жұҮз”ұйҖҶе·®иҪ¬дёәйЎәе·®132дәҝзҫҺе…ғпјҢз»Ҳз»“дәҶиҝһз»ӯ13дёӘжңҲзҡ„йҖҶе·®ж јеұҖгҖӮеҗҢжңҹпјҢ收жұҮз»“жұҮзҺҮдёә55.4%пјҢзҺҜжҜ”е°Ҹе№…дёҠеҚҮ1.8дёӘзҷҫеҲҶзӮ№пјӣд»ҳжұҮиҙӯжұҮзҺҮ59.6%пјҢзҺҜжҜ”еӨ§е№…еӣһиҗҪ10.1дёӘзҷҫеҲҶзӮ№пјҲи§Ғеӣҫ1пјүгҖӮз”ұдёҠеҸҜи§ҒпјҢ8жңҲд»ҪпјҢеўғеҶ…дәәж°‘еёҒдәӨжҳ“д»·иө°еҫ—жҜ”иҫғејәпјҢиҖҢдёӯй—ҙ价继з»ӯејұеҠҝж•ҙзҗҶпјҢз”ҡиҮіеҪ“жңҲ13ж—ҘиҝҳеҲӣдёӢ7.1479зҡ„е№ҙеҶ…ж–°дҪҺгҖӮз”ұдәҺдёӯй—ҙд»·жҢҒзЁіпјҢжҢҒжұҮдјҒдёҡеҜ№дәҺдәәж°‘еёҒеҚҮеҖјд»ҚжңүдәӣеҚҠдҝЎеҚҠз–‘пјҢз»“жұҮж„Ҹж„ҝзҺҜжҜ”е°Ҹе№…еўһејәпјӣдәӨжҳ“д»·иө°ејәпјҢз”ЁжұҮдјҒдёҡжӣҙеҠ зӣёдҝЎдәәж°‘еёҒеҸҚиҪ¬зҡ„ж•…дәӢпјҢйҮҮеҸ–дәҶжҢҒеёҒи§Ӯжңӣзҡ„жҖҒеәҰпјҢиҙӯжұҮеҠЁжңәеӨ§е№…еҮҸејұгҖӮиҝҷеҜјиҮҙд»ҳжұҮиҙӯжұҮзҺҮд»…й«ҳеҮә收жұҮз»“жұҮзҺҮ4.1дёӘзҷҫеҲҶзӮ№пјҢе·®еҖјзҺҜжҜ”еӨ§е№…收ж•ӣ11.9дёӘзҷҫеҲҶзӮ№пјҢйҷҚиҮі2023е№ҙ3жңҲд»ҘжқҘж–°дҪҺпјҢжҺЁеҠЁй“¶иЎҢз»“е”®жұҮе·®йўқйҖҶиҪ¬пјҲи§Ғеӣҫ1пјүгҖӮ9жңҲд»ҪпјҢеңЁеҶ…еӨ–йғЁеҲ©еҘҪе…ұжҢҜзҡ„дҪңз”ЁдёӢпјҢдәәж°‘еёҒеҠ йҖҹеҚҮеҖјгҖӮе…ЁжңҲпјҢдёӯй—ҙд»·е’ҢеҚіжңҹжұҮзҺҮеҲҶеҲ«дёҠж¶Ё1.50%гҖҒ1.03%пјҢжңҲеқҮдёӯй—ҙд»·е’ҢеҚіжңҹжұҮзҺҮеҲҶеҲ«зҺҜжҜ”дёҠж¶Ё0.78%гҖҒ1.05%гҖӮеҪ“жңҲпјҢ银иЎҢз»“е”®жұҮйЎәе·®еўһиҮі731дәҝзҫҺе…ғпјҢжҺ’еҗҚеҸІдёҠ第дёүпјҲд»…ж¬ЎдәҺ2020е№ҙ12жңҲзҡ„984дәҝзҫҺе…ғе’Ң2014е№ҙ1жңҲзҡ„803дәҝзҫҺе…ғпјүгҖӮеҗҢжңҹпјҢ收жұҮз»“жұҮзҺҮдёә62.2%пјҢзҺҜжҜ”еӨ§е№…дёҠеҚҮ6.8дёӘзҷҫеҲҶзӮ№пјӣд»ҳжұҮиҙӯжұҮзҺҮ61.8%пјҢзҺҜжҜ”е°Ҹе№…дёҠеҚҮ2.2дёӘзҷҫеҲҶзӮ№пјҲи§Ғеӣҫ1пјүгҖӮ9жңҲд»Ҫдёӯй—ҙд»·еҝ«йҖҹиө°ејәдёҖе®ҡзЁӢеәҰдёҠеҠ еү§дәҶжҢҒжұҮдјҒдёҡзҡ„еҚҮеҖјжҒҗж…ҢпјҢиҝҷдәӣдјҒдёҡжҳҺжҳҫеҠ еӨ§дәҶеӨ–жұҮжҠӣе”®зҡ„еҠӣеәҰгҖӮиҖҢз”ЁжұҮдјҒдёҡеҲҷеңЁеҚіжңҹжұҮзҺҮиҝһж¶ЁдёүдёӘжңҲеҗҺйҖүжӢ©дәҶиҗҪиўӢдёәе®үпјҢе°Ҹе№…еўһеҠ дәҶйҖўдҪҺиҙӯжұҮгҖӮе°Өе…¶жҳҜ9жңҲ25ж—Ҙд»ҘжқҘпјҢCNHеӨҡж¬ЎеҚҮз ҙ7.0пјҢиҖҢеўғеҶ…дәәж°‘еёҒдәӨжҳ“д»·пјҲCNYпјүзҙ§е®ҲеңЁ7.01дёҠж–№пјҢжҲ–ејәеҢ–дәҶеёӮеңәз»“е”®жұҮеҠЁжңәгҖӮ9жңҲ25иҮі9жңҲ30ж—ҘпјҢеўғеҶ…银иЎҢй—ҙеӨ–жұҮеёӮеңәж—ҘеқҮеҚіжңҹиҜўд»·жҲҗдәӨйҮҸдёә513дәҝзҫҺе…ғпјҢиҫғ9жңҲеҲқиҮі9жңҲ24ж—Ҙж—ҘеқҮжҲҗдәӨеўһй•ҝ23.5%пјҲи§Ғеӣҫ2пјүгҖӮиҝҷеҜјиҮҙд»ҳжұҮиҙӯжұҮзҺҮ2022е№ҙ10жңҲд»ҘжқҘйҰ–ж¬ЎдҪҺдәҺ收жұҮз»“жұҮзҺҮпјҢдәҢиҖ…е·®еҖјдёә-0.5дёӘзҷҫеҲҶзӮ№пјҢжҺЁеҠЁз»“е”®жұҮйЎәе·®иҝӣдёҖжӯҘжү©еӨ§пјҲи§Ғеӣҫ1пјүгҖӮ

еӨ–еӣҙеӣ зҙ жҳҜдәәж°‘еёҒ继з»ӯеҸҚеј№зҡ„дё»иҰҒжӢ–зҙҜ 9жңҲеә•пјҢ笔иҖ…жӣҫеңЁдёҖдёӘи®әеқӣдёҠжҳҺзЎ®жҸҗеҮәпјҢвҖңдёҚиҰҒеҰ„иЁҖж–°е‘ЁжңҹпјҢиҖҢиҰҒйҖӮеә”ж–°еёёжҖҒвҖқгҖӮз”ұдәҺеҶ…еӨ–йғЁиҝҳжңүеҫҲеӨҡдёҚзЎ®е®ҡжҖ§пјҢдәәж°‘еёҒжұҮзҺҮжӣҙеӨҡжҳҜд»ҺиҝҮеҺ»зҡ„еҚ•иҫ№иҪ¬еҗ‘дәҶеҸҢеҗ‘жіўеҠЁгҖӮе…¶дёӯпјҢд»ҺеӨ–йғЁзңӢпјҢе°Ҫз®Ў9жңҲд»ҪзҫҺиҒ”еӮЁеҗҜеҠЁдәҶйҰ–ж¬ЎйҷҚжҒҜпјҢдё”жҳҜ超常规зҡ„50дёӘеҹәзӮ№пјҢдҪҶзҫҺиҒ”еӮЁдё»еёӯйІҚеЁҒе°”д№ҹе‘ҠиҜүеӨ§е®¶дёҚиҰҒе°Ҷе…¶и§Ҷдёәж–°еёёжҖҒпјҢжңӘжқҘзҫҺиҒ”еӮЁйҷҚжҒҜеҸҜиғҪеҠ еҝ«гҖҒж”ҫж…ўз”ҡиҮіжҡӮеҒңйҷҚжҒҜгҖӮеҪ“ж—¶пјҢ笔иҖ…иЎЁзӨәпјҢиҝҷиҪ®йҷҚжҒҜе‘ЁжңҹеҗҜеҠЁеҗҺпјҢзҫҺеӣҪз»ҸжөҺдјҡжңүвҖңиҪҜзқҖйҷҶвҖқвҖңзЎ¬зқҖйҷҶвҖқе’ҢвҖңдёҚзқҖйҷҶвҖқдёүз§Қжғ…еҪўгҖӮеңЁвҖңиҪҜзқҖйҷҶвҖқзҡ„жғ…еҶөдёӢпјҢзҫҺиҒ”еӮЁжҳҜжёҗиҝӣгҖҒй—ҙжӯҮејҸйҷҚжҒҜпјҢе°Ҹе№…ең°йҷҚжҒҜгҖӮеңЁвҖңдёҚзқҖйҷҶвҖқзҡ„жғ…еҶөдёӢпјҢзҫҺиҒ”еӮЁжңүеҸҜиғҪжҡӮеҒңйҷҚжҒҜпјҢз”ҡиҮіжңүеҸҜиғҪеғҸ20дё–зәӘ90е№ҙд»Јдёӯжңҹж јжһ—ж–ҜжҪҳдёҖж ·йҮҚеҗҜеҠ жҒҜгҖӮеҸӘжңүеңЁвҖңзЎ¬зқҖйҷҶвҖқзҡ„жғ…еҶөдёӢпјҢзҫҺиҒ”еӮЁжүҚеҸҜиғҪеӨ§е№…йҷҚжҒҜпјҢеҪ“еёӮеңәйҒҝйҷ©жғ…з»Әж¶ҲйҖҖеҗҺпјҢзҫҺе…ғжүҚдјҡи¶ӢеҠҝжҖ§иө°ејұпјҲиҜҰи§ҒгҖҠз®Ўж¶ӣпјҡжң¬иҪ®дәәж°‘еёҒжұҮзҺҮеҸҚеј№з”ұеёӮеңәй©ұеҠЁпјҢ并йқһжңүе…іж–№йқўж•…ж„Ҹеј•еҜјгҖӢпјүгҖӮзҺ°еңЁжқҘзңӢпјҢ10жңҲд»Ҫд»ҘжқҘеҸ‘еёғзҡ„ж•°жҚ®жҳҫзӨәпјҢзҫҺеӣҪз»ҸжөҺжӯЈеңЁиҪ¬еҗ‘第дәҢз§Қжғ…еҪўпјҢеҚівҖңдёҚзқҖйҷҶвҖқзҡ„жҰӮзҺҮдёҠеҚҮгҖӮ

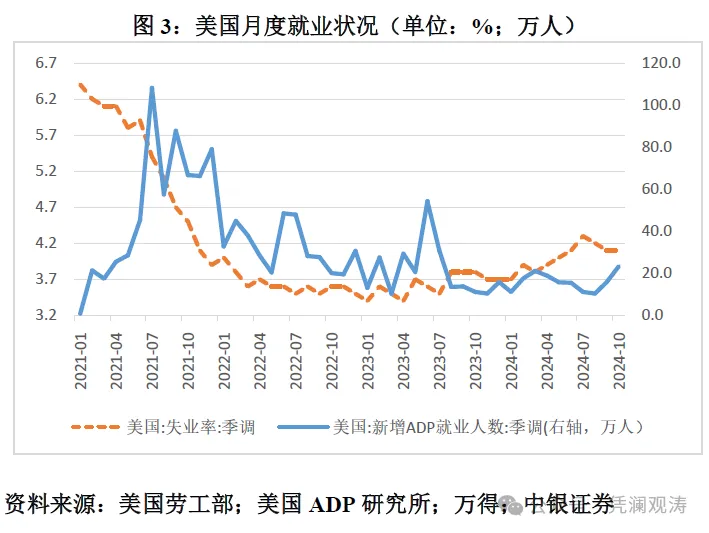

дёҖж–№йқўпјҢ7жңҲд»ҪеӨұдёҡзҺҮйЈҷеҚҮеј•еҸ‘зҡ„иЎ°йҖҖжӢ…еҝ§иҝӣдёҖжӯҘж¶ҲйҖҖгҖӮ8гҖҒ9жңҲд»ҪпјҢзҫҺеӣҪиҒҢдҪҚз©әзјәж•°дёҺеӨұдёҡдәәж•°д№ӢжҜ”еҲҶеҲ«дёә1.10е’Ң1.09еҖҚпјҢ继з»ӯдҪҺдәҺз–«жғ…еүҚ2019е№ҙжңҲеқҮ1.19еҖҚзҡ„ж°ҙе№ігҖӮ9гҖҒ10жңҲд»ҪпјҢзҫҺеӣҪеӨұдёҡзҺҮеҲҶеҲ«дёә4.1%е’Ң4.1%пјҢд»Һ7жңҲд»Ҫзҡ„й«ҳзӮ№4.3%еӣһиҗҪгҖӮ10жңҲд»ҪпјҢзҫҺеӣҪж–°еўһADPе°ұдёҡ23.3дёҮдәәпјҢиҝңй«ҳдәҺеүҚ9дёӘжңҲе№іеқҮ15.2дёҮдәәзҡ„ж°ҙе№іпјҲи§Ғеӣҫ3пјүгҖӮеҸҰдёҖж–№йқўпјҢзҫҺиҒ”еӮЁжҠұжңүиҫғеӨ§дҝЎеҝғзҡ„йҖҡиғҖеӣһиҗҪи¶ӢеҠҝеҸ—йҳ»гҖӮ9жңҲд»ҪпјҢзҫҺеӣҪдёӘдәәж¶Ҳиҙ№ж”ҜеҮәзү©д»·жҢҮж•°пјҲPCEпјүеҗҢжҜ”еўһй•ҝ2.1%пјҢжҢҒе№ійў„жңҹпјҢдёә2021е№ҙеҲқд»ҘжқҘжңҖдҪҺпјӣжңҖеҸ—зҫҺиҒ”еӮЁйқ’зқҗзҡ„ж ёеҝғPCEеўһй•ҝ2.7%пјҢжҢҒе№іеүҚеҖјпјҢдҪҶи¶…иҝҮйў„жңҹеҖј2.6%гҖӮеҗҢжңҹпјҢзҫҺеӣҪж¶Ҳиҙ№иҖ…зү©д»·жҢҮж•°пјҲCPIпјүиҜ»ж•°е…Ёйқўи¶…йў„жңҹпјҡCPIеҗҢжҜ”еўһй•ҝ2.4%пјҢдҪҺдәҺеүҚеҖј2.5%пјҢдҪҶй«ҳдәҺйў„жңҹеҖј2.3%пјӣж ёеҝғCPIеўһй•ҝ3.3%пјҢй«ҳдәҺеүҚеҖје’Ңйў„жңҹеҖј3.2%пјҲи§Ғеӣҫ4пјүгҖӮ

2020е№ҙпјҢеҸ—ж–°еҶ з–«жғ…еҶІеҮ»пјҢзҫҺеӣҪе®һйҷ…еӣҪеҶ…з”ҹдә§жҖ»еҖјпјҲGDPпјүдёӢйҷҚ2.2%гҖӮ2021е№ҙпјҢеҸ—дҪҺеҹәж•°еҪұе“ҚпјҢзҫҺеӣҪе®һйҷ…GDPеўһй•ҝ6.1%пјҢдёә1985е№ҙд»ҘжқҘж–°й«ҳгҖӮжӯӨеҗҺпјҢ2022е№ҙеўһй•ҝ2.5%пјҢ2023е№ҙеўһй•ҝ2.9%пјҢиҝңй«ҳдәҺе®ҳж–№дј°з®—зҡ„жҪңеңЁеўһйҖҹ1.8%пјҲзҫҺиҒ”еӮЁпјү~2.0%пјҲзҫҺеӣҪеӣҪдјҡйў„з®—еҠһе…¬е®ӨпјҢCBOпјүгҖӮ2024е№ҙдёүеӯЈеәҰпјҢзҫҺеӣҪе®һйҷ…GDPзҺҜжҜ”жҠҳе№ҙзҺҮеўһй•ҝ2.8%пјҢз•ҘдҪҺдәҺеёӮеңәйў„жңҹеҸҠеүҚеҖј2.8%гҖӮжңҖиҝ‘пјҢеӣҪйҷ…иҙ§еёҒеҹәйҮ‘з»„з»ҮпјҲIMFпјүе°Ҷ2024е№ҙзҫҺеӣҪе®һйҷ…GDPеўһйҖҹйў„жөӢеҖјдёҠи°ғ0.2дёӘзҷҫеҲҶзӮ№иҮі2.8%гҖӮжһңзңҹеҰӮжӯӨпјҢзҫҺеӣҪиҝҷе“ӘйҮҢжҳҜйҖҡиғҖжҢҒз»ӯеӣһиҗҪгҖҒеӨұдёҡе°Ҹе№…дёҠеҚҮгҖҒз»ҸжөҺеўһйҖҹж”ҫзј“зҡ„вҖңиҪҜзқҖйҷҶвҖқпјҢеҲҶжҳҺжҳҜвҖңдёҚзқҖйҷҶвҖқгҖӮзҫҺеӣҪе®ҳж–№е°Ҷе…¶е®ҡи°ғдёәвҖңиҪҜзқҖйҷҶвҖқпјҢжҲ–жҳҜеҮәдәҺе®ҳе®ЈвҖңдёҚзқҖйҷҶвҖқеҸҜиғҪдјҡеҲәжҝҖеёӮеңәйҖҡиғҖйў„жңҹзҡ„жӢ…еҝғгҖӮз”ұдәҺе°ұдёҡеёӮеңәдҫқ然ејәеҠІгҖҒйҖҡиғҖеӣһиҗҪеҸ—йҳ»пјҢеёӮеңәеҜ№дәҺзҫҺиҒ”еӮЁзҡ„е®Ҫжқҫйў„жңҹиҝ…йҖҹйҷҚжё©гҖӮиҝ‘жңҹпјҢи¶ҠжқҘи¶ҠеӨҡзҡ„зҫҺиҒ”еӮЁе®ҳе‘ҳеҮәжқҘж”ҫйЈҺпјҢиҰҒеңЁйҷҚжҒҜй—®йўҳдёҠйҮҮеҸ–жӣҙеҠ и°Ёж…Һзҡ„жҖҒеәҰгҖӮж №жҚ®жңҖж–°ж•°жҚ®пјҢеёӮеңәйў„жңҹзҫҺиҒ”еӮЁ11жңҲд»Ҫи®®жҒҜдјҡи®®йҷҚжҒҜ50дёӘеҹәзӮ№зҡ„жҰӮзҺҮдёәйӣ¶пјҢйҷҚжҒҜ25дёӘеҹәзӮ№зҡ„жҰӮзҺҮдёә99.7%пјҢдёҚйҷҚжҒҜзҡ„жҰӮзҺҮдёә0.3%гҖӮжӯӨеӨ–пјҢ10жңҲд»Ҫд»ҘжқҘзҡ„ж°‘и°ғз»“жһңжҳҫзӨәпјҢзү№жң—жҷ®иғңйҖүзҡ„жҰӮзҺҮдёҠеҚҮпјҢеј•еҸ‘дәҶвҖңзү№жң—жҷ®дәӨжҳ“вҖқзҡ„еӣһеҪ’гҖӮеёӮеңәжҷ®йҒҚи®ӨдёәпјҢзү№жң—жҷ®йҮҚиҝ”зҷҪе®«еҗҺпјҢе°Ҷе®һж–ҪжҜ”е“ҲйҮҢж–Ҝжӣҙе…·жү©еј жҖ§зҡ„иҙўж”ҝж”ҝзӯ–гҖӮиҖҢдё”пјҢзү№жң—жҷ®еҒҸеҘҪиҙёжҳ“ж‘©ж“ҰпјҢжңүеҸҜиғҪеҜ№дёӯеӣҪд№ғиҮіе…ЁзҗғиҝӣеҸЈеҠ еҫҒе…ізЁҺгҖӮиҝҷе°ҶжҺЁй«ҳзҫҺеӣҪйҖҡиғҖдёӯжһўпјҢзј©е°ҸзҫҺиҒ”еӮЁйҷҚжҒҜз©әй—ҙпјҢз”ҡиҮіиҝ«дҪҝзҫҺиҒ”еӮЁйҮҚеҗҜеҠ жҒҜпјҢ并еўһеҠ дёӯеӣҪз»ҸжөҺеӨҚиӢҸеүҚжҷҜзҡ„дёҚзЎ®е®ҡжҖ§гҖӮзҫҺиҒ”еӮЁе®Ҫжқҫйў„жңҹйҷҚжё©еҸ еҠ зү№жң—жҷ®дәӨжҳ“еӣһеҪ’пјҢеҜјиҮҙ10жңҲд»ҪзҫҺеҖә收зӣҠзҺҮе’ҢзҫҺе…ғжҢҮж•°жӯўи·ҢеҸҚеј№гҖӮ10жңҲе…ЁжңҲпјҢ2е№ҙжңҹзҫҺеҖә收зӣҠзҺҮдёҠеҚҮ50дёӘеҹәзӮ№пјҢз”ұ3.66%еҚҮиҮі4.16%пјҢжңҲеқҮ2е№ҙжңҹдёӯзҫҺеӣҪеҖә收зӣҠзҺҮе·®иҙҹеҖјзҺҜжҜ”жү©еӨ§23дёӘеҹәзӮ№пјӣ10е№ҙжңҹзҫҺеҖә收зӣҠзҺҮдёҠеҚҮ47дёӘеҹәзӮ№пјҢз”ұ3.81%еҚҮиҮі4.28%пјҢжңҲеқҮ10е№ҙжңҹдёӯзҫҺеӣҪеҖә收зӣҠзҺҮе·®иҙҹеҖјзҺҜжҜ”жү©еӨ§33дёӘеҹәзӮ№пјӣзҫҺе…ғжҢҮж•°пјҲDXYпјүдёҠж¶Ё3.11%пјҢз”ұ100.76еҚҮиҮі103.89пјҲи§Ғеӣҫ5пјүгҖӮиҝҷд»Өдәәж°‘еёҒйҮҚж–°жүҝеҺӢпјҢеҪ“жңҲйҡ”еӨңзҫҺе…ғжҢҮж•°дёҺдәәж°‘еёҒдёӯй—ҙд»·дёәй«ҳеәҰжӯЈзӣёе…і0.934пјҢиҝңй«ҳдәҺеүҚ10дёӘжңҲдәҢиҖ…жӯЈзӣёе…і0.376зҡ„ж°ҙе№ігҖӮ

еҖјеҫ—дёҖжҸҗзҡ„жҳҜпјҢ11жңҲ1ж—ҘпјҢзҫҺеӣҪеҸ‘еёғ10жңҲд»Ҫж–°еўһйқһеҶңе°ұдёҡж•°жҚ®пјҢд»…еҸҠеёӮеңәйў„жңҹзҡ„1/10пјҢиҝҷејәеҢ–дәҶеёӮеңәеҜ№дәҺ11жңҲд»Ҫи®®жҒҜдјҡи®®йҷҚжҒҜзҡ„йў„жңҹгҖӮдҪҶиҝҷд»…еј•иө·зӣҳй—ҙзҫҺе…ғжҢҮж•°е’ҢзҫҺеҖә收зӣҠзҺҮзҹӯжҡӮдёӢиЎҢпјҢйҡҸеҗҺеёӮеңәз„ҰзӮ№иҪ¬еҗ‘дёӢе‘ЁзҫҺеӣҪжҖ»з»ҹеӨ§йҖүзҡ„дёҚзЎ®е®ҡжҖ§пјҢзҫҺе…ғжҢҮж•°е’ҢзҫҺеҖә收зӣҠзҺҮжңҖз»Ҳдҫқ然收涨гҖӮеўһйҮҸж”ҝзӯ–еҠ з Ғж”Ҝж’‘дәәж°‘еёҒйЎ¶дҪҸеӨ–йғЁйҖҶйЈҺеҰӮеүҚжүҖиҝ°пјҢ10жңҲд»ҪпјҢзҫҺе…ғжҢҮж•°дёҠж¶Ё3.11%гҖӮиҝҷжҳҜ2022е№ҙ3жңҲд»ҘжқҘ第дёүеӨ§зҡ„еҚ•жңҲж¶Ёе№…пјҢд»…ж¬ЎдәҺ2022е№ҙ4жңҲе’Ң9жңҲд»Ҫзҡ„4.94%е’Ң3.19%пјҲи§Ғеӣҫ5пјүгҖӮ2022е№ҙ4жңҲпјҢдәәж°‘еёҒдёӯй—ҙд»·е’ҢеҚіжңҹжұҮзҺҮеҲҶеҲ«дёӢи·Ң4.07%гҖҒ3.69%пјӣ2022е№ҙ9жңҲпјҢеҲҶеҲ«дёӢи·Ң2.95%гҖҒ2.86%пјӣ2024е№ҙ10жңҲпјҢеҲҶеҲ«дёӢи·Ң1.65%гҖҒ1.41%пјҲи§Ғеӣҫ6пјүгҖӮеҸҜи§ҒпјҢеңЁвҖңзҫҺе…ғејәгҖҒдәәж°‘еёҒејұвҖқзҡ„вҖңи··и··жқҝж•Ҳеә”вҖқдёӯпјҢжң¬ж¬Ўдәәж°‘еёҒи·Ңе№…жҳҜдёүж¬ЎдёӯжңҖе°Ҹзҡ„гҖӮ2024е№ҙдёҠеҚҠе№ҙпјҢдәәж°‘еёҒжүҝеҺӢж—¶жңҹпјҢзҫҺе…ғеҜ№дәәж°‘еёҒеҚіжңҹжұҮзҺҮзӣёеҜ№еҪ“ж—Ҙдёӯй—ҙд»·з»ҸеёёжӯЈеҒҸзҰ»1%д»ҘдёҠпјҲеҚізҫҺе…ғеҜ№дәәж°‘еёҒеҒҸеҚҮеҖјпјүпјҢдёӘеҲ«дәӨжҳ“ж—Ҙз”ҡиҮіеңЁжӯЈеҒҸзҰ»2%зҡ„ж¶ЁеҒңжқҝдҪҚзҪ®йҷ„иҝ‘гҖӮ10жңҲд»ҪпјҢдәәж°‘еёҒеҶҚеәҰжүҝеҺӢпјҢзҫҺе…ғеҜ№дәәж°‘еёҒеҚіжңҹжұҮзҺҮзӣёеҜ№еҪ“ж—Ҙдёӯй—ҙд»·зҡ„еҒҸзҰ»ж—¶жӯЈж—¶иҙҹпјҢе…¶дёӯ9дёӘдәӨжҳ“ж—ҘдёәиҙҹпјҲеҚідәәж°‘еёҒеҜ№зҫҺе…ғеҒҸеҚҮеҖјпјүпјҢеҚ еҲ°еҪ“жңҲдәӨжҳ“ж—Ҙзҡ„50%пјӣжңҲеқҮжӯЈеҒҸзҰ»0.001%пјҢз•Ҙй«ҳдәҺ9жңҲд»ҪжңҲеқҮиҙҹеҒҸзҰ»0.016%пјҢдҪҶе°ҸдәҺдёүеӯЈеәҰеӯЈеқҮжӯЈеҒҸзҰ»0.745%пјҲеҚідәәж°‘еёҒеҜ№зҫҺе…ғеҒҸиҙ¬еҖјпјүпјҢжӣҙжҳҜиҝңе°ҸдәҺдёҠеҚҠе№ҙж—ҘеқҮжӯЈеҒҸзҰ»1.552%пјҲи§Ғеӣҫ6пјүгҖӮ

д№ӢжүҖд»ҘеңЁзҫҺе…ғжҢҮж•°еҪ•еҫ—2024е№ҙд»ҘжқҘеҚ•жңҲжңҖеӨ§ж¶Ёе№…зҡ„жғ…еҶөдёӢпјҢдәәж°‘еёҒи°ғж•ҙеҺӢеҠӣжҳҺжҳҫе°ҸдәҺдёҠеҚҠе№ҙпјҢдё»иҰҒзјҳдәҺ9жңҲеә•д»ҘжқҘдёҖжҸҪеӯҗеўһйҮҸйҮ‘иһҚе’Ңиҙўж”ҝж”ҝзӯ–йҷҶз»ӯеҮәеҸ°дё”йҖҗжӯҘиҗҪең°з”ҹж•ҲгҖӮе°Ҫз®ЎдёүеӯЈеәҰдёӯеӣҪе®һйҷ…GDPеҗҢжҜ”еўһйҖҹеҰӮжңҹдёӢиЎҢпјҢдҪҶ9жңҲд»ҪдёҖдәӣз»ҸжөҺжҢҮж Үе·ІеҮәзҺ°дәҶиҫ№йҷ…еҘҪиҪ¬пјҢ10жңҲд»ҪеҲ¶йҖ дёҡйҮҮиҙӯз»ҸзҗҶдәәжҢҮж•°пјҲPMIпјүжӣҙжҳҜж—¶йҡ”5дёӘжңҲйҮҚеӣһ50%зҡ„иҚЈжһҜзәҝд»ҘдёҠгҖӮе…¶е®һпјҢеўғеҶ…еӨ–дәәж°‘еёҒдәӨжҳ“д»·иҮӘ9жңҲ13ж—Ҙиө·е°ұжӣҫеҚҮз ҙ7.10пјҢж—©дәҺ9жңҲ24ж—ҘеҮәеҸ°дёҖжҸҪеӯҗйҮ‘иһҚж”ҜжҢҒж”ҝзӯ–пјҲи§Ғеӣҫ2е’Ңеӣҫ6пјүгҖӮиҝҷиЎЁжҳҺпјҢеҪјж—¶зҡ„дәәж°‘еёҒжұҮзҺҮе·Із»Ҹиҫғдёәе……еҲҶең°еҸҚжҳ дәҶзЁіеўһй•ҝж”ҝзӯ–еҠ з Ғд№ӢеүҚзҡ„дёӯеӣҪз»ҸжөҺеүҚжҷҜгҖӮеүҚиҝ°ж”ҝзӯ–е®ЈзӨәеҸҠе…¶еҲқжӯҘж•Ҳжһңж”№е–„дәҶеёӮеңәеҜ№дәҺдёӯеӣҪз»ҸжөҺеӨҚиӢҸзҡ„йў„жңҹпјҢиҝӣдёҖжӯҘеӨҜе®һдәҶдәәж°‘еёҒжұҮзҺҮзЁіе®ҡзҡ„еҹәзЎҖгҖӮ

10жңҲд»ҪпјҢжңҲеқҮеўғеҶ…银иЎҢй—ҙеӨ–жұҮеёӮеңәеҚіжңҹиҜўд»·жҲҗдәӨйҮҸдёә437дәҝзҫҺе…ғпјҢдёҺдёҠжңҲеҹәжң¬жҢҒе№іпјҢдёә2015е№ҙ8жңҲд»ҘжқҘзҡ„第96.5зҷҫеҲҶдҪҚпјӣCNHзӣёеҜ№еҪ“ж—ҘCNYзҡ„жңҲеқҮеҒҸзҰ»з”ұдёҠжңҲзҡ„-12дёӘеҹәзӮ№иҪ¬дёә+174дёӘеҹәзӮ№пјҢжҳҫзӨәеёӮеңәиҙ¬еҖјеҺӢеҠӣе’Ңйў„жңҹиҪ¬ејәпјҲи§Ғеӣҫ7пјүгҖӮиҝҷж„Ҹе‘ізқҖеҪ“жңҲ银иЎҢз»“е”®жұҮе·®йўқжҲ–еҶҚеәҰеҸҚиҪ¬гҖӮпјҲжқҘжәҗпјҡйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣпјү

|  еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө

еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ

ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең°

д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең° з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ

з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ д»ҺеўғеӨ–з»ҸйӘҢзңӢиӮЎеёӮе№іеҮҶ

д»ҺеўғеӨ–з»ҸйӘҢзңӢиӮЎеёӮе№іеҮҶ