马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

й’ҹжӯЈз”ҹ/еј з’җ(й’ҹжӯЈз”ҹдёәдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢпјҢе№іе®үиҜҒеҲёйҰ–еёӯз»ҸжөҺеӯҰ家пјҢз ”з©¶жүҖжүҖй•ҝ) ж ёеҝғж‘ҳиҰҒ

2021е№ҙ10жңҲпјҢе…ЁеӣҪ规模д»ҘдёҠе·ҘдёҡеўһеҠ еҖјеҗҢжҜ”еўһй•ҝ3.5%пјҢе…ЁеӣҪжңҚеҠЎдёҡз”ҹдә§жҢҮж•°еҗҢжҜ”еўһй•ҝ3.8%пјҢеӣәе®ҡиө„дә§жҠ•иө„пјҲдёҚеҗ«еҶңжҲ·пјүеҗҢжҜ”еўһй•ҝ6.1%пјҢзӨҫдјҡж¶Ҳиҙ№е“Ғйӣ¶е”®жҖ»йўқеҗҢжҜ”еўһй•ҝ4.9%гҖӮ

10жңҲдёӯеӣҪз»ҸжөҺиҝҗиЎҢеұ•зҺ°еҮәеӣӣдёӘзү№зӮ№пјҢеҰӮжңҹпјҲдёӨе№ҙе№іеқҮеўһйҖҹж„Ҹд№үдёҠпјүд»ҺдёүеӯЈеәҰзҡ„вҖңе°ҸдҪҺи°·вҖқиө°еҗ‘еӣӣеӯЈеәҰвҖңе°Ҹеӣһжё©вҖқпјҡ

дёҖжҳҜпјҢз»ҸжөҺеўһй•ҝеҠЁиғҪд»Қ然иҫғй«ҳдҫқиө–еҮәеҸЈпјҢе·ҘдёҡеҶ…йңҖиҮӘдёӢеҚҠе№ҙд»ҘжқҘжҢҒз»ӯж”ҫзј“гҖӮе·Ҙдёҡе’ҢжңҚеҠЎдёҡз”ҹдә§еўһйҖҹд»…жё©е’ҢеӣһеҚҮпјҢз¬ҰеҗҲжҲ‘们еҜ№еӣӣеӯЈеәҰдёӯеӣҪз»ҸжөҺвҖңе°Ҹеӣһжё©вҖқзҡ„еҲӨж–ӯгҖӮе·ҘдёҡеўһеҠ еҖјеӣһеҚҮдё»иҰҒдҫқиө–дёҠжёёгҖҒе°Өе…¶жҳҜеҺҹз…Өзҡ„дҫӣз»ҷзәҰжқҹж”ҫжқҫпјҢиҖҢеҲ¶йҖ дёҡе·ҘдёҡеўһеҠ еҖјдёӨе№ҙе№іеқҮеўһйҖҹиҮӘ5жңҲд»ҘжқҘжҢҒз»ӯдёӢж»‘пјҢиЎЁжҳҺеҲ¶йҖ дёҡз”ҹдә§з«Ҝе·ІзҺ°д№ҸеҠӣгҖӮ

дәҢжҳҜпјҢжҲҝең°дә§жҠ•иө„дёҺеҲ¶йҖ дёҡжҠ•иө„е‘ҲвҖңи··и··жқҝвҖқе…іиҒ”пјҢз»ҸжөҺеҸ‘еұ•зҡ„иө„жәҗеҗ‘еҲ¶йҖ дёҡеҖҫж–ңгҖӮжҲҝең°дә§ејҖеҸ‘иө„йҮ‘жқҘжәҗд»…жңүйҷҗдҝ®еӨҚпјҢдҪ“зҺ°иҙ·ж¬ҫвҖңж”ҝзӯ–еә•вҖқе’ҢжҲҝең°дә§еҖәвҖңеёӮеңәеә•вҖқеҮәзҺ°пјӣдҪҶжҲҝең°дә§й”Җе”®дёӢжҢ«гҖҒжҲҝд»·дёӢи·ҢгҖҒж–°ејҖе·Ҙзӯүеҗ„йЎ№ејҖеҸ‘жҢҮж ҮиҝӣдёҖжӯҘдёӢж»‘пјҢжҲҝең°дә§жҠ•иө„зҡ„вҖңз»ҸжөҺеә•вҖқеҸҜиғҪжңӘиҮігҖӮжҲҝең°дә§д»Һй”Җе”®-ејҖе·Ҙ-ж–Ҫе·Ҙзҡ„й“ҫжқЎдҝЁз„¶иҝӣе…Ҙиҙҹеҗ‘еҫӘзҺҜпјҢдҪҶзӣ®еүҚж”ҝзӯ–ж”ҫжқҫзҡ„еҠӣеәҰд»ҚиҫғжңүйҷҗгҖӮиӢҘдёҚиғҪеңЁеұ…ж°‘/дҫӣең°/жҲҝдјҒд»»дҪ•дёҖдёӘиө·зӮ№дёҠжңүеҠӣдҝ®еӨҚйў„жңҹпјҢжҲҝең°дә§жҠ•иө„зҡ„и°ғж•ҙжҲ–жңүеӨұйҖҹйЈҺйҷ©гҖӮеҗҢж—¶пјҢйңҖиӯҰжғ•еҲ¶йҖ дёҡдёҺжҲҝең°дә§жҠ•иө„еўһйҖҹдёҖдёҠдёҖдёӢзҡ„йҖҹеәҰгҖҒе№…еәҰдёҚеқҮпјҢеҜјиҮҙдёӯеӣҪз»ҸжөҺдёӢиЎҢеҺӢеҠӣйҳ¶ж®өжҖ§еҠ еӨ§гҖӮ

дёүжҳҜпјҢеҹәе»әжҠ•иө„еҗҜеҠЁдёҚеҸҠйў„жңҹгҖӮд»Һж”ҝеәңеҖәеҲёеҸ‘иЎҢжқҘзңӢпјҢд»Ҡе№ҙиҙўж”ҝеҸ‘еҠӣжҳҜжҳҺжҳҫвҖңеҗҺзҪ®вҖқзҡ„пјҢдҪҶиӢҘд»Һеҹәе»әжҠ•иө„еўһйҖҹд»ЈиЎЁзҡ„е®һзү©е·ҘдҪңйҮҸжқҘзңӢпјҢд»Ҡе№ҙиҙўж”ҝеҸ‘еҠӣеҚҙжҳҜвҖңеүҚзҪ®вҖқзҡ„гҖӮиҝҷзӘҒеҮәдәҶең°ж–№дё“йЎ№еҖәеңЁдҪҝз”ЁеҪ“дёӯзјәд№ҸеҗҲйҖӮйЎ№зӣ®еҜ№жҺҘзҡ„й—®йўҳпјҢд»ҘеҸҠеҸҜиғҪеңЁең°ж–№ж”ҝеәңжҺЁеҠЁеҹәе»әйЎ№зӣ®зҡ„жҝҖеҠұж–№йқўеӯҳеңЁдёҚи¶ігҖӮ2022е№ҙд№ҹи®ёдәҹйңҖи§ЈеҶіеҚҒеӣӣдә”йҮҚеӨ§йЎ№зӣ®дёҺең°ж–№дё“йЎ№еҖәзҡ„иЎ”жҺҘй—®йўҳпјҢжүҚиғҪдҝғиҝӣиҙўж”ҝиө„йҮ‘жӣҙжңүж•ҲиҗҪең°гҖӮ

еӣӣжҳҜпјҢж¶Ҳиҙ№жё©е’ҢеӨҚиӢҸгҖӮз”ұдәҺз–«жғ…еҪұе“ҚжҡӮж—¶йҖҖеҮҸпјҢ10жңҲж¶Ҳиҙ№е‘ҲзҺ°жё©е’ҢжҒўеӨҚпјҢдҪҶд»Қ然еҸ—еҲ°з–«жғ…еҺӢеҲ¶гҖҒдҪ“зҺ°з–«жғ…йҳІжҺ§зҡ„з»ҸжөҺжҲҗжң¬гҖӮ10жңҲдҫқ然иҫғдјҳз§Җзҡ„е°ұдёҡж•°жҚ®дёҺдҫқ然дёҚеҸҜжҺүд»ҘиҪ»еҝғзҡ„з»ҸжөҺдёӢиЎҢеҺӢеҠӣеҪўжҲҗдёҖе®ҡеҸҚе·®пјҢжҲ–дёҺеҲӣдёҡгҖҒе№іеҸ°з»ҸжөҺгҖҒзҒөжҙ»е°ұдёҡеҸ‘еұ•еёҰеҠЁзӣҙж’ӯеёҰиҙ§гҖҒзҪ‘з»ңиҙӯзү©зӯүиЎҢдёҡд»Һдёҡдәәе‘ҳеўһеҠ пјҢд»ҘеҸҠеҹҺй•ҮеҢ–ж”ҫзј“иҝҮзЁӢдёӯеҶңж°‘е·ҘеҠіеҠЁеҸӮдёҺзҺҮжңүжүҖдёӢйҷҚзӣёиҒ”зі»гҖӮ

дёҖгҖҒ10жңҲдёӯеӣҪз»ҸжөҺиҝҗиЎҢзҡ„еӣӣдёӘзү№зӮ№

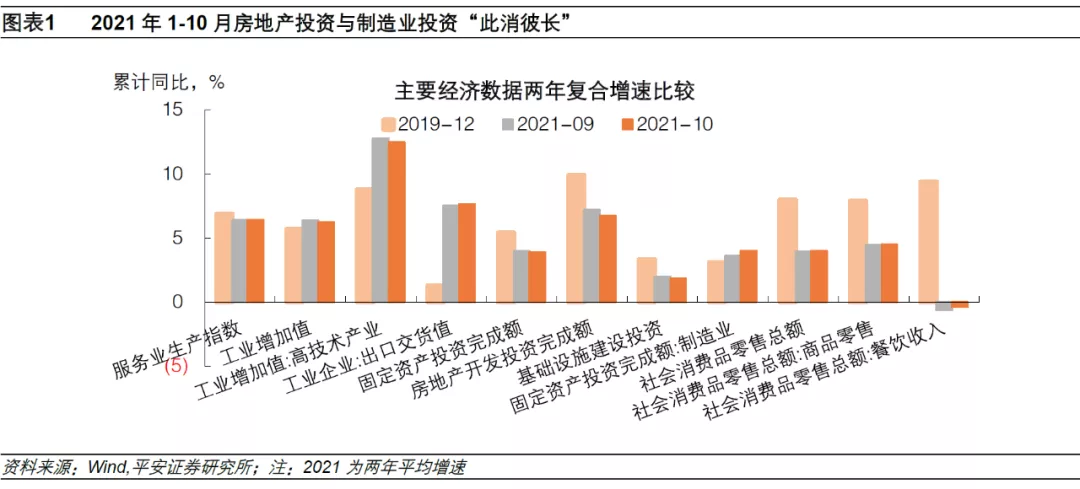

2021е№ҙ1-10жңҲд»ҘдёӨе№ҙе№іеқҮзҡ„зҙҜи®ЎеҗҢжҜ”жқҘзңӢпјҢдёӯеӣҪз»ҸжөҺж•°жҚ®еұ•зҺ°еӣӣдёӘдё»иҰҒзү№зӮ№пјҡ

дёҖжҳҜпјҢз»ҸжөҺеўһй•ҝеҠЁиғҪд»Қ然иҫғй«ҳдҫқиө–еҮәеҸЈгҖӮ1-10жңҲе·ҘдёҡеҮәеҸЈдәӨиҙ§еҖјзҙҜи®ЎеҗҢжҜ”иҝӣдёҖжӯҘжҸҗеҚҮ0.1дёӘзҷҫеҲҶзӮ№иҮі7.7%пјҢдҪҶе·ҘдёҡеўһеҠ еҖјеўһйҖҹе°Ҹе№…еӣһиҗҪ0.1дёӘзҷҫеҲҶзӮ№иҮі6.3%пјҢдҪ“зҺ°з»ҸжөҺеўһй•ҝеҠЁиғҪеҒҸеӨ–еҗ‘пјҢе·ҘдёҡеҶ…йңҖиҮӘдёӢеҚҠе№ҙд»ҘжқҘжҢҒз»ӯж”ҫзј“гҖӮ

дәҢжҳҜпјҢжҲҝең°дә§жҠ•иө„дёҺеҲ¶йҖ дёҡжҠ•иө„е‘ҲвҖңи··и··жқҝвҖқе…іиҒ”гҖӮ1-10жңҲжҲҝең°дә§ејҖеҸ‘жҠ•иө„зҙҜи®ЎеҗҢжҜ”иҝӣдёҖжӯҘдёӢйҷҚ0.5дёӘзҷҫеҲҶзӮ№иҮі6.7%пјҢжҜ”2019е№ҙ12жңҲдҪҺ3.2дёӘзҷҫеҲҶзӮ№пјӣиҖҢеҲ¶йҖ дёҡжҠ•иө„иҝӣдёҖжӯҘдёҠиЎҢ0.4дёӘзҷҫеҲҶзӮ№иҮі4%пјҢжҜ”2019е№ҙ12жңҲй«ҳ0.4дёӘзҷҫеҲҶзӮ№гҖӮеңЁжҲҝең°дә§жҠ•иө„еҠ йҖҹдёӢж»‘зҡ„жғ…еҶөдёӢпјҢеҲ¶йҖ дёҡжҠ•иө„дҝқжҢҒеҗ‘еҘҪеҠҝеӨҙпјҢдҪ“зҺ°з»“жһ„жҖ§ж”ҝзӯ–е’Ңз»ҸжөҺиҪ¬еһӢзҡ„з»“жһңгҖӮдёҚиҝҮпјҢзӣёжҜ”дәҺжҲҝең°дә§жҠ•иө„зҡ„дёӢж»‘йҖҹеәҰпјҢеҲ¶йҖ дёҡжҠ•иө„дёҠиЎҢзҡ„жӯҘдјҗеҒҸж…ўпјҢеҸҜиғҪе°ҡдёҚи¶ід»ҘжҠөж¶ҲжҲҝең°дә§дёӢж»‘еҜ№дёӯеӣҪз»ҸжөҺзҡ„иҙҹйқўеҪұе“ҚгҖӮ

дёүжҳҜпјҢеҹәе»әжҠ•иө„еҗҜеҠЁдёҚеҸҠйў„жңҹгҖӮ1-10жңҲеҹәе»әжҠ•иө„зҙҜи®ЎеҗҢжҜ”иҝӣдёҖжӯҘеҮҸйҖҹ0.1дёӘзҷҫеҲҶзӮ№иҮі1.9%пјҢе°Ҫз®Ўең°ж–№ж”ҝеәңдё“йЎ№еҖәеңЁеҠ зҙ§еҸ‘иЎҢпјҢдҪҶе…¶иө„йҮ‘иҝҗз”Ёд»Қ然йҳ»ж»һпјҢе°ҡжңӘзңӢеҲ°е…¶жӢүеҠЁеҹәе»әжҠ•иө„жҸҗйҖҹзҡ„ж•ҲжһңгҖӮ

еӣӣжҳҜпјҢж¶Ҳиҙ№жё©е’ҢеӨҚиӢҸгҖӮ1-10жңҲзӨҫдјҡж¶Ҳиҙ№е“Ғйӣ¶е”®жҖ»йўқзҙҜи®ЎеҗҢжҜ”жё©е’ҢжҸҗй«ҳ0.1дёӘзҷҫеҲҶзӮ№иҮі4%пјҢдё»иҰҒжҳҜйӨҗйҘ®ж”¶е…ҘеўһйҖҹеӣһеҚҮ0.3дёӘзҷҫеҲҶзӮ№иҮі-0.3%пјҢиҖҢе•Ҷе“Ғйӣ¶е”®еҹәжң¬жҢҒе№ідәҺдёҠжңҲпјҲжңҚеҠЎдёҡз”ҹдә§жҢҮж•°д№ҹжҢҒе№ідёҠжңҲпјүгҖӮзӨҫдјҡж¶Ҳиҙ№е“Ғйӣ¶е”®жҖ»йўқзҡ„дёӨе№ҙе№іеқҮеўһйҖҹеӨ§е№…дҪҺдәҺз–«жғ…д№ӢеүҚзҡ„2019е№ҙпјҢдҪҶеҰӮжһңиҖғиҷ‘еҲ°йғЁеҲҶж¶Ҳиҙ№е…·жңүдёҚеҸҜеӣһиЎҘзҡ„зү№еҫҒпјҢзӨҫйӣ¶пјҲдё»иҰҒжҳҜйҮҢйқўзҡ„е•Ҷе“Ғйӣ¶е”®пјүзҡ„дёӨе№ҙеўһйҖҹе·Із»ҸжҢҒе№ідәҺз–«жғ…д№ӢеүҚпјҢеҸӘжҳҜйӨҗйҘ®ж”¶е…Ҙд»Қ然дёәиҙҹеўһй•ҝгҖӮиҝҷиЎЁжҳҺ10жңҲз”ұдәҺз–«жғ…еҪұе“ҚжҡӮж—¶йҖҖеҮҸпјҢж¶Ҳиҙ№е‘ҲзҺ°жё©е’ҢжҒўеӨҚпјҢдҪҶд»Қ然еҸ—еҲ°з–«жғ…еҺӢеҲ¶гҖҒдҪ“зҺ°з–«жғ…йҳІжҺ§зҡ„з»ҸжөҺжҲҗжң¬гҖӮ

д»ҘдёҠжҳҜеҹәдәҺ1-10жңҲзҙҜи®ЎеҗҢжҜ”зҡ„еҲҶжһҗпјҢдёӢж–ҮеқҮдёәеҜ№10жңҲеҪ“жңҲеҗҢжҜ”зҡ„еҲҶжһҗгҖӮ

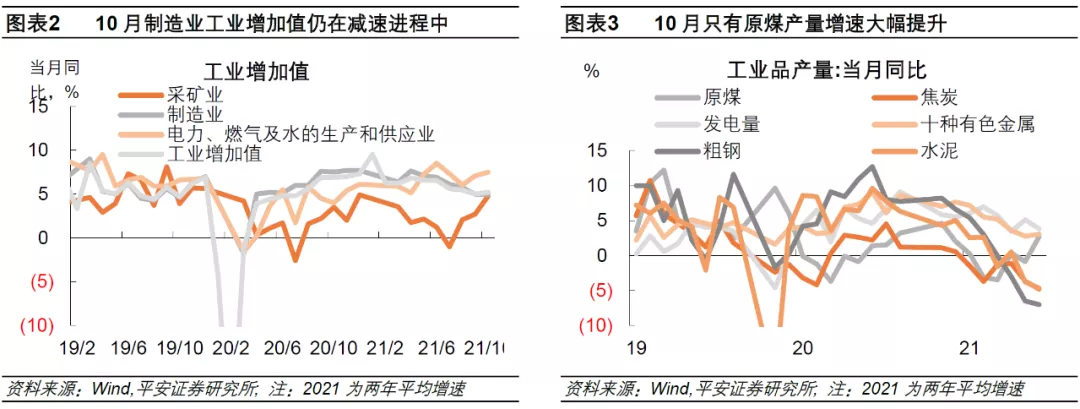

дәҢгҖҒеҺҹз…Өдә§йҮҸжү©еј жӢүеҠЁе·ҘдёҡеўһеҠ еҖјжё©е’ҢеӣһеҚҮ

е·Ҙдёҡе’ҢжңҚеҠЎдёҡз”ҹдә§д»…жё©е’ҢеӣһеҚҮгҖӮ10жңҲ规模д»ҘдёҠе·ҘдёҡеўһеҠ еҖјеҪ“жңҲеҗҢжҜ”е®һйҷ…еўһй•ҝ3.5%пјҢиҫғдёҠжңҲеӣһеҚҮ0.4дёӘзҷҫеҲҶзӮ№пјӣдёӨе№ҙе№іеқҮеўһй•ҝ5.2%пјҢжҜ”дёҠжңҲжё©е’ҢеӣһеҚҮ0.2дёӘзҷҫеҲҶзӮ№пјӣдҪҶдәҢиҖ…еқҮд»ҚдҪҺдәҺ8жңҲд№ӢеүҚзҡ„еўһйҖҹж°ҙе№ігҖӮ10жңҲе·ҘдёҡеўһеҠ еҖјеӯЈи°ғзҺҜжҜ”д»ҺдёҠжңҲ0.05%жҳҫи‘—еӣһеҚҮиҮі0.39%пјҢдҪҶд»ҚдҪҺдәҺ6жңҲд№ӢеүҚж°ҙе№іпјҢдәҰиЎЁжҳҺе·Ҙдёҡз”ҹдә§еҸӘжҳҜеҮәзҺ°дәҶжңүйҷҗзҡ„еӣһжҡ–гҖӮ10жңҲжңҚеҠЎдёҡз”ҹдә§жҢҮж•°зҡ„дёӨе№ҙе№іеқҮеўһйҖҹдёә5.6%пјҢиҷҪиҝһз»ӯ第дәҢдёӘжңҲеӣһеҚҮпјҢдҪҶеҗҢж ·дҪҺдәҺ6жңҲд№ӢеүҚгҖӮд»ҘдёҠеқҮз¬ҰеҗҲжҲ‘们еҜ№дёӯеӣҪз»ҸжөҺд»ҺдёүеӯЈеәҰзҡ„вҖңе°ҸдҪҺи°·вҖқиө°еҗ‘еӣӣеӯЈеәҰзҡ„вҖңе°Ҹеӣһжё©вҖқзҡ„еҲӨж–ӯгҖӮ

еҲҶеӨ§зұ»иЎҢдёҡжқҘзңӢпјҢе·ҘдёҡеўһеҠ еҖјеӣһеҚҮдё»иҰҒдҫқиө–дёҠжёёдҫӣз»ҷзәҰжқҹзҡ„ж”ҫжқҫгҖӮ10жңҲйҮҮзҹҝдёҡе·ҘдёҡеўһеҠ еҖјиҝӣдёҖжӯҘеӨ§е№…еҸҚеј№пјҢдёӨе№ҙе№іеқҮеўһйҖҹиҫҫеҲ°4.7%пјҢеҲӣе№ҙеҶ…жңҖй«ҳпјӣз”өзғӯж°ҙдёҡе·ҘдёҡеўһеҠ еҖјй«ҳдҪҚеҗ‘дёҠжіўеҠЁпјҢеҸҜиғҪд№ҹдёҺиғҪжәҗзұ»дҫӣз»ҷзәҰжқҹзҡ„ж”ҫжқҫзӣёиҒ”зі»пјӣиҖҢеҲ¶йҖ дёҡе·ҘдёҡеўһеҠ еҖјдёӨе№ҙе№іеқҮеўһйҖҹжҢҒе№ідәҺдёҠжңҲдҪҺзӮ№пјҢдё”е…¶иҮӘ5жңҲд»ҘжқҘжҢҒз»ӯдёӢж»‘пјҢиЎЁжҳҺеҲ¶йҖ дёҡз”ҹдә§з«Ҝе·ІзҺ°д№ҸеҠӣгҖӮ10жңҲе·ҘдёҡдјҒдёҡдә§й”ҖзҺҮдёӢиЎҢ0.9дёӘзҷҫеҲҶзӮ№иҮі97.3%пјҢд»Қ然дҪҺдәҺиҝҮеҺ»еҮ е№ҙеҗҢжңҹпјҢиЎЁжҳҺе·Ҙдёҡз”ҹдә§зҡ„йңҖжұӮж”Ҝ撑并дёҚе……и¶ігҖӮ

з»ҶеҲҶиЎҢдёҡжқҘзңӢпјҢдёҠжёёдҫӣз»ҷзәҰжқҹж”ҫжқҫдё»иҰҒйӣҶдёӯдәҺеҺҹз…ӨгҖӮ10жңҲдёҠжёёй«ҳиғҪиҖ—дә§е“ҒдёӯпјҢеҸӘжңүеҺҹз…Өдә§йҮҸеўһйҖҹеӨ§е№…жҸҗеҚҮгҖҒз”ұиҙҹиҪ¬жӯЈпјҢиҖҢз„ҰзӮӯгҖҒж°ҙжіҘгҖҒзІ—й’ўгҖҒжңүиүІйҮ‘еұһдә§йҮҸеўһйҖҹд»ҚеңЁиҝӣдёҖжӯҘдёӢж»‘жҲ–жҢҒе№ідәҺдҪҺдҪҚгҖӮдёӢжёёжүӢжңәдә§йҮҸеўһйҖҹжҢҒз»ӯдёӢж»‘пјҢеҜ№е·ҘдёҡеўһеҠ еҖјжҢҒз»ӯдә§з”ҹжӢ–зҙҜгҖӮ

дёүгҖҒжҲҝең°дә§жҠ•иө„вҖңз»ҸжөҺеә•вҖқе°ҡжңӘжҺўжҳҺ

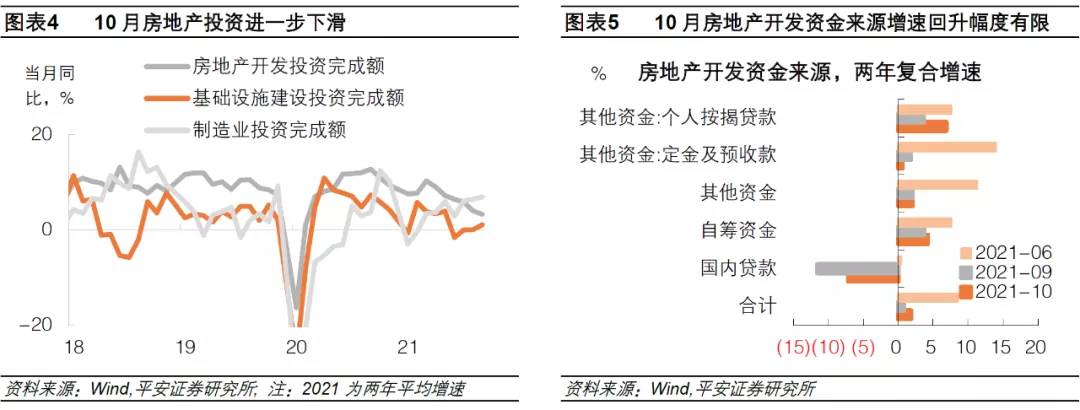

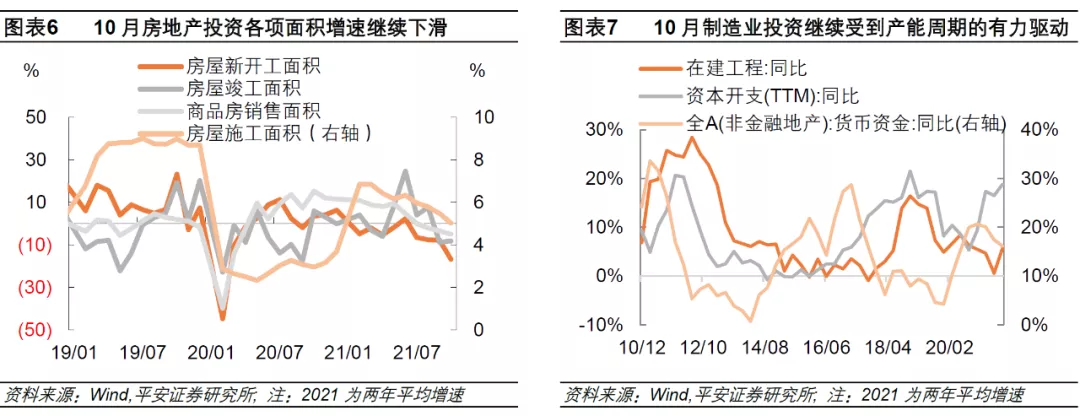

жҲҝең°дә§жҠ•иө„жҢҒз»ӯдёӢж»‘пјҢеҲ¶йҖ дёҡе’Ңеҹәе»әжҠ•иө„еўһйҖҹдёҠиЎҢгҖӮ10жңҲе…ЁеӣҪеӣәе®ҡиө„дә§жҠ•иө„пјҲдёҚеҗ«еҶңжҲ·пјүдёӨе№ҙе№іеқҮеўһй•ҝ3.3%пјҢжҜ”дёҠжңҲе°Ҹе№…еӣһеҚҮ0.5дёӘзҷҫеҲҶзӮ№иҮі3.3%гҖӮе…¶дёӯпјҢжҲҝең°дә§жҠ•иө„дёӨе№ҙе№іеқҮеўһйҖҹиҝӣдёҖжӯҘдёӢиЎҢ0.7дёӘзҷҫеҲҶзӮ№иҮі3.3%пјҢдёәиҝһз»ӯ第6дёӘжңҲдёӢж»‘пјӣеҲ¶йҖ дёҡжҠ•иө„дёҠеҚҮ0.5дёӘзҷҫеҲҶзӮ№иҮі6.9%пјҢеҲӣе№ҙеҶ…ж–°й«ҳпјҢ并дёәиҝһз»ӯ第4дёӘжңҲеӣһеҚҮпјӣеҹәе»әжҠ•иө„дёҠеҚҮ1.1дёӘзҷҫеҲҶзӮ№иҮі1.1%пјҢд№ҹжҳҜиҝһз»ӯ4дёӘжңҲеӣһеҚҮпјҢдҪҶеўһйҖҹж°ҙе№іжҳҫи‘—дҪҺдәҺ3-6жңҲгҖӮ

жҲҝең°дә§жҠ•иө„ж–№йқўпјҢиө„йҮ‘жқҘжәҗд»…жңүйҷҗдҝ®еӨҚпјҢеҗ„йЎ№ејҖеҸ‘жҢҮж ҮиҝӣдёҖжӯҘдёӢж»‘гҖӮ10жңҲжҲҝең°дә§ејҖеҸ‘иө„йҮ‘жқҘжәҗзҡ„дёӨе№ҙе№іеқҮеўһйҖҹе°Ҹе№…еӣһеҚҮ1дёӘзҷҫеҲҶзӮ№иҮі1.8%пјҢдё»иҰҒеҫ—зӣҠдәҺжҲҝең°дә§жҢүжҸӯиҙ·ж¬ҫеўһйҖҹеӨ§е№…еҸҚеј№пјҢиө„йҮ‘жқҘжәҗдёӯзҡ„еӣҪеҶ…иҙ·ж¬ҫеўһйҖҹйҷҚ幅收зӘ„пјҢдҪ“зҺ°иҙ·ж¬ҫвҖңж”ҝзӯ–еә•вҖқеҮәзҺ°пјӣиҮӘзӯ№иө„йҮ‘еўһйҖҹе°Ҹе№…еӣһеҚҮпјҢдҪ“зҺ°жҲҝең°дә§еҖәвҖңеёӮеңәеә•вҖқеҮәзҺ°пјӣиҖҢе®ҡйҮ‘еҸҠ预收ж¬ҫеўһйҖҹиҝҳеңЁиҝӣдёҖжӯҘдёӢиЎҢпјҢдҪ“зҺ°еұ…ж°‘иҙӯжҲҝиҝӣе…Ҙи§ӮжңӣзҠ¶жҖҒпјҢжҲҝең°дә§жҠ•иө„зҡ„вҖңз»ҸжөҺеә•вҖқжңӘиҮігҖӮ10жңҲ70еӨ§дёӯеҹҺеёӮж–°е»әе•Ҷе“ҒдҪҸе®…д»·ж јжҢҮж•°зҺҜжҜ”继дёҠжңҲиҪ¬иҙҹеҗҺпјҢйҷҚе№…иҝӣдёҖжӯҘжү©еӨ§иҮі-0.3%пјҢдёә2016е№ҙд»ҘжқҘжңҖдҪҺгҖӮ10жңҲжҲҝең°дә§й”Җе”®йқўз§Ҝзҡ„дёӨе№ҙе№іеқҮеўһйҖҹд»Һ-3.5%иҝӣдёҖжӯҘдёӢйҷҚиҮі-5%пјӣжҲҝеұӢж–°ејҖе·Ҙйқўз§Ҝзҡ„дёӨе№ҙе№іеқҮеўһйҖҹиҝӣдёҖжӯҘдёӢжҢ«иҮі-16.8%пјӣжҲҝеұӢж–Ҫе·Ҙйқўз§ҜдёӨе№ҙе№іеқҮеўһйҖҹдёӢйҷҚ0.5дёӘзҷҫеҲҶзӮ№иҮі5%пјӣжҲҝеұӢз«Је·Ҙйқўз§ҜеўһйҖҹдәҺ-8.3%еӨ„жҡӮж—¶дјҒзЁігҖӮ

жҲҝең°дә§д»ҺвҖңй”Җе”®-ејҖе·Ҙ-ж–Ҫе·ҘвҖқзҡ„й“ҫжқЎдҝЁз„¶иҝӣе…Ҙиҙҹеҗ‘еҫӘзҺҜпјҢиҝҷд№ҹжҳҜвҖңж”ҝзӯ–еә•вҖқеҮәзҺ°зҡ„йҮҚиҰҒеҺҹеӣ гҖӮдҪҶзӣ®еүҚж”ҝзӯ–ж”ҫжқҫзҡ„еҠӣеәҰд»ҚиҫғжңүйҷҗгҖӮдё”жҲҝең°дә§иЎҢдёҡйңҮеҠЁд№ӢдёӢпјҢеұ…ж°‘иҙӯжҲҝж„Ҹж„ҝдёӢж»‘пјҢжҲҝдјҒжӢҝең°ж„Ҹж„ҝдёӢж»‘пјҢд»ҺдҫӣйңҖдёӨз«Ҝе…ұеҗҢжҢӨеҺӢжҲҝең°дә§жҠ•иө„зҡ„еўһй•ҝз©әй—ҙгҖӮиӢҘдёҚиғҪеңЁеұ…ж°‘/дҫӣең°/жҲҝдјҒд»»дҪ•дёҖдёӘиө·зӮ№дёҠжңүеҠӣең°дҝ®еӨҚйў„жңҹпјҢжҲҝең°дә§жҠ•иө„зҡ„и°ғж•ҙжҲ–жңүеӨұйҖҹйЈҺйҷ©гҖӮ

еҲ¶йҖ дёҡжҠ•иө„ж–№йқўпјҢз”ұдәҺеҮәеҸЈжҷҜж°”зҡ„и¶…йў„жңҹ延з»ӯпјҢиҙ§еёҒж”ҝзӯ–еңЁеўһеҠ еҲ¶йҖ дёҡдёӯй•ҝжңҹиҙ·ж¬ҫгҖҒж”ҜжҢҒвҖңдё“зІҫзү№ж–°вҖқдјҒдёҡеҸ‘еұ•ж–№йқўзҡ„жңүж•ҲеҠӘеҠӣпјҢд»ҘеҸҠеҲ¶йҖ дёҡиө„жң¬ејҖж”Ҝзҡ„ж–°дёҖиҪ®дёҠиЎҢпјҢдҪҝеҫ—еҲ¶йҖ дёҡжҠ•иө„дҝқжҢҒеҗ‘еҘҪжҖҒеҠҝгҖӮд»ҺиҝҷдёҖеҠҝеӨҙжқҘзңӢпјҢдёӯеӣҪз»ҸжөҺеңЁвҖңеҺ»жҲҝең°дә§еҢ–вҖқпјҲж‘Ҷи„ұеҜ№жҲҝең°дә§зҡ„иҝҮеәҰдҫқиө–пјүж–№йқўеҸ–еҫ—дәҶдёҖе®ҡиҝӣеұ•пјҢз»ҸжөҺеҸ‘еұ•зҡ„иө„жәҗеңЁеҗ‘еҲ¶йҖ дёҡеҖҫж–ңгҖӮдҪҶйңҖиӯҰжғ•дәҢиҖ…дёҠдёӢйҖҹеәҰгҖҒе№…еәҰдёҚеқҮпјҢеҜјиҮҙз»ҸжөҺдёӢиЎҢеҺӢеҠӣйҳ¶ж®өжҖ§еҠ еӨ§гҖӮ

еҹәе»әжҠ•иө„ж–№йқўпјҢд»Һең°ж–№ж”ҝеәңеҖәеҲёеҸ‘иЎҢжқҘзңӢпјҢд»Ҡе№ҙиҙўж”ҝеҸ‘еҠӣжҳҜжҳҺжҳҫвҖңеҗҺзҪ®вҖқзҡ„пјҢдҪҶиӢҘд»Һеҹәе»әжҠ•иө„еўһйҖҹд»ЈиЎЁзҡ„е®һзү©е·ҘдҪңйҮҸжқҘзңӢпјҢд»Ҡе№ҙиҙўж”ҝеҸ‘еҠӣеҚҙжҳҜвҖңеүҚзҪ®вҖқзҡ„гҖӮиҝҷзӘҒеҮәдәҶең°ж–№дё“йЎ№еҖәеңЁдҪҝз”ЁеҪ“дёӯзјәд№ҸеҗҲйҖӮйЎ№зӣ®еҜ№жҺҘзҡ„й—®йўҳпјҢд»ҘеҸҠеҸҜиғҪеңЁең°ж–№ж”ҝеәңжҺЁеҠЁеҹәе»әйЎ№зӣ®зҡ„жҝҖеҠұж–№йқўеӯҳеңЁдёҚи¶ігҖӮ2022е№ҙд№ҹи®ёдәҹйңҖи§ЈеҶіеҚҒеӣӣдә”ж—¶жңҹйҮҚеӨ§йЎ№зӣ®дёҺең°ж–№еҖәеҰӮдҪ•иЎ”жҺҘй—®йўҳпјҢжүҚиғҪдҝғиҝӣиҙўж”ҝиө„йҮ‘жӣҙжңүж•ҲиҗҪең°гҖӮ

еӣӣгҖҒйӨҗйҘ®ж¶Ҳиҙ№еёҰеҠЁзӨҫйӣ¶еўһйҖҹжё©е’ҢеӣһеҚҮ

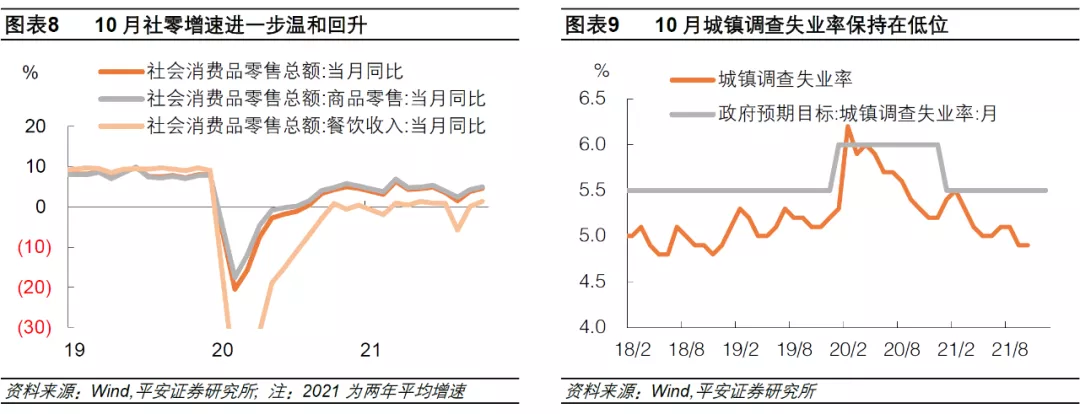

йӨҗйҘ®ж¶Ҳиҙ№еёҰеҠЁзӨҫйӣ¶еўһйҖҹжё©е’ҢеӣһеҚҮгҖӮ10жңҲзӨҫдјҡж¶Ҳиҙ№е“Ғйӣ¶е”®жҖ»йўқеҗҢжҜ”еӣһеҚҮ0.5дёӘзҷҫеҲҶзӮ№иҮі4.9%пјӣдёӨе№ҙе№іеқҮеўһй•ҝ4.6%пјҢжҜ”дёҠжңҲиҝӣдёҖжӯҘеҠ еҝ«1.2дёӘзҷҫеҲҶзӮ№пјҢдёәд»Ҡе№ҙдёӢеҚҠе№ҙд»ҘжқҘжңҖй«ҳгҖӮе…¶дёӯпјҢе•Ҷе“Ғйӣ¶е”®дёӨе№ҙе№іеқҮеўһй•ҝ5%пјҢжҜ”дёҠжңҲжҸҗеҚҮ0.7дёӘзҷҫеҲҶзӮ№пјӣйӨҗйҘ®ж”¶е…Ҙеўһй•ҝ1.4%пјҢжҜ”дёҠжңҲжҸҗеҚҮ1.3дёӘзҷҫеҲҶзӮ№пјҢжҳҜж¶Ҳиҙ№еӣһжҡ–зҡ„дё»иҰҒиҙЎзҢ®еӣ зҙ гҖӮ

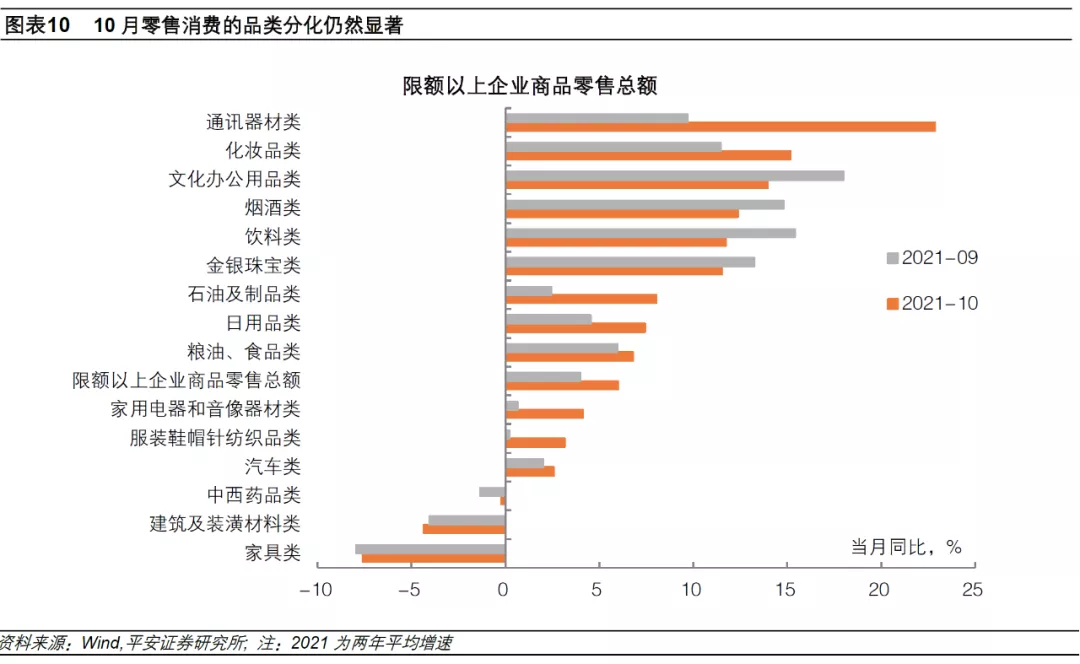

д»Һйҷҗйўқд»ҘдёҠдјҒдёҡе•Ҷе“Ғйӣ¶е”®ж•°жҚ®жқҘзңӢпјҢ10жңҲйҖҡи®ҜеҷЁжқҗе’ҢеҢ–еҰҶе“Ғзұ»йӣ¶е”®еўһйҖҹиҝӣдёҖжӯҘж”ҖеҚҮпјҢдёӨе№ҙе№іеқҮеўһйҖҹи¶…иҝҮ15%пјӣзҹіжІ№еҲ¶е“ҒгҖҒж—Ҙз”Ёе“ҒгҖҒйЈҹе“Ғзұ»ж¶Ҳиҙ№еҸ—д»·ж јдёҠж¶Ёеӣ зҙ й©ұеҠЁпјҢдёӨе№ҙе№іеқҮеўһйҖҹд№ҹжңүжҳҫи‘—дёҠеҚҮпјӣжұҪиҪҰгҖҒз”өеҷЁйҹіе“ҚгҖҒжңҚиЈ…гҖҒдёӯиҘҝиҚҜе“ҒеўһйҖҹиҷҪд»ҚдҪҺдәҺж•ҙдҪ“пјҢдҪҶзӣёжҜ”дёҠжңҲеўһйҖҹж°ҙе№іжҳҫи‘—еӣһеҚҮпјӣиҖҢ家具гҖҒе»әзӯ‘иЈ…жҪўд»ҚеҜ№ж•ҙдҪ“йӣ¶е”®ж•°жҚ®жһ„жҲҗдёҘйҮҚжӢ–зҙҜпјҢд№ҹд»ҺдёҖдёӘдҫ§йқўдҪ“зҺ°еҮәжҲҝең°дә§еёӮеңәи°ғж•ҙзҡ„еҪұе“ҚгҖӮеҸҜи§ҒпјҢз–«жғ…еҜ№ж¶Ҳиҙ№зҡ„з»“жһ„жҖ§еҪұе“Қдҫқ然зӘҒеҮәгҖӮ

10жңҲеҹҺй•Үи°ғжҹҘеӨұдёҡзҺҮжҢҒе№ідәҺ4.9%дҪҺдҪҚпјҢжҜ”дёҠе№ҙеҗҢжңҹдёӢйҷҚ0.4дёӘзҷҫеҲҶзӮ№пјӣ31дёӘеӨ§дёӯеҹҺеёӮи°ғжҹҘеӨұдёҡзҺҮжҜ”дёҠжңҲдёҠеҚҮ0.1дёӘзҷҫеҲҶзӮ№иҮі5.1%пјҢеӨ§еҹҺеёӮе°ұдёҡй—®йўҳзӣёеҜ№зҙ§еј гҖӮ1-10жңҲе…ЁеӣҪеҹҺй•Үж–°еўһе°ұдёҡ1133дёҮдәәпјҢжҸҗеүҚе®ҢжҲҗе…Ёе№ҙзӣ®ж Үд»»еҠЎгҖӮиҫғдјҳз§Җзҡ„е°ұдёҡж•°жҚ®дёҺдҫқ然дёҚеҸҜжҺүд»ҘиҪ»еҝғзҡ„з»ҸжөҺдёӢиЎҢеҺӢеҠӣеҪўжҲҗдёҖе®ҡеҸҚе·®пјҢжҲ–дёҺеҲӣдёҡгҖҒе№іеҸ°з»ҸжөҺгҖҒзҒөжҙ»е°ұдёҡеҸ‘еұ•еёҰеҠЁзӣҙж’ӯеёҰиҙ§гҖҒзҪ‘з»ңиҙӯзү©зӯүиЎҢдёҡд»Һдёҡдәәе‘ҳеўһеҠ пјҢд»ҘеҸҠеҹҺй•ҮеҢ–ж”ҫзј“иҝҮзЁӢдёӯеҶңж°‘е·ҘеҠіеҠЁеҸӮдёҺзҺҮжңүжүҖдёӢйҷҚзӣёиҒ”зі»гҖӮ

|  зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°

зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°  2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў

2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ

дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ

еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ

д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё

еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶

е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶ иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү©

иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү© еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ

еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ–

жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ– еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ

еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ

дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ