马ن¸ٹو³¨ه†Œه…¥ن¼ڑ,结ن؛¤ن¸“ه®¶هگچوµپ,ن؛«هڈ—è´µه®¾ه¾…éپ‡ï¼Œè®©ن؛‹ن¸ڑç”ںو´»هڈŒèµ¢م€‚

و‚¨éœ€è¦پ ç™»ه½• و‰چهڈ¯ن»¥ن¸‹è½½وˆ–وں¥çœ‹ï¼Œو²،وœ‰ه¸گهڈ·ï¼ںç«‹هچ³و³¨ه†Œ

x

وژه¥‡éœ– ه™و°¸ن¹گ(ن¸ه›½é¦–ه¸ç»ڈوµژه¦ه®¶è®؛ه›çگ†ن؛‹ï¼Œç؛¢ه،”è¯پهˆ¸é¦–ه¸ç»ڈوµژه¦ه®¶ï¼›ç؛¢ه،”è¯پهˆ¸ï¼‰ ه°½ç®،ه›½ه†…ç»ڈوµژه‡؛çژ°ن؛†وکژوک¾ه›هچ‡ï¼Œه¸‚هœ؛ç”ڑ至ه¼€ه§‹è®¨è®؛هœ¨é€ڑ胀هژ‹هٹ›ن¸‹وک¯هگ¦ن¼ڑه¯¼è‡´و”؟ç–ه…¨é¢و”¶ç´§ï¼Œن½†وک¯ï¼Œè®©ن؛؛ç–‘وƒ‘çڑ„وک¯ï¼Œوœ¬è½®ç»ڈوµژه¤چè‹ڈ,ن¼¼ن¹ژو²،وœ‰çœ‹هˆ°ه†…需驱هٹ¨çڑ„è؛«ه½±ï¼Œوٹ•èµ„者给ن؛ˆهژڑوœ›çڑ„و¶ˆè´¹ï¼Œن¸€ç›´éƒ½و²،وœ‰èµ·و¥م€‚

ن»ژه¤چè‹ڈçڑ„驱هٹ¨هٹ›و¥çœ‹ï¼Œوک¾ç„¶ç»ڈوµژه¤چè‹ڈن¸»è¦پوک¯ه¤–需驱هٹ¨çڑ„,ن»ژهژ»ه¹´4وœˆه¼€ه§‹ï¼Œه‡؛هڈ£ه°±هœ¨وŒپç»çڑ„超预وœں,ه¹¶ه¸¦هٹ¨ه·¥ن¸ڑن؛§ه‡؛é«که¢é•؟,ه·¥ن¸ڑه¢هٹ ه€¼و—©ه°±è¶…è؟‡2019ه¹´هگŒوœںم€‚

ن¸؛ن»€ن¹ˆè؟™ن¹ˆه¼؛çڑ„ه·¥ن¸ڑç”ںن؛§و²،وœ‰ن¼ ه¯¼هˆ°و¶ˆè´¹ه‘¢ï¼ںو¶ˆè´¹و•°وچ®çڑ„هگŒو¯”ه¢é€ںن¸€ç›´ن½ژن؛ژç–«وƒ…ه‰چ,و¶ˆè´¹ç©¶ç«ںهژ»ه“ھن؛†ï¼ں

è؟‡هژ»ه‡ ن¸ھوœˆï¼Œوٹ•èµ„者ن¸€ç›´وٹٹو¶ˆè´¹èµ·ن¸چو¥ï¼Œه½’ه› ن¸؛零وکںçڑ„ç–«وƒ…هڈچه¤چ,هژ‹هˆ¶ن؛†ن؛؛ن»¬ه¤–ه‡؛و¶ˆè´¹çڑ„و„ڈو„؟,ه±…و°‘ç¼؛ن¹ڈو¶ˆè´¹هœ؛و™¯م€‚ن¹ںه°±وک¯è¯´ï¼Œوٹ•èµ„者认ن¸؛و¶ˆè´¹è€…ن¸چوک¯ن¸چو„؟و¶ˆè´¹ï¼Œè€Œوک¯ن¸چو•¢و¶ˆè´¹م€‚ç‰ç–«وƒ…وژ§هˆ¶ه¾—و›´ه¥½ن¸€ç‚¹ï¼Œو¶ˆè´¹ن¼ڑه‡؛çژ°çˆ†هڈ‘ه¼ڈه¢é•؟,و‰€ن»¥èµ„金ن¹ںو¯”较و—©çڑ„ه¸ƒه±€ن؛†و–‡و—…ç‰وœچهٹ،و¶ˆè´¹و؟ه—,ه¸Œوœ›èƒ½ه¤ںوٹ“ن½ڈç–«وƒ…结وںه¸¦و¥çڑ„ن¸ڑ绩هڈچ转çڑ„وœ؛ن¼ڑم€‚

ن½†وک¯و¸…وکژèٹ‚çڑ„و¶ˆè´¹و•°وچ®ç»™هگژç»و¶ˆè´¹هڈچه¼¹çڑ„ه¹…ه؛¦ï¼Œو³¼ن؛†ه‡‰و°´م€‚

4وœˆçڑ„و—¶ه€™ï¼Œن¸چو•¢و¶ˆè´¹çڑ„é—®é¢که·²ç»ڈ解ه†³ه¾—ه·®ن¸چه¤ڑن؛†م€‚هڈ—ç›ٹن؛ژه‡؛色çڑ„ç–«وƒ…éک²وژ§ه’Œç–«è‹—وژ¥ç§چçڑ„ه؟«é€ںوژ¨è؟›ï¼Œه±…و°‘ه¯¹ç–«وƒ…çڑ„و‹…ه؟§é€گو¸گو¶ˆو•£ï¼Œç–«وƒ…ه¯¹ه¤§ه®¶ه‡؛è،Œو„ڈو„؟çڑ„هژ‹هˆ¶ه·²ç»ڈن¸چهکهœ¨ن؛†م€‚ن½“çژ°هœ¨و•°وچ®ن¸ٹه°±وک¯ï¼Œو¸…وکژèٹ‚çڑ„و—¶ه€™ï¼Œوœ‰1.02ن؛؟ن؛؛ه‡؛è،Œï¼Œه·²ç»ڈوپ¢ه¤چ至疫وƒ…ه‰چهگŒوœںçڑ„94.5%م€‚

هœ¨ه‡؛è،Œو„ڈو„؟وپ¢ه¤چçڑ„هگŒو—¶ï¼Œو¸…وکژèٹ‚çڑ„و¶ˆè´¹و•°وچ®ه¾ˆه¼±ï¼Œن»…وپ¢ه¤چ至و¤ه‰چçڑ„56.7%,ن¹ںه°±وک¯è¯´هœ¨ن¸چç¼؛و¶ˆè´¹هœ؛و™¯çڑ„و—¶ه€™ï¼Œه±…و°‘ن¾و—§ن¸چو„؟و„ڈهژ»و¶ˆè´¹م€‚

و£ه¸¸وƒ…ه†µن¸‹ï¼Œç»ڈوµژه¤چè‹ڈçڑ„逻辑ه؛”该وک¯éœ€و±‚ه›هچ‡â€”ç”ںن؛§ن؟®ه¤چ—ن¼پن¸ڑ盈هˆ©ن¸ٹè،Œâ€”ه±…و°‘و”¶ه…¥وڈگé«ک—و¶ˆè´¹ه¢هٹ —需و±‚è؟›ن¸€و¥ه›هچ‡م€‚

ه°½ç®،وœ¬è½®ç»ڈوµژه¤چè‹ڈçڑ„起点وک¯و—؛ç››çڑ„وµ·ه¤–需و±‚,ن½†و¯•ç«ںو—؛ç››çڑ„ه¤–需ن¸؛ن¸ه›½ن¼پن¸ڑه¸¦و¥ن؛†ه¤§é‡ڈçڑ„订هچ•ï¼Œç”ںن؛§ه؟«é€ںن؟®ه¤چم€‚ç”ںن؛§ن؟®ه¤چهگژ,و¶ˆè´¹ن¹ںن؟®ه¤چن؛†ن¸€ن؛›ï¼Œن½†ه±…و°‘و”¶ه…¥و”¹ه–„çڑ„é€ںه؛¦è؟œè؟œو»هگژن؛ژç”ںن؛§ن؟®ه¤چçڑ„é€ںه؛¦ï¼Œهڈ¯ن»¥çœ‹هˆ°هœ¨ه°±ن¸ڑن؛؛ه‘که¹³ه‡ه·¥ن½œو—¶é—´ه’Œه°±ن¸ڑçژ‡ه؟«é€ںه›هچ‡çڑ„و—¶ه€™ï¼Œه·¥èµ„هچ´ن¸€ç›´و¶¨ن¸چن¸ٹهژ»م€‚

وˆ‘ن»¬è®¤ن¸؛ن¼ ه¯¼وœ؛هˆ¶ن¹‹و‰€ن»¥ن¸چ畅,وœ€ه¤§çڑ„é—®é¢کوک¯هچ،هœ¨ن؛†ن¼پن¸ڑ盈هˆ©è؟™ن¸€ç«¯ï¼Œè€Œç›ˆهˆ©هژ‹هٹ›ن¹‹و‰€ن»¥و¯”较ه¤§ï¼Œوک¯ه› ن¸؛هژںوگو–™ن»·و ¼ن¸ٹو¶¨ه¤ھه؟«ï¼Œهڈچè؟‡و¥ن¾µèڑ€ن؛†ن¼پن¸ڑçڑ„هˆ©و¶¦م€‚

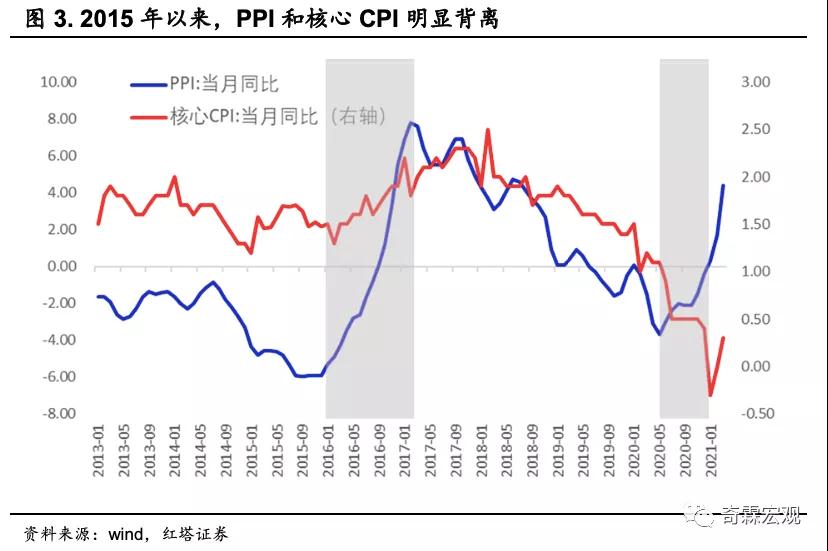

و‰€ن»¥ï¼Œن»ژو•°وچ®ن¸ٹو¥çœ‹ï¼Œن¸€ç›´éƒ½وک¯PPIو¶¨ه¹…ه؟«ï¼Œن½†CPIو¶¨ه¹…و…¢ï¼Œه°¤ه…¶وک¯هڈچوک ه†…需çڑ„و ¸ه؟ƒCPI,ن¸€ç›´éƒ½ه¤„ن؛ژè·Œهٹ؟م€‚ç”ںن؛§و—؛,ن¸»è¦په¯¹ه؛”çڑ„وک¯ه‡؛هڈ£ï¼Œç”ںن؛§è½¬هŒ–çڑ„وک¯ن¼پن¸ڑçڑ„و”¶ه…¥ï¼Œن¸€و—¦ن¸ٹو¸¸ن»·و ¼ن¸ٹو¶¨ï¼Œن¼پن¸ڑهˆ©و¶¦ه°±ن¸ٹن¸چهژ»ï¼Œè؟™ن¸ھو—¶ه€™ï¼Œهٹ³هٹ¨هٹ›و‰€هچ çڑ„و”¶ه…¥ن»½é¢è‡ھ然ه°±ن¼ڑ缩و°´م€‚

هژںوگو–™ن»·و ¼ن¸ٹو¶¨ن¼ڑç»™ه®ن½“ç»ڈوµژé€ وˆگéه¯¹ç§°ه¼ڈçڑ„ه†²ه‡»ï¼ڑ

1م€په¯¹ه¤§ن¼پن¸ڑو¥è®²ï¼Œç”±ن؛ژوœ‰è§„و¨،م€پ资金ه’Œوٹ€وœ¯ن¼کهٹ؟,ه®ƒهڈ¯ن»¥و”¹è؟›è®¾ه¤‡ï¼Œوڈگé«کç”ںن؛§و•ˆçژ‡ï¼Œو‰€ن»¥وˆ‘ن»¬çœ‹هˆ°ه·¥ن¸ڑوœ؛ه™¨ن؛؛ن؛§é‡ڈم€پ金ه±هˆ‡ه‰ٹوœ؛ه؛ٹن؛§é‡ڈه¤§ه¹…ن¸ٹو¶¨ï¼Œن½†وک¯ï¼Œن¼پن¸ڑé«ک端هŒ–م€پو™؛能هŒ–م€پوœ؛و¢°هŒ–转ه‹ï¼Œن¼ڑè؟›ن¸€و¥é™چن½ژن¼پن¸ڑه¯¹هٹ³هٹ¨هٹ›çڑ„需و±‚,虽然é•؟وœںو¥çœ‹وœ‰هٹ©ن؛ژوٹ€وœ¯è؟›و¥ï¼Œن¸چن¸€ه®ڑوک¯هڈن؛‹م€‚

2م€په¯¹ن¸ه°ڈن¼پن¸ڑو¥è®²ï¼Œهژ‹هٹ›ه°±و¯”较ه¤§ن؛†ï¼ŒوŒپç»ن¸ٹو¶¨çڑ„ن¸ٹو¸¸ن»·و ¼ن¼ڑه¼€ه§‹هڈچه™¬ن¸ه°ڈن¼پن¸ڑهˆ©و¶¦ï¼Œو¯•ç«ںن¸ه°ڈن¼پن¸ڑه¹¶و²،وœ‰وٹ€وœ¯م€په“پ牌ه’Œè§„و¨،ه£په’هژ»وٹµوٹ—ن¸ٹو¸¸ن»·و ¼ن¸ٹو¶¨ï¼Œن½†ن¸ه°ڈن¼پن¸ڑهڈˆو‰؟و‹…ن؛†ه¤§é‡ڈçڑ„ه°±ن¸ڑ(ç§پèگ¥ه’Œن¸ھن½“解ه†³ن؛†è؟‘60%çڑ„ه°±ن¸ڑ),و¶ˆè´¹çڑ„هٹ¨èƒ½è‡ھ然ن¼ڑ被و‹–ç´¯م€‚

é‚£ن¹ˆï¼Œهژںوگو–™ن»·و ¼ن¸؛ن»€ن¹ˆن¼ڑه‡؛çژ°ه¤§ه¹…هœ°ن¸ٹو¶¨ه‘¢ï¼ں

需و±‚端ه¯¹هژںوگو–™ن»·و ¼ن¸ٹو¶¨ç،®ه®وک¯وœ‰و”¯و’‘çڑ„م€‚

ç¾ژه›½é‡ڈهŒ–ه®½و¾هڈ هٹ هگ‘ه±…و°‘部门هپڑè´¢و”؟转移و”¯ن»ک,M2ه’ŒM1هˆ†هˆ«ه¤§ه¹…ه¢é•؟,è؟™è‡ھ然ه¯¼è‡´ç”ںن؛§ه›½çڑ„ه‡؛هڈ£è®¢هچ•ه¤§ه¹…ه¢é•؟م€‚频ç¹پ超预وœںçڑ„ه‡؛هڈ£ه¸¦هٹ¨ه·¥ن¸ڑن¼پن¸ڑه¼€è¶³é©¬هٹ›è؟›è،Œç”ںن؛§م€‚è؟‡هژ»ه‡ ن¸ھوœˆé‡Œï¼Œه‡؛هڈ£ن¼پن¸ڑوœ€ç›´è§‚çڑ„و„ںهڈ—ه°±وک¯ن¸چو–ن¸ٹو¶¨çڑ„è؟گن»·ه’Œن¾›ن¸چه؛”و±‚çڑ„集装箱م€‚

2020ه¹´ن¹‹ه‰چ,ه› è´¸وک“و‘©و“¦ç‰هژںه› ,ه…¨çگƒوٹ•èµ„者预وœں都و¯”较و‚²è§‚,هˆ¶é€ م€پو‰¹هڈ‘م€پ零ه”®ن¸‰ه¤§éƒ¨é—¨çڑ„ه؛“هکهگŒو¯”都ه¤„ن؛ژن¸‹è،Œه‘¨وœں,ه†چهٹ ن¸ٹç–«وƒ…çڑ„爆هڈ‘,ç”ںن؛§çڑ„هپœو»ï¼Œو›´وک¯è®©ه؛“هکè·Œهˆ°ن؛†هژ†هڈ²ن½ژè°·م€‚

需و±‚ه¥½ن؛†ï¼Œç¢°ن¸ٹهژںوگو–™ه؛“هکن½ژ,ن¼پن¸ڑه؛“هکه›è،¥ï¼Œè‡ھ然ه°±ن¼ڑوژ¨هچ‡هژںوگو–™ن»·و ¼م€‚

除ن؛†éœ€و±‚و‰©ه¼ çڑ„ه› ç´ ه¤–,ن¾›ç»™ه¼¹و€§ن½ژ,ن¹ںوک¯وژ¨هٹ¨هژںوگو–™ن»·و ¼ن¸ٹو¶¨éه¸¸é‡چè¦پçڑ„ه› ç´ م€‚

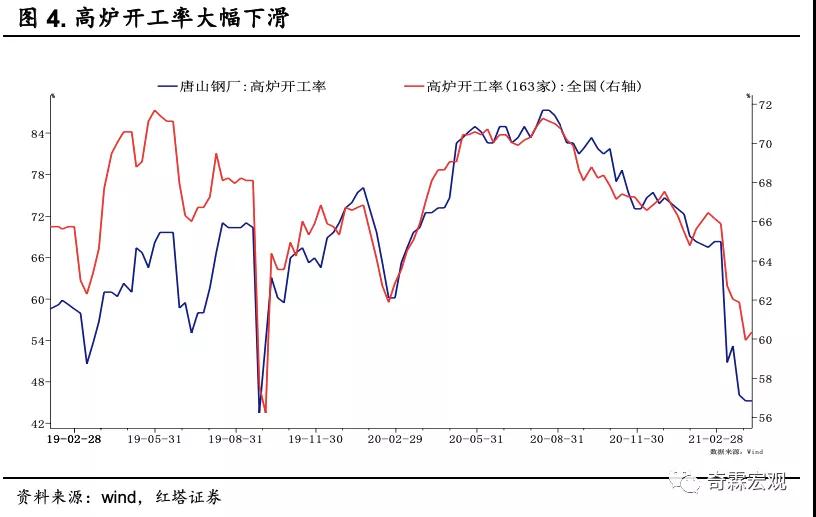

ن¾›ç»™ه¼¹و€§ن½ژçڑ„هژںه› وœ‰ن¸¤ن¸ھ,ن¸€ن¸ھوک¯وµ·ه¤–ç–«وƒ…ن»چو²،وœ‰ه½»ه؛•وژ§هˆ¶ن½ڈ,ه°¤ه…¶وک¯ن¸€ن؛›èµ„و؛گه‹çڑ„و–°ه…´ç»ڈوµژن½“,ه¯¼è‡´ن»–ن»¬ه¤چه·¥è؟›ه؛¦و¯”较و…¢ï¼Œو¯”ه¦‚و™؛هˆ©ه’Œç§کé²پ,都وک¯é“œçڑ„ن¸»ن؛§هŒ؛,ه®ƒن»¬ه¤چه·¥çڑ„ن¸چهڈٹو—¶ï¼Œé“œçڑ„ن¾›éœ€ç¼؛هڈ£ه°±ن¼ڑ被è؟…é€ںو”¾ه¤§م€‚هڈ¦ن¸€ن¸ھوک¯è¦په®çژ°ç¢³è¾¾ه³°م€پ碳ن¸ه’Œï¼Œéƒ¨هˆ†ç¢³وژ’و”¾é«کçڑ„资و؛گه“پè¦په‡ڈن؛§ï¼Œه¸‚هœ؛ه¯¹è؟™ç±»ه“پç§چهکهœ¨ن¾›ç»™و”¶ç¼©é¢„وœں,و¯”ه¦‚è؟‘وœںوˆ‘ن»¬çœ‹هˆ°é«ک炉ه¼€ه·¥çژ‡ه‡؛çژ°ن؛†وکژوک¾çڑ„ن¸‹é™چم€‚

وœ‰ن؛›ç‰¹و®ٹçڑ„ن¸ٹو¸¸ه“پç§چ,ن¸ژو–°èƒ½و؛گçڑ„需و±‚وک¯وŒ‚é’©çڑ„,è¦په®çژ°ç¢³è¾¾ه³°م€پ碳ن¸ه’Œï¼Œو–°é‡‘ه±ç”±ن؛ژوœ‰é•؟وœں需و±‚ه¥½è½¬çڑ„预وœں,ن½†èµ„金é¢ه¯¹é•؟وœں需و±‚و”¹ه–„ن¸€èˆ¬éƒ½ç‰ن¸چن؛†é‚£ن¹ˆن¹…,ن¼ڑه€¾هگ‘çںوœںه؟«é€ںه°†و”¶ç›ٹه®çژ°ï¼Œه°†é•؟وœںن¹گ观çڑ„预وœںçںوœںهŒ–,ه¦‚وœه†چهڈ هٹ ن¾›ç»™و”¶ç¼©ï¼Œه°±ن¼ڑه¯¼è‡´و–°èƒ½و؛گ金ه±ه‡؛çژ°ه¤§ه¹…ن¸ٹو¶¨م€‚

وŒپç»ن¸ٹو¶¨çڑ„ه¤§ه®—ه•†ه“پ,ن¹ں让è،Œن¸ڑé—´çڑ„盈هˆ©هˆ†é…چه‡؛çژ°وکژوک¾هˆ†هŒ–م€‚

و¤ه‰چه› ن¸؛هژںوگو–™ن»·و ¼ن¸ٹو¶¨ه¯¹ن¸ن¸‹و¸¸çڑ„ه½±ه“چهکهœ¨و—¶و»ï¼ˆهژںوگو–™ن¸€èˆ¬é‡‡هڈ–ه…ˆè؟›ه…ˆه‡؛و³•è®،ن»·ï¼Œهکهœ¨ه‡ ن¸ھوœˆçڑ„و—¶و»ï¼‰ç‰هژںه› ,هگ„è،Œن¸ڑçڑ„هˆ©و¶¦çژ‡éƒ½هœ¨ن¸ٹè،Œم€‚

ن½†è؟‘وœںن¸ٹو¸¸ن»·و ¼ن¸ٹو¶¨ه·²ç»ڈ让è،Œن¸ڑé—´çڑ„盈هˆ©ç»“و„ه‡؛çژ°ن؛†هˆ†هŒ–,ه…¶ه¯¹ن¸ن¸‹و¸¸ن¼پن¸ڑهˆ©و¶¦é€ وˆگن؛†ه¾ˆه¤§çڑ„هژ‹هٹ›م€‚ن»ژو•°وچ®ن¸ٹ看,ن¸و¸¸وœ؛و¢°è®¾ه¤‡çڑ„èگ¥ن¸ڑهˆ©و¶¦çژ‡هœ¨2021ه¹´2وœˆه‡؛çژ°ن؛†وکژوک¾çڑ„ن¸‹و»‘,هگŒو—¶ï¼Œهژںوگو–™ç›¸ه…³è،Œن¸ڑçڑ„هˆ©و¶¦çژ‡ه¤§ه¹…èµ°é«کم€‚

è؟™و ·وˆ‘ن»¬çڑ„逻辑链ن¹ںه°±çگ†و¸…و¥ڑن؛†ï¼Œéœ€و±‚ه›هچ‡â€”ç”ںن؛§ن؟®ه¤چ—ن¼پن¸ڑ盈هˆ©ن¸ٹè،Œâ€”ه±…و°‘و”¶ه…¥وڈگé«ک—و¶ˆè´¹ه¢هٹ —需و±‚è؟›ن¸€و¥ه›هچ‡çڑ„é،؛ه‘¨وœں逻辑ن¹‹و‰€ن»¥èµ°çڑ„و¯”较艰éڑ¾ï¼Œه¾ˆه¤§ç¨‹ه؛¦ن¸ٹوک¯ه› ن¸؛ن¸ٹو¸¸ه¤§ه®—ه•†ه“پو¶¨ن»·ن¾µèڑ€ن؛†ن¼پن¸ڑهˆ©و¶¦م€‚

ن¸€و—¦ن¼پن¸ڑه¯¹هˆ©و¶¦é¢„وœںهڈکه¾—و²،é‚£ن¹ˆç،®ه®ڑ,هˆ¶é€ ن¸ڑوٹ•èµ„ن؟®ه¤چçڑ„è؟›ç¨‹ن¹ںه°±هڈکو…¢ن؛†ï¼Œهچ³ن½؟وک¯هژ»ه¹´ï¼Œç»ڈوµژوپ¢ه¤چه¾—ه¾ˆè¶…预وœں,ن½†وˆ‘ن»¬çœ‹ه·¥ن¸ڑن¼پن¸ڑçڑ„ROAه’ŒROEن»چ然وک¯وœ‰ن¸‹è،Œهژ‹هٹ›çڑ„,وٹ•èµ„者ن¸€ç›´ç»™ن؛ˆهژڑوœ›çڑ„هˆ¶é€ ن¸ڑوٹ•èµ„ه¹¶و²،وœ‰ه‡؛çژ°è¶…预وœںçڑ„ن¸ٹè،Œم€‚

و— è®؛وک¯ه‡؛هڈ£هگ‘و¶ˆè´¹çژ¯èٹ‚çڑ„ن¼ ه¯¼م€پè؟کوک¯ه‡؛هڈ£هگ‘هˆ¶é€ ن¸ڑوٹ•èµ„çژ¯èٹ‚çڑ„ن¼ ه¯¼ï¼Œé—®é¢ک都هچ،هœ¨ه®ن½“çڑ„ه›وٹ¥çژ‡çژ¯èٹ‚,而ه®ن½“ه›وٹ¥çژ‡è¢«هˆ¶ç؛¦çڑ„ه…³é”®وک¯ن¸ٹو¸¸ن»·و ¼çڑ„ن¸ٹو¶¨هژ‹هٹ›م€‚

و‰€ن»¥è؟‘وœںو— è®؛وک¯ه›½هٹ،院金稳ن¼ڑè؟کوک¯و€»çگ†çڑ„ç»ڈوµژه½¢هٹ؟ه؛§è°ˆن¼ڑ,都ه¼؛è°ƒن؛†ه¤§ه®—ه•†ه“پن»·و ¼وŒپç»ن¸ٹو¶¨çڑ„é—®é¢کم€‚

ن¸چه°‘وٹ•èµ„者认ن¸؛ه¤§ه®—ه•†ه“پن»·و ¼ن¸ٹو¶¨ï¼Œن¼ڑن؛§ç”ںé€ڑ胀预وœں,è؟›è€Œهˆ¤و–هگژç»è´¢و”؟ن»¥هڈٹè´§ه¸پو”؟ç–都ن¼ڑه…¨é¢و”¶ç´§م€‚ن½†ه¦‚وœè€ƒè™‘هˆ°çژ°هœ¨çڑ„ن¸»è¦پçں›ç›¾وک¯ن¸ٹو¸¸ه¤§ه®—ن»·و ¼ن¸ٹو¶¨ه¯¹ن¼پن¸ڑ盈هˆ©ç«¯çڑ„ن¾µèڑ€ï¼Œé‚£è؟™ن¸ھهˆ¤و–ه°±وک¯وœ‰é—®é¢کçڑ„م€‚

ه…¨é¢و”¶ç¼©ن؟،用,هژ»وٹ‘هˆ¶éœ€و±‚,هڈھن¼ڑ让ه®ن½“çڑ„ç»ڈèگ¥çٹ¶ه†µé›ھن¸ٹهٹ 霜,ن¼پن¸ڑ盈هˆ©وœ¬و¥ه°±هڈ—وچںن؛†ï¼Œè€Œن¸”ه°ڈن¼پن¸ڑهڈ—هˆ°ن¸ٹو¸¸ن»·و ¼ن¸ٹو¶¨çڑ„ه½±ه“چو›´ه¤§ï¼Œè´§ه¸په…¨ه±€و”¶ç´§ن¸€èˆ¬ن¹ںن¼ڑوک¯éه¯¹ç§°ه†²ه‡»ï¼Œه°ڈن¼پن¸ڑو‰؟و‹…ن؟،用و”¶ç¼©çڑ„وˆگوœ¬è¦پو›´é«کن¸€ن؛›ï¼Œè؟™و ·çڑ„è¯ï¼Œه°ڈن¼پن¸ڑهژ‹هٹ›ه°±و›´ه¤§ن؛†م€‚

و‰€ن»¥ï¼Œçژ°هœ¨و”؟ç–ن¼ڑن؟وŒپن¸€ن¸ھ结و„و€§ه®½و¾çڑ„çٹ¶و€پ,维وŒپه¯¹ه°ڈن¼پن¸ڑçڑ„ن؟،用ه®½و¾ï¼ŒهگŒو—¶هژ‹ن½ڈهœ°ن؛§-هں؛ه»؛ن؛§ن¸ڑ链çڑ„èچ资需و±‚م€‚و”؟ç–ن¸ٹن¼ڑن؟وŒپن¸€ن¸ھ“ه®½è´§ه¸پâ€ن½†â€œç»“و„و€§ç´§ن؟،用â€çڑ„و€پهٹ؟م€‚

é€ڑè؟‡وٹ‘هˆ¶هœ°ن؛§-هں؛ه»؛ç‰ن¼ ç»ں部门èچ资需و±‚,ن¸€و¥هڈ¯ن»¥وŒ¤ه‡؛部هˆ†ن¸ٹو¸¸ن»·و ¼وژ¨هچ‡çڑ„هژ‹هٹ›ï¼Œن؛Œو¥éک²èŒƒهˆڑه…‘ه’Œéهˆڑه…‘部门çڑ„وپ¯ه·®ه¥—هˆ©ï¼Œن¸‰و¥è¦پوٹ‘هˆ¶وµپهٹ¨و€§وٹ•و”¾ه‡؛و¥هگژçڑ„“炒وˆ؟â€éœ€و±‚,é‡چ点هںژه¸‚çڑ„وˆ؟هœ°ن؛§è°ƒوژ§ن¹ںن¼ڑن»ژن¸¥م€‚

و‰€ن»¥ه›½هٹ،院هœ¨4وœˆ13و—¥ه…¬ه¸ƒçڑ„م€ٹه…³ن؛ژè؟›ن¸€و¥و·±هŒ–预算ç®،çگ†هˆ¶ه؛¦و”¹é©çڑ„و„ڈè§پم€‹و„ڈè§پن¸وڈگه‡؛,è¦پ继ç»و¸…çگ†è§„范هœ°و–¹èچ资ه¹³هڈ°ه…¬هڈ¸ï¼Œه‰¥ç¦»ه…¶و”؟ه؛œèچ资èپŒèƒ½ï¼Œه¯¹ه¤±هژ»و¸…هپ؟能هٹ›çڑ„è¦پن¾و³•ه®و–½ç ´ن؛§é‡چو•´وˆ–و¸…ç®—م€‚

ç ´هˆڑه…‘ن¼¼ن¹ژç®هœ¨ه¼¦ن¸ٹم€‚

缓解هژںوگو–™ن»·و ¼ن¸ٹو¶¨çڑ„هژ‹هٹ›ï¼Œوˆ‘ن»¬è®¤ن¸؛é‡چ点ن¹ںن¸چه®Œه…¨وک¯هژ‹هˆ¶éœ€و±‚端م€‚

çژ°هœ¨ه¸‚هœ؛وک¯ن¸چه¤ھç¼؛وµپهٹ¨و€§çڑ„,ه……裕çڑ„资金ن¼ڑهژ»è؟½é€گé‚£ن؛›ه…·وœ‰ç،®ه®ڑو€§çڑ„资ن؛§م€‚هœ¨éœ€و±‚ن¸چه·®çڑ„çژ¯ه¢ƒن¸‹ï¼Œن¾›ç»™ه¦‚وœهڈˆوœ‰و”¶ç¼©é¢„وœں,那è؟™ç±»ه•†ه“پçڑ„ç،®ه®ڑو€§ه°±ن¼ڑه¾ˆé«کم€‚و¯”ه¦‚هœ¨çژ¯ن؟é™گن؛§و”؟ç–ن¸‹ï¼Œé’¢وگç‰ه•†ه“په…·وœ‰ن¾›ç»™و”¶ç¼©é¢„وœں,و‰€ن»¥çƒè½§هچ·و؟م€پè؛ç؛¹é’¢م€پç؛؟وگçڑ„ن»·و ¼ه°±ن¸€ç›´هœ¨ن¸ٹو¶¨م€‚

ن¸ژن¹‹ه¯¹ه؛”çڑ„وک¯ï¼Œéڑڈç€é’¢é“په¼€ه§‹é™گن؛§ï¼Œه¸‚هœ؛ه¯¹é“پçں؟çں³çڑ„需و±‚ه°±ن¸‹و¥ن؛†ï¼Œو‰€ن»¥3وœˆé“پçں؟çں³çژ¯و¯”ه¤§ه¹…ن¸‹و»‘م€‚

需è¦پç،®ه®ڑçڑ„وک¯ï¼Œç،®ه®ڑو€§çڑ„é•؟وœںهں؛وœ¬é¢و”¹ه–„预وœںن¼ڑه¯¼è‡´ن»·و ¼é€ڑè؟‡وڑ´و¶¨çڑ„ه½¢ه¼ڈهœ¨çںوœںه†…ه®çژ°ï¼Œç”±ن؛ژé€ڈو”¯ن؛†وœھو¥çڑ„و¶¨ه¹…ç©؛间,è؟™ه°±وپ¶هŒ–ن؛†ه¸‚هœ؛çڑ„ه¾®è§‚结و„,ن½؟ه¾—ن»·و ¼ه¯¹ن¾›ç»™ç«¯çڑ„边际هˆ©ç©؛هڈکه¾—ه¾ˆو•ڈو„ںم€‚

و¯”ه¦‚و¤ه‰چه› ن¸؛é•چé“پ—é«که†°é•چ—ç،«é…¸é•چن؛§ç؛؟و‰“é€ڑ,هژںه…ˆçڑ„ç،«é…¸é•چهژںو–™ن¾›ه؛”هپڈ紧逻辑边际ن¸ٹهڈ—هˆ°ه†²ه‡»م€‚ه› ن¸؛ه¸‚هœ؛èµ°çڑ„ه¤ھé ه‰چ,边际ن¸ٹçڑ„هڈکهŒ–ه¯¹é•چن»·é€ وˆگن؛†وکژوک¾çڑ„ه†²ه‡»ï¼Œ3وœˆن»½é•چن»·ن¸‹و»‘ن؛†14%م€‚

و‰€ن»¥ï¼Œè§£ه†³ن¸ٹو¸¸ن»·و ¼ن¸ٹو¶¨çڑ„é—®é¢که؛”该هœ¨ن¾›ç»™ç«¯ه’Œو”¹هڈک稀ç¼؛و€§ن¸ٹن¸‹هٹںه¤«م€‚

ه¦‚وœè¯´è؟‘وœںو ¸ه؟ƒèµ„ن؛§çڑ„è°ƒو•´وک¯ه› ن¸؛ç¾ژه€؛و”¶ç›ٹçژ‡ن¸ٹè،Œه¯¹ن¼°ه€¼çڑ„ه†²ه‡»ï¼Œé‚£ن¸؛ن»€ن¹ˆهœ¨ه¸‚هœ؛都看ه¥½ç»ڈوµژه¤چè‹ڈçڑ„و—¶ه€™ï¼Œهœ¨ن¸€ه£ه؛¦ن¸ڑ绩هگŒو¯”ه؛”该وک¯ه…¨ه¹´وœ€é«ک点çڑ„و—¶ه€™ï¼Œé،؛ه‘¨وœںçڑ„逻辑走çڑ„ه¹¶و²،وœ‰é‚£ن¹ˆé،؛ه‘¢ï¼ں

ه› ن¸؛ن¸ن¸‹و¸¸ن¼پن¸ڑçڑ„盈هˆ©ه’Œه›وٹ¥çژ‡هœ¨ه¤§ه®—ن¸ٹو¶¨çڑ„هژ‹هٹ›ن¹‹ن¸‹ï¼Œهڈکه¾—و²،وœ‰é‚£ن¹ˆç،®ه®ڑ,ه¸‚هœ؛وک¯çœ‹é¢„وœںçڑ„,ن¸€ه£وٹ¥ه¥½ï¼Œه·²ç»ڈهœ¨é¢„وœںن¹‹ه†…,ن½†ه¦‚وœن¸ٹو¸¸ن»·و ¼ن¸ٹو¶¨ï¼Œه¯¼è‡´ن¸€ه£وٹ¥و²،وœ‰وƒ³è±،ن¸çڑ„é‚£ن¹ˆه¥½ï¼Œè€Œن¸”ن¸ٹو¸¸ن»·و ¼ن¸ٹو¶¨ç”ڑ至ن¼ڑه½±ه“چهˆ°ن؛Œه£وٹ¥ï¼Œé‚£é،؛ه‘¨وœںçڑ„逻辑ه°±èµ°ن¸چن¸‹هژ»ن؛†م€‚

ن¸ٹو¸¸ن»·و ¼ن¸ٹو¶¨ï¼ŒوŒ‰çگ†è¯´ï¼Œن¸ٹو¸¸ç›¸ه…³çڑ„و ‡çڑ„وک¯هڈ¯ن»¥ه¸ƒه±€çڑ„,ن½†ن¸ٹو¸¸ç›¸ه…³çڑ„و ‡çڑ„ن¹ںو²،وœ‰ه‡؛çژ°ن¸ٹو¶¨çڑ„è،Œوƒ…,وœ‰ن؛›وœ‰è‰²çڑ„é¾™ه¤´و ‡çڑ„è؟‘وœںç”ڑ至è؟که‡؛çژ°ن؛†è¾ƒه¤§çڑ„ه›و’¤م€‚

ن¸»è¦پçڑ„é—®é¢که‡؛هœ¨ن؛†وŒپç»و€§ن¸ٹé¢ï¼Œه› ن¸؛ه¸‚هœ؛ه¯¹ن¸ٹو¸¸ن¸ٹو¶¨çڑ„وŒپç»و€§ن¸چو•¢وœ‰ه¤ھه¤§çڑ„وٹٹوڈ،,هˆ†هگ端çژ°é‡‘وµپçڑ„ن¹…وœںه¸‚هœ؛ن¸چو•¢ç»™ه¤ھé•؟,و¯•ç«ںن¸ٹو¸¸ن»·و ¼é€ڑ胀ه¯¹ه®ن½“çڑ„ه›وٹ¥çژ‡ن¾µèڑ€è¾ƒه¼؛,需و±‚ه’Œéƒ¨هˆ†ه“پç§چçڑ„ن¾›ç»™و”¶ç¼©هœ¨و”؟ç–ه±‚é¢هڈˆوک¯هڈ¯è°ƒوژ§çڑ„,ن¸ٹو¸¸و ‡çڑ„هœ¨é¢„وœںن¸ٹو²،وœ‰ن»€ن¹ˆç،®ه®ڑو€§م€‚هچڑه¼ˆن¸ٹو¸¸و¶¨ن»·ï¼Œن¸ژه…¶هچڑه¼ˆè‚،票,ن¸چه¦‚هچڑه¼ˆه•†ه“پم€‚

ن»ٹه¹´وœ€ه¤§çڑ„وœ؛ن¼ڑه…¶ه®وک¯هœ¨وˆگé•؟è‚،,白马çڑ„ن¼°ه€¼هپڈé«ک,é،؛ه‘¨وœںن¸ڑ绩هœ¨ن¾›éœ€ن¸¤ç«¯éƒ½وœ‰ن¸€ن؛›ن¸چç،®ه®ڑ,而ه›½ه†…çڑ„وˆگé•؟و؟ه—ن»ژهژ»ه¹´7وœˆه¼€ه§‹ه°±ن¸€è·¯و€ن¼°ه€¼ï¼Œهˆ°ن؛†çژ°هœ¨çڑ„ن½چهگ,ن¼°ه€¼ن¸چç®—é«ک,هڈھè¦پن¸ٹو¸¸ن¸ٹو¶¨çڑ„趋هٹ؟被وژ§هˆ¶ï¼Œé‡ٹو”¾ن؛›ه®½و¾é¢„وœں让و— é£ژ险هˆ©çژ‡ه†چن¸‹و¥ن¸€ن؛›ï¼Œه†چé…چهگˆن¸€ن؛›و”¹é©ه’Œè½¬ه‹é¢„وœں,وˆگé•؟çڑ„è،Œوƒ…ه°±èƒ½و‰“ه¼€ن؛†م€‚

ه½“ن¸€هˆ‡éƒ½هڈکه¾—و²،وœ‰é‚£ن¹ˆç،®ه®ڑçڑ„و—¶ه€™ï¼Œ10ه¹´وœںه›½ه€؛çڑ„ç،®ه®ڑو€§ه¼€ه§‹ن¸چو–ه¢ه¼؛,هژ»ه¹´وک¯ه›؛و”¶+,ن»ٹه¹´وک¯ه›؛و”¶-,ن»ٹه¹´ن»¥و¥ï¼Œهپڈه€؛ه¤ڑن¸€ç‚¹çڑ„ن؛§ه“پهڈچ而给ن؛†وٹ•èµ„者و›´ç،®ه®ڑçڑ„ه›وٹ¥م€‚ن»ژé،؛ه‘¨وœںهˆ°é€ڑ胀预وœںه†چهˆ°و”؟ç–و”¶ç´§çڑ„ن¼ ه¯¼é“¾و،ه¹¶ن¸چهکهœ¨ï¼Œç›¸هڈچ,“ه®½è´§ه¸پâ€ه’Œâ€œç»“و„و€§ç´§ن؟،用â€çڑ„و”؟ç–组هگˆه¯¹هˆ©çژ‡ه€؛çڑ„è،¨çژ°éه¸¸وœ‰هˆ©ï¼Œن¸چè؟‡وٹ±ه›¢هںژوٹ•çڑ„ن؟،用é£ژ险هژ‹هٹ›وک¯ن»ٹه¹´éœ€è¦پé«که؛¦ه…³و³¨çڑ„点م€‚ه›¾ç‰‡

|  ç¾ژèپ”ه‚¨ن¸»ه¸é‡چ磅هڈ‘ه£°

ç¾ژèپ”ه‚¨ن¸»ه¸é‡چ磅هڈ‘ه£°  2024ه¹´çژ‰ç±³ه¸‚هœ؛ن¾›éœ€ه½¢

2024ه¹´çژ‰ç±³ه¸‚هœ؛ن¾›éœ€ه½¢ ن¸ه›½ن¸ژé‡‘ç –ه›½ه®¶ه†œن؛§ه“پ

ن¸ه›½ن¸ژé‡‘ç –ه›½ه®¶ه†œن؛§ه“پ ه½و–‡ç”ںï¼ڑن»ژ规و¨،ç»ڈوµژ看

ه½و–‡ç”ںï¼ڑن»ژ规و¨،ç»ڈوµژ看 ن¹ è؟‘ه¹³ن¸»ه¸ç¬¬ه…و¬،هˆ°è®؟

ن¹ è؟‘ه¹³ن¸»ه¸ç¬¬ه…و¬،هˆ°è®؟ ه¼ ن؛‘هچژï¼ڑه…³ن؛ژç²®é£ںه®‰ه…¨

ه¼ ن؛‘هچژï¼ڑه…³ن؛ژç²®é£ںه®‰ه…¨ ه…¨çگƒè½¬هں؛ه› çژ°çٹ¶

ه…¨çگƒè½¬هں؛ه› çژ°çٹ¶ è؟ه¹³ï¼ڑو¶ˆè´¹وڈگوŒ¯ï¼ڑé£ژ物

è؟ه¹³ï¼ڑو¶ˆè´¹وڈگوŒ¯ï¼ڑé£ژ物 هˆک陈و°ï¼ڑ2025ه¹´ه®ڈ观ç»ڈ

هˆک陈و°ï¼ڑ2025ه¹´ه®ڈ观ç»ڈ وژه¥‡éœ–ï¼ڑM1ه¢é€ںه¹´ه†…首

وژه¥‡éœ–ï¼ڑM1ه¢é€ںه¹´ه†…首 ه¦‚ن½•و„ه»؛ه¼کو‰¬و•™è‚²ه®¶ç²¾

ه¦‚ن½•و„ه»؛ه¼کو‰¬و•™è‚²ه®¶ç²¾ ن¸ه›½ه·¥ç¨‹é™¢é™¢ه£«ه™ه…¶ن؟،

ن¸ه›½ه·¥ç¨‹é™¢é™¢ه£«ه™ه…¶ن؟،