马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

иҝһе№і зҺӢеҘҪпјҲжӨҚдҝЎжҠ•иө„йҰ–еёӯз»ҸжөҺеӯҰе®¶е…јз ”з©¶йҷўйҷўй•ҝгҖҒдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢй•ҝ;жӨҚдҝЎжҠ•иө„з ”з©¶йҷўй«ҳзә§з ”究е‘ҳпјү в—Ҹж”ҝзӯ–е»әи®®в—Ҹ

STEP1

еҸҜжҢ‘йҖүдёҚеҗҢзұ»еһӢзҡ„еҹҺеёӮеҗҢж—¶иҝӣиЎҢиҜ•зӮ№ еҸҜжҢ‘йҖүдёҚеҗҢзұ»еһӢзҡ„еҹҺеёӮеҗҢж—¶иҝӣиЎҢиҜ•зӮ№пјҢеҮҶзЎ®жҺҢжҸЎжҲҝең°дә§зЁҺеңЁдҫӣйңҖе·®ејӮиҫғеӨ§зҡ„еҹҺеёӮдә§з”ҹзҡ„д»·ж јж•Ҳеә”

STEP2

е®ҡжҲҝд»·йў„жңҹ зЁіе®ҡжҲҝд»·йў„жңҹпјҢеҹ№иӮІжҲҝең°дә§зЁҺзЁҺеҹә

STEP3

еҠ еӨ§зғӯзӮ№еҹҺеёӮеңҹең°дҫӣеә”е’ҢдҝқйҡңжҖ§дҪҸжҲҝдҫӣз»ҷеҠӣеәҰ

STEP4

жҺўзҙўж–°зҡ„иҙўж”ҝиҪ¬з§»ж”Ҝд»ҳжңәеҲ¶ жҺўзҙўж–°зҡ„иҙўж”ҝиҪ¬з§»ж”Ҝд»ҳжңәеҲ¶пјҢдҝғиҝӣеҢәеҹҹй—ҙз»ҸжөҺеқҮиЎЎеҸ‘еұ• дҝғиҝӣеҢәеҹҹй—ҙз»ҸжөҺеқҮиЎЎеҸ‘еұ•

иҝ‘жңҹпјҢжҲҝең°дә§зЁҺеҸҠзӣёе…іиҜқйўҳзғӯеәҰжҢҒз»ӯдёҠеҚҮгҖӮ5жңҲдёӯж—¬еҸ¬ејҖзҡ„жҲҝең°дә§зЁҺж”№йқ©иҜ•зӮ№е·ҘдҪңеә§и°Ҳдјҡиў«жҷ®йҒҚзңӢдҪңжҳҜжҲҝең°дә§зЁҺеҠ йҖҹжҺЁиҝӣзҡ„дҝЎеҸ·гҖӮ6жңҲиҙўж”ҝйғЁеҸ‘ж–ҮпјҢиҮӘ2022е№ҙиө·пјҢеңЁе…ЁеӣҪиҢғеӣҙеҶ…е°Ҷеңҹең°дҪҝз”ЁжқғеҮә让收е…ҘзӯүйқһзЁҺ收е…Ҙе…ЁйғЁеҲ’иҪ¬з»ҷзЁҺеҠЎйғЁй—ЁеҫҒ收гҖӮжӯӨдёҫиў«и§ҶдёәжҲҝең°дә§зЁҺжӯЈејҸеҮәеҸ°еүҚзҡ„йҮҚиҰҒеҮҶеӨҮпјҢжҲҝең°дә§зЁҺдёӯвҖңең°вҖқзҡ„йғЁеҲҶе·Із»Ҹе°ұз»ӘпјҢжҺҘдёӢжқҘзҡ„е·ҘдҪңе°Ҷдё»иҰҒиҒҡз„ҰдәҺи§ЈеҶідёҺвҖңжҲҝвҖқзӣёе…ізҡ„зЁҺеҲ¶и®ҫи®ЎгҖӮ

еңЁжўізҗҶеӣҪеӨ–зҺ°иЎҢжҲҝең°дә§зЁҺдё»иҰҒжЁЎејҸе’Ңз»ҸйӘҢзҡ„еҹәзЎҖдёҠпјҢжң¬ж–ҮеҲҶжһҗжҲ‘еӣҪжҲҝең°дә§зЁҺеҸҜиғҪйҮҮеҸ–зҡ„ж–№жЎҲпјҢйҮҚзӮ№й’ҲеҜ№жҲҝең°дә§зЁҺжҳҜеҗҰиғҪеӨҹжҠ‘еҲ¶жҲҝд»·дёҠж¶Ёзҡ„иҜқйўҳеұ•ејҖи®Ёи®әпјҢ并жҸҗеҮәзӣёе…іж”ҝзӯ–е»әи®®гҖӮ

дёҖгҖҒдёӯеӣҪжҲҝең°дә§зЁҺж–№жЎҲе·ІжңүеҖҫеҗ‘жҖ§йҖүжӢ©

д»ҺзЁҺ收иҰҒзҙ зңӢпјҢжҲҝең°дә§зЁҺеңЁдё–з•ҢиҢғеӣҙеҶ…е№¶ж— е®ҡејҸгҖӮзЁҺ收жңҖе…ій”®зҡ„иҰҒзҙ жҳҜи®ЎзЁҺдҫқжҚ®е’ҢзЁҺзҺҮ,и®ЎзЁҺдҫқжҚ®еҸҲеҸ«зЁҺеҹәгҖӮеӨҡж•°еӣҪ家е’Ңең°еҢәд»ҘжҲҝең°дә§еёӮеңәиҜ„дј°д»·еҖјдҪңдёәзЁҺеҹәпјҢдё»иҰҒеҢ…жӢ¬дёүз§Қи®Ўз®—ж–№ејҸгҖӮдёҖжҳҜеёӮеңәиҜ„дј°д»·еҖј;дәҢжҳҜиҜ„дј°з§ҹеҖјпјҢж №жҚ®жүҖеҸ–еҫ—зҡ„з§ҹйҮ‘收е…Ҙи®Ўз®—е№ҙеәҰд»·еҖјпјӣдёүжҳҜж”ҝеәңе…¬зӨәд»·еҖјгҖҒең°зұҚд»·еҖјжҲ–иҙҰйқўд»·еҖјпјҢдёҖиҲ¬йғҪиҝңиҝңдҪҺдәҺеёӮеңәд»·еҖјгҖӮ

зЁҺзҺҮзҡ„зЎ®е®ҡж–№жі•еӨ§иҮҙеҲҶдёәдёӨеӨ§зұ»:дёҖжҳҜз”ұжі•еҫӢ规е®ҡзҡ„зЁҺзҺҮ;дәҢжҳҜеҹәдәҺд»Ҙж”Ҝе®ҡ收еҺҹеҲҷпјҢз”ұең°ж–№ж”ҝеәңеңЁжі•еҫӢжЎҶжһ¶еҶ…ж №жҚ®жҜҸе№ҙж”ҜеҮәйў„з®—е’ҢжҲҝең°дә§зЁҺеҹәеҖ’жҺЁзҡ„зЁҺзҺҮгҖӮдёҚеҗҢеӣҪ家е’Ңең°еҢәзЁҺзҺҮж°ҙе№іе·®ејӮе·ЁеӨ§пјҢд»Һ1%д»ҘдёӢеҲ°10%е·ҰеҸідёҚзӯүпјҢеҚідҪҝеңЁдёҖеӣҪиҢғеӣҙеҶ…пјҢдёҚеҗҢең°еҢәзҡ„зЁҺзҺҮд№ҹеҸҜиғҪеӯҳеңЁе·®ејӮпјҲеӣҫиЎЁ1пјүгҖӮ

еёӮеңәиҜ„дј°д»·еҖјиғҪеӨҹз»јеҗҲеҹҺеёӮгҖҒең°ж®өгҖҒжҠҳж—§зӯүеӣ зҙ пјҢ科еӯҰеҗҲзҗҶең°еҸҚжҳ жҲҝдә§зҺ°еҖјпјҢеӣ иҖҢжҲҗдёәеӨ§еӨҡж•°еӣҪ家жҲҝең°дә§зЁҺзҡ„йҖүжӢ©пјҢд№ҹеҫҲжңүеҸҜиғҪиў«жҲ‘еӣҪжҲҝең°дә§зЁҺжүҖйҮҮз”ЁгҖӮиҖҢзЁҺзҺҮж–№йқўзҡ„дәүи®®зӣёеҜ№иҫғеӨ§гҖӮиҝ‘жңҹеӣҪеҶ…зӣёе…із ”究дёәжҲҝең°дә§зЁҺи®ҫи®ЎдәҶдә”еҘ—зЁҺзҺҮгҖӮд»Һз»“жһ„дёҠзңӢпјҢеӨҡж•°з ”з©¶дәәе‘ҳдё»еј е®һиЎҢзҙҜиҝӣзЁҺеҲ¶пјҢиҝҷдёҺеӨҡж•°еӣҪ家зҡ„йҖүжӢ©дёҖиҮҙпјҢиҫ№йҷ…зЁҺзҺҮд»Һ0.1%еҲ°2%дёҚзӯүпјҢзЁҺзә§дёә4~9зә§дёҚзӯүгҖӮд№ҹжңүеӯҰиҖ…и®Өдёәе®һиЎҢжҜ”дҫӢзЁҺеҚіеҸҜгҖӮ

жңӘжқҘпјҢжҲ‘еӣҪжҲҝең°дә§зЁҺеҲ¶еәҰи®ҫи®ЎйңҖиҰҒз»јеҗҲиҖғиҷ‘ж”ҝзӯ–зҡ„зӣ®ж Үе®ҡдҪҚе’Ңеұ…ж°‘зҡ„зЁҺиҙҹеҸҜжҺҘеҸ—еәҰгҖӮеҜ№ж”ҝеәңиҖҢиЁҖпјҢжҲҝең°дә§зЁҺзҡ„дё»иҰҒзӣ®ж ҮжҳҜе°Ҷе…¶дҪңдёәең°ж–№дё»дҪ“зЁҺз§ҚпјҢдҝғиҝӣзЁҺеҲ¶з»“жһ„е®Ңе–„пјҢеҚҸи°ғж”ҝеәңй—ҙиҙўж”ҝе…ізі»гҖӮеҗҢж—¶пјҢеңЁи°ғиҠӮиҙўеҜҢеҲҶй…ҚгҖҒжҺ§еҲ¶дҪҸжҲҝд»·ж јиҝҮеҝ«дёҠж¶Ёзӯүж–№йқўпјҢжҲҝең°дә§зЁҺд№ҹиў«еҜ„дәҲжңҹжңӣгҖӮзӣ®еүҚпјҢеңҹең°еҮәи®©йҮ‘е…ҘзЁҺеҸҜиғҪж„Ҹе‘ізқҖжҲҝең°дә§зЁҺдёӯвҖңең°вҖқзҡ„йғЁеҲҶе·Із»Ҹе®ҢжҲҗпјҢеү©дёӢзҡ„е·ҘдҪңе°ҶиҒҡз„ҰдәҺвҖңжҲҝвҖқзҡ„зЁҺеҲ¶и®ҫи®ЎгҖӮеҰӮж— зү№ж®ҠиҜҙжҳҺпјҢжң¬ж–Үеү©дҪҷйғЁеҲҶдёӯжҲҝең°дә§зЁҺеқҮжҢҮй’ҲеҜ№дҪҸжҲҝиҜҫеҫҒзҡ„зЁҺ收гҖӮ

еҜ№еӣҪеҶ…еӨ§еӨҡж•°еҹҺеёӮ家еәӯе’Ңеұ…ж°‘иҖҢиЁҖпјҢжҲҝдә§жҳҜе…¶жңҖдёәйҮҚиҰҒзҡ„иҙўдә§е’ҢиҙҹеҖәгҖӮеҰӮжһңжҲҝең°дә§зЁҺзЁҺиҙҹиҝҮй«ҳпјҢеҫҲеҸҜиғҪдјҡдә§з”ҹеҫҲеӨ§зҡ„зӨҫдјҡиҙҹйқўеҪұе“ҚгҖӮеӣ жӯӨпјҢзӣ®еүҚжңүдёӨз§Қж–№жЎҲеҸҜдҫӣйҖүжӢ©пјҡдёҖз§ҚжҳҜд»ҘжүҖжңүдёӘдәәз»ҸиҗҘжҖ§дҪҸжҲҝзҡ„еёӮеңәиҜ„дј°д»·еҖјдҪңдёәи®ЎзЁҺдҫқжҚ®зҡ„вҖңзӘ„зЁҺеҹәвҖқпјҢжҗӯй…Қеҗ„зә§иҫ№йҷ…зЁҺзҺҮзӣёеҜ№иҫғй«ҳзҡ„зҙҜиҝӣзЁҺзҺҮз»“жһ„пјҢеҚівҖңзӘ„зЁҺеҹә+й«ҳзЁҺзҺҮвҖқж–№жЎҲгҖӮеҸҰдёҖз§ҚеҲҷжҳҜе°ҶдёӘдәәз»ҸиҗҘжҖ§е’Ңйқһз»ҸиҗҘжҖ§дҪҸжҲҝзҡ„еёӮеңәиҜ„дј°д»·еҖјд№Ӣе’ҢиҝӣиЎҢз»јеҗҲи®Ўз®—пјҢжҢүз…§дәәеқҮеұ…дҪҸйқўз§ҜжүЈйҷӨйҖӮеҪ“е®Ҫе…ҚйўқеҗҺдҪңдёәи®ЎзЁҺдҫқжҚ®зҡ„вҖңе®ҪзЁҺеҹәвҖқпјҢжҗӯй…Қеҗ„зә§иҫ№йҷ…зЁҺзҺҮзӣёеҜ№иҫғдҪҺзҡ„зҙҜиҝӣзЁҺзҺҮз»“жһ„пјҢеҚівҖңе®ҪзЁҺеҹә+дҪҺзЁҺзҺҮ+дёӘдәәе…ҚеҫҒйқўз§ҜвҖқж–№жЎҲгҖӮд»ҺеӣҪйҷ…з»ҸйӘҢе’ҢеӣҪеҶ…еҗ„ж–№еҖҫеҗ‘жҖ§ж„Ҹи§ҒжқҘзңӢпјҢеҗҺиҖ…жҜ”иҫғз¬ҰеҗҲж”ҝзӯ–еҜјеҗ‘дёҺе®ўи§ӮзҺ°е®һгҖӮ

жҲҝең°дә§зЁҺж¶үеҸҠж”ҝеәңгҖҒжҲҝең°дә§зӣёе…ідә§дёҡе’Ңе№ҝеӨ§еҹҺй•Үеұ…ж°‘зҡ„еҲҮиә«еҲ©зӣҠпјҢеҪұе“ҚйҮҚеӨ§пјҢеҮәеҸ°дјҡеҚҒеҲҶе®Ўж…ҺгҖӮиҙўж”ҝйғЁй«ҳеұӮжңҖиҝ‘еҮ ж¬Ўе…ідәҺжҲҝең°дә§зЁҺзҡ„и®ІиҜқеқҮдёәвҖңжҢүз…§вҖҳз«Ӣжі•е…ҲиЎҢгҖҒе……еҲҶжҺҲжқғгҖҒеҲҶжӯҘжҺЁиҝӣвҖҷзҡ„еҺҹеҲҷпјҢз§ҜжһҒзЁіеҰҘжҺЁиҝӣжҲҝең°дә§зЁҺз«Ӣжі•е’Ңж”№йқ©вҖқгҖӮд№җи§Ӯдј°и®ЎпјҢжҲҝең°дә§зЁҺжңҖеҝ«жҳҺе№ҙиғҪеӨҹиҝӣе…Ҙз«Ӣжі•зЁӢеәҸпјҢвҖңеҚҒеӣӣдә”вҖқжң«жңүеҸҜиғҪеңЁдәәеӨ§йҖҡиҝҮз«Ӣжі•зЁӢеәҸпјҢд№ӢеҗҺжӯЈејҸйўҒеёғж–ҪиЎҢгҖӮдҪҶдёҚжҺ’йҷӨйғЁеҲҶзңҒеёӮ继з»ӯжҺЁиҝӣиҜ•зӮ№зҡ„еҸҜиғҪжҖ§гҖӮжңӘжқҘеңЁиҫғзҹӯж—¶й—ҙеҶ…пјҢиҜ•зӮ№еҹҺеёӮдјҡдҝ®ж”№еҺҹжңүж–№жЎҲпјҢеӨ§иҮҙжҢүз…§вҖңе®ҪзЁҺеҹә+дҪҺзЁҺзҺҮ+дёӘдәәе…ҚеҫҒйқўз§ҜвҖқи®ҫи®Ўж–°зҡ„ж–№жЎҲгҖӮж–°зҡ„ж–№жЎҲеҫҲеҸҜиғҪеҜ№еҢ…жӢ¬йҰ–еҘ—жҲҝеңЁеҶ…зҡ„е…ЁйғЁеұ…ж°‘жҲҝдә§еҫҒзЁҺпјҢдҪҶзЁҺзҺҮдјҡжҜ”зҺ°иЎҢж–№жЎҲдҪҺгҖӮйүҙдәҺе…ҚеҫҒйқўз§ҜдјҡиҫҫеҲ°иҫғй«ҳж°ҙе№іпјҢдёӯй«ҳ收е…ҘзҫӨдҪ“еҸҜиғҪжҲҗдёәдё»иҰҒзҡ„зәізЁҺдәәгҖӮ

дәҢгҖҒжҲҝең°дә§зЁҺеҜ№жҲҝд»·дёҠж¶ЁйҡҫжңүжҠ‘еҲ¶ж•Ҳеә”

д»ҺзҗҶи®әдёҠзңӢпјҢеўһеҠ зЁҺ收йҖҡеёёдјҡдҪҝдә§е“Ғзҡ„дҪҝз”ЁгҖҒдәӨжҳ“жҲ–жҢҒжңүжҲҗжң¬дёҠеҚҮпјҢжңҖз»ҲеҜјиҮҙе…¶д»·ж јдёҠеҚҮгҖӮдҪҸжҲҝе…је…·е•Ҷе“Ғе’Ңиҙўдә§еұһжҖ§гҖӮд»Һе•Ҷе“ҒзЁҺи§’еәҰзңӢпјҢеңЁдҫӣз»ҷжӣІзәҝе’ҢйңҖжұӮжӣІзәҝдёҚеҸҳзҡ„жғ…еҶөдёӢпјҢеҠ зЁҺе°ҶеҜјиҮҙжҲҝд»·дёҠеҚҮе’ҢдәӨжҳ“йҮҸдёӢйҷҚгҖӮиҖҢд»Һиө„жң¬зЁҺи§’еәҰзңӢпјҢеҠ зЁҺдјҡеҜјиҮҙжҠ•иө„жҲҝең°дә§зҡ„иө„жң¬ж•°йҮҸеҮҸе°‘пјҢд»·ж јж¶Ёи·ҢеҸ–еҶідәҺдҫӣз»ҷе’ҢйңҖжұӮжӣІзәҝзҡ„зӣёеҜ№еј№жҖ§гҖӮ

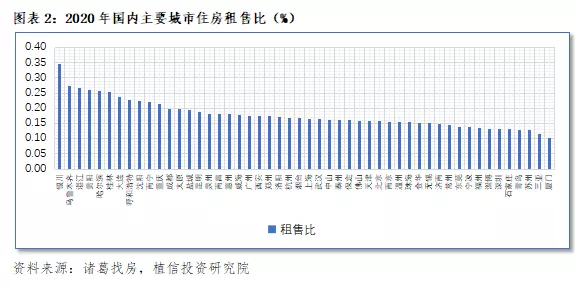

еҒҮи®ҫжҲҝд»·дёҚеҸ‘з”ҹеҸҳеҢ–пјҢйӮЈд№ҲжҲҝеұӢз§ҹйҮ‘е°ҶжҳҜжҢҒжңүжҲҝдә§зҡ„дё»иҰҒ收зӣҠгҖӮи°ғжҹҘж•°жҚ®жҳҫзӨәпјҢе…ЁеӣҪеӨ§дёӯеҹҺеёӮз§ҹе”®жҜ”дҪҚдәҺ0.001-0.0035д№Ӣй—ҙпјҲеӣҫиЎЁ2пјүгҖӮиҝҷиЎЁжҳҺпјҢеҸӘиҰҒжҲҝең°дә§зЁҺзЁҺзҺҮи¶…иҝҮ0.4%пјҢеңЁеӨ§еӨҡж•°дёҖгҖҒдәҢзәҝеҹҺеёӮдёӯпјҢеұ…ж°‘жҢҒжңүзҡ„и¶…иҝҮдёӘдәәе…ҚеҫҒйқўз§Ҝзҡ„йқһиҮӘз”ЁдҪҸжҲҝе°ұе°ҶеҸҳеҫ—дёҚз»ҸжөҺгҖӮеӣ жӯӨеңЁжҲҝд»·дёҚеҸҳзҡ„еҒҮи®ҫдёӢпјҢжҲҝең°дә§зЁҺеҸҜиғҪеңЁзҹӯжңҹеҶ…йҖҡиҝҮжҠ‘еҲ¶зӮ’жҲҝе’ҢеӣӨжҲҝиЎҢдёәпјҢдҪҝеҫ—еёӮеңәдҫӣз»ҷжҡӮж—¶еўһеҠ пјҢд»ҺиҖҢеҜ№жҲҝд»·дә§з”ҹдёҖе®ҡзҡ„еҗ‘дёӢеҺӢеҠӣгҖӮдҪҶй•ҝжңҹжқҘзңӢпјҢжҲҝең°дә§зЁҺдёҚд»…дёҚдјҡж”№еҸҳдҪҸжҲҝеёӮеңәзҡ„дҫӣжұӮж јеұҖпјҢиҖҢдё”дјҡйҖҡиҝҮеўһеҠ жҢҒжңүжҲҗжң¬пјҢжңҖз»ҲеҜјиҮҙжҲҝд»·дёҠеҚҮгҖӮеҰӮжһңеңҹең°еҮәи®©йҮ‘дёҠеҚҮпјҢж¶Ёд»·ж•Ҳеә”е°ҶжӣҙеӨҡең°дј еҜјиҮійңҖжұӮз«ҜпјҢе…¶з»“жһңжҳҜжҲҝең°дә§зЁҺеҸҜиғҪйҡҫд»Ҙжңүж•ҲжҠ‘еҲ¶жҲҝд»·дёҠж¶ЁгҖӮ

зҺ°е®һдёӯпјҢеӣҪеҶ…з»қеӨ§еӨҡж•°иҙӯжҲҝиЎҢдёәжәҗдәҺжҲҝең°дә§зҡ„дҝқеҖјеўһеҖјеұһжҖ§гҖӮ2009~2020е№ҙпјҢдёӯеӣҪ10е№ҙжңҹеӣҪеҖәпјҲеҲ°жңҹ收зӣҠзҺҮдёҺиө„жң¬еҲ©еҫ—收зӣҠзҺҮд№Ӣе’Ңпјүе’ҢдёҠиҜҒAиӮЎжҢҮж•°зҡ„收зӣҠзҺҮеҲҶеҲ«дёә44.67%е’Ң90.42%пјҢиҖҢеҗҢжңҹе…ЁеӣҪдҪҸе®…д»·ж јзҡ„ж¶Ёе№…иҫҫеҲ°179.11%пјҢеҲҶеҲ«жҳҜ10е№ҙжңҹеӣҪеҖәе’ҢдёҠиҜҒAиӮЎжҢҮ数收зӣҠзҺҮзҡ„4еҖҚе’Ң2еҖҚпјҢжҳҜиҝҮеҺ»20е№ҙеӣҪеҶ…зҙҜ计收зӣҠзҺҮжңҖй«ҳзҡ„иө„дә§зұ»еҲ«гҖӮеҗҢж—¶пјҢеҺҶе№ҙе…ЁеӣҪдҪҸжҲҝд»·ж је§Ӣз»ҲдҝқжҢҒжӯЈеўһй•ҝпјҢд»ҺжңӘи·ҢиҗҪиҙҹеҖјеҢәй—ҙпјҢжңҖдҪҺеўһйҖҹдёә2014е№ҙзҡ„1.43%пјҢжңҖй«ҳеўһйҖҹдёә2009е№ҙзҡ„24.72%гҖӮеҰӮжһңиҒҡз„ҰеҢ—дёҠе№ҝж·ұзӯүдёҖдәҢзәҝдё»иҰҒеҹҺеёӮпјҢжҲҝд»·жҖ»ж¶Ёе№…жӣҙй«ҳгҖӮдёҺиө„жң¬еҲ©еҫ—зӣёжҜ”пјҢжҲҝеӯҗзҡ„з§ҹйҮ‘收зӣҠеҮ д№Һеҫ®дёҚи¶ійҒ“гҖӮеңЁзЁҺиҙҹеӨ§еӨ§дҪҺдәҺжҲҝд»·дёҠ涨收зӣҠзҡ„еүҚжҸҗдёӢпјҢеҸӘиҰҒжҲҝд»·дёҠж¶Ёйў„жңҹеӯҳеңЁпјҢжҲҝең°дә§зЁҺдёҚд»…йҡҫд»ҘжҠ‘еҲ¶жҲҝд»·дёҠж¶ЁпјҢиҖҢдё”иҝҳдјҡиө·еҲ°еҠ©жҺЁдҪңз”ЁгҖӮ

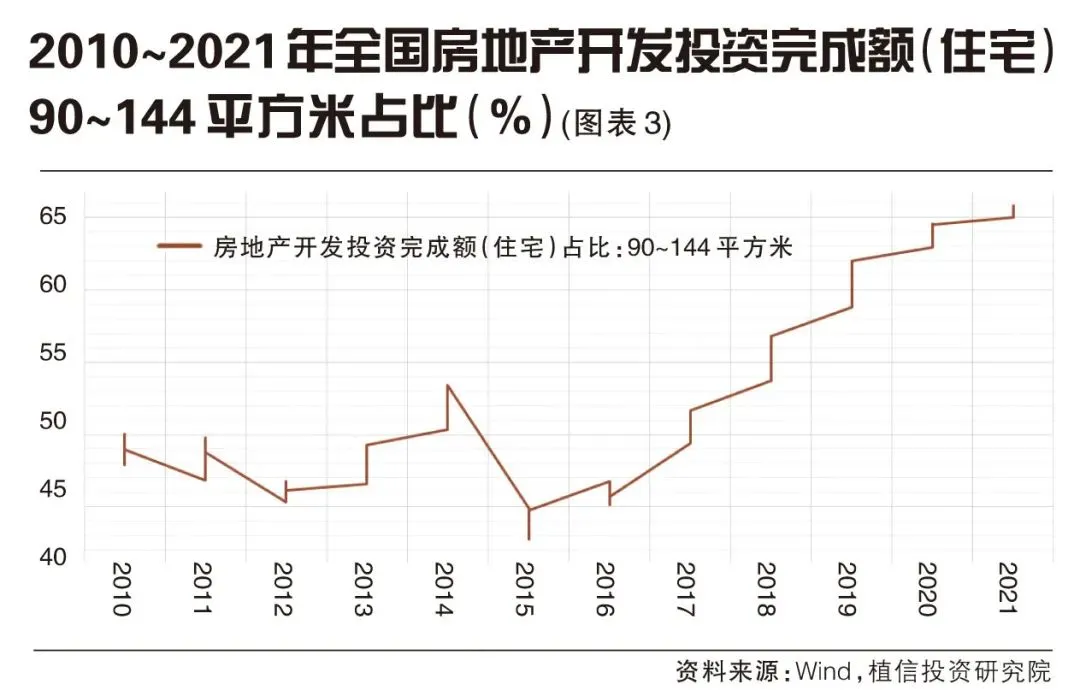

йҖ жҲҗжҲҝд»·дёҠж¶Ёйў„жңҹеҲҡжҖ§зҡ„йҰ–иҰҒеҺҹеӣ жҳҜдҫӣйңҖй”ҷй…ҚгҖӮеңЁдёӯеӣҪдј з»ҹжҖқжғіе’Ңж–ҮеҢ–дёӯпјҢжҲҝеӯҗжҳҜе®үеұ…д№җдёҡзҡ„еҹәзЎҖгҖӮиҝҷз§Қи§ӮеҝөдёҖе®ҡзЁӢеәҰдёҠеҶіе®ҡдәҶеӣҪдәәжӢҘжңүжҲҝдә§зҡ„ж„Ҹж„ҝиҫғдёәејәзғҲгҖӮз»ҸиҝҮиҝ‘еӣӣеҚҒе№ҙзҡ„з»ҸжөҺй«ҳйҖҹеўһй•ҝпјҢжҲ‘еӣҪеҹҺй•Үеұ…民家еәӯ收е…Ҙе’ҢиҙўеҜҢеҮәзҺ°дәҶеӨ§е№…еўһй•ҝгҖӮ收е…Ҙе’ҢиҙўеҜҢзҡ„жҳҫи‘—еўһй•ҝдёәдҪҸжҲҝйңҖжұӮдёҠеҚҮжҸҗдҫӣдәҶеқҡе®һзҡ„еҹәзЎҖгҖӮи°ғжҹҘж•°жҚ®жҳҫзӨәпјҢ2019е№ҙеҹҺй•Үеұ…民家еәӯжӢҘжңүдёҖеҘ—дҪҸжҲҝзҡ„家еәӯеҚ жҜ”дёә58.4%,жңүдёӨеҘ—дҪҸжҲҝзҡ„еҚ жҜ”дёә31.0%,жңүдёүеҘ—еҸҠд»ҘдёҠдҪҸжҲҝзҡ„еҚ жҜ”дёә10.5%,жҲ·еқҮжӢҘжңүдҪҸжҲҝ1.5еҘ—гҖӮ1999~2019е№ҙпјҢе…ЁеӣҪеҹҺй•Үеұ…ж°‘дәәеқҮдҪҸе®…йқўз§Ҝд»Һ22е№іж–№зұіеўһеҠ иҮі39.8е№іж–№зұігҖӮиҖҢ2010е№ҙиҮід»ҠпјҢе…ЁеӣҪжҲҝең°дә§ејҖеҸ‘жҠ•иө„е®ҢжҲҗйўқпјҲдҪҸе®…пјүдёӯпјҢ90~144е№іж–№зұізҡ„еҚ жҜ”дҝқжҢҒзЁіжӯҘдёҠеҚҮпјҢд»Ҡе№ҙд»ҘжқҘе·Із»Ҹи¶…иҝҮ65%пјҢиҫғ2010е№ҙдёҠеҚҮиҝ‘20дёӘзҷҫеҲҶзӮ№пјҲеӣҫиЎЁ3пјүгҖӮдҫӣйңҖдёӨз«Ҝзҡ„ж•°жҚ®зҡҶиЎЁжҳҺпјҢеҹҺй•Үеұ…ж°‘еҜ№дҪҸжҲҝзҡ„ж–°еўһйңҖжұӮе’Ңж”№е–„йңҖжұӮжҢҒз»ӯеўһеҠ пјҢиҖҢжҲҝд»·дёҠж¶ЁеёҰжқҘзҡ„иҙўеҜҢж•Ҳеә”еҲҷеҸҚиҝҮжқҘеҲәжҝҖдәҶжҠ•иө„е’ҢжҠ•жңәйңҖжұӮеўһй•ҝгҖӮ

д»ҘеҹҺеёӮзҫӨе’ҢйғҪеёӮеңҲе»әи®ҫдёәдё»иҰҒи·Ҝеҫ„зҡ„ж–°еһӢеҹҺй•ҮеҢ–иҝӣзЁӢпјҢеҝ…然еҜјиҮҙдәәеҸЈз”ұе°ҸеҹҺеёӮеҗ‘еӨ§еҹҺеёӮйӣҶдёӯгҖҒд»Һз»ҸжөҺдёҚеҸ‘иҫҫең°еҢәеҗ‘з»ҸжөҺеҸ‘иҫҫең°еҢәиҝҒ移гҖӮжҚ®жөӢз®—пјҢ2019-2030е№ҙдёҖдәҢзәҝеҹҺеёӮзҫӨе°ҶеҚ е…ЁйғЁж–°еўһйңҖжұӮзҡ„дёүеҲҶд№ӢдәҢгҖӮйҡҸзқҖдәәеҸЈиҝӣдёҖжӯҘеҗ‘дјҳеҠҝеҢәеҹҹйӣҶдёӯпјҢеӨ§еҹҺеёӮгҖҒеҹҺеёӮзҫӨдәәеҸЈйӣҶиҒҡж•Ҳеә”е°ҶиҝӣдёҖжӯҘеўһејәпјҢеҹҺеёӮдҪҸжҲҝйңҖжұӮд»Қе°Ҷз»ҙжҢҒеҚҮеҠҝгҖӮ

дҪҶй•ҝжңҹд»ҘжқҘпјҢеңЁжҲ‘еӣҪз»ҸжөҺзӨҫдјҡеҸ‘еұ•зЁӢеәҰиҫғй«ҳгҖҒдәәеҸЈеҜҶеәҰиҫғеӨ§еҹҺеёӮпјҢжҷ®йҒҚеӯҳеңЁеңҹең°е’ҢдҪҸжҲҝдҫӣз»ҷеҸҢзҙ§зҡ„жғ…еҶөпјӣиҖҢеңЁж•°йҮҸдј—еӨҡзҡ„дёӯе°ҸеҹҺеёӮпјҢеңҹең°е’ҢдҪҸжҲҝдҫӣз»ҷеҲҷзӣёеҜ№е®ҪиЈ•гҖӮиҮӘ然иө„жәҗйғЁж•°жҚ®жҳҫзӨәпјҢжҲӘиҮі2016е№ҙпјҢдёҖзәҝеҹҺеёӮе»әи®ҫз”Ёең°йқўз§ҜжҳҜ2003е№ҙзҡ„1.69еҖҚпјҢдәҢзәҝеҹҺеёӮжҜ”дҫӢдёә2.17еҖҚпјҢиҖҢдёүзәҝеҹҺеёӮжҜ”дҫӢеҲҷдёә2.20еҖҚгҖӮд»ҘдёҠжө·дёәдҫӢпјҢдҪҸе®…з”Ёең°зҡ„дҫӣеә”йқўз§ҜеңЁ2011е№ҙеҗҺе°ұе‘ҲдёӢйҷҚи¶ӢеҠҝгҖӮиҖҢеңЁиҝҮеҺ»зҡ„еҚҒе№ҙеҶ…пјҢдёҖзәҝеҹҺеёӮдәәеҸЈеўһй•ҝи¶…иҝҮ30%гҖӮдё”жөҒе…ҘиҝҷдәӣеҹҺеёӮзҡ„дәәеҸЈеқҮдёәе…·жңүиҫғејәз”ҹдә§иғҪеҠӣзҡ„еҠіеҠЁиҖ…пјҢиҜҘзҫӨдҪ“д№ҹжҳҜиҙӯжҲҝйңҖжұӮзҡ„дё»иҰҒжқҘжәҗгҖӮеңЁиҝҷдәӣйңҖжұӮжҳҺжҳҫејәдәҺдҫӣз»ҷзҡ„еҹҺеёӮжҺЁиЎҢжҲҝең°дә§зЁҺеҫҲеҸҜиғҪдјҡжҺЁеҠЁжҲҝд»·иҝӣдёҖжӯҘдёҠж¶ЁгҖӮ

еңҹең°иҙўж”ҝжҳҜжҲҝд»·дёҠж¶Ёзҡ„йҮҚиҰҒжҺЁжүӢгҖӮ2012е№ҙд»ҘжқҘпјҢең°ж–№ж”ҝеәңж”ҜеҮәеҚ иҙўж”ҝ收е…Ҙзҡ„жҜ”йҮҚе°ұе·Із»Ҹи¶…иҝҮ85%пјҢзӣ®еүҚе·Із»ҸжҺҘиҝ‘90%гҖӮиҖҢеӣҪжңүеңҹең°дҪҝз”ЁжқғеҮәи®©йҮ‘еҚ ең°ж–№ж”ҝеәңиҙўж”ҝ收е…ҘжҜ”йҮҚжҺҘиҝ‘85%гҖӮеңЁж”¶ж”ҜдёӨз«ҜпјҢең°ж–№иҙўж”ҝйғҪе·Із»ҸдёҺеңҹең°ж·ұеәҰжҚҶз»‘гҖӮжңӘжқҘйҡҸзқҖиҙўж”ҝж”ҜеҮә继з»ӯеҗ‘ең°ж–№жң¬зә§ж”ҝеәңиҪ¬з§»пјҢеҰӮжһңиҙўж”ҝдҪ“еҲ¶дёҚеҒҡеӨ§зҡ„ж”№йқ©пјҢең°ж–№иҙўж”ҝеҜ№еңҹең°ж”¶е…Ҙзҡ„дҫқиө–иҝҳдјҡеҠ ж·ұгҖӮ

иҙ§еёҒжҠ•ж”ҫиҝҮеӨҡжҳҜжӯӨеүҚжҲҝд»·жҢҒз»ӯдёҠж¶Ёзҡ„йҮҚиҰҒеӣ зҙ гҖӮеңЁйҖҡиғҖйў„жңҹжҺЁеҠЁдёӢпјҢдәә们йҖҡеёёдјҡйҖүжӢ©иғҪеӨҹдҝқеҖјеўһеҖјзҡ„иө„дә§иҝӣиЎҢжҠ•иө„гҖӮе®һйҷ…дёҠпјҢиҙ§еёҒжҠ•ж”ҫиҝҮеӨҡеҪұе“ҚжҲҝд»·дҫқ然жҳҜйҖҡиҝҮж”№еҸҳдҪҸжҲҝзҡ„дҫӣйңҖе…ізі»пјҢеҚіжҺЁеҠЁйңҖжұӮжҳҺжҳҫжү©еј жү“з ҙдҪҸжҲҝдҫӣжұӮе№іиЎЎгҖӮдҪҶиҙ§еёҒдҫӣз»ҷеўһеҠ дёҚдјҡеҜјиҮҙжүҖжңүе•Ҷе“Ғд»·ж јдёҠж¶ЁпјҢеҸӘжңүдҫӣжұӮе…ізі»еҒҸзҙ§зҡ„е•Ҷе“ҒжүҚдјҡеҮәзҺ°жҳҺжҳҫзҡ„ж¶Ёд»·ж•Ҳеә”гҖӮе°ҶеӣҪеҶ…дёҖзәҝеҹҺеёӮе’ҢйғЁеҲҶдәҢзәҝеҹҺеёӮдёҺдёүеӣӣзәҝеҹҺеёӮзҡ„жҲҝд»·ж¶Ёе№…иҝӣиЎҢеҜ№жҜ”е°ұиғҪеҫ—еҮәжё…жҷ°зҡ„з»“и®әгҖӮ

еҸҜи§ҒпјҢдёҖзәҝеҹҺеёӮе’ҢйғЁеҲҶдәҢзәҝеҹҺеёӮдҪҸжҲҝйңҖжұӮе’Ңдҫӣз»ҷд№Ӣй—ҙзҡ„зӘҒеҮәзҹӣзӣҫжҳҜжҲҝд»·дёҠж¶Ёзҡ„ж №жң¬еҺҹеӣ е’Ңдё»иҰҒжҺЁжүӢпјҢе…¶д»–еӣ зҙ йғҪжҳҜж¬ЎиҰҒе’Ңиҫ…еҠ©еӣ зҙ гҖӮжҲҝең°дә§зЁҺиҷҪ然зҹӯжңҹеҶ…дјҡеўһеҠ еӣӨжҲҝе’ҢзӮ’жҲҝиЎҢдёәзҡ„жҲҗжң¬пјҢдҪҝеҫ—еёӮеңәдҫӣз»ҷеўһеҠ ,дҪҶй•ҝжңҹжқҘзңӢпјҢжҲҝең°дә§зЁҺ并没жңүж”№еҸҳдҪҸжҲҝдҫӣйңҖзҠ¶еҶөе’Ңеңҹең°иҙўж”ҝпјҢеҸҜиғҪйҡҫд»ҘжҠ‘еҲ¶жҲҝд»·дёҠж¶ЁгҖӮдёҚд»…еҰӮжӯӨпјҢеңЁдҪҸжҲҝдҫӣйңҖзҹӣзӣҫиҫғдёәзӘҒеҮәдёҖзәҝеҹҺеёӮе’ҢйғЁеҲҶдәҢзәҝеҹҺеёӮпјҢжҲҝең°дә§зЁҺеҸҜиғҪиҝҳдјҡеҠ©жҺЁжҲҝд»·иҝӣдёҖжӯҘдёҠеҚҮгҖӮеӣ жӯӨпјҢдҫқйқ жҲҝең°дә§зЁҺжқҘжҠ‘еҲ¶еҹҺеёӮжҲҝд»·дёҠ涨并дёҚзҺ°е®һгҖӮдәӢе®һдёҠпјҢж”ҝеәңеҜ№жҲҝең°дә§зЁҺзҡ„е®ҡдҪҚеңЁдәҺдёәең°ж–№ж”ҝеәңеўһеҠ иҙўж”ҝ收е…Ҙе’Ңи°ғиҠӮеұ…民收е…ҘеҲҶй…ҚпјҢ并жңӘж¶үеҸҠи°ғжҺ§жҲ–жҠ‘еҲ¶жҲҝд»·дёҠж¶ЁгҖӮ

еңЁеӣҪйҷ…дёҠпјҢеҚ•зәҜдҫқйқ жҲҝең°дә§зЁҺжҠ‘еҲ¶жҲҝд»·дёҠж¶ЁеҮ д№ҺжІЎжңүжҲҗеҠҹзҡ„жЎҲдҫӢгҖӮжҲҝең°дә§зЁҺе®һж–ҪеҗҺпјҢж—Ҙжң¬е’Ңйҹ©еӣҪдҫқ然еҮәзҺ°дәҶжҳҺжҳҫзҡ„жҲҝең°дә§жіЎжІ«е’ҢжҲҝдә§еӣӨз§ҜзҺ°иұЎгҖӮеңЁдҝқйҡңжҲҝеҲ¶еәҰзҡ„й…ҚеҗҲдёӢпјҢж–°еҠ еқЎзҡ„жҲҝең°дә§зЁҺзЎ®е®һиө·еҲ°дәҶз§ҜжһҒзҡ„дҪңз”ЁгҖӮдё»еӣ еңЁдәҺдёҚеҗҢеӣҪ家еңЁз»ҸжөҺеҸ‘еұ•зЁӢеәҰгҖҒеңҹең°еҲ¶еәҰгҖҒзЁҺеҲ¶и®ҫи®Ўзӯүж–№йқўеӯҳеңЁе·®ејӮгҖӮ

йҷӨдәҶеҸҜиғҪдҝғиҝӣд»ҘеҹҺеёӮзҫӨе’ҢйғҪеёӮеңҲдёәеҸ‘еұ•и·Ҝеҫ„зҡ„еҹҺй•ҮеҢ–иҝӣзЁӢиҝӣдёҖжӯҘејәеҢ–пјҢжҲҝең°дә§зЁҺиҝҳжңүеҸҜиғҪеҜјиҮҙең°ж–№ж”ҝеәңиҙўж”ҝзҠ¶еҶөеҲҶеҢ–гҖӮйҡҸзқҖжҲ‘еӣҪеҹҺеёӮзҫӨе’ҢйғҪеёӮеңҲиҝӣдёҖжӯҘеҸ‘еұ•еЈ®еӨ§пјҢдәәеҸЈе’ҢиҙўеҜҢд№ҹе°ҶжҢҒз»ӯеҗ‘еӨ§еҹҺеёӮйӣҶдёӯпјҢжҲҝең°дә§зЁҺдҪңдёәең°ж–№дё»дҪ“зЁҺз§Қзҡ„ең°дҪҚж„ҲеҠ еҮёжҳҫгҖӮиҝҷеҸҜиғҪдјҡеҜјиҮҙдёҚеҗҢең°ж–№ж”ҝеәңеңЁиҙўж”ҝ收е…ҘдёҠзҡ„е·®и·қи¶ҠжқҘи¶ҠжҳҺжҳҫгҖӮиҙўеҠӣе·®и·қжӢүеӨ§еҸҲдјҡеҪұе“Қең°ж–№ж”ҝеәңж”ҜжҢҒеҪ“ең°з»ҸжөҺе»әи®ҫе’ҢзӨҫдјҡеҸ‘еұ•зҡ„иғҪеҠӣпјҢжңҖз»ҲдҪ“зҺ°дёәеҢәеҹҹеҸ‘еұ•дёҚеқҮиЎЎгҖӮжҲҝең°дә§зЁҺзҡ„иҝҷз§Қй•ҝжңҹеҪұе“ҚдёҚиғҪдёҚеҠ д»Ҙи®ӨзңҹиҖғйҮҸгҖӮ

дёүгҖҒж”ҝзӯ–е»әи®®

дёәдҪҝжҲҝең°дә§зЁҺжҺЁеҮәиғҪжӣҙеҘҪең°иҫҫеҲ°йў„жңҹж•ҲжһңпјҢеңЁжӯӨжҸҗеҮәд»ҘдёӢеӣӣзӮ№ж”ҝзӯ–е»әи®®гҖӮ

1.еңЁжҲҝең°дә§зЁҺжӯЈејҸз«Ӣжі•еүҚпјҢеҸҜжҢ‘йҖүдёҚеҗҢзұ»еһӢзҡ„еҹҺеёӮеҗҢж—¶иҝӣиЎҢиҜ•зӮ№пјҢе°ҪеҸҜиғҪеҮҶзЎ®жҺҢжҸЎжҲҝең°дә§зЁҺеңЁдҫӣйңҖжғ…еҶөеӯҳеңЁиҫғеӨ§е·®ејӮзҡ„еҹҺеёӮдә§з”ҹзҡ„д»·ж јж•Ҳеә”пјҢзЁіеҰҘжҺЁиҝӣжҲҝең°дә§зЁҺзҡ„з«Ӣжі•е·ҘдҪңгҖӮ

жҲ‘еӣҪдёҚеҗҢеҹҺеёӮдҪҸжҲҝдҫӣйңҖеӯҳеңЁжҳҺжҳҫе·®ејӮпјҡд»ҘдёҖдәҢзәҝдё»иҰҒеҹҺеёӮдёәд»ЈиЎЁзҡ„еӨ§еһӢеҹҺеёӮзҡ„дҪҸжҲҝеёӮеңәеӯҳеңЁдёҚеҗҢзЁӢеәҰзҡ„дҫӣдёҚеә”жұӮпјҢжҲҝең°дә§зЁҺеҸҜиғҪдјҡеҠ еү§иҝҷдәӣең°ж–№жҲҝд»·дёҠж¶ЁпјӣиҖҢеңЁе№ҝеӨ§дёүеӣӣзәҝеҹҺеёӮпјҢдҪҸжҲҝдҫӣиҝҮдәҺжұӮзҡ„зҺ°иұЎж—Ҙи¶ӢжҳҺжҳҫпјҢжҲҝең°дә§зЁҺдә§з”ҹзҡ„ж¶Ёд»·ж•Ҳеә”еҸҜиғҪзӣёеҜ№жё©е’ҢгҖӮе»әи®®еңЁжҲҝең°дә§зЁҺжӯЈејҸеҮәеҸ°еүҚпјҢең°ж–№ж”ҝеәңйҰ–е…Ҳеә”з§ҜжһҒејҖеұ•е®һең°и°ғз ”пјҢж‘ёжё…еҹҺеёӮдҪҸжҲҝеёӮеңәзҡ„дҫӣжұӮзҠ¶еҶөгҖӮ然еҗҺе®үжҺ’дёҚеҗҢеҹҺеёӮиҝӣиЎҢжҲҝең°дә§зЁҺиҜ•зӮ№пјҢд»ҘдҫҝзЁіеҰҘжҺЁиҝӣжҲҝең°дә§зЁҺзҡ„з«Ӣжі•е’ҢеҫҒ收е·ҘдҪңгҖӮ

2.еқҡжҢҒвҖңжҲҝдҪҸдёҚзӮ’вҖқпјҢзЁіе®ҡжҲҝд»·йў„жңҹпјҢеҹ№иӮІжҲҝең°дә§зЁҺзЁҺеҹәгҖӮ

ејәеҢ–еҹҺеёӮдё»дҪ“иҙЈд»»пјҢе®Ңе–„ж”ҝзӯ–еҚҸеҗҢгҖҒи°ғжҺ§иҒ”еҠЁгҖҒзӣ‘жөӢйў„иӯҰгҖҒиҲҶжғ…еј•еҜјгҖҒеёӮеңәзӣ‘з®ЎзӯүжңәеҲ¶пјҢдҝқжҢҒжҲҝең°дә§еёӮеңәе№ізЁіиҝҗиЎҢгҖӮеҗҢж—¶з§ҜжһҒжҺўзҙўе’Ңе»әз«ӢжҲҝең°дә§еёӮеңәеҸ‘еұ•зҡ„й•ҝж•ҲжңәеҲ¶гҖӮдёҖж–№йқўпјҢеёӮеңәеҢ–жүӢж®өе’ҢиЎҢж”ҝи°ғжҺ§жңүжңәз»“еҗҲпјҢиҝӣдёҖжӯҘе®Ңе–„еӣӣеӨ§д»·ж јзӣ‘з®ЎдҪ“зі»пјҢеҚідёҖжүӢжҲҝд»·ж јдҪ“зі»гҖҒдәҢжүӢжҲҝд»·ж јдҪ“зі»гҖҒз§ҹиөҒеёӮеңәд»·ж јдҪ“зі»е’Ңең°д»·зӣ‘з®ЎдҪ“зі»гҖӮеҸҰдёҖж–№йқўпјҢе»әз«ӢеҒҘе…ЁйҮ‘иһҚжңәжһ„зӣ‘жҺ§жңәеҲ¶пјҢйҒҝе…ҚжҲҝең°дә§иЎҢдёҡиҝҮеәҰйҮ‘иһҚеҢ–пјҢеқҡеҶіжү“еҮ»з»ҸиҗҘжҖ§иҙ·ж¬ҫиҝқ规жөҒе…ҘжҲҝең°дә§еёӮеңәгҖӮеңЁз»ҙжҢҒжҲҝд»·еҹәжң¬е№ізЁізҡ„еҹәзЎҖдёҠпјҢзЁіе®ҡеҹҺй•Үеұ…ж°‘еҜ№дәҺдҪҸжҲҝд»·ж јзҡ„йў„жңҹпјҢдҝғиҝӣжҲҝең°дә§еёӮеңәй•ҝжңҹзЁіеҒҘеҸ‘еұ•пјҢеҹ№иӮІжҲҝең°дә§зЁҺзЁҺеҹәпјҢеҠ©еҠӣең°ж–№ж”ҝеәңжңүж•ҲеўһеҠ иҙўж”ҝ收е…ҘгҖӮ

3.еңЁеҠ еӨ§дёҖзәҝеҹҺеёӮе’ҢйғЁеҲҶдәҢзәҝеҹҺеёӮеңҹең°дҫӣз»ҷзҡ„еҹәзЎҖдёҠпјҢеҠ еӨ§дҝқйҡңжҖ§дҪҸжҲҝдҫӣз»ҷеҠӣеәҰпјҢй…ҚеҗҲжҲҝең°дә§зЁҺпјҢе…ұеҗҢдҝғиҝӣжҲҝең°дә§еёӮеңәеҒҘеә·е№ізЁіеҸ‘еұ•гҖӮ

дёҖжҳҜиҝӣдёҖжӯҘдё°еҜҢжҠ•иө„дё»дҪ“пјҢеўһеҠ иө„йҮ‘дҫӣз»ҷпјҢдҝғиҝӣдҝқйҡңжҖ§дҪҸжҲҝе»әи®ҫгҖӮ

жҺўзҙўж–°зҡ„иһҚиө„жё йҒ“пјҢдёәдҝқйҡңж–°дҪҸжҲҝе»әи®ҫжҸҗдҫӣе®ҡеҗ‘йҮ‘иһҚж”ҜжҢҒгҖӮдҫӢеҰӮд»ҘABSгҖҒREITsзӯүзӣҙжҺҘиһҚиө„е·Ҙе…·д»ҺйҮ‘иһҚеёӮеңәеӢҹйӣҶй—ІзҪ®иө„йҮ‘пјҢйҖҡиҝҮйЎ№зӣ®з®ЎзҗҶзҡ„еҪўејҸеўһеҠ дҝқйҡңжҖ§дҪҸжҲҝдҫӣз»ҷгҖӮ

дәҢжҳҜйҖӮеәҰж”ҫе®ҪдҝқйҡңжҖ§дҪҸжҲҝзҡ„з”іиҜ·жқЎд»¶гҖӮ

дёҚеҗҢеҹҺеёӮеҸҜд»Ҙж №жҚ®иҜҘең°еҢәиҝ‘жңҹдәәеҸЈжөҒеҠЁжғ…еҶөпјҢеӣ ең°еҲ¶е®ңпјҢеҗ‘жңүдёҖе®ҡз»ҸжөҺжүҝеҸ—иғҪеҠӣдҪҶзҹӯжңҹеҶ…еҸҲйҡҫд»ҘиҙҹжӢ…е•Ҷе“ҒдҪҸжҲҝзҡ„ж–°еёӮж°‘гҖҒйқ’е№ҙдәәгҖҒеӨ§еӯҰжҜ•дёҡз”ҹпјҢд»ҘеҸҠйғЁеҲҶжӢҘжңүзү№ж®ҠжҠҖиғҪзҡ„жөҒеҠЁдәәеҸЈжҸҗдҫӣзӣёеә”зҡ„дҝқйҡңжҖ§дҪҸжҲҝгҖӮ

дёүжҳҜең°ж–№ж”ҝеәңеә”еҪ“з»ҷдәҲеңҹең°гҖҒиҙўзЁҺгҖҒйҮ‘иһҚзӯүж”ҝзӯ–ж”ҜжҢҒгҖӮ

дјҳе…ҲдҝқиҜҒдҝқйҡңжҖ§дҪҸжҲҝзҡ„еңҹең°дҫӣз»ҷпјҢеҜ№з§ҜжһҒжҸҗдҫӣдҝқйҡңжҖ§дҪҸжҲҝзҡ„дјҒдёҡе’ҢеҚ•дҪҚз»ҷдәҲйҖӮеҪ“зҡ„зЁҺ收дјҳжғ жҲ–иҙўж”ҝиЎҘеҠ©пјӣж”ҜжҢҒ银иЎҢжңәжһ„жҢүз…§еёӮеңәеҢ–ж–№ејҸеҗ‘дҝқйҡңжҖ§з§ҹиөҒдҪҸжҲҝиҮӘжҢҒдё»дҪ“жҸҗдҫӣй•ҝжңҹиҙ·ж¬ҫпјҢеңЁе®һж–ҪжҲҝең°дә§дҝЎиҙ·з®ЎзҗҶж—¶иҖғиҷ‘з»ҷдәҲе·®еҲ«еҢ–еҜ№еҫ…гҖӮ

4.з§ҜжһҒжҺўзҙўж–°зҡ„иҙўж”ҝиҪ¬з§»ж”Ҝд»ҳжңәеҲ¶пјҢеҠ еӨ§еҠӣеәҰдҝғиҝӣеҢәеҹҹй—ҙз»ҸжөҺеқҮиЎЎеҸ‘еұ•гҖӮ

еңЁеқҡжҢҒд»Ҙе®һзҺ°еҗ„ең°е…¬е…ұжңҚеҠЎж°ҙе№ізҡ„еқҮзӯүеҢ–дёәзӣ®ж Үзҡ„еүҚжҸҗдёӢпјҢдёҖжҳҜеҸҜд»ҘиҖғиҷ‘еңЁдёӯеӨ®ж”ҝеәңеұӮйқўеўһеҠ еҜ№иҙўж”ҝиғҪеҠӣжҺ’еҗҚйқ еҗҺең°еҢәзҡ„иҙўж”ҝж”ҜжҢҒпјҢжҸҗй«ҳеҜ№иҝҷдәӣзңҒд»Ҫзҡ„зЁҺ收иҝ”иҝҳж•°йҮҸпјҢж №жҚ®е®ўи§ӮйңҖжұӮеўһеҠ дё“йЎ№иҪ¬з§»ж”Ҝд»ҳзҡ„ж•°йҮҸгҖӮдәҢжҳҜйј“еҠұдёңйғЁеҸ‘иҫҫең°еҢәдёҺдёӯиҘҝйғЁең°еҢәдёҚеҗҢеҹҺеёӮжҲ–еҢәеҺҝд№Ӣй—ҙз»“жҲҗеҪўејҸеӨҡж ·зҡ„з»ҸжөҺеё®жү¶е…ізі»пјҢдҝғиҝӣең°еҢәй—ҙеқҮиЎЎеҸ‘еұ•гҖӮ

|  зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°

зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°  2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў

2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ

дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ

еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ

д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё

еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶

е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶ иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү©

иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү© еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ

еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ–

жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ– еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ

еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ

дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ