马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

жң¬её–жңҖеҗҺз”ұ gecccn дәҺ 2024-8-19 09:24 зј–иҫ‘

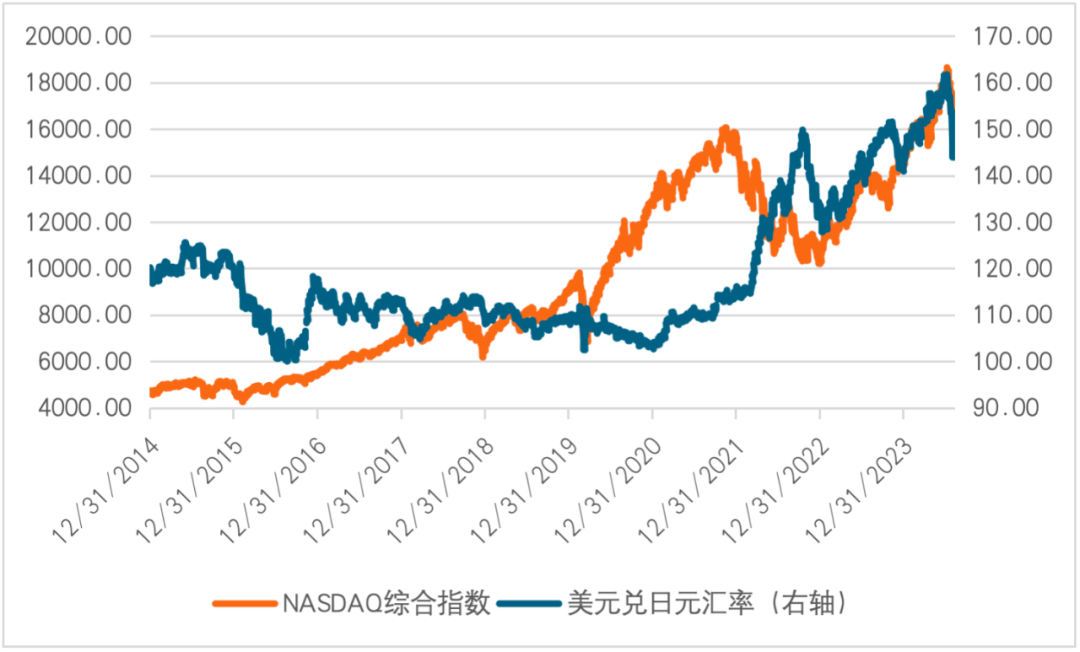

еј жҳҺзі»дёӯеӣҪзӨҫдјҡ科еӯҰйҷўйҮ‘иһҚз ”з©¶жүҖеүҜжүҖй•ҝгҖҒеӣҪ家йҮ‘иһҚдёҺеҸ‘еұ•е®һйӘҢе®ӨеүҜдё»д»»пјҢдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢ 2024е№ҙ7жңҲиҮід»ҠпјҢе…ЁзҗғйҮ‘иһҚеёӮеңәиҝҺжқҘж–°дёҖжіўеҠЁиҚЎгҖӮ е…¶дё»иҰҒиЎЁзҺ°дёәпјҡ第дёҖпјҢд»ҘзҫҺиӮЎдёҺж—ҘиӮЎдёәд»ЈиЎЁзҡ„е…ЁзҗғиӮЎзҘЁеёӮеңәеӨ§и·ҢпјҢеҸҚжҳ иӮЎеёӮжіўеҠЁзЁӢеәҰзҡ„VIXжҢҮж•°еӨ§ж¶Ёпјӣ第дәҢпјҢе…Ёзҗғж— йЈҺйҷ©й•ҝжңҹеҲ©зҺҮдёӢиЎҢпјҢдҫӢеҰӮ10е№ҙжңҹзҫҺеӣҪеӣҪеҖә收зӣҠзҺҮз”ұ4.20%е·ҰеҸідёӢйҷҚиҮі3.75%дёҠдёӢпјӣ第дёүпјҢзҫҺе…ғжҢҮж•°дёӢи·ҢпјҢе…¶дёӯзҫҺе…ғе…‘ж—Ҙе…ғзҡ„дёӢи·Ңе№…еәҰжңҖдёәжҳҫи‘—гҖӮдҫӢеҰӮпјҢ7жңҲ10ж—ҘиҮі8жңҲ5ж—ҘпјҢзҫҺе…ғе…‘ж—Ҙе…ғжұҮзҺҮз”ұ161.73дёӢи·ҢиҮі143.95пјҢиҙ¬еҖје№…еәҰиҫҫеҲ°11%гҖӮжӯӨеӨ–пјҢзҫҺе…ғе…‘дәәж°‘еёҒзҡ„CNHжұҮзҺҮд№ҹжҳҺжҳҫдёӢи·Ңпјӣ第еӣӣпјҢе…Ёзҗғй»„йҮ‘дёҺеҺҹжІ№д»·ж јжҳҫи‘—дёӢи·Ңпјӣ第дә”пјҢдёҠиҝ°жүҖжңүжҢҮж ҮеқҮе‘ҲзҺ°еҮәе…Ҳеү§зғҲдёӢи·ҢеҗҺжҳҫи‘—еҸҚеј№зҡ„ж·ұVеһӢиө°еҠҝпјҢиҝҷз§Қиө°еҠҝйҖҡеёёж„Ҹе‘ізқҖзҹӯжңҹйҮ‘иһҚжҢҮж ҮеҮәзҺ°дәҶи¶…и¶Ҡеҹәжң¬йқўжүҖиғҪи§ЈйҮҠзЁӢеәҰзҡ„и¶…и°ғгҖӮ иҝ‘жңҹе…ЁзҗғйҮ‘иһҚеёӮеңәйҷ·е…ҘеҠЁиҚЎзҡ„еҺҹеӣ пјҢеңЁз¬”иҖ…зңӢжқҘпјҢдё»иҰҒжңүд»ҘдёӢеӣӣз§Қдё»иҰҒи§ЈйҮҠгҖӮ 第дёҖпјҢж—Ҙжң¬еӨ®иЎҢеҠ жҒҜеҜјиҮҙж—Ҙе…ғеҘ—жҒҜдәӨжҳ“еӨ§и§„жЁЎе№ід»“гҖӮ еҸ—еӣҪеҶ…йҖҡиҙ§иҶЁиғҖй«ҳдјҒжҺЁеҠЁпјҢ2022е№ҙ3жңҲиҮі2023е№ҙ7жңҲпјҢзҫҺиҒ”еӮЁеңЁдёҚеҲ°дёҖе№ҙеҚҠж—¶й—ҙеҶ…иҝһз»ӯеҠ жҒҜ11ж¬ЎпјҢзҙҜи®ЎеҠ жҒҜ525дёӘеҹәзӮ№гҖӮиҖҢеңЁеҗҢжңҹеҶ…пјҢз”ұдәҺз»ҸжөҺеўһй•ҝдҪҺиҝ·пјҢж—Ҙжң¬еӨ®иЎҢжҢүе…өдёҚеҠЁгҖӮдёҠиҝ°иҙ§еёҒж”ҝзӯ–е·®ејӮеҜјиҮҙзҫҺж—ҘеҲ©е·®иҝ…йҖҹжү©еӨ§пјҢд»ҺиҖҢеј•еҸ‘дәҶж–°дёҖиҪ®ж—Ҙе…ғеҘ—жҒҜдәӨжҳ“гҖӮ жң¬иҪ®ж—Ҙе…ғеҘ—жҒҜдәӨжҳ“еӨ§иҮҙеҸҜд»ҘеҲҶдёәдёүйҮҚпјҡ 第дёҖйҮҚеҘ—жҒҜдәӨжҳ“жҳҜжҠ•иө„иҖ…еҖҹе…Ҙж—Ҙе…ғпјҢд№ӢеҗҺеҶҚз”Ёж—Ҙе…ғе…‘жҚўзҫҺе…ғпјҢд»ҺдёӯеҘ—еҸ–дёӨиҖ…д№Ӣй—ҙзҡ„жҒҜе·®пјҢиҝҷдёҖдәӨжҳ“зҡ„з»“жһңжҳҜж—Ҙе…ғе…‘зҫҺе…ғжұҮзҺҮдёӢи·Ңпјӣ第дәҢйҮҚеҘ—еҲ©дәӨжҳ“жҳҜжҠ•иө„иҖ…еҖҹе…Ҙж—Ҙе…ғпјҢз”Ёж—Ҙе…ғе…‘жҚўзҫҺе…ғеҗҺпјҢеҶҚз”ЁзҫҺе…ғиҙӯд№°зҫҺиӮЎпјҢиҝҷе°ұиғҪдә«еҸ—зҫҺж—ҘжҒҜе·®дёҺзҫҺеӣҪиӮЎеёӮдёҠж¶Ёзҡ„еҸҢйҮҚ收зӣҠпјҢиҝҷдёҖдәӨжҳ“зҡ„з»“жһңжҳҜж—Ҙе…ғе…‘зҫҺе…ғжұҮзҺҮдёӢи·Ңд»ҘеҸҠзҫҺиӮЎдёҠж¶Ёпјӣ第дёүйҮҚеҘ—еҲ©дәӨжҳ“жҳҜжҠ•иө„иҖ…д»ҘзҫҺе…ғдёәжҠөжҠјеҖҹе…Ҙж—Ҙе…ғпјҢеҶҚз”Ёж—Ҙе…ғиҙӯд№°ж—ҘиӮЎпјҢиҝҷе°ұиғҪдә«еҸ—зҫҺж—ҘжҒҜе·®дёҺж—Ҙжң¬иӮЎеёӮдёҠж¶Ёзҡ„еҸҢйҮҚ收зӣҠпјҢиҝҷдёҖдәӨжҳ“зҡ„з»“жһңжҳҜж—Ҙе…ғе…‘зҫҺе…ғжұҮзҺҮдёӢи·Ңд»ҘеҸҠж—ҘиӮЎдёҠж¶ЁгҖӮжӯӨеӨ–пјҢжҠ•иө„иҖ…дјҡйҖҡиҝҮеҠ жқ жқҶжқҘж”ҫеӨ§ж—Ҙе…ғеҘ—жҒҜдәӨжҳ“зҡ„收зӣҠзҺҮгҖӮ еҰӮеӣҫ1жүҖзӨәпјҢд»Һ2022е№ҙиө·иҮід»ҠпјҢзҫҺе…ғе…‘ж—Ҙе…ғжұҮзҺҮиө°еҠҝдёҺзҫҺж—ҘжҒҜе·®иө°еҠҝд№Ӣй—ҙе‘ҲзҺ°еҮәй«ҳеәҰжӯЈзӣёе…іпјҢдё”жҒҜе·®еҸҳеҠЁйҖҡеёёйўҶе…ҲдәҺзҫҺе…ғе…‘ж—Ҙе…ғжұҮзҺҮзҡ„еҸҳеҠЁпјҢиҝҷжҳҜ第дёҖйҮҚеҘ—еҲ©дәӨжҳ“еӯҳеңЁзҡ„иҜҒжҚ®гҖӮеҰӮеӣҫ2жүҖзӨәпјҢд»Һ2023е№ҙиө·иҮід»ҠпјҢзҫҺе…ғе…‘ж—Ҙе…ғжұҮзҺҮиө°еҠҝдёҺNASDAQжҢҮж•°иө°еҠҝд№Ӣй—ҙзҡ„жӯЈзӣёе…іжҖ§жҳҫи‘—еўһејәпјҢиҝҷжҳҜ第дәҢйҮҚеҘ—еҲ©дәӨжҳ“еӯҳеңЁзҡ„иҜҒжҚ®гҖӮеҰӮеӣҫ3жүҖзӨәпјҢд»Һ2023е№ҙиө·иҮід»ҠпјҢзҫҺе…ғе…‘ж—Ҙе…ғжұҮзҺҮиө°еҠҝдёҺж—Ҙз»Ҹ225жҢҮж•°иө°еҠҝд№Ӣй—ҙзҡ„жӯЈзӣёе…іжҖ§жҳҫи‘—еўһејәпјҢиҝҷжҳҜ第дёүйҮҚеҘ—еҲ©дәӨжҳ“еӯҳеңЁзҡ„иҜҒжҚ®гҖӮ еӣҫ1 зҫҺж—ҘжҒҜе·®дёҺзҫҺе…ғе…‘ж—Ҙе…ғжұҮзҺҮиө°еҠҝ

ж•°жҚ®жқҘжәҗпјҡCEIC

ж•°жҚ®жқҘжәҗпјҡCEIC

еӣҫ2 зҫҺе…ғе…‘ж—Ҙе…ғжұҮзҺҮдёҺзҫҺиӮЎиө°еҠҝ

ж•°жҚ®жқҘжәҗпјҡCEIC

ж•°жҚ®жқҘжәҗпјҡCEIC

еӣҫ3 зҫҺе…ғе…‘ж—Ҙе…ғжұҮзҺҮдёҺж—ҘиӮЎиө°еҠҝ

ж•°жҚ®жқҘжәҗпјҡCEIC

ж•°жҚ®жқҘжәҗпјҡCEIC

ж–°дёҖиҪ®ж—Ҙе…ғеҘ—жҒҜдәӨжҳ“йҖ жҲҗзҡ„ж—Ҙе…ғе…‘зҫҺе…ғжұҮзҺҮеӨ§е№…иҙ¬еҖјиҷҪ然жңүеҲ©дәҺжҸҗжҢҜж—Ҙжң¬еҮәеҸЈд»ҘеҸҠжҺЁеҠЁж—Ҙжң¬иӮЎеёӮдёҠж¶ЁпјҢдҪҶиҝҷдјҡжҒ¶еҢ–ж—Ҙжң¬иҙёжҳ“жқЎд»¶е№¶еёҰжқҘиҫ“е…ҘжҖ§йҖҡиғҖеҺӢеҠӣгҖӮеңЁжӯӨиғҢжҷҜдёӢпјҢж—Ҙжң¬еӨ®иЎҢејҖе§ӢйҖҡиҝҮеҠ жҒҜдёҺеӨ–жұҮеёӮеңәе№Ійў„зҡ„ж–№ејҸиҝӣиЎҢеә”еҜ№гҖӮдёҖж–№йқўпјҢж—Ҙжң¬еӨ®иЎҢеңЁд»Ҡе№ҙ3жңҲдёҺ7жңҲеҲҶеҲ«еҠ жҒҜдёҖж¬ЎгҖӮеңЁ3жңҲпјҢж—Ҙжң¬еӨ®иЎҢе°Ҷж”ҝзӯ–жҖ§еҲ©зҺҮз”ұ-0.1%жҸҗй«ҳиҮі0-0.1%пјҢиҝҷжҳҜж—Ҙжң¬еӨ®иЎҢиҮӘ2007е№ҙ2жңҲд»ҘжқҘйҰ–ж¬ЎеҠ жҒҜгҖӮеңЁ7жңҲ31ж—ҘпјҢж—Ҙжң¬еӨ®иЎҢе°Ҷж”ҝзӯ–жҖ§еҲ©зҺҮз”ұ0-0.1%жҸҗй«ҳиҮі0.25%пјҢиҝҷж¬ЎеҠ жҒҜзӣҙжҺҘеҜјиҮҙдәҶжң¬иҪ®е…ЁзҗғйҮ‘иһҚеҠЁиҚЎзҡ„еҚҮзә§гҖӮеҸҰдёҖж–№йқўпјҢж—Ҙжң¬еӨ®иЎҢеңЁд»Ҡе№ҙ5жңҲдёҺ7жңҲж•°еәҰиҝӣе…ҘеӨ–жұҮеёӮеңәиҝӣиЎҢе№Ійў„гҖӮ ж—Ҙжң¬еӨ®иЎҢзҡ„еҠ жҒҜдёҺе№Ійў„еҜјиҮҙзҫҺж—ҘеҲ©е·®жҳҫ著收зӘ„гҖӮдҫӢеҰӮпјҢзҫҺж—Ҙ10е№ҙжңҹеӣҪеҖә收зӣҠзҺҮд№Ӣе·®з”ұ2024е№ҙ4жңҲ30ж—Ҙзҡ„381дёӘеҹәзӮ№ж”¶зј©иҮі8жңҲ2ж—Ҙзҡ„283дёӘеҹәзӮ№пјҢдёӢйҷҚдәҶеҮ д№Һ100дёӘеҹәзӮ№гҖӮжҒҜе·®зҡ„жҳҫ著收зӘ„еҜјиҮҙеҗҺжңҹд»Ҙй«ҳжқ жқҶиҝӣе…ҘеҘ—жҒҜдәӨжҳ“зҡ„жҠ•иө„иҖ…йҰ–е…ҲйҒӯеҸ—дәҸжҚҹпјҢд»ҺиҖҢдёҚеҫ—дёҚиҝӣиЎҢе№ід»“гҖӮиҖҢе№ід»“ж“ҚдҪңе°ҶдјҡеҜјиҮҙзҫҺе…ғе…‘ж—Ҙе…ғжұҮзҺҮдёӢи·ҢпјҢд»ҘеҸҠзҫҺиӮЎдёҺж—ҘиӮЎдёӢи·ҢгҖӮдёҖж—ҰзҫҺе…ғе…‘ж—Ҙе…ғжұҮзҺҮдёӢи·ҢпјҢиҝҷе°ұдјҡжү©еӨ§еҘ—жҒҜдәӨжҳ“иҖ…зҡ„дәҸжҚҹиҢғеӣҙпјҢд»ҺиҖҢеј•еҸ‘жӣҙеӨ§и§„жЁЎзҡ„е№ід»“иЎҢдёәгҖӮеҰӮжӯӨе°ұеҪўжҲҗдәҶдёҖдёӘж–°зҡ„жҒ¶жҖ§еҫӘзҺҜгҖӮ 第дәҢпјҢиҝ‘жңҹж•°жҚ®жҳҫзӨәзҫҺеӣҪз»ҸжөҺзҡ„иЎ°йҖҖеҺӢеҠӣеҠ еү§пјҢеёӮеңәжӢ…еҝғдёҖж—ҰзҫҺиҒ”еӮЁйҷҚжҒҜдёҚеҸҠж—¶пјҢеҸҜиғҪеј•еҸ‘иҫғеӨ§и§„жЁЎзҡ„з»ҸжөҺиЎ°йҖҖгҖӮ 2024е№ҙ5жңҲгҖҒ6жңҲгҖҒ7жңҲпјҢзҫҺеӣҪеӨұдёҡзҺҮеҲҶеҲ«дёә4.0%гҖҒ4.1%дёҺ4.3%гҖӮдёҺ2023е№ҙ1жңҲдёҺ4жңҲзҡ„3.4%зӣёжҜ”пјҢ7жңҲеӨұдёҡзҺҮдёҠеҚҮдәҶе°Ҷиҝ‘1дёӘзҷҫеҲҶзӮ№гҖӮ2024е№ҙ7жңҲпјҢзҫҺеӣҪCPIеҗҢжҜ”еўһйҖҹдёӢйҷҚиҮі2.9%пјҢиҝҷжҳҜиҮӘ2021е№ҙ4жңҲд»ҘжқҘиҜҘж•°жҚ®йҰ–ж¬ЎдҪҺдәҺ3%гҖӮеҗҢжңҲзҫҺеӣҪж ёеҝғCPIеҗҢжҜ”еўһйҖҹпјҲ3.2%пјүд№ҹиҫҫеҲ°иҮӘ2021е№ҙ5жңҲд»ҘжқҘзҡ„ж–°дҪҺгҖӮ 2024е№ҙ7жңҲпјҢзҫҺеӣҪеӨұдёҡзҺҮзҡ„дёӢйҷҚи§ҰеҸ‘дәҶиҗЁе§Ҷжі•еҲҷгҖӮжүҖи°“иҗЁе§Ҷжі•еҲҷпјҢжҳҜжҢҮеҪ“зҫҺеӣҪеӨұдёҡзҺҮжңҖиҝ‘дёүдёӘжңҲзҡ„е№іеқҮеҖјжҜ”иҝҮеҺ»12дёӘжңҲзҡ„дҪҺзӮ№й«ҳеҮә0.5дёӘзҷҫеҲҶзӮ№д»ҘдёҠж—¶пјҢе°ұж Үеҝ—зқҖзҫҺеӣҪе·Із»Ҹиҝӣе…ҘдәҶз»ҸжөҺиЎ°йҖҖзҡ„ж—©жңҹйҳ¶ж®өгҖӮиҮӘ1950е№ҙд»ҘжқҘпјҢиҗЁе§Ҷжі•еҲҷжҖ»и®Ўиў«и§ҰеҸ‘11ж¬ЎпјҢдәӢеҗҺйӘҢиҜҒе…¶жңүж•ҲжҖ§й«ҳиҫҫ100%гҖӮдҫӢеҰӮпјҢ2008е№ҙ1жңҲ第10ж¬Ўи§ҰеҸ‘иҜҘжі•еҲҷпјҢ2020е№ҙ4жңҲ第11ж¬Ўи§ҰеҸ‘иҜҘжі•еҲҷгҖӮд»Ҡе№ҙ7жңҲпјҢиҜҘжі•еҲҷ被第12ж¬Ўи§ҰеҸ‘гҖӮиҗЁе§Ҷжі•еҲҷеҮҶзЎ®зҺҮиҫғй«ҳзҡ„еҺҹеӣ жңүдәҢпјҡдёҖж–№йқўпјҢеңЁиЎ°йҖҖж—©жңҹпјҢеӨұдёҡзҺҮз»ҹи®Ўе®№жҳ“дҪҺдј°еӨұдёҡзҺҮпјӣеҸҰдёҖж–№йқўпјҢеӨұдёҡзҺҮдёҠеҚҮдјҡеҜјиҮҙзңҹе®һи–Әй…¬еўһйҖҹж”ҫзј“пјҢиҝҷдјҡйҷҚдҪҺжҖ»йңҖжұӮпјҢйҷҚдҪҺзҡ„жҖ»йңҖжұӮдјҡиҝӣдёҖжӯҘеҜјиҮҙеӨұдёҡзҺҮдёҠеҚҮгҖҒзңҹе®һи–Әй…¬еўһйҖҹж”ҫзј“гҖӮжүҖд»ҘпјҢеӨұдёҡзҺҮжҳҜдёҖдёӘе…·жңүиҮӘжҲ‘延з»ӯи¶ӢеҠҝзҡ„еҸҳйҮҸпјҢеҪ“е®ғејҖе§ӢжҳҺжҳҫдёҠж¶Ёж—¶пјҢеҫҖеҫҖдјҡжҢҒз»ӯдёҠж¶ЁгҖӮ еёӮеңәдёҖеәҰжӢ…еҝғзҫҺиҒ”еӮЁйҰ–ж¬ЎйҷҚжҒҜдјҡиў«жҺЁиҝҹиҮід»Ҡе№ҙ12жңҲгҖӮеңЁ7жңҲд»Ҫж•°жҚ®еҮәжқҘеҗҺпјҢзӣ®еүҚеёӮеңәе·Із»Ҹи®ӨдёәпјҢзҫҺиҒ”еӮЁд»Ҡе№ҙ9жңҲйҷҚжҒҜзҡ„жҰӮзҺҮеҮ д№Һй«ҳиҫҫ100%пјҢдё”еёӮеңәе·Із»Ҹе°Ҷд»Ҡе№ҙе№ҙеҶ…зҙҜи®ЎйҷҚжҒҜ50дёӘеҹәзӮ№зҡ„еҲӨж–ӯжҸҗй«ҳиҮі100дёӘеҹәзӮ№гҖӮеӣ жӯӨпјҢдёҖж—ҰзҫҺиҒ”еӮЁйҷҚжҒҜжҷҡдәҺйў„жңҹжҲ–иҖ…йҷҚжҒҜе№…еәҰејұдәҺйў„жңҹпјҢйғҪеҸҜиғҪеҜјиҮҙйҮ‘иһҚеёӮеңәеҮәзҺ°ж–°зҡ„еҠЁиҚЎгҖӮ 第дёүпјҢзҫҺеӣҪжҖ»з»ҹеӨ§йҖүзҡ„дёҚзЎ®е®ҡжҖ§дёҠеҚҮгҖӮ еңЁд»Ҡе№ҙ第дёҖж¬ЎжҖ»з»ҹз”өи§Ҷиҫ©и®әд№ӢеҗҺпјҢеёӮеңәеҮәзҺ°дәҶзңӢеҘҪзү№жң—жҷ®гҖҒзңӢиЎ°жӢңзҷ»зҡ„дёҖиҮҙжҖ§и¶ӢеҠҝпјҢз”ҡиҮіе·Із»ҸеҗҜеҠЁдәҶвҖңзү№жң—жҷ®дәӨжҳ“вҖқгҖӮ然иҖҢпјҢеңЁ7жңҲ22ж—ҘжӢңзҷ»е®ЈеёғйҖҖйҖүгҖҒ并з”ұе“ҲйҮҢж–ҜиЎҘдҪҚд№ӢеҗҺпјҢжң¬иҪ®зҫҺеӣҪеӨ§йҖүз»“жһңзҡ„дёҚзЎ®е®ҡжҖ§йҮҚж–°дёҠеҚҮгҖӮдҫӢеҰӮпјҢиҝ‘жңҹиӢҘе№Іж°‘и°ғйғҪжҳҫзӨәе“ҲйҮҢж–Ҝзҡ„ж”ҜжҢҒзҺҮиҰҒз•Ҙй«ҳдәҺзү№жң—жҷ®гҖӮ 第еӣӣпјҢжҠ•иө„иҖ…еҜ№зҫҺеӣҪй«ҳ科жҠҖиӮЎзҘЁиӮЎд»·еҸҜжҢҒз»ӯжҖ§зҡ„жӢ…еҝ§дёҚж–ӯдёҠеҚҮгҖӮ дј—жүҖе‘ЁзҹҘпјҢиҝҮеҺ»еҮ е№ҙзҡ„зҫҺиӮЎзүӣеёӮеңЁеҫҲеӨ§зЁӢеәҰдёҠеҸ—еҲ°жүҖи°“дёғе§җеҰ№пјҲMag7пјүзҡ„жҺЁеҠЁпјҢдё”еңЁеҫҲеӨ§зЁӢеәҰдёҠдёҺеёӮеңәеҜ№дәәе·ҘжҷәиғҪжҠҖжңҜзҡ„зңӢеҘҪжңүе…ігҖӮеңЁд»Ҡе№ҙ7жңҲпјҢй«ҳзӣӣеҸ‘еёғдәҶдёҖзҜҮз ”з©¶жҠҘе‘ҠпјҢиҙЁз–‘й«ҳиҫҫдёҮдәҝзҫҺе…ғзҡ„дәәе·ҘжҷәиғҪж”ҜеҮә并дёҚиғҪеёҰжқҘзӣёе…іе…¬еҸёиҗҘдёҡ收е…Ҙзҡ„еўһй•ҝгҖӮиҝҷдёҖи§ӮзӮ№еҫ—еҲ°дёҚе°‘жҠ•иө„иҖ…зҡ„е‘јеә”пјҢеҜјиҮҙиҝ‘жңҹдёғе§җеҰ№иӮЎд»·еҮәзҺ°иҫғеӨ§е№…еәҰжіўеҠЁпјҢе°Өе…¶жҳҜиӢұдјҹиҫҫгҖӮ жң¬иҪ®е…ЁзҗғйҮ‘иһҚеёӮеңәеҠЁиҚЎжңӘжқҘе°ҶдјҡдҪ•еҺ»дҪ•д»Һе‘ўпјҹ笔иҖ…и®ӨдёәпјҢзҹӯжңҹжқҘзңӢпјҢж—Ҙе…ғеҘ—жҒҜдәӨжҳ“е№ід»“еҺӢеҠӣйЎ¶еі°е·ІиҝҮпјҢдё”зҫҺеӣҪз»ҸжөҺдҫқ然具жңүдёҖе®ҡйҹ§жҖ§пјҢеӣ жӯӨжң¬иҪ®е…ЁзҗғйҮ‘иһҚеёӮеңәеҠЁиҚЎз»§з»ӯеҸ‘й…өд№ғиҮій…ҝжҲҗж–°дёҖиҪ®еҚұжңәзҡ„еҸҜиғҪжҖ§иҫғдҪҺпјҢдҪҶе…ЁзҗғйҮ‘иһҚеёӮеңәжіўеҠЁжҖ§еҠ еӨ§еҚҙд»ҚжҳҜеӨ§жҰӮзҺҮдәӢ件гҖӮ йҰ–е…ҲпјҢж—Ҙе…ғеҘ—жҒҜдәӨжҳ“е№ід»“еҺӢеҠӣйЎ¶еі°е·ІиҝҮгҖӮз»јеҗҲеҪ“еүҚеҗ„жҠ•иө„жңәжһ„зҡ„дј°з®—пјҢж—Ҙе…ғеҘ—жҒҜдәӨжҳ“зҡ„规模еңЁ3000дәҝ-5000дәҝзҫҺе…ғд№Ӣй—ҙпјҢе…¶дёӯ1500дәҝ-2500дәҝзҫҺе…ғзҡ„иө„йҮ‘иҫғдёәжҙ»и·ғгҖӮзӣ®еүҚж‘©ж №еӨ§йҖҡдёҺз‘һ银и®ӨдёәпјҢж—Ҙе…ғеҘ—жҒҜдәӨжҳ“е№ід»“е·Із»Ҹе®ҢжҲҗдәҶдёүеҲҶд№ӢдәҢпјҢиҖҢй«ҳзӣӣи®ӨдёәпјҢе№ід»“дәӨжҳ“е·Із»Ҹеҹәжң¬з»“жқҹгҖӮжӯӨеӨ–пјҢж №жҚ®CFTCйқһжҢҒд»“ж•°жҚ®пјҢ7жңҲеҲқж—Ҙе…ғеҮҖз©әеӨҙиҫҫеҲ°18.4дёҮеј зҡ„еҺҶеҸІжҖ§еі°еҖјпјҢеҲ°8жңҲ6ж—Ҙе·ҰеҸіе·Із»ҸдёӢйҷҚиҮі1.1дёҮеј гҖӮ е…¶ж¬ЎпјҢзӣ®еүҚзҫҺеӣҪз»ҸжөҺиҪҜзқҖйҷҶзҡ„жҰӮзҺҮдҫқ然иҫғй«ҳгҖӮе…¶дёҖпјҢиҷҪ然зӣ®еүҚзҫҺеӣҪеӨұдёҡзҺҮе·Із»ҸдёҠеҚҮиҮі4.3%пјҢдҪҶд»Һз»қеҜ№ж°ҙе№іжқҘзңӢпјҢиҝҷдҫқ然зӣёеҪ“жҺҘиҝ‘дәҺиҮӘ然еӨұдёҡзҺҮгҖӮжӯӨеӨ–пјҢ7жңҲзҫҺеӣҪеҠіеҠЁеҸӮдёҺзҺҮдёҠеҚҮиҮі63.2%пјҢиҝҷжҳҜиҮӘ2020е№ҙ3жңҲд»ҘжқҘзҡ„жңҖй«ҳж°ҙе№іпјҢиҜҙжҳҺж–°еҶ з–«жғ…жҡҙеҸ‘еҗҺдёҖеәҰйҖҖеҮәеҠіеҠЁеҠӣеӨ§еҶӣзҡ„еҠіеҠЁеҠӣпјҢеҫҲеӨ§дёҖйғЁеҲҶе·Із»ҸйҮҚиҝ”еҠіеҠЁеҠӣеёӮеңәгҖӮе…¶дәҢпјҢйҡҸзқҖйҖҡиғҖзҺҮдёҺж ёеҝғйҖҡиғҖзҺҮзҡ„дёӢйҷҚпјҢзҫҺиҒ”еӮЁйҷҚжҒҜзҡ„з©әй—ҙжӯЈеңЁжү©еӨ§гҖӮзҫҺиҒ”еӮЁд»Ҡе№ҙе№ҙеҶ…йҷҚжҒҜзҡ„ж—¶жңәеҸҜиғҪжҸҗеүҚпјҢе№…еәҰеҸҜиғҪеҠ еӨ§гҖӮе…¶дёүпјҢеҪ“еүҚзҫҺеӣҪиҙўж”ҝж”ҝзӯ–зҡ„зңҹе®һжү©еј еҠӣеәҰдҫқ然иҫғеӨ§гҖӮ еҶҚж¬ЎпјҢиҷҪ然зҲҶеҸ‘е…ЁзҗғжҖ§йҮ‘иһҚеҚұжңәзҡ„жҰӮзҺҮиҫғдҪҺпјҢдҪҶе…ЁзҗғйҮ‘иһҚеёӮеңәжіўеҠЁжҖ§дёҠеҚҮжҳҜеӨ§жҰӮзҺҮдәӢ件гҖӮе…¶дёҖпјҢиҖғиҷ‘еҲ°иҝҮеҺ»еҮ е№ҙд»ҘжқҘпјҢдёғе§җеҰ№зҡ„иӮЎд»·иЎЁзҺ°дёҺеҫҲеӨҡдј з»ҹиЎҢдёҡиӮЎд»·иЎЁзҺ°еҪўжҲҗйІңжҳҺеҜ№жҜ”пјҢ笔иҖ…и®ӨдёәпјҢеңЁжңӘжқҘдёҖж®өж—¶й—ҙеҶ…пјҢеҜ№AIзӯүй«ҳ科жҠҖиӮЎзҘЁзҡ„иҙЁз–‘е°ҶдјҡжҢҒз»ӯпјҢдёҚжҺ’йҷӨзҫҺеӣҪй«ҳ科жҠҖиӮЎзҘЁйҮҚжј”2022е№ҙзҡ„жҳҫи‘—и°ғж•ҙж јеұҖзҡ„еҸҜиғҪжҖ§пјӣе…¶дәҢпјҢеңЁд»Ҡе№ҙдёӢеҚҠе№ҙпјҢзҫҺеӣҪеӨ§йҖүзҡ„дёҚзЎ®е®ҡжҖ§пјҢдҝ„д№ҢеҶІзӘҒдёҺе·ҙд»ҘеҶІзӘҒзҡ„еҗҺз»ӯжј”иҝӣзӯүпјҢйғҪеҸҜиғҪеҜ№жҠ•иө„иҖ…жғ…з»Әдә§з”ҹжҳҫи‘—еҪұе“Қпјӣе…¶дёүпјҢй«ҳеҲ©зҺҮеҜ№зҫҺеӣҪж”ҝеәңеҲҡжҖ§еҲ©жҒҜж”ҜеҮәзҡ„еҺӢеҠӣжӯЈеңЁжҳҫзҺ°пјҢеёӮеңәеҜ№зҫҺеӣҪдё»жқғеҖәеҠЎеҸҜжҢҒз»ӯжҖ§зҡ„жӢ…еҝ§д№ҹеңЁеҠ еү§пјӣе…¶еӣӣпјҢж—Ҙжң¬еӨ®иЎҢеҸҜиғҪ继з»ӯеҠ жҒҜгҖӮз»јдёҠжүҖиҝ°пјҢй»„йҮ‘зӯүйҒҝйҷ©иө„дә§жңӘжқҘдҫқ然еӯҳеңЁд»·ж јдёҠиЎҢз©әй—ҙгҖӮ жңҖеҗҺпјҢдәәж°‘еёҒе…‘зҫҺе…ғиҙ¬еҖјеҺӢеҠӣжңүжңӣ继з»ӯзј“и§ЈгҖӮеңЁ2024е№ҙдёҠеҚҠе№ҙпјҢдәәж°‘еёҒе…‘зҫҺе…ғжұҮзҺҮиҙ¬еҖјеҺӢеҠӣжңүжүҖеҠ еӨ§пјҢиҝҷиЎЁзҺ°еңЁдәәж°‘еёҒе…‘зҫҺе…ғжұҮзҺҮеңЁеІёдёҺзҰ»еІёзҡ„жұҮе·®дёҚж–ӯжӢүеӨ§пјҢд»ҘеҸҠдәәж°‘еёҒе…‘зҫҺе…ғжұҮзҺҮдёӯй—ҙд»·дёҺ收зӣҳд»·зҡ„жұҮе·®дёҚж–ӯжӢүеӨ§гҖӮеңЁиҝҮеҺ»дёҖдёӘжңҲеҶ…пјҢйҡҸзқҖзҫҺе…ғжҢҮж•°дёӢиЎҢпјҢдәәж°‘еёҒе…‘зҫҺе…ғжұҮзҺҮзҡ„зҰ»еІёд»·дёҺеңЁеІёж”¶зӣҳд»·еқҮжҳҫи‘—еҚҮеҖјпјҢдё”еҹәжң¬ж”¶ж•ӣдәҺдёӯй—ҙд»·гҖӮ笔иҖ…и®ӨдёәпјҢеңЁжңӘжқҘдёҖж®өж—¶й—ҙеҶ…пјҢдәәж°‘еёҒе…‘зҫҺе…ғжұҮзҺҮдёӯй—ҙд»·жңүжңӣзЁіе®ҡеңЁ7.1дёҠдёӢпјҢдәәж°‘еёҒе…‘зҫҺе…ғжұҮзҺҮ收зӣҳд»·жңүжңӣ收ж•ӣиҮі7.1-7.2е·ҰеҸігҖӮпјҲжқҘжәҗпјҡйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣпјү |  д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ°

д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ° зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§

зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§ ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ

ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ

еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ