马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

йғӯзЈҠпјҲе№ҝеҸ‘иҜҒеҲёйҰ–еёӯз»ҸжөҺеӯҰ家гҖҒдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢпјү жҠҘе‘Ҡж‘ҳиҰҒ

第дёҖпјҢд»ҺGDPеҸЈеҫ„зңӢпјҢ2021е№ҙдёҖеӯЈеәҰе·ҘдёҡжҒўеӨҚеҲ°2019е№ҙеҗҢжңҹзҡ„116%пјҢжү№еҸ‘йӣ¶е”®гҖҒдҪҸе®ҝйӨҗйҘ®еҚҙеҲҶеҲ«жҳҜ2019е№ҙеҗҢжңҹзҡ„110%гҖҒ97%гҖӮд»ҺзӨҫйӣ¶еҸЈеҫ„зңӢпјҢ4жңҲзӨҫйӣ¶зҡ„дёӨе№ҙе№іеқҮеўһйҖҹдёә4.3%пјҢдҪҺдәҺе·ҘдёҡеўһеҠ еҖјзҡ„6.8%е’ҢеҮәеҸЈзҡ„16.8%гҖӮж¶Ҳиҙ№жҒўеӨҚзӣёеҜ№еҒҸж…ўгҖӮ

第дәҢпјҢжҲ‘们зҗҶи§ЈеҺҹеӣ д№ӢдёҖдёҺз–«еҗҺз»ҸжөҺзҡ„вҖңй”ҷдҪҚеӨҚиӢҸвҖқзү№еҫҒжңүе…іпјҢ2020е№ҙдёҖеӯЈеәҰд»ҘжқҘе…ҲеҗҺз»ҸеҺҶеҝ…йңҖж¶Ҳиҙ№е“ҒгҖҒеҸҜйҖүж¶Ҳиҙ№гҖҒжңҚеҠЎзұ»ж¶Ҳиҙ№зҡ„дҝ®еӨҚгҖӮд»ҘйЈҹе“ҒдёәдҫӢпјҢе®ғеңЁ2020е№ҙ3-5жңҲзҡ„иЎҘеҒҝжҖ§ж¶Ҳиҙ№и„үеҶІеёҰжқҘзҺҜжҜ”еҠЁиғҪйҖҸж”Ҝе’Ңй«ҳеҹәж•°пјӣйҖҡи®ҜеҷЁжқҗеңЁ2020е№ҙдёүеӣӣеӯЈеәҰд№ҹз»ҸеҺҶдёӨиҪ®дёҠиЎҢи„үеҶІпјҢеҗҺз»ӯе°Ҷиҝӣе…Ҙй«ҳеҹәж•°жңҹгҖӮжҚўеҸҘиҜқиҜҙпјҢжң¬иҪ®ж¶Ҳиҙ№еҫҲйҡҫеғҸдј з»ҹеӨҚиӢҸжңҹдёҖж ·еҪўжҲҗеҗҲеҠӣгҖӮ

第дёүпјҢжҲ‘们зҗҶи§ЈеҺҹеӣ д№ӢдәҢжҳҜз–«жғ…йҳІжҺ§еёёжҖҒеҢ–иғҢжҷҜдёӢеұ…ж°‘з”ҹжҙ»еҚҠеҫ„收缩пјҢд»ҺиҖҢеҜјиҮҙж¶Ҳиҙ№еӨҚиӢҸжңүдёҖе®ҡзҡ„вҖңеӨ©иҠұжқҝж•Ҳеә”вҖқгҖӮиҜҒжҚ®д№ӢдёҖжҳҜйҷҗйўқд»ҘдёӢйӣ¶е”®жҒўеӨҚзЁӢеәҰдҫқ然еҒҸдҪҺпјҢйӣ¶е”®жҚҹеӨұе°ұжҚҹеӨұеңЁйҷҗйўқд»ҘдёӢпјӣиҜҒжҚ®д№ӢдәҢжҳҜйӨҗйҘ®гҖҒжңҚиЈ…зӯүеҮәиЎҢгҖҒзӨҫдәӨзӣёе…ізҡ„ж¶Ҳиҙ№жҒўеӨҚжҳҺжҳҫеҒҸж…ўпјҢе®ғжҳҫ然дёҺз”ҹжҙ»еҚҠеҫ„зӣёе…іпјӣиҜҒжҚ®д№ӢдёүжҳҜз”ұдәҺеҮәиЎҢе‘Ёиҫ№еҢ–пјҢ旅游收е…ҘжҒўеӨҚзЁӢеәҰжҳҫи‘—дҪҺдәҺдәәж¬ЎжҒўеӨҚгҖӮ

第еӣӣпјҢжҲ‘们зҗҶи§ЈеҺҹеӣ д№ӢдёүжҳҜз»“жһ„жҖ§ж”¶е…Ҙж•Ҳеә”гҖӮ2021е№ҙеүҚ4дёӘжңҲзӨҫйӣ¶еҸЈеҫ„дёӢеҹҺй•ҮгҖҒд№Ўжқ‘ж¶Ҳиҙ№еҲҶеҲ«зӣёеҪ“дәҺ2019е№ҙеҗҢжңҹзҡ„110%гҖҒ97%пјҢдёӨе№ҙе№іеқҮеўһйҖҹеҲҶеҲ«дёә4.3%е’Ң3.4%пјҢзҹӯжңҹеҶ…д№Ўжқ‘ж¶Ҳиҙ№жҒўеӨҚзЁӢеәҰеҒҸдҪҺгҖӮе®ғеә”дёҺз–«жғ…еёёжҖҒеҢ–иғҢжҷҜдёӢеӨ–еҮәеҠЎе·ҘеҮҸе°‘жүҖеёҰжқҘзҡ„收е…Ҙж•Ҳеә”жңүе…іпјҢ2020е№ҙеҗ„еӯЈеәҰеҶңжқ‘еӨ–еҮәеҠЎе·ҘеҠіеҠЁеҠӣеҗҢжҜ”дёҖзӣҙжҳҜиҙҹеўһй•ҝпјҢжңҲеқҮ收е…ҘеҗҢжҜ”д№ҹжҳҫи‘—дҪҺдәҺеҫҖе№ҙгҖӮз»“жһ„жҖ§ж”¶е…Ҙж•Ҳеә”еҸҰдёҖиҜҒжҚ®жҳҜйҮ‘银зҸ е®қгҖҒеҢ–еҰҶе“Ғзӯүдёӯй«ҳз«Ҝж¶Ҳиҙ№жҒўеӨҚзЁӢеәҰй«ҳпјҢе·ІеҲҶеҲ«зӣёеҪ“дәҺ2019е№ҙеҗҢжңҹзҡ„130%гҖҒ120%гҖӮ

第дә”пјҢжҲ‘们зҗҶи§ЈеҺҹеӣ д№ӢеӣӣжҳҜз–«жғ…еёҰжқҘзҡ„зҹӯжңҹйў„йҳІжҖ§еӮЁи“„еҖҫеҗ‘дёҠеҚҮпјҢеҚійў„йҳІжҖ§еӮЁи“„зҗҶи®әпјҲprecautionary saving theoryпјүзҡ„жҳ е°„гҖӮд»ҺеӨ®иЎҢвҖңеҹҺй•ҮеӮЁжҲ·й—®еҚ·и°ғжҹҘвҖқдёӯвҖңжӣҙеӨҡеӮЁи“„еҚ жҜ”вҖқйЎ№зңӢпјҢ2020е№ҙдёҠеҚҠе№ҙеӮЁи“„ж„Ҹж„ҝзЎ®е®һеҮәзҺ°дёҖиҪ®и·іеҚҮпјҢдёӢеҚҠе№ҙејҖе§ӢдёӢиЎҢпјҢ2021е№ҙдёҖеӯЈеәҰиҝӣдёҖжӯҘдёӢйҷҚпјҢдҪҶд»Қй«ҳдәҺз–«жғ…еүҚгҖӮеҗҢж ·ж”¶е…Ҙд№ӢдёӢпјҢеӮЁи“„еҖҫеҗ‘еҒҸй«ҳеҜ№еә”ж¶Ҳиҙ№еҖҫеҗ‘еҒҸдҪҺгҖӮ

第е…ӯпјҢеҫҖеҗҺзңӢпјҢзү№еҲ«жҳҜеңЁйҷҗйўқд»ҘдёӢж¶Ҳиҙ№гҖҒд№Ўжқ‘ж¶Ҳиҙ№ж”№е–„пјҢйў„йҳІжҖ§еӮЁи“„继з»ӯдёӢйҷҚзӯүзәҝзҙўдёӢпјҢж¶Ҳиҙ№д»ҚжңүиҫғжҳҺжҳҫзҡ„ж”№е–„з©әй—ҙгҖӮдҪҶзәҰжқҹеҠӣйҮҸд№ҹдҫқ然еӯҳеңЁпјҢдёҖжҳҜең°дә§й”Җе”®д»Қйқўдёҙж”ҝзӯ–еҺӢеҠӣпјҢзҺҜжҜ”еҫҲйҡҫеҚҮжё©пјҢиҖҢеҺ»е№ҙдёүеӣӣеӯЈеәҰеҸҜйҖүж¶Ҳиҙ№еӯҳеңЁиҫғй«ҳзҡ„еҹәж•°пјӣдәҢжҳҜеңЁеҪ“еүҚе…Ёзҗғз–«жғ…зү№еҫҒдёӢпјҢеҸЈзҪ©е’ҢеёёжҖҒеҢ–йҳІжҺ§жҺӘж–ҪзҹӯжңҹеҫҲйҡҫиў«еҸ–д»ЈпјҢз”ҹжҙ»еҚҠеҫ„зӯүеҪұе“Қд»ҚиҫғдёәзӣҙжҺҘпјҢж”№е–„жіЁе®ҡжҳҜдёҖдёӘжёҗиҝӣиҝҮзЁӢгҖӮ

第дёғпјҢд»Һз»ҸйӘҢж•°жҚ®зңӢпјҢеҗҚд№үGDPеўһйҖҹжҳҜж¶Ҳиҙ№зҡ„еқҗж ҮеўһйҖҹгҖӮжҜ”еҰӮзҫҺеӣҪгҖҒж—Ҙжң¬иҝҮеҺ»30е№ҙе·ҰеҸізҡ„еҗҚд№үGDPеўһй•ҝе’Ңж¶Ҳиҙ№еўһй•ҝеҗҢжҜ”еқҮеҖјеӨ§иҮҙжҢҒе№іпјӣдёӯеӣҪиҝҮеҺ»20е№ҙзҡ„еҗҚд№үGDPеўһй•ҝгҖҒж¶Ҳиҙ№еўһй•ҝеҗҢжҜ”еқҮеҖјеҲҶеҲ«дёә12.2%гҖҒ12.4%пјҢд№ҹеӨ§иҮҙжҢҒе№ігҖӮеҰӮжҢүеҚҒеӣӣдә”жңҹй—ҙеҗҚд№үGDPеўһйҖҹ7-9%е·ҰеҸіеўһйҖҹеҒҮи®ҫпјҢжҲ‘们еҸҜд»ҘжҠҠиҝҷзҗҶи§ЈдёәжңӘжқҘж¶Ҳиҙ№еўһйҖҹзҡ„зӣ®ж ҮжіўеҠЁеҢәй—ҙгҖӮ

жӯЈж–Ү

д»ҺGDPеҸЈеҫ„зңӢпјҢ2021е№ҙдёҖеӯЈеәҰе·ҘдёҡжҒўеӨҚеҲ°2019е№ҙеҗҢжңҹзҡ„116%пјҢжү№еҸ‘йӣ¶е”®гҖҒдҪҸе®ҝйӨҗйҘ®еҚҙеҲҶеҲ«жҳҜ2019е№ҙеҗҢжңҹзҡ„110%гҖҒ97%гҖӮд»ҺзӨҫйӣ¶еҸЈеҫ„зңӢпјҢ4жңҲзӨҫйӣ¶зҡ„дёӨе№ҙе№іеқҮеўһйҖҹдёә4.3%пјҢдҪҺдәҺе·ҘдёҡеўһеҠ еҖјзҡ„6.8%е’ҢеҮәеҸЈзҡ„16.8%гҖӮж¶Ҳиҙ№жҒўеӨҚзӣёеҜ№еҒҸж…ўгҖӮ

2021е№ҙдёҖеӯЈеәҰе·ҘдёҡгҖҒе»әзӯ‘дёҡгҖҒжү№еҸ‘йӣ¶е”®гҖҒдҪҸе®ҝйӨҗйҘ®гҖҒйҮ‘иһҚдёҡгҖҒжҲҝең°дә§дёҡеҗҚд№үGDPеҲҶеҲ«жҳҜ2019е№ҙеҗҢжңҹзҡ„116%гҖҒ108%гҖҒ110%гҖҒ97%гҖҒ119%гҖҒ120%гҖӮ

еҰӮжһңжҲ‘们жҠҠдёҖеӯЈеәҰи§ҶдёәдёҖдёӘжҖ»дҪ“жҒўеӨҚжғ…еҶөпјҢиҫ№йҷ…и¶ӢеҠҝе®һйҷ…дёҠд№ҹ并жңӘжӣҙеҘҪгҖӮ2021е№ҙ4жңҲзӨҫдјҡж¶Ҳиҙ№е“Ғйӣ¶е”®жҖ»йўқдёӨе№ҙе№іеқҮеўһйҖҹдёә4.3%пјҢ еҗҢжңҹе·ҘдёҡеўһеҠ еҖјдёӨе№ҙе№іеқҮеўһйҖҹдёә6.8%пјҢеҮәеҸЈдёӨе№ҙе№іеқҮеўһйҖҹдёә16.8%гҖӮ

ж¶Ҳиҙ№жҒўеӨҚзӣёеҜ№еҒҸж…ўжҳҜдёҖдёӘдәӢе®һгҖӮ

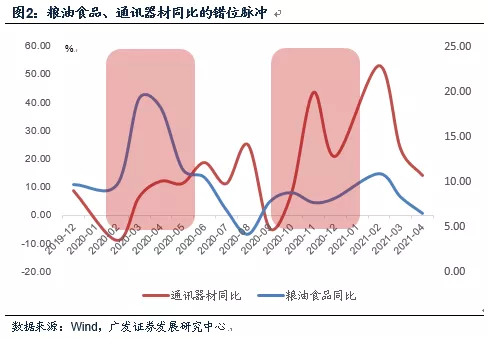

жҲ‘们зҗҶи§ЈеҺҹеӣ д№ӢдёҖдёҺз–«еҗҺз»ҸжөҺзҡ„вҖңй”ҷдҪҚеӨҚиӢҸвҖқзү№еҫҒжңүе…іпјҢ2020е№ҙдёҖеӯЈеәҰд»ҘжқҘе…ҲеҗҺз»ҸеҺҶеҝ…йңҖж¶Ҳиҙ№е“ҒгҖҒеҸҜйҖүж¶Ҳиҙ№гҖҒжңҚеҠЎзұ»ж¶Ҳиҙ№зҡ„дҝ®еӨҚгҖӮд»ҘйЈҹе“ҒдёәдҫӢпјҢе®ғеңЁ2020е№ҙ3-5жңҲзҡ„иЎҘеҒҝжҖ§ж¶Ҳиҙ№и„үеҶІеёҰжқҘзҺҜжҜ”еҠЁиғҪйҖҸж”Ҝе’Ңй«ҳеҹәж•°пјӣйҖҡи®ҜеҷЁжқҗеңЁ2020е№ҙдёүеӣӣеӯЈеәҰд№ҹз»ҸеҺҶдёӨиҪ®дёҠиЎҢи„үеҶІпјҢеҗҺз»ӯе°Ҷиҝӣе…Ҙй«ҳеҹәж•°жңҹгҖӮжҚўеҸҘиҜқиҜҙпјҢжң¬иҪ®ж¶Ҳиҙ№еҫҲйҡҫеғҸдј з»ҹеӨҚиӢҸжңҹдёҖж ·еҪўжҲҗеҗҲеҠӣгҖӮ

з–«еҗҺз»ҸжөҺдёҚеҗҢдәҺдј з»ҹеӨҚиӢҸжңҹпјҢеҗ„з»ҸжөҺйғЁй—ЁжүҖйқўдёҙзҡ„йңҖжұӮзү№еҫҒгҖҒдҫӣз»ҷзәҰжқҹйғҪе’Ңд»ҘеҫҖе‘ЁжңҹдёҚеҗҢгҖӮеңЁ2020е№ҙеә•зҡ„гҖҠеҜ»жүҫзЎ®е®ҡжҖ§гҖӢдёӯжҲ‘们жӣҫжҢҮеҮәпјҡз–«еҗҺдёӯеӣҪз»ҸжөҺе·Із»ҸеҺҶдәҶдёӨиҪ®дёҠиЎҢи„үеҶІгҖӮ第дёҖиҪ®жҳҜ2020е№ҙдәҢеӯЈеәҰпјҢдё»иҰҒй©ұеҠЁеҠӣжҳҜеӨҚе·Ҙе’Ңз–«жғ…йҳІжҺ§иҝӣе…ҘеёёжҖҒеҢ–гҖӮеңЁиҝҷдёҖйҳ¶ж®өпјҢеҮәеҸЈеӣһеҚҮиҮійӣ¶еўһй•ҝпјҢеҝ…йңҖж¶Ҳиҙ№е“ҒеҮәзҺ°дәҶдёҖиҪ®вҖңиЎҘеҒҝжҖ§ж¶Ҳиҙ№вҖқгҖӮ第дәҢиҪ®жҳҜ2020е№ҙдёүеӯЈеәҰе’ҢеӣӣеӯЈеәҰпјҢдё»иҰҒй©ұеҠЁеҠӣжҳҜжө·еӨ–еӨҚе·Ҙд»ҘеҸҠеӣҪеҶ…е№ҝд№үиҙўж”ҝеҪұе“ҚдёҠжқҘгҖӮеңЁиҝҷдёҖйҳ¶ж®өпјҢеҮәеҸЈиҝӣдёҖжӯҘдёҠеҚҮиҮі7%д»ҘдёҠпјҢеҹәе»әең°дә§иө·жқҘгҖҒиҖҗз”Ёж¶Ҳиҙ№е“ҒпјҲжұҪиҪҰ家з”өпјүиө·жқҘгҖӮеҪ“ж—¶жҲ‘们估计疫иӢ—иҗҪең°еҗҺз»ҸжөҺе°Ҷдјҡиҝӣе…Ҙ第дёүиҪ®и„үеҶІпјҢеҠӣйҮҸе°ҶжқҘиҮӘдәҺжңҚеҠЎдёҡдҝ®еӨҚгҖҒе…Ёзҗғиҙёжҳ“е…ұжҢҜе’ҢеҲ¶йҖ дёҡиЎҘеә“еӯҳгҖӮ

з»ҸжөҺзҡ„иҝҷдёҖдҝ®еӨҚж–№ејҸдјҡеҜјиҮҙж¶Ҳиҙ№жңүдёҖз§Қй”ҷдҪҚеӨҚиӢҸзү№зӮ№гҖӮ

жҲ‘们д»Ҙеҝ…йңҖж¶Ҳиҙ№е“Ғзҡ„йЈҹе“ҒдёәдҫӢпјҢе®ғеңЁ2020е№ҙ3жңҲеўһйҖҹеӨ§е№…дёҠиЎҢпјҢ2-5жңҲеҗҢжҜ”еўһйҖҹеҲҶеҲ«дёә9.7%гҖҒ19.2%гҖҒ18.2%гҖҒ11.4%пјҢ7жңҲеҮәзҺ°дёӯжһўжҳҫи‘—дёӢиЎҢпјҢеҗҢжҜ”еўһйҖҹйҷҚдёә6.9%гҖӮ2020е№ҙ7жңҲиҮід»Ҡзҡ„жңҲеқҮеўһйҖҹеҸӘжңү7.7%гҖӮиҝҷдёҖйғЁзұ»еңЁ2020е№ҙ3-5жңҲзҡ„иЎҘеҒҝжҖ§ж¶Ҳиҙ№и„үеҶІеёҰжқҘзҺҜжҜ”еҠЁиғҪйҖҸж”Ҝе’Ңй«ҳеҹәж•°гҖӮ

жҲ‘们еҶҚд»ҘеҸҜйҖүж¶Ҳиҙ№е“Ғзҡ„йҖҡи®ҜеҷЁжқҗдёәдҫӢпјҢз”ұдәҺз–«жғ…еёҰжқҘзҡ„жё йҒ“зәҰжқҹпјҲж¶Ҳиҙ№иҖ…дёҖиҲ¬иҝҳжҳҜдјҡе…ҲеҲ°е®һдҪ“еә—зңӢжүӢжңәпјүпјҢе®ғеңЁ2020е№ҙдёҖеӯЈеәҰеҗҢжҜ”еўһйҖҹеҸӘжңү-3.6%пјҢ2020е№ҙ4-8жңҲгҖҒ11-12жңҲз»ҸеҺҶдәҶдёӨиҪ®дёҠиЎҢи„үеҶІпјҢиҝҷдёӘдјҡеёҰжқҘ2021е№ҙеҹәж•°еҲҶеёғзҡ„еҪұе“ҚгҖӮ

жҚўеҸҘиҜқиҜҙпјҢжң¬иҪ®ж¶Ҳиҙ№еҫҲйҡҫеғҸдј з»ҹеӨҚиӢҸжңҹдёҖж ·еҪўжҲҗеҗҲеҠӣгҖӮ

жҲ‘们зҗҶи§ЈеҺҹеӣ д№ӢдәҢжҳҜз–«жғ…йҳІжҺ§еёёжҖҒеҢ–иғҢжҷҜдёӢеұ…ж°‘з”ҹжҙ»еҚҠеҫ„收缩пјҢд»ҺиҖҢеҜјиҮҙж¶Ҳиҙ№еӨҚиӢҸжңүдёҖе®ҡзҡ„вҖңеӨ©иҠұжқҝж•Ҳеә”вҖқгҖӮиҜҒжҚ®д№ӢдёҖжҳҜйҷҗйўқд»ҘдёӢйӣ¶е”®жҒўеӨҚзЁӢеәҰдҫқ然еҒҸдҪҺпјҢйӣ¶е”®жҚҹеӨұе°ұжҚҹеӨұеңЁйҷҗйўқд»ҘдёӢпјӣиҜҒжҚ®д№ӢдәҢжҳҜйӨҗйҘ®гҖҒжңҚиЈ…зӯүеҮәиЎҢгҖҒзӨҫдәӨзӣёе…ізҡ„ж¶Ҳиҙ№жҒўеӨҚжҳҺжҳҫеҒҸж…ўпјҢе®ғжҳҫ然дёҺз”ҹжҙ»еҚҠеҫ„зӣёе…іпјӣиҜҒжҚ®д№ӢдёүжҳҜз”ұдәҺеҮәиЎҢе‘Ёиҫ№еҢ–пјҢ旅游收е…ҘжҒўеӨҚзЁӢеәҰжҳҫи‘—дҪҺдәҺдәәж¬ЎжҒўеӨҚгҖӮ

2021е№ҙ4жңҲзӨҫдјҡж¶Ҳиҙ№е“Ғйӣ¶е”®жҖ»йўқзӣёеҪ“дәҺ2019е№ҙ4жңҲзҡ„108%пјҢйҡҗеҗ«зҡ„дёӨе№ҙе№іеқҮеўһйҖҹдёә4.1%пјӣиҖҢйҷҗйўқд»ҘдёҠйӣ¶е”®зӣёеҪ“дәҺ2019е№ҙ4жңҲзҡ„113%пјҢйҡҗеҗ«зҡ„дёӨе№ҙе№іеқҮеўһйҖҹдёә6.3%гҖӮ

2021е№ҙйӨҗйҘ®гҖҒжңҚиЈ…йӣ¶е”®еҲҶеҲ«зӣёеҪ“дәҺ2019е№ҙзҡ„103%гҖҒ102%пјҢжҳҫи‘—дҪҺдәҺзӨҫйӣ¶ж•ҙдҪ“зҡ„108%гҖӮ

2021е№ҙжё…жҳҺж—ҘеқҮж—…жёёдәәж¬ЎгҖҒж—ҘеқҮ旅游收е…ҘеҲҶеҲ«зӣёеҪ“дәҺ2019е№ҙеҗҢжңҹзҡ„91.1%гҖҒ56.7%пјӣдә”дёҖж—ҘеқҮж—…жёёдәәж¬ЎгҖҒж—ҘеқҮ旅游收е…ҘеҲҶеҲ«зӣёеҪ“дәҺ94.4%гҖҒ77.0%гҖӮ

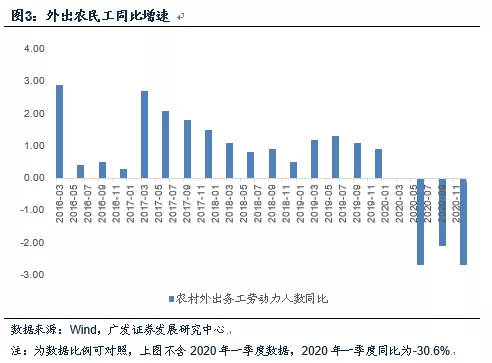

жҲ‘们зҗҶи§ЈеҺҹеӣ д№ӢдёүжҳҜз»“жһ„жҖ§ж”¶е…Ҙж•Ҳеә”гҖӮ2021е№ҙеүҚ4дёӘжңҲзӨҫйӣ¶еҸЈеҫ„дёӢеҹҺй•ҮгҖҒд№Ўжқ‘ж¶Ҳиҙ№еҲҶеҲ«зӣёеҪ“дәҺ2019е№ҙеҗҢжңҹзҡ„110%гҖҒ97%пјҢдёӨе№ҙе№іеқҮеўһйҖҹеҲҶеҲ«дёә4.3%е’Ң3.4%пјҢзҹӯжңҹеҶ…д№Ўжқ‘ж¶Ҳиҙ№жҒўеӨҚзЁӢеәҰеҒҸдҪҺгҖӮе®ғеә”дёҺз–«жғ…еёёжҖҒеҢ–иғҢжҷҜдёӢеӨ–еҮәеҠЎе·ҘеҮҸе°‘жүҖеёҰжқҘзҡ„收е…Ҙж•Ҳеә”жңүе…іпјҢ2020е№ҙеҗ„еӯЈеәҰеҶңжқ‘еӨ–еҮәеҠЎе·ҘеҠіеҠЁеҠӣеҗҢжҜ”дёҖзӣҙжҳҜиҙҹеўһй•ҝпјҢжңҲеқҮ收е…ҘеҗҢжҜ”д№ҹжҳҫи‘—дҪҺдәҺеҫҖе№ҙгҖӮз»“жһ„жҖ§ж”¶е…Ҙж•Ҳеә”еҸҰдёҖиҜҒжҚ®жҳҜйҮ‘银зҸ е®қгҖҒеҢ–еҰҶе“Ғзӯүдёӯй«ҳз«Ҝж¶Ҳиҙ№жҒўеӨҚзЁӢеәҰй«ҳпјҢе·ІеҲҶеҲ«зӣёеҪ“дәҺ2019е№ҙеҗҢжңҹзҡ„130%гҖҒ120%гҖӮ

2021е№ҙ4жңҲеҹҺй•Үж¶Ҳиҙ№гҖҒд№Ўжқ‘ж¶Ҳиҙ№еҲҶеҲ«зӣёеҪ“дәҺ2019е№ҙеҗҢжңҹзҡ„110%гҖҒ99%пјӣеүҚ4дёӘжңҲеҹҺй•ҮгҖҒд№Ўжқ‘йӣ¶е”®еҲҶеҲ«зӣёеҪ“дәҺ2019е№ҙеҗҢжңҹзҡ„110%гҖҒ97%гҖӮ2021е№ҙеүҚ4дёӘжңҲеҹҺй•ҮгҖҒд№Ўжқ‘ж¶Ҳиҙ№зҙҜи®ЎеҗҢжҜ”еҲҶеҲ«дёә30.1%е’Ң26.5%пјҢдёӨе№ҙе№іеқҮеўһй•ҝеҲҶеҲ«дёә4.3%е’Ң3.4%гҖӮ

д№Ўжқ‘ж¶Ҳиҙ№жҒўеӨҚзЁӢеәҰжҳҫи‘—еҒҸдҪҺжҳҜж¶Ҳиҙ№зҡ„дё»иҰҒжӢ–зҙҜд№ӢдёҖгҖӮ

еӨ–еҮәеҠЎе·ҘеҮҸе°‘жүҖеёҰжқҘзҡ„收е…Ҙж•Ҳеә”дёӢйҷҚеҸҜиғҪжҳҜдё»иҰҒиғҢжҷҜд№ӢдёҖгҖӮ2020е№ҙеӣӣдёӘеӯЈеәҰеӨ–еҮәеҠЎе·ҘеҠіеҠЁеҠӣеҗҢжҜ”еўһйҖҹеҲҶеҲ«дёә-30.6%гҖҒ-2.7%гҖҒ-2.1%гҖҒ-2.7%пјӣжңҲеқҮ收е…ҘеҗҢжҜ”еҲҶеҲ«дёә-7.9%гҖҒ-6.7%гҖҒ2.1%гҖҒ2.8%гҖӮ

дёӯй«ҳз«Ҝж¶Ҳиҙ№жҒўеӨҚзЁӢеәҰеҒҸй«ҳпјҢ2021е№ҙ4жңҲйҮ‘银зҸ е®қгҖҒеҢ–еҰҶе“Ғйӣ¶е”®еҲҶеҲ«зӣёеҪ“дәҺ2019е№ҙеҗҢжңҹзҡ„130%гҖҒ120%гҖӮ

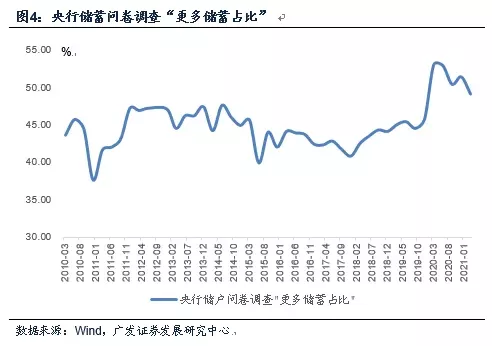

жҲ‘们зҗҶи§ЈеҺҹеӣ д№ӢеӣӣжҳҜз–«жғ…еёҰжқҘзҡ„зҹӯжңҹйў„йҳІжҖ§еӮЁи“„еҖҫеҗ‘дёҠеҚҮпјҢеҚіз»ҸжөҺеӯҰдёҠйў„йҳІжҖ§еӮЁи“„зҗҶи®әпјҲprecautionary saving theoryпјүзҡ„жҳ е°„гҖӮд»ҺеӨ®иЎҢвҖңеҹҺй•ҮеӮЁжҲ·й—®еҚ·и°ғжҹҘвҖқдёӯвҖңжӣҙеӨҡеӮЁи“„еҚ жҜ”вҖқйЎ№зңӢпјҢ2020е№ҙдёҠеҚҠе№ҙеӮЁи“„ж„Ҹж„ҝзЎ®е®һеҮәзҺ°дёҖиҪ®и·іеҚҮпјҢдёӢеҚҠе№ҙејҖе§ӢдёӢиЎҢпјҢ2021е№ҙдёҖеӯЈеәҰиҝӣдёҖжӯҘдёӢйҷҚпјҢдҪҶд»Қй«ҳдәҺз–«жғ…еүҚгҖӮеҗҢж ·ж”¶е…Ҙд№ӢдёӢпјҢеӮЁи“„еҖҫеҗ‘еҒҸй«ҳеҜ№еә”ж¶Ҳиҙ№еҖҫеҗ‘еҒҸдҪҺгҖӮ

иҝҷдёҖи§’еәҰе’Ң收е…Ҙж•Ҳеә”жңүе…іиҒ”пјҢдҪҶд№ҹжңүжҳҺжҳҫеҢәеҲ«гҖӮ收е…Ҙж•Ҳеә”жүҖејәи°ғзҡ„жҳҜзҺ°жңҹ收е…ҘдёӢйҷҚжүҖеёҰжқҘзҡ„ж¶Ҳиҙ№еҖҫеҗ‘йҷҚдҪҺпјҢиҖҢйў„йҳІжҖ§еӮЁи“„ејәи°ғзҡ„жҳҜжңӘжқҘ收е…ҘиғҪи§ҒеәҰдёӢйҷҚжүҖеёҰжқҘзҡ„ж¶Ҳиҙ№еҖҫеҗ‘йҷҚдҪҺгҖӮ

еӨ®иЎҢеҹҺй•ҮеӮЁжҲ·й—®еҚ·и°ғжҹҘвҖңжӣҙеӨҡеӮЁи“„еҚ жҜ”вҖқйЎ№2019е№ҙеӣӣеӯЈеәҰжңҲдёә45.7%пјҢ2020е№ҙдёҖеӯЈеәҰи·іиҮі53.0%пјҢдәҢеӯЈеәҰдёә52.9%пјҢдёүеӯЈеәҰгҖҒеӣӣеӯЈеәҰеҲҶеҲ«дёә50.4%гҖҒ51.4%гҖӮ2021е№ҙдёҖеӯЈеәҰиҝӣдёҖжӯҘдёӢйҷҚдёә49.1%пјҢдҪҶиҝҷдёҖж°ҙе№іиҫғз–«жғ…еүҚд»Қжңүи·қзҰ»гҖӮ

з»ҸжөҺеӯҰдёҠжңүдёҖдёӘйў„йҳІжҖ§еӮЁи“„зҗҶи®әпјҲprecautionary saving theoryпјүпјҢжҢҮзҡ„жҳҜж¶Ҳиҙ№иҖ…еҜ№жңӘжқҘзҡ„еҲӨж–ӯеӯҳеңЁиҫғеӨ§дёҚзЎ®е®ҡжҖ§зҡ„ж—¶еҖҷпјҢе®ғе°ұдјҡеҒҡеҮәеӮЁи“„жқҘйҳІеӨҮгҖӮз®ҖеҚ•зҗҶи§Је°ұжҳҜпјҢеҪ“иҝңжңҹзҡ„дёҚзЎ®е®ҡжҖ§иҫғеӨ§зҡ„ж—¶еҖҷпјҢеҗҢж ·дёҖ笔зҺ°йҮ‘пјҢз”ЁдәҺиҝңжңҹж¶Ҳиҙ№зҡ„иҫ№йҷ…收зӣҠд№ҹдјҡжӣҙеӨ§пјҢж¶Ҳиҙ№иҖ…е°ұдјҡеҮҸе°‘зҺ°жңҹж¶Ҳиҙ№гҖӮ

2020е№ҙдёҖеӯЈеәҰиө·зҡ„еӮЁи“„еҖҫеҗ‘дёҠеҚҮжҳҫ然е’Ңз–«жғ…еёҰжқҘзҡ„дёҚзЎ®е®ҡжҖ§жңүе…іпјҢжңӘжқҘдјҡйҡҸз–«иӢ—жҺҘз§ҚйҖҗжӯҘжҺЁиҝӣгҖҒз”ҹдә§з”ҹжҙ»иҝӣдёҖжӯҘеёёжҖҒеҢ–жңүдёҖдёӘйҖҗжӯҘж”№е–„зҡ„иҝҮзЁӢгҖӮ

еҫҖеҗҺзңӢпјҢзү№еҲ«жҳҜеңЁйҷҗйўқд»ҘдёӢж¶Ҳиҙ№гҖҒд№Ўжқ‘ж¶Ҳиҙ№ж”№е–„пјҢйў„йҳІжҖ§еӮЁи“„继з»ӯдёӢйҷҚзӯүзәҝзҙўдёӢпјҢж¶Ҳиҙ№д»ҚжңүиҫғжҳҺжҳҫзҡ„ж”№е–„з©әй—ҙгҖӮдҪҶзәҰжқҹеҠӣйҮҸд№ҹдҫқ然еӯҳеңЁпјҢдёҖжҳҜең°дә§й”Җе”®д»Қйқўдёҙж”ҝзӯ–еҺӢеҠӣпјҢзҺҜжҜ”еҫҲйҡҫеҚҮжё©пјҢиҖҢеҺ»е№ҙдёүеӣӣеӯЈеәҰеҸҜйҖүж¶Ҳиҙ№еӯҳеңЁиҫғй«ҳзҡ„еҹәж•°пјӣдәҢжҳҜеңЁеҪ“еүҚе…Ёзҗғз–«жғ…зү№еҫҒдёӢпјҢеҸЈзҪ©е’ҢеёёжҖҒеҢ–йҳІжҺ§жҺӘж–ҪзҹӯжңҹеҫҲйҡҫиў«еҸ–д»ЈпјҢз”ҹжҙ»еҚҠеҫ„зӯүеҪұе“Қд»ҚиҫғдёәзӣҙжҺҘпјҢж”№е–„жіЁе®ҡжҳҜдёҖдёӘжёҗиҝӣиҝҮзЁӢгҖӮ

ең°дә§й”Җе”®еўһйҖҹеӯҳеңЁеҹәж•°еҲҮжҚўпјҢжҲ‘们用жӣҙзӣҙи§Ӯ30еҹҺж—ҘеқҮй”Җе”®йқўз§ҜжқҘзңӢпјҢ2020е№ҙ6жңҲд№ӢеҗҺж—ҘеқҮй”Җе”®дёҖзӣҙеңЁй«ҳдҪҚзҡ„60дёҮж–№е·ҰеҸіеҫҳеҫҠпјҢз–«еҗҺиҝҷиҪ®ең°дә§й”Җе”®и„үеҶІеұһдәҺиҝ‘е№ҙиҫғејәзҡ„дёҖиҪ®гҖӮж”ҝзӯ–д»ҚеңЁз»§з»ӯеҚҮжё©пјҢең°дә§й”Җе”®еҜ№дәҺиҖҗз”Ёж¶Ҳиҙ№е“ҒеёҰеҠЁжңҖеӨ§зҡ„дёҖдёӘйҳ¶ж®өеҸҜиғҪдјҡйҖҗжӯҘиҝҮеҺ»пјӣиҖҢеҺ»е№ҙдёүеӣӣеӯЈеәҰеҸҜйҖүж¶Ҳиҙ№еҹәж•°иҫғй«ҳпјҢеҗҺз»ӯеҗҢжҜ”еўһйҖҹеҫҲйҡҫеӨӘй«ҳгҖӮ

еүҚйқўжҸҗеҲ°зҡ„еұ…ж°‘з”ҹжҙ»еҚҠеҫ„й—®йўҳпјҢзҹӯжңҹеҶ…д№ҹеҫҲйҡҫжңүе®һиҙЁжҖ§ж”№е–„гҖӮ3жңҲ15ж—ҘеӣҪеҠЎйҷўиҒ”йҳІиҒ”жҺ§жңәеҲ¶еҸ‘еёғдјҡжҢҮеҮәпјҡе…ідәҺзҫӨдҪ“е…Қз–«зҡ„е»әз«ӢпјҢе®ғзҡ„е»әз«Ӣе’Ңз–«иӢ—зҡ„дҝқжҠӨж•ҲеҠӣе’ҢдәәзҫӨзҡ„жҺҘз§ҚзҺҮжңүеҫҲеӨ§зҡ„е…ізі»гҖӮиҝҮеҺ»жҲ‘们ж¶ҲзҒӯеӨ©иҠұпјҢеҪўжҲҗдәәзҫӨе…Қз–«еҠӣиҰҒиҫҫеҲ°85%е·ҰеҸіпјҢжҳҜдәәзҫӨе…Қз–«еҠӣиҖҢдёҚжҳҜжҺҘз§ҚзҺҮгҖӮеңЁдәәзҫӨеҪ“дёӯжңүе…Қз–«еҠӣзҡ„дәәеҚ ж•ҙдёӘдәәзҫӨзҡ„жҜ”дҫӢиҫҫеҲ°85%пјҢдј жҹ“жҖ§жӣҙејәзҡ„йә»з–№пјҢйңҖиҰҒ95%зҡ„дәәзҫӨе…Қз–«еҠӣжүҚиғҪйҳ»ж–ӯиҝҷдёӘз–ҫз—…пјҢеӨ©иҠұжҲ‘们ж¶ҲзҒӯдәҶпјҢйә»з–№жҲ‘们жҸҗеҮәж¶ҲйҷӨзӣ®ж ҮпјҢж¶ҲйҷӨзӣ®ж Үе°ұжҳҜдёҚи®©е®ғдј ж’ӯпјҢжүҖд»ҘдәәзҫӨиҰҒжңүй«ҳзҡ„е…Қз–«еҠӣгҖӮж–°еҶ з–«иӢ—жҺҘз§ҚиҰҒеҲҶжӯҘиө°гҖӮ

д»Һз»ҸйӘҢж•°жҚ®зңӢпјҢеҗҚд№үGDPеўһйҖҹжҳҜж¶Ҳиҙ№зҡ„еқҗж ҮеўһйҖҹгҖӮжҜ”еҰӮзҫҺеӣҪгҖҒж—Ҙжң¬иҝҮеҺ»30е№ҙе·ҰеҸізҡ„еҗҚд№үGDPеўһй•ҝе’Ңж¶Ҳиҙ№еўһй•ҝеҗҢжҜ”еқҮеҖјеӨ§иҮҙжҢҒе№іпјӣдёӯеӣҪиҝҮеҺ»20е№ҙзҡ„еҗҚд№үGDPеўһй•ҝгҖҒж¶Ҳиҙ№еўһй•ҝеҗҢжҜ”еқҮеҖјеҲҶеҲ«дёә12.2%гҖҒ12.4%пјҢд№ҹеӨ§иҮҙжҢҒе№ігҖӮеҰӮжҢүеҚҒеӣӣдә”жңҹй—ҙеҗҚд№үGDPеўһйҖҹ7-9%е·ҰеҸіеўһйҖҹеҒҮи®ҫпјҢжҲ‘们еҸҜд»ҘжҠҠиҝҷзҗҶи§ЈдёәжңӘжқҘж¶Ҳиҙ№еўһйҖҹзҡ„зӣ®ж ҮжіўеҠЁеҢәй—ҙгҖӮ

1993е№ҙйӣ¶е”®жңүж•°жҚ®д»ҘжқҘзҫҺеӣҪеҗҚд№үGDPеҗҢжҜ”еўһй•ҝеқҮеҖјгҖҒж¶Ҳиҙ№еҗҢжҜ”еўһйҖҹеқҮеҖјеҲҶеҲ«дёә4.3%гҖҒ4.2%пјӣ1991е№ҙиҮід»Ҡж—Ҙжң¬еҗҚд№үGDPеҗҢжҜ”еўһй•ҝеқҮеҖјгҖҒж¶Ҳиҙ№еҗҢжҜ”еўһйҖҹеқҮеҖјеҲҶеҲ«дёә0.69%гҖҒ0.71%пјӣдёӯеӣҪиҝҮеҺ»20е№ҙзҡ„еҗҚд№үGDPеҗҢжҜ”еўһй•ҝеқҮеҖјгҖҒж¶Ҳиҙ№еўһйҖҹеқҮеҖјеҲҶеҲ«дёә12.2%гҖҒ12.4%пјҢеқҮеӨ§иҮҙжҢҒе№ігҖӮ

еҚҒеӣӣдә”жңҹй—ҙдёӯеӣҪеҗҚд№үеўһй•ҝйҖҹеәҰйў„и®ЎеңЁ7-9%д№Ӣй—ҙпјҢжҲ‘们еҸҜд»ҘиҝҷдёҖйҖҹеәҰзҗҶи§ЈдёәжңӘжқҘж¶Ҳиҙ№зҡ„зӣ®ж ҮеўһйҖҹгҖӮ

|  з»ҸжөҺе…ЁзҗғеҢ–并жңӘеҸ‘з”ҹж №

з»ҸжөҺе…ЁзҗғеҢ–并жңӘеҸ‘з”ҹж № иҒ”еӮЁе®ЈеёғйҷҚжҒҜ25дёӘеҹәзӮ№

иҒ”еӮЁе®ЈеёғйҷҚжҒҜ25дёӘеҹәзӮ№ еӣӣеӯЈеәҰеүҚжңҹиӣӢд»·е…Ҳж¶ЁеҗҺ

еӣӣеӯЈеәҰеүҚжңҹиӣӢд»·е…Ҳж¶ЁеҗҺ еӨӘз©әж°ҙзЁ»жңүдәҶдёүд»ЈпјҢеӨ©

еӨӘз©әж°ҙзЁ»жңүдәҶдёүд»ЈпјҢеӨ© зҪ—еҝ—жҒ’зӯү:вҖңзү№жң—жҷ®2.0

зҪ—еҝ—жҒ’зӯү:вҖңзү№жң—жҷ®2.0 зҶҠеӣӯ:зү№жң—жҷ®еҶҚж¬ЎеҪ“йҖү

зҶҠеӣӯ:зү№жң—жҷ®еҶҚж¬ЎеҪ“йҖү жҲ‘еӣҪз»ҸжөҺжҲ–еҸ—зӣҠдәҺвҖңж¶Ҳ

жҲ‘еӣҪз»ҸжөҺжҲ–еҸ—зӣҠдәҺвҖңж¶Ҳ зІ®д»·жіўеҠЁеӨ§?з§ҚзІ®дёҚиөҡ

зІ®д»·жіўеҠЁеӨ§?з§ҚзІ®дёҚиөҡ иҸңзІ• еҚ•иҫ№жіўеҠЁе№…еәҰе°Ҷ

иҸңзІ• еҚ•иҫ№жіўеҠЁе№…еәҰе°Ҷ иҝһе№іпјҡзү№жң—жҷ®йҮҚж–°жү§ж”ҝ

иҝһе№іпјҡзү№жң—жҷ®йҮҚж–°жү§ж”ҝ дјҚжҲҲпјҡз»ҸжөҺйў„жңҹпјҢж”№еҸҳ

дјҚжҲҲпјҡз»ҸжөҺйў„жңҹпјҢж”№еҸҳ зҶҠеӣӯпјҡе…ЁйқўеӨҚзӣҳеҸІдёҠ4

зҶҠеӣӯпјҡе…ЁйқўеӨҚзӣҳеҸІдёҠ4