马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

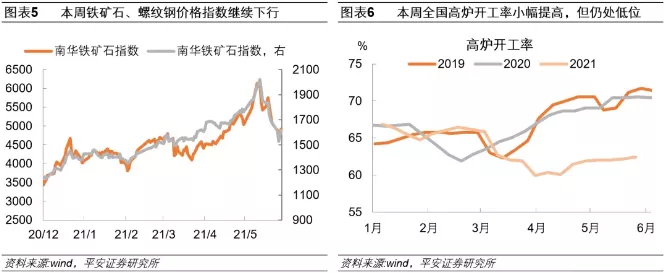

еј з’җ й’ҹжӯЈз”ҹпјҲй’ҹжӯЈз”ҹдёәдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢпјҢе№іе®үиҜҒеҲёйҰ–еёӯз»ҸжөҺеӯҰ家пјҢз ”з©¶жүҖжүҖй•ҝпјү 1гҖҒиҝ‘жңҹй«ҳеұӮеҜҶйӣҶеҸ‘еЈ°пјҢе•Ҷе“Ғд»·ж јжӯўи·ҢдјҒзЁігҖӮеҸ—жң¬е‘ЁжӢңзҷ»еҗ‘еӣҪдјҡжҸҗдәӨ规模иҫҫ6дёҮдәҝзҡ„2022е№ҙиҙўж”ҝйў„з®—еҲәжҝҖпјҢеӣҪйҷ…жІ№д»·иҝҺжқҘеҸҚеј№пјҢдјҰй“ңд»·ж јд№ҹиҺ·еҫ—ж”Ҝж’‘гҖӮжң¬е‘Ёй«ҳеұӮй’ҲеҜ№еӨ§е®—е•Ҷе“Ғ涨价继з»ӯеҜҶйӣҶеҸ‘еЈ°пјҢ5жңҲ26ж—ҘеҸ¬ејҖзҡ„еӣҪеёёдјҡжҢҮеҮәпјҢиҰҒеӨҡжҺӘ并дёҫеё®еҠ©е°Ҹеҫ®дјҒдёҡгҖҒдёӘдҪ“е·Ҙе•ҶжҲ·еә”еҜ№дёҠжёёеҺҹжқҗж–ҷж¶Ёд»·еҪұе“ҚпјҢеҒҡеҘҪдҝқдҫӣзЁід»·гҖӮжң¬е‘ЁеҚ—еҚҺй“ҒзҹҝзҹіжҢҮж•°зҺҜжҜ”и·Ң3.1%пјҢеҚ—еҚҺиһәзә№й’ўжҢҮж•°зҺҜжҜ”и·Ң3.5%пјҢдҪҶд»Һж—ҘеәҰж•°жҚ®зңӢе·Іе‘Ҳжӯўи·ҢдјҒзЁізҡ„и¶ӢеҠҝгҖӮеңЁиҝҺеі°еәҰеӨҸйңҖжұӮж”Ҝж’‘дёӢпјҢжң¬е‘ЁеҠЁеҠӣз…Өд»·ж јжҢҮж•°зҺҜжҜ”ж¶Ё5.3%пјҢиҝҮеҺ»дёӨе‘ЁеҠЁеҠӣз…Өд»·ж јдёҖеәҰд»Һй«ҳзӮ№дёӢжҢ«25%пјҢеӨ§е®—е•Ҷе“Ғд»·ж јйҷҚжё©зҡ„ж”ҝзӯ–дҝЎеҸ·дҫқ然еҜ№д»·ж јеҸҚеј№е№…еәҰеҪўжҲҗеҲ¶зәҰгҖӮ

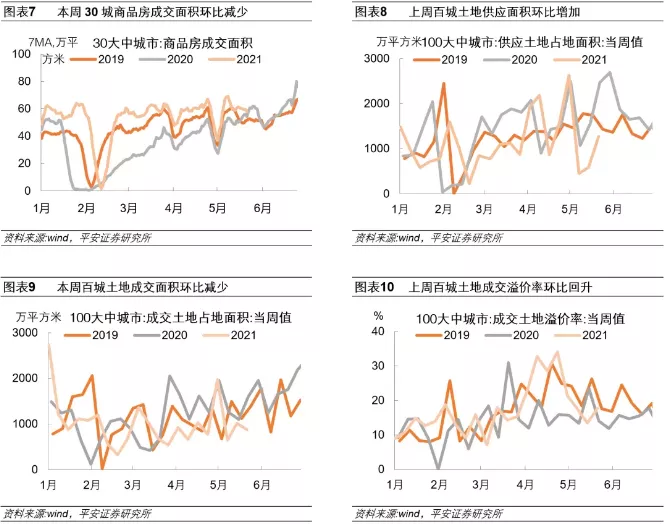

2гҖҒжң¬е‘Ёе•Ҷе“ҒжҲҝй”Җе”®зҺҜжҜ”еӣһиҗҪпјҢдёҠе‘Ёеңҹең°дҫӣеә”йқўз§ҜжңүжүҖеўһеҠ гҖӮжң¬е‘Ё30еҹҺе•Ҷе“ҒжҲҝж—ҘеқҮй”Җе”®йқўз§ҜзҺҜжҜ”еҮҸе°‘7.1%пјҢдёҠе‘ЁзҷҫеҹҺеңҹең°дҫӣеә”йқўз§ҜзҺҜжҜ”еўһеҠ 115.8%гҖӮдёҖдәҢзәҝеҹҺеёӮжҘјеёӮи°ғжҺ§еҠ з ҒпјҢзқҖеҠӣеј•еҜјжҲҝд»·йў„жңҹгҖӮ5жңҲ26ж—ҘпјҢж·ұеңіеҸ‘改委еҸ‘еёғдәҶгҖҠж·ұеңіеёӮжҲ·зұҚиҝҒе…ҘиӢҘ干规е®ҡпјҲеҫҒжұӮж„Ҹи§ҒзЁҝпјүгҖӢпјҢжҸҗй«ҳдәҶиҗҪжҲ·зҡ„еӯҰеҺҶй—Ёж§ӣпјӣ5жңҲ27ж—ҘпјҢж·ұеңіеёӮдҪҸе»әеұҖеҸ‘еёғдәҶе…ідәҺгҖҠж·ұеңіеёӮдҪҸе»әеұҖе…ідәҺиҝӣдёҖжӯҘ规иҢғж–°е»әе•Ҷе“ҒдҪҸжҲҝе’Ңе•ҶеҠЎе…¬еҜ“й”Җе”®д»·ж јжҢҮеҜје·ҘдҪңзҡ„йҖҡзҹҘгҖӢгҖӮд»Ҡе№ҙд»ҘжқҘж·ұеңіе·Ідә”ж¬ЎеҮәеҸ°дёҺжҲҝең°дә§еёӮеңәзӣёе…ізҡ„ж”ҝзӯ–пјҢжҘјеёӮи°ғжҺ§дҫқ然еҒҸзҙ§гҖӮжӯӨеӨ–пјҢжң¬е‘ЁдёҠжө·ејҖе§Ӣд»ҺдёҘжү§иЎҢйҷҗиҙӯж”ҝзӯ–пјӣжҲҗйғҪе»әз«ӢдәҢжүӢдҪҸжҲҝжҲҗдәӨеҸӮиҖғд»·ж јеҸ‘еёғжңәеҲ¶пјӣиӢҸе·һзқҖеҠӣеҠ еӨ§жҲҝең°дә§еёӮеңәи°ғжҺ§еҠӣеәҰпјҢйҳІиҢғеӯҰеҢәжҲҝзӮ’дҪңгҖӮ

3гҖҒеҶңдә§е“Ғд»·ж је»¶з»ӯеӣһиҗҪпјҢзҢӘиӮүд»·ж ји·Ң幅收зӘ„гҖӮжң¬е‘ЁеҶңдә§е“Ғжү№еҸ‘д»·ж ј200жҢҮж•°зҺҜжҜ”еҫ®и·Ң0.7%пјӣзҢӘиӮүжү№еҸ‘зҺҜжҜ”и·Ң0.8%пјҢйҷҚе№…жңүжүҖ收зӘ„пјӣ蔬иҸңжү№еҸ‘д»·зҺҜжҜ”ж¶Ё0.2%пјҢж°ҙжһңжү№еҸ‘д»·и·Ң0.5%пјҢйёЎиӣӢжү№еҸ‘д»·и·Ң0.7%гҖӮжҢүз…§еҫҖе№ҙ规еҫӢпјҢз«ҜеҚҲиҠӮеүҚеҗҺзҢӘиӮүж¶Ҳиҙ№еўһеҠ пјҢзҢӘд»·жңүеҸҜиғҪдјҡеҮәзҺ°дёҖе®ҡзЁӢеәҰдёҠж¶ЁгҖӮеңЁз”ҹзҢӘдә§иғҪжҢҒз»ӯжҒўеӨҚгҖҒеёӮеңәйңҖжұӮдёҚж—әгҖҒеҮәж Ҹж„Ҹж„ҝиҫғејәзҡ„жғ…еҶөдёӢпјҢйў„и®Ўз”ҹзҢӘе’ҢзҢӘиӮүд»·ж јжҖ»дҪ“дёҠдјҡ继з»ӯдҝқжҢҒзЁідёӯжңүйҷҚзҡ„и¶ӢеҠҝпјҢдёӢи·ҢжңҖеҝ«зҡ„ж—¶еҖҷжҲ–е·ІиҝҮеҺ»гҖӮ

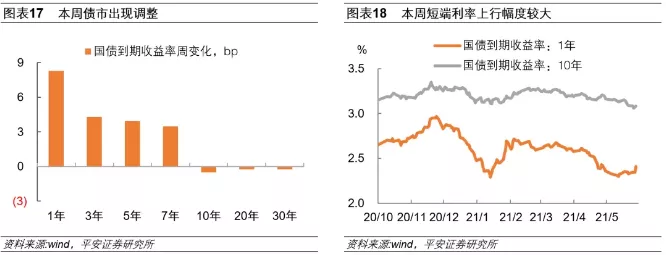

4гҖҒдәӨжҳ“жүҖйҡ”еӨңеҲ©зҺҮдёҖеәҰи¶…5.5%пјҢи·ЁжңҲиө„йҮ‘йқўжңүжүҖ收зҙ§гҖӮжң¬е‘ЁеӨ®иЎҢе…¬ејҖеёӮеңәж“ҚдҪңе®Ңе…ЁеҜ№еҶІеҲ°жңҹпјҢ延з»ӯзІҫеҮҶж»ҙзҒҢжҖқи·ҜгҖӮDR007еҲ©зҺҮеҚҮиҮід»Ҡе№ҙ2жңҲдёӢж—¬д»ҘжқҘжңҖй«ҳпјҢдёҚиҝҮе°ҡеұһе№ізЁіеҢәй—ҙгҖӮе‘Ёдә”дәӨжҳ“жүҖйҡ”еӨңеҲ©зҺҮGC001дёҖеәҰдёҠиЎҢеҲ°5.510%зҡ„й«ҳдҪҚпјҢеҸҚжҳ и·ЁжңҲиө„йҮ‘йқўиҫғдёәзҙ§еј гҖӮйў„и®Ў6жңҲиө„йҮ‘йқўеӨ§е№…收зҙ§зҡ„еҸҜиғҪжҖ§дёҚеӨ§гҖӮд»ҺеҫҖе№ҙзңӢпјҢ6жңҲжҳҜиҙўж”ҝж”ҜеҮәеӨ§жңҲпјҢж–°еўһиҙўж”ҝеӯҳж¬ҫеӨ„дәҺе…Ёе№ҙиҫғдҪҺж°ҙе№ігҖӮиҝ‘жңҹеӨ®иЎҢе…¬ејҖеёӮеңәж“ҚдҪңеӨҡз»ҙжҢҒеңЁзҷҫдәҝ规模пјҢеҪ“еүҚиҙ§еёҒж”ҝзӯ–дҫқ然д»ҘзЁідёәдё»гҖӮ5жңҲ28ж—ҘпјҢеӨ®иЎҢйҮ‘иһҚеёӮеңәеҸёзӣёе…іиҙҹиҙЈдәәиЎЁзӨәпјҢдёӢдёҖжӯҘе°ҶеқҡжҢҒзЁіеҒҘзҡ„иҙ§еёҒж”ҝзӯ–зҒөжҙ»зІҫеҮҶгҖҒеҗҲзҗҶйҖӮеәҰпјҢзҹӯжңҹеҶ…дҝқжҢҒеҜ№е°Ҹеҫ®дјҒдёҡзҡ„йҮ‘иһҚж”ҜжҢҒеҠӣеәҰдёҚеҮҸгҖӮ

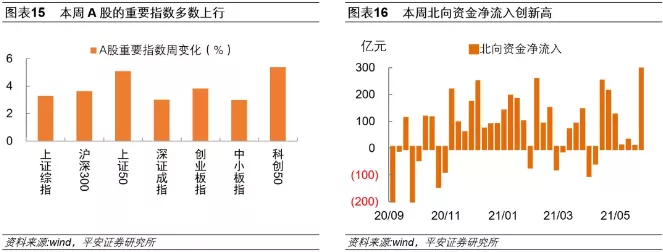

5гҖҒжң¬е‘ЁиӮЎгҖҒжұҮдёҠж¶ЁпјҢеҖәеёӮи°ғж•ҙгҖӮиӮЎеёӮж–№йқўпјҢжң¬е‘ЁAиӮЎеӨ§ж¶ЁпјҢеҢ—еҗ‘иө„йҮ‘еӨ§дёҫд№°е…ҘгҖӮжң¬е‘Ёз§‘еҲӣ50пјҲзҺҜжҜ”ж¶Ё5.4%пјүгҖҒдёҠиҜҒ50пјҲ5.1%пјүйўҶж¶ЁпјҢе‘ЁдәҢеӨ§зӣҳеҸ‘еҠӣпјҢжҲҗдәӨйҮҸж—¶йҡ”3дёӘжңҲеҶҚеәҰз«ҷдёҠдёҮдәҝпјҢжІӘжҢҮеҚ•ж—Ҙж¶Ё2.4%гҖӮжң¬е‘ЁеҢ—еҗ‘иө„йҮ‘еҮҖжөҒе…Ҙйўқиҫҫ468.1дәҝзҡ„еҺҶеҸІж–°й«ҳпјҢдәәж°‘еёҒеҚҮеҖјдҝғиҝӣеӨ–иө„жөҒе…ҘпјҢеҜ№иӮЎеёӮеҪўжҲҗжңүеҠӣж”Ҝж’‘гҖӮеҖәеёӮж–№йқўпјҢжң¬е‘ЁеҖәеёӮеҮәзҺ°и°ғж•ҙпјҢзҹӯз«ҜеҲ©зҺҮдёҠиЎҢе№…еәҰиҫғеӨ§гҖӮйңҖиҰҒе…іжіЁеүҚжңҹиө„йҮ‘йқўе’Ңдәәж°‘еёҒеҚҮеҖјиҝҷдёӨдёӘжҺЁеҠЁй•ҝз«ҜеҲ©зҺҮдёӢиЎҢзҡ„еӣ зҙ еҮәзҺ°еҸҚиҪ¬зҡ„йЈҺйҷ©гҖӮжұҮеёӮж–№йқўпјҢзҫҺе…ғдҝқжҢҒе№ізЁіпјҢдәәж°‘еёҒжұҮзҺҮеҲӣиҝ‘дёүе№ҙж–°й«ҳгҖӮй’ҲеҜ№иҝ‘жңҹдәәж°‘еёҒеҚҮеҖјйў„жңҹиҫғејәпјҢжң¬е‘Ёе…ЁеӣҪеӨ–жұҮеёӮеңәиҮӘеҫӢдјҡи®®дҪңеҮәеӣһеә”пјҢиЎЁзӨәжұҮзҺҮеҸҢеҗ‘жіўеҠЁжҳҜеёёжҖҒпјҢжұҮзҺҮдёҚиғҪдҪңдёәе·Ҙе…·пјҢж—ўдёҚиғҪз”ЁжқҘиҙ¬еҖјеҲәжҝҖеҮәеҸЈпјҢд№ҹдёҚиғҪз”ЁжқҘеҚҮеҖјжҠөж¶ҲеӨ§е®—е•Ҷе“Ғд»·ж јдёҠж¶ЁеҪұе“ҚгҖӮ

йЈҺйҷ©жҸҗзӨәпјҡең°ж–№еҖәеҸ‘иЎҢеҜјиҮҙиө„йҮ‘йқўж”¶зҙ§пјҢеӨ§е®—е•Ҷе“Ғд»·ж јдёҠж¶ЁиҝҮеҝ«еёҰжқҘCPIйҖҡиғҖи¶…йў„жңҹзӯүгҖӮ

дёҖгҖҒеӨ§е®—е•Ҷе“Ғжӯўи·ҢдјҒзЁі

1гҖҒеӨ§е®—е•Ҷе“Ғжӯўи·ҢдјҒзЁі

еӣҪйҷ…жІ№д»·иҝҺжқҘеҸҚеј№пјҢдјҰй“ңд»·ж јдҝқжҢҒе№ізЁігҖӮWTIеҺҹжІ№гҖҒеёғдјҰзү№еҺҹжІ№еҲҶеҲ«ж”¶дәҺ66.32зҫҺе…ғ/жЎ¶гҖҒ69.63зҫҺе…ғ/жЎ¶пјҢзҺҜжҜ”ж¶Ё4.3%гҖҒ4.8%пјҲеӣҫиЎЁ1пјүгҖӮзҫҺеӣҪиғҪжәҗдҝЎжҒҜзҪІпјҲEIAпјүеҸ‘еёғеә“еӯҳе‘ЁжҠҘпјҢжҳҫзӨәдёҠе‘ЁзҫҺеӣҪеҺҹжІ№еә“еӯҳдёӢйҷҚ166дёҮжЎ¶пјҢи¶…еҮәеёӮеңәйў„жңҹпјҢжҸҗжҢҜдәҶеёӮеңәжғ…з»ӘгҖӮ5жңҲ28ж—ҘпјҢзҫҺеӣҪжҖ»з»ҹжӢңзҷ»еҗ‘еӣҪдјҡжҸҗдәӨдәҶжҖ»и§„жЁЎй«ҳиҫҫ6дёҮдәҝзҫҺе…ғзҡ„2022иҙўж”ҝе№ҙеәҰйў„з®—з”іиҜ·пјҢиҝҷдёҖж¶ҲжҒҜжҸҗжҢҜдәҶеҢ…жӢ¬еҺҹжІ№еңЁеҶ…зҡ„еӣҪйҷ…еӨ§е®—е•Ҷе“Ғд»·ж јгҖӮжң¬е‘ЁдјҰй“ңеҫ®ж¶Ё0.2%пјҢдјҰй“қи·Ң0.6%пјҲеӣҫиЎЁ2пјүпјҢжӢңзҷ»6дёҮдәҝзҫҺе…ғиҙўж”ҝйў„з®—еҢ…жӢ¬еҹәе»әи®ЎеҲ’еңЁ2021е№ҙжүҖйңҖзҡ„иө„йҮ‘пјҢйў„з®—е…¬еёғеҗҺеҜ№й“ңд»·еҪўжҲҗдёҖе®ҡж”Ҝж’‘гҖӮ

з…ӨзӮӯд»·ж јдјҒзЁіеӣһеҚҮпјҢй’ўй“Ғд»·ж јз»§з»ӯдёӢиЎҢгҖӮеҚ—еҚҺе·Ҙдёҡе“ҒжҢҮж•°жңүжүҖеҸҚеј№пјҢзҺҜжҜ”ж¶Ё2.0%пјҲеӣҫиЎЁ3пјүгҖӮе…¶дёӯпјҢеҠЁеҠӣз…ӨгҖҒз„ҰзӮӯгҖҒз„Ұз…Өд»·ж јжҢҮж•°зҺҜжҜ”еҲҶеҲ«ж¶Ё5.3%гҖҒ2.5%гҖҒ5.9%гҖӮиҝҮеҺ»дёӨе‘ЁеҠЁеҠӣз…Өд»·ж јдёҖеәҰд»Һй«ҳзӮ№дёӢжҢ«25%пјҢеӣҪеёёдјҡжҸҗеҮәе°ҶвҖңеҸ‘жҢҘжҲ‘еӣҪз…ӨзӮӯиө„жәҗдё°еҜҢдјҳеҠҝпјҢзқЈдҝғдјҒдёҡеңЁзЎ®дҝқе®үе…ЁеүҚжҸҗдёӢеўһдә§еўһдҫӣпјҢеҒҡеҘҪиҝҺеі°еәҰеӨҸиғҪжәҗдҝқйҡңвҖқпјҢеҪ“еүҚдҝқдҫӣзЁід»·зҡ„ж”ҝзӯ–дҝЎеҸ·д»ҚеҜ№з…Өд»·еҸҚеј№е№…еәҰеҪўжҲҗдёҖе®ҡзәҰжқҹгҖӮжң¬е‘ЁеҚ—еҚҺй“ҒзҹҝзҹіжҢҮж•°зҺҜжҜ”и·Ң3.1%пјҢиһәзә№й’ўжҢҮж•°зҺҜжҜ”и·Ң3.5%пјҢдёҚиҝҮе‘ЁдёӯеҮәзҺ°дёҖе®ҡзЁӢеәҰеҸҚеј№пјҲеӣҫиЎЁ5пјүгҖӮ5жңҲ25ж—Ҙе·ҘдҝЎйғЁе·Ўи§Ҷе‘ҳеҗ•жЎӮж–°иЎЁзӨәвҖңй’ўжқҗд»·ж јз»§з»ӯеӨ§ж¶ЁпјҢеҹәжң¬йқўдёҚж”ҜжҢҒпјҢж”ҝзӯ–д№ҹдёҚе…Ғи®ёвҖқгҖӮжң¬е‘Ёе…ЁеӣҪй«ҳзӮүејҖе·ҘзҺҮдёә62.4%пјҢзҺҜжҜ”е°Ҹе№…жҸҗй«ҳ0.3дёӘзҷҫеҲҶзӮ№пјҢдҪҶд»ҚдҪҺдәҺеҫҖе№ҙеҗҢжңҹпјҲеӣҫиЎЁ6пјүгҖӮжң¬е‘ЁеҚ—еҚҺзҺ»з’ғжҢҮж•°зҺҜжҜ”ж¶Ё2.8%пјҢе…ЁеӣҪж°ҙжіҘжҢҮж•°зҺҜжҜ”и·Ң0.3%гҖӮ

иҝ‘жңҹй«ҳеұӮй’ҲеҜ№еӨ§е®—е•Ҷе“Ғд»·ж јдёҠж¶Ёй—®йўҳеҜҶйӣҶеҸ‘еЈ°пјҢзӣёе…іжҺӘж–ҪзҹӯжңҹеҶ…ж–ҷд»Қе°ҶеҜ№еӨ§е®—е•Ҷе“Ғд»·ж јеҪўжҲҗеҺӢеҲ¶гҖӮ5жңҲ23ж—ҘеӣҪ家еҸ‘改委зӯүдә”йғЁй—ЁеҸ¬ејҖдјҡи®®пјҢиҒ”еҗҲзәҰи°ҲдәҶй“ҒзҹҝзҹігҖҒй’ўжқҗгҖҒй“ңгҖҒй“қзӯүиЎҢдёҡзҡ„йҮҚзӮ№дјҒдёҡпјҢиЎЁзӨәе°ҶеҠ ејәеӨ§е®—е•Ҷе“Ғжңҹиҙ§е’ҢзҺ°иҙ§еёӮеңәиҒ”еҠЁзӣ‘з®Ўпјӣ5жңҲ24ж—ҘжҖ»зҗҶеңЁжөҷжұҹе®ҒжіўиҖғеҜҹжңҹй—ҙиЎЁзӨәпјҢе°Ҷжғіж–№и®ҫжі•еҒҡеҘҪеӨ§е®—е•Ҷе“Ғзҡ„дҝқдҫӣзЁід»·е·ҘдҪңпјҢеҗҲзҗҶеј•еҜјеёӮеңәйў„жңҹпјӣ5жңҲ26ж—ҘеҸ¬ејҖзҡ„еӣҪеёёдјҡжҢҮеҮәпјҢиҰҒеӨҡжҺӘ并дёҫеё®еҠ©е°Ҹеҫ®дјҒдёҡгҖҒдёӘдҪ“е·Ҙе•ҶжҲ·еә”еҜ№дёҠжёёеҺҹжқҗж–ҷж¶Ёд»·еҪұе“ҚпјҢж”ҜжҢҒеӨ§еһӢдјҒдёҡжҗӯе»әйҮҚзӮ№иЎҢдёҡдә§дёҡй“ҫдҫӣйңҖеҜ№жҺҘе№іеҸ°пјҢз”ЁеёӮеңәеҢ–еҠһжі•еј•еҜјдҫӣеә”й“ҫдёҠдёӢжёёзЁіе®ҡеҺҹжқҗж–ҷдҫӣеә”е’Ңдә§й”Җй…ҚеҘ—еҚҸдҪңпјҢеҒҡеҘҪдҝқдҫӣзЁід»·гҖӮ

2гҖҒдёҖдәҢзәҝжҘјеёӮи°ғжҺ§еҠ з Ғ

жң¬е‘Ёе•Ҷе“ҒжҲҝй”Җе”®зҺҜжҜ”еӣһиҗҪпјҢдёҠе‘Ёеңҹең°дҫӣеә”йқўз§ҜжңүжүҖеўһеҠ гҖӮжң¬е‘Ё30еҹҺе•Ҷе“ҒжҲҝж—ҘеқҮй”Җе”®йқўз§ҜзҺҜжҜ”еҮҸе°‘7.1%пјҲеӣҫиЎЁ7пјүгҖӮдёҠе‘ЁзҷҫеҹҺеңҹең°дҫӣеә”йқўз§ҜзҺҜжҜ”еўһеҠ 115.8%пјҲеӣҫиЎЁ8пјүпјӣзҷҫеҹҺеңҹең°жҲҗдәӨйқўз§ҜзҺҜжҜ”еҮҸе°‘14.3%пјҲеӣҫиЎЁ9пјүпјӣзҷҫеҹҺеңҹең°жҲҗдәӨжәўд»·зҺҮзҺҜжҜ”жҸҗй«ҳ4.3дёӘзҷҫеҲҶзӮ№пјҲеӣҫиЎЁ10пјүгҖӮ

дёҖдәҢзәҝеҹҺеёӮжҲҝең°дә§и°ғжҺ§еҠ з ҒпјҢзқҖеҠӣеј•еҜјжҲҝд»·йў„жңҹгҖӮ5жңҲ26ж—ҘпјҢж·ұеңіеҸ‘改委еҸ‘еёғдәҶгҖҠж·ұеңіеёӮжҲ·зұҚиҝҒе…ҘиӢҘ干规е®ҡпјҲеҫҒжұӮж„Ҹи§ҒзЁҝпјүгҖӢпјҢе°Ҷж ёеҮҶзұ»еӯҰеҺҶеһӢдәәжүҚзҡ„еә•зәҝиҰҒжұӮи°ғж•ҙдёәе…Ёж—ҘеҲ¶жң¬з§‘пјҢжҠҖжңҜеһӢдәәжүҚеә•зәҝиҰҒжұӮи°ғж•ҙдёәвҖңдёӯзә§иҒҢз§°+е…Ёж—ҘеҲ¶еӨ§дё“вҖқгҖӮ5жңҲ27ж—ҘпјҢж·ұеңіеёӮдҪҸе»әеұҖеҸ‘еёғдәҶгҖҠе…ідәҺиҝӣдёҖжӯҘ规иҢғж–°е»әе•Ҷе“ҒдҪҸжҲҝе’Ңе•ҶеҠЎе…¬еҜ“й”Җе”®д»·ж јжҢҮеҜје·ҘдҪңзҡ„йҖҡзҹҘгҖӢпјҢеҜ№ж·ұеңіж–°жҲҝе®ҡд»·гҖҒжңҹжҲҝиҪ¬зҺ°жҲҝе®ҡд»·гҖҒзІҫиЈ…дҝ®жҲҝе®ҡд»·зӯүз»ҷдәҲдәҶ规иҢғгҖӮжҚ®иҙқеЈіз ”з©¶йҷўз»ҹи®ЎпјҢд»Ҡе№ҙд»ҘжқҘж·ұеңіе·Ідә”ж¬ЎеҮәеҸ°дёҺжҲҝең°дә§еёӮеңәзӣёе…ізҡ„ж”ҝзӯ–гҖӮжӯӨеӨ–пјҢжң¬е‘ЁдёҠжө·ејҖе§Ӣд»ҺдёҘжү§иЎҢйҷҗиҙӯж”ҝзӯ–пјӣжҲҗйғҪе»әз«ӢдәҢжүӢдҪҸжҲҝжҲҗдәӨеҸӮиҖғд»·ж јеҸ‘еёғжңәеҲ¶пјӣиӢҸе·һзқҖеҠӣеҠ еӨ§жҲҝең°дә§еёӮеңәи°ғжҺ§еҠӣеәҰпјҢйҳІиҢғеӯҰеҢәжҲҝзӮ’дҪңгҖӮ

3гҖҒзҢӘиӮүд»·ж ји·Ң幅收зӘ„

еҶңдә§е“Ғд»·ж је»¶з»ӯеӣһиҗҪпјҢзҢӘиӮүд»·ж ји·Ң幅收зӘ„гҖӮжң¬е‘ЁеҶңдә§е“Ғжү№еҸ‘д»·ж ј200жҢҮж•°зҺҜжҜ”еҫ®и·Ң0.7%пјҲеӣҫиЎЁ11пјүгҖӮжң¬е‘ЁзҢӘиӮүжү№еҸ‘зҺҜжҜ”и·Ң0.8%пјҢйҷҚе№…жңүжүҖ收зӘ„пјӣ蔬иҸңжү№еҸ‘д»·зҺҜжҜ”ж¶Ё0.2%пјҢж°ҙжһңжү№еҸ‘д»·и·Ң0.5%пјҢйёЎиӣӢжү№еҸ‘д»·и·Ң0.7%пјҲеӣҫиЎЁ12пјүгҖӮ

з”ҹзҢӘд»·ж је·ІйҖҗжӯҘйҖјиҝ‘жҲҗжң¬зәҝпјҢд»·ж јеҝ«йҖҹдёӢи·Ңзҡ„ж—¶еҖҷеҸҜиғҪе·Із»ҸиҝҮеҺ»гҖӮжҢүз…§еҫҖе№ҙ规еҫӢпјҢз«ҜеҚҲиҠӮеүҚеҗҺзҢӘиӮүж¶Ҳиҙ№еўһеҠ пјҢзҢӘд»·жңүеҸҜиғҪдјҡеҮәзҺ°дёҖе®ҡзЁӢеәҰдёҠж¶ЁгҖӮеңЁз”ҹзҢӘдә§иғҪжҢҒз»ӯжҒўеӨҚгҖҒеёӮеңәйңҖжұӮдёҚж—әгҖҒеҮәж Ҹж„Ҹж„ҝиҫғејәзҡ„жғ…еҶөдёӢпјҢйў„и®Ўз”ҹзҢӘе’ҢзҢӘиӮүд»·ж јжҖ»дҪ“дёҠдјҡ继з»ӯдҝқжҢҒзЁідёӯжңүйҷҚзҡ„и¶ӢеҠҝпјҢеҝ«йҖҹдёӢи·Ңзҡ„ж—¶еҖҷеҸҜиғҪе·Із»ҸиҝҮеҺ»гҖӮиҝ‘жңҹеӣҪ家еҸ‘ж”№е§”д»·ж јзӣ‘жөӢдёӯеҝғеҲҳеҲҡиЎЁзӨәпјҢиҖғиҷ‘еҲ°з”ҹзҢӘд»·ж је·ІйҖҗжӯҘйҖјиҝ‘жҲҗжң¬зәҝпјҢе…»ж®–дјҒдёҡйӣҶдёӯеәҰжңүжүҖжҸҗй«ҳпјҢжҠөеҫЎеёӮеңәйЈҺйҷ©зҡ„иғҪеҠӣжңүжүҖеўһејәпјҢйў„и®ЎеҗҺжңҹд»·ж јйҷҚе№…еҸҜиғҪжңүжүҖ收зӘ„пјҢдёӢйҷҚз©әй—ҙжңүйҷҗгҖӮ

дәҢгҖҒйҮ‘иһҚеёӮеңәпјҡдәәж°‘еёҒжұҮзҺҮеҲӣиҝ‘дёүе№ҙж–°й«ҳ

иҙ§еёҒеёӮеңәж–№йқўпјҢжң¬е‘ЁеӨ®иЎҢе…¬ејҖеёӮеңәж“ҚдҪңе®Ңе…ЁеҜ№еҶІеҲ°жңҹпјҢ延з»ӯзІҫеҮҶж»ҙзҒҢгҖӮи·ЁжңҲиө„йҮ‘йқўжңүжүҖ收зҙ§пјҢDR007еҲ©зҺҮеҚҮиҮід»Ҡе№ҙ2жңҲдёӢж—¬д»ҘжқҘжңҖй«ҳпјҢе‘Ёдә”дәӨжҳ“жүҖйҡ”еӨңеҲ©зҺҮGC001дёҖеәҰдёҠиЎҢеҲ°5.510%зҡ„й«ҳдҪҚгҖӮ6жңҲжҳҜиҙўж”ҝж”ҜеҮәеӨ§жңҲпјҢж–°еўһиҙўж”ҝеӯҳж¬ҫеӨ„дәҺе…Ёе№ҙиҫғдҪҺж°ҙе№іпјҢеҠ д№Ӣиҙ§еёҒж”ҝзӯ–д»Қд»ҘзЁідёәдё»пјҢиө„йҮ‘йқўиҝҮеҝ«ж”¶зҙ§зҡ„еҸҜиғҪжҖ§дёҚеӨ§гҖӮиӮЎзҘЁеёӮеңәж–№йқўпјҢжң¬е‘ЁAиӮЎеӨ§ж¶ЁпјҢеҢ—еҗ‘иө„йҮ‘еӨ§дёҫд№°е…ҘгҖӮ科еҲӣ50пјҲзҺҜжҜ”ж¶Ё5.4%пјүгҖҒдёҠиҜҒ50пјҲ5.1%пјүйўҶж¶ЁпјҢе‘ЁдәҢеӨ§зӣҳеҸ‘еҠӣпјҢжҲҗдәӨйҮҸж—¶йҡ”3дёӘжңҲеҶҚеәҰз«ҷдёҠдёҮдәҝпјҢжІӘжҢҮеҚ•ж—Ҙж¶Ё2.4%гҖӮжң¬е‘ЁйҮ‘иһҚгҖҒжҲҗй•ҝйЈҺж јйўҶж¶ЁпјҢеҸҚжҳ еҪ“еүҚеёӮеңәйЈҺйҷ©еҒҸеҘҪеҫ—еҲ°жҳҺжҳҫжҸҗжҢҜгҖӮжң¬е‘ЁеҢ—еҗ‘иө„йҮ‘еҮҖжөҒе…ҘйўқеҲӣ468.1дәҝзҡ„еҺҶеҸІж–°й«ҳпјҢдәәж°‘еёҒеҚҮеҖјйў„жңҹжҺЁеҠЁеӨ–иө„жөҒе…ҘпјҢеҜ№иӮЎеёӮеҪўжҲҗжңүеҠӣж”Ҝж’‘гҖӮеҖәеҲёеёӮеңәж–№йқўпјҢжң¬е‘ЁеҖәеёӮеҮәзҺ°и°ғж•ҙпјҢзҹӯз«ҜеҲ©зҺҮдёҠиЎҢе№…еәҰиҫғеӨ§гҖӮйңҖиҰҒе…іжіЁеүҚжңҹиө„йҮ‘йқўе’Ңдәәж°‘еёҒеҚҮеҖјиҝҷдёӨдёӘжҺЁеҠЁй•ҝз«ҜеҲ©зҺҮдёӢиЎҢзҡ„еӣ зҙ еҮәзҺ°еҸҚиҪ¬зҡ„йЈҺйҷ©гҖӮеӨ–жұҮеёӮеңәж–№йқўпјҢзҫҺе…ғдҝқжҢҒе№ізЁіпјҢдәәж°‘еёҒжұҮзҺҮеҲӣиҝ‘дёүе№ҙж–°й«ҳгҖӮжң¬е‘Ёдә”зҫҺе…ғжҢҮ数收дәҺ90.05пјҢзҺҜжҜ”еҹәжң¬жҢҒе№ігҖӮе‘ЁеҶ…е…¬еёғзҡ„зҫҺеӣҪз»ҸжөҺж•°жҚ®иЎЁзҺ°дёҚдёҖпјҢйў„и®ЎзҫҺе…ғжҢҮж•°зҹӯжңҹе°Ҷ继з»ӯз»ҙжҢҒдҪҺдҪҚйңҮиҚЎзҡ„ж јеұҖгҖӮжң¬е‘Ёдәәж°‘еёҒеҚіжңҹжұҮзҺҮ收дәҺ6.3654пјҢеҲӣиҝ‘дёүе№ҙжқҘж–°й«ҳгҖӮй’ҲеҜ№иҝ‘жңҹдәәж°‘еёҒеҚҮеҖјйў„жңҹиҫғејәпјҢжң¬е‘Ёе…ЁеӣҪеӨ–жұҮеёӮеңәиҮӘеҫӢдјҡи®®еҒҡеҮәеӣһеә”гҖӮдјҡи®®жҸҗеҮәжұҮзҺҮеҸҢеҗ‘жіўеҠЁжҳҜеёёжҖҒпјҢжұҮзҺҮдёҚиғҪдҪңдёәе·Ҙе…·пјҢж—ўдёҚиғҪз”Ёиҙ¬еҖјеҲәжҝҖеҮәеҸЈпјҢд№ҹдёҚиғҪз”ЁеҚҮеҖјжҠөж¶ҲеӨ§е®—е•Ҷе“Ғд»·ж јдёҠж¶Ёзҡ„еҪұе“ҚгҖӮжҲ‘们и®ӨдёәпјҢеҺ»е№ҙдёӢеҚҠе№ҙиҮід»Ҡдәәж°‘еёҒжұҮзҺҮе·ІеӨ§е№…еҚҮеҖјпјҢдәӢе®һдёҠе·Із»Ҹиө·еҲ°дәҶеҸҜи§Ӯзҡ„жҠөжҠ—вҖңиҫ“е…ҘжҖ§йҖҡиғҖвҖқзҡ„дҪңз”ЁгҖӮеә”еҜ№жң¬иҪ®йҖҡиғҖеҺӢеҠӣиҝҳйңҖеӨҡжҺӘ并дёҫпјҢд»Ҙзј“е’ҢеӣҪеҶ…еӨ§е®—е•Ҷе“Ғдҫӣеә”зҙ§еј й—®йўҳдёәзқҖзңјзӮ№гҖӮиҮідәҺдәәж°‘еёҒжұҮзҺҮзҡ„иө°еҠҝпјҢиҝҳжҳҜдәӨз»ҷеёӮеңәдҫӣжұӮе’ҢеӣҪйҷ…йҮ‘иһҚеёӮеңәеҸҳеҢ–еҶіе®ҡдёәеҘҪпјҢдёҚеҝ…д№ҹдёҚе®ңеҜ№е…¶иөӢдәҲжӣҙеӨҡзҡ„вҖңеҝөжғівҖқгҖӮ

1гҖҒиҙ§еёҒеёӮеңәпјҡи·ЁжңҲиө„йҮ‘йқўжңүжүҖ收зҙ§

дәӨжҳ“жүҖйҡ”еӨңеҲ©зҺҮдёҖеәҰи¶…5.5%пјҢи·ЁжңҲиө„йҮ‘йқўжңүжүҖ收зҙ§гҖӮжң¬е‘ЁеӨ®иЎҢе…¬ејҖеёӮеңәж“ҚдҪңе®Ңе…ЁеҜ№еҶІеҲ°жңҹпјҢ延з»ӯзІҫеҮҶж»ҙзҒҢзҡ„ж”ҝзӯ–жҖқи·ҜгҖӮR007еҲ©зҺҮе’ҢDR007еҲ©зҺҮеҲҶеҲ«дёҠиЎҢ29.27bpе’Ң19.88bpпјҢ收дәҺ2.44%е’Ң2.31%пјҢDR007еҲ©зҺҮеҚҮиҮід»Ҡе№ҙ2жңҲдёӢж—¬д»ҘжқҘзҡ„жңҖй«ҳпјҢдёҚиҝҮе°ҡеңЁе№ізЁіеҢәй—ҙеҶ…пјҲеӣҫиЎЁ13пјүгҖӮе‘Ёдә”дәӨжҳ“жүҖйҡ”еӨңеҲ©зҺҮGC001дёҖеәҰдёҠиЎҢеҲ°5.510%зҡ„й«ҳдҪҚпјҢеҸҚжҳ и·ЁжңҲиө„йҮ‘йқўиҫғдёәзҙ§еј гҖӮеҪ“еүҚеӯҳеҚ•еҲ©зҺҮз»ҙжҢҒеңЁMLFеҲ©зҺҮдёӢж–№пјҢиҝӣдёҖжӯҘдёӢиЎҢз©әй—ҙзӣёеҜ№жңүйҷҗпјҲеӣҫиЎЁ14пјүгҖӮ5жңҲ31ж—ҘжҳҜ2020е№ҙеәҰдјҒдёҡжүҖеҫ—зЁҺжұҮз®—жё…зјҙз”іжҠҘжҲӘиҮіж—ҘпјҢйў„и®ЎдёӢе‘ЁдёҖиө„йҮ‘йқўе°Ҷиҫғдёәзҙ§еј гҖӮ

йў„и®Ў6жңҲиө„йҮ‘йқўеӨ§е№…收зҙ§зҡ„еҸҜиғҪжҖ§дёҚеӨ§гҖӮд»ҺеҫҖе№ҙзңӢпјҢ6жңҲжҳҜиҙўж”ҝж”ҜеҮәеӨ§жңҲпјҢж–°еўһиҙўж”ҝеӯҳж¬ҫеӨ„дәҺе…Ёе№ҙиҫғдҪҺж°ҙе№ігҖӮеҠ д№Ӣд»Ҡе№ҙдё“йЎ№еҖәеҸ‘иЎҢиҠӮеҘҸзӣёиҫғдәҺеҫҖе№ҙжҳҺжҳҫеҒҸж…ўпјҢжҲӘиҮі5жңҲ28ж—ҘпјҢең°ж–№еҖәеҸ‘иЎҢ8753дәҝпјҢзӣёиҫғдәҺ4жңҲзҡ„7758дәҝе№¶ж— еӨ§е№…еўһеҠ пјҢжҲ–иЎЁжҳҺеҪ“еүҚең°ж–№еҖәеҸ‘иЎҢд»ҚеҸ—еҲ°дё“йЎ№еҖәе®Ўж ёиҫғдёҘзҡ„зәҰжқҹпјҢеңЁиҝҷдёҖиғҢжҷҜдёӢ6жңҲең°ж–№еҖәеҸ‘иЎҢжҳҜеҗҰдјҡж”ҫйҮҸд»ҚйңҖи§ӮеҜҹгҖӮиҝ‘жңҹеӨ®иЎҢе…¬ејҖеёӮеңәж“ҚдҪңеӨҡз»ҙжҢҒеңЁзҷҫдәҝ规模пјҢиҙ§еёҒж”ҝзӯ–дҫқ然д»ҘзЁідёәдё»пјҢйҖҡиғҖиҝҳжңӘжҲҗдёәеҲ¶зәҰиҙ§еёҒж”ҝзӯ–зҡ„дё»иҰҒзҹӣзӣҫпјҢеҜ№иө„йҮ‘йқўзҡ„еҪұе“Қд№ҹжңүйҷҗгҖӮ5жңҲ28ж—ҘпјҢеӨ®иЎҢйҮ‘иһҚеёӮеңәеҸёзӣёе…іиҙҹиҙЈдәәеңЁвҖңйҮ‘иһҚж”ҜжҢҒдҝқеёӮеңәдё»дҪ“вҖқзі»еҲ—ж–°й—»еҸ‘еёғдјҡдёҠиЎЁзӨәпјҢдёӢдёҖжӯҘе°ҶеқҡжҢҒзЁіеҒҘзҡ„иҙ§еёҒж”ҝзӯ–зҒөжҙ»зІҫеҮҶгҖҒеҗҲзҗҶйҖӮеәҰпјҢзҹӯжңҹеҶ…дҝқжҢҒеҜ№е°Ҹеҫ®дјҒдёҡзҡ„йҮ‘иһҚж”ҜжҢҒеҠӣеәҰдёҚеҮҸгҖӮ

2гҖҒиӮЎзҘЁеёӮеңәпјҡеӨ–иө„еӨ§дёҫд№°е…Ҙ

жң¬е‘ЁAиӮЎеӨ§ж¶ЁпјҢеёӮеңәжғ…з»ӘжҳҺжҳҫеӣһжҡ–гҖӮ科еҲӣ50пјҲзҺҜжҜ”ж¶Ё5.4%пјүгҖҒдёҠиҜҒ50пјҲ5.1%пјүйўҶж¶ЁпјҢеҲӣдёҡжқҝжҢҮпјҲ3.8%пјүгҖҒжІӘж·ұ300пјҲ3.6%пјүгҖҒдёҠиҜҒз»јжҢҮпјҲ3.3%пјүгҖҒж·ұиҜҒжҲҗжҢҮпјҲ3.0%пјүгҖҒдёӯе°ҸжқҝжҢҮпјҲ3.0%пјүеқҮеҪ•еҫ—дёҚй”ҷзҡ„ж¶Ёе№…пјҲеӣҫиЎЁ15пјүгҖӮе‘ЁдәҢеӨ§зӣҳеҸ‘еҠӣпјҢжҲҗдәӨйҮҸж—¶йҡ”3дёӘжңҲеҶҚеәҰз«ҷдёҠдёҮдәҝпјҢжІӘжҢҮеҚ•ж—Ҙж¶Ё2.4%гҖӮжң¬е‘ЁйҷӨзЁіе®ҡйЈҺж јпјҲзҺҜжҜ”ж¶Ё0.3%пјүеӨ–пјҢйҮ‘иһҚпјҲ4.1%пјүгҖҒжҲҗй•ҝпјҲ3.9%пјүгҖҒж¶Ҳиҙ№пјҲ3.1%пјүгҖҒе‘ЁжңҹпјҲ2.1%пјүйЈҺж јеқҮжңүиҫғеҘҪиЎЁзҺ°пјҢйҮ‘иһҚгҖҒжҲҗй•ҝжқҝеқ—йўҶж¶ЁеҸҚжҳ еҪ“еүҚеёӮеңәйЈҺйҷ©еҒҸеҘҪеҫ—еҲ°жҳҺжҳҫжҸҗжҢҜгҖӮжң¬е‘ЁеҢ—еҗ‘иө„йҮ‘еӨ§дёҫд№°е…ҘAиӮЎпјҢеҮҖжөҒе…ҘеҲӣ468.1дәҝзҡ„еҺҶеҸІж–°й«ҳпјҢдәәж°‘еёҒеҚҮеҖјйў„жңҹжҺЁеҠЁеӨ–иө„жөҒе…ҘпјҢеҜ№иӮЎеёӮеҪўжҲҗжңүеҠӣж”Ҝж’‘пјҲеӣҫиЎЁ16пјүгҖӮжӯӨеӨ–пјҢ5жңҲ27ж—ҘдёӯзҫҺе…Ёйқўз»ҸжөҺеҜ№иҜқдёӯж–№зүөеӨҙдәәеҲҳй№ӨдёҺзҫҺиҙёжҳ“д»ЈиЎЁжҲҙзҗӘйҖҡиҜқпјҢд№ҹеёҰеҠЁеёӮеңәжғ…з»Әеӣһжҡ–гҖӮ

3гҖҒеҖәеҲёеёӮеңәпјҡзҹӯз«ҜеҲ©зҺҮжҳҺжҳҫдёҠиЎҢ

жң¬е‘ЁеҖәеёӮеҮәзҺ°и°ғж•ҙпјҢзҹӯз«ҜеҲ©зҺҮжҳҺжҳҫдёҠиЎҢгҖӮ1е№ҙжңҹеӣҪеҖәеҲ©зҺҮдёҠиЎҢ8.28bpпјҢ10е№ҙжңҹеӣҪеҖәеҲ©зҺҮеӣһиҗҪ0.51bpпјҢжңҹйҷҗеҲ©е·®жңүжүҖ收зӘ„пјҲеӣҫиЎЁ17гҖҒеӣҫиЎЁ18пјүгҖӮжң¬е‘ЁеҖәеёӮж•ҙдҪ“иө°ејұзҡ„еҺҹеӣ еҢ…жӢ¬пјҡ1пјүжңҲжң«иө„йҮ‘йқўжңүжүҖ收зҙ§пјӣ2пјүиҝҮеҺ»дёӨе‘ЁеҚ—еҚҺе·Ҙдёҡе“ҒжҢҮж•°д»Һй«ҳзӮ№дёӢжҢ«иҝ‘10%пјҢеӨ§е®—е•Ҷе“Ғд»·ж јеҸ—еҲ°ж”ҝзӯ–жү“еҺӢе·Із»ҸеҮәзҺ°дәҶеҝ«йҖҹеӣһиҗҪпјҢиҝӣдёҖжӯҘдёӢиЎҢз©әй—ҙжңүйҷҗпјӣ3пјүиҝ‘жңҹжқғзӣҠеёӮеңәйҮҚиҺ·иө„йҮ‘зңӢеҘҪпјҢйЈҺйҷ©еҒҸеҘҪеӣһеҚҮпјӣ4пјүеүҚжңҹеҲ©зҺҮдёӢиЎҢиҫғеҝ«пјҢйғЁеҲҶиҺ·еҲ©зӣҳжӯўзӣҲдәҶз»“пјҢеҜјиҮҙеҖәеёӮеҮәзҺ°дёҖе®ҡи°ғж•ҙеҺӢеҠӣгҖӮ

5жңҲ28ж—Ҙ10е№ҙжңҹеӣҪеҖә收зӣҠзҺҮ收дәҺ3.08%пјҢеңЁеҹәжң¬йқўж— жҳҺжҳҫиҪ¬ејұдҝЎеҸ·зҡ„жғ…еҪўдёӢпјҢеҗҺз»ӯеҲ©зҺҮеҗ‘дёӢзӘҒз ҙ3%е…іеҸЈйқўдёҙдёҖе®ҡйҳ»еҠӣгҖӮ2жңҲдёӢж—¬д»ҘжқҘиө„йҮ‘йқўжҢҒз»ӯе®ҪжқҫпјҢDR007жҢҒз»ӯдҪҺдәҺ7еӨ©йҖҶеӣһиҙӯеҲ©зҺҮпјҢеҚіеёӮеңәеҲ©зҺҮдҪҺдәҺж”ҝзӯ–еҲ©зҺҮгҖӮдҪҶиҝҷдёҖи¶ӢеҠҝйҡҫд»Ҙй•ҝжңҹжҢҒз»ӯпјҢйҡҸзқҖең°ж–№еҖәдҫӣз»ҷеўһеҠ пјҢеёӮеңәеҲ©зҺҮжҲ–еҗ‘ж”ҝзӯ–еҲ©зҺҮйқ иҝ‘пјҢиө„йҮ‘йқўжңҖе®Ҫжқҫзҡ„ж—¶еҖҷе·ІиҝҮеҺ»гҖӮдәәж°‘еёҒеҚҮеҖјйў„жңҹдёӢпјҢеӨ–иө„иҝӣе…ҘдёӯеӣҪеҖәеёӮпјҢж №жҚ®дёӯеӨ®з»“з®—е…¬еҸёзҡ„ж•°жҚ®пјҢ4жңҲд»ҪеўғеӨ–жңәжһ„зҡ„дәәж°‘еёҒеҖәеҲёжүҳз®Ўйқўйўқдёә32219.5дәҝе…ғпјҢзҺҜжҜ”еўһеҠ 648.7дәҝе…ғпјҢжҲҗдёәжҺЁеҠЁй•ҝз«ҜеҲ©зҺҮдёӢиЎҢзҡ„еӣ зҙ д№ӢдёҖгҖӮдҪҶй’ҲеҜ№иҝ‘жңҹдәәж°‘еёҒиҫғејәзҡ„еҚҮеҖјйў„жңҹпјҢе…ЁеӣҪеӨ–жұҮеёӮеңәиҮӘеҫӢеҚҸдјҡйҮҠж”ҫдәҶејәзғҲзҡ„дҝЎеҸ·пјҢжқҘжүӯиҪ¬дәәж°‘еёҒеҚ•иҫ№еҚҮеҖјйў„жңҹгҖӮйңҖиҰҒе…іжіЁеүҚжңҹиө„йҮ‘йқўе’Ңдәәж°‘еёҒеҚҮеҖјиҝҷдёӨдёӘжҺЁеҠЁй•ҝз«ҜеҲ©зҺҮдёӢиЎҢзҡ„еӣ зҙ еҮәзҺ°еҸҚиҪ¬зҡ„йЈҺйҷ©гҖӮ

4гҖҒеӨ–жұҮеёӮеңәпјҡдәәж°‘еёҒжұҮзҺҮеҲӣиҝ‘дёүе№ҙж–°й«ҳ

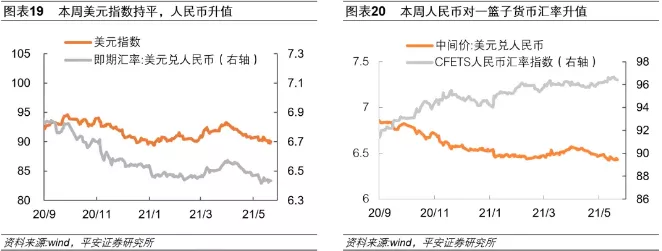

зҫҺе…ғдҝқжҢҒе№ізЁіпјҢдәәж°‘еёҒжұҮзҺҮеҲӣиҝ‘дёүе№ҙж–°й«ҳпјҲеӣҫиЎЁ19пјүгҖӮжң¬е‘Ёдә”зҫҺе…ғжҢҮ数收дәҺ90.05пјҢзҺҜжҜ”еҹәжң¬жҢҒе№ігҖӮзҫҺеӣҪдёҖеӯЈеәҰGDPе№ҙеҢ–еӯЈзҺҮдҝ®жӯЈеҖјз»ҙжҢҒеңЁ6.4пј…дёҚеҸҳпјҢдҪҺдәҺйў„жңҹеҖј6.5пј…гҖӮжҲӘиҮі5жңҲ22ж—ҘеҪ“е‘ЁеҲқиҜ·еӨұдёҡйҮ‘дәәж•°дёә40.6дёҮдәәпјҢдҪҺдәҺйў„жңҹ42.5дёҮдәәпјҢеүҚеҖј44.4дёҮдәәпјҢдёәиҝһз»ӯдә”е‘ЁдёӢи·ҢгҖӮе‘Ёдә”жҷҡе…¬еёғзҡ„зҫҺеӣҪ4жңҲж ёеҝғPCEзү©д»·жҢҮж•°е№ҙзҺҮеҪ•еҫ—3.1%пјҢеҲӣ1992е№ҙ7жңҲд»ҘжқҘж–°й«ҳгҖӮе‘ЁеҶ…зҫҺеӣҪе…¬еёғзҡ„з»ҸжөҺж•°жҚ®иЎЁзҺ°дёҚдёҖпјҢзҫҺе…ғжҢҮж•°зҹӯжңҹжҲ–继з»ӯйңҮиҚЎгҖӮжң¬е‘Ёдәәж°‘еёҒеҚіжңҹжұҮзҺҮ收дәҺ6.3654пјҢеҲӣиҝ‘дёүе№ҙжқҘж–°й«ҳпјҢзҺҜжҜ”дёҠе‘Ёж¶Ё1.07%пјӣдәәж°‘еёҒеҜ№дёҖзҜ®еӯҗиҙ§еёҒеҚҮеҖјпјҢ收дәҺ97.29пјҲеӣҫиЎЁ20пјүгҖӮ

й’ҲеҜ№иҝ‘жңҹдәәж°‘еёҒеҚҮеҖјйў„жңҹиҫғејәпјҢжң¬е‘Ёе…ЁеӣҪеӨ–жұҮеёӮеңәиҮӘеҫӢдјҡи®®дҪңеҮәеӣһеә”гҖӮдјҡи®®жҸҗеҮәпјҢжңӘжқҘеҪұе“ҚжұҮзҺҮзҡ„еёӮеңәеӣ зҙ е’Ңж”ҝзӯ–еӣ зҙ еҫҲеӨҡпјҢдәәж°‘еёҒж—ўеҸҜиғҪеҚҮеҖјпјҢд№ҹеҸҜиғҪиҙ¬еҖјгҖӮдёҚи®әжҳҜзҹӯжңҹиҝҳжҳҜдёӯй•ҝжңҹпјҢжұҮзҺҮжөӢдёҚеҮҶжҳҜеҝ…然пјҢеҸҢеҗ‘жіўеҠЁжҳҜеёёжҖҒпјҢдёҚи®әжҳҜж”ҝеәңгҖҒжңәжһ„иҝҳжҳҜдёӘдәәпјҢйғҪиҰҒйҒҝе…Қиў«йў„жөӢз»“и®әиҜҜеҜјгҖӮжұҮзҺҮдёҚиғҪдҪңдёәе·Ҙе…·пјҢж—ўдёҚиғҪз”ЁжқҘиҙ¬еҖјеҲәжҝҖеҮәеҸЈпјҢд№ҹдёҚиғҪз”ЁжқҘеҚҮеҖјжҠөж¶ҲеӨ§е®—е•Ҷе“Ғд»·ж јдёҠж¶ЁеҪұе“ҚгҖӮжҲ‘们и®ӨдёәпјҢеҺ»е№ҙдёӢеҚҠе№ҙд»ҘжқҘзҡ„дәәж°‘еёҒжұҮзҺҮеӨ§е№…еҚҮеҖјпјҢдәӢе®һдёҠе·Із»Ҹиө·еҲ°дәҶеҸҜи§Ӯзҡ„жҠөжҠ—вҖңиҫ“е…ҘжҖ§йҖҡиғҖвҖқзҡ„дҪңз”ЁгҖӮеә”еҜ№жң¬иҪ®йҖҡиғҖеҺӢеҠӣиҝҳйңҖеӨҡжҺӘ并дёҫпјҢд»Ҙзј“е’ҢеӣҪеҶ…еӨ§е®—е•Ҷе“Ғдҫӣеә”зҙ§еј й—®йўҳдёәзқҖзңјзӮ№гҖӮиҮідәҺдәәж°‘еёҒжұҮзҺҮзҡ„иө°еҠҝпјҢиҝҳжҳҜдәӨз»ҷеёӮеңәдҫӣжұӮе’ҢеӣҪйҷ…йҮ‘иһҚеёӮеңәеҸҳеҢ–еҶіе®ҡдёәеҘҪпјҢдёҚеҝ…д№ҹдёҚе®ңеҜ№е…¶иөӢдәҲжӣҙеӨҡзҡ„вҖңеҝөжғівҖқгҖӮ

|  зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°

зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°  2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў

2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ

дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ

еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ

д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё

еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶

е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶ иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү©

иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү© еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ

еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ–

жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ– еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ

еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ

дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ