马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

йІҒж”ҝ委 йғӯдәҺзҺ®пјҲе…ҙдёҡ银иЎҢйҰ–еёӯз»ҸжөҺеӯҰ家гҖҒеҚҺзҰҸиҜҒеҲёйҰ–еёӯз»ҸжөҺеӯҰ家пјҢдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢпјӣе…ҙдёҡ银иЎҢе®Ҹи§Ӯз ”з©¶йғЁ пјү з»ҝиүІеҸ‘еұ•жҳҜдәәзұ»е…ұеҗҢзҡ„иҝҪжұӮгҖӮ2020е№ҙ9жңҲпјҢд№ иҝ‘е№ідё»еёӯеңЁз¬¬дёғеҚҒдә”еұҠиҒ”еҗҲеӣҪеӨ§дјҡдёҖиҲ¬жҖ§иҫ©и®әдёҠеҸ‘иЎЁйҮҚиҰҒи®ІиҜқпјҢжҸҗеҮәдёӯеӣҪе°ҶжҸҗй«ҳеӣҪ家иҮӘдё»иҙЎзҢ®еҠӣеәҰпјҢйҮҮеҸ–жӣҙеҠ жңүеҠӣзҡ„ж”ҝзӯ–е’ҢжҺӘж–ҪпјҢдәҢж°§еҢ–зўіжҺ’ж”ҫеҠӣдәүдәҺ2030е№ҙеүҚиҫҫеҲ°еі°еҖјпјҢеҠӘеҠӣдәүеҸ–2060е№ҙеүҚе®һзҺ°зўідёӯе’ҢгҖӮ2020е№ҙзҡ„дёӯеӨ®з»ҸжөҺе·ҘдҪңдјҡи®®еҜ№зўіиҫҫеі°гҖҒзўідёӯе’Ңе·ҘдҪңжҸҗеҮәдәҶжҳҺзЎ®иҰҒжұӮпјҢиҝҷдёәжҲ‘еӣҪеә”еҜ№ж°”еҖҷеҸҳеҢ–гҖҒиө°з»ҝиүІдҪҺзўіеҸ‘еұ•зҡ„йҒ“и·ҜжҳҺзЎ®дәҶзӣ®ж ҮпјҢжҢҮжҳҺдәҶж–№еҗ‘пјҢжіЁе…ҘдәҶејәеӨ§еҠЁеҠӣгҖӮ2021е№ҙгҖҠж”ҝеәңе·ҘдҪңжҠҘе‘ҠгҖӢжҳҺзЎ®жҸҗеҮәе®һж–ҪйҮ‘иһҚж”ҜжҢҒз»ҝиүІдҪҺзўіеҸ‘еұ•дё“йЎ№ж”ҝзӯ–пјҢи®ҫз«ӢзўіеҮҸжҺ’ж”ҜжҢҒе·Ҙе…·гҖӮ2021е№ҙ3жңҲпјҢдёӯеӣҪдәә民银иЎҢиЎҢй•ҝжҳ“зәІиЎЁзӨәпјҢдёӯеӣҪдәә民银иЎҢе·Із»ҸжҠҠз»ҝиүІйҮ‘иһҚзЎ®е®ҡдёә2021е№ҙе’ҢвҖңеҚҒеӣӣдә”вҖқж—¶жңҹзҡ„дёҖйЎ№йҮҚзӮ№е·ҘдҪң[1]гҖӮ2021е№ҙ4жңҲпјҢдёӯеӣҪдәә民银иЎҢеүҜиЎҢй•ҝеҲҳжЎӮе№іеңЁеӣҪеҠЎйҷўж–°й—»еҠһе…¬е®ӨдёҫиЎҢзҡ„ж–°й—»еҸ‘еёғдјҡдёҠиЎЁзӨәеӨ®иЎҢе°Ҷд»ҘиғҪжәҗз»“жһ„и°ғж•ҙдёәж ёеҝғпјҢжқҘеҲӣи®ҫзӣҙиҫҫе®һдҪ“з»ҸжөҺзҡ„зўіжҺ’ж”ҫж”ҝзӯ–ж”ҜжҢҒе·Ҙе…·гҖӮжӯӨеӨ–пјҢеӨ®иЎҢиҝҳеҶіе®ҡиҰҒйҖҗжӯҘе°Ҷж°”еҖҷеҸҳеҢ–зӣёе…ійЈҺйҷ©зәіе…Ҙе®Ҹи§Ӯе®Ўж…Һж”ҝзӯ–жЎҶжһ¶гҖӮ

йӮЈд№Ҳж°”еҖҷеҸҳеҢ–еҜ№дёӯеӨ®й“¶иЎҢжңүе“ӘдәӣеҪұе“ҚпјҹдёӯеӨ®й“¶иЎҢжңүе“Әдәӣеә”еҜ№ж°”еҖҷеҸҳеҢ–зҡ„з»ҝиүІе·Ҙе…·пјҹ笔иҖ…е°Ҷз»“еҗҲеҜ№е…Ёзҗғз»ҝиүІйҮ‘иһҚе·Ҙе…·зҡ„з ”з©¶пјҢеҜ№жӯӨй—®йўҳиҝӣиЎҢжҺўи®ЁгҖӮ

ж°”еҖҷйЈҺйҷ©дёҺдёӯеӨ®й“¶иЎҢ

иҮӘ20дё–зәӘ80е№ҙд»Јд»ҘжқҘпјҢе…Ёзҗғж°”еҖҷеҸҳжҡ–зҡ„и¶ӢеҠҝж—ҘзӣҠжҳҺжҳҫгҖӮж №жҚ®зҫҺеӣҪжө·жҙӢдёҺеӨ§ж°”з®ЎзҗҶеұҖпјҲNOAAпјүеҸ‘еёғзҡ„ж•°жҚ®пјҢдёҺ20дё–зәӘзҡ„ж°”жё©еқҮеҖјзӣёжҜ”пјҢ2000вҖ”2019е№ҙе…ЁзҗғйҷҶең°дёҺжө·жҙӢж°”жё©е№іеқҮдёҠеҚҮдәҶ0.7ж‘„ж°ҸеәҰпјҲи§Ғеӣҫ1пјүгҖӮ

з”ұе…ЁзҗғеӨҡдёӘеӨ®иЎҢе’Ңзӣ‘з®Ўжңәжһ„иҒ”еҗҲеҸ‘иө·зҡ„йҮ‘иһҚдҪ“зі»з»ҝиүІеҸ‘еұ•зҪ‘з»ңпјҲNGFSпјүе°Ҷж°”еҖҷйЈҺйҷ©еҲ’еҲҶдёәзү©зҗҶйЈҺйҷ©е’ҢиҪ¬еһӢйЈҺйҷ©пјҲи§Ғеӣҫ2пјүгҖӮе…¶дёӯпјҢзү©зҗҶйЈҺйҷ©ж—ўжңүвҖңжҖҘжҖ§вҖқзҡ„пјҢд№ҹжңүвҖңж…ўжҖ§вҖқзҡ„гҖӮвҖңжҖҘжҖ§вҖқзҡ„зү©зҗҶйЈҺйҷ©дё»иҰҒжҢҮж°”еҖҷзҡ„еҸҳеҢ–гҖҒжһҒз«Ҝж°”еҖҷзҒҫе®іеҸ‘з”ҹзҡ„йў‘зҺҮеўһеӨ§д»ҘеҸҠдёҘйҮҚзЁӢеәҰдёҠеҚҮжүҖеёҰжқҘзҡ„дёҘйҮҚз»ҸжөҺжҚҹеӨұгҖӮвҖңж…ўжҖ§вҖқзҡ„зү©зҗҶйЈҺйҷ©дё»иҰҒжҢҮйҡҸзқҖж°”жё©зҡ„йҖҗжёҗдёҠеҚҮпјҢйғЁеҲҶиө„дә§жҠҳж—§еҠ йҖҹгҖҒжө·е№ійқўдёҠеҚҮеёҰжқҘеңҹең°е’Ңиө„жң¬еӯҳйҮҸжҚҹеӨұзӯүз»ҸжөҺжҚҹеӨұгҖӮ

ж №жҚ®NGFSпјҲ2020пјүзҡ„дј°з®—пјҢеҰӮжһңжё©е®Өж°”дҪ“жҺ’ж”ҫ继з»ӯдёҠеҚҮпјҢеҲҷеҸҜиғҪеҮәзҺ°2080е№ҙе…Ёзҗғж°”жё©иҫғе·ҘдёҡеҢ–еүҚзҡ„ж°ҙе№ідёҠеҚҮ3ж‘„ж°ҸеәҰд»ҘеҸҠдёҘйҮҚзҡ„зү©зҗҶйЈҺйҷ©пјҢиҝҷз§Қзү©зҗҶйЈҺйҷ©жүҖеҜјиҮҙзҡ„еӣҪеҶ…з”ҹдә§жҖ»еҖјпјҲGDPпјүзҙҜи®ЎжҚҹеӨұжҜ”дҫӢе°ҶиҫҫеҲ°15%д»ҘдёҠпјҢ2100е№ҙзү©зҗҶйЈҺйҷ©жүҖеҜјиҮҙзҡ„GDPзҙҜи®ЎжҚҹеӨұжҜ”дҫӢе°ҶдёҠеҚҮиҮі25%е·ҰеҸігҖӮ

иҪ¬еһӢйЈҺйҷ©дё»иҰҒжҢҮз»ҸжөҺдҪ“зі»дёәеә”еҜ№ж°”еҖҷеҸҳеҢ–иҝӣиЎҢи°ғж•ҙпјҢз”ұжӯӨеҸҜиғҪеёҰжқҘзҡ„йЈҺйҷ©гҖӮиҝҷз§ҚйЈҺйҷ©еҸҜиғҪжқҘиҮӘдёүдёӘж–№йқўпјҡ

第дёҖпјҢж”ҝзӯ–еұӮйқўгҖӮдёәеә”еҜ№ж°”еҖҷеҸҳеҢ–пјҢи¶ҠжқҘи¶ҠеӨҡзҡ„з»ҸжөҺдҪ“ејҖе§Ӣйј“еҠұдҪҺзўіз»ҸжөҺе’Ңеј•еҜјиғҪжәҗз»“жһ„и°ғж•ҙгҖӮд»Һе®һдҪ“з»ҸжөҺзҡ„и§’еәҰзңӢпјҢеңЁеҗ‘дҪҺзўіз»ҸжөҺиҪ¬еһӢзҡ„иҝҮзЁӢдёӯе°ҶеҮәзҺ°дә§дёҡз»“жһ„и°ғж•ҙгҖҒзҺҜдҝқиҰҒжұӮдёҠеҚҮе’ҢиғҪжәҗд»·ж јжіўеҠЁзӯүзҺ°иұЎгҖӮд»ҺйҮ‘иһҚеёӮеңәзҡ„и§’еәҰзңӢпјҢж”ҝзӯ–йғЁй—ЁеҜ№дҪҺзўіз»ҸжөҺзҡ„жҺЁеҙҮеҸҜиғҪеј•иө·йҮ‘иһҚеёӮеңәеҜ№йғЁеҲҶиө„дә§зҡ„йҮҚж–°е®ҡд»·гҖӮдҫӢеҰӮпјҢзўіжҺ’ж”ҫйҮҸиҫғй«ҳзҡ„йғЁеҲҶдјҒдёҡзҡ„дҝЎз”ЁиҜ„зә§е’ҢиӮЎзҘЁд»·ж јеҸҜиғҪеҸ—еҲ°еҪұе“ҚпјҢиҖҢж–°иғҪжәҗзӯүз»ҝиүІйўҶеҹҹжңүжңӣеҫ—еҲ°иө„жң¬еёӮеңәзҡ„йқ’зқҗгҖӮ

第дәҢпјҢжҠҖжңҜеҸҳйқ©гҖӮж–°иғҪжәҗгҖҒзўіжҚ•иҺ·дёҺе°ҒеӯҳзӯүжҠҖжңҜзҡ„еҸ‘еұ•еҸҜиғҪеёҰжқҘдёҚеҗҢдә§е“ҒзӣёеҜ№д»·ж је’ҢдјҒдёҡеёӮеңәд»Ҫйўқзҡ„еҸҳеҢ–пјҢиҝӣиҖҢеҪұе“ҚдјҒдёҡзӣҲеҲ©дёҺдјҒдёҡдҝЎз”ЁгҖӮ

第дёүпјҢж¶Ҳиҙ№еҒҸеҘҪгҖӮеҰӮжһңж¶Ҳиҙ№иҖ…жӣҙеҠ йҮҚи§Ҷж°”еҖҷйЈҺйҷ©пјҢжӣҙеӨҡең°дҪҝз”Ёж–°иғҪжәҗжұҪиҪҰгҖҒеҸҜеҫӘзҺҜдә§е“ҒзӯүпјҢд№ҹдјҡеёҰжқҘеёӮеңәз»“жһ„е’ҢдјҒдёҡзӣҲеҲ©жЁЎејҸзҡ„еҸҳеҢ–гҖӮ

ж №жҚ®NGFSпјҲ2020пјүзҡ„дј°з®—пјҢеҰӮжһңеҗ‘дҪҺзўіз»ҸжөҺзҡ„иҪ¬еһӢжёҗиҝӣжңүеәҸпјҢдё”еӨ§жҰӮзҺҮе®һзҺ°е…Ёзҗғж°”жё©иҫғе·ҘдёҡеҢ–еүҚеҚҮй«ҳдёҚи¶…иҝҮ2ж‘„ж°ҸеәҰзҡ„зӣ®ж ҮпјҢеҲҷеҲ°жң¬дё–зәӘжң«пјҢиҪ¬еһӢйЈҺйҷ©жүҖеёҰжқҘзҡ„GDPзҙҜи®ЎжҚҹеӨұжҜ”дҫӢеңЁ4%е·ҰеҸігҖӮдёҚиҝҮпјҢеҰӮжһңеә”еҜ№ж°”еҖҷеҸҳеҢ–зҡ„ж”ҝзӯ–иҝҮжҷҡжҺЁеҮәгҖҒеҮҸзўіжҠҖжңҜеҸ‘еұ•ж»һеҗҺпјҢиҪ¬еһӢйЈҺйҷ©е°Ҷи¶…иҝҮдёҠиҝ°ж°ҙе№ігҖӮ

иӢұж је…°й“¶иЎҢ2016е№ҙзҡ„е·ҘдҪңи®әж–ҮжҢҮеҮәпјҢиҪ¬еһӢйЈҺйҷ©жӣҙе®№жҳ“еҜ№йҮ‘иһҚдҪ“зі»дә§з”ҹе…ЁеұҖжҖ§еҪұе“ҚпјҢиҖҢеҸӘжңүеҪ“ж°”еҖҷеҸҳеҢ–еёҰжқҘзҡ„иҮӘ然зҒҫе®іжһҒдёәдёҘйҮҚдё”еҸ‘з”ҹеңЁдәәеҸЈгҖҒз»ҸжөҺжҙ»еҠЁеҜҶйӣҶзҡ„еҢәеҹҹж—¶пјҢзү©зҗҶйЈҺйҷ©жүҚеҸҜиғҪеҜ№йҮ‘иһҚдҪ“зі»дә§з”ҹе…ЁеұҖжҖ§зҡ„еҪұе“ҚгҖӮ

з”ұдёҠиҝ°еҲҶжһҗеҸҜи§ҒпјҢж°”еҖҷеҸҳеҢ–дёҺдёӯеӨ®й“¶иЎҢзҡ„зӣ®ж ҮжҒҜжҒҜзӣёе…іпјҲи§Ғеӣҫ2пјүпјҡ

第дёҖпјҢзү©д»·зЁіе®ҡжҳҜе…ЁзҗғдёӯеӨ®й“¶иЎҢе…іжіЁзҡ„е…ұеҗҢзӣ®ж ҮпјҢиҖҢж°”еҖҷзҒҫе®іе’Ңж°”жё©дёҠеҚҮеҸҜиғҪеҜ№еҶңдёҡз”ҹдә§йҖ жҲҗеҪұе“ҚпјҢиҝӣиҖҢеҜјиҮҙеҶңдә§е“Ғд»·ж јжіўеҠЁгҖӮжӯӨеӨ–пјҢеңЁиғҪжәҗз»“жһ„иҪ¬еһӢиҝҮзЁӢдёӯпјҢеёӮеңәеҜ№зўіжҺ’ж”ҫзҡ„йҮҚе®ҡд»·д»ҘеҸҠиғҪжәҗдә§е“Ғзҡ„дә§иғҪжҠ•иө„жғ…еҶөзӯүйғҪеҸҜиғҪеҪұе“ҚиғҪжәҗд»·ж јгҖӮ

第дәҢпјҢдҝғиҝӣз»ҸжөҺеўһй•ҝгҖҒзҶЁе№із»ҸжөҺзҡ„е‘ЁжңҹжҖ§жіўеҠЁд№ҹжҳҜдёӯеӨ®й“¶иЎҢжүҖе…іжіЁзҡ„зӣ®ж ҮпјҢиҖҢж°”еҖҷеҸҳеҢ–еҸҠеә”еҜ№ж°”еҖҷеҸҳеҢ–зҡ„жҺӘж–ҪеҜ№з»ҸжөҺзҡ„й•ҝжңҹжҪңеңЁеўһйҖҹдёҺзҹӯжңҹдә§еҮәзјәеҸЈйғҪжңүеҪұе“ҚгҖӮдёҖж–№йқўпјҢжһҒз«Ҝж°”еҖҷзҒҫе®іеңЁзҹӯжңҹеҶ…еҸҜиғҪеҜ№з»ҸжөҺдә§еҮәйҖ жҲҗиҫғеӨ§зҡ„еҶІеҮ»пјҢеҜјиҮҙзҹӯжңҹеҶ…дә§еҮәеўһйҖҹжҳҫи‘—дҪҺдәҺжҪңеңЁеўһйҖҹгҖӮеҸҰдёҖж–№йқўпјҢиғҪжәҗжҠҖжңҜзҡ„иҝӣжӯҘгҖҒдҝғиҝӣз»ҝиүІеҸ‘еұ•зҡ„ж”ҝзӯ–еҲ¶еәҰеҸҜиғҪеҜ№з»ҸжөҺзҡ„й•ҝжңҹжҪңеңЁеўһйҖҹдә§з”ҹеҪұе“ҚгҖӮ

第дёүпјҢиҮӘ2008е№ҙд»ҘжқҘпјҢе…Ёзҗғ银иЎҢжӣҙеҠ йҮҚи§Ҷз»ҙжҠӨйҮ‘иһҚзЁіе®ҡгҖӮеңЁеҗ‘дҪҺзўіз»ҸжөҺиҪ¬еһӢиҝҮзЁӢдёӯпјҢй«ҳзўіиЎҢдёҡдҝЎз”ЁйЈҺйҷ©зҡ„еҸҳеҢ–гҖҒиө„жң¬еёӮеңәеҜ№з»ҝиүІиЎҢдёҡе’ҢжЈ•иүІиЎҢдёҡзҡ„е·®ејӮеҢ–е®ҡд»·зӯүеқҮеҸҜиғҪеҪұе“ҚйҮ‘иһҚдҪ“зі»зҡ„зЁіе®ҡгҖӮ

еӣ жӯӨпјҢдёӯеӨ®й“¶иЎҢжңүеҝ…иҰҒз§ҜжһҒдё»еҠЁең°еҸӮдёҺйҳІиҢғж°”еҖҷйЈҺйҷ©пјҢйҖҡиҝҮж”ҝзӯ–еј•еҜјзўіжҺ’ж”ҫжңүеәҸдёӢйҷҚпјҢйҒҝе…Қж°”еҖҷйЈҺйҷ©еҜ№з»ҸжөҺиҝҗиЎҢе’ҢйҮ‘иһҚеёӮеңәдә§з”ҹдёҚеҲ©еҪұе“ҚгҖӮ

дёӯеӨ®й“¶иЎҢзҡ„зўіеҮҸжҺ’ж”ҜжҢҒе·Ҙе…·еҲҶжһҗ

йқўеҜ№ж°”еҖҷеҸҳеҢ–пјҢдёӯеӨ®й“¶иЎҢеҸҜд»ҘйҮҮеҸ–е“Әдәӣеә”еҜ№жҺӘж–ҪпјҹеңЁе…ЁзҗғиҢғеӣҙеҶ…пјҢдёҖдәӣдёӯеӨ®й“¶иЎҢе·Із»ҸжҺЁеҮәдәҶеә”еҜ№ж°”еҖҷйЈҺйҷ©зҡ„зўіеҮҸжҺ’ж”ҜжҢҒе·Ҙе…·пјҢеӯҰжңҜз•Ңд№ҹеҜ№жҪңеңЁзҡ„гҖҒеҸҜиғҪжҠ•е…ҘдҪҝз”Ёзҡ„ж”ҝзӯ–е·Ҙе…·иҝӣиЎҢдәҶеҲқжӯҘзҡ„жҺўи®ЁгҖӮиҝҷдәӣж”ҝзӯ–е·Ҙе…·еҸҜд»ҘеҲҶдёәдёӨеӨ§зұ»пјҡиҙ§еёҒж”ҝзӯ–е·Ҙе…·е’Ңзӣ‘з®Ўж”ҝзӯ–е·Ҙе…·гҖӮе…¶дёӯпјҢиҙ§еёҒж”ҝзӯ–е·Ҙе…·еҢ…жӢ¬еёёи§„иҙ§еёҒж”ҝзӯ–е·Ҙе…·гҖҒиө„дә§жҠ•еҗ‘з®ЎзҗҶгҖҒдҝЎиҙ·ж”ҝзӯ–е’ҢжҠөжҠје“Ғз®ЎзҗҶжЎҶжһ¶пјӣзӣ‘з®Ўж”ҝзӯ–е·Ҙе…·еҢ…жӢ¬е®Ҹи§Ӯе®Ўж…Һе·Ҙе…·е’Ңеҫ®и§Ӯе®Ўж…Һе·Ҙе…·гҖӮдёӢж–Үе°Ҷд»Ӣз»ҚдёҠиҝ°е·Ҙе…·зҡ„еҹәжң¬жғ…еҶөгҖӮ

пјҲдёҖпјүиҙ§еёҒж”ҝзӯ–е·Ҙе…·

1.常规иҙ§еёҒж”ҝзӯ–е·Ҙе…·

常规иҙ§еёҒж”ҝзӯ–е·Ҙе…·дё»иҰҒжҢҮе…¬ејҖеёӮеңәе·Ҙе…·е’ҢеҮҶеӨҮйҮ‘иҰҒжұӮгҖӮеңЁе…¬ејҖеёӮеңәе·Ҙе…·ж–№йқўпјҢKlooster & Tilburg(2020)е»ә议欧жҙІеӨ®иЎҢе°Ҷе…¶е®ҡеҗ‘й•ҝжңҹеҶҚиһҚиө„ж“ҚдҪңпјҲTLTROпјүеҚҮзә§дёәз»ҝиүІTLTROгҖӮ

дёәдәҶжҝҖеҠұе•Ҷдёҡ银иЎҢиҝӣиЎҢдҝЎиҙ·жҠ•ж”ҫпјҢ欧жҙІеӨ®иЎҢеңЁ2014е№ҙжҺЁеҮәдәҶTLTROе·Ҙе…·пјҢдёәз¬ҰеҗҲдҝЎиҙ·жҠ•ж”ҫиҰҒжұӮзҡ„е•Ҷдёҡ银иЎҢжҸҗдҫӣдҪҺжҲҗжң¬зҡ„й•ҝжңҹиө„йҮ‘гҖӮ欧жҙІеӨ®иЎҢеҲҶеҲ«еңЁ2014е№ҙгҖҒ2016е№ҙе’Ң2019е№ҙејҖеұ•дәҶ3ж¬ЎTLTROж“ҚдҪңпјҢжңҹйҷҗд»Һ3е№ҙжңҹеҲ°4е№ҙжңҹдёҚзӯүгҖӮжҢүз…§TLTROзҡ„规е®ҡпјҢе•Ҷдёҡ银иЎҢеҸҜд»Ҙеҗ‘дёӯеӨ®й“¶иЎҢеҖҹж¬ҫпјҢеҖҹж¬ҫзҡ„йҮ‘йўқдёҺе…¶еҗ‘йқһйҮ‘иһҚдјҒдёҡе’Ң家еәӯеҸ‘ж”ҫзҡ„иҙ·ж¬ҫ规模жҢӮй’©гҖӮеҗҢж—¶пјҢ第дәҢиҪ®е’Ң第дёүиҪ®TLTROзҡ„еҲ©зҺҮдёҺе•Ҷдёҡ银иЎҢзҡ„дҝЎиҙ·жҠ•ж”ҫжғ…еҶөжҢӮй’©гҖӮ

Klooster & Tilburg(2020)е»әи®®пјҢдҫқжҚ®гҖҠ欧зӣҹеҸҜжҢҒз»ӯйҮ‘иһҚеҲҶзұ»жі•и§„гҖӢпјҲEU Taxonomy RegulationпјүеҜ№з»ҸжөҺжҙ»еҠЁиҝӣиЎҢеҲ’еҲҶпјҢе°Ҷе•Ҷдёҡ银иЎҢеҸҜиҺ·еҫ—зҡ„TLTROеҲ©зҺҮдёҺе…¶еҸ‘ж”ҫзҡ„ж”ҜжҢҒеҸҜжҢҒз»ӯеҸ‘еұ•зҡ„иҙ·ж¬ҫжғ…еҶөжҢӮй’©гҖҒе°ҶTLTROзҡ„规模дёҺе•Ҷдёҡ银иЎҢж–°еўһиҙ·ж¬ҫдёӯз”ЁдәҺж”ҜжҢҒеҸҜжҢҒз»ӯеҸ‘еұ•зҡ„иҙ·ж¬ҫеҚ жҜ”жҢӮй’©пјҢиҝӣиҖҢеј•еҜјйҮ‘иһҚиө„жәҗеҗ‘еҸҜжҢҒз»ӯеҸ‘еұ•йўҶеҹҹеҖҫж–ңгҖӮ

д»ҺTLTROзҡ„е®һи·өз»ҸйӘҢжқҘзңӢпјҢз»ҝиүІTLTROзҡ„зЎ®жңүжңӣдёәеҸҜжҢҒз»ӯеҸ‘еұ•жҸҗдҫӣжңүж•Ҳзҡ„йҮ‘иһҚж”ҜжҢҒгҖӮдёҚиҝҮпјҢе®һж–Ҫз»ҝиүІTLTROйңҖиҰҒжҳҺзЎ®гҖҒжҳ“ж“ҚдҪңзҡ„з»ҸжөҺжҙ»еҠЁеҲҶзұ»ж ҮеҮҶпјҢз”ұе•Ҷдёҡ银иЎҢеҜ№жҜҸдёҖ笔иҙ·ж¬ҫжүҖж”ҜжҢҒзҡ„з»ҸжөҺжҙ»еҠЁиҝӣиЎҢеҲҶзұ»е’Ңи®°еҪ•пјҢдё”йңҖиҰҒдёӯеӨ®й“¶иЎҢжҲ–е…¶д»–зӣ‘з®Ўжңәжһ„еҜ№е•Ҷдёҡ银иЎҢзҡ„еҲ’еҲҶж“ҚдҪңиҝӣиЎҢе®ЎжҹҘгҖӮ

еңЁжі•е®ҡеӯҳж¬ҫеҮҶеӨҮйҮ‘иҰҒжұӮж–№йқўпјҢй»Һе·ҙе«©еӨ®иЎҢз”Ёе·®ејӮеҢ–зҡ„жі•е®ҡеӯҳж¬ҫеҮҶеӨҮйҮ‘зҺҮжқҘж”ҜжҢҒеҸ‘еұ•еҸҜеҶҚз”ҹиғҪжәҗпјҢжҸҗеҚҮиғҪжәҗдҪҝз”Ёж•ҲзҺҮгҖӮж №жҚ®й»Һе·ҙе«©еӨ®иЎҢ2010е№ҙеҮәеҸ°зҡ„规е®ҡпјҢеҰӮжһңе•Ҷдёҡ银иЎҢиҙ·ж¬ҫдёӯзҡ„з»ҝиүІиҙ·ж¬ҫеҚ жҜ”ж»Ўи¶ідёҖе®ҡзҡ„иҰҒжұӮпјҢеҲҷеҸҜд»ҘйҖӮз”ЁиҫғдҪҺзҡ„жі•е®ҡеӯҳж¬ҫеҮҶеӨҮйҮ‘зҺҮгҖӮеңЁе®һйҷ…ж“ҚдҪңдёӯпјҢй»Һе·ҙе«©зҡ„иғҪжәҗдҝқжҠӨдёӯеҝғдјҡиҙҹиҙЈйүҙеҲ«иҙ·ж¬ҫжҳҜеҗҰз”ЁдәҺж”ҜжҢҒиғҪжәҗйўҶеҹҹз»ҝиүІеҸ‘еұ•зҡ„жҠ•иө„гҖӮ

2.иө„дә§жҠ•еҗ‘з®ЎзҗҶ

еҰӮжһңеңЁдёӯеӨ®й“¶иЎҢиө„дә§иҙӯд№°зӯүж“ҚдҪңдёӯеөҢе…ҘеҸҜжҢҒз»ӯеҸ‘еұ•ж ҮеҮҶпјҢеҲҷеҸҜд»Ҙеј•еҜјйҮ‘иһҚиө„жәҗжӣҙеӨҡең°жөҒеҗ‘еҸҜжҢҒз»ӯеҸ‘еұ•йўҶеҹҹгҖӮ

Jourdan & Kalinowski (2019)жҢҮеҮәпјҢеңЁж¬§жҙІеӨ®иЎҢжҺЁеҮәзҡ„дјҒдёҡйғЁй—Ёиө„дә§иҙӯд№°и®ЎеҲ’пјҲCSPPпјүдёӯпјҢдёәдҝқжҢҒеёӮеңәдёӯжҖ§пјҢ欧жҙІеӨ®иЎҢжүҖиҙӯд№°еҖәеҲёзҡ„еҸ‘иЎҢдәәзҡ„иЎҢдёҡз»“жһ„дёҺдјҒдёҡеҖәеёӮеңәзҡ„иЎҢдёҡз»“жһ„йқһеёёжҺҘиҝ‘гҖӮиҝҷеҜјиҮҙCSPPиө„йҮ‘иҝҮеӨҡең°жөҒеҗ‘й«ҳзўіиЎҢдёҡпјҢдёҚеҲ©дәҺе®һзҺ°жҺ§еҲ¶е…Ёзҗғж°”жё©зҡ„зӣ®ж ҮгҖӮдёәжӯӨпјҢ他们е»әи®®е°ҶCSPPзҡ„收е…Ҙз”ЁдәҺеҶҚжҠ•иө„гҖӮеңЁеҶҚжҠ•иө„иҝҮзЁӢдёӯпјҢеҸҜд»ҘиҖғиҷ‘д»ҘдёӢжҺӘж–Ҫпјҡ第дёҖпјҢеҸӘжңүжҠ«йңІдәҶзўіи¶іиҝ№зҡ„дјҒдёҡеҸ‘иЎҢзҡ„еҖәеҲёжүҚеҸҜд»ҘжҲҗдёәCSPPзҡ„еҗҲж јиө„дә§пјӣ第дәҢпјҢйҖҗжӯҘеҮҸжҢҒеҢ–зҹіиғҪжәҗз”ҹдә§дёҺеҲҶй…ҚдјҒдёҡпјҲд»ҺдәӢз»ҝиүІжҙ»еҠЁзҡ„йҷӨеӨ–пјүеҸ‘иЎҢзҡ„еҖәеҲёпјҢеўһжҢҒз»ҝиүІеҖәеҲёпјҢ并延й•ҝе…¶жҢҒжңүзҡ„з»ҝиүІеҖәеҲёжңҹйҷҗгҖӮ

3.дҝЎиҙ·ж”ҝзӯ–

дёӯеӨ®й“¶иЎҢеҸҜд»ҘйҖҡиҝҮеӨҡз§Қж–№ејҸжҝҖеҠұе•Ҷдёҡ银иЎҢеўһеҠ з»ҝиүІдҝЎиҙ·жҠ•ж”ҫгҖӮ

第дёҖпјҢе®ҡеҗ‘еҶҚиҙ·ж¬ҫгҖӮеҰӮжһңе•Ҷдёҡ银иЎҢеҸ‘ж”ҫдәҶз¬ҰеҗҲжқЎд»¶зҡ„з»ҝиүІдҝЎиҙ·пјҢеҲҷеҸҜд»Ҙеҗ‘дёӯеӨ®й“¶иЎҢз”іиҜ·еҶҚиҙ·ж¬ҫпјҢиҺ·еҫ—жҲҗжң¬жӣҙдҪҺзҡ„иө„йҮ‘жқҘжәҗгҖӮдәӢе®һдёҠпјҢжҲ‘еӣҪе·Із»ҸејҖеұ•дәҶз»ҝиүІеҶҚиҙ·ж¬ҫиҜ•зӮ№гҖӮ2017е№ҙпјҢдёӯеӣҪдәә民银иЎҢж№–е·һеёӮдёӯеҝғж”ҜиЎҢжӣҫз»Ҹжһ„е»әвҖңеӨ®иЎҢеҶҚиҙ·ж¬ҫиө„йҮ‘еҜ№жҺҘе•ҶдёҡжҖ§й“¶иЎҢз»ҝиүІйҮ‘иһҚдә§е“ҒвҖқиҝҗдҪңжңәеҲ¶пјҢйҰ–жү№еҸ‘ж”ҫеҶҚиҙ·ж¬ҫ5дәҝе…ғпјҢеҜ№жҺҘеҢ…жӢ¬вҖңз»ҝиүІеӣӯеҢәиҙ·вҖқеңЁеҶ…зҡ„3дёӘз»ҝиүІдҝЎиҙ·дә§е“ҒгҖӮ

第дәҢпјҢжңҖдҪҺжҲ–жңҖй«ҳдҝЎиҙ·йўқеәҰгҖӮDikau & VolzпјҲ2018пјүжҸҗеҮәпјҢдёӯеӨ®й“¶иЎҢеҸҜд»Ҙйҷҗе®ҡе•Ҷдёҡ银иЎҢеҸ‘ж”ҫзҡ„жҹҗдёҖзұ»еһӢиҙ·ж¬ҫеҚ е…ЁйғЁиҙ·ж¬ҫзҡ„жҜ”йҮҚпјҢиҝӣиҖҢеёҰеҠЁе•Ҷдёҡ银иЎҢи°ғж•ҙдҝЎиҙ·з»“жһ„гҖӮдҫӢеҰӮпјҢдёӯеӨ®й“¶иЎҢеҸҜд»ҘиҰҒжұӮе•Ҷдёҡ银иЎҢеҗ‘й«ҳзўіиЎҢдёҡжҠ•ж”ҫзҡ„иҙ·ж¬ҫеҚ жҜ”дёҚи¶…иҝҮжҹҗдёҖжҜ”дҫӢгҖӮдёҚиҝҮпјҢDikau & VolzпјҲ2018пјүд№ҹжҸҗеҮәпјҢдҝЎиҙ·йўқеәҰз®ЎзҗҶжҳҜдёҖз§ҚвҖңзЎ¬зәҰжқҹвҖқпјҢдёҺеҶҚиҙ·ж¬ҫзӯүйқһејәеҲ¶жҖ§зҡ„жҝҖеҠұжңәеҲ¶зӣёжҜ”пјҢдҝЎиҙ·йўқеәҰз®ЎзҗҶеј•еҸ‘иө„жәҗеҲҶй…ҚжүӯжӣІзҡ„йЈҺйҷ©жӣҙй«ҳгҖӮ

第дёүпјҢйҖҡиҝҮејҖеҸ‘жҖ§йҮ‘иһҚжңәжһ„еҸ‘ж”ҫз»ҝиүІдҝЎиҙ·гҖӮDikau & VolzпјҲ2018пјүжҸҗеҮәпјҢејҖеҸ‘жҖ§йҮ‘иһҚжңәжһ„еҸҜд»Ҙдёәз»ҸжөҺзҡ„з»ҝиүІиҪ¬еһӢжҸҗдҫӣй•ҝжңҹиө„йҮ‘ж”ҜжҢҒгҖӮејҖеҸ‘жҖ§йҮ‘иһҚжңәжһ„еҸҜд»ҘзҺҮе…ҲеңЁдҝЎиҙ·жҠ•ж”ҫдёӯйҮҮз”Ёз»ҝиүІж ҮеҮҶпјҢжҲ–еҲӣи®ҫж–°еһӢз»ҝиүІеҖәеҲёпјҢеңЁз»ҝиүІйҮ‘иһҚзҡ„еҸ‘еұ•дёӯеҸ‘жҢҘе…Ҳй”ӢдҪңз”ЁгҖӮиҖҢдёӯеӨ®й“¶иЎҢеҸҜд»ҘдёәејҖеҸ‘жҖ§йҮ‘иһҚжңәжһ„жҸҗдҫӣиө„йҮ‘ж”ҜжҢҒгҖӮ

4.жҠөжҠје“Ғз®ЎзҗҶжЎҶжһ¶

Schoenmaker(2021)е»әи®®еңЁдёӯеӨ®й“¶иЎҢзҡ„жҠөжҠје“Ғз®ЎзҗҶжЎҶжһ¶дёӯеөҢе…Ҙз»ҝиүІж ҮеҮҶгҖӮжҠөжҠје“Ғз®ЎзҗҶжңүдёӨдёӘе…ій”®иҰҒзҙ пјҡеҗҲж јжҠөжҠје“Ғзҡ„ж ҮеҮҶдёҺжҠөжҠје“Ғзҡ„жҠҳз®—зҺҮгҖӮеҰӮжһңдёӯеӨ®й“¶иЎҢи®Өдёәй«ҳзўіиЎҢдёҡзҡ„иө„дә§йқўдёҙжӣҙй«ҳзҡ„иҪ¬еһӢйЈҺйҷ©пјҢжҲ–иҖ…е…¶иҙҹеӨ–йғЁжҖ§жңӘиғҪе……еҲҶдҪ“зҺ°еңЁеёӮеңәе®ҡд»·д№ӢдёӯпјҢйӮЈд№ҲдёӯеӨ®й“¶иЎҢжңүзҗҶз”ұе°ҶдёҠиҝ°йЈҺйҷ©зәіе…ҘжҠөжҠје“Ғз®ЎзҗҶжЎҶжһ¶д№ӢдёӯгҖӮдёҖж–№йқўпјҢе°ҶеҗҲж јжҠөжҠје“Ғзҡ„й—Ёж§ӣдёҺзўіжҺ’ж”ҫжҢӮй’©гҖӮдҫӢеҰӮпјҢдёҚе…Ғи®ёе°Ҷдёәй«ҳзўіиЎҢдёҡжҸҗдҫӣзҡ„дҝЎиҙ·жҲ–й«ҳзўіиЎҢдёҡеҸ‘иЎҢзҡ„еҖәеҲёзәіе…ҘеҗҲж јжҠөжҠје“ҒгҖӮеҸҰдёҖж–№йқўпјҢе°ҶжҠөжҠје“Ғзҡ„жҠҳз®—зҺҮдёҺзўіжҺ’ж”ҫжҢӮй’©гҖӮдҫӢеҰӮпјҢеҸҜеҜ№дёәй«ҳзўіиЎҢдёҡжҸҗдҫӣзҡ„дҝЎиҙ·жҲ–й«ҳзўіиЎҢдёҡеҸ‘иЎҢзҡ„еҖәеҲёиөӢдәҲжӣҙдҪҺзҡ„жҠҳз®—зҺҮпјҢиҖҢеҜ№дҪҺзўіиЎҢдёҡзҡ„дҝЎиҙ·жҲ–еҖәеҲёиөӢдәҲжӣҙй«ҳзҡ„жҠҳз®—зҺҮгҖӮSchoenmaker(2021)еёҢжңӣйҖҡиҝҮж”№иүҜдёӯеӨ®й“¶иЎҢзҡ„жҠөжҠје“Ғз®ЎзҗҶжЎҶжһ¶пјҢжңҖз»ҲеҪұе“ҚдёҚеҗҢиЎҢдёҡзҡ„иһҚиө„жҲҗжң¬пјҢиҝӣиҖҢдҝғиҝӣз»ҸжөҺиҪ¬еһӢгҖӮд»–еңЁеҲҶжһҗ欧жҙІеӨ®иЎҢзҡ„иө„дә§иҙҹеҖәиЎЁеҗҺеҸ‘зҺ°пјҢеҰӮжһң欧жҙІеӨ®иЎҢзҡ„иө„дә§е’ҢжҠөжҠје“Ғз»“жһ„еҗ‘дҪҺзўійўҶеҹҹжё©е’ҢеҖҫж–ңпјҢе°ұеҸҜд»Ҙжҳҫи‘—еҮҸ少欧жҙІеӨ®иЎҢиө„дә§дёӯйҡҗеҗ«зҡ„зўіжҺ’ж”ҫгҖӮ

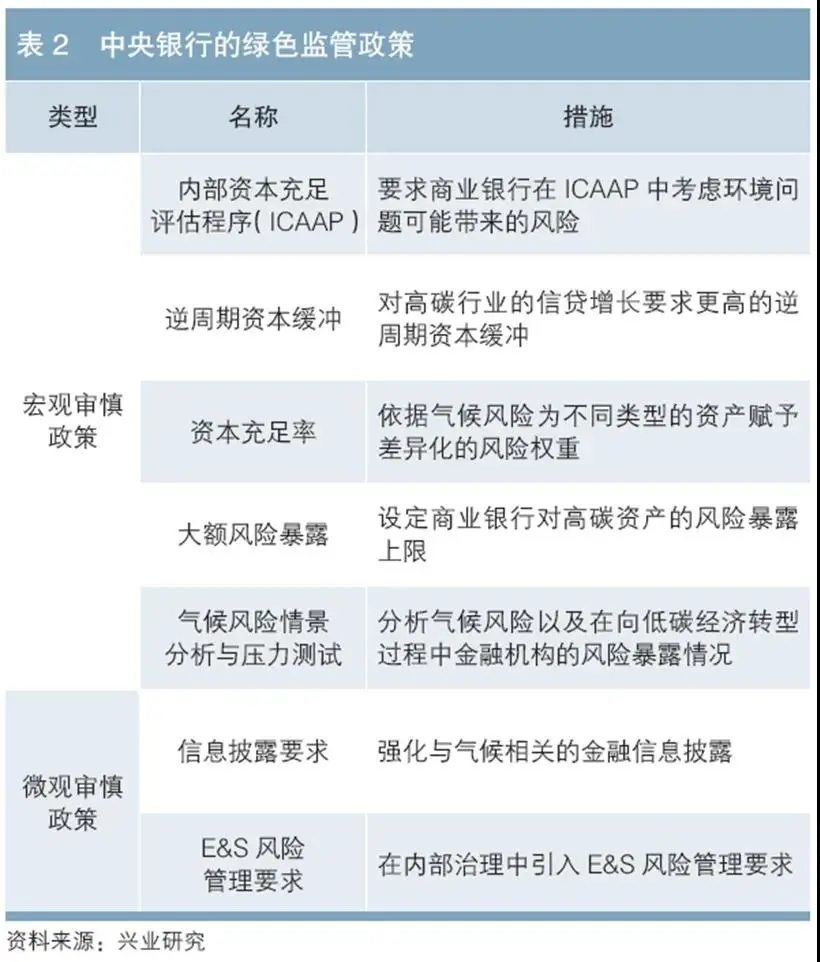

пјҲдәҢпјүзӣ‘з®Ўж”ҝзӯ–

1.е®Ҹи§Ӯе®Ўж…Һж”ҝзӯ–

дёӯеӨ®й“¶иЎҢеҸҜд»ҘйҖҡиҝҮдјҳеҢ–е®Ҹи§Ӯе®Ўж…Һж”ҝзӯ–жқҘеә”еҜ№ж°”еҖҷеҸҳеҢ–гҖӮ

第дёҖпјҢеҶ…йғЁиө„жң¬е……и¶іиҜ„дј°зЁӢеәҸпјҲICAAPпјүгҖӮгҖҠе·ҙеЎһе°”еҚҸи®®гҖӢжңүдёүеӨ§ж”Ҝжҹұпјҡиө„жң¬е……и¶ізҺҮиҰҒжұӮгҖҒзӣ‘з®ЎйғЁй—Ёзҡ„зӣ‘зқЈжЈҖжҹҘгҖҒеёӮеңәзәҰжқҹгҖӮNGFSпјҲ2020пјүи®ӨдёәпјҢж №жҚ®е·ҙеЎһ尔委е‘ҳдјҡзҡ„规е®ҡпјҢжңӘиғҪе®Ңе…Ёз”ұ第дёҖж”ҜжҹұиҰҶзӣ–зҡ„йЈҺйҷ©гҖҒеңЁз¬¬дёҖж”Ҝжҹұи®Ўз®—иҝҮзЁӢдёӯжңӘиғҪиҖғйҮҸзҡ„йЈҺйҷ©еӣ зҙ жүҖеҜјиҮҙзҡ„йЈҺйҷ©гҖҒе•Ҷдёҡ银иЎҢзҡ„еӨ–з”ҹйЈҺйҷ©йғҪеҸҜд»Ҙиў«зәіе…Ҙ第дәҢж”Ҝжҹұзҡ„иҖғйҮҸдёӯпјҢиҖҢж°”еҖҷйЈҺйҷ©жҒ°жҒ°ж»Ўи¶ідёҠиҝ°дёүдёӘжқЎд»¶гҖӮе·ҙиҘҝеӨ®иЎҢе·Із»ҸзҺҮе…Ҳе°Ҷж°”еҖҷйЈҺйҷ©зәіе…Ҙ第дәҢж”Ҝжҹұз®ЎзҗҶдёӯгҖӮ2011е№ҙпјҢе·ҙиҘҝеӨ®иЎҢиҰҒжұӮе•Ҷдёҡ银иЎҢеңЁICAAPдёӯиҖғиҷ‘зҺҜеўғй—®йўҳеҸҜиғҪеёҰжқҘзҡ„йЈҺйҷ©гҖӮ

第дәҢпјҢйҖҶе‘Ёжңҹиө„жң¬зј“еҶІгҖӮйҖҶе‘Ёжңҹиө„жң¬зј“еҶІеј•еҜје•Ҷдёҡ银иЎҢеңЁз»ҸжөҺз№ҒиҚЈжңҹеўһеҠ иө„жң¬з§ҜзҙҜпјҢеңЁз»ҸжөҺиЎ°йҖҖжңҹйҮҠж”ҫиө„жң¬з§ҜзҙҜпјҢиҝӣиҖҢеҮҸиҪ»йҮ‘иһҚдҪ“зі»зҡ„йЎәе‘ЁжңҹжҖ§пјҢиө·еҲ°зҶЁе№іе®Ҹи§Ӯз»ҸжөҺжіўеҠЁзҡ„дҪңз”ЁгҖӮSchoenmaker & Tilburg (2016)е»әи®®пјҢеҜ№й«ҳзўіиЎҢдёҡзҡ„дҝЎиҙ·еўһй•ҝеҸҜд»ҘиҰҒжұӮжӣҙй«ҳзҡ„йҖҶе‘Ёжңҹиө„жң¬зј“еҶІгҖӮ

第дёүпјҢе·®ејӮеҢ–зҡ„иө„жң¬е……и¶ізҺҮиҰҒжұӮгҖӮеҰӮжһңж°”еҖҷйЈҺйҷ©жңӘиғҪе……еҲҶдҪ“зҺ°еңЁйҮ‘иһҚиө„дә§зҡ„е®ҡд»·д№ӢдёӯпјҢйӮЈд№ҲдёӯеӨ®й“¶иЎҢжңүзҗҶз”ұдҫқжҚ®ж°”еҖҷйЈҺйҷ©дёәдёҚеҗҢзұ»еһӢзҡ„иө„дә§иөӢдәҲе·®ејӮеҢ–зҡ„йЈҺйҷ©жқғйҮҚгҖӮDikau & VolzпјҲ2018пјүи®ӨдёәпјҢдёӯеӨ®й“¶иЎҢеҸҜд»ҘиөӢдәҲй«ҳзўіиө„дә§жӣҙй«ҳзҡ„йЈҺйҷ©жқғйҮҚпјҢд»ҘеҲ»з”»еңЁеҗ‘дҪҺзўіз»ҸжөҺиҪ¬еһӢиҝҮзЁӢдёӯй«ҳзўіиө„дә§еҸҜиғҪйқўдёҙзҡ„йЈҺйҷ©гҖӮйІҒж”ҝ委пјҲ2016пјҢ2017пјүе’Ң马йӘҸпјҲ2018пјүеқҮе»әи®®йҷҚдҪҺз»ҝиүІиө„дә§зҡ„йЈҺйҷ©жқғйҮҚгҖӮ

第еӣӣпјҢеӨ§йўқйЈҺйҷ©жҡҙйңІиҰҒжұӮгҖӮеҰӮжһңе•Ҷдёҡ银иЎҢзҡ„иө„дә§иҝҮеӨҡйӣҶдёӯдәҺй«ҳзўійўҶеҹҹпјҢеҲҷеҸҜиғҪйқўдёҙжӣҙй«ҳзҡ„иҪ¬еһӢйЈҺйҷ©гҖӮеӣ жӯӨпјҢеҸҜд»Ҙи®ҫе®ҡе•Ҷдёҡ银иЎҢеҜ№й«ҳзўіиө„дә§зҡ„йЈҺйҷ©жҡҙйңІдёҠйҷҗпјҢйҒҝе…ҚиҪ¬еһӢйЈҺйҷ©еҜ№е•Ҷдёҡ银иЎҢзҡ„зЁіеҒҘз»ҸиҗҘйҖ жҲҗеҶІеҮ»гҖӮ

第дә”пјҢж°”еҖҷйЈҺйҷ©жғ…жҷҜеҲҶжһҗдёҺеҺӢеҠӣжөӢиҜ•гҖӮйқўеҜ№ж—ҘзӣҠдёҠеҚҮзҡ„ж°”еҖҷйЈҺйҷ©пјҢе•Ҷдёҡ银иЎҢжңүеҝ…иҰҒйҖҡиҝҮжғ…жҷҜеҲҶжһҗдёҺеҺӢеҠӣжөӢиҜ•жқҘиҜ„дј°ж°”еҖҷйЈҺйҷ©еҸҜиғҪеёҰжқҘзҡ„иҙўеҠЎжҚҹеӨұгҖӮдёҖдәӣз»ҸжөҺдҪ“зҡ„дёӯеӨ®й“¶иЎҢе·Із»ҸиҰҒжұӮйҮ‘иһҚжңәжһ„ејҖеұ•ж°”еҖҷйЈҺйҷ©зҡ„жғ…жҷҜеҲҶжһҗдёҺеҺӢеҠӣжөӢиҜ•гҖӮдҫӢеҰӮпјҢиӢұж је…°еӨ®иЎҢиҰҒжұӮйҮ‘иһҚжңәжһ„з”Ёжғ…жҷҜеҲҶжһҗж–№жі•пјҢеҲҶжһҗеңЁеҗ‘дҪҺзўіз»ҸжөҺиҪ¬еһӢиҝҮзЁӢдёӯдёҚеҗҢиҪ¬еһӢи·Ҝеҫ„еҸҜиғҪеёҰжқҘзҡ„еҪұе“ҚпјҢд»ҘеҸҠдёҚеҗ‘дҪҺзўіз»ҸжөҺиҪ¬еһӢеҸҜиғҪеёҰжқҘзҡ„еҪұе“ҚгҖӮдёҠиҝ°еҪұе“Қж—ўеҢ…жӢ¬зҹӯжңҹеҪұе“ҚпјҢеҚійҮ‘иһҚжңәжһ„еҪ“еүҚеңЁзӣёе…ійўҶеҹҹзҡ„йЈҺйҷ©жҡҙйңІжғ…еҶөпјҢд№ҹеҢ…жӢ¬й•ҝжңҹеҪұе“ҚпјҢеҚіеҹәдәҺзҺ°жңүе•ҶдёҡжЁЎејҸпјҢеңЁе…Ёзҗғж°”жё©дёҠеҚҮдёҚеҗҢе№…еәҰгҖҒеҗ‘дҪҺзўіз»ҸжөҺжңүеәҸжҲ–ж— еәҸиҪ¬еһӢзӯүдёҚеҗҢжғ…еўғдёӢйҮ‘иһҚжңәжһ„зҡ„йЈҺйҷ©жҡҙйңІжғ…еҶөгҖӮ

2.еҫ®и§Ӯе®Ўж…Һж”ҝзӯ–

第дёҖпјҢдҝЎжҒҜжҠ«йңІиҰҒжұӮгҖӮе·ҙеЎһ尔委е‘ҳдјҡзҡ„ж°”еҖҷзӣёе…ійҮ‘иһҚдҝЎжҒҜжҠ«йңІе·ҘдҪңе°Ҹз»„пјҲTCFDпјүеңЁе…¶е»әи®®дёӯжҸҗеҮәпјҢж°”еҖҷзӣёе…ійҮ‘иһҚдҝЎжҒҜжҠ«йңІзҡ„ж ёеҝғиҰҒзҙ еҢ…жӢ¬еӣӣдёӘйғЁеҲҶпјҡе…¶дёҖпјҢз”ЁжқҘиҜ„дј°е’Ңз®ЎзҗҶж°”еҖҷйЈҺйҷ©дёҺжңәйҒҮзҡ„жҢҮж Үе’Ңзӣ®ж Үпјӣе…¶дәҢпјҢиҜҶеҲ«гҖҒиҜ„дј°е’Ңз®ЎзҗҶж°”еҖҷйЈҺйҷ©зҡ„з®ЎзҗҶжөҒзЁӢпјӣе…¶дёүпјҢж°”еҖҷзӣёе…ійЈҺйҷ©дёҺжңәйҒҮеҜ№йҮ‘иһҚжңәжһ„з»ҸиҗҘгҖҒжҲҳз•Ҙе’ҢиҙўеҠЎи§„еҲ’зҡ„зҺ°е®һдёҺжҪңеңЁеҪұе“Қпјӣе…¶еӣӣпјҢз®ЎзҗҶж°”еҖҷзӣёе…ійЈҺйҷ©дёҺжңәйҒҮзҡ„жІ»зҗҶз»“жһ„гҖӮ

第дәҢпјҢE&SпјҲзҺҜеўғе’ҢеҸҜжҢҒз»ӯпјүйЈҺйҷ©з®ЎзҗҶиҰҒжұӮгҖӮDikau & VolzпјҲ2018пјүе»әи®®пјҢзӣ‘з®ЎйғЁй—ЁиҰҒжұӮйҮ‘иһҚжңәжһ„еңЁдјҒдёҡжІ»зҗҶдёӯеј•е…ҘE&SйЈҺйҷ©з®ЎзҗҶгҖӮе…·дҪ“жқҘиҜҙпјҢйҷӨдәҶжҠ«йңІж°”еҖҷйЈҺйҷ©з®ЎзҗҶжғ…еҶөеӨ–пјҢйҮ‘иһҚжңәжһ„иҝҳйңҖиҰҒеңЁдҝЎиҙ·жҢҮеј•дёӯеўһеҠ зҺҜдҝқжқЎж¬ҫпјҢиҜ„дј°ж–°йҮ‘иһҚдә§е“ҒдёҺжңҚеҠЎзҡ„зҺҜеўғеҪұе“ҚгҖӮNGFS(2020)д№ҹе»әи®®пјҢзӣ‘з®ЎйғЁй—ЁеҸҜд»ҘиҰҒжұӮйҮ‘иһҚжңәжһ„еңЁзҺ°жңүжІ»зҗҶз»“жһ„дёӯжҳҺзЎ®дёҺж°”еҖҷйЈҺйҷ©жңүе…ізҡ„жқғиҙЈе®үжҺ’гҖӮ

йҷӨдәҶдёҠж–Үдёӯи®Ёи®әзҡ„ж–№жі•д»ҘеӨ–пјҢдёӯеӨ®й“¶иЎҢиҝҳеҸҜд»ҘйҖҡиҝҮеј•еҜјеёӮеңәйў„жңҹгҖҒејҖеұ•ж°”еҖҷйЈҺйҷ©зӣёе…із ”究гҖҒз§ҜжһҒеҸӮдёҺеә”еҜ№ж°”еҖҷйЈҺйҷ©зҡ„еӣҪйҷ…еҗҲдҪңе’Ңжҷ®еҸҠж°”еҖҷйЈҺйҷ©зӣёе…ізҹҘиҜҶзӯүвҖңиҪҜжүӢж®өвҖқеј•еҜјеёӮеңәе…іжіЁж°”еҖҷйЈҺйҷ©пјҲи§ҒиЎЁ1гҖҒиЎЁ2пјүпјҢз§ҜжһҒеҸӮдёҺеҲ°еҗ‘дҪҺзўіз»ҸжөҺиҪ¬еһӢзҡ„иҝӣзЁӢдёӯгҖӮ

з»јдёҠжүҖиҝ°пјҢдёӯеӨ®й“¶иЎҢеҸҜд»ҘйҖҡиҝҮеӨҡз§Қиҙ§еёҒж”ҝзӯ–е’Ңзӣ‘з®Ўж”ҝзӯ–жқҘеә”еҜ№ж°”еҖҷйЈҺйҷ©гҖӮ

2021е№ҙ3жңҲпјҢжҳ“зәІиЎҢй•ҝжҸҗеҮәдәҶжңӘжқҘжҲ‘еӣҪз»ҝиүІйҮ‘иһҚйўҶеҹҹзҡ„дә”ж–№йқўе·ҘдҪңйҮҚзӮ№пјҡдёҖжҳҜе®Ңе–„з»ҝиүІйҮ‘иһҚж ҮеҮҶдҪ“зі»пјӣдәҢжҳҜејәеҢ–дҝЎжҒҜжҠҘе‘Ҡе’ҢжҠ«йңІпјӣдёүжҳҜеңЁж”ҝзӯ–жЎҶжһ¶дёӯе…Ёйқўзәіе…Ҙж°”еҖҷеҸҳеҢ–еӣ зҙ пјӣеӣӣжҳҜйј“еҠұйҮ‘иһҚжңәжһ„з§ҜжһҒеә”еҜ№ж°”еҖҷжҢ‘жҲҳпјӣдә”жҳҜж·ұеҢ–еӣҪйҷ…еҗҲдҪңгҖӮе…¶дёӯпјҢеңЁж”ҝзӯ–жЎҶжһ¶дёӯе…Ёйқўзәіе…Ҙж°”еҖҷеҸҳеҢ–еӣ зҙ ж–№йқўпјҢжҸҗеҮәжӯЈеңЁз ”究йҖҡиҝҮдјҳжғ еҲ©зҺҮгҖҒз»ҝиүІдё“йЎ№еҶҚиҙ·ж¬ҫзӯүж”ҜжҢҒе·Ҙе…·пјҢжҝҖеҠұйҮ‘иһҚжңәжһ„дёәзўіеҮҸжҺ’жҸҗдҫӣиө„йҮ‘ж”ҜжҢҒпјӣеңЁеӨ–жұҮеӮЁеӨҮжҠ•иө„ж–№йқўпјҢе°Ҷ继з»ӯеўһеҠ еҜ№з»ҝиүІеҖәеҲёзҡ„й…ҚзҪ®пјҢжҺ§еҲ¶жҠ•иө„й«ҳзўіиө„дә§пјҢеңЁжҠ•иө„йЈҺйҷ©з®ЎзҗҶжЎҶжһ¶дёӯзәіе…Ҙж°”еҖҷйЈҺйҷ©еӣ зҙ гҖӮ

еҰӮжһңжҲ‘们е°ҶеӨ®иЎҢжҸҗеҮәзҡ„з»ҝиүІе·Ҙе…·дёҺеӣҪйҷ…з ”з©¶е’Ңе®һи·өдёӯзҡ„з»ҝиүІе·Ҙе…·иҝӣиЎҢеҜ№жҜ”еҸҜд»ҘеҸ‘зҺ°пјҢеңЁжҲ‘еӣҪеӨ®иЎҢжҸҗеҮәзҡ„з»ҝиүІе·Ҙе…·дёӯпјҢејәеҢ–дҝЎжҒҜжҠ«йңІгҖҒејҖеұ•ж°”еҖҷйЈҺйҷ©еҺӢеҠӣжөӢиҜ•гҖҒжҸҗдҫӣз»ҝиүІдё“йЎ№еҶҚиҙ·ж¬ҫгҖҒдјҳеҢ–еӨ®иЎҢиө„дә§жҠ•еҗ‘е’Ңж·ұеҢ–еӣҪйҷ…еҗҲдҪңзӯүйғҪжҳҜеӣҪйҷ…з ”з©¶дёҺе®һи·өдёӯжүҖжҺЁиҚҗзҡ„жҺӘж–ҪгҖӮйҷӨдёҠиҝ°жҺӘж–Ҫд»ҘеӨ–пјҢеӨ®иЎҢиҝҳеҸҜд»ҘйҖҡиҝҮиҖғиҷ‘е·®ејӮеҢ–зҡ„жі•е®ҡеӯҳж¬ҫеҮҶеӨҮйҮ‘зҺҮгҖҒе®ҡеҗ‘дёӯжңҹеҖҹиҙ·дҫҝеҲ©ж“ҚдҪңпјҲTMLFпјүгҖҒе·®ејӮеҢ–зҡ„йЈҺйҷ©жқғйҮҚгҖҒICAAPе’ҢеӨ§йўқйЈҺйҷ©жҡҙйңІз®ЎзҗҶзӯүжҺӘж–ҪжқҘеј•еҜјйҮ‘иһҚиө„жәҗж”ҜжҢҒзўіиҫҫеі°гҖҒзўідёӯе’ҢгҖӮпјҲжң¬ж–ҮеҺҹиҪҪгҖҠеҖәеҲёгҖӢ2021е№ҙ6жңҲеҲҠпјү

|  зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°

зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°  2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў

2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ

дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ

еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ

д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё

еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶

е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶ иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү©

иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү© еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ

еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ–

жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ– еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ

еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ

дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ