马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

д»»еӣҫеҚ— е…ҙдёҡз ”з©¶е…¬еҸёйҮ‘иһҚиЎҢдёҡй«ҳзә§з ”究е‘ҳйҷҲ жҳҠ е…ҙдёҡз ”з©¶е…¬еҸёйҮ‘иһҚиЎҢдёҡй«ҳзә§з ”究е‘ҳйІҒж”ҝ委 дёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢгҖҒе…ҙдёҡ银иЎҢйҰ–еёӯз»ҸжөҺеӯҰ家гҖҒ е…ҙдёҡз ”з©¶е…¬еҸёеӯҰжңҜиҜ„审委е‘ҳдјҡдё»еёӯ

ж•°еӯ—йҮ‘иһҚпјҢж•°еӯ—з»ҸжөҺ 2023е№ҙ10жңҲ30ж—ҘиҮі31ж—ҘпјҢдёӯеӨ®йҮ‘иһҚе·ҘдҪңдјҡи®®еңЁеҢ—дә¬дёҫиЎҢпјҢжҸҗеҮәдәҶиҰҒеҠ ејәвҖң科жҠҖйҮ‘иһҚгҖҒз»ҝиүІйҮ‘иһҚгҖҒжҷ®жғ йҮ‘иһҚгҖҒе…»иҖҒйҮ‘иһҚгҖҒж•°еӯ—йҮ‘иһҚвҖқдә”зҜҮеӨ§ж–Үз« зҡ„жҖ»иҰҒжұӮгҖӮзӣ®еүҚиҷҪ然е°ҡжңӘжңүй’ҲеҜ№ж•°еӯ—йҮ‘иһҚзҡ„е®ҳж–№е®ҡд№үпјҢдҪҶиҝҷдёҖжҸҗжі•еңЁе®ҳж–№жҲ–еӯҰжңҜз•Ңе·Іж•°ж¬ЎеҮәзҺ°гҖӮ

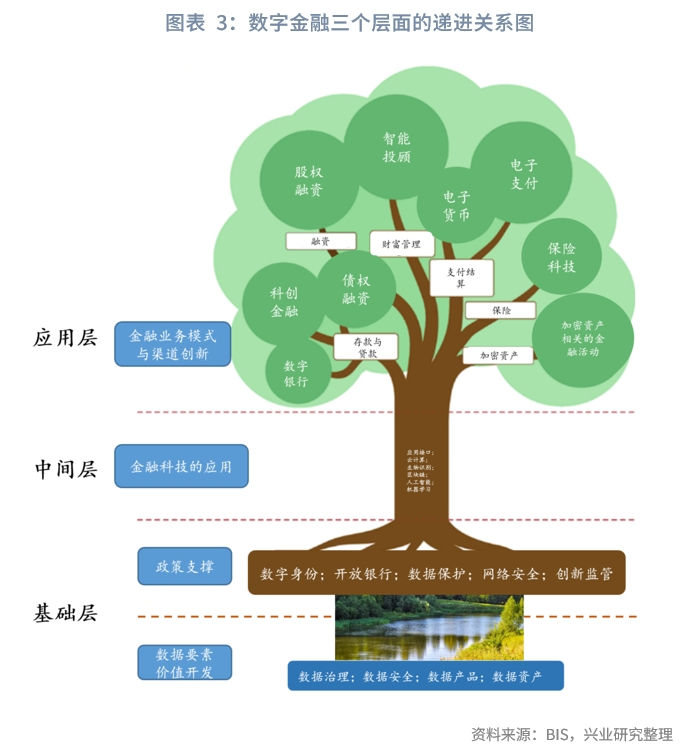

з»“еҗҲеҗ„ж–№еҜ№дәҺж•°еӯ—йҮ‘иһҚжҰӮеҝөзҡ„жҺўзҙўпјҢ并иҖғиҷ‘еҸ‘еұ•ж•°еӯ—йҮ‘иһҚзҡ„зӣ®ж ҮжҳҜдёәйҮ‘иһҚжӣҙеҘҪең°жңҚеҠЎз»ҸжөҺеҸ‘еұ•пјҢжҲ‘们и®ӨдёәпјҢж•°еӯ—йҮ‘иһҚе®һйҷ…дёҠжҳҜж•°еӯ—з»ҸжөҺеңЁйҮ‘иһҚйўҶеҹҹзҡ„жҳ е°„пјҢеҸ‘еұ•ж•°еӯ—йҮ‘иһҚжҳҜйҮ‘иһҚжңҚеҠЎз»ҸжөҺе’ҢзӨҫдјҡж•°еӯ—еҢ–иҪ¬еһӢзҡ„еҝ…然иҰҒжұӮгҖӮд»Һе№ҝд№үжқҘзңӢпјҢж•°еӯ—йҮ‘иһҚеә”жҳҜдёҖдёӘ兼容并еҢ…зҡ„жҰӮеҝөпјҢе…¶дё»иҰҒеҢ…жӢ¬дёүдёӘж–№йқўпјҡдёҖжҳҜеңЁиө„жәҗиҝҗз”ЁеұӮйқўпјҢжҳҜж•°жҚ®иҰҒзҙ д»·еҖјзҡ„йҮҚзӮ№ејҖеҸ‘пјӣдәҢжҳҜеңЁжҠҖжңҜиҝҗз”ЁеұӮйқўпјҢжҳҜйҮ‘иһҚдҪ“зі»еҜ№йҮ‘иһҚ科жҠҖзҡ„ж·ұеәҰеә”з”ЁпјӣдёүжҳҜеңЁеұ•дёҡжЁЎејҸеұӮйқўпјҢжҳҜж•°еӯ—еҢ–йҮ‘иһҚдёҡеҠЎжЁЎејҸе’Ңжё йҒ“зҡ„е…ЁйқўеҲӣж–°гҖӮ

д»Һж•°еӯ—йҮ‘иһҚжүҖж¶өзӣ–зҡ„дёүдёӘеұӮйқўеҶ…е®№жқҘзңӢпјҢдёүдёӘеұӮйқўеҶ…е®№д№Ӣй—ҙеӯҳеңЁзқҖйҖ’иҝӣе…ізі»пјҢж•°жҚ®иө„жәҗжҳҜж•°еӯ—йҮ‘иһҚзҡ„еҹәзЎҖпјҢйҮ‘иһҚ科жҠҖиҝҗз”ЁжҳҜж•°еӯ—йҮ‘иһҚзҡ„иғҪеӨҹе®һзҺ°зҡ„йҮҚиҰҒж”Ҝж’‘пјҢиҖҢйҮ‘иһҚдёҡеҠЎжЁЎејҸзҡ„еҲӣж–°еҲҷжҳҜж•°еӯ—йҮ‘иһҚе‘ҲзҺ°еңЁеұ…ж°‘е’ҢдјҒдёҡзӯүеҗ„зұ»дё»дҪ“йқўеүҚзҡ„жңҖз»ҲиЎЁзҺ°гҖӮ

第дёҖпјҢж•°жҚ®жҳҜж•°еӯ—з»ҸжөҺж—¶д»ЈйҮҚиҰҒзҡ„з”ҹдә§иҰҒзҙ пјҢжӣҙжҳҜж•°еӯ—йҮ‘иһҚзҡ„еҹәзҹіпјҢжҳҜйҮ‘иһҚжңәжһ„ж•°еӯ—еҢ–иҪ¬еһӢдёҺйҮ‘иһҚ科жҠҖеҸ‘еұ•зҡ„еҹәзЎҖгҖӮж•°жҚ®иҰҒзҙ зҡ„еүҚдёӨж¬Ўд»·еҖјйҮҠж”ҫпјҢеҚіж•°жҚ®ж”Ҝж’‘дёҡеҠЎиҙҜйҖҡдёҺж•°жҚ®жҺЁеҠЁж•°жҷәеҶізӯ–еңЁйҮ‘иһҚйўҶеҹҹе·ІиҫғдёәжҲҗзҶҹгҖӮжңӘжқҘпјҢйҮ‘иһҚжңәжһ„йңҖе…іжіЁж•°жҚ®жөҒйҖҡзҡ„еҜ№еӨ–иөӢиғҪпјҢеҚіж•°жҚ®д»·еҖјзҡ„第дёүж¬ЎйҮҠж”ҫгҖӮеҜ№дәҺйҮ‘иһҚиЎҢдёҡжқҘиҜҙпјҢйҮ‘иһҚж•°жҚ®е®үе…Ёзӯүзә§иҫғй«ҳпјҢеҗ‘еӨ–жөҒйҖҡеӯҳеңЁжҢ‘жҲҳпјҢеңЁж•°жҚ®иҰҒзҙ еёӮеңәеҠ йҖҹе»әи®ҫпјҢе…¬е…ұж•°жҚ®еә”з”ЁдёҚж–ӯжҺЁиҝӣзҡ„жғ…еҶөдёӢпјҢеә”йҮҚзӮ№е…іжіЁеӨ–йғЁж•°жҚ®зҡ„еј•е…ҘгҖӮ

第дәҢпјҢйҮ‘иһҚдҪ“зі»еҜ№йҮ‘иһҚ科жҠҖзҡ„еә”з”ЁпјҢеҲҷжҳҜж•°еӯ—йҮ‘иһҚз”ұж•°жҚ®еҗ‘е®һйҷ…иҪ¬еҢ–иҗҪең°зҡ„йҮҚиҰҒжҠҖжңҜеҹәзЎҖе’ҢеӘ’д»ӢгҖӮд»ҺжӯӨеүҚзҡ„йҮ‘иһҚ科жҠҖиҝҗз”ЁжқҘзңӢпјҢеңЁвҖңзӣ‘з®ЎжІҷзӣ’вҖқзҡ„йҮ‘иһҚ科жҠҖеҲӣж–°зӣ‘з®ЎиҜ•зӮ№жңәеҲ¶д№ӢдёӢпјҢдёҚе°‘йҮ‘иһҚжңәжһ„жүҖиҝӣиЎҢзҡ„зӣ‘з®ЎжІҷз®ұеӨҡйӣҶдёӯеңЁеӨ§ж•°жҚ®гҖҒеҢәеқ—й“ҫгҖҒдәәе·ҘжҷәиғҪгҖҒйҡҗз§Ғи®Ўз®—зӯүйўҶеҹҹгҖӮд»ҺеҪ“еүҚзҡ„и¶ӢеҠҝжқҘзңӢпјҢжңӘжқҘйҮ‘иһҚ科жҠҖзҡ„ж·ұеәҰеә”з”ЁжҲ–е°ҶйӣҶдёӯеңЁд»ҘдёӢдёүдёӘж–№йқўпјҡдёҖжҳҜйҡҗз§Ғи®Ўз®—зҡ„еӨ§и§„жЁЎеә”з”ЁпјҢдәҢжҳҜз”ҹжҲҗејҸдәәе·ҘжҷәиғҪеӨ§жЁЎеһӢеңЁйҮ‘иһҚиЎҢдёҡеҶ…жӯЈејҸиҗҪең°пјҢдёүжҳҜж•°еӯ—е‘ҳе·Ҙзҡ„жү№йҮҸйғЁзҪІгҖӮеә”еҪ“е…іжіЁзҡ„жҳҜпјҢз®—еҠӣжҲ–е°ҶжҳҜйҮ‘иһҚ科жҠҖе№ҝжіӣеә”з”Ёзҡ„жҪңеңЁеҲ¶зәҰеӣ зҙ гҖӮ

第дёүпјҢйҮ‘иһҚжңәжһ„дёҡеҠЎжЁЎејҸе’Ңжё йҒ“зҡ„е…ЁйқўеҲӣж–°пјҢжҳҜж•°еӯ—йҮ‘иһҚзҡ„жңҖз»Ҳеә”з”ЁеұӮгҖӮдёҖж–№йқўпјҢйҮ‘иһҚжңәжһ„дёҡеҠЎзәҝдёҠеҢ–жҳҜж•°еӯ—еҢ–иҪ¬еһӢзҡ„иЎЁеҫҒпјӣеҸҰдёҖж–№йқўпјҢйҮ‘иһҚжңәжһ„з»ҸиҗҘжҷәиғҪеҢ–жҳҜж•°еӯ—еҢ–иҪ¬еһӢзҡ„еҶ…еңЁгҖӮеңЁиҝҷдёҖиҝҮзЁӢдёӯпјҢж•°еӯ—дәәж°‘еёҒе°ҶжңҖз»Ҳжј”иҝӣжҲҗдёәж•°еӯ—йҮ‘иһҚдёӯжңҖйҮҚиҰҒзҡ„дёҖиҲ¬зӯүд»·зү©гҖӮж•°еӯ—дәәж°‘еёҒдёҚд»…е°Ҷиҝӯд»Јжӣҙ新银иЎҢдј з»ҹвҖңеӯҳиҙ·жұҮвҖқдёҡеҠЎдёӯзҡ„вҖңжұҮвҖқиҝҷдёҖйҮҚиҰҒжЁЎеқ—пјҢиҖҢдё”е…¶еҜ№жҷәиғҪеҗҲзәҰзҡ„иҝҗз”Ёе°ҶеўһеӨ§йҮ‘иһҚдёҡеҠЎеҲӣж–°зҡ„з©әй—ҙгҖӮ

еә”еҪ“жҢҮеҮәзҡ„жҳҜпјҢж•°еӯ—йҮ‘иһҚжүҖеҢ…еҗ«зҡ„ж•°еӯ—еҢ–иҪ¬еһӢдёҚд»…жҳҜйҮ‘иһҚжңәжһ„зҡ„ж•°еӯ—еҢ–иҪ¬еһӢпјҢд№ҹеҢ…еҗ«дәҶйҮ‘иһҚзӣ‘з®Ўжңәжһ„ж•°еӯ—еҢ–зӣ‘з®ЎиғҪеҠӣзҡ„жҸҗеҚҮгҖӮ

2023е№ҙ10жңҲ30ж—ҘиҮі31ж—ҘпјҢдёӯеӨ®йҮ‘иһҚе·ҘдҪңдјҡи®®еңЁеҢ—дә¬дёҫиЎҢгҖӮжң¬ж¬ЎйҮ‘иһҚе·ҘдҪңдјҡи®®жҸҗеҮәдәҶиҰҒеҠ ејәвҖң科жҠҖйҮ‘иһҚгҖҒз»ҝиүІйҮ‘иһҚгҖҒжҷ®жғ йҮ‘иһҚгҖҒе…»иҖҒйҮ‘иһҚгҖҒж•°еӯ—йҮ‘иһҚвҖқдә”зҜҮеӨ§ж–Үз« зҡ„жҖ»иҰҒжұӮпјҢе…¶дёӯж•°еӯ—йҮ‘иһҚзҡ„жҰӮеҝөдёәйҰ–ж¬ЎеңЁдёӯеӨ®еұӮйқўдјҡи®®е’Ңж–Ү件дёӯеҮәзҺ°пјҢжң¬ж–Үж—ЁеңЁеҜ№ж•°еӯ—йҮ‘иһҚзҡ„еҶ…ж¶өе’ҢжҰӮеҝөиҝӣиЎҢеҲҶжһҗпјҢд»ҺиҖҢдёәжӣҙеҘҪеҒҡеҘҪж•°еӯ—йҮ‘иһҚиҝҷзҜҮеӨ§ж–Үз« жҸҗдҫӣеҠ©еҠӣгҖӮ

дёҖгҖҒж•°еӯ—йҮ‘иһҚжҳҜд»Җд№Ҳпјҹ

1.1 ж•°еӯ—йҮ‘иһҚпјҡжҰӮеҝөзҡ„еүҚжңҹжҺўзҙў

ж•°еӯ—йҮ‘иһҚиҝҷдёҖжҰӮеҝөж—ўдјјжӣҫзӣёиҜҶпјҢеҸҲз•ҘжҳҫйҷҢз”ҹгҖӮзҶҹжӮүзҡ„жҳҜпјҢдёҚе°‘дёҺж•°еӯ—йҮ‘иһҚзӣёе…ізҡ„жҰӮеҝөе·Із»Ҹиў«еӨ§е®¶жүҖзҶҹзҹҘпјҢдҫӢеҰӮж•°еӯ—з»ҸжөҺгҖҒйҮ‘иһҚжңәжһ„ж•°еӯ—еҢ–иҪ¬еһӢгҖҒйҮ‘иһҚ科жҠҖгҖҒж•°жҚ®иҰҒзҙ зӯүгҖӮйҷҢз”ҹзҡ„жҳҜпјҢжӯӨеүҚе°ҡжңӘжңүй’ҲеҜ№ж•°еӯ—йҮ‘иһҚзҡ„е®ҳж–№е®ҡд№үпјҢжӣҙеӨҡзҡ„е®ҡд№үе’ҢиҰҒжұӮйӣҶдёӯдәҺж•°еӯ—з»ҸжөҺе’ҢйҮ‘иһҚ科жҠҖзӯүж–№йқўгҖӮ

еҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢж•°еӯ—йҮ‘иһҚиҝҷдёҖжҰӮеҝөжӯӨеүҚе·ІеңЁе®ҳж–№жҲ–еӯҰжңҜз•ҢеҮәзҺ°пјҢе…¶еҶ…ж¶өж¶үеҸҠиҢғеӣҙиҫғе№ҝпјҢеҸҜдёәжҲ‘们еҺҳжё…ж•°еӯ—йҮ‘иһҚжҰӮеҝөжҸҗдҫӣеҖҹйүҙгҖӮ2022е№ҙ1жңҲ10ж—ҘпјҢеҺҹ银дҝқзӣ‘дјҡеҸ‘еёғгҖҠе…ідәҺ银иЎҢдёҡдҝқйҷ©дёҡж•°еӯ—еҢ–иҪ¬еһӢзҡ„жҢҮеҜјж„Ҹи§ҒгҖӢпјҲ银дҝқзӣ‘еҠһеҸ‘гҖ”2022гҖ•2еҸ·пјҢд»ҘдёӢз®Җз§°вҖңгҖҠжҢҮеҜјж„Ҹи§ҒгҖӢвҖқпјүпјҢе…¶дёӯжҸҗеҮәпјҡвҖңд»Ҙж•°еӯ—еҢ–иҪ¬еһӢжҺЁеҠЁй“¶иЎҢдёҡдҝқйҷ©дёҡй«ҳиҙЁйҮҸеҸ‘еұ•пјҢжһ„е»әйҖӮеә”зҺ°д»Јз»ҸжөҺеҸ‘еұ•зҡ„ж•°еӯ—йҮ‘иһҚж–°ж јеұҖпјҢдёҚж–ӯжҸҗй«ҳйҮ‘иһҚжңҚеҠЎе®һдҪ“з»ҸжөҺзҡ„иғҪеҠӣе’Ңж°ҙе№іпјҢжңүж•ҲйҳІиҢғеҢ–и§ЈйҮ‘иһҚйЈҺйҷ©гҖӮвҖқгҖҠжҢҮеҜјж„Ҹи§ҒгҖӢиҷҪ然没жңүз»ҷеҮәж•°еӯ—йҮ‘иһҚзҡ„е®ҡд№үпјҢдҪҶд»Һе…¶жҸҸиҝ°жқҘзңӢпјҢж•°еӯ—йҮ‘иһҚжҳҜйҮ‘иһҚжңәжһ„йҖҡиҝҮж•°еӯ—еҢ–иҪ¬еһӢпјҢжҸҗеҚҮжңҚеҠЎж°ҙе№ізҡ„дёҖзі»еҲ—йҮ‘иһҚжҙ»еҠЁгҖӮ

д»ҺеўғеӨ–жқҘзңӢпјҢдёӯеӣҪйҰҷжёҜең°еҢәд№ҹеӯҳеңЁж•°еӯ—йҮ‘иһҚзҡ„жҸҗжі•гҖӮйҰҷжёҜдёӯеӣҪйҮ‘иһҚеҚҸдјҡеңЁ2023е№ҙ6жңҲж’°ж–ҮжҢҮеҮәпјҢдёӯеӣҪйҰҷжёҜжү“йҖ ж•°еӯ—йҮ‘иһҚдёӯеҝғпјҢвҖңжү“йҖҡиҷҡжӢҹиө„дә§е’Ңжі•еёҒзҡ„иҮӘз”ұе…‘жҚўе’ҢжөҒйҖҡжҳҜеҝ…иҰҒж“ҚдҪңпјҢйңҖиҰҒе•Ҷдёҡ银иЎҢз§ҜжһҒеҸӮдёҺеҲ°ж•°еӯ—йҮ‘иһҚдёҡеҠЎдёӯжқҘпјҢйҖҗжӯҘжҺЁеҮәиҷҡжӢҹиҙ§еёҒзҡ„е…‘жҚўгҖҒеӯҳеӮЁгҖҒжҠөжҠјгҖҒиҙ·ж¬ҫгҖҒжүҳз®Ўд»ҘеҸҠжҠ•иө„зӯүдёҡеҠЎвҖқгҖӮз”ұжӯӨеҸҜи§ҒпјҢж•°еӯ—иҙ§еёҒе°ҶеңЁж•°еӯ—йҮ‘иһҚзҡ„еҸ‘еұ•дёӯиө·еҲ°йҮҚиҰҒдҪңз”ЁгҖӮжӯӨеӨ–пјҢдёӯеӣҪйҰҷжёҜйҮ‘иһҚз®ЎзҗҶеұҖд№ҹи®ҫжңүвҖңж•°еӯ—йҮ‘иһҚеӨ„вҖқгҖӮ

жӯӨеүҚпјҢеӯҰжңҜз•ҢеҜ№ж•°еӯ—йҮ‘иһҚд№ҹжңүиҜёеӨҡжҺўи®ЁгҖӮ2015е№ҙпјҢеҢ—дә¬еӨ§еӯҰжҲҗз«Ӣж•°еӯ—йҮ‘иһҚз ”з©¶дёӯеҝғпјҢе…¶дёӯеҝғдё»д»»й»„зӣҠе№іеңЁ2023е№ҙжҺҘеҸ—йҮҮи®ҝж—¶жҸҗеҮәпјҡвҖңж•°еӯ—йҮ‘иһҚжҳҜж•°еӯ—жҠҖжңҜеә”з”ЁдәҺйҮ‘иһҚйўҶеҹҹ并改善йҮ‘иһҚжңҚеҠЎгҖӮвҖқжӯӨеүҚпјҢй»„зӣҠе№іе’Ңй»„еҚ“пјҲ2018пјүз ”з©¶жҢҮеҮәпјҢж•°еӯ—йҮ‘иһҚжіӣжҢҮдј з»ҹйҮ‘иһҚжңәжһ„дёҺдә’иҒ”зҪ‘е…¬еҸёеҲ©з”Ёж•°еӯ—жҠҖжңҜе®һзҺ°иһҚиө„гҖҒж”Ҝд»ҳгҖҒжҠ•иө„е’Ңе…¶д»–ж–°еһӢйҮ‘иһҚдёҡеҠЎжЁЎејҸгҖӮ

2023е№ҙ8жңҲпјҢеҢ—дә¬йҮ‘иһҚжҺ§иӮЎйӣҶеӣўи‘ЈдәӢй•ҝиҢғж–Үд»ІеңЁгҖҠдёӯеӣҪйҮ‘иһҚгҖӢеҸ‘иЎЁж–Үз« пјҢжҢҮеҮәж•°еӯ—йҮ‘иһҚеҸ‘еұ•зҡ„дёӨеӨ§ж–°и¶ӢеҠҝпјҡдёҖжҳҜж•°еӯ—иө„дә§еҢ–пјҢдәҢжҳҜйҮ‘иһҚжҷәиғҪеҢ–гҖӮе…¶дёӯпјҢж•°еӯ—иө„дә§еҢ–ж¶үеҸҠеҲ°ж•°жҚ®иҰҒзҙ еңЁйҮ‘иһҚйўҶеҹҹзҡ„ејҖеҸ‘дёҺеҲ©з”ЁпјҢйҮ‘иһҚжҷәиғҪеҢ–еҲҷд»ҚжҳҜйҮ‘иһҚзҡ„ж•°еӯ—еҢ–иҪ¬еһӢгҖӮ

2023е№ҙ8жңҲпјҢеҢ—дә¬еӨ§еӯҰж•°еӯ—йҮ‘иһҚз ”з©¶дёӯеҝғзү№зәҰй«ҳзә§з ”究е‘ҳиӮ–зҝ”еңЁгҖҠеҢ—еӨ§йҮ‘иһҚиҜ„и®әгҖӢж’°ж–ҮжҢҮеҮәпјҢж•°еӯ—йҮ‘иһҚе°ҡжңӘжңүз»ҹдёҖзҡ„е®ҡд№үпјҢдҪҶеҗ„ж–№еҜ№е…¶еҹәжң¬жһ„жҲҗиҰҒзҙ е·ІжңүеҲқжӯҘе…ұиҜҶпјҡдёҖжҳҜеҸӮдёҺдё»дҪ“ж—ўеҢ…жӢ¬дј з»ҹйҮ‘иһҚжңәжһ„пјҢд№ҹеҢ…жӢ¬ж•°еӯ—е№іеҸ°дјҒдёҡгҖҒйҮ‘иһҚ科жҠҖе…¬еҸёзӯүж–°е…ҙеёӮеңәдё»дҪ“пјӣдәҢжҳҜдё»иҰҒдҫқжүҳж•°еӯ—жҠҖжңҜгҖҒж•°еӯ—жё йҒ“е’Ңж•°еӯ—еҹәзЎҖи®ҫж–Ҫе®һзҺ°йҮ‘иһҚдә§е“Ғе’ҢжңҚеҠЎдҫӣз»ҷпјӣдёүжҳҜдҝғиҝӣйҮ‘иһҚдә§е“ҒжңҚеҠЎгҖҒдёҡеҠЎжөҒзЁӢгҖҒе•ҶдёҡжЁЎејҸзӯүж–№йқўзҡ„ж•°еӯ—еҢ–еҲӣж–°гҖӮ

2023е№ҙ10жңҲ24ж—ҘпјҢиҜҒзӣ‘дјҡеҺҹдё»еёӯиӮ–й’ўиЎЁзӨәпјҡвҖңеҜ№дәҺйҮ‘иһҚжңәжһ„жқҘи®ІпјҢеҸ‘еұ•дә§дёҡж•°еӯ—йҮ‘иһҚжҳҜдёҖзүҮи“қжө·гҖӮиҰҒжҸҗеҚҮж•°еӯ—иҝҗиҗҘиғҪеҠӣпјҢе°Өе…¶жҳҜйЈҺжҺ§иғҪеҠӣпјҢд»ҺиҖҢжҺЁеҠЁдә§дёҡж•°еӯ—еҢ–иҪ¬еһӢеҚҮзә§пјҢеҠ©еҠӣй«ҳиҙЁйҮҸеҸ‘еұ•гҖӮвҖқз»“еҗҲгҖҠжҢҮеҜјж„Ҹи§ҒгҖӢдёӯвҖңз§ҜжһҒеҸ‘еұ•дә§дёҡж•°еӯ—йҮ‘иһҚгҖӮз§ҜжһҒж”ҜжҢҒеӣҪ家йҮҚеӨ§еҢәеҹҹжҲҳз•ҘгҖҒжҲҳз•ҘжҖ§ж–°е…ҙдә§дёҡгҖҒе…ҲиҝӣеҲ¶йҖ дёҡе’Ңж–°еһӢеҹәзЎҖи®ҫж–Ҫе»әи®ҫпјҢжү“йҖ ж•°еӯ—еҢ–зҡ„дә§дёҡйҮ‘иһҚжңҚеҠЎе№іеҸ°вҖқзҡ„иҰҒжұӮпјҢдёҚйҡҫеҸ‘зҺ°дә§дёҡж•°еӯ—йҮ‘иһҚжҢҮзҡ„жҳҜйҮ‘иһҚжңәжһ„йҖҡиҝҮжҸҗеҚҮж•°еӯ—еҢ–иҝҗиҗҘиғҪеҠӣпјҢиҝӣиҖҢж”ҜжҢҒдә§дёҡж•°еӯ—еҢ–еҸ‘еұ•зҡ„зӣёе…ійҮ‘иһҚжҙ»еҠЁгҖӮ

1.2 ж•°еӯ—йҮ‘иһҚпјҡж•°еӯ—з»ҸжөҺеңЁйҮ‘иһҚйўҶеҹҹзҡ„жҳ е°„

з”ұдәҺеҸ‘еұ•ж•°еӯ—йҮ‘иһҚзҡ„зӣ®ж ҮжҳҜдёәдәҶйҮ‘иһҚжӣҙеҘҪең°жңҚеҠЎз»ҸжөҺеҸ‘еұ•пјҢеӣ жӯӨж•°еӯ—йҮ‘иһҚе®һйҷ…дёҠжҳҜж•°еӯ—з»ҸжөҺеңЁйҮ‘иһҚйўҶеҹҹзҡ„жҳ е°„пјҢеҸ‘еұ•ж•°еӯ—йҮ‘иһҚд№ҹжҳҜйҮ‘иһҚжңҚеҠЎз»ҸжөҺе’ҢзӨҫдјҡж•°еӯ—еҢ–иҪ¬еһӢзҡ„еҝ…然иҰҒжұӮгҖӮдёӯеӨ®йҮ‘иһҚе·ҘдҪңдјҡи®®еңЁжҸҗеҮәеҠ ејәвҖң科жҠҖйҮ‘иһҚгҖҒз»ҝиүІйҮ‘иһҚгҖҒжҷ®жғ йҮ‘иһҚгҖҒе…»иҖҒйҮ‘иһҚгҖҒж•°еӯ—йҮ‘иһҚвҖқдә”зҜҮеӨ§ж–Үз« зҡ„жҖ»иҰҒжұӮд№ӢеүҚпјҢжҢҮеҮәпјҡвҖңйҮ‘иһҚиҰҒдёәз»ҸжөҺзӨҫдјҡеҸ‘еұ•жҸҗдҫӣй«ҳиҙЁйҮҸжңҚеҠЎпјҢиҰҒзқҖеҠӣиҗҘйҖ иүҜеҘҪзҡ„иҙ§еёҒйҮ‘иһҚзҺҜеўғпјҢеҲҮе®һеҠ ејәеҜ№йҮҚеӨ§жҲҳз•ҘйҮҚзӮ№йўҶеҹҹе’Ңи–„ејұзҺҜиҠӮзҡ„дјҳиҙЁйҮ‘иһҚжңҚеҠЎгҖӮвҖқ

еңЁж•°еӯ—ж—¶д»ЈпјҢз»ҸжөҺзӨҫдјҡзҡ„ж•°еӯ—еҢ–еҸ‘еұ•е’ҢиҪ¬еһӢе·Із»ҸжҲҗдёәдәҶеҝ…然зҡ„и¶ӢеҠҝпјҢж•°еӯ—з»ҸжөҺд№ҹе·Із»ҸжҲҗдёәз»ҸжөҺеҸ‘еұ•зҡ„йҮҚиҰҒеҠЁеҠӣз»ҸгҖӮжҲ‘们жӯӨеүҚеңЁ8жңҲ20ж—ҘеҸ‘еёғзҡ„жҠҘе‘ҠгҖҠж•°еӯ—з»ҸжөҺпјҡй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„йҮҚиҰҒеҠЁеҠӣгҖӢдёӯжҢҮеҮәпјҢе…ҡзҡ„еҚҒд№қеӨ§жҸҗеҮәдәҶвҖңжҲ‘еӣҪз»ҸжөҺе·Із”ұй«ҳйҖҹеўһй•ҝйҳ¶ж®өиҪ¬еҗ‘й«ҳиҙЁйҮҸеҸ‘еұ•йҳ¶ж®өвҖқзҡ„и®әж–ӯпјҢиҖҢж•°еӯ—з»ҸжөҺзҡ„еҶ…ж¶өдёҺй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„зҗҶеҝөзӣёеҘ‘еҗҲ,дёҖж–№йқўпјҢеңЁз»ҸжөҺеҸ‘еұ•зҡ„иҙЁйҮҸдёҠ, 科жҠҖжҳҜ第дёҖз”ҹдә§еҠӣпјҢеҠ еҝ«е®һзҺ°й«ҳж°ҙ平科жҠҖиҮӘз«ӢиҮӘејәжҳҜжҺЁеҠЁй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„еҝ…з”ұд№Ӣи·ҜпјҢиҖҢж•°еӯ—з»ҸжөҺзҡ„еҸ‘еұ•жӯЈжҳҜ科жҠҖдёҺеҲӣж–°дҪңз”ЁдәҺз”ҹдә§еҠӣзҡ„йҮҚиҰҒдҪ“зҺ°гҖӮеҸҰдёҖж–№йқўпјҢеңЁз»ҸжөҺеўһйҖҹдёҠпјҢе…·дҪ“иЎЁзҺ°дёәж•°еӯ—з»ҸжөҺ规模еўһйҖҹеңЁ2015е№ҙд»ҘжқҘеӨ§е№…йўҶе…ҲGDPеўһйҖҹпјҢж•°еӯ—з»ҸжөҺеҚ GDPжҜ”йҮҚйҖҗе№ҙдёҠеҚҮгҖӮеңЁ2022е№ҙжҲ‘еӣҪе…Ёе№ҙGDPеўһйҖҹд»…дёә3.0%зҡ„жғ…еҶөдёӢпјҢж•°еӯ—з»ҸжөҺ规模еҗҢжҜ”еўһйҖҹиҫҫеҲ°10.3%пјҢеҚ GDPжҜ”йҮҚиҫҫеҲ°41.5%гҖӮ

ж•°еӯ—йҮ‘иһҚиҝҷдёҖжҸҗжі•зҡ„еҮәзҺ°дёҺж•°еӯ—з»ҸжөҺй«ҳйҖҹеҸ‘еұ•гҖҒз»ҸжөҺе’ҢзӨҫдјҡзҡ„ж•°еӯ—еҢ–иҪ¬еһӢеҜҶдёҚеҸҜеҲҶгҖӮеӣ жӯӨпјҢд»Һе№ҝд№үдёҠжқҘзңӢпјҢеҸҜйҮҮз”Ёж•°еӯ—з»ҸжөҺе®ҡд№үзҡ„жЎҶжһ¶жқҘеҲҶжһҗж•°еӯ—йҮ‘иһҚзҡ„еҶ…ж¶өгҖӮ

зӣ®еүҚпјҢе…Ёзҗғжҷ®йҒҚжҺҘеҸ—зҡ„ж•°еӯ—з»ҸжөҺе®ҡд№үжқҘиҮӘдәҢеҚҒеӣҪйӣҶеӣўпјҲGroup of 20пјҢG20пјүеңЁ2016е№ҙжқӯе·һеі°дјҡйҖҡиҝҮзҡ„гҖҠдәҢеҚҒеӣҪйӣҶеӣўж•°еӯ—з»ҸжөҺеҸ‘еұ•дёҺеҗҲдҪңеҖЎи®®гҖӢпјҢе…¶дёӯе°Ҷж•°еӯ—з»ҸжөҺе®ҡд№үдёәвҖңд»ҘдҪҝз”Ёж•°еӯ—еҢ–зҡ„зҹҘиҜҶе’ҢдҝЎжҒҜдҪңдёәе…ій”®з”ҹдә§иҰҒзҙ гҖҒд»ҘзҺ°д»ЈдҝЎжҒҜзҪ‘з»ңдҪңдёәйҮҚиҰҒиҪҪдҪ“гҖҒд»ҘдҝЎжҒҜйҖҡдҝЎжҠҖжңҜзҡ„жңүж•ҲдҪҝз”ЁдҪңдёәж•ҲзҺҮжҸҗеҚҮе’Ңз»ҸжөҺз»“жһ„дјҳеҢ–зҡ„йҮҚиҰҒжҺЁеҠЁеҠӣзҡ„дёҖзі»еҲ—з»ҸжөҺжҙ»еҠЁвҖқгҖӮ

з»“еҗҲжӯӨеүҚе®ҳж–№ж–Ү件жҲ–еӯҰжңҜз•ҢеҜ№ж•°еӯ—йҮ‘иһҚзҡ„жҸҸиҝ°пјҢе№ҝд№үжқҘзңӢпјҢж•°еӯ—йҮ‘иһҚеә”жҳҜдёҖдёӘ兼容并еҢ…зҡ„жҰӮеҝөпјҢе…¶дё»иҰҒеҢ…жӢ¬дёүдёӘж–№йқўпјҡдёҖжҳҜеңЁиө„жәҗиҝҗз”ЁеұӮйқўпјҢж•°жҚ®иҰҒзҙ д»·еҖјзҡ„йҮҚзӮ№ејҖеҸ‘пјӣдәҢжҳҜеңЁжҠҖжңҜиҝҗз”ЁеұӮйқўпјҢйҮ‘иһҚдҪ“зі»еҜ№йҮ‘иһҚ科жҠҖзҡ„ж·ұеәҰеә”з”ЁпјӣдёүжҳҜеңЁеұ•дёҡжЁЎејҸеұӮйқўпјҢж•°еӯ—еҢ–йҮ‘иһҚдёҡеҠЎжЁЎејҸе’Ңжё йҒ“зҡ„е…ЁйқўеҲӣж–°гҖӮж•°еӯ—йҮ‘иһҚзҡ„иҝҷдёүж–№йқўеҗ«д№үеҲҶеҲ«дёҺж•°еӯ—з»ҸжөҺе®ҡд№үдёӯвҖңдҪҝз”Ёж•°еӯ—еҢ–зҡ„зҹҘиҜҶе’ҢдҝЎжҒҜдҪңдёәе…ій”®з”ҹдә§иҰҒзҙ гҖҒд»ҘзҺ°д»ЈдҝЎжҒҜзҪ‘з»ңдҪңдёәйҮҚиҰҒиҪҪдҪ“гҖҒд»ҘдҝЎжҒҜйҖҡдҝЎжҠҖжңҜзҡ„жңүж•ҲдҪҝз”ЁвҖқеӨ§дҪ“еҜ№еә”гҖӮ

еә”еҪ“жҢҮеҮәзҡ„жҳҜпјҢз”ұдәҺж•°еӯ—дёҺйҮ‘иһҚзҡ„еӨҚжқӮзӣёе…іжҖ§пјҢдёҠиҝ°еҜ№еә”关系并йқһдёҖдёҖеҜ№еә”пјҢеӯҳеңЁдёҖе®ҡзҡ„дәӨеҸүгҖӮ

иҖҢд»Һж•°еӯ—йҮ‘иһҚжүҖж¶өзӣ–зҡ„дёүдёӘеұӮйқўеҶ…е®№жқҘзңӢпјҢдёүдёӘеұӮйқўеҶ…е®№д№Ӣй—ҙеӯҳеңЁйҖ’иҝӣе…ізі»пјҢж•°жҚ®иө„жәҗжҳҜж•°еӯ—йҮ‘иһҚзҡ„еҹәзЎҖпјҢйҮ‘иһҚ科жҠҖиҝҗз”ЁжҳҜж•°еӯ—йҮ‘иһҚзҡ„иғҪеӨҹе®һзҺ°зҡ„йҮҚиҰҒж”Ҝж’‘пјҢиҖҢйҮ‘иһҚдёҡеҠЎжЁЎејҸзҡ„еҲӣж–°еҲҷжҳҜж•°еӯ—йҮ‘иһҚе‘ҲзҺ°еңЁеұ…ж°‘е’ҢдјҒдёҡзӯүеҗ„зұ»дё»дҪ“йқўеүҚзҡ„жңҖз»ҲиЎЁиұЎгҖӮиӢҘеҲҶеҲ«е°Ҷж•°еӯ—йҮ‘иһҚзҡ„дёүеұӮж¬ЎжҰӮеҝөдёҺж•°еӯ—з»ҸжөҺдёӯж•°еӯ—дә§дёҡеҢ–е’Ңдә§дёҡж•°еӯ—еҢ–жҰӮеҝөиҝӣиЎҢеҜ№еә”пјҢйҮ‘иһҚжңәжһ„еҜ№дәҺж•°жҚ®иҰҒзҙ д»·еҖјзҡ„йҮҚзӮ№ејҖеҸ‘еә”еұһдәҺж•°еӯ—дә§дёҡеҢ–йғЁеҲҶпјҢж•°еӯ—еҢ–йҮ‘иһҚдёҡеҠЎжЁЎејҸе’Ңжё йҒ“зҡ„е…ЁйқўеҲӣж–°дёҺйҮ‘иһҚдҪ“зі»еҜ№йҮ‘иһҚ科жҠҖзҡ„ж·ұеәҰеә”з”Ёеә”еұһдәҺдә§дёҡж•°еӯ—еҢ–йғЁеҲҶгҖӮ

第дёҖпјҢж•°жҚ®иҰҒзҙ д»·еҖјзҡ„ејҖеҸ‘еҲ©з”ЁжҳҜж•°еӯ—йҮ‘иһҚзҡ„еҹәзЎҖгҖӮж•°жҚ®жҳҜж•°еӯ—з»ҸжөҺж—¶д»Јзҡ„йҮҚиҰҒз”ҹдә§иҰҒзҙ пјҢжӣҙжҳҜж•°еӯ—йҮ‘иһҚзҡ„еҹәзҹіпјҢж•°жҚ®иҰҒзҙ д»·еҖјзҡ„йҮҚзӮ№ејҖеҸ‘жҳҜйҮ‘иһҚ科жҠҖиғҪеӨҹеҫ—еҲ°е……еҲҶиҝҗз”ЁпјҢд»ҘеҸҠйҮ‘иһҚжңәжһ„дёҡеҠЎжЁЎејҸе’Ңжё йҒ“е…ЁйқўеҲӣж–°зҡ„еқҡе®һеҹәзЎҖгҖӮиӢҘжҳҜзјәд№Ҹе……и¶ізҡ„ж•°жҚ®ж”Ҝж’‘пјҢеҗ„зұ»йҮ‘иһҚ科жҠҖе®һйҷ…иҝҗз”Ёе°Ҷйҡҫд»ҘзІҫеҮҶж»Ўи¶ійҮ‘иһҚжңәжһ„еҗ„зұ»е®ўжҲ·зҫӨдҪ“зҡ„е®һйҷ…йңҖжұӮгҖӮ

第дәҢпјҢйҮ‘иһҚдҪ“зі»еҜ№йҮ‘иһҚ科жҠҖзҡ„еә”з”ЁеҲҷжҳҜж•°еӯ—йҮ‘иһҚз”ұж•°жҚ®еҗ‘е®һйҷ…иҪ¬еҢ–иҗҪең°зҡ„йҮҚиҰҒжҠҖжңҜеҹәзЎҖе’ҢеӘ’д»ӢгҖӮеңЁж•°жҚ®еҗ‘еә”з”ЁиҪ¬еҢ–зҡ„иҝҮзЁӢдёӯпјҢиҝҳйңҖиҰҒйҮ‘иһҚ科жҠҖзҡ„еӨҡз§ҚжҠҖжңҜиҝӣиЎҢиөӢиғҪе’Ңж”Ҝж’‘пјҢдҪңдёәжҠҖжңҜй©ұеҠЁзҡ„еҠӣйҮҸжқҘжәҗпјҢйҮ‘иһҚ科жҠҖзҡ„е…Ёж–№дҪҚдҪҝз”ЁжҳҜйҮ‘иһҚжңәжһ„дёҡеҠЎжЁЎејҸе’Ңжё йҒ“е…ЁйқўеҲӣж–°зҡ„еҶ…еңЁй©ұеҠЁеҠӣгҖӮ

第дёүпјҢйҮ‘иһҚжңәжһ„дёҡеҠЎжЁЎејҸе’Ңжё йҒ“е…ЁйқўеҲӣж–°жҳҜж•°еӯ—йҮ‘иһҚзҡ„жңҖз»Ҳеә”з”ЁеұӮгҖӮеҸ‘еұ•ж•°еӯ—йҮ‘иһҚзҡ„жңҖз»Ҳзӣ®зҡ„еңЁдәҺжңҚеҠЎе®һдҪ“з»ҸжөҺй«ҳиҙЁйҮҸеҸ‘еұ•пјҢзү№еҲ«жҳҜжңҚеҠЎз»ҸжөҺзҡ„ж•°еӯ—еҢ–иҪ¬еһӢеҸ‘еұ•пјҢеҖҹз”ұжө·йҮҸж•°жҚ®зҡ„еҹәзЎҖпјҢд»ҘеҸҠе……еҲҶзҡ„йҮ‘иһҚ科жҠҖиҝҗз”ЁпјҢйҖӮй…Қз»ҸжөҺиҪ¬еһӢеҸ‘еұ•зҡ„ж•°еӯ—еҢ–йҮ‘иһҚжңҚеҠЎжЁЎејҸе’ҢдёҡеҠЎжЁЎејҸжүҚжҳҜж•°еӯ—йҮ‘иһҚе‘ҲзҺ°еңЁжҷ®зҪ—еӨ§дј—йқўеүҚзҡ„дҫҝжҚ·йҮ‘иһҚжңҚеҠЎгҖӮ

д»Һзәөеҗ‘еҸ‘еұ•жқҘзңӢпјҢж•°еӯ—йҮ‘иһҚзҡ„еүҚиә«еҢ…еҗ«дҪҶдёҚйҷҗдәҺдә’иҒ”зҪ‘йҮ‘иһҚгҖӮдәә民银иЎҢзӯүеҚҒйғЁе§”еҸ‘еёғгҖҠе…ідәҺдҝғиҝӣдә’иҒ”зҪ‘йҮ‘иһҚеҒҘеә·еҸ‘еұ•зҡ„жҢҮеҜјж„Ҹи§ҒгҖӢпјҲ银еҸ‘гҖ”2015гҖ•221еҸ·пјүпјҢе…¶дёӯе°Ҷдә’иҒ”зҪ‘йҮ‘иһҚе®ҡд№үдёәпјҡвҖңдј з»ҹйҮ‘иһҚжңәжһ„дёҺдә’иҒ”зҪ‘дјҒдёҡеҲ©з”Ёдә’иҒ”зҪ‘жҠҖжңҜе’ҢдҝЎжҒҜйҖҡдҝЎжҠҖжңҜе®һзҺ°иө„йҮ‘иһҚйҖҡгҖҒж”Ҝд»ҳгҖҒжҠ•иө„е’ҢдҝЎжҒҜдёӯд»ӢжңҚеҠЎзҡ„ж–°еһӢйҮ‘иһҚдёҡеҠЎжЁЎејҸгҖӮвҖқж•°еӯ—йҮ‘иһҚзӣёиҫғдәҺдә’иҒ”зҪ‘йҮ‘иһҚгҖҒйҮ‘иһҚ科жҠҖжӣҙеҠ дёӯжҖ§пјҢж¶өзӣ–зҡ„иҢғеӣҙжӣҙеҠ е№ҝжіӣпјҲй»„зӣҠе№іе’Ңй»„еҚ“пјҢ2018пјүгҖӮеҸҜд»ҘеҸ‘зҺ°пјҢзӣёиҫғдәҺдә’иҒ”зҪ‘йҮ‘иһҚпјҢж•°еӯ—йҮ‘иһҚжӣҙеҠ ејәи°ғйҮ‘иһҚжңәжһ„иҮӘиә«зҡ„ж•°еӯ—еҢ–иғҪеҠӣпјҢдҪ“зҺ°дәҶжҲ‘еӣҪдј з»ҹйҮ‘иһҚжңәжһ„еңЁиҝ‘еҚҒе№ҙй—ҙе·ІеҸ–еҫ—дәҶдјҳз§Җзҡ„ж•°еӯ—еҢ–иҪ¬еһӢжҲҗжһңгҖӮ

дәҢгҖҒж•°еӯ—йҮ‘иһҚзҡ„еҶ…ж¶өдёҺйҮ‘иһҚжңәжһ„жңәйҒҮжө…жһҗ

2.1 ж•°жҚ®иҰҒзҙ зҡ„ејҖеҸ‘дёҺиҝҗз”Ё

ж•°жҚ®жҳҜж•°еӯ—з»ҸжөҺж—¶д»Јзҡ„йҮҚиҰҒз”ҹдә§иҰҒзҙ пјҢжӣҙжҳҜж•°еӯ—йҮ‘иһҚзҡ„еҹәзҹіпјҢжҳҜйҮ‘иһҚжңәжһ„ж•°еӯ—еҢ–иҪ¬еһӢдёҺйҮ‘иһҚ科жҠҖеҸ‘еұ•зҡ„еҹәзЎҖгҖӮдҝЎйҖҡйҷўпјҲ2023пјүжҢҮеҮәпјҢж•°жҚ®иҰҒзҙ жҠ•е…Ҙз”ҹдә§зҡ„йҖ”еҫ„еҢ…жӢ¬дёүж¬Ўд»·еҖјйҮҠж”ҫиҝҮзЁӢпјҡдёҖжҳҜж•°жҚ®ж”Ҝж’‘дёҡеҠЎиҙҜйҖҡпјҢдё»иҰҒжҢҮдјҒдёҡгҖҒж”ҝеәңйҖҡиҝҮдёҡеҠЎзі»з»ҹзҡ„ж•°еӯ—еҢ–е®һзҺ°ж•°жҚ®еҜ№дёҡеҠЎиҝҗиҪ¬дёҺиҙҜйҖҡзҡ„ж”ҜжҢҒпјӣдәҢжҳҜж•°жҚ®жҺЁеҠЁж•°жҷәеҶізӯ–пјҢдё»иҰҒжҢҮйҖҡиҝҮж•°жҚ®зҡ„еҠ е·ҘдёҺеҲҶжһҗе®һзҺ°з”ҹдә§гҖҒз»ҸиҗҘгҖҒжңҚеҠЎзӯүзҺҜиҠӮжҷәиғҪеҢ–пјӣдёүжҳҜж•°жҚ®жөҒйҖҡеҜ№еӨ–иөӢиғҪпјҢдё»иҰҒжҳҜжҢҮйҖҡиҝҮж•°жҚ®жөҒйҖҡд»Ҙе®һзҺ°ж•°жҚ®еңЁжӣҙеӨҡеңәжҷҜдёӢзҡ„жұҮиҒҡиһҚеҗҲгҖӮ

еҪ“еүҚпјҢж•°жҚ®иҰҒзҙ зҡ„еүҚдёӨж¬Ўд»·еҖјйҮҠж”ҫеңЁйҮ‘иһҚйўҶеҹҹе·ІиҫғдёәжҲҗзҶҹгҖӮйҮ‘иһҚжңәжһ„зҡ„ж•°еӯ—еҢ–иҪ¬еһӢе·Іеҹәжң¬е®һзҺ°дәҶж•°жҚ®ж”Ҝж’‘дёҡеҠЎиҙҜйҖҡпјҢд№ҹеј•е…ҘзӨҫдҝқгҖҒе…¬з§ҜйҮ‘гҖҒзЁҺ收зӯүж•°жҚ®з”ЁдәҺиҺ·е®ўгҖҒиҗҘй”ҖгҖҒжҺҲдҝЎдёҺйЈҺжҺ§гҖӮжңӘжқҘпјҢйҮ‘иһҚжңәжһ„жҲ–жӣҙйңҖе…іжіЁж•°жҚ®жөҒйҖҡзҡ„иөӢиғҪпјҢеҚіж•°жҚ®д»·еҖјзҡ„第дёүж¬ЎйҮҠж”ҫгҖӮ然иҖҢд»ҺйҮ‘иһҚжңәжһ„еҜ№еӨ–иҝӣиЎҢж•°жҚ®иҫ“еҮәжқҘзңӢпјҢз”ұдәҺйҮ‘иһҚж•°жҚ®е®үе…Ёзӯүзә§иҫғй«ҳпјҢеҗ‘еӨ–жөҒйҖҡеӯҳеңЁжҢ‘жҲҳгҖӮгҖҠдёӘдәәдҝЎжҒҜдҝқжҠӨжі•гҖӢдёӯе°ҶйҮ‘иһҚиҙҰжҲ·дҝЎжҒҜеҪ’еұһдәҺж•Ҹж„ҹдёӘдәәдҝЎжҒҜпјҢеҸӘжңүеңЁе…·жңүзү№е®ҡзҡ„зӣ®зҡ„е’Ңе……еҲҶзҡ„еҝ…иҰҒжҖ§пјҢ并йҮҮеҸ–дёҘж јдҝқжҠӨжҺӘж–Ҫзҡ„жғ…еҪўдёӢпјҢдёӘдәәдҝЎжҒҜеӨ„зҗҶиҖ…ж–№еҸҜеӨ„зҗҶж•Ҹж„ҹдёӘдәәдҝЎпјҢдё”еә”еҪ“еҸ–еҫ—дёӘдәәзҡ„еҚ•зӢ¬еҗҢж„ҸгҖӮ

еӣ жӯӨпјҢеҜ№дәҺйҮ‘иһҚиЎҢдёҡжқҘиҜҙпјҢеңЁж•°жҚ®иҰҒзҙ еёӮеңәеҠ йҖҹе»әи®ҫгҖҒе…¬е…ұж•°жҚ®еә”з”ЁдёҚж–ӯжҺЁиҝӣзҡ„иғҢжҷҜдёӢпјҢеә”йҮҚзӮ№еҠ еҝ«жӣҙеӨҡеӨ–йғЁж•°жҚ®зҡ„еј•е…ҘгҖӮеҪ“еүҚпјҢе…ЁеӣҪеҗ„ең°зә·зә·еҠ еҝ«ж•°жҚ®иҰҒзҙ еёӮеңәзҡ„е»әи®ҫпјҢеӣҪ家жңәжһ„ж”№йқ©зҡ„иҝҮзЁӢдёӯд№ҹе·Іе»әз«ӢеӣҪ家数жҚ®еұҖпјҢж•°жҚ®дәӨжҳ“зҡ„жңәдјҡдёҚж–ӯеўһеӨҡпјҢдё»иҰҒдҪ“зҺ°еңЁд»ҘдёӢдёӨдёӘж–№йқўпјҡ

дёҖж–№йқўпјҢж•°жҚ®дәӨжҳ“规模йҖҗжёҗжү©еӨ§гҖӮжҲӘиҮі2023е№ҙ6жңҲеә•пјҢжҚ®дёҚе®Ңе…ЁдҝЎжҒҜз»ҹи®ЎпјҢе…ЁеӣҪе…ұжңүж•°жҚ®дәӨжҳ“е№іеҸ°44家пјҢж¶үеҸҠе…ЁеӣҪ30еӨҡдёӘзңҒгҖҒеёӮжҲ–иҖ…ең°еҢәгҖӮжҚ®еӘ’дҪ“жҠҘйҒ“пјҢжҲӘиҮі2023е№ҙ9жңҲ27ж—ҘпјҢж·ұеңіж•°жҚ®дәӨжҳ“жүҖдёҺе№ҝе·һж•°жҚ®дәӨжҳ“жүҖзҙҜи®ЎдәӨжҳ“йўқиҝ‘60дәҝе…ғгҖӮжҚ®иҙөйҳіеӨ§ж•°жҚ®дәӨжҳ“жүҖе®ҳзҪ‘ж•°жҚ®жҳҫзӨәпјҢжҲӘиҮі2023е№ҙ10жңҲ18ж—ҘпјҢиҙөйҳіеӨ§ж•°жҚ®дәӨжҳ“жүҖзҙҜи®ЎдәӨжҳ“йўқиҫҫеҲ°18.5дәҝе…ғгҖӮдёҠжө·ж•°жҚ®дәӨжҳ“жүҖеҲҷеңЁ2023е№ҙ8жңҲе®һзҺ°еҚ•жңҲдәӨжҳ“йўқз ҙдәҝгҖӮ

еҸҰдёҖж–№йқўпјҢе…¬е…ұж•°жҚ®жҺҲжқғиҝҗиҗҘиҜ•зӮ№йҖҗжёҗеўһеӨҡгҖӮжҚ®дёҚе®Ңе…Ёз»ҹи®ЎпјҢжҲӘиҮі2023е№ҙ10жңҲпјҢе…ұжңү30дёӘзңҒеёӮеҮәеҸ°дәҶж”ҝеҠЎж•°жҚ®жҲ–е…¬е…ұж•°жҚ®з®ЎзҗҶеҠһжі•пјҲд»ҘдёӢз»ҹз§°дёәвҖңе…¬е…ұж•°жҚ®з®ЎзҗҶеҠһжі•вҖқпјүпјҢе…ұж¶үеҸҠ15дёӘзңҒд»ҪпјҢе…¶дёӯжңү22дёӘзӣ‘з®Ўж–Ү件еңЁ2023е№ҙйӣҶдёӯеҮәеҸ°пјҢеҗ„ең°жҳҫи‘—еҠ еҝ«е…¬е…ұж•°жҚ®зҡ„иҝҗз”ЁиөӢиғҪжӯҘдјҗгҖӮдёҺжӯӨеҗҢж—¶пјҢејҖж”ҫдёҺиҝҗз”Ёзҡ„е…¬е…ұж•°жҚ®зұ»еһӢжӣҙеҠ дё°еҜҢпјҢйҷӨдј з»ҹзҡ„зӨҫдҝқгҖҒеҢ»з–—гҖҒе…¬з§ҜйҮ‘зӯүж•°жҚ®зұ»еһӢеӨ–пјҢеӨҡдёӘзңҒеёӮзҡ„е…¬е…ұж•°жҚ®з®ЎзҗҶеҠһжі•жӢҹејҖеұ•жҺўзҙўиҝҗз”Ёж–Үж—…гҖҒдәӨйҖҡгҖҒж•ҷиӮІгҖҒең°зҗҶдҝЎжҒҜзӯүеӨҡз»ҙеәҰзҡ„ж•°жҚ®пјӣжӣҙжңүйғЁеҲҶеҹҺеёӮејҖж”ҫе…¶зү№иүІж•°жҚ®пјҢеҰӮдёҠжө·ж¶үеҸҠз”ҹдә§еҲ¶йҖ дёҺиҲӘиҝҗзү©жөҒпјҢжқӯе·һж¶үеҸҠе•Ҷиҙёзү©жөҒзӯүгҖӮ

еә”еҪ“жҢҮеҮәзҡ„жҳҜпјҢйүҙдәҺе…ЁеӣҪеҗ„ең°ж•°жҚ®ж ҮеҮҶеҗ„ејӮпјҢж•°жҚ®еӯӨеІӣй—®йўҳеҜјиҮҙж— жі•еҪўжҲҗ规模ж•Ҳеә”пјҢйҮ‘иһҚжңәжһ„еңЁеј•е…ҘеӨ–йғЁж•°жҚ®ж—¶еә”е…іжіЁж•°жҚ®ж•ҙзҗҶе’Ңз»ҹдёҖж ҮеҮҶгҖӮжҲ‘们жӯӨеүҚеңЁ4жңҲ7ж—ҘеҸ‘еёғзҡ„жҠҘе‘ҠгҖҠе…ЁеӣҪж•°жҚ®дәӨжҳ“е№іеҸ°жўізҗҶдёҺе•Ҷдёҡ银иЎҢдёҡеҠЎжңәдјҡеҲҶжһҗгҖӢдёӯжҢҮеҮәпјҢеҪ“еүҚж•°жҚ®дәӨжҳ“е’Ңиҝҗз”ЁеӯҳеңЁзҡ„е өзӮ№еҢ…жӢ¬пјҡдёҖжҳҜж•°жҚ®ж”¶йӣҶдёҺеӯҳеӮЁж ҮеҮҶдёҚз»ҹдёҖпјҢе°Өе…¶жҳҜж”ҝеҠЎж•°жҚ®пјҢдё”дёҚеҗҢжқҘжәҗзҡ„еҺҶеҸІж•°жҚ®д»ҚеӯҳеңЁеҗ„ең°ж ҮеҮҶдёҚдёҖзҡ„жғ…еҶөпјҢеҜјиҮҙж”ҝеҠЎж•°жҚ®еңЁз»ҹдёҖдҪҝз”ЁдёӯеӯҳеңЁиҫғеӨ§жҢ‘жҲҳгҖӮдәҢжҳҜеҗ„ж•°жҚ®дәӨжҳ“е№іеҸ°зҡ„ж•°жҚ®дә§е“ҒеҲҶзұ»е·®ејӮиҫғеӨ§пјҢеҗҢж ·зҡ„дә§е“ҒеңЁеҗ„ж•°жҚ®дәӨжҳ“жүҖдёӯеҸҜиғҪеӨ„дәҺдёҚеҗҢзҡ„дә§е“ҒеҲҶзұ»гҖӮдёүжҳҜеҗ„ж•°жҚ®дәӨжҳ“е№іеҸ°дҪҝз”Ёзҡ„дәӨжҳ“规еҲҷеҗ„ејӮпјҢеҗ„ж•°жҚ®дәӨжҳ“е№іеҸ°еқҮжңүиҮӘиә«зҡ„дәӨжҳ“规еҲҷгҖӮ

2.2 йҮ‘иһҚ科жҠҖзҡ„е№ҝжіӣе’Ңж·ұе…Ҙиҝҗз”Ё

йҮ‘иһҚ科жҠҖзҡ„еә”з”ЁжҳҜйҮ‘иһҚдёҡж•°еӯ—еҢ–иҪ¬еһӢзҡ„йҮҚиҰҒж”Ҝж’‘пјҢд№ҹжҳҜж•°еӯ—йҮ‘иһҚиҝҷдёҖжҰӮеҝөзҡ„йҮҚиҰҒз»„жҲҗйғЁеҲҶгҖӮеңЁеӣҪйҷ…дёҠпјҢйҮ‘иһҚзЁіе®ҡзҗҶдәӢдјҡпјҲFinancial Stability Board, FSBпјүе®ҡд№үйҮ‘иһҚ科жҠҖпјҲFintechпјүдёәйҖҡиҝҮжҠҖжңҜжүӢж®өжҺЁеҠЁйҮ‘иһҚеҲӣж–°пјҢеҪўжҲҗеҜ№йҮ‘иһҚеёӮеңәгҖҒжңәжһ„еҸҠйҮ‘иһҚжңҚеҠЎдә§з”ҹйҮҚеӨ§еҪұе“Қзҡ„е•ҶдёҡжЁЎејҸгҖҒжҠҖжңҜеә”з”ЁгҖҒдёҡеҠЎжөҒзЁӢе’ҢеҲӣж–°дә§е“ҒгҖӮйҮ‘иһҚ科жҠҖдҪңдёәжҠҖжңҜй©ұеҠЁзҡ„йҮ‘иһҚеҲӣж–°пјҢжҳҜж·ұеҢ–йҮ‘иһҚдҫӣз»ҷдҫ§ж”№йқ©гҖҒеўһејәйҮ‘иһҚй«ҳиҙЁйҮҸжңҚеҠЎз»ҸжөҺиғҪеҠӣзҡ„йҮҚиҰҒеј•ж“ҺгҖӮеә”еҪ“жҢҮеҮәзҡ„жҳҜпјҢйҮ‘иһҚ科жҠҖзҡ„иҝҗз”ЁдёҖж–№йқўдҫқжүҳдәҺз»ҸжөҺзӨҫдјҡзҡ„ж•°еӯ—еҢ–иҪ¬еһӢд»ҘеҸҠж•°еӯ—з»ҸжөҺзҡ„еҸ‘еұ•пјҢд»ҺиҖҢжүҚиғҪжҳҜзҡ„йҮ‘иһҚ科жҠҖжңүзқҖеҸ‘еұ•зҡ„жІғеңҹпјӣеҸҰдёҖж–№йқўйҮ‘иһҚ科жҠҖжӣҙе№ҝжіӣе’Ңж·ұеәҰзҡ„еә”з”Ёд№ҹиғҪжҸҗеҚҮйҮ‘иһҚжңҚеҠЎзҡ„дҫҝжҚ·еәҰе’ҢиҰҶзӣ–йқўпјҢд»ҺиҖҢжҺЁеҠЁз»ҸжөҺзӨҫдјҡжӣҙеҝ«зҡ„ж•°еӯ—еҢ–иҪ¬еһӢеҸ‘еұ•гҖӮеӣ жӯӨйҮ‘иһҚжңәжһ„еҜ№йҮ‘иһҚ科жҠҖзҡ„е……еҲҶиҝҗз”ЁдёҺж•°еӯ—з»ҸжөҺзҡ„еҸ‘еұ•иө·еҲ°дәҶзӣёиҫ…зӣёжҲҗпјҢдә’зӣёдҝғиҝӣзҡ„ж•ҲжһңгҖӮ

д»ҺжӯӨеүҚзҡ„йҮ‘иһҚ科жҠҖиҝҗз”ЁжқҘзңӢпјҢеңЁвҖңзӣ‘з®ЎжІҷзӣ’вҖқзҡ„йҮ‘иһҚ科жҠҖеҲӣж–°зӣ‘з®ЎиҜ•зӮ№жңәеҲ¶д№ӢдёӢпјҢдёҚе°‘йҮ‘иһҚжңәжһ„е·ІиҝӣиЎҢдәҶдёҚе°‘е°–з«ҜйҮ‘иһҚ科жҠҖжҺўзҙўиҝҗз”ЁгҖӮеңЁдәә民银иЎҢзҡ„жҢҮеҜјдёӢпјҢеҢ—дә¬еёӮзҺҮе…ҲејҖеұ•йҮ‘иһҚ科жҠҖеҲӣж–°зӣ‘з®ЎиҜ•зӮ№пјҢеҗҺз»ӯйҖҗжёҗжү©еұ•иҮідёҠжө·гҖҒйҮҚеәҶгҖҒж·ұеңігҖҒжІіеҢ—йӣ„е®үж–°еҢәгҖҒжқӯе·һгҖҒиӢҸе·һзӯү6еёӮпјҢжҲӘиҮі2023е№ҙ9жңҲпјҢиҜ•зӮ№иҢғеӣҙе·Іжү©еұ•иҮіе…ЁеӣҪ26дёӘзңҒд»ҪжҲ–иҮӘжІ»еҢәпјҢе…ұжңү167дёӘжІҷз®ұиҜ•зӮ№гҖӮе…¶дёӯпјҢжңҖж—©ејҖе§ӢиҜ•зӮ№зҡ„еҢ—дә¬иҗҘз®ЎйғЁе·Із»ҸзҙҜи®ЎеҸ‘еёғдә”жү№е…ұ26дёӘзӣ‘з®ЎжІҷз®ұйЎ№зӣ®пјҢе…¶дёӯ6дёӘзӣ‘з®ЎжІҷз®ұеә”з”Ёе·Іе®ҢжҲҗе…ЁжөҒзЁӢй—ӯзҺҜйӘҢиҜҒгҖӮзӣ®еүҚпјҢжҲ‘еӣҪйҮ‘иһҚжңәжһ„жүҖз”іиҜ·зҡ„зӣ‘з®ЎжІҷз®ұдё»иҰҒйӣҶдёӯеңЁеӨ§ж•°жҚ®гҖҒеҢәеқ—й“ҫгҖҒдәәе·ҘжҷәиғҪгҖҒйҡҗз§Ғи®Ўз®—зӯүйўҶеҹҹеҲӣж–°еә”з”ЁгҖӮ

д»ҺеҪ“еүҚзҡ„и¶ӢеҠҝжқҘзңӢпјҢжңӘжқҘйҮ‘иһҚ科жҠҖзҡ„ж·ұеәҰеә”з”ЁжҲ–е°ҶйӣҶдёӯеңЁд»ҘдёӢдёүдёӘж–№йқўпјҡ

дёҖжҳҜйҡҗз§Ғи®Ўз®—зҡ„еӨ§и§„жЁЎеә”з”ЁгҖӮйҡҸзқҖгҖҠж•°жҚ®е®үе…Ёжі•гҖӢгҖҠдёӘдәәдҝЎжҒҜдҝқжҠӨжі•гҖӢзҡ„йўҒеёғж–ҪиЎҢпјҢеңЁй«ҳеәҰејәи°ғж•°жҚ®е®үе…Ёзҡ„еүҚжҸҗдёӢпјҢйҡҗз§Ғи®Ўз®—еҸҜд»Ҙе®һзҺ°ж•°жҚ®вҖңеҸҜз”ЁдёҚеҸҜи§ҒвҖқпјҢе°Өе…¶йҖӮеҗҲйҮ‘иһҚжңәжһ„ж— жі•е…¬ејҖиҮӘиә«ж•°жҚ®еҚҙеҜ№еӨ–йғЁж•°жҚ®жңүзқҖиҫғејәйңҖжұӮзҡ„еә”з”ЁеңәжҷҜгҖӮйҡҗз§Ғи®Ўз®—иҮіе°‘еҢ…еҗ«дёүз§Қж ёеҝғжҠҖжңҜпјҢеҚіеӨҡж–№е®үе…Ёи®Ўз®—гҖҒиҒ”йӮҰеӯҰд№ дёҺеҸҜдҝЎжү§иЎҢзҺҜеўғпјҢеҗ„йЎ№жҠҖжңҜеңЁеҸ‘еұ•иҝҮзЁӢдёӯдёҚж–ӯдәӨеҸүиһҚеҗҲпјҢе…ұеҗҢеҪўжҲҗйҡҗз§Ғи®Ўз®—з”ҹжҖҒгҖӮеӣ жӯӨпјҢеҮЎжҳҜеңЁеӨҡж–№еҸӮдёҺзҡ„ж•°жҚ®е…ұдә«дёҺи®Ўз®—дёӯдҝқйҡңж•°жҚ®е®үе…Ёзҡ„ж•°жҚ®жүӢж®өеқҮеҸҜи§Ҷдёәйҡҗз§Ғи®Ўз®—иҢғеӣҙгҖӮ

зӣ®еүҚпјҢеӣҝдәҺеӨҡж–№еҠ е…Ҙзҡ„йҡҗз§Ғи®Ўз®—еңЁжҲҗжң¬д»ҳеҮәгҖҒ收зӣҠеҲҶй…ҚдёҺж•°жҚ®е®үе…Ёд»Қеӯҳеҫ…и§ЈйҡҫйўҳпјҢйҡҗз§Ғи®Ўз®—зҡ„е®һж–Ҫд»…йӣ¶ж•ЈиҗҪең°гҖӮиҫғдёәд»ЈиЎЁжҖ§зҡ„жҹҗеӣҪжңү银иЎҢеңЁ2022е№ҙиҙўжҠҘдёӯе·ІжҳҺзЎ®иЎЁзӨәпјҢе·Із»ҸиҗҪең°дјҒдёҡзә§йҡҗз§Ғи®Ўз®—е№іеҸ°пјҢдё”йӘҢиҜҒдёҺ第дёүж–№е№іеҸ°дә’иҒ”дә’йҖҡгҖӮжңӘжқҘпјҢйҡҸзқҖж•°жҚ®дҝқжҠӨеҲ¶еәҰзҡ„иҝӣдёҖжӯҘиҗҪе®һпјҢд»ҘеҸҠйҮ‘иһҚжңәжһ„еҜ№еӨ–йғЁж•°жҚ®зҡ„жӣҙеӨ§йңҖжұӮпјҢйҡҗз§Ғи®Ўз®—зҡ„еӨ§и§„жЁЎеә”з”ЁжҲ–е°Ҷе®һзҺ°гҖӮ

дәҢжҳҜз”ҹжҲҗејҸдәәе·ҘжҷәиғҪеӨ§жЁЎеһӢеңЁйҮ‘иһҚиЎҢдёҡеҶ…жӯЈејҸиҗҪең°гҖӮз”ҹжҲҗејҸдәәе·ҘжҷәиғҪпјҢжҳҜжҢҮеҹәдәҺз®—жі•гҖҒжЁЎеһӢгҖҒ规еҲҷз”ҹжҲҗж–Үжң¬гҖҒеӣҫзүҮгҖҒеЈ°йҹігҖҒи§Ҷйў‘гҖҒд»Јз ҒзӯүеҶ…е®№зҡ„жҠҖжңҜгҖӮиҝ‘жңҹз”ҹжҲҗејҸдәәе·ҘжҷәиғҪзғӯжҪ®иө·дәҺ2022е№ҙжң«з”ұзҫҺеӣҪдәәе·ҘжҷәиғҪдјҒдёҡOpenAIжҺЁеҮәзҡ„ChatGPTпјҲChat Generative Pre-trained TransformerпјүпјҢжҳҜдёҖз§Қз”ұдәәе·ҘжҷәиғҪй©ұеҠЁзҡ„иҮӘ然иҜӯиЁҖеӨ„зҗҶе·Ҙе…·пјҢдё»иҰҒеҹәдәҺзҘһз»ҸзҪ‘з»ңдёӯзҡ„Transformerжһ¶жһ„дёҺжіЁж„ҸеҠӣпјҲAttentionпјүжңәеҲ¶пјҲVaswani, et. alпјҢ2017пјүгҖӮ

з”ҹжҲҗејҸдәәе·ҘжҷәиғҪе°ҶжҲҗдёәжңӘжқҘ银иЎҢж•°еӯ—еҢ–з»ҸиҗҘж°ҙе№іжҢҒз»ӯжҸҗй«ҳзҡ„йҮҚиҰҒжҠҖжңҜйўҶеҹҹгҖӮйҮ‘иһҚдёҡжӢҘжңүжө·йҮҸж•°жҚ®пјҢжҳҜйқһеёёйҖӮеҗҲз”ҹжҲҗејҸеӨ§жЁЎеһӢзҡ„еә”з”ЁйўҶеҹҹгҖӮ2023е№ҙд»ҘжқҘпјҢе·ІжңүеӨҡ家еӣҪеҶ…银иЎҢжҺўзҙўз”ҹжҲҗејҸдәәе·ҘжҷәиғҪеңЁй“¶иЎҢдёӯзҡ„еә”з”ЁпјҢдҪҶд»ҚеӨ„дәҺйӣҸеҪўйҳ¶ж®өгҖӮжҹҗеӣҪжңү银иЎҢд»ҺйҖҡз”ЁиғҪеҠӣгҖҒе®үе…ЁеҗҲ规гҖҒйҮ‘иһҚйңҖжұӮдёүж–№йқўдёәеҮәеҸ‘зӮ№пјҢи®ҫи®ЎдәҶйҮ‘иһҚиЎҢдёҡзҡ„еӨ§жЁЎеһӢиғҪеҠӣдҪ“зі»гҖӮйҮҮз”Ёдәәе·ҘиҜ„д»·е’ҢиҮӘеҠЁиҜ„д»·зӣёз»“еҗҲзҡ„ж–№ејҸпјҢеҲҶеҲ«еҜ№йҮ‘иһҚеӨ§жЁЎеһӢзҡ„йҖҡз”ЁиғҪеҠӣе’ҢйҮ‘иһҚйўҶеҹҹиғҪеҠӣиҝӣиЎҢеҲҶйЎ№иҜ„дј°гҖӮ

дёүжҳҜж•°еӯ—е‘ҳе·Ҙзҡ„жү№йҮҸйғЁзҪІгҖӮйәҰиӮҜй”ЎеңЁ2021е№ҙе°қиҜ•з»ҷеҮәж•°еӯ—е‘ҳе·Ҙе®ҡд№үпјҢе…·дҪ“жҢҮжү“з ҙдәәдёҺжңәеҷЁиҫ№з•ҢпјҢд»Ҙж•°еӯ—еҢ–жҠҖжңҜиөӢдәҲвҖңжҙ»еҠӣвҖқзҡ„第еӣӣз§ҚдјҒдёҡз”Ёе·ҘжЁЎејҸгҖӮж•°еӯ—е‘ҳе·Ҙзҡ„жң¬иҙЁдёәеҹәдәҺжөҒзЁӢиҮӘеҠЁеҢ–зҡ„иҪҜ件жңҚеҠЎпјҢеҸҜд»Ҙд»ҺдәӢд»Һжү№йҮҸгҖҒйҮҚеӨҚзҡ„е·ҘдҪңпјҢе…ёеһӢеңәжҷҜдёәе®ўжңҚгҖӮIDCеңЁгҖҠ银иЎҢж•°еӯ—科жҠҖдә”еӨ§и¶ӢеҠҝгҖӢдёӯйў„жөӢпјҢеҲ°2025е№ҙпјҢи¶…иҝҮ80%зҡ„银иЎҢйғҪе°ҶйғЁзҪІж•°еӯ—е‘ҳе·ҘпјҢжүҝжӢ…90%зҡ„е®ўжңҚе’ҢзҗҶиҙўе’ЁиҜўжңҚеҠЎгҖӮеә”еҪ“жҢҮеҮәзҡ„жҳҜпјҢжҷәиғҪжҠ•йЎҫд№ҹжҳҜж•°еӯ—е‘ҳе·Ҙзҡ„еә”з”ЁеңәжҷҜд№ӢдёҖпјҢеҹәдәҺз®—жі•иҝӣиЎҢзҡ„жҷәиғҪеҢ–гҖҒиҮӘеҠЁеҢ–жҠ•иө„дҫҝжҳҜдёҖз§ҚвҖңж•°еӯ—жҠ•иө„йЎҫй—®вҖқгҖӮжҚ®еӘ’дҪ“жҠҘйҒ“пјҢж‘©ж №еЈ«дё№еҲ©е·ІеңЁиҙўеҜҢз®ЎзҗҶеңәжҷҜдёӢеј•е…ҘChatGPT4.0гҖӮ

еҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢз”ҹжҲҗејҸдәәе·ҘжҷәиғҪзҡ„еҮәзҺ°е°ҶиөӢдәҲж•°еӯ—е‘ҳе·ҘжӣҙеӨ§зҡ„жғіиұЎз©әй—ҙпјҢе…¶жҲ–е°ҶдёҚеұҖйҷҗдәҺжөҒзЁӢиҮӘеҠЁеҢ–зҡ„жңҚеҠЎпјҢж•°еӯ—е‘ҳе·Ҙе°Ҷе…·жңүжӣҙејәзҡ„еҲӣйҖ жҖ§пјҢеҸҜд»ҘеңЁиө„ж–ҷжҗңзҙўгҖҒд»Јз Ғзј–еҶҷгҖҒиҙўеҠЎеҲҶжһҗзӯүйўҶеҹҹжҸҗй«ҳдјҒдёҡз”ҹдә§еҠӣгҖӮ

еә”еҪ“е…іжіЁзҡ„жҳҜпјҢз®—еҠӣжҳҜеҲ¶зәҰйҮ‘иһҚ科жҠҖе№ҝжіӣеә”з”Ёзҡ„жҪңеңЁжЎҺжўҸгҖӮдёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«йҷҲйІёеңЁ2023е№ҙвҖңдёҖеёҰдёҖи·ҜеӣҪйҷ…е•ҶеҚҸдјҡеӨ§дјҡвҖқдәәе·ҘжҷәиғҪдә§дёҡеҸ‘еұ•и®әеқӣдёҠжҢҮеҮәпјҢеӨ§ж•°жҚ®гҖҒз®—жі•гҖҒз®—еҠӣжҳҜдәәе·ҘжҷәиғҪдёүеӨ§ж ёеҝғиҰҒзҙ пјҢз®—еҠӣжҳҜдәәе·ҘжҷәиғҪеҸ‘еұ•зҡ„жҠҖжңҜдҝқиҜҒпјҢжҳҜдәәе·ҘжҷәиғҪеҸ‘еұ•зҡ„еҠЁеҠӣе’Ңеј•ж“ҺгҖӮеҜ№дәҺйҮ‘иһҚжңәжһ„жқҘиҜҙпјҢдёәдәҶж”ҜжҢҒеҲҶеёғејҸжһ¶жһ„гҖҒеӨ§ж•°жҚ®гҖҒдәәе·ҘжҷәиғҪзӯүйҮ‘иһҚ科жҠҖзҡ„иҝҗз”ЁпјҢеҪ“еүҚе·ІеҲқжӯҘе…·еӨҮзӣёеә”зҡ„з®—еҠӣеҹәзЎҖгҖӮдҪҶеҜ№дәҺз”ҹжҲҗејҸдәәе·ҘжҷәиғҪзҡ„и®ӯз»ғжқҘиҜҙпјҢйҮ‘иһҚжңәжһ„зҡ„з®—еҠӣеӮЁеӨҮиҝңиҝңдёҚи¶іпјҢиҖҢйүҙдәҺеҸ‘еұ•з®—еҠӣдёӯеҝғзҡ„е·ЁеӨ§жҲҗжң¬д»ҘеҸҠйҮ‘иһҚжңәжһ„иҗҪең°з”ҹжҲҗејҸдәәе·ҘжҷәиғҪеӨҡйҮҮз”ЁеӨ–йғЁйҮҮиҙӯеӨ§жЁЎеһӢзҡ„жғ…еҶөпјҢжңӘжқҘйҮ‘иһҚжңәжһ„зҡ„з®—еҠӣе»әи®ҫеә”д»Ҙж»Ўи¶іеӨ§жЁЎеһӢзҡ„з§ҒжңүеҢ–и®ӯз»ғиҗҪең°дёәзӣ®ж ҮгҖӮ

2.3 ж•°еӯ—еҢ–дёҡеҠЎжЁЎејҸзҡ„е…ЁйқўеҲӣж–°

ж•°еӯ—йҮ‘иһҚзҡ„зӢӯд№үеҶ…ж¶өпјҢеә”еҪ“дёәйҮ‘иһҚдёҡж•°еӯ—еҢ–иҪ¬еһӢжүҖеёҰжқҘзҡ„йҮ‘иһҚдёҡеҠЎжЁЎејҸзҡ„е…ЁйқўеҲӣж–°гҖӮжӯЈеҰӮжҲ‘们жӯӨеүҚеңЁ2023е№ҙ7жңҲ31ж—ҘеҸ‘еёғзҡ„гҖҠж•°еӯ—з»ҸжөҺпјҡе®ҡд№үдёҺ规模гҖӢжҠҘе‘ҠдёӯжүҖиЁҖпјҢе№ҝд№үзҡ„ж•°еӯ—з»ҸжөҺеҢ…жӢ¬ж•°еӯ—дә§дёҡеҢ–е’Ңдә§дёҡж•°еӯ—еҢ–дёӨдёӘйғЁеҲҶпјҢе…¶дёӯж•°еӯ—дә§дёҡеҢ–жҢҮзҡ„жҳҜз”өеӯҗдҝЎжҒҜеҲ¶йҖ дёҡгҖҒдә’иҒ”зҪ‘иЎҢдёҡзӯүзӢӯд№үж•°еӯ—з»ҸжөҺиҢғз•ҙпјҢдә§дёҡж•°еӯ—еҢ–еҲҷжҢҮзҡ„жҳҜеҗ„дёӘдә§дёҡеә”з”Ёж•°еӯ—жҠҖжңҜжүҖеёҰжқҘзҡ„дә§еҮәеўһеҠ е’Ңж•ҲзҺҮжҸҗеҚҮйғЁеҲҶгҖӮе…·дҪ“еҲ°йҮ‘иһҚиЎҢдёҡжқҘиҜҙпјҢдә§дёҡж•°еӯ—еҢ–дҪңз”Ёзҡ„дё»иҰҒжңәеҲ¶дёәвҖңдёҡеҠЎз»ҸиҗҘз®ЎзҗҶзҡ„ж•°еӯ—еҢ–вҖқпјҢиЎЁзҺ°дёәдёҡеҠЎзәҝдёҠеҢ–дёҺз»ҸиҗҘжҷәиғҪеҢ–гҖӮ

дёҖж–№йқўпјҢйҮ‘иһҚжңәжһ„дёҡеҠЎзәҝдёҠеҢ–жҳҜж•°еӯ—еҢ–иҪ¬еһӢзҡ„иЎЁеҫҒгҖӮдјҙйҡҸзқҖж•°еӯ—з»ҸжөҺж—¶д»Јзҡ„еҲ°жқҘпјҢдјҒдёҡж•°еӯ—еҢ–иҪ¬еһӢзҡ„дёҚж–ӯж·ұе…Ҙд»ҘеҸҠеұ…ж°‘з”ҹжҙ»зҡ„зәҝдёҠеҢ–зЁӢеәҰдёҚж–ӯеҠ ж·ұпјҢзӣёе…ідё»дҪ“йҖҡиҝҮзәҝдёҠжё йҒ“иҺ·еҫ—йҮ‘иһҚжңҚеҠЎзҡ„йңҖжұӮд№ҹдёҚж–ӯдёҠеҚҮпјҢйҮ‘иһҚжңәжһ„дёҡеҠЎзәҝдёҠеҢ–жҳҜеӨ§еҠҝжүҖи¶ӢгҖӮ2011е№ҙ5жңҲпјҢйҡҸзқҖж”Ҝд»ҳе®қиҺ·еҫ—дәә民银иЎҢйўҒеҸ‘зҡ„еӣҪеҶ…第дёҖеј з¬¬дёүж–№ж”Ҝд»ҳзүҢз…§пјҢеңЁзәҝж”Ҝд»ҳдёҺ移еҠЁж”Ҝд»ҳеңЁжҲ‘еӣҪжӯЈејҸе…ҙиө·гҖӮж–°еҶ з–«жғ…жңҹй—ҙпјҢж•°еӯ—з»ҸжөҺпјҲж•°еӯ—дә§дёҡеҢ–дёҺдә§дёҡж•°еӯ—еҢ–пјүдҪ“зҺ°еҮәдәҶејәеӨ§зҡ„з»ҸжөҺйҹ§жҖ§пјҢиҖҢйҮ‘иһҚдёҡеҠЎзҡ„зәҝдёҠеҢ–дёәз–«жғ…жңҹй—ҙж•°еӯ—з»ҸжөҺзҡ„еҸ‘еұ•жҸҗдҫӣдәҶдҝқйҡңгҖӮ2022е№ҙ4жңҲ18ж—ҘпјҢдәә民银иЎҢдёҺеӨ–жұҮеұҖеҸ‘еёғгҖҠе…ідәҺеҒҡеҘҪз–«жғ…йҳІжҺ§е’Ңз»ҸжөҺзӨҫдјҡеҸ‘еұ•йҮ‘иһҚжңҚеҠЎзҡ„йҖҡзҹҘгҖӢпјҢе…¶дёӯеӨҡж¬ЎжҸҗеҮәйҮ‘иһҚдёҡеҠЎзәҝдёҠеҢ–д»ҘдҫҝеҲ©йҮ‘иһҚж¶Ҳиҙ№иҖ…зәҝдёҠе’ЁиҜўдёҺжҠ•иҜүгҖҒдёӯе°ҸдјҒдёҡзәҝдёҠиһҚиө„дёҺеҸ‘еҖәзӯүгҖӮ

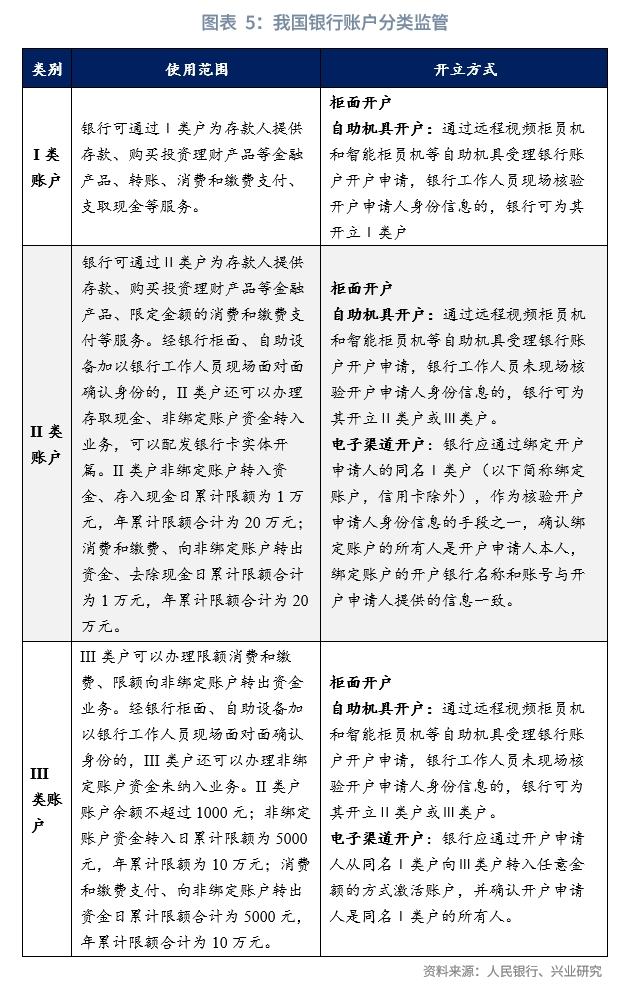

иҝ‘е№ҙжқҘпјҢжҲ‘еӣҪйҮ‘иһҚжңәжһ„йҖҡиҝҮ科жҠҖиөӢиғҪж•°еӯ—еҢ–иҪ¬еһӢпјҢдёҚж–ӯйҷҚдҪҺйҮ‘иһҚжңҚеҠЎжҲҗжң¬пјҢжү©еӨ§йҮ‘иһҚжңҚеҠЎиҰҶзӣ–йқўпјҢж·ұеҢ–йҮ‘иһҚжңҚеҠЎжё—йҖҸзҺҮпјҢжҸҗеҚҮиҮӘиә«зҡ„иҝҗиҗҘж•ҲзҺҮе’ҢжңҚеҠЎиғҪеҠӣпјҢжңүж•ҲиҗҪе®һдәҶйҮ‘иһҚжңҚеҠЎе®һдҪ“з»ҸжөҺзҡ„еӣҪ家йҮҚеӨ§жҲҳз•ҘгҖӮ2023е№ҙ9жңҲ8ж—ҘпјҢIDCеҸ‘еёғгҖҠ银иЎҢж•°еӯ—科жҠҖдә”еӨ§и¶ӢеҠҝгҖӢжҠҘе‘ҠпјҢж №жҚ®е…¶ж•°жҚ®жҳҫзӨәпјҢжҲ‘еӣҪ银иЎҢдёҡ90%д»ҘдёҠзҡ„дёҡеҠЎе·Іе®һзҺ°зәҝдёҠеҢ–пјӣжҲӘиҮі2023е№ҙ6жңҲеә•пјҢжҲ‘еӣҪжүӢжңә银иЎҢAPPжңҲжҙ»з”ЁжҲ·ж•°иҫҫеҲ°5.1дәҝгҖӮеҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢжҲ‘еӣҪйғЁеҲҶйҮ‘иһҚжңәжһ„дёҡеҠЎзәҝдёҠеҢ–д»ҚеӯҳдјҳеҢ–з©әй—ҙгҖӮд»ҘиҝңзЁӢејҖжҲ·дёәдҫӢпјҢж–°еҠ еқЎгҖҒеҚ°еәҰе°јиҘҝдәҡзӯүеӣҪ家зҡ„ж•°еӯ—银иЎҢе·Із»Ҹж”ҜжҢҒеҢ…жӢ¬е®һеҗҚж ёйӘҢдёҺиҝңзЁӢејҖжҲ·еңЁеҶ…зҡ„дёҡеҠЎжөҒзЁӢе…ЁзәҝдёҠеҢ–пјҢиҖҢж №жҚ®еҪ“еүҚжҲ‘еӣҪзҡ„зӣ‘管规е®ҡпјҢдёӘдәәеңЁй“¶иЎҢејҖз«Ӣзҡ„дёҖзұ»иҙҰжҲ·еҝ…йЎ»еңЁй“¶иЎҢжҹңеҸ°зҺ°еңәе®Ўж ёејҖз«ӢпјҢеҜ№дәҺдё»иҰҒйҖҡиҝҮдә’иҒ”зҪ‘еұ•дёҡзҡ„银иЎҢеҫҖеҫҖеҸӘиғҪеңЁзәҝдёҠејҖз«ӢдәҢзұ»гҖҒдёүзұ»иҙҰжҲ·гҖӮеҸҲеҰӮдә’иҒ”зҪ‘иҙ·ж¬ҫдёҡеҠЎпјҢзӣ®еүҚеҸӘжңүе°Ҹйўқе’Ңж»Ўи¶ізү№е®ҡжқЎд»¶зҡ„жүҚиғҪе…ҚйҷӨйқўзӯҫйқўи°ҲиҰҒжұӮпјҢеӨ§йғЁеҲҶиҙ·ж¬ҫд»ҚйңҖзәҝдёӢеҠһзҗҶгҖӮ

еҸҰдёҖж–№йқўпјҢйҮ‘иһҚжңәжһ„з»ҸиҗҘжҷәиғҪеҢ–жҳҜж•°еӯ—еҢ–иҪ¬еһӢзҡ„еҶ…еңЁгҖӮйҮ‘иһҚжңәжһ„еҜ№еӨ–зҡ„дёҡеҠЎзәҝдёҠеҢ–йңҖиҰҒеҶ…еңЁз»ҸиҗҘжҷәиғҪеҢ–зҡ„ж”Ҝж’‘гҖӮдёҖжҳҜдә§е“Ғзҡ„ж•°еӯ—еҢ–пјҢдёәдәҶеә”еҜ№ж„ҲеҸ‘йў‘з№Ғзҡ„зәҝдёҠдёҡеҠЎйңҖжұӮпјҢдҫӢеҰӮдёӯе°ҸдјҒдёҡзҡ„зәҝдёҠиһҚиө„гҖҒйӣ¶е”®е®ўжҲ·зҡ„еңЁзәҝдҝЎз”Ёиҙ·ж¬ҫе®Ўжү№зӯүдёҡеҠЎпјҢ银иЎҢйңҖиҰҒжҸҗй«ҳеҶ…йғЁжөҒзЁӢзҡ„ж•ҲзҺҮпјҢиҝҷйңҖиҰҒд»Һж•°жҚ®гҖҒеҲ°жөҒзЁӢгҖҒеҶҚеҲ°дә§е“ҒеұӮйқўзҡ„ж•°еӯ—еҢ–дҪңдёәж”Ҝж’‘гҖӮдәҢжҳҜеҶізӯ–зҡ„жҷәиғҪеҢ–пјҢ银иЎҢзӘҒз ҙдј з»ҹзҡ„еҶізӯ–жЁЎејҸпјҢдҫқжүҳдәҺеӨ§ж•°жҚ®дёҺжЁЎеһӢиҝӣиЎҢжҷәиғҪеҶізӯ–гҖӮжӯӨеүҚпјҢ银иЎҢжӣҙеӨҡзҡ„дҫқиө–дәҺвҖңз –еӨҙвҖқзӯүжҠөиҙЁжҠје“ҒжқҘиЎЎйҮҸе®ўжҲ·зҡ„иө„дҝЎж°ҙе№іе’Ңиҝҳж¬ҫиғҪеҠӣпјӣжңӘжқҘпјҢйҡҸзқҖеҶізӯ–жҷәиғҪеҢ–пјҢ银иЎҢе°ҶеҸҜд»ҘжӣҙеӨҡйҖҡиҝҮеҗ„зұ»жӣҝд»Јж•°жҚ®пјҲAlternative DataпјүеҸҠж•°еӯ—еҢ–зҡ„жЁЎеһӢжқҘжӣҙеҮҶзЎ®зҡ„еҲӨж–ӯе®ўжҲ·зҡ„иө„дҝЎж°ҙе№ігҖӮеҸҚжҳ еҲ°й“¶иЎҢзҡ„з»ҸиҗҘжҢҮж ҮдёӯпјҢе…ёеһӢзҡ„жҢҮж Үе°ұеңЁдәҺдҝЎз”Ёиҙ·ж¬ҫеңЁиҙ·ж¬ҫжҖ»йўқдёӯеҚ жҜ”зҡ„йҖҗе№ҙжҸҗеҚҮгҖӮеңЁжӯӨд№ӢеүҚпјҢдҫқиө–еӨ§ж•°жҚ®зӯүж–№ејҸпјҢ13家全еӣҪжҖ§й“¶иЎҢзҡ„дҝЎз”Ёиҙ·ж¬ҫеҚ жҜ”еқҮеҖјд»Һ2013е№ҙжң«зҡ„24.07%дёҠж¶ЁеҲ°2022е№ҙжң«зҡ„33.50%пјҢдёҚиҝҮд»ҚдёҺеҸ‘иҫҫз»ҸжөҺдҪ“жҺҘиҝ‘50%зҡ„дҝЎз”Ёиҙ·ж¬ҫеҚ жҜ”жңүзқҖдёҖе®ҡе·®и·қгҖӮйҡҸзқҖжңӘжқҘеӨ§ж•°жҚ®иҝҗз”Ёзҡ„еўһеӨҡпјҢжҲ‘еӣҪ银иЎҢдёҡзҡ„дҝЎз”Ёиҙ·ж¬ҫеҚ жҜ”дәҰжңүиҝӣдёҖжӯҘдёҠеҚҮзҡ„з©әй—ҙгҖӮ

еҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢж•°еӯ—дәәж°‘еёҒзҡ„жҺЁе№ҝе’Ңиҝҗз”Ёе°ҶжҳҜйҮ‘иһҚдёҡж•°еӯ—еҢ–иҪ¬еһӢзҡ„еҸҲдёҖйҮҚиҰҒеҘ‘жңәгҖӮ2023е№ҙ10жңҲ12ж—ҘпјҢдёӯеӣҪдәә民银иЎҢеҺҹиЎҢй•ҝе‘Ёе°Ҹе·қ2023дёӯеӣҪпјҲеҢ—дә¬пјүж•°еӯ—йҮ‘иһҚи®әеқӣдёҠеҸ‘иЁҖпјҢжҢҮеҮәвҖңж•°еӯ—иҙ§еёҒе’Ңж”Ҝд»ҳзі»з»ҹеӨ§йҮҸдҪҝз”Ёдә’иҒ”зҪ‘жҠҖжңҜпјҢдә’иҒ”зҪ‘жҠҖжңҜжң¬иә«е’ҢеҚҮзә§жҚўд»Је°ҶеҜ№ж•°еӯ—йҮ‘иһҚе’Ңж•°еӯ—иҙ§еёҒжңүйҮҚиҰҒзҡ„еҪұе“ҚвҖқгҖӮж•°еӯ—дәәж°‘еёҒиҮіе°‘е°ҶеңЁд»ҘдёӢдёӨдёӘж–№йқўеҜ№йҮ‘иһҚжңәжһ„зҡ„ж•°еӯ—еҢ–иҪ¬еһӢдә§з”ҹеҪұе“Қпјҡ

дёҖжҳҜж•°еӯ—дәәж°‘еёҒж”Ҝд»ҳеҚіз»“з®—зҡ„зү№жҖ§е°Ҷз®ҖеҢ–зҺ°еңЁдё»жөҒзҡ„еӣӣж–№жё…з®—жЁЎејҸпјҢиҝӯд»Јжӣҙ新银иЎҢдј з»ҹвҖңеӯҳиҙ·жұҮвҖқдёҡеҠЎдёӯзҡ„вҖңжұҮвҖқиҝҷдёҖйҮҚиҰҒжЁЎеқ—гҖӮеҹәдәҺж•°еӯ—дәәж°‘еёҒзҡ„ж”Ҝд»ҳдёҡеҠЎдёҚеҶҚйңҖиҰҒжё…з®—жңәжһ„пјҢеҸ‘еҚЎиЎҢдёҺ收еҚ•жңәжһ„зҡ„иҙЈд»»д№ҹеҸ‘з”ҹеҸҳеҢ–гҖӮж”Ҝд»ҳж јеұҖйқўдёҙйҮҚжһ„пјҢе•Ҷдёҡ银иЎҢгҖҒ第дёүж–№ж”Ҝд»ҳжңәжһ„гҖҒжё…з®—жңәжһ„йңҖиҰҒеҸҠж—¶и°ғж•ҙзӯ–з•Ҙд»ҘйҖӮеә”ж–°еұҖйқўпјҢжӣҙйңҖиҰҒеҚҮзә§ж•°еӯ—жҠҖжңҜд»ҘжӣҙеҘҪең°ж”ҜжҢҒж•°еӯ—дәәж°‘еёҒзҡ„е№ҝжіӣеә”з”ЁгҖӮ

дәҢжҳҜж•°еӯ—дәәж°‘еёҒжҷәиғҪеҗҲзәҰзҡ„иҝҗз”Ёе°ҶеўһеӨ§йҮ‘иһҚдёҡеҠЎеҲӣж–°з©әй—ҙгҖӮ2023е№ҙ11жңҲ10ж—ҘпјҢж•°з ”жүҖеүҜжүҖй•ҝзӢ„еҲҡ第дә”еұҠжҲҗж–№йҮ‘иһҚ科жҠҖи®әеқӣеҸ‘иЁҖпјҢжҢҮеҮәпјҡвҖңж•°еӯ—дәәж°‘еёҒеҸҜд»ҘйҖҡиҝҮеҠ иҪҪдёҚеҪұе“Қиҙ§еёҒеҠҹиғҪзҡ„жҷәиғҪеҗҲзәҰе®һзҺ°еҸҜзј–зЁӢжҖ§пјҢдҪҝж•°еӯ—дәәж°‘еёҒеңЁзЎ®дҝқе®үе…Ёе’ҢеҗҲ规зҡ„еүҚжҸҗдёӢпјҢж №жҚ®дәӨжҳ“еҸҢж–№е•Ҷе®ҡзҡ„жқЎд»¶и§„еҲҷиҝӣиЎҢиҮӘеҠЁзҡ„ж”Ҝд»ҳдәӨжҳ“пјҢдҝғиҝӣдёҡеҠЎжЁЎејҸеҲӣж–°гҖӮвҖқжҷәиғҪеҗҲзәҰеңЁйў„д»ҳиҙ№з®ЎзҗҶгҖҒе®ҡеҗ‘ж”Ҝд»ҳгҖҒиҙўж”ҝиЎҘиҙҙгҖҒз§‘з ”з»Ҹиҙ№гҖҒзІҫеҮҶжү¶иҙ«гҖҒиҗҘй”Җйӣ¶е”®зӯүеңәжҷҜе…·жңүжһҒеӨ§зҡ„еҲӣж–°жҪңеҠӣгҖӮжҲ‘们жӯӨеүҚеңЁ9жңҲ17ж—ҘеҸ‘еёғзҡ„жҠҘе‘ҠгҖҠж•°еӯ—дәәж°‘еёҒдёҺзўіиҙҰжҲ·иһҚеҗҲеҸ‘еұ•ж„Ҹд№үйҮҚеӨ§гҖӢдёӯжҸҗеҮәпјҢж•°еӯ—дәәж°‘еёҒе’ҢзўіиҙҰжҲ·дҪ“зі»иһҚеҗҲзҡ„ж ёеҝғдјҳеҠҝе’ҢжҪңеҠӣеңЁдәҺжҺЁеҠЁжҷәиғҪеҗҲзәҰеңЁз»ҝиүІйҮ‘иһҚдёҡеҠЎйўҶеҹҹзҡ„еә”з”ЁгҖӮ

еә”еҪ“жҢҮеҮәзҡ„жҳҜпјҢж•°еӯ—йҮ‘иһҚжүҖеҢ…еҗ«зҡ„ж•°еӯ—еҢ–иҪ¬еһӢдёҚд»…жҳҜйҮ‘иһҚжңәжһ„зҡ„ж•°еӯ—еҢ–иҪ¬еһӢпјҢд№ҹеҢ…еҗ«дәҶйҮ‘иһҚзӣ‘з®Ўжңәжһ„ж•°еӯ—еҢ–зӣ‘з®ЎиғҪеҠӣзҡ„жҸҗеҚҮгҖӮ2023е№ҙ11жңҲ9ж—ҘпјҢиҜҒзӣ‘дјҡеүҜдё»еёӯжқҺи¶…еңЁ2023йҮ‘иһҚиЎ—и®әеқӣе№ҙдјҡдёҠиЎЁзӨәпјҢиҰҒиҝӣдёҖжӯҘжҸҗеҚҮж•°еӯ—еҢ–зӣ‘з®ЎиғҪеҠӣпјҢиҰҒеӨ§еҠӣеҠ ејәзӣ‘管科жҠҖе»әи®ҫпјҢе®Ңе–„ж¶үиө„жң¬еёӮеңәзӣ‘з®Ўж•°жҚ®е’Ңжү§жі•дҝЎжҒҜе…ұдә«жңәеҲ¶пјҢе»әз«ӢиҰҶзӣ–иӮЎзҘЁеёӮеңәгҖҒеҖәеҲёеёӮеңәгҖҒжңҹиҙ§еёӮеңәд»ҘеҸҠеңәеӨ–еёӮеңәзҡ„иө„жң¬еёӮеңәжҷәж…§зӣ‘з®Ўе№іеҸ°пјҢдёҚж–ӯеўһејәеҜ№еҗ„з§Қиҝқжі•иЎҢдёәе’ҢйЈҺйҷ©зҡ„зӣ‘жөӢйў„иӯҰиғҪеҠӣпјҢдёәзӣ‘з®ЎеұҘиҒҢжҸҗдҫӣжӣҙеҠ жңүеҠӣж”Ҝж’‘гҖӮ

|  й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө

еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ

ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең°

д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең° з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ

з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ