马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

еҪӯж–Үз”ҹ(дёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣеүҜзҗҶдәӢй•ҝ,е…үеӨ§иҜҒеҲёе…ЁзҗғйҰ–еёӯз»ҸжөҺеӯҰ家) д»Һ2018е№ҙзҡ„зҙ§зј©еҲ°2019е№ҙзҡ„ж”ҫжқҫпјҢд»ҘзҫҺиҒ”еӮЁдёәд»ЈиЎЁзҡ„иҙ§еёҒж”ҝзӯ–иҪ¬еҗ‘и¶…еҮәеӨ§йғЁеҲҶдәәзҡ„йў„жңҹпјҢе…ЁзҗғдҪҺеҲ©зҺҮз”ҡиҮіиҙҹеҲ©зҺҮеҶҚж¬ЎжҲҗдёәйҮ‘иһҚеёӮеңәзҡ„з„ҰзӮ№гҖӮзҫҺеӣҪ30е№ҙжңҹеӣҪеҖә收зӣҠзҺҮеңЁ2019е№ҙ8жңҲйҷҚеҲ°2%д»ҘдёӢпјҢжҳҜжңүи®°еҪ•д»ҘжқҘ第дёҖж¬ЎгҖӮе…ЁзҗғиҙҹеҲ©зҺҮеҖәеҲёдҪҷйўқжҖ»йҮҸиҫҫеҲ°16дёҮдәҝзҫҺе…ғпјҢе…ЁзҗғзәҰдёүеҲҶд№ӢдёҖзҡ„дё»жқғеҖәеҠЎеӯҳйҮҸзҡ„收зӣҠзҺҮдёәиҙҹгҖӮдё№йәҰзҡ„第дёүеӨ§й“¶иЎҢжҸҗдҫӣеҲ©зҺҮдёә-0.5%зҡ„10е№ҙжңҹжҲҝиҙ·пјҢеҸҰдёҖ家银иЎҢеҲҷжҸҗдҫӣйӣ¶еҲ©зҺҮ20е№ҙжңҹжҲҝиҙ·гҖӮжң¬ж–Үе°ұе…ЁзҗғдҪҺеҲ©зҺҮзҺҜеўғзҡ„жәҗеӨҙе’Ңе®Ҹи§Ӯж”ҝзӯ–еҗ«д№үжҸҗеҮәдёҖдәӣжҖқиҖғгҖӮ

иҙҹеҲ©зҺҮжҢ‘жҲҳд»Җд№Ҳпјҹ

дёҖе№ҙдёҖеәҰзҡ„дёӯеӨ®й“¶иЎҢж”ҝзӯ–еҲ¶е®ҡиҖ…иҒҡдјҡдёҠе‘ЁеңЁжқ°е…ӢйҖҠйңҚе°”дёҫиЎҢпјҢд»Ҡе№ҙзҡ„з ”и®Ёдё»йўҳжҳҜиҙ§еёҒж”ҝзӯ–зҡ„жҢ‘жҲҳгҖӮеңЁзҹӯжңҹеҲ©зҺҮе·Із»ҸеҫҲдҪҺз”ҡиҮіиҙҹеҖјзҡ„зҺҜеўғдёӢиҙ§еёҒе®Ҫжқҫзҡ„з©әй—ҙжңүеӨҡеӨ§гҖҒиғҪиө°еӨҡиҝңпјҹиҝҷж¶үеҸҠеҰӮдҪ•зҗҶи§Јиҙ§еёҒж”ҝзӯ–жЎҶжһ¶йқўдёҙзҡ„жҢ‘жҲҳгҖӮ

иҝҮеҺ»40е№ҙдё»жөҒиҙ§еёҒж”ҝзӯ–жЎҶжһ¶жңүдёүдёӘзү№еҫҒгҖӮ

第дёҖгҖҒд»ҘжҺ§еҲ¶йҖҡиғҖпјҲCPIдёҠж¶ЁзҺҮпјүдёәдё»иҰҒзӣ®ж ҮпјҢдёҚе°‘еӨ®иЎҢе®һиЎҢйҖҡиғҖзӣ®ж ҮзӣҜдҪҸеҲ¶пјҲinflation targetingпјүпјҢж”ҝеәңз»ҷеӨ®иЎҢдёҖдёӘжҳҺзЎ®зӣ®ж ҮпјҢжҠҠйҖҡиғҖжҺ§еҲ¶еңЁдҪҺж°ҙе№іпјҢеҗҢж—¶з»ҷдәҲеӨ®иЎҢиҙ§еёҒж”ҝзӯ–ж“ҚдҪңзҡ„зӢ¬з«ӢжҖ§гҖӮ

第дәҢгҖҒиҙ§еёҒдёҺйҮ‘иһҚиҒ”зі»еңЁдёҖиө·пјҢдҪҶдёҺиҙўж”ҝеҲҶејҖгҖӮйҮ‘иһҚиҮӘз”ұеҢ–дҪҝеҫ—银иЎҢдҝЎиҙ·жҲҗдёәиҙ§еёҒеўһй•ҝзҡ„дё»иҰҒжқҘжәҗпјҢиҙўж”ҝеҲҷжіЁйҮҚе®Ўж…Һе’Ң收ж”Ҝе№іиЎЎпјҢдё»жөҒжҖқз»ҙејәи°ғеҢәеҲҶиҙўж”ҝдёҺиҙ§еёҒпјҲеҢ…жӢ¬еӨ®иЎҢдёҺйҮ‘иһҚпјүпјҢиҖҢдёҚжҳҜиҙ§еёҒпјҲеҢ…жӢ¬еӨ®иЎҢдёҺиҙўж”ҝпјүдёҺйҮ‘иһҚгҖӮ

第дёүгҖҒд»Һж•°йҮҸеһӢпјҲиҙ§еёҒдҝЎиҙ·жҖ»йҮҸпјүи°ғжҺ§иҪ¬еҸҳдёәд»·ж јпјҲеҲ©зҺҮпјүеһӢи°ғжҺ§гҖӮеӨ®иЎҢи°ғжҺ§зҹӯжңҹеҲ©зҺҮпјҢйҖҡиҝҮеёӮеңәеҘ—еҲ©дј еҜјеҲ°дёӯй•ҝжңҹеҲ©зҺҮгҖҒиө„дә§д»·ж јгҖҒ银иЎҢдҝЎиҙ·зӯүпјҢиҝӣиҖҢеҪұе“ҚжҖ»йңҖжұӮе’Ңзү©д»·гҖӮе…ёеһӢзҡ„дҫӢеӯҗжҳҜжі°еӢ’规еҲҷпјҲTaylor ruleпјүпјҢж”ҝзӯ–еҲ©зҺҮпјҲиҒ”йӮҰеҹәйҮ‘зӣ®ж ҮеҲ©зҺҮпјүе’ҢйҖҡиғҖйў„жңҹд»ҘеҸҠдә§еҮәзјәеҸЈпјҲзҹӯжңҹеҸ–еҶідәҺз»ҸжөҺеўһй•ҝпјүзӣҙжҺҘжҢӮй’©гҖӮжө®еҠЁжұҮзҺҮеҲ¶йҖҗжёҗжҲҗдёәдё»жөҒпјҢдё»жөҒжҖқз»ҙи®Өдёәз”ұеёӮеңәдҫӣжұӮеҶіе®ҡзҡ„жұҮзҺҮеҸҜд»ҘйҒҝе…ҚеӣҪйҷ…收ж”ҜжҢҒз»ӯзҡ„еӨұиЎЎгҖӮ

ж–°е…ҙеёӮеңәеңЁеҫҲеӨҡж–№йқўеҖҹйүҙдәҶеҸ‘иҫҫеӣҪ家зҡ„жЁЎејҸе’Ңз»ҸйӘҢгҖӮеңЁдёӯеӣҪпјҢиҷҪ然иҙ§еёҒж”ҝзӯ–жңүеӨҡйҮҚзӣ®ж ҮпјҢдҪҶеңЁе®һйҷ…ж“ҚдҪңдёӯжҺ§еҲ¶йҖҡиғҖжҳҜдёҖдёӘзЎ¬зәҰжқҹпјҢеңЁеҲ©зҺҮеёӮеңәеҢ–зҡ„иҝҮзЁӢдёӯпјҢеҲ©зҺҮеңЁж”ҝзӯ–ж“ҚдҪңе’Ңдј еҜјдёӯзҡ„дҪңз”ЁйҖҗжёҗеўһеҠ гҖӮж–°е…ҙеёӮеңәжұҮзҺҮзҒөжҙ»жҖ§еўһеҠ пјҢдҪҶеӨ§йғЁеҲҶд»ҚжҳҜжңүз®ЎзҗҶзҡ„жө®еҠЁжұҮзҺҮеҲ¶гҖӮ

е…ЁзҗғйҮ‘иһҚеҚұжңәеёҰжқҘеҜ№дёҠиҝ°жЎҶжһ¶зҡ„еҸҚжҖқдёҺеҶІеҮ»пјҢдҪ“зҺ°еңЁеҮ дёӘж–№йқўгҖӮйҰ–е…ҲпјҢдҪҺйҖҡиғҖдёҚдёҖе®ҡж„Ҹе‘ізқҖе®Ҹи§Ӯз»ҸжөҺзЁіе®ҡпјҢйҮ‘иһҚиҮӘз”ұеҢ–еёҰжқҘдҝЎиҙ·иҝҮеәҰжү©еј е’ҢйҮ‘иһҚеҚұжңәпјҢеҠ ејәйҮ‘иһҚзӣ‘з®ЎжҲҗдёәж–°и¶ӢеҠҝпјҢиҙ§еёҒж”ҝзӯ–дёҺе®Ҹи§Ӯе®Ўж…Һзӣ‘з®ЎжҲҗдёәе®Ҹи§Ӯи°ғжҺ§еҸҢж”ҜжҹұгҖӮе…¶ж¬ЎпјҢиҙўж”ҝж”ҝзӯ–дҪңдёәйҖҶе‘Ёжңҹи°ғиҠӮзҡ„е·Ҙе…·еңЁеә”еҜ№йҮ‘иһҚеҚұжңәзҡ„еҶІеҮ»дёӯеҸ‘жҢҘдәҶйҮҚиҰҒдҪңз”ЁгҖӮеҶҚж¬ЎпјҢеҲ©зҺҮйӣ¶дёӢйҷҗжҲҗдёәиҙ§еёҒж”ҝзӯ–жү§иЎҢзҡ„жҺЈиӮҳпјҢеҜјиҮҙйқһ常规иҙ§еёҒе®ҪжқҫеҢ…жӢ¬еӨ®иЎҢзҡ„иҙҹеҲ©зҺҮе’ҢйҮҸеҢ–е®ҪжқҫпјҲиҙӯд№°й•ҝжңҹеӣҪеҖәпјүж”ҝзӯ–гҖӮ

ж–°зҡ„ж”ҝзӯ–жЎҶжһ¶еңЁйҮ‘иһҚеҚұжңәеҗҺзЁіе®ҡз»ҸжөҺж–№йқўеҸ–еҫ—дәҶдёҚй”ҷзҡ„жҲҗж•ҲпјҢдҪҶй•ҝж•ҲжңәеҲ¶зҡ„еҪўжҲҗд»ҚеңЁж‘ёзҙўдёӯгҖӮиҝ‘жңҹзҡ„еҸ‘еұ•жҳҫзӨәвҖңйқһ常规вҖқеҸҜиғҪжӯЈеңЁеҸҳдёәвҖң常规вҖқиҙ§еёҒж”ҝзӯ–пјҢе…ЁзҗғиҢғеӣҙеҶ…дҪҺеҲ©зҺҮе’ҢиҙҹеҲ©зҺҮеҶҚж¬ЎжҲҗдёәзӘҒеҮәй—®йўҳгҖӮеңЁжӯЈеёёжғ…еҶөдёӢпјҢеҲ©зҺҮдёӢйҷҚжңүеҲ©дәҺйҷҚдҪҺиһҚиө„жҲҗжң¬пјҢдҝғиҝӣжҠ•иө„дёҺж¶Ҳиҙ№йңҖжұӮпјҢдҪҶиҙҹеҲ©зҺҮзҡ„蔓延еёҰжқҘдәүи®®пјҢз»ҷиҙ§еёҒж”ҝзӯ–еёҰжқҘжҢ‘жҲҳгҖӮ

дёҖдёӘзӣҙжҺҘзҡ„й—®йўҳжҳҜеҲ©зҺҮйӣ¶дёӢйҷҗжҳҜеҗҰеӯҳеңЁгҖӮжңҖиҝ‘зҫҺиҒ”еӮЁеүҚд»»дё»еёӯж јжһ—ж–ҜжҪҳи®Өдёәйӣ¶еҲ©зҺҮеҸӘжҳҜдёҖдёӘз¬ҰеҸ·пјҢдёҚеӯҳеңЁйӣ¶дёӢйҷҗзҡ„зәҰжқҹгҖӮиҙҹеҲ©зҺҮеј•еҜјзҹӯжңҹеҲ©зҺҮдёӢиЎҢпјҢе…¶еҪұе“Қз»ҸжөҺжҙ»еҠЁзҡ„дј еҜјжңәеҲ¶е’ҢжӯЈеҲ©зҺҮзҺҜеўғдёӢзҡ„жңәеҲ¶жІЎжңүд»Җд№Ҳе·®еҲ«гҖӮдҪҶдёҖдёӘжӢ…еҝғжҳҜйҡҸзқҖиҙҹеҲ©зҺҮзҡ„еўһеҠ пјҢ银иЎҢзҡ„еҲ©е·®дёӢйҷҚпјҢеҸҜиғҪеҜјиҮҙдҝЎиҙ·дҫӣз»ҷеҮҸе°‘пјҢдёҺзЁіеўһй•ҝзҡ„еҲқиЎ·зӣёиҝқиғҢгҖӮеҗҢж—¶пјҢзҺ°йҮ‘йӣ¶еҲ©зҺҮжүҖйҡҗеҗ«зҡ„еҘ—еҲ©жңәдјҡжҳҜеҗҰйҡҸзқҖиҙҹеҲ©зҺҮзҡ„еўһеҠ иҖҢеҸҳжҲҗзҺ°е®һпјҢжңүеҫ…и§ӮеҜҹпјҢеҚідҪҝзӣ‘з®Ўжңәжһ„е’Ң银иЎҢи®ҫзҪ®еӨ§и§„жЁЎжҸҗзҺ°зҡ„йҡңзўҚпјҢз”ұжӯӨеўһеҠ зҡ„дәӨжҳ“жҲҗжң¬д№ҹжҳҜиҙҹйқўеӣ зҙ гҖӮ

жӣҙйҮҚиҰҒзҡ„й—®йўҳжҳҜпјҢеҚідҪҝжҠҖжңҜдёҠдёҚеӯҳеңЁеҲ©зҺҮйӣ¶дёӢйҷҗпјҢиҙ§еёҒж”ҝзӯ–иғҪдёҚиғҪжңүж•ҲзЁіе®ҡз»ҸжөҺпјҹиҙ§еёҒж”ҝзӯ–е·ҘдҪңзҡ„жңәеҲ¶жҳҜеӨ®иЎҢеј•еҜјеёӮеңәеҲ©зҺҮи¶Ӣиҝ‘е…¶и®ӨдёәеҗҲйҖӮзҡ„ж°ҙе№іпјҢеҰӮдҪ•еҲӨж–ӯиҝҷдёӘеҗҲйҖӮеәҰе‘ўпјҹз»ҸжөҺеӯҰжңүдёҖдёӘиҮӘ然еҲ©зҺҮзҡ„жҰӮеҝөпјҢеҚіз»ҸжөҺдҫӣз»ҷдёҺйңҖжұӮиҫҫеҲ°е№іиЎЎж—¶зҡ„еҲ©зҺҮпјҢиҮӘ然еҲ©зҺҮеҸҜд»ҘиҜҙжҳҜеј•еҜјиҙ§еёҒж”ҝзӯ–ж“ҚдҪңзҡ„дёҖдёӘй”ҡгҖӮиҝҷдёӘй”ҡз”ұд»Җд№Ҳеӣ зҙ еҶіе®ҡпјҹиҝҮеҺ»40е№ҙдё»жөҒз»ҸжөҺеӯҰи®Өдёәдёӯй•ҝжңҹжқҘи®Іиҙ§еёҒжҳҜдёӯжҖ§зҡ„пјҢдёҚеҪұе“Қе®һдҪ“иө„жәҗй…ҚзҪ®зҡ„ж•ҲзҺҮпјҢиҮӘ然еҲ©зҺҮз”ұеҹәжң¬йқўеӣ зҙ жҜ”еҰӮдәәеҸЈгҖҒжҠҖжңҜиҝӣжӯҘзӯүеҶіе®ҡпјҢиҙ§еёҒжү©еј еёҰжқҘзҡ„е”ҜдёҖеҚұе®іжҳҜйҖҡиғҖпјҢеҸӘиҰҒйҖҡиғҖдёҚжҳҜй—®йўҳпјҢеӨ®иЎҢеј•еҜјеҲ©зҺҮдёӢиЎҢд»Ҙдҝғиҝӣз»ҸжөҺеўһй•ҝе°ұжҳҜеҗҲзҗҶзҡ„гҖӮ

е…ЁзҗғйҮ‘иһҚеҚұжңәеҗҺдәә们еҸҚжҖқиҙ§еёҒдёӯжҖ§еҒҮи®ҫпјҢиҙ§еёҒеңЁдёӯй•ҝжңҹд№ҹдёҚжҳҜдёӯжҖ§зҡ„пјҢиҙ§еёҒе’ҢйҮ‘иһҚзҡ„жіўеҠЁеҪұе“Қе®һдҪ“иө„жәҗй…ҚзҪ®пјҢиҮӘ然еҲ©зҺҮдёҚд»…еҸ—е®һдҪ“еҹәжң¬йқўй©ұеҠЁпјҢд№ҹеҸ—иҙ§еёҒйҮ‘иһҚзҡ„еҪұе“ҚгҖӮжҢүз…§иҝҷдёӘйҖ»иҫ‘пјҢиҮӘ然еҲ©зҺҮеҜ№иҙ§еёҒж”ҝзӯ–жқҘи®ІдёҚжҳҜеӨ–з”ҹеҸҳйҮҸпјҢеҸҜиғҪеӯҳеңЁдёҖдёӘжғ…еҪўпјҢеӨ®иЎҢеј•еҜјеёӮеңәеҲ©зҺҮдёӢиЎҢеҜјиҮҙиҮӘ然еҲ©зҺҮжң¬иә«дёӢйҷҚпјҢз”ұжӯӨеҪўжҲҗдёҖдёӘжҒ¶жҖ§еҫӘзҺҜпјҢж”ҝзӯ–зјәе°‘иҮӘжҲ‘зЁіе®ҡзҡ„жңәеҲ¶гҖӮ

еҪ“еүҚеҪўеҠҝдёӢпјҢеҰӮдҪ•зҗҶи§ЈеҪұе“ҚиҮӘ然еҲ©зҺҮзҡ„е®һдҪ“е’ҢйҮ‘иһҚеұӮйқўеӣ зҙ пјҢеҜ№жҲ‘们и®ӨиҜҶе…ЁзҗғдҪҺеҲ©зҺҮзҺҜеўғжңүеё®еҠ©гҖӮ

иҙ§еёҒдёӯжҖ§пјҡиҮӘ然еҲ©зҺҮдёӢиЎҢзҡ„дј з»ҹи§ЈйҮҠ

е…ЁзҗғиҢғеӣҙеҶ…еҲ©зҺҮиҮӘ1980е№ҙд»ЈејҖе§ӢйҖҗжӯҘдёӢйҷҚпјҢд»ҠеӨ©зҡ„дҪҺеҲ©зҺҮ/иҙҹеҲ©зҺҮжҳҜиҝҷдёӘи¶ӢеҠҝзҡ„延з»ӯгҖӮеҲ©зҺҮжңүе‘ЁжңҹжіўеҠЁпјҢд№ҹеҸ—дёҖдәӣи¶…йў„жңҹзҡ„еҶІеҮ»зҡ„еҪұе“ҚпјҢжҜ”еҰӮиҙёжҳ“жҲҳеёҰжқҘзҡ„дёҚзЎ®е®ҡжҖ§пјҢдҪҶеҮ еҚҒе№ҙзҡ„дёӢйҷҚи¶ӢеҠҝеә”иҜҘжңүи¶…и¶Ҡзҹӯе‘Ёжңҹзҡ„еӣ зҙ еңЁиө·дҪңз”ЁгҖӮ

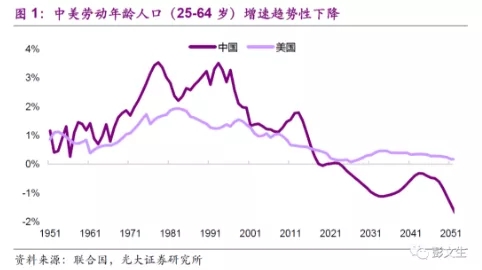

еҜ№и¶ӢеҠҝжҖ§дҪҺеҲ©зҺҮзҡ„дёҖдёӘи§ЈйҮҠжҳҜзҫҺеӣҪеүҚиҙўй•ҝиҗЁй»ҳж–ҜжҸҗеҮәзҡ„й•ҝжңҹеҒңж»һи®әпјҲsecular stagnationпјү,з»ҸжөҺдёӯзҡ„дёҖдәӣи¶…и¶Ҡзҹӯе‘Ёжңҹзҡ„еҠӣйҮҸеҜјиҮҙжҖ»йңҖжұӮз–ІејұпјҢеёҰжқҘиҝҮеү©еӮЁи“„пјҢдҪ“зҺ°дёәдҪҺйҖҡиғҖе’ҢдҪҺеҲ©зҺҮгҖӮйӮЈд»Җд№ҲеҠӣйҮҸжҠ‘еҲ¶жҖ»йңҖжұӮе‘ўпјҹдёҖдёӘжөҒиЎҢзҡ„и§ӮзӮ№жҳҜеҠіеҠЁеҠӣдҫӣз»ҷеўһйҖҹдёӢйҷҚпјҢжҠ‘еҲ¶з»ҸжөҺзҡ„жҪңеңЁеўһй•ҝзҺҮпјҢиө„жң¬еӣһжҠҘзҺҮдёӢйҷҚпјҢеҜјиҮҙжҠ•иө„йңҖжұӮз–ІејұпјҢйңҖиҰҒжӣҙдҪҺзҡ„еҲ©зҺҮдҝғиҝӣжҠ•иө„д»Ҙж¶ҲеҢ–иҝҮеү©еӮЁи“„гҖӮзҫҺеӣҪзҡ„еҠіеҠЁе№ҙйҫ„дәәеҸЈеўһйҖҹиҮӘ1980е№ҙд»ЈејҖе§Ӣи¶ӢеҠҝжҖ§дёӢйҷҚпјҢдёӯеӣҪзҡ„еҠіеҠЁе№ҙйҫ„дәәеҸЈеўһйҖҹдёӢйҷҚиҮӘ1990е№ҙејҖе§ӢгҖӮжҢүз…§иҝҷдёӘи§ЈйҮҠпјҢз”ұдәҺжңӘжқҘзӣёеҪ“й•ҝзҡ„ж—¶й—ҙдё»иҰҒз»ҸжөҺдҪ“зҡ„еҠіеҠЁе№ҙйҫ„дәәеҸЈеўһйҖҹиҝӣдёҖжӯҘдёӢйҷҚз”ҡиҮіеҮәзҺ°иҙҹеўһй•ҝпјҢе…ЁзҗғиҮӘ然еҲ©зҺҮе°Ҷ继з»ӯйқўдёҙдёӢиЎҢеҺӢеҠӣгҖӮ

дәәеҸЈеҜ№еҲ©зҺҮзҡ„еҪұе“ҚиҝҳжңүеҸҰдёҖдёӘжё йҒ“пјҢе°ұжҳҜдәәеҸЈе№ҙйҫ„з»“жһ„еҜ№еӮЁи“„дҫӣз»ҷзҡ„дҪңз”ЁгҖӮеҪ“дёҖдёӘз»ҸжөҺдҪ“зҡ„йқ’еЈ®е№ҙпјҲз”ҹдә§иҖ…пјүдәәж•°и¶…иҝҮиҖҒдәәе’Ңе°Ҹеӯ©пјҲж¶Ҳиҙ№иҖ…пјүпјҢе°ұеёҰжқҘжүҖи°“зҡ„дәәеҸЈзәўеҲ©пјҢеҜјиҮҙдҫӣз»ҷиҝҮеү©е’ҢдҪҺйҖҡиғҖпјҢд№ҹйңҖиҰҒеҲ©зҺҮдёӢиЎҢжқҘдҝғиҝӣжҠ•иө„д»Ҙж¶ҲеҢ–иҝҮеү©еӮЁи“„гҖӮз”ҹдә§иҖ…и¶…иҝҮж¶Ҳиҙ№иҖ…еҸ‘з”ҹзҡ„ж—¶й—ҙеңЁж—Ҙжң¬жҳҜеңЁ1970е№ҙд»ЈдёӯпјҢзҫҺеӣҪе’Ң欧жҙІ1980е№ҙд»ЈдёӯпјҢдёӯеӣҪ1990е№ҙд»ЈдёӯпјҢйғҪжҳҜй©ұеҠЁиҝҮеҺ»40е№ҙеҲ©зҺҮдёӢиЎҢзҡ„еҠӣйҮҸгҖӮ

дҪҶжҳҜз”ҹдә§иҖ…/ж¶Ҳиҙ№иҖ…жҜ”дҫӢеңЁдё»иҰҒз»ҸжөҺдҪ“е·Із»ҸиҫҫеҲ°й«ҳ峰并ејҖе§ӢдёӢиЎҢпјҢзҫҺеӣҪе’Ң欧жҙІзҡ„жӢҗзӮ№еңЁжң¬дё–зәӘеӨҙ10е№ҙпјҢж—Ҙжң¬жӣҙж—©дәӣпјҢдёӯеӣҪеңЁжң¬дё–зәӘ第дәҢдёӘ10е№ҙгҖӮд№ҹе°ұжҳҜиҜҙпјҢдәәеҸЈзәўеҲ©еўһеҠ еӮЁи“„зҡ„й«ҳзӮ№е·Із»ҸиҝҮеҺ»пјҢзәўеҲ©зҡ„ж¶ҲйҖҖеңЁиҫ№йҷ…дёҠеә”иҜҘеҜ№еҲ©зҺҮжңүжҸҗеҚҮдҪңз”ЁпјҢиҝҷжҳҫ然е’ҢиҝҮеҺ»10е№ҙеҲ©зҺҮ继з»ӯдёӢиЎҢз”ҡиҮіеҮәзҺ°иҙҹеҲ©зҺҮзҡ„зҺ°иұЎдёҚз¬ҰгҖӮдёҖдёӘеҸҜиғҪжҳҜиҖҒе№ҙдәәеҸЈзҡ„еўһеҠ пјҢиҖҒе№ҙдәәе’Ңе°Ҹеӯ©жҜ”дёҚжҳҜеҚ•зәҜзҡ„ж¶Ҳиҙ№иҖ…пјҢдҪҝеҫ—ж•ҙдҪ“еӮЁи“„зҺҮдёӢйҷҚжІЎжңүйӮЈд№Ҳеҝ«гҖӮиҝҷдёӘеӣ зҙ еҸҜд»Ҙи§ЈйҮҠдәәеҸЈиҖҒйҫ„еҢ–жІЎжңүеҜјиҮҙеҲ©зҺҮдёҠеҚҮпјҢдҪҶйҡҫд»Ҙи§ЈйҮҠеҲ©зҺҮ继з»ӯдёӢйҷҚгҖӮ

дёҠиҝ°зҡ„жәҗиҮӘдәәеҸЈзҡ„дёӨдёӘдјјд№ҺзӣёеҸҚзҡ„еҠӣйҮҸпјҢе“ӘдёҖдёӘеҜ№еҲ©зҺҮзҡ„еҪұе“ҚжӣҙеӨ§е‘ўпјҹз»ҸжөҺеӯҰж–ҮзҢ®е№¶жІЎжңүе…ұиҜҶпјҢйңҖиҰҒж—¶й—ҙйӘҢиҜҒгҖӮдҪҶжҲ‘们еҸҜд»ҘеҒҡдёҖдёӘйҖ»иҫ‘жҺЁжј”пјҢиҝҮеҺ»40е№ҙзҡ„еӨ§йғЁеҲҶж—¶й—ҙпјҢиҝҷдёӨдёӘеҠӣйҮҸзҡ„ж–№еҗ‘жҳҜдёҖиҮҙзҡ„пјҢйғҪжҳҜдҝғдҪҝеҲ©зҺҮдёӢиЎҢпјҢдҪҶиҝҮеҺ»10е№ҙејҖе§ӢеҮәзҺ°еҲҶеҢ–пјҢеҪұе“ҚжҠ•иө„йңҖжұӮзҡ„еҠіеҠЁеҠӣеўһйҖҹ继з»ӯдёӢйҷҚпјҢиҖҢеҪұе“ҚеӮЁи“„дҫӣз»ҷзҡ„дәәеҸЈе№ҙйҫ„з»“жһ„зҡ„жӢҗзӮ№е·Із»ҸеҸ‘з”ҹпјҢжүҖд»ҘдәәеҸЈеӣ зҙ йҡҫд»Ҙи§ЈйҮҠиҝ‘еҮ е№ҙзҡ„и¶…дҪҺеҲ©зҺҮз”ҡиҮіиҙҹеҲ©зҺҮпјҢжӣҙдёҚеӨ§еҸҜиғҪжҳҜеҜјиҮҙеҲ©зҺҮжңӘжқҘиҝӣдёҖжӯҘдёӢиЎҢзҡ„еҠӣйҮҸгҖӮ

еҜ№жҖ»йңҖжұӮй•ҝжңҹз–Іејұзҡ„еҸҰдёҖдёӘи§ЈйҮҠжҳҜиҙ«еҜҢеҲҶеҢ–пјҢй«ҳ收е…ҘзҫӨдҪ“иҫ№йҷ…ж¶Ҳиҙ№еҖҫеҗ‘дҪҺпјҢдҪҺ收е…ҘзҫӨдҪ“ж¶Ҳиҙ№еҖҫеҗ‘й«ҳпјҢиҙўеҜҢеҗ‘е°‘ж•°дәәйӣҶдёӯдҪҝеҫ—е№іеқҮзҡ„ж¶Ҳиҙ№зҺҮдёӢйҷҚпјҢеӮЁи“„зҺҮдёҠеҚҮпјҢиҮӘ然еҲ©зҺҮдёӢйҷҚгҖӮиҙ«еҜҢе·®и·қжҳҜз»ҸжөҺиҝҗиЎҢзҡ„дёҖдёӘз»“жһңпјҢеҸ—еӨҡж–№йқўеӣ зҙ зҡ„еҪұе“ҚпјҢе…¶дёӯжҠҖжңҜиҝӣжӯҘе°Өе…¶ж•°еӯ—з»ҸжөҺзҡ„еҸ‘еұ•еҖјеҫ—е…іжіЁгҖӮйҡҸзқҖдә’иҒ”зҪ‘е’Ң移еҠЁйҖҡдҝЎзҡ„еҸ‘еұ•пјҢж•°еӯ—жҠҖжңҜиў«е№ҝжіӣеә”з”Ёд»ҺиҖҢеҜ№е•ҶдёҡжЁЎејҸе’Ңз»ҸжөҺзҺҜеўғдә§з”ҹж №жң¬жҖ§зҡ„еҪұе“ҚгҖӮ

д»Һе®Ҹи§Ӯеҗ«д№үжқҘи®ІпјҢж•°еӯ—з»ҸжөҺжҸҗеҚҮиө„жәҗдҪҝз”Ёж•ҲзҺҮпјҢеўһеҠ з»ҸжөҺзҡ„жңүж•Ҳдҫӣз»ҷпјҢжҜ”еҰӮжңәеҷЁжӣҝд»ЈдәәгҖҒдәәе·ҘжҷәиғҪзӯүпјҢжңүеҠ©дәҺжҠөж¶ҲдәәеҸЈиҖҒйҫ„еҢ–еёҰжқҘзҡ„еҠіеҠЁеҠӣдҫӣз»ҷеҮҸе°‘й—®йўҳгҖӮйҷҚдҪҺдҝЎжҒҜдёҚеҜ№з§°жүҖеёҰжқҘзҡ„е…ұдә«з»ҸжөҺеҸҜд»ҘжҸҗеҚҮеӯҳйҮҸиө„жң¬зҡ„дә§еҮәпјҢйҷҚдҪҺеҜ№ж–°еўһжҠ•иө„зҡ„йңҖжұӮпјҢжңүеҲ©дәҺеҜ№еҶІдәәеҸЈиҖҒйҫ„еҢ–еёҰжқҘзҡ„еӮЁи“„дёӢйҷҚгҖӮжҖ»д№ӢпјҢж•°еӯ—з»ҸжөҺеўһеҠ жңүж•Ҳдҫӣз»ҷпјҢж„Ҹе‘ізқҖеўһеҠ еӮЁи“„пјҢйҷҚдҪҺйҖҡиғҖгҖҒйҷҚдҪҺиҮӘ然еҲ©зҺҮгҖӮ

дҪҶжҳҜпјҢд»Һеҫ®и§ӮеұӮйқўзңӢпјҢеӨ§ж•°жҚ®йҷҚдҪҺдҝЎжҒҜдёҚеҜ№з§°пјҢйҷҚдҪҺдәӨжҳ“жҲҗжң¬пјҢиҖҢж•°еӯ—иө„дә§е…·жңүйқһз«һдәүжҖ§зү№еҫҒпјҲnon-rivalryпјүпјҢиҫ№йҷ…жҲҗжң¬еҫҲдҪҺз”ҡиҮіжҳҜйӣ¶пјҢдҪҝеҫ—ж•°еӯ—з»ҸжөҺзҡ„规模ж•Ҳеә”еӨ§еӨ§и¶…иҝҮдј з»ҹз»ҸжөҺпјҢжҸҗеҚҮиө„жң¬зҡ„еӣһжҠҘзҺҮпјҢж„Ҹе‘іеҲ©зҺҮдёҠеҚҮгҖӮжҖҺд№Ҳи§ЈйҮҠиҝҷз§Қеҫ®и§Ӯе’Ңе®Ҹи§Ӯи§Ҷи§’зҡ„дёҚдёҖиҮҙпјҹж•°еӯ—з»ҸжөҺеҠ еү§иҙ«еҜҢеҲҶеҢ–гҖӮ

ж•°еӯ—з»ҸжөҺзҺҜеўғдёӢвҖңж— еҪўиө„дә§вҖқеёҰжқҘзҡ„е…ҲеҸ‘дјҳеҠҝгҖҒе“ҒзүҢгҖҒзҹҘиҜҶдә§жқғгҖҒзҪ‘з»ңж•Ҳеә”пјҲе№іеҸ°жЁЎејҸгҖҒеҸҢиҫ№еёӮеңәпјүзӯүжӣҙе…·жңү规模з»ҸжөҺе’Ңеһ„ж–ӯжҖ§пјҢеҫҖеҫҖеҪўжҲҗвҖңиөўиҖ…йҖҡеҗғвҖқзҡ„еұҖйқўпјҢжңүж•Ҳдҫӣз»ҷжҸҗеҚҮеёҰжқҘзҡ„收зӣҠдё»иҰҒз”ұе°‘ж•°дәәиҺ·еҫ—гҖӮзӣёе…ізҡ„жҠ•иө„иҖ…иҺ·еҫ—зҡ„иө„жң¬еӣһжҠҘзҺҮй«ҳгҖҒе…ій”®жҠҖжңҜдәәе‘ҳе’Ңз®ЎзҗҶиҖ…иҺ·еҫ—зҡ„收е…Ҙй«ҳпјҢдёҖиҲ¬иө„жң¬еӣһжҠҘпјҲе№іеқҮеҲ©зҺҮпјүе’Ңжҷ®йҖҡеҠіеҠЁиҖ…зҡ„е·Ҙиө„еҲҷеӣ дёәз«һдәүеўһеҠ еҸ—еҲ°жҠ‘еҲ¶гҖӮ

иҙ«еҜҢеҲҶеҢ–иҝҳеҸ—е…¶д»–еӣ зҙ зҡ„еҪұе“ҚпјҢе°Өе…¶жҳҜиҙ§еёҒйҮ‘иһҚеұӮйқўгҖӮдёҖж—Ұиҙ§еёҒдёӯжҖ§зҡ„еҒҮи®ҫиў«жҠӣејғпјҢиҙ§еёҒе°ұдёҚд»…д»…еҪұе“Қзү©д»·пјҢиҙ§еёҒйҮ‘иһҚзҡ„жү©еј еҪұе“Қз»ҸжөҺз»“жһ„еҢ…жӢ¬ж”¶е…ҘеҲҶй…ҚгҖӮ

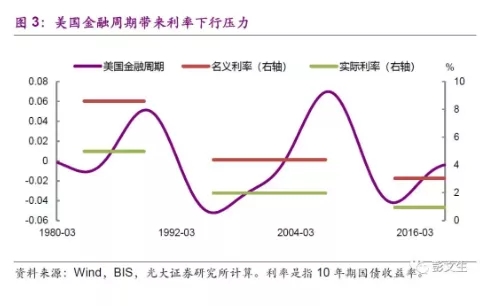

иҙ§еёҒйқһдёӯжҖ§пјҡйҮ‘иһҚе‘ЁжңҹеёҰжқҘеҲ©зҺҮдёӢиЎҢеҺӢеҠӣ

йҮ‘иһҚе…·жңүйЎәе‘ЁжңҹжҖ§пјҢеҸҚжҳ жҲҝең°дә§дҪңдёәдҝЎиҙ·жҠөжҠје“Ғзҡ„и§’иүІпјҢжҲҝең°дә§д»·ж је’Ң银иЎҢдҝЎиҙ·зӣёиҫ…зӣёжҲҗгҖҒзӣёдә’дҝғиҝӣпјҢеҠ дёҠж”ҝеәңеҜ№й“¶иЎҢзҡ„жҳҫжҖ§е’ҢйҡҗжҖ§жӢ…дҝқпјҲеӨ®иЎҢжңҖеҗҺиҙ·ж¬ҫдәәгҖҒеӯҳж¬ҫдҝқйҷ©жңәеҲ¶гҖҒж”ҝеәңжҺҘз®ЎзӯүпјүпјҢеёӮеңәзәӘеҫӢзәҰжқҹзҹӯжңҹеҶ…йҡҫд»ҘеҸ‘жҢҘдҪңз”ЁпјҢзӣҙеҲ°иө„дә§жіЎжІ«е’ҢеҖәеҠЎйҡҫд»Ҙдёә继еҮәзҺ°еү§зғҲзҡ„и°ғж•ҙгҖӮдёҖдёӘйҮ‘иһҚе‘ЁжңҹжҢҒз»ӯ15-20е№ҙж—¶й—ҙпјҢиҖҢдёҖиҲ¬зҡ„з»ҸжөҺе‘Ёжңҹж—¶й•ҝеҮ е№ҙж—¶й—ҙгҖӮиҮӘ1980е№ҙд»ЈйҮ‘иһҚиҮӘз”ұеҢ–д»ҘжқҘпјҢдј з»ҹз»ҸжөҺе‘ЁжңҹжіўеҠЁзү№еҫҒи¶ҠжқҘи¶ҠејұпјҢжҜ”еҰӮ2009е№ҙејҖе§Ӣзҡ„иҝҷдёҖиҪ®з»ҸжөҺеӨҚиӢҸжҳҜзҫҺеӣҪжңүи®°еҪ•д»ҘжқҘжҢҒз»ӯж—¶й—ҙжңҖй•ҝзҡ„пјҢйҮ‘иһҚе‘ЁжңҹжҲҗдёәй©ұеҠЁз»ҸжөҺжіўеҠЁзҡ„дё»иҰҒеҠӣйҮҸгҖӮ

жңүдёүдёӘеӣ зҙ дҪҝеҫ—еңЁйҮ‘иһҚе‘Ёжңҹзҡ„жңәеҲ¶дёӢпјҢеҲ©зҺҮе‘ҲзҺ°и·Ёи¶Ҡе‘Ёжңҹзҡ„дёӢйҷҚжҖҒеҠҝпјҢжҲ–иҖ…иҜҙд»ҘзЁіе®ҡзҹӯжңҹз»ҸжөҺеўһй•ҝдёәеҜјеҗ‘зҡ„иҮӘ然еҲ©зҺҮи¶ӢеҠҝдёӢиЎҢгҖӮ

йҰ–е…ҲпјҢиҙ§еёҒж”ҝзӯ–жіЁйҮҚзҹӯжңҹзҡ„йҖҡиғҖдёҺеўһй•ҝпјҢиҖҢеңЁйҮ‘иһҚе‘ЁжңҹдёҠеҚҠеңәзҡ„жү©еј иҝҮзЁӢдёӯйҖҡиғҖдёҚжҳҜй—®йўҳпјҢеҜјиҮҙеҲ©зҺҮиў«з»ҙжҢҒеңЁиҫғдҪҺж°ҙе№ігҖӮйҖҡиғҖеҜ№иҙ§еёҒеўһй•ҝзҡ„еј№жҖ§дёӢйҷҚпјҢж—ўжңүе®һдҪ“еұӮйқўзҡ„еӣ зҙ пјҢжҜ”еҰӮдәәеҸЈе’Ңж•°еӯ—з»ҸжөҺеёҰжқҘзҡ„дҫӣз»ҷиҝҮеү©пјҢд№ҹжңүиҙ§еёҒйҮ‘иһҚзҡ„еҪұе“ҚгҖӮиҝҮеҺ»40е№ҙдҝЎиҙ·жҲҗдёәе№ҝд№үиҙ§еёҒеўһй•ҝзҡ„дё»иҰҒжқҘжәҗпјҢдҝЎиҙ·дёҚд»…ж”ҜжҢҒе®һдҪ“йңҖжұӮпјҢд№ҹеҸҜиҙӯд№°дәҢжүӢиө„дә§е°Өе…¶жҲҝең°дә§пјҢдҝЎиҙ·й©ұеҠЁзҡ„иҙ§еёҒжү©еј еҸҜиғҪдёҚеёҰжқҘйҖҡиғҖпјҢиҖҢжҳҜдҪ“зҺ°дёәиө„дә§жіЎжІ«гҖӮ

е…¶ж¬ЎпјҢиҙ·ж¬ҫжҳҜиҰҒеҒҝиҝҳзҡ„пјҢдҝЎиҙ·жҠ•ж”ҫиҙ§еёҒеҜ№еә”зҡ„жҳҜйқһйҮ‘иһҚз§ҒдәәйғЁй—ЁпјҲдјҒдёҡдёҺ家еәӯпјүзҡ„еҖәеҠЎеўһй•ҝпјҢеҖәеҠЎдёҚеҸҜжҢҒз»ӯеҜјиҮҙеҲ©зҺҮдёӢиЎҢгҖӮеңЁйҮ‘иһҚе‘ЁжңҹдёӢеҚҠеңәзҡ„еҺ»жқ жқҶиҝҮзЁӢдёӯпјҢеҰӮжһңеҸ‘з”ҹйҮ‘иһҚеҚұжңәжҜ”еҰӮзҫҺеӣҪзҡ„ж¬Ўиҙ·еҚұжңәпјҢеёӮеңәеҲ©зҺҮеӨ§е№…дёӢйҷҚпјҢеҚідҪҝдёҚеҸ‘з”ҹжҲ–иҖ…иҜҙдёәдәҶйҒҝе…ҚйҮ‘иһҚеҚұжңәпјҢеӨ®иЎҢд№ҹйңҖиҰҒеј•еҜјеҲ©зҺҮдёӢиЎҢпјҢд»ҘйҒҝе…ҚеӨ§и§„жЁЎиҝқзәҰе’ҢеҜ№еҶІеҺ»жқ жқҶеҜ№з§ҒдәәйғЁй—Ёж¶Ҳиҙ№е’ҢжҠ•иө„йңҖжұӮзҡ„еҶІеҮ»гҖӮ

еҶҚж¬ЎпјҢйҮ‘иһҚжҖ»дҪ“жқҘи®ІжҳҜй”ҰдёҠж·»иҠұиҖҢдёҚжҳҜйӣӘдёӯйҖҒзӮӯпјҢдҝЎиҙ·еҫҖеҫҖйңҖиҰҒжҠөжҠје“ҒпјҢдҝЎиҙ·жү©еј и®©ж—ўжңүзҡ„иҙўеҜҢеҚ жңүиҖ…еҸ—зӣҠжӣҙеӨҡпјҢеҠ еӨ§иҙ«еҜҢеҲҶеҢ–пјҢиҝӣиҖҢеўһеҠ е№іеқҮзҡ„еӮЁи“„зҺҮпјҢйҷҚдҪҺиҮӘ然еҲ©зҺҮгҖӮеңЁйҮ‘иһҚе‘ЁжңҹдёӢеҚҠеңәзҡ„и°ғж•ҙдёӯпјҢиҷҪ然дҝЎиҙ·ж”ҫзј“пјҢдҪҶзЁіе®ҡз»ҸжөҺиҝҮеәҰдҫқиө–иҙ§еёҒж”ҝзӯ–пјҢеҲ©зҺҮдёӢиЎҢеўһеҠ дәҶж—ўжңүиө„дә§зҡ„дј°еҖјпјҢеҠ еү§иҙўеҜҢзҡ„йӣҶдёӯгҖӮ

иҝҮеҺ»40е№ҙпјҢзҫҺеӣҪз»ҸеҺҶ3дёӘйҮ‘иһҚе‘ЁжңҹпјҢ第дёҖдёӘйҮ‘иһҚе‘ЁжңҹйЎ¶йғЁзҡ„ж Үеҝ—жҳҜ1989-90е№ҙзҡ„еӮЁиҙ·еҚұжңәпјҢ第дәҢдёӘйҮ‘иһҚе‘ЁжңҹйЎ¶йғЁзҡ„ж Үеҝ—жҳҜ2007-08е№ҙзҡ„ж¬Ўиҙ·еҚұжңәпјҢ第дёүдёӘйҮ‘иһҚе‘Ёжңҹзҡ„дёҠиЎҢиҮӘ2013е№ҙејҖе§ӢпјҢдҪ•ж—¶жҳҜйЎ¶йғЁиҝҳжңүеҫ…и§ӮеҜҹпјҢдҪҶеҲ°зӣ®еүҚдёәжӯўж•°жҚ®жҳҫзӨәпјҢиҝҷдёүиҪ®йҮ‘иһҚе‘Ёжңҹзҡ„жү©еј жңҹзҡ„еҲ©зҺҮдёӯжһўж°ҙе№ійҖҗж¬ЎдёӢйҷҚгҖӮ

е…ЁзҗғйҮ‘иһҚеҚұжңәеҗҺеҠ ејәйҮ‘иһҚзӣ‘з®ЎпјҢйҮ‘иһҚзҡ„йЎәе‘ЁжңҹжҖ§жңүжүҖдёӢйҷҚпјҢзҫҺеӣҪиҝҷдёҖиҪ®йҮ‘иһҚе‘ЁжңҹдёҠиЎҢжңҹзҡ„дҝЎиҙ·жү©еј жҜ”дёҠдёҖиҪ®жё©е’ҢпјҢ欧жҙІзҡ„йҮ‘иһҚе‘ЁжңҹиҝҳеңЁеә•йғЁеҫҳеҫҠпјҢдҝЎиҙ·еўһй•ҝз–ІејұгҖӮз”ұжӯӨеҜјиҮҙзҡ„дёҖдёӘз»“жһңжҳҜзЁіе®ҡз»ҸжөҺеҜ№иҙ§еёҒж”ҝзӯ–зҡ„дҫқиө–жӣҙеӨ§дәҶпјҢдҪ“зҺ°дёәиҙ§еёҒеҲ©зҺҮи¶Ӣиҝ‘йӣ¶з”ҡиҮіиҙҹеҖјгҖӮеңЁдҝЎиҙ·еҲӣйҖ иҙ§еёҒеҸ—йҷҗзҡ„жғ…еҶөдёӢпјҢеҜ№е®үе…ЁжҖ§иө„дә§йңҖжұӮзҡ„еўһеҠ пјҲжҜ”еҰӮдәәеҸЈиҖҒйҫ„еҢ–жҲ–иҖ…иҙёжҳ“жҲҳеёҰжқҘзҡ„дёҚзЎ®е®ҡжҖ§пјүеҸҜиғҪеҜјиҮҙж— йЈҺйҷ©еҲ©зҺҮпјҲиҮӘ然еҲ©зҺҮпјүдёӢиЎҢе’ҢйЈҺйҷ©иө„дә§д»·ж јдёӢи·ҢпјҲйЈҺйҷ©жәўд»·дёҠеҚҮпјүеҗҢж—¶еҸ‘з”ҹгҖӮ

зҺ°д»Јиҙ§еёҒзҗҶи®әпјҡеҠҹиғҪиҙўж”ҝ

жҖ»з»“д»ҘдёҠеҲҶжһҗпјҢе®һдҪ“е’ҢйҮ‘иһҚеұӮйқўйғҪеӯҳеңЁй©ұеҠЁиҮӘ然еҲ©зҺҮдёӢиЎҢзҡ„еҠӣйҮҸпјҢз”ҡиҮіеҸҜиғҪиҫҫеҲ°йӣ¶дёӢйҷҗзҡ„ж°ҙе№ігҖӮеңЁиҝҷж ·зҡ„е®Ҹи§ӮзҺҜеўғдёӢпјҢз»ҙжҢҒз»ҸжөҺеўһй•ҝжңүдёӨдёӘйҖүйЎ№пјҢдёҖжҳҜ继з»ӯж”ҫжқҫиҙ§еёҒж”ҝзӯ–пјҢеј•еҜјеёӮеңәеҲ©зҺҮдёӢиЎҢпјҲеҗ‘иҮӘ然еҲ©зҺҮйқ йҪҗпјүпјҢиҝӣиҖҢдҝғиҝӣдҝЎиҙ·йңҖжұӮе’ҢжҠ•иө„пјҢд»Ҙж¶ҲеҢ–иҝҮеү©еӮЁи“„пјӣеҸҰдёҖдёӘжҳҜж”ҫжқҫиҙўж”ҝж”ҝзӯ–пјҢиҙўж”ҝжү©еј жҸҗеҚҮжҖ»йңҖжұӮпјҢз»•иҝҮдҝЎиҙ·дҪ“зі»пјҢе®һйҷ…дёҠжҳҜжҸҗеҚҮиҮӘ然еҲ©зҺҮгҖӮдёӨиҖ…йғҪеҸҜд»Ҙиө·еҲ°зЁіеўһй•ҝзҡ„дҪңз”ЁпјҢдёҖдёӘжҳҜжҺҘеҸ—иҮӘ然еҲ©зҺҮдёӢиЎҢгҖҒеј•еҜјеёӮеңәеҲ©зҺҮи¶Ӣеҗ‘иҮӘ然еҲ©зҺҮпјҢеҸҰдёҖдёӘжҳҜжҸҗеҚҮиҮӘ然еҲ©зҺҮжң¬иә«гҖӮ

дёӨдёӘж”ҝзӯ–йҖүйЎ№е“ӘдёӘжӣҙжңүж•Ҳе‘ўпјҹ1950-70е№ҙд»ЈжҳҜиҙўж”ҝжҠ•ж”ҫиҙ§еёҒзҡ„ж—¶д»ЈпјҢиҙўж”ҝжү©еј ж”ҜжҢҒж¶Ҳиҙ№е’Ңе®һдҪ“жҠ•иө„йңҖжұӮпјҢдё»иҰҒй—®йўҳжҳҜCPIйҖҡиғҖпјҢдҪҶиҙўж”ҝиөӨеӯ—еўһеҠ з§ҒдәәйғЁй—Ёзҡ„еҮҖиө„дә§д»ҺиҖҢйҷҚдҪҺйҮ‘иһҚйЈҺйҷ©пјҢиҖҢдё”иҙўж”ҝи°ғиҠӮ收е…ҘеҲҶй…ҚпјҢйҷҚдҪҺиҙ«еҜҢе·®и·қгҖӮиҝҮеҺ»40е№ҙе…ЁзҗғиҢғеӣҙеҶ…дё»иҰҒдҫқйқ дҝЎиҙ·жҠ•ж”ҫиҙ§еёҒпјҢйҖҡиғҖдёҚжҳҜдё»иҰҒзҹӣзӣҫдәҶпјҢдҪҶдә§з”ҹдәҶиө„дә§жіЎжІ«е°Өе…¶жҲҝең°дә§жіЎжІ«гҖҒйҮ‘иһҚеҚұжңәгҖҒе’Ңиҙ«еҜҢеҲҶеҢ–гҖӮжІЎжңүз»қеҜ№зҡ„еҜ№жҲ–й”ҷпјҢиҖҢжҳҜдёҖдёӘе№іиЎЎй—®йўҳпјҢзҺ°еңЁйңҖиҰҒиҙўж”ҝеҸ‘жҢҘжӣҙеӨ§дҪңз”ЁгҖӮ

иҙўж”ҝжү©еј зҡ„з©әй—ҙжңүеӨҡеӨ§пјҹиҝҮеҺ»40е№ҙзҡ„дё»жөҒжҖқз»ҙжҳҜиҙўж”ҝдёҺиҙ§еёҒжҳҜеҲҶејҖзҡ„пјҢеҗҺиҖ…еҢ…жӢ¬еӨ®иЎҢе’ҢйҮ‘иһҚдҪ“зі»пјҢеңЁйӮЈд№ӢеүҚпјҢеңЁжҲҳеҗҺзҡ„еӨҙ30е№ҙиҙўж”ҝд№ҹжҳҜжҠ•ж”ҫиҙ§еёҒзҡ„дёҖдёӘжё йҒ“пјҢиҙўж”ҝжү©еј е’ҢеӨ®иЎҢзҙ§еҜҶзӣёе…ігҖӮиҝ‘жңҹеј•иө·зғӯи®®зҡ„зҺ°д»Јиҙ§еёҒзҗҶи®әпјҲMMTпјүе°ұжҳҜејәи°ғиҙўж”ҝе’ҢеӨ®иЎҢеҗҢеұһж”ҝеәңзҡ„зү№еҫҒпјҢи®ӨдёәеңЁеӨ®иЎҢеҚ°й’һиғҪеҠӣзҡ„ж”ҜжҢҒдёӢпјҢиҙ§еёҒдё»жқғеӣҪ家зҡ„жң¬еёҒеҖәеҠЎдёҚдјҡиҝқзәҰпјҢеңЁйҖҡиғҖеҸҜжҺ§зҡ„еүҚжҸҗдёӢпјҢиҙўж”ҝе°ұжңүжү©еј зҡ„з©әй—ҙгҖӮ

MMTжәҗиҮӘеӣҪ家иҙ§еёҒеӯҰиҜҙпјҢжҳҜеҮҜжҒ©ж–Ҝе’ҢжҳҺж–Ҝеҹәиҙ§еёҒзҗҶи®әзҡ„延伸пјҢе…¶еҖЎеҜјиҖ…д№ӢжүҖд»Ҙз§°е…¶дёәвҖңзҺ°д»ЈвҖқиҙ§еёҒзҗҶи®әпјҢжҳҜзӣёеҜ№дәҺдј з»ҹзҡ„е•Ҷе“Ғиҙ§еёҒзҗҶи®әгҖӮжҢүз…§е•Ҷе“Ғиҙ§еёҒи®әпјҢиҙ§еёҒжңҖйҮҚиҰҒзҡ„еҠҹиғҪжҳҜж”Ҝд»ҳжүӢж®өпјҢйҖҡз”Ёзҡ„ж”Ҝд»ҳжүӢж®өпјҲиҙ§еёҒпјүжҳҜеңЁеёӮеңәз«һдәүдёӯеҪўжҲҗзҡ„гҖӮжҢүз…§иҝҷдёӘйҖ»иҫ‘пјҢд»»дҪ•иҙ§еёҒпјҲеҢ…жӢ¬ж”ҝеәңеҸ‘иЎҢзҡ„жң¬дҪҚеёҒпјүи¶…еҸ‘пјҢжңҖз»ҲйғҪдјҡеңЁз«һдәүдёӯиў«ж·ҳжұ°пјҢжүҖд»Ҙж”ҝеәңд№ҹйқўдёҙиҙўеҠЎзәҰжқҹпјҢж”ҝеәңиҙўж”ҝзұ»дјјз§ҒдәәйғЁй—ЁпјҢжңүиҝқзәҰзҡ„йЈҺйҷ©пјҢиҙўж”ҝиҰҒиҝҪжұӮе№іиЎЎгҖӮMMTеҜ№иҝҮеҺ»40е№ҙиҝҷж ·зҡ„дё»жөҒжҖқз»ҙжҸҗеҮәдәҶжҢ‘жҲҳгҖӮ

еҜ№MMTзҡ„дёҖдёӘеёёи§Ғзҡ„жү№иҜ„жҳҜиҙўж”ҝиөӨеӯ—иҙ§еёҒеҢ–еёҰжқҘй«ҳйҖҡиғҖпјҢдҪҶMMTејәи°ғзҡ„жҳҜж”ҝеәңжІЎжңүиҙўеҠЎзәҰжқҹпјҢ并дёҚжҳҜжІЎжңүиө„жәҗзәҰжқҹпјҢиө„жәҗдҫӣдёҚеә”жұӮеёҰжқҘзҡ„йҖҡиғҖе°ұжҳҜзәҰжқҹпјҢиҙўж”ҝжү©еј зҡ„еүҚжҸҗжҳҜжІЎжңүйҖҡиғҖгҖӮиҙўж”ҝжү©еј еңЁе®һдҪ“еұӮйқўжҸҗеҚҮжҖ»йңҖжұӮпјҢйҷҚдҪҺиҝҮеү©еӮЁи“„пјҢжҸҗеҚҮиҮӘ然еҲ©зҺҮгҖӮеңЁйҮ‘иһҚеұӮйқўпјҢеўһеҠ е®үе…ЁжҖ§иө„дә§жҜ”еҰӮеӣҪеҖәзҡ„дҫӣз»ҷпјҢжҸҗеҚҮеёӮеңәеҲ©зҺҮгҖӮз»ҸжөҺеўһй•ҝжҸҗеҚҮ收е…ҘпјҢиҖҢеёӮеңәеҲ©зҺҮдёҠеҚҮйҷҚдҪҺеӯҳйҮҸиө„дә§дј°еҖјпјҢдёӨиҖ…е…ұеҗҢдҪңз”ЁйҷҚдҪҺиҙ«еҜҢе·®и·қгҖӮ

еҜ№MMTзҡ„еҸҰдёҖдёӘжү№иҜ„жҳҜдёҚз¬ҰеҗҲзҺ°д»ЈйҮ‘иһҚзҡ„зҺ°е®һпјҢе№ҝд№үиҙ§еёҒдёҚд»…жңүж”ҝеәңпјҲиҙўж”ҝе’ҢеӨ®иЎҢпјүеҸ‘иЎҢзҡ„еҹәзЎҖиҙ§еёҒпјҢжӣҙеӨҡжҳҜ银иЎҢдҝЎз”Ёиҙ§еёҒгҖӮдёҺжӯӨзӣёе…ізҡ„дёҖдёӘжү№иҜ„жҳҜиҙўж”ҝжү©еј жҢӨеҺӢз§ҒдәәйғЁй—ЁпјҢе°Өе…¶жҳҜжҢӨеҺӢдҝЎиҙ·иө·еҲ°зҡ„еёӮеңәй…ҚзҪ®иө„жәҗзҡ„дҪңз”ЁгҖӮдҪҶMMT并дёҚеҗҰи®Ө银иЎҢдҝЎз”Ёиҙ§еёҒзҡ„еӯҳеңЁпјҢжҳҺж–ҜеҹәжҠҠзҺ°д»Јиҙ§еёҒдҪ“зі»жҸҸиҝ°дёәдёҖдёӘйҮ‘еӯ—еЎ”пјҢеңЁйЎ¶еұӮжҳҜеӣҪ家иҙ§еёҒпјҲеҹәзЎҖиҙ§еёҒпјүпјҢеңЁдёӯй—ҙеұӮзҡ„жҳҜ银иЎҢдҝЎз”Ёиҙ§еёҒпјҢеңЁеә•еұӮзҡ„жҳҜз§ҒдәәйғЁй—Ёд№Ӣй—ҙзҡ„иҙҹеҖәпјҢе…¶иҙ§еёҒжҖ§жңҖе°ҸгҖӮж”ҝеәңжӢ…дҝқдҪҝеҫ—银иЎҢдҝЎиҙ·е®№жҳ“иҝҮеәҰжү©еј пјҢиҜҙдҝЎиҙ·еёҰжқҘеёӮеңәй…ҚзҪ®иө„жәҗпјҢиҝҷжҒҗжҖ•жҳҜеҜ№иҮӘз”ұеёӮеңәжңҖеӨ§зҡ„иҜҜи§ЈпјҢжҲ–иҖ…иҜҙд»ҠеӨ©еҜјиҮҙеҸ‘иҫҫеӣҪ家з»ҸжөҺеҒҸзҰ»еҸӨе…ёз»ҸжөҺеӯҰжҸҸиҝ°зҡ„иҮӘз”ұеёӮеңәзҡ„жңҖйҮҚиҰҒеӣ зҙ жҳҜзҺ°д»Јй“¶иЎҢдҪ“зі»пјҢз”ұдәҺдә«еҸ—ж”ҝеәңжӢ…дҝқпјҢжҺҘеҸ—ж”ҝеәңзӣ‘з®ЎпјҢ银иЎҢе®һйҷ…дёҠжҳҜе…¬з§ҒеҗҲиҗҘжңәжһ„гҖӮ

MMTзҡ„ж”ҝзӯ–еҗ«д№үе°ұжҳҜиҙўж”ҝдёҚеә”иҜҘиҝҪжұӮиҮӘиә«зҡ„收ж”Ҝе№іиЎЎпјҢеә”иҜҘжңҚеҠЎж•ҙдёӘз»ҸжөҺзҡ„е®Ҹи§Ӯе№іиЎЎпјҢиҝҷе°ұжҳҜжүҖи°“зҡ„еҠҹиғҪиҙўж”ҝгҖӮдҪҶзҺ°е®һдёӯпјҢеҚідҪҝйҖҡиғҖдёҚжҳҜй—®йўҳпјҢиҙўж”ҝжү©еј д№ҹеҸҜиғҪйқўдёҙж”ҝжІ»зәҰжқҹгҖӮ欧е…ғеҢәеӣҪ家йқўдёҙз»ҹдёҖзҡ„иҙўж”ҝиөӨеӯ—е’Ңж”ҝеәңеҖәеҠЎзәҰжқҹпјҢзҫҺеӣҪе…ұе’Ңе…ҡе’Ңж°‘дё»е…ҡеңЁиөӨеӯ—зҡ„з”ЁйҖ”дёҠеҲҷжңүеҲҶжӯ§пјҢеүҚиҖ…еҒҸеҗ‘еҮҸзЁҺгҖҒеҗҺиҖ…еҒҸеҗ‘жү©ж”ҜгҖӮдҪҶжҖ»дҪ“жқҘи®ІпјҢзҫҺеӣҪзҡ„ж”ҝжІ»зәҰжқҹзӣёеҜ№е°ҸдәӣпјҢжңӘжқҘиҙўж”ҝжү©еј з©әй—ҙжҜ”欧е…ғеҢәеӨ§пјҢдёҖдёӘзӣҙжҺҘзҡ„еҗ«д№үе°ұжҳҜзҫҺ欧д№Ӣй—ҙзҡ„еҲ©е·®дёҠеҚҮгҖҒзҫҺе…ғејәеҠҝпјҢе…¶еҜ№е…ЁзҗғйҮ‘иһҚеёӮеңәе°Өе…¶ж–°е…ҙеёӮеңәзҡ„еҶІеҮ»жҳҜдёҖдёӘеҖјеҫ—е…іжіЁзҡ„йЈҺйҷ©гҖӮ

MMTдёҚжҳҜд»Җд№Ҳж–°жҖқжғіпјҢеңЁзҫҺеӣҪжҲҗдёәзғӯй—ЁиҜқйўҳпјҢдёҚжҳҜеҒ¶з„¶зҡ„зҺ°иұЎпјҢжҳҜжңүе…¶з»ҸжөҺзӨҫдјҡеҸ‘еұ•зҡ„ж—¶д»ЈиғҢжҷҜпјҢд»»дҪ•зҗҶи®әе’Ңж”ҝзӯ–жЎҶжһ¶йғҪеҸҚжҳ дәҶеҪ“ж—¶зӨҫдјҡзҡ„дё»иҰҒзҹӣзӣҫгҖӮиҝҮеҺ»40е№ҙйҮ‘иһҚиҝҮеәҰжү©еј еҜјиҮҙиө„дә§жіЎжІ«гҖҒйҮ‘иһҚйЈҺйҷ©гҖҒиҙ«еҜҢеҲҶеҢ–жҲҗдёәз»ҸжөҺеӨұиЎЎзҡ„дё»иҰҒзҹӣзӣҫпјҢиҖҢжҲҳеҗҺеӨҙ30е№ҙиҙўж”ҝиҝҮеәҰжү©еј еёҰжқҘйҖҡиғҖй—®йўҳпјҢдёӨдёӘжһҒз«ҜйғҪдёҚеҘҪгҖӮеҜ№зҺ°д»Јиҙ§еёҒзҗҶи®әзҡ„иҜ„еҲӨжҳҜдёҖдёӘзҗҶеҝөй—®йўҳгҖӮ

зҗҶеҝөзҡ„иҪ®еӣһ

жҖ»з»“д»ҘдёҠеҲҶжһҗпјҢж— и®әд»Һе®һдҪ“еұӮйқўиҝҳжҳҜйҮ‘иһҚеұӮйқўзңӢиҮӘ然еҲ©зҺҮпјҢдёҖдёӘе…ұеҗҢзӮ№жҳҜз»ҸжөҺз»“жһ„еҸҳеҢ–е°Өе…¶жҳҜиҙ«еҜҢеҲҶеҢ–зҡ„еҪұе“ҚгҖӮеҺҶеҸІиҷҪ然дёҚдјҡз®ҖеҚ•йҮҚжј”пјҢдҪҶжҖ»жҳҜжҠјзқҖзӣёеҗҢзҡ„йҹөи„ҡгҖӮдёҖзҷҫе№ҙеүҚзҡ„е·®дёҚеӨҡеҗҢдёҖж—¶жңҹпјҢе…Ёзҗғйқўдёҙиҙ«еҜҢеҲҶеҢ–зҡ„зӘҒеҮәзҹӣзӣҫпјҢеҪ“ж—¶д№ҹеҸ‘з”ҹдәҶиҙёжҳ“жҲҳпјҢеңЁз»ҸжөҺйҷ·е…ҘеӨ§иҗ§жқЎд№ӢеҗҺзҫҺеӣҪзҹӯжңҹеӣҪеҖәеҲ©зҺҮйҷҚеҲ°йӣ¶йҷ„иҝ‘пјҢе…¶еј•еҸ‘зҡ„зҗҶи®әе’Ңж”ҝзӯ–дәүи®®д№ҹжҳҜе’ҢйҮ‘иһҚгҖҒиҙўж”ҝиҒ”зі»еңЁдёҖиө·гҖӮ

欧ж–Үиҙ№йӣӘе°”пјҲIrving FisherпјүжҳҜ20дё–зәӘжңҖжқ°еҮәзҡ„з»ҸжөҺеӯҰ家д№ӢдёҖпјҢд№ҹжҳҜеқҡе®ҡзҡ„иҮӘз”ұеёӮеңәеӯҰжҙҫпјҢзӣёдҝЎеёӮеңәжңүж•Ҳй…ҚзҪ®иө„жәҗпјҢд»–еңЁ1929е№ҙзҫҺеӣҪиӮЎеёӮи¶Ӣиҝ‘й«ҳеі°ж—¶е®ЈеёғиӮЎеёӮиҫҫеҲ°дәҶдёҖдёӘвҖңж°ёд№…зҡ„й«ҳеҺҹвҖқгҖӮиӮЎеёӮеҙ©зӣҳе’ҢйҡҸеҗҺзҡ„еӨ§иҗ§жқЎдҪҝеҫ—д»–зҡ„дёӘдәәеЈ°иӘүе’ҢиҙўеҜҢеҸ—еҲ°йҮҚеӨ§жү“еҮ»пјҢдҪҷдёӢзҡ„дәәз”ҹеңЁиҙ«еӣ°е’ҢеҖәеҠЎдёӯеәҰиҝҮгҖӮжңүж„ҸжҖқзҡ„жҳҜиҙ№йӣӘе°”зҡ„еҸҚжҖқжҳҜеҠ ејә银иЎҢзӣ‘з®ЎпјҢжҸҗеҮә100%еӯҳж¬ҫеҮҶеӨҮйҮ‘зҡ„е»әи®®пјҢзұ»дјјиҠқеҠ е“ҘеӯҰжҙҫжҸҗеҮәзҡ„зӢӯд№ү银иЎҢпјҲnarrow banking)пјҢеҜ№1933-35е№ҙзҫҺеӣҪ银иЎҢжі•жҺЁеҠЁеҲҶдёҡз»ҸиҗҘе’Ңеӯҳж¬ҫдҝқйҷ©жңәеҲ¶иө·еҲ°дәҶдҝғиҝӣдҪңз”ЁгҖӮ

еңЁжӣҙе№ҝеұӮйқўдёҠпјҢеҮҜжҒ©ж–ҜдёҺе“ҲиҖ¶е…ӢжңүдёҖдёӘи‘—еҗҚзҡ„дәүи®әпјҢдёӨиҖ…йғҪи®ӨдёәйҮ‘иһҚеҮәдәҶй—®йўҳпјҢдҪҶиҜҠж–ӯе’Ңз»ҷеҮәзҡ„иҚҜж–№еҲҷжңүеӨ©еЈӨд№ӢеҲ«гҖӮе“ҲиҖ¶е…Ӣи®Өдёәж”ҝеәңеҜ№й“¶иЎҢдёҡзҡ„е№Ійў„иө·дәҶеқҸдҪңз”ЁпјҢе°Өе…¶жҳҜ1914е№ҙжҲҗз«ӢзҫҺиҒ”еӮЁдёә银иЎҢдёҡжҸҗдҫӣдәҶжңҖеҗҺиҙ·ж¬ҫдәәпјҢеҜјиҮҙдҝЎиҙ·иҝҮеәҰжү©еј пјҢеёҰжқҘз»“жһ„жүӯжӣІпјҢжңҖз»ҲжҳҜз»ҸжөҺеҚұжңәпјҢжүҖд»Ҙд»–дё»еј еәҹйҷӨеӨ®иЎҢпјҢйҮҚеӣһйҮ‘жң¬дҪҚеҲ¶зҡ„зәҰжқҹпјҢ让银иЎҢеңЁеёӮеңәз«һдәүдёӯдјҳиғңеҠЈжұ°гҖӮеҮҜжҒ©ж–ҜеҲҷи®ӨдёәйҮ‘жң¬дҪҚеҲ¶е·Із»ҸдёҚйҖӮз”ЁзҺ°д»Јиө„жң¬дё»д№үдҝЎз”ЁеёӮеңәз»ҸжөҺпјҢжҳҜвҖңйҮҺиӣ®ж—¶д»Јзҡ„йҒ—иҝ№вҖқпјҢдё»еј вҖңеӨ§ж”ҝеәңгҖҒеӨ§й“¶иЎҢвҖқпјҢеӨ§ж”ҝеәңжҳҜжҢҮиҙўж”ҝпјҢеӨ§й“¶иЎҢжҳҜжҢҮдёӯеӨ®й“¶иЎҢпјҢеҠ ејәйҮ‘иһҚзӣ‘з®ЎгҖӮеҺҶеҸІйҖүжӢ©дәҶеҮҜжҒ©ж–ҜгҖӮ

1980е№ҙд»Је…ЁзҗғйҮҚеӣһйҮ‘иһҚиҮӘз”ұеҢ–пјҢзҗҶи®әдёҠи®ІжҳҜи®©еёӮеңәеңЁдҝЎиҙ·й…ҚзҪ®дёӯеҸ‘жҢҘжӣҙеӨ§дҪңз”ЁпјҢдҪҶзҺ°е®һзҺҜеўғзҰ»е“ҲиҖ¶е…Ӣдё»еј зҡ„еёӮеңәзәӘеҫӢзәҰжқҹжӣҙйҒҘиҝңдәҶпјҢ银иЎҢиҝҪйҖҗеҲ©ж¶Ұзҡ„з©әй—ҙеўһеҠ дәҶпјҢдҪҶдә«еҸ—дәҶжӣҙеӨҡзҡ„ж”ҝеәңжӢ…дҝқпјҢз”ұжӯӨеёҰжқҘзҡ„й—®йўҳеҸҜжғіиҖҢзҹҘгҖӮе…ЁзҗғйҮ‘иһҚеҚұжңәеҗҺпјҢеҠ ејәйҮ‘иһҚзӣ‘з®ЎеҶҚж¬ЎжҲҗдёәж”ҝзӯ–зҡ„йҖүжӢ©пјҢеңЁзҫҺеӣҪз”ҡиҮіжңүдәәдё»еј зӢӯд№ү银иЎҢжҲ–еӣһеҲ°еҲҶдёҡз»ҸиҗҘгҖӮ

дёҠдёҖиҪ®зҡ„ж”ҝзӯ–жЎҶжһ¶ж”№йқ©зҡ„дёҖдёӘйҮҚиҰҒзү№еҫҒжҳҜиҙўж”ҝжү©еј е’ҢеҠ ејәйҮ‘иһҚзӣ‘з®Ўй…ҚеҘ—гҖӮеӣ дёәзӣ‘з®ЎеёҰжқҘз§ҒдәәйғЁй—ЁдҝЎз”Ёзҙ§зј©пјҢиҙўж”ҝжү©еј иө·еҲ°еҜ№еҶІдҪңз”ЁпјҢиҝҷдёӘеҸҳеҢ–и¶…и¶Ҡз»ҸжөҺзҡ„йҖҶе‘Ёжңҹи°ғиҠӮпјҢжңүжӣҙж·ұеұӮж¬Ўзҡ„еҶ…еңЁиҰҒжұӮгҖӮиҝҷдёҖж¬Ўиҙўж”ҝжү©еј еңЁеә”еҜ№йҮ‘иһҚеҚұжңәзҡ„йҖҶе‘Ёжңҹи°ғиҠӮдёӯеҸ‘жҢҘдәҶйҮҚиҰҒдҪңз”ЁпјҢиҝ‘жңҹзҡ„еҸ‘еұ•жҳҫзӨәиҙўж”ҝжү©еј еёёжҖҒеҢ–зҡ„еҺӢеҠӣд№ҹеңЁеўһеҠ пјҢзҺ°д»Јиҙ§еёҒзҗҶи®әжҲҗдёәзғӯй—ЁиҜқйўҳжҳҜдёҖдёӘдҪ“зҺ°гҖӮ

е…¶е®һпјҢеҪ“еүҚзҺҜеўғдёӢиҙўж”ҝжү©еј зҡ„йҖ»иҫ‘дёҚйңҖиҰҒй«ҳж·ұзҡ„зҗҶи®әпјҢжҳҜеҹәжң¬еёёиҜҶй—®йўҳпјҢеҪ“еӣҪеҖәеҲ©зҺҮжҳҫи‘—дҪҺдәҺеҗҚд№үз»ҸжөҺеўһй•ҝж—¶пјҢд»»дҪ•ж”ҝеәңеҖәеҠЎи§„жЁЎйғҪжҳҜеҸҜжҢҒз»ӯзҡ„пјҢеӣ дёәеҖәеҠЎ/GDPзҡ„жҜ”дҫӢжҳҜ收ж•ӣзҡ„гҖӮеҪ“еҫ·еӣҪеҸҜд»ҘеҸ‘иЎҢйӣ¶еҲ©зҺҮзҡ„30е№ҙеӣҪеҖәж—¶пјҢдёәд»Җд№Ҳж”ҝеәңдёҚеўһеҠ иөӨеӯ—пјҢйҖҡиҝҮеҮҸзЁҺе’Ңжү©ж”ҜеўһеҠ з§ҒдәәйғЁй—Ёзҡ„иө„жәҗпјҹеҪ“еӣҪеҖәеҲ©зҺҮжҺҘиҝ‘йӣ¶ж—¶пјҢиҙўж”ҝзҡ„иҙҹеҖәе’ҢеӨ®иЎҢзҡ„иҙҹеҖәпјҲеҹәзЎҖиҙ§еёҒпјүиҝҳжңүд»Җд№ҲеҢәеҲ«пјҹе…ій”®жҳҜзҗҶеҝөзҡ„еҸҳеҢ–гҖӮ

з»ҸжөҺеӯҰ家еҫҖеҫҖиў«иҜҹз—…еҸӘиғҪи§ЈйҮҠиҝҮеҺ»иҖҢдёҚиғҪйў„и§ҒжңӘжқҘпјҢеҺҶеҸІжҳҫзӨәпјҢз»ҸжөҺеӯҰ家еҸҜиғҪж—ўжӯЈзЎ®и§ЈйҮҠиҝҮеҺ»еҸҲй”ҷиҜҜи®ӨзҹҘеҪ“д»ҠпјҲжүҖд»ҘдёҚиғҪйў„и§ҒжңӘжқҘпјүпјҢеҸӘжҳҜеҜ№еҪ“д»Ҡзҡ„й”ҷиҜҜи®ӨзҹҘеңЁеӨҡе°‘е№ҙеҗҺжүҚзңӢеҮәжқҘгҖӮжңҖи‘—еҗҚзҡ„дҫӢеӯҗеҸҜиғҪжҳҜ马尔иҗЁж–Ҝ1798еҮәзүҲзҡ„гҖҠдәәеҸЈеҺҹзҗҶгҖӢпјҢд»ҺдәәеҸЈиҝҮеү©и§ЈйҮҠдәәзұ»еҮ еҚғе№ҙеңЁз”ҹеӯҳиҫ№зјҳжҢЈжүҺпјҢдҪҶд»ҠеӨ©зңӢпјҢиҝҷжң¬д№ҰеҮәзүҲеүҚеҗҺжҒ°жҒ°жҳҜеҠіеҠЁз”ҹдә§зҺҮејҖе§Ӣи¶…иҝҮдәәеҸЈеўһй•ҝпјҢејҖеҗҜз”ҹжҙ»ж°ҙе№ідёҚж–ӯжҸҗй«ҳзҡ„ж–°ж—¶д»ЈгҖӮзңӢиҝ‘дёҖзӮ№пјҢ1980е№ҙд»Јдё»жөҒз»ҸжөҺеӯҰзҡ„е…ұиҜҶжҳҜйҖҡиғҖжҳҜжңҖеӨ§зҡ„е®Ҹи§Ӯз»ҸжөҺеҚұе®іпјҢзҺ°еңЁзңӢйҖҡиғҖеңЁйӮЈж—¶жҒ°жҒ°жҳҜй«ҳзӮ№пјҢд№ӢеҗҺжҢҒз»ӯдёӢйҷҚгҖӮ

зҺ°еңЁзҡ„й—®йўҳжҳҜиҙ§еёҒж”ҝзӯ–жЎҶжһ¶жҳҜе»әз«ӢеңЁеҜ№жҲҳеҗҺ30е№ҙиҙўж”ҝжҠ•ж”ҫиҙ§еёҒзҡ„еҸҚжҖқзҡ„еҹәзЎҖдёҠпјҢд»ҘжҺ§еҲ¶йҖҡиғҖдёәеҜјеҗ‘пјҢиҖҢзҺ°е®һжҳҜдҝЎиҙ·жҠ•ж”ҫиҙ§еёҒзҡ„ж—¶д»ЈпјҢдё»иҰҒй—®йўҳжҳҜиө„дә§жіЎжІ«е’Ңиҙ«еҜҢеҲҶеҢ–гҖӮе…ЁзҗғйҮ‘иһҚеҚұжңәеҗҺжҲ‘们已з»ҸзңӢеҲ°йҮ‘иһҚзӣ‘з®Ўзҡ„еҠ ејәпјҢиҝҷеңЁзҹӯжңҹеҶ…еҠ еӨ§дәҶиҙ§еёҒж”ҝзӯ–зЁіеўһй•ҝзҡ„еҺӢеҠӣпјҢеҜјиҮҙеҲ©зҺҮдёӢиЎҢпјҢжңӘжқҘеҮ е№ҙжңҖеҖјеҫ—е…іжіЁзҡ„еҝ…然жҳҜдё»иҰҒз»ҸжөҺдҪ“зҡ„иҙўж”ҝжү©еј гҖӮжҲ‘们жӢӯзӣ®д»Ҙеҫ…гҖӮ

|  д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ°

д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ° зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§

зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§ ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ

ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ

еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ