马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

еј еІёе…ғпјҲдёӯдҝЎе»әжҠ•иҜҒеҲёйҰ–еёӯз»ҸжөҺеӯҰ家гҖҒдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢпјү 6жңҲ18ж—ҘFacebookеҸ‘еёғгҖҠLibraзҷҪзҡ®д№ҰгҖӢд»ҘжқҘпјҢеҗ„еӣҪж”ҝеәңгҖҒеӨ®иЎҢеҸҠзӣ‘з®ЎйғЁй—ЁпјҢеҜ№з§Ғдәәжңәжһ„еҸ‘иЎҢеҹәдәҺдёҖзҜ®еӯҗеӮЁеӨҮиө„дә§зҡ„еҠ еҜҶзЁіе®ҡеёҒпјҢй«ҳеәҰйҮҚи§ҶжҲ–иҖ…иҜҙиӯҰи§үгҖӮдёҺеӣҪйҷ…дё»иҰҒиҙ§еёҒеҸ‘иЎҢиҖ…зҡ„дҝқе®ҲжҖҒеәҰдёҚеҗҢпјҢдәә民银иЎҢеҜ№жӯӨиЎЁзҺ°еҮәдәҶејӮдәҺеҜ»еёёзҡ„иҝӣеҸ–жҖҒеәҰгҖӮе…ҲжҳҜеңЁ8жңҲ2ж—ҘпјҢжҳҺзЎ®жҸҗеҮәвҖңеҠ еҝ«жҺЁиҝӣжі•е®ҡж•°еӯ—иҙ§еёҒз ”еҸ‘жӯҘдјҗвҖқпјҢжӯӨеҗҺеҸҲйҖҡиҝҮеӨҡз§Қжё йҒ“йҮҠж”ҫеӨ®иЎҢж•°еӯ—иҙ§еёҒи®ҫи®ЎзҗҶеҝөгҖҒжҠҖжңҜжһ¶жһ„гҖҒиҝҗиҗҘдҪ“зі»гҖҒе…ҲиЎҢиҜ•йӘҢеҢәзӯүж–№йқўеҶ…е®№гҖӮеӨҡж–№дҝЎжҒҜжҢҮеҗ‘иҜҘеёҒеҸҜиғҪе№ҙеҶ…жҺЁеҮәгҖӮ

еңЁж”Ҝд»ҳе®қгҖҒеҫ®дҝЎж”Ҝд»ҳзӯү移еҠЁж”Ҝд»ҳе·Ҙе…·е·Із»ҸеҰӮжӯӨеҝ«жҚ·зҡ„д»ҠеӨ©пјҢдәә民银иЎҢжҖҘдәҺжҺЁеҮәжі•е®ҡж•°еӯ—иҙ§еёҒпјҢе…¶зӣ®ж Үжҳҫ然дёҚеңЁдәҺиҝӣдёҖжӯҘжҺЁеҠЁеўғеҶ…ж”Ҝд»ҳзҡ„дҫҝеҲ©жҖ§гҖӮиҖҢеә”еҜ№еӣҪйҷ…дё»еҜјиҙ§еёҒеҸҠеўғеӨ–ж•°еӯ—иҙ§еёҒзҡ„еҸҢйҮҚжҢӨеҺӢпјҢжүӯиҪ¬дәәж°‘еёҒеӣҪйҷ…еҢ–йҖҖжҪ®еұҖйқўпјҢзј“и§Јиө„жң¬йЎ№зӣ®з®ЎеҲ¶й•ҝжңҹеҢ–еёҰжқҘзҡ„и·Ёеўғж”Ҝд»ҳзҹӣзӣҫпјҢеә”иҜҘжҳҜеӨ®иЎҢж•°еӯ—иҙ§еёҒзҡ„йҮҚиҰҒдҪҝе‘ҪгҖӮ

дёҖгҖҒDCEPжҳҜдё”д»…жҳҜвҖңж•°еӯ—еҢ–зҡ„дәәж°‘еёҒвҖқ

еӣҪйҷ…清算银иЎҢпјҲBISпјүе°ҶCBDCпјҲCentral Bank Digital Currencyпјүе®ҡд№үдёәеӨ®иЎҢиҙ§еёҒзҡ„дёҖз§Қж•°еӯ—еҪўејҸпјҢдёҚеҗҢдәҺдј з»ҹеӮЁеӨҮиҙҰжҲ·жҲ–з»“з®—иҙҰжҲ·зҡ„дҪҷйўқгҖӮжҲ‘еӣҪеӨ®иЎҢж•°еӯ—иҙ§еёҒеҗҚз§°дёәDCEPпјҲDigital Currency Electronic PaymentпјүпјҢеҚіж•°еӯ—иҙ§еёҒе’Ңз”өеӯҗж”Ҝд»ҳе·Ҙе…·гҖӮ

дҪңдёәдёҖйЎ№иҮӘ2014е№ҙдҫҝејҖе§Ӣзҡ„еӣҪ家зә§е·ҘзЁӢпјҢдәә民银иЎҢж•°еӯ—иҙ§еёҒз ”еҸ‘е·ІиҝӣиЎҢдәҶ5е№ҙд№Ӣд№…гҖӮд»Һзӣ®еүҚе…¬ејҖдҝЎжҒҜзңӢпјҢиҜҘж•°еӯ—иҙ§еёҒеңЁжҠҖжңҜдёҠдёҚйў„и®ҫи·Ҝеҫ„пјҢйҡҸж•°еӯ—жҠҖжңҜзҡ„з«һдәүе’Ңиҝӯд»ЈеҒҡйҖӮеә”жҖ§ж”№еҸҳпјӣеңЁз»ҸиҗҘдёҠйҮҮз”ЁвҖңеӨ®иЎҢвҖ”е•Ҷдёҡ银иЎҢвҖқеҸҢеұӮиҝҗиҗҘжһ¶жһ„пјҢеј•е…ҘеёӮеңәеҢ–еҠӣйҮҸе…ұеҗҢеҸӮдёҺпјӣеңЁз®ЎзҗҶдёҠйҮҮз”ЁйғЁеҲҶдёӯеҝғеҢ–жЁЎејҸпјҢдҝқз•ҷдёӯеӨ®й“¶иЎҢжҺ§еҲ¶жқғгҖӮжҠҖжңҜдёҠзҡ„ејҖж”ҫжҖ§гҖҒеёӮеңәеҢ–жё йҒ“пјҢеҸ еҠ ејәжңүеҠӣзҡ„ж”ҝеәңеј•еҜјпјҢйў„и®ЎиҜҘеёҒжҺЁеҮәеҗҺиғҪеӨҹиҝ…йҖҹеңЁеўғеҶ…еҫ—еҲ°еә”з”ЁгҖӮ

жҚ®жҠҘйҒ“пјҢдәә民银иЎҢж•°еӯ—иҙ§еёҒе®Ңе…Ёд»Ҙдәәж°‘еёҒдёәд»·еҖјеҹәзЎҖгҖӮдёҖеҚ•дҪҚзҡ„DCEPзӯүеҖјдёҖе…ғдәәж°‘еёҒгҖӮеӣ жӯӨпјҢDCEPе’ҢзәёеёҒе№¶ж— жң¬иҙЁеҢәеҲ«пјҢйғҪжҳҜд»ҘеӣҪ家дҝЎз”Ёдёәж”Ҝж’‘зҡ„дёӯеӨ®й“¶иЎҢиҙҹеҖәпјҢеҸӘжҳҜе…¶еңЁиҙ§еёҒеҪўжҖҒи®ҫи®ЎгҖҒеҸ‘иЎҢжөҒйҖҡж–№йқўжӣҙдҫқиө–дәҺж•°еӯ—еҢ–жҠҖжңҜгҖӮ

дҪңдёәеҜ№M0пјҲзәёй’һе’ҢзЎ¬еёҒпјүзҡ„ж•°еӯ—еҢ–жӣҝд»ЈпјҢDCEPйҮҮеҸ–дёҚйңҖиҰҒејҖз«Ӣ银иЎҢиҙҰжҲ·зҡ„вҖңиҙҰжҲ·жқҫиҖҰеҗҲвҖқжЁЎејҸпјҢеҸӘиҰҒеҸҢж–№жңүжүӢжңәе’Ңж•°еӯ—й’ұеҢ…пјҢз”ҡиҮідёҚйңҖиҰҒдҪҝз”Ёдә’иҒ”зҪ‘пјҢзӮ№еҜ№зӮ№еҚіеҸҜе®ҢжҲҗж”Ҝд»ҳгҖӮжӯӨеӨ–пјҢDCEPеңЁиҙ§еёҒиҒҢиғҪзҡ„иҢғеӣҙеҶ…иҝҳеҸҜд»ҘеҠ иҪҪжҷәиғҪеҗҲзәҰпјҢе…·дҪ“еҗҲзәҰи®ҫи®Ўжғ…еҶөзӣ®еүҚ并жңӘжңүжӣҙиҜҰе°Ҫең°жҠ«йңІгҖӮ

дәҢгҖҒеҚ•дёҖй”ҡж— жі•дёҺдёҖзҜ®еӯҗиҙ§еёҒејҖеұ•еӣҪйҷ…з«һдәү

жҲ‘们и®ӨдёәпјҡвҖңдәә民银иЎҢеҸ‘иЎҢж•°еӯ—иҙ§еёҒпјҢе…¶д»·еҖјеҹәзЎҖеӨ©з„¶еҸӘиғҪжҳҜдәәж°‘еёҒвҖқвҖ”вҖ”еҰӮжһңз§үжүҝиҝҷж ·зҡ„зҗҶеҝөпјҢDCEPеңЁиҙ§еёҒзҗҶи®әдёҠе°ұжІЎжңүзӘҒз ҙпјҢеңЁиҙ§еёҒеҲӣйҖ жңәеҲ¶дёҠе°ұжІЎжңүеҲӣж–°пјҢдәәж°‘еёҒеӣҪйҷ…еҢ–е°ұйҡҫд»Ҙе®һзҺ°вҖңжғҠйҷ©и·Ёи¶ҠвҖқгҖӮ

иҙ§еёҒзҡ„жң¬иҙЁжҳҜдҝЎз”ЁпјҢеёӮеңәйҖүжӢ©дҪ•з§Қиҙ§еёҒпјҢжҳҜеҗ„зұ»иҙ§еёҒдҝЎз”ЁгҖҒеҸҜиҺ·еҫ—жҖ§гҖҒжөҒеҠЁжҖ§зӯүеӨҡз§Қеӣ зҙ е…ұеҗҢз«һдәүзҡ„з»“жһңгҖӮLibraй”ҡе®ҡзҡ„жҳҜд»ҘзҫҺе…ғдёәдё»зҡ„дёҖзҜ®еӯҗиҙ§еёҒгҖӮд»Һ7жңҲзҫҺеӣҪеҸӮдј—дёӨйҷўLibraеҗ¬иҜҒдјҡжғ…еҶөзңӢпјҢFacebookдёҚеҸҜиғҪз»•ејҖзҫҺиҒ”еӮЁжҲ–е…¶д»–жңәжһ„зӣ‘з®ЎеҸ‘еёҒгҖӮзҺ°еңЁж— жі•йў„жөӢFacebookдёҺзӣ‘з®ЎеҪ“еұҖдјҡиҫҫжҲҗдҪ•з§ҚеҰҘеҚҸпјҢдҪҶеҸҜд»ҘиӮҜе®ҡпјҢжңҖз»Ҳиў«ж”ҫиЎҢзҡ„LibraпјҢе…¶д»ҘзҫҺе…ғдёәдё»гҖҒдёҖзҜ®еӯҗиҙ§еёҒдёәй”ҡзҡ„еҹәжң¬жЎҶжһ¶дёҚдјҡж”№еҸҳгҖӮFacebookжңү27дәҝз”ЁжҲ·зҫӨпјҢжңүж¶өзӣ–е…Ёзҗғж”Ҝд»ҳгҖҒ科жҠҖгҖҒз”өдҝЎгҖҒеҢәеқ—й“ҫгҖҒйЈҺжҠ•зӯүдј—еӨҡйўҶеҹҹеҠ зӣҹдјҡе‘ҳзҡ„дјҳеҠҝпјҢиҝҷдјҡжһҒеӨ§дё°еҜҢLibraзҡ„еә”з”ЁеңәжҷҜгҖӮ

еҸҚи§ӮDCEPпјҢ100%д»Ҙдәәж°‘еёҒдёәй”ҡгҖӮеҚідҫҝжңӘжқҘеҸ‘иЎҢжңәжһ„дёӯпјҢжңүйҳҝйҮҢгҖҒи…ҫи®Ҝзӯүдә’иҒ”зҪ‘е·ЁеӨҙзҡ„еҸӮдёҺпјҢеҚ•дёҖдәәж°‘еёҒд»·еҖјй”ҡзү№жҖ§пјҢйғҪжіЁе®ҡдәҶе…¶ж— жі•дёҺLibraеұ•ејҖеӣҪйҷ…з«һдәүгҖӮиҮідәҺеңЁжҲ‘еӣҪеўғеҶ…пјҢеҢәеқ—й“ҫзӯүжҠҖжңҜеҸҜд»Ҙе®Ңе…Ёз»•ејҖеҗ„еӣҪжҗӯе»әзҡ„银иЎҢй—ҙж”Ҝд»ҳжё…з®—зі»з»ҹпјҢеҪ“еұҖдјҒеӣҫйҖҡиҝҮдј з»ҹиЎҢж”ҝе№Ійў„йҳ»жӯўLibraзҡ„жөҒе…Ҙжё—йҖҸпјҢеҝ…然жҳҜеҫ’еҠігҖӮ

дёүгҖҒй”ҡзҡ„и®ҫе®ҡдёҚеҰЁжӣҙжңүжғіиұЎеҠӣ

дё»жқғдҝЎз”Ёиҙ§еёҒж—¶д»ЈпјҢдәәж°‘еёҒйҡҫд»ҘдёҺеҸ‘иҫҫз»ҸжөҺдҪ“иҙ§еёҒжңүж•Ҳз«һдәүпјӣж•°еӯ—еҢ–ж—¶д»ЈпјҢеңЁжҠҖжңҜж°ҙе№ізұ»дјјзҡ„еңәжҷҜдёӢпјҢжҲ‘们жҒҗжҖ•дёҚиғҪжңҹжңӣеҚ•зәҜвҖңж•°еӯ—еҢ–зҡ„дәәж°‘еёҒвҖқиғҪеӨҹеңЁдёҺвҖңж•°еӯ—еҢ–зҡ„е…Ёзҗғдё»иҰҒиҙ§еёҒвҖқзҡ„з«һдәүдёӯиғңеҮәгҖӮзқҖзңјдәҺиҙ§еёҒйқһеӣҪ家еҢ–ж—¶д»Јзҡ„еӣҪйҷ…иҙ§еёҒз«һдәүпјҢDCEPжңүеҝ…иҰҒеңЁе…¶й”ҡзҡ„и®ҫе®ҡдёҠпјҢйҮҮз”ЁжӣҙеҠ ејҖж”ҫгҖҒжӣҙеҠ еӨ§иғҶгҖҒжӣҙеҜҢжғіиұЎеҠӣзҡ„ж–№жЎҲгҖӮдёҚиғҪи®©DCEPиҫ“еңЁиө·и·‘зәҝдёҠпјҢдёҚиғҪз”ұдәҺй”ҡзҡ„зјәйҷ·иҫңиҙҹдәҶжҲ‘еӣҪ移еҠЁж”Ҝд»ҳйўҶеҹҹзҡ„е·ЁеӨ§дјҳеҠҝпјҢиҫңиҙҹдәҶжҠҖжңҜгҖҒзӣ‘з®ЎеұӮйқўзҡ„з§Қз§ҚеҠӘеҠӣгҖӮ

еңЁдҝқз•ҷDCEPйӣ¶е”®еҠҹиғҪе®ҡдҪҚгҖҒдёҚйў„и®ҫжҠҖжңҜи·ҜзәҝгҖҒеҸҢеұӮиҝҗиҗҘдҪ“зі»д»ҘеҸҠйғЁеҲҶдёӯеҝғеҢ–з®ЎзҗҶжЁЎејҸзӯүжЎҶжһ¶и®ҫи®Ўзҡ„еҹәзЎҖдёҠпјҢеә”д»ҝз…§Libraй”ҡе®ҡдёҖзҜ®еӯҗеӮЁеӨҮиө„дә§зҡ„зү№зӮ№пјҢд»ҘеҸҠSDRзҡ„е®ҡеҖјж–№жі•пјҢзЎ®е®ҡDCEPзҡ„д»·еҖјй”ҡгҖӮ

жңҖдёәз®ҖжҙҒзӣҙи§ӮгҖҒжңҖе…·ж“ҚдҪңжҖ§гҖҒжңҖдёәеёӮеңәжҺҘеҸ—зҡ„й”ҡпјҢжҳҜд»ҘжҹҗдёҖжқғйҮҚзҡ„дәәж°‘еёҒе’ҢзҫҺе…ғдёәжқғйҮҚпјҢд»ҘеҚіжңҹжұҮзҺҮжҠҳз®—пјҢзЎ®е®ҡиҙ§еёҒзҜ®гҖӮеҰӮпјҡ

1 DCEP=1 ?=Оұ*?+пјҲ1-Оұпјү*$*E DCEPдёӯзҡ„зҫҺе…ғд»ҘжҲ‘еӣҪе®ҳж–№еӨ–жұҮеӮЁеӨҮдёәж”Ҝж’‘пјҢзҫҺе…ғеӮЁеӨҮзҡ„规模дёәDCEPеҸ‘иЎҢдёҠйҷҗгҖӮеӨ§дҪ“жөӢз®—пјҢжҲ‘еӣҪеӨ–жұҮеӮЁеӨҮдёӯзҡ„зҫҺе…ғеӮЁеӨҮз•Ҙи¶…иҝҮ1.5дёҮдәҝзҫҺе…ғгҖӮеҚідҫҝе°Ҷе…ЁйғЁзҡ„M0е…‘жҚўдёәDCEPпјҢд№ҹд»…зәҰж¶ҲиҖ—дёүеҲҶд№ӢдәҢзҡ„зҫҺе…ғеӮЁеӨҮпјҲжұҮзҺҮжҢү1пјҡ7и®Ўз®—пјҢ145378.5дәҝдёӘDCEPпјҢй”ҡе®ҡ72689.25дәҝдәәж°‘еёҒе’Ң10384.18дәҝзҫҺе…ғпјүгҖӮеҰӮжӯӨпјҢDCEPжңү100%зҡ„е…‘д»ҳдҝқйҡңпјҢжңүе……и¶ізҡ„дҝЎз”ЁеҹәзЎҖгҖӮ

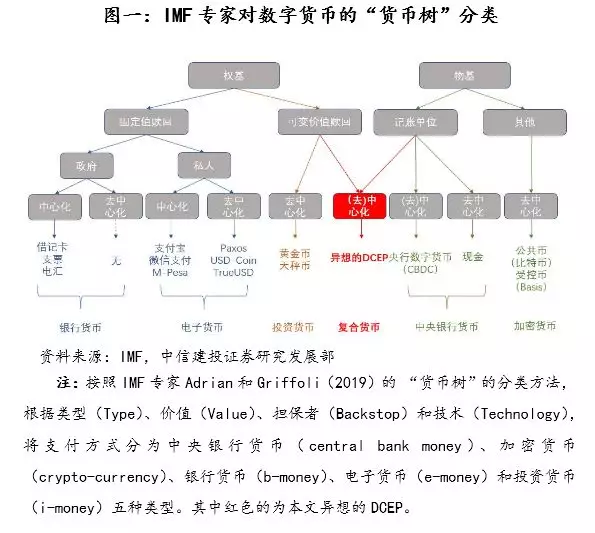

еҸӮз…§IMF专家关дәҺж•°еӯ—иҙ§еёҒзҡ„вҖңиҙ§еёҒж ‘вҖқеҲҶзұ»пјҢд»ҘдёҠзұ»еһӢзҡ„DCEPж—ўжҳҜз”ұеӨ®иЎҢеҲӣи®ҫзҡ„и®°иҙҰеҚ•дҪҚпјҢеұһдәҺзү©еҹәпјҲobject-basedпјүж”Ҝд»ҳж–№ејҸпјӣеҗҢж—¶еҸҲе…·жңүй”ҡе®ҡдёҖзҜ®еӯҗеӮЁеӨҮиө„дә§зү№зӮ№пјҢе…·жңүжқғеҹә(claim-based)ж”Ҝд»ҳеұһжҖ§пјҢеҸҜд»Ҙз§°дёәе…је…·жқғеҹәдёҺзү©еҹәеұһжҖ§зҡ„еӨҚеҗҲеёҒз§ҚгҖӮ

еӣӣгҖҒвҖңдәәж°‘еёҒ+зҫҺе…ғвҖқеӨҚеҗҲеёҒе…·жңүеӨҡйҮҚдјҳеҠҝ

дәә民银иЎҢеҸ‘иЎҢзҡ„ж•°еӯ—иҙ§еёҒвҖңдёҚе®Ңе…ЁжҳҜдәәж°‘еёҒвҖқпјҢиҖҢжҳҜжҹҗдёҖжқғйҮҚзҡ„вҖңдәәж°‘еёҒ+зҫҺе…ғвҖқеӨҚеҗҲеёҒпјҢжңүиҜёеӨҡеҘҪеӨ„гҖӮ

вҖ”вҖ”йғЁеҲҶеҜ№еҶІжұҮзҺҮйЈҺйҷ©гҖӮдәәж°‘еёҒе’ҢзҫҺе…ғеҗ„еҚ дёҖе®ҡжқғйҮҚпјҢеҸҜд»ҘйғЁеҲҶеҜ№еҶІдәәж°‘еёҒе…‘зҫҺе…ғзҡ„жұҮзҺҮйЈҺйҷ©гҖӮеҪ“зҫҺе…ғеҚҮеҖјж—¶пјҢжғҜдәҺд»ҘзҫҺе…ғи®Ўд»·зҡ„DCEPдҪҝз”ЁиҖ…дјҡеҖҫеҗ‘дәҺеҮҸе°‘жҢҒжңүDCEPпјҢдҪҶд»ҘжғҜдәҺд»Ҙдәәж°‘еёҒи®Ўд»·зҡ„DCEPдҪҝз”ЁиҖ…дјҡеҖҫеҗ‘дәҺеӨҡжҢҒжңүDCEPгҖӮеҸҚд№ӢпјҢеҪ“дәәж°‘еёҒеҚҮеҖјж—¶пјҢжғҜдәҺд»ҘзҫҺе…ғи®Ўд»·зҡ„DCEPдҪҝз”ЁиҖ…дјҡеҖҫеҗ‘дәҺеӨҡжҢҒжңүDCEPпјҢдҪҶжғҜдәҺд»Ҙдәәж°‘еёҒи®Ўд»·зҡ„DCEPдҪҝз”ЁиҖ…дјҡеҖҫеҗ‘дәҺеҮҸе°‘жҢҒжңүDCEPгҖӮдёӨз§ҚеңәжҷҜдёӢпјҢдёҚеҗҢеёҒз§ҚеҒҸеҘҪзҡ„еҸҢж–№йғҪеӯҳеңЁд№°е…ҘеҚ–еҮәеҶІеҠЁпјҢеҸҜд»ҘйғЁеҲҶе®һзҺ°еҜ№еҶІгҖӮ

вҖ”вҖ”жҸҗеҚҮдәәж°‘еёҒеӣҪйҷ…ең°дҪҚгҖӮд»…йҖүжӢ©дәәж°‘еёҒе’ҢзҫҺе…ғдёӨз§ҚзҜ®еӯҗиҙ§еёҒпјҢжҜ”зӣ®еүҚжӢҹи®®зҡ„Libraиҙ§еёҒзҜ®жӣҙеҠ з®ҖжҙҒгҖӮеӨҚеҗҲDCEPзҡ„еҸ‘иЎҢпјҢе°ҶдҪҝеҫ—дәә民银иЎҢжҲҗдёәзҫҺиҒ”еӮЁд№ӢеӨ–пјҢ第дәҢдёӘжҸҗдҫӣзҫҺе…ғж”Ҝд»ҳжүӢж®өзҡ„дёӯеӨ®й“¶иЎҢгҖӮеӨҚеҗҲDCEPдёӯзҡ„зҫҺе…ғпјҢе®ўи§ӮдёҠиө·еҲ°дәҶдёәдәәж°‘еёҒеўһдҝЎзҡ„дҪңз”ЁпјҢдәәж°‘еёҒе°ҶеҖҹиҲ№еҮәжө·гҖӮз”ұдәҺдҪҝз”ЁеҚіжңҹжұҮзҺҮеҚіж—¶и°ғж•ҙпјҢзҗҶи®әдёҠ1DCEPж°ёиҝңзӯүеҗҢдәҺдёҖе…ғдәәж°‘еёҒпјҢиҝҷжңүеҲ©дәҺDCEPжӣҙеҘҪеұҘиЎҢд»·еҖје°әеәҰиҒҢиғҪпјҲзӣ®еүҚдёҚжё…жҘҡLibraжҳҜеҗҰдҪҝз”ЁеҚіжңҹжұҮзҺҮпјүгҖӮ

вҖ”вҖ”вҖңеҠЈеёҒй©ұйҖҗиүҜеёҒвҖқж•Ҳеә”еҸҜжҺ§гҖӮжңүдәәжҲ–и®ёжӢ…еҝғпјҢз»ҸиҝҮзҫҺе…ғеўһдҝЎд№ӢеҗҺзҡ„еӨҚеҗҲDCEPзӣёеҜ№дәҺзҺ°жңүдәәж°‘еёҒпјҢе…·жңүжӣҙејәзҡ„еёӮеңәеҗёеј•еҠӣпјҢиҝӣиҖҢеҮәзҺ°еҜ№дәәж°‘еёҒM0зҡ„жҳҫи‘—жӣҝд»ЈгҖӮиҝҷз§ҚжӢ…еҝғеҸҜиғҪеӯҳеңЁпјҢдҪҶдәә民银иЎҢеҸҜд»ҘйҖҡиҝҮдәҶдёӨз§Қж–№ејҸи§ЈеҶіиҜҘй—®йўҳпјҡдёҖжҳҜи°ғиҠӮдәәж°‘еёҒжұҮзҺҮпјҢдәҢжҳҜи°ғиҠӮDECPзҡ„еҸ‘иЎҢйҮҸпјҲдёҠйҷҗжҳҜзҫҺе…ғеӮЁеӨҮ规模пјүгҖӮиө„жң¬з®ЎеҲ¶еұҖйқўдёӢпјҢжҲ‘们дёҚжё…жҘҡзңҹе®һзҡ„еӨ–жұҮйңҖжұӮе’ҢжұҮзҺҮж°ҙе№іпјҢдҪҶеҸҜд»ҘзЎ®и®ӨпјҢеӨҚеҗҲDCEPжІЎжңүеӮ¬з”ҹж–°зҡ„зҫҺе…ғйңҖжұӮгҖӮдёҚиғҪжҢҮжңӣDCEPйҷҚдҪҺжҪңеңЁзҫҺе…ғйңҖжұӮпјҢйғЁеҲҶжҪңеңЁйңҖжұӮйҮҠж”ҫжңӘеҝ…жҳҜеқҸдәӢпјӣеҸӘиҰҒдәәж°‘еёҒжұҮзҺҮжІЎжңүжҳҫи‘—иғҢзҰ»еёӮеңәйў„жңҹпјҢеӨҚеҗҲDCEPе’Ңдәәж°‘еёҒеҹәжң¬иғҪеӨҹе®һзҺ°зӯүд»·гҖӮ

вҖ”вҖ”и¶…и¶ҠSWIFTж”Ҝд»ҳжё…з®—зі»з»ҹгҖӮиҝ‘еҮ е№ҙеңЁеә”еҜ№SWIFTеҲ¶иЈҒеҪұе“Қж–№йқўпјҢеҢ…жӢ¬ж¬§зӣҹгҖҒдёӯеӣҪгҖҒдҝ„зҪ—ж–ҜзӯүйғҪеҒҡеҮәдәҶеҠӘеҠӣе’Ңе°қиҜ•пјҢ然иҖҢ收ж•Ҳз”ҡеҫ®гҖӮеҚідҪҝдёӯеӣҪеҖҫеҠӣжү“йҖ зҡ„CIPSпјҲдәәж°‘еёҒи·Ёеўғж”Ҝд»ҳзі»з»ҹпјүпјҢдҝЎжҒҜдј иҫ“йғЁеҲҶд№ҹеҫҲйҡҫе®Ңе…Ёз»•ејҖSWIFTгҖӮзҗҶи®әдёҠSWIFTжҳҜз”өжҠҘз”өиҜқж—¶д»Јзҡ„дә§зү©пјҢиҖҢеҢәеқ—й“ҫжҠҖжңҜзҡ„дҪҝз”ЁпјҢе°ҶдҪҝеҫ—еӨҚеҗҲDCEPиҮіе°‘иғҪеңЁйӣ¶е”®гҖҒз”өе•ҶйўҶеҹҹж‘Ҷи„ұSWIFTзӢ¬з«ӢиҝҗиЎҢгҖӮ

дә”гҖҒз»“иҜӯ

жң¬ж–ҮеҲқжӯҘжҸҗеҮәзҡ„еӨҚеҗҲDCEPи®ҫжғіжҳҫ然жңүеӨ§йҮҸз»ҶиҠӮеҖјеҫ—е•ҶжҰ·пјҢеҢ…жӢ¬еёҒз§Қзұ»еһӢе’Ңж•°йҮҸгҖҒжқғйҮҚОұзҡ„и®ҫе®ҡгҖҒеҸ‘иЎҢ规模гҖҒеҸ‘иЎҢи°ғиҠӮзӯүпјҢдҪҶиҝҷ并дёҚеҰЁзўҚжҲ‘们жҸҗеҮәDCEPй”ҡеә”еҪ“еҢ…еҗ«е…¶д»–еёҒз§ҚиҝҷдёҖеҹәжң¬жһ„жғігҖӮDCEPжҳҜзқҖзңјдәҺеӣҪйҷ…пјҢиҖҢдёҚжҳҜеўғеҶ…гҖӮй”ҡи®ҫе®ҡдёӯеҢ…еҗ«зҫҺе…ғпјҢиЎЁжҳҺдәҶжҲ‘们еҜ№жңӘжқҘе…Ёзҗғиҙ§еёҒдҪ“зі»зҡ„еҹәжң¬жҖҒеәҰпјҢеҚіпјҢе·ұжүҖдёҚж¬ІпјҢеӢҝж–ҪдәҺдәәпјӣжҲ‘们дёҚеёҢжңӣеҲ«дәәдёҖиӮЎзӢ¬еӨ§пјҢд№ҹдёҚжү“з®—еҸ–иҖҢд»Јд№ӢгҖҒжҗһдәәж°‘еёҒдёҖиӮЎзӢ¬еӨ§пјҢиҖҢжҳҜе…¬е№із«һдәүгҖӮ

зҗҶи®әдёҠпјҢеҸӘиҰҒеӨ®иЎҢж•°еӯ—иҙ§еёҒдёӯдәәж°‘еёҒзҡ„жқғйҮҚй«ҳдәҺдәәж°‘еёҒеңЁзҺ°жңүеӣҪйҷ…иҙ§еёҒдҪ“зі»дёӯжүҖеҚ жқғйҮҚпјӣеҸӘиҰҒеҫ®дҝЎгҖҒж”Ҝд»ҳе®қзӯүзҡ„ж”Ҝд»ҳең°дҪҚдёҚдјҡиў«еүҠејұпјҢд»»дҪ•ж–№жЎҲйғҪеҖјеҫ—и®Ёи®әгҖӮ

|  й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө

еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ

ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең°

д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең° з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ

з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ