马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

пјҲзј–иҖ…жҢүпјҡй•ҝжңҹд»ҘжқҘпјҢзҫҺеӣҪз»ҸеёёеҲ©з”ЁзҫҺе…ғеңЁеӣҪйҷ…иҙ§еёҒдҪ“зі»дёӯзҡ„йңёжқғең°дҪҚпјҢиҪ¬е«ҒеӣҪеҶ…еҚұжңәпјҢ收еүІдё–з•ҢиҙўеҜҢпјҢжҚҹе®ід»–еӣҪз»ҸжөҺйҮ‘иһҚзЁіе®ҡе’Ңж°‘дј—зҰҸзҘүгҖӮзҫҺе…ғйңёжқғе·ІжҲҗдёәеЁҒиғҒдё–з•Ңз»ҸжөҺзҡ„йҮҚиҰҒдёҚзЁіе®ҡеӣ зҙ гҖӮе°Өе…¶жҳҜж–°еҶ з–«жғ…жҡҙеҸ‘еҗҺпјҢзҫҺеӣҪеҶҚж¬Ўе°ҶзҫҺе…ғйңёжқғз”ЁеҲ°жһҒиҮҙгҖӮжңүз ”з©¶жҢҮеҮәпјҢд»…еңЁдёҖе№ҙеҚҠж—¶й—ҙйҮҢпјҢзҫҺеӣҪе°ұеҚ°дәҶ200еӨҡе№ҙжқҘеҸ‘иЎҢзҡ„жүҖжңүзҫҺе…ғдёӯзҡ„иҝ‘дёҖеҚҠгҖӮиҝҷз§ҚвҖңеӨ§ж°ҙжј«зҒҢвҖқеҜјиҮҙйҖҡиғҖеҺӢеҠӣгҖҒеҠЁиҚЎеҺӢеҠӣгҖҒиө„дә§жіЎжІ«еҺӢеҠӣдёҚж–ӯеӨ–жәўгҖӮзҫҺеӣҪиҝҳе°ҶзҫҺе…ғйңёжқғеҸҳжҲҗдёҖз§Қең°зјҳж”ҝжІ»жӯҰеҷЁпјҢйў‘йў‘зҘӯеҮәеҲ¶иЈҒеӨ§жЈ’пјҢеӨ§жҗһйҮ‘иһҚжҒҗжҖ–дё»д№үгҖӮ

еңЁжӯӨиғҢжҷҜдёӢпјҢеӨҡеӣҪејҖе§ӢжҺўзҙўеҺ»зҫҺе…ғеҢ–пјҢеҜ»жұӮж‘Ҷи„ұзҫҺе…ғйңёжқғгҖӮдҝ„зҪ—ж–ҜеҮәеҸ°дёҺвҖңдёҚеҸӢеҘҪвҖқеӣҪ家е’Ңең°еҢәзҡ„вҖңеҚўеёғз»“з®—д»ӨвҖқпјӣеҚ°еәҰеӨ®иЎҢжҺЁеҮәеӣҪйҷ…иҙёжҳ“зҡ„еҚўжҜ”з»“з®—жңәеҲ¶пјӣд»ҘиүІеҲ—еңЁеҺҶеҸІдёҠйҰ–ж¬Ўе°ҶеҠ е…ғгҖҒжҫіе…ғгҖҒж—Ҙе…ғе’Ңдәәж°‘еёҒзәіе…Ҙе…¶еӨ–жұҮеӮЁеӨҮпјҢеҗҢж—¶еҮҸжҢҒзҫҺе…ғе’Ң欧е…ғвҖҰвҖҰжҚ®дёҚе®Ңе…Ёз»ҹи®ЎпјҢиҝ„д»Ҡе·Іжңү85еӣҪд»Ҙеҗ„з§Қж–№ејҸеҠ е…ҘдәҶеҺ»зҫҺе…ғеҢ–зҡ„иҝӣзЁӢгҖӮ

иҝҷз§Қи¶ӢеҠҝеҸҳеҢ–пјҢе°ҶеҜ№еӣҪйҷ…ж”ҝз»Ҹж јеұҖдә§з”ҹд»Җд№ҲеҪұе“ҚпјҹеңЁиҝҷдёҖи¶ӢеҠҝжј”еҸҳиҝҮзЁӢдёӯпјҢдәәж°‘еёҒеӣҪйҷ…еҢ–е°ҶйқўдёҙжҖҺж ·зҡ„жңәйҒҮдёҺжҢ‘жҲҳпјҹдёәи§Јзӯ”иҝҷдәӣй—®йўҳпјҢжҜҸж—Ҙз»ҸжөҺж–°й—»зү№йӮҖзәҰжӨҚдҝЎжҠ•иө„йҰ–еёӯз»ҸжөҺеӯҰе®¶е…јз ”з©¶йҷўйҷўй•ҝиҝһе№ігҖҒжӨҚдҝЎжҠ•иө„з ”з©¶йҷўз§ҳд№Ұй•ҝйӮ“еҝ—и¶…дҪңеҮәи§ЈиҜ»гҖӮпјү

иҝһе№іпјҲжӨҚдҝЎжҠ•иө„йҰ–еёӯз»ҸжөҺеӯҰе®¶е…јз ”з©¶йҷўйҷўй•ҝгҖҒдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢй•ҝпјү

йӮ“еҝ—и¶…пјҲжӨҚдҝЎжҠ•иө„з ”з©¶йҷўз§ҳд№Ұй•ҝпјү

иҝ‘жңҹпјҢдёӯжі•е®ҢжҲҗйҰ–еҚ•LNGи·Ёеўғдәәж°‘еёҒз»“з®—гҖҒдёӯе·ҙе®ЈеёғйҮҮз”Ёжң¬еёҒиҝӣиЎҢиҙёжҳ“з»“з®—зӯүдёҖзі»еҲ—зұ»дјјдәӢ件表жҳҺпјҢе…Ёзҗғи¶ҠжқҘи¶ҠеӨҡзҡ„еӣҪ家жӯЈеңЁиҜ•еӣҫз»•ејҖзҫҺе…ғпјҢеӣҪйҷ…иҙ§еёҒдҪ“зі»зҡ„вҖңеҺ»зҫҺе…ғеҢ–вҖқйЈҺиө·дә‘ж¶ҢгҖӮжң¬ж–ҮжӢҹе°ұеҪ“еүҚеҺ»зҫҺе…ғеҢ–жңүе“Әдәӣе…·дҪ“иЎЁзҺ°гҖҒеҺ»зҫҺе…ғеҢ–иҝӣзЁӢиғҢеҗҺзҡ„ж·ұеұӮж¬ЎеҺҹеӣ гҖҒеҺ»зҫҺе…ғеҢ–иғҪеҗҰдёәдәәж°‘еёҒеӣҪйҷ…еҢ–жү“ејҖз©әй—ҙд»ҘеҸҠдёӯеӣҪеә”иҜҘеҰӮдҪ•еә”еҜ№зӯүй—®йўҳеұ•ејҖеҲҶжһҗпјҢжҸҗеҮәзңӢжі•гҖӮ

еҺ»зҫҺе…ғеҢ–иҝҗеҠЁйЈҺиө·дә‘ж¶Ң

иҝ‘е№ҙжқҘпјҢе…ЁзҗғиҢғеӣҙеҶ…жӯЈеңЁжҺҖиө·дёҖеңәеҺ»зҫҺе…ғеҢ–зҡ„иҝҗеҠЁгҖӮ

зӣ®еүҚпјҢдёҚе°‘еӣҪ家жӯЈеңЁиҖғиҷ‘жҲ–е·Іе°ҶзҫҺе…ғж”Ҝд»ҳз»“з®—ж”№дёәеҸҢиҫ№жң¬еёҒж”Ҝд»ҳз»“з®—гҖӮ2022е№ҙ3жңҲпјҢдҝ„зҪ—ж–Ҝе®ЈеёғеҜ№дёҚеҸӢеҘҪеӣҪ家зҡ„еӨ©з„¶ж°”еҮәеҸЈйҮҮеҸ–дҝ„зҪ—ж–ҜеҚўеёғз»“з®—гҖӮйҡҸзқҖзҫҺеӣҪеҜ№дҝ„йҮ‘иһҚеҲ¶иЈҒеҠ еү§пјҢдҝ„зҪ—ж–ҜеӨ§е№…жҸҗй«ҳдәҶдёҺе…¶д»–еӣҪ家иҙёжҳ“зҡ„еҸҢиҫ№жң¬еёҒж”Ҝд»ҳз»“з®—еҠӣеәҰгҖӮдҝ„зҪ—ж–ҜдёҺеҚ°еәҰйҮҮз”Ёзҡ„еҚўжҜ”еҚўеёғе…‘жҚўжңәеҲ¶иҝӣиЎҢзҹіжІ№иҙёжҳ“пјҢеҰӮд»Ҡе·Із»Ҹе®һиЎҢдәҶдёҖе№ҙгҖӮ

д»Ҡе№ҙ3жңҲпјҢдёӯеӣҪиҝӣеҮәеҸЈй“¶иЎҢдёҺжІҷзү№еӣҪ家银иЎҢйҰ–ж¬Ўдәәж°‘еёҒиҙ·ж¬ҫеҗҲдҪңиҗҪең°пјӣдёӯжө·жІ№дёҺжі•еӣҪйҒ“иҫҫе°”иғҪжәҗйҖҡиҝҮдёҠжө·зҹіжІ№еӨ©з„¶ж°”дәӨжҳ“дёӯеҝғе№іеҸ°пјҢе®ҢжҲҗдәҶдёӯеӣҪеӣҪеҶ…йҰ–еҚ•д»Ҙдәәж°‘еёҒз»“з®—зҡ„иҝӣеҸЈж¶ІеҢ–еӨ©з„¶ж°”пјҲLNGпјүйҮҮиҙӯдәӨжҳ“пјӣе·ҙиҘҝе·ІдёҺдёӯеӣҪиҫҫжҲҗеҚҸи®®пјҢдёҚеҶҚдҪҝз”ЁзҫҺе…ғдҪңдёәдәӨжҳ“дёӯй—ҙиҙ§еёҒпјҢж”№д»Ҙжң¬еёҒиҝӣиЎҢиҙёжҳ“з»“з®—пјӣдёңзӣҹеҚҒеӣҪиҙўж”ҝйғЁй•ҝе’ҢеӨ®иЎҢиЎҢй•ҝеҚ°е°јдјҡи®®е•Ҷи®ЁпјҢеҮҸе°‘еҜ№зҫҺе…ғзӯүеҸ‘иҫҫеӣҪ家иҙ§еёҒзҡ„дҫқиө–пјҢиҪ¬иҖҢдҪҝз”Ёжң¬ең°иҙ§еёҒжқҘиҝӣиЎҢиҙёжҳ“з»“з®—вҖҰвҖҰиҜёеҰӮжӯӨзұ»зҫҺе…ғж”№жң¬еёҒзҡ„дәӢ件йҷҶз»ӯеҸ‘з”ҹгҖӮ

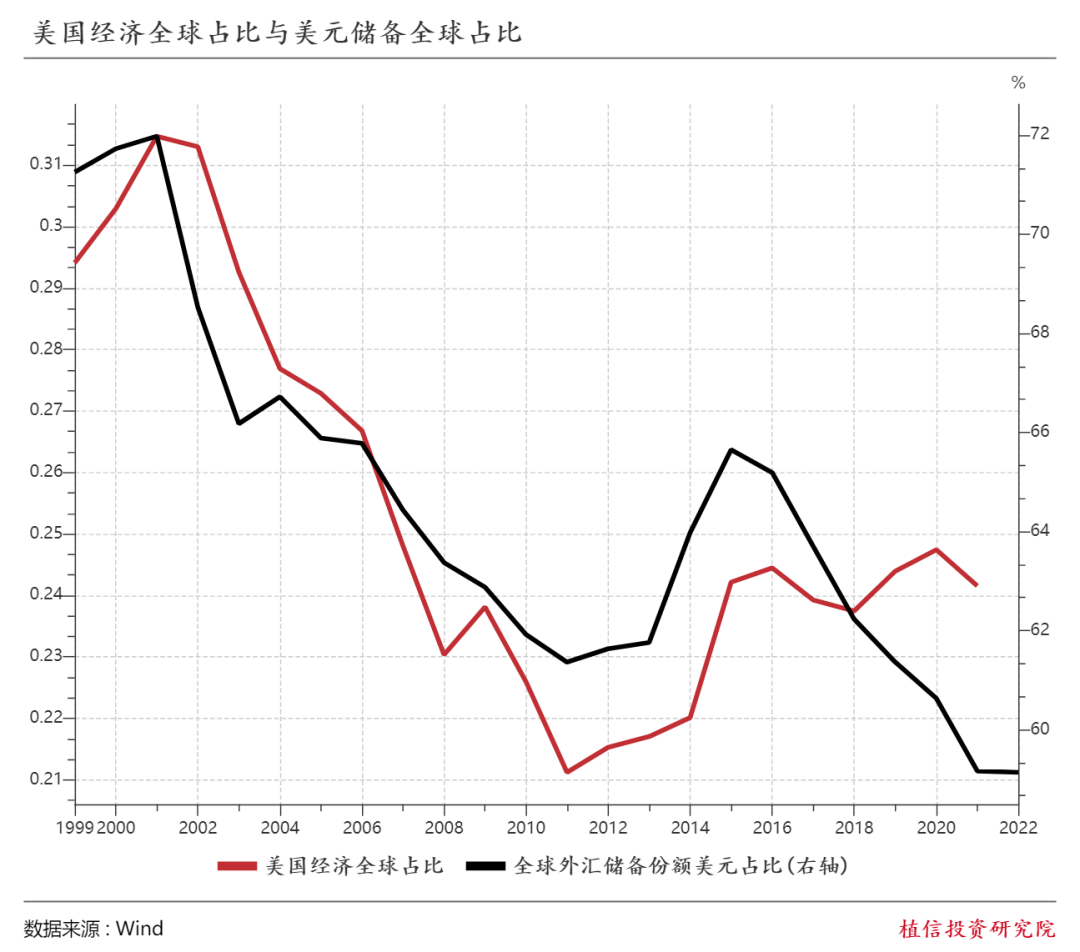

дёҖдёӘж—¶жңҹд»ҘжқҘпјҢзҫҺе…ғеңЁе…Ёзҗғе®ҳж–№еӨ–жұҮеӮЁеӨҮдёӯеҚ жҜ”еҝ«йҖҹеҮҸе°ҸпјҢе®ҳж–№иҙӯд№°зҫҺе…ғиө„дә§и§„жЁЎжҢҒз»ӯдёӢйҷҚгҖӮзҫҺе…ғеӨ–жұҮеӮЁеӨҮзҡ„е…ЁзҗғеҚ жҜ”дёҺзҫҺеӣҪз»ҸжөҺзҡ„е…ЁзҗғеҚ жҜ”е‘ҲжӯЈеҗ‘е…ізі»пјҢеҚіеүҚиҖ…йҡҸзқҖеҗҺиҖ…зҡ„дёҠеҚҮиҖҢдёҠеҚҮпјҢеҸҚд№ӢдәҰ然гҖӮ然иҖҢи§ӮеҜҹиҝ‘е№ҙжқҘзҫҺе…ғеӨ–жұҮеӮЁеӨҮе…ЁзҗғеҚ жҜ”иө°еҠҝпјҢеҚҙеҮәзҺ°дәҶеҸҚеёёзҺ°иұЎгҖӮ2001е№ҙд»ҘжқҘпјҢзҫҺе…ғеӨ–жұҮеӮЁеӨҮе…ЁзҗғеҚ жҜ”ж•ҙдҪ“е‘ҲдёӢиЎҢи¶ӢеҠҝгҖӮиҝҷдёӘиҝҮзЁӢз»ҸеҺҶдәҶдёӨдёӘйҳ¶ж®өпјҡ第дёҖйҳ¶ж®өд»Һ2001е№ҙ6жңҲзҡ„жңҖй«ҳзӮ№72.71%дёӢйҷҚиҮі2011е№ҙ6жңҲдҪҺзӮ№зҡ„60.47%пјҢеҗҢжңҹзҫҺеӣҪз»ҸжөҺе…ЁзҗғеҚ жҜ”д№ҹд»Һ31%еҝ«йҖҹдёӢиЎҢиҮі21%пјӣ第дәҢйҳ¶ж®өд»Һ2015е№ҙ3жңҲзҡ„йҳ¶ж®өжҖ§й«ҳзӮ№66%дёӢйҷҚиҮі2022е№ҙжң«зҡ„58.33%пјҢиҫҫеҲ°еҺҶеҸІдҪҺзӮ№пјҢиҖҢзҫҺеӣҪз»ҸжөҺзҡ„е…ЁзҗғеҚ жҜ”еҚҙеҮәзҺ°дёҠеҚҮжҖҒеҠҝпјҢд»Һ21%жңҖй«ҳдёҠеҚҮиҮі25%пјҢдёӨиҖ…еҮәзҺ°жҳҺжҳҫиғҢзҰ»гҖӮеҫҲжҳҺжҳҫпјҢ2000е№ҙд»ҘжқҘеӨҡеӣҪеӨ®иЎҢеҠ еҝ«дәҶеӨ–жұҮеӮЁеӨҮз»“жһ„зҡ„и°ғж•ҙпјҢи°ғйҷҚдәҶзҫҺе…ғеӨ–жұҮеӮЁеӨҮеҚ жҜ”гҖӮиҝҷдёҖзӮ№еңЁе…Ёзҗғе®ҳж–№иҙӯд№°зҫҺеӣҪиҜҒеҲёиө„дә§ж•°жҚ®дёӯд№ҹиғҪеҫ—еҲ°дҪҗиҜҒгҖӮ2014е№ҙ12жңҲд»ҘжқҘпјҢе®ҳж–№иө„жң¬иҙӯд№°зҫҺеӣҪиҜҒеҲёиө„дә§з”ұеҮҖжөҒе…ҘиҪ¬дёәеҮҖжөҒеҮәпјҢиҮі2022е№ҙжң«пјҢе·ІзҙҜи®ЎеҮҖжөҒеҮә8002дәҝзҫҺе…ғгҖӮ

жҚ®дёҚе®Ңе…Ёз»ҹи®ЎпјҢиҝ„д»Ҡе·Іжңү85еӣҪд»Ҙеҗ„з§Қж–№ејҸеҠ е…ҘдәҶеҺ»зҫҺе…ғеҢ–зҡ„иҝӣзЁӢгҖӮз§Қз§Қиҝ№иұЎиЎЁжҳҺпјҢе…ЁзҗғиҢғеӣҙеҶ…и¶ҠжқҘи¶ҠеӨҡзҡ„еӣҪ家жӯЈеңЁжңүж„ҸеүҠејұзҫҺе…ғеңЁжң¬еӣҪеҜ№еӨ–з»ҸиҙёеҫҖжқҘдёӯжүҖжү®жј”зҡ„и§’иүІпјҢеңЁдёҖдәӣдёҺжң¬еӣҪеҲ©зӣҠеҜҶеҲҮзӣёе…ізҡ„йўҶеҹҹпјҢеҚідҫҝжҳҜиӢұжі•еҫ·иҝҷж ·зҡ„зҫҺеӣҪзӣҹеҸӢпјҢд№ҹйҖүжӢ©з»•ејҖзҫҺе…ғдҪ“зі»гҖӮе…ЁзҗғжҖ§зҡ„еҺ»зҫҺе…ғеҢ–иҝӣзЁӢжӯЈеңЁе…ҙиө·гҖӮ

еҺ»зҫҺе…ғеҢ–зҡ„ж·ұеұӮеҺҹеӣ

жҳҜд»Җд№ҲеҜјиҮҙдәҶеҪ“еүҚе…ЁзҗғиҢғеӣҙеҶ…зҡ„еҺ»зҫҺе…ғеҢ–иҝҗеҠЁпјҹ

зҫҺе…ғд№ӢжүҖд»ҘиғҪеӨҹжҲҗдёәеӣҪйҷ…е…ій”®иҙ§еёҒпјҢжҳҜвҖңеҺҶеҸІжңәйҒҮпјҲжҲҳеҗҺдё–з•Ңз»ҸжөҺжҒўеӨҚе’Ңе…ЁзҗғеҢ–пјү+иҮӘиә«з»ҸжөҺе®һеҠӣ+зҫҺеӣҪжҲҳз•ҘеёғеұҖвҖқе…ұеҗҢдҪңз”Ёзҡ„з»“жһңгҖӮз«ҷеңЁиҝҷдёӘи§’еәҰжқҘеҲҶжһҗпјҢе°ұдёҚйҡҫеҸ‘зҺ°еҪ“еүҚеҺ»зҫҺе…ғеҢ–зҡ„ж №жң¬еҺҹеӣ гҖӮдёҠдё–зәӘ80е№ҙд»Јд»ҘжқҘпјҢдё–з•Ңж”ҝжІ»з»ҸжөҺж јеұҖеҸ‘з”ҹдәҶж·ұеҲ»еҸҳеҢ–пјҢз”ұзҫҺеӣҪдё»еҜјжһ„е»әзҡ„е…Ёзҗғж”ҝ治规еҲҷе·Із»Ҹи¶ҠжқҘи¶ҠдёҚиғҪйҖӮеә”дё–з•Ңз»ҸжөҺеҸ‘еұ•зҡ„йңҖиҰҒпјҢдёӨиҖ…еҒҸзҰ»еәҰйҖҗжёҗжү©еӨ§пјҢиҖҢзҫҺеӣҪиҜ•еӣҫеҲ©з”Ёе…¶дё»еҜјең°дҪҚжӢ’з»қж”№еҸҳпјҢд»ҘиҮідәҺдё–з•ҢиҢғеӣҙеҶ…зҹӣзӣҫжЁӘз”ҹгҖӮзҫҺеӣҪдё»еҜјзҡ„дё–з•Ң规еҲҷпјҢд»Һдҝғиҝӣдё–з•Ңз»ҸжөҺеҸ‘еұ•иҪ¬еҸҳдёәз»ҙжҠӨзҫҺеӣҪиҮӘиә«йңёжқғпјҢ并еҜјиҮҙе…ЁзҗғиҢғеӣҙеҶ…еҜ№зҫҺе…ғйңёжқғзҡ„жӢ…еҝ§гҖӮеҸҜи§ҒпјҢдё–з•Ңз»ҸжөҺж”ҝжІ»ж јеұҖзҡ„йҮҚеӨ§еҸҳеҢ–жҳҜеӣҪйҷ…иҙ§еёҒдҪ“зі»еҮәзҺ°еҺ»зҫҺе…ғеҢ–и¶ӢеҠҝзҡ„йҮҚиҰҒеҺҹеӣ д№ӢдёҖгҖӮ

дё–з•Ңз»ҸжөҺдёңеҚҮиҘҝйҷҚж јеұҖзҡ„еҸ‘еұ•пјҢдҪҝеҫ—зҫҺе…ғеӣҪйҷ…дҪҝз”Ёжңүеҗ‘зҫҺеӣҪз»ҸжөҺеҚ жҜ”收ж•ӣзҡ„и¶ӢеҠҝгҖӮз»ҸжөҺе®һеҠӣжҳҜеҶіе®ҡжң¬еёҒеӣҪйҷ…ең°дҪҚзҡ„еҹәзЎҖгҖӮдәҢжҲҳеҗҺзҫҺеӣҪд»Ҙе…¶з»қеҜ№з»ҸжөҺе®һеҠӣдё»еҜјдәҶжҲҳеҗҺдё–з•Ңз»ҸжөҺ秩еәҸзҡ„йҮҚе»әпјҢзҫҺе…ғеҫ—д»Ҙй•ҝжңҹжҲҗдёәеӣҪйҷ…е…ій”®иҙ§еёҒгҖӮ然иҖҢпјҢдёҠдё–зәӘ80е№ҙд»ЈиҝҮеҗҺпјҢж–°е…ҙеёӮеңәеӣҪ家еҙӣиө·пјҢдәҡжҙІз»ҸжөҺеҝ«йҖҹеҸ‘еұ•пјҢдёҺиҘҝж–№еӣҪ家еҚұжңәдёҚж–ӯзӣёеҜ№еә”пјҢйҖҗжёҗеҪўжҲҗвҖңдёңеҚҮиҘҝйҷҚвҖқзҡ„дё–з•Ңз»ҸжөҺж јеұҖгҖӮ1970е№ҙпјҢзҫҺеӣҪз»ҸжөҺе…ЁзҗғеҚ жҜ”и¶…40%пјҢиҮі2021е№ҙжң«е·ІдёӢйҷҚиҮі24%е·ҰеҸіпјӣеҗҢжңҹдәҡжҙІз»ҸжөҺе…ЁзҗғеҚ жҜ”еҲҷд»Һ15.09%дёҠеҚҮиҮі47.4%пјҢзү№еҲ«жҳҜдёңдәҡе’ҢдёңеҚ—дәҡйғҪеҮәзҺ°дәҶз»ҸжөҺеҸІдёҠзҪ•и§Ғзҡ„еўһй•ҝеҘҮиҝ№гҖӮз»ҸжөҺе®һеҠӣеҜ№жҜ”еҸҳеҢ–еҝ…然еёҰжқҘеҜ№еӣҪйҷ…秩еәҸж”№еҸҳзҡ„иҜүжұӮгҖӮеҪ“зҫҺеӣҪдёҚеҶҚжҳҜжңҖеӨ§зҡ„иҙёжҳ“дјҷдјҙж—¶пјҢеңЁдәӨжҳ“дёӯе°Ҷжң¬еёҒе…‘жҚўжҲҗзҫҺе…ғпјҢеҶҚз”ұзҫҺе…ғе…‘жҚўжҲҗеҜ№ж–№иҙ§еёҒпјҢдёҚд»…еўһеҠ дәҶиҙёжҳ“еҸҢж–№зҡ„жұҮзҺҮйЈҺйҷ©е’ҢдәӨжҳ“жҲҗжң¬пјҢиҝҳе°Ҷжң¬еӣҪзҡ„з»ҸиҙёдҝЎжҒҜжІЎжңүеҝ…иҰҒең°жҡҙйңІеңЁзҫҺе…ғдҪ“зі»дёӯпјҢеҪўжҲҗеӣҪ家йҮ‘иһҚйЈҺйҷ©йҡҗжӮЈгҖӮеӣ жӯӨпјҢйҡҸзқҖзҫҺеӣҪз»ҸжөҺе…ЁзҗғеҚ жҜ”зҡ„дёӢйҷҚпјҢеӣҪйҷ…з»ҸжөҺдәӨжҳ“дёӯеҺ»зҫҺе…ғеҢ–жҢҒз»ӯеҸ‘еұ•пјҢзҫҺе…ғеҚ жҜ”еҝ…然дјҡеңЁе…Ёзҗғж”Ҝд»ҳз»“з®—е’Ңе®ҳж–№еӨ–жұҮеӮЁеӨҮдёӯжҢҒз»ӯи¶ӢдәҺдёӢйҷҚгҖӮ

д»ҺзҫҺе…ғдҪ“зі»еҲ°зҫҺе…ғйңёжқғпјҢзҫҺе…ғжӯҰеҷЁеҢ–дҪҝеҫ—зҫҺе…ғйқўдёҙжҢҒз»ӯеўһй•ҝзҡ„дҝЎз”ЁеҚұжңәгҖӮдёҚеҸҜеҗҰи®Өзҡ„жҳҜпјҢзҫҺе…ғдҪ“зі»жһ„е»әд№ӢеҲқпјҢеҜ№дҝғиҝӣжҲҳеҗҺдё–з•Ңз»ҸжөҺжҒўеӨҚе’Ңз»ҸжөҺеӣҪйҷ…еҢ–иө·еҲ°дәҶеҚҒеҲҶйҮҚиҰҒзҡ„дҪңз”ЁгҖӮдҪҶиҝӣе…Ҙ2000е№ҙд№ӢеҗҺпјҢйҡҸзқҖиҘҝж–№з»ҸжөҺдёҺе…¶ж”ҝжІ»еҲ¶еәҰд№Ӣй—ҙдёҚеҸҜи°ғе’Ңзҹӣзӣҫзҡ„й•ҝжңҹеҸ‘еұ•пјҢзҲҶеҸ‘дәҶдёҖзі»еҲ—з»ҸжөҺе’ҢйҮ‘иһҚеҚұжңәгҖӮдҫӢеҰӮ2007~2008е№ҙзҡ„ж¬Ўиҙ·еҚұжңәе’Ң2011е№ҙзҡ„欧еҖәеҚұжңәпјҢд»ҘеҸҠеҪ“еүҚзҫҺ欧жӯЈеңЁз»ҸеҺҶзҡ„ж»һиғҖгҖӮдёәйҒҝе…ҚзҫҺеӣҪз»ҸжөҺеҸ—еҲ°жӣҙеӨ§дјӨе®іпјҢзҫҺеӣҪж”ҝеәңејҖе§ӢиҪ¬еҗ‘ж°‘ж—Ҹдё»д№үгҖҒеӯӨз«Ӣдё»д№үе’Ңдҝқе®Ҳдё»д№үпјҢдёҚж–ӯдәҺеӨ–дәӨдәӢеҠЎдёӯејәи°ғвҖңзҫҺеӣҪдјҳе…Ҳи®әвҖқгҖӮдҪ“зҺ°еңЁе…·дҪ“иЎҢеҠЁдёӯпјҢзҫҺеӣҪеҠЁиҫ„д»ҘзҫҺе…ғдҪ“зі»иЎҢдҪҝвҖңй•ҝиҮӮз®Ўиҫ–вҖқпјҢеҜ№дёҚз¬ҰеҗҲзҫҺеӣҪеҲ©зӣҠзҡ„д»–еӣҪе®һдҪ“иҝӣиЎҢеҲ¶иЈҒпјҢиӮҶж„Ҹи·өиёҸзҫҺеӣҪиҮӘе·ұй•ҝжңҹжҢӮеңЁеҳҙиҫ№зҡ„жүҖи°“е…¬е№іеҺҹеҲҷгҖӮзҫҺе…ғжӯҰеҷЁеҢ–зҡ„и¶ӢеҠҝеңЁдҝ„д№ҢеҶІзӘҒзҲҶеҸ‘еҗҺжӣҙеҠ жҳҺжҳҫгҖӮ2022е№ҙиҮід»ҠпјҢеңЁзҫҺеӣҪдё»еҜјдёӢпјҢSWIFTе°Ҷдҝ„зҪ—ж–ҜиёўеҮәе…¶дәӨжҳ“зі»з»ҹпјӣзҫҺеӣҪе’Ң欧зӣҹеҶ»з»“дәҶдҝ„зҪ—ж–Ҝе®ҳж–№еӨ–жұҮеӮЁеӨҮпјӣеҶ»з»“并иҜ•еӣҫ没收дҝ„зҪ—ж–Ҝ银иЎҢжө·еӨ–иө„дә§пјӣйҷҗеҲ¶дҝ„зҪ—ж–Ҝзҡ„еҜ№еӨ–з»ҸиҙёеҫҖжқҘгҖӮдҝ„зҪ—ж–ҜжҳҜе…ЁзҗғйҮҚиҰҒзҡ„иө„жәҗеҮәеҸЈеӣҪпјҢеҜ№дҝ„зҪ—ж–ҜвҖңжҺ еӨәејҸвҖқзҡ„еҲ¶иЈҒпјҢдҪҝеҫ—дёҺдҝ„зҪ—ж–Ҝжңүз»ҸиҙёеҫҖжқҘзҡ„еӣҪ家зә·зә·жӢ…еҝ§еҸҜиғҪеҸ—еҲ°зүөиҝһпјҢеҗҢж—¶д№ҹеҠ еү§дәҶе…Ёзҗғз»ҸжөҺдё»дҪ“еҜ№зҫҺе…ғйңёжқғзҡ„дёҚж»ЎпјҢеҗҢж—¶еҜ№зҫҺе…ғдҪ“зі»зҡ„дёҚдҝЎд»»е’ҢжӢ…еҝ§жҢҒз»ӯеўһеҠ гҖӮеҗ„еӣҪйҒӮзә·зә·иҜ•еӣҫз»•ејҖзҫҺе…ғпјҢе»әз«ӢеҸҢиҫ№жң¬еёҒз»“з®—жҲ–еҢәеҹҹиҙ§еёҒз»“з®—дҪ“зі»гҖӮ

вҖңзҫҺе…ғжҳҜжҲ‘们зҡ„иҙ§еёҒпјҢеҚҙжҳҜдҪ 们зҡ„йә»зғҰгҖӮвҖқзҫҺеӣҪеүҚиҙўй•ҝеә·зәіеҲ©дёҖиҜӯйҒ“з ҙдәҶзҫҺиҒ”еӮЁиҙ§еёҒж”ҝзӯ–зҡ„зңҹе®һеҸ–еҗ‘гҖӮеңЁвҖңзҫҺеӣҪдјҳе…ҲвҖқж”ҝзӯ–зҗҶеҝөдё»еҜјдёӢпјҢзҫҺиҒ”еӮЁеҲ©з”ЁзҫҺе…ғеӣҪйҷ…е…ій”®иҙ§еёҒең°дҪҚпјҢйҡҸеҝғжүҖж¬Іең°и®©е…ЁзҗғдёәзҫҺеӣҪд№°еҚ•гҖӮ

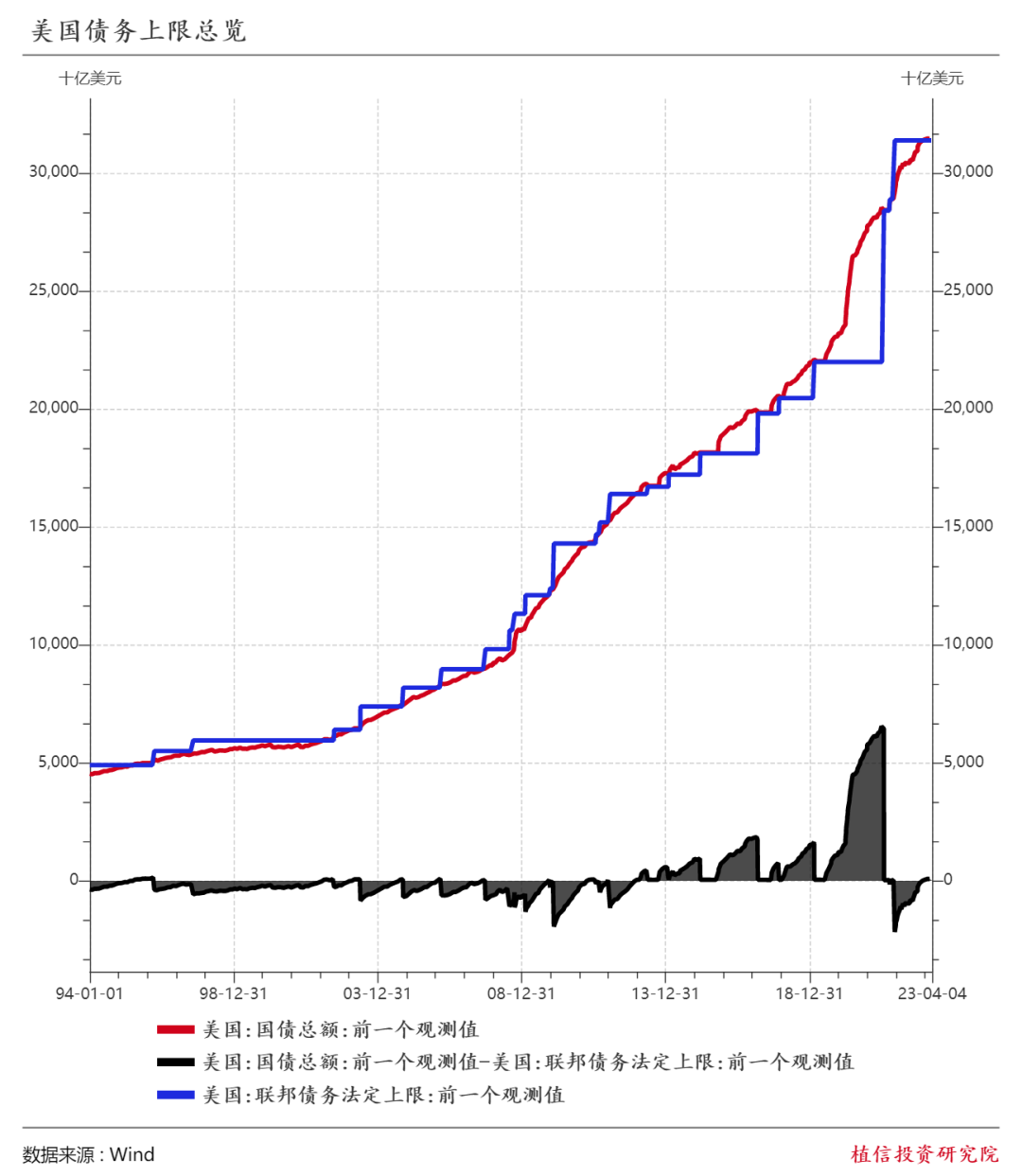

еӣһйЎҫеҺҶеҸІеҸҜд»ҘеҸ‘зҺ°пјҢзҫҺиҒ”еӮЁиҙ§еёҒж”ҝзӯ–е§Ӣз»Ҳд»…д»…зӣҜзқҖзҫҺеӣҪз»ҸжөҺиҝҗиЎҢпјҢиҖҢеҝҪз•Ҙе…Ёзҗғе…¶д»–з»ҸжөҺдҪ“иҙ§еёҒж”ҝзӯ–зҡ„еҚҸи°ғйңҖжұӮгҖӮжӣҙеӨҡзҡ„ж—¶еҖҷпјҢзҫҺиҒ”еӮЁдјҡйҖүжӢ©вҖңзҘёж°ҙдёңеј•вҖқпјҢд»ҘзүәзүІд»–еӣҪеҲ©зӣҠдёәд»Јд»·зј“и§ЈзҫҺеӣҪеӣҪеҶ…еӨ–з»ҸжөҺзҹӣзӣҫгҖӮ2007~2008е№ҙж¬Ўиҙ·еҚұжңәжңҹй—ҙпјҢзҫҺеӣҪжү§иЎҢйҮҸеҢ–е®Ҫжқҫж”ҝзӯ–пјҢжӢҜж•‘зҫҺеӣҪз»ҸжөҺзҡ„еҗҢж—¶д№ҹжҺЁеҚҮдәҶе…ЁзҗғйҮ‘иһҚиө„дә§жіЎжІ«пјӣеңЁеӣҪйҷ…йҮ‘иһҚеҚұжңәе№іжҒҜеҗҺеҸҲеӨ§е№…收зҙ§иҙ§еёҒж”ҝзӯ–пјҢеҜјиҮҙеӣҪйҷ…еӨ–жұҮеёӮеңәе’Ңиө„жң¬еёӮеңәеҠЁиҚЎдёҚе®үпјҢдёҖжү№ж–°е…ҙеёӮеңәеӣҪ家ж·ұеҸ—е…¶е®ігҖӮ2020е№ҙпјҢеҪ“ж–°еҶ з–«жғ…жқҘиўӯпјҢзҫҺиҒ”еӮЁзҘӯеҮәи¶…зә§йҮҸеҢ–е®Ҫжқҫж”ҝзӯ–пјҢеҜјиҮҙе…ЁзҗғжөҒеҠЁжҖ§жіӣж»ҘпјҢдёә2021~2022е№ҙзҡ„е…ЁзҗғйҖҡиғҖеҹӢдёӢдјҸ笔гҖӮд№ӢеҗҺзҫҺиҒ”еӮЁеҸҲеңЁ2022е№ҙд»ҘеҺҶеҸІзҪ•и§Ғзҡ„йҖҹеәҰе’ҢеҠӣеәҰеҠ жҒҜпјҢеҜ№е…ЁзҗғйҮ‘иһҚеёӮеңәйҖ жҲҗдёҘйҮҚеҶІеҮ»гҖӮеҪ“еүҚпјҢзҫҺе…ғе‘ҲзҺ°еҮәвҖңеҜ№еҶ…иҙ¬еҖјеҜ№еӨ–еҚҮеҖјвҖқзҺ°зҠ¶пјҢзҫҺе…ғи¶…еҸ‘дҪҝе…¶еҜ№еҶ…иҙ¬еҖјпјҢдҪ“зҺ°дёәйҖҡиғҖе…·жңүеҫҲејәзҡ„й»ҸжҖ§пјҢзҫҺеӣҪиҙўж”ҝеұЎеұЎи§ҰеҸҠеҖәеҠЎдёҠйҷҗгҖӮзҫҺиҒ”еӮЁиҙ§еёҒж”ҝзӯ–еӨ§еҠӣеәҰзҙ§зј©е№¶еҖҹеҠ©зҫҺе…ғеӣҪйҷ…ең°дҪҚдҪҝеҫ—зҫҺе…ғеҜ№еӨ–еҚҮеҖјгҖӮзҫҺе…ғеҜ№еҶ…иҙ¬еҖјдёҺеҜ№еӨ–еҚҮеҖјпјҢдҪҝеҫ—дёӨиҖ…зӣёеҗ‘收ж•ӣеҺӢеҠӣи¶ҠжқҘи¶ҠеӨ§пјҢзҫҺе…ғе…·жңүеҫҲејәзҡ„иҙ¬еҖјеҖҫеҗ‘пјҢзӣёеә”ең°йҮ‘иһҚйЈҺйҷ©дёҚж–ӯеҚҮй«ҳгҖӮиҝ‘ж—ҘпјҢзҫҺеӣҪиҙўй•ҝиҖ¶дјҰжҸҗи®®зӣҙжҺҘе°ҶзҫҺеӣҪеҖәеҠЎдёҠйҷҗз”ұ31дёҮдәҝзҫҺе…ғдёҠи°ғиҮі51дёҮдәҝзҫҺе…ғпјҢе Әз§°еҸІдёҠжңҖжҝҖиҝӣзҡ„ж”ҝеәңеҖәеҠЎжү©еј ж–№жЎҲгҖӮеҰӮжһңжӯӨдёҫжңҖз»ҲйҖҡиҝҮпјҢзҫҺе…ғи¶…еҸ‘еҠӣеәҰе°ҶжӣҙиғңиҝҮеҫҖпјҢзҫҺе…ғдҝЎз”Ёе’ҢеёҒеҖјж— з–‘е°ҶдёҖиҗҪеҚғдёҲгҖӮжӯЈжҳҜж„ҸиҜҶеҲ°дәҶиҝҷдёҖзӮ№пјҢеҗ„еӣҪж”ҝеәңејҖе§Ӣжңүж„ҸиҜҶең°еҮҸе°‘зҫҺе…ғиө„дә§пјҢиҪ¬иҖҢиҙӯд№°й»„йҮ‘гҖӮд»Ҡе№ҙ1жңҲпјҢдё–з•Ңй»„йҮ‘еҚҸдјҡжҠҘе‘ҠжҳҫзӨәпјҢ2022е№ҙе…Ёзҗғй»„йҮ‘йңҖжұӮеҗҢжҜ”еўһй•ҝ18%пјҢиҫҫеҲ°4741еҗЁпјҢеҲӣдёӢиҮӘ2011е№ҙд»ҘжқҘжңҖй«ҳе№ҙеәҰжҖ»йңҖжұӮйҮҸпјҢиҖҢеҗ„еӣҪеӨ®иЎҢжҳҜеёӮеңәдёҠиҙӯд№°й»„йҮ‘зҡ„дё»еҠӣгҖӮеӨҡеӣҪеӨ®иЎҢзҡ„з§ҜжһҒиҙӯйҮ‘иЎҢдёәжҳҜеӣҪйҷ…иҙ§еёҒдҪ“зі»еҺ»зҫҺе…ғеҢ–зҡ„еҸҲдёҖйҮҚиҰҒдҪ“зҺ°гҖӮ

зҫҺеӣҪдё»еҜјзҡ„йҖҶе…ЁзҗғеҢ–иЎҢдёәжҠ‘еҲ¶дәҶзҫҺе…ғзҡ„еӣҪйҷ…дҪҝз”ЁгҖӮеңЁзҫҺе…ғеӣҪйҷ…еҢ–иҝҮзЁӢдёӯпјҢе…ЁзҗғеҢ–иө·еҲ°дәҶе…ій”®зҡ„жҺЁеҠЁдҪңз”ЁгҖӮжӯЈжҳҜеӣ дёәеӣҪйҷ…иҙёжҳ“еҲҶе·ҘдҪ“зі»е’ҢеӣҪйҷ…йҮ‘иһҚеёӮеңәдёҚж–ӯж·ұеҢ–пјҢжүҚжҢҒз»ӯжү©еӨ§дәҶеӣҪйҷ…иҙ§еёҒзҡ„йңҖжұӮпјҢеҘ е®ҡдәҶзҫҺе…ғеӣҪйҷ…е…ій”®иҙ§еёҒзҡ„ең°дҪҚгҖӮиҝ‘е№ҙжқҘзҫҺеӣҪйҖҶеҺҶеҸІи§„еҫӢиҖҢеҠЁпјҢејҖеҗҜйҖҶе…ЁзҗғеҢ–иҝӣзЁӢгҖӮ2018е№ҙиҮід»ҠпјҢзҫҺеӣҪдёҚж–ӯеҜ№дёӯеӣҪеҸ‘иө·иҙёжҳ“ж‘©ж“ҰпјҢеӨ„еҝғз§Ҝиҷ‘ең°еӯӨз«ӢдёӯеӣҪпјҢеӣҫи°ӢеҪўжҲҗе°ҶдёӯеӣҪжҺ’йҷӨеңЁеӨ–зҡ„еӣҪйҷ…еҲҶе·ҘдҪ“зі»пјӣзҫҺеӣҪеҲ¶иЈҒдҝ„зҪ—ж–ҜпјҢеҲҮж–ӯе…¶иҙёжҳ“жё йҒ“пјҢдёҘйҮҚжү°д№ұе…ЁзҗғиғҪжәҗдҪ“зі»гҖӮеңЁе…ЁзҗғеҢ–еҸ‘еұ•ж—¶жңҹпјҢзҫҺеӣҪеңЁеҶӣдәӢгҖҒз»ҸжөҺгҖҒ科жҠҖзӯүеҗ„ж–№йқўйғҪе…·еӨҮз»қеҜ№дјҳеҠҝпјҢеҠ д№ӢзҫҺе…ғеҸҲеңЁеӣҪйҷ…иҙ§еёҒдҪ“зі»дёӯеҚ дё»еҜјең°дҪҚпјҢе…ЁзҗғеҢ–з¬ҰеҗҲзҫҺеӣҪеҲ©зӣҠгҖӮйҡҸзқҖж–°е…ҙеёӮеңәеӣҪ家е’ҢеҸ‘еұ•дёӯеӣҪ家еҝ«йҖҹеҸ‘еұ•пјҢзҫҺеӣҪз»ҸжөҺе…ЁзҗғеҚ жҜ”дёӢйҷҚпјҢзҫҺеӣҪжӣҫз»ҸжҺҢжҸЎзҡ„дјҳеҠҝйҖҗжӯҘеҮҸејұпјҢиҝҷе°ұдҪҝеҫ—зҫҺеӣҪжҺЁеҠЁе…ЁзҗғеҢ–зҡ„ж„Ҹж„ҝеӨ§еӨ§йҷҚдҪҺпјҢеӣҪеҶ…йҖҶе…ЁзҗғеҢ–жҖқжҪ®е…ҙиө·гҖӮзҫҺеӣҪж”ҝеәңе°Ҷжү“еҺӢе…¶д»–иҙёжҳ“дјҷдјҙеӣҪгҖҒеҲ¶иЈҒжҲҳз•Ҙз«һдәүеҜ№жүӢзӯүйҖҶе…ЁзҗғеҢ–дёҫжҺӘдҪңдёәзј“е’ҢеӣҪеҶ…зҹӣзӣҫзҡ„йҮҚиҰҒжүӢж®өпјҢиҝҷеҝ…е°ҶеҜјиҮҙйғЁеҲҶеӣҪ家е®һж–ҪеҸҚеҲ¶пјҢиҖҢжӣҙеӨҡеӣҪ家еҜ№зҫҺеӣҪе’ҢзҫҺе…ғзҡ„дҝЎз”Ёдә§з”ҹжҖҖз–‘е’ҢеҸҚж„ҹпјҢжӢ…еҝғиҮӘиә«еҲ©зӣҠеңЁзҫҺе…ғдҪ“зі»дёӯеҸ—жҚҹпјҢд»ҺиҖҢеҠ е…ҘеҺ»зҫҺе…ғеҢ–иҝӣзЁӢгҖӮ

з»јдёҠеҸҜи§ҒпјҢеҺ»зҫҺе…ғеҢ–并йқһеҒ¶з„¶пјҢиҖҢжҳҜеӯҳеңЁдёҖзі»еҲ—ж·ұеұӮж¬ЎеҠЁеӣ гҖӮд»»дҪ•дәӢзү©йғҪжҳҜд»ҺйҮҸеҸҳиө°еҗ‘иҙЁеҸҳгҖӮдёҠиҝ°еҠЁеӣ еңЁиҝҮеҺ»еҫҲй•ҝдёҖж®өж—¶й—ҙеҶ…жҢҒз»ӯжј”з»ҺпјҢйҖҗжӯҘеҜ№зҫҺе…ғеҪўжҲҗе®һиҙЁдёҠзҡ„еҺ»еҢ–еЁҒиғҒгҖӮеҺ»зҫҺе…ғеҢ–иЎЁйқўзңӢдјје№ійқҷпјҢе®һеҲҷжҡ—жөҒж¶ҢеҠЁпјҢдҝ„д№ҢеҶІзӘҒеҗҺзҫҺеӣҪеҜ№дҝ„йҮ‘иһҚеҲ¶иЈҒжү“з ҙдәҶиҝҷз§ҚиЎЁйқўдёҠзҡ„е№ійқҷгҖӮеңЁеҫҲзҹӯзҡ„ж—¶й—ҙеҶ…пјҢеӨҡеӣҪе…ұеҗҢеҸ‘иө·еҺ»зҫҺе…ғеҢ–иЎҢеҠЁпјҢеҫҲжңүеҸҜиғҪжҲҗдёәеҺ»зҫҺе…ғеҢ–еҠ йҖҹиҝҮзЁӢзҡ„ејҖе§ӢгҖӮ然иҖҢпјҢзҫҺе…ғдё»еҜјең°дҪҚеҸҳеҢ–жҳҜдёҖдёӘеӨҚжқӮзҡ„й—®йўҳгҖӮзҹӯжңҹжқҘзңӢпјҢзҫҺе…ғд»ҚдјҡеңЁеӣҪйҷ…иҙ§еёҒдҪ“зі»дёӯеҚ жҚ®дё»еҜјең°дҪҚпјҢиҝҷжҳҜз”ұе…ЁзҗғзҫҺе…ғдәӨжҳ“еӯҳйҮҸиҖҢеҪўжҲҗзҡ„еӣҪйҷ…дәӨжҳ“дҪҝз”ЁжғҜжҖ§жүҖеҶіе®ҡзҡ„гҖӮйҡҸзқҖжңӘжқҘдёҖдёӘж—¶жңҹеҶ…пјҢдё–з•Ңз»ҸжөҺж”ҝжІ»еҪўеҠҝеү§зғҲеҸҳеҢ–пјҢзҫҺе…ғдё»еҜјең°дҪҚеҮҸејұзҡ„жҖҒеҠҝеҸҜиғҪдјҡйҳ¶ж®өжҖ§еҠ йҖҹгҖӮжҖ»дҪ“жқҘзңӢпјҢзҫҺе…ғдё»еҜјең°дҪҚзҡ„еҸҳеҢ–дёҚдјҡдёҖи№ҙиҖҢе°ұпјҢеҺ»зҫҺе…ғеҢ–дјҡжҳҜдёҖдёӘй•ҝжңҹзҡ„жј”еҸҳиҝҮзЁӢгҖӮ

дәәж°‘еёҒзҡ„жңәдјҡеңЁе“ӘйҮҢ

еҺ»зҫҺе…ғеҢ–дёҺдәәж°‘еёҒеӣҪйҷ…еҢ–дёҚжҳҜзӣҙжҺҘжӣҝд»Је…ізі»пјҢдәәж°‘еёҒ并дёҚдјҡеңЁеҺ»зҫҺе…ғеҢ–зҡ„еҗҢж—¶иҝ…йҖҹжҺҘжүӢеӣҪйҷ…иҙ§еёҒдҪ“зі»дёӯеҮәзҺ°зҡ„з©әжЎЈгҖӮдҪҶеҺ»зҫҺе…ғеҢ–зҡ„жј”еҸҳиҝҮзЁӢеҚҙжҳҜдәәж°‘еёҒеӣҪйҷ…еҢ–йҡҫеҫ—зҡ„еҸ‘еұ•жңәйҒҮгҖӮе…¶ж №жң¬еҺҹеӣ еңЁдәҺпјҢеҗ„еӣҪеҮәдәҺеҜ№зҫҺе…ғйңёжқғзҡ„жҒҗжғ§е’ҢеҜ№зҫҺе…ғдҝЎз”Ёзҡ„жҖҖз–‘пјҢе°ҶйҖҗжӯҘжҺЁиҝӣеҺ»зҫҺе…ғеҢ–иҝӣзЁӢпјҢд»ҺиҖҢж”№еҸҳеӣҪйҷ…иҙ§еёҒдҪ“зі»дёӯзҫҺе…ғдёҖ家зӢ¬еӨ§зҡ„еұҖйқўпјҢиҝӣиҖҢиө°еҗ‘еӣҪйҷ…иҙ§еёҒдҪ“зі»еӨҡе…ғеҢ–ж јеұҖгҖӮеңЁиҝҷдёӘиҝҮзЁӢдёӯпјҢеҗ„еӣҪзҫҺе…ғзҡ„йңҖжұӮе°ұдјҡйҖҗжёҗиҪ¬з§»иҮіе…¶д»–иҙ§еёҒгҖӮиҝҷж ·е°ұдјҡз»ҷе…·жңүеқҡе®һз»ҸжөҺдәӨжҳ“еҹәзЎҖе’ҢиүҜеҘҪдҝЎз”Ёзҡ„дәәж°‘еёҒзҡ„еӣҪйҷ…дҪҝз”ЁеёҰжқҘжӣҙеӨҡйңҖжұӮпјҢд»ҺиҖҢжҸҗеҚҮдәәж°‘еёҒеӣҪйҷ…еҢ–зЁӢеәҰгҖӮ

дёҖдёӘж—¶жңҹд»ҘжқҘпјҢдёӯеӣҪиҙёжҳ“规模全зҗғеҚ жҜ”дёҺдәәж°‘еёҒеӣҪйҷ…ж”Ҝд»ҳе…ЁзҗғеҚ жҜ”д№Ӣй—ҙеӯҳеңЁиҫғеӨ§е·®и·қгҖӮеңЁеҪ“еүҚзҫҺе…ғдё»еҜјиҙ§еёҒдҪ“зі»ж—¶жңҹпјҢиҝҷз§Қе·®и·қйҡҫд»Ҙиў«йҖҗжӯҘзј©е°ҸгҖӮдҪҶеҺ»зҫҺе…ғеҢ–еҰӮжһңеҠ йҖҹпјҢе…Ёзҗғеҗ„еӣҪдҪҝз”ЁзҫҺе…ғзҡ„ж„Ҹж„ҝдёӢйҷҚпјҢдәәж°‘еёҒе°ұйқһеёёжңүеҸҜиғҪеҮӯеҖҹдёӯеӣҪзҡ„еӣҪйҷ…иҙёжҳ“дҪ“йҮҸе·ЁеӨ§зҡ„дјҳеҠҝпјҢжҲҗдёәеҸҢиҫ№жң¬еёҒз»“з®—дёӯзҡ„йҮҚиҰҒи§’иүІгҖӮеҶҚеҲҷпјҢдәәж°‘еёҒжұҮзҺҮзЁіе®ҡжҖ§иүҜеҘҪпјҢдёӯеӣҪз»ҸжөҺзҡ„зЎ®е®ҡжҖ§ејәдәҺзҫҺеӣҪз»ҸжөҺпјҢеҶіе®ҡдәҶдәәж°‘еёҒжұҮзҺҮзҡ„еҹәжң¬йқўеә”еҘҪдәҺзҫҺе…ғпјҢеёҒеҖјзЁіе®ҡе°Ҷеҗёеј•жӣҙеӨҡеӣҪйҷ…з»ҸжөҺдё»дҪ“еңЁдәӨжҳ“дёӯдҪҝз”Ёдәәж°‘еёҒгҖӮеӣ жӯӨпјҢд»Һиҙёжҳ“е’ҢйҮ‘иһҚдёӨдёӘи§’еәҰжқҘзңӢпјҢеҺ»зҫҺе…ғеҢ–йғҪе°Ҷдёәдәәж°‘еёҒеӣҪйҷ…еҢ–жү“ејҖе·ЁеӨ§зҡ„еҸ‘еұ•з©әй—ҙгҖӮ

жңӘжқҘдёҖдёӘж—¶жңҹпјҢжҲ‘еӣҪеӣҪйҷ…иҙёжҳ“дёӯдәәж°‘еёҒ收д»ҳеҚ жҜ”жңүжңӣеӨ§е№…жҸҗеҚҮгҖӮ2021е№ҙпјҢиҙ§зү©иҙёжҳ“дәәж°‘еёҒи·Ёеўғ收д»ҳйҮ‘йўқеҗҲи®Ўдёә5.77дёҮдәҝе…ғпјҢеҚ еҗҢжңҹжң¬еӨ–еёҒи·Ёеўғ收д»ҳзҡ„жҜ”йҮҚдёә14.7%пјӣжңҚеҠЎиҙёжҳ“дәәж°‘еёҒи·Ёеўғ收д»ҳйҮ‘йўқеҗҲи®Ўдёә1.09дёҮдәҝе…ғпјҢеҚ еҗҢжңҹжңҚеҠЎиҙёжҳ“жң¬еӨ–еёҒи·Ёеўғ收д»ҳзҡ„жҜ”йҮҚдёә24.3%пјҢиҜҙжҳҺдёӨиҖ…йғҪжңүиҫғеӨ§жҸҗеҚҮз©әй—ҙгҖӮеңЁе…ЁзҗғеҺ»зҫҺе…ғеҢ–иҝӣзЁӢдёӯпјҢзҫҺеӣҪеҸ‘иө·зҡ„ж¶үеҸҠеҲ°е…Ёзҗғеҗ„еӣҪзҡ„иҙёжҳ“ж‘©ж“Ұиҝҳе°Ҷ继з»ӯгҖӮиҖҢе…ЁзҗғеӨҡеӣҪеҗҢж—¶дёҺзҫҺеӣҪе’ҢдёӯеӣҪеӯҳеңЁзҙ§еҜҶзҡ„иҙёжҳ“е…ізі»гҖӮйӮЈд№Ҳе°ұеҸҜиғҪеҮәзҺ°дёҖз§ҚзҠ¶жҖҒпјҢеҚіиҝҷдәӣеӣҪ家еҜ№дёӯзҫҺйҮҮеҸ–е№іиЎҢзҡ„ж”ҝзӯ–пјҢз»•ејҖзҫҺе…ғж”Ҝд»ҳжё…з®—дҪ“зі»пјҢзӣҙжҺҘйҮҮз”ЁеҸҢиҫ№жң¬еёҒж”Ҝд»ҳж–№ејҸгҖӮиҝҷз§Қж–№ејҸзңӢдјјдёӯжҖ§пјҢе…¶е®һжҳҜз»ҷдәәж°‘еёҒдҪҝз”Ёжү“ејҖдәҶж–№дҫҝд№Ӣй—ЁгҖӮеңЁжңӘжқҘзҡ„е…Ёзҗғж”Ҝд»ҳз»“з®—дёӯпјҢиў«еүҠејұзҡ„жҳҜзҫҺе…ғпјҢиҺ·зӣҠзҡ„еҲҷжҳҜдәәж°‘еёҒгҖӮйүҙдәҺи¶ҠжқҘи¶ҠеӨҡзҡ„еӣҪ家еңЁеҸҢиҫ№е’ҢеӨҡиҫ№иҙёжҳ“дёӯдҪҝз”Ёжң¬еёҒпјҢиҖҢдёӯеӣҪеҸҲжҳҜе…Ёзҗғ第дёҖиҙёжҳ“еӨ§еӣҪпјҢжңӘжқҘеңЁжҲ‘еӣҪеӣҪйҷ…иҙёжҳ“дёӯзҡ„дәәж°‘еёҒдҪҝз”ЁеҚ жҜ”е°Ҷеӣ жӯӨиҖҢеӨ§е№…дёҠеҚҮгҖӮ

еҪ“дёӢпјҢе…Ёзҗғз»қеӨ§йғЁеҲҶдәӨжҳ“жҢҮд»Өдј йҖ’з”ұSWIFTзі»з»ҹе®ҢжҲҗгҖӮдҪҶSWIFTеңЁзҫҺеҜ№дҝ„еҲ¶иЈҒдёӯжү®жј”зҡ„еҒҸиў’жҖ§и§’иүІпјҢдҪҝеҫ—еҗ„еӣҪеҜ№SWIFTзҡ„дҝЎд»»ж„ҹжңүжүҖйҷҚдҪҺгҖӮйҡҸзқҖдёӯеӣҪдёҺеҗ„еӣҪеҸҢиҫ№жң¬еёҒдәӨжҳ“规模дёҠеҚҮпјҢжҺҘе…Ҙдәәж°‘еёҒCIPSзі»з»ҹзҡ„еӣҪйҷ…йҮ‘иһҚжңәжһ„е°Ҷи¶ҠжқҘи¶ҠеӨҡпјҢд»ҺиҖҢжҸҗеҚҮCIPSзі»з»ҹзҡ„дҪҝз”Ёйў‘зҺҮгҖӮдјҙйҡҸзқҖCIPSдҪҝз”Ёйў‘зҺҮзҡ„жҸҗеҚҮпјҢCIPSзі»з»ҹйҖҗжёҗе»әз«ӢиҮӘиә«дҝЎиӘүпјҢиҝӣиҖҢеҸ–еҫ—еӣҪйҷ…йҮ‘иһҚеёӮеңәзҡ„дҝЎд»»пјҢи¶ҠжқҘи¶ҠеӨҡзҡ„еӣҪйҷ…йҮ‘иһҚжңәжһ„е°ҶдјҡдҪҝз”ЁCIPSзі»з»ҹпјҢз”ұжӯӨжҸҗй«ҳCIPSзҡ„дҪҝз”Ёж•ҲзҺҮпјҢиҝӣдёҖжӯҘжҺЁеҠЁдәәж°‘еёҒзҡ„и·ЁеўғдҪҝз”ЁгҖӮ

и·ЁеўғжҢҒз»ӯдҪҝз”Ёзҡ„еҸ‘еұ•е°ҶжҺЁиҝӣзҰ»еІёдәәж°‘еёҒеёӮеңәзҡ„иҝӣдёҖжӯҘжү©еӨ§гҖӮйҡҸзқҖеӣҪйҷ…иҙёжҳ“ж”Ҝд»ҳз»“з®—дёӯдҪҝз”Ёдәәж°‘еёҒзҡ„еҚ жҜ”дёҠеҚҮпјҢиҙёжҳ“йЎәе·®еӣҪеҸҜиғҪеҮәзҺ°дәәж°‘еёҒзӣҲдҪҷпјҢжҠ•иө„дәәж°‘еёҒиө„дә§зҡ„йңҖжұӮе°ҶжҢҒз»ӯеўһй•ҝгҖӮиҖҢиҙёжҳ“йҖҶе·®еӣҪеӣ дёәиҙёжҳ“иөӨеӯ—пјҢжңүе°Ҷжң¬еӣҪиҙ§еёҒе…‘жҚўдёәдәәж°‘еёҒзҡ„йңҖжұӮгҖӮиҝҷдәӣйңҖжұӮеҸҜд»ҘйҰ–е…Ҳдҫқйқ е»әз«ӢеҸҢиҫ№иҙ§еёҒдә’жҚўжңәеҲ¶и§ЈеҶіпјҢдҪҶжӣҙеӨҡиҝҳжҳҜиҰҒйқ еёӮеңәеҢ–жңәеҲ¶жқҘж»Ўи¶ігҖӮжңүйңҖжұӮе°ұдјҡжңүдҫӣз»ҷпјҢзү№еҲ«жҳҜеңЁзҰ»еІёиҝҷж ·дёҖдёӘ规еҲҷйҷҗеҲ¶иҫғе°‘зҡ„еёӮеңәгҖӮзҰ»еІёдәәж°‘еёҒеёӮеңәе°ұжңүеҸҜиғҪеӣ дәәж°‘еёҒиҙёжҳ“结算规模дёҠеҚҮиҖҢжҢҒз»ӯеўһй•ҝгҖӮеңЁж»Ўи¶іиҙёжҳ“йЎәе·®еӣҪе’ҢйҖҶе·®еӣҪеҜ№дәәж°‘еёҒйҮ‘иһҚдәӨжҳ“зҡ„йңҖжұӮеҗҺпјҢзҰ»еІёдәәж°‘еёҒеӯҳйҮҸзҡ„зҙҜз§ҜеҸҲдјҡеј•еҸ‘еҜ№дәҺдәәж°‘еёҒиө„дә§дҝқеҖјгҖҒеўһеҖје’ҢйЈҺйҷ©и§„йҒҝзҡ„йңҖжұӮпјҢиҝӣиҖҢдҝғиҝӣзҰ»еІёдәәж°‘еёҒйҮ‘иһҚдә§е“Ғдё°еҜҢпјҢжҺЁеҠЁзҰ»еІёдәәж°‘еёҒйҮ‘иһҚеёӮеңәзҡ„еҸ‘еұ•пјҢ并еҗёеј•и¶ҠжқҘи¶ҠеӨҡзҡ„еӣҪйҷ…йҮ‘иһҚжңәжһ„еҠ е…Ҙе…¶дёӯпјҢд»ҺиҖҢиҝӣдёҖжӯҘжҺЁиҝӣйҮ‘иһҚйўҶеҹҹдёӯзҡ„дәәж°‘еёҒеӣҪйҷ…еҢ–гҖӮ

дәәж°‘еёҒеӣҪйҷ…еҢ–еңЁйҮ‘иһҚйўҶеҹҹдёӯзҡ„еҸ‘еұ•е°ҶжңүеҠ©дәҺжҸҗеҚҮдёӯиө„йҮ‘иһҚжңәжһ„зҡ„еӣҪйҷ…еҢ–ж°ҙе№ігҖӮеҫҲй•ҝдёҖдёӘж—¶жңҹд»ҘжқҘпјҢеӨ§еһӢдёӯиө„йҮ‘иһҚжңәжһ„йғҪе°ҶеӣҪйҷ…еҢ–и§ҶдёәиҮӘиә«зҡ„жҲҳз•Ҙзӣ®ж Үд№ӢдёҖгҖӮдҪҶжҖ»дҪ“жқҘзңӢпјҢиҝ„д»Ҡдёәжӯўдёӯиө„йҮ‘иһҚжңәжһ„зҡ„еӣҪйҷ…еҢ–ж°ҙе№іжҷ®йҒҚдёҚй«ҳгҖӮиҝҷе…¶дёӯеӣә然жңүдёӯиө„йҮ‘иһҚжңәжһ„иҮӘиә«зҡ„еҺҹеӣ пјҢдҪҶеҸ—зҫҺе…ғдҪ“зі»еҲ¶зәҰд№ҹжҳҜйҮҚиҰҒеҺҹеӣ д№ӢдёҖгҖӮеңЁзҫҺе…ғдҪ“зі»дёӢпјҢдёӯиө„йҮ‘иһҚжңәжһ„зҡ„еӣҪйҷ…дёҡеҠЎдё»иҰҒдҫқжүҳеӨ–еёҒпјҢйқўеҜ№зҡ„жҳҜзҫҺиө„йҮ‘иһҚжңәжһ„зҡ„ејәеӨ§з«һдәүеҺӢеҠӣгҖӮеҸҜд»ҘиҜҙпјҢдёӯиө„йҮ‘иһҚжңәжһ„еӣҪйҷ…еҢ–еҸ‘еұ•д»ҺејҖе§Ӣе°ұйқўдёҙеҫҲеӨ§зҡ„еӣ°йҡҫгҖӮиҖҢйҡҸзқҖеҸҢиҫ№жң¬еёҒж”Ҝд»ҳз»“з®—зҡ„жҺЁиҝӣпјҢдёӯиө„йҮ‘иһҚжңәжһ„зҡ„еӣҪйҷ…еҢ–еҸҜиғҪиө°еҮәеҸҰдёҖжқЎе…Ёж–°зҡ„и·Ҝеҫ„пјҢеҚід»Ҙдәәж°‘еёҒдёәдё»иҰҒдәӨжҳ“еёҒз§Қзҡ„еӣҪйҷ…еҢ–еҸ‘еұ•и·ҜзәҝгҖӮдёӯиө„йҮ‘иһҚжңәжһ„еңЁе…Ёзҗғзҡ„еҸ‘еұ•е°Ҷдёәдәәж°‘еёҒеӣҪйҷ…еҢ–жҸҗдҫӣжңәжһ„зҪ‘з»ңеёғеұҖзҡ„ж”Ҝж’‘гҖӮ

еҪ“еүҚзҡ„еӣҪйҷ…иҙ§еёҒдҪ“зі»жҳҜд»ҘзҫҺе…ғдёәдё»еҜјзҡ„пјҢйҡҸзқҖиҮӘиә«зҹӣзӣҫзҡ„ж„Ҳжј”ж„ҲзғҲпјҢзҫҺеӣҪйҒӮе°ҶзҹӣзӣҫеҜ№еӨ–иҪ¬з§»пјҢйӣҶдёӯдҪ“зҺ°еңЁиҙёжҳ“дҝқжҠӨдё»д№үжҠ¬еӨҙе’ҢзҫҺе…ғжӯҰеҷЁеҢ–дёҠпјҢеҜјиҮҙеҺҹжң¬еӣҪйҷ…зӨҫдјҡе°ҡеҸҜжҺҘеҸ—зҡ„зҫҺе…ғдҪ“зі»еҸ—еҲ°дәҶйқһеёёеӨ§зҡ„еҶІеҮ»пјҢзҫҺе…ғдҝЎз”Ёйқўдёҙеһ®еЎҢгҖӮдё–з•Ңеҗ„еӣҪйҒӮжҷ®йҒҚеёҢжңӣжҺЁиҝӣеӣҪйҷ…иҙ§еёҒдҪ“зі»еӨҡе…ғеҢ–пјҢдёҚж–ӯе»әз«Ӣзҡ„еҸҢиҫ№е’ҢеӨҡиҫ№жң¬еёҒж”Ҝд»ҳжё…з®—дҪ“зі»еҚіжҳҜдҫӢиҜҒгҖӮеңЁиҝҷз§Қжғ…еҶөдёӢпјҢд»Ҙдәәж°‘еёҒдҪ“зі»еҸӮдёҺе…ЁзҗғйҮ‘иһҚжІ»зҗҶпјҢеҸҜд»Ҙе№іиЎЎе’Ңж»Ўи¶іеӨҡеӣҪеңЁйҮ‘иһҚжІ»зҗҶжқғж–№йқўзҡ„иҜүжұӮгҖӮ2022е№ҙпјҢIMFиҝӣдёҖжӯҘжҸҗеҚҮSDRзҡ„дәәж°‘еёҒжқғйҮҚиҮі12.28%гҖӮеңЁеҪ“еүҚеҺ»зҫҺе…ғеҢ–еҠ йҖҹиғҢжҷҜдёӢпјҢиҝҷз§ҚиҜүжұӮе°Ҷз»“еҗҲиҙёжҳ“е’ҢйҮ‘иһҚйңҖжұӮиҝӣдёҖжӯҘејәеҢ–гҖӮдёӯеӣҪжңүеҝ…иҰҒеӣһеә”иҝҷз§ҚиҜүжұӮпјҢе°Ҷдәәж°‘еёҒдҪңдёәеҸӮдёҺе…ЁзҗғйҮ‘иһҚжІ»зҗҶзҡ„жңүж•Ҳе·Ҙе…·д№ӢдёҖпјҢдәәж°‘еёҒеӣҪйҷ…еҢ–д№ҹдјҡеӣ жӯӨиҖҢиҺ·еҫ—еҠЁеҠӣгҖӮ

дёӯеӣҪеә”иҜҘеҰӮдҪ•еә”еҜ№

еҺ»зҫҺе…ғеҢ–дёәдәәж°‘еёҒеӣҪйҷ…еҢ–жү“ејҖдәҶж–°зҡ„з©әй—ҙпјҢдёӯеӣҪеә”иҜҘйЎәеҠҝиҖҢдёәпјҢжҠҠжҸЎжңәйҒҮпјҢдё»еҠЁиҝӣеҸ–пјҢжңүеәҸжҺЁеҠЁдәәж°‘еёҒеӣҪйҷ…еҢ–еҸ‘еұ•гҖӮеҸӮиҖғзҫҺе…ғзӯүиҙ§еёҒеӣҪйҷ…еҢ–зҡ„еҺҶзЁӢе’ҢеҪ“еүҚе…ЁзҗғеӨҡеӣҪејҖеҗҜеҺ»зҫҺе…ғеҢ–иҝӣзЁӢпјҢжңӘжқҘдёҖдёӘж—¶жңҹпјҢдёӯеӣҪжңүеәҸжҺЁеҠЁдәәж°‘еёҒеӣҪйҷ…еҢ–еҸҜд»Ҙд»Һд»ҘдёӢеҮ дёӘж–№йқўе…ҘжүӢпјҡ

дёҖжҳҜеқҡжҢҒиҮӘиә«з»ҸжөҺеҸ‘еұ•пјҢдёәдәәж°‘еёҒеӣҪйҷ…еҢ–жҸҗдҫӣиүҜеҘҪзҡ„еҹәжң¬йқўж”Ҝж’‘гҖӮеӣҪеҠӣжҳҜеҶіе®ҡиҙ§еёҒжҳҜеҗҰиғҪеӨҹжҲҗдёәеӣҪйҷ…иҙ§еёҒпјҢз”ҡиҮіжҳҜдё»еҜјзҡ„еӣҪйҷ…иҙ§еёҒжңҖж №жң¬зҡ„еӣ зҙ гҖӮиҝҷдёҖзӮ№д»ҺзҫҺе…ғгҖҒ欧е…ғгҖҒж—Ҙе…ғзӯүиҙ§еёҒжҲҗдёәеӣҪйҷ…иҙ§еёҒзҡ„еҺҶзЁӢдёӯйғҪеҫ—еҲ°дәҶжңҖеҘҪзҡ„иҜ йҮҠгҖӮдәәж°‘еёҒеӣҪйҷ…еҢ–зҡ„еҹәжң¬йқўж”Ҝж’‘жҳҜдёӯеӣҪз»ҸжөҺзҡ„еҸ‘еұ•гҖӮдёӯеӣҪзҡ„з»ҸжөҺ规模е°ұжҳҜдёӯеӣҪз»ҸжөҺеҜ№дё–з•Ңзҡ„еј•еҠӣпјҢиҝҷз§Қеј•еҠӣзҡ„еӘ’д»ӢиҝҮеҺ»йңҖиҰҒеңЁдәәж°‘еёҒеҲ°зҫҺе…ғд№Ӣй—ҙзӣёдә’иҪ¬жҚўпјҢжӣҙеӨҡзҡ„жҳҜд»ҘзҫҺе…ғдёәдё»пјҢд»ҠеҗҺеӘ’д»Ӣдёӯдәәж°‘еёҒзҡ„жҲҗеҲҶдјҡи¶ҠжқҘи¶ҠеӨҡгҖӮдёӯеӣҪз»ҸжөҺеҸ‘еұ•ж°ҙе№іи¶Ҡй«ҳпјҢеҜ№дё–з•Ңзҡ„вҖңз»ҸжөҺеј•еҠӣвҖқе°ұи¶ҠеӨ§пјҢдәәж°‘еёҒе°ұи¶ҠжңүеҸ‘жҢҘзҡ„з©әй—ҙпјҢеңЁдёӯеӨ–дәӨжҳ“дёӯдәәж°‘еёҒжӣҝд»ЈзҫҺе…ғзҡ„зЁӢеәҰе°ұи¶Ҡй«ҳгҖӮеҪ“еүҚпјҢдёӯеӣҪеқҡжҢҒе°Ҷй«ҳиҙЁйҮҸеҸ‘еұ•дёҺдҫӣз»ҷдҫ§з»“жһ„жҖ§ж”№йқ©зӣёз»“еҗҲпјҢз§ҜжһҒжү©еӨ§еҶ…йңҖпјҢдёӯеӣҪз»ҸжөҺиҝҳе°ҶдҝқжҢҒзЁіе®ҡеҸ‘еұ•пјҢиҝҷе°ҶжҳҜдәәж°‘еёҒеӣҪйҷ…еҢ–еҸ‘еұ•зҡ„еқҡе®һеҹәзЎҖгҖӮ

дәҢжҳҜжҺЁиҝӣй«ҳж°ҙе№іеҜ№еӨ–ејҖж”ҫдёҺеҗҲдҪңпјҢдёәдәәж°‘еёҒеӣҪйҷ…еҢ–жҸҗдҫӣжӣҙеӨҡзҡ„еә”з”ЁеңәжҷҜгҖӮзҫҺе…ғд№ӢжүҖд»ҘжҲҗдёәеӣҪйҷ…е…ій”®иҙ§еёҒпјҢдёҺдё°еҜҢзҡ„зҫҺе…ғеӣҪйҷ…дәӨжҳ“еңәжҷҜеҜҶеҲҮзӣёе…іпјҢжӣҙдёҺдёҠдё–зәӘзҫҺеӣҪж”ҝеәңдёҚж–ӯеҠ ејәзҫҺе…ғеңЁйҮҚиҰҒеӣҪйҷ…йўҶеҹҹдёӯзҡ„дҪҝз”Ёжңүе…іпјҢдҫӢеҰӮзҹіжІ№зҫҺе…ғгҖӮеңЁеҺ»зҫҺе…ғеҢ–иғҢжҷҜдёӢпјҢдёӯеӣҪеә”иҜҘз§ҜжһҒејҖеұ•дёҺдё–з•Ңеҗ„еӣҪз»ҸиҙёеҫҖжқҘдёҠдҪҝз”ЁеҸҢиҫ№жң¬еёҒзҡ„еҗҲдҪңгҖӮ

д»Ҙж”ҝеәңеҗҲдҪңдёәеҹәзЎҖпјҢе»әз«ӢдҝЎд»»дёҺдҝЎеҝғпјҢйҖҗжӯҘеёҰеҠЁе•ҶдёҡйўҶеҹҹзҡ„еҗҲдҪңпјҢд»ҘжңҹеңЁеҸҢиҫ№иҙёжҳ“еҫҖжқҘдёӯйҖҗжёҗжӣҝ代第дёүж–№иҙ§еёҒзҡ„дҪҝз”ЁпјҢжҸҗй«ҳдәәж°‘еёҒдҪҝз”Ёзҡ„еҚ жҜ”гҖӮеңЁжӯӨиҝҮзЁӢдёӯпјҢдёӯеӣҪеә”иҜҘеқҡжҢҒж·ұеҢ–еҲ¶еәҰеһӢејҖж”ҫпјҢдҪҝеҫ—дёӯеӣҪ规еҲҷдёҺдё–з•Ң规еҲҷзӣёиһҚеҗҲпјҢеўһеҠ дәӨжҳ“жңәдјҡгҖҒйҷҚдҪҺдәӨжҳ“жҲҗжң¬пјӣжӢ“еұ•еҜ№еӨ–еӨҡе…ғз»ҸиҙёеҫҖжқҘпјҢеҢ…жӢ¬еҲ©з”ЁеҘҪRCEPпјҢз§ҜжһҒдәүеҸ–еҠ е…ҘCPTPPпјҢжҺЁиҝӣDEPAпјҢдё»еҠЁдёәдәәж°‘еёҒеӣҪйҷ…дҪҝз”ЁеҲӣйҖ жңүеҲ©жқЎд»¶пјӣжһ„е»әеҸҢеҫӘзҺҜиҒ”еҠЁдҪ“зі»пјҢжү“йҖҡдәәж°‘еёҒзҡ„и·ЁеўғдҪҝз”ЁйҡңзўҚгҖӮ

дёүжҳҜ继з»ӯжү§иЎҢзЁіеҒҘзҡ„иҙ§еёҒж”ҝзӯ–пјҢз»ҙжҢҒдәәж°‘еёҒжұҮзҺҮзЁіе®ҡгҖӮиҙ§еёҒзҡ„дҝЎз”ЁеҜ№дәҺиҙ§еёҒзҡ„дҪҝз”ЁиҮіе…ійҮҚиҰҒгҖӮдёҖеӣҪиҙ§еёҒеҸӘжңүиў«е№ҝжіӣи®ӨеҸҜпјҢжүҚжңүеҸҜиғҪеңЁеӣҪйҷ…дәӨжҳ“дёӯиў«дҪҝз”ЁпјҢеңЁеӣҪйҷ…еӮЁеӨҮдёӯиў«еӮЁи—ҸгҖӮеҚідҫҝеңЁдёҖеӣҪеӣҪеҶ…пјҢжң¬еёҒиў«иөӢдәҲдәҶжі•е®ҡзҡ„иҙ§еёҒең°дҪҚпјҢдҪҶеҰӮжһңжІЎжңүдёҘж јзҡ„иҙ§еёҒзәӘеҫӢпјҢж»ҘеҸ‘иҙ§еёҒпјҢе°ұдјҡйҖ жҲҗдёҘйҮҚзҡ„йҖҡиҙ§иҶЁиғҖпјҢжң¬еёҒеҶ…еңЁд»·еҖје°ұдјҡиў«еүҠејұгҖӮеӣҪйҷ…иҙ§еёҒзҡ„дҝЎз”Ёе»әз«ӢжӣҙдёәжқҘд№ӢдёҚжҳ“пјҢйңҖиҰҒиҙ§еёҒеҪ“еұҖй•ҝжңҹз»ҙжҢҒзЁіеҒҘиҙ§еёҒзәӘеҫӢд»ҘзЁіе®ҡеёҒеҖјгҖӮдёҠдё–зәӘ80е№ҙд»ЈеҲқжңҹпјҢзҫҺиҒ”еӮЁд»ҘдёҘйҮҚзҡ„з»ҸжөҺиЎ°йҖҖдёәд»Јд»·жүҚз»ҙжҢҒдҪҸдәҶзҫҺе…ғеӣҪйҷ…иҙ§еёҒзҡ„ең°дҪҚгҖӮиҝ‘е№ҙжқҘдёӯеӣҪеӨ®иЎҢзЁіеҒҘзҡ„иҙ§еёҒж”ҝзӯ–дёәдәәж°‘еёҒжұҮзҺҮзЁіе®ҡжҸҗдҫӣдәҶжңүеҲ©еёҒеҖјж”Ҝж’‘гҖӮеңЁз–«жғ…жңҹй—ҙпјҢдёӯеӣҪеӨ®иЎҢйЎ¶дҪҸеҺӢеҠӣдёҚжҗһеӨ§ж°ҙжј«зҒҢпјҢзӣёиҫғдәҺзҫҺ欧зҡ„и¶…зә§йҮҸеҢ–е®Ҫжқҫе’Ңиҙўж”ҝиөӨеӯ—иҙ§еёҒеҢ–пјҢи¶ід»Ҙи§ҒиҜҒдёӯеӣҪиҙ§еёҒзәӘеҫӢзҡ„е®Ўж…Һе’ҢдёҘж јгҖӮиҝҷдҪҝеҫ—дәәж°‘еёҒеңЁеӨ–жұҮеёӮеңәе·Ёе№…жіўеҠЁзҡ„иғҢжҷҜдёӢжҳҫеҫ—ж јеӨ–е№ізЁіпјҢеҗҢж—¶д№ҹеҮёжҳҫеҮәдҪҝз”Ёдәәж°‘еёҒзҡ„дјҳеҠҝгҖӮдёӯеӣҪеҸӘиҰҒ继з»ӯжү§иЎҢзЁіеҒҘзҡ„иҙ§еёҒиҙўж”ҝж”ҝзӯ–гҖҒз»ҙжҢҒдәәж°‘еёҒжұҮзҺҮзЁіе®ҡпјҢе°ұиғҪдёҚж–ӯејәеҢ–дәәж°‘еёҒзҡ„еӣҪйҷ…дҝЎз”ЁпјҢд»ҺиҖҢжҸҗеҚҮдәәж°‘еёҒзҡ„еӣҪйҷ…дҪҝз”Ёж„Ҹж„ҝгҖӮ

еӣӣжҳҜз§ҜжһҒжҺЁеҠЁеўғеҶ…еӨ–зҰ»еІёдәәж°‘еёҒеёӮеңәзҡ„еҪўжҲҗдёҺеҸ‘еұ•гҖӮзҰ»еІёдәәж°‘еёҒеёӮеңәеҸ‘еұ•жҳҜдәәж°‘еёҒеӣҪйҷ…еҢ–еҸ‘еұ•зҡ„йҮҚиҰҒжқЎд»¶е’ҢеҹәзЎҖгҖӮеңЁзҺ°йҳ¶ж®өдёӯеӣҪиө„жң¬йЎ№зӣ®зҹӯжңҹеҶ…ж— жі•е®Ңе…ЁејҖж”ҫзҡ„еүҚжҸҗдёӢпјҢеҸ‘еұ•зҰ»еІёдәәж°‘еёҒе…ЁзҗғзҪ‘з»ңпјҢдё°еҜҢзҰ»еІёдәәж°‘еёҒйҮ‘иһҚдә§е“ҒпјҢдҝғиҝӣзҰ»еІёдәәж°‘еёҒдәӨжҳ“пјҢжңүеҲ©дәҺеҠ йҖҹдәәж°‘еёҒзҡ„еӣҪйҷ…еҫӘзҺҜгҖӮе…Ёзҗғи‘—еҗҚзҡ„зҰ»еІёдёӯеҝғжңүеёӮеңәиҮӘ然еҪўжҲҗзҡ„пјҢд№ҹжңүж”ҝзӯ–жҺЁеҠЁиҖҢжҲҗзҡ„гҖӮзӣ®еүҚпјҢд»ҘдёӯеӣҪйҰҷжёҜгҖҒж–°еҠ еқЎгҖҒдјҰж•Ұдёәд»ЈиЎЁзҡ„еўғеӨ–дәәж°‘еёҒзҰ»еІёдёӯеҝғе·Із»Ҹе…·жңүдёҖе®ҡ规模пјҢжңӘжқҘйңҖиҰҒдҫқйқ дәәж°‘еёҒеӣҪйҷ…дәӨжҳ“规模еўһеӨ§пјҢиҝӣдёҖжӯҘжҺЁеҠЁиҝҷдёүиҖ…д№ғиҮіжӣҙеӨҡзҡ„еҹҺеёӮжҲҗдёәзҰ»еІёдәәж°‘еёҒдёӯеҝғгҖӮиҝ‘е№ҙжқҘдёӯеӣҪдёҚж–ӯжҺЁеҠЁиҮӘиҙёиҜ•йӘҢеҢәеҸ‘еұ•еўғеҶ…зҰ»еІёйҮ‘иһҚжңҚеҠЎдҪ“зі»пјҢдҫӢеҰӮеҖЎеҜјдёҠжө·иҮӘиҙёиҜ•йӘҢеҢәеҸ‘еұ•зҰ»еІёдәәж°‘еёҒдәӨжҳ“пјҢйј“еҠұжЁӘзҗҙгҖҒеүҚжө·еҸ‘еұ•зҰ»еІёйҮ‘иһҚгҖӮз”ұжӯӨеҸҜиғҪеҪўжҲҗдёҖжү№еўғеҶ…зҡ„зҰ»еІёдәәж°‘еёҒдёӯеҝғпјҢиҖҢиҝҷдәӣдёӯеҝғзҡ„дҪңз”Ёе°ұжҳҜиҝһжҺҘеўғеҶ…еёӮеңәе’ҢеўғеӨ–еёӮеңәпјҢе®һзҺ°дәәж°‘еёҒеӣҪйҷ…еӣҪеҶ…еҫӘзҺҜзҡ„з»“еҗҲпјҢд»ҘжӯӨдёәдәәж°‘еёҒеӣҪйҷ…еҢ–жҸҗдҫӣдёҖжқЎж–°зҡ„йҮҚиҰҒи·Ҝеҫ„гҖӮ

дә”жҳҜе°Ҷдәәж°‘еёҒеӣҪйҷ…еҢ–зҡ„йЎ¶еұӮжҲҳз•Ҙи®ҫи®Ўе’Ңеҫ®и§Ӯдёӯиө„йҮ‘иһҚжңәжһ„еӣҪйҷ…еҢ–зҡ„жҲҳз•ҘиҪ¬еһӢзӣёз»“еҗҲгҖӮдәәж°‘еёҒеӣҪйҷ…еҢ–еҜ№з»ҸиҙёеҫҖжқҘжҳҜдёҖз§ҚдҫҝеҲ©пјҢдҪҶеҜ№еӣҪ家иҖҢиЁҖжӣҙжҳҜдёҖйЎ№йҮҚеӨ§жҲҳз•ҘпјҢйңҖиҰҒжңүз§ҜжһҒиҖҢе®Ўж…Һзҡ„жҲҳз•Ҙ规еҲ’гҖӮиҖҢдәәж°‘еёҒеӣҪйҷ…еҢ–жҺЁиҝӣзҡ„жңүеҠӣжҠ“жүӢд№ӢдёҖжҳҜдёӯиө„йҮ‘иһҚжңәжһ„пјҢеҰӮеҗҢзҫҺе…ғеӣҪйҷ…еҢ–иҝӣзЁӢдёӯзҫҺеӣҪйҮ‘иһҚжңәжһ„еңЁе…ЁзҗғиҢғеӣҙеҶ…жү©еј зҫҺе…ғдёҡеҠЎпјҢз”ҡиҮіеңЁеҮәзҺ°ж¬§жҙІзҫҺе…ғеёӮеңәеҗҺпјҢзҫҺеӣҪејҖз«ӢIBFе…Ғи®ёзҫҺеӣҪйҮ‘иһҚжңәжһ„дәҺеўғеҶ…ејҖеұ•зҰ»еІёй“¶иЎҢдёҡеҠЎдёҖж ·пјҢдёӯиө„йҮ‘иһҚжңәжһ„зҡ„еӣҪйҷ…еҢ–жҲҳз•Ҙеә”иҜҘзҙ§зҙ§еӣҙз»•дәәж°‘еёҒеӣҪйҷ…еҢ–еұ•ејҖгҖӮеҰӮжһңиҜҙд№ӢеүҚжҳҜеӣ дёәзҫҺе…ғдҪ“зі»иҝҮдәҺејәеӨ§пјҢдёӯиө„йҮ‘иһҚжңәжһ„зҡ„дәәж°‘еёҒеӣҪйҷ…дёҡеҠЎз©әй—ҙеҸ—йҷҗпјҢйӮЈд№ҲйҡҸзқҖе…ЁзҗғеҺ»зҫҺе…ғеҢ–зҡ„еҸ‘еұ•пјҢдёӯиө„йҮ‘иһҚжңәжһ„зҡ„дәәж°‘еёҒеӣҪйҷ…дёҡеҠЎеҸҜиғҪйқўдёҙеүҚжүҖжңӘжңүзҡ„жңәйҒҮгҖӮеӣ жӯӨпјҢеә”е°Ҷдәәж°‘еёҒеӣҪйҷ…еҢ–дёҺдёӯиө„йҮ‘иһҚжңәжһ„зҡ„еӣҪйҷ…еҢ–иҪ¬еһӢзӣёз»“еҗҲпјҢж”№еҸҳдәәж°‘еёҒеӣҪйҷ…еҢ–еҸ‘еұ•зј“ж…ўдёҺдәәж°‘еёҒеӣҪйҷ…дёҡеҠЎйңҖжұӮдҪҺзҡ„зӣёдә’еҲ¶зәҰеұҖйқўпјҢеҪўжҲҗдёӯиө„йҮ‘иһҚжңәжһ„дёҚж–ӯејҖжӢ“дәәж°‘еёҒеӣҪйҷ…дёҡеҠЎпјҢдәәж°‘еёҒеӣҪйҷ…еҢ–еҸ‘еұ•жҸҗй«ҳдәәж°‘еёҒеӣҪйҷ…ең°дҪҚпјҢдҪҝд№Ӣеҫ—еҲ°еӣҪйҷ…йҮ‘иһҚеёӮеңәе№ҝжіӣи®ӨеҸҜпјҢиҝӣиҖҢеёҰжқҘжӣҙеӨҡдәәж°‘еёҒеӣҪйҷ…дёҡеҠЎйңҖжұӮзҡ„жӯЈеҗ‘еҫӘзҺҜгҖӮ

йҰ–еҸ‘дәҺжҜҸж—Ҙз»ҸжөҺж–°й—»

|  й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө

еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ

ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең°

д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең° з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ

з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ