马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

жҜӣжҚ·пјҲеҜ№еӨ–з»ҸжөҺиҙёжҳ“еӨ§еӯҰеӣҪйҷ…з»ҸжөҺиҙёжҳ“еӯҰйҷўж•ҷжҺҲпјү

еҪ“еүҚең°ж–№иҙўж”ҝйқўдёҙзҡ„зӘҒеҮәй—®йўҳ

ең°ж–№иҙўж”ҝ收ж”ҜзҹӣзӣҫзӘҒеҮә

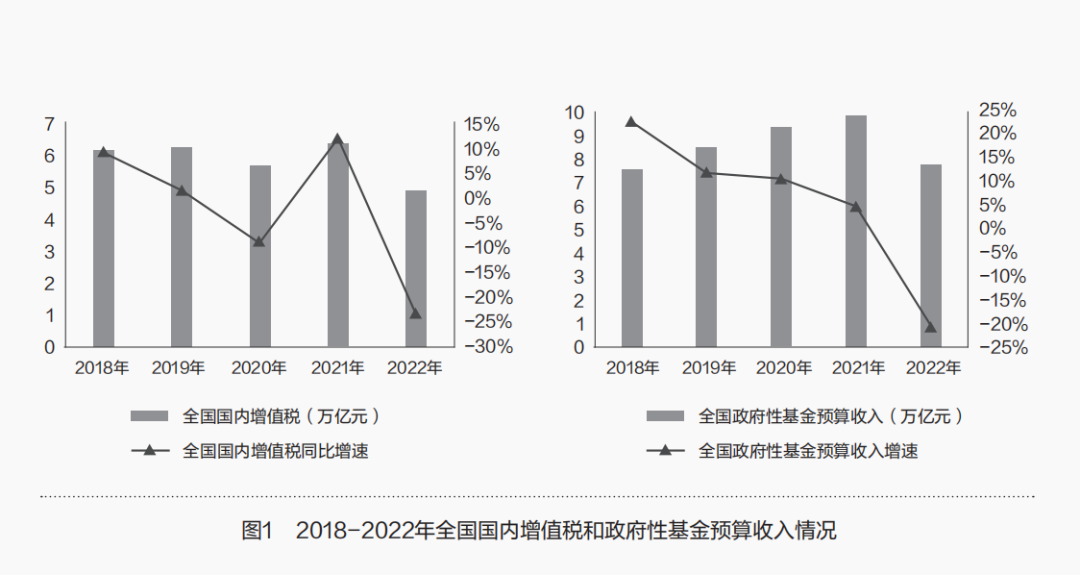

дёҖжҳҜең°ж–№иҙўж”ҝ收е…Ҙеўһй•ҝд№ҸеҠӣгҖӮ2022е№ҙпјҢдҪңдёәдё»иҰҒзЁҺз§Қзҡ„еӣҪеҶ…еўһеҖјзЁҺе’ҢдҪңдёәең°ж–№иҙўеҠӣйҮҚиҰҒжқҘжәҗзҡ„ж”ҝеәңжҖ§еҹәйҮ‘йў„з®—пјҢ其收е…ҘеҗҢжҜ”еҲҶеҲ«дёӢйҷҚдәҶ23.3%е’Ң20.6%*пјҲи§Ғеӣҫ1пјүгҖӮеҺҹеӣ дё»иҰҒжҳҜеҸ—з»ҸжөҺдёӢиЎҢеҺӢеҠӣгҖҒеңҹең°еёӮеңәдҪҺиҝ·е’ҢеҮҸзЁҺйҷҚиҙ№ж”ҝзӯ–дёүеӨ§еӣ зҙ зҡ„еҪұе“ҚгҖӮеҪ“еүҚжҲ‘еӣҪз»ҸжөҺжҒўеӨҚзҡ„еҹәзЎҖе°ҡдёҚзүўеӣәпјҢйңҖжұӮ收缩гҖҒдҫӣз»ҷеҶІеҮ»гҖҒйў„жңҹиҪ¬ејұдёүйҮҚеҺӢеҠӣд»Қ然иҫғеӨ§пјҢеӨ–йғЁзҺҜеўғеҠЁиҚЎдёҚе®үпјҢз»ҷжҲ‘еӣҪз»ҸжөҺеёҰжқҘзҡ„еҪұе“ҚеҠ ж·ұгҖӮеёӮеңәдё»дҪ“зәізЁҺйўқе’Ңеңҹең°еҮә让收е…ҘйҷҚе№…еӨ§гҖӮ2022е№ҙпјҢйҡҸзқҖжҲ‘еӣҪжҲҝең°дә§й”Җе”®з«Ҝз–ІиҪҜпјҢеңҹең°еҮәи®©йҮ‘收е…ҘдёӢж»‘гҖӮе…ЁеӣҪеңҹең°еёӮеңәжҲҗдәӨе»әзӯ‘йқўз§Ҝдёә14.44дәҝе№іж–№зұіпјҢжҲҗдәӨйҮ‘йўқ4.73дёҮдәҝпјҢиҫғ2021е№ҙеҗҢжңҹеҲҶеҲ«дёӢйҷҚдәҶ37%гҖҒ31%пјҢеңҹең°еҮәи®©йҮ‘д»Һй«ҳеі°зҡ„8.7дёҮдәҝдёӢйҷҚдәҶзәҰ3дёҮдәҝ规模пјҢвҖңд»Ҙең°и°ӢеҸ‘еұ•вҖқжЁЎејҸзҡ„еҠҹж•ҲдёҚж–ӯиЎ°з«ӯпјҢеҗ„ең°ж–№ж”ҝеәңдҫқйқ еңҹең°иҙўж”ҝзҡ„收е…Ҙж–№ејҸйҡҫд»Ҙдёә继гҖӮзЁҺ收方йқўпјҢз•ҷжҠөйҖҖзЁҺзӯүеҮҸзЁҺйҷҚиҙ№ж”ҝзӯ–дёҖж–№йқўжһҒеӨ§жҺЁеҠЁдәҶеҠ©дјҒзәҫеӣ°пјҢдҪҶеҸҰдёҖж–№йқўеҠ еӨ§дәҶиҙўж”ҝ收е…Ҙе®һзҺ°еўһй•ҝзҡ„йҡҫеәҰгҖӮ2022е№ҙе…ЁеӣҪж–°еўһеҮҸзЁҺйҷҚиҙ№еҸҠйҖҖзЁҺзј“зЁҺзј“иҙ№и¶…4.2дёҮдәҝе…ғпјҢе…¶дёӯзҙҜи®ЎйҖҖеҲ°зәізЁҺдәәиҙҰжҲ·зҡ„еўһеҖјзЁҺз•ҷжҠөйҖҖзЁҺж¬ҫдёә2.46дёҮдәҝе…ғпјҢи¶…иҝҮ2021е№ҙе…Ёе№ҙеҠһзҗҶз•ҷжҠөйҖҖзЁҺ规模зҡ„3.8еҖҚгҖӮ** дәҢжҳҜеҗ„ең°ж–№иҙўж”ҝж”ҜеҮәжҢҒз»ӯжүҝеҺӢгҖӮж–°еҶ з–«жғ…еҶІеҮ»еҜјиҮҙ2022е№ҙеҚ«з”ҹеҒҘеә·ж”ҜеҮәеҗҢжҜ”еўһй•ҝдәҶ17.8%пјҢиҫҫеҲ°дәҶ22542дәҝе…ғгҖӮдёәеҠ еҝ«з»ҸжөҺеўһй•ҝж–№ејҸиҪ¬еҸҳпјҢиҙўж”ҝйЎ»жҢҒз»ӯеҠ еӨ§еҜ№еҗ„зұ»еҹәзЎҖи®ҫж–Ҫе»әи®ҫдёҺжҲҳз•ҘжҖ§ж–°е…ҙдә§дёҡеҸ‘еұ•зҡ„ж”ҜжҢҒгҖӮзӨҫдјҡдәӢдёҡеҸ‘еұ•еҜ№иҙўж”ҝж”ҜеҮәзҡ„дҫқиө–зЁӢеәҰж—ҘзӣҠжҸҗй«ҳпјҢ2022е№ҙзӨҫдјҡдҝқйҡңе’Ңе°ұдёҡж”ҜеҮә规模иҫҫеҲ°36603дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝдәҶ8.1%гҖӮдёүжҳҜеҗ„ең°ж–№ж”¶ж”Ҝз»“жһ„дёҚеҗҲзҗҶгҖӮиҙўж”ҝж”ҜеҮәз»“жһ„еӣәеҢ–пјҢвҖңдёүдҝқвҖқзӯүиҙўж”ҝеҲҡжҖ§ж”ҜеҮәжҢҒз»ӯеўһеҠ пјҢиҖҢиҙўж”ҝ收е…Ҙеўһе№…дё»иҰҒжқҘиҮӘйқһзЁҺ收е…Ҙзҡ„еӨ§е№…еўһй•ҝпјҲ2022е№ҙеҗҢжҜ”еўһй•ҝдәҶ24.4%пјүпјҢеҜјиҮҙ收е…ҘдёӢж»‘дёҺеҲҡжҖ§ж”ҜеҮәеўһеӨҡзҡ„зҹӣзӣҫж—ҘзӣҠзӘҒеҮәгҖӮ

ж”ҝзӯ–е·Ҙе…·жҲҗж•ҲдёҚи¶і

дёҖжҳҜеӣҪжңүиө„дә§еӯҳеңЁй…ҚзҪ®дёҚи¶ідёҺй—ІзҪ®жөӘиҙ№е№¶еӯҳзҡ„й—®йўҳгҖӮзӣ®еүҚеӯҳеңЁжңӘдҫқжҚ®зҺ°е®һжғ…еҶөе’ҢйЎ№зӣ®йў„з®—зӣІзӣ®йҮҮиҙӯзҡ„зҺ°иұЎпјҢеҜјиҮҙйғЁеҲҶеӣҪжңүиө„дә§зҡ„й…ҚзҪ®дёҚиғҪж»Ўи¶іеҸ‘еұ•йңҖиҰҒгҖӮиө„дә§жӣҙж–°жҚўд»Јж—¶еӯҳеңЁз®ЎзҗҶж•ҲзҺҮдҪҺдёӢзҡ„й—®йўҳпјҢйҖ жҲҗиў«жӣҝжҚўиө„дә§й—ІзҪ®е’Ңиө„жәҗжөӘиҙ№гҖӮеӣҪжңүдјҒдёҡзҡ„еӣҪжңүиө„дә§жҳҜеҚ•дҪҚз»ҸиҗҘзҡ„зү©иҙЁеҹәзЎҖпјҢдҪҶжҳҜеҫҲеӨҡеҚ•дҪҚзҡ„еӣҪжңүиө„дә§еңЁиҙӯзҪ®гҖҒдҪҝз”Ёе’Ңз®ЎзҗҶзӯүж—Ҙеёёе·ҘдҪңдёӯеӯҳеңЁй—®йўҳпјҢдҪҝеҫ—еӣҪжңүиө„дә§жөҒеӨұиҫғеӨҡгҖӮеҸҰеӨ–пјҢеӣҪжңүдјҒдёҡеҜ№дәҺеӣҪжңүиө„дә§дёӯзҡ„з»ҸиҗҘжҖ§иө„дә§зҡ„з®ЎзҗҶдёҚ规иҢғпјҢеҜјиҮҙеӣҪжңүиө„дә§жөҒеӨұй—®йўҳжҷ®йҒҚеӯҳеңЁгҖӮеңЁеӣҪжңүдјҒдёҡд№Ӣй—ҙе’ҢеӣҪжңүдјҒдёҡеҶ…йғЁеӯҳеңЁзқҖеӣҪжңүиө„дә§еҲҶй…ҚдёҚеқҮзҡ„й—®йўҳпјҢеңЁеӣҪжңүдјҒдёҡеҶ…йғЁеӣҪжңүиө„дә§зҡ„дҪҝз”Ёе…·жңүж— еҒҝжҖ§е’Ңе…¬зӣҠжҖ§пјҢдё”зјәд№Ҹе…·дҪ“зҡ„з®ЎзҗҶдҪҝ用规е®ҡпјҢдҪҝеҫ—еӣҪжңүдјҒдёҡеңЁиҙӯзҪ®гҖҒдҪҝз”Ёе’ҢеӨ„зҗҶеӣҪжңүиө„дә§ж—¶еӯҳеңЁйҡҸж„ҸжҖ§гҖӮеӣҪжңүдјҒдёҡд№Ӣй—ҙд№ҹзјәд№ҸеӣҪжңүиө„дә§жөҒеҠЁе…ұдә«жңәеҲ¶пјҢеҫҲеӨҡеӣҪжңүдјҒдёҡзҡ„еӣҪжңүиө„дә§дҪҝз”Ёйў‘зҺҮеҫҲдҪҺгҖӮдә§жқғзҷ»и®°еӣҪжңүиө„дә§ж ёз®—и„ұиҠӮпјҢйғЁеҲҶеӣҪжңүдјҒдёҡеӣҪжңүиө„дә§иҙӯе…Ҙе’ҢеҮәз§ҹиҝҮдәҺйў‘з№ҒпјҢеҜјиҮҙеӣҪжңүиө„дә§зҡ„и®°е…Ҙе’Ңи®°еҮәеӯҳеңЁз–ҸжјҸе’ҢиҜҜе·®гҖӮ

дәҢжҳҜеҮҸзЁҺйҷҚиҙ№еҸ—зӣҠдёҚеқҮпјҢжҢӨеҺӢиҙўж”ҝз©әй—ҙгҖӮд»ҘеўһеҖјзЁҺз•ҷжҠөйҖҖзЁҺдёәдҫӢпјҢйҖҖзЁҺиө„йҮ‘еңЁдјҒдёҡй—ҙеҲҶеёғдёҚеқҮпјҢеӨҙйғЁдјҒдёҡд»Һз•ҷжҠөйҖҖзЁҺж”ҝзӯ–дёӯеҸ—зӣҠжҳҺжҳҫпјҢ2022е№ҙйҖҖзЁҺйҮ‘йўқжҺ’еҗҚеүҚ10%зҡ„дјҒдёҡзҙҜи®ЎиҺ·еҫ—йҖҖзЁҺиө„йҮ‘иҫҫ21500дәҝе…ғпјҢеҚ е…ЁеӣҪйҖҖзЁҺйҮ‘жҖ»йўқзҡ„96.4%гҖӮз•ҷжҠөйҖҖзЁҺжҳҜдёҖз§ҚзІҫеҮҶзҡ„е®ҡеҗ‘зәҫеӣ°е·Ҙе…·пјҢдёҖиҲ¬жғ…еҶөдёӢйҖҡиҝҮеўһеҖјзЁҺеӣһиЎҘдёҚжҢӨеҺӢиҙўж”ҝз©әй—ҙпјҢеўһеҖјзЁҺз•ҷжҠөйҖҖзЁҺеӣһиЎҘжҢҮиҙўж”ҝйғЁй—Ёд»ҘдёҖиҲ¬и®ЎзЁҺж–№жі•дёӢзҡ„еўһеҖјзЁҺ收е…ҘдҪңдёә收е…ҘеҪўејҸпјҢд»Ҙе·Іе…ҲжңҹиҺ·еҫ—з•ҷжҠөйҖҖзЁҺзҡ„дёҖиҲ¬зәізЁҺдәәдҪңдёәеҫҒзЁҺеҜ№иұЎпјҢжҢүд»ҘеҫҖйҖҖзЁҺйўқдёәйҷҗпјҢе°ҶйҖҖзЁҺиө„йҮ‘йҮҚж–°з»„з»Ү收еӣһзҡ„иҙўж”ҝ收е…ҘеҪўжҲҗиҝҮзЁӢгҖӮдҪҶеҸ—ж–°еҶ з–«жғ…еҪұе“ҚпјҢжҲӘиҮі2022е№ҙ12жңҲжң«еҗ„иЎҢдёҡеўһеҖјзЁҺеӣһиЎҘйҮ‘йўқеҚ з•ҷжҠөйҖҖзЁҺйҮ‘йўқзҡ„жҜ”дҫӢдёҚи¶ідёүжҲҗгҖӮ***

дёүжҳҜеҗ„ең°еҢәдё“йЎ№еҖәеҲёе“Ғз§Қж—ҘзӣҠдё°еҜҢпјҢдҪҶеҸ‘иЎҢиҠӮеҘҸе’ҢйЎ№зӣ®жҠ•иө„йўҶеҹҹе‘ҲзҺ°еҮәжіӣеҢ–и¶ӢеҠҝгҖҒеҮәзҺ°з»©ж•Ҳж¬ дҪізӯүй—®йўҳгҖӮйЎ№зӣ®ж”¶зӣҠдё“йЎ№еҖәеҲёеңЁж—©жңҹиҜ•зӮ№ж—¶е°ҶеҖәеҲёеӢҹжҠ•иҢғеӣҙйӣҶдёӯдәҺй«ҳйҖҹе…¬и·ҜгҖҒжЈҡжҲ·еҢәж”№йҖ зӯүеҲ¶еәҰзӣёеҜ№еҒҘе…ЁгҖҒзЎ®жңүзЁіе®ҡ收зӣҠзҡ„жҠ•иө„йўҶеҹҹпјҢиҝҷдҪ“зҺ°дәҶйЎ№зӣ®ж”¶зӣҠдё“йЎ№еҖәеҲёйЎ№зӣ®ж”¶зӣҠдёҺеӢҹеҫ—иө„йҮ‘иҮӘжұӮе№іиЎЎзҡ„и®ҫи®ЎеҲқиЎ·гҖӮ2022е№ҙең°ж–№ж”ҝеәңж–°еўһдё“йЎ№еҖәеҲёж”ҜжҢҒеҗ„зұ»е»әи®ҫйЎ№зӣ®и¶…иҝҮ2.9дёҮдёӘпјҢе…¶дёӯзӨҫдјҡдәӢдёҡзұ»йЎ№зӣ®пјҲеҢ…еҗ«ж•ҷиӮІгҖҒеҢ»з–—еҚ«з”ҹгҖҒе…»иҖҒгҖҒж–ҮеҢ–ж—…жёёгҖҒжүҳе№јгҖҒжү¶иҙ«зӯүпјүеҚ жҜ”жңҖеӨҡпјҢйЎ№зӣ®ж•°йҮҸи¶…иҝҮ8000дёӘпјӣеёӮж”ҝе’Ңдә§дёҡеӣӯеҢәеҹәзЎҖи®ҫж–Ҫе»әи®ҫгҖҒдҝқйҡңзұ»е®үеұ…е·ҘзЁӢгҖҒеҶңжһ—ж°ҙеҲ©зұ»йЎ№зӣ®еҲҶеҲ«иҫҫеҲ°7919дёӘгҖҒ3680дёӘе’Ң3477дёӘгҖӮдҪҶе®һи·өдёӯдё“йЎ№еҖәеҲёе’ҢдёҖиҲ¬еҖәеҲёжңӘиғҪжңүж•ҲеҢәеҲҶпјҢйғЁеҲҶзәҜе…¬зӣҠжҖ§еҹәзЎҖи®ҫж–Ҫе»әи®ҫйЎ№зӣ®йҖҡиҝҮеҸ‘иЎҢдё“йЎ№еҖәеҲёзӯ№йӣҶиө„йҮ‘гҖӮдё“йЎ№еҖәеҲёжҠ•иө„йЎ№зӣ®еёӮеңәеҢ–иҗҘ收иғҪеҠӣдёҚи¶іпјҢеҒҝеҖәиө„йҮ‘жқҘжәҗеҚ•дёҖгҖӮйғЁеҲҶз”ҹжҖҒжІ»зҗҶйЎ№зӣ®пјҢйЎ№зӣ®ж”¶зӣҠеҫҖеҫҖдҫқиө–ж”ҝеәңд»ҳиҙ№пјҢйЎ№зӣ®иҮӘиә«еёӮеңәеҢ–еҶ…з”ҹ收зӣҠиҫғе°‘пјӣйғЁеҲҶиҖҒж—§е°ҸеҢәж”№йҖ йЎ№зӣ®пјҢе…¶иҮӘиә«ж”¶зӣҠйқһеёёе°‘пјҢеҹәжң¬дҫқиө–еҗ„зә§ж”ҝеәңжҠ•е…ҘпјӣжӯӨеӨ–пјҢеӨ§йҮҸзҡ„еёӮж”ҝйҒ“и·Ҝе»әи®ҫгҖҒжұЎж°ҙеӨ„зҗҶеҺӮзӯүйЎ№зӣ®ж”¶зӣҠжқҘжәҗдәҺж”ҝеәңжҖ§еҹәйҮ‘收е…ҘпјҢдҫӢеҰӮеңҹең°еҮәи®©йҮ‘гҖҒжұЎж°ҙеӨ„зҗҶиҙ№зӯүпјҢдёҠиҝ°ж”¶зӣҠдёҺеҺҹжңүж”ҝеәңжҖ§еҹәйҮ‘预算收е…ҘжңүжүҖйҮҚеҸ пјҢз”ҡиҮіеӯҳеңЁвҖңдёҖең°еӨҡз”ЁвҖқзӯүзҺ°иұЎпјҢдәӢе®һдёҠйҷҗеҲ¶дәҶең°ж–№иҙўж”ҝжңӘжқҘеҸҜж”Ҝй…Қиҙўж”ҝ收е…Ҙз©әй—ҙгҖӮ并且иҝ‘е№ҙжқҘдё“йЎ№еҖәж—©еҸ‘еҝ«з”ЁдҝқйҮҚзӮ№йЎ№зӣ®еҜјиҮҙеҸ‘иЎҢиҠӮеҘҸжҳҺжҳҫеүҚзҪ®пјҢ2022е№ҙж–°еўһдё“йЎ№еҖәеҲёеҸ‘иЎҢйўқеәҰд»…еңЁеүҚ7дёӘжңҲеҚіеҸ‘иЎҢе®ҢжҜ•гҖӮй«ҳејәеәҰзҡ„дё“йЎ№еҖәеүҚзҪ®еҸ‘иЎҢеңЁдёҖе®ҡзЁӢеәҰдёҠйҖ жҲҗйЎ№зӣ®и§„еҲ’з”іжҠҘж—¶й—ҙиҝҮдәҺзҙ§еҮ‘пјҢдёҚеҲ©дәҺй«ҳиҙЁйҮҸйЎ№зӣ®зҡ„еӮЁеӨҮеҹ№иӮІгҖӮ

***жіЁпјҡж•°жҚ®жқҘиҮӘ笔иҖ…иҙҹиҙЈзҡ„иҙўж”ҝйғЁз»јеҗҲеҸёиҜҫйўҳгҖҠз•ҷжҠөйҖҖзЁҺеӣһиЎҘ规еҫӢеҸҠж”ҝзӯ–еҪұе“ҚеҲҶжһҗгҖӢпјҢеҹәзЎҖж•°жҚ®з”ұиҙўж”ҝйғЁиҙўж”ҝеӨ§ж•°жҚ®е№іеҸ°жҸҗдҫӣгҖӮ

ең°ж–№еҖәеҠЎйЈҺйҷ©йҡҗжӮЈеўһеӨ§

дёҖжҳҜеҖәеҠЎеҒҝиҝҳеҺӢеҠӣеӨ§гҖӮдёҖж–№йқўпјҢиҙўж”ҝ收ж”ҜзҹӣзӣҫеҜјиҮҙж”ҝеәңеҖәеҠЎиҝҳжң¬д»ҳжҒҜеҺӢеҠӣеўһеӨ§гҖӮ2022е№ҙпјҢеңЁиҙўж”ҝ收е…Ҙеўһй•ҝеҠЁеҠӣдёҚи¶ізҡ„жғ…еҶөдёӢпјҢеҖәеҠЎд»ҳжҒҜж”ҜеҮәдёә11358дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝдәҶ8.7%пјҢеңЁиҙўж”ҝж”ҜеҮә科зӣ®дёӯеўһе№…д»…ж¬ЎдәҺеҚ«з”ҹеҒҘеә·ж”ҜеҮәгҖӮеҸҰдёҖж–№йқўпјҢеңҹең°еҮә让收е…Ҙзҡ„дёӢйҷҚпјҢеҜјиҮҙе°Ҷе…¶дҪңдёәеҒҝиҝҳиө„йҮ‘жқҘжәҗзҡ„дё“йЎ№еҖәеҲёеҒҝеҖәеҺӢеҠӣеўһеҠ гҖӮ

дәҢжҳҜең°ж–№ж”ҝеәңйҡҗжҖ§еҖәеҠЎйЈҺйҷ©е°ҡжңӘж №йҷӨгҖӮеҗ„ең°йҖҡиҝҮеҖәеҠЎзҪ®жҚўзӯүеӨҡз§Қж–№ејҸеҢ–и§ЈдәҶдёҖйғЁеҲҶйҡҗжҖ§еҖәеҠЎпјҢдҪҶд»ҚеӯҳеңЁж”ҝеәңе…ңеә•йў„жңҹе’ҢйҡҗжҖ§жӢ…дҝқзӯүй—®йўҳгҖӮ

дёүжҳҜең°ж–№ж”ҝеәңиһҚиө„е№іеҸ°е…¬еҸёиҪ¬еһӢйҡҫеәҰеӨ§гҖӮ第дёҖпјҢиһҚиө„е№іеҸ°дёҫеҖә规模жҢҒз»ӯиҶЁиғҖгҖӮдҫқжҚ®WindпјҲдёҮеҫ·пјүж•°жҚ®еә“жҸҗдҫӣзҡ„дҝЎжҒҜпјҢиһҚиө„е№іеҸ°еҖәеҠЎи§„жЁЎеәһеӨ§гҖӮд»ҘиһҚиө„е№іеҸ°еңЁеҖәеҲёеёӮеңәеҸ‘иЎҢзҡ„ж ҮеҮҶеҢ–еҖәеҠЎпјҲеҚіеҹҺжҠ•еҖәпјүдёәдҫӢпјҢ2009е№ҙд»ҘжқҘеўһй•ҝдәҶйҖҫ36еҖҚпјҢдҪҷйўқиҫҫеҲ°дәҶ15.27дёҮдәҝе…ғгҖӮ第дәҢпјҢиһҚиө„е№іеҸ°жҠ•иһҚиө„жңҹйҷҗй”ҷй…Қй—®йўҳдёҘйҮҚпјҢжҠ•иө„зҡ„е…¬зӣҠжҖ§жҲ–еҮҶе…¬зӣҠжҖ§йЎ№зӣ®еӣһжҠҘе‘Ёжңҹй•ҝпјҢиҖҢиҝҷдәӣй•ҝжңҹжҠ•иө„зҡ„иө„йҮ‘дё»иҰҒжқҘиҮӘзҹӯжңҹеҖәеҠЎпјҢеҜјиҮҙеҖәеҠЎеҒҝиҝҳеҺӢеҠӣдёҚж–ӯеўһеӨ§гҖӮ第дёүпјҢиһҚиө„е№іеҸ°дё»иҰҒдҫқйқ еҖҹж–°иҝҳж—§зӯүж–№ејҸеҒҝиҝҳеҖәеҠЎпјҢеҒҝеҖәиғҪеҠӣиҫғејұпјҢеҖәеҠЎйЈҺйҷ©жҢҒз»ӯз§ҜзҙҜгҖӮ第еӣӣпјҢйҷӨдәҶиҮӘиә«й«ҳиҙҹеҖәеёҰжқҘзҡ„йЈҺйҷ©пјҢиһҚиө„е№іеҸ°еҜ№е…¶еӯҗе…¬еҸёзҡ„еҖәеҠЎжӢ…дҝқдҝғдҪҝеҖәеҠЎе…ізі»ж—ҘзӣҠеӨҚжқӮпјҢеҠ еӨ§дәҶеҖәеҠЎйЈҺйҷ©зҡ„е…іиҒ”е’Ңдј ж’ӯгҖӮеӯҳйҮҸеҖәеҠЎеӨҡгҖҒеҒҝеҖәеҺӢеҠӣеӨ§еҜјиҮҙиһҚиө„е№іеҸ°дёҚеҫ—дёҚе°Ҷдё»иҰҒзІҫеҠӣж”ҫеҲ°з»ҙжҢҒзҺ°зҠ¶е’Ңж¶ҲеҢ–еӯҳйҮҸеҖәеҠЎдёҠпјҢжһҒеӨ§йҳ»зўҚдәҶиһҚиө„е№іеҸ°жҺЁеҠЁеёӮеңәеҢ–иҪ¬еһӢзҡ„иҝӣзЁӢгҖӮ第дә”пјҢеҗ„дёӘең°еҢәеҲҶеүІдёҘйҮҚпјҢеёӮеңәз«һдәүдёҚи¶ігҖӮиҰҒжғіе®һзҺ°еёӮеңәеҢ–иҪ¬еһӢпјҢиһҚиө„е№іеҸ°йңҖзңҹжӯЈеҸӮдёҺеҲ°еёӮеңәз«һдәүдёӯгҖӮдҪҶзҺ°е®һдёӯпјҢиһҚиө„е№іеҸ°жүҖеӨ„зҡ„жҠ•иһҚиө„еёӮеңәеӯҳеңЁжҜ”иҫғдёҘйҮҚзҡ„ең°еҢәеҲҶеүІпјҢиһҚиө„е№іеҸ°зҡ„з»ҸиҗҘжҙ»еҠЁиҢғеӣҙеҹәжң¬еұҖйҷҗдәҺжүҖеңЁиЎҢж”ҝеҢәеҲ’еҶ…пјҢи·ЁеҢәеҹҹејҖеұ•еёӮеңәжҙ»еҠЁзҡ„иЎҢж”ҝеЈҒеһ’иҫғй«ҳгҖӮз”ұдәҺз»ҸиҗҘжҙ»еҠЁеҢәеҹҹеҸ—еҲ°йҷҗеҲ¶пјҢиһҚиө„е№іеҸ°жӢ“еұ•еёӮеңәдёҡеҠЎзҡ„з©әй—ҙжҜ”иҫғжңүйҷҗпјҢиҫғйҡҫејҖеұ•е……еҲҶзҡ„еёӮеңәз«һдәүпјҢдёҚеҲ©дәҺиһҚиө„е№іеҸ°з§ҜжһҒжҺўзҙўеёӮеңәеҢ–иҪ¬еһӢзҡ„йҒ“и·ҜгҖӮжңҖеҗҺпјҢең°ж–№иһҚиө„е№іеҸ°д№Ӣй—ҙдёӘдҪ“е·®ејӮеӨ§пјҢз»ҹдёҖжҺЁиҝӣиҪ¬еһӢдёҚзҺ°е®һгҖӮиһҚиө„е№іеҸ°иҷҪ然йғҪжҳҜдёҖзұ»жҜ”иҫғзү№ж®Ҡзҡ„ең°ж–№еӣҪжңүдјҒдёҡпјҢдҪҶдёҚеҗҢеҢәеҹҹгҖҒеұӮзә§зҡ„иһҚиө„е№іеҸ°еӯҳеңЁйқһеёёеӨ§зҡ„дёӘдҪ“е·®ејӮгҖӮд»ҘеҢәеҹҹе·®ејӮдёәдҫӢпјҢдёңйғЁзңҒд»Ҫзҡ„иһҚиө„е№іеҸ°еңЁеёӮеңәеҢ–иҪ¬еһӢиҝӣеәҰдёҠеӨ„дәҺйўҶе…ҲгҖӮдёңйғЁең°еҢәиһҚиө„е№іеҸ°зҡ„иӮЎдёңжһ„жҲҗж—ҘзӣҠеӨҡе…ғеҢ–пјҢйқһжңәе…іеҚ•дҪҚиӮЎдёңзҡ„иӮЎд»ҪеҚ жҜ”иҫғй«ҳпјӣдёҡеҠЎжҙ»еҠЁзҡ„еёӮеңәеҢ–зЁӢеәҰд№ҹиҫғй«ҳпјҢйқһе…¬зӣҠжҖ§йЎ№зӣ®зҡ„收е…ҘеҚ жҜ”д»ҘеҸҠз»ҸиҗҘжҖ§зҺ°йҮ‘жөҒеҚ жҜ”еқҮй«ҳдәҺе…¶д»–ең°еҢәгҖӮд»ҘиЎҢж”ҝеұӮзә§дёәдҫӢпјҢзӣёиҫғдәҺзңҒзә§е’Ңең°еёӮзә§иһҚиө„е№іеҸ°пјҢеҺҝзә§иһҚиө„е№іеҸ°зҡ„иө„йҮ‘е®һеҠӣејұгҖҒеёӮеңәеҢ–з®ЎзҗҶж°ҙе№ідҪҺпјҢдё”з»ҸиҗҘжңҚеҠЎзҡ„еёӮеңәе®№йҮҸиҫғе°ҸпјҢжҺЁеҠЁеёӮеңәеҢ–иҪ¬еһӢзҡ„йҡҫеәҰеҫҲеӨ§гҖӮдёӘдҪ“е·®ејӮеӨ§еҜјиҮҙиһҚиө„е№іеҸ°зҡ„еёӮеңәеҢ–иҪ¬еһӢеҫҲйҡҫжҢүз…§жҹҗз§Қз»ҹдёҖжЁЎејҸејҖеұ•пјҢеҗ„ең°ејҖеұ•еёӮеңәеҢ–иҪ¬еһӢзҡ„з»ҸйӘҢеҫҖеҫҖйҡҫд»ҘжҲҗеҠҹеӨҚеҲ¶еҲ°е…¶д»–ең°еҢәпјҢдёҚеҫ—дёҚйҮҮеҸ–вҖңдёҖеҹҺдёҖзӯ–вҖқвҖңдёҖдјҒдёҖж–№вҖқгҖӮ

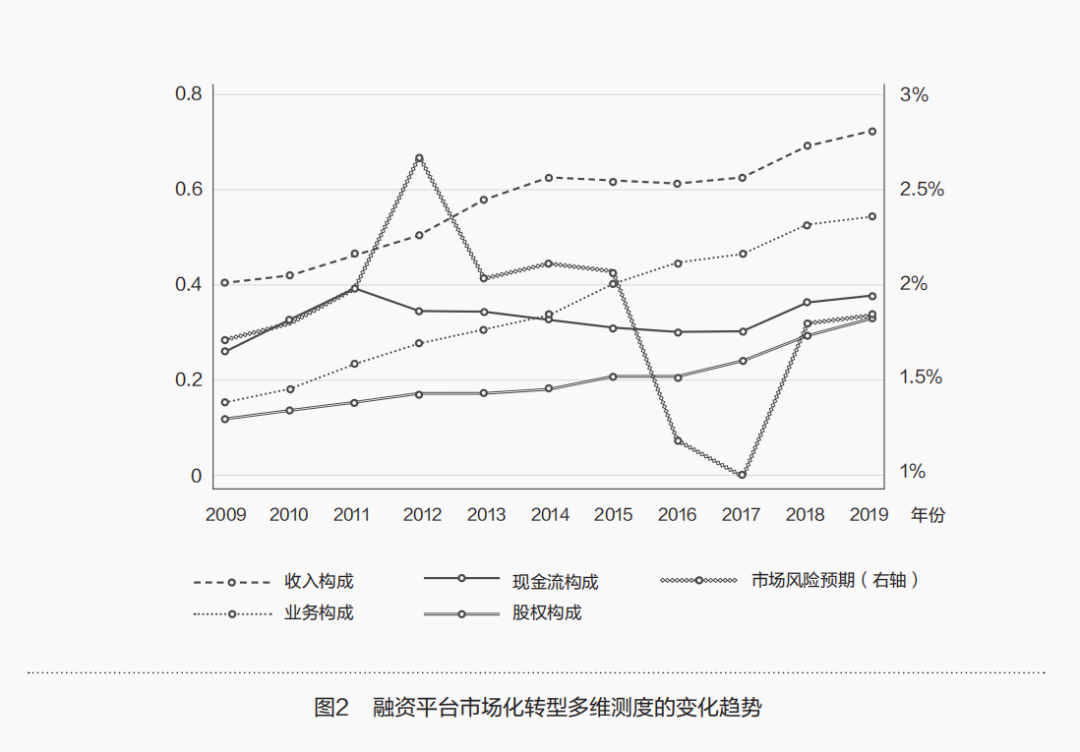

дёәиҜҰз»ҶеҲҶжһҗең°ж–№иһҚиө„е№іеҸ°е…¬еҸёзҡ„иҪ¬еһӢиҝӣеұ•жғ…еҶөпјҢжҲ‘们йҖҡиҝҮд»ҘдёӢдә”зұ»жҢҮж ҮиҝӣиЎҢдәҶз ”з©¶пјҡ收е…Ҙжһ„жҲҗгҖҒзҺ°йҮ‘жөҒжһ„жҲҗгҖҒдёҡеҠЎжһ„жҲҗгҖҒиӮЎжқғжһ„жҲҗд»ҘеҸҠеёӮеңәйЈҺйҷ©йў„жңҹгҖӮ收е…Ҙжһ„жҲҗпјҡдјҒдёҡиҗҘдёҡ收е…ҘеҚ жҖ»ж”¶е…Ҙзҡ„жҜ”йҮҚпјҢеҸҚжҳ 收е…Ҙжһ„жҲҗгҖӮзҺ°йҮ‘жөҒжһ„жҲҗпјҡдјҒдёҡз»ҸиҗҘжҖ§зҺ°йҮ‘жөҒеҚ жҖ»зҺ°йҮ‘жөҒзҡ„жҜ”йҮҚпјҢиЎЎйҮҸзҺ°йҮ‘жөҒжһ„жҲҗгҖӮдёҡеҠЎжһ„жҲҗпјҡеҲҶжһҗдјҒдёҡз»ҸиҗҘзҡ„12188дёӘйЎ№зӣ®е’Ңжҷ®йҖҡең°ж–№еӣҪжңүдјҒдёҡз»ҸиҗҘзҡ„19780дёӘйЎ№зӣ®пјҢеңЁжҺ’йҷӨзү№е®ҡеӯ—ж®өеҰӮвҖңж°ҙвҖқвҖңз”өвҖқвҖңж°”вҖқвҖңе®үзҪ®жҲҝвҖқвҖңдҝқйҡңжҲҝвҖқвҖңеҹәзЎҖи®ҫж–ҪвҖқвҖңеңҹең°ж•ҙзҗҶвҖқвҖңжёҜеҸЈвҖқвҖңжЎҘвҖқвҖңе…¬и·ҜвҖқвҖңй«ҳйҖҹвҖқвҖңиҪЁйҒ“вҖқвҖңең°й“ҒвҖқвҖңз®ЎзҪ‘вҖқвҖңеӣӯеҢәвҖқвҖңBTвҖқвҖңPPPвҖқе’ҢвҖңд»Је»әвҖқзӯүйЎ№зӣ®еҗҺпјҢи®Ўз®—йқһе…¬зӣҠжҖ§йЎ№зӣ®ж”¶е…ҘеҚ жҖ»ж”¶е…Ҙзҡ„жҜ”йҮҚгҖӮеүҚеҚҒеӨ§йЎ№зӣ®зҡ„收е…ҘжҜ”йҮҚе№іеқҮи¶…иҝҮ95%гҖӮиӮЎжқғжһ„жҲҗпјҡеҲҶжһҗиһҚиө„е№іеҸ°зӣёе…ізҡ„5425дёӘиӮЎдёңе’Ңжҷ®йҖҡең°ж–№еӣҪжңүдјҒдёҡзӣёе…ізҡ„8357дёӘиӮЎдёңеҗҚз§°гҖҒзұ»еһӢе’ҢиӮЎд»ҪзӯүдҝЎжҒҜгҖӮеңЁжҺ’йҷӨзү№е®ҡжңәе…іеҚ•дҪҚиӮЎдёңеҗҺпјҢз®—еҮәжҜҸ家дјҒдёҡеүҚеҚҒеӨ§иӮЎдёңдёӯйқһжңәе…іеҚ•дҪҚиӮЎдёңзҡ„иӮЎд»ҪеҚ жҜ”пјҢжҜ”йҮҚе№іеқҮи¶…иҝҮ99%гҖӮеёӮеңәйЈҺйҷ©йў„жңҹпјҡи®Ўз®—е№ҙеәҰеҲ©е·®е’ҢеӯЈеәҰеҲ©е·®пјҢе…¶дёӯе№ҙеәҰеҲ©е·®жҳҜеҖәеҲёеҪ“е№ҙеҲ°жңҹ收зӣҠзҺҮзҡ„з®—жңҜе№іеқҮеҖјеҮҸеҺ»еҗҢжңҹйҷҗеӣҪеҖәзҡ„еҲ°жңҹ收зӣҠзҺҮпјҢеӯЈеәҰеҲ©е·®жҳҜеҖәеҲёеҪ“еӯЈеҲ°жңҹ收зӣҠзҺҮзҡ„з®—жңҜе№іеқҮеҖјеҮҸеҺ»еҗҢжңҹйҷҗеӣҪеҖәеҲ°жңҹ收зӣҠзҺҮгҖӮ

еҰӮеӣҫ2жүҖзӨәпјҢд»Һ2009е№ҙиҮі2019е№ҙзҡ„иҪ¬еһӢжғ…еҶөзңӢпјҲиҖғиҷ‘еҲ°ж–°еҶ з–«жғ…еҪұе“ҚпјҢжҡӮдёҚеҲҶжһҗ2020е№ҙеҗҺиһҚиө„е№іеҸ°иҪ¬еһӢзҡ„ж•°жҚ®жғ…еҶөпјүпјҢеҸҜд»Ҙи§ӮеҜҹеҲ°иһҚиө„е№іеҸ°зҡ„иҗҘдёҡ收е…ҘеҚ жҜ”зЁіжӯҘжҸҗеҚҮпјҢдҪҶжҖ»дҪ“ж°ҙе№ід»Қ然жңүжҸҗеҚҮз©әй—ҙпјҢеҗҢж—¶пјҢиһҚиө„е№іеҸ°жҺўзҙўдёҡеҠЎеӨҡе…ғеҢ–зҡ„дё»еҠЁжҖ§жҢҒз»ӯеўһејәпјҢжүҝжҺҘзҡ„еёӮеңәеҢ–йЎ№зӣ®йҖҗжёҗеўһеӨҡпјҢ2015е№ҙд»ҘжқҘйқһе…¬зӣҠжҖ§йЎ№зӣ®ж”¶е…ҘеҚ жҜ”зЁіе®ҡеңЁ40%д»ҘдёҠпјҢдҪҶеңЁйғЁеҲҶең°еҢәдёҡеҠЎжһ„жҲҗдёҠеҚҮзј“ж…ўпјҢејҖжӢ“еёӮеңәеҢ–йЎ№зӣ®йҒҮеҲ°йҳ»еҠӣгҖӮиһҚиө„е№іеҸ°зҡ„з»ҸиҗҘжҖ§зҺ°йҮ‘жөҒеҚ жҜ”жңүиө·дјҸпјҢ2012вҖ”2016е№ҙз•ҘжңүдёӢйҷҚпјҢ2017е№ҙд»ҘжқҘжҢҒз»ӯдёҠеҚҮпјҢдҪҶжҖ»дҪ“зҺ°йҮ‘жөҒж°ҙе№ідёҚй«ҳгҖӮиӮЎжқғжһ„жҲҗж–№йқўпјҢйқһжңәе…іеҚ•дҪҚиӮЎдёңзҡ„иӮЎд»ҪеҚ жҜ”зЁіжӯҘдёҠеҚҮпјҢиЎЁжҳҺиһҚиө„е№іеҸ°зҡ„иӮЎдёңзұ»еһӢж—ҘзӣҠеӨҡе…ғеҢ–пјҢеӣҪжңүе’ҢзӨҫдјҡиө„жң¬е…ұеҗҢжҺЁеҠЁзқҖиһҚиө„е№іеҸ°еҸ‘еұ•е’ҢиҪ¬еһӢгҖӮеёӮеңәйЈҺйҷ©йў„жңҹж–№йқўпјҢиһҚиө„е№іеҸ°жүҖеҸ‘еҹҺжҠ•еҖәзҡ„дәӨжҳ“еҲ©е·®д№ҹжңүиө·дјҸпјҢзҪ®жҚўеҖәеҲёжүҖеёҰжқҘзҡ„йҡҗжҖ§жӢ…дҝқж•ҲжһңжҳҺжҳҫпјҢиҝҷз§Қжғ…еҶөеңЁ2017е№ҙеҗҺжңүжүҖж”№е–„пјҢиЎЁжҳҺжҠ•иө„иҖ…еңЁеёӮеңәйЈҺйҷ©йў„жңҹж–№йқўйҖҗжёҗе°ҶиһҚиө„е№іеҸ°и¶ӢеҗҢдәҺжҷ®йҖҡең°ж–№еӣҪжңүдјҒдёҡзңӢеҫ…гҖӮ

жү“йҖ ең°ж–№иҙўж”ҝ收е…Ҙж–°еўһй•ҝзӮ№зҡ„е»әи®®

дјҳеҢ–ең°ж–№иҙўж”ҝ收ж”Ҝз»“жһ„пјҢе®Ңе–„иҙўж”ҝз»©ж•Ҳз®ЎзҗҶ

дёҖжҳҜжҸҗеҚҮиҙўж”ҝж”ҜеҮәж•ҲзҺҮгҖӮдёҘж јиҗҪе®һеҺӢеҮҸйқһжҖҘйңҖйқһеҲҡжҖ§ж”ҜеҮәпјҢдјҳе…Ҳж”ҜжҢҒйҮҚзӮ№йўҶеҹҹгҖҒйҮҚеӨ§йЎ№зӣ®ж”ҜеҮәпјҢзӣҳзӮ№йғЁй—ЁеӯҳйҮҸиө„йҮ‘е’Ңй—ІзҪ®иө„дә§пјҢеҸҠ时收еӣһз»“дҪҷиө„йҮ‘е’Ңиҝһз»ӯдёӨе№ҙжңӘз”Ёе®Ңзҡ„з»“иҪ¬иө„йҮ‘пјҢз»ҹзӯ№з”ЁдәҺйҮҚзӮ№ж”ҜеҮәйўҶеҹҹгҖӮдәҢжҳҜеҠ еӨ§йў„算收е…Ҙз»ҹзӯ№еҠӣеәҰгҖӮеҠ ејәеҜ№йқһзЁҺ收е…ҘеҫҒ收зҡ„з®ЎзҗҶпјҢ规иҢғйқһзЁҺ收е…ҘеҫҒ收иҢғеӣҙе’ҢеҫҒ收иЎҢдёәгҖӮз»јеҗҲиҖғиҷ‘иҙўж”ҝжүҝеҸ—иғҪеҠӣе’ҢеёӮеңәеҸ‘еұ•йңҖиҰҒпјҢеўһејәеҮҸзЁҺйҷҚиҙ№ж”ҝзӯ–зҡ„зІҫеҮҶеәҰпјҢжҢҒз»ӯе…іжіЁеҗ„иЎҢдёҡз•ҷжҠөйҖҖзЁҺеӣһиЎҘжғ…еҶөпјҢе…јйЎҫеҠ©дјҒзәҫеӣ°е’Ңиҙўж”ҝеҸҜжҢҒз»ӯгҖӮдёүжҳҜејәеҢ–з»©ж•ҲиҜ„дј°пјҢиҝӣдёҖжӯҘеҠ ејәеӣҪжңүиө„дә§е’Ңдё“йЎ№еҖәеҲёжҠ•иө„йЎ№зӣ®зҡ„е…Ёз”ҹе‘Ҫе‘Ёжңҹз»©ж•Ҳз®ЎзҗҶгҖӮ

зҗҶйЎәж”ҝеәңй—ҙиҙўж”ҝе…ізі»пјҢеҒҘе…ЁзЁҺеҲ¶з»“жһ„

дёҖжҳҜжҢҒз»ӯдјҳеҢ–иҙўж”ҝз®ЎзҗҶдҪ“еҲ¶пјҢе®Ңе–„иҪ¬з§»ж”Ҝд»ҳз®ЎзҗҶеҲ¶еәҰгҖӮең°ж–№иҙўж”ҝеӣ°йҡҫиЎЁйқўдёҠжҳҜ收ж”ҜзҹӣзӣҫпјҢе®һйҷ…дёҠжҳҜиҙўж”ҝиғҪеҠӣе’Ңиҙўж”ҝиҙЈд»»зҡ„дёҚеҢ№й…ҚгҖӮзј“и§Јең°ж–№иҙўж”ҝеҺӢеҠӣйңҖиҰҒиҝӣдёҖжӯҘзҗҶйЎәзңҒд»ҘдёӢж”ҝеәңй—ҙиҙўж”ҝе…ізі»пјҢдјҳеҢ–ж”ҝеәңй—ҙдәӢжқғдёҺж”ҜеҮәиҙЈд»»зҡ„й…ҚзҪ®пјҢејәеҢ–иҙўеҠӣдёӢжІүпјҢж”№е–„еҹәеұӮиҙўж”ҝзҠ¶еҶөгҖӮеҗҲзҗҶе®үжҺ’иҪ¬з§»ж”Ҝд»ҳиө„йҮ‘пјҢе®Ңе–„дёӯеӨ®еҜ№ең°ж–№еқҮиЎЎжҖ§иҪ¬з§»ж”Ҝд»ҳеҠһжі•пјҢеҠ ејәеҺҝзә§еҹәеұӮең°еҢәиҪ¬з§»ж”Ҝд»ҳпјҢжңүж•Ҳдҝқйҡңж¬ еҸ‘иҫҫең°еҢәвҖңдёүдҝқвҖқиө„йҮ‘йңҖжұӮгҖӮдәҢжҳҜеҒҘе…ЁзЁҺеҲ¶з»“жһ„гҖӮеңЁдҝқжҢҒзЁҺеҲ¶ж•ҙдҪ“зЁіе®ҡзҡ„еүҚжҸҗдёӢпјҢдјҳеҢ–зЁҺеҲ¶з»“жһ„пјҢжӢ“еұ•ж¶Ҳиҙ№зЁҺзәізЁҺиҢғеӣҙпјҢжҸҗй«ҳзҺҜдҝқзЁҺеҫҒ收жҜ”дҫӢпјҢеҠ еҝ«жҲҝең°дә§зЁҺз«Ӣжі•е’ҢиҜ•зӮ№гҖӮж №жҚ®дёӯеӨ®е’Ңең°ж–№дәӢжқғе’Ңж”ҜеҮәиҙЈд»»еҲ’еҲҶжғ…еҶөпјҢи°ғж•ҙзЁҺ收еҲҶжҲҗпјҢйҖӮеәҰжҸҗй«ҳе…ұдә«зЁҺзҡ„ең°ж–№еҲҶдә«жҜ”дҫӢгҖӮ

еҠ ејәең°ж–№ж”ҝеәңиө„дә§з®ЎзҗҶпјҢзӣҳжҙ»еҗ„зұ»еӯҳйҮҸиө„дә§

дёҖжҳҜзӣҳжҙ»дё“йЎ№еҖәеҖәеҠЎйҷҗйўқз©әй—ҙпјҢ科еӯҰ规еҲ’дё“йЎ№еҖәжҠ•иө„иҢғеӣҙпјҢеҠ ејәдё“йЎ№еҖәеҲёеңЁд№Ўжқ‘жҢҜе…ҙзӯүж–°е…ҙйўҶеҹҹзҡ„жҠ•иө„еҠӣеәҰгҖӮз§ҜжһҒжҺўзҙўдё“йЎ№еҖәз”ЁдәҺи¶…еӨ§зү№еӨ§еҹҺеёӮеҹҺдёӯжқ‘ж”№йҖ е’ҢвҖңе№іжҖҘдёӨз”ЁвҖқе…¬е…ұеҹәзЎҖи®ҫж–Ҫе»әи®ҫгҖӮеҲҶеёғејҸе…үдјҸйЎ№зӣ®еүҚжңҹе»әи®ҫжҠ•е…ҘеӨ§пјҢ收зӣҠе‘Ёжңҹиҫғй•ҝпјҢе»әи®ҫиҝҗиҗҘе·ҘдҪңйңҖиҰҒдёҺеҗ„зӨҫеҢәгҖҒдёҡдё»гҖҒдҪҸе»әгҖҒз”өзҪ‘йғЁй—Ёзҡ„йҖҡеҠӣеҚҸи°ғпјҢж°‘иҗҘиө„жң¬зӢ¬жңЁйҡҫж”ҜгҖӮе»әи®®еңЁеҲҶеёғејҸе…үдјҸйўҶеҹҹе®һж–Ҫдё“йЎ№еҖәжҠ•иө„иҜ•зӮ№пјҢ并з§ҜжһҒеҚҸи°ғеҹҺжҠ•е…¬еҸёеҜ№еә”жүҝжҺҘгҖӮдәҢжҳҜеҖҹеҠ©еҹәзЎҖи®ҫж–ҪдёҚеҠЁдә§жҠ•иө„дҝЎжүҳеҹәйҮ‘пјҲREITsпјүгҖҒж”ҝеәңе’ҢзӨҫдјҡиө„жң¬еҗҲдҪңпјҲPPPпјүзӯүж–№ејҸпјҢзӣҳжҙ»й•ҝжңҹдҪҺж•ҲиҝҗиҪ¬гҖҒй—ІзҪ®зҡ„еӯҳйҮҸиө„дә§пјҢжҸҗеҚҮиө„дә§з®ЎзҗҶж•ҲиғҪпјҢеҪўжҲҗиө„йҮ‘е’Ңиө„дә§зҡ„иүҜжҖ§еҫӘзҺҜгҖӮ

дјҳеҢ–ж”ҝзӯ–е·Ҙе…·з®ұпјҢеҠ еҝ«еҹ№иӮІеЈ®еӨ§еёӮеңәдё»дҪ“

дёҖжҳҜе……еҲҶеҸ‘жҢҘдә§дёҡеј•еҜјеҹәйҮ‘гҖҒйЎ№зӣ®ж”¶зӣҠдё“йЎ№еҖәгҖҒеҹәзЎҖи®ҫж–ҪREITsзӯүж”ҝзӯ–е·Ҙе…·зҡ„иө„йҮ‘ж’¬еҠЁдҪңз”ЁпјҢеҸ‘еұ•ж”ҝзӯ–жҖ§ејҖеҸ‘жҖ§йҮ‘иһҚе·Ҙе…·пјҢ继з»ӯеҸ‘жҢҘж”ҝзӯ–жҖ§й“¶иЎҢеңЁйҮҚеӨ§йЎ№зӣ®е’ҢеҹәзЎҖи®ҫж–Ҫе»әи®ҫдёӯзҡ„ж”ҜжҢҒдҪңз”ЁгҖӮдәҢжҳҜжҢҒз»ӯдјҳеҢ–иҗҘе•ҶзҺҜеўғпјҢе»әз«ӢзҒөжҙ»зҡ„еёӮеңәеҮҶе…ҘжңәеҲ¶пјҢж·ұе…ҘдәҶи§ЈдјҒдёҡйңҖжұӮпјҢзІҫеҮҶзәҫеӣ°пјҢжҝҖеҸ‘еҗ„зұ»еёӮеңәдё»дҪ“жҙ»еҠӣгҖӮдёүжҳҜеӨ„зҗҶеҘҪең°ж–№ж”ҝеәңдёҺеёӮеңәе…ізі»пјҢеҠ еҝ«еҹ№иӮІе’ҢеЈ®еӨ§еёӮеңәдё»дҪ“гҖӮеңЁеҹәзЎҖи®ҫж–Ҫе»әи®ҫгҖҒж•ҷиӮІгҖҒеҢ»з–—гҖҒе…»иҖҒзӯүйўҶеҹҹжӢ“еұ•зӨҫдјҡжҠ•иө„жё йҒ“пјҢе……еҲҶи°ғеҠЁеёӮеңәдё»дҪ“еҸӮдёҺе…¬е…ұжңҚеҠЎйЎ№зӣ®зҡ„з§ҜжһҒжҖ§пјҢжү¶дјҳжү¶ејәдёҖжү№ең°еҢәйҮҚзӮ№дә§дёҡе’ҢеёӮеңәеүҚжҷҜеҘҪзҡ„дјҳиҙЁдјҒдёҡпјҢйҖҡиҝҮеҹ№жӨҚеЈ®еӨ§ж–°е…ҙзЁҺжәҗжҸҗеҚҮеҲӣзЁҺиғҪеҠӣгҖӮ

еҠ ејәйҡҗжҖ§еҖәеҠЎйЈҺйҷ©зҡ„йҳІиҢғеҢ–и§ЈпјҢжҺЁиҝӣиһҚиө„е№іеҸ°еёӮеңәеҢ–иҪ¬еһӢ

дёҖжҳҜжңүеәҸеҢ–и§ЈеӯҳйҮҸйҡҗжҖ§еҖәеҠЎпјҢе®һзҺ°йҡҗжҖ§еҖәеҠЎй—®иҙЈзҡ„еёёжҖҒеҢ–гҖӮ继з»ӯж”ҜжҢҒжңүжқЎд»¶зҡ„ең°еҢәзЁіеҰҘжҺЁиҝӣе…Ёеҹҹж— йҡҗжҖ§еҖәеҠЎиҜ•зӮ№пјҢе®Ңе–„йҳІиҢғеҢ–и§ЈйҡҗжҖ§еҖәеҠЎйЈҺйҷ©й•ҝж•ҲжңәеҲ¶пјҢиҗҪе®һең°ж–№е…ҡж”ҝеҗҢиҙЈпјҢеҜ№ж–°еўһйҡҗжҖ§еҖәеҠЎе’ҢеҢ–еҖәдёҚе®һзӯүиҝқжі•иҝқ规дёҫеҖәиЎҢдёәдёҘиӮғиҝҪиҙЈй—®иҙЈпјҢеҪўжҲҗзі»з»ҹеҢ–гҖҒжі•жІ»еҢ–гҖҒдҝЎжҒҜеҢ–зҡ„йҡҗжҖ§еҖәеҠЎй—®иҙЈжңәеҲ¶пјҢеҲҮж–ӯйҡҗжҖ§жӢ…дҝқзҡ„дҪ“еҲ¶ж №жәҗгҖӮдәҢжҳҜеӨҡз»ҙеәҰжҸҗеҚҮең°ж–№ж”ҝеәңиһҚиө„е№іеҸ°е…¬еҸёзҡ„еҸҜжҢҒз»ӯеҸ‘еұ•иғҪеҠӣгҖӮ第дёҖпјҢиһҚиө„е№іеҸ°е…¬еҸёеҠ еҝ«жү“йҖ еӨҡе…ғеҢ–дёҡеҠЎжқҝеқ—пјҢз§ҜжһҒеҸӮдёҺиғҪжәҗйўҶеҹҹгҖҒе…»иҖҒдә§дёҡе’ҢйҮ‘иһҚжңҚеҠЎзӯүйўҶеҹҹзҡ„еёӮеңәеҢ–йЎ№зӣ®пјҢжҸҗеҚҮиҮӘиә«вҖңйҖ иЎҖиғҪеҠӣвҖқгҖӮ第дәҢпјҢиһҚиө„е№іеҸ°е…¬еҸёдҫқжҚ®иЎҢдёҡзү№жҖ§е’ҢдёҡеҠЎиҢғеӣҙпјҢдјҳеҢ–иӮЎжқғз»“жһ„пјҢйј“еҠұзӨҫдјҡиө„жң¬з§ҜжһҒеҸӮдёҺиһҚиө„е№іеҸ°е…¬еҸёзҡ„еёӮеңәеҢ–иҪ¬еһӢпјҢеё®еҠ©иһҚиө„е№іеҸ°е…¬еҸёеўһејәеёӮеңәеҢ–еҸ‘еұ•жҙ»еҠӣгҖӮ第дёүпјҢйј“еҠұиһҚиө„е№іеҸ°е…¬еҸёи·ЁеҢәеҹҹејҖеұ•дёҡеҠЎпјҢеҸӮдёҺз»ҹдёҖеӨ§еёӮеңәе»әи®ҫпјҢж‘ҳжҺүиһҚиө„е№іеҸ°е…¬еҸёвҖңжң¬ең°жҖ§вҖқж ҮзӯҫпјҢдҝғдҪҝе…¶жҲҗй•ҝдёәе…·жңүеёӮеңәз«һдәүеҠӣзҡ„ең°ж–№еӣҪжңүдјҒдёҡгҖӮдёүжҳҜеҲҶеҢәеҹҹеҲҶйҳ¶ж®өжңүеәҸжҺЁиҝӣиһҚиө„е№іеҸ°е…¬еҸёзҡ„еёӮеңәеҢ–иҪ¬еһӢгҖӮеҜ№дәҺеёӮеңәеҢ–ж°ҙе№іиҫғй«ҳгҖҒиҙўж”ҝзҠ¶еҶөзӣёеҜ№иҫғеҘҪзҡ„дёңйғЁең°еҢәпјҢиһҚиө„е№іеҸ°е…¬еҸёеә”еҠ йҖҹиҪ¬еһӢиҝӣзЁӢпјҢдҪҝе…¶е°Ҫеҝ«еҸ‘еұ•жҲҗдёәзҺ°д»Јең°ж–№еӣҪжңүдјҒдёҡгҖӮеҜ№дәҺе…¶д»–ең°еҢәзҡ„иһҚиө„е№іеҸ°е…¬еҸёпјҢеә”йҮҮеҸ–еҲҶйҳ¶ж®өжҺЁиҝӣиҪ¬еһӢзҡ„зӯ–з•ҘпјҢеҖҹеҠ©зү№ж®ҠеҶҚиһҚиө„дё“йЎ№еҖәгҖҒеҹәзЎҖи®ҫж–ҪREITsзӯүж–№ејҸеҢ–и§ЈеӯҳйҮҸеҖәеҠЎпјҢдёҚж–ӯеҹ№иӮІе…¶еёӮеңәеҢ–з»ҸиҗҘе’ҢеҸҜжҢҒз»ӯеҸ‘еұ•иғҪеҠӣгҖӮ

еҸ‘жҢҘиө„йҮ‘жҠ•е…Ҙе’Ңдё“йЎ№еҖәеҲёеј•еҜјдҪңз”ЁпјҢдҝғиҝӣдә§дёҡз»“жһ„дјҳеҢ–еҚҮзә§

дёҖжҳҜдјҳеҢ–ең°ж–№ж”ҝеәңеҖәеҠЎиө„йҮ‘зҡ„ж”ҜеҮәз»“жһ„пјҢеҗ„ең°еҢәеә”з»“еҗҲиҮӘиә«е®һйҷ…жғ…еҶөпјҢеӣ ең°еҲ¶е®ңең°е®үжҺ’иө„йҮ‘еңЁдә§дёҡжҠ•е…Ҙж–№йқўзҡ„дҪҝз”ЁпјҢжңүйҮҚзӮ№ең°ж”ҜжҢҒең°ж–№дә§дёҡз»“жһ„еҚҮзә§пјҢжҸҗеҚҮиө„йҮ‘дҪҝз”Ёж•ҲзҺҮпјҢи°ЁйҳІең°еҢәзӣІзӣ®жҠ•иө„жүҖеёҰжқҘзҡ„еҖәеҠЎйЈҺйҷ©й—®йўҳпјҢеә”еңЁең°ж–№ж”ҝеәңеҖәеҠЎи§„жЁЎзҡ„еҗҲзҗҶеҢәй—ҙеҶ…еӨ§еҠӣжү¶жҢҒдә§дёҡдјҳеҢ–пјҢдҝғиҝӣең°еҢәз»ҸжөҺе№ізЁіеҸ‘еұ•гҖӮдәҢжҳҜеҸ‘жҢҘдё“йЎ№еҖәеҲёеңЁиө„йҮ‘иЎҘе……гҖҒйЎ№зӣ®жҠ•иө„е’Ңдә§дёҡеј•еҜјж–№йқўзҡ„дҪңз”ЁгҖӮең°еҢәеҸҜд»ҘйҖҡиҝҮеҸ‘иЎҢдё“йЎ№еҖәеҲёзӯ№йӣҶиө„йҮ‘пјҢз”ЁдәҺж”ҜжҢҒе…ій”®зҡ„дә§дёҡйЎ№зӣ®пјҢд»ҺиҖҢжҸҗеҚҮең°еҢәдә§дёҡзҡ„з«һдәүеҠӣе’ҢеҲӣж–°иғҪеҠӣгҖӮжҺЁеҠЁдә§дёҡз»“жһ„и°ғж•ҙе’ҢеҚҮзә§гҖӮйҖҡиҝҮй’ҲеҜ№жҖ§зҡ„еҖәеҲёеҸ‘иЎҢпјҢең°ж–№ж”ҝеәңеҸҜд»Ҙеј•еҜјдјҒдёҡеҠ еӨ§еҜ№жҲҳз•ҘжҖ§ж–°е…ҙдә§дёҡгҖҒй«ҳжҠҖжңҜдә§дёҡгҖҒз»ҝиүІзҺҜдҝқдә§дёҡзӯүзҡ„жҠ•иө„еҠӣеәҰгҖӮеҗҢж—¶пјҢеҸҜд»Ҙйј“еҠұдј з»ҹдә§дёҡиҝӣиЎҢжҠҖжңҜж”№йҖ е’ҢеҚҮзә§пјҢжҸҗй«ҳиө„жәҗеҲ©з”Ёж•ҲзҺҮе’Ңз”ҹдә§ж•ҲзӣҠгҖӮпјҲжқҘжәҗ:гҖҠеӣҪ家治зҗҶгҖӢ2023е№ҙ12жңҲдёӢпјү

|  й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө

еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ

ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең°

д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең° з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ

з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ