马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

й»„жө·жҙІпјҲдёӯеӣҪеӣҪйҷ…йҮ‘иһҚиӮЎд»Ҫжңүйҷҗе…¬еҸёи‘ЈдәӢжҖ»з»ҸзҗҶпјү 2020 е№ҙзӘҒеҰӮе…¶жқҘзҡ„ж–°еҶ иӮәзӮҺз–«жғ…еңЁз»ҷе…Ёзҗғз»ҸжөҺе’ҢйҮ‘иһҚеёӮеңәйҖ жҲҗе·ЁеӨ§еҶІеҮ»зҡ„еҗҢж—¶пјҢд№ҹд»Өе…Ёзҗғж јеұҖдә§з”ҹдәҶйҮҚеӨ§ж”№еҸҳпјҢ并еҜ№е…Ёзҗғзҷҫе№ҙжңӘжңүд№ӢеӨ§еҸҳеұҖдә§з”ҹж·ұеҲ»еҪұе“ҚгҖӮ

еңЁз–«жғ…йҳІжҺ§е’Ңеә”еҜ№зҡ„иҝҮзЁӢдёӯпјҢжҲ‘еӣҪзӣёжҜ”е…Ёзҗғдё»иҰҒеӣҪ家жӣҙдёәй«ҳж•Ҳз§ҜжһҒзҡ„йҳІжҺ§жңәеҲ¶е’Ңж”ҝзӯ–еә”еҜ№еҸ–еҫ—дәҶе·ЁеӨ§жҲҗе°ұпјҢеӨҚе·ҘйҖҹеәҰе’Ңз»ҸжөҺдҝ®еӨҚйғҪиҰҒиҝңеҘҪдәҺе…¶д»–еӣҪ家гҖӮд»ҘзҫҺеӣҪдёәдҫӢзҡ„еҸ‘иҫҫеӣҪ家дёәдәҶеә”еҜ№з–«жғ…еҶІеҮ»иҖҢйҮҮеҸ–зҡ„дёҖзі»еҲ—еӨ§и§„жЁЎиҙўж”ҝеҲәжҝҖе’Ңиҙ§еёҒе®Ҫжқҫж”ҝзӯ–иҝӣдёҖжӯҘжҠ¬еҚҮдәҶж”ҝеәңе…¬е…ұйғЁй—Ёзҡ„е®Ҹи§Ӯжқ жқҶж°ҙе№іпјҢдә§з”ҹдәҶе·ЁеӨ§зҡ„еҖәеҠЎеҺӢеҠӣпјҢеҜ№е…Ёзҗғз»ҸжөҺж јеұҖе’Ңе…Ёзҗғиө„жң¬еёӮеңәе°Ҷдә§з”ҹй•ҝжңҹе’Ңж·ұиҝңзҡ„еҪұе“ҚгҖӮ

жҲ‘们预计зҫҺе…ғиҝӣе…Ҙж–°дёҖиҪ®з»“жһ„жҖ§дёӯжңҹиҙ¬еҖјгҖӮиҝҷе°ҶдёәжҲ‘еӣҪеёҰжқҘжҺЁеҠЁдәәж°‘еёҒеӣҪйҷ…еҢ–гҖҒиҝӣдёҖжӯҘжҺЁиҝӣвҖңеҸҢиө„жң¬ж”№йқ©ејҖж”ҫвҖқвҖ”вҖ”иө„жң¬йЎ№дёӢзҡ„ејҖж”ҫе’Ңиө„жң¬еёӮеңәж”№йқ©пјҢеёҰжқҘж–°зҡ„жҲҳз•ҘжңәйҒҮжңҹгҖӮ

еӣҪйҷ…з»ҸжөҺж–°еҪўеҠҝ

жңӘжқҘеҮ е№ҙпјҢзҫҺе…ғй•ҝжңҹз»“жһ„жҖ§иҙ¬еҖјпјҢзҫҺе…ғжҖ»дҪ“жөҒеҠЁжҖ§е®ҪиЈ•

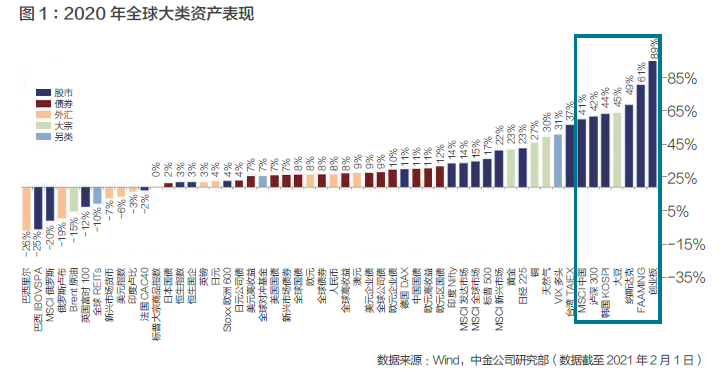

зәөи§Ӯ2020 е№ҙзҡ„е…ЁзҗғиӮЎеёӮпјҢиЎЁзҺ°жңҖеҘҪзҡ„жҳҜдёӯеӣҪзҡ„еҲӣдёҡжқҝпјҢд№ӢеҗҺжҳҜзҫҺеӣҪзҡ„зәіж–Ҝиҫҫе…ӢжҢҮж•°пјҢеҸҜд»Ҙд»ҺдёӨдёӘеҫӘзҺҜзҡ„и§’еәҰиҝӣиЎҢеҲҶжһҗгҖӮ第дёҖдёӘеҫӘзҺҜжҳҜзҫҺеӣҪжҸҗдҫӣйңҖжұӮпјҢдёӯеӣҪжҸҗдҫӣдҫӣз»ҷгҖӮж–°еҶ иӮәзӮҺз–«жғ…еҸ‘з”ҹеҗҺпјҢе…Ёзҗғдҫӣз»ҷж¬ дҪіпјҢиҖҢдёҺеҢ»з–—и®ҫеӨҮзӣёе…ізҡ„дёӯеӣҪеҮәеҸЈиЎЁзҺ°иүҜеҘҪгҖӮ第дәҢдёӘеҫӘзҺҜжҳҜзҫҺеӣҪжҸҗдҫӣиҙ§еёҒпјҢдёӯеӣҪжҸҗдҫӣеўһй•ҝгҖӮ

2020 е№ҙж–°еҶ иӮәзӮҺз–«жғ…жҡҙеҸ‘д»ҘжқҘпјҢзҫҺеӣҪйҮ‘иһҚеёӮеңәз»ҸеҺҶдәҶеӣӣж¬ЎзҶ”ж–ӯпјҢеҪ“ж—¶дёӨдёӘдё»жөҒи§ӮзӮ№и®Өдёә2008-2009 е№ҙзҡ„йҮ‘иһҚеҚұжңәдјҡйҮҚзҺ°пјҢз”ҡиҮі1929-1933 е№ҙеӨ§иҗ§жқЎе°ҶйҮҚзҺ°гҖӮжң¬дәәеҪ“ж—¶еқҡеҶіеҸҚеҜ№иҝҷдёӨдёӘи§ӮзӮ№пјҢеҺҹеӣ жңүдәҢпјҡдёҖжҳҜзҫҺеӣҪйҮ‘иһҚзі»з»ҹз»ҸиҝҮиҝҮеҺ»10 дҪҷе№ҙзҡ„дҝ®еӨҚпјҢжІЎжңүйҮҚеӨ§з»“жһ„жҖ§й—®йўҳпјӣдәҢжҳҜ2020 е№ҙжҳҜзҫҺеӣҪеӨ§йҖүд№Ӣе№ҙпјҢзү№жң—жҷ®дјҡе°Ҫе…ЁеҠӣеңЁиҙ§еёҒж”ҝзӯ–гҖҒиҙўж”ҝж”ҝзӯ–дёҠдёәиө„жң¬еёӮеңәдҝқй©ҫжҠӨиҲӘпјҢеӣ дёәзү№жң—жҷ®и®ӨдёәеҸӘиҰҒиӮЎеёӮеҘҪпјҢеҲҷе…¶иҝһд»»жңәдјҡеӨ§гҖӮ

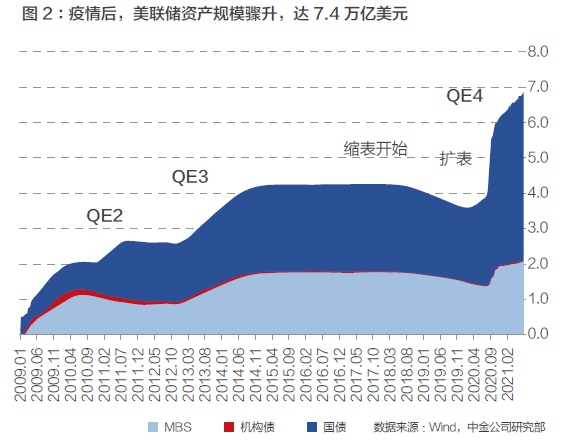

зҫҺиҒ”еӮЁеңЁ2008 е№ҙеӣҪйҷ…йҮ‘иһҚеҚұжңәеҗҺе®һж–ҪдәҶдёүж¬ЎйҮҸеҢ–е®ҪжқҫпјҢжҠҠе…¶иө„дә§иҙҹеҖәиЎЁд»Һ8000 дәҝзҫҺе…ғжҺЁй«ҳиҮіиҝ‘4 дёҮдәҝзҫҺе…ғгҖӮеҺ»е№ҙ3 жңҲеҗҺпјҢзҫҺиҒ”еӮЁеңЁеҮ дёӘжңҲеҶ…зҡ„иө„дә§иҙҹеҖәиЎЁжү©еј 规模超иҝҮдәҶ2008 е№ҙеҗҺеҮ е№ҙж—¶й—ҙе®һж–Ҫдёүж¬ЎйҮҸеҢ–е®Ҫжқҫзҡ„жҖ»е’ҢпјҢеҺҶеҸІдёҠеүҚжүҖжңӘжңүгҖӮ

дёҺжӯӨзӣёеҜ№еә”пјҢ2020 е№ҙ4 жңҲеҗҺпјҢзҫҺеӣҪM2 еўһй•ҝи¶…иҝҮ20%гҖӮиҝҷдёҖеўһйҖҹеңЁзҫҺеӣҪеҺҶеҸІдёҠеҸӘеңЁз¬¬дәҢж¬Ўдё–з•ҢеӨ§жҲҳжңҹй—ҙеҮәзҺ°иҝҮпјҢеҪ“ж—¶зҫҺеӣҪзҡ„GDP еўһй•ҝд№ҹжҺҘиҝ‘20%пјҢиҖҢ2020 е№ҙзҫҺеӣҪзҡ„GDP еўһйҖҹжҳҜ-3.5%гҖӮжӯӨеӨ–пјҢеҺ»е№ҙзҫҺеӣҪзҡ„M2 й«ҳйҖҹеўһй•ҝдё»иҰҒжҳҜйҖҡиҝҮиҙўж”ҝж”ҜеҮәзҡ„ж–№ејҸпјҢиҝҷдёҺ银иЎҢиҙ·ж¬ҫеҜ№з»ҸжөҺзҡ„д№ҳж•°ж•Ҳеә”дёҚдёҖж ·пјҢжІЎжңүеңЁйҮ‘иһҚйўҶеҹҹжөҒиҪ¬ж”ҫеӨ§пјҢдё»иҰҒз”ЁдәҺз©·дәәж¶Ҳиҙ№пјҢеҜ№е…¶з»ҸжөҺжҸҗеҚҮзҡ„еҠӣеәҰжӣҙе°ҸгҖӮ

жңҖеҖјеҫ—е…іжіЁзҡ„жҳҜпјҢзҫҺеӣҪеёӮеңәдёҠеўһеҠ зҡ„е·ЁйҮҸиҙ§еёҒдҫӣеә”еңЁжңӘжқҘеҮ е№ҙдјҡдә§з”ҹжҖҺж ·зҡ„е…ЁзҗғжөҒеҠЁжҖ§еҪұе“ҚпјҹжңӘжқҘеҮ е№ҙпјҢе…ЁзҗғзҫҺе…ғжҖ»дҪ“жөҒеҠЁжҖ§е®ҪиЈ•пјҢзҫҺе…ғиҝӣе…Ҙй•ҝжңҹз»“жһ„жҖ§иҙ¬еҖјпјҢиҷҪ然зҹӯжңҹжңүжіўеҠЁпјҢеҢ…жӢ¬еҜ№йғЁеҲҶж–°е…ҙеёӮеңәиҫғеӨ§еҶІеҮ»зҡ„еҸҜиғҪжҖ§гҖӮд»ҺеҺҶеҸІз»ҸйӘҢжқҘзңӢпјҢе…Ёдё–з•Ңж–°е…ҙеёӮеңәеҸ‘з”ҹеӨ§зҡ„зі»з»ҹжҖ§йҮ‘иһҚеҚұжңәпјҢйғҪжҳҜеӨ„дәҺзҫҺе…ғд»Һз»“жһ„жҖ§иҙ¬еҖјеҲ°з»“жһ„жҖ§еҚҮеҖјгҖҒзҫҺе…ғжөҒеҠЁжҖ§д»Һе®ҪиЈ•еҲ°зҙ§еј зҡ„иҪ¬жҠҳзӮ№гҖӮ

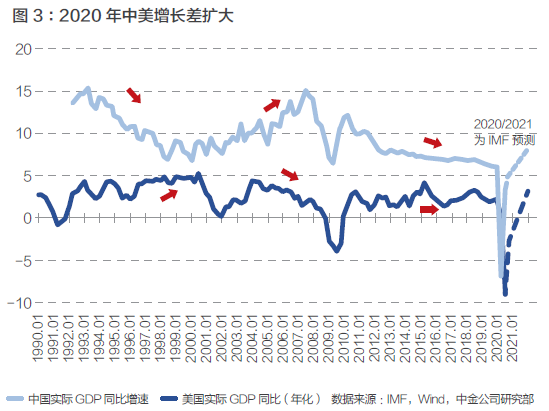

ж–°еҶ иӮәзӮҺз–«жғ…еҸ‘з”ҹд»ҘжқҘпјҢдёӯзҫҺд№Ӣй—ҙGDP еўһйҖҹе·®е’ҢеҲ©е·®иҝ…йҖҹжү©еӨ§пјҢдәәж°‘еёҒиө„дә§дёәе…Ёдё–з•ҢжҠ•иө„иҖ…иҝҪжҚ§

д»Һ2001 е№ҙдёӯеӣҪеҠ е…Ҙдё–з•Ңиҙёжҳ“з»„з»ҮпјҲWTOпјүејҖе§ӢпјҢдёӯзҫҺз»ҸжөҺд№Ӣй—ҙзҡ„еўһйҖҹе·®жҢҒз»ӯжү©еӨ§пјҢдёӯеӣҪGDP еўһй•ҝйҖҹеәҰдёҚж–ӯдёҠеҚҮпјҢиҖҢзҫҺеӣҪз»ҸжөҺз”ұдәҺ2000 е№ҙзәіж–Ҝиҫҫе…ӢжіЎжІ«з ҙзҒӯеҜјиҮҙеўһй•ҝйҖҹеәҰдёӢйҷҚпјҢиҝӣе…ҘиЎ°йҖҖгҖӮеҲ°2007 е№ҙпјҢдёӯеӣҪGDP еўһй•ҝдёҠеҚҮеҲ°жҺҘиҝ‘13%-14%пјҢиҖҢзҫҺеӣҪеҪ“ж—¶зҡ„GDP еўһйҖҹжҒўеӨҚеҲ°3%пјҢдёӯзҫҺз»ҸжөҺеўһйҖҹзӣёе·®10 дёӘзҷҫеҲҶзӮ№пјҢеҲ©зҺҮе·®2 дёӘзҷҫеҲҶзӮ№гҖӮ2008е№ҙеӣҪйҷ…йҮ‘иһҚеҚұжңәеҗҺпјҢзҫҺеӣҪGDP и·Ңе…Ҙиҙҹеўһй•ҝпјҢд№ӢеҗҺеҝ«йҖҹжҒўеӨҚ并稳е®ҡеңЁ3% е·ҰеҸіпјӣ2015 е№ҙеҗҺзҫҺе…ғејҖе§ӢеҚҮеҖјпјҢзҫҺе…ғжөҒеҠЁжҖ§и¶Ӣзҙ§2008 е№ҙд»ҘеҗҺпјҢдёӯеӣҪз»ҸжөҺд»Һй«ҳйҖҹеўһй•ҝиҪ¬еҗ‘й«ҳиҙЁйҮҸеўһй•ҝпјҢGDP еўһйҖҹд»Һ2007 е№ҙзҡ„13%пјҢйҖҗжӯҘеӣһиҗҪеҲ°2019 е№ҙзҡ„6% е·ҰеҸігҖӮ

2015 е№ҙеҗҺпјҢдёӯеӣҪзҡ„жұҮзҺҮгҖҒиӮЎеёӮйғҪйҒҮеҲ°дәҶеҺӢеҠӣпјҢдёҖдәӣж–°е…ҙеёӮеңәеӣҪ家д№ҹеҸ—еҲ°зұ»дјјзҡ„еҺӢеҠӣпјҢйғҪдёҺзҫҺе…ғејҖе§ӢеҚҮеҖјгҖҒзҫҺе…ғжөҒеҠЁжҖ§и¶Ӣзҙ§зҡ„еӨ–йғЁжқЎд»¶зӣёе…ігҖӮиҝҮеҺ»дёӨе№ҙдёҖдәӣеёӮеңәдёҠз ”з©¶дёӯеӣҪз»ҸжөҺзҡ„з»ҸжөҺеӯҰ家з”ҡиҮійў„иЁҖдёӯеӣҪз»ҸжөҺ规模е°Ҷйҡҫд»Ҙиө¶дёҠзҫҺеӣҪз»ҸжөҺ规模пјҢе…¶йҖ»иҫ‘еңЁдәҺзҫҺе…ғз»“жһ„жҖ§еҚҮеҖјгҖӮеҸ—ж–°еҶ з–«жғ…еҶІеҮ»пјҢзҫҺеӣҪ2020 е№ҙз»ҸжөҺеўһйҖҹи·ҢиҗҪеҲ°-3.5%пјҢдёӯеӣҪз»ҸжөҺеўһйҖҹдҝқжҢҒжӯЈеўһй•ҝ2%пјҢдёӯзҫҺз»ҸжөҺеўһй•ҝйҖҹеәҰеҸҲжӢүејҖдәҶ5 дёӘзҷҫеҲҶзӮ№д»ҘдёҠзҡ„еўһйҖҹе·®гҖӮ

жӯӨеӨ–пјҢеҸ—ж–°еҶ иӮәзӮҺз–«жғ…еҶІеҮ»пјҢеҗ„еӣҪиҙ§еёҒж”ҝзӯ–еә”еҜ№дёҚеҗҢпјҢдёӯзҫҺд№Ӣй—ҙзҡ„еҲ©е·®жӢүеӨ§гҖӮзҫҺеӣҪејҖе§Ӣе®һиЎҢйӣ¶еҲ©зҺҮпјҢ欧жҙІгҖҒж—Ҙжң¬д№ҹжҺЁиЎҢйӣ¶еҲ©зҺҮз”ҡиҮіиҙҹеҲ©зҺҮпјҢдҪҶдёӯеӣҪзҡ„иҙ§еёҒж”ҝзӯ–еә”еҜ№жңүе®ҡеҠӣпјҢеҹәеҮҶеҲ©зҺҮй«ҳдәҺ2%пјҢеҺ»е№ҙдёӯзҫҺд№Ӣй—ҙзҡ„жңҖеӨ§еҲ©е·®жҺҘиҝ‘250дёӘеҹәзӮ№гҖӮ

иҷҪ然新еҶ иӮәзӮҺз–«жғ…еҪұе“ҚдёӢзҡ„дёӯеӣҪз»ҸжөҺд№ҹйқўдёҙи®ёеӨҡеӣ°йҡҫпјҢдҪҶжҳҜе…¶д»–з»ҸжөҺдҪ“еҗҢжңҹжүҖеҸ—еҲ°зҡ„еҶІеҮ»жӣҙеӨ§гҖӮеңЁиҝҷз§Қжғ…еҶөдёӢдәәж°‘еёҒиө„дә§дёәе…Ёдё–з•ҢжҠ•иө„дәәиҝҪжҚ§пјҢдәәж°‘еёҒиө„дә§е’Ңдәәж°‘еёҒжұҮзҺҮеқҮеҚҮеҖјгҖӮд»Һ2020 е№ҙ5 жңҲд»ҪејҖе§ӢпјҢдәәж°‘еёҒе…‘жҚўзҫҺе…ғеӨ§е№…еәҰеҚҮеҖјиҝ‘9%пјҢдёҺжӯӨзӣёеҜ№еә”пјҢзҫҺе…ғд»Һ5 жңҲд»Ҫд№ҹејҖе§Ӣз»“жһ„жҖ§иҙ¬еҖјгҖӮ

зҫҺеӣҪз»ҸжөҺеўһй•ҝеүҚжҷҜпјҢжӢңзҷ»ж”ҝеәңзҡ„ж”ҝзӯ–иө°еҗ‘

еҺ»е№ҙзҫҺеӣҪжҖ»з»ҹеӨ§йҖүпјҢзү№жң—жҷ®дёӢеҸ°пјҢжӢңзҷ»д»Һ2021 е№ҙејҖе§Ӣжү§ж”ҝгҖӮзҫҺеӣҪиҙўж”ҝж”ҝзӯ–гҖҒиҙ§еёҒж”ҝзӯ–й…ҚеҗҲпјҢе…¬еҸёзҡ„иө„дә§иҙҹеҖәиЎЁеңЁдҝ®еӨҚпјҢе…¶з»ҸжөҺеўһй•ҝеңЁжңӘжқҘеҮ е№ҙжІЎд»Җд№ҲеӨ§й—®йўҳгҖӮд»ҺеҪўеҠҝдёҠеҲӨж–ӯпјҢд»Ҡе№ҙдҫӣејұдәҺйңҖпјҢдёҖе®ҡж„Ҹд№үдёҠдјҡжҺЁй«ҳйҖҡиғҖйў„жңҹпјҢеҜјиҮҙзҫҺеӣҪеӣҪеҖәеҲ©зҺҮеҸҜиғҪжё©е’ҢдёҠиЎҢгҖӮдёҚиҝҮ2021 е№ҙзҫҺеӣҪйҖҡиғҖиҝҳиө·дёҚжқҘпјҢдҪҶе°ҶжқҘвҖ”вҖ”жҲ–и®ёеҚҒе№ҙеҗҺпјҢзҫҺеӣҪжҲ–и®ёдјҡеҮәзҺ°жҳҺжҳҫе’ҢжҢҒз»ӯж»һж¶ЁгҖӮ

жӢңзҷ»ж”ҝеәңзҡ„ж”ҝзӯ–йў„и®Ўе°ҶжҳҜдёӨдёӘж”ҝзӯ–зҡ„е°Ҹ规模组еҗҲпјҢдёҖжҳҜвҖңе°Ҹ规模зҡ„зҪ—ж–ҜзҰҸжҖ»з»ҹж–°ж”ҝвҖқпјҢдәҢжҳҜвҖңе°Ҹ规模зҡ„зәҰзҝ°йҖҠжҖ»з»ҹдјҹеӨ§зӨҫдјҡвҖқгҖӮзҪ—ж–ҜзҰҸж–°ж”ҝжҳҜиҰҒи§ЈеҶіе°ұдёҡй—®йўҳгҖӮзҫҺеӣҪжӯӨж¬ЎеҸ—еҲ°ж–°еҶ иӮәзӮҺз–«жғ…еҶІеҮ»пјҢ并дјҙйҡҸзқҖдёӨдёӘеӨ§зҡ„еҶІеҮ»пјҡдёҖжҳҜз–«жғ…еҶІеҮ»дҪҝз»ҸжөҺеҒңж‘ҶпјҢдёҚиҝҮз–«иӢ—дјҡи§ЈеҶіиҝҷдёҖй—®йўҳпјӣдәҢжҳҜзҫҺеӣҪз»ҸжөҺеҸ—еҲ°з»“жһ„жҖ§еҶІеҮ»пјҢж•°еӯ—еҢ–иҪ¬еһӢзҡ„ж—¶й—ҙиў«еҖ’йҖјжҸҗеүҚдәҶдёүе№ҙгҖӮеӣ з»ҸжөҺеҒңж‘ҶйҖ жҲҗзҡ„еӨұдёҡй—®йўҳпјҢзӯүз»ҸжөҺжҒўеӨҚеҗҺиҮӘ然дјҡеҢ–и§ЈгҖӮдҪҶеңЁж•°еӯ—еҢ–з»“жһ„иҪ¬еһӢиҝҮзЁӢдёӯпјҢзӣёеҪ“еӨҡзҡ„дәәдёҚеҸҜиғҪеҶҚеӣһеҲ°еҠіеҠЁеёӮеңәжүҫе·ҘдҪңпјҢиҰҒи§ЈеҶіиҝҷдәӣдәәзҡ„е°ұдёҡй—®йўҳеҸӘиғҪйқ зҪ—ж–ҜзҰҸж–°ж”ҝзҡ„еӣҪ家еҠ еӨ§еҠӣеәҰжҠ•иө„еҹәзЎҖи®ҫж–Ҫзӣёе…ійЎ№зӣ®гҖӮдҪҶеҸҰдёҖж–№йқўпјҢз”ұдәҺе…ұе’Ңе…ҡзҡ„еҸҚеҜ№пјҢзҫҺеӣҪеҸҜиғҪйҡҫд»ҘејҖеұ•еӨ§и§„жЁЎзҡ„收е…ҘеҲҶй…Қж”№йқ©пјҢеӣ иҖҢеҸӘиғҪжҳҜвҖңе°Ҹ规模зҡ„зҪ—ж–ҜзҰҸж–°ж”ҝвҖқе’ҢвҖңе°Ҹ规模зҡ„зәҰзҝ°йҖҠдјҹеӨ§зӨҫдјҡвҖқгҖӮ

е…Ёзҗғз»ҸжөҺеүҚжҷҜ

2021 е№ҙд№ӢеҗҺпјҢе…ЁзҗғдјҡеҲҶеҢ–жҲҗжңүз–«иӢ—зҡ„е’ҢжІЎжңүз–«иӢ—зҡ„дёӨдёӘдё–з•ҢгҖӮ2021 е№ҙзҡ„з»ҸжөҺеӨҚиӢҸпјҢдёҚжҳҜеҸ‘иҫҫеӣҪ家е’ҢеҸ‘еұ•дёӯеӣҪ家еҗҢжӯҘжҢҜиҚЎеӨҚиӢҸпјҢиҖҢеҸҜиғҪжҳҜеҸ‘иҫҫеӣҪ家еҠ дёҠдёӯеӣҪеҗҢжӯҘеўһй•ҝеӨҚиӢҸгҖӮж–°е…ҙеёӮеңәеӣҪ家еҰӮжһңжІЎжңүз–«иӢ—пјҢдјҡйҒӯйҒҮжҜ”иҫғеӨ§зҡ„й—®йўҳгҖӮ

2021 е№ҙиҝҳиҰҒзңӢдёӯзҫҺдёӨеӣҪзҡ„ж”ҝзӯ–е’ҢеёӮеңәиҒ”еҠЁгҖӮзҫҺеӣҪзҡ„ж”ҝзӯ–еҠӣеәҰдјҡеӨ§дәҺдёӯеӣҪпјҢеҶҚеҠ дёҠйңҖжұӮеҸҚеј№пјӣдёӯеӣҪз»ҸжөҺзЁіжӯҘеўһй•ҝпјҢдёӯзҫҺеҜ№е…Ёдё–з•Ңзҡ„з»ҸжөҺеўһй•ҝж јеұҖзҡ„еҪұе“ҚеҠӣеңЁеҠ еӨ§гҖӮ

еҲҶжһҗеҸ‘иҫҫеӣҪ家зҡ„з»ҸжөҺеүҚжҷҜпјҡзҫҺеӣҪеңЁиЎҘеә“еӯҳйңҖжұӮеҗҺпјҢеҶҚеҠ дёҠз–«иӢ—пјҢз»ҸжөҺеҒңж‘Ҷз»ҲжӯўпјҢжҒўеӨҚеўһй•ҝпјҢиө„дә§иҙҹеҖәиЎЁзҡ„й—®йўҳдёҚеӨ§гҖӮ欧жҙІзҡ„й—®йўҳжҳҜз–«иӢ—жҷ®еҸҠж…ўпјҢз–«жғ…еҸҜиғҪеҸҚеӨҚпјҢжқ жқҶзҺҮеү§зғҲеўһеҠ пјҢеҗ„еӣҪзҡ„иҙўж”ҝеҲәжҝҖдёҚи¶іпјҢиҖҢеҲҶеҢ–иҝӣдёҖжӯҘеҠ еӨ§гҖӮж—Ҙжң¬еҸҜиғҪ延з»ӯйӣ¶еҲ©зҺҮгҖҒйӣ¶еўһй•ҝгҖҒйӣ¶йҖҡиғҖгҖӮ

ж–°е…ҙеёӮеңәеӣҪ家2021 е№ҙеҸҜиғҪжҜ”иҫғд№ұпјҢйғЁеҲҶж–°е…ҙеёӮеңәеӣҪ家еҸҜиғҪдјҡзҲҶеҸ‘иҫғеӨ§зҡ„й—®йўҳпјҡдёҖжҳҜз–«жғ…й—®йўҳжҺ§еҲ¶дёҚдәҶпјҢ第дәҢжіўгҖҒ第дёүжіўеҶІеҮ»дёҘйҮҚпјӣдәҢжҳҜиҷҪ然д»Ҡе№ҙе…Ёзҗғз»ҸжөҺеӨҚиӢҸпјҢдҪҶжҗӯдёҚдёҠиҪҰзҡ„еӣҪ家еҸҜиғҪдјҡжңүе…¶д»–йЈҺйҷ©гҖӮ2020 е№ҙ3гҖҒ4 жңҲд»ҪпјҢйғЁеҲҶж–°е…ҙеёӮеңәеӣҪ家иҙ§еёҒеҜ№зҫҺе…ғеӨ§е№…иҙ¬еҖјпјҢ2021 е№ҙеңҹиҖіе…¶гҖҒйҳҝж №е»·гҖҒе·ҙиҘҝгҖҒеҚ—йқһгҖҒеўЁиҘҝе“ҘгҖҒеҚ°еәҰзӯүеӣҪ家зҡ„жұҮзҺҮе’ҢйҮ‘иһҚйЈҺйҷ©йғҪеҖјеҫ—е…іжіЁгҖӮ

|  д»ҳжҢҜеҘҮпјҡ家жҲ·е…ізі»и§Ҷи§’

д»ҳжҢҜеҘҮпјҡ家жҲ·е…ізі»и§Ҷи§’ и‘Јеҝ дә‘зӯүпјҡе…іжіЁж–°дёҖиҪ®

и‘Јеҝ дә‘зӯүпјҡе…іжіЁж–°дёҖиҪ® зҪ—еҝ—жҒ’зӯүпјҡеҶ…йҳҒжҲҗе‘ҳжҖқ

зҪ—еҝ—жҒ’зӯүпјҡеҶ…йҳҒжҲҗе‘ҳжҖқ йҖҸи§ҶйғЁеҲҶдё»зІ®иӮІз§ҚвҖңеҗҢ

йҖҸи§ҶйғЁеҲҶдё»зІ®иӮІз§ҚвҖңеҗҢ вҖңдёӯзҫҺеӨ§иұҶиҙёжҳ“йў„жңҹвҖқ

вҖңдёӯзҫҺеӨ§иұҶиҙёжҳ“йў„жңҹвҖқ иұҶзІ•пјҡеҲ©з©әеҮәе°ҪжӢҗзӮ№жңҖ

иұҶзІ•пјҡеҲ©з©әеҮәе°ҪжӢҗзӮ№жңҖ дёӯеӣҪйҮҮиҙӯжҫіжҙІеӨ§йәҰз§ҜжһҒ

дёӯеӣҪйҮҮиҙӯжҫіжҙІеӨ§йәҰз§ҜжһҒ зҺӢж¶ө пјҡж¬ІвҖңзҘёж°ҙеӨ–еј•

зҺӢж¶ө пјҡж¬ІвҖңзҘёж°ҙеӨ–еј• д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ°

д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ° зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§

зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§ ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ

ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ

еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ