马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

и‘Јеҝ дә‘ з¬Ұж—ё зҺӢзҺүиҢң еәһжҷЁ зҺӢиӯҰд»Ә пјҲи‘Јеҝ дә‘ зі»дёӯиҲӘиҜҒеҲёйҰ–еёӯз»ҸжөҺеӯҰ家пјҢдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢпјү йЎ¶еұӮи®ҫи®ЎдёӢж”ҝзӯ–еҜјеҗ‘жҳҫи‘—пјҢIPOеҸ—йҳ»дёӢж–°зҡ„йҖҖеҮәи·Ҝеҫ„иҜүжұӮиҝ«еҲҮпјҢйў„и®Ўж–°дёҖиҪ®е№¶иҙӯжҪ®еңЁеҚігҖӮеҗҢж—¶пјҢдәҢзә§еёӮеңәдёҠпјҢ并иҙӯйҮҚз»„дё»йўҳжҠ•иө„е·ІйҖҗжёҗжҲҗдёәиҝ‘жңҹеёӮеңәзҡ„жҠ•иө„зғӯзӮ№д№ӢдёҖпјҢйңҖйҮҚи§Ҷж–°дёҖиҪ®е№¶иҙӯйҮҚз»„жҠ•иө„жңәйҒҮгҖӮ

ж–°вҖңеӣҪд№қжқЎвҖқжҳҜж–°дёҖиҪ®иӮЎеёӮж”№йқ©зҡ„йӣҶз»“еҸ·пјҢеҜ№жҙ»и·ғ并иҙӯйҮҚз»„еёӮеңәдҪңеҮәйҮҚиҰҒйғЁзҪІпјҢжӯӨеҗҺзӣёе…ідјҳеҢ–ж”ҝзӯ–дёҚж–ӯиҗҪең°пјҢж”ҝзӯ–еҜјеҗ‘жҳҫи‘—гҖӮ4жңҲ12ж—ҘпјҢеӣҪеҠЎйҷўеҚ°еҸ‘гҖҠе…ідәҺеҠ ејәзӣ‘з®ЎйҳІиҢғйЈҺйҷ©жҺЁеҠЁиө„жң¬еёӮеңәй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„иӢҘе№Іж„Ҹи§ҒгҖӢпјҲд»ҘдёӢз®Җз§°ж–°вҖңеӣҪд№қжқЎвҖқпјүпјҢж—¶йҡ”10е№ҙеӣҪеҠЎйҷўеҶҚж¬ЎеҮәеҸ°иө„жң¬еёӮеңәжҢҮеҜјжҖ§ж–Ү件гҖӮдёҖж–№йқўпјҢдёҘжҠҠеҸ‘иЎҢдёҠеёӮеҮҶе…Ҙе…іпјҢжҸҗй«ҳдё»жқҝгҖҒеҲӣдёҡжқҝдёҠеёӮж ҮеҮҶпјҢе®Ң善科еҲӣжқҝ科еҲӣеұһжҖ§иҜ„д»·ж ҮеҮҶгҖӮеҸҰдёҖж–№йқўпјҢеҠ еӨ§е№¶иҙӯйҮҚз»„ж”№йқ©еҠӣеәҰпјҢеӨҡжҺӘ并дёҫжҙ»и·ғ并иҙӯйҮҚз»„еёӮеңәгҖӮжӯӨеҗҺпјҢ4жңҲ19ж—ҘгҖҠе…ідәҺиө„жң¬еёӮеңәжңҚеҠЎз§‘жҠҖдјҒдёҡй«ҳж°ҙе№іеҸ‘еұ•зҡ„еҚҒе…ӯйЎ№жҺӘж–ҪгҖӢе’Ң6жңҲ19ж—ҘгҖҠе…ідәҺж·ұеҢ–科еҲӣжқҝж”№йқ© жңҚеҠЎз§‘жҠҖеҲӣж–°е’Ңж–°иҙЁз”ҹдә§еҠӣеҸ‘еұ•зҡ„е…«жқЎжҺӘж–ҪгҖӢе…ҲеҗҺиҗҪең°пјҢе»әз«ӢиһҚиө„вҖңз»ҝиүІйҖҡйҒ“вҖқгҖҒж”ҜжҢҒ科жҠҖеһӢдјҒдёҡиӮЎжқғиһҚиө„пјҢеҸ‘еұ•е№¶иҙӯйҮҚз»„еёӮеңәдҪңдёәеҲӣжҠ•еёӮеңәзҡ„йҖҖеҮәжё йҒ“гҖӮ9жңҲ24ж—ҘпјҢиҜҒзӣ‘дјҡеҸ‘еёғгҖҠе…ідәҺж·ұеҢ–дёҠеёӮе…¬еҸёе№¶иҙӯйҮҚз»„еёӮеңәж”№йқ©зҡ„ж„Ҹи§ҒгҖӢпјҲд»ҘдёӢз®Җз§°вҖң并иҙӯе…ӯжқЎвҖқпјүпјҢиҗҪе®һж–°вҖңеӣҪд№қжқЎвҖқеҜ№жҙ»и·ғ并иҙӯйҮҚз»„еёӮеңәдҪңеҮәйҮҚиҰҒйғЁзҪІпјҢеқҡжҢҒеёӮеңәеҢ–ж–№еҗ‘пјҢжӣҙеҘҪеҸ‘жҢҘиө„жң¬еёӮеңәеңЁдјҒдёҡ并иҙӯйҮҚз»„дёӯзҡ„дё»жё йҒ“дҪңз”ЁпјҢд»Ҙж”ҜжҢҒз»ҸжөҺиҪ¬еһӢеҚҮзә§гҖҒе®һзҺ°й«ҳиҙЁйҮҸеҸ‘еұ•пјҢж”ҜжҢҒдёҠеёӮе…¬еҸёеҗ‘ж–°иҙЁз”ҹдә§еҠӣж–№еҗ‘иҪ¬еһӢеҚҮзә§гҖӮ

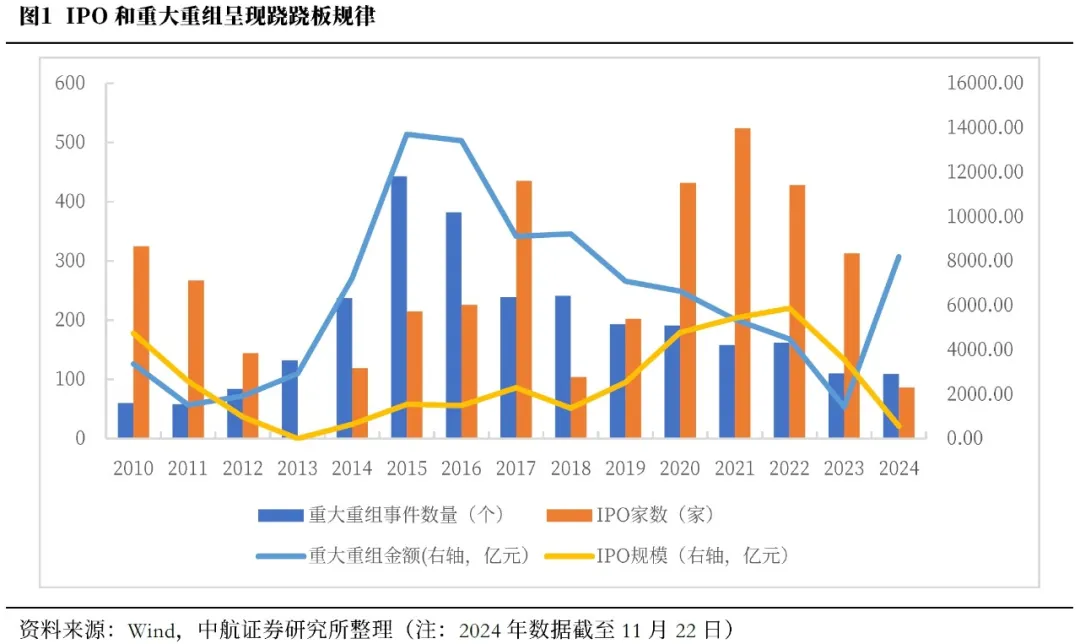

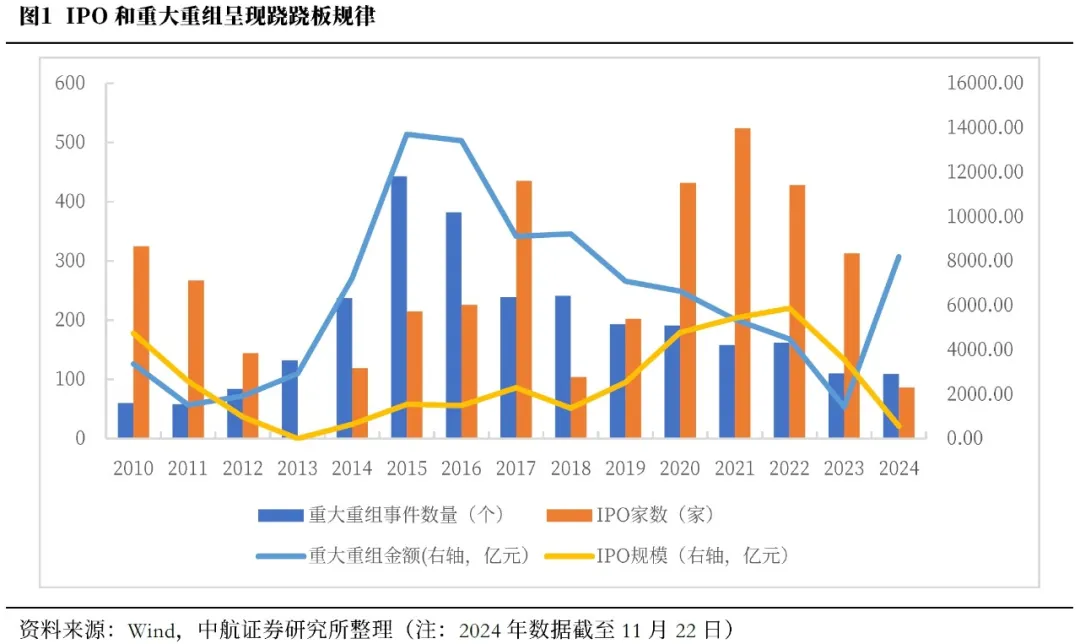

дёҖзә§еёӮеңәвҖңйҖҖеҮәе °еЎһж№–вҖқзҺ°иұЎйҮҚзҺ°пјҢиӮЎжқғжҠ•иө„йңҖиҰҒжӣҝд»Јзҡ„йҖҖеҮәи·Ҝеҫ„гҖӮеҺҶеҸІдёҠIPOе’Ң并иҙӯйҮҚз»„еӯҳеңЁдёҖе®ҡи··и··жқҝж•Ҳеә”пјҢиҝ‘е№ҙжқҘIPOж”ҫзј“иғҢжҷҜдёӢиҝ‘жңҹ并иҙӯйҮҚз»„дәӢ件еҮәзҺ°жҸҗйҖҹпјҢж–°дёҖиҪ®е№¶иҙӯжҪ®жҲ–еҚіе°ҶжқҘдёҙгҖӮеҪ“еүҚеҸ‘иЎҢдёҠеёӮеҮҶе…Ҙе…іеҸ—еҲ°дёҘжҠҠзҡ„еҗҢж—¶IPOеҮҸйҖҹгҖӮеҫ®и§ӮеұӮйқўпјҢIPOеҸ—йҳ»иӮЎжқғжҠ•иө„йңҖиҰҒжӣҝд»Јзҡ„йҖҖеҮәи·Ҝеҫ„пјӣе®Ҹи§ӮеұӮйқўпјҢиө„жң¬еёӮеңәйңҖиҰҒжӣҝд»Јзҡ„ж–№ејҸеўһејәеёӮеңәжҙ»еҠӣгҖӮIPO规模е’ҢйҮҚеӨ§йҮҚз»„дәӢ件е‘ҲзҺ°и··и··жқҝ规еҫӢгҖӮи§ӮеҜҹ2010е№ҙд»ҘжқҘеҺҶе№ҙIPO规模е’ҢйҮҚеӨ§йҮҚз»„дәӢ件пјҢ规模з»қеҜ№еҖје’ҢеўһйҖҹеқҮз¬ҰеҗҲиҝҷдёҖ规еҫӢгҖӮеҪ“IPOж•°йҮҸе’ҢйҮ‘йўқиҫғй«ҳж—¶пјҢйҮҚеӨ§йҮҚз»„дәӢ件数йҮҸе’ҢйҮ‘йўқеӨ„дәҺдҪҺзӮ№пјҢIPOеўһйҖҹеҗ‘дёҠж—¶йҮҚеӨ§йҮҚз»„еўһйҖҹеҗ‘дёӢгҖӮиҝ‘е№ҙжқҘIPO家数е’Ң规模иҝһз»ӯеӣһиҗҪпјҢж”ҝзӯ–еҜјеҗ‘дёӢпјҢ2024е№ҙд»ҘжқҘзҡ„并иҙӯйҮҚз»„йҮ‘йўқеӨ§е№…еўһй•ҝпјҢе·ІеҲӣ2019е№ҙд»ҘжқҘе№ҙеәҰж–°й«ҳгҖӮ

дёҠдёҖиҪ®е№¶иҙӯжҪ®дёә2013е№ҙ-2016е№ҙпјҢдёҺеҪ“дёӢе…·жңүиҫғеӨҡзӣёдјјзҡ„еӣ зҙ пјҢеҜ№жң¬иҪ®е№¶иҙӯжҪ®е…·жңүиҫғй«ҳеҸӮиҖғд»·еҖјгҖӮ2013е№ҙ-2015е№ҙйҮҚеӨ§йҮҚз»„дәӢ件数йҮҸе’ҢйҮ‘йўқеӨ§е№…еўһй•ҝпјҢ2016е№ҙиҷҪ然е°Ҹе№…еӣһиҗҪпјҢдҪҶд»ҚеӨ„дәҺ2010е№ҙд»ҘжқҘиҫғй«ҳж°ҙе№ігҖӮ

зӣ‘з®Ўж”ҫжқҫе‘ЁжңҹжҳҜ并иҙӯжҪ®зҡ„е…ій”®еӣ зҙ пјҢIPOж ҮеҮҶжҸҗй«ҳдёә并иҙӯжҪ®зҡ„еӮ¬еҢ–гҖӮ2011е№ҙ8жңҲпјҢиҜҒзӣ‘дјҡдҝ®и®ўгҖҠдёҠеёӮе…¬еҸёйҮҚеӨ§иө„дә§йҮҚз»„з®ЎзҗҶеҠһжі•гҖӢпјҢжҳҺзЎ®еҖҹеЈідёҠеёӮзҡ„ж ҮеҮҶе’ҢиҰҒжұӮпјҢе®Ңе–„дәҶдёҠеёӮе…¬еҸёеҸ‘иЎҢиӮЎд»Ҫиҙӯд№°иө„дә§д»ҘеҸҠй…ҚеҘ—иһҚиө„зҡ„еҲ¶еәҰ规е®ҡпјҢдёәеҗҺз»ӯзҡ„并иҙӯжҪ®еҘ е®ҡдәҶеҹәи°ғгҖӮ

2012е№ҙпјҢеңЁAиӮЎжҢҒз»ӯдҪҺиҝ·IPOиҠӮеҘҸж”ҫзј“пјҢеҗҢж ·еҮәзҺ°дәҶвҖңIPOе °еЎһж№–вҖқгҖӮ2012е№ҙ12жңҲдёҠж—¬IPOжҺ’йҳҹдјҒдёҡж•°иҫҫ820家гҖӮеҗҢж—¶пјҢзӣ‘з®ЎеұӮејҖеұ•дәҶIPOе…¬еҸёиҙўеҠЎжЈҖжҹҘгҖӮ2012е№ҙ11жңҲеҲ°2013е№ҙ12жңҲ AиӮЎIPOе®һйҷ…еӨ„дәҺжҡӮеҒңзҠ¶жҖҒгҖӮз”ұдәҺеҖҹеЈідёҠеёӮдёҖе®ҡзЁӢеәҰдёҠеҸҜд»ҘдҪңдёәIPOзҡ„жӣҝд»ЈйҖ”еҫ„пјҢIPOе’Ң并иҙӯйҮҚз»„е‘ҲзҺ°еҮәвҖңи··и··жқҝвҖқж•Ҳеә”пјҢеңЁIPOжҡӮеҒңжҲ–и¶ӢдёҘз®ЎзҗҶзҡ„жғ…еҶөдёӢ并иҙӯйҮҚз»„иЎЁзҺ°жӣҙеҠ жҙ»и·ғгҖӮ

2014е№ҙпјҢиҜҒзӣ‘дјҡеҜ№гҖҠдёҠеёӮе…¬еҸёйҮҚеӨ§иө„дә§йҮҚз»„з®ЎзҗҶеҠһжі•гҖӢдҪңеҮәдҝ®и®ўпјҢз®ҖеҢ–дәҶе®Ўж ёзҡ„зЁӢеәҸгҖӮеҸ–ж¶ҲдәҶеҜ№дёҚжһ„жҲҗеҖҹеЈідёҠеёӮзҡ„йҮҚеӨ§иҙӯд№°гҖҒеҮәе”®гҖҒзҪ®жҚўиө„дә§иЎҢдёәзҡ„е®Ўжү№пјҢиҝӣдёҖжӯҘжҳҺзЎ®еҜ№еҖҹеЈідёҠеёӮжү§иЎҢдёҺIPOе®Ўж ёзӯүеҗҢзҡ„иҰҒжұӮпјҢжҳҺзЎ®еҲӣдёҡжқҝдёҠеёӮе…¬еҸёдёҚе…Ғи®ёеҖҹеЈідёҠеёӮзӯүгҖӮдҝ®и®ўеҗҺзҡ„з®ЎзҗҶеҠһжі•жңүеҲ©дәҺжҸҗй«ҳ并иҙӯйҮҚз»„е®Ўжү№ж•ҲзҺҮгҖӮеңЁIPOзӣ‘з®Ўи¶ӢдёҘдҪҶ并иҙӯйҮҚз»„ж”ҝзӯ–зӣёеҜ№е®Ҫжқҫжғ…еҶөдёӢпјҢж”ҝзӯ–з«Ҝзҡ„еҲ©еҘҪжҲҗдёә2013-2016е№ҙ并иҙӯйҮҚз»„жөӘжҪ®зҡ„дё»иҰҒй©ұеҠЁеӣ зҙ гҖӮ

2016е№ҙпјҢйҡҸзқҖ并иҙӯйҮҚз»„ж”ҝзӯ–收зҙ§пјҢ并иҙӯйҮҚз»„иЎҢжғ…д№ҹйҡҸд№Ӣе‘ҠдёҖж®өиҗҪпјҢйӘҢиҜҒдәҶзӣ‘з®Ўе‘ЁжңҹжҳҜ并иҙӯжҪ®зҡ„е…ій”®еӣ зҙ гҖӮ2016е№ҙ9жңҲпјҢиҜҒзӣ‘дјҡеҸ‘еёғе…ідәҺдҝ®ж”№гҖҠдёҠеёӮе…¬еҸёйҮҚеӨ§иө„дә§йҮҚз»„з®ЎзҗҶеҠһжі•гҖӢзҡ„еҶіе®ҡпјҢж”ҝзӯ–дё»иҰҒеңЁйҮҚз»„дёҠеёӮи®Өе®ҡж ҮеҮҶгҖҒй…ҚеҘ—зӣ‘з®ЎжҺӘж–Ҫзҡ„е®Ңе–„д»ҘеҸҠе…ЁйқўеҠ ејәзӣ‘з®Ўдёүж–№йқўиҝӣиЎҢдҝ®ж”№пјҢйҮҚзӮ№ж”¶зҙ§еҖҹеЈідёҠеёӮзӣёе…іж”ҝзӯ–гҖӮйҖҡиҝҮеҸ–ж¶ҲйҮҚз»„дёҠеёӮзҡ„й…ҚеҘ—иһҚиө„пјҢжҸҗй«ҳеҜ№йҮҚз»„ж–№зҡ„е®һеҠӣиҰҒжұӮпјҢ延й•ҝзӣёе…іиӮЎдёңзҡ„иӮЎд»Ҫй”Ғе®ҡжңҹзӯүжүӢж®өеҜ№еёӮеңәвҖңзӮ’еЈівҖқиЎҢдёәйҷҚжё©гҖӮ

е®Ҹи§ӮеұӮйқўпјҢ2013е№ҙ-2016е№ҙ并иҙӯжҪ®дёҺеҪ“дёӢеқҮеӨ„дәҺз»ҸжөҺеўһйҖҹжҚўжҢЎжңҹпјҢдә§дёҡз»“жһ„жҖҘйңҖи°ғж•ҙзҡ„еҗҢж—¶пјҢ移еҠЁдә’иҒ”зҪ‘дә§дёҡеҝ«йҖҹеҙӣиө·пјҢеҠ©жҺЁдәҶ并иҙӯжҪ®зҡ„еЈ®еӨ§гҖӮ2013-2016е№ҙжҲ‘еӣҪз»ҸжөҺеҠЁиғҪж”ҫзј“пјҢз»ҸжөҺеўһйҖҹдёӢиЎҢиҮі8%д»ҘдёӢпјҢд»Һд№ӢеүҚзҡ„й«ҳйҖҹеўһй•ҝйҖҗжӯҘиҪ¬еҗ‘дёӯй«ҳйҖҹеўһй•ҝгҖӮеҪ“ж—¶жҲ‘еӣҪжӯЈеӨ„дәҺж–°ж—§еҠЁиғҪиҪ¬жҚўйҳ¶ж®өпјҢдј з»ҹдә§иғҪиҝҮеү©пјҢе·Ҙдёҡдә§иғҪеҲ©з”ЁзҺҮжҢҒз»ӯеӣһиҗҪгҖӮдҪҶдёҺжӯӨеҗҢж—¶пјҢдә’иҒ”зҪ‘дә§дёҡеҝ«йҖҹеҸ‘еұ•пјҢж•°еӯ—еҢ–жҷәиғҪеҢ–зҡ„жҷ®еҸҠдёҚд»…жҺЁеҠЁдәҶдҝЎжҒҜжҠҖжңҜиЎҢдёҡзҡ„еҝ«йҖҹеҸ‘еұ•пјҢд№ҹдёәдј з»ҹеҲ¶йҖ дёҡе’ҢжңҚеҠЎдёҡжіЁе…ҘдәҶж•°еӯ—еҢ–иҪ¬еһӢзҡ„еҠЁеҠӣгҖӮз»ҸжөҺеҠЁиғҪиҪ¬жҚўиҜүжұӮеҠ©жҺЁдәҶ2013е№ҙ-2016е№ҙ并иҙӯйҮҚз»„зҡ„жңүе…іж”ҝзӯ–еҜҶйӣҶеҮәеҸ°пјҢдә§дёҡжңәдјҡе’Ңж”ҝзӯ–йј“еҠұдёӢжӣҙеӨҡе…¬еҸёз§ҜжһҒжӢҘжҠұж–°еҸҳеҢ–гҖӮеҪ“еүҚжҲ‘еӣҪеҗҢж ·еӨ„дәҺз»ҸжөҺз»“жһ„иҪ¬еһӢжңҹпјҢеҗҢж—¶еҪ“дёӢAIдә§дёҡзҡ„еҝ«йҖҹеҸ‘еұ•пјҢжңүжңӣдёәз»ҸжөҺжҸҗдҫӣж–°еҠЁиғҪгҖӮ

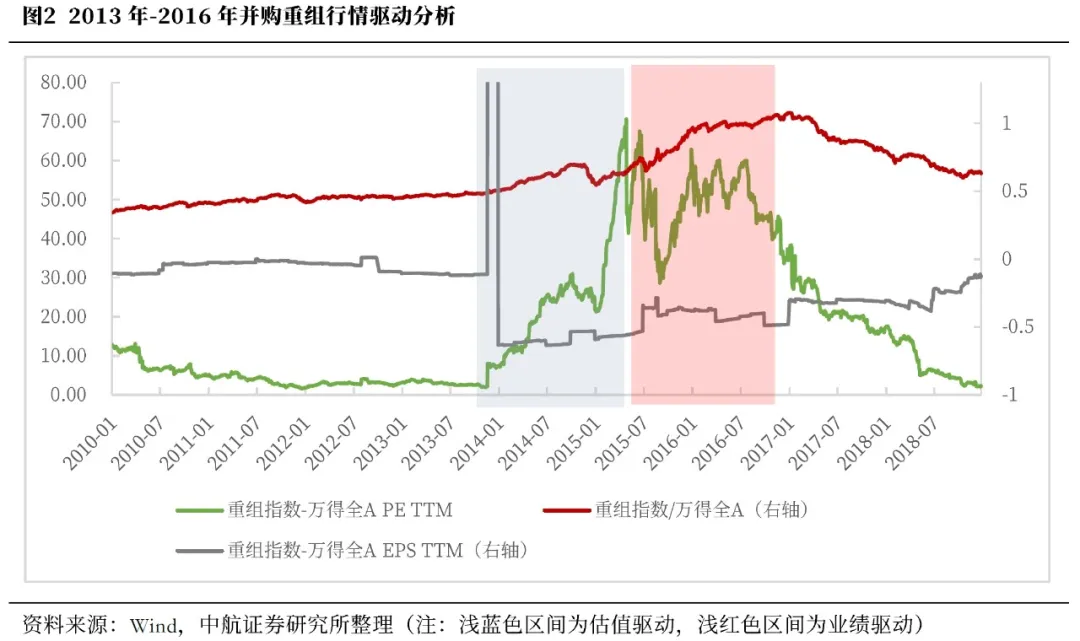

еӨҚзӣҳжқҘзңӢпјҢ2013е№ҙиҮі2016е№ҙ并иҙӯйҮҚз»„жҠ•иө„жҲҗдёәдәҶеҪ“ж—¶AиӮЎзҡ„жңҖдёәйҮҚиҰҒзҡ„дё»зәҝд№ӢдёҖгҖӮиҠӮеҘҸдёҠпјҢ并иҙӯйҮҚз»„иЎҢжғ…е…Ҳз”ұдј°еҖјжү©еј й©ұеҠЁпјҢеҗҺз”ұзӣҲеҲ©ж”№е–„й©ұеҠЁгҖӮеңЁж”ҝзӯ–е®ҪжқҫеҲәжҝҖдёӢпјҢ2013е№ҙ11жңҲ-2015е№ҙ4жңҲйҮҚз»„жҢҮж•°PEиҝ…йҖҹжӢүеҚҮпјҢдј°еҖјжәўд»·ж”Ҝж’‘йҮҚз»„жҰӮеҝөжқҝеқ—第дёҖиҪ®иЎҢжғ…пјҢеҸҚжҳ еёӮеңәеҜ№зӣҲеҲ©йў„жңҹж”№е–„гҖӮйҡҸзқҖйў„жңҹйҖҗжёҗе…‘зҺ°иҮіеҹәжң¬йқўпјҢ2015е№ҙдёӯжҠҘйҮҚз»„жҰӮеҝөжқҝEPSдёӯжһўзӣёеҜ№дёҮеҫ—е…ЁAжҳҫи‘—жҸҗеҚҮпјҢеңЁдј°еҖјзӣёеҜ№еӣһиҗҪдёӢпјҢж”Ҝж’‘дәҶ并иҙӯйҮҚз»„дё»йўҳ第дәҢиҪ®иЎҢжғ…гҖӮ

еҫҖеҗҺзңӢпјҢж”ҝзӯ–ж–Ү件жҲ–е·Ідёәж–°дёҖиҪ®е№¶иҙӯжҪ®иЎҢжғ…жҢҮжҳҺж–№еҗ‘гҖӮе№ҙеҲқд»ҘжқҘеӨҡ项并иҙӯйҮҚз»„ж”ҝзӯ–ж–Ү件жҢҮеҗ‘дҝғиҝӣж–°иҙЁз”ҹдә§еҠӣеҸ‘еұ•пјҢе…іжіЁж¶үеҸҠе…ій”®жҠҖжңҜзҡ„科жҠҖдјҒдёҡе’ҢеӯҳеңЁвҖңеҶ…еҚ·ејҸвҖқжҒ¶жҖ§з«һдәүзҡ„дј з»ҹеҲ¶йҖ дёҡдјҒдёҡ并иҙӯйҮҚз»„зҡ„жҠ•иө„жңәдјҡгҖӮ4жңҲ12ж—ҘпјҢж–°вҖңеӣҪд№қжқЎвҖқжҢҮеҮәвҖңдҝғиҝӣж–°иҙЁз”ҹдә§еҠӣеҸ‘еұ•гҖӮеҠ еӨ§еҜ№з¬ҰеҗҲеӣҪ家дә§дёҡж”ҝзӯ–еҜјеҗ‘гҖҒзӘҒз ҙе…ій”®ж ёеҝғжҠҖжңҜдјҒдёҡзҡ„иӮЎеҖәиһҚиө„ж”ҜжҢҒвҖқпјҢеңЁйЎ¶еұӮи®ҫи®ЎдёҠдёәж–°иҙЁз”ҹдә§еҠӣзҡ„еҸ‘еұ•жҸҗдҫӣејәеӨ§еҠЁиғҪе’ҢзЁіе®ҡж”Ҝж’‘гҖӮ6жңҲ19ж—ҘпјҢвҖң科еҲӣжқҝе…«жқЎвҖқжҸҗеҮәвҖңж”ҜжҢҒ科еҲӣжқҝдёҠеёӮе…¬еҸёејҖеұ•дә§дёҡй“ҫдёҠдёӢжёёзҡ„并иҙӯж•ҙеҗҲвҖқпјҢ并зү№еҲ«ејәи°ғ硬科жҠҖдјҒдёҡзҡ„并иҙӯйҮҚз»„з»ҝиүІйҖҡйҒ“пјҢзқҖзңјдәҺеўһејә科еҲӣжқҝдёҠеёӮе…¬еҸёжҢҒз»ӯз»ҸиҗҘиғҪеҠӣпјҢж”ҜжҢҒеҒҡеӨ§еҒҡејәпјҢеҸҲжңүеҠ©дәҺжҺЁеҠЁз§‘еҲӣжқҝжӣҙеҠ й«ҳж•ҲгҖҒжҲҗзҶҹгҖӮ9жңҲ24ж—ҘпјҢвҖң并иҙӯе…ӯжқЎвҖқеңЁжӯӨеүҚж–°вҖңеӣҪд№қжқЎвҖқзҡ„еҹәзЎҖдёҠиҝӣдёҖжӯҘжҳҺ确并иҙӯйҮҚз»„йҮҚиҰҒж”ҜжҢҒж–№еҗ‘пјҢеҚівҖңж”ҜжҢҒдёҠеёӮе…¬еҸёеҗ‘ж–°иҙЁз”ҹдә§еҠӣж–№еҗ‘иҪ¬еһӢеҚҮзә§вҖқгҖӮвҖң并иҙӯе…ӯжқЎвҖқжҸҗеҮәвҖңеӣҙз»•жҲҳз•ҘжҖ§ж–°е…ҙдә§дёҡгҖҒжңӘжқҘдә§дёҡзӯүиҝӣиЎҢ并иҙӯйҮҚз»„вҖқпјҢжңүеҠ©дәҺе…ій”®жҠҖжңҜзҡ„科жҠҖдјҒдёҡйҖҡиҝҮ并иҙӯйҮҚз»„ж–№ејҸеҝ«йҖҹдёҠеёӮпјҢд»ҺиҖҢж•ҙеҗҲдә§дёҡиө„жәҗгҖӮеҗҢж—¶пјҢвҖң继з»ӯеҠ©еҠӣдј з»ҹиЎҢдёҡйҖҡиҝҮйҮҚз»„еҗҲзҗҶжҸҗеҚҮдә§дёҡйӣҶдёӯеәҰпјҢжҸҗеҚҮиө„жәҗй…ҚзҪ®ж•ҲзҺҮвҖқпјҢжңүеҠ©дәҺйҳІиҢғвҖңеҶ…еҚ·ејҸвҖқжҒ¶жҖ§з«һдәүпјҢжҸҗй«ҳдә§иғҪж•ҲзҺҮгҖӮ

зҸ жө·иҲӘеұ•еҗҺпјҢдёӯиҲӘиҜҒеҲёеҶӣе·Ҙз»„и®Өдёәе°ҶжҢҒз»ӯйӣҶиҒҡеёӮеңәеҜ№д»ҘдёӢеҮ дёӘж–№еҗ‘зҡ„е…іжіЁеәҰпјҡпјҲ1пјүиҝӣдёҖжӯҘжҸҗеҚҮеёӮеңәеҜ№иҲӘз©әиҲӘеӨ©дё»иөӣйҒ“дёҠеёӮе…¬еҸёдёҡз»©иҫ№йҷ…ж”№е–„зҡ„е…іжіЁеәҰгҖӮеҶӣе·ҘиЎҢдёҡиө°еҮәдәҶиҝ‘еҚҒе№ҙжңҖе·®дёүеӯЈжҠҘдёҡз»©иЎЁзҺ°пјҢиҖҢжң¬ж¬ЎиҲӘеұ•еӨҡж¬ҫеҶӣз”ЁиҲӘз©әгҖҒиҲӘеӨ©йҳІеҠЎж–°еһӢеҸ·иЈ…еӨҮзҡ„жҠ«йңІпјҢе°ҶиҝӣдёҖжӯҘеҠ ејәеёӮеңәеҜ№еҶӣе·ҘдёӢжёёйңҖжұӮи®ўеҚ•иҫ№йҷ…ж”№е–„зҡ„йў„жңҹпјӣпјҲ2пјүиҝӣдёҖжӯҘжҸҗеҚҮеёӮеңәеҜ№дҪҺз©әз»ҸжөҺгҖҒе•ҶдёҡиҲӘеӨ©зӯүвҖңеӨ§еҶӣе·ҘвҖқиөӣйҒ“зҡ„е…іжіЁеәҰгҖӮжң¬еұҠпјҢзҸ жө·иҲӘеұ•е°Ҷжңүе•ҶдёҡиҲӘеӨ©гҖҒдҪҺз©әз»ҸжөҺдјҒдёҡеұ•еҮәеҢ…жӢ¬е•ҶдёҡзҒ«з®ӯгҖҒeVTOLзӯүж–°дә§е“ҒпјҢвҖңеӨ§еҶӣе·ҘвҖқиөӣйҒ“д№ҹе°ҶиҝӣдёҖжӯҘжү©е®№еҶӣе·ҘеёӮеңәеӨ©иҠұжқҝпјӣпјҲ3пјүиҝӣдёҖжӯҘжҸҗеҚҮеҜ№еҶӣиҙёдёҠеёӮе…¬еҸёзҡ„е…іжіЁеәҰгҖӮеҸӮиҖғеҺҶеҸІдёҠзҸ жө·иҲӘеұ•дёҠдёҫиЎҢйҮҚеӨ§йЎ№зӣ®зӯҫзәҰд»ӘејҸпјҢйғЁеҲҶеҶӣиҙёи®ўеҚ•жңүжңӣйӣҶдёӯзӯҫзәҰиҗҪең°пјҢеёӮеңәеҜ№еҶӣиҙёжқҝеқ—е…іжіЁеәҰжҲ–е°ҶжҢҒз»ӯжҸҗеҚҮпјӣпјҲ4пјүиҝӣдёҖжӯҘжҸҗеҚҮеҜ№ж–°еҹҹж–°иҙЁйўҶеҹҹзҡ„е…іжіЁеәҰгҖӮжң¬ж¬ЎиҲӘеұ•пјҢе°Ҷ继з»ӯеұ•зӨәеӨҡж¬ҫдҪ“зі»еҢ–гҖҒдҝЎжҒҜеҢ–гҖҒжҷәиғҪеҢ–гҖҒж— дәәеҢ–ж–№йқўзҡ„ж–°иҙЁиЈ…еӨҮпјҢд№ҹе°ҶжҸҗеҚҮеёӮеңәеңЁеҶӣе·Ҙдёӯй•ҝжңҹеҸ‘еұ•и¶ӢеҠҝдёҠпјҢеҜ№ж–°еҹҹж–°иҙЁз»ҶеҲҶйўҶеҹҹзҡ„е…іжіЁеәҰгҖӮ

жҠ•иө„е»әи®®пјҡ

е…іжіЁд»ҘдёӢдёүжқЎдё»зәҝпјҢдёҖжҳҜзӣ®еүҚж”ҝзӯ–иҪ¬еҗ‘еҗҺпјҢиҙўж”ҝйғЁзЎ®и®ӨиөӨеӯ—жҸҗеҚҮеӯҳеңЁиҫғеӨ§з©әй—ҙеҗҢж—¶еӨ§еҠӣжҺЁиҝӣеҢ–еҖәпјҢз»ҸжөҺдёӢиЎҢйЈҺйҷ©йҷҚдҪҺпјҢз»“еҗҲеӨ®иЎҢеўһйҮҸиө„йҮ‘ж”ҝзӯ–еҝ«йҖҹиҗҪең°пјҢйҮҚзӮ№е…іжіЁз ҙеҮҖзәўеҲ©иө„дә§зҡ„дј°еҖјдҝ®еӨҚиЎҢжғ…гҖӮдәҢжҳҜе…іжіЁеўһйҮҸиҙўж”ҝдҪҝз”Ёж–№еҗ‘пјҢжғ ж°‘з”ҹгҖҒжү©еҶ…йңҖжңүжңӣжҲҗдёәжңӘжқҘиҙўж”ҝеҠ з Ғзҡ„йҮҚиҰҒж–№еҗ‘д№ӢдёҖгҖӮдёүжҳҜпјҢе…іжіЁеёӮеңәжғ…з»ӘйҮҚж–°еӣһеҚҮеҗҺпјҢ科жҠҖжҲҗй•ҝжқҝеқ—жңүжңӣйҮҠж”ҫеј№жҖ§гҖӮпјҲжқҘжәҗпјҡйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣпјү

йЈҺйҷ©жҸҗзӨәпјҡеӣҪеҶ…ж”ҝзӯ–жҺЁиЎҢдёҚеҸҠйў„жңҹпјӣең°зјҳж”ҝжІ»дәӢ件超预жңҹпјӣжө·еӨ–жөҒеҠЁжҖ§е®ҪжқҫдёҚеҸҠйў„жңҹгҖӮ

|  д»ҳжҢҜеҘҮпјҡ家жҲ·е…ізі»и§Ҷи§’

д»ҳжҢҜеҘҮпјҡ家жҲ·е…ізі»и§Ҷи§’ и‘Јеҝ дә‘зӯүпјҡе…іжіЁж–°дёҖиҪ®

и‘Јеҝ дә‘зӯүпјҡе…іжіЁж–°дёҖиҪ® зҪ—еҝ—жҒ’зӯүпјҡеҶ…йҳҒжҲҗе‘ҳжҖқ

зҪ—еҝ—жҒ’зӯүпјҡеҶ…йҳҒжҲҗе‘ҳжҖқ йҖҸи§ҶйғЁеҲҶдё»зІ®иӮІз§ҚвҖңеҗҢ

йҖҸи§ҶйғЁеҲҶдё»зІ®иӮІз§ҚвҖңеҗҢ вҖңдёӯзҫҺеӨ§иұҶиҙёжҳ“йў„жңҹвҖқ

вҖңдёӯзҫҺеӨ§иұҶиҙёжҳ“йў„жңҹвҖқ иұҶзІ•пјҡеҲ©з©әеҮәе°ҪжӢҗзӮ№жңҖ

иұҶзІ•пјҡеҲ©з©әеҮәе°ҪжӢҗзӮ№жңҖ дёӯеӣҪйҮҮиҙӯжҫіжҙІеӨ§йәҰз§ҜжһҒ

дёӯеӣҪйҮҮиҙӯжҫіжҙІеӨ§йәҰз§ҜжһҒ зҺӢж¶ө пјҡж¬ІвҖңзҘёж°ҙеӨ–еј•

зҺӢж¶ө пјҡж¬ІвҖңзҘёж°ҙеӨ–еј• д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ°

д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ° зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§

зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§ ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ

ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ

еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ