马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

зҺӢж¶ө зі»е…ҙдёҡиҜҒеҲёйҰ–еёӯз»ҸжөҺеӯҰ家гҖҒдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢ

2016е№ҙзү№жң—жҷ®иғңйҖүеҗҺпјҢжҲ‘们жҢҮеҮәдәҶвҖңзҘёж°ҙеӨ–еј•вҖқзҡ„йЈҺйҷ©пјҲиҜҰи§Ғ2016е№ҙ12жңҲ7ж—ҘжҠҘе‘ҠгҖҠзҘёж°ҙдёңеј•гҖӢпјүпјҢеҪ“ж—¶еҸ‘иҫҫеӣҪ家иҙ§еёҒе®ҪжқҫеҲ°еӨҙгҖҒе…ЁзҗғеҲ©зҺҮйқўдёҙдёҠиЎҢеҺӢеҠӣгҖҒзҫҺеӣҪйқўдёҙиҜёеӨҡеӣҪеҶ…й—®йўҳпјҢзҫҺеӣҪж”ҝзӯ–еҸҜиғҪиҪ¬еҗ‘вҖңиҙёжҳ“дҝқжҠӨ+иҙўж”ҝе®ҪжқҫвҖқпјҢеҖҹиҙёжҳ“дҝқжҠӨд№ӢеҗҚеҜ№еӨ–иҪ¬е«ҒзҹӣзӣҫгҖӮ

д»Ҡе№ҙзҫҺеӣҪеӨ§йҖүиҗҪдёӢ帷幕пјҢзү№жң—жҷ®еҶҚж¬Ўе…Ҙдё»зҷҪе®«пјҢе…¶ж”ҝзӯ–дё»еј иҝӣдёҖжӯҘеј•еҸ‘еёӮеңәе…іжіЁгҖӮзү№жң—жҷ®дё»еј вҖңеҠ е…ізЁҺгҖҒеҮҸзЁҺ收вҖқпјҢйҖҡиҝҮеҜ№еӨ–жһ„зӯ‘иҙёжҳ“еЈҒеһ’гҖҒеҜ№еҶ…еҮҸзЁҺзҡ„ж–№ејҸеҗёеј•еҲ¶йҖ дёҡеӣһжөҒзҫҺеӣҪпјҢ并е®һзҺ°зҫҺеӣҪзҡ„еҶҚе·ҘдёҡеҢ–пјҢеҶҚж¬ЎеёҰжқҘвҖңзҘёж°ҙеӨ–еј•вҖқзҡ„йЈҺйҷ©гҖӮ然иҖҢпјҢ笔иҖ…и®ӨдёәпјҢж— и®әд»ҺзҫҺеӣҪеӨ–йғЁзҺҜеўғиҝҳжҳҜеҶ…йғЁжғ…еҶөжқҘзңӢпјҢжң¬иҪ®йғҪдёҺдёҠдёҖиҪ®жңүжүҖдёҚеҗҢпјҢеӣ жӯӨпјҢеҚідҪҝзҫҺеӣҪж”ҝеәңиҜ•еӣҫеҶҚж¬ЎвҖңзҘёж°ҙеӨ–еј•вҖқд№ҹеҸҜиғҪвҖңж¬ІеӨ–еј•иҖҢдёҚиғҪвҖқгҖӮ

зү№жң—жҷ®1.0ж—¶жңҹпјҡж”ҝзӯ–з©әй—ҙе’ҢеӨ–йғЁзҺҜеўғдёҺеҪ“еүҚдёҚеҗҢ

2016е№ҙзү№жң—жҷ®иҺ·еҫ—й“Ғй”ҲеёҰж”ҜжҢҒиҖҢж„ҸеӨ–иғңйҖүпјҢж„Ҹе‘ізқҖзҫҺеӣҪеҶ…йғЁиҙ«еҜҢе·®и·қеёҰжқҘзҡ„зҹӣзӣҫеңЁеҠ еү§гҖӮ2016е№ҙпјҢзү№жң—жҷ®йҰ–ж¬ЎеҸӮеҠ зҫҺеӣҪжҖ»з»ҹз«һйҖүпјҢжҺЁеҮәвҖңиҙўж”ҝеҲәжҝҖ+иҙёжҳ“дҝқжҠӨвҖқзҡ„ж”ҝзӯ–зәІйўҶпјҢж•ҙдҪ“жҖқи·ҜдёҺжӯӨж¬ЎеӨ§йҖүдёҖиҮҙпјҢиў«еёӮеңәз§°дёәзү№жң—жҷ®1.0зүҲжң¬гҖӮиҝҷдёҖж”ҝзӯ–з»„еҗҲдёҖж–№йқўеёҢжңӣйҖҡиҝҮиҙўж”ҝеҲәжҝҖйңҖжұӮе’Ңе°ұдёҡпјҢеҸҰдёҖж–№йқўеҲҷйҖҡиҝҮиҙёжҳ“дҝқжҠӨжқҘйҷҚдҪҺйңҖжұӮе’Ңе°ұдёҡзҡ„еӨ–жәўж•ҲжһңпјҢеҗёеј•еҲ¶йҖ дёҡеӣһжөҒгҖӮзү№жң—жҷ®1.0зүҲжң¬еңЁз«һйҖүйҳ¶ж®өе°ұеј•иө·дәҶеёӮеңәзҡ„е№ҝжіӣе…іжіЁпјҢеҶ·жҲҳз»“жқҹеҗҺзҡ„еҺҶд»»зҫҺеӣҪжҖ»з»ҹйғҪж”ҜжҢҒ并жҺЁиҝӣе…ЁзҗғеҢ–пјҢдҪҶзү№жң—жҷ®зҡ„иҙёжҳ“дҝқжҠӨеҖҫеҗ‘еҲҷз»ҷеҮәдәҶжҳҺжҳҫзҡ„ж”ҝзӯ–жӢҗзӮ№дҝЎеҸ·вҖ”вҖ”йҮҚеЎ‘иҙёжҳ“е’ҢеӨ–дәӨж”ҝзӯ–гҖӮеҮӯеҖҹдёҚеҗҢд»ҘеҫҖзҡ„ж”ҝзӯ–зәІйўҶпјҢзү№жң—жҷ®иҺ·еҫ—дәҶдј з»ҹеҲ¶йҖ дёҡвҖңй“Ғй”ҲеёҰвҖқзҡ„ж”ҜжҢҒпјҢж„ҸеӨ–иөўеҫ—еӨ§йҖүпјҢжҲҗдёәзҫҺеӣҪ第45д»»жҖ»з»ҹгҖӮиҝҷдёӘз»“жһңд№ҹж„Ҹе‘ізқҖпјҢзҫҺеӣҪжҢҒз»ӯвҖңйҮ‘иһҚеҢ–вҖқеёҰжқҘзҡ„иҙ«еҜҢе·®и·қжү©еӨ§е·ІдҪҝеҫ—еҶ…йғЁзҡ„еҲҶеҢ–и¶ҠжқҘи¶ҠеӨ§гҖӮ

дҪҶеҪ“ж—¶зү№жң—жҷ®1.0зҡ„ж”ҝзӯ–зҡ„еҶ…йғЁе®һж–Ҫз©әй—ҙиҰҒеӨ§дәҺзҺ°еңЁгҖӮйҰ–е…ҲпјҢеҪ“ж—¶еӨ„дәҺдҪҺйҖҡиғҖзҺҜеўғгҖӮиҷҪ然еёӮеңәжӢ…еҝғе…ізЁҺдјҡжңҖз»ҲиҪ¬е«Ғз»ҷж¶Ҳиҙ№иҖ…пјҢдҪҶз”ұдәҺзҫҺеӣҪйҖҡиғҖж•ҙдҪ“зҡ„ж°ҙе№іеҒҸдҪҺпјҢдёҖе®ҡж°ҙе№ізҡ„дёҠеҚҮеҸҜиғҪ并дёҚжһ„жҲҗи¶іеӨҹеӨ§зҡ„йЈҺйҷ©гҖӮ2008е№ҙд№ӢеҗҺпјҢзҫҺеӣҪж·ұеҸ—зјәйңҖжұӮзҡ„еӣ°жү°пјҢ2013-2016е№ҙзҫҺеӣҪCPIеҗҢжҜ”еқҮеңЁ2%д»ҘдёӢпјҢ2015е№ҙз”ҡиҮіи·ҢиҮі0.1%гҖӮиӢҘжүЈйҷӨйЈҹе“Ғе’ҢиғҪжәҗд»·ж јеҗҺпјҢзҫҺеӣҪж ёеҝғCPIеңЁ2013-2015е№ҙй—ҙд№ҹдҪҺдәҺ2%пјҢе°Ҫз®Ў2016е№ҙеӣһеҚҮиҮі2.2%дҪҶ2017е№ҙеҸҲеҶҚеәҰеӣһиҗҪгҖӮе…¶ж¬ЎпјҢеҪ“ж—¶зҡ„иҒ”йӮҰж”ҝеәңеҖәеҠЎзҺҮд№ҹиҝңдҪҺдәҺзҺ°еңЁгҖӮ2016е№ҙиҒ”йӮҰж”ҝеәңеҖәеҠЎзҺҮдёә104.8%пјҢиҖҢиҮӘ2020е№ҙиө·пјҢиҒ”йӮҰж”ҝеәңеҖәеҠЎзҺҮз»ҙжҢҒеңЁ120%д»ҘдёҠгҖӮ

жүҖйқўдёҙзҡ„еӨ–йғЁең°зјҳзҺҜеўғд№ҹдёҺеҪ“еүҚдёҚеҗҢгҖӮдҝ„д№ҢеҶІзӘҒе’Ңе·ҙд»ҘеҶІзӘҒзӣёз»§зҲҶеҸ‘еҗҺпјҢзҫҺеӣҪеңЁеӨ–дәӨеұӮйқўеҮәзҺ°вҖңе·Ұж”ҜеҸіз»ҢвҖқгҖӮеңЁжӯӨеүҚзҡ„гҖҠзҫҺеӣҪеӨ§йҖүе№ҙпјҡж”ҝжІ»еӣ зҙ еҰӮдҪ•еҪұе“ҚеёӮеңәпјҹгҖӢпјҲ2024е№ҙ8жңҲ26ж—ҘпјүиҝҷзҜҮжҠҘе‘ҠдёӯпјҢ笔иҖ…жҢҮеҮәпјҢд»ҺзҫҺеӣҪзҡ„еӨ–дәӨеұӮйқўжқҘзңӢпјҢзҫҺеӣҪеҸҜиғҪж— жі•еҶҚеғҸжӯӨеүҚдёҖж ·пјҢеҒҡеҲ°йқўйқўдҝұеҲ°гҖӮиҝ‘жңҹдёӨе…ҡзҡ„иЎЁжҖҒйғҪжҳҫзӨәе…¶еңЁжҖқиҖғеӨ–дәӨзӯ–з•ҘдёҠзҡ„еҸ–иҲҚе’ҢеҸҳеҢ–гҖӮиҖҢеңЁ2016е№ҙпјҢзҫҺеӣҪеӨ–дәӨеұӮйқўе№¶жңӘйқўдёҙиҝҷз§ҚзҠ¶еҶөпјҢең°зјҳй—®йўҳеҜ№зҫҺеӣҪзҡ„еҪұе“ҚдёҚжҳҫи‘—гҖӮ

еҪ“еүҚпјҢзҫҺеӣҪеӣҪйҷ…зҺҜеўғеҮәзҺ°еҸҳеҢ–пјҢе…¶еҪұе“ҚеҠӣжӯЈеңЁеҮҸејұ

зӣёжҜ”зү№жң—жҷ®дёҠдёҖд»»жңҹпјҢд»ҺеӣҪйҷ…зҺҜеўғжқҘзңӢпјҢеҪ“еүҚпјҢе°Ҫз®ЎзҫҺеӣҪд»Қиў«жҷ®йҒҚи®ӨдёәжҳҜвҖңи¶…зә§еӨ§еӣҪвҖқпјҢдҪҶе…¶еӣҪйҷ…еҪұе“ҚеҠӣжӯЈеңЁеҮҸејұгҖӮз»ҸжөҺж–№йқўпјҢ2023е№ҙзҫҺеӣҪеҗҚд№үGDPзӣёиҫғ2016е№ҙеўһеҠ 45.5%пјҢд»ҚеӨ„е…ЁзҗғйҰ–дҪҚпјҢдҪҶдёҺ第дәҢдҪҚеӣҪ家зҡ„е·®и·қ收зӘ„гҖӮеҗҢж—¶пјҢз»Ҹиҙӯд№°еҠӣе№ід»·и°ғж•ҙеҗҺзҡ„зҫҺеӣҪGDPе…ЁзҗғеҚ жҜ”д»Һ2016е№ҙзҡ„16.0%йҷҚиҮі14.8%пјҢеңЁе…Ёзҗғз»ҸжөҺдҪ“дёӯдҝқжҢҒ第дәҢдҪҚзҡ„ж°ҙе№ігҖӮе·Ҙдёҡж–№йқўпјҢзҫҺеӣҪе·ҘдёҡеўһеҠ еҖјзҡ„е…ЁзҗғеҚ жҜ”д»Һ2016е№ҙзҡ„17.7%йҷҚиҮі2023е№ҙзҡ„16.2%пјҢеҲ¶йҖ дёҡеўһеҠ еҖјзҡ„е…ЁзҗғеҚ жҜ”д»Һ2016е№ҙзҡ„19.4%йҷҚиҮі2023е№ҙзҡ„17.3%пјҢйғҪеңЁе…Ёзҗғз»ҸжөҺдҪ“дёӯз»ҙжҢҒ第дәҢдҪҚзҡ„ж°ҙе№іпјҢ并且дёҺ第дёҖдҪҚе·®и·қжү©еӨ§гҖӮиҙёжҳ“ж–№йқўпјҢзҫҺеӣҪе•Ҷе“ҒиҝӣеҮәеҸЈжҖ»йўқеңЁе…Ёзҗғзҡ„еҚ жҜ”д»Һ2016е№ҙзҡ„11.4%дёӢж»‘иҮі2023е№ҙзҡ„10.8%пјҢеңЁе…ЁзҗғеӣҪ家зҡ„жҺ’еҗҚд№ҹд»Һ第дёҖдҪҚйҷҚиҮіз¬¬дәҢдҪҚгҖӮ

иҖҢеңЁиҝҷдёӘйҳ¶ж®өпјҢж–°е…ҙеёӮеңәеӣҪ家зҡ„е®һеҠӣдёҚж–ӯеўһејәгҖӮд»ҺGDPеҜ№жҜ”жқҘзңӢпјҢ2016е№ҙж–°е…ҙеёӮеңәеӣҪ家GDPеҜ№жҜ”G7зҡ„жҜ”дҫӢдёә82.5%пјҢ2023е№ҙеҚҮиҮі92.0%пјӣиҖҢиҙӯд№°еҠӣе№ід»·и°ғж•ҙеҗҺзҡ„GDPпјҢдёҠеҚҮжӣҙдёәжҳҺжҳҫпјҢд»Һ2016е№ҙзҡ„171.9%еҚҮиҮі2023е№ҙзҡ„201.1%гҖӮеҗҢж—¶пјҢеҢәеҹҹжҖ§зҡ„иҙёжҳ“еҚҸе®ҡд№ҹжҢҒз»ӯеўһеӨҡгҖӮж №жҚ®WTOзҡ„з»ҹи®ЎпјҢ2016е№ҙжңү290дёӘеҢәеҹҹиҙёжҳ“еҚҸе®ҡпјҢе…¶дёӯзҫҺеӣҪеҸӮдёҺ13дёӘпјӣиҖҢеҪ“еүҚпјҲжҲӘиҮі2024е№ҙ11жңҲ21ж—ҘпјүеҲҷеўһеҠ иҮі373дёӘпјҢе…¶дёӯзҫҺеӣҪд»…еҸӮдёҺ14дёӘгҖӮеҢәеҹҹжҖ§з»Ҹиҙёз»„з»Үзҡ„еўһеҠ пјҢдёҖе®ҡзЁӢеәҰйҷҚдҪҺдәҶзҫҺеӣҪдё»еҜјзҡ„WTOдҪ“зі»еңЁе…Ёзҗғз»Ҹиҙёдёӯзҡ„еҪұе“ҚеҠӣгҖӮең°зјҳж–№йқўпјҢи§ӮеҜҹеҪ“еүҚе…Ёзҗғзҡ„дёӨеӨ§ең°зјҳеҶІзӘҒвҖ”вҖ”е·ҙд»ҘеҶІзӘҒе’Ңдҝ„д№ҢеҶІзӘҒпјҢеқҮиҖ—иҙ№дәҶзҫҺеӣҪеӨ§йҮҸзҡ„еҜ№еӨ–жҸҙеҠ©гҖӮиҮӘ2022е№ҙ2жңҲдҝ„д№ҢеҶІзӘҒзҲҶеҸ‘д»ҘжқҘпјҢзҫҺеӣҪе·Іеҗ‘д№Ңе…Ӣе…°жҸҗдҫӣи¶…иҝҮ595дәҝзҫҺе…ғзҡ„еҶӣдәӢжҸҙеҠ©пјӣиҮӘ2023е№ҙ10жңҲ7ж—Ҙд»ҘжқҘпјҢзҫҺеӣҪе·Іеҗ‘д»ҘиүІеҲ—жҸҗдҫӣдәҶи¶…иҝҮ179дәҝзҫҺе…ғзҡ„еҶӣдәӢж”ҜжҢҒгҖӮе°Ҫз®ЎзҫҺеӣҪдёәд№Ңе…Ӣе…°жҸҗдҫӣеӨ§йҮҸжҸҙеҠ©пјҢдҪҶдҝ„д№ҢеҶІзӘҒзҡ„иө°еҠҝеҫҲйҡҫз•Ңе®ҡдёәзҫҺеӣҪдё»еҜјгҖӮеҸҜд»ҘзңӢеҲ°пјҢеҚідҪҝ2022е№ҙд»ҘжқҘд»ҘзҫҺеӣҪдёәйҰ–зҡ„иҘҝж–№з»ҸжөҺдҪ“еҜ№дҝ„зҪ—ж–ҜиҝӣиЎҢдәҶе…Ёж–№дҪҚзҡ„еҲ¶иЈҒпјҢдҪҶдҝ„зҪ—ж–Ҝ2023е№ҙз»ҸжөҺеўһй•ҝ3.6%пјҢжҳҺжҳҫй«ҳдәҺ欧е…ғеҢәзҡ„0.4%гҖӮ

еҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢзҫҺеӣҪеңЁйҮ‘иһҚж–№йқўд»Қе…·еӨҮжҳҫи‘—дјҳеҠҝгҖӮж•°жҚ®жҢҮеҗ‘пјҢ2023е№ҙпјҢзҫҺеӣҪиӮЎеёӮеёӮеҖј49.0дёҮдәҝзҫҺе…ғпјҢеҚ е…Ёзҗғ42.6%пјҢеӣәе®ҡ收зӣҠеёӮеңәеёӮеҖј55.3дёҮдәҝзҫҺе…ғпјҢеҚ е…Ёзҗғ39.3%пјҢзҫҺеӣҪеёӮеңәд»ҚжҳҜе…Ёзҗғ第дёҖеӨ§йҮ‘иһҚеёӮеңәгҖӮ

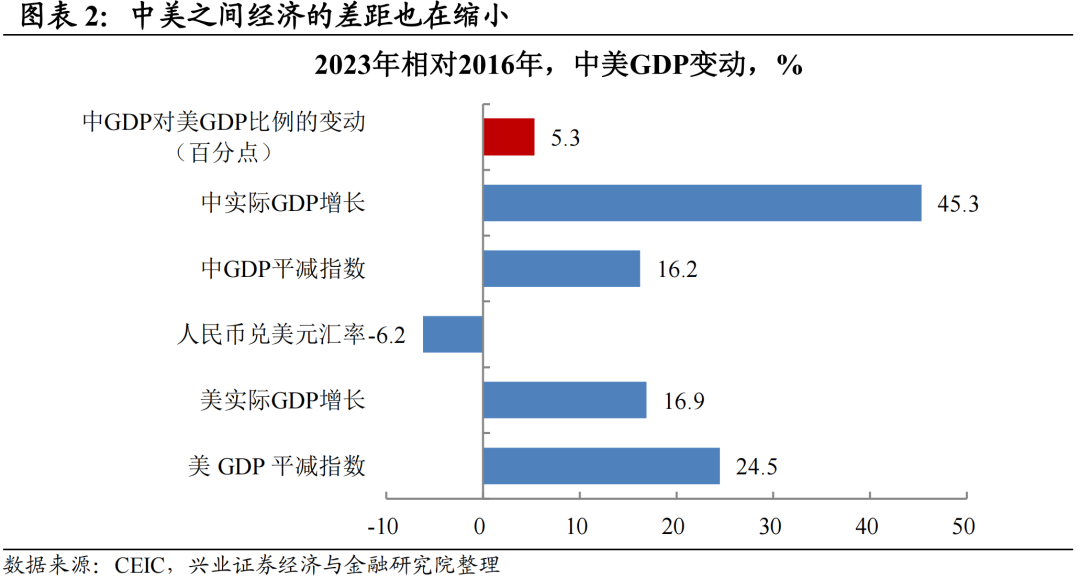

ж•ҙдҪ“жқҘзңӢпјҢеҪ“еүҚзҫҺеӣҪд»ҚжҳҜвҖңйҮ‘иһҚејәеӣҪвҖқпјҢдҪҶе·ІдёҚеҶҚжҳҜе…ЁзҗғжңҖеӨ§зҡ„е·ҘдёҡеӣҪгҖҒе•ҶдёҡеӣҪгҖӮеңЁиҝҮеҺ»е…«е№ҙйҮҢпјҢзҫҺеӣҪеңЁе…Ёзҗғзҡ„еҪұе“ҚеҠӣеҮәзҺ°дәҶеӨҡдёӘз»ҙеәҰзҡ„дёӢж»‘пјҢдёӯзҫҺд№Ӣй—ҙз»ҸжөҺзҡ„е·®и·қд№ҹеңЁзј©е°ҸгҖӮ2016е№ҙпјҢдёӯеӣҪеҗҚд№үGDPеҜ№зҫҺеӣҪзҡ„жҜ”дҫӢдёә59. 7%пјҢ2023е№ҙеҲҷеҚҮиҮі65.0%пјҢеўһеҠ дәҶ5.3дёӘзҷҫеҲҶзӮ№пјӣе…¶дёӯпјҢ2023е№ҙзӣёеҜ№дәҺ2016е№ҙпјҢдёӯеӣҪгҖҒзҫҺеӣҪе®һйҷ…GDPеҲҶеҲ«еўһй•ҝдәҶ45.3%гҖҒ16.9%гҖӮ

зҫҺеӣҪеҶ…йғЁд№ҹеӯҳеңЁеҗ„з§Қй—®йўҳ

з»ҸжөҺе’ҢйҖҡиғҖпјҡз»ҸжөҺж”ҫзј“е’ҢйҖҡиғҖзҡ„йҡҗеҝ§гҖӮиҝ‘дёӨе№ҙзҫҺеӣҪз»ҸжөҺеўһй•ҝдё»иҰҒдҫқиө–еҗҚд№үзҡ„йҖҡиҙ§иҶЁиғҖзҺҮй«ҳдјҒпјҢдҪҶе®һйҷ…з»ҸжөҺеўһй•ҝеҒҸејұпјҢ2024е№ҙ3еӯЈеәҰе®һйҷ…GDPзҺҜжҜ”е№ҙеҢ–еўһй•ҝ2.8%пјҢдҪҺдәҺеүҚеҖј3.0%гҖӮеҗҢж—¶пјҢйҖҡиғҖй—®йўҳжҢҒз»ӯеӯҳеңЁпјҢ10жңҲCPIеҗҢжҜ”2.6%пјҢж ёеҝғйҖҡиғҖз»ҙжҢҒеңЁ3.3%гҖӮ11жңҲзҡ„FOMCдјҡи®®еЈ°жҳҺд№ҹеҲ йҷӨдәҶ9жңҲеЈ°жҳҺдёӯзҡ„вҖң委е‘ҳ дјҡеҜ№йҖҡиғҖеӣһиҗҪжӣҙжңүдҝЎеҝғвҖқзҡ„жҺӘиҫһпјҢжҡ—зӨәдәҶеҜ№иҝңжңҹйҖҡиғҖзҡ„жӢ…еҝ§гҖӮе°Өе…¶жҳҜиҖғиҷ‘зү№жң—жҷ®зҡ„вҖңй«ҳе…ізЁҺвҖқж”ҝзӯ–пјҢзҹӯжңҹиҝӣеҸЈйңҖжұӮйҡҫд»Ҙиҝ…йҖҹеҮҸе°‘пјҢе…ізЁҺжҲҗжң¬еӨ§жҰӮзҺҮдјҡиў«иҪ¬е«Ғз»ҷж¶Ҳиҙ№иҖ…гҖӮиҖҢдёӯй•ҝжңҹжқҘзңӢпјҢеҚідҪҝдјҒдёҡеӣһжөҒпјҢиҖғиҷ‘зҫҺеӣҪз”ҹдә§жҲҗжң¬й—®йўҳд»ҘеҸҠйҖҡиҝҮиЎҘиҙҙиҖҢжқҘзҡ„еҲ¶йҖ дёҡеӣһжөҒйҡҫд»ҘжҸҗеҚҮз”ҹдә§ж•ҲзҺҮпјҢзҫҺеӣҪеҲ¶йҖ дёҡ并дёҚе…·еӨҮз«һдәүдјҳеҠҝпјҢеҸҚиҖҢеҸҜиғҪеј•еҸ‘жҲҗжң¬жҺЁеҠЁеһӢйҖҡиғҖдёҠеҚҮгҖӮ

иҙўж”ҝе№іиЎЎзҡ„еҺӢеҠӣпјҡиөӨеӯ—жҢҒз»ӯжү©еӨ§пјҢеҖәеҠЎж»ҡеҠЁеҺӢеҠӣдёҠеҚҮгҖӮд»ҺеҺҶеҸІжқҘзңӢпјҢ2008е№ҙдёәеә”еҜ№ж¬Ўиҙ·еҚұжңәпјҢзҫҺеӣҪж”ҝеәңеҖәеҠЎзҺҮе·ІеҶҚж¬ЎеҮәзҺ°вҖңдёҠеҸ°йҳ¶вҖқгҖӮиҮӘзү№жң—жҷ®дёҠдёҖд»»жңҹејҖе§ӢпјҢзҫҺеӣҪиҙўж”ҝиөӨеӯ—еҝ«йҖҹдёҠеҚҮгҖӮ2020е№ҙд№ӢеҗҺзҫҺеӣҪе…ҲеҗҺз»ҸеҺҶз–«жғ…еә”еҜ№гҖҒдҝ„д№ҢеҶІзӘҒгҖҒе·ҙд»ҘеҶІзӘҒзӯүй—®йўҳпјҢзҫҺеӣҪж”ҝеәңеҖәеҠЎзҺҮиҝӣдёҖжӯҘеҶІй«ҳгҖӮжҲӘиҮі2023е№ҙпјҢзҫҺеӣҪиҒ”йӮҰж”ҝеәңеҖәеҠЎзҺҮеҚҮиҮі122.3%пјҢе·Іи¶…иҝҮдәҢжҲҳж—¶зҡ„й«ҳзӮ№иөӨеӯ—规模дёҠеҚҮгҖӮиҖҢзү№жң—жҷ®зҡ„вҖңеҠ е…ізЁҺгҖҒеҮҸзЁҺ收вҖқзҡ„дё»еј еҸҜиғҪдјҡиҝӣдёҖжӯҘжү©еӨ§иҒ”йӮҰж”ҝеәңиҙўж”ҝиөӨеӯ—гҖӮж №жҚ®Tax Foundation жңҖж–°зҡ„10жңҲжөӢз®—пјҢйў„и®ЎзҫҺеӣҪжңӘжқҘеҚҒе№ҙиҙўж”ҝиөӨеӯ—е°ҶеўһеҠ иҝ‘6.0дёҮдәҝзҫҺе…ғгҖӮй«ҳеҖәеҠЎжң¬иә«д№ҹж„Ҹе‘ізқҖжҢҒз»ӯзҡ„еҖәеҠЎж»ҡеҠЁеҺӢеҠӣпјҢд»ҺиҝҷдёӘи§’еәҰжқҘиҜҙпјҢеҸҜиғҪж„Ҹе‘ізқҖйңҖиҰҒиҫғдҪҺеҲ©зҺҮжқҘз»ҙзі»гҖӮ

зҫҺиӮЎпјҡдј°еҖјеӨ„дәҺй«ҳдҪҚпјҢиЎҢдёҡз»“жһ„йқўдёҙи°ғж•ҙгҖӮе°Ҫз®ЎзҫҺеӣҪз»ҸжөҺеҹәжң¬йқўз–ІејұеҗҢж—¶йҖҡиғҖйҡҗеҝ§жҢҒз»ӯпјҢдҪҶзҫҺиӮЎдј°еҖјд»ҚеӨ„дәҺеҺҶеҸІй«ҳдҪҚгҖӮиҖҢ2024е№ҙдёәзҫҺеӣҪеӨ§йҖүе№ҙпјҢдёӨе…ҡеңЁиө„жң¬еёӮеңәзҡ„ж—ўеҫ—еҲ©зӣҠе·ЁеӨ§пјҢйҖүжғ…жҺЁиҝӣд№ҹеҜ№зҫҺиӮЎиЎҢдёҡз»“жһ„дә§з”ҹеҪұе“ҚгҖӮйҡҸзқҖзү№жң—жҷ®еҪ“йҖүпјҢзҹӯжңҹзҫҺиӮЎдёҚзЎ®е®ҡжҖ§зҡ„ж¶ҲйҷӨеҸҜиғҪдјҡжҸҗжҢҜжғ…з»ӘпјҢдҪҶеҲ°жқғеҠӣжӯЈејҸдәӨжҺҘеүҚең°зјҳжіўеҠЁйЈҺйҷ©дҫқ然еӨ„дәҺй«ҳдҪҚгҖӮеҗҢж—¶пјҢйҡҸзқҖзү№жң—жҷ®еҪ“йҖүпјҢзҫҺиӮЎз»“жһ„д№ҹжҲ–еҶҚеәҰйқўдёҙеҸҳеҢ–гҖӮдё»иҰҒе…іжіЁпјҡдёҖжҳҜеңЁй©¬ж–Ҝе…ӢжһҒеҠӣж”ҜжҢҒзү№жң—жҷ®еҪ“йҖүиғҢжҷҜдёӢпјҢзү№жң—жҷ®еҜ№з§‘жҠҖе·ЁеӨҙзҡ„жҖҒеәҰеҸҜиғҪеҮәзҺ°еҲҶеҢ–пјӣдәҢжҳҜе…ұе’Ңе…ҡеҜ№дәҺеҠ ејәзҫҺеӣҪеҶӣе·Ҙе®һеҠӣзҡ„иҜүжұӮејәзғҲпјӣдёүжҳҜзҫҺеӣҪеҜ№дәҺе…Ёзҗғең°зјҳеҪўеҠҝзҡ„жҺҢжҺ§еҠӣдјјд№ҺжңүжүҖејұеҢ–гҖӮ

зҫҺе…ғзҡ„еӣ°еўғпјҡвҖңе°Ҹйҷўй«ҳеўҷвҖқе’Ңе…Ёзҗғиҙ§еёҒдҪ“зі»зҡ„зҹӣзӣҫгҖӮиҮӘ2016е№ҙиө·пјҢзҫҺеӣҪеҘүиЎҢвҖңи„ұй’©ж–ӯй“ҫвҖқгҖҒвҖңе°Ҹйҷўй«ҳеўҷвҖқгҖӮзҫҺеӣҪеҜ№дёӯгҖҒдҝ„зӯүиҙёжҳ“еӨ§еӣҪзҡ„иҙёжҳ“дҝқжҠӨгҖҒеҲ¶иЈҒзӯүжҺӘж–ҪпјҢдҪҝеҫ—зҫҺе…ғзҡ„дҪҝз”ЁиҢғеӣҙжӯЈеңЁж”¶зј©гҖӮиҖҢзҫҺеӣҪйў‘з№ҒеҠЁз”ЁйҮ‘иһҚеҲ¶иЈҒд№ҹдҪҝеҫ—еёӮеңәеҜ№дәҺжҢҒжңүзҫҺе…ғзҡ„жӢ…еҝ§жңүжүҖдёҠеҚҮгҖӮд»ҺиҝҷдёӘи§’еәҰжқҘиҜҙпјҢзҫҺеӣҪеҪ“еүҚзҡ„з»Ҹиҙёж”ҝзӯ–е·Із»ҸејҖе§ӢеҠЁж‘ҮзҫҺе…ғдҪ“зі»гҖӮеҸҜд»ҘзңӢеҲ°пјҢжӣҝд»ЈжҖ§иҙ§еёҒдҪ“зі»жӯЈеңЁиҗҢиҠҪпјҢеҰӮдҝ„зҪ—ж–ҜеңЁйҒӯеҸ—SWIFTеҲ¶иЈҒеҗҺпјҢе°ұејҖе§Ӣе°қиҜ•е»әз«Ӣж–°зҡ„иҙ§еёҒз»“з®—дҪ“зі»гҖӮеҸҰеӨ–пјҢзү№жң—жҷ®дё»еј еҠ еҫҒе…ізЁҺгҖҒеҜ№еӨ–жһ„зӯ‘иҙёжҳ“еЈҒеһ’пјҢеҰӮжһңзү№жң—жҷ®еёҢжңӣеҮҸе°‘иҙёжҳ“йҖҶ差并дҝқжҢҒеҮәеҸЈз«һдәүеҠӣпјҢеҲҷйңҖиҰҒеҘүиЎҢејұзҫҺе…ғзӯ–з•ҘпјҢиҝҷдјҡиҝӣдёҖжӯҘеүҠејұе…ЁзҗғеёӮеңәеҜ№зҫҺе…ғзҡ„дҝЎеҝғгҖӮ

иҙ§еёҒж”ҝзӯ–зҡ„дёӨйҡҫпјҡвҖңдҝқзҫҺе…ғвҖқиҝҳжҳҜвҖңдҝқзҫҺеҖәвҖқпјҹдёҖж–№йқўпјҢзҫҺеӣҪж”ҝеәңвҖңи„ұй’©ж–ӯй“ҫвҖқгҖҒвҖңе°Ҹйҷўй«ҳеўҷвҖқзҡ„з»Ҹиҙёж”ҝзӯ–е·Із»ҸејҖе§ӢеҠЁж‘ҮзҫҺе…ғдҪ“зі»пјҢеңЁжӯӨиғҢжҷҜдёӢпјҢдёәдҝқжҢҒзҫҺе…ғеҗёеј•еҠӣпјҢзҫҺеӣҪйңҖиҰҒз»ҙжҢҒй«ҳеҲ©зҺҮд»ҘеҸҠејәеҠҝзҡ„зҫҺе…ғгҖӮиҖҢеҸҰдёҖж–№йқўпјҢеҰӮжһң延з»ӯй«ҳеҲ©зҺҮж”ҝзӯ–еҸҲе°ҶеҠЁж‘ҮзҫҺеҖәдҪ“зі»гҖӮзҫҺеӣҪеҜ№еӨ–йҮҮеҸ–иҙёжҳ“дҝқжҠӨгҖҒеҜ№еҶ…вҖңеӨ§ж”ҝеәңвҖқзҡ„жҖқи·ҜжӯЈе°Ҷе…¶еҖәеҠЎзҺҮжҺЁиҮіеҺҶеҸІж–°й«ҳпјҢеңЁй«ҳеҖәеҠЎиғҢжҷҜдёӢпјҢжҢҒз»ӯзҡ„й«ҳеҲ©зҺҮе°Ҷжҳҫи‘—еўһеҠ зҫҺеӣҪж”ҝеәңзҡ„еҖәеҠЎж»ҡеҠЁеҺӢеҠӣгҖӮиҖҢзҫҺеӣҪзҡ„й•ҝиҮӮз®Ўиҫ–гҖҒз»ҙзЁіз»ҸжөҺе’ҢеҶҚе·ҘдёҡеҢ–еқҮйңҖиҰҒиҝӣдёҖжӯҘеўһеҠ иҙўж”ҝжҠ•е…ҘпјҢеҸҚиҝҮжқҘиҰҒжұӮдҪҺеҲ©зҺҮжқҘз»ҙжҢҒиҙўж”ҝзҡ„зЁіе®ҡжҖ§е’ҢеҸҜжҢҒз»ӯжҖ§гҖӮеӣ жӯӨпјҢеҜ№дәҺзҫҺиҒ”еӮЁжқҘиҜҙпјҢйҷӨдәҶе…¶дј з»ҹзҡ„е…іжіЁзӮ№вҖ”вҖ”е°ұдёҡдёҺйҖҡиғҖвҖ”вҖ”д№ӢеӨ–пјҢеҸҜиғҪиҝҳдёҚеҫ—дёҚеҗҢж—¶е…іжіЁз»ҙжҢҒзҫҺе…ғеҗёеј•еҠӣд»ҘеҸҠз»ҙзі»зҫҺеҖәеҸҜжҢҒз»ӯжҖ§зҡ„й—®йўҳпјҢдҪҶиҝҷдёӨдёӘзӣ®ж ҮеҜ№иҒ”еӮЁзҡ„иҜүжұӮжҳҜзҹӣзӣҫзҡ„пјҲиҜҰи§Ғ20240927гҖҠиҒ”еӮЁж”ҝзӯ–жЎҶжһ¶еҸҜиғҪе·ІеҸ‘з”ҹзі»з»ҹжҖ§ж”№еҸҳгҖӢпјүгҖӮпјҲжқҘжәҗпјҡйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣпјү

|  вҖңдёӯзҫҺеӨ§иұҶиҙёжҳ“йў„жңҹвҖқ

вҖңдёӯзҫҺеӨ§иұҶиҙёжҳ“йў„жңҹвҖқ иұҶзІ•пјҡеҲ©з©әеҮәе°ҪжӢҗзӮ№жңҖ

иұҶзІ•пјҡеҲ©з©әеҮәе°ҪжӢҗзӮ№жңҖ дёӯеӣҪйҮҮиҙӯжҫіжҙІеӨ§йәҰз§ҜжһҒ

дёӯеӣҪйҮҮиҙӯжҫіжҙІеӨ§йәҰз§ҜжһҒ зҺӢж¶ө пјҡж¬ІвҖңзҘёж°ҙеӨ–еј•

зҺӢж¶ө пјҡж¬ІвҖңзҘёж°ҙеӨ–еј• д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ°

д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ° зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§

зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§ ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ

ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ

еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ