马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

й’ҹжӯЈз”ҹ иҢғеҹҺжҒә еј з’җ(й’ҹжӯЈз”ҹдёәдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢпјҢе№іе®үиҜҒеҲёйҰ–еёӯз»ҸжөҺеӯҰ家пјҢз ”з©¶жүҖжүҖй•ҝ) д»Ҡе№ҙ7жңҲд»ҘжқҘпјҢеӣҪйҷ…жІ№д»·з»ҸеҺҶеӨ§е№…йңҮиҚЎдёӢиЎҢпјҢиҝҷиғҢеҗҺжңүдёүдёӘе…ій”®иҜҚвҖ”вҖ”з—…жҜ’гҖҒйЈ“йЈҺе’ҢзҫҺеӣҪж”ҝеәңпјҲеӣҫиЎЁ1пјүгҖӮ

7жңҲ5ж—ҘпјҢWTIеҺҹжІ№е’ҢеёғдјҰзү№жІ№д»·еҲҶеҲ«ж¶ЁиҮі76.3е’Ң77.2зҫҺе…ғ/жЎ¶зҡ„й«ҳдҪҚгҖӮдҪҶеҘҪжҷҜдёҚй•ҝпјҢDeltaж–°еҶ еҸҳејӮз—…жҜ’зҡ„е…Ёзҗғжү©ж•ЈжҢҒз»ӯеј•еҸ‘еёӮеңәжҒҗж…ҢпјҢеҸ еҠ йҳҝиҒ”й…ӢдёҺOPEC+еҚҸи®®еҮәзҺ°зҹӯжҡӮеҲҶжӯ§пјҢиҮҙдҪҝжІ№д»·дёҠиЎҢи¶ӢеҠҝз»Ҳз»“гҖӮ8жңҲд»ҘжқҘпјҢеӣҪйҷ…жІ№д»·иҝһз»ӯдёүе‘ЁдёӢи·ҢпјҢе…¶дёӯ8жңҲ11ж—ҘзҫҺеӣҪзҷҪе®«е‘јеҗҒOPEC+еўһдә§пјҢеҠ еү§дәҶжІ№д»·зҡ„дёӢиЎҢи¶ӢеҠҝгҖӮ8жңҲ20ж—ҘWTIеҺҹжІ№е’ҢеёғдјҰзү№еҺҹжІ№еҲҶеҲ«и·ҢиҮі62.1е’Ң65.2зҫҺе…ғ/жЎ¶пјҢи·қзҰ»7жңҲ5ж—Ҙй«ҳзӮ№еҲҶеҲ«дёӢи·Ң19%е’Ң16%гҖӮ

8жңҲдёӢж—¬пјҢеўЁиҘҝе“Ҙй’»жңәе№іеҸ°зҒ«зҒҫдёҺзҫҺеӣҪеўЁиҘҝе“Ҙж№ҫвҖңиүҫиҫҫвҖқйЈ“йЈҺеҜ№зҹіжІ№дҫӣз»ҷзҡ„жү°еҠЁпјҢеҠ©еҠӣжІ№д»·ејәеҠӣеҸҚеј№пјҢWTIеҺҹжІ№е’ҢеёғдјҰзү№еҺҹжІ№еңЁ8жңҲ23-30ж—Ҙжңҹй—ҙеҲҶеҲ«ж¶Ё11%е’Ң13%пјҢеёғдјҰзү№жІ№д»·йҮҚж–°дјҒзЁідәҺ70зҫҺе…ғ/жЎ¶пјҢдҪҶWTIжІ№д»·жҢҒз»ӯдҪҺдәҺ70зҫҺе…ғ/жЎ¶пјҢдәҢиҖ…д»·е·®дёҚж–ӯжӢүеӨ§гҖӮ8жңҲ23ж—ҘпјҢзҫҺеӣҪиғҪжәҗйғЁе®ЈеёғжӢҹдәҺд»Ҡе№ҙ10-12жңҲеҮәе”®иҮіеӨҡ2000дёҮжЎ¶жҲҳз•ҘеҺҹжІ№еӮЁеӨҮпјҢеҸҲдёәеҗҺз»ӯжІ№д»·иө°еҠҝеўһж·»еҸҳж•°гҖӮ

жҲ‘们еңЁ2021е№ҙ6жңҲеҲӨж–ӯпјҢ2021е№ҙдёӢеҚҠе№ҙеӣҪйҷ…жІ№д»·дё»иҰҒз»ҙжҢҒеңЁ70-80зҫҺе…ғ/жЎ¶еҢәй—ҙпјҢеҗҢж—¶дёҚжҺ’йҷӨжІ№д»·зҹӯж—¶й—ҙеҚҮз ҙ80зҫҺе…ғ/жЎ¶зҡ„еҸҜиғҪпјҲеҸӮиҖғ2021е№ҙ6жңҲ30ж—ҘжҠҘе‘ҠгҖҠжІ№д»·дјҡдёҚдјҡжҳҜдёӢдёҖдёӘвҖңзҒ°зҠҖзүӣвҖқпјҹгҖӢпјүгҖӮдҪҶDeltaеҸҳејӮз—…жҜ’еҜ№дёӯзҫҺзӯүзҹіжІ№йңҖжұӮеӨ§еӣҪзҡ„еҶІеҮ»гҖҒзҫҺеӣҪйЈ“йЈҺеҜ№дҫӣз»ҷзҡ„жү°еҠЁгҖҒд»ҘеҸҠзҫҺеӣҪж”ҝеәңйҖҡиҝҮжҠӣеӮЁзӯүжүӢж®өдјҒеӣҫжҠ‘еҲ¶жІ№д»·пјҢиҝҷдәӣеқҮи¶…еҮәжҲ‘们жӯӨеүҚзҡ„йў„жңҹгҖӮдёҠиҝ°вҖңдёүеү‘е®ўвҖқе°ҶеҜ№д»Ҡе№ҙ9жңҲд»ҘеҗҺзҡ„жІ№д»·дә§з”ҹеӨҚжқӮеҪұе“ҚпјҢжң¬ж–ҮйҮҚзӮ№и®Ёи®әе…¶еҪұе“Қ并еҶҚж¬Ўеұ•жңӣд»Ҡе№ҙдёӢеҚҠе№ҙжІ№д»·иө°еҠҝгҖӮ

еү‘е®ўдёҖпјҡDeltaеҸҳејӮз—…жҜ’

д»Ҡе№ҙ7жңҲд»ҘеҗҺпјҢе…Ёзҗғж–°еҶ з–«жғ…еӣ DeltaеҸҳејӮз—…жҜ’иҖҢиҝӣдёҖжӯҘжҒ¶еҢ–пјҲеӣҫиЎЁ2пјүпјҢе…¶дёӯзҫҺеӣҪе’ҢдёӯеӣҪдҪңдёәе…ЁзҗғеүҚдёӨеӨ§зҹіжІ№ж¶Ҳиҙ№еӣҪпјҢе…¶з–«жғ…еҪұе“ҚеҸ—еҲ°еҺҹжІ№еёӮеңәй«ҳеәҰе…іжіЁгҖӮдёӯеӣҪж–№йқўпјҢ7жңҲд»ҘеүҚжң¬еңҹж–°еўһзЎ®иҜҠж•°еҹәжң¬дҝқжҢҒдёӘдҪҚж•°пјҢдҪҶ8жңҲдёҠж—¬жңҖдёҘйҮҚж—¶жң¬еңҹз—…дҫӢж—Ҙеўһз ҙзҷҫгҖӮеңЁжӯӨиғҢжҷҜдёӢпјҢеӨҡең°ж”ҝеәңйҮҚж–°еҠ ејәйҳІз–«з®ЎжҺ§пјҢеёӮеңәејҖе§ӢжӢ…еҝ§дәӨйҖҡеҮәиЎҢзӯүжҙ»еҠЁеҮҸе°‘еҸҠзӣёе…ізҹіжІ№дә§е“ҒйңҖжұӮзҡ„еҮҸе°‘гҖӮе°Өе…¶жҳҜпјҢ6жңҲе’Ң7жңҲдёӯеӣҪиҮӘжІҷзү№иҝӣеҸЈеҺҹжІ№ж•°йҮҸпјҲеӯЈи°ғпјүзҺҜжҜ”иҝһз»ӯдёӢж»‘6.8%е’Ң6.6%пјҢдё”7жңҲиҝӣеҸЈж•°йҮҸдёә2020е№ҙ10жңҲд»ҘжқҘж–°дҪҺпјҲеӣҫиЎЁ3пјүгҖӮзҫҺеӣҪж–№йқўпјҢж–°еҶ еҚ•ж—Ҙж–°еўһзЎ®иҜҠж•°д»Һ7жңҲд»ҘеүҚзҡ„2дёҮдәәд»ҘдёӢпјҢеҚҮиҮі8жңҲзҡ„10дёҮдәәд»ҘдёҠгҖӮз–«жғ…жҠ¬еӨҙеҸ еҠ з–«иӢ—жҺҘз§ҚйҖҹеәҰзј“ж…ўпјҢдҪҝзҫҺеӣҪж”ҝеәңдёҚеҫ—дёҚжҺЁиҝҹе®Јеёғз»ҸжөҺзҡ„еҪ»еә•и§Је°ҒгҖӮ

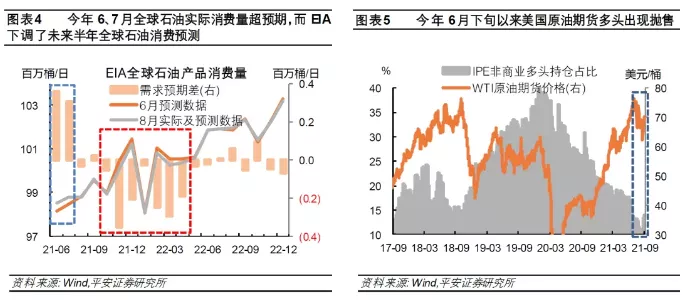

еӣ еҸҳејӮз—…жҜ’жү°еҠЁпјҢеӣҪйҷ…жңәжһ„йҷҶз»ӯдёӢи°ғ2021е№ҙдёӢеҚҠе№ҙеҺҹжІ№йңҖжұӮйў„жөӢпјҢжңҹиҙ§еёӮеңәеҒҡеӨҡеҺҹжІ№жғ…з»ӘеҸ—еҲ°жҠ‘еҲ¶гҖӮеӣҪйҷ…иғҪжәҗзҪІпјҲIEAпјүеңЁ8жңҲжҠҘе‘Ҡдёӯе°Ҷ2021е№ҙдёӢеҚҠе№ҙеҺҹжІ№йңҖжұӮйў„дј°дёӢи°ғ55дёҮжЎ¶/ж—ҘпјҢе°Ҷе…Ёе№ҙе…ЁзҗғзҹіжІ№йңҖжұӮдёӢи°ғ10дёҮжЎ¶/ж—ҘиҮі9620дёҮжЎ¶/ж—ҘгҖӮEIAе’ҢOPECзҡ„8жңҲжҠҘе‘ҠдҝқжҢҒеҗ„иҮӘеҜ№2021е№ҙе’Ң2022е№ҙдё–з•ҢзҹіжІ№йңҖжұӮеўһй•ҝйў„жөӢдёҚеҸҳпјҢдҪҶ欧дҪ©е…Ӣйў„и®Ў2021е№ҙеҜ№ж¬§дҪ©е…ӢеҺҹжІ№зҡ„йңҖжұӮе°ҶеҮҸе°‘20дёҮжЎ¶/ж—ҘиҮі2740дёҮжЎ¶/ж—ҘгҖӮиӢҘе°ҶEIAеңЁ8жңҲзҡ„йў„жөӢдёҺ6жңҲжҜ”иҫғпјҢе…¶йў„жөӢ2021е№ҙ11жңҲе’Ң12жңҲе…ЁзҗғзҹіжІ№дә§е“Ғж¶Ҳиҙ№йҮҸеҲҶеҲ«еҮҸе°‘дәҶ35дёҮжЎ¶/ж—Ҙе’Ң21дёҮжЎ¶/ж—ҘпјҲеӣҫиЎЁ4пјүгҖӮеҗҢж—¶пјҢеҺҹжІ№еёӮеңәжҢҒз»ӯprice inж–°дёҖиҪ®з–«жғ…еҶІеҮ»пјҢIPEжңҹиҙ§дәӨжҳ“з»“жһңжҳҫзӨәпјҢ6жңҲдёӢж—¬д»ҘжқҘпјҢWTIйқһе•ҶдёҡеӨҡеӨҙеҚ жҜ”ејҖе§ӢдёӢж»‘пјҢ并继з»ӯеҲӣдёӢз–«жғ…д»ҘжқҘж–°дҪҺпјҢеӨҡеӨҙзҡ„жҠӣе”®д№ҹеҠ еү§дәҶжІ№д»·зҡ„дёӢиЎҢпјҲеӣҫиЎЁ5пјүгҖӮ

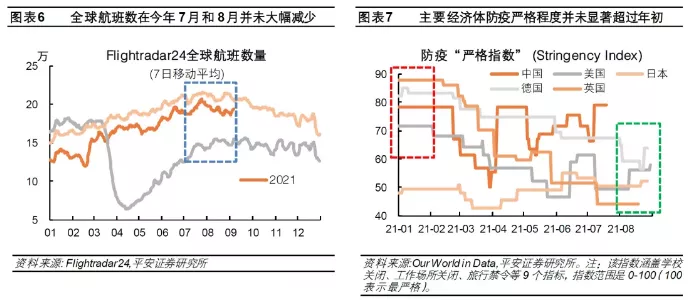

жҲ‘们еҲӨж–ӯпјҢж–°дёҖиҪ®ж–°еҶ з–«жғ…еҜ№е…Ёзҗғз»ҸжөҺжҙ»еҠЁеҸҠзҹіжІ№йңҖжұӮзҡ„иҫ№йҷ…еҪұе“ҚеҸҜиғҪжңүйҷҗгҖӮ第дёҖпјҢд»Ҡе№ҙ6гҖҒ7жңҲе…ЁзҗғзҹіжІ№ж¶Ҳиҙ№еңЁз–«жғ…жү°еҠЁдёӢз»ҙжҢҒејәеҠІпјҢжң¬иҪ®з–«жғ…еҜ№зҹіжІ№йңҖжұӮзҡ„еҶІеҮ»е°ҡжңӘжҳҫзҺ°гҖӮеҜ№жҜ”EIAеңЁ6жңҲе’Ң8жңҲжӣҙж–°зҡ„ж•°жҚ®пјҢд»Ҡе№ҙ6гҖҒ7жңҲе…ЁзҗғзҹіжІ№е®һйҷ…ж¶Ҳиҙ№йҮҸеҸҚиҖҢи¶…йў„жңҹеўһеҠ пјҢеҲҶеҲ«и¶…иҝҮ6жңҲйў„жөӢеҖј36дёҮжЎ¶/ж—Ҙе’Ң30дёҮ/жЎ¶ж—ҘгҖӮ第дәҢпјҢй«ҳйў‘ж•°жҚ®жҳҫзӨә8жңҲе…ЁзҗғдәӨйҖҡйңҖжұӮдёҚејұгҖӮдҫӢеҰӮпјҢFlightradar24з»ҹи®Ўзҡ„е…ЁзҗғиҲӘзҸӯж•°еңЁ7жңҲе’Ң8жңҲжңҹй—ҙ并жңӘеӨ§е№…еҮҸе°‘пјҢдё”еҪ“еүҚж°ҙе№іе·Із»ҸжҺҘиҝ‘2019е№ҙз–«жғ…еүҚзҡ„ж°ҙе№іпјҲеӣҫиЎЁ6пјүгҖӮ第дёүпјҢдё»иҰҒз»ҸжөҺдҪ“жң¬иҪ®йҳІз–«ж”ҝзӯ–еҠӣеәҰжңүйҷҗпјҢ继иҖҢеҜ№з»ҸжөҺжҙ»еҠЁе’ҢзҹіжІ№йңҖжұӮзҡ„еҪұе“ҚжңүйҷҗгҖӮдёӯеӣҪгҖҒж—Ҙжң¬зӯүдәҡжҙІз»ҸжөҺдҪ“зҹӯжңҹеҚҮзә§дәҶйҳІз–«з®ЎжҺ§пјҢдҪҶеҠӣеәҰд»ҚиҫғжңүйҷҗпјӣиӢұеӣҪгҖҒеҫ·еӣҪе’ҢзҫҺеӣҪзӯү欧зҫҺз»ҸжөҺдҪ“еңЁз–«иӢ—дҝқжҠӨдёӢи¶ӢдәҺвҖңиәәе№івҖқгҖӮжҚ®зүӣжҙҘеӨ§еӯҰOur World in DataзҪ‘з«ҷжөӢз®—пјҢж–°дёҖиҪ®з–«жғ…зҲҶеҸ‘еҗҺпјҢдё»иҰҒз»ҸжөҺдҪ“ж”ҝеәңйҳІжҺ§з–«жғ…зҡ„вҖңдёҘж јжҢҮж•°вҖқпјҲStringency Indexпјү并жңӘжҳҫи‘—и¶…иҝҮд»Ҡе№ҙе№ҙеҲқж°ҙе№іпјҲеӣҫиЎЁ7пјүгҖӮ

жҖ»д№ӢпјҢжң¬иҪ®з–«жғ…жҡӮж—¶д»ҚжңӘеҜ№е…ЁзҗғзҹіжІ№ж¶Ҳиҙ№йҖ жҲҗжҳҺжҳҫеҶІеҮ»пјҢдҪҶжҳҫи‘—жү“еҮ»дәҶйңҖжұӮйў„жңҹгҖӮдёҚиҝҮпјҢзӣ®еүҚеёӮеңәеҸҜиғҪе·Із»Ҹе……еҲҶпјҲз”ҡиҮіиҝҮеәҰпјүprice inжң¬иҪ®з–«жғ…еҜ№дәҺдёӢеҚҠе№ҙзҹіжІ№йңҖжұӮзҡ„еҶІеҮ»гҖӮ

еү‘е®ўдәҢпјҡйЈ“йЈҺ

8жңҲ29ж—ҘпјҢзҫҺеӣҪеўЁиҘҝе“Ҙж№ҫең°еҢәйҒӯйҒҮеӣӣзә§йЈ“йЈҺвҖңиүҫиҫҫвҖқпјҢеҜјиҮҙеўЁиҘҝе“Ҙж№ҫиҝ‘жө·90-95%зҡ„зҹіжІ№з”ҹдә§е…ій—ӯпјҲж¶үеҸҠдә§иғҪзәҰ170дёҮжЎ¶/ж—ҘпјүгҖӮиҜҘйЈ“йЈҺеңЁзҷ»йҷҶ16е°Ҹж—¶еҗҺйҷҚзә§дёәвҖңзғӯеёҰйЈҺжҡҙвҖқпјҢдҪҶе…¶еҜ№и·Ҝжҳ“ж–Ҝе®үйӮЈе·һзҡ„з”өзҪ‘йҖ жҲҗвҖңзҒҫйҡҫжҖ§вҖқз ҙеқҸгҖӮйў„и®ЎеҒңз”өе°ҶжҢҒз»ӯ3е‘Ёе·ҰеҸіпјҢжңҹй—ҙжҲ–еҜјиҮҙзҹіжІ№еҠ е·Ҙе’ҢеҢ–е·ҘеҺӮеҒңдә§гҖӮ

еҺҶеҸІдёҠпјҢйЈ“йЈҺеҜ№жІ№д»·зҡ„еҪұе“Қ并дёҚзЎ®е®ҡпјҢеӣ йЈ“йЈҺеҸҜиғҪеҗҢж—¶еҪұе“ҚзҹіжІ№дҫӣйңҖпјҢдё”зҫҺеӣҪж”ҝеәңиҝҳеҸҜиғҪйҖҡиҝҮеҮәе”®жҲҳз•ҘзҹіжІ№еӮЁеӨҮд»Ҙе№іжҠ‘жІ№д»·гҖӮ2005е№ҙвҖңеҚЎзү№йҮҢеЁңвҖқйЈ“йЈҺпјҲдә”зә§пјүе’Ң2017е№ҙе“Ҳз»ҙйЈ“йЈҺпјҲеӣӣзә§пјүжҳҜзҫҺеӣҪеҺҶеҸІдёҠеҜ№з»ҸжөҺеҪұе“ҚжңҖеӨ§зҡ„дёӨж¬ЎйЈ“йЈҺгҖӮ2005е№ҙзҫҺеӣҪйЈ“йЈҺеңЁдёҖе‘ЁеҶ…жӢүеҚҮжІ№д»·пјҢеӣ йЈ“йЈҺдё»иҰҒз ҙеқҸдәҶзҹіжІ№з”ҹдә§е’Ңдҫӣз»ҷпјӣдҪҶзҫҺеӣҪж”ҝеәңйҡҸеҗҺеҮәе”®жҲҳз•ҘзҹіжІ№еӮЁеӨҮпјҢд»ӨжІ№д»·жҢҒз»ӯ2-3дёӘжңҲдёӢиЎҢпјҲеӣҫиЎЁ8пјүгҖӮ2017е№ҙзҫҺеӣҪйЈ“йЈҺеңЁдёҖе‘ЁеҶ…дҪҝжІ№д»·е°Ҹе№…дёӢи·ҢпјҢеҺҹеӣ жҳҜйЈ“йЈҺдё»иҰҒеҪұе“ҚзӮјжІ№еҺӮз”ҹдә§пјҢж„Ҹе‘ізқҖзӮјжІ№еҺӮеҜ№еҺҹжІ№зҡ„йңҖжұӮеҮҸејұпјӣиҖҢйҡҸеҗҺжҲҳз•ҘзҹіжІ№еӮЁеӨҮзҡ„еҮә售并жңӘйҳ»жӯўдёӢеҚҠе№ҙжІ№д»·дёҠиЎҢи¶ӢеҠҝпјҲеӣҫиЎЁ9пјүгҖӮ

жҖ»д№ӢпјҢжң¬ж¬ЎиүҫиҫҫйЈ“йЈҺеҜ№жІ№д»·зҡ„еҪұе“Қж•ҙдҪ“жңүйҷҗпјҡзҹӯжңҹжҲ–иЎЁзҺ°дёәе°Ҹе№…жӢүеҚҮпјҢеӣ еўЁиҘҝе“Ҙж№ҫзҹіжІ№з”ҹдә§жҙ»еҠЁеҸ—йҳ»пјӣдҪҶеңЁжңӘжқҘзҡ„2-3е‘ЁпјҢи·Ҝжҳ“ж–Ҝе®үйӮЈе·һзҡ„жҢҒз»ӯжҖ§еҒңз”өе°Ҷдё»иҰҒеҪұе“ҚзҹіжІ№еҠ е·ҘеҺӮзҡ„з”ҹдә§жҙ»еҠЁпјҢжҲ–дёҖе®ҡзЁӢеәҰдёҠеҮҸејұзҹіжІ№йңҖжұӮпјҢиҝҷжҲ–еҜ№жІ№д»·еҪўжҲҗдёҖе®ҡжҠ‘еҲ¶дҪңз”ЁгҖӮ

еү‘е®ўдёүпјҡзҫҺеӣҪж”ҝеәңжҠӣеӮЁ

8жңҲ23ж—ҘпјҢзҫҺеӣҪиғҪжәҗйғЁеҢ–зҹіиғҪжәҗе’Ңзўіз®ЎзҗҶеҠһе…¬е®ӨеҸ‘еёғе…¬е‘ҠпјҢи®ЎеҲ’еңЁ9жңҲ13ж—Ҙд№ӢеүҚзЎ®е®ҡиҮіеӨҡеҮәе”®2000дёҮжЎ¶жҲҳз•ҘеҺҹжІ№еӮЁеӨҮзҡ„еҗҲеҗҢпјҢ并дәҺд»Ҡе№ҙ10жңҲ1ж—ҘиҮі12жңҲ15ж—Ҙд№Ӣй—ҙдәӨд»ҳгҖӮиҝҷж¬ЎеҮә售规模дёә2011е№ҙд»ҘжқҘжңҖй«ҳгҖӮ

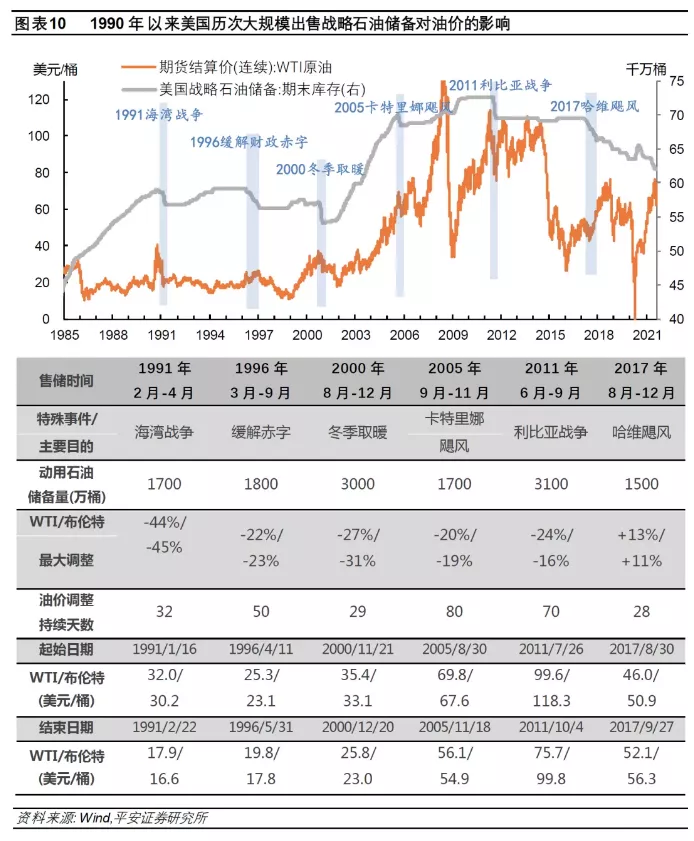

жҲ‘们梳зҗҶдәҶ1990е№ҙд»ҘжқҘзҫҺеӣҪеҺҶж¬ЎеӨ§и§„жЁЎеҮәе”®жҲҳз•ҘзҹіжІ№еӮЁеӨҮеҜ№жІ№д»·зҡ„еҪұе“ҚпјҲеӣҫиЎЁ10пјүгҖӮ1990е№ҙд»ҘжқҘзҫҺеӣҪж”ҝеәңиҝӣиЎҢиҝҮ6次规模еңЁ1500-3000дёҮжЎ¶зҡ„жҲҳз•ҘзҹіжІ№еӮЁеӨҮеҮәе”®пјҢи§ҰеҸ‘еӣ зҙ еҢ…жӢ¬жҲҳдәүгҖҒйЈ“йЈҺзӯүзҙ§жҖҘдәӢ件пјҢд»ҘеҸҠзј“и§Јиҙўж”ҝиөӨеӯ—гҖҒзј“и§ЈеӯЈиҠӮжҖ§з”ЁжІ№зҙ§еј гҖҒжҲ–и®ЁеҘҪйҖүж°‘зӯүгҖӮ

第дёҖпјҢж•ҙдҪ“жқҘзңӢпјҢзҫҺеӣҪеҮәе”®жҲҳз•ҘзҹіжІ№еӮЁеӨҮжҲ–зҹӯжңҹпјҲеҚҠе№ҙеҶ…пјүжҠ‘еҲ¶жІ№д»·пјҢдҪҶйҡҫж”№дёӯжңҹпјҲеҚҠе№ҙд»ҘдёҠпјүи¶ӢеҠҝгҖӮ1991е№ҙ-2011е№ҙжңҹй—ҙзҡ„дә”ж¬ЎеҮәе”®еқҮйҖ жҲҗдәҶжІ№д»·дёӢи·ҢпјҢWTIе’ҢеёғдјҰзү№жІ№д»·жңҖеӨ§и·Ңе№…еҲҶеҲ«дёә20-44%е’Ң16-45%еҢәй—ҙпјҢжңҖеӨ§и·Ңе№…ж—¶й—ҙй—ҙйҡ”еңЁ1-3дёӘжңҲе·ҰеҸігҖҒе№іеқҮдёә52еӨ©гҖӮиҖҢ2017е№ҙе“Ҳз»ҙйЈ“йЈҺеҗҺпјҢз”ұдәҺжҲҳз•ҘзҹіжІ№еӮЁеӨҮеҮә售规模иҫғе°ҸпјҲд»…1500дёҮжЎ¶пјүгҖҒдё”йҮҠж”ҫиҠӮеҘҸиҫғж…ўпјҲжҢҒз»ӯзәҰ4дёӘжңҲпјүпјҢжІ№д»·дёҚи·ҢеҸҚж¶ЁгҖӮ

第дәҢпјҢеҰӮжһңжҠӣеӮЁи§„жЁЎиҫғеӨ§пјҲеҰӮ2000е№ҙе’Ң2011е№ҙеқҮи¶…иҝҮ3000дёҮжЎ¶пјүжҲ–иҖ…жҠӣе”®иҠӮеҘҸиҫғеҝ«пјҲеҰӮ1991е№ҙд»…иҖ—ж—¶2дёӘжңҲпјүпјҢеҲҷзӣёеә”жІ№д»·и°ғж•ҙе№…еәҰд№ҹи¶ҠеӨ§гҖӮ

第дёүпјҢзҫҺеӣҪжҠӣеӮЁжңҹй—ҙзҡ„WTIе’ҢеёғдјҰзү№жІ№д»·иө°еҠҝ并жңӘеҸ‘з”ҹжҳҺжҳҫиғҢзҰ»пјҢиҜҙжҳҺзҫҺеӣҪжҠӣеӮЁе°ҶеҜ№еҺҹжІ№еёӮеңәдә§з”ҹе…ЁзҗғжҖ§зҡ„еҪұе“ҚгҖӮ

жҲ‘们и®ӨдёәпјҢжң¬ж¬ЎжҲҳз•ҘзҹіжІ№еӮЁеӨҮеҮәе”®зҡ„дё»иҰҒеҺҹеӣ еңЁдәҺпјҢжӢңзҷ»ж”ҝеәңеёҢжңӣжҠ‘еҲ¶жІ№д»·д»Ҙзј“и§ЈйҖҡиғҖеҺӢеҠӣгҖӮ

йҰ–е…ҲпјҢжІ№д»·еўһйҖҹдёҺзҫҺеӣҪйҖҡиғҖжҢҮж Үиө°еҠҝй«ҳеәҰзӣёе…ігҖӮд»ҺзҫҺеӣҪCPIзҡ„з»“жһ„еҮәеҸ‘пјҢжҚ®BLSеңЁ7жңҲе…¬еёғзҡ„ж•°жҚ®пјҢиғҪжәҗеҲҶйЎ№пјҲеҢ…жӢ¬иғҪжәҗе“Ғе’ҢиғҪжәҗжңҚеҠЎпјүеҚ зҫҺеӣҪCPIзҡ„жҜ”йҮҚдёә7.2%пјҢдәӨйҖҡиҝҗиҫ“жңҚеҠЎеҲҶйЎ№еҚ жҜ”5.3%гҖӮжҲ‘们жөӢз®—пјҢеңЁ7жңҲзҫҺеӣҪCPIеҗҢжҜ”еўһйҖҹзҡ„5.4%дёӯпјҢдәҢиҖ…еҗҲи®ЎжӢүеҠЁе°ұжңүдәҶ2дёӘзҷҫеҲҶзӮ№гҖӮеҺҶеҸІж•°жҚ®жҳҫзӨәпјҢзҫҺеӣҪCPIдёҺжІ№д»·жңҲеәҰеҗҢжҜ”еўһйҖҹиө°еҠҝй«ҳеәҰзӣёе…іпјҲеӣҫиЎЁ11пјүпјҢеӣ дёәйҷӨиғҪжәҗе“ҒеӨ–зҡ„е…¶д»–е•Ҷе“Ғе’ҢжңҚеҠЎд»·ж јйҖҡеёёжҳҜзӣёеҜ№зЁіе®ҡзҡ„гҖӮ

е…¶ж¬ЎпјҢ8жңҲ11ж—ҘжӢңзҷ»жј”и®Іж—¶иЎЁиҫҫдәҶеҜ№зҫҺеӣҪжұҪжІ№д»·ж јй«ҳдјҒзҡ„жӢ…еҝ§гҖӮд»–иЎЁзӨәпјҢжңӘжқҘзҫҺеӣҪе°ҶеҠ ејәеҜ№зҹіжІ№еёӮеңәзҡ„зӣ‘з®ЎпјҢжү“еҮ»е“„жҠ¬жІ№д»·зҡ„иҝқжі•иЎҢдёәгҖӮжіЁж„ҸеҲ°пјҢеҺҶеҸІдёҠзҫҺеӣҪжұҪжІ№е’ҢеҺҹжІ№д»·ж јиө°еҠҝеҹәжң¬еҢ№й…ҚпјҢдҪҶ2021е№ҙзҫҺеӣҪжұҪжІ№д»·ж јж¶Ёе№…жҳҺжҳҫи¶…иҝҮеҺҹжІ№пјҢе°Өе…¶7жңҲд»ҘжқҘWTIеҺҹжІ№д»·ж јеӣһи°ғ并жңӘеёҰеҠЁжұҪжІ№д»·ж јеӣһиҗҪпјҲеӣҫиЎЁ12пјүгҖӮеҗҢж—¶пјҢжӢңзҷ»вҖңе–ҠиҜқвҖқOPECз§°пјҢз–«жғ…еҗҺе®һж–Ҫзҡ„еҮҸдә§и®ЎеҲ’еә”иҜҘйҡҸзқҖе…Ёзҗғз»ҸжөҺеӨҚиӢҸиҖҢжүӯиҪ¬пјҢд»ҘйҷҚдҪҺзҹіжІ№дә§е“Ғж¶Ҳиҙ№д»·ж јгҖӮзҫҺеӣҪеӣҪ家е®үе…ЁйЎҫй—®жІҷеҲ©ж–ҮеҪ“ж—Ҙд№ҹиЎЁзӨәпјҢOPEC+и®ЎеҲ’иҮӘ8жңҲејҖе§ӢйҖҗжңҲеўһдә§40дёҮжЎ¶/ж—ҘвҖңиҝңиҝңдёҚеӨҹвҖқпјҢдё”иЎЁзӨәзҷҪе®«жӯЈеңЁе°ұз«һдәүжҖ§еёӮеңәзҡ„йҮҚиҰҒжҖ§дёҺ欧дҪ©е…ӢжҲҗе‘ҳеӣҪиҝӣиЎҢжҺҘи§ҰпјҢиҝҷдёҖеәҰеј•еҸ‘еёӮеңәеҜ№дәҺзҫҺеӣҪе№Ійў„OPEC+з”ҹдә§еҶізӯ–зҡ„жҒҗж…ҢгҖӮ

жҖ»д№ӢпјҢеҰӮжһңжң¬ж¬ЎжҲҳз•ҘзҹіжІ№еӮЁеӨҮеҮә售规模дёә2000дёҮжЎ¶пјҢдё”е°ҶдәҺдёҚеҲ°3дёӘжңҲзҡ„ж—¶й—ҙйҮҢйҮҠж”ҫпјҢйӮЈд№Ҳиҝҷж¬ЎеҮәе”®зҡ„规模е’ҢиҠӮеҘҸе°ҶеӨ§дәҺе’Ңеҝ«дәҺеҺҶеҸІе№іеқҮж°ҙе№ігҖӮеҗҢж—¶иҖғиҷ‘еҲ°пјҢжӢңзҷ»ж”ҝеәңеҪ“еүҚжңүејәзғҲж„Ҹж„ҝжҠ‘еҲ¶жІ№д»·д»Ҙзј“и§ЈйҖҡиғҖеҺӢеҠӣпјҢдёҚжҺ’йҷӨе…¶еҗҺз»ӯеҠ еӨ§ж”ҝзӯ–еҠӣеәҰжҲ–еҮәеҸ°жӣҙеӨҡжҺӘж–Ҫзҡ„еҸҜиғҪжҖ§гҖӮз»јеҗҲжқҘзңӢпјҢзҫҺеӣҪж”ҝеәңжҠӣеӮЁзӯүиЎҢеҠЁпјҢеҸҜиғҪеҜ№д»Ҡе№ҙдёӢеҚҠе№ҙжІ№д»·еҪўжҲҗиҫғдёәжҳҺжҳҫзҡ„жҠ‘еҲ¶дҪңз”ЁгҖӮ

дёӢи°ғд»Ҡе№ҙ9-12жңҲжІ№д»·зӣ®ж ҮеҢәй—ҙиҮі65-75зҫҺе…ғ/жЎ¶

з»јеҗҲеҲӨж–ӯпјҢжҲ‘们дёӢи°ғд»Ҡе№ҙ9-12жңҲеӣҪйҷ…еҺҹжІ№д»·ж јзӣ®ж ҮеҢәй—ҙиҮі65-75зҫҺе…ғ/жЎ¶еҢәй—ҙпјҢдё”дёҚжҺ’йҷӨеңЁжӯӨжңҹй—ҙжІ№д»·зҹӯжңҹдёӢжҺўиҮі65зҫҺе…ғ/жЎ¶дёӢж–№зҡ„еҸҜиғҪжҖ§гҖӮ

第дёҖпјҢйңҖжұӮж–№йқўпјҢжҲ‘们и®Өдёәжң¬иҪ®з–«жғ…еҜ№е…Ёзҗғз»ҸжөҺжҙ»еҠЁе’ҢзҹіжІ№йңҖжұӮзҡ„иҫ№йҷ…еҪұе“ҚжңүйҷҗпјҢдҪҶжҲ‘们еҜ№дёӢеҚҠе№ҙе…ЁзҗғзҹіжІ№йңҖжұӮзҡ„еҲӨж–ӯжӣҙеҠ и°Ёж…ҺгҖӮжӯӨеӨ–пјҢз”ұдәҺдёӯеӣҪз–«жғ…е·Із»ҸжҺ§еҲ¶иҖҢзҫҺеӣҪз–«жғ…д»ҚеңЁи”“延пјҢеёғдјҰзү№еҺҹжІ№д»·ж јеҸҜиғҪеңЁжңӘжқҘ1-2дёӘжңҲд»ҚдҝқжҢҒеҜ№WTIеҺҹжІ№зҡ„зӣёеҜ№ејәеҠҝгҖӮ

жӯӨеүҚпјҢиҖғиҷ‘еҲ°вҖңзҫӨдҪ“е…Қз–«вҖқе’ҢвҖңз–«жғ…еҸҚжү‘вҖқдёӨиӮЎеҠӣйҮҸзҡ„еҜ№еҶІпјҲзӣ®еүҚзңӢжқҘпјҢвҖңз–«жғ…еҸҚжү‘вҖқзҡ„еҠӣйҮҸеҸҜиғҪдјҡжӣҙејәдёҖдәӣпјүгҖӮжҲ‘们预计еҺҹжІ№йңҖжұӮеңЁдёӢеҚҠе№ҙжҲ–дҝқжҢҒдёҺдёҠеҚҠе№ҙзӣёиҝ‘зҡ„еўһй•ҝйҖҹеәҰгҖӮд»Ҡе№ҙеӣӣеӯЈеәҰпјҢзҫҺеӣҪеҸҠдё»иҰҒеҸ‘иҫҫз»ҸжөҺдҪ“жңҚеҠЎдёҡд»ҘеҸҠзӣёе…ізҹіжІ№йңҖжұӮд»Қжңүе……еҲҶеӨҚиӢҸз©әй—ҙгҖӮдҪҶйңҖиҰҒжіЁж„ҸпјҢеҢ—еҚҠзҗғеӨҸеӯЈйҖҡеёёжҳҜдәӨйҖҡиҝҗиҫ“гҖҒж—…жёёдёҡзӯүжңҚеҠЎдёҡйңҖжұӮжңҖж—әзӣӣзҡ„еӯЈиҠӮпјҲе…ЁзҗғиҲӘзҸӯж•°йҮҸеңЁжҜҸе№ҙ7-9жңҲиҫҫеҲ°еі°еҖјпјҢеӣҫиЎЁ6пјүгҖӮиҖҢжң¬иҪ®з–«жғ…еҪұе“ҚдәҶжң¬еӯЈеәҰзҡ„жңҚеҠЎдёҡпјҢжүҖд»ҘеҚідҪҝеӣӣеӯЈеәҰж–°еҶ з–«жғ…еҪұе“Қж¶ҲйҖҖпјҢз”ұдәҺеҶ¬еӯЈжң¬иә«е№¶дёҚеҲ©дәҺдәӨйҖҡеҮәиЎҢзӯүз»ҸжөҺжҙ»еҠЁзҡ„ејҖеұ•пјҢеӣ жӯӨе…ЁзҗғзҹіжІ№дә§е“ҒйңҖжұӮжҲ–йҡҫеҰӮжӯӨеүҚйў„жңҹеҫ—йӮЈж ·еҝ«йҖҹдҝ®еӨҚгҖӮ

第дәҢпјҢдҫӣз»ҷж–№йқўпјҢзҫҺеӣҪж”ҝеәңжҠӣеӮЁе°ҶжҸҗй«ҳд»Ҡе№ҙ10-12жңҲзҡ„зҹіжІ№дҫӣз»ҷпјҢжңҹй—ҙжІ№д»·еӨ§жҰӮзҺҮжүҝеҺӢгҖӮпјҲдё”иӢҘ10жңҲзҫҺеӣҪж–°дёҖиҪ®з–«жғ…д»ҚжңӘеҫ—еҲ°жңүж•ҲжҺ§еҲ¶пјҢжІ№д»·еҸҜиғҪеӣ дҫӣйңҖеҸҢйҮҚеҲ©з©әиҖҢи·Ңз ҙ65зҫҺе…ғ/жЎ¶гҖӮпјүдҪҶиӢҘдёҚиҖғиҷ‘зҫҺеӣҪжҠӣеӮЁзҡ„еҪұе“ҚпјҢдёӢеҚҠе№ҙеҺҹжІ№дҫӣз»ҷеҒҸзҙ§зҡ„ж јеұҖд»Қе°Ҷз»ҙжҢҒпјҢиҝҷд№ҹжҳҜжҲ‘们并жңӘеӨ§е№…дёӢи°ғжІ№д»·зӣ®ж ҮеҢәй—ҙзҡ„е…ій”®еҺҹеӣ гҖӮ

жҲ‘们и®ӨдёәпјҢдёӢеҚҠе№ҙйҷҗеҲ¶зҫҺеӣҪзҹіжІ№дјҒдёҡе’ҢOPEC+йӣҶеӣўеӨ§е№…еўһдә§зҡ„е…ій”®еӣ зҙ пјҲдҝ®еӨҚдјҒдёҡиҙҹеҖәжҲ–еӣҪ家иҙўж”ҝиөӨеӯ—гҖҒз»ҸжөҺиҪ¬еһӢйңҖжұӮзӯүпјүдёҚеҸҳгҖӮжҲӘиҮізӣ®еүҚпјҢе…ЁзҗғеҺҹжІ№еёӮеңәвҖңдҫӣз»ҷзәҰжқҹвҖқжғ…еҶөеҹәжң¬з¬ҰеҗҲжҲ‘们зҡ„йў„жңҹгҖӮзҫҺеӣҪж–№йқўпјҢзҫҺеӣҪеҺҹжІ№еә“еӯҳд»Қ然з»ҙжҢҒдҪҺдҪҚпјҢзҫҺеӣҪеҺҹжІ№й’»жңәж•°йҮҸд»Қ然ејұдәҺеҺҶеҸІиЎЁзҺ°пјҲеӣҫиЎЁ13пјүпјӣOPEC+ж–№йқўпјҢ7жңҲ18ж—ҘOPEC+еҗҢж„ҸиҮӘ8жңҲејҖе§ӢйҖҗжңҲеўһдә§40дёҮжЎ¶/ж—ҘпјҢ9жңҲ1ж—ҘOPEC+е®Јеёғз»ҙжҢҒеўһдә§и®ЎеҲ’дёҚеҸҳпјҢдҪҶиҝҷдёҖе№…еәҰд»Қ然жҳҜе…ӢеҲ¶зҡ„гҖӮд»Ҡе№ҙ7жңҲOPECдә§йҮҸд»…2666дёҮжЎ¶/ж—ҘпјҢжҜ”2019е№ҙе№іеқҮж°ҙе№ізӣёжҜ”д»Қжңү320дёҮжЎ¶/ж—Ҙзҡ„е·®и·қпјҲе°‘11%пјүпјҢиҖҢEIAз»ҹи®Ўзҡ„7жңҲе…ЁзҗғзҹіжІ№ж¶Ҳиҙ№йҮҸдёҺ2019е№ҙеқҮеҖјзҡ„е·®и·қд»…дёә210дёҮжЎ¶/ж—ҘпјҲд»…е°‘2%пјүгҖӮеҒҮи®ҫOPECиҮӘ8жңҲејҖе§ӢжҜҸжңҲеўһдә§40дёҮжЎ¶/ж—ҘпјҢе…¶еўһдә§е№…еәҰжҲ–д»ҚдёҚеҸҠе…ЁзҗғзҹіжІ№йңҖжұӮзҡ„еўһеҠ пјҲеӣҫиЎЁ14пјүгҖӮ

第дёүпјҢйҮ‘иһҚзҺҜеўғж–№йқўпјҢиҷҪ然зҫҺиҒ”еӮЁеӨ§жҰӮзҺҮеңЁе№ҙеҶ…пјҲ11жҲ–12жңҲпјүејҖе§Ӣе®һж–ҪTaperпјҢдҪҶзҫҺеӣҪиҙ§еёҒе®ҪжқҫзҺҜеўғдёҚдјҡйӘӨ然收зҙ§пјҢеҠ дёҠжң¬иҪ®зҫҺиҒ”еӮЁж јеӨ–жіЁйҮҚдёҺеёӮеңәзҡ„жІҹйҖҡпјҢдёӢеҚҠе№ҙзҫҺеӣҪйҮ‘иһҚеёӮеңәжҲ–дҝқжҢҒзӣёеҜ№зЁіе®ҡпјҢзҫҺе…ғеӨ§е№…иө°ејәзҡ„жҰӮзҺҮдёҚеӨ§пјҲеҸӮиҖғжҠҘе‘ҠгҖҠзҫҺе…ғдёӢдёҖжӯҘгҖӢпјүгҖӮдёҚиҝҮпјҢз”ұдәҺ8жңҲйқһеҶңж•°жҚ®дёҖе®ҡзЁӢеәҰе№Іжү°дәҶеёӮеңәйў„жңҹпјҢд»ҚйңҖиӯҰжғ•зҫҺиҒ”еӮЁжӯЈејҸе®ЈеёғTaperеүҚеҗҺйҮ‘иһҚеёӮеңәзҡ„жіўеҠЁйЈҺйҷ©гҖӮ9жңҲ22ж—ҘзҫҺиҒ”еӮЁи®®жҒҜдјҡи®®еүҚеҗҺпјҢз”ұдәҺжң¬ж¬Ўдјҡи®®еҸҜиғҪе®Јеёғжңүе…іTaperзҡ„е…·дҪ“еҶізӯ–пјҢйЈҺйҷ©еҒҸеҘҪеӣһиҗҪе’ҢзҫҺе…ғиө°ејәжҲ–дҪҝжІ№д»·зҹӯжңҹдёӢжҢ«пјҢеұҠж—¶дёҚиғҪжҺ’йҷӨжІ№д»·и·Ңз ҙ65зҫҺе…ғ/жЎ¶зҡ„еҸҜиғҪжҖ§гҖӮпјҲжқҘжәҗпјҡгҖҠеӨҚж—ҰйҮ‘иһҚиҜ„и®әгҖӢ第13жңҹпјү

|  й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө

еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ

ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең°

д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең° з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ

з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ