马ن¸ٹو³¨ه†Œه…¥ن¼ڑ,结ن؛¤ن¸“ه®¶هگچوµپ,ن؛«هڈ—è´µه®¾ه¾…éپ‡ï¼Œè®©ن؛‹ن¸ڑç”ںو´»هڈŒèµ¢م€‚

و‚¨éœ€è¦پ ç™»ه½• و‰چهڈ¯ن»¥ن¸‹è½½وˆ–وں¥çœ‹ï¼Œو²،وœ‰ه¸گهڈ·ï¼ںç«‹هچ³و³¨ه†Œ

x

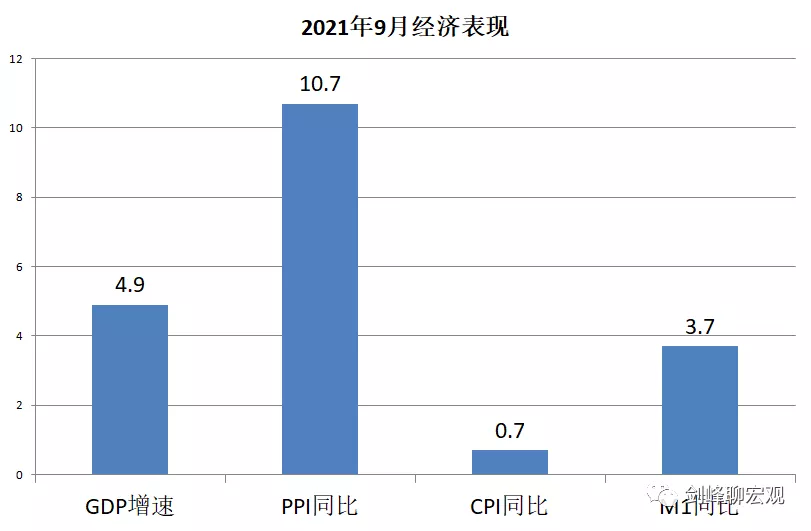

و®·ه‰‘ه³°ï¼ˆن¸ه›½é¦–ه¸ç»ڈوµژه¦ه®¶è®؛ه›çگ†ن؛‹ï¼Œوµ™ه•†é“¶è،Œé¦–ه¸ç»ڈوµژه¦ه®¶ï¼‰ 陆ç»ه…¬ه¸ƒçڑ„9وœˆن»½و•°وچ®و£هœ¨ن¸؛وˆ‘ن»¬ه±•ç¤؛ن¸€ن¸ھن¸چه¤ھç¾ژه¦™çڑ„ه›¾و™¯ï¼ڑPPIو»èƒ€م€‚ن¸€و–¹é¢ï¼Œه®é™…GDPه¢é€ںن¸‹و»‘هˆ°4.9%,هˆ›ه¹´ه؛¦و–°ن½ژï¼›هڈ¦ن¸€و–¹é¢ï¼ŒPPIو¶¨هˆ°10.7%,هˆ›ه¹´ه؛¦و–°é«کم€‚ه½“然,è؟™é‡Œé¦–ه…ˆéœ€è¦پوکژç،®çڑ„وک¯ï¼Œâ€œو»èƒ€â€ه‰چé¢وœ‰ن¸€ن¸ھ“PPIâ€çڑ„é™گه®ڑè¯چم€‚ه®é™…ن¸ٹ,ه¦‚وœçœ‹CPIن»¥هڈٹPPIن¸çڑ„ç”ںو´»èµ„و–™ن»·و ¼ï¼Œه‡ ن¹ژه…¨éƒ½وک¯é›¶ه¢é•؟,ه› و¤ï¼Œç»ڈوµژه®é™…çڑ„çٹ¶ه†µوک¯و¶ˆè´¹ه’Œوٹ•èµ„ن¸چوŒ¯ه¯¼è‡´çڑ„é€ڑ货紧缩م€‚

PPIو»èƒ€وک¯2012ه¹´ن»¥و¥çڑ„ن¸€ن¸ھو–°çژ°è±،م€‚ه¦‚وœه›é،¾ن¸€ن¸‹è؟‡هژ»20ه¤ڑه¹´çڑ„وƒ…ه½¢ï¼Œوˆ‘ن»¬ه°±هڈ¯ن»¥هڈ‘çژ°ï¼ŒPPIçڑ„“胀â€هœ¨ه¤§ه¤ڑو•°و—¶ه€™ه¯¹ه؛”çڑ„ه¹¶éوک¯ç»ڈوµژçڑ„“و»â€ï¼Œè€Œوک¯ç»ڈوµژه½¢هٹ؟çڑ„ن¸€ç‰‡ه¤§ه¥½م€پç”ڑ至وک¯è؟‡çƒم€‚و¯”ه¦‚说,ه…¨çگƒé‡‘èچهچ±وœ؛ه‰چçڑ„2004ه¹´هˆ°2008ه¹´3ه£ه؛¦م€پ“ه››ن¸‡ن؛؟â€هگژçڑ„2010ه¹´هˆ°2011ه¹´ه؛•ï¼ŒPPI都é«کè¾¾7%م€پ8%ç”ڑ至çھپç ´10%,ن½†è؟™ن¸‰ن¸ھو—¶é—´و®µéƒ½وک¯ç»ڈوµژçڑ„“çƒâ€م€‚

هœ¨ه›ç”PPIو»èƒ€çڑ„وˆگه› ه‰چ,ه…ˆو¥çœ‹ن¸€ن¸‹è؟‡هژ»20ه¹´ن¸PPI胀çڑ„ن¸‰ن¸ھه…±هگŒç‰¹ç‚¹ï¼ڑ第ن¸€ï¼Œهœ¨PPIن¸ٹو¶¨çڑ„è؟‡ç¨‹ن¸ï¼ŒPPIç”ںن؛§èµ„و–™ن»·و ¼çڑ„و¶¨ه¹…都ه¤§ن؛ژPPIç”ںو´»èµ„و–™ن»·و ¼çڑ„و¶¨ه¹…;第ن؛Œï¼Œهœ¨و„وˆگPPIç”ںن؛§èµ„و–™ن»·و ¼çڑ„ن¸‰ن¸ھوˆگهˆ†ن¸ï¼Œن»·و ¼و¶¨ه¹…ه‘ˆçژ°ه‡؛采وژکه·¥ن¸ڑن»·و ¼و¶¨ه¹…>هژںوگو–™ه·¥ن¸ڑن»·و ¼و¶¨ه¹…>هٹ ه·¥ه·¥ن¸ڑن»·و ¼و¶¨ه¹…;第ن¸‰ï¼Œهœ¨PPI采وژکه·¥ن¸ڑن»·و ¼ن¸ï¼Œوژ¨هٹ¨ن»·و ¼ن¸ٹو¶¨çڑ„都وک¯â€œه››ه¤§é‡‘هˆڑâ€ï¼ڑç…¤ç‚م€پçں³و²¹م€پ黑色金ه±ه’Œوœ‰è‰²é‡‘ه±م€‚و‰€ن»¥ï¼ŒPPIé€ڑ胀ن¸€ç›´ن؟وŒپç€ن¸ٹو¸¸وŒ¤هژ‹ن¸ن¸‹و¸¸çڑ„هں؛وœ¬ç‰¹ç‚¹م€‚

ن¸چè؟‡ï¼Œن»¥2012ه¹´ن¸؛界,و¤ه‰چه’Œو¤هگژçڑ„PPI胀هکهœ¨éه¸¸وکژوک¾çڑ„ن¸¤ن¸ھه·®ه¼‚م€‚第ن¸€ï¼ŒPPIç”ںن؛§èµ„و–™ن»·و ¼ن¸ژPPIç”ںو´»èµ„و–™ن»·و ¼م€پPPIن¸ژCPIç‰ن¸¤ه¯¹ن»·و ¼وŒ‡و•°ن¹‹é—´وک¯هگ¦هکهœ¨ه…±ه‘¨وœںçژ°è±،م€‚هœ¨2012ه¹´ه‰چ,虽然PPIç”ںن؛§èµ„و–™ن»·و ¼و¶¨ه¹…é«کن؛ژPPIç”ںو´»èµ„و–™ن»·و ¼و¶¨ه¹…,PPIو¶¨ه¹…é«کن؛ژCPIو¶¨ه¹…,ن½†è؟™ن¸¤ه¯¹ن»·و ¼وŒ‡و•°ن¹‹é—´ه‘ˆçژ°ه‡؛هگŒو¶¨هگŒèگ½çڑ„ه…±ه‘¨وœںçژ°è±،م€‚ن»ژ2012ه¹´ه¼€ه§‹ï¼Œن¸¤ه¯¹ن»·و ¼وŒ‡و•°ه…±ه‘¨وœںçڑ„çژ°è±،瓦解,هچ³ن½؟PPIç”ںن؛§èµ„و–™ن»·و ¼ن¸ٹو¶¨ï¼ŒPPIç”ںو´»èµ„و–™ن»·و ¼ه’ŒCPIن¹ںهں؛وœ¬ه¤„ن؛ژن½ژه¢é•؟م€پ零ه¢é•؟çڑ„و€پهٹ؟م€‚直观è،¨çژ°ه°±وک¯ï¼Œç”ںن؛§èµ„و–™ن»·و ¼ن¸ژç”ںو´»èµ„و–™ن»·و ¼م€پPPIن¸ژCPIن¹‹é—´ه·²ç»ڈن¸چهکهœ¨ç›¸ن؛’ن¼ ه¯¼çڑ„و•ˆه؛”م€‚

第ن؛Œï¼Œوژ¨هٹ¨PPI采وژکه·¥ن¸ڑن»·و ¼ن¸ٹو¶¨çڑ„“ه››ه¤§é‡‘هˆڑâ€è§’色وœ‰و‰€ن¸چهگŒم€‚هœ¨2012ه¹´ه‰چ,煤ç‚ن»·و ¼و¶¨ه¹…ن¸€èˆ¬éƒ½ن½ژن؛ژه…¶ن»–ن¸‰ن¸ھن»·و ¼çڑ„و¶¨ه¹…م€‚ن¾‹ه¦‚,2009ه¹´â€œه››ن¸‡ن؛؟â€ن¹‹هگژ,هœ¨2010ه¹´هˆهˆ°2011ه¹´ه؛•çڑ„PPIه¤§ه¹…ن¸ٹو¶¨è؟‡ç¨‹ن¸ï¼Œن»·و ¼و¶¨ه¹…ç”±é«کهˆ°ن½ژن¾و¬،وک¯çں³و²¹م€پ黑色金ه±م€پوœ‰è‰²é‡‘ه±ه’Œç…¤ç‚م€‚هœ¨2012ه¹´هگژçڑ„PPIن¸ٹو¶¨ن¸ï¼Œç…¤ç‚ن»·و ¼çڑ„و¶¨ه¹…ه·²ç»ڈ领ه…ˆن؛ژه…¶ن»–ن¸‰ن¸ھن»·و ¼çڑ„و¶¨ه¹…م€‚ن¾‹ه¦‚,هœ¨هژ»ه¹´ه؛•ن»¥و¥çڑ„PPIن¸ٹو¶¨è؟‡ç¨‹ن¸ï¼Œن»·و ¼و¶¨ه¹…ç”±é«کهˆ°ن½ژن¾و¬،وک¯ç…¤ç‚م€پçں³و²¹م€پ黑色金ه±ه’Œوœ‰è‰²é‡‘ه±ï¼Œ9وœˆن»½ه››ن¸ھن»·و ¼çڑ„هگŒو¯”ه¢é€ںهˆ†هˆ«ن¸؛75%م€پ44%م€پ29%ه’Œ12%م€‚

2012ه¹´ه‰چهگژPPI胀çڑ„ن¸¤ن¸ھه·®ه¼‚ه®é™…ن¸ٹè،¨وکژ,PPIن¸ٹو¶¨çڑ„وœ؛هˆ¶ه·²ç»ڈهڈ‘ç”ںن؛†و·±هˆ»هڈکهŒ–م€‚هœ¨وژ¨هٹ¨PPIن¸ٹو¶¨çڑ„ه›½ه†…ه¤–ه› ç´ ن¸ï¼Œن»¥ه¾€ه›½ه¤–ه› ç´ ه¤§ن؛ژه›½ه†…ه› ç´ ï¼Œçژ°هœ¨هˆ™ç›¸هڈچï¼›هœ¨وژ¨هٹ¨PPIن¸ٹو¶¨çڑ„ن¾›و±‚ن¸¤ن¾§ه› ç´ ن¸ï¼Œن»¥ه¾€وک¯ن»¥éœ€و±‚و‹‰هٹ¨ن¸؛ن¸»ï¼Œçژ°هœ¨هˆ™ن¸»è¦پهœ¨ن؛ژن¾›ç»™وژ¨هٹ¨م€‚

首ه…ˆï¼Œوژ¨هٹ¨PPI胀çڑ„ه›½ه†…ه¤–ه› ç´ هڈ‘ç”ںن؛†هڈکهŒ–م€‚هœ¨é‡‡وژکن¸ڑçڑ„“ه››ه¤§é‡‘هˆڑâ€ن¸ï¼Œç”±ن؛ژن¸ه›½ç…¤ç‚çڑ„ن؛§é‡ڈه’Œو¶ˆè´¹é‡ڈهچ هˆ°ه…¨çگƒن؛§é”€é‡ڈçڑ„50%ن»¥ن¸ٹ,ه› و¤ï¼Œç…¤ç‚çڑ„ن¾›و±‚هں؛وœ¬ç”±ن¸ه›½ه›½ه†…çڑ„ن؛§é”€ه†³ه®ڑ;而هœ¨çں³و²¹م€پ黑色金ه±ï¼ˆه¦‚é“پ)م€پوœ‰è‰²é‡‘ه±ï¼ˆه¦‚铜)çڑ„ن¾›ç»™ن¸ٹ,ن¸ه›½éه¸¸ن¾èµ–è؟›هڈ£ï¼Œه› 而ن»·و ¼هڈ—هˆ¶ن؛ژه›½é™…ه¤§ه®—ه•†ه“په¸‚هœ؛م€‚هژ»ه¹´ن»¥و¥â€œه››ه¤§é‡‘هˆڑâ€ن»·و ¼و¶¨ه¹…çڑ„و¬،ه؛ڈè،¨وکژ,由ه›½ه†…ن¾›و±‚ه†³ه®ڑçڑ„ç…¤ç‚ن»·و ¼وک¯و¤è½®PPIن¸ٹو¶¨çڑ„ن¸»è¦په› ç´ م€‚

ه…¶و¬،,وژ¨هٹ¨PPIé€ڑ胀çڑ„ن¾›و±‚ه› ç´ هڈ‘ç”ںن؛†هڈکهŒ–م€‚هœ¨2012ه¹´ه‰چ,PPIç”ںن؛§èµ„و–™ن»·و ¼ن¸ژç”ںو´»èµ„و–™ن»·و ¼م€پPPIن¸ژCPIç‰ن¸¤ه¯¹ن»·و ¼çڑ„ه…±ه‘¨وœںçژ°è±،è،¨وکژ,ه½“و—¶وژ¨هٹ¨PPIن¸ٹو¶¨çڑ„ه› ç´ و—¢و¥è‡ھن¾›ç»™ن¾§ï¼Œن½†و›´ن¸»è¦پوک¯éœ€و±‚ن¾§م€‚و‰€وœ‰ن»·و ¼وŒ‡و•°çڑ„هگŒو—¶ن¸ٹو¶¨هڈچوک ن؛†ç»ڈوµژه‘¨وœںو€§ن¸ٹو‰¬è؟‡ç¨‹ن¸و€»éœ€و±‚çڑ„و—؛盛,ه¯¹ç”ںن؛§èµ„و–™éœ€و±‚çڑ„ن¸ٹو¶¨è¶…è؟‡ن؛†ن¾›ç»™ه¢هٹ ,è؟›è€Œه¸¦هٹ¨ن»·و ¼çڑ„ن¸ٹهچ‡م€‚هœ¨2012ه¹´هگژ,PPIç”ںن؛§èµ„و–™ن»·و ¼ن¸ٹو¶¨ï¼Œن½†PPIç”ںو´»èµ„و–™ه’ŒCPIç؛¹ن¸ن¸چهٹ¨ï¼Œè¯´وکژو€»éœ€و±‚ن¸چو—؛,وژ¨هٹ¨PPIن¸ٹو¶¨çڑ„ه› ç´ ن¸»è¦پهœ¨ن¾›ç»™ن¾§ن؛§é‡ڈçڑ„缩ه‡ڈم€‚

能ه¤ںن½گè¯پن¸ٹè؟°هˆ¤و–çڑ„è¯پوچ®ه°±وک¯ه›½ه†…ç…¤ç‚ن؛§é‡ڈه’Œç…¤ç‚ن»·و ¼çڑ„ه…³ç³»م€‚ن»¥ه›½ه†…ç…¤ç‚ن؛§é‡ڈçڑ„هگŒو¯”ه¢é€ں看,هœ¨2012ه¹´ه‰چ,ه…¶ه‡ه€¼ç»´وŒپهœ¨12%ه·¦هڈ³çڑ„é«کو°´ه¹³ï¼Œه¹¶ن¸”,煤ç‚ن؛§é‡ڈه¢é€ںçڑ„هڈکهŒ–ن¸ژç…¤ç‚ن»·و ¼çڑ„هڈکهŒ–هں؛وœ¬ن¸€è‡´م€‚ن¾‹ه¦‚,煤ç‚ن»·و ¼ن¸ٹهچ‡و—¶ï¼Œç…¤ç‚ن؛§é‡ڈçڑ„ه¢é€ںن¹ںن¸ٹهچ‡ï¼Œè؟™و„ڈه‘³ç€ن»·و ¼ن¸ٹو¶¨ه¯¹ه؛”ç€ن¾›ç»™çڑ„هٹ é€ںوڈگهچ‡ï¼Œه› 而ن»·و ¼ن¸ٹو¶¨ن¸»è¦پن¸چوک¯ه› ن¸؛ن¾›ç»™ه°‘ن؛†ï¼Œè€Œوک¯ه› ن¸؛需و±‚相ه¯¹هڈکه¤ڑن؛†م€‚هœ¨2012ه¹´هگژ,煤ç‚ن؛§é‡ڈه¢é€ںه¤§ه¹…ه؛¦ن¸‹é™چ,ه…¶ن¸هœ¨2013ه¹´هˆهˆ°2017ه¹´ن¸ï¼Œç…¤ç‚ن؛§é‡ڈه‡ن¸؛è´ںه¢é•؟,ه…¶ç»“وœوک¯2017ه¹´1هˆ°9وœˆن»½ç…¤ç‚ن»·و ¼و¯ڈن¸ھوœˆهگŒو¯”ه¢é•؟都هœ¨30%ن»¥ن¸ٹم€‚2017ه¹´ن¸‹هچٹه¹´ن»¥هگژ,煤ç‚ن؛§é‡ڈهگŒو¯”ه¢é€ںوœ€é«کن¹ںن»…ن¸؛5%,而ن»ژهژ»ه¹´8وœˆن»½ن»¥و¥ï¼Œن¸چو–ن¸‹و»‘,ن»ٹه¹´ه·²ç»ڈه®Œه…¨وک¯è´ںه¢é•؟م€‚ن¸ژن¾›ç»™ن¸‹و»‘相ه¯¹ه؛”,煤ç‚ن»·و ¼هگŒو¯”ن»ژهژ»ه¹´çڑ„è´ںه€¼é£™هچ‡هˆ°ن»ٹه¹´9وœˆçڑ„è؟‘80%م€‚

و€»è€Œè¨€ن¹‹ï¼Œوœ¬è½®PPIçڑ„胀虽然ن¹ںوœ‰ه¤–部و²¹ن»·م€پé“œن»·ن¸ٹو¶¨هگ‘ه†…部ن¼ ه¯¼çڑ„ه› ç´ ï¼Œن½†ن¸»è¦په› ç´ هœ¨ن؛ژه†…部煤ç‚ن¾›ç»™çڑ„缩ه‡ڈم€‚ن¸ژ2012ه¹´ه‰چه¯¹ه؛”ç€و€»éœ€و±‚ن¸ٹهچ‡çڑ„PPI胀ن¸چهگŒï¼Œç›®ن¸‹PPIçڑ„胀ه·²ç»ڈه¯¹ç»ڈوµژن؛§ç”ںن؛†ن¸¥é‡چçڑ„è´ںé¢ه½±ه“چم€‚ç”±ن؛ژن¸ٹو¸¸ن»·و ¼è؟‡ه؟«ن¸ٹو¶¨ï¼Œè€Œن¸ن¸‹و¸¸ن»·و ¼ن½ژه¢é•؟م€پç”ڑ至零ه¢é•؟,ن¸ن¸‹و¸¸ن¼پن¸ڑهˆ©و¶¦è¢«ن¸¥é‡چوŒ¤هژ‹م€‚è؟›ن¸€و¥ï¼Œç”±ن؛ژن¸ن¸‹و¸¸ن¼پن¸ڑوک¯وٹ•èµ„ه’Œه°±ن¸ڑçڑ„ن¸»ن½“,è؟™هڈˆوŒ¤ه‡؛ن؛†ن¸ن¸‹و¸¸ن¼پن¸ڑçڑ„وٹ•èµ„,ه¹¶ه¯¼è‡´ه±…و°‘ه·¥èµ„و€§و”¶ه…¥ن¸‹é™چ,è؟›è€Œو¶ˆè´¹èگژé،م€‚

考虑هˆ°ن»·و ¼وƒ¯و€§ï¼Œوˆ‘ن»¬é¢„وœں10وœˆن»½çڑ„PPIç”ںن؛§èµ„و–™ن»·و ¼ه’Œو•´ن¸ھPPIè؟که°†ç»§ç»و”€هچ‡م€‚ه¦‚وœو²،وœ‰ن¾›ç»™ن¾§çڑ„وکژوک¾و”¹ه–„,PPIçڑ„ه³°ه€¼è¦پهˆ°11وœˆم€پç”ڑ至12وœˆو‰چ能و¥ن¸´م€‚هœ¨è؟™ç§چ背و™¯ن¸‹ï¼Œه¤®è،Œèƒ½هگ¦هڈٹو—¶ه‡؛و‰‹ï¼Œé€ڑè؟‡é™چه‡†م€پé™چوپ¯و¥ç¨³ه®ڑç»ڈوµژ,ه°±è¦پو‰“ن¸ٹن¸€ن¸ھه¤§é—®هڈ·ن؛†م€‚虽然و¤è½®PPI胀ن¸ژè´§ه¸پن¾›ه؛”و²،وœ‰ن¸و¯«ه…³ç³»ï¼ˆ9وœˆن»½3.7%çڑ„M1ه¢é€ںه·²ç»ڈهˆ›ه¹´ه؛¦و–°ن½ژ),ن½†7وœˆن»½é™چه‡†هگژ,8وœˆه’Œ9وœˆè؟ç»ن¸¤ن¸ھوœˆPPIو”€هچ‡م€‚ه¦‚وœوœ‰ن؛؛éè¦پ用ن؛‹ن»¶هڈ‘ç”ںçڑ„و—¶é—´ه…ˆهگژé،؛ه؛ڈو¥è§£é‡ٹه› وœه…³ç³»ï¼Œè؟™ن¹ں让ن؛؛و— è¯م€‚è؟™ه¹´ن»£ï¼Œه¤ڑن¸€ن؛‹ن¸چه¦‚ه°‘ن¸€ن؛‹م€‚

و‰€ن»¥ï¼Œن»ٹه¤©è‚،ه¸‚çڑ„هڈچه؛”ه°±ه¾ˆوœ‰و„ڈو€ï¼ڑن¸€وک¯وŒ‡و•°èµ°ن½ژ,è؟™و„ڈه‘³ç€ن¸ژن»¥ه¾€ç»ڈوµژن¸‹و»‘و—¶وœںن¸چن¸€و ·ï¼Œè؟™و¬،ه¸‚هœ؛و²،وœ‰ه¤ھوŒ‡وœ›è´§ه¸پو”؟ç–能ه¤ںè؟…é€ںه‡؛و‰‹ï¼›ن؛Œوک¯هœ¨ه¤§ç›کوƒ¨و·،çڑ„هگŒو—¶ï¼Œèƒ½و؛گو؟ه—م€په°¤ه…¶وک¯ç…¤ç‚و؟ه—ه¤§و¶¨ï¼Œè؟™هڈˆو„ڈه‘³ç€ه¸‚هœ؛预وœںPPIè؟کو²،وœ‰èƒ€هˆ°ه¹´ه؛¦ه³°ه€¼م€‚و— è®؛ه¦‚ن½•ï¼Œç»ڈوµژه¥½وœ‰ن؛؛赔钱,ç»ڈوµژن¸چه¥½ن¹ںن¼ڑوœ‰ن؛؛èµڑé’±م€‚ه¸‚هœ؛و€»وک¯و¶ˆوپ¯çپµé€ڑçڑ„,و€ژن¹ˆèƒ½è¯´وک¯ه¸‚هœ؛ه¤±çپµه‘¢ï¼ں

|  é«کç‘ن¸œç‰ï¼ڑ2025ه¹´èµ„ن؛§

é«کç‘ن¸œç‰ï¼ڑ2025ه¹´èµ„ن؛§ ه†œن¸ڑو–°è´¨ç”ںن؛§هٹ›ï¼ڑه†…و¶µ

ه†œن¸ڑو–°è´¨ç”ںن؛§هٹ›ï¼ڑه†…و¶µ هˆکن؟ٹو°ç‰ï¼ڑو„ه»؛适ه؛”ه†œ

هˆکن؟ٹو°ç‰ï¼ڑو„ه»؛适ه؛”ه†œ 11وœˆه…¨çگƒè°·ç‰©ه¸‚هœ؛ن¸ژè´¸

11وœˆه…¨çگƒè°·ç‰©ه¸‚هœ؛ن¸ژè´¸ ç®،و¶›ç‰ï¼ڑï¼ڑن؛؛و°‘ه¸پو±‡çژ‡

ç®،و¶›ç‰ï¼ڑï¼ڑن؛؛و°‘ه¸پو±‡çژ‡ é’ںو£ç”ںï¼ڑهگ‘ه®Œوˆگ预算目

é’ںو£ç”ںï¼ڑهگ‘ه®Œوˆگ预算目 وژè؟…é›·ï¼ڑوکژه¹´è´¢و”؟赤ه—

وژè؟…é›·ï¼ڑوکژه¹´è´¢و”؟赤ه— ه¼ ç؛¢ه®‡ï¼ڑو„ه»؛ه…·وœ‰ن¸ه›½

ه¼ ç؛¢ه®‡ï¼ڑو„ه»؛ه…·وœ‰ن¸ه›½ و—؛ه£ن¸چو—؛ ه½“ه‰چç”ںçŒھه¸‚

و—؛ه£ن¸چو—؛ ه½“ه‰چç”ںçŒھه¸‚ ن»ژه½“ه‰چه›½ه†…çژ‰ç±³ه¸‚هœ؛هœ°

ن»ژه½“ه‰چه›½ه†…çژ‰ç±³ه¸‚هœ؛هœ° ç®،و¶›ï¼ڑ特وœ—و™®ه›ه½’ه¯¹ن¸

ç®،و¶›ï¼ڑ特وœ—و™®ه›ه½’ه¯¹ن¸