马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

еҲҳйҷҲжқ°пјҲжңӣжӯЈиө„жң¬е…Ёзҗғе®Ҹи§ӮеҜ№еҶІеҹәйҮ‘и‘ЈдәӢй•ҝпјҢдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣжҲҗе‘ҳпјү 2021е№ҙжҳҜе…ЁзҗғйҖҗжӯҘиө°еҮәж–°еҶ з–«жғ…гҖҒз»ҸжөҺзј“ж…ўеӨҚиӢҸзҡ„дёҖе№ҙгҖӮиҷҪ然疫жғ…еҸҚеӨҚпјҢдҪҶжҳҜе…Ёзҗғз»ҸжөҺеӨ§ж–№еҗ‘дёҠеңЁйҖҗжёҗзҡ„еҘҪиҪ¬пјҢеҗҢж—¶йҖҡиғҖеҚҮй«ҳпјҢеӨ§е®—е•Ҷе“Ғд»·ж јж”ҖеҚҮпјҢе…ЁзҗғиғҪжәҗеҮәзҺ°дәҶеұҖйғЁзҡ„зҹӯзјәгҖӮиҝҷдёҖе№ҙпјҢе…Ёзҗғдё»иҰҒз»ҸжөҺдҪ“зҡ„иҙ§еёҒж”ҝзӯ–ејҖе§ӢеҸ‘з”ҹеҸҳеҢ–пјҢзҫҺиҒ”еӮЁеҮҸе°‘иҙӯеҖәзӯүжҺӘж–ҪпјҢжҳҜеҜ№ж”¶зӘ„зҡ„дә§еҮәзјәеҸЈгҖҒж”№е–„зҡ„еҠіеҠЁеҠӣеёӮеңәзҡ„еӣһеә”пјҢд№ҹжҳҜеҜ№й«ҳйҖҡиғҖзҡ„жҠ‘еҲ¶еҸҚеә”гҖӮ2021е№ҙе…Ёзҗғдё»иҰҒиӮЎеёӮеҪ•еҫ—дәҶз•Ҙеҫ®зҡ„жӯЈеўһй•ҝпјҢиҝҷдё»иҰҒеҫ—зӣҠдәҺиҙ§еёҒеҪ“еұҖдҫқ然иҫғдёәе®Ҫжқҫзҡ„иҙ§еёҒж”ҝзӯ–е’ҢйғЁеҲҶз»ҸжөҺдҪ“еҹәжң¬йқўејҖе§ӢеӨҚиӢҸгҖӮе°ұдёӯеӣҪжқғзӣҠеёӮеңәиҖҢиЁҖпјҢз»“жһ„жҖ§зү№еҫҒйқһеёёжҳҺжҳҫпјҢеӨ§ж¶Ҳиҙ№гҖҒеҢ»иҚҜзӯүиЎҢдёҡи·‘иҫ“жҢҮж•°пјҢе‘Ёжңҹзұ»зӯүиЎҢдёҡйҡҸзқҖдёҠжёёдә§е“Ғд»·ж јзҡ„дёҠж¶ЁиҖҢж¶Ёе№…жҳҫи‘—пјҢж–°иғҪжәҗжқҝеқ—з”ұдәҺеҹәжң¬йқўгҖҒж”ҝзӯ–зҡ„жӢүеҠЁж¶Ёе№…иҫғеӨ§гҖӮд»ҺеӣҪеҶ…еёӮеңәзҡ„жҠ•иө„иҖ…з»“жһ„жқҘзңӢпјҢиҝ‘еҮ е№ҙжңҖеӨ§зҡ„еҸҳеҢ–дёәеӨ§йҮҸжө·еӨ–жңәжһ„жҠ•иө„иҖ…зҡ„еҸӮдёҺд»ҘеҸҠеӣҪеҶ…жңәжһ„еҢ–зҡ„зү№зӮ№ж—Ҙи¶ӢжҳҺжҳҫгҖӮеүҚзһ»зҡ„зңӢпјҢ2022е№ҙзҡ„дёӯеӣҪжқғзӣҠеёӮеңәе°Ҷдјҡжңүе“Әдәӣжңәдјҡе’ҢйЈҺйҷ©пјҢж–°иғҪжәҗжқҝеқ—иғҪеҗҰжҢҒз»ӯй«ҳжӯҢзҢӣиҝӣпјҢе‘ЁжңҹжҖ§иЎҢдёҡжҳҜеҗҰиҝҳжңүз©әй—ҙпјҢеӨ§ж¶Ҳиҙ№иЎҢдёҡжҳҜеҗҰиғҪдёңеұұеҶҚиө·пјҹеңЁдёҖиҮҙйў„жңҹд»ҘеӨ–пјҢиҝҳжңүе“ӘдәӣиЎҢдёҡеӯҳеңЁжңәдјҡпјҹзҫҺиҒ”еӮЁзҡ„ж”ҝзӯ–иҪ¬еҗ‘пјҢжҳҜеҗҰдјҡз»ҷе…ЁзҗғйҮ‘иһҚеёӮеңәеёҰжқҘдёҚзЁіе®ҡеӣ зҙ пјҹе…ЁзҗғйҖҡиғҖеҺӢеҠӣе°ҶеңЁдҪ•ж—¶зј“и§Јпјҹ2022е№ҙжҳҜдәәзұ»жҠ—еҮ»з–«жғ…зҡ„第дёүе№ҙпјҢжҳҜе…Ёзҗғдё»иҰҒз»ҸжөҺдҪ“иҙ§еёҒж”ҝзӯ–иҪ¬еҗ‘зҡ„ж—¶еҲ»пјҢд№ҹжҳҜз–«еҗҺе…Ёзҗғз»ҸжөҺеӨҚиӢҸйҒҮеҲ°иҖғйӘҢзҡ„дёҖе№ҙгҖӮзЁіе®ҡдёҺеҸ‘еұ•пјҢеҸҜиғҪжҳҜ2022е№ҙзҡ„дё»еҹәи°ғпјҢжң¬ж–ҮиҜ•еӣҫд»ҺдёҖдёӘе®һдҪ“з»ҸжөҺдёҺиҙ§еёҒж”ҝзӯ–зҡ„е…ізі»еҸҳеҢ–ејҖе§Ӣи°Ҳиө·пјҢз»“еҗҲз»ҸжөҺеҹәжң¬йқўгҖҒжөҒеҠЁжҖ§еҲҶжһҗгҖҒиЎҢдёҡеҹәжң¬йқўйЈҺйҷ©е’Ңдј°еҖјжәўд»·зӯүж–№йқўзқҖзңјпјҢеҲқжӯҘи®Ёи®ә2022е№ҙдёӯеӣҪжқғзӣҠеёӮеңәжҠ•иө„жңәдјҡе’ҢйЈҺйҷ©гҖӮ

дёҖгҖҒжҸҗеҚҮе®һдҪ“з»ҸжөҺжҠ•иө„еӣһжҠҘзҺҮд»»йҮҚйҒ“иҝң

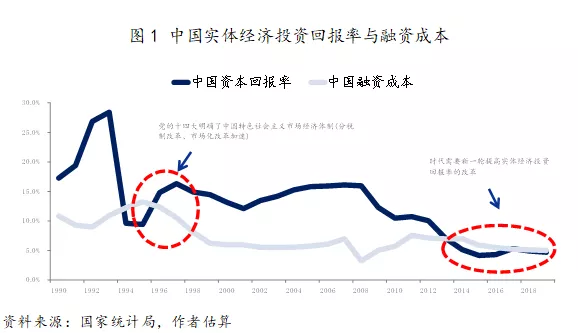

е®һдҪ“з»ҸжөҺзҡ„ејәејұпјҢжҳҜйҳІжӯўйҮ‘иһҚйЈҺйҷ©пјҢжҠөеҫЎз»ҸжөҺжіўеҠЁзҡ„е…ій”®гҖӮе®һдҪ“з»ҸжөҺжҠ•иө„еӣһжҠҘзҺҮиҫғй«ҳзҡ„з»ҸжөҺдҪ“пјҢе®Ҫжқҫзҡ„иҙ§еёҒж”ҝзӯ–жңүеҲ©дәҺдҝғиҝӣеӣәе®ҡиө„дә§жҠ•иө„иҝӣиЎҢжү©еӨ§еҶҚз”ҹдә§зҡ„ж„Ҹж„ҝпјҢеҚіжҠ•иө„еӣһжҠҘзҺҮй«ҳдәҺиө„йҮ‘жҲҗжң¬зҡ„ж—¶еҖҷпјҢе®Ҫжқҫзҡ„иҙ§еёҒж”ҝзӯ–иғҪеӨҹжңүж•Ҳзҡ„дҝғиҝӣз»ҸжөҺеўһй•ҝзҡ„еӨҚиӢҸгҖӮеӣ жӯӨпјҢз»ҸжөҺдҪ“жҳҜеҗҰеҮәзҺ°иө„йҮ‘з©әиҪ¬пјҢи„ұе®һеҗ‘иҷҡпјҢдё»иҰҒеҸ–еҶідәҺиҜҘз»ҸжөҺдҪ“зҡ„е®һдҪ“з»ҸжөҺжҠ•иө„еӣһжҠҘзҺҮж°ҙе№ігҖӮ

е…·дҪ“иҖҢиЁҖпјҢдёӯеӣҪз»ҸжөҺеңЁ2014е№ҙйҷ„иҝ‘еҮәзҺ°дәҶе®һдҪ“з»ҸжөҺжҠ•иө„еӣһжҠҘзҺҮйҷҚдҪҺиҮіиө„йҮ‘жҲҗжң¬йҷ„иҝ‘зҡ„ж–°еұҖйқўгҖӮжҲ‘们и®Өдёә2014е№ҙжҳҜдёӯеӣҪз»ҸжөҺе’ҢйҮ‘иһҚеёӮеңәзҡ„еҸ‘еұ•иҝҮзЁӢдёӯжңүзқҖйҮҚиҰҒж„Ҹд№үзҡ„дёҖе№ҙгҖӮд»Һиө„жң¬еёӮеңәдёҺе®һдҪ“з»ҸжөҺзҡ„е…ізі»иҖҢиЁҖпјҢжҲ‘们еҸ‘зҺ°дёҠиҜҒжҢҮж•°дёҺе®һдҪ“з»ҸжөҺеҹәжң¬йқўд№Ӣй—ҙзҡ„е…ізі»пјҢеңЁ2014е№ҙд»ҘеүҚдёәжӯЈзӣёе…і(+57%)пјҢеңЁ2014е№ҙд»ҘеҗҺдёәжӯЈзӣёе…іеҮҸејұпјҢжңүж—¶з”ҡиҮіжҳҜиҙҹзӣёе…ігҖӮд»Һзғӯй’ұжөҒеҠЁ(дё–з•Ң银иЎҢж®Ӣе·®жі•пјҢеү”йҷӨиҷҡеҒҮиҙёжҳ“йғЁеҲҶ)е’Ңдәәж°‘еёҒжұҮзҺҮйў„жңҹзҡ„и§’еәҰжқҘзңӢпјҢ2014е№ҙд»ҘеүҚзғӯй’ұжӣҙеӨҡзҡ„иЎЁзҺ°дёәжөҒе…ҘдёӯеӣҪпјҢ2014е№ҙд»ҘеҗҺиЎЁзҺ°дёәжҢҒз»ӯжөҒеҮәдёӯеӣҪгҖӮд»Һиҙ§еёҒж”ҝзӯ–зҡ„жңүж•ҲжҖ§жқҘзңӢпјҢжҲ‘们еҸ‘зҺ°2014е№ҙд»ҘеҗҺпјҢеҚ•дҪҚиҙ§еёҒеўһйҮҸжӢүеҠЁGDPзҡ„ж•ҲеҠӣеңЁеҝ«йҖҹдёӢйҷҚпјҢд№ҹе°ұжҳҜиҜҙеҲәжҝҖз»ҸжөҺжүҖйңҖиҰҒзҡ„иҙ§еёҒе®ҪжқҫзЁӢеәҰеңЁжү©еӨ§гҖӮз§Қз§Қеҫ®и§ӮеҪўжҖҒзҡ„иЎЁзҺ°з»јеҗҲиө·жқҘпјҢжҲ‘们еҸ‘зҺ°дёӯеӣҪе®һдҪ“з»ҸжөҺжҠ•иө„еӣһжҠҘзҺҮеңЁ2008е№ҙд»ҘжқҘжҢҒз»ӯдёӢйҷҚпјҢдё”еңЁ2014е№ҙйҷ„иҝ‘йҷҚдҪҺиҮійҮ‘иһҚеёӮеңәж— йЈҺйҷ©иһҚиө„жҲҗжң¬д»ҘдёӢпјҢиҝҷе°ұж„Ҹе‘ізқҖиҝҮеәҰзҡ„жөҒеҠЁжҖ§дёҚж„ҝж„Ҹиҝӣе…Ҙе®һдҪ“з»ҸжөҺпјҢжӣҙж„ҝж„ҸеңЁеҗ„зұ»иө„дә§д№Ӣй—ҙз©әиҪ¬пјҢеҪўжҲҗеұҖйғЁжіЎжІ«пјҢеЁҒиғҒз»ҸжөҺе’ҢйҮ‘иһҚзЁіе®ҡгҖӮе®һдҪ“з»ҸжөҺжҠ•иө„еӣһжҠҘзҺҮйҷҚдҪҺиҮійҮ‘иһҚеёӮеңәж— йЈҺйҷ©еӣһжҠҘзҺҮйҷ„иҝ‘пјҢиһҚиө„дә§з”ҹзҡ„еӣһжҠҘдёҚи¶ід»Ҙеә”д»ҳиһҚиө„жҲҗжң¬пјҢе°ұжҳҜйғЁеҲҶйҮ‘иһҚйЈҺйҷ©зҡ„ж №жәҗгҖӮ

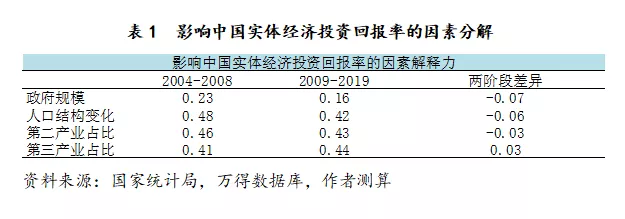

жҸҗеҚҮе®һдҪ“з»ҸжөҺжҠ•иө„еӣһжҠҘзҺҮд»»йҮҚйҒ“иҝңгҖӮжҲ‘们е°Ҷе®һдҪ“з»ҸжөҺжҠ•иө„еӣһжҠҘзҺҮзҡ„дёӢйҷҚеӣ зҙ еҲҶи§ЈжқҘзңӢ究з«ҹжҳҜд»Җд№ҲеҺҹеӣ дҪҝеҫ—дёӯеӣҪе®һдҪ“з»ҸжөҺжҠ•иө„еӣһжҠҘзҺҮдёӢйҷҚзҡ„еҰӮжӯӨд№Ӣеҝ«пјҹжҢүз…§зҷҪйҮҚжҒ©(2014)зҡ„еҲҶжһҗж–№жі•пјҢжҲ‘们е°ҶеҪұе“Қе®һдҪ“з»ҸжөҺжҠ•иө„еӣһжҠҘзҺҮзҡ„еҮ дёӘеӣ зҙ еҜ№е…¶иҝӣиЎҢи§ЈйҮҠжҖ§еҲҶжһҗгҖӮжҲ‘们йҖүеҸ–еӣӣдёӘдё»иҰҒеӣ зҙ пјҢеҲҶеҲ«дёәпјҡж”ҝеәң规模(иҙўж”ҝе…ЁеҸЈеҫ„ж”ҜеҮә/GDP)гҖҒдәәеҸЈз»“жһ„еҸҳеҢ–гҖҒ第дәҢдә§дёҡеҚ жҜ”гҖҒ第дёүдә§дёҡеҚ жҜ”гҖӮд»Ҙ2008е№ҙдёәз•ҢпјҢжҲ‘们иҖғеҜҹж–ӯзӮ№е·ҰеҸізҡ„дҪңз”ЁеҸҳеҢ–гҖӮжҢүз…§жҲ‘们зҡ„жЁЎеһӢеҲҶи§ЈпјҢж”ҝеәң规模е’ҢдәәеҸЈз»“жһ„еҸҳеҢ–жҳҜеҪұе“Қ2008е№ҙд№ӢеҗҺдёӯеӣҪе®һдҪ“з»ҸжөҺжҠ•иө„еӣһжҠҘзҺҮдёӢйҷҚзҡ„дё»иҰҒеӣ зҙ гҖӮдәәеҸЈз»“жһ„еҒҸеҗ‘иҖҒйҫ„еҢ–иҝӣзЁӢи¶Ҡеҝ«пјҢеҜ№е…ЁзӨҫдјҡе®һдҪ“з»ҸжөҺжҠ•иө„еӣһжҠҘзҺҮзҡ„жӢ–зҙҜд№ҹе°ұи¶ҠеӨ§гҖӮеҺҶеҸІдёҠзңӢпјҢжҸҗеҚҮе®һдҪ“з»ҸжөҺжҠ•иө„еӣһжҠҘзҺҮдё»иҰҒеңЁдәҺиҝӣдёҖжӯҘжӢ“еұ•иЎҢдёҡзҡ„ж”№йқ©зәўеҲ©гҖҒдәәеҸЈзӯүиө„жәҗзҰҖиөӢе’Ңиө„жң¬ж·ұеҢ–гҖӮиЎҢдёҡзҡ„ж”№йқ©зәўеҲ©йҮҠж”ҫ并йқһдёҖж—Ҙд№ӢеҠҹпјӣдәәеҸЈиө„жәҗзҰҖиөӢзҡ„еўһејәдҫқйқ иҝӣдёҖжӯҘеҠ ејәйј“еҠұдәәеҸЈж”ҝзӯ–е’Ңж•ҷиӮІеҹ№и®ӯпјӣиө„жң¬ж·ұеҢ–жңүиө–дәҺеҜ№дёӯй«ҳз«ҜеҲ¶йҖ дёҡзҡ„жҢҒз»ӯиө„жң¬жҠ•е…ҘгҖӮиҝҷдәӣеҸҳеҢ–йғҪйңҖиҰҒдё“жіЁзҡ„д»ҳеҮәжҢҒз»ӯзҡ„еҠӘеҠӣпјҢдҪҶжҳҜеҖјеҫ—гҖӮе®һдҪ“з»ҸжөҺжҠ•иө„еӣһжҠҘзҺҮжҸҗеҚҮпјҢе°ҶеңЁж №жң¬дёҠи§ЈеҶійҮ‘иһҚйўҶеҹҹзҡ„з»“жһ„жҖ§йЈҺйҷ©пјҢжңүеҲ©дәҺе®һзҺ°дёӯеӣҪз»ҸжөҺзҡ„й•ҝиҝңзЁіе®ҡеҸ‘еұ•гҖӮ

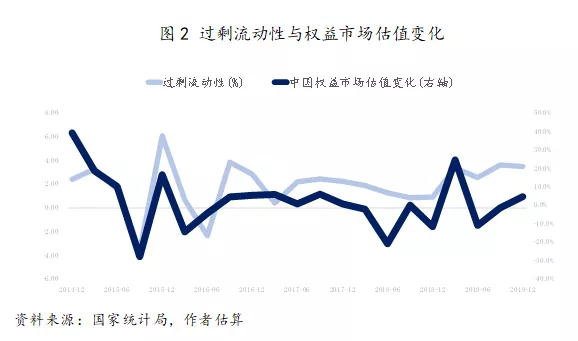

иө„жң¬еёӮеңәдј°еҖјдёҺиҝҮеү©жөҒеҠЁжҖ§еҜҶеҲҮзӣёе…ігҖӮжӣҙиҝӣдёҖжӯҘзҡ„еҲҶжһҗеҸ‘зҺ°пјҢжҲ‘们е°Ҷиҙ§еёҒеҪ“еұҖзҡ„иҙ§еёҒдҫӣз»ҷеҮҸеҺ»зңҹе®һжөҒе…Ҙе®һдҪ“з»ҸжөҺзҡ„иҙ§еёҒйҮҸпјҢеҫ—еҲ°жүҖи°“зҡ„иҝҮеү©жөҒеҠЁжҖ§д№ӢеҗҺгҖӮиҝҷдёҖиҝҮеү©жөҒеҠЁжҖ§дёҺиӮЎеёӮзҡ„дј°еҖјеҸҳеҢ–е‘ҲзҺ°жҳҫи‘—зҡ„жӯЈзӣёе…іжҖ§пјҢиҝҷдёҖеҸ‘зҺ°йӘҢиҜҒдәҶжҲ‘们еҜ№жөҒеҠЁжҖ§еҲҶеұӮзҡ„зҢңжөӢгҖӮжҖ»йҮҸзҡ„жөҒеҠЁжҖ§еҸҜд»ҘеҲҶдёәзңҹе®һиҝӣе…Ҙе®һдҪ“з»ҸжөҺзҡ„жөҒеҠЁжҖ§е’Ңиҝӣе…Ҙиө„дә§йўҶеҹҹзҡ„жөҒеҠЁжҖ§гҖӮзңҹе®һиҝӣе…Ҙе®һдҪ“з»ҸжөҺзҡ„жөҒеҠЁжҖ§дёҺж•ҙдҪ“зҡ„йҖҡиғҖе…·жңүжҳҫи‘—зӣёе…іжҖ§пјҢдёҖе®ҡзЁӢеәҰдёҠд»ЈиЎЁдәҶз»ҸжөҺзҡ„еҶ·зғӯпјӣиҝӣе…Ҙиө„дә§йўҶеҹҹзҡ„жөҒеҠЁжҖ§зҹӯжңҹеҶ…дё»иҰҒзҡ„дҪңз”ЁдҪ“зҺ°еңЁиө„дә§д»·ж јзҡ„йҮҚдј°гҖӮдёәдәҶдҝқиҜҒдёҖе®ҡйҖҹеәҰзҡ„з»ҸжөҺеўһй•ҝе’Ңе°ұдёҡзЁіе®ҡпјҢиҙ§еёҒеҪ“еұҖеҰӮжһңе®һж–Ҫиҫғдёәе®Ҫжқҫзҡ„иҙ§еёҒж”ҝзӯ–пјҢе®һдҪ“з»ҸжөҺжҠ•иө„еӣһжҠҘзҺҮиҫғдҪҺпјҢйғЁеҲҶйҮҠж”ҫзҡ„жөҒеҠЁжҖ§е°ҶдёҚж„ҝж„Ҹиҝӣе…Ҙе®һдҪ“з»ҸжөҺпјҢиҖҢиҝӣе…Ҙиө„дә§йўҶеҹҹпјҢйҖ жҲҗи„ұе®һеҗ‘иҷҡзҡ„зҺ°иұЎпјҢжҠ¬еҚҮиө„дә§зҡ„ж•ҙдҪ“дј°еҖјгҖӮжҲ‘们еңЁеұ•жңӣ2022е№ҙдёӯеӣҪиө„жң¬еёӮеңәзҡ„ж—¶еҖҷпјҢйҒҮеҲ°зҡ„第дёҖдёӘй—®йўҳе°ұжҳҜеҜ№дј°еҖјеҸҳеҢ–зҡ„зңӢжі•гҖӮ2022е№ҙе®Ҹи§Ӯз»ҸжөҺеўһйҖҹиҫғ2021е№ҙеҸҜиғҪдёӢж»‘пјҢдҪҶеӣҪеҶ…зҡ„иҙ§еёҒж”ҝзӯ–еҸҜиғҪз»ҙжҢҒиҫғдёәйҖӮе®ңзҡ„зҠ¶жҖҒпјҢеӣ жӯӨпјҢжҲ‘们зҡ„еҲқжӯҘеҲӨж–ӯжҳҜпјҢ2022е№ҙдёӯеӣҪиө„жң¬еёӮеңәзҡ„дј°еҖјеҸҜиғҪе°Ҹе№…жү©еј гҖӮ

дәҢгҖҒ2022е№ҙз»ҸжөҺеўһй•ҝгҖҒйҖҡиғҖе’Ңж”ҝзӯ–еҸҳеҢ–

2022е№ҙжҲҝең°дә§иЎҢдёҡе’ҢеҮәеҸЈеҸҜиғҪиҫғ2021е№ҙжӢүдҪҺGDPеўһйҖҹгҖӮд»ҺиҒ”з«Ӣж–№зЁӢзҡ„и®ЎйҮҸжЁЎеһӢжқҘзңӢпјҢжҲ‘еӣҪжҲҝең°дә§жҠ•иө„еўһйҖҹе’ҢеҮәеҸЈеўһйҖҹеҜ№дәҺGDPеўһйҖҹзҡ„еј№жҖ§дёә0.23е’Ң0.19гҖӮжҢүз…§еҜ№жҲҝең°дә§й”Җе”®гҖҒеңҹең°еҮәи®©жғ…еҶөгҖҒиһҚиө„зҺҜеўғзӯүзҡ„з»јеҗҲеҲӨж–ӯпјҢ2022е№ҙжҲҝең°дә§жҠ•иө„еҸҜиғҪдјҡйқўдёҙдёҖе®ҡзҡ„еҺӢеҠӣгҖӮжҲҝең°дә§жқҝеқ—зҡ„з–ІејұпјҢзӣёеҜ№дәҺ2021е№ҙпјҢеңЁеҗҢжҜ”еўһйҖҹдёҠеҸҜиғҪжӢүдҪҺ2022е№ҙжҲ‘еӣҪGDPеӨ§зәҰ1.5дёӘзҷҫеҲҶзӮ№гҖӮйҡҸзқҖе…ЁзҗғеҸ‘иҫҫз»ҸжөҺдҪ“е’Ңж–°е…ҙеёӮеңәеӣҪ家疫жғ…зҡ„йҖҗжӯҘеҘҪиҪ¬пјҢ2022е№ҙйғЁеҲҶиҪ¬з§»иҮідёӯеӣҪзҡ„еӨ–иҙёз”ҹдә§и®ўеҚ•еҸҜиғҪдјҡеҸ‘з”ҹиҪ¬з§»гҖӮеҗҢж—¶пјҢ2022е№ҙе…Ёзҗғз»ҸжөҺеўһйҖҹз•ҘдҪҺдәҺ2021е№ҙпјҢе…ЁзҗғжҖ»йңҖжұӮеўһйҖҹдёӢйҷҚд№ҹе°ҶдёҖе®ҡзЁӢеәҰдёҠеҪұе“Қ2022е№ҙдёӯеӣҪзҡ„еҮәеҸЈжғ…еҶөгҖӮеҠ дёҠ2021е№ҙзҡ„еҮәеҸЈй«ҳеҹәж•°ж•Ҳеә”пјҢ2022е№ҙзҡ„дёӯеӣҪеҮәеҸЈеўһйҖҹеҪўеҠҝеҖјеҫ—е…іжіЁгҖӮжҢүз…§еҮәеҸЈеўһйҖҹеҜ№GDPеўһйҖҹзҡ„еј№жҖ§пјҢжҲ‘们еҲӨж–ӯеҮәеҸЈе°ҶеңЁеҗҢжҜ”еўһйҖҹдёҠеҸҜиғҪжӢүдҪҺ2022е№ҙжҲ‘еӣҪGDPеӨ§зәҰ1.6дёӘзҷҫеҲҶзӮ№гҖӮ

2022е№ҙдёӯеӣҪз»ҸжөҺеўһйҖҹеҸҜиғҪз»ҙжҢҒеңЁ5%е·ҰеҸігҖӮж¶Ҳиҙ№еўһйҖҹиҫғдёәе№ізЁіпјҢдҪҶйҡҸзқҖиҝһз»ӯдёӨе№ҙзҡ„жҠ—еҮ»з–«жғ…пјҢеұ…ж°‘еҸҜж”Ҝй…Қ收е…ҘеўһйҖҹзҡ„дҪҺиҝ·пјҢд»ҺеӨ§дј—ж¶Ҳиҙ№е“Ғе’Ңй«ҳз«Ҝж¶Ҳиҙ№е“Ғзҡ„еўһйҖҹйғҪеҮәзҺ°дёҖе®ҡзЁӢеәҰдёҠеўһй•ҝдёӯжһўзҡ„дёӢйҷҚгҖӮжҲ‘们еҲӨж–ӯ2022е№ҙдёӯеӣҪж¶Ҳиҙ№еўһйҖҹеҸҜиғҪиҫғ2021е№ҙдёӢеҚҠе№ҙз•ҘжңүеҘҪиҪ¬пјҢдҪҶжҳҜе…ЁзҗғеўһйҖҹдҝқжҢҒзЁіе®ҡпјҢ并дёҚдјҡеҮәзҺ°иҫғеӨ§е№…еәҰзҡ„жіўеҠЁгҖӮз»јдёҠжүҖиҝ°пјҢ2022е№ҙдёӯеӣҪGDPеўһйҖҹеҸҜиғҪз»ҙжҢҒеңЁ5%е·ҰеҸіпјҢзӣёеҜ№дәҺ2021е№ҙзҡ„8%е·ҰеҸізҡ„еўһйҖҹз•ҘжңүдёӢж»‘гҖӮз»ҸжөҺеўһйҖҹзҡ„дёӢж»‘пјҢеұһдәҺжӯЈеёёзҡ„жіўеҠЁпјҢ2021е№ҙжҳҜз–«жғ…жҒўеӨҚзҡ„дёҖе№ҙпјҢй«ҳеўһй•ҝжңүе…¶дҪҺеҹәж•°ж•Ҳеә”е’Ңе…Ёзҗғзҡ„з»ҸжөҺеӣһжҡ–зҺҜеўғж”ҜжҢҒгҖӮ2022е№ҙеӣһеҪ’жӯЈеёёзҡ„з»ҸжөҺеўһйҖҹпјҢе°ұдёҡеёӮеңәе°ҶдҝқжҢҒзЁіе®ҡгҖӮиҝҷдё»иҰҒжҳҜз”ұдәҺеӣҪж°‘з»ҸжөҺдёӯ第дёүдә§дёҡзҡ„жҜ”дҫӢеўһеҠ пјҢеҚ•дҪҚGDPеҗёзәізҡ„е°ұдёҡдәәж•°еўһеҠ пјҢдёӯй«ҳеўһйҖҹзҡ„з»ҸжөҺеўһй•ҝе°ұеҸҜд»Ҙеҗёзәіи¶іеӨҹзҡ„е°ұдёҡгҖӮ

еүҚзһ»ең°зңӢпјҢд»ҺдәәеҸЈгҖҒиө„жң¬е’ҢжҠҖжңҜиҝӣжӯҘзҡ„з»ҸжөҺеўһй•ҝж–№зЁӢгҖҒеҹҺй•ҮеҢ–йңҖжұӮжӢүеҠЁгҖҒзҺҜеўғеҺӢеҠӣе’Ңзўідёӯе’ҢжҲҳз•Ҙзҡ„иғҢжҷҜдёӢпјҢжҢүз…§жҲ‘们зҡ„жөӢз®—пјҢдёӢдёҖдёӘйҳ¶ж®өдёӯеӣҪеҗҲзҗҶз»ҸжөҺеўһйҖҹе°Ҷд»Һ2016-2020е№ҙзҡ„е№іеқҮ6.5%е·ҰеҸіпјҢйҷҚдҪҺеҲ°2021-2025е№ҙзҡ„5.0%е·ҰеҸігҖӮиҝҷдёҖйҳ¶ж®өеҰӮжһңиҙ§еёҒжҖ»дҫӣз»ҷзҡ„еўһйҖҹдёҚжҳҫи‘—дёӢйҷҚпјҢдёӯеӣҪзҡ„иҙ§еёҒеўһйҖҹдёҺGDPеўһйҖҹд№Ӣй—ҙзҡ„е·®и·қе°ҶйҖҗжёҗеҠ еӨ§пјҢжңүеҲ©дәҺдјҳиҙЁиө„дә§зҡ„дј°еҖјжү©еј гҖӮ

2022е№ҙе…ЁзҗғйҖҡиғҖеҺӢеҠӣе°ҶйҖҗжёҗдёӢйҷҚгҖӮеҺҹжІ№ж–№йқўпјҢйҡҸзқҖиҲӘз©әз…ӨжІ№зјәеҸЈдҝ®еӨҚпјҢеҸ еҠ з»ҸжөҺеўһй•ҝеҠЁеҠӣи¶ӢејұпјҢе…ЁзҗғжІ№е“Ғж¶Ҳиҙ№зҡ„еҗҺз»ӯжҸҗеҚҮд№ҸеҠӣгҖӮжҲ‘еӣҪжІ№е“ҒйңҖжұӮиҫғ欧зҫҺеӣҪ家жҒўеӨҚиҫғж—©пјҢеңЁд»Ҡе№ҙдәҢеӯЈеәҰе·Ід»Һй«ҳеўһй•ҝеӣһеҲ°еёёжҖҒпјҢдёүеӯЈеәҰеҸ—еұҖйғЁз–«жғ…жү°еҠЁпјҢжІ№е“Ғж¶Ҳиҙ№з»§з»ӯиө°ејұгҖӮеӣ жӯӨпјҢе…ЁзҗғеҺҹжІ№йңҖжұӮеўһй•ҝе°ҶдәҺжҳҺе№ҙиҫ№йҷ…и¶Ӣзј“гҖӮеҫҖеүҚзңӢпјҢе…ЁзҗғзҹіжІ№еёӮеңәдҫӣйңҖй”ҷй…Қзҡ„йў‘зҺҮе°ҶдёӢйҷҚпјҢйғЁеҲҶеҺҹжІ№дә§иғҪеҲ©з”Ёе·Із»ҸејҖе§ӢдёҠеҚҮгҖӮйңҖжұӮеўһй•ҝеҗҺеҠІдёҚи¶іпјҢеҠ жҢҒдҫӣеә”继з»ӯжҒўеӨҚпјҢжІ№е“Ғж—әеӯЈиҝҮеҗҺпјҢе…ЁзҗғеҺҹжІ№зҡ„дҫӣйңҖзҹӯзјәжғ…еҶөжңүжңӣеҫ—д»Ҙзј“и§ЈпјҢжІ№еёӮд»ҺзҹӯзјәеҲ°вҖңеҶҚе№іиЎЎвҖқзҡ„и¶ӢеҠҝдёҚж”№пјҢдҫӣйңҖй”ҷй…Қзҡ„йў‘зҺҮеҸҜиғҪе°ҶжңүжүҖдёӢйҷҚгҖӮеӣҪеҶ…з…ӨзӮӯе’ҢеӨ§е®—е•Ҷе“Ғж–№йқўпјҢеңЁеўһеҠ з…ӨзӮӯдҫӣз»ҷгҖҒжү“еҮ»зӮ’дҪңд№ӢеҗҺпјҢжҲ‘еӣҪз…ӨзӮӯеёӮеңәе°ҶйҖҗжёҗжҒўеӨҚжӯЈеёёзҠ¶жҖҒпјҢдёҠжёёйғЁеҲҶиө„жәҗе“Ғд»·ж јд№ҹе°ҶеӣһеҪ’еҗҲзҗҶзҡ„дҪҚзҪ®гҖӮйҡҸзқҖе…Ёзҗғз»ҸжөҺеўһйҖҹйҖҗжӯҘеӣһиҗҪпјҢиғҪжәҗдә§иғҪйҮҠж”ҫзҡ„еҠ йҖҹпјҢжҲ‘们预计зҫҺеӣҪйҖҡиғҖеҺӢеҠӣе°ҶеңЁ2022е№ҙ1-2еӯЈеәҰи§ҒйЎ¶еӣһиҗҪпјҢдёӯеӣҪPPIйҖҡиғҖд№ҹе°ҶеңЁ1дёӘеӯЈеәҰеҶ…и§ҒйЎ¶еӣһиҗҪгҖӮ

2022е№ҙзҡ„иҙ§еёҒж”ҝзӯ–е°ҶеңЁдёҖе®ҡзЁӢеәҰдёҠдҝқжҢҒйҖӮе®ңзҡ„е®ҪжқҫгҖӮжҲ‘们用иҝҮеү©жөҒеҠЁжҖ§(е№ҝд№үзӨҫдјҡиһҚиө„规模-еҗҚд№үGDPеўһйҖҹ)жқҘйў„еҲӨиӮЎеёӮзҡ„дј°еҖјеҸҳеҢ–пјҢеҸ‘зҺ°2022е№ҙйғЁеҲҶй«ҳдј°еҖјиЎҢдёҡзҡ„дј°еҖјеҺӢзј©еҺӢеҠӣжҳҜеӯҳеңЁзҡ„пјҢдҪҶдёҚз”ЁиҝҮеәҰжӢ…еҝ§гҖӮе…Ёе№ҙзЁіе®ҡзҡ„еҹәи°ғдёҚдјҡеҸҳеҢ–пјҢз»ҙжҢҒзЁіе®ҡзҡ„е·Ҙе…·е’ҢжүӢж®өиҫғеӨҡпјҢз©әй—ҙйҖӮе®ңгҖӮ

дёӯеӣҪжқғзӣҠеёӮеңәзҡ„жөҒеҠЁжҖ§йҷӨдәҶжқҘиҮӘдәҺжҜҸе№ҙиҙ§еёҒж”ҝзӯ–е®ҪжқҫеӨ–з”ҹе’ҢеҶ…з”ҹеёҰжқҘд№ӢеӨ–пјҢиҝҳжңүдёҖйғЁеҲҶжқҘиҮӘдәҺеұ…ж°‘йғЁй—Ёзҡ„иө„дә§й…ҚзҪ®иҪ¬з§»гҖӮеҪ“дәәеқҮGDPжҺҘиҝ‘1дёҮзҫҺе…ғд№ӢеҗҺпјҢйҮ‘иһҚеёӮеңәйҖҗжёҗеҜ№еӨ–ејҖж”ҫпјҢеұ…ж°‘иө„дә§иҙҹеҖәиЎЁзҡ„й…ҚзҪ®д№ҹејҖе§Ӣе‘ҲзҺ°еӨҡе…ғеҢ–гҖӮд»Һж—Ҙжң¬гҖҒйҹ©еӣҪгҖҒйҰҷжёҜзӯүдёңдәҡз»ҸжөҺдҪ“зҡ„еӣҪйҷ…з»ҸйӘҢжқҘзңӢпјҢиҝҷдёҖйҳ¶ж®өзҡ„еұ…ж°‘иө„дә§иҙҹеҖәиЎЁзҡ„дёҖеӨ§зү№зӮ№жҳҜд»ҘеҫҖеҚ еӨ§йғЁеҲҶжҜ”дҫӢзҡ„жҲҝең°дә§иө„дә§ејҖе§ӢзЁіжӯҘдёӢйҷҚпјҢе№іеқҮиҖҢиЁҖдёӢйҷҚ15-20дёӘзҷҫеҲҶзӮ№пјҢйҖҗжёҗй…ҚзҪ®еҲ°жө·еӨ–иө„дә§е’ҢиӮЎзҘЁгҖҒеҖәеҲёзӯүйҮ‘иһҚиө„дә§гҖӮжҲ‘еӣҪдәәеқҮGDPеҲҡжҺҘиҝ‘1дёҮзҫҺе…ғпјҢеұ…ж°‘иө„дә§иҙҹеҖәиЎЁзҡ„йҮҚж–°й…ҚзҪ®жӯЈеңЁйҖҗжёҗеұ•ејҖпјҢжңӘжқҘдёӯеӣҪжқғзӣҠеёӮеңәе°ҶдјҡжүҝжҺҘжӣҙеӨҡеұ…ж°‘иҙўеҜҢзҡ„иө„дә§й…ҚзҪ®иҪ¬з§»е’ҢиҝҺжқҘжӣҙеӨҡзҡ„дё“дёҡжңәжһ„жҠ•иө„иҖ…гҖӮ

дёүгҖҒ2022е№ҙпјҡйҮҚи§ҶиЎҢдёҡжҷҜж°”еәҰе’ҢдҪҺдј°еҖј

жҲ‘们预жөӢ2022е№ҙдёӯеӣҪз»ҸжөҺеўһй•ҝеңЁ5%е·ҰеҸіпјҢз”ұдәҺеҺ»е№ҙзҡ„еҹәж•°еҺҹеӣ пјҢ1-2еӯЈеәҰеҺӢеҠӣжңҖеӨ§пјҢ3-4еӯЈеәҰйҖҗжӯҘзј“и§ЈгҖӮдёӯйҖҹеўһй•ҝдёҖйғЁеҲҶеҺҹеӣ жқҘиҮӘдәҺ2021е№ҙзҡ„й«ҳеҹәж•°пјҢз”ұдәҺ第дёүдә§дёҡзҡ„еҚ жҜ”еўһеҠ пјҢеҚ•дҪҚGDPеҗёзәізҡ„е°ұдёҡдәәж•°еўһеӨҡпјҢдёӯй«ҳеўһйҖҹзҡ„з»ҸжөҺеўһй•ҝе°ұеҸҜд»Ҙеҗёзәіи¶іеӨҹзҡ„е°ұдёҡпјҢж•°жҚ®з–ІејұеңЁдёҖе®ҡзЁӢеәҰдёҠд№ҹдёҚд»ЈиЎЁе°ұдёҡеӯҳеңЁеҫҲеӨ§еҺӢеҠӣгҖӮиҙ§еёҒж”ҝзӯ–жІЎжңүеҝ…иҰҒиҝҮдәҺе®ҪжқҫпјҢж•ҙдҪ“еҸҜиғҪз»ҙжҢҒиҫғдёәйҖӮе®ңзҡ„жғ…жҷҜгҖӮжҰӮжӢ¬иҖҢиЁҖпјҢдёӯеӣҪиө„жң¬еёӮеңәзҡ„жҠ•иө„жңәдјҡпјҢз»“жһ„йҮҚдәҺжҖ»йҮҸпјҢй•ҝжңҹйҮҚдәҺзҹӯжңҹгҖӮ

йҮҚи§ҶиЎҢдёҡжҷҜж°”еәҰгҖӮеңЁеӣҪеҶ…йңҖжұӮж•ҙдҪ“еҗ‘дёӢзҡ„зҺҜеўғдёӢпјҢжҲ‘们зңӢеҲ°д»Ҙж–°иғҪжәҗиҪҰгҖҒе…үдјҸгҖҒйЈҺз”өдёәдё»зҡ„科жҠҖжҲҗй•ҝиЎҢдёҡеұ•зҺ°еҮәзӢ¬ж ‘дёҖеёңзҡ„жҷҜж°”еәҰгҖӮд»Һжӣҙй«ҳз»ҙеәҰзңӢпјҢиҝҷжҳҜеңЁе…ЁзҗғиғҪжәҗдҪ“зі»з»“жһ„еҸҳеҢ–дёӢеӮ¬з”ҹзҡ„е·ЁеӨ§иЎҢдёҡеҸ‘еұ•жңәйҒҮгҖӮ

ж–°иғҪжәҗиҪҰиЎҢдёҡе°Ҷз»ҙжҢҒиҫғй«ҳзҡ„жҷҜж°”еәҰгҖӮд»Һе…ЁзҗғжқҘзңӢпјҢж–°иғҪжәҗиҪҰй”ҖйҮҸ继з»ӯз»ҙжҢҒй«ҳеўһй•ҝпјҢеҗҢж—¶пјҢдјҙйҡҸжҠҖжңҜиҝӣжӯҘпјҢзЈ·й…ёй“Ғй”Ӯз”өжұ жҖ§д»·жҜ”еңЁдёӯдҪҺз«Ҝж–°иғҪжәҗиҪҰйўҶеҹҹжӣҙеҠ еҮёжҳҫгҖӮйў„и®Ў2022е№ҙе…Ёзҗғж–°иғҪжәҗиҪҰиЎҢдёҡй«ҳжҷҜж°”еәҰ延з»ӯпјҢйҡҸзқҖз”өжұ жҠҖжңҜгҖҒжҷәиғҪеҢ–ж°ҙе№іе’ҢеҹәзЎҖи®ҫж–Ҫе»әи®ҫзҡ„ж·ұе…ҘпјҢж–°иғҪжәҗиҪҰеӣҪеҶ…еӨ–дә§дёҡз”ҹжҖҒеҠ йҖҹе…ұиһҚгҖӮе…·дҪ“иҖҢиЁҖпјҢзү№ж–ҜжӢү继з»ӯеј•йўҶе…Ёзҗғз”өеҠЁжҷәиғҪи¶ӢеҠҝпјҢеӣҪеҶ…йҖ иҪҰж–°еҠҝеҠӣе’ҢйғЁеҲҶдј з»ҹиҪҰдјҒйў‘йў‘еңЁдҫӣз»ҷз«ҜеҠ еӨ§жҠ•е…ҘпјҢејҖеҸ‘ж–°иҪҰеһӢпјҢеҠ йҖҹж–°иғҪжәҗиҪҰеҜ№дј з»ҹиҪҰеһӢзҡ„жӣҝд»ЈгҖӮд»Һж•°жҚ®дёҠжқҘзңӢпјҢеӣҪеҶ…е®һз”ЁгҖҒдјҳиҙЁиҪҰеһӢжҢҒз»ӯжҠ•ж”ҫй©ұеҠЁз”өеҠЁеҢ–зҺҮжҸҗеҚҮпјҢзҫҺеӣҪж”ҝзӯ–зҺҜеўғеҗ‘еҘҪжҺҘ棒欧жҙІзҲҶеҸ‘еўһй•ҝгҖӮдёӯй•ҝжңҹзңӢпјҢжұҪиҪҰз”өеҠЁеҢ–гҖҒжҷәиғҪеҢ–и¶ӢеҠҝдёҚеҸҜйҖҶиҪ¬пјҢжҲ‘们еҲӨж–ӯ2025е№ҙдёӯеӣҪж–°иғҪжәҗжұҪиҪҰжё—йҖҸзҺҮжңүжңӣи¶…иҝҮ25%пјҢи¶…иҝҮеҺҹе…Ҳ20%зҡ„ж”ҝзӯ–зӣ®ж ҮгҖӮд»Һе…Ёзҗғи§ҶйҮҺзңӢпјҢдёӯеӣҪж–°иғҪжәҗиҪҰз”өеҠЁеҢ–дҫӣеә”й“ҫз«һдәүеҠӣжҢҒз»ӯејәеҢ–пјҢйғЁеҲҶиҮӘдё»е“ҒзүҢеңЁеӨ–еңЁзҡ„еҲәжҝҖдёӢпјҢйҮҚзӮ№з ”еҸ‘пјҢеңЁз”өжұ гҖҒжҺ§еҲ¶зі»з»ҹгҖҒзғӯеӨ„зҗҶзӯүиЎҢдёҡе·Із»ҸеҸ–еҫ—е®һиҙЁжҖ§зҡ„иҝӣжӯҘпјҢйғЁеҲҶж–°жҠҖжңҜејҖе§Ӣеј•йўҶе…ЁзҗғпјҢдҪңдёәе…ЁзҗғдјҳиҙЁеҲ¶йҖ иө„дә§зҡ„д»·еҖјеҮёжҳҫпјҢжңӘжқҘе°ҶжҠўеҚ е…ЁзҗғеёӮеңәд»ҪйўқгҖӮ

е…үдјҸе’ҢйЈҺз”өзҡ„жҷҜж°”еәҰжҢҒз»ӯпјҢз¬ҰеҗҲдёӯй•ҝжңҹдёӯеӣҪеҸ‘еұ•жЁЎејҸзҡ„иҪ¬еҸҳгҖӮд»Һе…үдјҸйЈҺз”өжқҘзңӢпјҢж•ҙеҺҝжҺЁиҝӣдёӢеҲҶеёғејҸе…үдјҸеёӮеҚ зҺҮе°Ҷ继з»ӯжҸҗеҚҮгҖӮ2022е№ҙе…үдјҸдҫӣеә”й“ҫеҺӢеҠӣжңүжңӣзЁіжӯҘзј“и§ЈпјҢиЎҢдёҡеӣһеҪ’йҷҚжң¬еўһж•Ҳдё»е№ІйҒ“гҖӮеҗҢж—¶еңЁвҖңеҸҢзўівҖқж”ҝзӯ–ж”ҜжҢҒеҠӣеәҰеҠ еӨ§гҖҒе…үдјҸйЎ№зӣ®з»ҸжөҺжҖ§жҸҗеҚҮзҡ„й©ұеҠЁдёӢпјҢйў„и®ЎиЎҢдёҡйңҖжұӮжңүжңӣиҝҺжқҘеҠ йҖҹеўһй•ҝпјҢ2021-2021е№ҙе…үдјҸиЎҢдёҡйҖҡиҝҮйҷҚжң¬зӯүжҸҗй«ҳе…¶з»ҸжөҺжҖ§пјҢиЎҢдёҡжңүжңӣе®һзҺ°20%е·ҰеҸізҡ„еӨҚеҗҲеўһйҖҹпјҢзЎ…зүҮгҖҒ组件гҖҒйҖҶеҸҳеҷЁзӯүиЎҢдёҡзҡ„еҗ„дёӘеӯҗжқҝеқ—жҲ‘еӣҪзҡ„еҲ¶йҖ дёҡдјҳеҠҝжҳҫи‘—гҖӮйЈҺз”өд№ҹеңЁйЈҺжңәеӨ§еһӢеҢ–жҺЁеҠЁдёӢпјҢж•ҙдҪ“еҲ¶йҖ жҲҗжң¬д№ҹеңЁз»§з»ӯдёӢжҺўпјҢйЎ№зӣ®ж”¶зӣҠзҺҮзҡ„жҸҗеҚҮд№ҹе°Ҷж”Ҝж’‘иҝҗиҗҘе•ҶеңЁеӣҪиЎҘеҸ–ж¶ҲеҗҺ继з»ӯдҝқжҢҒжҠ•иө„еҠӣеәҰгҖӮжҲ‘еӣҪжө·дёҠйЈҺз”өиө„жәҗејҖеҸ‘жҪңеҠӣи¶…иҝҮ3500GWпјҢдё”йқ иҝ‘дёңеҚ—йғЁз”өеҠӣиҙҹиҚ·дёӯеҝғеҢәеҹҹпјҢжӢҘжңүжһҒеӨ§зҡ„еҸ‘еұ•з©әй—ҙгҖӮиҝ‘жңҹеӣҪеҶ…йҰ–жү№е№ід»·жө·йЈҺжңәз»„жҠ•ж ҮпјҢ8-9MWйЈҺжңәжҠҘд»·дёӢжҺўеҲ°3800е…ғ/kWйҷ„иҝ‘пјҢжҜ”жҠўиЈ…д»·ж јзӣҙйҷҚ40%д»ҘдёҠпјҢеҝ«йҖҹйҷҚжң¬е°Ҷжө·йЈҺе№ід»·еҸ‘еұ•жҸҗйҖҹпјҢйғЁеҲҶйӣ¶йғЁд»¶е’Ңиҫ“з”өд№ҹжңүеҫҲеӨ§еҸ‘еұ•жҪңеҠӣгҖӮдёӢ游科жҠҖеҲ¶йҖ зҡ„з»“жһ„жҖ§еҗ‘еҘҪпјҢд№ҹеҜ№дёҠжёёзҡ„еҚҠеҜјдҪ“еҲ¶йҖ еҪўжҲҗйңҖжұӮж”Ҝж’‘пјҢжңүеҲ©дәҺзӣёе…іиЎҢдёҡзҡ„еӣҪдә§еҢ–зҺҮжҸҗеҚҮгҖӮжұҪиҪҰIGBTе’Ңе…үдјҸгҖҒйЈҺз”өзӯүеҚҠеҜјдҪ“зҡ„йңҖжұӮпјҢе°ҶдҪҝеҫ—йғЁеҲҶиЎҢдёҡеҸ—зӣҠгҖӮ

йҮҚи§ҶдҪҺдј°еҖјгҖӮд»Һж¶Ҳиҙ№е“ҒиЎҢдёҡжқҘзңӢпјҢеҹәдәҺеҜ№жңӘжқҘйңҖжұӮж•ҙдҪ“иҫғдёәз–ІиҪҜзҡ„еҲӨж–ӯпјҢиЎҢдёҡзҡ„еҹәжң¬йқўе№¶жңӘжҳҺжҳҫж”№е–„гҖӮж—Ҙз”Ёж¶Ҳиҙ№е“Ғж–№йқўпјҢйғЁй—ЁйҫҷеӨҙдјҒдёҡжҜ”еҰӮжө·еӨ©е‘ідёҡгҖҒжқҺй”Ұи®°гҖҒе®үдә•йЈҹе“ҒгҖҒе®үзҗӘй…өжҜҚзӯүзӣёз»§ж¶Ёд»·еҜ№еә”жҲҗжң¬дёҠж¶ЁпјҢжңӘжқҘжҜӣеҲ©зҺҮе°ҶеӯҳеңЁдҝ®еӨҚз©әй—ҙгҖӮеҸҜйҖүж¶Ҳиҙ№е“Ғж–№йқўпјҢеӣҪеҶ…йҫҷеӨҙжҠӨиӮӨе“ҒеҸҠеҢ»зҫҺе…¬еҸёй”Җе”®дҫқ然з»ҙжҢҒиҫғеҘҪжҖҒеҠҝгҖӮжҖ»дҪ“жқҘзңӢпјҢж¶Ҳиҙ№е“Ғд»ҚйңҖжҢҒз»ӯи·ҹиёӘйңҖжұӮеҸҳеҢ–пјҢйғЁеҲҶйҫҷеӨҙе…¬еҸёдј°еҖјжҖ§д»·жҜ”йҖҗзә§жҳҫзҺ°гҖӮе…»зҢӘиЎҢдёҡзӣ®еүҚзҡ„дј°еҖјиҫғдҪҺпјҢеңЁ2022е№ҙзҡ„еҹәжң¬йқўеҸҜиғҪеҮәзҺ°жҸҗеҚҮпјҢеҗёеј•еҠӣд№ҹе°ҶжҸҗеҚҮгҖӮзҢӘе‘ЁжңҹжҳҜжҢҮзҢӘд»·еңЁжҜҸ3-4е№ҙзҡ„ж—¶й—ҙеҶ…дјҡе®ҢжҲҗдёҖиҪ®ж¶Ёи·Ңзҡ„иҝҮзЁӢпјҢе…¶жіўеҠЁеҺҹзҗҶеҹәдәҺз»ҸжөҺеӯҰдёӯзҡ„иӣӣзҪ‘жЁЎеһӢгҖӮиҝҮеҺ»иҝҷдёҖиҪ®з”ҹзҢӘиЎҘж Ҹеә”жҳҜиҝҮеәҰзҡ„пјҢеҪ“еүҚзҡ„з”ҹзҢӘеӯҳж ҸйҮҸе·Із»Ҹиҝ‘4.4дәҝеӨҙпјҢиҝңй«ҳдәҺ3-3.3дәҝеӨҙзҡ„еқҮиЎЎдҪҚзҪ®гҖӮеӣ жӯӨпјҢзҢӘиӮүиЎҢдёҡе°ҶеңЁиЎҢдёҡе……еҲҶи°ғж•ҙд№ӢеҗҺпјҢеј•жқҘж–°зҡ„жңәйҒҮпјҢжҲ‘们еҲӨж–ӯеңЁ2022е№ҙзҡ„дёӢеҚҠе№ҙејҖе§ӢеҮәзҺ°гҖӮеҪ“然пјҢйғЁеҲҶдј°еҖјиҫғдҪҺзҡ„жҲҝең°дә§гҖҒйҮ‘иһҚгҖҒеҢ»иҚҜзӯүиЎҢдёҡд№ҹеҸҜиғҪеҮәзҺ°з»“жһ„жҖ§жңәдјҡпјҢйңҖиҰҒеҜҶеҲҮе…іжіЁиЎҢдёҡзҡ„еҹәжң¬йқўеҸҳеҢ–гҖӮ

ж•ҙдҪ“иҖҢиЁҖпјҢжҲ‘们и®Өдёәз»“жһ„йҮҚдәҺжҖ»йҮҸпјҢй•ҝжңҹйҮҚдәҺзҹӯжңҹзҡ„и§ӮзӮ№гҖӮиӮЎеёӮзҹӯжңҹзҡ„жіўеҠЁпјҢз»ҷжңӘжқҘзҡ„дёҠж¶ЁеҘ е®ҡеқҡе®һзҡ„еҹәзЎҖгҖӮ2022е№ҙзҡ„дёӯеӣҪз»ҸжөҺпјҢзЁіе®ҡе’ҢеҸ‘еұ•жҳҜдё»еҹәи°ғгҖӮжҲ‘们е°Ҷж №жҚ®жҲ‘们ејҖеҸ‘зҡ„дёӘиӮЎдј°еҖјжЁЎеһӢпјҢд»Һдёӯй•ҝжңҹзңӢеҘҪзҡ„иЎҢдёҡйҮҢзҡ„дјҳз§ҖдјҒдёҡдёӯйҖүжӢ©дј°еҖјжәўд»·еҗҲзҗҶгҖҒдјҒдёҡз®ЎзҗҶеұӮз»ҸиҗҘзЁіе®ҡгҖҒжңӘжқҘдёҡз»©йў„жңҹеҗ‘еҘҪзҡ„дёӘиӮЎгҖӮеңЁиҙ§еёҒж”ҝзӯ–йҖӮе®ңзҡ„жғ…еҶөдёӢпјҢж·ұе…Ҙз ”з©¶е’Ңд№°е…ҘдјҳиҙЁиЎҢдёҡдёӯзҡ„еҘҪе…¬еҸёгҖӮ

|  й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө

еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ

ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең°

д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең° з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ

з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ