马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

йғӯзЈҠпјҲе№ҝеҸ‘иҜҒеҲёйҰ–еёӯз»ҸжөҺеӯҰ家гҖҒдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢпјү жҠҘе‘Ҡж‘ҳиҰҒ

第дёҖпјҢ10жңҲPPIзҺҜжҜ”д»Һ1.2%еҚҮиҮі2.5%пјҢеҗҢжҜ”д»Һ10.7%еҚҮиҮі13.5%пјҢиҫғдёҠжңҲеқҮжңүиҝӣдёҖжӯҘжҳҺжҳҫеҠ йҖҹгҖӮиҝҷдёҖеҗҢжҜ”еўһйҖҹж— ж„ҸеӨ–ең°з»§з»ӯеҲӣж–°й«ҳпјҢеҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢзҺҜжҜ”еўһйҖҹе®һйҷ…дёҠд№ҹеҲӣдәҶжңүжңҲеәҰж•°жҚ®д»ҘжқҘзҡ„ж–°й«ҳгҖӮзҺҜжҜ”д»ЈиЎЁеҠ йҖҹеәҰпјҢеҠ йҖҹеәҰзҡ„еҠ еҝ«еҜ№дәҺеёӮеңәжқҘиҜҙеұһдәҺдёҖдёӘеҶІеҮ»еӣ зҙ гҖӮ

第дәҢпјҢеңЁ2.5дёӘзӮ№зҡ„зҺҜжҜ”жһ„жҲҗдёӯпјҢеҺҹжІ№зі»зҡ„еӣӣеӨ§иЎҢдёҡеҪұе“ҚзҺҜжҜ”0.76дёӘзӮ№пјҢз…ӨзӮӯзі»зҡ„дёӨдёӘиЎҢдёҡеҪұе“ҚзҺҜжҜ”0.74дёӘзӮ№пјҢжңүиүІгҖҒй»‘иүІгҖҒйқһйҮ‘еұһзҹҝзӯүдёүеӨ§дёҠжёёиЎҢдёҡеҪұе“ҚзҺҜжҜ”0.81дёӘзӮ№пјҢе…¶дҪҷйўҶеҹҹеҪұе“Қ0.2дёӘзӮ№е·ҰеҸігҖӮеҜ№еә”иғҢжҷҜдёҖжҳҜе…Ёзҗғе®ҡд»·е•Ҷе“Ғзҡ„继з»ӯдёҠиЎҢпјӣдәҢжҳҜеӣҪеҶ…йғЁеҲҶиғҪжәҗе’ҢеҺҹжқҗж–ҷдҫӣз»ҷеҒҸзҙ§пјҢд»ҘеҸҠй«ҳиҖ—иғҪйўҶеҹҹдё»еҠЁдҫӣз»ҷ收缩зҡ„еҪұе“ҚгҖӮ

第дёүпјҢд»Һй«ҳйў‘ж•°жҚ®жқҘзңӢпјҢ10жңҲдёӢж—¬дёҠжёёд»·ж јжңүз»“жһ„жҖ§ж”ҫзј“гҖӮжҢүз…§з»ҹи®ЎеұҖ50з§Қз”ҹдә§иө„ж–ҷеёӮеңәд»·ж јж•°жҚ®пјҢ10жңҲдёӢж—¬22з§Қдә§е“Ғд»·ж јзҺҜжҜ”дёӯж—¬дёҠж¶ЁпјҢ27з§ҚдёӢйҷҚпјҢ1з§ҚжҢҒе№іпјҢе…¶дёӯ继з»ӯдёҠиЎҢзҡ„дё»иҰҒжҳҜзҹіжІ№еӨ©з„¶ж°”зұ»гҖҒж°ҙжіҘгҖҒзҢӘиӮүе’ҢеҶңиө„гҖҒеҶңдә§е“Ғзұ»пјҢдёӢйҷҚзҡ„дё»иҰҒжҳҜй»‘иүІйҮ‘еұһгҖҒз…ӨзӮӯгҖҒжңүиүІе’ҢйғЁеҲҶеҢ–е·Ҙдә§е“ҒгҖӮ11жңҲPPIзҺҜжҜ”еўһйҖҹжңүиҫғеӨ§жҰӮзҺҮдјҡдёӢйҷҚгҖӮдҪҶд»ҺдёҠиҝ°еҲҶеҢ–зҡ„з»“жһ„зңӢпјҢPPIеҗҢжҜ”ж–ңзҺҮд»ҚеӯҳеңЁж”Ҝж’‘еӣ зҙ гҖӮ

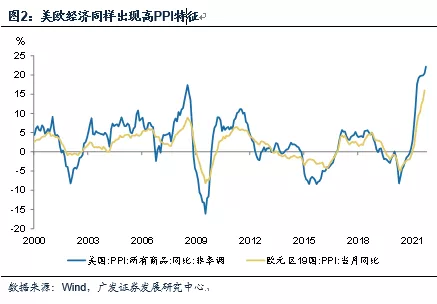

第еӣӣпјҢе®һйҷ…дёҠпјҢе…Ёзҗғз»ҸжөҺйғҪйқўдёҙзқҖй«ҳPPIзҡ„й—®йўҳпјҢ欧е…ғеҢә19еӣҪ9жңҲPPIеҗҢжҜ”дёә16.0%зҡ„еҺҶеҸІж–°й«ҳпјҢзҫҺеӣҪ10жңҲPPI(жүҖжңүе•Ҷе“Ғ)еҗҢжҜ”дёә22.0%пјҢеҹәжң¬дёҠжҳҜиҝҮеҺ»70е№ҙд»ҘжқҘжңҖй«ҳгҖӮ究其еҺҹеӣ пјҢдёҖеҲҷдёҺз–«еҗҺз»ҸжөҺж•ҙдҪ“зү№еҫҒжңүе…іпјҢеҰӮжҲ‘们еҺ»е№ҙжҖ»з»“пјҢвҖңдҫӣз»ҷиө·жқҘзҡ„йҖҹеәҰж…ўдәҺйңҖжұӮвҖқпјӣдәҢеҲҷдёҺе…ЁзҗғиғҪжәҗдҫӣз»ҷз«Ҝзҡ„йҳ¶ж®өжҖ§еӨұиЎЎжңүе…іпјҢе…ЁзҗғзўіеҮҸжҺ’ж”ҝзӯ–еҠ йҖҹжҺЁиҝӣиғҢжҷҜдёӢдј з»ҹиғҪжәҗиө„жң¬ејҖж”Ҝж„Ҹж„ҝдҪҺиҝ·пјҢжһҒз«ҜеӨ©ж°”еҸҲжӢ–зҙҜжё…жҙҒиғҪжәҗзҡ„дҫӣз»ҷгҖӮ

第дә”пјҢCPIдёҠиЎҢд№ҹжңүеҠ еҝ«зү№еҫҒпјҢеҗҢжҜ”з”ұеүҚеҖјзҡ„0.7%дёҠеҚҮиҮі1.5%пјҢзҺҜжҜ”з”ұ0еўһй•ҝдёҠеҚҮиҮі0.7%гҖӮеңЁ0.7дёӘзӮ№зҡ„CPIзҺҜжҜ”жҖ»ж¶Ёе№…дёӯпјҢйІңиҸңзҺҜжҜ”дёҠж¶Ё16.6%пјҢиҙЎзҢ®дёҖеҚҠе·ҰеҸігҖӮйқһйЈҹе“ҒзҺҜжҜ”дёҠж¶Ё0.4%пјҢиҙЎзҢ®еҸҰдёҖеҚҠгҖӮзҺҜжҜ”0.4дёӘзӮ№зҡ„йқһйЈҹе“Ғж¶Ёе№…жҳҜе№ҙеҶ…ж¬Ўй«ҳгҖӮ

第е…ӯпјҢиҸңд»·жҳҜеүҚжңҹCPIжқЎзәҝе…ій”®зҡ„дёҠиЎҢйўҶеҹҹд№ӢдёҖпјҢеҜ№10жңҲCPIзҺҜжҜ”ж¶Ёе№…д№ҹиҙЎзҢ®иҝ‘еҚҠгҖӮеңЁеүҚжңҹжҠҘе‘ҠгҖҠ蔬иҸңд»·ж јдёәдҪ•и¶…еӯЈиҠӮжҖ§гҖӢдёӯпјҢжҲ‘们еҜ№жң¬иҪ®иҸңд»·зҡ„дёҠиЎҢиғҢжҷҜжңүиҝҮиҜҰз»Ҷзҡ„еҲҶжһҗгҖӮд»ҺжңҖж–°зҡ„й«ҳйў‘ж•°жҚ®зңӢпјҢ11жңҲиө·иҸңд»·дёҠиЎҢж–ңзҺҮж”ҫзј“пјҢеҶңдёҡйғЁ28з§Қ蔬иҸңеҸЈеҫ„дёӢпјҢ9-11жңҲзҺҜжҜ”ж¶Ёе№…еҲҶеҲ«дёә-1.9%гҖҒ20.4%гҖҒ5.2%гҖӮCPIиҜ»ж•°зҹӯжңҹеҶ…й—®йўҳдёҚеӨ§гҖӮгҖӮ

第дёғпјҢCPIдёӯиҝҳжңүеҮ дёӘз»ҶиҠӮпјҢдёҖжҳҜзҢӘиӮүд»·ж је…ЁжңҲе№іеқҮд»ҚдёӢйҷҚ2.0%пјҢд»Һй«ҳйў‘ж•°жҚ®зңӢпјҢиҝҷеә”иҜҘжҳҜдёӢиЎҢи¶ӢеҠҝжң«з«ҜгҖӮеҶңдёҡйғЁзҢӘиӮүе№іеқҮжү№еҸ‘д»·жңҲеқҮеҖј9-11жңҲзҺҜжҜ”еҲҶеҲ«дёә-7%гҖҒ-0.1%гҖҒ16.9%пјӣдәҢжҳҜй…’зұ»пјҢ9жңҲзҺҜжҜ”дёӢйҷҚ0.5%дјјд№Һз•Ҙи¶…еӯЈиҠӮжҖ§пјҢдҪҶ10жңҲеҸҲзҺҜжҜ”дёҠиЎҢ0.6%пјҢеҗҢжҜ”жҢҒе№ідёҠжңҲгҖӮдёүжҳҜз§ҹиөҒжҲҝжҲҝз§ҹпјҢзҺҜжҜ”е°Ҹе№…иҙҹеўһй•ҝпјҢеұһдәҺжҳҘиҠӮд»ҘеҗҺйҰ–жңҲгҖӮ

第八пјҢеҜ№дәҺжқғзӣҠиө„дә§жқҘиҜҙпјҢжҠ•иө„ж—¶й’ҹж„Ҹд№үдёҠвҖңиЎ°йҖҖеүҚжңҹвҖқпјҲз»ҸжөҺж•°жҚ®е’ҢзӣҲеҲ©йў„жңҹж”ҫзј“гҖҒж”ҝзӯ–е°ҡжңӘеҗҜеҠЁе…ёеһӢзҡ„зЁіеўһй•ҝпјүжң¬жқҘе°ұеҜ№еә”и°ғж•ҙж јеұҖпјӣиҝҮеҝ«зҡ„PPIйҖҡиғҖеҸҲдјҡеј•еҸ‘дёӨж–№йқўйҷ„еҠ жӢ…еҝ§пјҢдёҖжҳҜеҫ®и§ӮдёҠжҲҗжң¬еҜ№еҲ©ж¶Ұзҡ„жҢӨеҺӢй—®йўҳпјӣдәҢжҳҜе®Ҹи§ӮдёҠиҙ§еёҒж”ҝзӯ–е’Ңиҙўж”ҝж”ҝзӯ–зҡ„з©әй—ҙзәҰжқҹй—®йўҳгҖӮиө„дә§е®ҡд»·йҖ»иҫ‘зҡ„жү“з ҙжңүеҫ…дәҺж–°зҡ„еҸҳйҮҸеҮәзҺ°гҖӮ

жӯЈж–Ү

10жңҲPPIзҺҜжҜ”д»Һ1.2%еҚҮиҮі2.5%пјҢеҗҢжҜ”д»Һ10.7%еҚҮиҮі13.5%пјҢиҫғдёҠжңҲеқҮжңүиҝӣдёҖжӯҘжҳҺжҳҫеҠ йҖҹгҖӮиҝҷдёҖеҗҢжҜ”еўһйҖҹж— ж„ҸеӨ–ең°з»§з»ӯеҲӣж–°й«ҳпјҢеҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢзҺҜжҜ”еўһйҖҹе®һйҷ…дёҠд№ҹеҲӣдәҶжңүжңҲеәҰж•°жҚ®д»ҘжқҘзҡ„ж–°й«ҳгҖӮзҺҜжҜ”д»ЈиЎЁеҠ йҖҹеәҰпјҢеҠ йҖҹеәҰзҡ„еҠ еҝ«еҜ№дәҺеёӮеңәжқҘиҜҙеұһдәҺдёҖдёӘеҶІеҮ»еӣ зҙ гҖӮ

10жңҲPPIеҗҢжҜ”13.5%пјҢй«ҳдәҺ9жңҲзҡ„10.7%гҖӮ

10жңҲPPIзҺҜжҜ”дёә2.5%пјҢеӨ§е№…й«ҳдәҺ9жңҲзҡ„1.2%гҖӮеңЁжң¬жңҲж•°жҚ®еҮәжқҘд№ӢеүҚпјҢPPIзҺҜжҜ”зҡ„еҺҶеҸІй«ҳзӮ№жҳҜ2016е№ҙ12жңҲгҖҒ2021е№ҙ3жңҲгҖҒ2021е№ҙ5жңҲпјҢеқҮдёә1.6%гҖӮ

еңЁ2.5дёӘзӮ№зҡ„зҺҜжҜ”жһ„жҲҗдёӯпјҢеҺҹжІ№зі»зҡ„еӣӣеӨ§иЎҢдёҡеҪұе“ҚзҺҜжҜ”0.76дёӘзӮ№пјҢз…ӨзӮӯзі»зҡ„дёӨдёӘиЎҢдёҡеҪұе“ҚзҺҜжҜ”0.74дёӘзӮ№пјҢжңүиүІгҖҒй»‘иүІгҖҒйқһйҮ‘еұһзҹҝзӯүдёүеӨ§дёҠжёёиЎҢдёҡеҪұе“ҚзҺҜжҜ”0.81дёӘзӮ№пјҢе…¶дҪҷйўҶеҹҹеҪұе“Қ0.2дёӘзӮ№е·ҰеҸігҖӮеҜ№еә”иғҢжҷҜдёҖжҳҜе…Ёзҗғе®ҡд»·е•Ҷе“Ғзҡ„继з»ӯдёҠиЎҢпјӣдәҢжҳҜеӣҪеҶ…йғЁеҲҶиғҪжәҗе’ҢеҺҹжқҗж–ҷдҫӣз»ҷеҒҸзҙ§пјҢд»ҘеҸҠй«ҳиҖ—иғҪйўҶеҹҹдё»еҠЁдҫӣз»ҷ收缩зҡ„еҪұе“ҚгҖӮ

д»ҺеҲҶиЎҢдёҡзҺҜжҜ”зңӢпјҢзҹіжІ№ејҖйҮҮдёҡд»·ж јзҺҜжҜ”дёҠж¶Ё7.1%пјҢеҢ–еӯҰеҺҹж–ҷе’ҢеҢ–еӯҰеҲ¶е“ҒеҲ¶йҖ дёҡд»·ж јзҺҜжҜ”дёҠж¶Ё6.1%пјҢзІҫзӮјзҹіжІ№дә§е“ҒеҲ¶йҖ дёҡд»·ж јзҺҜжҜ”дёҠж¶Ё5.8%пјҢеҢ–еӯҰзәӨз»ҙеҲ¶йҖ дёҡд»·ж јзҺҜжҜ”дёҠж¶Ё3.5%пјҢеҺҹжІ№зі»зҡ„4дёӘиЎҢдёҡеҗҲи®ЎеҪұе“ҚPPIзҺҜжҜ”зәҰ0.76дёӘзҷҫеҲҶзӮ№гҖӮз…ӨзӮӯејҖйҮҮе’Ңжҙ—йҖүдёҡд»·ж јзҺҜжҜ”дёҠж¶Ё20.1%пјҢз…ӨзӮӯеҠ е·Ҙдёҡд»·ж јзҺҜжҜ”дёҠж¶Ё12.8%пјҢз…ӨзӮӯзі»зҡ„дёӨдёӘиЎҢдёҡеҗҲи®ЎеҪұе“ҚPPIзҺҜжҜ”дёҠж¶ЁзәҰ0.74дёӘзҷҫеҲҶзӮ№гҖӮйқһйҮ‘еұһзҹҝзү©еҲ¶е“Ғдёҡд»·ж јзҺҜжҜ”дёҠж¶Ё6.9%пјҢжңүиүІйҮ‘еұһеҶ¶зӮје’ҢеҺӢ延еҠ е·Ҙдёҡд»·ж јзҺҜжҜ”дёҠж¶Ё3.6%пјҢй»‘иүІйҮ‘еұһеҶ¶зӮје’ҢеҺӢ延еҠ е·Ҙдёҡд»·ж јзҺҜжҜ”дёҠж¶Ё3.5%пјҢдёҠиҝ°3дёӘиЎҢдёҡеҗҲи®ЎеҪұе“ҚPPIзҺҜжҜ”дёҠж¶ЁзәҰ0.81дёӘзҷҫеҲҶзӮ№гҖӮ

д»Һй«ҳйў‘ж•°жҚ®жқҘзңӢпјҢ10жңҲдёӢж—¬дёҠжёёд»·ж јжңүз»“жһ„жҖ§ж”ҫзј“гҖӮжҢүз…§з»ҹи®ЎеұҖ50з§Қз”ҹдә§иө„ж–ҷеёӮеңәд»·ж јж•°жҚ®пјҢ2021е№ҙ10жңҲдёӢж—¬22з§Қдә§е“Ғд»·ж јзҺҜжҜ”дёӯж—¬дёҠж¶ЁпјҢ27з§ҚдёӢйҷҚпјҢ1з§ҚжҢҒе№іпјҢе…¶дёӯ继з»ӯдёҠиЎҢзҡ„дё»иҰҒжҳҜзҹіжІ№еӨ©з„¶ж°”зұ»гҖҒж°ҙжіҘгҖҒзҢӘиӮүе’ҢеҶңиө„гҖҒеҶңдә§е“Ғзұ»пјҢдёӢйҷҚзҡ„дё»иҰҒжҳҜй»‘иүІйҮ‘еұһгҖҒз…ӨзӮӯгҖҒжңүиүІе’ҢйғЁеҲҶеҢ–е·Ҙдә§е“ҒгҖӮ11жңҲPPIзҺҜжҜ”еўһйҖҹжңүиҫғеӨ§жҰӮзҺҮдјҡдёӢйҷҚгҖӮдҪҶд»ҺдёҠиҝ°еҲҶеҢ–зҡ„з»“жһ„зңӢпјҢPPIеҗҢжҜ”ж–ңзҺҮд»ҚеӯҳеңЁж”Ҝж’‘еӣ зҙ гҖӮ

жҚ®з»ҹи®ЎеұҖеҜ№е…ЁеӣҪжөҒйҖҡйўҶеҹҹ9еӨ§зұ»50з§ҚйҮҚиҰҒз”ҹдә§иө„ж–ҷеёӮеңәд»·ж јзҡ„зӣ‘жөӢпјҢ2021е№ҙ10жңҲдёӢж—¬дёҺ10жңҲдёӯж—¬зӣёжҜ”пјҢ22з§Қдә§е“Ғд»·ж јдёҠж¶ЁпјҢ27з§ҚдёӢйҷҚпјҢ1з§ҚжҢҒе№ігҖӮе…¶дёӯй»‘иүІйҮ‘еұһзұ»6з§Қдә§е“Ғе…ЁйғЁзҺҜжҜ”дёӢиЎҢпјҢжңүиүІйҮ‘еұһ4з§Қдә§е“ҒеҸӘжңүй“…й”ӯдёҠиЎҢпјҢ10з§Қдё»иҰҒеҢ–е·Ҙдә§е“Ғжңү8з§Қд»·ж јзҺҜжҜ”дёӢиЎҢпјҢ7з§Қз…ӨзӮӯзұ»дә§е“Ғжңү5з§Қд»·ж јзҺҜжҜ”дёӢиЎҢпјҢз„ҰзӮӯзҺҜжҜ”жҢҒе№ігҖӮдёҠж¶ЁйӣҶдёӯдәҺзҢӘиӮүгҖҒж°ҙжіҘгҖҒеҶңдә§е“ҒгҖҒеҶңиө„гҖҒзҹіжІ№еӨ©з„¶ж°”зӯүйўҶеҹҹгҖӮ

е®һйҷ…дёҠпјҢе…Ёзҗғз»ҸжөҺйғҪйқўдёҙзқҖй«ҳPPIзҡ„й—®йўҳпјҢ欧е…ғеҢә19еӣҪ9жңҲPPIеҗҢжҜ”дёә16.0%зҡ„еҺҶеҸІж–°й«ҳпјҢзҫҺеӣҪ10жңҲPPIеҗҢжҜ”дёә22.0%пјҢеҹәжң¬дёҠжҳҜиҝҮеҺ»70е№ҙд»ҘжқҘжңҖй«ҳгҖӮ究其еҺҹеӣ пјҢдёҖеҲҷдёҺз–«еҗҺз»ҸжөҺж•ҙдҪ“зү№еҫҒжңүе…іпјҢеҰӮжҲ‘们еҺ»е№ҙжҖ»з»“пјҢвҖңдҫӣз»ҷиө·жқҘзҡ„йҖҹеәҰж…ўдәҺйңҖжұӮвҖқпјӣдәҢеҲҷдёҺе…ЁзҗғиғҪжәҗдҫӣз»ҷз«Ҝзҡ„йҳ¶ж®өжҖ§еӨұиЎЎжңүе…іпјҢе…ЁзҗғзўіеҮҸжҺ’ж”ҝзӯ–еҠ йҖҹжҺЁиҝӣиғҢжҷҜдёӢдј з»ҹиғҪжәҗиө„жң¬ејҖж”Ҝж„Ҹж„ҝдҪҺиҝ·пјҢжһҒз«ҜеӨ©ж°”еҸҲжӢ–зҙҜжё…жҙҒиғҪжәҗзҡ„дҫӣз»ҷгҖӮ

欧е…ғеҢә19еӣҪ6-9жңҲPPIеҗҢжҜ”еҲҶеҲ«дёә10.3%гҖҒ12.4%гҖҒ13.4%гҖҒ16.0%пјӣзҫҺеӣҪ6-10жңҲPPIпјҲжүҖжңүе•Ҷе“ҒпјүеҗҢжҜ”еҲҶеҲ«дёә19.7%гҖҒ19.8%гҖҒ19.9%гҖҒ20.4%гҖҒ22.2%пјҢе‘ҲзҺ°зү№еҫҒдёҖжҳҜй«ҳеўһйҖҹпјҢдәҢжҳҜ9-10жңҲзҡ„еҠ йҖҹзү№еҫҒе…·жңүдёҖе®ҡзҡ„е…ұжҢҜжҖ§гҖӮ

е…ЁзҗғиҝҷиҪ®й«ҳPPIдёҖеҲҷдёҺз–«еҗҺз»ҸжөҺзү№еҫҒжңүе…іпјҢеңЁ7жңҲжҠҘе‘ҠгҖҠйҖҡиғҖзҡ„й•ҝе‘Ёжңҹзү№еҫҒеҸҠе…¶е®Ҹи§ӮеҹәзЎҖгҖӢдёӯпјҢжҲ‘们жҢҮеҮәпјҢжң¬иҪ®з–«еҗҺзҡ„й«ҳж–ңзҺҮйҖҡиғҖдё»иҰҒжәҗдәҺдёүдёӘй”ҷдҪҚпјҢдёҖжҳҜз»ҸжөҺдҝ®еӨҚзҡ„йҖҹеәҰж…ўдәҺиҙ§еёҒпјҢдәҢжҳҜдҫӣз»ҷдҝ®еӨҚзҡ„йҖҹеәҰж…ўдәҺйңҖжұӮпјҢдёүжҳҜиө„жәҗеӣҪдҝ®еӨҚзҡ„йҖҹеәҰж…ўдәҺе·ҘдёҡеӣҪе’Ңж¶Ҳиҙ№еӣҪгҖӮ

дәҢеҲҷдёҺдҫӣз»ҷз«Ҝзҡ„еӨұиЎЎжңүе…ігҖӮе…ЁзҗғзўіеҮҸжҺ’еҠ йҖҹжҺЁиҝӣзҡ„иғҢжҷҜдёӢпјҢйЎөеІ©жІ№гҖҒеӨ©з„¶ж°”зӯүдј з»ҹиғҪжәҗиө„жң¬ејҖж”Ҝж„Ҹж„ҝеҒҸдҪҺпјӣиҖҢжһҒз«ҜеӨ©ж°”еҸҲдёҚеҲ©дәҺжё…жҙҒиғҪжәҗзҡ„дҫӣз»ҷпјҢеӮЁиғҪзҡ„еҸ‘еұ•еҸҲжІЎжңүи·ҹдёҠгҖӮ

CPIдёҠиЎҢд№ҹжңүеҠ еҝ«зү№еҫҒпјҢеҗҢжҜ”з”ұеүҚеҖјзҡ„0.7%дёҠеҚҮиҮі1.5%пјҢзҺҜжҜ”з”ұ0еўһй•ҝдёҠеҚҮиҮі0.7%гҖӮеңЁ0.7дёӘзӮ№зҡ„CPIзҺҜжҜ”жҖ»ж¶Ёе№…дёӯпјҢйІңиҸңзҺҜжҜ”дёҠж¶Ё16.6%пјҢиҙЎзҢ®дёҖеҚҠе·ҰеҸігҖӮйқһйЈҹе“ҒзҺҜжҜ”дёҠж¶Ё0.4%пјҢиҙЎзҢ®еҸҰдёҖеҚҠгҖӮзҺҜжҜ”0.4дёӘзӮ№зҡ„йқһйЈҹе“Ғж¶Ёе№…жҳҜе№ҙеҶ…ж¬Ўй«ҳгҖӮ

CPIеҗҢжҜ”1.5%пјҢй«ҳдәҺ9жңҲзҡ„0.7%пјӣзҺҜжҜ”0.7%пјҢй«ҳдәҺ9жңҲзҡ„зҺҜжҜ”0еўһй•ҝгҖӮ

е…¶дёӯйІңиҸңд»·ж јзҺҜжҜ”дёҠж¶Ё16.6%пјҢиҙЎзҢ®CPIзҺҜжҜ”ж¶Ёе№…0.34дёӘзӮ№гҖӮйқһйЈҹе“Ғд»·ж јзҺҜжҜ”дёҠж¶Ё0.4%пјҢиҙЎзҢ® CPIзҺҜжҜ”ж¶Ёе№…зәҰ0.35дёӘзӮ№гҖӮ

йқһйЈҹе“ҒиҝҷдёҖзҺҜжҜ”ж¶Ёе№…иҫғ9жңҲзҡ„0.2%гҖҒ8жңҲзҡ„-0.1%жҳҺжҳҫеҠ еҝ«пјҢе№ҙеҶ…д»…ж¬ЎдәҺ7жңҲзҡ„0.5%гҖӮ

иҸңд»·жҳҜеүҚжңҹCPIжқЎзәҝе…ій”®зҡ„дёҠиЎҢйўҶеҹҹд№ӢдёҖпјҢеҜ№10жңҲCPIзҺҜжҜ”ж¶Ёе№…д№ҹиҙЎзҢ®иҝ‘еҚҠгҖӮеңЁеүҚжңҹжҠҘе‘ҠгҖҠ蔬иҸңд»·ж јдёәдҪ•и¶…еӯЈиҠӮжҖ§гҖӢдёӯпјҢжҲ‘们еҜ№жң¬иҪ®иҸңд»·зҡ„дёҠиЎҢиғҢжҷҜжңүиҝҮиҜҰз»Ҷзҡ„еҲҶжһҗгҖӮд»ҺжңҖж–°зҡ„й«ҳйў‘ж•°жҚ®зңӢпјҢ11жңҲиө·иҸңд»·дёҠиЎҢж–ңзҺҮж”ҫзј“пјҢеҶңдёҡйғЁ28з§Қ蔬иҸңеҸЈеҫ„дёӢпјҢ9-11жңҲзҺҜжҜ”ж¶Ёе№…еҲҶеҲ«дёә-1.9%гҖҒ20.4%гҖҒ5.2%гҖӮCPIиҜ»ж•°зҹӯжңҹеҶ…й—®йўҳдёҚеӨ§гҖӮ

еҶңдёҡйғЁ28з§Қ蔬иҸңеҸЈеҫ„дёӢпјҢ9-11жңҲзҺҜжҜ”ж¶Ёе№…еҲҶеҲ«дёә-1.9%гҖҒ20.4%гҖҒ5.2%пјҢ10жңҲжҳҜдёҠиЎҢжңҹзҡ„й«ҳеі°гҖӮ10жңҲеҶңдёҡйғЁ28з§Қ蔬иҸңд»·ж јз¬¬дёүгҖҒ第еӣӣе‘ЁеқҮеҖјеҲҶеҲ«дёә5.49гҖҒ5.98е…ғ/е…¬ж–ӨпјҢ11жңҲд»ҘжқҘеқҮеҖјдёә5.71е…ғ/е…¬ж–ӨпјҢдёҠиЎҢи¶ӢеҠҝи¶Ӣзј“гҖӮ

CPIдёӯиҝҳжңүеҮ дёӘз»ҶиҠӮпјҢдёҖжҳҜзҢӘиӮүд»·ж је…ЁжңҲе№іеқҮд»ҚдёӢйҷҚ2.0%пјҢд»Һй«ҳйў‘ж•°жҚ®зңӢпјҢиҝҷеә”иҜҘжҳҜдёӢиЎҢи¶ӢеҠҝжң«з«ҜгҖӮеҶңдёҡйғЁзҢӘиӮүе№іеқҮжү№еҸ‘д»·жңҲеқҮеҖј9-11жңҲзҺҜжҜ”еҲҶеҲ«дёә-7%гҖҒ-0.1%гҖҒ16.9%пјӣдәҢжҳҜй…’зұ»пјҢ9жңҲзҺҜжҜ”дёӢйҷҚ0.5%дјјд№Һз•Ҙи¶…еӯЈиҠӮжҖ§пјҢдҪҶ10жңҲеҸҲзҺҜжҜ”дёҠиЎҢ0.6%пјҢеҗҢжҜ”жҢҒе№ідёҠжңҲгҖӮдёүжҳҜз§ҹиөҒжҲҝжҲҝз§ҹпјҢзҺҜжҜ”е°Ҹе№…иҙҹеўһй•ҝпјҢеұһдәҺжҳҘиҠӮд»ҘеҗҺйҰ–жңҲгҖӮ

10жңҲCPIзҢӘиӮүд»·ж јзҺҜжҜ”еўһй•ҝ-2.0%пјҢиҫғдёҠжңҲзҡ„-5.1%жңүжүҖ收зӘ„пјҢдҪҶд»ҚеңЁиҙҹеўһй•ҝеҢәй—ҙгҖӮ

д»ҺеҶңдёҡйғЁзҢӘиӮүе№іеқҮжү№еҸ‘д»·жқҘиҜҙпјҢ2021е№ҙ2жңҲиө·иҮі10жңҲжңҲеқҮеҖјзҺҜжҜ”дёҖзӣҙжҳҜиҙҹеўһй•ҝпјҢе…¶дёӯ10жңҲзҺҜжҜ”еўһй•ҝ-0.1%пјҢ11жңҲд»ҘжқҘзҺҜжҜ”еўһй•ҝ16.9%гҖӮ

CPIй…’зұ»9жңҲе’Ң10жңҲзҺҜжҜ”еҲҶеҲ«дёә-0.5%гҖҒ0.6%гҖӮ

CPIз§ҹиөҒжҲҝжҲҝз§ҹ10жңҲзҺҜжҜ”еўһй•ҝ-0.1%гҖӮ

еҜ№дәҺжқғзӣҠиө„дә§жқҘиҜҙпјҢжҠ•иө„ж—¶й’ҹж„Ҹд№үдёҠвҖңиЎ°йҖҖеүҚжңҹвҖқпјҲз»ҸжөҺж•°жҚ®е’ҢзӣҲеҲ©йў„жңҹж”ҫзј“гҖҒж”ҝзӯ–е°ҡжңӘеҗҜеҠЁе…ёеһӢзҡ„зЁіеўһй•ҝпјүжң¬жқҘе°ұеҜ№еә”и°ғж•ҙж јеұҖпјӣиҝҮеҝ«зҡ„PPIйҖҡиғҖеҸҲдјҡеј•еҸ‘дёӨж–№йқўйҷ„еҠ жӢ…еҝ§пјҢдёҖжҳҜеҫ®и§ӮдёҠжҲҗжң¬еҜ№еҲ©ж¶Ұзҡ„жҢӨеҺӢй—®йўҳпјӣдәҢжҳҜе®Ҹи§ӮдёҠиҙ§еёҒж”ҝзӯ–е’Ңиҙўж”ҝж”ҝзӯ–зҡ„з©әй—ҙзәҰжқҹй—®йўҳгҖӮиө„дә§е®ҡд»·йҖ»иҫ‘зҡ„жү“з ҙжңүеҫ…дәҺж–°зҡ„еҸҳйҮҸеҮәзҺ°гҖӮ

еңЁеүҚжңҹжҠҘе‘ҠгҖҠе®Ҹи§Ӯз»ҸжөҺд№қй—®гҖӢгҖҒгҖҠзӣ®еүҚе®Ҹи§ӮйқўеӨ„дәҺд»Җд№Ҳйҳ¶ж®өгҖӢдёӯпјҢжҲ‘们жӣҫеҜ№зӣ®еүҚе®Ҹи§Ӯйқўзҡ„дё»зәҝзҙўпјҢд»ҘеҸҠд»Һиө„дә§е®ҡд»·йҖ»иҫ‘жқҘзңӢзӣ®еүҚжүҖеӨ„зҡ„йҳ¶ж®өиҝӣиЎҢиҝҮиҜҰз»ҶеҲҶжһҗгҖӮеңЁж–°зҡ„е®Ҹи§Ӯеӣ зҙ еҮәжқҘд№ӢеүҚпјҢжҲ‘们д»Қз»ҙжҢҒеүҚжңҹеҲӨж–ӯгҖӮ

ж ёеҝғеҒҮи®ҫйЈҺйҷ©пјҡе®Ҹи§Ӯз»ҸжөҺеҸҳеҢ–и¶…йў„жңҹпјҢеӨ–йғЁзҺҜеўғеҸҳеҢ–и¶…йў„жңҹгҖӮ

|  зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°

зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°  2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў

2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ

дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ

еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ

д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё

еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶

е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶ иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү©

иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү© еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ

еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ–

жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ– еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ

еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ

дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ