马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

йғӯзЈҠпјҲе№ҝеҸ‘иҜҒеҲёйҰ–еёӯз»ҸжөҺеӯҰ家гҖҒдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢпјү жҠҘе‘Ҡж‘ҳиҰҒ

第дёҖпјҢ2021е№ҙз»ҸжөҺзҡ„дё»иҰҒзү№еҫҒжҳҜд»Җд№Ҳпјҹ

2021е№ҙз»ҸжөҺзҡ„еӣӣеӨ§зү№еҫҒжҳҜвҖңеҮәеҸЈжҷҜж°”еәҰй«ҳдҪҚвҖқгҖҒвҖңиҙўж”ҝиҠӮеҘҸеҗҺзҪ®вҖқгҖҒвҖңең°дә§и°ғжҺ§еҚҮжё©вҖқгҖҒвҖңдҫӣз»ҷеҶІеҮ»еҸ еҠ вҖқпјҢиҝҷеӣӣдёӘзәҝзҙўд№Ӣй—ҙеӯҳеңЁеҶ…еңЁе…іиҒ”е’ҢеӨ–еңЁе…ұжҢҜгҖӮеҮәеҸЈеҜ№зӨҫиһҚж•Ҹж„ҹеәҰдҪҺпјҢеңЁзӨҫиһҚ收缩жңҹд»ҚдјҡеҚ•иҫ№иө°ејәгҖӮеӨ–йңҖеёҰеҠЁе·ҘдёҡпјҢз–«жғ…еҺӢеҲ¶жңҚеҠЎдёҡпјҢиҝҷдёҖз»“жһ„дёӢе·ҘдёҡеҚ GDPжҜ”йҮҚиө°й«ҳпјҢдёәGDPеҚ•дҪҚиғҪиҖ—и¶…ж ҮеҹӢдёӢдјҸ笔гҖӮеҮәеҸЈејәеҲҷе°ұдёҡеҺӢеҠӣе°ҸпјҢеҸҲиҝӣдёҖжӯҘдёәиҙўж”ҝеҗҺзҪ®гҖҒдҫӣз»ҷ收缩гҖҒең°дә§и°ғжҺ§зӯүеҲӣйҖ дәҶжҲҗз«ӢжқЎд»¶пјҢдёүиҖ…еҸ еҠ иҝӣдёҖжӯҘеҜјиҮҙдёӢеҚҠе№ҙеҶ…йңҖиө°ејұгҖӮжӯӨеӨ–пјҢиҙўж”ҝеҗҺзҪ®еёҰжқҘзӢӯд№үжөҒеҠЁжҖ§е®ҪжқҫпјҢдҫӣз»ҷ收缩еҠ©жҺЁдёҠжёёд»·ж јдёҠиЎҢгҖӮе№ҙеҶ…з»ҸжөҺзҡ„жүҖжңүжҳҫжҖ§зү№еҫҒз”ұжӯӨеҪўжҲҗгҖӮ

第дәҢпјҢжҲ‘们еҜ№2021е№ҙз»ҸжөҺиЎЁзҺ°иҝӣиЎҢжӣҙиҜҰз»Ҷзҡ„йҖҗеӯЈеӨҚзӣҳпјҡ

1пјүе№ҙеҲқдёүзңҒз–«жғ…е’ҢвҖңе°ұең°иҝҮе№ҙвҖқжү°еҠЁпјҢеҜ№з»ҸжөҺйў„жңҹжҜ”иҫғеҲҶеҢ–гҖӮдҪҶеҶ…еӨ–дё»еҠЁиЎҘеә“еӯҳиғҢжҷҜдёӢжҷҜ气并дёҚз®—ејұпјҢдёҖеӯЈеәҰBCIе’ҢPMIй«ҳдҪҚејҖеұҖпјӣзҫҺеҖә收зӣҠзҺҮе’ҢзҫҺе…ғжҢҮж•°еҚ•иҫ№дёҠиЎҢгҖӮ

2пјүиҙўж”ҝж”ҜеҮәе’Ңдё“йЎ№еҖәиҗҪең°ж»һеҗҺпјҢеҶ…йңҖиЎЁзҺ°жёҗзј“пјӣдҪҶеӨ–йңҖдҫқж—§дә®зңјпјҢдәҢеӯЈеәҰз»ҸжөҺз»“жһ„еҲҶеҢ–дҪҶжҖ»йҮҸзЁіе®ҡпјӣиҙўж”ҝеҗҺзҪ®еёҰжқҘзӢӯд№үжөҒеҠЁжҖ§е®ҪжқҫпјӣеҗҢжңҹзҫҺеҖә收зӣҠзҺҮе’ҢзҫҺе…ғжҢҮж•°иҝӣе…Ҙи°ғж•ҙгҖӮ

3пјүең°дә§й”Җе”®еӣһиҗҪпјҢз–«жғ…гҖҒжұӣжғ…гҖҒеҸҢйҷҗзӯүеҪұе“ҚеҸ еҠ пјҢдёүеӯЈеәҰз»ҸжөҺеҠЁиғҪжҳҺжҳҫеӣһиҗҪпјҢPMIиҝһз»ӯдёӨдёӘжңҲиҗҪдәҺ50д»ҘдёӢпјӣдҫӣз»ҷзәҰжқҹеҜјиҮҙдёҠжёёд»·ж јдёҠиЎҢеҠ йҖҹпјӣеҗҢжңҹзҫҺеҖә收зӣҠзҺҮе’ҢзҫҺе…ғжҢҮж•°йңҮиҚЎдёҠиЎҢгҖӮ

4пјүж”ҝзӯ–зә еҒҸпјҢдҫӣз»ҷзәҰжқҹж”№е–„пјӣиҙўж”ҝиҝӣеәҰеӣһиЎҘпјҢдҪҶиҪ¬еҢ–дёәејҖж–Ҫе·Ҙе°ҡеҫ…ж—¶ж—Ҙпјӣең°дә§дҝЎз”ЁйЈҺйҷ©жңүжүҖжү©еӨ§пјӣз»ҸжөҺзҹӯжңҹеҺӢеҠӣдҫқ然еӯҳеңЁгҖӮеҗҢжңҹзҫҺеҖә收зӣҠзҺҮе’ҢзҫҺе…ғжҢҮж•°жңүи°ғж•ҙзү№еҫҒгҖӮ

第дёүпјҢжҲ‘们иҝӣдёҖжӯҘеҜ№2021е№ҙиӮЎзҘЁеёӮеңәиЎЁзҺ°еӨҚзӣҳпјҡ

1пјүз»ҸжөҺиҫғеүҚдёҖеӯЈеәҰеҸҳеҠЁдёҚеӨ§пјҢйў„жңҹйқһеҚ•иҫ№пјҢеҹәжң¬йқўе®ҡд»·еӣ зҙ зӣёеҜ№дёӯжҖ§гҖӮзҫҺе…ғзҫҺеҖәеҚ•иҫ№дёҠиЎҢиғҢжҷҜдёӢпјҢе…ЁзҗғжқғзӣҠиө„дә§еқҮеҮәзҺ°дј°еҖјжүҝеҺӢзү№еҫҒпјҢеёӮеңәиҒ”еҠЁжҖ§иҫғејәпјҢдёҖеӯЈеәҰдёҠиҜҒжҢҮж•°гҖҒжІӘж·ұ300жҢҮж•°гҖҒеҲӣдёҡжқҝжҢҮж•°ж¶Ёе№…еҲҶеҲ«дёә-0.9%гҖҒ-3.1%гҖҒ-7.0%гҖӮй’ўй“ҒвҖңеҺ»дә§йҮҸвҖқе’Ңж–°иғҪжәҗж”ҝзӯ–зәўеҲ©еёҰжқҘз»“жһ„жҖ§жңәдјҡпјҢз”ідёҮй’ўй“ҒгҖҒж–°иғҪжәҗеҸ‘з”өжҢҮж•°еҚ•еӯЈдёҠиЎҢ15.7%гҖҒ10.5%гҖӮ

2пјүз»ҸжөҺеҲқжӯҘж”ҫзј“пјҢдҪҶPPIдёҠиЎҢеҜ№дјҒдёҡзӣҲеҲ©еҪўжҲҗж”Ҝж’‘гҖӮиҙўж”ҝеҗҺзҪ®иғҢжҷҜдёӢпјҢвҖңзӢӯд№үжөҒеҠЁжҖ§е®ҪжқҫвҖқзү№еҫҒеҚҒеҲҶжҳҺжҳҫпјҢжҲҗдёәдәҶдёҖдёӘе…ій”®зҡ„е®ҡд»·еӣ зҙ пјӣеҸ еҠ зҫҺе…ғе’ҢзҫҺеҖә收зӣҠзҺҮеӣһиҗҪпјҢдәҢеӯЈеәҰдёҠиҜҒгҖҒжІӘж·ұ300гҖҒеҲӣдёҡжқҝжҢҮж•°ж¶Ёе№…еҲҶеҲ«дёә4.3%гҖҒ3.5%гҖҒ26.1%гҖӮ

3пјүз»ҸжөҺжҳҺжҳҫжүҝеҺӢпјҢPPI继з»ӯдёҠиЎҢпјҢж»һиғҖжӢ…еҝ§дёҠеҚҮпјҢеҸ еҠ зҫҺе…ғе’ҢзҫҺеҖә收зӣҠзҺҮеҶҚеәҰеӣһеҚҮпјҢдёүеӯЈеәҰдёҠиҜҒгҖҒжІӘж·ұ300гҖҒеҲӣдёҡжқҝжҢҮж•°ж¶Ёе№…еҲҶеҲ«дёә-0.6%гҖҒ-6.9%гҖҒ-6.7%гҖӮдҪҶдҫӣз»ҷ收缩йўҶеҹҹгҖҒж”ҝзӯ–зәўеҲ©йўҶеҹҹеӯҳеңЁз»“жһ„жҖ§жңәдјҡпјҢз”ідёҮйҮҮжҺҳзұ»иЎҢдёҡжҢҮж•°гҖҒз”ідёҮж–°иғҪжәҗеҸ‘з”өжҢҮж•°еҚ•еӯЈеҲҶеҲ«дёҠиЎҢ36.6%гҖҒ46.1%гҖӮ

第еӣӣпјҢжҲ‘们еҶҚеҜ№2021е№ҙеҖәеҲёеёӮеңәиЎЁзҺ°иҝӣиЎҢеӨҚзӣҳпјҡ

1пјүе№ҙеҲқеӨ®иЎҢе…¬ејҖеёӮеңәи°Ёж…Һж“ҚдҪңеҸҠиҙ§еёҒж”ҝзӯ–вҖңйҖӮеәҰиҪ¬еҗ‘вҖқйў„жңҹжҺЁеҚҮеҲ©зҺҮпјӣ2жңҲзӨҫиһҚ继з»ӯй«ҳдҪҚе’Ң3жңҲеҲқж”ҝеәңе·ҘдҪңжҠҘе‘ҠвҖңжҺЁеҠЁе®һйҷ…иҙ·ж¬ҫеҲ©зҺҮиҝӣдёҖжӯҘйҷҚдҪҺвҖқж”№еҸҳж”ҝзӯ–йў„жңҹпјҢеҸ еҠ е…Ёзҗғ第дёүжіўз–«жғ…дёҠеҚҮпјҢдёҖеӯЈеәҰеҲ©зҺҮе…ҲдёҠеҗҺдёӢиҝҮдёҖиҪ®еұұиҪҰпјҢиө·дәҺ3.18%пјҢ收дәҺ3.19%пјӣ

2пјүиҙўж”ҝеҗҺзҪ®иғҢжҷҜдёӢвҖңзӢӯд№үжөҒеҠЁжҖ§е®ҪжқҫвҖқжҲҗдёәдё»йҖ»иҫ‘пјҢеҸ еҠ з»ҸжөҺж”ҫзј“гҖҒзҫҺеҖә收зӣҠзҺҮдёӢиЎҢпјҢдёүз§ҚеҠӣйҮҸе…ұжҢҜдёӢеҲ©зҺҮеңЁPPIдёҠиЎҢжңҹеҮәзҺ°вҖңжҠўи·‘ејҸвҖқеҚ•иҫ№дёӢиЎҢпјҢдәҢеӯЈеәҰ收дәҺ3.08%гҖӮ

3пјүеӨ®иЎҢ7жңҲеҲқи¶…йў„жңҹйҷҚеҮҶжү“ејҖдәҶе®Ҫжқҫйў„жңҹпјҢеҲ©зҺҮиҝӣдёҖжӯҘдёӢиЎҢиҮі8жңҲдёҠж—¬пјӣдҪҶж”ҝзӯ–并жңӘжңүиҝӣдёҖжӯҘе®ҪжқҫеҮәзҺ°пјҢдёҠжёёд»·ж јдёҠиЎҢеҠ йҖҹгҖҒзҫҺеҖә收зӣҠзҺҮдёҠиЎҢеҪўжҲҗзәҰжқҹпјҢеҲ©зҺҮиҝӣе…ҘеҫҳеҫҠпјҢдёүеӯЈеәҰжң«ж”¶дәҺ2.88%гҖӮ

第дә”пјҢеӣӣеӯЈеәҰиҮід»Ҡзҡ„иҫ№йҷ…еҸҳеҢ–еҢ…жӢ¬пјҡ

1пјүдёҠжёёдҫӣжұӮеӨұиЎЎеҘҪиҪ¬пјҢ10жңҲд»Ҫд»ҘжқҘз…ӨзӮӯдә§йҮҸжҢҒз»ӯеўһй•ҝпјҢи°ғеәҰж—Ҙдә§йҮҸдёҚж–ӯдёҠеҚҮпјӣ10жңҲдёӢж—¬иө·з…ӨзӮӯй’ўй“Ғзӯүд»·ж јжҳҺжҳҫи°ғж•ҙпјӣ

2пјүйҡҸзқҖжҲҝең°дә§еҜ№з»ҸжөҺзҡ„еҪұе“ҚжҳҫжҖ§еҢ–пјҢ10жңҲеұ…ж°‘дёӯй•ҝжңҹиҙ·ж¬ҫж”№е–„пјҢ银дҝқзӣ‘дјҡжҢҮеҮәвҖңзЁіең°д»·гҖҒзЁіжҲҝд»·гҖҒзЁійў„жңҹвҖқпјӣ

3пјү11жңҲ10ж—ҘдёӯзҫҺеҸ‘еёғе…ідәҺејәеҢ–ж°”еҖҷиЎҢеҠЁзҡ„ж јжӢүж–Ҝе“ҘиҒ”еҗҲе®ЈиЁҖпјҢ11жңҲ16ж—ҘдёӯзҫҺйўҶеҜјдәәе°ҶдёҫиЎҢи§Ҷйў‘дјҡжҷӨгҖӮ

еҲ©зҺҮеҹәжң¬дёҠеҗҢжӯҘдәҺдёҠжёёд»·ж јпјҢ10жңҲдёҠдёӯж—¬еҝ«йҖҹдёҠиЎҢпјҢдёҠеҶІ3%пјҢ10жңҲдёӢж—¬иө·йҮҚж–°еӣһиҗҪиҮі2.9%е·ҰеҸігҖӮеӣӣеӯЈеәҰд»ҘжқҘдёҠиҜҒжҢҮж•°гҖҒжІӘж·ұ300жҢҮж•°гҖҒеҲӣдёҡжқҝжҢҮж•°ж¶Ёе№…еҲҶеҲ«дёә-0.8%гҖҒ0.5%гҖҒ5.7%гҖӮз”ідёҮдёҖзә§иЎҢдёҡдёӯеӯЈеәҰзҺҜжҜ”ж¶Ёе№…еҒҸй«ҳзҡ„дё»иҰҒжҳҜеӣҪйҳІеҶӣе·ҘгҖҒжұҪиҪҰгҖҒз”өж°”и®ҫеӨҮгҖҒеҶңжһ—зү§жё”гҖҒйҖҡи®Ҝз”өеӯҗзӯүгҖӮ

жӯЈж–Ү

2021е№ҙз»ҸжөҺзҡ„еӣӣеӨ§зү№еҫҒжҳҜвҖңеҮәеҸЈжҷҜж°”еәҰй«ҳдҪҚвҖқгҖҒвҖңиҙўж”ҝиҠӮеҘҸеҗҺзҪ®вҖқгҖҒвҖңең°дә§и°ғжҺ§еҚҮжё©вҖқгҖҒвҖңдҫӣз»ҷеҶІеҮ»еҸ еҠ вҖқпјҢиҝҷеӣӣдёӘзәҝзҙўд№Ӣй—ҙеӯҳеңЁеҶ…еңЁе…іиҒ”е’ҢеӨ–еңЁе…ұжҢҜгҖӮеҮәеҸЈеҜ№зӨҫиһҚж•Ҹж„ҹеәҰдҪҺпјҢеңЁзӨҫиһҚ收缩жңҹд»ҚдјҡеҚ•иҫ№иө°ејәгҖӮеӨ–йңҖеёҰеҠЁе·ҘдёҡпјҢз–«жғ…еҺӢеҲ¶жңҚеҠЎдёҡпјҢиҝҷдёҖз»“жһ„дёӢе·ҘдёҡеҚ GDPжҜ”йҮҚиө°й«ҳпјҢдёәGDPеҚ•дҪҚиғҪиҖ—и¶…ж ҮеҹӢдёӢдјҸ笔гҖӮеҮәеҸЈејәеҲҷе°ұдёҡеҺӢеҠӣе°ҸпјҢеҸҲиҝӣдёҖжӯҘдёәиҙўж”ҝеҗҺзҪ®гҖҒдҫӣз»ҷ收缩гҖҒең°дә§и°ғжҺ§зӯүеҲӣйҖ дәҶжҲҗз«ӢжқЎд»¶пјҢдёүиҖ…еҸ еҠ иҝӣдёҖжӯҘеҜјиҮҙдёӢеҚҠе№ҙеҶ…йңҖиө°ејұгҖӮиҙўж”ҝеҗҺзҪ®еёҰжқҘзӢӯд№үжөҒеҠЁжҖ§е®ҪжқҫпјҢдҫӣз»ҷ收缩еҠ©жҺЁдёҠжёёд»·ж јдёҠиЎҢгҖӮе№ҙеҶ…з»ҸжөҺзҡ„жүҖжңүжҳҫжҖ§зү№еҫҒз”ұжӯӨеҪўжҲҗгҖӮ

зү№еҫҒдёҖпјҡеҮәеҸЈжҷҜж°”й«ҳдҪҚгҖӮеҰӮжҲ‘们еңЁ2020е№ҙжүҖжҢҮеҮәзҡ„пјҢ2021е№ҙе°ҶеҮәзҺ°вҖңе…Ёзҗғиҙёжҳ“е…ұжҢҜвҖқпјҢеҮәеҸЈеҒҸејәжҳҜ2021е№ҙз»ҸжөҺзҡ„дё»зү№еҫҒд№ӢдёҖгҖӮ2021е№ҙеүҚдёүеӯЈеәҰеҮәеҸЈзҙҜи®ЎеҗҢжҜ”еўһйҖҹиҫҫ33.0%пјҢд»ҺиҠӮеҘҸдёҠд№ҹ并жңӘжңүиө°ејұзҡ„зү№еҫҒпјҢеҚ•жңҲеҮәеҸЈйўқеҹәжң¬дёҠйҖҗжңҲеҲӣж–°й«ҳпјӣеүҚдёүдёӘеӯЈеәҰеҮәеҸЈзҺҜжҜ”еҲҶеҲ«дёә-9.6%гҖҒ14.0%гҖҒ9.1%пјҢеқҮдёҚејұдәҺеӯЈиҠӮжҖ§гҖӮеҚ•еӯЈдёӨе№ҙе№іеқҮеўһйҖҹеҲҶеҲ«дёә13.4%гҖҒ14.2%гҖҒ16.1%гҖӮ

иҝҷдёҖзү№еҫҒеҜ№дәҺ2021е№ҙе®Ҹи§Ӯйқўзҡ„еҪұе“ҚжҳҜж·ұеҲ»зҡ„пјҡпјҲ1пјүеӨ–йңҖејәзҡ„иғҢжҷҜдёӢпјҢеҮәеҸЈеһӢиЎҢдёҡзҡ„жҷҜж°”еәҰеҒҸй«ҳпјҢз»ҸжөҺдёҚдјҡеҚ•иҫ№ејұеҠҝпјӣпјҲ2пјүеҮәеҸЈжҳҜйў„д»ҳйҮ‘еҲ¶еәҰпјҢеҜ№зӨҫиһҚзҡ„ж•Ҹж„ҹеәҰиҫғдҪҺпјҢиҝҷеҜјиҮҙ2021е№ҙзҡ„з»ҸжөҺ并дёҚе®Ңе…Ёз”ұзӨҫиһҚиө°еҠҝеҶіе®ҡпјӣпјҲ3пјүеҮәеҸЈеёҰеҠЁе·ҘдёҡпјҢз–«жғ…еҺӢеҲ¶жңҚеҠЎдёҡпјҢиҝҷдёҖиғҢжҷҜдёӢеүҚдёүеӯЈеәҰе·ҘдёҡеҚ GDPжҜ”йҮҚиҫғеҺ»е№ҙеә•иө°й«ҳ2дёӘзӮ№пјҢдёәGDPеҚ•дҪҚиғҪиҖ—и¶…ж ҮеҹӢдёӢдјҸ笔пјӣпјҲ4пјүеҮәеҸЈе’Ңе°ұдёҡжңүиҫғй«ҳзҡ„з»ҸйӘҢзӣёе…іжҖ§пјҢеҮәеҸЈеҒҸејәиғҢжҷҜдёӢпјҢе°ұдёҡеҺӢеҠӣеҒҸе°Ҹпјӣдё“йЎ№еҖәвҖңз©ҝйҖҸејҸзӣ‘жөӢвҖқе’ҢиҠӮеҘҸ延еҗҺгҖҒең°дә§д»ҺдёҘи°ғжҺ§зӯүз»“жһ„и°ғж•ҙеҠЁдҪңеӯҳеңЁжҲҗз«Ӣзҡ„жқЎд»¶гҖӮ

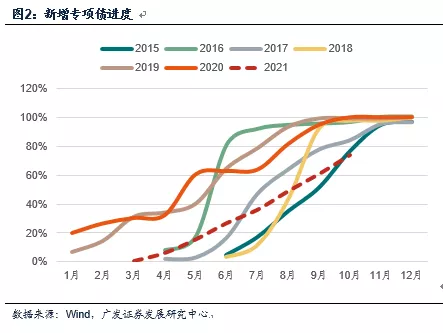

зү№еҫҒдәҢпјҡиҙўж”ҝиҠӮеҘҸеҗҺзҪ®гҖӮ2021е№ҙиҙўж”ҝз«Ҝе‘ҲзҺ°еүҚж…ўеҗҺеҝ«зҡ„иҠӮеҘҸгҖӮдёҠеҚҠе№ҙж–°еўһдё“йЎ№еҖәиҝӣеәҰд»…28%пјҢиҝңдҪҺдәҺ2019гҖҒ2020е№ҙзҡ„64%гҖҒ59%гҖӮиҙўж”ҝж”ҜеҮәд№ҹе‘ҲзҺ°дёҖе®ҡзҡ„еҗҺзҪ®зҺ°иұЎпјҢдёҠеҚҠе№ҙиҙўж”ҝ收е…Ҙеўһй•ҝеҗҢжҜ”21.8%пјҢж”ҜеҮәеўһй•ҝеҗҢжҜ”еҸӘжңү4.5%пјҢдёӨе№ҙе№іеқҮеўһй•ҝзҺҮеҸӘжңү-0.8%гҖӮдёүеӯЈеәҰиө·пјҢдё“йЎ№еҖәеҸ‘иЎҢе’Ңиҙўж”ҝж”ҜеҮәиҠӮеҘҸжңүдёҚеҗҢзЁӢеәҰеҠ еҝ«гҖӮ

иҙўж”ҝиҠӮеҘҸзҡ„延еҗҺдёҺдёҠеҚҠе№ҙиҝӣдёҖжӯҘдёҘжҳҺиҙўж”ҝзәӘеҫӢжңүе…ігҖӮ4жңҲ21ж—ҘпјҢиҙўж”ҝйғЁеҸ¬ејҖ2021е№ҙдёҖеӯЈеәҰиҙўж”ҝ收ж”Ҝжғ…еҶөзҪ‘дёҠж–°й—»еҸ‘еёғдјҡпјҢдјҡи®®жҸҗеҮәвҖңеҠ ејәдё“йЎ№еҖәеҲёз®ЎзҗҶпјҢеҹәдәҺйў„з®—дёҖдҪ“еҢ–з®ЎзҗҶзі»з»ҹпјҢйҖҡиҝҮдҝЎжҒҜеҢ–жүӢж®өеҜ№дё“йЎ№еҖәеҲёеҸ‘иЎҢдҪҝз”Ёе®һиЎҢз©ҝйҖҸејҸзӣ‘з®ЎвҖқгҖӮең°ж–№йҡҗжҖ§еҖәеҠЎзӣ‘з®Ўзҡ„жҺЁиҝӣд№ҹеёҰжқҘдёҖе®ҡеҪұе“Қ гҖӮ

иҙўж”ҝиҠӮеҘҸеҜ№дәҺ2021е№ҙе®Ҹи§ӮйқўеёҰжқҘзҡ„еҪұе“ҚеҗҢж ·е№ҝжіӣпјҡпјҲ1пјүе®ғеҪұе“Қе®һдҪ“иө°еҠҝпјҢиҙўж”ҝеҗҺзҪ®еҜјиҮҙе»әзӯ‘дә§дёҡй“ҫиЎЁзҺ°иҫғйў„жңҹеҒҸејұпјҢеҶ…йңҖд»ҺдәҢеӯЈеәҰејҖе§ӢйҖҗжӯҘж”ҫзј“пјӣпјҲ2пјүе®ғеҪұе“ҚжөҒеҠЁжҖ§пјҢжң¬жқҘз”ұиҙўж”ҝжҠ•ж”ҫгҖҒе»әзӯ‘дә§дёҡй“ҫй©ұеҠЁдҝЎз”Ёжҙҫз”ҹзҡ„иҙ§еёҒеҒңз•ҷеңЁй“¶иЎҢдҪ“зі»пјҢеҜјиҮҙзӢӯд№үжөҒеҠЁжҖ§ж•ҙдҪ“еҒҸе®ҪпјҢй«ҳйЈҺйҷ©еҒҸеҘҪдёӢпјҢеҲ©зҺҮеңЁPPIдёҠиЎҢйҳ¶ж®өе°ұеҮәзҺ°жҠўи·‘ејҸдёӢиЎҢпјӣеӣӣеӯЈеәҰиҙўж”ҝжҠ•ж”ҫеҠ еҝ«пјҢеҸҚиҝҮжқҘеҸҲеёҰжқҘеҲ©зҺҮзҡ„и¶…еҹәжң¬йқўдёҠиЎҢеҶІеҮ»гҖӮ

зү№еҫҒдёүпјҡең°дә§и°ғжҺ§еҚҮжё©гҖӮ2021е№ҙвҖңдёүйҒ“зәўзәҝвҖқе…ЁиЎҢдёҡе…Ёйқўе®һж–Ҫ гҖҒиҙ·ж¬ҫйӣҶдёӯеәҰиҖғж ёиҗҪең° пјҢең°дә§иЎҢдёҡиһҚиө„з«ҜйқўеҜ№жӣҙеҠ дёҘж је’Ң规иҢғзҡ„з®ЎзҗҶгҖӮеҗҢж—¶пјҢең°ж–№зүҲи°ғжҺ§дёҚж–ӯеҚҮжё©пјҢжҲӘиҮі8жңҲеә•пјҢеҗ„зә§ж”ҝеәңеҮәеҸ°зҡ„жҘјеёӮи°ғжҺ§ж”ҝзӯ–жҖ»ж•°и¶…иҝҮ400йЎ№ гҖӮжҲҝең°дә§зЁҺж”№йқ©иҜ•зӮ№дёҙиҝ‘пјҢ10жңҲ23ж—ҘпјҢ第еҚҒдёүеұҠе…ЁеӣҪдәәеӨ§еёёеҠЎе§”е‘ҳдјҡжҺҲжқғеӣҪеҠЎйҷўеңЁйғЁеҲҶең°еҢәејҖеұ•жҲҝең°дә§зЁҺж”№йқ©иҜ•зӮ№е·ҘдҪңгҖӮ

ең°дә§и°ғжҺ§е°ҶиҝӣдёҖжӯҘдј йҖ’вҖңжҲҝдҪҸдёҚзӮ’вҖқйў„жңҹпјҢжңүеҲ©дәҺиЎҢдёҡй•ҝжңҹеҒҘеә·еҸ‘еұ•пјӣдҪҶд»ҺзҹӯжңҹзңӢпјҢи°ғжҺ§еҚҮжё©зҡ„еҪұе“ҚеҢ…жӢ¬пјҡпјҲ1пјү8жңҲиө·ең°дә§й”Җе”®иҪ¬еӨҙдёӢиЎҢпјҢ并жҢҒз»ӯдҪҺдҪҚпјҢй”Җе”®еӣһиҗҪзҡ„еҪұе“ҚйҖҗжӯҘеҗ‘з»ҸжөҺдј йҖ’пјҢеҜјиҮҙиҙўж”ҝж»һеҗҺжүҖеёҰжқҘзҡ„еҶ…йңҖж”ҫзј“еҺӢеҠӣиҝӣдёҖжӯҘеҸ еҠ пјӣпјҲ2пјүең°дә§дёӘжЎҲдҝЎз”ЁйЈҺйҷ©еҮәзҺ°пјҢдҝЎз”Ёж”¶зј©еңЁдёҖе®ҡиҢғеӣҙеҶ…дј йҖ’пјӣпјҲ3пјүең°ж–№иҙўж”ҝеҺӢеҠӣдёҠеҚҮпјҢеңҹең°еҮәи®©йҮ‘зҙҜи®ЎеҗҢжҜ”з”ұдёҠеҚҠе№ҙзҡ„22.4%йҷҚиҮіеүҚдёүеӯЈеәҰзҡ„8.7%пјҢе…¶дёӯ8-9жңҲзҡ„еҗҲ并еўһйҖҹеҸӘжңү-14.3%гҖӮ

зү№еҫҒеӣӣпјҡдҫӣз»ҷеҶІеҮ»еҸ еҠ гҖӮ2021е№ҙз»ҸжөҺйқўдёҙзҡ„дҫӣз»ҷеҶІеҮ»еҢ…жӢ¬з–«жғ…гҖҒжұӣжғ…гҖҒеҸҢеҮҸгҖҒеҸҢйҷҗгҖӮе…¶дёӯз–«жғ…еҪұе“Қй«ҳеі°жҳҜ1жңҲгҖҒ8жңҲгҖҒ11жңҲпјӣжұӣжғ…еҪұе“Қй«ҳеі°жҳҜ7жңҲгҖҒ10жңҲпјӣеҸҢеҮҸзҹӯжңҹеҪұе“Қдё»иҰҒжҳҜеңЁдёүеӯЈеәҰеҗҺпјӣйҷҗдә§зҡ„йҖ»иҫ‘жҜ”иҫғеӨҡе…ғеҢ–пјҢе№ҙеҲқй’ўй“ҒзӯүйўҶеҹҹеҺ»дә§йҮҸеёҰжқҘйҷҗдә§пјӣдёүеӯЈеәҰеңЁвҖңеҸҢжҺ§вҖқиҫҫж Үзӯүеӣ зҙ еҪұе“ҚдёӢпјҢйғЁеҲҶзңҒеёӮйҷҗз”өйҷҗдә§иҝӣдёҖжӯҘжҳҫжҖ§еҢ–гҖӮ

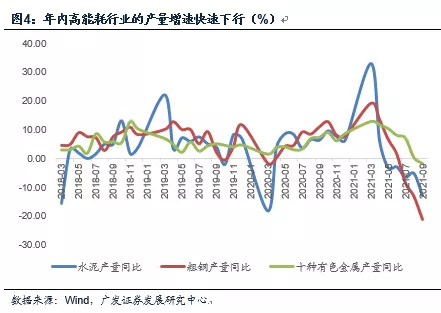

дҫӣз»ҷеҶІеҮ»еҜ№з»ҸжөҺеёҰжқҘдёҖзі»еҲ—еҪұе“ҚпјҡпјҲ1пјүдҫӣз»ҷ收缩еҪұе“ҚдёӢпјҢе·Ҙдёҡе“Ғд»·ж јж•ҙдҪ“дёҠиЎҢпјҢ并дёҖеәҰж–ңзҺҮйҷЎеіӯпјӣпјҲ2пјүеңЁеҶІеҮ»еҸ еҠ зҡ„йҳ¶ж®өпјҢжҜ”еҰӮдёүеӯЈеәҰпјҢз»ҸжөҺдёӢиЎҢеҺӢеҠӣеҠ еӨ§пјӣпјҲ3пјүдҫӣз»ҷзәҰжқҹзҡ„еҲҶеёғгҖҒд»ҘеҸҠж”ҝзӯ–еҜ№дәҺдҫӣз»ҷзәҰжқҹзҡ„дҝ®жӯЈпјҢе®ўи§ӮдёҠж”№еҸҳдәҶйғЁеҲҶз»ҸжөҺжҢҮж Үзҡ„зҹӯе‘Ёжңҹиө°еҠҝпјҢжҜ”еҰӮж¶Ҳиҙ№е’Ңй«ҳиҖ—иғҪиЎҢдёҡдә§йҮҸпјҢ8-9жңҲеҮәзҺ°иҫғеү§зғҲзҡ„и°ғж•ҙпјҢеҗҺйқўеҸҚиҖҢеҮәзҺ°иҫ№йҷ…ж”№е–„йў„жңҹгҖӮиҝҷеҜјиҮҙз»ҸжөҺйҖ»иҫ‘иҝӣдёҖжӯҘеӨҚжқӮеҢ–гҖӮ

жҲ‘们еҜ№2021е№ҙз»ҸжөҺиЎЁзҺ°иҝӣиЎҢжӣҙиҜҰз»Ҷзҡ„йҖҗеӯЈеӨҚзӣҳпјҡпјҲ1пјүе№ҙеҲқдёүзңҒз–«жғ…е’ҢвҖңе°ұең°иҝҮе№ҙвҖқжү°еҠЁпјҢеҜ№з»ҸжөҺйў„жңҹжҜ”иҫғеҲҶеҢ–гҖӮдҪҶеҶ…еӨ–дё»еҠЁиЎҘеә“еӯҳиғҢжҷҜдёӢжҷҜ气并дёҚз®—ејұпјҢдёҖеӯЈеәҰBCIе’ҢPMIй«ҳдҪҚејҖеұҖпјӣзҫҺеҖә收зӣҠзҺҮе’ҢзҫҺе…ғжҢҮж•°еҚ•иҫ№дёҠиЎҢгҖӮпјҲ2пјүиҙўж”ҝж”ҜеҮәе’Ңдё“йЎ№еҖәиҗҪең°ж»һеҗҺпјҢеҶ…йңҖиЎЁзҺ°жёҗзј“пјӣдҪҶеӨ–йңҖдҫқж—§дә®зңјпјҢдәҢеӯЈеәҰз»ҸжөҺз»“жһ„еҲҶеҢ–дҪҶжҖ»йҮҸзЁіе®ҡпјӣиҙўж”ҝеҗҺзҪ®еёҰжқҘзӢӯд№үжөҒеҠЁжҖ§е®ҪжқҫпјӣеҗҢжңҹзҫҺеҖә收зӣҠзҺҮе’ҢзҫҺе…ғжҢҮж•°иҝӣе…Ҙи°ғж•ҙгҖӮпјҲ3пјүең°дә§й”Җе”®еӣһиҗҪпјҢз–«жғ…гҖҒжұӣжғ…гҖҒеҸҢйҷҗзӯүеҪұе“ҚеҸ еҠ пјҢдёүеӯЈеәҰз»ҸжөҺеҠЁиғҪжҳҺжҳҫеӣһиҗҪпјҢPMIиҝһз»ӯдёӨдёӘжңҲиҗҪдәҺ50д»ҘдёӢпјӣдҫӣз»ҷзәҰжқҹеҜјиҮҙдёҠжёёд»·ж јдёҠиЎҢеҠ йҖҹпјӣеҗҢжңҹзҫҺеҖә收зӣҠзҺҮе’ҢзҫҺе…ғжҢҮж•°йңҮиҚЎдёҠиЎҢгҖӮпјҲ4пјүж”ҝзӯ–зә еҒҸпјҢдҫӣз»ҷзәҰжқҹж”№е–„пјӣиҙўж”ҝиҝӣеәҰеӣһиЎҘпјҢдҪҶиҪ¬еҢ–дёәејҖж–Ҫе·Ҙе°ҡеҫ…ж—¶ж—Ҙпјӣең°дә§дҝЎз”ЁйЈҺйҷ©жңүжүҖжү©еӨ§пјӣз»ҸжөҺзҹӯжңҹеҺӢеҠӣдҫқ然еӯҳеңЁгҖӮеҗҢжңҹзҫҺеҖә收зӣҠзҺҮе’ҢзҫҺе…ғжҢҮж•°жңүи°ғж•ҙзү№еҫҒгҖӮ

дёҖеӯЈеәҰпјҡз–«жғ…е’Ңе°ұең°иҝҮе№ҙеёҰжқҘжү°еҠЁпјҢеҜ№з»ҸжөҺйў„жңҹжҜ”иҫғеҲҶеҢ–гҖӮдҪҶеҶ…еӨ–иЎҘеә“еӯҳиғҢжҷҜдёӢжҷҜ气并дёҚз®—ејұпјҢPMIе’ҢBCIеқҮеҖјеҲҶеҲ«дёә51.3гҖҒ59.0пјҢеқҮеңЁе…Ёе№ҙй«ҳзӮ№гҖӮеҗҢжңҹпјҢзҫҺеҖә收зӣҠзҺҮе’ҢзҫҺе…ғеҚ•иҫ№дёҠиЎҢгҖӮ2021е№ҙ1жңҲй»‘йҫҷжұҹгҖҒеҗүжһ—гҖҒжІіеҢ—дёҖеәҰеҮәзҺ°з–«жғ…еҸҚеј№пјҢзӣҙиҮі2жңҲ第дёҖе‘Ёз»“жқҹгҖӮдёӯеҠһеӣҪеҠһеҚ°еҸ‘гҖҠе…ідәҺеҒҡеҘҪдәәж°‘зҫӨдј—е°ұең°иҝҮе№ҙжңҚеҠЎдҝқйҡңе·ҘдҪңзҡ„йҖҡзҹҘгҖӢгҖӮз–«жғ…е’Ңе°ұең°иҝҮе№ҙз»ҷз»ҸжөҺеёҰжқҘжү°еҠЁпјҢжҜ”еҰӮз–«жғ…еҪұе“ҚдёӢ1жңҲж¶Ҳиҙ№жҳҺжҳҫеҒҸдҪҺпјҢ2жңҲеӣһеҪ’жӯЈеёёпјӣе°ұең°иҝҮе№ҙеҪұе“ҚдёӢ2жңҲе·Ҙдёҡж•°жҚ®жҳҺжҳҫеҒҸй«ҳпјҢ3жңҲиҫғеӯЈиҠӮжҖ§еҒҸејұгҖӮдҪҶжҖ»зҡ„жқҘзңӢпјҢдёҖеӯЈеәҰPMIеқҮеҖјдёә51.3гҖҒBCIеқҮеҖјдёә59.0пјҢе’Ң2020е№ҙеӣӣеӯЈеәҰжҜ”еӨ§иҮҙеӨ„дәҺеҗҢдёҖж°ҙдҪҚпјҢдәӢеҗҺзңӢеқҮеӨ„дәҺ2021е№ҙе…Ёе№ҙй«ҳзӮ№еҢәеҹҹгҖӮ

еңЁе…Ёзҗғз–«иӢ—жҺҘз§ҚеҠ йҖҹжҺЁиҝӣгҖҒеҗҚд№үеўһй•ҝйў„жңҹдёҠиЎҢзҡ„иғҢжҷҜдёӢпјҢ10е№ҙжңҹзҫҺеҖә收зӣҠзҺҮд»ҺдёҖеӯЈеәҰеҲқзҡ„0.9%еҚҮиҮідёҖеӯЈеәҰжң«зҡ„1.7%гҖӮиҝҷиҝӣдёҖжӯҘеёҰжқҘзҫҺе…ғдёҠиЎҢеҠЁиғҪпјӣеҗҢж—¶пјҢзҫҺ欧еҹәжң¬йқўе·®ејӮгҖҒе…ЁзҗғеӨ–жұҮеӮЁеӨҮзҡ„й…ҚзҪ®йңҖжұӮзӯүеӣ зҙ д№ҹеҪўжҲҗеҠ©жҺЁпјӣзҫҺе…ғжҢҮж•°д»Һе№ҙеҲқзҡ„90д»ҘдёӢйҖҗжӯҘеҚҮиҮідёҖеӯЈеәҰжң«зҡ„93д»ҘдёҠгҖӮ

дәҢеӯЈеәҰпјҡжҷҜж°”жҢҮж ҮйҖҗжңҲе°Ҹе№…ж”ҫзј“пјҢиҙўж”ҝиҝӣеәҰеӨ§е№…дҪҺдәҺеӯЈиҠӮжҖ§еҸҜиғҪжҳҜеҺҹеӣ д№ӢдёҖпјҢе®ғеҗҢж—¶д№ҹеёҰжқҘзӢӯд№үжөҒеҠЁжҖ§ејӮеёёе®ҪжқҫгҖӮеҗҢжңҹзҫҺеҖә收зӣҠзҺҮе’ҢзҫҺе…ғжҢҮж•°иҝӣе…Ҙи°ғж•ҙгҖӮе®Ңе…Ёз”ЁдәҢеӯЈеәҰз»ҸжөҺжҢҮж Үзҡ„дёӨе№ҙе№іеқҮеўһйҖҹе’ҢдёҖеӯЈеәҰзӣёжҜ”жҳҜжңүдәӣй—®йўҳзҡ„пјҢеӣ дёәдҪңдёәеҹәж•°2019е№ҙдәҢеӯЈеәҰзҡ„еўһйҖҹеӣһиҗҪиҫғдёәжҳҺжҳҫгҖӮд»ҺзӣёеҜ№жҢҮж ҮPMIжқҘзңӢпјҢ4-6жңҲеҲҶеҲ«дёә51.1гҖҒ51.0гҖҒ50.9пјҢеӨ§иҮҙе‘ҲеҚ•иҫ№жё©е’Ңж”ҫзј“зҡ„иө°еҠҝгҖӮе…¶дёӯеӨ–йңҖдҫқ然еҒҸејәпјҢз”ҡиҮіз•ҘеҘҪдәҺдёҖеӯЈеәҰгҖӮдҪҶеҶ…йңҖиЎЁзҺ°дёҖиҲ¬пјҢеҰӮеүҚйқўеҜ№вҖңиҙўж”ҝиҠӮеҘҸеҗҺзҪ®вҖқзҡ„еҲҶжһҗпјҢиҙўж”ҝиҝӣеәҰеҒҸж…ўеҸҜиғҪжҳҜеҺҹеӣ д№ӢдёҖпјҢдҝЎз”Ёжү©еј жІЎжңүжңүж•ҲеҪўжҲҗгҖӮ

иҝҷдёҖйҳ¶ж®өе®Ҹи§Ӯйқўзҡ„еҸҰдёҖзү№еҫҒжҳҜе№ҝд№үжөҒеҠЁжҖ§еҒҸзҙ§пјҢ3жңҲдёҺ4жңҲзӨҫиһҚеўһйҮҸеҗҲи®ЎеҗҢжҜ”еӨ§е№…е°‘еўһ3дёҮдәҝе…ғе·ҰеҸіпјӣдҪҶзӢӯд№үжөҒеҠЁжҖ§еҒҸжқҫпјҢиҙ§еёҒеёӮеңәеҲ©зҺҮжҢҒз»ӯеӨ„дәҺдҪҺдҪҚгҖӮе…¶дёӯдё»иҰҒеҺҹеӣ д№ӢдёҖд№ҹжҳҜиҙўж”ҝиҝӣеәҰеҗҺзҪ®пјҢе»әзӯ‘дёҡйғЁй—ЁжІЎжңүеҰӮжңҹеёҰеҠЁдҝЎз”Ёжҙҫз”ҹпјҢжң¬еә”еңЁиҙўж”ҝдҪ“зі»зҡ„иө„йҮ‘еҒңз•ҷеңЁй“¶иЎҢдҪ“зі»гҖӮ

е№ҙеҲқжҷ®йҒҚжҢҒжңүзҡ„вҖңзҫӨдҪ“е…Қз–«вҖқйў„жңҹдәҢеӯЈеәҰиў«жү“з ҙпјҢзҫҺиҒ”еӮЁиҙ§еёҒж”ҝзӯ–йҖҖеҮәйў„жңҹеҗҺ延пјҢеҸ еҠ жӢңзҷ»иҙўж”ҝи®ЎеҲ’йҒҮйҳ»зӯүеӣ зҙ пјҢдәҢеӯЈеәҰ10е№ҙжңҹзҫҺеҖә收зӣҠзҺҮж•ҙдҪ“дёӢиЎҢпјҢиҮі7жңҲдёӯж—¬йҮҚж–°еӣһиҗҪиҮі1.2%е·ҰеҸігҖӮзҫҺе…ғжҢҮж•°еҗҢжӯҘдёӢиЎҢпјҢиҮі5жңҲеә•йҮҚж–°еӣһиҗҪиҮі90д»ҘдёӢгҖӮ6жңҲйҮҚж–°иҝӣе…ҘдёҠиЎҢжңҹгҖӮ

дёүеӯЈеәҰпјҡйңҖжұӮз«Ҝең°дә§й”Җе”®дёӢеҸ°йҳ¶пјҢдҫӣз»ҷз«Ҝз–«жғ…жұӣжғ…еҸҢйҷҗзӯүеҸ еҠ пјҢз»ҸжөҺжҳҺжҳҫжүҝеҺӢгҖӮеңЁдҫӣз»ҷ收缩еҪұе“ҚдёӢдёҠжёёд»·ж јдёҠж¶ЁеҠ йҖҹпјҢPPI继з»ӯеҲӣж–°й«ҳгҖӮеҗҢжңҹзҫҺеҖә收зӣҠзҺҮе’ҢзҫҺе…ғжҢҮж•°йңҮиҚЎдёҠиЎҢгҖӮз»ҹи®ЎеұҖжҢҮеҮә7жңҲйғЁеҲҶдјҒдёҡйӣҶдёӯиҝӣе…Ҙи®ҫеӨҮжЈҖдҝ®жңҹжҳҜз»ҸжөҺж•°жҚ®еӯҳеңЁжү°еҠЁзҡ„еҺҹеӣ д№ӢдёҖгҖӮд»Һж•°жҚ®зңӢпјҢз…ӨзӮӯзӯүиЎҢдёҡжҜ”иҫғе…ёеһӢгҖӮй’ўй“ҒвҖңеҺ»дә§йҮҸвҖқеҪұе“ҚдәҰеңЁ7жңҲеҲқжӯҘеҚҮжё©гҖӮ7жңҲдёӢж—¬пјҢеҢәеҹҹз–«жғ…еҪұе“Қжү©еӨ§пјҢ 7жңҲзӨҫйӣ¶ж•°жҚ®зҺҜжҜ”еӣһиҗҪеҲ°еҸӘжңү-0.13%гҖӮ7жңҲдёӢж—¬пјҢдёӯеҠһеӣҪеҠһдёӢеҸ‘гҖҠе…ідәҺиҝӣдёҖжӯҘеҮҸиҪ»д№үеҠЎж•ҷиӮІйҳ¶ж®өеӯҰз”ҹдҪңдёҡиҙҹжӢ…е’Ңж ЎеӨ–еҹ№и®ӯиҙҹжӢ…зҡ„ж„Ҹи§ҒгҖӢпјҢжҺЁеҠЁж•ҷеҹ№йўҶеҹҹй•ҝжңҹеҒҘеә·еҸ‘еұ•гҖӮ

8жңҲпјҢеңЁз–«жғ…е’ҢеҸҢеҮҸзӯүеӣ зҙ еҪұе“ҚдёӢпјҢжңҚеҠЎдёҡPMIзҺҜжҜ”еӨ§е№…еӣһиҗҪ7.3дёӘзӮ№гҖӮеҗҢжңҹең°дә§й”Җе”®дёӢеҸ°йҳ¶пјҢ30еҹҺең°дә§жҲҗдәӨд»ҺеүҚжңҹзҡ„55-60дёҮж–№дёӢйҷҚдёә42дёҮж–№гҖӮ8жңҲ12ж—ҘпјҢеӣҪ家еҸ‘改委еҚ°еҸ‘гҖҠ2021е№ҙдёҠеҚҠе№ҙеҗ„ең°еҢәиғҪиҖ—еҸҢжҺ§зӣ®ж Үе®ҢжҲҗжғ…еҶөжҷҙйӣЁиЎЁгҖӢпјҢ8жңҲй«ҳиҖ—иғҪиЎҢдёҡеўһеҠ еҖје’ҢдёҠжёёе·Ҙдёҡе“Ғдә§йҮҸеҗҢжҜ”еӨ§е№…дёӢйҷҚгҖӮ

9жңҲз–«жғ…жңүжүҖж¶ҲйҖҖпјҢеҜјиҮҙж¶Ҳиҙ№е’ҢжңҚеҠЎдёҡиЎЁзҺ°еҘҪдәҺ8жңҲпјӣдҪҶйҷҗз”өгҖҒйҷҗдә§еҪұе“Қжү©еӨ§пјҢе·ҘдёҡйғЁй—ЁиЎЁзҺ°иҝӣдёҖжӯҘиө°ејұгҖӮ

дёүеӯЈеәҰе·Ҙдёҡе“Ғд»·ж јз»§з»ӯдёҠиЎҢгҖӮдәҢеӯЈеәҰPPIй©ұеҠЁеӣ зҙ дё»иҰҒиҝҳжҳҜдҪҺеҹәж•°е’ҢвҖңеҺ»дә§йҮҸвҖқиғҢжҷҜдёӢй’ўй“Ғзӣёе…ідә§е“Ғд»·ж јзҡ„дёҠиЎҢпјӣдёүеӯЈеәҰд»·ж јдёҠиЎҢж јеұҖжӣҙдёәжҳҺжҳҫпјҢдҫӣжұӮеӨұиЎЎиғҢжҷҜдёӢпјҢз…ӨзӮӯзӯүиҙЎзҢ®еӨ§е№…дёҠеҚҮгҖӮ

дёүеӯЈеәҰtaperйў„жңҹдёҠеҚҮпјҢзҫҺеҖә收зӣҠзҺҮйҮҚеӣһдёҠиЎҢпјҢд»Һ7жңҲдёӯж—¬зҡ„1.2%еҚҮиҮі9жңҲеә•зҡ„1.5%д»ҘдёҠгҖӮзҫҺе…ғжҢҮж•°д»Һ5жңҲеә•зҡ„90д»ҘдёӢеӣһеҚҮиҮі9жңҲеә•зҡ„94д»ҘдёҠгҖӮ

еӣӣеӯЈеәҰпјҡж”ҝзӯ–еҜ№дәҺдёҖеҲҖеҲҮдҫӣз»ҷзәҰжқҹзә еҒҸпјӣиҙўж”ҝиҗҪең°жҸҗйҖҹпјҢдҪҶж•ҲжһңеҮәзҺ°е°ҡеӯҳж—¶ж»һпјӣең°дә§дҝЎз”ЁйЈҺйҷ©жңүжүҖжү©еӨ§гҖӮеҗҢжңҹзҫҺеҖә收зӣҠзҺҮе’ҢзҫҺе…ғжҢҮж•°жңүи°ғж•ҙзү№еҫҒгҖӮ10жңҲ8ж—ҘеӣҪеҠЎйҷўеёёеҠЎдјҡи®®иҰҒжұӮеҺӢе®һеҗ„ж–№иғҪжәҗдҝқдҫӣе’Ңе®үе…Ёз”ҹдә§иҙЈд»»гҖӮзә жӯЈжңүзҡ„ең°ж–№вҖңдёҖеҲҖеҲҮвҖқеҒңдә§йҷҗдә§жҲ–вҖңиҝҗеҠЁејҸвҖқеҮҸзўігҖӮдё»иҰҒдә§з…ӨзңҒе’ҢйҮҚзӮ№з…ӨдјҒиҰҒжҢүиҰҒжұӮиҗҪе®һеўһдә§еўһдҫӣд»»еҠЎгҖӮеҜ№дёҚиҗҪе®һиғҪжәҗдҝқдҫӣиҙЈд»»зҡ„иҰҒдёҘиӮғиҝҪиҙЈгҖӮ

иҙўж”ҝйғЁиҰҒжұӮвҖңж–°еўһдё“йЎ№еҖәе°ҪйҮҸеңЁ11жңҲеә•еүҚеҸ‘иЎҢе®ҢвҖқпјҢ9-10жңҲдё“йЎ№еҖәиҗҪең°иҝӣеәҰиҫғеүҚжңҹжңүжүҖеҠ еҝ«пјҢиҝҳдҪҷ9421дәҝе…ғж–°еўһйўқеәҰдәҹеҫ…еҸ‘иЎҢгҖӮдёҚиҝҮд»Һдё“йЎ№еҖәеҸ‘иЎҢпјҢеҲ°иҙўж”ҝиө„йҮ‘жӢЁд»ҳпјҢеҲ°йЎ№зӣ®ејҖе·Ҙе’ҢеҪўжҲҗе®һзү©е·ҘдҪңйҮҸйңҖиҰҒжңүдёҖдёӘиҝҮзЁӢгҖӮ

йҡҸзқҖжҲҝең°дә§дҝЎз”ЁйЈҺйҷ©й—®йўҳзҡ„еҮәзҺ°пјҢ 银иЎҢжҷ®йҒҚеҠ еӨ§дәҶеҜ№еӨ§еһӢжҲҝең°дә§дјҒдёҡдҝЎз”ЁйЈҺйҷ©жҺ’жҹҘеҠӣеәҰпјҢеңЁжҲҝдјҒе®ўжҲ·жҺҲдҝЎе°ҡжӣҙи¶Ӣе®Ўж…ҺгҖӮзҹӯжңҹеҶ…жҲҝең°дә§йўҶеҹҹдҝЎз”ЁйЈҺйҷ©еҸҜиғҪдјҡжңүдёҖдёӘеҠ йҖҹжҡҙйңІзҡ„иҝҮзЁӢгҖӮ

жҲ‘们иҝӣдёҖжӯҘеҜ№2021е№ҙиӮЎзҘЁеёӮеңәиЎЁзҺ°еӨҚзӣҳпјҡпјҲ1пјүз»ҸжөҺиҫғеүҚдёҖеӯЈеәҰеҸҳеҠЁдёҚеӨ§пјҢйў„жңҹйқһеҚ•иҫ№пјҢеҹәжң¬йқўе®ҡд»·еӣ зҙ зӣёеҜ№дёӯжҖ§гҖӮзҫҺе…ғзҫҺеҖәеҚ•иҫ№дёҠиЎҢиғҢжҷҜдёӢпјҢе…ЁзҗғжқғзӣҠиө„дә§еқҮеҮәзҺ°дј°еҖјжүҝеҺӢзү№еҫҒпјҢеёӮеңәиҒ”еҠЁжҖ§иҫғејәпјҢдёҖеӯЈеәҰдёҠиҜҒжҢҮж•°гҖҒжІӘж·ұ300жҢҮж•°гҖҒеҲӣдёҡжқҝжҢҮж•°ж¶Ёе№…еҲҶеҲ«дёә-0.9%гҖҒ-3.1%гҖҒ-7.0%гҖӮй’ўй“ҒвҖңеҺ»дә§йҮҸвҖқе’Ңж–°иғҪжәҗж”ҝзӯ–зәўеҲ©еёҰжқҘз»“жһ„жҖ§жңәдјҡпјҢз”ідёҮй’ўй“ҒгҖҒж–°иғҪжәҗеҸ‘з”өжҢҮж•°еҚ•еӯЈдёҠиЎҢ15.7%гҖҒ10.5%гҖӮпјҲ2пјүз»ҸжөҺеҲқжӯҘж”ҫзј“пјҢдҪҶPPIдёҠиЎҢеҜ№дјҒдёҡзӣҲеҲ©еҪўжҲҗж”Ҝж’‘гҖӮиҙўж”ҝеҗҺзҪ®иғҢжҷҜдёӢпјҢвҖңзӢӯд№үжөҒеҠЁжҖ§е®ҪжқҫвҖқзү№еҫҒеҚҒеҲҶжҳҺжҳҫпјҢжҲҗдёәдәҶдёҖдёӘе…ій”®зҡ„е®ҡд»·еӣ зҙ пјӣеҸ еҠ зҫҺе…ғе’ҢзҫҺеҖә收зӣҠзҺҮеӣһиҗҪпјҢдәҢеӯЈеәҰдёҠиҜҒжҢҮж•°гҖҒжІӘж·ұ300жҢҮж•°гҖҒеҲӣдёҡжқҝжҢҮж•°ж¶Ёе№…еҲҶеҲ«дёә4.3%гҖҒ3.5%гҖҒ26.1%гҖӮпјҲ3пјүз»ҸжөҺжҳҺжҳҫжүҝеҺӢпјҢPPI继з»ӯдёҠиЎҢпјҢж»һиғҖжӢ…еҝ§дёҠеҚҮпјҢеҸ еҠ зҫҺе…ғе’ҢзҫҺеҖә收зӣҠзҺҮеҶҚеәҰеӣһеҚҮпјҢдёүеӯЈеәҰдёҠиҜҒжҢҮж•°гҖҒжІӘж·ұ300жҢҮж•°гҖҒеҲӣдёҡжқҝжҢҮж•°ж¶Ёе№…еҲҶеҲ«дёә-0.6%гҖҒ-6.9%гҖҒ-6.7%гҖӮдҪҶдҫӣз»ҷ收缩йўҶеҹҹгҖҒж”ҝзӯ–зәўеҲ©йўҶеҹҹеӯҳеңЁз»“жһ„жҖ§жңәдјҡпјҢз”ідёҮйҮҮжҺҳзұ»иЎҢдёҡжҢҮж•°гҖҒз”ідёҮж–°иғҪжәҗеҸ‘з”өжҢҮж•°еҚ•еӯЈеҲҶеҲ«дёҠиЎҢ36.6%гҖҒ46.1%гҖӮ

дёҖеӯЈеәҰпјҡз»ҸжөҺжҢҮж ҮеӨ§иҮҙжҢҒе№іеүҚдёҖеӯЈеәҰпјҢз–«жғ…еёҰжқҘиҠӮеҘҸжү°еҠЁе’Ңйў„жңҹеҲҶеҢ–пјҢеҹәжң¬йқўе®ҡд»·еӣ зҙ зӣёеҜ№дёӯжҖ§гҖӮзҫҺе…ғзҫҺеҖәеҚ•иҫ№дёҠиЎҢпјҢе…ЁзҗғжқғзӣҠиө„дә§еқҮеҮәзҺ°дј°еҖјжүҝеҺӢзү№еҫҒпјҢдё»иҰҒжҢҮж•°еқҮиҙҹеўһй•ҝпјӣй’ўй“ҒвҖңеҺ»дә§йҮҸвҖқе’Ңж–°иғҪжәҗж”ҝзӯ–зәўеҲ©еёҰжқҘз»“жһ„жҖ§жңәдјҡгҖӮдёҖеӯЈеәҰPMIе’ҢBCIеқҮеҖјдёә51.3гҖҒ59.0пјҢеүҚиҖ…дҪҺдәҺ2020е№ҙеӣӣеӯЈеәҰпјҢеҗҺиҖ…й«ҳдәҺ2020е№ҙеӣӣеӯЈеәҰпјҢдҪҶеҹәжң¬еңЁеҗҢдёҖйҮҸзә§гҖӮеҗҢж—¶пјҢз”ұдәҺз–«жғ…е’ҢвҖңе°ұең°иҝҮе№ҙвҖқзӯүеӣ зҙ зҡ„жү°еҠЁпјҢе·Ҙдёҡж•°жҚ®1-2жңҲй«ҳдәҺйў„жңҹпјҢ3жңҲдҪҺдәҺйў„жңҹпјӣж¶Ҳиҙ№жӯЈеҘҪзӣёеҸҚпјҢ1-2жңҲдҪҺдәҺйў„жңҹпјҢ3жңҲй«ҳдәҺйў„жңҹгҖӮдёҖеӯЈеәҰеҹәжң¬йқўе№¶жңӘжңүеҚ•иҫ№зҡ„д№җи§ӮжҲ–иҖ…жӮІи§ӮзәҝзҙўпјҢеҹәжң¬йқўе®ҡд»·еӣ зҙ зӣёеҜ№дёӯжҖ§гҖӮ

зҫҺе…ғзҫҺеҖәеҚ•иҫ№дёҠиЎҢиғҢжҷҜдёӢпјҢе…ЁзҗғжқғзӣҠиө„дә§еқҮеҮәзҺ°дј°еҖјжүҝеҺӢзү№еҫҒпјҢеёӮеңәиҒ”еҠЁжҖ§иҫғејәгҖӮзҫҺе…ғжҢҮж•°дёҺжқғзӣҠеёӮеңәж•ҙдҪ“иЎЁзҺ°иҙҹзӣёе…іпјӣзҫҺеҖә收зӣҠзҺҮдёҺе…Ёзҗғе®ҡд»·е…·жңүеҸҜжҜ”жҖ§зҡ„иө„дә§дј°еҖјиҙҹзӣёе…ігҖӮдёҖеӯЈеәҰдёҠиҜҒжҢҮж•°гҖҒжІӘж·ұ300жҢҮж•°гҖҒеҲӣдёҡжқҝжҢҮж•°ж¶Ёе№…еҲҶеҲ«дёә-0.9%гҖҒ-3.1%гҖҒ-7.0%гҖӮ

е…ЁеӣҪе·Ҙдёҡе’ҢдҝЎжҒҜеҢ–е·ҘдҪңдјҡи®®дёӯжҢҮеҮә2021е№ҙвҖңиҰҒеқҡеҶіеҺӢзј©зІ—й’ўдә§йҮҸпјҢзЎ®дҝқзІ—й’ўдә§йҮҸеҗҢжҜ”дёӢйҷҚвҖқпјҢдә§йҮҸеўһйҖҹдёӢйҷҚжҳҜдёҖдёӘжҳҫи‘—и¶…йў„жңҹзҡ„зӣ®ж ҮгҖӮдёӨдјҡеүҚеҗҺе…ідәҺвҖңеҚҒеӣӣдә”вҖқжңҹй—ҙж–°иғҪжәҗдә§дёҡй“ҫиҪҰеҸ‘еұ•зҡ„йў„жңҹеҚҮжё©гҖӮдёҖеӯЈеәҰз”ідёҮй’ўй“ҒгҖҒж–°иғҪжәҗеҸ‘з”өжҢҮж•°еҚ•еӯЈеҲҶеҲ«дёҠиЎҢ15.7%гҖҒ10.5%гҖӮ

дәҢеӯЈеәҰпјҡз»ҸжөҺеҲқжӯҘж”ҫзј“еҪўжҲҗзәҰжқҹпјҢдҪҶPPIдёҠиЎҢеҜ№дјҒдёҡзӣҲеҲ©еҪўжҲҗж”Ҝж’‘гҖӮиҙўж”ҝеҗҺзҪ®иғҢжҷҜдёӢпјҢвҖңзӢӯд№үжөҒеҠЁжҖ§е®ҪжқҫвҖқзү№еҫҒзӣёеҜ№жӣҙдёәжҳҺжҳҫпјҢжҲҗдёәдәҶдёҖдёӘе…ій”®зҡ„е®ҡд»·еӣ зҙ пјӣеҸ еҠ зҫҺе…ғе’ҢзҫҺеҖә收зӣҠзҺҮеӣһиҗҪпјҢдәҢеӯЈеәҰдё»иҰҒжҢҮ数收涨пјҢеҜ№жөҒеҠЁжҖ§жӣҙж•Ҹж„ҹзҡ„еҲӣдёҡжқҝжҢҮж•°ж¶Ёе№…иҫғеӨ§гҖӮеҰӮеүҚжүҖиҝ°пјҢдәҢеӯЈеәҰPMIд»ҘжҜҸдёӘжңҲ0.1дёӘзӮ№зҡ„е°Ҹе№…еәҰйҖҗжңҲж”ҫзј“гҖӮз”ұдәҺPPIдёҠиЎҢпјҢдјҒдёҡзӣҲеҲ©е№¶жңӘеҮәзҺ°еҜ№еә”е№…еәҰж”ҫзј“гҖӮ

иҙўж”ҝеҗҺзҪ®еҜјиҮҙжң¬еә”еңЁиҙўж”ҝдҪ“зі»дҝЎз”Ёжҙҫз”ҹзҡ„иө„йҮ‘еҒңз•ҷ银иЎҢдҪ“зі»пјҢвҖңзӢӯд№үжөҒеҠЁжҖ§вҖқе®Ҫжқҫзү№еҫҒжҳҺжҳҫпјҢиҙ§еёҒеёӮеңәеҲ©зҺҮжҢҒз»ӯеӨ„дәҺдҪҺдҪҚгҖӮеҗҢж—¶пјҢе’ҢдёҖеӯЈеәҰдёҚеҗҢпјҢзҫҺе…ғе’ҢзҫҺеҖә收зӣҠзҺҮиҪ¬еӨҙдёӢиЎҢгҖӮ

еҶ…еӨ–йғЁжөҒеҠЁжҖ§й©ұеҠЁд№ӢдёӢпјҢдәҢеӯЈеәҰжқғзӣҠеёӮеңәж•ҙдҪ“дёҠж¶ЁпјҢеҜ№дәҺжөҒеҠЁжҖ§жӣҙж•Ҹж„ҹзҡ„еҲӣдёҡжқҝж¶Ёе№…жҳҺжҳҫгҖӮдёҠиҜҒжҢҮж•°гҖҒжІӘж·ұ300жҢҮж•°гҖҒеҲӣдёҡжқҝжҢҮж•°еӯЈеәҰж¶Ёе№…еҲҶеҲ«дёә4.3%гҖҒ3.5%гҖҒ26.1%гҖӮ

дёүеӯЈеәҰпјҡз»ҸжөҺжҳҺжҳҫжүҝеҺӢпјҢPPI继з»ӯдёҠиЎҢпјҢж»һиғҖжӢ…еҝ§дёҠеҚҮпјҢеҸ еҠ зҫҺе…ғе’ҢзҫҺеҖә收зӣҠзҺҮеҶҚеәҰдёҠиЎҢпјҢдёүеӯЈеәҰдёҠиҜҒжҢҮж•°гҖҒжІӘж·ұ300жҢҮж•°гҖҒеҲӣдёҡжқҝжҢҮж•°ж¶Ёе№…еҲҶеҲ«дёә-0.6%гҖҒ-6.9%гҖҒ-6.7%гҖӮдҪҶдҫӣз»ҷ收缩йўҶеҹҹгҖҒж”ҝзӯ–зәўеҲ©йўҶеҹҹеӯҳеңЁз»“жһ„жҖ§жңәдјҡпјҢз”ідёҮйҮҮжҺҳзұ»иЎҢдёҡжҢҮж•°гҖҒз”ідёҮж–°иғҪжәҗеҸ‘з”өжҢҮж•°еҚ•еӯЈеҲҶеҲ«дёҠиЎҢ36.6%гҖҒ46.1%гҖӮдёүеӯЈеәҰйңҖжұӮж”ҫзј“еҸ еҠ дҫӣз»ҷеҶІеҮ»пјҢз»ҸжөҺжүҝеҺӢпјӣеҗҢж—¶ PPI继з»ӯдёҠиЎҢпјҢдёҚж–ӯи¶…йў„жңҹгҖӮеёӮеңәе®ҡд»·зҺҜеўғзӣёеҜ№зә з»“гҖӮ

д»Һж”ҝзӯ–и§’еәҰзңӢпјҢ7жңҲеҲқйҷҚеҮҶеҜ№еҶІMLFеҲ°жңҹд№ӢеҗҺпјҢиҙ§еёҒж”ҝзӯ–дёҠ并жңӘеҶҚжңүе…ёеһӢе®ҪжқҫеҠЁдҪңгҖӮ7жңҲеә•ж”ҝжІ»еұҖдјҡи®®дәҰжңӘиҪ¬еҗ‘е…ЁйқўзЁіеўһй•ҝгҖӮ8-9жңҲең°дә§й”Җе”®дёӢеҸ°йҳ¶пјҢдё”дҝЎз”ЁйЈҺйҷ©дёҖе®ҡзЁӢеәҰеҮәзҺ°д№ӢеҗҺпјҢиҝҷз§ҚзҹӣзӣҫжҖ§жӣҙеҠ жҳҺжҳҫгҖӮдёҖж–№йқўпјҢз»ҸжөҺе’ҢдјҒдёҡзӣҲеҲ©дјјд№Һе·ІзЎ®е®ҡиҝӣе…ҘеӣһиҗҪеҢәй—ҙпјӣеҸҰдёҖж–№йқўпјҢж”ҝзӯ–е°ҡжңӘиҝӣе…ҘзЁіеўһй•ҝжү©еҶ…йңҖгҖӮеҲҶеӯҗдёӢйҷҚпјҢеҲҶжҜҚжңӘжңүеҜ№еә”дёӢйҷҚпјҢд»ҺжҠ•иө„ж—¶й’ҹи§’еәҰпјҢжҲ‘们жҠҠиҝҷдёҖйҳ¶ж®өеҸ«еҒҡвҖңиЎ°йҖҖеүҚжңҹвҖқгҖӮ

еңЁиҝҷдёҖж—¶ж®өпјҢжқғзӣҠеёӮеңәж•ҙдҪ“еӨ„дәҺзӣҲеҲ©йў„жңҹи°ғж•ҙй©ұеҠЁзҡ„жҢҮж•°и°ғж•ҙжңҹпјҢе…¶дёӯйҮ‘иһҚгҖҒең°дә§гҖҒж¶Ҳиҙ№зӯүдј з»ҹиө„дә§е…іиҒ”жҖ§жӣҙй«ҳзҡ„жІӘж·ұ300жҢҮж•°и°ғж•ҙе№…еәҰиҫғдёҠиҜҒжҢҮж•°и°ғж•ҙжӣҙдёәжҳҺжҳҫгҖӮ

д»ҺеӨ–йғЁе®ҡд»·еӣ зҙ жқҘзңӢпјҢдёүеӯЈеәҰзҫҺе…ғе’ҢзҫҺеҖә收зӣҠзҺҮеҶҚеәҰдёҠиЎҢпјҢиҝҷеҶҚеәҰз»ҷдј°еҖјж•Ҹж„ҹеһӢиө„дә§еёҰжқҘеҺӢеҠӣпјҢеҲӣдёҡжқҝжҢҮж•°еҚ•еӯЈи°ғж•ҙе№…еәҰ-6.7%пјҢд№ҹиҫғдёәжҳҫи‘—гҖӮ

з»“жһ„жҖ§жңәдјҡдҫқж—§еӯҳеңЁдәҺдҫӣз»ҷ收缩йўҶеҹҹгҖҒж”ҝзӯ–зәўеҲ©йўҶеҹҹпјҢз”ідёҮйҮҮжҺҳзұ»иЎҢдёҡжҢҮж•°гҖҒз”ідёҮж–°иғҪжәҗеҸ‘з”өжҢҮж•°еҚ•еӯЈеҲҶеҲ«дёҠиЎҢ36.6%гҖҒ46.1%гҖӮ

жҲ‘们еҶҚеҜ№2021е№ҙеҖәеҲёеёӮеңәиЎЁзҺ°иҝӣиЎҢеӨҚзӣҳпјҡпјҲ1пјүе№ҙеҲқеӨ®иЎҢе…¬ејҖеёӮеңәи°Ёж…Һж“ҚдҪңеҸҠиҙ§еёҒж”ҝзӯ–вҖңйҖӮеәҰиҪ¬еҗ‘вҖқйў„жңҹжҺЁеҚҮеҲ©зҺҮпјӣ2жңҲзӨҫиһҚ继з»ӯй«ҳдҪҚе’Ң3жңҲеҲқж”ҝеәңе·ҘдҪңжҠҘе‘ҠвҖңжҺЁеҠЁе®һйҷ…иҙ·ж¬ҫеҲ©зҺҮиҝӣдёҖжӯҘйҷҚдҪҺвҖқж”№еҸҳж”ҝзӯ–йў„жңҹпјҢеҸ еҠ е…Ёзҗғ第дёүжіўз–«жғ…дёҠеҚҮпјҢдёҖеӯЈеәҰеҲ©зҺҮе…ҲдёҠеҗҺдёӢиҝҮдёҖиҪ®еұұиҪҰпјҢиө·дәҺ3.18%пјҢ收дәҺ3.19%пјӣпјҲ2пјүиҙўж”ҝеҗҺзҪ®иғҢжҷҜдёӢвҖңзӢӯд№үжөҒеҠЁжҖ§е®ҪжқҫвҖқжҲҗдёәдё»йҖ»иҫ‘пјҢеҸ еҠ з»ҸжөҺж”ҫзј“гҖҒзҫҺеҖә收зӣҠзҺҮдёӢиЎҢпјҢдёүз§ҚеҠӣйҮҸе…ұжҢҜдёӢеҲ©зҺҮеңЁPPIдёҠиЎҢжңҹеҮәзҺ°вҖңжҠўи·‘ејҸвҖқеҚ•иҫ№дёӢиЎҢпјҢдәҢеӯЈеәҰ收дәҺ3.08%гҖӮпјҲ3пјүеӨ®иЎҢ7жңҲеҲқи¶…йў„жңҹйҷҚеҮҶжү“ејҖдәҶе®Ҫжқҫйў„жңҹпјҢеҲ©зҺҮиҝӣдёҖжӯҘдёӢиЎҢиҮі8жңҲдёҠж—¬пјӣдҪҶж”ҝзӯ–并жңӘжңүиҝӣдёҖжӯҘе®ҪжқҫеҮәзҺ°пјҢдёҠжёёд»·ж јдёҠиЎҢеҠ йҖҹгҖҒзҫҺеҖә收зӣҠзҺҮдёҠиЎҢеҪўжҲҗзәҰжқҹпјҢеҲ©зҺҮиҝӣе…ҘеҫҳеҫҠпјҢдёүеӯЈеәҰжң«ж”¶дәҺ2.88%гҖӮ

дёҖеӯЈеәҰпјҡе№ҙеҲқеӨ®иЎҢе…¬ејҖеёӮеңәи°Ёж…Һж“ҚдҪңеҸҠиҙ§еёҒж”ҝзӯ–вҖңйҖӮеәҰиҪ¬еҗ‘вҖқйў„жңҹжҺЁеҚҮеҲ©зҺҮпјӣ2жңҲзӨҫиһҚ继з»ӯй«ҳдҪҚе’Ң3жңҲеҲқж”ҝеәңе·ҘдҪңжҠҘе‘ҠвҖңжҺЁеҠЁе®һйҷ…иҙ·ж¬ҫеҲ©зҺҮиҝӣдёҖжӯҘйҷҚдҪҺвҖқж”№еҸҳж”ҝзӯ–йў„жңҹпјҢеҸ еҠ е…Ёзҗғ第дёүжіўз–«жғ…дёҠеҚҮпјҢеҲ©зҺҮе…ҲдёҠеҗҺдёӢиҝҮдёҖиҪ®еұұиҪҰгҖӮ1жңҲеӨ®иЎҢз»ҙжҢҒеҮҖеӣһз¬јж“ҚдҪңпјҢиҙ§еёҒеёӮеңәеҲ©зҺҮдёҖеәҰдёҠиЎҢиҫғеҝ«пјҢR007д»Һ1жңҲеҲқзҡ„2.0е·ҰеҸі%еӨ§е№…дёҠиЎҢиҮі1жңҲеә•зҡ„4.4%е·ҰеҸігҖӮ2жңҲ4ж—ҘDR007ејҖзӣҳд»·дёҠи°ғгҖӮиҙ§еёҒж”ҝзӯ–вҖңйҖӮеәҰиҪ¬еҗ‘йў„жңҹвҖқеҚҮжё©гҖӮдҪҶдәӢеҗҺиҜҒжҳҺ2жңҲзӨҫиһҚд»Қжҳҫи‘—и¶…йў„жңҹгҖӮе…Ёзҗғ第дёүжіўз–«жғ…иҝӣе…Ҙеҝ«йҖҹдёҠеҚҮжңҹпјҢеҜ№дәҺеӨҚиӢҸиў«жү“ж–ӯзҡ„йў„жңҹејәеҢ–гҖӮ3жңҲж”ҝеәңе·ҘдҪңжҠҘе‘ҠжҢҮеҮәвҖңжҺЁеҠЁе®һйҷ…иҙ·ж¬ҫеҲ©зҺҮиҝӣдёҖжӯҘйҷҚдҪҺпјҢ继з»ӯеј•еҜјйҮ‘иһҚзі»з»ҹеҗ‘е®һдҪ“з»ҸжөҺи®©еҲ©вҖқгҖӮдёҠиҝ°йҖ»иҫ‘й©ұеҠЁдёӢпјҢдёҖеӯЈеәҰеҲ©зҺҮе…ҲдёҠеҗҺдёӢпјҢеӯЈеәҰеҲқ10е№ҙжңҹеӣҪеҖә收зӣҠзҺҮиө·дәҺ3.18%пјҢеӯЈеәҰжң«ж”¶дәҺ3.19%гҖӮ

дәҢеӯЈеәҰпјҡиҙўж”ҝеҗҺзҪ®иғҢжҷҜдёӢвҖңзӢӯд№үжөҒеҠЁжҖ§е®ҪжқҫвҖқжҲҗдёәдё»йҖ»иҫ‘пјҢеҸ еҠ з»ҸжөҺж”ҫзј“гҖҒзҫҺеҖә收зӣҠзҺҮдёӢиЎҢпјҢдёүз§ҚеҠӣйҮҸе…ұжҢҜдёӢеҲ©зҺҮеҮәзҺ°вҖңжҠўи·‘ејҸвҖқеҚ•иҫ№дёӢиЎҢгҖӮвҖңиҙўж”ҝеҗҺзҪ®вҖқеҜјиҮҙе»әзӯ‘дёҡеёҰеҠЁдҝЎз”Ёжҙҫз”ҹзҡ„иҝҮзЁӢејұеҢ–пјҢжөҒеҠЁжҖ§жІүж·ҖеңЁйҮ‘иһҚдҪ“зі»пјҢеёҰжқҘзӢӯд№үжөҒеҠЁжҖ§е®ҪжқҫгҖӮз»“жһ„жҖ§иө„дә§иҚ’иғҢжҷҜдёӢпјҢ银иЎҢиө„дә§ж¬ й…ҚиҝӣдёҖжӯҘеҪўжҲҗйЈҺйҷ©еҒҸеҘҪдёҠзҡ„еҠ©жҺЁгҖӮеҗҢжңҹеҹәжң¬йқўд№ҹжҜ”иҫғжңүеҲ©дәҺеҲ©зҺҮпјҢдёҖжҳҜPMIйҖҗзә§еҫҖдёӢпјҢе…ідәҺз»ҸжөҺдёӢиЎҢзҡ„йў„жңҹеҚҮжё©пјӣдәҢжҳҜзҫҺеҖә收зӣҠзҺҮиҪ¬еӨҙдёӢиЎҢгҖӮеҶ…еӨ–дёүз§ҚеҠӣйҮҸе…ұжҢҜдёӢпјҢеҲ©зҺҮеңЁPPIиҝҳеңЁдёҠиЎҢйҳ¶ж®өе°ұеҮәзҺ°вҖңжҠўи·‘ејҸвҖқдёӢиЎҢгҖӮдәҢеӯЈеәҰжң«10е№ҙжңҹеӣҪеҖә收зӣҠзҺҮ收дәҺ3.08%гҖӮ

дёүеӯЈеәҰпјҡеӨ®иЎҢ7жңҲеҲқи¶…йў„жңҹйҷҚеҮҶжү“ејҖдәҶе®Ҫжқҫйў„жңҹпјҢеҲ©зҺҮиҝӣдёҖжӯҘдёӢиЎҢиҮі8жңҲдёҠж—¬пјӣдҪҶж”ҝзӯ–并жңӘжңүиҝӣдёҖжӯҘе®ҪжқҫеҮәзҺ°пјҢдёҠжёёд»·ж јдёҠиЎҢеҠ йҖҹгҖҒзҫҺеҖә收зӣҠзҺҮдёҠиЎҢеҪўжҲҗзәҰжқҹпјҢеҲ©зҺҮ8-9жңҲиҝӣе…ҘеҫҳеҫҠгҖӮ7жңҲ9ж—ҘпјҢеӨ®иЎҢеҶіе®ҡ7жңҲ15ж—ҘдёӢи°ғйҮ‘иһҚжңәжһ„еӯҳж¬ҫеҮҶеӨҮйҮ‘зҺҮ0.5дёӘзҷҫеҲҶзӮ№гҖӮиҝҷж¬ЎйҷҚеҮҶж“ҚдҪңж•ҙдҪ“и¶…йў„жңҹгҖӮйҷҚеҮҶд№ӢеүҚпјҢеёӮеңәе…ідәҺе®Ҹи§Ӯйқўзҡ„зҗҶи§ЈжҳҜз»ҸжөҺзҺҜжҜ”е·Із»Ҹи§ҒйЎ¶пјҢдҪҶдёҚеӯҳеңЁдёӢиЎҢеҺӢеҠӣпјӣйҖҡиғҖеҗҢжҜ”д№ҹе·Із»Ҹи§ҒйЎ¶пјҢдҪҶе°ҡзјәе°‘дёӢжӢүеӣ зҙ гҖӮиҝҷдёҖиғҢжҷҜдёӢж”ҝзӯ–дјҡдҝқжҢҒдёӯжҖ§гҖӮйҷҚеҮҶеңЁеҫҲеӨ§зЁӢеәҰдёҠжү“з ҙдәҶиҝҷдёҖйў„жңҹгҖӮеёӮеңәжҠҠйҷҚеҮҶзҗҶи§ЈдёәдҝЎеҸ·пјҢжҳ е°„з»ҸжөҺеҺӢеҠӣжҜ”йў„жңҹжӣҙеӨ§пјҢжңӘжқҘдјҡиҝӣдёҖжӯҘеҠ еӨ§е®ҪжқҫгҖӮеңЁиҝҷдёҖиғҢжҷҜдёӢеҲ©зҺҮ继з»ӯдёӢиЎҢпјҢ8жңҲ第дёҖе‘ЁиҮі2.8%е·ҰеҸігҖӮдҪҶеҗҺз»ӯж”ҝзӯ–并жңӘжңүиҝӣдёҖжӯҘе®ҪжқҫеҠЁдҪңеҮәзҺ°пјҢ8жңҲгҖҒ9жңҲз…ӨзӮӯзӯүд»·ж јеӨ§е№…дёҠиЎҢпјҢPPIдёҠиЎҢеҠ йҖҹпјҢзҫҺеҖә收зӣҠзҺҮд№ҹ继з»ӯдёҠиЎҢпјҢеҜјиҮҙ10е№ҙжңҹиҝҮжӢӣ收зӣҠзҺҮиҝӣе…ҘеҫҳеҫҠпјҢдёүеӯЈеәҰжң«ж”¶дәҺ2.88%е·ҰеҸігҖӮ

еӣӣеӯЈеәҰиҮід»Ҡзҡ„иҫ№йҷ…еҸҳеҢ–пјҡпјҲ1пјүдёҠжёёдҫӣжұӮеӨұиЎЎеҘҪиҪ¬пјҢ10жңҲд»Ҫд»ҘжқҘз…ӨзӮӯдә§йҮҸжҢҒз»ӯеўһй•ҝпјҢи°ғеәҰж—Ҙдә§йҮҸдёҚж–ӯдёҠеҚҮпјӣ10жңҲдёӢж—¬иө·з…ӨзӮӯй’ўй“Ғзӯүд»·ж јжҳҺжҳҫи°ғж•ҙпјӣпјҲ2пјүйҡҸзқҖжҲҝең°дә§еҜ№з»ҸжөҺзҡ„еҪұе“ҚжҳҫжҖ§еҢ–пјҢ10жңҲеұ…ж°‘дёӯй•ҝжңҹиҙ·ж¬ҫж”№е–„пјҢ银дҝқзӣ‘дјҡжҢҮеҮәвҖңзЁіең°д»·гҖҒзЁіжҲҝд»·гҖҒзЁійў„жңҹвҖқпјӣпјҲ3пјү11жңҲ10ж—ҘдёӯзҫҺеҸ‘еёғе…ідәҺејәеҢ–ж°”еҖҷиЎҢеҠЁзҡ„ж јжӢүж–Ҝе“ҘиҒ”еҗҲе®ЈиЁҖпјҢ11жңҲ16ж—ҘдёӯзҫҺйўҶеҜјдәәе°ҶдёҫиЎҢи§Ҷйў‘дјҡжҷӨгҖӮеҲ©зҺҮеҹәжң¬дёҠеҗҢжӯҘдәҺдёҠжёёд»·ж јпјҢ10жңҲдёҠдёӯж—¬еҝ«йҖҹдёҠиЎҢпјҢдёҠеҶІ3%пјҢ10жңҲдёӢж—¬иө·йҮҚж–°еӣһиҗҪиҮі2.9%е·ҰеҸігҖӮеӣӣеӯЈеәҰд»ҘжқҘдёҠиҜҒжҢҮж•°гҖҒжІӘж·ұ300жҢҮж•°гҖҒеҲӣдёҡжқҝжҢҮж•°ж¶Ёе№…еҲҶеҲ«дёә-0.8%гҖҒ0.5%гҖҒ5.7%гҖӮз”ідёҮдёҖзә§иЎҢдёҡдёӯеӯЈеәҰзҺҜжҜ”ж¶Ёе№…еҒҸй«ҳзҡ„дё»иҰҒжҳҜеӣҪйҳІеҶӣе·ҘгҖҒжұҪиҪҰгҖҒз”өж°”и®ҫеӨҮгҖҒеҶңжһ—зү§жё”гҖҒйҖҡи®Ҝз”өеӯҗзӯүгҖӮ

еҸ‘改委жҢҮеҮәпјҢ10жңҲдёӯдёӢж—¬д»ҘжқҘпјҢе…ЁеӣҪз…ӨзӮӯдә§йҮҸжҳҺжҳҫеўһеҠ гҖӮз…ӨзӮӯд»·ж јеҝ«йҖҹдёӢйҷҚгҖӮе…ЁеӣҪз»ҹи°ғз”өеҺӮеӯҳз…Өж°ҙе№іеҝ«йҖҹжҸҗеҚҮпјҢеҪ“еүҚз”өеҺӮеӯҳз…ӨеҸҜд»Ҙз”Ё19еӨ©гҖӮз…ӨзӮӯдҝқдҫӣзЁід»·е·ҘдҪңеҸ–еҫ—йҳ¶ж®өжҖ§жҲҗж•ҲпјҢе…ЁеӣҪз…ӨзӮӯдҫӣйңҖеҪўеҠҝжҳҺжҳҫеҘҪиҪ¬гҖӮ

д»ҺжёҜеҸЈе№іеқҮд»·жқҘзңӢпјҢеҠЁеҠӣз…Өд»·ж ј10жңҲгҖҒ11жңҲзҺҜжҜ”еҲҶеҲ«дёә-13.7%гҖҒ-21.8%гҖӮиһәзә№й’ўжңҹиҙ§д»·ж ј10жңҲгҖҒ11жңҲзҺҜжҜ”еҲҶеҲ«дёә-17.0%гҖҒ-7.6%гҖӮ

10жңҲд»Ҫзҡ„ж–°еўһеұ…ж°‘дёӯй•ҝжңҹиҙ·ж¬ҫеҒҸй«ҳпјҢиҫҫеҲ°дәҶ4221дәҝе…ғпјҢеңЁ7жңҲд»Ҫд»ҘжқҘе®һзҺ°дәҶйҰ–ж¬ЎеҗҢжҜ”еӨҡеўһпјҢеҗҢжҜ”еӨҡеўһдәҶ162дәҝе…ғпјҢиҝҷеҸҜиғҪж„Ҹе‘ізқҖеӨ®иЎҢдёҺ银дҝқзӣ‘дјҡеңЁжҲҝең°дә§йҮ‘иһҚж”ҝзӯ–жү§иЎҢе°ҡеўһеҠ дәҶеј№жҖ§пјҢең°дә§йўҶеҹҹзҡ„еҗҲзҗҶиһҚиө„еҫ—еҲ°дәҶжӯЈеёёзҡ„ж”ҜжҢҒгҖӮеңЁеүҚжңҹжҠҘе‘ҠгҖҠеұ…ж°‘дёӯй•ҝжңҹиҙ·ж¬ҫиҫ№йҷ…ж”№е–„гҖӢдёӯпјҢжҲ‘们еҒҡиҝҮиҜҰз»ҶеҲҶжһҗгҖӮ

11жңҲ12ж—ҘпјҢ银дҝқзӣ‘дјҡеҸ¬ејҖе…ҡ委жү©еӨ§дјҡи®®пјҢдј иҫҫеӯҰд№ иҙҜеҪ»е…ҡзҡ„еҚҒд№қеұҠе…ӯдёӯе…ЁдјҡзІҫзҘһпјҢдјҡи®®иҰҒжұӮпјҢиҰҒжҜ«дёҚжқҫжҮҲең°йҳІиҢғеҢ–и§ЈйҮ‘иһҚйЈҺйҷ©пјҢе№іиЎЎеҘҪзЁіеўһй•ҝе’ҢйҳІйЈҺйҷ©зҡ„е…ізі»пјҢеқҡеҶіе®ҲдҪҸдёҚеҸ‘з”ҹзі»з»ҹжҖ§йҮ‘иһҚйЈҺйҷ©еә•зәҝгҖӮзЁіең°д»·гҖҒзЁіжҲҝд»·гҖҒзЁійў„жңҹпјҢйҒҸеҲ¶жҲҝең°дә§йҮ‘иһҚеҢ–жіЎжІ«еҢ–еҖҫеҗ‘пјҢеҒҘе…ЁжҲҝең°дә§и°ғжҺ§й•ҝж•ҲжңәеҲ¶пјҢдҝғиҝӣжҲҝең°дә§дёҡзЁіе®ҡеҒҘеә·еҸ‘еұ•гҖӮ

11жңҲ10ж—ҘпјҢдёӯеӣҪе’ҢзҫҺеӣҪеңЁиҒ”еҗҲеӣҪж°”еҖҷеҸҳеҢ–ж јжӢүж–Ҝе“ҘеӨ§дјҡжңҹй—ҙеҸ‘еёғгҖҠдёӯзҫҺе…ідәҺеңЁ21дё–зәӘ20е№ҙд»ЈејәеҢ–ж°”еҖҷиЎҢеҠЁзҡ„ж јжӢүж–Ҝе“ҘиҒ”еҗҲе®ЈиЁҖгҖӢгҖӮ

ж–°еҚҺзӨҫеҢ—дә¬11жңҲ13ж—Ҙз”өпјҢ11жңҲ16ж—ҘдёӯзҫҺйўҶеҜјдәәе°ҶдёҫиЎҢи§Ҷйў‘дјҡжҷӨпјҢе°ұдёӯзҫҺе…ізі»е’ҢеҸҢж–№е…ұеҗҢе…іеҝғзҡ„й—®йўҳдәӨжҚўж„Ҹи§ҒгҖӮ

еӣҪеәҶеҒҮж—ҘеҗҺпјҢ10е№ҙжңҹеӣҪеҖә收зӣҠзҺҮеҮәзҺ°иҝҮдёҖиҪ®еҝ«йҖҹдёҠиЎҢпјҢ9жңҲжңҖеҗҺдёҖдёӘдәӨжҳ“ж—Ҙ10е№ҙжңҹеӣҪеҖә收зӣҠзҺҮдёә2.88%пјҢ10жңҲ18ж—ҘдёҠиЎҢиҮі3.04%гҖӮдё»иҰҒиғҢжҷҜеҸҜиғҪеҢ…жӢ¬пјҡ第дёҖпјҢиҙўж”ҝиҗҪең°еҠ еҝ«пјӣ第дәҢпјҢеҠЁеҠӣз…ӨгҖҒзҢӘиӮүд»·ж јгҖҒ蔬иҸңд»·ж јдёҠиЎҢеёҰеҠЁйҖҡиғҖйў„жңҹпјӣ第дёүпјҢ10е№ҙжңҹзҫҺеҖә收зӣҠзҺҮеҝ«йҖҹдёҠиЎҢзҡ„еҪұе“ҚпјҢ9жңҲ第дёүе‘Ё10е№ҙжңҹзҫҺеҖә收зӣҠзҺҮеңЁ1.3%е·ҰеҸіпјҢ10жңҲ第дёҖе‘Ёе°ұе·ІдёҠиЎҢиҮі1.6%гҖӮ10жңҲдёӢж—¬пјҢйҡҸзқҖдёҠжёёд»·ж јиҝ…зҢӣи°ғж•ҙгҖҒд»ҘеҸҠзҫҺеҖә收зӣҠзҺҮеҶҚеәҰиҝӣе…ҘйңҮиҚЎпјҢ10е№ҙжңҹеӣҪеҖә收зӣҠзҺҮйҮҚж–°еӣһиҗҪпјҢ11жңҲ8ж—ҘеӣһиҗҪиҮі2.9%е·ҰеҸіпјҢ然еҗҺиҝӣе…ҘеҢәй—ҙйңҮиҚЎгҖӮ

еӣӣеӯЈеәҰд»ҘжқҘпјҢдёҠиҜҒжҢҮж•°гҖҒжІӘж·ұ300жҢҮж•°гҖҒеҲӣдёҡжқҝжҢҮж•°ж¶Ёе№…еҲҶеҲ«дёә-0.8%гҖҒ0.5%гҖҒ5.7%гҖӮз”ідёҮдёҖзә§иЎҢдёҡдёӯеӯЈеәҰзҺҜжҜ”ж¶Ёе№…еҒҸй«ҳзҡ„дё»иҰҒжҳҜеӣҪйҳІеҶӣе·ҘгҖҒжұҪиҪҰгҖҒз”өж°”и®ҫеӨҮгҖҒеҶңжһ—зү§жё”гҖҒйҖҡи®Ҝз”өеӯҗзӯүгҖӮ

ж ёеҝғеҒҮи®ҫйЈҺйҷ©пјҡе®Ҹи§Ӯз»ҸжөҺеҸҳеҢ–и¶…йў„жңҹпјҢеӨ–йғЁзҺҜеўғеҸҳеҢ–и¶…йў„жңҹгҖӮ

|  зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°

зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°  2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў

2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ

дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ

еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ

д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё

еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶

е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶ иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү©

иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү© еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ

еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ–

жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ– еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ

еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ

дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ