马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

йғӯеҳүжІӮ йІҒж”ҝ委пјҲйІҒж”ҝ委дёәдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢпјҢе…ҙдёҡ银иЎҢйҰ–еёӯз»ҸжөҺеӯҰ家пјү

ж–°дёҖд»ЈйҒҝйҷ©иҙ§еёҒ

2021е№ҙдёӢеҚҠе№ҙд»ҘжқҘпјҢдәәж°‘еёҒдёҺзҫҺе…ғжҢҮж•°жҢҒз»ӯиғҢзҰ»гҖӮйқўеҜ№2022е№ҙејҖе№ҙд»ҘжқҘиҒ”еӮЁзҙ§зј©йў„жңҹеӨ§е№…дёҠеҚҮпјҢдәәж°‘еёҒдҫқ然дҝқжҢҒйҹ§жҖ§гҖӮиҝҷдёҺеўғеҶ…зҫҺе…ғдҫӣйңҖеңЁеҗҺз–«жғ…ж—¶д»ЈеҸ‘з”ҹзҡ„з»“жһ„жҖ§еҸҳеҢ–жҒҜжҒҜзӣёе…ігҖӮ

дёҖж–№йқўпјҢзҫҺе…ғйңҖжұӮиҪ¬ејұгҖӮиғҢеҗҺдё»иҰҒеҸ—еҲ°иҙ§зү©иҙёжҳ“йЎәе·®еўһеҠ гҖҒжңҚеҠЎиҙёжҳ“йҖҶ差收зӘ„гҖҒжө·еӨ–并иҙӯйңҖжұӮй”җеҮҸд»ҘеҸҠжө·еӨ–иө„дә§й…ҚзҪ®йңҖжұӮеҮҸејұзҡ„еҪұе“ҚгҖӮ

еҸҰдёҖж–№йқўпјҢеӨ–иө„еҜ№дәәж°‘еёҒиө„дә§зғӯжғ…й«ҳж¶ЁгҖӮжӯӨиҪ®жө·еӨ–вҖңеӨ§ж”ҫж°ҙвҖқдёӢеӨ§йҮҸиө„йҮ‘жөҒе…ҘдёӯеӣҪгҖӮдёҚеҗҢдәҺе…¶дҪҷж–°е…ҙеёӮеңәпјҢдәәж°‘еёҒиө„дә§йҖҗжёҗе‘ҲзҺ°еҮәйҒҝйҷ©иө„дә§зү№еҫҒгҖӮиҝҷдёҺжҲ‘еӣҪзҡ„жҠ—з–«дјҳеҠҝжңүе…іпјҢд№ҹеҸ—еҲ°вҖңеҺ»зҫҺе…ғеҢ–вҖқиҝӣзЁӢеҪұе“ҚпјҢжңҖиҝ‘зҡ„дҝ„д№ҢеҶІзӘҒе°ҶеҠ еҝ«дҝ„зҪ—ж–ҜеҸҠе…¶зӣҹеҸӢзҡ„иө„дә§дәәж°‘еёҒеҢ–иҝӣзЁӢгҖӮ

еұ•жңӣ2022е№ҙпјҢжө·еӨ–дё»иҰҒеӨ®иЎҢйҷҶз»ӯвҖң收ж°ҙвҖқпјҢдәәж°‘еёҒйқўдёҙдёҖе®ҡи°ғж•ҙеҺӢеҠӣгҖӮдҪҶеңЁдёҠиҝ°з»“жһ„жҖ§еҸҳеҢ–еҪұе“ҚдёӢпјҢиҙ¬еҖјеҺӢеҠӣжҖ»дҪ“дёҚеӨ§гҖӮ

2021е№ҙдёӢеҚҠе№ҙд»ҘжқҘпјҢдәәж°‘еёҒжұҮзҺҮдёҺзҫҺе…ғжҢҮж•°жҢҒз»ӯиғҢзҰ»пјҲеӣҫиЎЁ1пјүгҖӮ2022е№ҙејҖе№ҙд»ҘжқҘпјҢиҷҪ然еёӮеңәдёҚж–ӯеҠ з ҒиҒ”еӮЁзҙ§зј©йў„жңҹпјҢжҲ‘еӣҪеӣҪеҶ…иҙ§еёҒж”ҝзӯ–жҖ»дҪ“и¶ӢжқҫпјҢдҪҶдәәж°‘еёҒеҚҙжҢҒз»ӯдҝқжҢҒи¶…ејәйҹ§жҖ§гҖӮдәәж°‘еёҒдҝқжҢҒејәеҠҝиғҢеҗҺдёҺеўғеҶ…и¶…йўқзҫҺе…ғжөҒеҠЁжҖ§жҒҜжҒҜзӣёе…іпјҲеӣҫиЎЁ2пјүгҖӮз”ұдәҺдәәж°‘еёҒжұҮзҺҮд»ҚжҳҜе®һйңҖдё»еҜјзҡ„еёӮеңәпјҢеҸӘиҰҒеўғеҶ…зҫҺе…ғдҫӣйңҖдҝқжҢҒеҪ“еүҚзҠ¶жҖҒпјҢдәәж°‘еёҒе°ҶеҫҲйҡҫеҮәзҺ°еӨ§е№…иҙ¬еҖјгҖӮжң¬ж–ҮжҲ‘们иҜҰз»ҶеҲҶжһҗдәҶеўғеҶ…зҫҺе…ғдҫӣйңҖеҸҳеҢ–иғҢеҗҺзҡ„еҪұе“Қеӣ зҙ гҖӮ

дёҖгҖҒвҖңж¶ҲеӨұвҖқзҡ„зҫҺе…ғйңҖжұӮ

2020е№ҙз–«жғ…зҲҶеҸ‘д»ҘжқҘпјҢеўғеҶ…зҫҺе…ғйңҖжұӮжҳҫи‘—дёӢйҷҚпјҢдё»иҰҒеҸ—еҲ°д»ҘдёӢеӣӣж–№йқўеҪұе“Қпјҡ

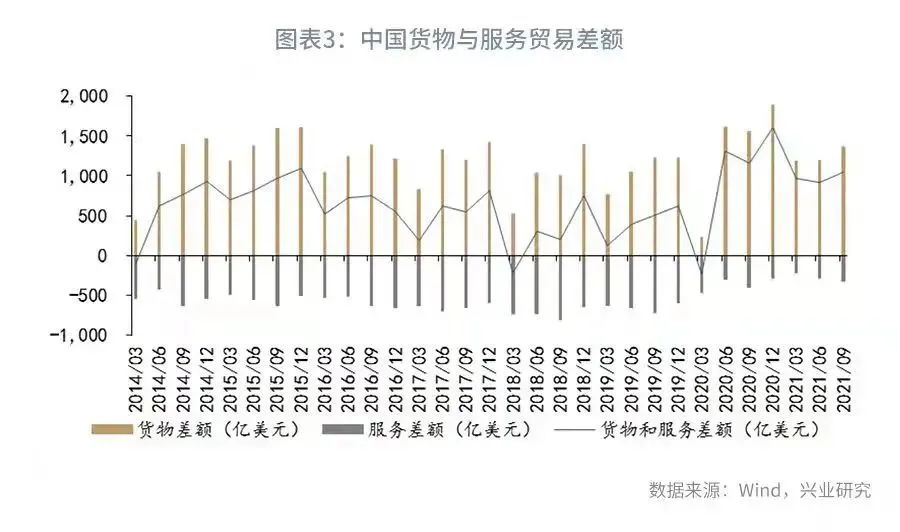

第дёҖпјҢеҶ…йңҖејұдәҺеӨ–йңҖпјҢиҙ§зү©иҝӣеҸЈејұдәҺеҮәеҸЈпјҢзҫҺе…ғиҙӯжұҮйңҖжұӮејұдәҺз»“жұҮйңҖжұӮгҖӮ 2020е№ҙ3жңҲд»ҘжқҘиҒ”еӮЁзҺҮйўҶдё»иҰҒеӨ®иЎҢеҝ«йҖҹеӨ§и§„жЁЎж”ҫж°ҙпјҢеҸ еҠ зҫҺеӣҪдёүиҪ®иҙўж”ҝеҲәжҝҖпјҢеӨ–йңҖејәеҠІгҖӮдёҺжӯӨеҗҢж—¶пјҢз–«жғ…еҪұе“Қе…Ёзҗғдҫӣеә”й“ҫпјҢдёӯеӣҪз”ұдәҺжӯӨеүҚдёӨе№ҙзҡ„жҠ—з–«дјҳеҠҝпјҢе°Ҫз®Ўжңүж•ҲжұҮзҺҮжҢҒз»ӯеҚҮеҖјпјҢдҪҶд»Қ收иҺ·еӨ§йўқиҙ§зү©иҙёжҳ“йЎәе·®пјҲеӣҫиЎЁ3пјүгҖӮ

第дәҢпјҢз–«жғ…еҪұе“ҚдёӢпјҢжңҚеҠЎиҙёжҳ“йҖҶе·®йӘӨеҮҸгҖӮеҸ—еҲ°з–«жғ…еҪұе“ҚпјҢиҝ‘дёӨе№ҙдёӯеӣҪеұ…ж°‘еҮәеўғеҸ—йҷҗпјҢиҝӣиҖҢеҪұе“ҚеҲ°дәҶеҮәеӣҪж—…жёёгҖҒз•ҷеӯҰзӯүзҫҺе…ғйңҖжұӮпјҢжңҚеҠЎиҙёжҳ“йҖҶе·®еӨ§е№…дёӢйҷҚпјҲеӣҫиЎЁ3пјүгҖӮ

第дёүпјҢжө·еӨ–并иҙӯйңҖжұӮдёӢйҷҚгҖӮиҝ‘е№ҙжқҘпјҢиҘҝж–№еӣҪ家зә·зә·еҮәеҸ°ж”ҝзӯ–пјҢд»ҘеӣҪ家е®үе…ЁеҗҚд№үйҷҗеҲ¶д»–еӣҪеҜ№е…¶еўғеҶ…дјҒдёҡ并иҙӯпјҢеҸ еҠ з–«жғ…еҪұе“ҚпјҢеҜјиҮҙжө·еӨ–并иҙӯйңҖжұӮжҳҫи‘—дёӢйҷҚпјҲеӣҫиЎЁ4пјүпјҢеҪұе“ҚдәҶиҙӯжұҮйңҖжұӮгҖӮ

第еӣӣпјҢжө·еӨ–жқғзӣҠеёӮеңәиЎЁзҺ°дёҚдҪіпјҢеҪұе“Қиө„йҮ‘еҮәжө·зғӯжғ…гҖӮ2021е№ҙжёҜиӮЎеҸҠдёӯжҰӮиӮЎиЎЁзҺ°дёҚдҪіпјҲеӣҫиЎЁ5пјүд»ҘеҸҠ2022е№ҙзҫҺиӮЎиЎЁзҺ°дёҚдҪійў„жңҹпјҢеҪұе“ҚдәҶеўғеҶ…иө„йҮ‘еҮәжө·зғӯжғ…гҖӮз–«жғ…еҗҢж ·еҪұе“ҚеўғеҶ…иө„йҮ‘еҮәжө·й…ҚзҪ®жө·еӨ–ең°дә§зӯүе®һзү©иө„дә§гҖӮ

дәҢгҖҒж–°дёҖд»ЈйҒҝйҷ©иө„дә§

дёҺеўғеҶ…зҫҺе…ғйңҖжұӮжҳҫи‘—дёӢйҷҚеҪўжҲҗйІңжҳҺеҜ№жҜ”зҡ„жҳҜпјҢеўғеӨ–иө„йҮ‘еҜ№дәҺдәәж°‘еёҒиө„дә§дҝқжҢҒй«ҳж¶Ёзҡ„зғӯжғ…пјҲеӣҫиЎЁ6пјүпјҢеёҰжқҘе……и¶ізҫҺе…ғдҫӣз»ҷзҡ„еҗҢж—¶пјҢд№ҹеёҰжқҘдәҶеӨ§йҮҸзҡ„з»“жұҮйңҖжұӮгҖӮиҝ‘еҚҠе№ҙз»ҸеёёиғҪи§ӮжөӢеҲ°пјҢеҪ“ж—ҘзҫҺе…ғжҢҮж•°еҚҮеҖјзҡ„еҗҢж—¶пјҢеҰӮжһңеӨ–иө„еӨ§йҮҸжөҒе…ҘйҷҶиӮЎйҖҡпјҢеҲҷдәәж°‘еёҒж— и§ҶзҫҺе…ғеҚҮеҖјиҖҢеҚҮеҖјпјӣзӣёеҸҚзҡ„еҲҷжҳҜеӨ–иө„еӨ§йҮҸжөҒеҮәйҷҶиӮЎйҖҡж—¶пјҢдәәж°‘еёҒжүҝеҸ—иҙ¬еҖјеҺӢеҠӣгҖӮ

еӨ–иө„зҡ„еӨ§йҮҸжөҒе…ҘпјҢдёҺиҝ‘дёӨе№ҙдё»иҰҒжө·еӨ–еӨ®иЎҢж”ҫж°ҙеҜҶеҲҮзӣёе…ігҖӮеңЁжӯӨиҪ®иҒ”еӮЁеёҰеӨҙеӨ§ж”ҫж°ҙиҝҮзЁӢдёӯпјҢдёҺе…¶е®ғж–°е…ҙеёӮеңәзӣёжҜ”пјҢдёӯеӣҪеёӮеңәпјҲеӨ§йҷҶеҸҠйҰҷжёҜпјүеңЁеҗёеј•иө„йҮ‘жөҒе…Ҙж–№йқўеҗҚеҲ—еүҚиҢ…пјҲеӣҫиЎЁ7пјүгҖӮ

жӣҙжңүж„ҸжҖқзҡ„жҳҜпјҢдёҺдј з»ҹзҡ„ж–°е…ҙеёӮеңәдҪңдёәйЈҺйҷ©иө„дә§е№¶дёҚзӣёеҗҢпјҢдәәж°‘еёҒиө„дә§йҖҗжёҗе‘ҲзҺ°еҮәжҳҺжҳҫзҡ„йҒҝйҷ©иө„дә§еұһжҖ§гҖӮж— и®әжҳҜйқўеҜ№жө·еӨ–з–«жғ…ж•°иҪ®зҲҶеҸ‘гҖҒзҫҺиӮЎи°ғж•ҙпјҲеӣҫиЎЁ8пјүпјҢиҝҳжҳҜдҝ„д№Ңең°зјҳж”ҝжІ»еҶІзӘҒпјҢжҜҸеҪ“жө·еӨ–йЈҺйҷ©дёҠеҚҮж—¶пјҢжө·еӨ–иө„йҮ‘йғҪеўһй…ҚдәҶдәәж°‘еёҒиө„дә§пјҢеӣ дёәжҜҸжҜҸжӯӨж—¶йғҪиғҪи§ӮеҜҹеҲ°дәәж°‘еёҒжұҮзҺҮиў«жҺЁеҚҮдәҶгҖӮ

дәәж°‘еёҒйҖҗжёҗе‘ҲзҺ°йҒҝйҷ©иө„дә§зү№еҫҒпјҢйҷӨдәҶдёҺдёӯеӣҪжҠ—з–«дјҳеҠҝд»ҘеҸҠзӣёеҜ№зЁіеҒҘзҡ„еҹәжң¬йқўжңүе…іпјҢд№ҹдёҺйғЁеҲҶз»ҸжөҺдҪ“зҡ„вҖңеҺ»зҫҺе…ғеҢ–вҖқзӣёе…ігҖӮжҲ‘们еҸ‘зҺ°пјҢдҝ„зҪ—ж–Ҝзҡ„й»„йҮ‘еӮЁеӨҮиҮӘз–«жғ…зҲҶеҸ‘д»ҘжқҘ并жңӘиҝӣдёҖжӯҘеўһй•ҝпјҢеҸҚиҖҢжҳҜеӨ–еёҒиө„дә§еңЁжҢҒз»ӯеўһеҠ гҖӮе°Ҫз®Ўж— жі•иҺ·еҫ—еҲҶеёҒз§Қжғ…еҶөпјҢдҪҶйҖҡиҝҮи§ӮжөӢе…¶еӨ–еёҒиө„дә§дј°еҖјжіўеҠЁдёҺдәәж°‘еёҒжұҮзҺҮеҗҢеҗ‘еҸҳеҠЁпјҢиҖҢйқһдёҺ欧е…ғжұҮзҺҮеҗҢеҗ‘еҸҳеҠЁпјҢдёҚйҡҫзҢңжөӢдҝ„зҪ—ж–Ҝиҝ‘дёӨе№ҙеңЁжҢҒз»ӯеўһжҢҒдәәж°‘еёҒиө„дә§пјҲеӣҫиЎЁ9пјүгҖӮ

дёүгҖҒеҸҳзӣҳзҡ„иҜұеӣ

еұ•жңӣ2022е№ҙпјҢзҫҺиҒ”еӮЁеӨҡж¬ЎеҠ жҒҜз”ҡиҮізј©иЎЁжғ…жҷҜдёӢпјҢе…ЁзҗғзҫҺе…ғжөҒеҠЁжҖ§ж”¶зҙ§пјҢеҗҢж ·дјҡеҪұе“ҚеўғеҶ…зҫҺе…ғжөҒеҠЁжҖ§ж”¶зҙ§пјҢдәәж°‘еёҒйқўдёҙи°ғж•ҙеҺӢеҠӣгҖӮ然иҖҢпјҢеүҚж–ҮжүҖиҝ°зҡ„з»“жһ„жҖ§еҸҳеҢ–жңүжңӣдҪҝеҫ—дәәж°‘еёҒжұҮзҺҮеңЁзҫҺе…ғеҠ жҒҜйқўеүҚиЎЁзҺ°еҮәйҹ§жҖ§гҖӮ

еңЁзҫҺе…ғйңҖжұӮж–№йқўпјҢз–«жғ…д»ӨжҲ‘еӣҪиҫ№еўғе°ҡжңӘе®Ңе…Ёж”ҫејҖпјҢдҪҝеҫ—жңҚеҠЎиҙёжҳ“йҖҶе·®дёҚдјҡжҳҺжҳҫиө°йҳ”пјӣзҫҺж–№еҜ№жҠ—д»ҘеҸҠз–«жғ…继з»ӯеҺӢеҲ¶жө·еӨ–并иҙӯйңҖжұӮпјӣжө·еӨ–жқғзӣҠеёӮеңәжіўеҠЁеҠ еү§еҗҢж ·жҠ‘еҲ¶иө„йҮ‘еҮәжө·ж„Ҹж„ҝгҖӮе”ҜдёҖзҡ„еҸҳж•°еңЁдәҺиҙ§зү©иҙёжҳ“йЎә差收зӘ„зҡ„иҝӣеәҰгҖӮжө·еӨ–йңҖжұӮи§ҒйЎ¶иҪ¬ејұгҖҒеӣҪеҶ…еҲәжҝҖж”ҝзӯ–дёӢеҶ…йңҖйҖҗжёҗдҝ®еӨҚд»ҘеҸҠе…Ёзҗғдҫӣеә”й“ҫеңЁжө·еӨ–з–«жғ…еёёжҖҒеҢ–д№ӢеҗҺйҖҗжёҗдҝ®еӨҚпјҢеқҮдјҡж–ҪеҺӢдёӯеӣҪиҙ§зү©иҙёжҳ“йҖҶ差收зӘ„гҖӮ

еңЁзҫҺе…ғдҫӣз»ҷж–№йқўпјҢдёӯзҫҺеҲ©е·®д»ҘеҸҠеӣҪеҶ…жқғзӣҠеёӮеңәиЎЁзҺ°еҪұе“ҚеӨ–иө„й…ҚзҪ®иҠӮеҘҸгҖӮжҠ—з–«дјҳеҠҝе’ҢвҖңеҺ»зҫҺе…ғеҢ–вҖқеҸҜиғҪдјҡжҠөж¶ҲдёӯзҫҺеҲ©е·®ж”¶зӘ„еёҰжқҘзҡ„иҙҹйқўеҪұе“ҚгҖӮйЈҺйҷ©зӮ№еңЁдәҺжҠ—з–«дјҳеҠҝж¶ҲеӨұеҗҺпјҢеӨ–иө„зҡ„вҖңеҶҚй…ҚзҪ®вҖқиЎҢдёәгҖӮеҸҰеӨ–иҝҳжңүдёҖдёӘеҖјеҫ—е…іжіЁзҡ„й—®йўҳжҳҜпјҢе…ЁзҗғеҲ©зҺҮе…ұжҢҜдёҠиЎҢпјҢз ҙеқҸдәҶиҝҮеҺ»зЁіе®ҡзҡ„欧зҫҺгҖҒж—ҘзҫҺеҘ—жҒҜдәӨжҳ“жЁЎејҸпјҢйғЁеҲҶеҘ—жҒҜдәӨжҳ“иө„йҮ‘е°ҶдјҡйҮҚж–°йҖүжӢ©иө„дә§иҝӣиЎҢй…ҚзҪ®гҖӮйңҖиҰҒжҢҮеҮәзҡ„жҳҜпјҢеҜ№дәҺи§ӮжөӢеӣҪйҷ…иө„жң¬зҡ„жөҒеҠЁеҸҳеҢ–жқҘиҜҙпјҢжҜ”иө·з®ҖеҚ•и§ӮеҜҹзҫҺе…ғжҢҮж•°гҖҒдёӯзҫҺеҲ©е·®зӯүдј з»ҹжҢҮж ҮпјҢеӨ–иө„жөҒеҠЁе·Із»ҸйҖҗжёҗжҲҗдёәеҪұе“Қдәәж°‘еёҒжұҮзҺҮеҸҳеҠЁзҡ„йҮҚиҰҒеӣ зҙ гҖӮ

жӯӨеӨ–пјҢдёҚеҸҜеҝҪи§Ҷзҡ„жҳҜпјҢеңЁз»ҸеҺҶдәҶиҝҮеҺ»дёӨе№ҙзҡ„еўғеҶ…зҫҺе…ғдҫӣйңҖеӨұиЎЎд№ӢеҗҺпјҢеҪ“еүҚеўғеҶ…з§ҜзҙҜзҡ„зҫҺе…ғи“„ж°ҙжұ еҸҜжңӣеңЁе…ЁзҗғзҫҺе…ғжөҒеҠЁжҖ§ж”¶зҙ§еүҚжңҹеҮҸзј“жұҮзҺҮи°ғж•ҙеҺӢеҠӣгҖӮзӣ®еүҚеӨ–еёҒеӯҳж¬ҫеҗҢжҜ”еўһйҖҹе·Іи·ҢиҮіиҝҮеҺ»дёӨиҪ®жұҮзҺҮеҸҳзӣҳзҡ„дёҙз•ҢзӮ№пјҢеҒҮеҰӮ继з»ӯдёӢйҷҚпјҢдәәж°‘еёҒжұҮзҺҮи°ғж•ҙеҺӢеҠӣе°Ҷзӣёеә”еўһеҠ пјҲеӣҫиЎЁ10пјүгҖӮпјҲжқҘжәҗпјҡе…ҙдёҡз ”з©¶е®Ҹи§Ӯпјү

|  з©ҶжңҲиӢұзӯүпјҡеҶңдёҡеҹәжң¬жі•

з©ҶжңҲиӢұзӯүпјҡеҶңдёҡеҹәжң¬жі• еҸ‘еұ•еҺҝеҹҹз»ҸжөҺзҡ„иӢҘе№ІвҖң

еҸ‘еұ•еҺҝеҹҹз»ҸжөҺзҡ„иӢҘе№ІвҖң иөөе»әпјҡжҲ‘们йңҖиҰҒйҳ»жҢЎдёҖ

иөөе»әпјҡжҲ‘们йңҖиҰҒйҳ»жҢЎдёҖ йӮұеӢҮпјҡе……еҲҶеҸ‘жҢҘй«ҳзӯүж•ҷ

йӮұеӢҮпјҡе……еҲҶеҸ‘жҢҘй«ҳзӯүж•ҷ е»–зҫӨпјҡвҖңеҺ»ж—§жҚўж–°вҖқйЎ»

е»–зҫӨпјҡвҖңеҺ»ж—§жҚўж–°вҖқйЎ» зЁӢе®һпјҡж–°иҙЁз”ҹдә§еҠӣзҡ„еҫ®

зЁӢе®һпјҡж–°иҙЁз”ҹдә§еҠӣзҡ„еҫ® еҢ–иӮҘзҙ§зјәеҠ йҮҚдёӯзҫҺжҙІеӣҪ

еҢ–иӮҘзҙ§зјәеҠ йҮҚдёӯзҫҺжҙІеӣҪ еҶңдёҡе’ҢзІ®йЈҹзі»з»ҹеҰӮдҪ•еҲӣ

еҶңдёҡе’ҢзІ®йЈҹзі»з»ҹеҰӮдҪ•еҲӣ йҳ¶ж®өжҖ§дҫӣйңҖе®Ҫжқҫ зҺүзұі

йҳ¶ж®өжҖ§дҫӣйңҖе®Ҫжқҫ зҺүзұі еј з‘һеЁҹпјҡе…ұеҗҢеҜҢиЈ•и§Ҷи§’

еј з‘һеЁҹпјҡе…ұеҗҢеҜҢиЈ•и§Ҷи§’ иҝӣеҸЈеҶңдә§е“ҒпјҢи®©дёӯеӣҪеҶң

иҝӣеҸЈеҶңдә§е“ҒпјҢи®©дёӯеӣҪеҶң 2024е№ҙзҺүзұігҖҒеӨ§иұҶз”ҹдә§

2024е№ҙзҺүзұігҖҒеӨ§иұҶз”ҹдә§