马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

е…ҡзҡ„дәҢеҚҒеӨ§жҠҘе‘ҠжҸҗеҮәпјҡвҖңеҸ‘еұ•еӨҡеұӮж¬ЎгҖҒеӨҡж”Ҝжҹұе…»иҖҒдҝқйҷ©дҪ“зі»вҖқгҖӮ2022е№ҙ11жңҲ25ж—ҘпјҢдәәеҠӣиө„жәҗзӨҫдјҡдҝқйҡңйғЁеҠһе…¬еҺ…гҖҒиҙўж”ҝйғЁеҠһе…¬еҺ…гҖҒеӣҪ家зЁҺеҠЎжҖ»еұҖеҠһе…¬еҺ…иҒ”еҗҲеҸ‘еёғгҖҠе…ідәҺе…¬еёғдёӘдәәе…»иҖҒйҮ‘е…ҲиЎҢеҹҺеёӮпјҲең°еҢәпјүзҡ„йҖҡзҹҘгҖӢпјҢе®ЈеёғдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰеңЁеҢ—дә¬гҖҒдёҠжө·гҖҒе№ҝе·һгҖҒиҘҝе®үгҖҒжҲҗйғҪзӯү36дёӘе…ҲиЎҢеҹҺеёӮжҲ–ең°еҢәеҗҜеҠЁе®һж–ҪпјҢеј•еҸ‘зӨҫдјҡе№ҝжіӣе…іжіЁгҖӮ

дёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰжҳҜжҲ‘еӣҪзӨҫдјҡдҝқйҡңдҪ“зі»е»әи®ҫйЎ¶еұӮи®ҫи®Ўдёӯзҡ„дёҖдёӘйҮҚиҰҒеҲ¶еәҰе®үжҺ’пјҢжҳҜеӨҡеұӮж¬ЎгҖҒеӨҡж”Ҝжҹұе…»иҖҒдҝқйҷ©дҪ“зі»зҡ„йҮҚиҰҒз»„жҲҗйғЁеҲҶпјҢеұһдәҺж”ҝеәңж”ҝзӯ–ж”ҜжҢҒгҖҒдёӘдәәиҮӘж„ҝеҸӮеҠ гҖҒеёӮеңәеҢ–иҝҗиҗҘзҡ„иЎҘе……е…»иҖҒдҝқйҷ©еҲ¶еәҰгҖӮ

е…¬дј—еҜ№дёӘдәәе…»иҖҒй—®йўҳзҡ„йҮҚи§ҶзЁӢеәҰеҰӮдҪ•пјҹеҜ№жңӘжқҘе…»иҖҒйў„жңҹеҰӮдҪ•пјҹеҜ№иҗҪе®һдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰжңүдҪ•жңҹеҫ…пјҹй’ҲеҜ№иҝҷдәӣй—®йўҳпјҢдәәж°‘ жҷәеә“ејҖеұ•дәҶзҪ‘з»ңи°ғжҹҘпјҢеңЁжӯӨеҹәзЎҖдёҠеҪўжҲҗжҷәеә“жҠҘе‘ҠпјҢд»ҘжңҹдёәдҝғиҝӣдёӘдәәе…»иҖҒйҮ‘еҒҘеә·еҲ¶еәҰжңүеәҸеҸ‘еұ•жҸҗдҫӣжҷәеҠӣж”ҜжҢҒгҖӮ

и¶…д№қжҲҗеҸ—и®ҝиҖ…йҮҚи§ҶдёӘдәәе…»иҖҒй—®йўҳпјҢе…«жҲҗеӨҡеҸ—и®ҝиҖ…еҜ№жңӘжқҘе…»иҖҒйў„жңҹд№җи§Ӯ

дәәеҸЈиҖҒйҫ„еҢ–жҳҜзӨҫдјҡеҸ‘еұ•зҡ„йҮҚиҰҒи¶ӢеҠҝпјҢд№ҹжҳҜжҲ‘еӣҪд»ҠеҗҺиҫғй•ҝдёҖж®өж—¶й—ҙеҶ…зҡ„еҹәжң¬еӣҪжғ…гҖӮжҲ‘еӣҪжҳҜдё–з•ҢдёҠиҖҒе№ҙдәәеҸЈжңҖеӨҡзҡ„еӣҪ家пјҢдәәеҸЈиҖҒйҫ„еҢ–зЁӢеәҰе·Ій«ҳдәҺдё–з•Ңе№іеқҮж°ҙе№ігҖӮж №жҚ®з¬¬дёғж¬Ўе…ЁеӣҪдәәеҸЈжҷ®жҹҘж•°жҚ®пјҢжҲ‘еӣҪ60еІҒеҸҠд»ҘдёҠдәәеҸЈжңү2.64дәҝдәәпјҢеҚ 18.7%пјҢе…¶дёӯ65еІҒеҸҠд»ҘдёҠдәәеҸЈдёә1.91дәҝдәәпјҢеҚ 13.5%гҖӮд№ иҝ‘е№іжҖ»д№Ұи®°2021е№ҙ8жңҲеңЁжІіеҢ—зңҒжүҝеҫ·еёӮиҖғеҜҹж—¶жҢҮеҮәпјҡвҖңж»Ўи¶іиҖҒе№ҙдәәеӨҡж–№йқўйңҖжұӮпјҢи®©иҖҒе№ҙдәәиғҪжңүдёҖдёӘе№ёзҰҸзҫҺж»Ўзҡ„жҷҡе№ҙпјҢжҳҜеҗ„зә§е…ҡ委е’Ңж”ҝеәңзҡ„йҮҚиҰҒиҙЈд»»гҖӮвҖқеҰӮдҪ•е®һзҺ°иҖҒжңүжүҖе…»гҖҒиҖҒжңүжүҖеҢ»гҖҒиҖҒжңүжүҖдёәгҖҒиҖҒжңүжүҖеӯҰгҖҒиҖҒжңүжүҖд№җпјҢи®©иҖҒе№ҙдәәе…ұдә«ж”№йқ©еҸ‘еұ•жҲҗжһңгҖҒе®үдә«е№ёзҰҸжҷҡе№ҙпјҢжҳҜе…ЁзӨҫдјҡйқўдёҙзҡ„зҺ°е®һиҜҫйўҳе’Ңе…¬е…ұйҡҫйўҳгҖӮжңүж•Ҳеә”еҜ№дәәеҸЈиҖҒйҫ„еҢ–пјҢдәӢе…іеӣҪ家еҸ‘еұ•е…ЁеұҖпјҢдәӢе…ідәҝдёҮзҷҫ姓зҰҸзҘүпјҢдәӢе…ізӨҫдјҡе’Ңи°җзЁіе®ҡпјҢеҜ№дәҺе…Ёйқўе»әи®ҫзӨҫдјҡдё»д№үзҺ°д»ЈеҢ–еӣҪ家具жңүйҮҚиҰҒж„Ҹд№үгҖӮ

и°ғжҹҘж•°жҚ®жҳҫзӨәпјҢд№қжҲҗд»ҘдёҠзҡ„еҸ—и®ҝиҖ…иЎЁзӨәеҜ№еҪ“еүҚдёӘдәәе…»иҖҒй—®йўҳеҫҲйҮҚи§ҶпјҢе…«жҲҗд»ҘдёҠпјҲ85.63%пјүзҡ„еҸ—и®ҝиҖ…еҜ№жңӘжқҘе…»иҖҒйў„жңҹд№җи§ӮгҖӮеҸҜд»Һд»ҘдёӢеҮ дёӘж–№йқўи§ЈиҜ»пјҡ

дёҖжҳҜеӣҪ家й«ҳеәҰйҮҚи§Ҷе…»иҖҒй—®йўҳгҖӮд№ иҝ‘е№іжҖ»д№Ұи®°ејәи°ғпјҡвҖңеҗ„зә§е…ҡ委е’Ңж”ҝеәңиҰҒй«ҳеәҰйҮҚи§Ҷ并еҲҮе®һеҒҡеҘҪиҖҒйҫ„е·ҘдҪңпјҢиҙҜеҪ»иҗҪе®һз§ҜжһҒеә”еҜ№дәәеҸЈиҖҒйҫ„еҢ–еӣҪ家жҲҳз•ҘпјҢжҠҠз§ҜжһҒиҖҒйҫ„и§ӮгҖҒеҒҘеә·иҖҒйҫ„еҢ–зҗҶеҝөиһҚе…Ҙз»ҸжөҺзӨҫдјҡеҸ‘еұ•е…ЁиҝҮзЁӢвҖқгҖӮгҖҠдёӯеҚҺдәәж°‘е…ұе’ҢеӣҪеӣҪж°‘з»ҸжөҺе’ҢзӨҫдјҡеҸ‘еұ•з¬¬еҚҒеӣӣдёӘдә”е№ҙ规еҲ’е’Ң2035е№ҙиҝңжҷҜзӣ®ж ҮзәІиҰҒгҖӢжҳҺзЎ®жҢҮеҮәвҖңе®һж–Ҫз§ҜжһҒеә”еҜ№дәәеҸЈиҖҒйҫ„еҢ–еӣҪ家жҲҳз•ҘвҖқвҖңеҒҘе…ЁеӨҡеұӮж¬ЎзӨҫдјҡдҝқйҡңдҪ“зі»вҖқпјҢ并иҰҒжұӮвҖңе®Ңе–„е…»иҖҒжңҚеҠЎдҪ“зі»вҖқвҖңеҸ‘еұ•еӨҡеұӮж¬ЎгҖҒеӨҡж”Ҝжҹұе…»иҖҒдҝқйҷ©дҪ“зі»пјҢжҸҗй«ҳдјҒдёҡе№ҙйҮ‘иҰҶзӣ–зҺҮпјҢ规иҢғеҸ‘еұ•з¬¬дёүж”Ҝжҹұе…»иҖҒдҝқйҷ©вҖқпјӣгҖҠдёӯе…ұдёӯеӨ®еӣҪеҠЎйҷўе…ідәҺеҠ ејәж–°ж—¶д»ЈиҖҒйҫ„е·ҘдҪңзҡ„ж„Ҹи§ҒгҖӢгҖҠвҖңеҚҒеӣӣдә”вҖқеӣҪ家иҖҒйҫ„дәӢдёҡеҸ‘еұ•е’Ңе…»иҖҒжңҚеҠЎдҪ“系规еҲ’гҖӢзӯүйЎ¶еұӮи®ҫи®Ўзӣёз»§еҮәзӮүпјӣе°Өе…¶жҳҜе»әз«ӢиҒҢдёҡе№ҙйҮ‘еҲ¶еәҰпјҢеҮәеҸ°дёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰпјҢеЎ«иЎҘдәҶеӨҡеұӮж¬ЎгҖҒеӨҡж”Ҝжҹұе…»иҖҒдҝқйҷ©зҡ„еҲ¶еәҰз©әзҷҪгҖӮ

дәҢжҳҜдёӘдәәеҜҶеҲҮе…іжіЁе…»иҖҒиҝҷдёҖзҺ°е®һй—®йўҳгҖӮе…»иҖҒжҳҜе…ізі»дәәж°‘зҫӨдј—зҫҺеҘҪз”ҹжҙ»зҡ„вҖңеӣҪд№ӢеӨ§иҖ…вҖқпјҢд№ҹжҳҜдёӘдәәз”ҹжҙ»зҡ„йҮҚиҰҒеҶ…е®№пјҢиҝҳжҳҜдёӘдәәеҝ…йЎ»йҮҚи§Ҷе’ҢйқўеҜ№зҡ„зҺ°е®һз”ҹжҙ»й—®йўҳгҖӮдёӘдәәе…»иҖҒпјҢе…ізі»зқҖдёӘдәәж—Ҙеёёз”ҹжҙ»е“ҒиҙЁпјҢе…іиҒ”зқҖдёӘдәә家еәӯз”ҹжҙ»е№ёзҰҸпјҢеҪұе“ҚзқҖдёӘдәәдәӢдёҡеҸ‘еұ•гҖӮиҝӣе…Ҙж–°ж—¶д»ЈпјҢдёӯеӣҪзӨҫдјҡдё»иҰҒзҹӣзӣҫеҸ‘з”ҹдәҶеҸҳеҢ–пјҢе…·дҪ“еҲ°е…»иҖҒйўҶеҹҹпјҢе°ұжҳҜиҰҒд»Һж»Ўи¶іиҖҒе№ҙдәәеҹәжң¬з”ҹжҙ»йңҖиҰҒиҪ¬еҸҳдёәж»Ўи¶іиҖҒе№ҙдәәж—ҘзӣҠдё°еҜҢзҡ„зҫҺеҘҪз”ҹжҙ»йңҖиҰҒгҖӮе…»иҖҒйңҖжұӮзҡ„еҚҮзә§пјҢеҜ№дёӘдәәе…»иҖҒжҸҗеҮәдәҶж–°иҜҫйўҳгҖҒж–°д»»еҠЎгҖҒж–°иҰҒжұӮпјҢиҰҒжұӮе…¬е…ұж”ҝзӯ–еҲ¶еәҰз»ҷдәҲеӣһеә”гҖӮ

дёүжҳҜж–°ж—¶д»ЈдјҹеӨ§жҲҗе°ұеҘ е®ҡдәҶе…¬дј—жңӘжқҘе…»иҖҒд№җи§Ӯйў„жңҹзҡ„еҹәзЎҖгҖӮе…ҡзҡ„дәҢеҚҒеӨ§жҠҘе‘ҠжҢҮеҮәпјҢеҚҒе№ҙжқҘпјҢжҲ‘们вҖңе»әжҲҗдё–з•ҢдёҠ规模жңҖеӨ§зҡ„ж•ҷиӮІдҪ“зі»гҖҒзӨҫдјҡдҝқйҡңдҪ“зі»гҖҒеҢ»з–—еҚ«з”ҹдҪ“зі»пјҢж•ҷиӮІжҷ®еҸҠж°ҙе№іе®һзҺ°еҺҶеҸІжҖ§и·Ёи¶ҠпјҢеҹәжң¬е…»иҖҒдҝқйҷ©иҰҶзӣ–еҚҒдәҝеӣӣеҚғдёҮдәәпјҢеҹәжң¬еҢ»з–—дҝқйҷ©еҸӮдҝқзҺҮзЁіе®ҡеңЁзҷҫеҲҶд№Ӣд№қеҚҒдә”вҖқгҖӮеҸҰеӨ–пјҢе…¬дј—еҜ№жңӘжқҘе…»иҖҒйў„жңҹд№җи§Ӯд№ҹдёҺж–°ж—¶д»ЈеҚҒе№ҙе…ЁеӣҪеұ…ж°‘дәәеқҮеҸҜж”Ҝй…Қ收е…ҘеўһеҠ жңүе…ігҖӮд»Һ2012е№ҙеҲ°2022е№ҙеә•пјҢе…ЁеӣҪеұ…ж°‘дәәеқҮеҸҜж”Ҝй…Қ收е…Ҙд»Һ16511е…ғеўһеҠ еҲ°36883е…ғгҖӮе…¶дёӯпјҢеҹҺй•Үеұ…ж°‘дәәеқҮеҸҜж”Ҝй…Қ收е…Ҙд»Һ24565е…ғеўһеҠ еҲ°49283е…ғпјӣ2022е№ҙеҶңжқ‘еұ…ж°‘дәәеқҮеҸҜж”Ҝй…Қ收е…Ҙ20133е…ғпјҢиҫғ2012е№ҙзҝ»дәҶдёҖз•ӘеӨҡпјҢеҶңж°‘з”ҹдә§з”ҹжҙ»ж°ҙе№ідёҠдәҶдёҖдёӘеӨ§еҸ°йҳ¶гҖӮ

е…¬дј—еҜ№вҖңжӢҝд»Җд№Ҳе…»иҖҒвҖқжңҖдёәе…іжіЁпјҢе…¶ж¬ЎдёәвҖңеңЁе“Әе„ҝе…»иҖҒвҖқвҖңе…»иҖҒе®үе…ЁвҖқвҖңйқ и°Ғе…»иҖҒвҖқй—®йўҳ

е…ҡзҡ„дәҢеҚҒеӨ§жҠҘе‘ҠжҢҮеҮәпјҡвҖңе®һж–Ҫз§ҜжһҒеә”еҜ№дәәеҸЈиҖҒйҫ„еҢ–еӣҪ家жҲҳз•ҘпјҢеҸ‘еұ•е…»иҖҒдәӢдёҡе’Ңе…»иҖҒдә§дёҡпјҢдјҳеҢ–еӯӨеҜЎиҖҒдәәжңҚеҠЎпјҢжҺЁеҠЁе®һзҺ°е…ЁдҪ“иҖҒе№ҙдәәдә«жңүеҹәжң¬е…»иҖҒжңҚеҠЎгҖӮвҖқйҡҸзқҖз»ҸжөҺзӨҫдјҡеҸ‘еұ•гҖҒдёӘдәәиҙўеҜҢеўһй•ҝпјҢдәәж°‘зҫӨдј—жңҹзӣјжӣҙзҫҺеҘҪзҡ„иҖҒе№ҙз”ҹжҙ»гҖҒжӣҙе……иЈ•зҡ„е…»иҖҒдҝқйҡңпјҢеҜ№е…»иҖҒдҝқйҷ©еҲ¶еәҰдҪ“зі»гҖҒдҝқйҡңж°ҙе№ігҖҒжңҚеҠЎе“ҒиҙЁйғҪдә§з”ҹдәҶж–°йңҖжұӮпјҢеҜ№е…»иҖҒдҝқйҷ©зҡ„йңҖжұӮд»Һи§ЈеҶівҖңдҝқеҹәжң¬вҖқйҖҗжӯҘеҲ°ж»Ўи¶івҖңе……и¶іжҖ§вҖқгҖӮеҪ“еүҚпјҢжҲ‘еӣҪе·Із»ҸжӯҘе…ҘиҖҒйҫ„еҢ–зӨҫдјҡпјҢж”ҝеәңе…»иҖҒйҮ‘еҸӘиғҪиө·еҲ°е…ңеә•зҡ„дҪңз”ЁпјҢвҖңе…»е„ҝйҳІиҖҒвҖқеҶ…ж¶өеҸ‘з”ҹеҸҳеҢ–且并йқһе”ҜдёҖйҖүжӢ©пјҢзҗҶиҙўжҠ•иө„жӣҙйқўдёҙзқҖиҝҷж ·йӮЈж ·зҡ„еӣ°йҡҫе’ҢйЈҺйҷ©пјҢе…¬дј—дёҚеҫ—дёҚйҮҚи§Ҷе’Ңе®Ўи§ҶвҖңеҪ“дҪ иҖҒдәҶпјҢеҰӮдҪ•е…»иҖҒвҖқзҡ„й—®йўҳгҖӮи°ғжҹҘжҳҫзӨәпјҢеҸ—и®ҝиҖ…жңҖдёәе…іжіЁвҖңжӢҝд»Җд№Ҳе…»иҖҒвҖқпјҲ58.21%пјүзҡ„й—®йўҳпјҢеҗҢж—¶иҝҳжңүи¶…дә”жҲҗзҡ„еҸ—и®ҝиҖ…иЎЁзӨәе…іжіЁвҖңеңЁе“Әе„ҝе…»иҖҒвҖқпјҲ50.93%пјүгҖҒвҖңе…»иҖҒе®үе…ЁвҖқпјҲ50.75%пјүгҖҒвҖңйқ и°Ғе…»иҖҒвҖқпјҲ50.04%пјүзҡ„й—®йўҳгҖӮ

вҖңжӢҝд»Җд№Ҳе…»иҖҒвҖқпјҢеҚіе…»иҖҒиө„жәҗй—®йўҳгҖӮдёҖж–№йқўпјҢйқўеҜ№дёҘеі»зҡ„дәәеҸЈиҖҒйҫ„еҢ–жҖҒеҠҝпјҢе…¬дј—йҡҫе…Қдјҡдә§з”ҹе…»иҖҒз„Ұиҷ‘гҖӮдёәжӯӨпјҢиҰҒд»ҺдёӘдәәе®һйҷ…еҮәеҸ‘пјҢи¶…еүҚи°ӢеҲ’е’ҢжҸҗеүҚеӮЁеӨҮдёӘдәәе…»иҖҒиө„жәҗгҖӮеҸҰдёҖж–№йқўпјҢе…¬дј—е·ІејҖе§ӢиҖғиҷ‘并зқҖжүӢеҮҶеӨҮдҫқйқ иҮӘе·ұе…»иҖҒзҡ„иө„жәҗеӮЁеӨҮгҖҒиө„жң¬еӮЁи“„й—®йўҳпјҢиҝҷжҳҜдёӘе·ЁеӨ§зҡ„еёӮеңәйңҖжұӮпјҢ并жӯЈеңЁеӮ¬з”ҹж–°зҡ„еёӮеңәдҫӣз»ҷгҖҒеҲӣйҖ ж–°зҡ„еёӮеңәжңәдјҡгҖӮдёәжӯӨпјҢиҰҒеқҡжҢҒд»ҘзҫӨдј—йңҖжұӮдёәеҜјеҗ‘пјҢж·ұеҢ–дҫӣз»ҷдҫ§з»“жһ„жҖ§ж”№йқ©пјҢеҲӣйҖ дёӘдәәе…»иҖҒдә§е“ҒжңҚеҠЎзҡ„ж–°дҫӣз»ҷпјҢе……еҲҶеҸ‘жҢҘеёӮеңәйңҖжұӮзҡ„зүөеј•е’ҢеҜјеҗ‘дҪңз”ЁпјҢеҠӘеҠӣеҪўжҲҗжӣҙй«ҳж°ҙе№ізҡ„дёӘдәәе…»иҖҒеёӮеңәдҫӣйңҖеҠЁжҖҒе№іиЎЎгҖӮ

вҖңеңЁе“Әе„ҝе…»иҖҒвҖқдё»иҰҒжҳҜй’ҲеҜ№дј з»ҹзҡ„еұ…家养иҖҒжқҘиҜҙзҡ„гҖӮйҡҸзқҖз»ҸжөҺзӨҫдјҡеҸ‘еұ•е’Ң科жҠҖеҲӣж–°иҝӣжӯҘпјҢдәә们дёӘдәәе…»иҖҒең°зҡ„йҖүжӢ©е·Із»Ҹд»Һеұ…家养иҖҒеҚ•дёҖжЁЎејҸиө°еҗ‘еұ…家养иҖҒгҖҒзӨҫеҢәе…»иҖҒгҖҒжңәжһ„е…»иҖҒгҖҒеә·е…»ж—…жёёе…»иҖҒзӯүеӨҡз§Қж–№ејҸжЁЎејҸгҖӮвҖңе…»иҖҒе®үе…ЁвҖқдё»иҰҒжҳҜй’ҲеҜ№еҪ“еүҚзҪ‘з»ңе…»иҖҒиҜҲйӘ—жқҘиҜҙзҡ„гҖӮиҰҒдёҘеҺүжү“еҮ»ж•ҙжІ»е…»иҖҒиҜҲйӘ—пјҢе…ЁеҠӣз»ҙжҠӨиҖҒе№ҙдәәеҗҲжі•жқғзӣҠпјӣеҗҢж—¶д№ҹиҰҒе…іжіЁе…»иҖҒеңәжүҖи®ҫж–Ҫзҡ„е®үе…Ёй—®йўҳпјҢе°Өе…¶иҰҒеҒҡеҘҪе…¬е…ұжңҚеҠЎи®ҫж–Ҫзҡ„йҖӮиҖҒеҢ–ж”№йҖ гҖӮ

вҖңйқ и°Ғе…»иҖҒвҖқдё»иҰҒжҳҜй’ҲеҜ№дј з»ҹзҡ„е…»е„ҝйҳІиҖҒжқҘиҜҙзҡ„гҖӮйҡҸзқҖеёӮеңәз»ҸжөҺеҸ‘еұ•е’ҢзӨҫдјҡиҝӣжӯҘпјҢдәә们зҡ„е…»иҖҒи§Ӯеҝөе’Ңдҫқйқ еҠӣйҮҸд№ҹйҖҗжёҗд»Һдј з»ҹзҡ„еҚ•дёҖзҡ„вҖңе…»е„ҝйҳІиҖҒвҖқиө°еҗ‘дҫқйқ дёӘдәәеҠӣйҮҸгҖҒеӯҗеҘіеҠӣйҮҸгҖҒеӣҪ家еҠӣйҮҸгҖҒзӨҫдјҡеҠӣйҮҸ并еӯҳпјҢдёӘдәәе…»иҖҒдҫқйқ еҠӣйҮҸзҡ„жңҖз»ҲйҖүжӢ©еҸ–еҶідәҺдёӘдәәдё»е®ўи§ӮжқЎд»¶зҡ„еҢ№й…ҚеәҰгҖӮ

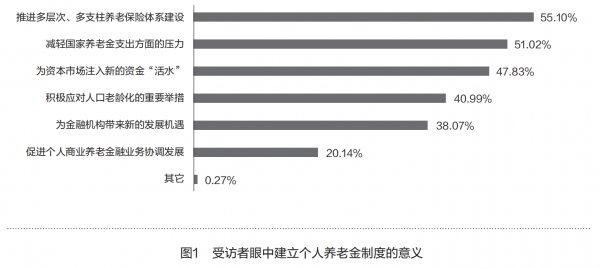

е…¬дј—и®Өдёәе»әз«ӢдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰеҜ№вҖңжҺЁиҝӣеӨҡеұӮж¬ЎгҖҒеӨҡж”Ҝжҹұе…»иҖҒдҝқйҷ©дҪ“зі»е»әи®ҫвҖқвҖңеҮҸиҪ»еӣҪ家养иҖҒйҮ‘ж”ҜеҮәж–№йқўзҡ„еҺӢеҠӣвҖқе…·жңүйҮҚиҰҒж„Ҹд№ү

е…»иҖҒдҝқйҷ©жҳҜзӨҫдјҡдҝқйҡңдҪ“зі»зҡ„йҮҚиҰҒз»„жҲҗйғЁеҲҶпјҢж¶үеҸҠдәәж•°еӨҡпјҢеҫ…йҒҮеҲҡжҖ§ејәпјҢеҹәйҮ‘规模еӨ§пјҢиҝҗиЎҢе‘Ёжңҹй•ҝпјҢеҜ№з»ҸжөҺзӨҫдјҡеҸ‘еұ•еҪұе“Қе·ЁеӨ§гҖӮеҸ‘еұ•дёӘдәәе…»иҖҒйҮ‘жҳҜжһ„е»әеӨҡеұӮж¬ЎгҖҒеӨҡж”Ҝжҹұе…»иҖҒдҝқйҷ©дҪ“зі»зҡ„йҮҚиҰҒдёҫжҺӘпјҢеҜ№дё°еҜҢеұ…ж°‘е…»иҖҒдҝқйҡңжё йҒ“гҖҒеҠ©еҠӣе®һж–Ҫз§ҜжһҒеә”еҜ№дәәеҸЈиҖҒйҫ„еҢ–еӣҪ家жҲҳз•ҘгҖҒжүҺе®һжҺЁиҝӣе…ЁдҪ“дәәж°‘е…ұеҗҢеҜҢиЈ•е…·жңүйҮҚиҰҒж„Ҹд№үгҖӮиҷҪиҜҙжҲ‘еӣҪе·ІеҲқжӯҘе»әз«Ӣеҹәжң¬е…»иҖҒдҝқйҷ©гҖҒдјҒдёҡе№ҙйҮ‘е’ҢиҒҢдёҡе№ҙйҮ‘гҖҒдёӘдәәеӮЁи“„жҖ§е…»иҖҒдҝқйҷ©е’Ңе•Ҷдёҡе…»иҖҒдҝқйҷ©вҖңдёүж”ҜжҹұвҖқе…»иҖҒйҮ‘дҪ“зі»пјҢдҪҶе…»иҖҒеҸ‘еұ•дёҚе№іиЎЎдёҚе……еҲҶй—®йўҳдҫқ然зӘҒеҮәгҖӮ

иҝ‘жңҹпјҢдёӘдәәе…»иҖҒйҮ‘зӣёе…ій…ҚеҘ—ж”ҝзӯ–еҠ йҖҹиҗҪең°пјҢгҖҠдёӘдәәе…»иҖҒйҮ‘е®һж–ҪеҠһжі•гҖӢгҖҠе•Ҷдёҡ银иЎҢе’ҢзҗҶиҙўе…¬еҸёдёӘдәәе…»иҖҒйҮ‘дёҡеҠЎз®ЎзҗҶжҡӮиЎҢеҠһжі•гҖӢзӯүй…ҚеҘ—жҺӘж–ҪеҜҶйӣҶеҸ‘еёғгҖӮи°ғжҹҘжҳҫзӨәпјҢдә”жҲҗд»ҘдёҠеҸ—и®ҝиҖ…и®Өдёәе»әз«ӢдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰеҜ№вҖңжҺЁиҝӣеӨҡеұӮж¬ЎгҖҒеӨҡж”Ҝжҹұе…»иҖҒдҝқйҷ©дҪ“зі»е»әи®ҫвҖқпјҲ55.10%пјүгҖҒвҖңеҮҸиҪ»еӣҪ家养иҖҒйҮ‘ж”ҜеҮәж–№йқўзҡ„еҺӢеҠӣвҖқпјҲ51.02%пјүе…·жңүйҮҚиҰҒж„Ҹд№үпјҲи§Ғеӣҫ1пјүгҖӮ

дёҖжҳҜжңүеҠ©дәҺжҺЁиҝӣеӨҡеұӮж¬ЎгҖҒеӨҡж”Ҝжҹұе…»иҖҒдҝқйҷ©дҪ“зі»е»әи®ҫгҖӮзӣ®еүҚпјҢ第дёҖж”ҜжҹұвҖңеҹҺй•ҮиҒҢе·Ҙ+еҹҺд№Ўеұ…ж°‘вҖқеҹәжң¬е…»иҖҒдҝқйҷ©е·Із»Ҹеҹәжң¬е®һзҺ°дәҶеҲ¶еәҰе…ЁиҰҶзӣ–гҖӮ第дәҢж”ҜжҹұдјҒдёҡпјҲиҒҢдёҡпјүе№ҙйҮ‘еҲқжӯҘе»әз«ӢпјҢиЎҘе……е…»иҖҒдҪңз”ЁеҲқжӯҘжҳҫзҺ°гҖӮ第дёүж”Ҝжҹұзҡ„дёӘдәәе…»иҖҒйҮ‘еҲҡеҲҡиө·жӯҘпјҢжңӘжҲҗж°”еҖҷгҖӮе»әз«ӢдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰпјҢд»ҺеҲ¶еәҰеұӮйқўиЎҘдёҠдәҶ第дёүж”Ҝжҹұе…»иҖҒдҝқйҷ©зҡ„зҹӯжқҝпјҢдёәе®һзҺ°дёӘдәәиЎҘе……е…»иҖҒжҸҗдҫӣдәҶеҲ¶еәҰдҝқйҡңгҖӮ

дәҢжҳҜжңүеҠ©дәҺеҮҸиҪ»еӣҪ家养иҖҒйҮ‘ж”ҜеҮәж–№йқўзҡ„еҺӢеҠӣгҖӮдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰжҳҜеҜ№еӣҪж°‘йҖҖдј‘еҗҺеҹәжң¬з”ҹжҙ»зҡ„зү©иҙЁдҝқйҡңпјҢдҪҶй•ҝжңҹд»ҘжқҘжҲ‘еӣҪеҺҹжңүзҡ„е…»иҖҒйҮ‘зјәеҸЈй—®йўҳе·ІжҲҗдёәеҪұе“ҚеӣҪ家з»ҸжөҺе®үе…Ёзҡ„йҮҚиҰҒеӣ зҙ гҖӮе»әз«ӢдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰпјҢдёҖе®ҡзЁӢеәҰдёҠдёәеҢ–и§ЈжҲ‘еӣҪе…»иҖҒйҮ‘еӣ°еўғжҸҗдҫӣж–°еҘ‘жңәпјҢйҖҡиҝҮдёӘдәәе…»иҖҒйҮ‘зҡ„еҒҘеә·жңүеәҸеҸ‘еұ•пјҢеҸҜд»ҘеҮҸиҪ»еӣҪ家养иҖҒйҮ‘ж”ҜеҮәеҺӢеҠӣгҖӮ

дёүжҳҜжңүеҠ©дәҺдёәиө„жң¬еёӮеңәжіЁе…Ҙж–°зҡ„иө„йҮ‘вҖңжҙ»ж°ҙвҖқгҖӮдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰдёҚеҸӘжҳҜеҜ№з¬¬дёҖе’Ң第дәҢж”Ҝжҹұзҡ„иЎҘе……пјҢжӣҙжҳҜеҜ№ж•ҙдёӘзҺ°жңүе…»иҖҒдҝқйҷ©дҪ“зі»зҡ„дёҖж¬Ўж”№йқ©гҖӮе»әз«ӢдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰпјҢеҸҜдёәиө„жң¬еёӮеңәжҸҗдҫӣй•ҝжңҹзЁіе®ҡзҡ„иө„йҮ‘жқҘжәҗпјҢе®Ңе–„йҮ‘иһҚдҫӣз»ҷдҫ§з»“жһ„жҖ§ж”№йқ©пјҢжҺЁеҠЁжҲ‘еӣҪиө„жң¬еёӮеңәз№ҒиҚЈеҸ‘еұ•гҖӮ

е…¬дј—и®ӨдёәеҸӮеҠ дёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰжңүеҲ©дәҺвҖңе®Ңе–„дёӘдәәе…»иҖҒзҗҶиҙўи§„еҲ’вҖқвҖңж»Ўи¶іеӨҡж ·еҢ–зҡ„е…»иҖҒйңҖжұӮвҖқ

жҺЁеҠЁдёӘдәәе…»иҖҒйҮ‘еҸ‘еұ•жҳҜеҒҘе…ЁеӨҡеұӮж¬ЎгҖҒеӨҡж”Ҝжҹұе…»иҖҒдҝқйҷ©дҪ“зі»пјҢеўһејәдәәж°‘зҫӨдј—иҺ·еҫ—ж„ҹгҖҒе№ёзҰҸж„ҹгҖҒе®үе…Ёж„ҹзҡ„йҮҚиҰҒдёҫжҺӘпјҢзӣҙжҺҘе…ізі»е№ҝеӨ§еҸӮеҠ дәәзҡ„еҲҮиә«еҲ©зӣҠгҖӮдёӘдәәе…»иҖҒйҮ‘жң¬иҙЁжҳҜдёҖз§Қй•ҝжңҹеӮЁи“„е·Ҙе…·пјҢеҚіжҠҠзҺ°еңЁзҡ„й’ұз•ҷз»ҷжңӘжқҘиҠұгҖӮи°ғжҹҘж•°жҚ®жҳҫзӨәпјҢе…ӯжҲҗд»ҘдёҠзҡ„еҸ—и®ҝиҖ…и®ӨдёәеҸӮеҠ дёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰжңүеҲ©дәҺвҖңе®Ңе–„дёӘдәәе…»иҖҒзҗҶиҙўи§„еҲ’вҖқпјҲ64.24%пјүгҖҒвҖңж»Ўи¶іеӨҡж ·еҢ–зҡ„е…»иҖҒйңҖжұӮвҖқпјҲ62.64%пјүгҖӮ

дёӘдәәе…»иҖҒйҮ‘жҳҜдёҖз§ҚиҮӘз”ұеәҰиҫғй«ҳзҡ„иЎҘе……е…»иҖҒдҝқйҷ©пјҢжңүеҠ©дәҺйҖҡиҝҮзӣёе…іеҲ¶еәҰпјҢйј“еҠұеұ…ж°‘еўһејәеӮЁи“„е…»иҖҒи§ӮеҝөпјҢжҸҗй«ҳзӨҫдјҡж•ҙдҪ“е…»иҖҒдҝқйҡңж°ҙе№іпјҢжҺЁеҠЁжӣҙеӨҡеӣҪж°‘еҒҡеҘҪе……и¶ізҡ„е…»иҖҒеҮҶеӨҮгҖӮеҜ№дәҺдёӘдәәжқҘиҜҙпјҢеҸӮеҠ дёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰпјҢжҳҜдёӘдәәеӮЁи“„жҠ•иө„зҡ„еёӮеңәиЎҢдёәпјҢзјҙиҙ№е®Ңе…ЁжқҘжәҗдәҺдёӘдәәпјҢдә§е“ҒеҪўејҸжҳҜеёӮеңәдёҠз»ҸеӨҮжЎҲеҗҺзҡ„еҗ„з§ҚйҮ‘иһҚдә§е“ҒпјҢж”ҝеәңдәҲд»ҘзЁҺ收дјҳжғ пјҢиҖҢжңҖз»Ҳзҡ„дә§е“Ғ收зӣҠеҲҷеҸ–еҶідәҺеёӮеңәпјҢйЈҺйҷ©гҖҒ收зӣҠд№ҹз”ұдёӘдәәжүҝжӢ…пјҢзӣ®зҡ„жҳҜе®һзҺ°еӣҪ家гҖҒеёӮеңәе’ҢдёӘдәәвҖңдёүиөўвҖқгҖӮеҸӮеҠ дёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰпјҢжңүеҲ©дәҺжҺЁеҠЁеӮЁи“„е…»иҖҒеҗ‘жҠ•иө„е…»иҖҒзҗҶеҝөзҡ„иҪ¬еҸҳпјҢеҪўжҲҗй•ҝжңҹжңүж•Ҳзҡ„йЈҺйҷ©йҳІеҫЎж„ҸиҜҶпјҢжҝҖеҠұеӣҪж°‘ејәеҢ–дёӘдәәе…»иҖҒиҙЈд»»пјҢе°Ҫеҝ«е®Ңе–„дёӘдәәй•ҝжңҹе…»иҖҒ规еҲ’пјӣжңүеҠ©дәҺж»Ўи¶іеӨҡж ·еҢ–зҡ„е…»иҖҒйңҖжұӮпјҢдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰеўһеҠ дәҶдёҖжқЎиЎҘе……е…»иҖҒзҡ„жё йҒ“пјҢеӣһеә”дәҶеҸӮеҠ дәәеҜ№жңӘжқҘе…»иҖҒдҝқйҷ©еӨҡж ·еҢ–зҡ„йңҖжұӮпјҢеўһеҠ дәҶйҖҖдј‘еҗҺ收е…ҘжқҘжәҗпјҢдёәеҸӮдҝқдәәжҸҗдҫӣеӨҡе…ғеҢ–зҡ„иҖҒе№ҙ收е…ҘдҝқйҡңгҖӮ

е…¬дј—и®ӨдёәжҺЁиЎҢдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰйқўдёҙзҡ„й—®йўҳжҢ‘жҲҳдё»иҰҒжҳҜеҲ¶еәҰе®Јдј дёҚеҲ°дҪҚгҖҒе…¬дј—еҸӮдёҺз§ҜжһҒжҖ§дёҚй«ҳе’ҢйҮ‘иһҚзҙ е…»жңүеҫ…жҸҗеҚҮ

и°ғжҹҘжҳҫзӨәпјҢжҺЁиЎҢдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰпјҢи¶…еӣӣжҲҗзҡ„еҸ—и®ҝиҖ…и®Өдёәйқўдёҙзҡ„й—®йўҳжҢ‘жҲҳжҳҜвҖңдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰе®Јдј дёҚеҲ°дҪҚвҖқвҖңе…¬дј—дё»еҠЁеҸӮдёҺзҡ„з§ҜжһҒжҖ§дёҚй«ҳвҖқвҖңж°‘дј—е…»иҖҒйҮ‘иһҚзҙ е…»жңүеҫ…жҸҗеҚҮвҖқгҖӮ

е…¬дј—и®ӨдёәжүҖйқўдёҙзҡ„й—®йўҳжҢ‘жҲҳдёӯпјҢжҺ’еҗҚеүҚдёүзҡ„йҖүйЎ№йғҪдёҺдёӘдәәжҒҜжҒҜзӣёе…ігҖӮиҝҷиҜҙжҳҺпјҢе…¬дј—жҳҜдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰзҡ„еҸӮдёҺиҖ…пјҢд№ҹжҳҜеҸ—зӣҠиҖ…пјҢиҝҳжҳҜвҖңйҳ…еҚ·дәәвҖқгҖӮж— и®әжҳҜвҖңдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰе®Јдј дёҚеҲ°дҪҚвҖқпјҢиҝҳжҳҜвҖңе…¬дј—дё»еҠЁеҸӮдёҺзҡ„з§ҜжһҒжҖ§дёҚй«ҳвҖқпјҢйғҪеҮёжҳҫе…¬дј—жҳҜдё»дҪ“гҖҒе…¬дј—еҸӮдёҺжҳҜе…ій”®гҖҒжү©еӨ§е…¬дј—еҸӮдёҺжҳҜйҮҚзӮ№йҡҫзӮ№пјҢйғҪиҜҙжҳҺеҸӮеҠ дёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰе®Ңе…ЁжҳҜдёӘдәәиҮӘж„ҝеҸӮеҠ зҡ„иҮӘз”ұиЎҢдёәпјҢд№ҹиЎЁжҳҺжҺЁе№ҝдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰиҝҳжңүеҫҲй•ҝзҡ„и·ҜиҰҒиө°гҖӮ

дёҖж–№йқўпјҢгҖҠеӣҪеҠЎйҷўеҠһе…¬еҺ…е…ідәҺжҺЁеҠЁдёӘдәәе…»иҖҒйҮ‘еҸ‘еұ•зҡ„ж„Ҹи§ҒгҖӢеҮәеҸ°ж—¶й—ҙдёҚй•ҝпјҢдёҖдәӣе·ҘдҪңиҝҳеңЁзҙ§й”ЈеҜҶйј“ең°жҺЁиҝӣдёӯпјҢзӣёе…іж”ҝзӯ–е®Ји®Іе°ҡжңӘеҲ°дҪҚгҖҒжңӘи§ҒзӘҒеҮәжҲҗж•ҲгҖӮеҸҰдёҖж–№йқўпјҢдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰжҳҜдёҖйЎ№е…Ёж–°еҲ¶еәҰпјҢжҺЁиЎҢдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰиҝҳжңүеҫҲеӨҡе·ҘдҪңиҰҒеҒҡпјҢиҰҒеҠ еӨ§ж”ҝзӯ–е®Ји®ІеҠӣеәҰпјҢд»ҘзҫӨдј—е–ңй—»д№җи§Ғзҡ„ж–№ејҸжҠҠж”ҝзӯ–и®Іжё…жҘҡгҖҒжҠҠжҺӘж–ҪиҜҙжҳҺзҷҪгҖҒжҠҠжңҚеҠЎеҒҡеҲ°дҪҚпјҢи®©иҝҷйЎ№еҲ©ж°‘зҡ„еҘҪж”ҝзӯ–жӣҙеҘҪең°вҖңйЈһе…ҘеҜ»еёёзҷҫ姓家вҖқпјҢжҝҖеҸ‘и°ғеҠЁе…¬дј—дё»еҠЁеҸӮдёҺзҡ„з§ҜжһҒжҖ§гҖӮеҸҰеӨ–пјҢдёӘдәәе…»иҖҒйҮ‘з”ұдёӘдәәиҮӘж„ҝеҸӮеҠ пјҢзҒөжҙ»еәҰиҫғй«ҳпјҢе…¶еҸ‘еұ•зҡ„е…ій”®еҸ–еҶідәҺе…¬дј—зҡ„еҸӮдёҺеәҰгҖӮејҖеұ•е…»иҖҒйҮ‘иһҚж•ҷиӮІпјҢеҸҜд»ҘжҸҗй«ҳе…¬дј—зҡ„е…»иҖҒйҮ‘иһҚзҙ е…»е’Ңй•ҝжңҹе…»иҖҒ规еҲ’ж„ҸиҜҶпјҢжҸҗеҚҮе…¬дј—еҜ№дёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰзҡ„и®ӨзҹҘеәҰе’ҢеҸӮдёҺеәҰгҖӮ

е…ідәҺеҰӮдҪ•иҗҪе®һдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰпјҢе…¬дј—еңЁвҖңйҒөеҫӘдёӘдәәиҮӘж„ҝеҺҹеҲҷвҖқвҖңи°ғеҠЁеҗ„ж–№йқўз§ҜжһҒжҖ§вҖқвҖңеҠ еӨ§дёӘзЁҺдјҳжғ еҠӣеәҰвҖқзӯүж–№йқўжңүжӣҙеӨҡжңҹеҫ…

дёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰжӯЈејҸеҗҜеҠЁпјҢжҳҜжҲ‘еӣҪз§ҜжһҒжңүж•Ҳеә”еҜ№дәәеҸЈиҖҒйҫ„еҢ–зҡ„йҮҚиҰҒдёҫжҺӘпјҢдәӢе…ідәҝдёҮзҷҫ姓зҰҸзҘүпјҢжңүеҠ©дәҺеј•еҜјдәә们еҸҠж—©и°ӢеҲ’е’ҢдёәжңӘжқҘиҖҒе№ҙз”ҹжҙ»дҪңеҮҶеӨҮпјҢеҲҮе®һжҸҗй«ҳиҖҒе№ҙ收е…Ҙж°ҙе№ігҖӮд№ иҝ‘е№іжҖ»д№Ұи®°ејәи°ғпјҡвҖңиҰҒеҠ еҝ«еҸ‘еұ•еӨҡеұӮж¬ЎгҖҒеӨҡж”Ҝжҹұе…»иҖҒдҝқйҷ©дҪ“зі»пјҢеҒҘе…Ёеҹәжң¬е…»иҖҒгҖҒеҹәжң¬еҢ»з–—дҝқйҷ©зӯ№иө„е’Ңеҫ…йҒҮи°ғж•ҙжңәеҲ¶пјҢжү©еӨ§е№ҙйҮ‘еҲ¶еәҰиҰҶзӣ–иҢғеӣҙпјҢ规иҢғеҸ‘еұ•з¬¬дёүж”Ҝжҹұе…»иҖҒдҝқйҷ©пјҢз§ҜжһҒеҸ‘еұ•е•ҶдёҡеҢ»з–—дҝқйҷ©пјҢжӣҙеҘҪж»Ўи¶ідәәж°‘зҫӨдј—еӨҡж ·еҢ–йңҖжұӮгҖӮвҖқе…ідәҺеҰӮдҪ•иҗҪе®һдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰпјҢе…¬дј—жңүд»ҘдёӢжңҹеҫ…дёҺе»әи®®гҖӮ

е…¶дёҖпјҢйҒөеҫӘдёӘдәәиҮӘж„ҝеҺҹеҲҷгҖӮи°ғжҹҘжҳҫзӨәпјҢ51.91%зҡ„еҸ—и®ҝиҖ…жңҹеҫ…д»ҘвҖңйҒөеҫӘдёӘдәәиҮӘж„ҝеҺҹеҲҷвҖқиҗҪе®һдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰгҖӮе»әи®®пјҡдёҖжҳҜж”ҝеәңиҰҒйј“еҠұгҖҒеј•еҜје…¬дј—еҸӮдёҺдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰпјҢд№ҹеҸҜд»ҘеҲӣйҖ вҖңжқЎд»¶вҖқжҝҖеҸ‘и°ғеҠЁе…¬дј—дё»еҠЁеҸӮдёҺзҡ„з§ҜжһҒжҖ§пјҢдҪҶдёҚиғҪејәеҲ¶вҖңдёҖеҲҖеҲҮвҖқгҖӮдәҢжҳҜе…¬дј—иҰҒе…ЁйқўзҗҶи§ЈжҠҠжҸЎдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰпјҢдёҚе®ңеӨёеӨ§жҲ–иҙ¬дҪҺдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰзҡ„еҠҹиғҪдҪңз”ЁпјҢеҸҜд»Ҙж №жҚ®дёӘдәәзҡ„е®һйҷ…йңҖиҰҒе’Ң收е…Ҙжғ…еҶөпјҢз»“еҗҲиҮӘе·ұзҡ„жңӘжқҘе…»иҖҒ规еҲ’пјҢиҮӘдё»йҖүжӢ©гҖҒиҮӘз”ұеҶіе®ҡгҖҒиҮӘж„ҝеҸӮеҠ гҖӮ

е…¶дәҢпјҢи°ғеҠЁеҗ„ж–№йқўз§ҜжһҒжҖ§гҖӮи°ғжҹҘжҳҫзӨәпјҢ46.58%зҡ„еҸ—и®ҝиҖ…жңҹеҫ…д»ҘвҖңи°ғеҠЁеҗ„ж–№йқўз§ҜжһҒжҖ§вҖқиҗҪе®һдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰгҖӮе»әи®®пјҡдёҖжҳҜдёӯеӨ®ж”ҝеәңеҠ ејәз»ҹзӯ№еҚҸи°ғпјҢе……еҲҶеҸ‘жҢҘжЁӘеҗ‘еҚҸи°ғе’Ңзәөеҗ‘ж•ҙеҗҲзҡ„дјҳеҠҝдҪңз”ЁпјҢжӣҙеҘҪи°ғеҠЁдёӯеӨ®е’Ңең°ж–№зҡ„вҖңдёӨдёӘз§ҜжһҒжҖ§вҖқгҖӮдәҢжҳҜејәеҢ–ж”ҝеәңдё»еҜјпјҢжҗӯе»әйҮ‘иһҚжңәжһ„е…»иҖҒйҮ‘иһҚдҪ“зі»еҸ‘еұ•е№іеҸ°пјҢеҮәеҸ°и§„иҢғеҸ‘еұ•е•Ҷдёҡе…»иҖҒйҮ‘иһҚдёҡеҠЎж”ҝзӯ–пјҢйј“еҠұйҮ‘иһҚжңәжһ„дјҳеҢ–еҲӣж–°е…»иҖҒйҮ‘иһҚдә§е“Ғе’ҢжңҚеҠЎгҖӮдёүиҰҒи°ғеҠЁдёӘдәәз§ҜжһҒжҖ§пјҢеҠ ејәе…»иҖҒйҮ‘иһҚзҡ„е®Ји®Іж•ҷиӮІпјҢеҹ№иӮІдёӘдәәеҒҘеә·е…»иҖҒжҠ•иө„зҗҶеҝөпјҢеё®еҠ©дёӘдәәж ‘з«Ӣ科еӯҰзҡ„йЈҺйҷ©и§Ӯе’Ң收зӣҠи§ӮпјҢд»Ҙжӣҙдёәжңүж•Ҳзҡ„зЁҺдјҳж”ҝзӯ–еҗёеј•жӣҙеӨҡе…¬дј—дё»еҠЁеҸӮдёҺиҝӣжқҘгҖӮ

е…¶дёүпјҢеҠ еӨ§дёӘзЁҺдјҳжғ еҠӣеәҰгҖӮдёӘдәәе…»иҖҒйҮ‘зҡ„ж”ҝзӯ–ж”ҜжҢҒдё»иҰҒдҪ“зҺ°дёәиғҪдә«еҸ—зЁҺ收дјҳжғ пјҢзјҙиҙ№иҖ…жҜҸе№ҙеҸҜд»Ҙдә«еҸ—12000е…ғзҡ„зЁҺеүҚжүЈйҷӨгҖӮи°ғжҹҘд№ҹжҳҫзӨәпјҢ43.57%зҡ„еҸ—и®ҝиҖ…жңҹеҫ…д»ҘвҖңеҠ еӨ§дёӘзЁҺдјҳжғ еҠӣеәҰвҖқиҗҪе®һдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰгҖӮе»әи®®пјҡдёҖжҳҜз”ұеӣҪ家е°Ҫеҝ«еҲ¶е®ҡзЁҺ收дјҳжғ ж”ҝзӯ–пјҢе®Ңе–„жңүе…ій…ҚеҘ—ж”ҝзӯ–пјҢеҠ еӨ§дёӘзЁҺж”ҝзӯ–дјҳжғ еҠӣеәҰпјҢжӣҙеҘҪеј•еҜјйј“еҠұз¬ҰеҗҲжқЎд»¶зҡ„дәәе‘ҳз§ҜжһҒеҸӮеҠ гҖӮдәҢиҰҒдёҘж јжҠҠе…ідёӘзЁҺдјҳжғ е°әеәҰпјҢдёҘйҳІвҖңжҗӯдҫҝиҪҰиЎҢдёәвҖқпјҢзЎ®дҝқзЁҺдјҳж”ҝзӯ–иҗҪеҲ°е®һеӨ„гҖҒжғ еҸҠзңҹжӯЈжңүйңҖиҰҒзҡ„дәәгҖӮ

е…¶еӣӣпјҢеҸ‘жҢҘеёӮеңәеҶіе®ҡдҪңз”ЁгҖӮи°ғжҹҘжҳҫзӨәпјҢ43.21%зҡ„еҸ—и®ҝиҖ…жңҹеҫ…д»ҘвҖңеҸ‘жҢҘеёӮеңәеҶіе®ҡдҪңз”ЁвҖқиҗҪе®һдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰгҖӮе»әи®®пјҡдёҖиҰҒз§ҜжһҒжҺЁеҠЁе…»иҖҒйҮ‘иһҚеёӮеңәй«ҳиҙЁйҮҸеҸ‘еұ•пјҢдёҚж–ӯжҸҗеҚҮжҲ‘еӣҪйҮ‘иһҚеёӮеңәеҢ–зЁӢеәҰпјҢйҖҗжӯҘжҸҗй«ҳе…»иҖҒйҮ‘иһҚжңҚеҠЎж°ҙе№іе’ҢиғҪеҠӣпјҢзЎ®дҝқжҲ‘еӣҪиө„жң¬еёӮеңәиғҪеӨҹжӣҙеҘҪжүҝиҪҪе…»иҖҒйҮ‘иһҚзҡ„еҠҹиғҪгҖӮдәҢиҰҒжӣҙеҘҪеҸ‘жҢҘеёӮеңәдё»дҪ“дҪңз”ЁпјҢе……еҲҶи°ғеҠЁеҗ„йҮ‘иһҚеёӮеңәдё»дҪ“з§ҜжһҒеҸӮдёҺиҝӣжқҘ并еҸ‘жҢҘжӣҙеӨ§дҪңз”ЁпјҢжҸҗдҫӣжӣҙеӨҡдјҳиҙЁзҡ„银иЎҢзҗҶиҙўгҖҒеӮЁи“„еӯҳж¬ҫгҖҒе•Ҷдёҡе…»иҖҒдҝқйҷ©гҖҒе…¬еӢҹеҹәйҮ‘зӯүйҮ‘иһҚдә§е“Ғе’ҢжңҚеҠЎпјҢе®һзҺ°д»ҘеӨҡе…ғеҢ–еёӮеңәдё»дҪ“дҫӣз»ҷеӨҡж ·еҢ–дә§е“ҒжңҚеҠЎгҖӮпјҲжқҘжәҗпјҡгҖҠеӣҪ家治зҗҶгҖӢ2023е№ҙ3жңҲдёӢпјү

|  еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө

еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ

ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең°

д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең° з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ

з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ д»ҺеўғеӨ–з»ҸйӘҢзңӢиӮЎеёӮе№іеҮҶ

д»ҺеўғеӨ–з»ҸйӘҢзңӢиӮЎеёӮе№іеҮҶ