马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

зҺӢжңҜеқӨпјҢдёӯеӣҪзӨҫдјҡ科еӯҰйҷўеҶңжқ‘еҸ‘еұ•з ”究жүҖеҠ©зҗҶз ”з©¶е‘ҳпјӣеҲҳй•ҝе…ЁпјҢдёӯеӣҪзӨҫдјҡ科еӯҰйҷўеҶңжқ‘еҸ‘еұ•з ”究жүҖз ”з©¶е‘ҳпјӣ马ж–Үж…§гҖҒжҷҜзҗҰпјҲйҖҡи®ҜдҪңиҖ…пјүпјҢе…ЁеӣҪеҶңдёҡжҠҖжңҜжҺЁе№ҝжңҚеҠЎдёӯеҝғеҶңиүәеёҲгҖӮ

еј•з”Ёж јејҸпјҡзҺӢжңҜеқӨ,еҲҳй•ҝе…Ё,马ж–Үж…§зӯү.з§ҚдёҡжҢҜе…ҙиғҢжҷҜдёӢдёӯ еӣҪзІ®йЈҹдҪңзү©дҫӣз§Қе®үе…Ёз ”з©¶[J].еҶңжқ‘йҮ‘иһҚз ”з©¶,2023(10):70-80. гҖҢж‘ҳиҰҒгҖҚи®әж–ҮеңЁеҲҶжһҗзІ®йЈҹдҪңзү©з§ҚеӯҗйңҖжұӮгҖҒз”ҹдә§гҖҒиҝӣеҮәеҸЈгҖҒеӮЁеӨҮе’Ңеә“еӯҳгҖҒеёӮеңәд»·ж јзӯүеҹәжң¬зү№еҫҒеҹәзЎҖдёҠпјҢи®Ўз®—дәҶдёүеӨ§зІ®йЈҹдҪңзү©зҡ„з§Қеӯҗдҫӣз§ҚзҺҮгҖӮз ”з©¶еҫ—еҮәдёӯеӣҪжқӮдәӨж°ҙзЁ»гҖҒ常规ж°ҙзЁ»гҖҒзҺүзұіе’Ңе°ҸйәҰзҡ„дҫӣз»ҷзҺҮйғҪеӨ„дәҺиҫғй«ҳж°ҙе№ігҖӮдҪҶжҳҜпјҢдёӯеӣҪз§ҚеӯҗеёӮеңәд»Қ然еӯҳеңЁдјҳиҙЁе“Ғз§ҚдҫӣдёҚеә”жұӮпјҢеҲ¶з§Қең°еҢәжҳ“еҸ—жһҒз«Ҝж°”еҖҷеҪұе“ҚпјҢз§Қеӯҗиҝҗиҫ“еҺӢеҠӣиҫғеӨ§пјҢеҲ¶з§ҚжҲҗжң¬дёҚж–ӯдёҠеҚҮпјҢеҲ¶з§Қи®ЎеҲ’йҡҫд»Ҙйў„ж–ҷеёӮеңәиЎҢжғ…пјҢз§Қдёҡз®ЎзҗҶеҲ¶еәҰдёҚж–ӯж”№йқ©зӯүй—®йўҳе’ҢжҢ‘жҲҳгҖӮдёәжҸҗй«ҳз§Қеӯҗдҫӣз»ҷиғҪеҠӣпјҢеә”иҜҘеқҡжҢҒеёӮеңәеҜјеҗ‘пјҢйҮҮеҸ–еўһеҠ й«ҳиҙЁйҮҸз§Қеӯҗдҫӣз»ҷпјҢе®Ңе–„дҫӣз§Қеә”жҖҘдҝқйҡңиғҪеҠӣпјҢжҸҗеҚҮеҲ¶з§Қзҡ„зҺ°д»ЈеҢ–жҠҖжңҜж°ҙе№іпјҢйҷҚдҪҺз§Қеӯҗз”ҹдә§жҲҗжң¬пјҢйј“еҠұдјҒдёҡжӢ“еұ•еӣҪеӨ–еёӮеңәпјҢжү¶жҢҒз§ҚеӯҗдјҒдёҡеҸ‘еұ•зӯүжҺӘж–ҪгҖӮ гҖҢе…ій”®иҜҚгҖҚдҫӣз§Қе®үе…ЁпјӣзІ®йЈҹе®үе…Ёпјӣдҫӣз§ҚзҺҮпјӣз§ҚеӯҗиҙЁйҮҸ

дёҖгҖҒеј•иЁҖ вҖңеӣҪд»ҘеҶңдёәжң¬пјҢеҶңд»Ҙз§Қдёәе…ҲвҖқгҖӮз§Қдёҡе®үе…ЁдәӢе…ізІ®йЈҹе®үе…Ёе’ҢеӣҪ家е®үе…ЁпјҢдҝқйҡңзІ®йЈҹе’ҢйҮҚиҰҒеҶңдә§е“Ғз§ҚжәҗиҮӘдё»еҸҜжҺ§жҳҜеҠ еҝ«еҶңдёҡејәеӣҪе»әи®ҫпјҢзЎ®дҝқйҮҚиҰҒеҶңдә§е“Ғдҫӣз»ҷгҖҒе…ій”®ж ёеҝғжҠҖжңҜе’Ңдә§дёҡй“ҫдҫӣеә”й“ҫзӯүж–№йқўдёҚеҸ—еҲ¶дәҺдәәзҡ„йҮҚиҰҒеүҚжҸҗгҖӮ2021е№ҙ7жңҲпјҢд№ иҝ‘е№іеҗҢеҝ—дё»жҢҒеҸ¬ејҖдёӯеӨ®е…Ёйқўж·ұеҢ–ж”№йқ©е§”е‘ҳдјҡ第дәҢеҚҒж¬Ўдјҡи®®пјҢе®Ўи®®йҖҡиҝҮдәҶгҖҠз§ҚдёҡжҢҜе…ҙиЎҢеҠЁж–№жЎҲгҖӢпјҢжҸҗеҮәе®һзҺ°з§Қдёҡ科жҠҖиҮӘз«ӢиҮӘејәгҖҒз§Қжәҗе®үе…ЁиҮӘдё»еҸҜжҺ§зҡ„жҖ»зӣ®ж ҮпјҢжҠҠз§Қжәҗе®үе…ЁдёҠеҚҮеҲ°еӣҪ家жҲҳз•Ҙе®үе…Ёй«ҳеәҰгҖӮиҝ‘е№ҙжқҘпјҢжҲ‘еӣҪиӮІз§ҚжҠҖжңҜдёҚж–ӯжҸҗй«ҳпјҢйғЁеҲҶе“Ғз§Қе·Із»ҸиҫҫеҲ°еӣҪйҷ…е…Ҳиҝӣж°ҙе№іпјҲиҝҹеҹ№еЁҹзӯүпјҢ2023пјүгҖӮжҲӘиҮі2021е№ҙеә•пјҢе…ЁеӣҪе…ұе®Ўе®ҡдё»иҰҒеҶңдҪңзү©е“Ғз§Қ48287дёӘпјҢе…¶дёӯжқӮдәӨж°ҙзЁ»гҖҒиҪ¬еҹәеӣ ж°ҙзЁ»е“Ғз§Қзҡ„科жҠҖз ”еҸ‘ж°ҙе№ід»ҘеҸҠе°ҸйәҰиӮІз§ҚжҠҖжңҜеӨ„дәҺеӣҪйҷ…йўҶе…Ҳең°дҪҚпјҢдёӨеӨ§дҪңзү©иҮӘдё»йҖүиӮІзҡ„е“Ғз§ҚеңЁе…ЁеӣҪз§ҚжӨҚйқўз§ҜиҫҫеҲ°95%д»ҘдёҠпјҢзңҹжӯЈеҒҡеҲ°дәҶдёӯеӣҪзІ®з”ЁдёӯеӣҪз§ҚгҖӮж°ҙзЁ»е“Ғз§ҚеңЁж»Ўи¶іеӣҪеҶ…йңҖжұӮзҡ„еҗҢж—¶пјҢжҜҸе№ҙеӨ§йҮҸеҮәеҸЈиҮіиҸІеҫӢе®ҫгҖҒе·ҙеҹәж–ҜеқҰгҖҒи¶ҠеҚ—зӯүдёңеҚ—дәҡеӣҪ家гҖӮ дҪңдёәзІ®йЈҹз”ҹдә§жңҖйҮҚиҰҒзҡ„з”ҹдә§иҰҒзҙ пјҢдҝқйҡңз§Қжәҗдҫӣз»ҷдёҺйңҖжұӮзҡ„ж•ҙдҪ“е№іиЎЎпјҢе»әз«ӢеҒҘе…Ёдҫӣз§ҚдҝқйҡңдёҺеә”жҖҘи°ғеүӮдҪ“зі»е…ід№ҺеӣҪ家粮йЈҹз”ҹдә§е®үе…Ёж №еҹәгҖӮеҶңдҪңзү©з§Қеӯҗе…је…·еҶңдёҡжҠ•е…Ҙе“Ғе’ҢдёҖиҲ¬е•Ҷе“Ғзҡ„еҸҢйҮҚеұһжҖ§пјҢеҶіе®ҡдәҶз§Қеӯҗз”ҹдә§йҡҫд»ҘеғҸеҶңиҚҜгҖҒеҢ–иӮҘзӯүе·Ҙдёҡдә§е“ҒйӮЈж ·зІҫеҮҶз”ҹдә§е’ҢзЁіе®ҡдҫӣз»ҷпјҢжҪңеңЁдҫӣз»ҷйЈҺйҷ©жӣҙеӨ§гҖӮиҝ‘е№ҙжқҘпјҢйҡҸзқҖеӣҪ家еҜ№з§Қдёҡе®үе…Ёзҡ„йҮҚи§ҶзЁӢеәҰдёҚж–ӯеўһеҠ пјҢеӯҰиҖ…еҜ№дёӯеӣҪз§Қдёҡзҡ„з ”з©¶зӣёеҜ№иҫғеӨҡпјҢдё»иҰҒиҒҡз„ҰдәҺз§ҚиҙЁиө„жәҗдҝқжҠӨдёҺйүҙе®ҡпјҲйқ–йЈһзӯүпјҢ2021пјӣжҜӣй•ҝйқ’зӯүпјҢ2021пјүгҖҒиӮІз§ҚжҠҖжңҜдёҺз ”еҸ‘жЁЎејҸпјҲйӮ“еІ©гҖҒйҷҲзҮ•еЁҹпјҢ2022пјүгҖҒзҹҘиҜҶдә§жқғдҝқжҠӨдёҺеҲӣж–°пјҲйӮўз‘һж·јзӯүпјҢ2020пјӣй»ҺиҢөпјҢ2021пјүгҖҒз§ҚеӯҗдјҒдёҡз«һдәүеҠӣпјҲжқҺдёҮеҗӣзӯүпјҢ2021пјӣе‘ЁиҮӘеұ•гҖҒзҪ—еү‘жңқпјҢ2021пјүгҖҒз§ҚдёҡеҸ‘еұ•дёҺзІ®йЈҹе®үе…ЁпјҲзҺӢжңҜеқӨгҖҒйҹ©зЈҠпјҢ2022пјӣеҶҜж–ҮдёҪгҖҒжўҒз‘һпјҢ2022пјүзӯүеӨҡдёӘж–№йқўпјҢиҝҷдәӣз ”з©¶еҜ№дәҺдәҶи§ЈдёӯеӣҪз§ҚдёҡеҸ‘еұ•е’Ңзӣёе…іж”ҝзӯ–еҲ¶е®ҡе…·жңүйҮҚиҰҒзҡ„еҖҹйүҙд»·еҖјгҖӮз”ұдәҺзӣёе…іж•°жҚ®йҡҫд»ҘиҺ·еҫ—пјҢйІңжңүеӯҰиҖ…еҜ№дёӯеӣҪзІ®йЈҹдҪңзү©з§Қеӯҗзҡ„дҫӣйңҖеҪўеҠҝиҝӣиЎҢиҜҰз»Ҷзҡ„жөӢеәҰгҖӮиҷҪ然少数еӯҰиҖ…и®ӨдёәдёӯеӣҪзІ®йЈҹдҪңзү©з§Қеӯҗдҫӣз»ҷе……и¶іпјҲй»„еӯЈз„ңгҖҒиғЎз‘һжі•пјҢ2023пјүпјҢдҪҶжҳҜе…·дҪ“иҖҢиЁҖдёӯеӣҪзІ®йЈҹдҪңзү©з§Қеӯҗз”ҹдә§е’ҢйңҖжұӮзҡ„еҹәжң¬зҠ¶еҶөеҰӮдҪ•пјҢдёӯеӣҪзІ®йЈҹдҪңзү©з§Қеӯҗзҡ„дҫӣз»ҷзҺҮеҲ°еә•жҳҜеӨҡе°‘пјҢз§ҚеӯҗдҫӣйңҖж–№йқўйқўдёҙе“Әдәӣе…·дҪ“зҡ„й—®йўҳе’ҢжҢ‘жҲҳпјҹдёҠиҝ°й—®йўҳзӣҙжҺҘе…ізі»еҲ°дёӯеӣҪз§Қдёҡе’ҢзІ®йЈҹе®үе…ЁпјҢдәҹйңҖдҪңеҮәеӣһзӯ”гҖӮ жң¬ж–Үз•Ңе®ҡзҡ„дҫӣз§Қе®үе…Ёдё»иҰҒжҳҜд»Һз§Қеӯҗз”ҹдә§е’ҢйңҖжұӮи§’еәҰпјҢжҺўи®ЁеӣҪеҶ…зІ®йЈҹдҪңзү©з§Қеӯҗз”ҹдә§жҳҜеҗҰиғҪеӨҹж»Ўи¶із”ҹдә§йңҖиҰҒд»ҘеҸҠеҪұе“Қз§Қеӯҗз”ҹдә§зҡ„зҺ°е®һеӣ зҙ гҖӮйҮҚзӮ№д»Ҙж°ҙзЁ»гҖҒе°ҸйәҰе’ҢзҺүзұідҪңдёәз ”з©¶еҜ№иұЎпјҢеҲ©з”ЁеҺҶе№ҙж•°жҚ®пјҢд»Һж—¶й—ҙз»ҙеәҰдёҠзі»з»ҹеҲҶжһҗзІ®йЈҹдҪңзү©з§Қеӯҗзҡ„дҫӣйңҖгҖҒеә“еӯҳгҖҒеӮЁеӨҮгҖҒд»·ж јеҹәжң¬зү№еҫҒпјҢи®Ўз®—дёҚеҗҢжқЎд»¶дёӢзІ®йЈҹдҪңзү©з§Қеӯҗзҡ„дҫӣз»ҷзҺҮпјҢеҲҶжһҗз§Қеӯҗдҫӣз»ҷе®үе…Ёзҡ„еҪұе“Қеӣ зҙ е’ҢжҢ‘жҲҳпјҢжңҖеҗҺй’ҲеҜ№жҖ§ең°жҸҗеҮәж”ҝзӯ–е»әи®®гҖӮ

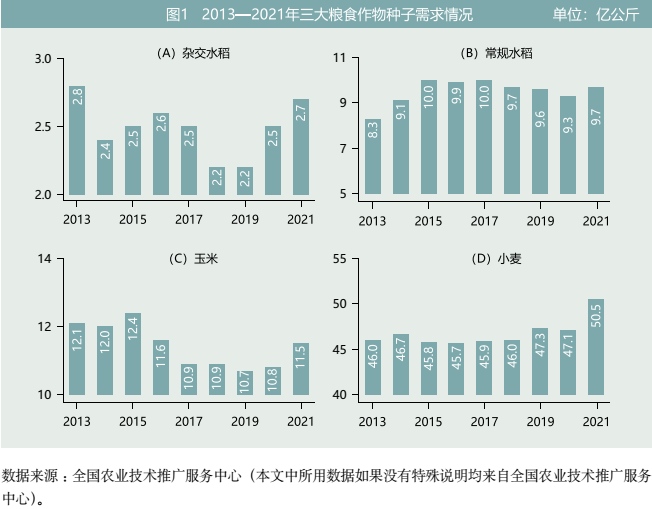

дәҢгҖҒдёӯеӣҪдёүеӨ§зІ®йЈҹдҪңзү©з§ҚеӯҗдҫӣйңҖжҖ»дҪ“зү№еҫҒ з§Қеӯҗе®үе…Ёдё»иҰҒз”ұз§ҚеӯҗйңҖжұӮе’Ңдҫӣз»ҷдёӨдёӘз»ҙеәҰеҶіе®ҡгҖӮз§ҚеӯҗйңҖжұӮдё»иҰҒжҳҜз”ҹдә§иҖ…з§ҚеӯҗдҪҝз”ЁйҮҸпјҢз§Қеӯҗдҫӣз»ҷдё»иҰҒеҢ…жӢ¬з§Қеӯҗз”ҹдә§гҖҒдјҒдёҡеә“еӯҳгҖҒеӣҪ家еӮЁеӨҮгҖҒиҝӣеҮәеҸЈе’ҢеҶңж°‘иҮӘз•ҷз§ҚеӣӣдёӘж–№йқўпјҢз§Қеӯҗд»·ж је’ҢиҝӣеҮәеҸЈдҪңдёәеҸҚжҳ еӣҪеҶ…з§ҚеӯҗдҫӣйңҖе…ізі»зҡ„йҮҚиҰҒжҢҮж ҮгҖӮеҜ№дәҺдёҠиҝ°жҢҮж Үзҡ„жҸҸиҝ°жҖ§еҲҶжһҗеҸҜд»ҘеҜ№дёӯеӣҪз§ҚеӯҗдҫӣйңҖзҠ¶еҶөдҪңеҮәеҹәжң¬еҲӨж–ӯгҖӮ пјҲдёҖпјүз§ҚеӯҗйңҖжұӮ жҲ‘еӣҪдёүеӨ§зІ®йЈҹдҪңзү©еёёе№ҙжҖ»з”Ёз§ҚйҮҸеңЁ70дәҝпҪһ80дәҝе…¬ж–Өд№Ӣй—ҙпјҢе№ҙйҷ…й—ҙе·®ејӮж №жҚ®дҪңзү©з§ҚжӨҚз»“жһ„и°ғж•ҙжғ…еҶөз•ҘжңүжіўеҠЁпјҲи§Ғеӣҫ1пјүгҖӮ2021е№ҙпјҢдёӯеӣҪдёүеӨ§зІ®йЈҹдҪңзү©жҖ»з”Ёз§ҚйҮҸзәҰдёә74.4дәҝе…¬ж–ӨпјҢе…¶дёӯпјҢе°ҸйәҰз”Ёз§ҚжҖ»йҮҸдёә50.5дәҝе…¬ж–ӨгҖҒжқӮдәӨж°ҙзЁ»з”Ёз§ҚжҖ»йҮҸдёә2.8дәҝе…¬ж–ӨгҖҒ常规ж°ҙзЁ»з”Ёз§ҚжҖ»йҮҸдёә9.7дәҝе…¬ж–ӨгҖҒзҺүзұіз”Ёз§ҚжҖ»йҮҸдёә11.5дәҝе…¬ж–ӨгҖӮеҲҶең°еҢәзңӢпјҢз§Қеӯҗдё»иҰҒйңҖжұӮең°еҢәдёҺзІ®йЈҹдҪңзү©дё»дә§еҢәеҹәжң¬дёҖиҮҙпјҢе°ҸйәҰз”Ёз§Қдё»иҰҒйӣҶдёӯеңЁжІіеҚ—гҖҒеұұдёңгҖҒе®үеҫҪгҖҒжІіеҢ—е’ҢжұҹиӢҸдә”дёӘзңҒд»ҪпјҢеҗҲи®ЎеҚ жҜ”иҫҫеҲ°74.5%пјӣ常规ж°ҙзЁ»з”Ёз§Қдё»иҰҒйӣҶдёӯеңЁй»‘йҫҷжұҹгҖҒжұҹиӢҸгҖҒжұҹиҘҝдёүдёӘзңҒд»ҪпјҢеҗҲи®ЎеҚ жҜ”дёә61.4%пјӣжқӮдәӨж°ҙзЁ»з”Ёз§Қдё»иҰҒйӣҶдёӯеңЁж№–еҚ—гҖҒе®үеҫҪгҖҒж№–еҢ—дёүдёӘзңҒд»ҪпјҢеҗҲи®ЎеҚ жҜ”48.7%пјӣзҺүзұіз”Ёз§Қдё»иҰҒйӣҶдёӯеңЁй»‘йҫҷжұҹгҖҒеҶ…и’ҷеҸӨгҖҒеҗүжһ—гҖҒеұұдёңгҖҒжІіеҚ—гҖҒжІіеҢ—е…ӯдёӘзңҒпјҲеҢәпјүпјҢеҗҲи®ЎеҚ жҜ”60.9%гҖӮд»Һж—¶й—ҙз»ҙеәҰзңӢпјҢж°ҙзЁ»е’ҢзҺүзұіз§ҚеӯҗеңЁ2013-2015е№ҙе‘ҲзҺ°зҹӯжҡӮеўһй•ҝеҗҺејҖе§Ӣзј“ж…ўдёӢйҷҚпјҢ2021е№ҙеҶҚж¬Ўе‘ҲзҺ°дёҠеҚҮзҡ„еҠҝеӨҙгҖӮе°ҸйәҰз§Қеӯҗз”ЁйҮҸжҖ»дҪ“е‘ҲзҺ°йҖҗе№ҙеўһй•ҝи¶ӢеҠҝгҖӮ

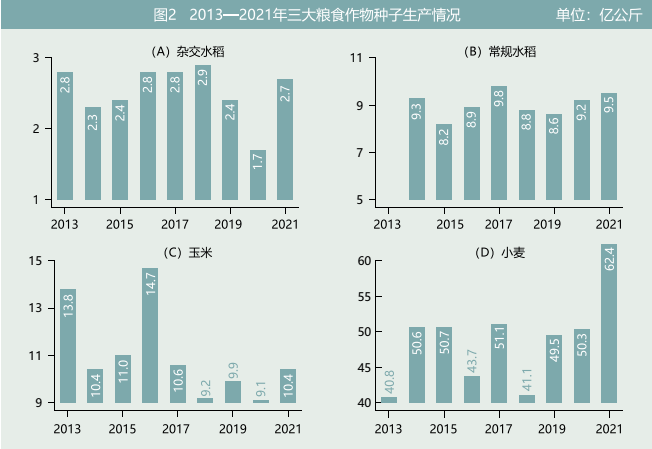

пјҲдәҢпјүз§Қеӯҗз”ҹдә§ жҲ‘еӣҪдёүеӨ§зІ®йЈҹдҪңзү©еёёе№ҙеҲ¶з№Ғз§Қдә§йҮҸеңЁ80дәҝе…¬ж–Өд»ҘдёҠпјҲи§Ғеӣҫ2пјүгҖӮ2021е№ҙпјҢдёүеӨ§зІ®йЈҹдҪңзү©з§Қеӯҗе…ұи®Ўз”ҹдә§85.1дәҝе…¬ж–ӨпјҢе…¶дёӯпјҢе°ҸйәҰз§Қеӯҗ62.4дәҝе…¬ж–ӨпјҢзҺүзұіз§Қеӯҗ10.4дәҝе…¬ж–ӨпјҢж°ҙзЁ»з§Қеӯҗ12.4дәҝе…¬ж–Ө且常规ж°ҙзЁ»еҚ жҜ”77.7%гҖӮеҜ№жҜ”дёүеӨ§дҪңзү©з§ҚеӯҗйңҖжұӮйҮҸпјҢе•Ҷе“ҒеҢ–з§Қеӯҗзҡ„з”ҹдә§йҮҸз•ҘеӨ§дәҺз§ҚеӯҗжҖ»йңҖжұӮйҮҸгҖӮеҲҶең°еҢәзңӢпјҢжқӮдәӨж°ҙзЁ»з§Қеӯҗз”ҹдә§дё»иҰҒйӣҶдёӯеңЁзҰҸе»әгҖҒж№–еҚ—е’Ңеӣӣе·қдёүдёӘзңҒд»ҪпјҢеҗҲи®ЎеҚ жҖ»дә§йҮҸзҡ„56.7%пјӣ常规ж°ҙзЁ»дё»иҰҒйӣҶдёӯеңЁжұҹиӢҸе’Ңй»‘йҫҷжұҹдёӨдёӘзңҒд»ҪпјҢеҗҲи®ЎеҚ жҖ»дә§йҮҸзҡ„72.0%пјӣзҺүзұідё»иҰҒйӣҶдёӯеңЁз”ҳиӮғе’Ңж–°з–ҶдёӨзңҒпјҲеҢәпјүпјҢеҗҲи®ЎеҚ жҖ»дә§йҮҸзҡ„жҜ”дҫӢй«ҳиҫҫ83.6%пјӣе°ҸйәҰдё»иҰҒйӣҶдёӯеңЁжІіеҚ—гҖҒеұұдёңгҖҒе®үеҫҪгҖҒжұҹиӢҸеӣӣзңҒпјҢеҗҲи®ЎеҚ жҖ»дә§йҮҸзҡ„80.6%гҖӮд»Һж—¶й—ҙз»ҙеәҰзңӢпјҢжқӮдәӨж°ҙзЁ»гҖҒзҺүзұіз§Қеӯҗз”ҹдә§йҮҸиЎЁзҺ°еҮәй«ҳдҪҺеҫӘзҺҜи·іеҠЁзҡ„и¶ӢеҠҝпјҢиҖҢе°ҸйәҰгҖҒ常规ж°ҙзЁ»з§Қеӯҗз”ҹдә§йҮҸзӣёеҜ№зЁіе®ҡгҖӮдёҚеҗҢзІ®йЈҹдҪңзү©з§Қеӯҗз”ҹдә§йҮҸзҡ„еҸҳеҢ–дё»иҰҒеҸ—еҶңдә§е“ҒеёӮеңәд»·ж јзҡ„еҪұе“ҚгҖӮ

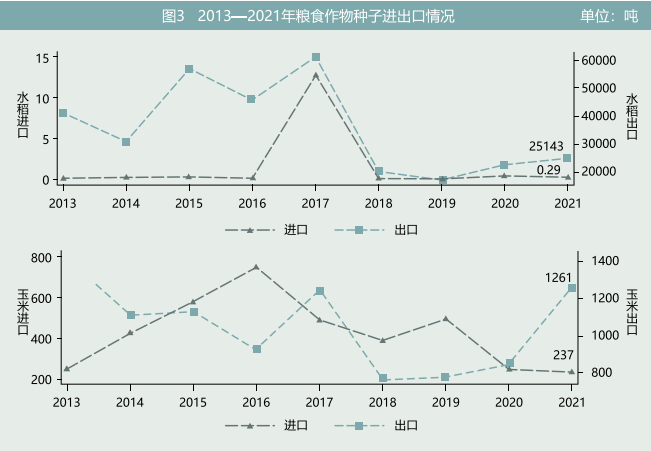

пјҲдёүпјүз§ҚеӯҗиҝӣеҮәеҸЈ еңЁдёүеӨ§зІ®йЈҹдҪңзү©дёӯпјҢдёӯеӣҪжҳҜж°ҙзЁ»зҡ„еҸ‘жәҗең°пјҢж°ҙзЁ»иӮІз§ҚжҠҖжңҜиө·жӯҘж—©гҖҒжҠ•е…ҘеӨҡпјҢзү№еҲ«жҳҜжқӮдәӨж°ҙзЁ»жҠҖжңҜе·Із»Ҹиө°еңЁдё–з•ҢеүҚеҲ—пјҲйҷҲзҮ•еЁҹзӯүпјҢ2011пјүпјҢеӣ жӯӨпјҢзӣёжҜ”дәҺе…¶д»–еҸЈзІ®дҪңзү©пјҢдёӯеӣҪж°ҙзЁ»з§ҚеӯҗеҮәеҸЈйЎәе·®жңҖдёәжҳҺжҳҫгҖӮд»Һеӣҫ3еҸҜд»ҘзңӢеҮәпјҢ2021е№ҙжҲ‘еӣҪж°ҙзЁ»з§ҚеӯҗеҮәеҸЈжҖ»йҮҸиҫҫ2514.3дёҮе…¬ж–ӨпјҢиҖҢиҝӣеҸЈеҸӘжңү290е…¬ж–ӨпјҢеҮәеҸЈз§Қзұ»д»ҘжқӮдәӨж°ҙзЁ»дёәдё»пјҢеҮәеҸЈеӣҪ家主иҰҒйӣҶдёӯеңЁи¶ҠеҚ—гҖҒе·ҙеҹәж–ҜеқҰгҖҒиҸІеҫӢе®ҫгҖҒд№Ңе№ІиҫҫзӯүдәҡжҙІе’ҢйқһжҙІеӣҪ家пјӣжҲ‘еӣҪзҺүзұіз§Қеӯҗзҡ„иҙёжҳ“д№ҹжӢҘжңүйЎәе·®дјҳеҠҝпјҢ2021е№ҙзҺүзұіз§ҚеӯҗеҮәеҸЈ126.1дёҮе…¬ж–ӨпјҢиҝӣеҸЈ23.7дёҮе…¬ж–ӨпјҢеҮәеҸЈдё»иҰҒйӣҶдёӯеңЁи¶ҠеҚ—гҖҒе®үе“ҘжӢүгҖҒеЎ”еҗүе…Ӣж–ҜеқҰзӯүеӣҪ家пјҢиҝӣеҸЈеҲҷдё»иҰҒйӣҶдёӯеңЁжі•еӣҪпјӣеҜ№дәҺе°ҸйәҰз§ҚеӯҗпјҢжҲ‘еӣҪеҹәжң¬дёҠжІЎжңүиҝӣеҮәеҸЈиҙёжҳ“пјҲи§Ғеӣҫ3пјүгҖӮ然иҖҢиҝ‘еҮ е№ҙжҲ‘еӣҪж°ҙзЁ»е’ҢзҺүзұіе“Ғз§Қзҡ„еҮәеҸЈйҮҸе‘ҲдёӢйҷҚи¶ӢеҠҝпјҢе…¶дё»иҰҒеҺҹеӣ жңүдёүдёӘж–№йқўпјҡдёҖжҳҜеӣҪеҶ…еҠіеҠЁеҠӣгҖҒеңҹең°жөҒиҪ¬зӯүеҲ¶з§ҚжҲҗжң¬дёҚж–ӯдёҠеҚҮпјҢеҮәеҸЈзҡ„д»·ж јдјҳеҠҝдёӢйҷҚпјӣдәҢжҳҜеӣҪ家еұӮйқўйј“еҠұзІ®йЈҹз”ҹдә§еҠӣеәҰеҠ еӨ§пјҢеӣҪеҶ…йңҖжұӮйҮҸеўһеҠ пјӣдёүжҳҜиҝӣеҸЈеӣҪ家иӮІз§ҚжҠҖжңҜеҸ‘еұ•пјҢиҝӣеҸЈйңҖжұӮйҮҸжҢҒз»ӯдёӢйҷҚгҖӮ

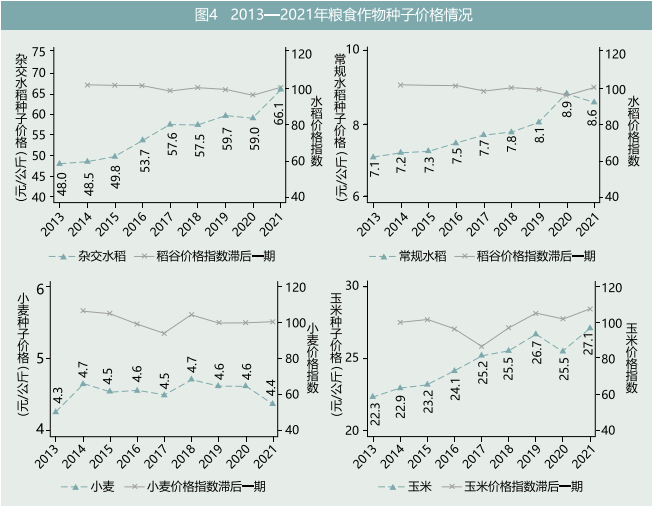

пјҲеӣӣпјүз§ҚеӯҗеӮЁеӨҮе’Ңеә“еӯҳ з§ҚеӯҗеӮЁеӨҮе’Ңеә“еӯҳжҳҜеә”еҜ№еёӮеңәзӘҒеҸ‘дәӢ件е’Ңи°ғеүӮеёӮеңәдҪҷзјәзҡ„йҮҚиҰҒжүӢж®өпјҢеүҚиҖ…з”ұеӣҪ家组з»Үе®һж–ҪпјҢеҗҺиҖ…жҳҜдјҒдёҡиҮӘеҸ‘иЎҢдёәгҖӮеӣҪ家з§Қеӯҗзҡ„еӮЁеӨҮдё»иҰҒзӣ®зҡ„жҳҜеә”еҜ№еҶңдёҡз”ҹдә§жүҖйҒӯйҒҮзҡ„иҮӘ然зҒҫе®іеҸҠеёӮеңәдҫӣеә”зҹӯзјәзӯүзү№ж®Ҡжғ…еҶөиҖҢиҝӣиЎҢзҡ„жҲҳз•ҘеӮЁеӨҮпјҢдё»иҰҒз”ЁдәҺзҒҫеҗҺеҶңдёҡз”ҹдә§иҮӘж•‘гҖҒи°ғжҺ§з§ҚеӯҗеёӮеңәд»·ж јејӮеёёжіўеҠЁгҖӮиҷҪ然дёҠиҝ°йЈҺйҷ©еӨ§йқўз§ҜеҸ‘з”ҹжҰӮзҺҮеҫҲдҪҺпјҢдҪҶе……и¶ізҡ„з§ҚеӯҗеӮЁеӨҮжҳҜзЎ®дҝқз§Қеӯҗдҫӣз»ҷе®үе…Ёе’ҢзІ®йЈҹе®үе…ЁиҮӘдё»жқғзҡ„йҮҚиҰҒе…ңеә•жҺӘж–ҪгҖӮ常规ж°ҙзЁ»е’Ңе°ҸйәҰеҸҜд»ҘиҮӘз•ҷз§ҚпјҢдёҖиҲ¬дёҚйңҖиҰҒеӣҪ家еӮЁеӨҮе’ҢдјҒдёҡеә“еӯҳпјҢжҲ‘еӣҪз§Қеӯҗзҡ„еӮЁеӨҮе’Ңеә“еӯҳдё»иҰҒд»ҘжқӮдәӨдҪңзү©з§Қеӯҗе’Ңзҹӯз”ҹиӮІжңҹз§Қеӯҗдёәдё»гҖӮж №жҚ®еӣҪ家救зҒҫеӨҮиҚ’з§ҚеӯҗеӮЁеӨҮд»»еҠЎеҸ‘еёғж•°жҚ®ж•ҙзҗҶеҫ—еҲ°пјҢжқӮдәӨж°ҙзЁ»еӣҪ家еӮЁеӨҮеҚ з”Ёз§ҚйҮҸзҡ„3%е·ҰеҸіпјҢж №жҚ®2021е№ҙжқӮдәӨж°ҙзЁ»з”Ёз§ҚйҮҸи®Ўз®—пјҢжқӮдәӨж°ҙзЁ»еӣҪ家еӮЁеӨҮзәҰ0.08дәҝе…¬ж–ӨгҖӮзҺүзұіеӮЁеӨҮеҚ жҖ»з”Ёз§ҚйҮҸзҡ„2%е·ҰеҸіпјҢж №жҚ®2021е№ҙзҺүзұіз”Ёз§ҚйҮҸи®Ўз®—пјҢзҺүзұіеӣҪ家еӮЁеӨҮжҳҜ0.23дәҝе…¬ж–ӨгҖӮ2021е№ҙжқӮдәӨж°ҙзЁ»еә“еӯҳ0.7дәҝе…¬ж–ӨпјҢзҺүзұіеә“еӯҳ4.6дәҝе…¬ж–ӨпјҢеҲҶеҲ«еҚ з”Ёз§ҚйҮҸзҡ„26%е’Ң40%е·ҰеҸігҖӮ пјҲдә”пјүз§ҚеӯҗеёӮеңәд»·ж ј еёӮеңәд»·ж јжҳҜз§ҚеӯҗдҫӣйңҖеҪўеҠҝзҡ„й—ҙжҺҘеҸҚжҳ гҖӮеӣҫ4дёәж°ҙзЁ»гҖҒе°ҸйәҰе’ҢзҺүзұіз§Қеӯҗд»·ж јзҡ„еҹәжң¬жғ…еҶөгҖӮеҸҜд»ҘзңӢеҮәпјҢ2013е№ҙд»ҘжқҘпјҢдёӯеӣҪж°ҙзЁ»е’ҢзҺүзұізҡ„з§Қеӯҗд»·ж јдёҚж–ӯжҸҗй«ҳпјҢе°ҸйәҰзҡ„з§Қеӯҗд»·ж јзӣёеҜ№зЁіе®ҡгҖӮе…¶дёӯпјҢжқӮдәӨж°ҙзЁ»з§Қеӯҗд»·ж јдёҠж¶ЁжңҖдёәжҳҺжҳҫпјҢз”ұ2013е№ҙзҡ„48.0е…ғ/е…¬ж–ӨдёҠж¶ЁеҲ°2021е№ҙзҡ„66е…ғ/е…¬ж–ӨпјҢ常规ж°ҙзЁ»з§Қеӯҗд»·ж јеҲҷз”ұ7.1е…ғ/е…¬ж–ӨдёҠж¶ЁеҲ°8.6е…ғ/е…¬ж–ӨпјҢзҺүзұіз§Қеӯҗд»·ж јз”ұ22.3е…ғ/е…¬ж–ӨдёҠж¶ЁеҲ°27.1е…ғ/е…¬ж–ӨпјҢе№ҙе№іеқҮеўһй•ҝзҺҮеҲҶеҲ«дёә4.0%гҖҒ2.4%гҖҒ2.5%гҖӮе°ҸйәҰз§Қеӯҗд»·ж јеҲҷзӣёеҜ№зЁіе®ҡпјҢеӨ§иҮҙеңЁ4.6е…ғ/е…¬ж–Өе·ҰеҸігҖӮз§Қеӯҗд»·ж јдёҺдҪңзү©дә§е“Ғд»·ж јжІЎжңүиЎЁзҺ°еҮәжҳҺжҳҫзҡ„иҒ”еҠЁе…ізі»гҖӮж•ҙдҪ“иҖҢиЁҖпјҢз§Қеӯҗд»·ж је‘ҲзҺ°жҢҒз»ӯеўһеҠ зҡ„и¶ӢеҠҝпјҢдҪңзү©дә§е“Ғд»·ж јжҖ»дҪ“е№ізЁідёӯз•ҘжңүжіўеҠЁпјҢй—ҙжҺҘиҜҙжҳҺз§ҚеӯҗжҲҗжң¬еўһеҠ жҲҗдёәеҶңжҲ·ж”¶зӣҠдёӢйҷҚзҡ„дёҖдёӘдё»иҰҒеҺҹеӣ гҖӮ

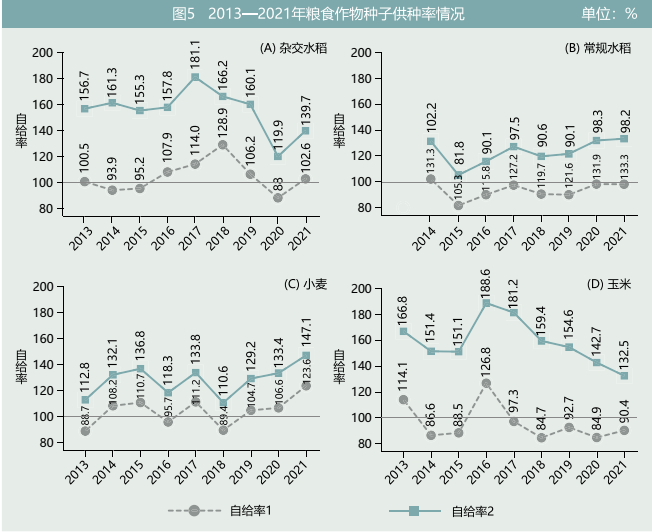

пјҲе…ӯпјүзІ®йЈҹдҪңзү©дҫӣз§ҚзҺҮ еҖҹйүҙзІ®йЈҹе®үе…Ёзҡ„жҖқи·ҜпјҢеҪ“з§Қеӯҗз”ҹдә§йҮҸдёҺеӯҳйҮҸд№Ӣе’ҢеӨ§дәҺйңҖжұӮйҮҸж—¶еҲҷи®Өдёәз§Қеӯҗдҫӣз»ҷе®үе…ЁпјҲеј е…ғзәўзӯүпјҢ2015пјүгҖӮжң¬ж–Үдё»иҰҒд»ҺдёӨдёӘз»ҙеәҰжөӢеәҰж°ҙзЁ»гҖҒзҺүзұіе’Ңе°ҸйәҰдёүз§ҚдҪңзү©зҡ„дҫӣз§ҚзҺҮгҖӮ第дёҖдёӘз»ҙеәҰз§Қеӯҗз”ҹдә§йҮҸеҸӘиҖғиҷ‘е•Ҷе“Ғз§Қеӯҗдә§йҮҸе’Ңз”ҹдә§иҖ…иҮӘз•ҷз§ҚдёӨзұ»жғ…еҶөпјҢиҝҷдёҖжҢҮж ҮзӣёеҜ№дҝқе®ҲпјҢеұһдәҺжңҖдҪҺдҫӣз»ҷж•°йҮҸзҡ„дҫӣз§ҚзҺҮпјҢз”Ёдҫӣз§ҚзҺҮ1иЎЁзӨәпјӣ第дәҢдёӘз»ҙеәҰз§Қеӯҗз”ҹдә§йҮҸеҲҷе°ҶдјҒдёҡеә“еӯҳгҖҒж”ҝеәңеӮЁеӨҮе’Ңз”ҹдә§иҖ…иҮӘз•ҷз§ҚйғҪиҖғиҷ‘еңЁеҶ…пјҢеұһдәҺжңҖй«ҳдҫӣз»ҷж•°йҮҸзҡ„дҫӣз§ҚзҺҮпјҢз”Ёдҫӣз§ҚзҺҮ2иЎЁзӨәгҖӮ дҫӣз§ҚзҺҮ1=пјҲе•Ҷе“Ғз§Қеӯҗдә§йҮҸ+иҮӘз•ҷз§Қпјү/з”Ёз§ҚйңҖжұӮйҮҸ пјҲ1пјү дҫӣз§ҚзҺҮ2=пјҲе•Ҷе“Ғз§Қеӯҗдә§йҮҸ+еҮҖиҝӣеҸЈ+дјҒдёҡеә“еӯҳ+ж”ҝеәңеӮЁеӨҮ+иҮӘз•ҷз§Қпјү/з”Ёз§ҚйңҖжұӮйҮҸ пјҲ2пјү е…¶дёӯпјҢиҮӘз•ҷз§Қ=з”Ёз§ҚйңҖжұӮйҮҸ*пјҲ1-е•Ҷе“ҒеҢ–зҺҮпјү е•Ҷе“Ғз§ҚеӯҗжҳҜз»ҸдјҒдёҡз”ҹдә§еңЁеёӮеңәдёҠй”Җе”®зҡ„з§Қеӯҗдә§е“ҒпјҢдёҺд№ӢеҜ№еә”зҡ„жҳҜиҮӘз•ҷз§ҚпјҢжҳҜеҶңжҲ·иҮӘе·ұз•ҷеӯҳзҡ„йқһе•Ҷе“Ғз§Қеӯҗпјӣе•Ҷе“ҒеҢ–зҺҮжҳҜжҹҗдёӘдҪңзү©зҡ„е•Ҷе“Ғз§Қеӯҗдә§йҮҸйҷӨд»ҘжҖ»з”Ёз§ҚйңҖжұӮйҮҸгҖӮе…¬ејҸпјҲ1пјү-пјҲ2пјүзҡ„и®Ўз®—з»“жһңеҰӮеӣҫ5жүҖзӨәпјҢжҖ»дҪ“иҖҢиЁҖпјҢдёӯеӣҪзІ®йЈҹдҪңзү©дҫӣз§ҚзҺҮиҫғй«ҳпјҢе®Ңе…ЁеҸҜд»Ҙж»Ўи¶іеӣҪеҶ…зІ®йЈҹдҪңзү©з”ҹдә§зҡ„йңҖиҰҒгҖӮ

еӣҫ5пјҲAпјүдёәжқӮдәӨж°ҙзЁ»зҡ„дҫӣз§ҚзҺҮпјҢеҸҜд»ҘзңӢеҮәпјҢеҰӮжһңеҸӘиҖғиҷ‘еҪ“е№ҙзҡ„зІ®йЈҹдҪңзү©з§Қеӯҗз”ҹдә§е’ҢйңҖжұӮпјҢжқӮдәӨж°ҙзЁ»дҫӣз§ҚзҺҮиЎЁзҺ°еҮәе…Ҳеўһй•ҝеҗҺдёӢйҷҚеҶҚеўһй•ҝзҡ„жіўеҠЁи¶ӢеҠҝгҖӮд»ҺеҺҶеҸІз»ҙеәҰзңӢпјҢ2014е№ҙгҖҒ2015е№ҙе’Ң2020е№ҙ3е№ҙзҡ„дҫӣз§ҚзҺҮйғҪеңЁ100%д»ҘдёӢпјҢ2020е№ҙжӣҫз»ҸиҫҫеҲ°жңҖдҪҺзҡ„68.4%гҖӮеҰӮжһңе°Ҷеә“еӯҳгҖҒеӮЁеӨҮе’ҢиҝӣеҮәеҸЈйғҪиҖғиҷ‘еңЁеҶ…пјҢдҫӣз§ҚзҺҮйғҪеңЁ100%д»ҘдёҠпјҢжңҖдҪҺдҫӣз§ҚзҺҮдёә2020е№ҙзҡ„119.9%пјҢжңҖй«ҳеҸҜиҫҫеҲ°2017е№ҙзҡ„181.1%гҖӮзӣёеҜ№дәҺжқӮдәӨж°ҙзЁ»пјҢ常规ж°ҙзЁ»дҫӣз§ҚзҺҮиҫғдҪҺгҖӮеҰӮеӣҫ5пјҲBпјүжүҖзӨәпјҢеҰӮжһңд»…иҖғиҷ‘еҪ“е№ҙзҡ„з”ҹдә§е’Ңз”Ёз§Қжғ…еҶөпјҢ常规ж°ҙзЁ»еҹәжң¬з»ҙжҢҒеңЁ90%пҪһ100%д№Ӣй—ҙпјҢеҰӮжһңиҖғиҷ‘еҲ°еӮЁеӨҮгҖҒеә“еӯҳе’ҢиҝӣеҮәеҸЈжғ…еҶөпјҢ常规ж°ҙзЁ»зҡ„дҫӣз§ҚзҺҮеҲҷйғҪеңЁ100%д»ҘдёҠгҖӮеӣҫ5пјҲCпјүдёәе°ҸйәҰдҫӣз§ҚзҺҮзҡ„еҹәжң¬жғ…еҶөпјҢеҸҜд»ҘзңӢеҮәпјҢе°ҸйәҰдҫӣз§ҚзҺҮж•ҙдҪ“иЎЁзҺ°еҮәдёҠеҚҮзҡ„и¶ӢеҠҝгҖӮеңЁдёҚиҖғиҷ‘еә“еӯҳгҖҒеӮЁеӨҮе’ҢиҝӣеҮәеҸЈзҡ„жғ…еҶөдёӢпјҢйҷӨдёӘеҲ«е№ҙд»ҪеӨ–пјҢе°ҸйәҰз§Қеӯҗдҫӣз§ҚзҺҮеҹәжң¬иғҪеӨҹиҫҫеҲ°100%д»ҘдёҠпјӣе°ҶдёҠиҝ°жқЎд»¶иҖғиҷ‘еҗҺпјҢе°ҸйәҰдҫӣз§ҚзҺҮйғҪеңЁ100%д»ҘдёҠпјҢжңҖдҪҺдёә110.6%пјҢжңҖй«ҳиҫҫеҲ°147.1%гҖӮзӣёеҜ№дәҺж°ҙзЁ»е’Ңе°ҸйәҰпјҢзҺүзұідҫӣз§ҚзҺҮжіўеҠЁиҫғеӨ§гҖӮеҰӮеӣҫ5пјҲDпјүжүҖзӨәпјҢеңЁдёҚиҖғиҷ‘еә“еӯҳгҖҒеӮЁеӨҮе’ҢиҝӣеҮәеҸЈзҡ„жғ…еҶөдёӢпјҢеӨ§еӨҡж•°е№ҙд»Ҫдҫӣз§ҚзҺҮеңЁ90%е·ҰеҸіпјӣз”ұдәҺзҺүзұіз§ҚеӯҗдјҒдёҡзҡ„еә“еӯҳиҫғеӨҡпјҢе°ҶдёҠиҝ°жқЎд»¶иҖғиҷ‘еҗҺпјҢзҺүзұідҫӣз§ҚзҺҮйғҪеңЁ130%д»ҘдёҠгҖӮдёӯеӣҪзІ®йЈҹдҪңзү©з§ҚеӯҗзЁіе®ҡдҫӣз»ҷпјҢеҫ—зӣҠдәҺиҝ‘е№ҙжқҘеңЁиӮІз§Қз ”еҸ‘жҠ•е…ҘгҖҒз§ҚдёҡеҲ¶еәҰж”№йқ©гҖҒз§Қеӯҗдә§дёҡеҸ‘еұ•зӯүеӨҡж–№йқўзҡ„ж”Ҝж’‘пјҲй»„еӯЈз„ңгҖҒиғЎз‘һжі•пјҢ2023пјӣHowardпјҢ2015пјүгҖӮ

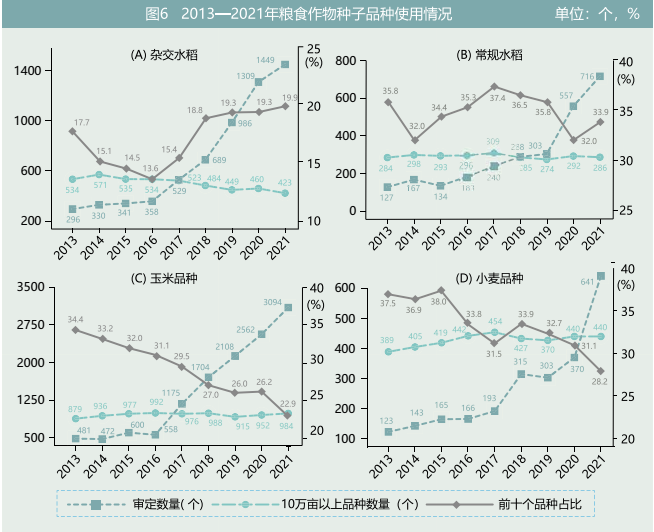

дёүгҖҒдёӯеӣҪдё»иҰҒдҪңзү©дҫӣз§Қе®үе…Ёзҡ„й—®йўҳдёҺжҢ‘жҲҳ жҲ‘еӣҪзІ®йЈҹдҪңзү©з§Қеӯҗдҫӣз»ҷйҮҸе……и¶іпјҢе®Ңе…ЁеҸҜд»Ҙж»Ўи¶із”ҹдә§иҖ…зҡ„з”Ёз§ҚйҮҸпјҢе®һзҺ°дёӯеӣҪзІ®з”ЁдёӯеӣҪз§ҚгҖӮдҪҶжҳҜдёӯеӣҪз§ҚеӯҗдҫӣйңҖеёӮеңәзҹӣзӣҫдёҺзІ®йЈҹдҫӣйңҖеёӮеңәзӣёдјјпјҢд»Қ然еӯҳеңЁз§Қеӯҗдҫӣеә”е……и¶ідёҺжңүж•ҲйңҖжұӮдёҚи¶ізҡ„з»“жһ„жҖ§зҹӣзӣҫпјҢд»Һеёёе№ҙеёӮеңәиЎЁзҺ°дёҠзңӢпјҢеӯҳеңЁеҢәеҹҹжҖ§еұҖйғЁеёӮеңәдҫӣжұӮдёҚе№іиЎЎгҖҒз§ҚеӯҗиҙЁйҮҸдјҳеҠЈе№¶зҺ°гҖҒеә”еҜ№иҮӘ然зҒҫе®іиғҪеҠӣи¶ӢејұгҖҒз§ҚеӯҗдјҒдёҡжҒ¶жҖ§з«һдәүзӯүж–№йқўзҡ„й—®йўҳе’ҢжҢ‘жҲҳгҖӮ пјҲдёҖпјүз§ҚеӯҗеёӮеңәдёӨжһҒеҢ–и¶ӢеҠҝжҳҺжҳҫпјҢе“Ғз§Қз«Ҝз•…й”ҖдёҺж»һй”Җ并еӯҳ еңЁз»ҸеҺҶй•ҝж—¶й—ҙй«ҳйҖҹеўһй•ҝеҗҺпјҢдёӯеӣҪзІ®йЈҹдҫӣжұӮзҡ„дё»иҰҒзҹӣзӣҫе·Із»Ҹз”ұжҖ»йҮҸдёҚи¶іиҪ¬дёәз»“жһ„жҖ§иҝҮеү©е’Ңжңүж•Ҳдҫӣз»ҷдёҚи¶ігҖӮдёҺеҪ“д»ҠзІ®йЈҹдҫӣжұӮзҹӣзӣҫзӣёдјјпјҢз§ҚеӯҗдҫӣйңҖеҗҢж ·еӯҳеңЁжҖ»йҮҸдҫӣеә”иҝҮеү©е’ҢеҢәеҹҹдҫӣеә”дёҚе№іиЎЎзҡ„й—®йўҳгҖӮ第дёҖпјҢз§Қеӯҗе“Ғз§Қж•°йҮҸз№ҒеӨҡпјҢеёӮеңәйӣҶдёӯеәҰдёҚй«ҳгҖӮйҖҡиҝҮеӣҫ6еҸҜд»ҘзңӢеҮәпјҢдёӯеӣҪзІ®йЈҹдҪңзү©е“Ғз§Қе®Ўе®ҡзҡ„ж•°жҚ®йҖҗе№ҙеўһеҠ гҖӮдҫӢеҰӮпјҢ2013е№ҙзҺүзұіе®Ўе®ҡе“Ғз§Қж•°йҮҸд»…дёә481дёӘпјҢзј“ж…ўеўһеҠ еҲ°2016е№ҙзҡ„558дёӘпјҢ然еҗҺеҝ«йҖҹеўһеҠ еҲ°2021е№ҙзҡ„3094дёӘгҖӮжқӮдәӨж°ҙзЁ»гҖҒ常规ж°ҙзЁ»е’Ңе°ҸйәҰж–°е“Ғз§Қзҡ„е®Ўе®ҡж•°йҮҸд№ҹиЎЁзҺ°еҮәзӣёдјјзҡ„и¶ӢеҠҝгҖӮж №жҚ®еүҚ10дёӘе“Ғз§Қж’ӯз§Қйқўз§ҜеҚ жҜ”еҸҜд»ҘзңӢеҮәпјҢжқӮдәӨж°ҙзЁ»зҡ„е“Ғз§ҚйӣҶдёӯеәҰе‘ҲзҺ°е…ҲдёӢйҷҚеҗҺдёҠеҚҮзҡ„и¶ӢеҠҝпјҢз”ұ2013е№ҙзҡ„17.7%дёӢйҷҚеҲ°2016е№ҙзҡ„13.6%еҗҺпјҢеҶҚеәҰдёҠеҚҮдёә2021е№ҙзҡ„19.9%гҖӮ常规ж°ҙзЁ»еңЁжіўеҠЁдёӯеҮәзҺ°з•Ҙеҫ®дёӢйҷҚпјҢзҺүзұізҡ„е“Ғз§ҚйӣҶдёӯеәҰеҲҷеҮәзҺ°жҳҺжҳҫдёӢйҷҚи¶ӢеҠҝпјҢз”ұ2013е№ҙзҡ„34.4%дёӢйҷҚдёә2021е№ҙзҡ„22.9%пјҢе°ҸйәҰе“Ғз§Қзҡ„йӣҶдёӯеәҰдёҺзҺүзұізӣёдјјпјҢз”ұ2013е№ҙзҡ„37.5%дёӢйҷҚдёә2021е№ҙзҡ„28.2%гҖӮ

第дәҢпјҢз§ҚеӯҗеёӮеңәйңҖжұӮдёӨжһҒеҢ–и¶ӢеҠҝеҠ еү§пјҢдёӯз«ҜеҗҢе“Ғзі»еҗҢиҙЁеҢ–е“Ғз§ҚеёӮеңәиЎЁзҺ°дҪҺиҝ·пјҢдјҳеҠҝе“Ғз§ҚдҫӣдёҚеә”жұӮгҖӮйҡҸзқҖз”ҹжҙ»ж°ҙе№ізҡ„жҸҗй«ҳпјҢж¶Ҳиҙ№иҖ…еҜ№й«ҳе“ҒиҙЁеҶңдә§е“ҒйңҖжұӮеўһеҠ пјҢз”ҹдә§иҖ…еҜ№е“Ғз§Қзҡ„иҰҒжұӮд№ҹд»Һдҫӣз»ҷеҜјеҗ‘иҪ¬еҸҳдёәйңҖжұӮеҜјеҗ‘гҖӮдҫӣйңҖз»“жһ„дёҚеҢ№й…ҚеҜјиҮҙй«ҳдә§зЁідә§гҖҒйҖӮеҗҲжңәжў°з”ҹдә§гҖҒе“ҒиҙЁдјҳиүҜгҖҒе…»еҲҶй«ҳж•ҲеҲ©з”Ёзҡ„е“Ғз§ҚйңҖжұӮиҫғеӨҡгҖҒдҫӣдёҚеә”жұӮпјҢиҖҢе“ҒиҙЁе·®зҡ„е“Ғз§ҚеҲҷй”Җе”®дёҚз•…пјҢз”ҡиҮідә§з”ҹеә“еӯҳз§ҜеҺӢйЈҺйҷ©пјҢжңҖеҗҺеҸӘиғҪйҮҮеҸ–дҪҺд»·иҪ¬е•ҶеӨ„зҗҶгҖӮиҝҷеҜјиҮҙдёӯз«ҜеҗҢе“Ғзі»еҗҢиҙЁеҢ–е“Ғз§ҚпјҢеӨҡдҪ“зі»иҝҗиҗҘйҖ жҲҗйҖҖиҙ§зҺҮз»ҙжҢҒеңЁиҫғй«ҳж°ҙе№іпјҢеә“еӯҳеҺӢеҠӣжҷ®йҒҚеҒҸеӨ§гҖӮеёӮеңәи°ғз ”жҳҫзӨәпјҢ2022е№ҙеәҰж°ҙзЁ»йҖҖиҙ§зҺҮжҷ®йҒҚеҒҸй«ҳпјҢжҷ®йҖҡж°ҙзЁ»е“Ғз§ҚеӨ§жҰӮеңЁ40%е·ҰеҸіпјҢеёӮеңәдё»жҺЁе“Ғз§ҚйҖҖиҙ§зҺҮеңЁ20%е·ҰеҸігҖӮ пјҲдәҢпјүеҲ¶з§ҚеҢәеҹҹжҳ“еҸ—жһҒз«Ҝж°”еҖҷеҪұе“ҚпјҢжҪңеңЁйЈҺйҷ©иҫғеӨ§ з”ұдәҺжқӮдәӨз§Қеӯҗз”ҹдә§еҹәең°еҜ№йҡ”зҰ»е’ҢиӮҘгҖҒж°ҙгҖҒе…үз…§зӯүиҰҒжұӮдёҘж јпјҢе…ЁеӣҪеҲ¶з§Қең°еҢәй«ҳеәҰйӣҶдёӯгҖӮд»ҺзңҒзә§еҢәеҹҹеҲҶеёғзңӢпјҢзҺүзұіз§Қеӯҗз”ҹдә§йӣҶдёӯеәҰжңҖй«ҳпјҢе…¶ж¬ЎжҳҜ常规ж°ҙзЁ»пјҢжқӮдәӨж°ҙзЁ»е’Ңе°ҸйәҰйӣҶдёӯеәҰзӣёеҜ№иҫғдҪҺпјҢдҪҶжҳҜз”ҹдә§жҺ’еҗҚеүҚдә”зҡ„зңҒд»Ҫеҹәжң¬иҰҶзӣ–дәҶе…ЁеӣҪзҡ„з§Қеӯҗз”ҹдә§гҖӮе…·дҪ“иҖҢиЁҖпјҢеҰӮиЎЁ1жүҖзӨәпјҢзҺүзұіз§Қеӯҗз”ҹдә§дё»иҰҒйӣҶдёӯеңЁз”ҳиӮғе’Ңж–°з–ҶпјҢеҲҶеҲ«еҚ е…ЁеӣҪз”ҹдә§йҮҸзҡ„55.7%е’Ң27.9%пјҢдёӨзңҒжҖ»и®ЎеңЁ80%д»ҘдёҠпјӣ常规ж°ҙзЁ»з§Қеӯҗе’ҢзҺүзұіеҲҶеёғзӣёдјјпјҢдё»иҰҒйӣҶдёӯеңЁй»‘йҫҷжұҹе’ҢжұҹиӢҸпјҢдёӨзңҒз§Қеӯҗз”ҹдә§еҚ е…ЁеӣҪзҡ„72%пјӣжқӮдәӨж°ҙзЁ»з§Қеӯҗз”ҹдә§дё»иҰҒйӣҶдёӯеңЁзҰҸе»әгҖҒж№–еҚ—гҖҒеӣӣе·қгҖҒжұҹиӢҸе’Ңжө·еҚ—дә”зңҒпјҢжҖ»е…ұеҚ е…ЁеӣҪдә§йҮҸзҡ„76.3%пјӣе°ҸйәҰдё»иҰҒеҲҶеёғеңЁжІіеҚ—гҖҒеұұдёңгҖҒе®үеҫҪгҖҒжұҹиӢҸе’Ңж–°з–Ҷзӯүе°ҸйәҰдё»дә§еҢәпјҢиҝҷдә”дёӘзңҒз§Қеӯҗз”ҹдә§иҫҫеҲ°88.6%гҖӮ

еҲ¶з§Қең°еҢәй«ҳеәҰйӣҶдёӯпјҢжһҒжҳ“еҸ—еҲ°ж°ҙзҒҫгҖҒйЈҺзҒҫгҖҒж—ұзҒҫзӯүжһҒз«Ҝж°”еҖҷзҡ„еҪұе“ҚгҖӮд»ҺеҺҶеҸІз»ҙеәҰзңӢпјҢж°”иұЎзҒҫе®іжҳҜйҖ жҲҗеҲ¶з№Ғз§ҚеҮҸдә§зҡ„йҮҚиҰҒеӣ зҙ гҖӮж №жҚ®дҪңиҖ…и°ғжҹҘпјҢ2020е№ҙй•ҝжұҹжөҒеҹҹжҷ®йҒҚйҒӯйҒҮеӨ§йқўз§ҜејәйҷҚйӣЁжҲ–жҢҒз»ӯдҪҺжё©еӨ©ж°”пјҢжқӮдәӨзЁ»еҲ¶з§Қжҷ®йҒҚеҮҸдә§30%д»ҘдёҠпјҢ2022е№ҙй•ҝжұҹжөҒеҹҹжҷ®йҒҚйҒӯйҒҮй«ҳжё©е№Іж—ұеӨ©ж°”пјҢжқӮдәӨзЁ»еҲ¶з§Қжҷ®йҒҚеҮҸдә§20%д»ҘдёҠпјӣиҘҝеҢ—зҺүзұіеҹәең°2021-2022е№ҙиҝһз»ӯйҒӯйҒҮдҪҺжё©гҖҒз—…е®ізӯүеҸ еҠ ж°”еҖҷеҸҠз—…иҷ«е®іеҪұе“ҚпјҢиҮҙдҪҝиҝһз»ӯдёӨе№ҙеҲ¶дә§йҮҸе№іеқҮеҮҸдә§15%д»ҘдёҠпјӣе°ҸйәҰжҲҗзҶҹеҗҺжңҹиҝһйҳҙйӣЁзӯүзҒҫе®іеӨ©ж°”дјҡзӣҙжҺҘеҜјиҮҙе°ҸйәҰзҒҢжөҶдёҚйҘұж»ЎжҲ–з©—еҸ‘иҠҪпјҢдёҘйҮҚеҪұе“Қе°ҸйәҰз§Қеӯҗе“ҒиҙЁпјҢеҜ№еҶңжҲ·иҮӘз•ҷз§Қе’ҢдјҒдёҡе•Ҷе“Ғз§ҚеҲ¶з§ҚйҖ жҲҗж–°зҡ„жҢ‘жҲҳгҖӮ пјҲдёүпјүеҲ¶з§ҚеҢәеҹҹдёҺз”Ёз§ҚеҢәеҹҹй—ҙйҡ”еҒҸиҝңпјҢжөҒйҖҡеҺӢеҠӣиҫғеӨ§ зӣёиҫғдәҺзІ®йЈҹдҪңзү©дё»дә§еҢәдёҺдё»й”ҖеҢәз»“жһ„еёғеұҖзҡ„еӨұиЎЎпјҢз§Қеӯҗз”ҹдә§е’ҢйңҖжұӮзҡ„ең°еҢәеҲҶеёғжӣҙеҠ дёҚе№іиЎЎгҖӮд»ҘжқӮдәӨж°ҙзЁ»е’ҢзҺүзұідёәдҫӢгҖӮеӣҫ7пјҲAпјүдёәжқӮдәӨж°ҙзЁ»з§ҚеӯҗдҫӣйңҖеңЁдёҚеҗҢеҢәеҹҹзҡ„з»“жһ„е·®ејӮпјҢеҸҜд»ҘзңӢеҮәпјҢжқӮдәӨж°ҙзЁ»з§ҚеӯҗеңЁзҰҸе»әгҖҒжұҹиӢҸе’Ңжө·еҚ—жңүеӨ§йҮҸеү©дҪҷпјҢе°Өе…¶жҳҜзҰҸе»әзңҒпјҢйҷӨжң¬зңҒдҫӣз§ҚйңҖжұӮеӨ–пјҢеҸҜеҜ№еӨ–дҫӣз§Қ65зҷҫдёҮе…¬ж–ӨпјҢе®үеҫҪгҖҒж№–еҢ—дёӨзңҒз§ҚеӯҗйңҖжұӮзјәеҸЈдёҘйҮҚпјҢжҜҸе№ҙйңҖеӨ–и°ғз§Қеӯҗ73.5зҷҫдёҮе…¬ж–ӨгҖӮеӣ жӯӨпјҢжҜҸе№ҙйңҖиҰҒд»ҺзҰҸе»әе’ҢжұҹиӢҸи°ғеәҰеӨ§йҮҸзҡ„жқӮдәӨж°ҙзЁ»з§ҚеӯҗеҲ°е®үеҫҪгҖҒж№–еҢ—з”ҹдә§з§ҚжӨҚгҖӮеӣҫ7пјҲBпјүдёәзҺүзұіз§ҚеӯҗдҫӣйңҖеңЁдёҚеҗҢеҢәеҹҹзҡ„з»“жһ„е·®ејӮпјҢеҸҜд»ҘзңӢеҮәпјҢзҺүзұіз§Қеӯҗз”ҹдә§еңЁз”ҳиӮғе’Ңж–°з–Ҷең°еҢәжңүеӨ§йҮҸеү©дҪҷпјҢй»‘йҫҷжұҹгҖҒеҗүжһ—гҖҒеҶ…и’ҷеҸӨгҖҒеұұдёңгҖҒжІіеҚ—гҖҒжІіеҢ—зӯүзҺүзұідё»дә§зңҒйғҪйңҖиҰҒд»ҺиҝҷдёӨдёӘзңҒи°ғе…Ҙз§ҚеӯҗгҖӮз”ҳиӮғе’Ңж–°з–ҶдёӨең°еҢәз”ҹдә§зҺүзұіз§Қеӯҗе…·жңүеҫ—еӨ©зӢ¬еҺҡзҡ„иҮӘ然зҺҜеўғпјҢиҒҡйӣҶдәҶеӨ§йғЁеҲҶзҺүзұіз§Қеӯҗз”ҹдә§дјҒдёҡгҖӮ

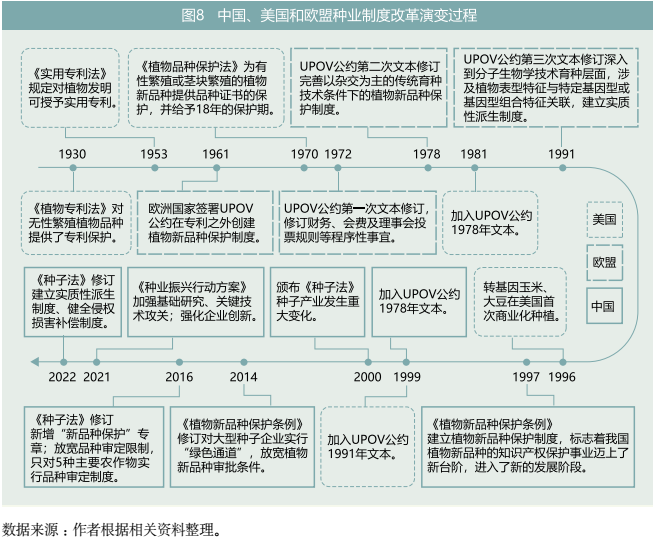

еҶңдҪңзү©з§Қеӯҗз”ҹдә§еҫҖе°‘ж•°ең°еҢәйӣҶиҒҡжңүеҲ©дәҺеҸ‘жҢҘиө„жәҗзҡ„жҜ”иҫғдјҳеҠҝпјҢдә§з”ҹ规模ж•Ҳеә”пјҢйҷҚдҪҺз”ҹдә§жҲҗжң¬гҖӮдҪҶжҳҜпјҢз§ҚеӯҗдҫӣйңҖзҡ„е·ЁеӨ§е·®ејӮеҜ№з§ҚеӯҗжөҒйҖҡжҸҗеҮәиҫғеӨ§жҢ‘жҲҳгҖӮдёҖжҳҜдәӨйҖҡжҲҗжң¬еўһеҠ пјҢиҝӣдёҖжӯҘжҸҗй«ҳдәҶз§Қеӯҗзҡ„еёӮеңәд»·ж јпјӣдәҢжҳҜе®№жҳ“еҸ—еҲ°зӘҒ然дәӢ件зҡ„еҪұе“ҚпјҢдҫӢеҰӮпјҢж–°еҶ з–«жғ…дәӨйҖҡз®ЎеҲ¶еҪұе“Қз§Қеӯҗзҡ„й•ҝи·қзҰ»иҝҗиҫ“гҖӮ пјҲеӣӣпјүеҲ¶з§ҚжҲҗжң¬дёҚж–ӯдёҠеҚҮпјҢеҲ¶з§ҚдјҒдёҡеҲ©ж¶Ұз©әй—ҙеҮҸе°‘ з§Қеӯҗз”ҹдә§зҡ„жҲҗжң¬дёҠеҚҮдё»иҰҒз”ұдјҒдёҡе’ҢеҶңжҲ·еҸҢж–№еҶіе®ҡпјҢе…ұеҗҢдҪңз”ЁдёӢеҺӢдҪҺдәҶеҸҢж–№зҡ„еҲ©ж¶Ұз©әй—ҙпјҢдё»иҰҒиЎЁзҺ°еңЁдә”дёӘж–№йқўпјҡдёҖжҳҜеҶңжқ‘еҠіеҠЁеҠӣжҖ»йҮҸдёҚи¶ідё”жҠҖиғҪзҙ е…»еҒҸдҪҺпјҢйғЁеҲҶеҲ¶з§Қең°еҢәжңәжў°еҢ–ж°ҙе№іиҫғдҪҺпјҢйҡҫд»Ҙе…ЁзЁӢжӣҝд»ЈеҠіеҠЁеҠӣз”ҹдә§пјҢеҠ дёҠиҝ‘еҮ е№ҙеҶңиҚҜеҢ–иӮҘзӯүз”ҹдә§иө„ж–ҷеўһеҠ пјҢйҖ жҲҗеҲ¶з§ҚжҲҗжң¬жҢҒз»ӯеўһеҠ пјӣдәҢжҳҜдјҳеҠҝеҲ¶з§Қеҹәең°ж•°йҮҸжңүйҷҗпјҢдёҚжі•еҲ¶з§ҚдјҒдёҡжү°д№ұеёӮеңәпјҢе“„жҠ¬еңҹең°з§ҹйҮ‘гҖҒжҠўиҙӯеҘ—иҙӯзҺ°иұЎж—¶жңүеҸ‘з”ҹпјӣдёүжҳҜз§ҚеӯҗдјҒдёҡдёҺеҲ¶з§ҚеҶңжҲ·еҗҲдҪңе…ізі»еӯҳеңЁеҫҲеӨ§дёҚзЎ®е®ҡжҖ§пјҢеӨҡж•°еҶңжҲ·еҮәдәҺеҲ©зӣҠиҖғиҷ‘дёҚж„ҝж„Ҹзӯҫи®ўй•ҝжңҹзҡ„еҗҲеҗҢпјҢдјҒдёҡдәӨжҳ“жҲҗжң¬еўһеҠ пјӣеӣӣжҳҜеҶңжҲ·з§Қ粮收зӣҠиҫғдҪҺпјҢз§ҚеӯҗдјҒдёҡйҡҫд»ҘеңЁй”Җе”®з«ҜиҝӣиЎҢжҸҗд»·й”Җе”®пјӣдә”жҳҜеҲ¶з§Қең°еҢәе’Ңз”Ёз§ҚеҢәеҹҹи·қзҰ»иҝңпјҢиҝҗиҫ“жҲҗжң¬иҫғй«ҳпјҢе®№жҳ“еҸ—еҲ°зӘҒеҸ‘дәӢ件пјҲеҰӮж–°еҶ з–«жғ…пјүеҪұе“ҚгҖӮ пјҲдә”пјүеҲ¶з§Қи®ЎеҲ’йҡҫд»Ҙйў„ж–ҷеёӮеңәиЎҢжғ…пјҢеҜјиҮҙеә“еӯҳеү©дҪҷжҲ–иҖ…и„ұй”Җ еҲ¶з§ҚдјҒдёҡеҫҖеҫҖдјҡйҖҡиҝҮйў„еҲӨжҳҺе№ҙзҡ„еёӮеңәиЎҢжғ…еҶіе®ҡеҪ“е№ҙзҡ„з”ҹдә§жғ…еҶөпјҢйғЁеҲҶз§ҚеӯҗдјҒдёҡйҡҫд»Ҙйў„ж–ҷзІ®йЈҹдә§дёҡж”ҝзӯ–и°ғж•ҙеј•иө·зҡ„з§ҚеӯҗеёӮеңәд»·ж јеҸҳеҢ–гҖӮдҫӢеҰӮпјҢ2016е№ҙ4жңҲеӣҪ家еҸ–ж¶ҲзҺүзұідёҙ时收еӮЁж”ҝзӯ–пјҢеҶңжҲ·з§ҚжӨҚзҺүзұізҡ„з§ҜжһҒжҖ§дёӢйҷҚпјҢиҝӣиҖҢеј•иө·2016-2019е№ҙзҺүзұіз§ҚеӯҗдҫӣеӨ§дәҺжұӮпјҢзҺүзұіз§ҚеӯҗеёӮеңәиҝӣе…ҘзҷҪзғӯеҢ–з«һдәүйҳ¶ж®өгҖӮжңҖиҝ‘еҮ е№ҙпјҢзҺүзұіеёӮеңәд»·ж јжҸҗй«ҳпјҢеҶңжҲ·з§ҚжӨҚзҺүзұізҡ„з§ҜжһҒжҖ§еӣһеҚҮпјҢиҖҢдјҒдёҡж·ұеҸ—ж—©жңҹдә§е“ҒиҝҮеү©еҺӢеҠӣд№ӢиӢҰпјҢеҠ д№ӢеҜ№з”ҹзү©жҠҖжңҜеә”з”Ёе’Ңе“Ғз§Қжӣҙж–°жҚўд»Јзҡ„жҸҗйҖҹйў„жңҹпјҢдјҒдёҡеҲ¶е®ҡеҲ¶з№Ғз§Қи®ЎеҲ’ж—¶жӣҙеҠ е®Ўж…ҺпјҢеҜјиҮҙ2022е№ҙзҺүзұіз§Қеӯҗеә“еӯҳйҷҚеҲ°2016е№ҙд»ҘжқҘжңҖдҪҺзӮ№гҖӮ пјҲе…ӯпјүзҹӯжңҹеҶ…з§ҚдёҡеҲ¶еәҰж”№йқ©дёҚж–ӯе®Ңе–„пјҢеҜ№з§ҚеӯҗеёӮеңәжҸҗеҮәж–°зҡ„жҢ‘жҲҳ еҜ№еӣҪеҶ…еӨ–е…ій”®зҡ„з§ҚдёҡеҲ¶еәҰиҝӣиЎҢжҜ”иҫғеҲҶжһҗпјҢжңүеҲ©дәҺдәҶи§Јз§ҚдёҡеҲ¶еәҰж”№йқ©зҡ„жј”еҸҳ规еҫӢпјҢжҺўз©¶жңӘжқҘдёӯеӣҪз§Қдёҡзҡ„еҸ‘еұ•ж–№еҗ‘гҖӮеӣҫ8еұ•зӨәдәҶдёӯеӣҪдёҺзҫҺеӣҪгҖҒ欧зӣҹз§ҚдёҡеҲ¶еәҰж”№йқ©зҡ„йҮҚиҰҒж—¶й—ҙиҠӮзӮ№гҖӮ

еҸҜд»ҘзңӢеҮәпјҢз§ҚдёҡеҲ¶еәҰж”№йқ©зҡ„йҮҚзӮ№жҳҜе“Ғз§ҚжқғдҝқжҠӨд»ҘеҸҠз”ұйҮҚеӨ§жҠҖжңҜзӘҒз ҙеј•иө·зҡ„еҲ¶еәҰдҝ®и®ўпјҢжҜҸдёҖж¬ЎеҲ¶еәҰж”№йқ©йғҪдјҡеј•иө·з§ҚдёҡеёӮеңәз«һдәүж”№еҸҳз”ҡиҮійҮҚж–°жҙ—зүҢгҖӮ1930е№ҙзҫҺеӣҪе®һж–Ҫзҡ„гҖҠжӨҚзү©дё“еҲ©жі•гҖӢд»ҘеҸҠ1961е№ҙжҜ”еҲ©ж—¶гҖҒжі•еӣҪгҖҒиҚ·е…°гҖҒиӢұеӣҪзӯү欧жҙІеӣҪ家е…ұеҗҢзӯҫзҪІзҡ„гҖҠеӣҪйҷ…жӨҚзү©ж–°е“Ғз§ҚдҝқжҠӨиҒ”зӣҹпјҲUPOVпјүе…¬зәҰгҖӢжҳҜдё–з•ҢдёҠи‘—еҗҚзҡ„дҝқжҠӨжӨҚзү©ж–°е“Ғз§Қжқғзҡ„жі•еҫӢеҲ¶еәҰпјҢжҳҜе…ЁзҗғеҶңдёҡйўҶеҹҹж–°е“Ғз§ҚжқғдҝқжҠӨзҡ„йҮҚеӨ§зӘҒз ҙгҖӮе“Ғз§ҚжқғеҲ¶еәҰжҺЁеҠЁдәҶз§Қдёҡе•ҶдёҡеҢ–еҸ‘еұ•пјҢз§ҒдәәдјҒдёҡйҖҗжӯҘжӣҝд»Је…¬е…ұжңәжһ„иҝӣе…ҘиӮІпјҲз№Ғпјүз§ҚйўҶеҹҹгҖӮ1996е№ҙзҫҺеӣҪж”ҫејҖиҪ¬еҹәеӣ е•ҶдёҡеҢ–жҺЁе№ҝпјҢе…Ёзҗғз§Қдёҡе•Ҷдёҡж јеұҖеҶҚж¬ЎиҝҺжқҘеҸҳйқ©пјҢз§ҚдёҡеҜЎеӨҙйҖҡиҝҮжҠҖжңҜеһ„ж–ӯе’ҢеёӮеңәеҢ–иҝҗдҪңдёҚж–ӯжҺ§еҲ¶еёӮеңәгҖӮ жҲ‘еӣҪз§ҚдёҡеҲ¶еәҰе»әи®ҫиҷҪ然иө·жӯҘиҫғжҷҡпјҢдҪҶжҳҜиҝ‘20е№ҙеҸ–еҫ—дәҶйҮҚеӨ§зӘҒз ҙгҖӮ1997е№ҙйўҒеёғзҡ„гҖҠдҝқжҠӨжқЎдҫӢгҖӢгҖҒ1999е№ҙдёӯеӣҪеҠ е…ҘUPOVпјҲжү§иЎҢ1978е№ҙж–Үжң¬пјүд»ҘеҸҠ2000е№ҙжӯЈејҸйўҒеёғзҡ„第дёҖйғЁз§Қеӯҗжі•гҖҠдёӯеҚҺдәәж°‘е…ұе’ҢеӣҪз§Қеӯҗжі•гҖӢж Үеҝ—зқҖдёӯеӣҪж‘’ејғдәҶвҖңд»ҘеҺҝдёәеҚ•дҪҚз»„з»Үз»ҹдёҖдҫӣз§ҚвҖқзҡ„и®ЎеҲ’з»ҸиҗҘдҪ“еҲ¶пјҢејҖеҗҜдәҶеӨҡе…ғдё»дҪ“зҡ„еёӮеңәеҢ–дҫӣз§ҚжЁЎејҸпјҢд»ҺжӯӨз§Ғдәәз§ҚеӯҗдјҒдёҡзҡ„ж•°йҮҸејҖе§ӢеўһеҠ гҖӮжҲӘиҮізӣ®еүҚпјҢз§ҚеӯҗдјҒдёҡз»ҸеҺҶдәҶдәҢеҚҒдҪҷе№ҙзҡ„еҸ‘еұ•пјҢеӨҡж•°дјҒдёҡжІЎжңүе®ҢжҲҗеҺҹе§Ӣиө„жң¬з§ҜзҙҜпјҢз”ҹдә§з»ҸиҗҘ规模жҷ®йҒҚиҫғе°ҸгҖӮиҝҷж®өж—¶й—ҙеҲҶеӯҗиӮІз§Қзӯүж–°жҠҖжңҜзҡ„еә”з”ЁпјҢеҜјиҮҙз§ҚеӯҗдҫөжқғиЎҢдёәе‘Ҳй«ҳ科жҠҖеҢ–и¶ӢеҠҝпјҢиҝқжі•жүӢж®өйҡҗи”ҪжҖ§ејәпјҢеёӮеңәзӣ‘з®ЎжҠҖжңҜе’ҢжүӢж®өиҗҪеҗҺгҖӮдёәжӯӨпјҢ2016е№ҙгҖҠз§Қеӯҗжі•гҖӢдҝ®и®ўж–°еўһвҖңж–°е“Ғз§ҚдҝқжҠӨвҖқдё“з« пјҢ2022е№ҙдҝ®и®ўзҡ„гҖҠз§Қеӯҗжі•гҖӢжү©еӨ§жӨҚзү©ж–°е“Ғз§ҚдҝқжҠӨиҢғеӣҙгҖҒжү©еұ•жӨҚзү©ж–°е“Ғз§ҚдҝқжҠӨзҺҜиҠӮд»ҘеҸҠе»әз«Ӣе®һиҙЁжҖ§жҙҫз”ҹе“Ғз§ҚеҲ¶еәҰпјҢиҮіжӯӨжҲ‘еӣҪе»әз«ӢдәҶиҫғдёәе®Ңж•ҙзҡ„з§Қдёҡз®ЎзҗҶеҲ¶еәҰгҖӮеҗҢж—¶пјҢжҲ‘еӣҪжӯЈеңЁиҝӣиЎҢз”ҹзү©иӮІз§Қдә§дёҡеҢ–з§ҚжӨҚиҜ•зӮ№пјҢеҫҲеҝ«йқўеҗ‘еӣҪеҶ…еёӮеңәпјҢе°ҶдјҡеҜ№жҲ‘еӣҪз§ҚдёҡеёӮеңәдә§з”ҹе·ЁеӨ§еҪұе“ҚгҖӮйқўеҜ№зҹӯжңҹеҶ…з§ҚдёҡеҲ¶еәҰзҡ„йҮҚеӨ§ж”№йқ©пјҢз§ҚдёҡеёӮеңәз«һдәүж„ҲеҸ‘жҝҖзғҲпјҢз§ҚеӯҗдјҒдёҡеҗҲ并йҮҚз»„дёҚж–ӯеҠ еү§пјҢеҜ№з§Қдёҡз®ЎзҗҶйғЁй—ЁгҖҒз ”еҸ‘жңәжһ„гҖҒз§ҚеӯҗдјҒдёҡзӯүеҲ©зӣҠж”ёе…іж–№жҸҗеҮәж–°зҡ„жҢ‘жҲҳгҖӮ

еӣӣгҖҒж”ҝзӯ–е»әи®® пјҲдёҖпјүжҸҗй«ҳз»јеҗҲжҠ—жҖ§еҘҪгҖҒдјҳиҙЁдјҳд»·зҡ„з§Қеӯҗдҫӣз»ҷпјҢж»Ўи¶іеёӮеңәжңүж•ҲйңҖжұӮ зӣ®еүҚжҲ‘еӣҪзІ®йЈҹдҫӣйңҖзҡ„дё»иҰҒзҹӣзӣҫдј йҖ’еҲ°дәҶз§Қеӯҗз«ҜпјҢз§ҚеӯҗдҫӣйңҖиЎЁзҺ°еҮәжҖ»йҮҸдҫӣз»ҷе……и¶ігҖҒй«ҳе“ҒиҙЁз§ҚеӯҗйңҖжұӮж—әзӣӣдёҺдҫӣз»ҷдёҚи¶ізҡ„зҹӣзӣҫгҖӮд»ҺзҹӯжңҹзңӢпјҢеә”иҜҘйҖҡиҝҮеёӮеңәйҖүжӢ©е’Ңж”ҝеәңйҖӮеәҰе№Ійў„пјҢеӨ§еҠӣжҺЁе№ҝж»Ўи¶іж¶Ҳиҙ№иҖ…йңҖжұӮзҡ„дјҳиүҜе“Ғз§ҚпјҢеҝ«йҖҹж·ҳжұ°дёҖжү№иҙЁйҮҸе·®гҖҒж•ҲзҺҮдҪҺзҡ„е“Ғз§Қпјӣд»Һй•ҝжңҹзңӢпјҢеә”иҜҘе®Ңе–„иӮІз§ҚжңәеҲ¶пјҢд»ҘеёӮеңәдёәеҜјеҗ‘пјҢеҠ еӨ§иҮӘдё»еҲӣж–°пјҢз ”еҸ‘з»ҝиүІгҖҒиҪ»з®ҖгҖҒеҸ—еёӮеңәиҝҪжҚ§гҖҒз»јеҗҲжҠ—жҖ§еҘҪзҡ„ж–°е“Ғз§ҚгҖӮ пјҲдәҢпјүжҸҗеҚҮз§Қжғ…зӣ‘жөӢи°ғеәҰдҝЎжҒҜеҢ–жүӢж®өпјҢжҸҗй«ҳдҫӣз§Қеә”жҖҘдҝқйҡңиғҪеҠӣ з”ұдәҺеҪ“е№ҙеҶңдёҡз”ҹдә§жүҖйңҖзҡ„з§Қеӯҗеҝ…йЎ»жҸҗеүҚдёҖе№ҙе®үжҺ’з”ҹдә§пјҢе°ұйңҖиҰҒжҸҗеүҚдёҖе№ҙзІҫеҮҶз ”еҲӨеёӮеңәдҫӣйңҖеҪўеҠҝпјҢеҸҠж—¶еҸ‘зҺ°зҹӯзјәйЈҺйҷ©пјҢеҒҡеҘҪйў„иӯҰи°ғеәҰгҖӮеә”иҜҘеҠ ејәдҪ“зі»е»әи®ҫпјҢзЁіе®ҡдәәе‘ҳйҳҹдјҚпјҢжҸҗй«ҳдҝЎжҒҜеҢ–еә”з”Ёж°ҙе№іпјӣеҠ еҝ«жҺЁеҠЁз§Қеӯҗеҹәең°зӣ‘з®ЎгҖҒз”ҹдә§еӨҮжЎҲгҖҒз»ҸиҗҘи®ёеҸҜгҖҒдҫӣйңҖи°ғеәҰгҖҒеёӮеңәзӣ‘жөӢзӯүзі»з»ҹж•°жҚ®иһҚеҗҲпјҢжҸҗй«ҳж•°жҚ®зІҫеҮҶеәҰдёҺж—¶ж•ҲжҖ§пјӣе®Ңе–„з§ҚеӯҗеёӮеңәи§ӮеҜҹзӮ№еёғеұҖпјҢе·©еӣәйҮҚзӮ№дјҒдёҡгҖҒйҮҚзӮ№еҹәең°дёҺе…ій”®еёӮеңәи°ғеәҰжё йҒ“пјҢжҸҗй«ҳз§Қжәҗеә”жҖҘи°ғеәҰиғҪеҠӣдёҺз§ҚеӯҗдҪҷзјәи°ғеүӮзІҫеҮҶжҢҮеҜјиғҪеҠӣгҖӮ пјҲдёүпјүжҸҗй«ҳзҒҫеүҚйў„еҲӨиғҪеҠӣе’ҢзҒҫеҗҺиЎҘз»ҷиғҪеҠӣпјҢеҮҸе°‘жһҒз«Ҝж°”еҖҷйҖ жҲҗзҡ„з§ҚеӯҗжҚҹеӨұ зӣ®еүҚдё»иҰҒзІ®йЈҹдҪңзү©еҲ¶з§ҚеҸ—ж°”еҖҷеҪұе“ҚиҫғеӨ§пјҢеә”е№ҝжіӣ收йӣҶеҪұе“Қдә§йңҖеҪўеҠҝзҡ„йҷҚйӣЁгҖҒе№Іж—ұгҖҒй«ҳжё©гҖҒиҷ«е®ізӯүиҮӘ然зҒҫе®ідҝЎжҒҜдёҺең°еҢәзҡ„з§ҚеӯҗеҮҸдә§зӯүй«ҳз»ҙж•°жҚ®пјҢйҮҸеҢ–дёҚеҗҢзұ»еһӢгҖҒдёҚеҗҢж—¶жңҹиҮӘ然зҒҫе®іеҸ‘з”ҹеҜ№з§ҚеӯҗеҮҸжҚҹе’ҢдҫӣйңҖзҡ„еҪұе“ҚзЁӢеәҰпјҢ并结еҗҲз”ҹдә§е®һи·өпјҢз ”з©¶жҸҗеҮәеә”еҜ№дёҚеҗҢзҒҫе®ізҡ„жҠҖжңҜж–№жЎҲгҖӮжҖ»з»“еҗ„ең°иҮӘ然зҒҫе®іеҸ‘з”ҹ规еҫӢгҖҒеҸ‘з”ҹзү№зӮ№дёҺйҖ жҲҗзҡ„еҪұе“ҚпјҢ科еӯҰеҲ¶е®ҡеӮЁеӨҮи®ЎеҲ’пјҢжҳҺзЎ®ж•‘зҒҫеӨҮиҚ’з§Қеӯҗзұ»еҲ«гҖҒеӮЁеӨҮж•°йҮҸгҖҒе“Ғз§Қзү№жҖ§иҰҒжұӮд»ҘеҸҠеҗ„зұ»з§ҚеӯҗжүҖеә”еҜ№зҡ„иҮӘ然зҒҫе®ігҖӮ пјҲеӣӣпјүжҸҗй«ҳз§Қеӯҗз”ҹдә§зҡ„жҠҖжңҜж°ҙе№іе’Ң规模еҢ–з»ҸиҗҘпјҢйҷҚдҪҺз§Қеӯҗз”ҹдә§жҲҗжң¬ зӣ®еүҚжҲ‘еӣҪеңҹең°иө„жәҗз»ҶзўҺеҢ–дёҘйҮҚпјҢеҒҸиҝңең°еҢәзӨҫдјҡеҢ–жңҚеҠЎж°ҙе№ід»Қ然дёҚй«ҳпјҢеҶңдёҡз”ҹдә§ж•ҲзҺҮзӣёеҜ№иҫғдҪҺгҖӮз§Қеӯҗз”ҹдә§иҝҮзЁӢзӣёеҜ№зІ®йЈҹз”ҹдә§иҖҢиЁҖжӣҙдёәеӨҚжқӮпјҢеҜ№еҶңдёҡзҺ°д»ЈеҢ–з”ҹдә§жҠҖжңҜиҰҒжұӮжӣҙй«ҳгҖӮеә”з»“еҗҲжҲ‘еӣҪеҲ¶з§Қеҹәең°й«ҳеәҰйӣҶдёӯзҡ„зү№зӮ№пјҢжҠҠеҲ¶з§Қеҹәең°еҒҡдјҳеҒҡејәпјҢж”№е–„еҹәең°з”ҹдә§жқЎд»¶пјҢжҺЁеҠЁи§„жЁЎеҢ–гҖҒж ҮеҮҶеҢ–гҖҒжңәжў°еҢ–гҖҒжҷәиғҪеҢ–е»әи®ҫе’Ңе…ЁзЁӢз”ҹдә§дё“дёҡеҢ–жңҚеҠЎпјҢйҖҡиҝҮ规模з»ҸжөҺйҷҚдҪҺз§Қеӯҗз”ҹдә§жҲҗжң¬гҖӮеҸ‘жҢҘз§ҚеӯҗиҙЁйҮҸи®ӨиҜҒеј•йўҶдҪңз”ЁпјҢе…ЁйқўжҸҗй«ҳз§ҚеӯҗиҙЁйҮҸз®ЎзҗҶж°ҙе№ігҖӮ пјҲдә”пјүжҢҒз»ӯеҠ еӨ§еҜ№еӨ–ејҖж”ҫжӯҘдјҗпјҢйј“еҠұдјҒдёҡжӢ“еұ•еӣҪеӨ–еёӮеңә еӣҪеӨ–еҸ‘еұ•дёӯеӣҪ家з”ұдәҺеҠіеҠЁеҠӣгҖҒеңҹең°жҲҗжң¬дҪҺпјҢиҮӘ然жқЎд»¶йҖӮеҗҲпјҢеӣҪеҶ…еҫҲеӨҡз§ҚеӯҗдјҒдёҡеёҢжңӣзӣҙжҺҘеңЁеӨ–еҲ¶з§Қй”Җе”®гҖӮе°Өе…¶жҳҜжқӮдәӨж°ҙзЁ»еҲ¶з§ҚпјҢжҲ‘еӣҪжҠҖжңҜж°ҙе№ій«ҳпјҢеңЁдёңеҚ—дәҡе…·жңүиҫғеӨ§з§ҚеӯҗеёӮеңәжҪңеҠӣгҖӮд»ҺеӣҪеӨ–еҸ‘иҫҫеӣҪ家зҡ„з§ҚдёҡеҸ‘еұ•еҺҶзЁӢзңӢпјҢдјҒдёҡиө°еҮәеӣҪй—ЁжҳҜеҝ…з»Ҹд№Ӣи·ҜгҖӮеӣ жӯӨпјҢеә”жҢҒз»ӯеҠ еӨ§еҜ№еӨ–ејҖж”ҫжӯҘдјҗпјҢеҲӣйҖ жңүеҲ©жқЎд»¶пјҢеңЁдҝқжҠӨеҘҪжҲ‘еӣҪз§ҚиҙЁиө„жәҗеүҚжҸҗдёӢйј“еҠұдјҒдёҡжӢ“еұ•еӣҪеӨ–еёӮеңәпјҢеҲ©з”ЁеҘҪеӣҪеҶ…еӣҪеӨ–дёӨдёӘеёӮеңәгҖҒдёӨз§Қиө„жәҗгҖӮ пјҲе…ӯпјүеҠ ејәеҜ№йҫҷеӨҙз§ҚеӯҗдјҒдёҡж”ҜжҢҒпјҢжһ„е»әд»ҘдјҒдёҡдёәдё»дҪ“зҡ„е•ҶдёҡеҢ–иӮІз§ҚдҪ“зі» йҡҸзқҖжҲ‘еӣҪз§ҚдёҡеҲ¶еәҰж”№йқ©е’Ңж–°еһӢиӮІз§ҚжҠҖжңҜзҡ„еҸ‘еұ•пјҢз§Ғдәәз§ҚеӯҗдјҒдёҡеҝ…е°ҶжҲҗдёәз§ҚеӯҗеёӮеңәдё»дҪ“гҖӮе»әи®®еҠ ејәеҜ№йҫҷеӨҙз§ҚеӯҗдјҒдёҡзҡ„ж”ҜжҢҒпјҢдёҖжҳҜж”ҜжҢҒеӣҪеҶ…е°‘ж•°иғҪеӨҹеҸӮдёҺеӣҪйҷ…з§Қдёҡз«һдәүзҡ„еӨ§еһӢдјҒдёҡгҖӮиҝҷдәӣдјҒдёҡиғҪеӨҹиһҚеҗҲ常规иӮІз§ҚгҖҒеҲҶеӯҗиӮІз§Қе’Ңз”ҹзү©жҠҖжңҜиӮІз§ҚзӯүжҠҖжңҜпјҢзҶҹжӮүеҲ©з”Ёз”ҹзү©дҝЎжҒҜе’ҢжЁЎеһӢйў„жөӢзӯүжүӢж®өпјҢ并иғҪеӨҹж №жҚ®еёӮеңәйңҖжұӮеҝ«йҖҹй«ҳж•ҲиӮІз§ҚгҖӮдәҢжҳҜжү¶жҢҒиӢҘе№Іе…ёеһӢдјҒдёҡгҖӮж №жҚ®жҲ‘еӣҪдёҚеҗҢдҪңзү©з§Қжәҗзҡ„иҮӘиә«з«һдәүеҠӣпјҢй’ҲеҜ№жҖ§ең°з»ҷдәҲж”ҝзӯ–е’Ңиө„йҮ‘ж”ҜжҢҒгҖӮдҫӢеҰӮпјҢеҶңдёҡеҶңжқ‘йғЁиҒҡз„Ұе°‘ж•°дҫқиө–иҝӣеҸЈзҡ„з§ҚжәҗгҖҒдёҺеӣҪеӨ–жңүе·®и·қзҡ„з§ҚжәҗгҖҒеңЁеӣҪйҷ…дёҠжңүдјҳеҠҝзҡ„з§ҚжәҗпјҢйҒҙйҖүеҮәвҖңз ҙйҡҫйўҳвҖқвҖңиЎҘзҹӯжқҝвҖқвҖңејәдјҳеҠҝвҖқдёүзұ»йҳөеһӢдјҒдёҡ69家з»ҷдәҲйҮҚзӮ№ж”ҜжҢҒгҖӮдёүжҳҜж·ҳжұ°дёҖжү№жү°д№ұеёӮеңәзҡ„е°ҸдјҒдёҡгҖӮејәеҢ–зҹҘиҜҶдә§жқғдҝқжҠӨпјҢжҠ‘еҲ¶дҪҺж°ҙе№ігҖҒйҮҚеӨҚжҖ§е’ҢжЁЎд»ҝдҝ®йҘ°жҖ§иӮІз§ҚиЎҢдёәпјҢеқҡеҶіеҸ–зј”жү°д№ұеёӮеңәз«һдәүзҡ„з§ҚеӯҗдјҒдёҡпјҢж”№е–„з§ҚеӯҗдјҒдёҡвҖңеӨҡе°Ҹд№ұвҖқзӯүзҠ¶еҶөгҖӮ еҺҹж–ҮиҪҪдәҺгҖҠеҶңжқ‘йҮ‘иһҚз ”з©¶гҖӢ2023е№ҙ第10жңҹ

|  й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө

еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ

ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең°

д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең° з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ

з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ