马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

е·Ҙ银еӣҪйҷ…йҰ–еёӯз»ҸжөҺеӯҰ家гҖҒдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢ зЁӢе®һе·Ҙ银еӣҪйҷ…иө„ж·ұз»ҸжөҺеӯҰ家 еј ејҳйЎје·Ҙ银еӣҪйҷ…е®Ҹи§ӮеҲҶжһҗеёҲ еҫҗе©•

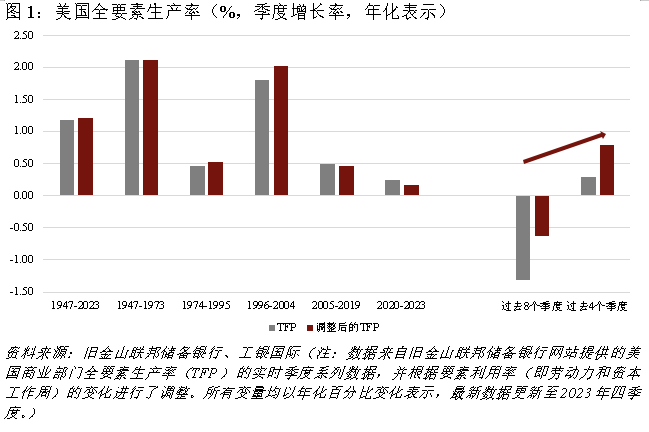

зҫҺеӣҪз»ҸжөҺпјҢдҪңдёәе…Ёзҗғз»ҸжөҺзҡ„йЈҺеҗ‘ж ҮпјҢе…¶еўһйҖҹзҡ„жіўеҠЁе§Ӣз»ҲеӨҮеҸ—еӣҪйҷ…е…іжіЁгҖӮ2024е№ҙдёҖеӯЈеәҰпјҢзҫҺеӣҪз»ҸжөҺеӯЈзҺҜжҜ”е№ҙзҺҮеўһй•ҝ1.6%пјҢиҷҪ然з»ҸжөҺйҷҚжё©и¶…йў„жңҹпјҢдҪҶзҫҺеӣҪз»ҸжөҺеҹәжң¬йқўе°ҡжңӘеҸ‘з”ҹж №жң¬еҠЈеҸҳпјҢеҶ…з”ҹеўһй•ҝеҠЁиғҪдҝқжҢҒзӣёеҜ№ејәеҠІпјҢе…ЁиҰҒзҙ з”ҹдә§зҺҮеңЁдәәе·ҘжҷәиғҪзӯү科жҠҖеҲӣж–°зҡ„еҠ©еҠӣдёӢжӮ„然жҸҗжҢҜгҖӮжҲ‘们预计пјҢ2024е№ҙзҫҺеӣҪз»ҸжөҺеўһйҖҹе°Ҷе‘ҲзҺ°еүҚй«ҳеҗҺдҪҺиө°еҠҝпјҢе…Ёе№ҙз»ҸжөҺеўһйҖҹеҸҜиғҪдёҺеҺ»е№ҙж°ҙе№іеӨ§иҮҙзӣёд»ҝгҖӮеұ•жңӣжңӘжқҘпјҢжҺ§йҖҡиғҖиҝӣе…ҘжңҖйҮҚиҰҒгҖҒжңҖиү°йҡҫзҡ„жңҖеҗҺдёҖе…¬йҮҢпјҢж ёеҝғйҖҡиғҖдёӯжһўй«ҳдәҺжӯЈеёёж—¶жңҹпјҢзҫҺеӣҪиҙ§еёҒж”ҝзӯ–йңҖиҰҒеңЁеўһй•ҝе’Ңзү©д»·д№Ӣй—ҙи°ӢжұӮдёҖдёӘжӣҙж•Ҹж„ҹгҖҒжӣҙеӨҚжқӮзҡ„е№іиЎЎпјҢйҷҚжҒҜеҗҜеҠЁж—¶жңәзҡ„йҖүжӢ©е°Ҷжӣҙи¶Ӣе®Ўж…ҺгҖӮзҫҺиҒ”еӮЁзҡ„ж”ҝзӯ–иө°еҗ‘е°ҶжӣҙеӨҡдҫқиө–дәҺеҠіеҠЁеҠӣеёӮеңәзҡ„еҸҳеҠЁгҖӮйҡҸзқҖ2024е№ҙдёӢеҚҠе№ҙеҠіеҠЁеҠӣеёӮеңәдҫӣйңҖе…ізі»иҫҫеҲ°ж–°зҡ„е№іиЎЎзӮ№пјҢеӨұдёҡзҺҮе°ҶйҖҗжёҗж”ҖеҚҮгҖӮеә”еҜ№иҝҷдёҖеҸҳеҢ–пјҢзҫҺиҒ”еӮЁеҸҜиғҪеңЁе№ҙжң«еҗҜеҠЁйҷҚжҒҜзӯ–з•ҘпјҢйў„и®ЎеңЁ11жңҲжҲ–12жңҲйҷҚжҒҜ1иҮі2ж¬ЎпјҢйҷҚжҒҜе№…еәҰеңЁ25иҮі50дёӘеҹәзӮ№д№Ӣй—ҙгҖӮ з»ҸжөҺйҹ§жҖ§ејәпјҡйў„и®ЎзҫҺеӣҪз»ҸжөҺеўһйҖҹеңЁ2024е№ҙ1-2еӯЈеәҰдҝқжҢҒејәеҠІгҖӮ2024е№ҙдёҖеӯЈеәҰпјҢзҫҺеӣҪз»ҸжөҺеӯЈзҺҜжҜ”е№ҙзҺҮеўһй•ҝ1.6%пјҢеӣҪеҶ…йңҖжұӮзҡ„иҙЎзҢ®ејәеҠІпјҢе№ҙеҢ–еўһй•ҝзҺҮдёә2.8%пјҢж ёеҝғжәҗдәҺзҫҺеӣҪеұ…ж°‘ж¶Ҳиҙ№ж”ҜеҮә继з»ӯдҝқжҢҒејәеҠҝеўһй•ҝгҖӮеҹәдәҺзҫҺиҒ”еӮЁжңҖж–°йў„жөӢжЁЎеһӢпјҢзҫҺеӣҪеұ…ж°‘ж¶Ҳиҙ№ж”ҜеҮәйў„и®Ўе°ҶиҙЎзҢ®зҫҺеӣҪGDPеўһйҖҹиҫҫ2.38дёӘзҷҫеҲҶзӮ№гҖӮеұ…ж°‘ж¶Ҳиҙ№ж”ҜеҮәејәеҠҝж ёеҝғеҺҹеӣ еңЁдәҺвҖңе·Ҙиө„-д»·ж јвҖқиһәж—Ӣж•Ҳеә”д»ҚеңЁеҸ‘жҢҘдҪңз”ЁгҖӮзҫҺеӣҪеҠіеҠЁеұҖзҡ„2024е№ҙдёҖеӯЈеәҰж•°жҚ®жҳҫзӨәзҫҺеӣҪеҠіеҠЁеҠӣеёӮеңәиҒҢдҪҚз©әзјәж•°и¶…иҝҮ880дёҮпјҢиҖҢеҸҜиҝӣе…ҘеҠіеҠЁеҠӣеёӮеңәзҡ„еҠіеҠЁиҖ…дәәж•°д»…700-750дёҮдәәгҖӮеӣ жӯӨпјҢе°Ҫз®ЎеҠіеҠЁзјәеҸЈжӯЈеңЁж”¶зӘ„пјҢзҫҺеӣҪж—¶и–ӘеўһйҖҹејҖе§Ӣж”ҫзј“пјҢдҪҶеҠіеҠЁеҠӣеёӮеңәйңҖжұӮејәеҠІд»ҚеңЁж”ҜжҢҒе·Ҙиө„зІҳжҖ§пјҢд»ҺиҖҢиҝӣдёҖжӯҘж”ҜжҢҒ家еәӯйғЁй—Ёж¶Ҳиҙ№ж°ҙе№ігҖӮжӯӨеӨ–пјҢзҫҺеӣҪдҪҸе®…йғЁй—Ёе’ҢйқһдҪҸе®…йғЁй—ЁжҠ•иө„еҜ№GDPеўһй•ҝзҡ„иҙЎзҢ®еҗҢжӯҘдҝқжҢҒејәеҠҝгҖӮеұ…ж°‘дҪҸе®…жҠ•иө„иҮӘ2021е№ҙд»ҘжқҘжҳҫ著收缩пјҢдҪҶд»Һ2023е№ҙд»ҘеҗҺз”ұдәҺж–°еұӢдҫӣз»ҷзј©еҮҸпјҢз–«жғ…жҒўеӨҚеҜјиҮҙж–°еұӢе’ҢжҲҗеұӢдҫӣз»ҷж— жі•ж»Ўи¶ійңҖжұӮжҸҗжҢҜпјҢеҲәжҝҖдәҶең°дә§жҠ•иө„е‘ЁжңҹгҖӮйқһдҪҸе®…жҠ•иө„ж–№йқўпјҢе…ҲеҗҺеҸ—еҲ°2021-2022е№ҙгҖҠеҹәе»әжҠ•иө„дёҺе°ұдёҡгҖӢжі•жЎҲе’Ң2022е№ҙгҖҠиҠҜзүҮе’Ң科еӯҰгҖӢжі•жЎҲеҪұе“ҚпјҢзҫҺеӣҪйқһдҪҸе®…зұ»жҠ•иө„еңЁз§ҜжһҒиҙўж”ҝж”ҜжҢҒдёӢжҳҫи‘—иө°ејәпјҢ1.2дёҮдәҝзҫҺе…ғе’Ң2800дәҝзҫҺе…ғ规模зҡ„иҙўж”ҝж”ҜжҢҒдҪҝеҫ—зҫҺеӣҪж”ҝеәңжҠ•иө„еңЁ2023е№ҙжҳҫи‘—жү©еј гҖӮй•ҝжңҹз»ҸжөҺеўһй•ҝжқҘзңӢпјҢж–°дёҖиҪ®AI科жҠҖеҲӣж–°еёҰжқҘзҡ„е…ЁиҰҒзҙ еўһй•ҝдёәзҫҺеӣҪе®һйҷ…з»ҸжөҺеўһйҖҹеёҰжқҘдәҶжңүеҠӣзҡ„ж”ҜжҢҒгҖӮж №жҚ®ж—§йҮ‘еұұиҒ”йӮҰеӮЁеӨҮ银иЎҢзҡ„жңҖж–°з ”з©¶ж•°жҚ®жҳҫзӨәпјҢ2023е№ҙжңҖеҗҺдёҖдёӘеӯЈеәҰпјҢзҫҺеӣҪе…ЁиҰҒзҙ з”ҹдә§зҺҮпјҲTFPпјүе®һзҺ°дәҶ2.62%зҡ„еўһй•ҝгҖӮеңЁиҖғиҷ‘еҲ°еҠіеҠЁеҠӣгҖҒиө„жң¬гҖҒи®ҫеӨҮеҲ©з”ЁзҺҮеҸҠе·ҘдҪңж—¶й•ҝзӯүеӨҡз§Қеӣ зҙ еҗҺпјҢи°ғж•ҙеҗҺзҡ„TFPеўһй•ҝжӣҙжҳҜиҫҫеҲ°дәҶ4.99%гҖӮиҝҷдёҖеўһй•ҝзҺҮиҝңи¶…еҠіе·Ҙз»ҹи®ЎеұҖжҜҸеӯЈеәҰеҸ‘еёғзҡ„常规еҠіеҠЁз”ҹдә§зҺҮжҢҮж ҮгҖӮжӯӨеӨ–пјҢд»ҺиҝҮеҺ»еҮ дёӘеӯЈеәҰзҡ„ж•°жҚ®еҜ№жҜ”еҸҜд»ҘзңӢеҮәпјҢзҫҺеӣҪе…ЁиҰҒзҙ з”ҹдә§зҺҮиҝһз»ӯеҮ дёӘеӯЈеәҰе‘ҲзҺ°еўһй•ҝжҖҒеҠҝпјҢиҝҷиЎЁжҳҺдјҒдёҡд№ӢеүҚзҡ„еӨ§и§„жЁЎжҠ•иө„е·Із»ҸејҖе§Ӣдә§з”ҹжҳҫи‘—ж•ҲжһңгҖӮйҡҸзқҖAIжҠҖжңҜзҡ„иҝӣдёҖжӯҘеҸ‘еұ•гҖҒиҮӘеҠЁеҢ–зЁӢеәҰзҡ„жҸҗеҚҮгҖҒе·ҘдҪңжЁЎејҸзҡ„еҸҳйқ©д»ҘеҸҠе·Ҙдёҡж”ҝзӯ–зҡ„е®һж–ҪпјҢйў„и®ЎзҫҺеӣҪе…ЁиҰҒзҙ з”ҹдә§зҺҮеҜ№зҫҺеӣҪз»ҸжөҺеўһй•ҝе°ҶеҪўжҲҗжңүеҠӣж”ҜжҢҒгҖӮ

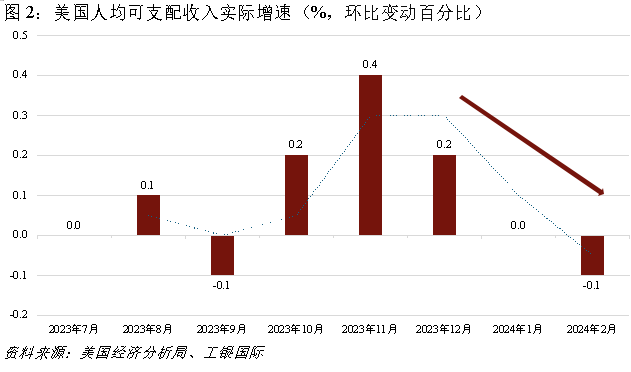

з»ҸжөҺйҷҚжё©и¶…йў„жңҹдҪҶжңүеәҸпјҡйў„и®ЎзҫҺеӣҪз»ҸжөҺеўһйҖҹеңЁ2024е№ҙ3-4еӯЈеәҰеӣһиҗҪгҖӮд»ҺдёҖеӯЈеәҰж•°жҚ®жқҘзңӢпјҢзҫҺеӣҪз»ҸжөҺеҶ…з”ҹеҠЁиғҪжңӘеҸ—еҲ°жҳҺжҳҫз ҙеқҸпјҢдё»иҰҒжҳҜеә“еӯҳе’Ңиҙёжҳ“жӢ–зҙҜиҫғеӨ§гҖӮдёҖеӯЈеәҰпјҢеә“еӯҳеҸҳеҠЁеҜ№з»ҸжөҺеўһй•ҝдә§з”ҹдәҶ-0.4дёӘзҷҫеҲҶзӮ№зҡ„жӢ–зҙҜпјҢеҮҖеҮәеҸЈеҜ№з»ҸжөҺеўһй•ҝзҡ„иҙЎзҢ®дёә-0.9дёӘзҷҫеҲҶзӮ№пјҢдё»иҰҒжҳҜз”ұдәҺиҝӣеҸЈзҡ„еўһй•ҝпјҲдё»иҰҒжқҘиҮӘж¶Ҳиҙ№е“Ғзҡ„йңҖжұӮеўһеҠ пјүжҠөж¶ҲдәҶеҮәеҸЈзҡ„жӯЈйқўиҙЎзҢ®гҖӮдёӯжңҹжқҘзңӢпјҢе°Ҫз®Ўз»“жһ„дёҠзңӢзҫҺеӣҪй•ҝжңҹеҠіеҠЁдёҠдә§зҺҮдёӯжһўжҠ¬еҚҮпјҢдҪҶе‘ЁжңҹжҖ§жқҘзңӢжңӘжқҘ3-4дёӘеӯЈеәҰзҫҺеӣҪз»ҸжөҺеўһйҖҹеӣһиҗҪзҡ„жҰӮзҺҮжӯЈеңЁдёҠеҚҮгҖӮе…·дҪ“еҺҹеӣ жңүдёүпјҡйҰ–е…ҲжҳҜеұ…ж°‘еҸҜж”Ҝй…Қ收е…Ҙе®һйҷ…еўһй•ҝж°ҙе№іжӯЈеңЁж”ҫзј“гҖӮй«ҳеҲ©зҺҮж°ҙе№іжӯЈеңЁжҠ¬еҚҮ家еәӯеҖәеҠЎж°ҙе№іпјҢиҝҷиҝӣдёҖжӯҘдҫөиҡҖдәҶеұ…ж°‘йғЁй—ЁеҸҜж”Ҝй…Қ收е…ҘгҖӮд»Һ2024е№ҙ2жңҲзҡ„ж•°жҚ®жқҘзңӢпјҢзҫҺеӣҪ家еәӯйғЁй—ЁеҸҜж”Ҝй…Қ收е…Ҙе®һйҷ…еўһйҖҹе·Із»ҸиҪ¬иҙҹпјҢ1жңҲеҲҷеҪ•еҫ—йӣ¶еўһй•ҝгҖӮжҲ‘们预计е®һйҷ…еҸҜж”Ҝй…Қ收е…Ҙзҡ„ж—¶ж»һеҪұе“Қе°ҶеңЁ3-4жңҲжҳҫзҺ°гҖӮе…¶ж¬ЎпјҢдёӯй•ҝжңҹжқҘзңӢпјҢзҫҺеӣҪеҠіеҠЁеҠӣеёӮеңәжӯЈеңЁиҝҲе…Ҙж–°зҡ„еқҮиЎЎж°ҙе№ігҖӮе°Ҫз®ЎеҪ“еүҚзҫҺеӣҪеҠіеҠЁеҠӣеёӮеңәд»Қ然еӯҳеңЁзјәеҸЈпјҢдҪҶ2023е№ҙе№ҙдёӯд»ҘжқҘпјҢеӨ§йҮҸйқһжі•еҠіе·Ҙиҝӣе…ҘзҫҺеӣҪпјҢйў„и®ЎиҝҷйғЁеҲҶеҠіеҠЁиҖ…зҡ„规模еӨ§зәҰжҳҜ240-270дёҮдәәгҖӮйҖҡеёёзҫҺеӣҪйқһжі•еҠіеҠЁиҺ·еҫ—еҗҲжі•еҠіеҠЁиө„ж јйңҖиҰҒ6-8дёӘжңҲзҡ„ж—¶й—ҙпјҢиҝҷж„Ҹе‘ізқҖ2-3еӯЈеәҰпјҢиҝҷ2зҷҫеӨҡдёҮеҠіеҠЁиҖ…дјҡйҷҶз»ӯиҝӣе…ҘзҫҺеӣҪеҠіеҠЁеҠӣеёӮеңәпјҢйҡҸзқҖеҠіеҠЁзјәеҸЈзҡ„ж”№е–„пјҢе·Ҙиө„зІҳжҖ§е°ҶиҝӣдёҖжӯҘдёӢж»‘гҖӮжңҖеҗҺпјҢеңЁжҲ‘们зҡ„жҠҘе‘ҠгҖҠйЈҺй«ҳжөӘжҖҘвҖ”вҖ”2024е№ҙе…Ёзҗғз»ҸжөҺеұ•жңӣгҖӢжӣҫжҸҗеҲ°зҫҺеӣҪиҸІеҲ©жҷ®ж–ҜжӣІзәҝжӯЈеңЁз”ұйҷЎеіӯеҢәй—ҙж»‘иҗҪиҮіеҮ№йҷ·еҢәй—ҙгҖӮеңЁйҷЎеіӯеҢәй—ҙеҶ…пјҢйҖҡиғҖдјҡеӣ иғҪжәҗе’ҢиҖҗз”Ёе“ҒйҖҡиғҖеӣһиҗҪиҖҢеҝ«йҖҹеӣһиҗҪгҖӮ然иҖҢпјҢеңЁеҮ№йҷ·еҢәй—ҙеҶ…пјҢйҖҡиғҖдјҡеӣ жңҚеҠЎйҖҡиғҖзІҳжҖ§иҖҢеҮәзҺ°йҳ¶ж®өжҖ§еҸҚеј№пјҢжҠ‘еҲ¶йҖҡиғҖиҝӣе…ҘдәҶжңҖе…ій”®дё”жңҖиү°йҡҫзҡ„жңҖеҗҺйҳ¶ж®өгҖӮиҝҷж„Ҹе‘ізқҖпјҢзҫҺиҒ”еӮЁйңҖиҰҒзүәзүІжӣҙй«ҳзҡ„е°ұдёҡзҺҮжқҘжҚўеҸ–жӣҙдҪҺзҡ„йҖҡиғҖгҖӮеӣ жӯӨпјҢжҲ‘们预计пјҢзҫҺеӣҪз»ҸжөҺеўһйҖҹе…Ёе№ҙе°Ҷе‘ҲзҺ°еүҚй«ҳеҗҺдҪҺиө°еҠҝпјҢ并е°ҶзҫҺеӣҪе…Ёе№ҙGDPеўһйҖҹз”ұжӯӨеүҚзҡ„2.1%дёҠи°ғдёә2.6%гҖӮ

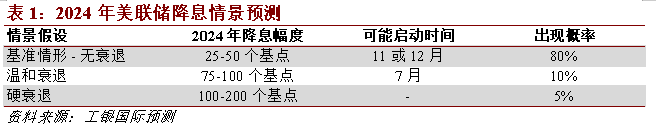

зҫҺиҒ”еӮЁйҷҚжҒҜеҸ–еҶідәҺеӨұдёҡзҺҮзҡ„иҝӣдёҖжӯҘдёҠеҚҮгҖӮзҫҺеӣҪдёҖеӯЈеәҰж ёеҝғPCEд»·ж јжҢҮж•°е№ҙеҢ–дёҠж¶Ё3.73%пјҢиҝңй«ҳдәҺе…ұиҜҶйў„жңҹпјҢиЎЁжҳҺйҖҡиғҖеҺӢеҠӣи¶…еҮәйў„жңҹпјҢиҝҷиҰҒжұӮиҙ§еёҒж”ҝзӯ–еҲ¶е®ҡиҖ…еңЁдҝғиҝӣз»ҸжөҺеўһй•ҝе’ҢжҺ§еҲ¶зү©д»·дёҠжүҫеҲ°дёҖдёӘжӣҙдёәз»ҶиҮҙе’ҢеӨҚжқӮзҡ„е№іиЎЎзӮ№гҖӮеңЁиҝҷз§ҚзҺҜеўғдёӢпјҢйҖүжӢ©ејҖе§ӢйҷҚжҒҜзҡ„ж—¶жңәйңҖиҰҒжӣҙеҠ и°Ёж…ҺгҖӮзӣ®еүҚпјҢеёӮеңәе·Іжҳҫи‘—еўһеҠ дәҶзҫҺиҒ”еӮЁеңЁе№ҙеҶ…иҫғжҷҡж—¶й—ҙйҷҚжҒҜзҡ„жҰӮзҺҮпјҢзҫҺеӣҪз»ҸжөҺзҡ„вҖңиҪҜзқҖйҷҶвҖқпјҲеҚівҖңж— иЎ°йҖҖвҖқпјүзҡ„еҸҜиғҪжҖ§жӯЈеңЁеўһејәгҖӮж №жҚ®CME FedWatch Toolж•°жҚ®жҳҫзӨәпјҢ6жңҲйҷҚжҒҜйў„жңҹд»…дёә15.1%пјҢжңҖж—©9жңҲйҷҚжҒҜдҪҶжҰӮзҺҮд№ҹеҸӘжңү45.7%гҖӮзҫҺиҒ”еӮЁзҡ„жңӘжқҘж”ҝзӯ–иө°еҗ‘е°Ҷй«ҳеәҰдҫқиө–дәҺеҠіеҠЁеҠӣеёӮеңәзҡ„еҸҳеҢ–гҖӮе°Ҫз®ЎзҫҺеӣҪе°ұдёҡеёӮеңәеҪ“еүҚдҝқжҢҒејәеҠІпјҢйқһеҶңе°ұдёҡж•°жҚ®иҝһз»ӯ39дёӘжңҲе‘ҲзҺ°еўһй•ҝпјҢ3жңҲд»Ҫж–°еўһе°ұдёҡдәәж•°й«ҳиҫҫ30.3дёҮпјҢеӨұдёҡзҺҮд№ҹйҷҚиҮі3.8%пјҢдҪҶжңӘжқҘеӨұдёҡзҺҮзҡ„иө°еҗ‘е°ҶжҳҜеҶіе®ҡзҫҺиҒ”еӮЁжҳҜеҗҰйҷҚжҒҜзҡ„е…ій”®еӣ зҙ гҖӮж №жҚ®зҺ°жңүж•°жҚ®е’ҢеёӮеңәи¶ӢеҠҝпјҢйў„и®ЎзҫҺеӣҪеҠіеҠЁеҠӣеёӮеңәдҫӣйңҖеңЁ2024е№ҙ3-4еӯЈеәҰе°ҶиҫҫеҲ°ж–°зҡ„е№іиЎЎпјҢеӨұдёҡзҺҮе°ҶиҝӣдёҖжӯҘдёҠеҚҮгҖӮиҝҷдёҖеҸҳеҢ–йў„зӨәзқҖзҫҺиҒ”еӮЁеҸҜиғҪдјҡеңЁеҗҢдёҖж—¶й—ҙж®өиҖғиҷ‘йҷҚжҒҜд»Ҙж”ҜжҢҒз»ҸжөҺгҖӮе…·дҪ“иҖҢиЁҖпјҢеҹәеҮҶжғ…жҷҜжҳҜ2024е№ҙеӣӣеӯЈеәҰзҫҺиҒ”еӮЁе°ҶејҖеҗҜйҷҚжҒҜпјҲйў„и®Ўдёә11жҲ–12жңҲпјүпјҢйҷҚжҒҜ1-2ж¬ЎпјҢйҷҚжҒҜе№…еәҰеңЁ25-50дёӘеҹәзӮ№гҖӮиҖғиҷ‘еҲ°йў„и®Ў2024е№ҙзҫҺеӣҪзҡ„з»ҸжөҺеўһйҖҹе°ҶиҫҫеҲ°2.6%пјҢдё”иҙўж”ҝжү©еј еёҰжқҘзҡ„иҙўеҜҢж•Ҳеә”еҸҜиғҪ延з»ӯиҮід»Ҡе№ҙ第дәҢеӯЈеәҰжң«пјҢеҸ еҠ йў„жңҹдёӯзҡ„е®Ҫжқҫиҙ§еёҒж”ҝзӯ–еҸҜиғҪдјҡжҠөж¶Ҳиҙўж”ҝеҲәжҝҖж”ҝзӯ–йҖҖеҮәзҡ„еҪұе“ҚпјҢжҲ‘们и®ӨдёәзҫҺеӣҪз»ҸжөҺе®һзҺ°вҖңиҪҜзқҖйҷҶвҖқзҡ„еҸҜиғҪжҖ§зәҰ80%гҖӮеңЁе…¶д»–жғ…жҷҜдёӢпјҢзҫҺеӣҪз»ҸжөҺиҝӣе…ҘвҖңжё©е’ҢиЎ°йҖҖвҖқзҡ„еҸҜиғҪжҖ§зәҰдёә10%пјҢеҜ№еә”йҷҚжҒҜе№…еәҰдёә75-100дёӘеҹәзӮ№пјӣиҖҢеҰӮжһңзҫҺеӣҪз»ҸжөҺйҒӯйҒҮвҖңзЎ¬иЎ°йҖҖвҖқпјҢйҷҚжҒҜе№…еәҰеҸҜиғҪжӣҙдёәжҝҖиҝӣпјҢеҜ№еә”йҷҚжҒҜе№…еәҰиҫҫеҲ°100-200дёӘеҹәзӮ№гҖӮжӯӨеӨ–пјҢй«ҳеҲ©зҺҮзҡ„зҙҜз§Ҝж•Ҳеә”еңЁйҖҡиғҖйҳ¶ж®өжҖ§еҸҚеј№з»“жқҹеҗҺеҸҜиғҪдјҡеҠ еү§з»ҸжөҺеҺӢеҠӣгҖӮж №жҚ®жҲ‘们гҖҠиҙ§еёҒж”ҝзӯ–зҡ„延иҝҹзҙҜз§Ҝж•Ҳеә”гҖӢзҡ„з ”з©¶пјҢиҙ§еёҒж”ҝзӯ–зҡ„延иҝҹзҙҜз§Ҝж•Ҳеә”еҸҜиғҪеҜјиҮҙе®һйҷ…дә§еҮәзҡ„дёӢйҷҚпјҢ银иЎҢдҝЎиҙ·зҙ§зј©д»ҘеҸҠ家еәӯйғЁй—ЁеҒҝеҖәеҺӢеҠӣзҡ„еўһеҠ гҖӮиҝҷз§Қжғ…еҶөдёӢпјҢиҙўж”ҝдёҺиҙ§еёҒж”ҝзӯ–зҡ„дёҚдёҖиҮҙеҸҜиғҪиҝӣдёҖжӯҘеүҠејұиҒ”еӮЁзҡ„йҷҚжҒҜж•ҲжһңпјҢйҖ жҲҗеңЁвҖңж— иЎ°йҖҖвҖқжҲ–вҖңжё©е’ҢиЎ°йҖҖвҖқзҡ„зҺҜеўғдёӯжӣҙйў‘з№Ғзҡ„йҷҚжҒҜиЎҢдёәгҖӮеӣ жӯӨпјҢеҚідҪҝеңЁеҹәеҮҶжғ…жҷҜпјҲвҖңж— иЎ°йҖҖвҖқпјүжҲ–вҖңжё©е’ҢиЎ°йҖҖвҖқзҡ„жғ…еҶөдёӢпјҢеёӮеңәд№ҹйңҖеҜҶеҲҮе…іжіЁиҝҷдәӣйўқеӨ–зҡ„жғ…жҷҜгҖӮ

|  й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө

еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ

ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең°

д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең° з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ

з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ