马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

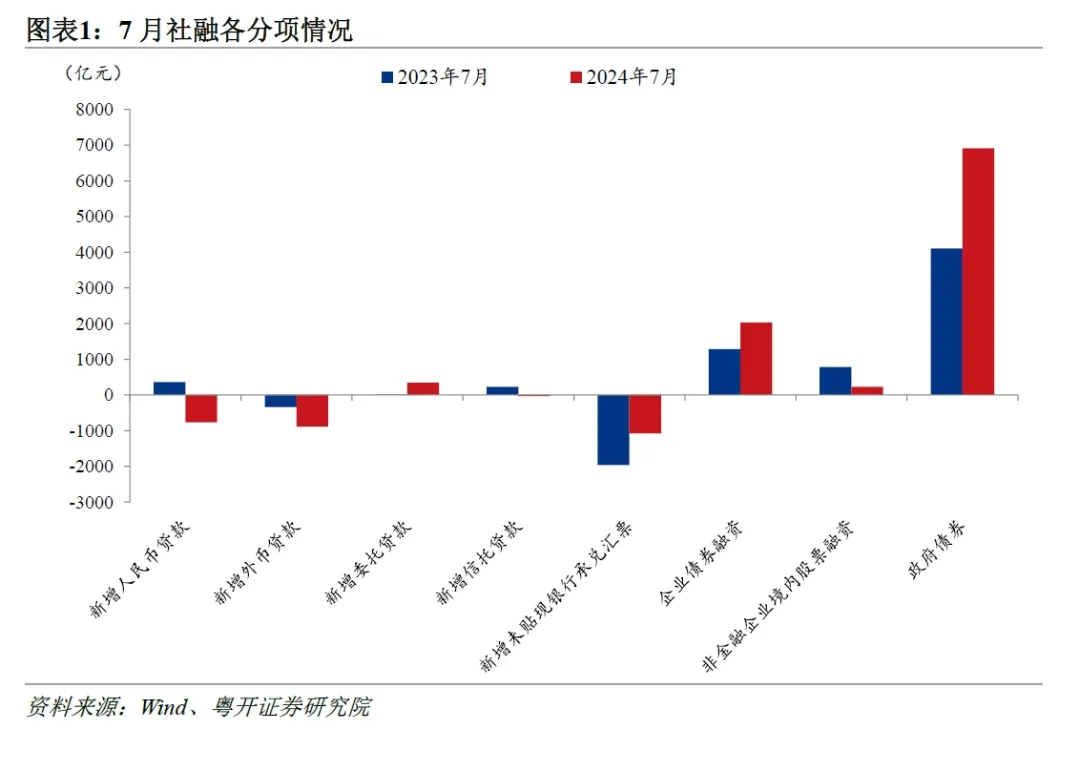

дёҖгҖҒз§ҒдәәйғЁй—ЁдҝЎиҙ·йңҖжұӮеҒҸејұпјҢж”ҝеәңйғЁй—ЁеҠ жқ жқҶж”Ҝж’‘зӨҫиһҚ 7жңҲйҮ‘иһҚж•°жҚ®жҖ»дҪ“еҒҸејұпјҢеҸҚжҳ еҮәеҪ“еүҚз»ҸжөҺеӣһеҚҮеҗ‘еҘҪжҖҒеҠҝд»ҚиҰҒиҝӣдёҖжӯҘе·©еӣәеўһејәпјҢеұ…ж°‘е’ҢдјҒдёҡйў„жңҹдёҺдҝЎеҝғеҒҸејұпјҢдё»еҠЁжү©еј дҝЎиҙ·ж„Ҹж„ҝиҫғдҪҺпјҢеўһеҠ еҖәеҠЎз”ЁдәҺж¶Ҳиҙ№е’ҢжҠ•иө„зҡ„еҠЁеҠӣдёҚи¶іпјҢиһҚиө„йңҖжұӮеўһйҮҸдё»иҰҒжқҘжәҗдәҺж”ҝеәңеҠ жқ жқҶгҖӮ еҪ“еүҚз»ҸжөҺзҡ„дё»иҰҒзҹӣзӣҫжҳҜеӣҪеҶ…жңүж•ҲйңҖжұӮдёҚи¶іпјҢж–°ж—§еҠЁиғҪиҪ¬жҚўеӯҳеңЁйҳөз—ӣгҖӮдҝғиҝӣз»ҸжөҺеӣһеҚҮеҗ‘еҘҪгҖҒжҸҗжҢҜеҫ®и§Ӯдё»дҪ“дҝЎеҝғпјҢйңҖиҰҒж”ҝзӯ–жҢҒз»ӯеҸ‘еҠӣгҖҒжӣҙеҠ з»ҷеҠӣпјҢж„Ҹе‘ізқҖиҙ§еёҒж”ҝзӯ–зҡ„йҮҚеҝғе°Ҷеҗ‘зЁіеўһй•ҝиҝӣдёҖжӯҘеҖҫж–ңгҖӮ пјҲдёҖпјүеҪ“еүҚиһҚиө„йңҖжұӮдё»иҰҒжҳҜж”ҝеәңйғЁй—ЁиҙЎзҢ®пјҢз§ҒдәәйғЁй—ЁдҝЎиҙ·йңҖжұӮз–ІиҪҜпјҢе®һдҪ“з»ҸжөҺдҫқ然жүҝеҺӢ 1гҖҒ7жңҲж–°еўһзӨҫиһҚ7708дәҝе…ғпјҢеҗҢжҜ”еӨҡеўһ2342дәҝе…ғпјҢдҪҶд»ҚдёҚеҸҠйў„жңҹпјҢдё”ејұдәҺеӯЈиҠӮжҖ§е№іеқҮж°ҙе№ігҖӮWindдёҖиҮҙйў„жңҹж–°еўһзӨҫиһҚдёә10216дәҝе…ғпјҢ2021-2023е№ҙеҗҢжңҹеқҮеҖјдёә7967.7дәҝе…ғпјҢ7жңҲж•°жҚ®иҫғејұгҖӮ7жңҲзӨҫиһҚеӯҳйҮҸдҪҷйўқ395.72дёҮдәҝе…ғпјҢеҗҢжҜ”еўһйҖҹ8.2%пјҢиҫғдёҠжңҲе°Ҹе№…жҸҗй«ҳ0.1дёӘзҷҫеҲҶзӮ№пјҢжҳҜеҗҰжүӯиҪ¬дёӢж»‘и¶ӢеҠҝд»Қеҫ…и§ӮеҜҹгҖӮ 2гҖҒз»“жһ„дёҠпјҢж”ҝеәңеҖәеҲёе’ҢдјҒдёҡеҖәеҲёжҳҜжӢүеҠЁзӨҫиһҚеҘҪиҪ¬зҡ„дё»иҰҒеҠӣйҮҸгҖӮ дёҖжҳҜж”ҝеәңеҠ жқ жқҶпјҢиҙўж”ҝжүҳеә•з»ҸжөҺпјҢеӣҪеҖәеҸ‘иЎҢжҸҗйҖҹпјҢж”ҝеәңеҖәеҲёиһҚиө„ж”ҫйҮҸгҖӮ7жңҲж”ҝеәңеҖәеҲёеҮҖиһҚиө„6911дәҝе…ғпјҢеұһдәҺеҺҶеҸІдёҠеҗҢжңҹиҫғй«ҳж°ҙе№іпјҢ2019-2023е№ҙеҗҢжңҹеқҮеҖјдёә4362.7дәҝе…ғпјҢеҗҢжҜ”еӨҡеўһ2802дәҝе…ғгҖӮ5жңҲд»ҘжқҘеӣҪеҖәпјҲеҗ«зү№еҲ«еӣҪеҖәпјүеҸ‘иЎҢжҳҺжҳҫжҸҗйҖҹпјҢ6жңҲгҖҒ7жңҲеӣҪеҖәеҮҖиһҚиө„йғҪеңЁ4000дәҝе…ғд»ҘдёҠзҡ„ж°ҙе№іпјҢеёҰеҠЁж”ҝеәңеҖәеҲёиһҚиө„еўһй•ҝпјҢеҜ№зӨҫиһҚеҪўжҲҗж”Ҝж’‘гҖӮдҪҶд»Ҡе№ҙдё“йЎ№еҖәеҸ‘иЎҢиҝӣеәҰеҒҸж…ўпјҢжҲӘиҮі7жңҲпјҢдё“йЎ№еҖәеҸ‘иЎҢиҝӣеәҰд»…е®ҢжҲҗ45.5%пјҢдҪҺдәҺеҺ»е№ҙеҗҢжңҹзҡ„63.3%гҖӮ7жңҲеә•ж”ҝжІ»еұҖдјҡи®®жҸҗеҮәпјҢвҖңиҰҒеҠ еҝ«дё“йЎ№еҖәеҸ‘иЎҢдҪҝз”ЁиҝӣеәҰвҖқпјҢйў„и®Ўд»Ҡе№ҙдёүеӣӣеӯЈеәҰпјҢж”ҝеәңеҖәеҲёиһҚиө„е°ҶеҜ№зӨҫиһҚдә§з”ҹиҫғеӨ§жӢүеҠЁж•ҲжһңгҖӮ дәҢжҳҜеҲ©зҺҮдёӢиЎҢеёҰеҠЁеҖәеҲёиһҚиө„жҲҗжң¬дёӢйҷҚпјҢдјҒдёҡеҸ‘еҖәж„Ҹж„ҝжҸҗй«ҳпјҢеҸ еҠ дҪҺеҹәж•°ж•Ҳеә”пјҢдјҒдёҡеҖәеҲёеҮҖиһҚиө„еўһеҠ гҖӮ7жңҲдјҒдёҡеҖәеҲёеҮҖиһҚиө„2028дәҝе…ғпјҢеҗҢжҜ”еӨҡеўһ738дәҝе…ғпјҢдё»иҰҒдёәдә§дёҡеҖәиҙЎзҢ®гҖӮж №жҚ®Windз»ҹи®ЎпјҢ7жңҲдә§дёҡеҖәеҮҖиһҚиө„2632.9дәҝе…ғгҖӮдёҖж–№йқўпјҢеҸ—еҲ°еҺ»е№ҙдҪҺеҹәж•°зҡ„еҪұе“ҚгҖӮеҺ»е№ҙеҗҢжңҹдјҒдёҡеҖәиһҚиө„д»…дёә1290дәҝе…ғпјҢжҳҫи‘—дҪҺдәҺ2019-2023е№ҙеқҮеҖјзҡ„зәҰ2000дәҝе…ғж°ҙе№ігҖӮеҸҰдёҖж–№йқўпјҢжҲ–дёҺеҲ©зҺҮдёӢиЎҢгҖҒеҸ‘еҖәжҖ§д»·жҜ”жҸҗеҚҮжңүе…іпјҢдјҒдёҡйҖҗжёҗд»ҘеҸ‘еҖәж–№ејҸжӣҝд»Јиҙ·ж¬ҫгҖӮеңЁеҹҺжҠ•еҢ–еҖәжҢҒз»ӯжҺЁиҝӣзҡ„иғҢжҷҜдёӢпјҢдјҒдёҡеҖәеҲёиһҚиө„иғҪеӣһеҚҮиҮіеҺҶеҸІеқҮеҖјж°ҙе№іпјҢд№ҹеҸҚжҳ еҮәзӣҙжҺҘиһҚиө„еңЁеҠ йҖҹеҸ‘еұ•гҖӮ

3гҖҒе®һдҪ“з»ҸжөҺдҝЎиҙ·йңҖжұӮдҪҺиҝ·пјҢзӨҫиһҚеҸЈеҫ„дёӢзҡ„ж–°еўһиҙ·ж¬ҫеҮәзҺ°иҙҹеўһй•ҝпјҢжңүж•ҲйңҖжұӮдёҚи¶ізҡ„й—®йўҳд»Қ然еӯҳеңЁгҖӮ7жңҲзӨҫиһҚеҲҶйЎ№ж•°жҚ®дёӯпјҢдәәж°‘еёҒиҙ·ж¬ҫеҮҸе°‘767дәҝе…ғпјҢиҝ‘еҚҒе№ҙйҰ–ж¬ЎеҮәзҺ°иҙҹеўһй•ҝгҖӮдҝЎиҙ·еҸЈеҫ„дёӢзҡ„дәәж°‘еёҒиҙ·ж¬ҫж–°еўһ2600дәҝе…ғпјҢз»қеҜ№и§„жЁЎдёҚеҲ°иҝ‘5е№ҙеқҮеҖјпјҲ8315.2дәҝе…ғпјүзҡ„дёҖеҚҠпјҢеҗҢжҜ”е°‘еўһ859дәҝе…ғгҖӮ дёҖжҳҜеҶ…йңҖдёҚи¶ігҖҒдјҒдёҡжҠ•иө„ж„Ҹж„ҝдёҚејәпјҢеҸ еҠ зӣ‘з®Ўжү“еҮ»иө„йҮ‘з©әиҪ¬зҡ„еӣ зҙ пјҢеҜјиҮҙдјҒдёҡзҹӯжңҹиҙ·ж¬ҫе’Ңдёӯй•ҝжңҹиҙ·ж¬ҫеӨ§е№…дёӢж»‘гҖӮдјҒдёҡзҹӯжңҹиҙ·ж¬ҫеҮҸе°‘5500дәҝе…ғпјҢйҷҚе№…еҲӣиҝ‘еҚҒе№ҙжқҘеҗҢжңҹжңҖй«ҳпјҢеҗҢжҜ”еӨҡеҮҸ1715дәҝе…ғгҖӮеӨ®иЎҢзҰҒжӯўжүӢе·ҘиЎҘжҒҜзҡ„еҪұе“ҚиҝҳеңЁжҢҒз»ӯпјҢйғЁеҲҶдјҒдёҡеҖҹеҠ©иҮӘиә«дјҳеҠҝең°дҪҚпјҢз”ЁдҪҺжҲҗжң¬иҙ·ж¬ҫиһҚеҲ°зҡ„й’ұд№°зҗҶиҙўгҖҒеӯҳе®ҡжңҹпјҢжҲ–иҪ¬иҙ·з»ҷеҲ«зҡ„дјҒдёҡзҡ„еҘ—еҲ©иЎҢдёәеҫ—еҲ°зә еҒҸпјҢд№ҹйҖ жҲҗдјҒдёҡеӯҳиҙ·ж¬ҫеҮәзҺ°еӣһиҗҪгҖӮ дјҒдёҡж–°еўһдёӯй•ҝжңҹиҙ·ж¬ҫ1300дәҝе…ғпјҢеҗҢжҜ”е°‘еўһ1412дәҝе…ғгҖӮ7жңҲPMIеҪ•еҫ—49.4%пјҢз»ҸжөҺжҷҜж°”еәҰеӣһиҗҪпјҢжңүж•ҲйңҖжұӮдёҚи¶ізҹӣзӣҫд»Қ然зӘҒеҮәпјҢдјҒдёҡжҠ•иө„ж„Ҹж„ҝжң¬иә«иҫғдҪҺпјҢеҠ дёҠеүҚиҝ°дё“йЎ№еҖәеҸ‘иЎҢйҖҹеәҰеҒҸж…ўзҡ„й—®йўҳпјҢй…ҚеҘ—иһҚиө„йңҖжұӮдёҚи¶ігҖӮжӯӨеӨ–пјҢдҫқ然еӯҳеңЁзҘЁжҚ®еҶІйҮҸгҖҒд»ҘзҘЁеҶІиҙ·зҡ„жғ…еҶөпјҢзҘЁжҚ®иһҚиө„еҗҢжҜ”еӨҡеўһ1989дәҝе…ғгҖӮ дәҢжҳҜеұ…ж°‘е°ұдёҡе’Ң收е…Ҙйў„жңҹдёҚзЁіпјҢж¶Ҳиҙ№гҖҒиҙӯжҲҝж„Ҹж„ҝиҫғдҪҺпјҢеұ…ж°‘йғЁй—Ёиҙ·ж¬ҫ延з»ӯе°‘еўһжҖҒеҠҝгҖӮдёҖж–№йқўпјҢеұ…ж°‘зҹӯжңҹиҙ·ж¬ҫ延з»ӯдҪҺиҝ·пјҢзҹӯжңҹиҙ·ж¬ҫеҮҸе°‘2156дәҝе…ғпјҢеҗҢжҜ”еӨҡеҮҸ821дәҝе…ғпјҢжҢҮеҗ‘ж¶Ҳиҙ№еҒҸејұгҖӮдёӯжұҪеҚҸж•°жҚ®жҳҫзӨәпјҢ7жңҲжұҪиҪҰй”ҖйҮҸеҗҢжҜ”дёӢйҷҚ5.2%пјҢйҷҚе№…иҫғдёҠжңҲжү©еӨ§2.5дёӘзҷҫеҲҶзӮ№гҖӮ еҸҰдёҖж–№йқўпјҢеұ…ж°‘дёӯй•ҝжңҹиҙ·ж¬ҫж–°еўһ100дәҝе…ғпјҢеҗҢжҜ”еӨҡеўһ772дәҝе…ғпјҢз»“жқҹдәҶиҝһз»ӯ5дёӘжңҲзҡ„е°‘еўһжҖҒеҠҝгҖӮдё»иҰҒеҸ—еҲ°дҪҺеҹәж•°еҪұе“ҚпјҢеҺ»е№ҙеҗҢжңҹеұ…ж°‘дёӯй•ҝжңҹиҙ·ж¬ҫеҮҸе°‘672дәҝе…ғпјҢеұһдәҺеҺҶеҸІиҫғдҪҺж°ҙе№іпјҢең°дә§ж”ҝзӯ–д»ҚйңҖиҝӣдёҖжӯҘеҠ з ҒгҖӮ7жңҲ30еӨ§дёӯеҹҺеёӮж—ҘеқҮй”Җе”®йқўз§Ҝ25.82дёҮе№іж–№зұіпјҢеҗҢжҜ”дёӢйҷҚ16.5%гҖӮ пјҲдәҢпјүM2гҖҒM1еҗҢжҜ”дёҖеҚҮдёҖйҷҚпјҢеҸҚжҳ еҮәж”ҝзӯ–еұӮйқўйҖӮеәҰе®Ҫжқҫе’ҢдјҒдёҡеұӮйқўжҠ•иө„ж„Ҹж„ҝдҪҺиҝ·д№Ӣй—ҙзҡ„зҹӣзӣҫ дёҖжҳҜд»ЈиЎЁвҖңжҙ»й’ұвҖқзҡ„M1еҗҢжҜ”иҝһз»ӯ4дёӘжңҲиҙҹеўһй•ҝпјҢдё”йҷҚе№…иҝӣдёҖжӯҘжү©еӨ§пјҢM1-M2еүӘеҲҖе·®иҝӣдёҖжӯҘдёӢйҷҚпјҢжҳҫзӨәдјҒдёҡйў„жңҹеҒҸејұпјҢиө„йҮ‘жҙ»еҢ–зЁӢеәҰиҫғдҪҺгҖӮ7жңҲжң«пјҢM2еҗҢжҜ”еўһй•ҝ6.3%пјҢиҫғдёҠжңҲе°Ҹе№…еӣһеҚҮ0.1дёӘзҷҫеҲҶзӮ№пјӣM1еҗҢжҜ”дёӢйҷҚ6.6%пјҢиҫғ6жңҲдёӢйҷҚ1.6дёӘзҷҫеҲҶзӮ№гҖӮM1-M2еүӘеҲҖе·®дёә-12.9%пјҢиҫғ6жңҲжң«зҡ„-11.2%иҝӣдёҖжӯҘдёӢйҷҚгҖӮ дәҢжҳҜзӣ‘з®ЎвҖңйҳІеҘ—еҲ©гҖҒжҢӨж°ҙеҲҶвҖқд№ҹдјҡеҜјиҮҙM1еӣһиҗҪгҖӮеҰӮеүҚжүҖиҝ°пјҢеӨ®иЎҢ规иҢғжүӢе·ҘиЎҘжҒҜеҗҺпјҢйғЁеҲҶеҘ—еҲ©з©әиҪ¬зҡ„еӯҳж¬ҫдјҡжөҒеҮә银иЎҢдҪ“зі»пјҢжҲ–жҠ•еҗ‘е®һдҪ“пјҢжҲ–еҲҶжөҒиҮізҗҶиҙўдә§е“ҒгҖӮиҝҷдёҖзӮ№еҸҜд»Ҙд»ҺдјҒдёҡеӯҳж¬ҫгҖҒйқһ银еӯҳж¬ҫеҸҳеҠЁеҫ—еҲ°еҚ°иҜҒпјҢ7жңҲдјҒдёҡеӯҳж¬ҫеҗҢжҜ”е°‘еўһ2500дәҝе…ғпјҢиҖҢйқһ银еӯҳж¬ҫеҗҢжҜ”еӨҡеўһ3370дәҝе…ғгҖӮ дәҢгҖҒдёӢдёҖжӯҘиҙ§еёҒж”ҝзӯ–зҡ„еҸҜиғҪиө°еҗ‘ еҪ“еүҚе®һдҪ“з»ҸжөҺжңүж•ҲйңҖжұӮдёҚи¶іпјҢеҫ®и§Ӯдё»дҪ“дҝЎиҙ·ж„Ҹж„ҝдҪҺиҝ·зҡ„й—®йўҳд»Қ然зӘҒеҮәпјҢдҝЎиҙ·йңҖжұӮдё»иҰҒйқ ж”ҝеәңйғЁй—Ёжү©еӨ§ж”ҜеҮәеңЁжӢүеҠЁгҖӮеңЁжӯӨиғҢжҷҜдёӢпјҢеӨ®иЎҢдёӢдёҖжӯҘж”ҝзӯ–зҡ„зқҖеҠӣзӮ№д№ҹж„ҲеҸ‘жё…жҷ°пјҢз»“еҗҲеӨ®иЎҢдәҢеӯЈеәҰиҙ§еёҒж”ҝзӯ–жү§иЎҢжҠҘе‘ҠпјҢжҲ‘们и®Өдёәдё»иҰҒжңүдёӨдёӘж–№йқўпјҡ пјҲдёҖпјүзЁіеўһй•ҝжҳҜ第дёҖиҰҒеҠЎпјҢеӨ®иЎҢе°ҶеҠ ејәйҖҶе‘Ёжңҹи°ғиҠӮпјҢдёӢеҚҠе№ҙж”ҝзӯ–еҲ©зҺҮд»Қжңүи°ғйҷҚз©әй—ҙ дёҖжҳҜеӨ®иЎҢеҜ№з»ҸжөҺеҪўеҠҝйқўдёҙзҡ„еҶ…еӨ–йғЁзәҰжқҹжңүе……еҲҶдј°и®ЎгҖӮдәҢеӯЈеәҰиҙ§ж”ҝжҠҘе‘Ҡи®ӨдёәеҪ“еүҚвҖңеӨ–йғЁзҺҜеўғеӨҚжқӮжҖ§гҖҒдёҘеі»жҖ§гҖҒдёҚзЎ®е®ҡжҖ§д»Қ然иҫғеӨ§пјҢе…Ёзҗғз»ҸжөҺеўһй•ҝеҠЁиғҪеҒҸејұвҖқпјҢеҗҢж—¶вҖңеӣҪеҶ…жңүж•ҲйңҖжұӮдёҚи¶іпјҢз»ҸжөҺиҝҗиЎҢеҮәзҺ°еҲҶеҢ–пјҢйҮҚзӮ№йўҶеҹҹйЈҺйҷ©йҡҗжӮЈд»Қ然иҫғеӨҡпјҢж–°ж—§еҠЁиғҪиҪ¬жҚўеӯҳеңЁйҳөз—ӣвҖқгҖӮ дәҢжҳҜеӨ®иЎҢдёӢйҳ¶ж®өж”ҝзӯ–еҹәи°ғжҳҺжҳҫжӣҙеҠ з§ҜжһҒпјҢиҙ§еёҒж”ҝзӯ–жүҳеә•з»ҸжөҺзҡ„иҜүжұӮжңүжүҖејәеҢ–гҖӮеӨ®иЎҢеңЁдәҢеӯЈеәҰиҙ§ж”ҝжҠҘе‘ҠдёӯпјҢеҲ йҷӨдәҶвҖңи·Ёе‘Ёжңҹи°ғиҠӮвҖқзҡ„иЎЁиҝ°пјҢжҳҺзЎ®жҸҗеҮәвҖңеҠ ејәйҖҶе‘Ёжңҹи°ғиҠӮпјҢеўһејәз»ҸжөҺжҢҒз»ӯеӣһеҚҮеҗ‘еҘҪжҖҒеҠҝвҖқпјҢ并иҰҒжұӮвҖңж·ұе…ҘжҢ–жҺҳжңүж•ҲдҝЎиҙ·йңҖжұӮпјҢеҠ еҝ«жҺЁеҠЁеӮЁеӨҮйЎ№зӣ®иҪ¬еҢ–вҖқгҖӮ дёүжҳҜеӨ®иЎҢеҜҶеҲҮе…іжіЁжө·еӨ–дё»иҰҒеӨ®иЎҢиҙ§еёҒж”ҝзӯ–иө°еҗ‘пјҢйҡҸзқҖжө·еӨ–еӨ®иЎҢйҷҚжҒҜпјҢеӣҪеҶ…е°ҶеҶҚеәҰжү“ејҖвҖңйҷҚжҒҜвҖқзӘ—еҸЈгҖӮзӣ®еүҚпјҢ欧еӨ®иЎҢгҖҒиӢұж је…°й“¶иЎҢе·Іе…ҲеҗҺйҷҚжҒҜпјҢзҫҺиҒ”еӮЁйҷҚжҒҜйў„жңҹеҚҮжё©пјҢжңӘжқҘдё»иҰҒеҸ‘иҫҫз»ҸжөҺдҪ“ж”ҝзӯ–еҲ©зҺҮеҸҜиғҪз”ұй«ҳдҪҚйҖҗжӯҘеӣһиҗҪгҖӮеӨ®иЎҢзү№еҲ«жҢҮеҮәпјҢе…ЁзҗғжөҒеҠЁжҖ§зҺҜеўғи¶ӢдәҺж”№е–„пјҢжҖ»дҪ“дёҠжңүеҲ©дәҺзј“и§Јж–°е…ҙеёӮеңәз»ҸжөҺдҪ“еӨ–йғЁеҺӢеҠӣгҖӮеҸ‘иҫҫз»ҸжөҺдҪ“дёҺж–°е…ҙеёӮеңәз»ҸжөҺдҪ“д№Ӣй—ҙеҲ©е·®йҖҗжӯҘ收зӘ„пјҢж–°е…ҙеёӮеңәз»ҸжөҺдҪ“иө„жң¬еӨ–жөҒе’Ңиҙ§еёҒжұҮзҺҮиҙ¬еҖјеҺӢеҠӣи¶ӢдәҺзј“и§ЈгҖӮ з»јеҗҲжқҘзңӢпјҢеҶ…йғЁз»ҸжөҺеҺӢеҠӣиҫғеӨ§пјҢеӨ–йғЁжҺЈиӮҳеӣ зҙ еҮҸејұпјҢеӨ®иЎҢ延з»ӯ7жңҲж”ҝжІ»еұҖдјҡи®®еҹәи°ғпјҢиЎЁжҖҒеҒҸз§ҜжһҒпјҢж„Ҹе‘ідёӢеҚҠе№ҙиҙ§еёҒж”ҝзӯ–е°ҶвҖңжӣҙеҠ з»ҷеҠӣвҖқгҖӮйҷҚжҒҜгҖҒйҷҚеҮҶзҡ„еҸҜиғҪжҖ§еўһеӨ§пјҢйҖҡиҝҮйҷҚдҪҺзӨҫдјҡз»јеҗҲиһҚиө„жҲҗжң¬пјҢжҸҗжҢҜеұ…ж°‘ж¶Ҳиҙ№е’ҢдјҒдёҡжҠ•иө„йңҖжұӮгҖӮз»“жһ„жҖ§иҙ§еёҒж”ҝзӯ–е·Ҙе…·д№ҹе°ҶжҢҒз»ӯеҸ‘еҠӣпјҢеҢ…жӢ¬жҺЁеҮәзӣёе…іе·Ҙе…·ж”ҜжҢҒж¶Ҳиҙ№е“Ғд»Ҙж—§жҚўж–°пјҢеҠ©еҠӣйҮҠж”ҫж¶Ҳиҙ№жҪңеҠӣгҖӮ пјҲдәҢпјүејәеҢ–йЈҺйҷ©йҳІиҢғпјҢе°Өе…¶е…іжіЁеӯҳж¬ҫжҗ¬е®¶гҖҒеҖәеёӮзҒ«зғӯиғҢжҷҜдёӢеҪўжҲҗзҡ„иө„з®Ўдә§е“ҒеҮҖеҖјжіўеҠЁйЈҺйҷ© з”ұдәҺзҰҒжӯўжүӢе·ҘиЎҘжҒҜгҖҒеӯҳж¬ҫеҲ©зҺҮдёӢи°ғзӯүеӣ зҙ пјҢеҠ дёҠеҖәеҲёд»·ж јжҢҒз»ӯиө°й«ҳпјҢд»Ҡе№ҙдәҢеӯЈеәҰиө·еӨ§йҮҸеӯҳж¬ҫд»Һ银иЎҢдҪ“зі»жөҒеҮәгҖӮ7жңҲжң«й“¶иЎҢзҗҶиҙўе№іеқҮе№ҙеҢ–收зӣҠзҺҮи¶…иҝҮ3%пјҢиҖҢеҪ“еүҚ银иЎҢ3е№ҙе®ҡжңҹеӯҳж¬ҫжҢӮзүҢеҲ©зҺҮиҝҳдёҚеҲ°2%пјҢеҗёеј•йғЁеҲҶжҠ•иө„иҖ…е°Ҷеӯҳж¬ҫвҖңжҗ¬е®¶вҖқеҲ°иҝҷзұ»зҗҶиҙўдә§е“ҒдёӯгҖӮйҮ‘иһҚж•°жҚ®еұӮйқўпјҢеҸҚжҳ дёәеұ…ж°‘гҖҒдјҒдёҡйғЁй—Ёзҡ„еӯҳж¬ҫж•ҙдҪ“еҗҢжҜ”е°‘еўһпјҢиҖҢйқһ银йҮ‘иһҚжңәжһ„зҡ„еӯҳж¬ҫеҗҢжҜ”жҢҒз»ӯеӨҡеўһпјҢ6жңҲгҖҒ7жңҲеҲҶеҲ«еӨҡеўһ1520дәҝе…ғе’Ң3370дәҝе…ғгҖӮ еӨ®иЎҢеңЁдәҢеӯЈеәҰиҙ§ж”ҝжҠҘе‘ҠдёӯпјҢд»Һиө„з®Ўдә§е“ҒеҮҖеҖјзҡ„и§’еәҰпјҢжҸҗзӨәеӯҳж¬ҫжҗ¬е®¶иҮійқһ银жңәжһ„пјҢеҸҜиғҪе’ҢеҖәеҲёеёӮеңәз§ҜзҙҜзҡ„еҲ©зҺҮйЈҺйҷ©еҪўжҲҗе…ұжҢҜгҖӮе…·дҪ“зңӢеӨ®иЎҢе…іжіЁзҡ„йЈҺйҷ©зӮ№жңүдёүпјҡ дёҖжҳҜеӯҳеңЁйғЁеҲҶдҝЎжүҳе…¬еҸёй…ҚеҗҲзҗҶиҙўе…¬еҸёиҝқ规дҪҝз”Ёе№іж»‘жңәеҲ¶и°ғиҠӮдә§е“Ғ收зӣҠпјҢеҜјиҮҙдҪҝзҗҶиҙўдә§е“ҒеҮҖеҖјжңӘе……еҲҶеҸҚжҳ еә•еұӮиө„дә§пјҲеҖәеҲёпјүзҡ„йЈҺйҷ©ж”¶зӣҠжіўеҠЁжғ…еҶөгҖӮ жүҖи°“е№іж»‘жңәеҲ¶пјҢе°ұжҳҜеӨҡеҸӘзҗҶиҙўдә§е“Ғз”іиҙӯеҗҢдёҖйӣҶеҗҲиө„йҮ‘дҝЎжүҳи®ЎеҲ’пјҢеҪўжҲҗдёҖдёӘйҡҗжҖ§иө„йҮ‘жұ пјҢи°ғиҠӮдёҚеҗҢзҗҶиҙўй—ҙ收зӣҠгҖӮдәӢе®һдёҠпјҢе…»иҖҒзҗҶиҙўдә§е“Ғд№ҹжңүиҜҘжңәеҲ¶пјҢйҖҡиҝҮи®ҫзҪ®ж”¶зӣҠе№іж»‘еҹәйҮ‘пјҢе°Ҷе…»иҖҒзҗҶиҙўдә§е“Ғи¶…иҝҮдёҡз»©жҜ”иҫғеҹәеҮҶзҡ„и¶…йўқ收зӣҠйғЁеҲҶпјҢжҢүз…§дёҖе®ҡжҜ”дҫӢзәіе…Ҙе№іж»‘еҹәйҮ‘并иҝӣиЎҢдё“йЎ№з®ЎзҗҶпјҢдё“йЎ№з”ЁдәҺеҗҲзҗҶе№іж»‘е…»иҖҒзҗҶиҙўдә§е“Ғ收зӣҠгҖӮ дҪҶе…»иҖҒзҗҶиҙўдә§е“ҒжҳҜе°Ғй—ӯејҸдә§е“ҒпјҢдә§е“Ғе’ҢжҠ•иө„иҖ…дёҖдёҖеҜ№еә”пјҢеә”з”Ёе№іж»‘жңәеҲ¶дё»иҰҒдёәдәҶеҗҲзҗҶжҸҗеҚҮжҠ•иө„иҖ…жҢҒжңүдҪ“йӘҢпјӣиҖҢдҝЎжүҳе…¬еҸёй…ҚеҗҲзҗҶиҙўе…¬еҸёиҝқ规дҪҝз”Ёе№іж»‘жңәеҲ¶и°ғиҠӮдә§е“Ғ收зӣҠпјҢжҺ©зӣ–дәҶзҗҶиҙўдә§е“Ғзңҹе®һзҡ„еҮҖеҖјжіўеҠЁпјҢи°ғиҠӮзҡ„жҳҜдёҚеҗҢзҗҶиҙўдә§е“ҒгҖҒдёҚеҗҢжҠ•иө„иҖ…д№Ӣй—ҙзҡ„收зӣҠгҖӮдёҖж—ҰеҖәеҲёеёӮеңәиҪ¬еҗ‘пјҢеӨ§и§„жЁЎиөҺеӣһеҸҜиғҪдә§з”ҹжөҒеҠЁжҖ§йЈҺйҷ©гҖӮ дәҢжҳҜзҗҶиҙўзҡ„й«ҳ收зӣҠдё»иҰҒжҳҜйҖҡиҝҮеҠ жқ жқҶе®һзҺ°зҡ„пјҢеӯҳеңЁиҫғеӨ§зҡ„еҲ©зҺҮйЈҺйҷ©гҖӮжңӘжқҘеёӮеңәеҲ©зҺҮеӣһеҚҮж—¶пјҢзӣёе…іиө„з®Ўдә§е“ҒеҮҖеҖјеӣһж’ӨеҸҜиғҪдјҡеҫҲеӨ§гҖӮ дёүжҳҜзҗҶиҙўдә§е“ҒеүҚз«ҜиҗҘй”ҖжҳҜд»ҘеҺҶеҸІж”¶зӣҠзҺҮдҪңдёәдёҡз»©еҹәеҮҶзҡ„пјҢжҠ•иө„иҖ…жңӘжқҘиөҺеӣһдә§е“Ғж—¶е®һйҷ…иҺ·еҫ—зҡ„收зӣҠзҺҮжҳҜдёҚзЎ®е®ҡзҡ„гҖӮ жҖ»з»“жқҘзңӢпјҢжҢҒжңү银иЎҢеӯҳж¬ҫзҡ„жҠ•иө„иҖ…йЈҺйҷ©жүҝеҸ—иғҪеҠӣиҫғдҪҺпјҢиҖҢеӯҳж¬ҫжөҒеҮә银иЎҢдҪ“зі»еҗҺпјҢеҚҙжҠ•еҗ‘дәҶе®һйҷ…йЈҺйҷ©иҫғй«ҳпјҢеҸҜиғҪеӯҳеңЁиҫғеӨ§еҮҖеҖјжіўеҠЁпјҢд»ҘеҖәеҲёдёәеә•еұӮиө„дә§зҡ„зҗҶиҙўдә§е“ҒпјҢз”ұжӯӨеј•еҸ‘йЈҺйҷ©е Ҷз§ҜгҖӮ зӣ®еүҚеӨ®иЎҢе·Із»ҸйҖҡиҝҮжҢҮеҜјеӨ§иЎҢд№°еҚ–еӣҪеҖәгҖҒйў„жңҹз®ЎзҗҶзӯүж–№ејҸи°ғжҺ§й•ҝеҖә收зӣҠзҺҮпјҢй•ҝеҖә收зӣҠзҺҮеҮәзҺ°жҳҺжҳҫдёҠеҚҮпјҢеҗҺз»ӯеҸҜиғҪеҜ№йҮ‘иһҚжңәжһ„жҢҒжңүеҖәеҲёзҡ„йЈҺйҷ©ж•һеҸЈејҖеұ•еҺӢеҠӣжөӢиҜ•пјҢйҳІиҢғеҲ©зҺҮйЈҺйҷ©гҖӮйңҖеҜҶеҲҮе…іжіЁеҖәеҲёеёӮеңәе’ҢзҗҶиҙўиөҺеӣһеҪўжҲҗзҡ„е…ұжҢҜгҖӮ еҲҶжһҗеёҲпјҡзҪ—еҝ—жҒ’пјҢжү§дёҡзј–еҸ·пјҡS0300520110001еҲҶжһҗеёҲпјҡеҺҹйҮҺпјҢжү§дёҡзј–еҸ·пјҡS0300523070001

|  й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө

еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ

ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең°

д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең° з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ

з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ