马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

йҳҡз«ӢеЁңпјҲйҷ•иҘҝ科жҠҖеӨ§еӯҰз»ҸжөҺдёҺз®ЎзҗҶеӯҰйҷўпјүзҺӢжҷ“жҳҹпјҲиӢұеӣҪеҚЎиҝӘеӨ«еӨ§еӯҰе•ҶеӯҰйҷўпјү йҡҸзқҖжҲ‘еӣҪеҶңдёҡзҺ°д»ЈеҢ–е’ҢеҹҺй•ҮеҢ–иҝӣзЁӢзҡ„дёҚж–ӯжҺЁиҝӣпјҢвҖңдёүеҶңвҖқеҸ‘еұ•еҜ№йҮ‘иһҚжҖ»йҮҸзҡ„йңҖжұӮд№ҹеңЁеҝ«йҖҹеўһеҠ гҖӮж №жҚ®гҖҠдёӯеӣҪвҖңдёүеҶңвҖқдә’иҒ”зҪ‘йҮ‘иһҚеҸ‘еұ•жҠҘе‘ҠпјҲ2017пјүгҖӢз»ҹи®ЎпјҢеҪ“еүҚжҲ‘еӣҪвҖңдёүеҶңвҖқеҸ‘еұ•зҡ„иө„йҮ‘зјәеҸЈеӨ§зәҰдёә3дёҮдәҝе…ғгҖӮи¶ҠжқҘи¶ҠеӨҡзҡ„дә’иҒ”зҪ‘дјҒдёҡе’ҢйҮ‘иһҚе№іеҸ°жҗӯд№ҳдә’иҒ”зҪ‘е’Ң移еҠЁдә’иҒ”жҠҖжңҜзҡ„еҝ«иҪҰпјҢзә·зә·е°Ҷзӣ®е…үиҒҡз„ҰеңЁеҶңжқ‘йҮ‘иһҚйўҶеҹҹгҖӮдә’иҒ”зҪ‘йҮ‘иһҚд»ҘеӨ§ж•°жҚ®гҖҒдә‘и®Ўз®—зӯүдҝЎжҒҜзҪ‘з»ңжҠҖжңҜдёәеҹәзЎҖпјҢиғҪжңүж•ҲйҷҚдҪҺдҝЎиҙ·дәӨжҳ“дёӯзҡ„дҝЎжҒҜдёҚеҜ№з§°зЁӢеәҰе’ҢдәӨжҳ“жҲҗжң¬пјҢжӢ“еұ•е№¶е»¶й•ҝйҮ‘иһҚдә§дёҡй“ҫпјҢжҸҗй«ҳйҮ‘иһҚдҫӣз»ҷж•ҲзҺҮгҖӮеҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚжҳҜдә’иҒ”зҪ‘йҮ‘иһҚеңЁеҶңжқ‘йўҶеҹҹзҡ„е®һйҷ…еә”з”ЁпјҢжҳҜдј з»ҹйҮ‘иһҚжңәжһ„е’Ңдә’иҒ”зҪ‘дјҒдёҡеҲ©з”Ёдә’иҒ”зҪ‘е’ҢдҝЎжҒҜйҖҡи®ҜжҠҖжңҜеңЁвҖңдёүеҶңвҖқйўҶеҹҹе®һзҺ°иө„йҮ‘зҡ„иһҚйҖҡе’ҢеҶҚеҲҶй…ҚгҖӮзӣёжҜ”дәҺдј з»ҹеҶңжқ‘йҮ‘иһҚпјҢдә’иҒ”зҪ‘йҮ‘иһҚе…·жңүдҝЎиҙ·жқЎд»¶е®ҪжқҫгҖҒдјҒдёҡиҝӣе…Ҙй—Ёж§ӣдҪҺгҖҒиө„йҮ‘жөҒиҪ¬ж•ҲзҺҮй«ҳгҖҒйҮ‘иһҚдә§е“Ғдё°еҜҢзӯүдјҳеҠҝпјҢжңүж•Ҳзј“и§ЈдәҶеҶңжқ‘йҮ‘иһҚдҫӣйңҖзҹӣзӣҫпјҢжһҒеӨ§ең°жҝҖеҸ‘дәҶеҶңжқ‘йҮ‘иһҚзҡ„жҙ»еҠӣе’Ңж•ҲзҺҮгҖӮ2016е№ҙдёӯеӨ®вҖңдёҖеҸ·ж–Ү件вҖқйҰ–ж¬ЎжҸҗеҮәеј•еҜјдә’иҒ”зҪ‘йҮ‘иһҚгҖҒ移еҠЁйҮ‘иһҚеңЁеҶңжқ‘规иҢғеҸ‘еұ•пјӣ2017е№ҙвҖңдёҖеҸ·ж–Ү件вҖқеҶҚж¬ЎжҸҗеҮәйј“еҠұйҮ‘иһҚжңәжһ„з§ҜжһҒеҲ©з”Ёдә’иҒ”зҪ‘жҠҖжңҜпјҢдёәеҶңдёҡз»ҸиҗҘдё»дҪ“жҸҗдҫӣе°Ҹйўқеӯҳиҙ·ж¬ҫгҖҒж”Ҝд»ҳз»“з®—е’Ңдҝқйҷ©зӯүйҮ‘иһҚжңҚеҠЎпјӣ2018е№ҙгҖҠдёӯе…ұдёӯеӨ®еӣҪеҠЎйҷўе…ідәҺе®һж–Ҫд№Ўжқ‘жҢҜе…ҙжҲҳз•Ҙзҡ„ж„Ҹи§ҒгҖӢдёӯжҸҗеҮәйј“еҠұж”ҜжҢҒеҗ„зұ»еёӮеңәдё»дҪ“еҲӣж–°еҸ‘еұ•еҹәдәҺдә’иҒ”зҪ‘зҡ„ж–°еһӢеҶңдёҡдә§дёҡжЁЎејҸпјӣ2019е№ҙвҖңдёҖеҸ·ж–Ү件вҖқжҸҗеҮәе…Ёйқўж·ұе…ҘжҺЁиҝӣвҖңдә’иҒ”зҪ‘+еҶңдёҡвҖқжҲҳз•ҘпјҢжҺЁиҝӣйҮҚиҰҒеҶңдә§е“Ғе…Ёдә§дёҡй“ҫеӨ§ж•°жҚ®е»әи®ҫпјҢ继з»ӯејҖеұ•з”өеӯҗе•ҶеҠЎиҝӣеҶңжқ‘з»јеҗҲзӨәиҢғпјҢе®һж–ҪвҖңдә’иҒ”зҪ‘+вҖқеҶңдә§е“ҒеҮәжқ‘иҝӣеҹҺе·ҘзЁӢгҖӮз”ұжӯӨеҸҜи§ҒпјҢеӣҪ家еҜ№еҶңжқ‘дҫқйқ йҮ‘иһҚ科жҠҖе®һзҺ°еҶңдёҡзҺ°д»ЈеҢ–зҡ„ж”ҜжҢҒеҠӣеәҰеңЁдёҚж–ӯеҠ еӨ§пјҢеҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚжҲҗдёәжҺЁеҠЁд№Ўжқ‘жҢҜе…ҙжҲҳз•Ҙзҡ„е…ій”®зҺҜиҠӮгҖӮ

жҲ‘еӣҪеҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚеҸ‘еұ•зҺ°зҠ¶

пјҲдёҖпјүеҶңжқ‘дә’иҒ”зҪ‘жҷ®еҸҠзҺҮйҖҗе№ҙжҸҗй«ҳ

йҡҸзқҖдҝЎжҒҜеҹәзЎҖи®ҫж–ҪеңЁеҶңжқ‘ең°еҢәзҡ„дёҚж–ӯе®Ңе–„е’ҢеҶңжқ‘еұ…ж°‘еҜ№зҪ‘з»ңжҺҘеҸ—зЁӢеәҰзҡ„дёҚж–ӯжҸҗй«ҳпјҢдә’иҒ”зҪ‘еңЁжҲ‘еӣҪеҶңжқ‘ең°еҢәзҡ„жҷ®еҸҠзҺҮд№ҹеңЁйҖҗе№ҙеўһй•ҝпјҢиҝҷеҝ…然жҺЁеҠЁдәҶеҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚзҡ„еҝ«йҖҹеҸ‘еұ•гҖӮж №жҚ®дёӯеӣҪдә’иҒ”зҪ‘з»ңдҝЎжҒҜдёӯеҝғеҸ‘еёғзҡ„第 43ж¬ЎгҖҠдёӯеӣҪдә’иҒ”зҪ‘з»ңеҸ‘еұ•зҠ¶еҶөз»ҹи®ЎжҠҘе‘ҠгҖӢжҳҫзӨәпјҢжҲӘиҮі 2018е№ҙ 12жңҲпјҢжҲ‘еӣҪеҶңжқ‘ең°еҢәдә’иҒ”зҪ‘жҷ®еҸҠзҺҮиҫҫеҲ°38.4%пјҢеҶңжқ‘зҪ‘民规模дёә 2.22дәҝпјҢиҫғ 2017е№ҙеә•еўһеҠ 1291дёҮдәәгҖӮжҲ‘еӣҪиҝ‘дә”е№ҙеҶңжқ‘зҪ‘з»ңжҷ®еҸҠжғ…еҶөеҰӮиЎЁ1жүҖзӨәгҖӮ

пјҲдәҢпјүеҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚдҫӣз»ҷжҖ»йҮҸдёҚж–ӯжү©еӨ§

еҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚеҲ©з”Ёдә’иҒ”зҪ‘жҠҖжңҜе®һзҺ°дәҶиҙ§еёҒиө„йҮ‘еңЁеҹҺд№Ўд№Ӣй—ҙи·ЁеҢәеҹҹй«ҳж•ҲзҺҮжөҒеҠЁпјҢеҜ№ж”ҜжҢҒеҶңжқ‘з»ҸжөҺзҡ„еҸ‘еұ•иө·еҲ°дәҶе…ій”®жҖ§дҪңз”ЁгҖӮеңЁзҹӯзҹӯдә”е№ҙж—¶й—ҙеҶ…пјҢдёӯеӣҪеҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚеҮӯеҖҹеӨ§йҮҸй«ҳ科жҠҖдҝЎжҒҜжҠҖжңҜдјҒдёҡгҖҒз”өеӯҗе•ҶеҠЎе№іеҸ°гҖҒдј з»ҹйҮ‘иһҚжңәжһ„е’Ңж–°еһӢеҶңдёҡз»ҸиҗҘдё»дҪ“зҡ„еҠ е…ҘпјҢ其规模дёҺж—ҘдҝұеўһгҖӮж №жҚ®зҪ‘иҙ·д№Ӣ家数жҚ®жҳҫзӨәпјҢжҲӘиҮі2019е№ҙ3жңҲеә•пјҢP2PзҪ‘иҙ·иЎҢдёҡвҖңдёүеҶңвҖқдёҡеҠЎжҖ»зҙҜи®ЎжҲҗдәӨйҮҸдёә1443.31дәҝе…ғпјҢеҚ P2PзҪ‘иҙ·иЎҢдёҡзҙҜи®ЎжҲҗдәӨйҮҸзҡ„2.1%пјӣжӯӨеӨ–пјҢP2PзҪ‘иҙ·иЎҢдёҡж¶үеҸҠвҖңдёүеҶңвҖқдёҡеҠЎзҡ„жӯЈеёёиҝҗиҗҘе№іеҸ°ж•°йҮҸжңү47家пјҢеҚ жӯЈеёёиҝҗиҗҘP2PзҪ‘иҙ·е№іеҸ°жҖ»ж•°зҡ„4.6%гҖӮ

пјҲдёүпјүеҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚдҫӣз»ҷдё»дҪ“е’Ңз§Қзұ»еўһеӨҡ

йҡҸзқҖд№Ўжқ‘жҢҜе…ҙжҲҳз•Ҙзҡ„е…Ёйқўе®һж–Ҫе’Ң移еҠЁдә’иҒ”зҪ‘зҡ„жҷ®еҸҠпјҢвҖңдә’иҒ”зҪ‘+вҖқдёәеҶңжқ‘еёҰжқҘдәҶеҙӯж–°зҡ„йҮ‘иһҚдёҡжҖҒпјҢеҗ„ејҸеҗ„ж ·зҡ„дә’иҒ”зҪ‘йҮ‘иһҚжЁЎејҸе’ҢйҮ‘иһҚе№іеҸ°ејҖе§ӢиҝӣеҶӣеҶңжқ‘йўҶеҹҹпјҢдёәеҶңжқ‘йҮ‘иһҚйңҖжұӮдё»дҪ“жҸҗдҫӣиө„йҮ‘иһҚйҖҡжңҚеҠЎгҖӮдҫӣз»ҷдё»дҪ“зҡ„еўһеӨҡйҷҚдҪҺдәҶеҶңдёҡдҝЎиҙ·зҡ„иҝӣе…Ҙй—Ёж§ӣпјҢеўһејәдәҶеҶңжқ‘йҮ‘иһҚдҫӣз»ҷзҡ„еёӮеңәз«һдәүзЁӢеәҰпјҢиғҪеӨҹж»Ўи¶іеӨҡеұӮж¬ЎеҶңдёҡз»ҸиҗҘдё»дҪ“зҡ„дҝЎиҙ·йңҖжұӮпјҢжҸҗй«ҳдҝЎиҙ·еҸҜиҺ·еҫ—жҖ§гҖӮ

ж–°еһӢеҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚеҸ‘еұ•жЁЎејҸжҜ”иҫғеҲҶжһҗ

йҡҸзқҖдә’иҒ”зҪ‘жҠҖжңҜеңЁйҮ‘иһҚйўҶеҹҹзҡ„еә”з”ЁпјҢжҲ‘еӣҪеҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚзҡ„еҸ‘еұ•жЁЎејҸд№ҹйҖҗжёҗеӨҡж ·иө·жқҘпјҢжңҖе…·жңүе…ёеһӢжҖ§зҡ„жңүP2PеҖҹиҙ·жЁЎејҸгҖҒз”өе•Ҷе№іеҸ°е…Ёдә§дёҡй“ҫжЁЎејҸд»ҘеҸҠдј—зӯ№жЁЎејҸгҖӮиҝҷдёүз§ҚжЁЎејҸдёӢеҲҶеҲ«д»ҘвҖңе®ңеҶңиҙ·вҖқвҖңдә‘еҶңеңәвҖқвҖңеӨ§е®¶з§ҚвҖқдёәжЎҲдҫӢд»ЈиЎЁпјҢеҜ№еҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚзҡ„еҸ‘еұ•иө·еҲ°дәҶз§ҜжһҒзҡ„жҺЁеҠЁдҪңз”ЁгҖӮ

пјҲдёҖпјүP2P еҖҹиҙ·жЁЎејҸ

1.еҹәжң¬жғ…еҶөеҸҠдё»иҰҒжЁЎејҸ

P2PеҖҹиҙ·жЁЎејҸдёҖиҲ¬д»ҘP2PзҪ‘иҙ·е№іеҸ°дҪңдёәдёӯд»ӢејҖеұ•еҶңжқ‘йҮ‘иһҚдёҡеҠЎгҖӮж•ҙдёӘжЁЎејҸзҡ„е…·дҪ“жөҒзЁӢдёәе…Ҳз”ұйңҖиҰҒеҖҹж¬ҫзҡ„еҶңжҲ·йҖүжӢ©дёҖдёӘж¶үеҶңзҪ‘иҙ·е№іеҸ°пјҢ继иҖҢеңЁдёҠйқўжҸҗдәӨеҖҹж¬ҫз”іиҜ·е’ҢдёҖе®ҡзҡ„жқҗж–ҷпјҢиҖҢеҗҺз”ұе№іеҸ°еҜ№з”іиҜ·дәәзҡ„иҝҳж¬ҫжқЎд»¶гҖҒиҝҳж¬ҫж„Ҹж„ҝзӯүж–№йқўиҝӣиЎҢдҝЎз”ЁиҜ„е®ҡе®Ўж ёпјҢе®Ўж ёйҖҡиҝҮеҲҷдјҡеҸ‘еёғеҗ„йЎ№еҖҹж¬ҫдҝЎжҒҜгҖӮж— и®әжҳҜеҮәиө„дәәжңҖеҲқзҡ„еҖҹеҮәж¬ҫйЎ№иҝҳжҳҜеҶңж°‘жңҖз»Ҳзҡ„иҝҳжң¬д»ҳжҒҜпјҢиҜҘзұ»е№іеҸ°дҪңдёә第дёүж–№йғҪдёҚзӣҙжҺҘжҺҘи§Ұиө„йҮ‘пјҢеҸӘиө·еҲ°иө„йҮ‘дёӯиҪ¬з«ҷзҡ„дҪңз”ЁгҖӮ

жҚ®йӣ¶еЈ№иҙўз»ҸдёҚе®Ңе…Ёз»ҹи®ЎпјҢжҲӘиҮі 2018е№ҙ 7жңҲжң«пјҢдёҡеҶ…иҮіе°‘жңү 75家жӯЈеёёиҝҗиҗҘзҡ„P2PзҪ‘иҙ·е№іеҸ°д»ҘеҶңжқ‘йҮ‘иһҚдёәйҮҚиҰҒдёҡеҠЎпјҢеҚ жӯЈеёёиҝҗиҗҘе№іеҸ°ж•°йҮҸпјҲ1481家пјүзҡ„5.1%гҖӮ2018е№ҙ7жңҲP2Pж¶үеҶңиҙ·ж¬ҫзәҰ24дәҝе…ғпјҢзҺҜжҜ”еҮҸе°‘28.1%гҖӮе…¶дёӯж¶үеҶңиҙ·ж¬ҫжҺ’еҗҚеүҚ 20зҡ„е№іеҸ°иҙ·ж¬ҫ规模еҗҲи®Ўдёә20.9дәҝе…ғпјҢеҚ P2Pж¶үеҶңиҙ·ж¬ҫж•ҙдҪ“规模зҡ„ 90.8%гҖӮжҺ’еҗҚеүҚеҚҒеҗҚзҡ„зҪ‘иҙ·е№іеҸ°е…·дҪ“ж•°жҚ®еҰӮиЎЁ2жүҖзӨәгҖӮ

зӣ®еүҚпјҢж¶үеҶңP2PзҪ‘иҙ·е№іеҸ°дё»иҰҒжңүеҰӮдёӢдёӨеӨ§иҝҗиҗҘжЁЎејҸпјҡ

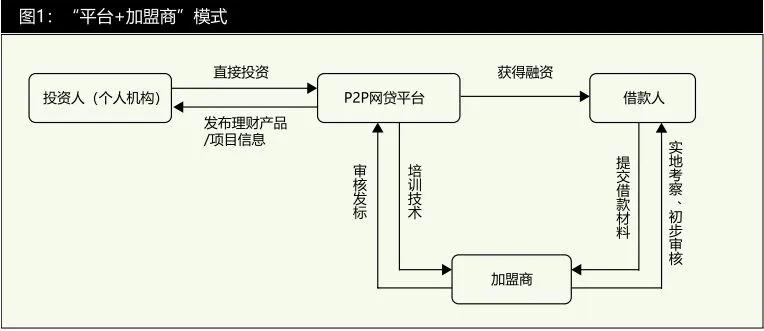

пјҲ1пјүвҖңе№іеҸ°+еҠ зӣҹе•ҶвҖқжЁЎејҸ

зӣ®еүҚжҲ‘еӣҪж¶үеҶңP2PзҪ‘иҙ·е№іеҸ°д»ҘO2OпјҲOnlineTo Offlineпјүдёәдё»пјҢеҚійҖҡиҝҮдә’иҒ”зҪ‘е°ҶзәҝдёҠе’ҢзәҝдёӢз»“еҗҲиө·жқҘгҖӮзәҝдёҠиө„йҮ‘еӨ§еӨҡжқҘжәҗдәҺеҹҺеёӮеұ…ж°‘зҡ„й—ІзҪ®иө„йҮ‘пјҢзәҝдёӢеӨ§еӨҡжҳҜеҶңдёҡиө„йҮ‘йңҖжұӮиҖ…ж №жҚ®йЎ№зӣ®жҸҗеҮәзҡ„иө„йҮ‘йңҖжұӮгҖӮеҶңжқ‘ең°еҢәй•ҝжңҹзҡ„дҝЎжҒҜдёҚеҜ№з§°пјҢдҪҝP2Pе№іеҸ°зәҝдёӢзҡ„иө„дә§е®Ўж ёгҖҒйЎ№зӣ®иҙЁйҮҸжЈҖжөӢзӯүе·ҘдҪңйҡҫдёҠеҠ йҡҫгҖӮиҜҘжЁЎејҸдёӯзҡ„еҠ зӣҹе•ҶеҸҜд»ҘжҳҜжӢ…дҝқе…¬еҸёгҖҒжқ‘й•Ү银иЎҢгҖҒиө„иҙЁиҫғеҘҪзҡ„е°Ҹйўқиҙ·ж¬ҫе…¬еҸёзӯүпјҢе®ғ们еңЁеҶңжқ‘ең°еҢәжӢҘжңүе№ҝжіӣзҡ„дҝЎжҒҜдјҳеҠҝпјҢеҸҜд»Ҙдёәе№іеҸ°жҸҗдҫӣдјҳиҙЁзҡ„йЎ№зӣ®е’ҢеҗҲж јзҡ„иө„йҮ‘йңҖжұӮиҖ…гҖӮеҪ“然пјҢе№іеҸ°еҜ№дәҺеҠ зӣҹе•Ҷзҡ„еҸЈзў‘гҖҒжі•дәәеҹәжң¬жғ…еҶөзӯүж–№йқўд№ҹдјҡиҝӣдёҖжӯҘзҡ„е®Ўж ёпјҢжңҖз»ҲжүҫеҲ°йҖӮеҗҲиҮӘе·ұзҡ„еҗҲдҪңдјҷдјҙгҖӮе…·дҪ“иҝҗиЎҢиҝҮзЁӢеҰӮеӣҫ1жүҖзӨәгҖӮ

пјҲ2пјүе…¬зӣҠжЁЎејҸ

дёҚеҗҢдәҺеҠ зӣҹе•ҶжЁЎејҸпјҢе…¬зӣҠжЁЎејҸдёӢзҡ„P2PзҪ‘з»ңеҖҹиҙ·е№іеҸ°еңЁеҶңжқ‘ең°еҢәзҡ„еҗҲдҪңдјҷдјҙеӨ§еӨҡдёәд»Ҙе…·жңүе…¬зӣҠжҖ§иҙЁиҝӣиЎҢе…¬зӣҠжү¶иҙ«зҡ„е°ҸйўқдҝЎиҙ·жңәжһ„гҖӮе®ғ们еңЁеҶңжқ‘жүҺж №еӨҡе№ҙпјҢжңүзқҖдё°еҜҢзҡ„жү¶иҙ«з»ҸйӘҢпјҢдҪҶй•ҝжңҹд»ҘжқҘзҡ„иө„йҮ‘жқҘжәҗдёҚи¶ійҷҗеҲ¶дәҶжӯӨзұ»е°ҸйўқдҝЎиҙ·жңәжһ„зҡ„еҸ‘еұ•гҖӮеңЁдёҺж¶үеҶңP2PзҪ‘иҙ·е№іеҸ°зҡ„еҗҲдҪңд№ӢдёӯпјҢе°ҸйўқдҝЎиҙ·жңәжһ„жҸҗдҫӣз»ҷе№іеҸ°дёҘйҖүеҗҺзҡ„еҶңж°‘дҝЎжҒҜдҫӣе…¶иҝӣиЎҢе®Ўж ёеӨ„зҗҶпјҢжңҖз»ҲеңЁе№іеҸ°зҪ‘з«ҷеҸ‘еёғеҫ—еҲ°зҲұеҝғеҮәиө„дәәзҡ„жҚҗеҠ©гҖӮз”ұе®ңдҝЎе…¬еҸёжҺЁеҮәзҡ„зҲұеҝғеҠ©еҶңе…¬зӣҠе№іеҸ°вҖ”вҖ”вҖңе®ңеҶңиҙ·вҖқпјҢеё®еҠ©дәҶдј—еӨҡиҙ«еӣ°еҶңжқ‘ең°еҢәзҡ„иҙ«еӣ°е®¶еәӯж”№е–„дәҶз”ҹжҙ»зҺҜеўғгҖӮ

2.жЎҲдҫӢпјҡвҖңе®ңеҶңиҙ·вҖқжЁЎејҸеҲҶжһҗ

2009е№ҙпјҢе®ңдҝЎе…¬еҸёжҺЁеҮәвҖңе®ңеҶңиҙ·вҖқе№іеҸ°гҖӮдёҺе…¶д»–зҡ„P2PеҖҹиҙ·е№іеҸ°дёҚеҗҢпјҢе®ңеҶңиҙ·еҖҹйүҙеӯҹеҠ жӢүеӣҪд№Ўжқ‘银иЎҢпјҲGBпјүзҡ„жҲҗеҠҹз»ҸйӘҢпјҡдё»иҰҒй’ҲеҜ№еҶңжқ‘ең°еҢәеҘіжҖ§пјҢдёәе…¶жҸҗдҫӣе°ҸйўқдҝЎиҙ·йҮ‘иһҚжңҚеҠЎпјҢе№¶ж №жҚ®еҪ“ең°з”ҹдә§жғ…еҶөиө„еҠ©еҗ„зұ»е°ҸеһӢз”ҹдә§йЎ№зӣ®пјҢйј“еҠұе…¶еҸ‘еұ•з”ҹдә§з»ҸиҗҘжҙ»еҠЁгҖӮеңЁжҲ‘еӣҪеҶңжқ‘ең°еҢәпјҢжңүдёҖеӨ§жү№иҷҪеӨ„дәҺзӨҫдјҡеә•еұӮгҖҒжІЎжңүиҙўеҜҢе’ҢжқғеҠӣпјҢдҪҶдёҖзӣҙеҝғжҖҖзҗҶжғігҖҒеҠӘеҠӣеҘӢж–—жғіиҰҒеҸ‘家иҮҙеҜҢзҡ„дәәпјҢиҖҢиҝҷдәӣдәәеҚҙиӢҰдәҺжІЎжңүеүҚжңҹиө„йҮ‘гҖӮеҖҹеҠ©вҖңе®ңеҶңиҙ·вҖқе№іеҸ°пјҢзӨҫдјҡдёӯжңүзҲұеҝғгҖҒжүӢдёӯжңүй—ІзҪ®иө„йҮ‘зҡ„дәәеҸҜд»ҘзӣҙжҺҘе°Ҷиө„йҮ‘еҮәеҖҹз»ҷиҝҷдәӣиҙ«еӣ°ең°еҢәзҡ„еҶңжқ‘еҲӣдёҡдәәгҖӮдҪңдёәдёҖз§ҚвҖңеҸҜжҢҒз»ӯжү¶иҙ«вҖқзҡ„еҲӣж–°е…¬зӣҠжЁЎејҸпјҢвҖңе®ңеҶңиҙ·вҖқдёәдәҶеҜ№еҖҹж¬ҫдәәдә§з”ҹдёҖе®ҡзҡ„зәҰжқҹеҠӣпјҢ并жҝҖеҸ‘иө·е…¶еҲӣйҖ иҙўеҜҢзҡ„еҠЁеҠӣпјҢиұЎеҫҒжҖ§ең°ж”¶еҸ–2%зҡ„еҲ©жҒҜдҪңдёәзҲұеҝғеӣһжҠҘгҖӮиҝҷз§Қе•ҶдёҡжҖ§е’Ңе…¬зӣҠжҖ§зӣёз»“еҗҲзҡ„йҮ‘иһҚдҫӣз»ҷжЁЎејҸпјҢе°ҶеҺҹжқҘзҡ„вҖңиҫ“иЎҖвҖқејҸжү¶иҙ«иҪ¬еҢ–дёәвҖңйҖ иЎҖвҖқејҸжү¶иҙ«пјҢд»ҺиҖҢдёәи§ЈеҶівҖңдёүеҶңвҖқеҸ‘еұ•дёӯзҡ„иө„йҮ‘ж”ҜжҢҒе’Ңж·ұеәҰжү¶иҙ«й—®йўҳиҝӣиЎҢдәҶеҲӣж–°жҺўзҙўе’Ңе®һи·өгҖӮжҲӘиҮі2018е№ҙеә•пјҢе®ңеҶңиҙ·зҙҜи®ЎеҮәеҖҹйўқ3.26дәҝе…ғпјҢзҙҜи®Ўиө„еҠ©еҶңжҲ·2.7дёҮдәәж¬ЎпјҢеҖҹж¬ҫеҶңжҲ·еҲҶеёғеңЁе…ЁеӣҪ11дёӘзңҒеёӮиҮӘжІ»еҢәпјҢеҶңжҲ·е№іеқҮеҖҹж¬ҫйўқ1.8дёҮе…ғпјҢеҖҹж¬ҫз”ЁйҖ”дё»иҰҒз”ЁдәҺ家з•ң家зҰҪе…»ж®–гҖҒз»ҸиҗҘе‘ЁиҪ¬е’ҢеҶңдҪңзү©з§ҚжӨҚзӯүж–№йқўгҖӮ

пјҲдәҢпјүз”өе•Ҷе№іеҸ°е…Ёдә§дёҡй“ҫжЁЎејҸ

1.еҹәжң¬жғ…еҶөеҸҠдё»иҰҒзү№еҫҒ

з”өе•Ҷе№іеҸ°е…Ёдә§дёҡй“ҫжЁЎејҸжҳҜжҢҮз”өе•Ҷе№іеҸ°еҲ©з”Ёе…¶жүӢдёӯжҺҢжҸЎзҡ„еҶңжқ‘ең°еҢәз”ЁжҲ·еӨ§йҮҸзҡ„дәӨжҳ“ж•°жҚ®пјҢдёәеҶңжқ‘ең°еҢәиө„йҮ‘йңҖжұӮиҖ…еҗҢж—¶жҸҗдҫӣзәҝдёҠе’ҢзәҝдёӢзҡ„йҮ‘иһҚжңҚеҠЎгҖӮиҝ‘дәӣе№ҙпјҢеҶңжқ‘з”өе•Ҷе№іеҸ°е·ІжҲҗдёәеҶңжқ‘з»ҸжөҺеҝ«йҖҹеҸ‘еұ•зҡ„дё»иҰҒжҺЁеҠЁеҠӣгҖӮз”ұдәҺеҶңжқ‘дә§дёҡеҹәзЎҖе…ҲеӨ©и–„ејұпјҢд»Һз”ҹдә§еҲ°й”Җе”®ж•ҙдёӘзҺҜиҠӮйғҪзјәе°‘иЎҢдёҡж ҮеҮҶпјҢд»ҺиҖҢдёҘйҮҚеҲ¶зәҰдәҶжҲ‘еӣҪеҶңдёҡ规模еҢ–еҸ‘еұ•гҖӮеҶңжқ‘з”өе•Ҷе№іеҸ°зҡ„еҸ‘еұ•иғҪеӨҹеңЁеҶңжқ‘ең°еҢәе»әз«ӢдёҖжқЎж–°зҡ„дә§дёҡй“ҫжЁЎејҸпјҢд»Һз”ҹдә§иө„ж–ҷйҮҮиҙӯгҖҒеҶңдә§е“Ғз”ҹдә§еҠ е·ҘеӮЁеӯҳгҖҒеҲ°дә§е“Ғй”Җе”®е’Ңзү©жөҒзӯүдёҖзі»еҲ—зҺҜиҠӮпјҢе»әз«Ӣиө·вҖңе·Ҙдёҡе“ҒдёӢиЎҢгҖҒеҶңдә§е“ҒдёҠиЎҢвҖқзҡ„еҸҢеҗ‘зү©жөҒжЁЎејҸгҖӮ

зӣ®еүҚпјҢжҲ‘еӣҪеҶңжқ‘зҪ‘民规模жҢҒз»ӯеўһй•ҝпјҢеҶңжқ‘ең°еҢәдә’иҒ”зҪ‘жҷ®еҸҠзҺҮиҷҪдёҺеҹҺй•Үең°еҢәе·®и·қиҫғеӨ§пјҢдҪҶд»ҚдҝқжҢҒзқҖеўһй•ҝзҡ„и¶ӢеҠҝпјҢеҶңжқ‘зҪ‘з»ңйӣ¶е”®и§„模继з»ӯжү©еӨ§гҖӮж №жҚ®гҖҠдёӯеӣҪеҶңжқ‘з”өеӯҗе•ҶеҠЎеҸ‘еұ•жҠҘе‘ҠпјҲ2017-2018пјүгҖӢж•°жҚ®еҲҶжһҗпјҢ2018е№ҙдёҠеҚҠе№ҙе…ЁеӣҪеҶңжқ‘е®һзҺ°зҪ‘з»ңйӣ¶е”®йўқ 6322.8дәҝе…ғдәәж°‘еёҒпјҢеҗҢжҜ”еўһй•ҝ34.4%пјҢеҚ е…ЁеӣҪзҪ‘дёҠйӣ¶е”®йўқзҡ„15.5%гҖӮе…¶дёӯеҶңжқ‘зҪ‘еә—иҫҫеҲ°985.6дёҮ家пјҢеҗҢжҜ”еўһй•ҝ20.7%пјҢеёҰеҠЁе°ұдёҡдәәж•°и¶…иҝҮ2800дёҮдәәгҖӮиҝҷд№ҹдёәз”өе•Ҷе№іеҸ°е…Ёдә§дёҡй“ҫзҡ„еҸ‘еұ•еҘ е®ҡдәҶеқҡе®һзҡ„еҹәзЎҖгҖӮ

2.жЎҲдҫӢпјҡвҖңдә‘еҶңеңәвҖқжЁЎејҸеҲҶжһҗ

вҖңдә‘еҶңеңәвҖқжҳҜ2014е№ҙз”ұеҢ—дә¬еӨ©иҫ°дә‘еҶңеңәе’ҢдёӯеӣҪзҺ°д»ЈеҶңеңәиҒ”зӣҹеҗҲдҪңз»„е»әзҡ„еҶңиө„дәӨжҳ“е№іеҸ°гҖӮиҜҘе№іеҸ°жҸҗдҫӣеҢ…жӢ¬еҶңиҚҜгҖҒеҢ–иӮҘзӯүеӨҡе“Ғз§ҚеҶңиө„дә§е“Ғд»ҘеҸҠж•°дёҮеҶңеңәдё»иө„жәҗд»ҘеҸҠеҗ„з§ҚеўһеҖјжңҚеҠЎгҖӮзӣ®еүҚдёҡеҠЎе·Із»ҸиҰҶзӣ–е…ЁеӣҪ18дёӘзңҒгҖҒеёӮгҖҒеҢә460дёӘеҺҝзҡ„з»ҸжөҺдҪңзү©еҢәе’ҢеӨ§з”°дҪңзү©еҢәгҖӮвҖңдә‘еҶңеңәвҖқд»ҘжңҚеҠЎвҖңдёүеҶңвҖқдёәе®—ж—ЁпјҢд»Ҙе»әз«Ӣж ҮеҮҶеҢ–з”өе•ҶжңҚеҠЎдҪ“зі»дёәзӣ®зҡ„гҖӮйҖҡиҝҮе»әз«Ӣжқ‘з«ҷе’ҢжөӢеңҹй…ҚиӮҘз«ҷе®һзҺ°еҶңжҲ·еҶңиө„дә§е“Ғе®ҡеҲ¶еҢ–дҫӣз»ҷжЁЎејҸпјҢд»ҺиҖҢеӨ§еӨ§йҷҚдҪҺдәҶеҚ•дёҖеҶңжҲ·зҡ„еҶңиө„йҮҮиҙӯжҲҗжң¬пјҢеҗҢж—¶д№ҹжңүж•Ҳи§ЈеҶідәҶеҶңз”°еңҹеЈӨжұЎжҹ“зҡ„й—®йўҳгҖӮжӯӨеӨ–пјҢвҖңдә‘еҶңеңәвҖқдёәеҶңжҲ·жҸҗдҫӣдҪҺжҒҜиҙ·ж¬ҫе’Ңе…Қиҙ№з§ҚжӨҚжҠҖжңҜеҹ№и®ӯпјҢеё®еҠ©еҶңжҲ·жӢ“е®ҪдәҶжүӢдёӯеҶңдә§е“Ғзҡ„й”Җе”®жё йҒ“гҖӮиҝҷж ·дёҖз§ҚеҢ…еҗ«еҶңдёҡдә§еүҚгҖҒдә§дёӯе’Ңдә§еҗҺзҡ„е…Ёж–№дҪҚзҺ°д»ЈжңҚеҠЎдҫӣз»ҷжЁЎејҸжһҒеӨ§жҸҗй«ҳдәҶеҶңжҲ·зҡ„еҶңдёҡз”ҹдә§иғҪеҠӣпјҢе®Ңе–„дәҶеҶңдёҡзӨҫдјҡеҢ–жңҚеҠЎдҪ“зі»гҖӮ

дёәж»Ўи¶іеҶңжҲ·е®¶еәӯж—Ҙеёёиө„йҮ‘йңҖжұӮпјҢдә‘еҶңеңәдёҺеӨҡ家银иЎҢеҗҲдҪңжҺЁеҮәдәҶвҖңдә‘еҶңе®қвҖқж”Ҝд»ҳе·Ҙе…·пјҢдёәе№ҝеӨ§з”ЁжҲ·жҸҗдҫӣеӨҡж ·еҢ–йҮ‘иһҚдә§е“ҒеҸҠжңҚеҠЎгҖӮвҖңдә‘еҶңе®қвҖқдҪңдёәвҖңдә‘еҶңеңәвҖқйҮ‘иһҚж”Ҝд»ҳдҪ“зі»зҡ„йҮҚиҰҒз»„жҲҗйғЁеҲҶпјҢиғҪеӨҹдёәеҶңдёҡз»ҸиҗҘдё»дҪ“жҸҗдҫӣе…Ёдә§дёҡй“ҫзҡ„дә’иҒ”зҪ‘йҮ‘иһҚжңҚеҠЎпјҢ并еҪўжҲҗе®ўи§Ӯзҡ„йҮ‘иһҚж•°жҚ®еә“пјҢйҖҡиҝҮж•°жҚ®еҲҶжһҗдёәеҶңжҲ·жҸҗдҫӣдёӘжҖ§еҢ–зҡ„дҪҺжҒҜиҙ·ж¬ҫе’Ңдҝқйҷ©жңҚеҠЎгҖӮвҖңдә‘еҶңе®қвҖқзҡ„е…·дҪ“ж“ҚдҪңд№ҹйқһеёёз®ҖеҚ•еҝ«жҚ·гҖӮз”ЁжҲ·еңЁе®һеҗҚжіЁеҶҢвҖңдә‘еҶңе®қвҖқиҙҰжҲ·гҖҒж ёе®һе®Ңдјҡе‘ҳиә«д»ҪдҝЎжҒҜе’Ң银иЎҢиҙҰжҲ·дҝЎжҒҜеҗҺпјҢе°ҶвҖңдә‘еҶңеңәвҖқеҗ„иҙҰжҲ·дёҺвҖңдә‘еҶңе®қвҖқз»‘е®ҡпјҢеҚіеҸҜйҖҡиҝҮвҖңдә‘еҶңе®қвҖқиҝӣиЎҢвҖңдә‘еҶңеңәвҖқеҶ…зҡ„еҗ„йЎ№дәӨжҳ“гҖӮиҝҷдёҖе·Ҙе…·ж”ҜжҢҒз»‘е®ҡеӣҪеҶ…дј—еӨҡ银иЎҢеҚЎпјҢж–№дҫҝдәҶз”ЁжҲ·зҡ„иө„йҮ‘з®ЎзҗҶгҖҒиө„йҮ‘ж”Ҝд»ҳе’ҢжҸҗзҺ°зҡ„йңҖиҰҒгҖӮ

пјҲдёүпјүдј—зӯ№жЁЎејҸ

1.еҹәжң¬жғ…еҶөеҸҠдё»иҰҒзү№еҫҒ

еҶңдёҡдј—зӯ№иө·жәҗдәҺзҫҺеӣҪпјҢжңҖдёәе…ёеһӢзҡ„жҳҜFquareе’ҢAgfunderгҖӮ2013е№ҙпјҢеңЁзҫҺеӣҪж—§йҮ‘еұұпјҢMichael Deanе’ҢRob LeclercеҲӣз«ӢдәҶдё–з•ҢдёҠ第дёҖ家еңЁзәҝиө„дә§жҠ•иө„е№іеҸ°пјҢе…¶дёӯжүҖжңүзҡ„йЎ№зӣ®йғҪдёҺеҶңдёҡзӣёе…іпјҢж—ЁеңЁдёәеҶңдёҡз”ҹдә§иҖ…е»әз«ӢдёҖдёӘеҸҜзӣҙжҺҘйқўеҜ№жҠ•иө„иҖ…зҡ„дёӯд»Ӣе№іеҸ°гҖӮFquareжЁЎејҸжҳҜжҠ•иө„иҖ…йҖҡиҝҮеңҹең°жөҒиҪ¬е№іеҸ°иҙӯд№°жҹҗеқ—еңҹең°зҡ„иӮЎзҘЁпјҢз”ұвҖңPeoplesRealty Company LLCвҖқе…¬еҸёиҙҹиҙЈз§ҹиөҒз»ҷеҶңжҲ·е№¶д»Јж”¶з§ҹйҮ‘пјҢжҠ•иө„иҖ…еҸҜйҡҸж—¶еҚ–еҮәиӮЎзҘЁгҖӮйҡҸеҗҺпјҢеҶңдёҡдј—зӯ№жЁЎејҸејҖе§ӢеңЁеҗ„еӣҪжөҒиЎҢжҺЁе№ҝпјҢ并дәҺ2014е№ҙжӯЈејҸиҝӣе…ҘжҲ‘еӣҪгҖӮдёҖйғЁеҲҶдәәејҖе§ӢжҺўзҙўе»әз«ӢиҝҗиЎҢе…ідәҺеҶңдёҡдј—зӯ№йЎ№зӣ®зҡ„зҪ‘з«ҷпјҢдҫӢеҰӮвҖңеӨ§е®¶з§ҚвҖқвҖңжңүжңәжңүеҲ©вҖқвҖңиҖ•ең°е®қвҖқзӯүгҖӮдј—зӯ№жЁЎејҸиғҪжңүж•Ҳи§ЈеҶіеҶңдёҡеҲӣдёҡиҖ…еңЁеҲқжңҹзҡ„иө„йҮ‘зҹӯзјәй—®йўҳпјҢеўһеҠ еҶңжқ‘йҮ‘иһҚдҫӣз»ҷпјҢиҝӣдёҖжӯҘжҺЁиҝӣеҶңжқ‘йҮ‘иһҚжңҚеҠЎжЁЎејҸж”№йқ©гҖӮжҲ‘еӣҪеҶңдёҡдј—зӯ№е№іеҸ°еӨ§иҮҙжңүз»јеҗҲеһӢгҖҒеһӮзӣҙеһӢд»ҘеҸҠй—ЁжҲ·еһӢдёүз§Қе№іеҸ°зұ»еһӢгҖӮе…·жңүд»ЈиЎЁжҖ§зҡ„жңүдј—зӯ№зҪ‘гҖҒзӮ№зӯ№зҪ‘гҖҒиӢҸе®Ғдј—зӯ№гҖҒдә¬дёңдј—зӯ№зӯүгҖӮеҪ“еүҚеҶңдёҡдј—зӯ№еёӮеңәе…·жңүеҜЎеӨҙеёӮеңәзҡ„зү№еҫҒпјҢејҖе§Ӣеҗ§гҖҒзӮ№зӯ№зҪ‘гҖҒж·ҳе®қдј—зӯ№гҖҒиӢҸе®Ғдј—зӯ№гҖҒе№іе®үдј—зӯ№е’Ңдә¬дёңзӯүе…ӯ家иһҚиө„е№іеҸ°пјҢеңЁиһҚиө„йўқе’ҢйЎ№зӣ®ж•°ж–№йқўйғҪеҚ еҲ°ж•ҙдёӘиЎҢдёҡзҡ„99%д»ҘдёҠгҖӮ

2.жЎҲдҫӢпјҡвҖңеӨ§е®¶з§ҚвҖқдј—зӯ№жЁЎејҸ

2014е№ҙ4жңҲпјҢвҖңеӨ§е®¶з§ҚвҖқеңЁжҲ‘еӣҪжӯЈејҸдёҠзәҝпјҢжҲҗдёәжҲ‘еӣҪжңҖж—©зҡ„еһӮзӣҙеһӢеҶңдёҡдј—зӯ№е№іеҸ°д№ӢдёҖпјҢеҗҢж—¶д№ҹжҳҜйҰ–е…ҲжҸҗеҮәF2FпјҲfarm to family and family to farmпјүжҰӮеҝөзҡ„е№іеҸ°пјҢеҚіе®¶еәӯеҸӮдёҺеҶңеңәгҖҒеҶңеңәзӣҙиҫҫ家еәӯпјҢйҖҡиҝҮеҶңдә§е“Ғйў„е”®гҖҒеңҹең°дј—зӯ№гҖҒеҶңеңәдј—зӯ№зӯүеҪўејҸпјҢи®©ж¶Ҳиҙ№иҖ…дёҺеҶңеңәе»әз«ӢзӣҙжҺҘиҒ”зі»пјҢд»ҺиҖҢиҫҫеҲ°еҺ»йҷӨдёӯй—ҙзҺҜиҠӮгҖҒйЈҹжқҗе®үе…ЁеҸҜжҺ§зҡ„зӣ®зҡ„гҖӮвҖңеӨ§е®¶з§ҚвҖқд»ҘвҖңеҶңжқ‘дёҖеқ—ең°гҖҒеҹҺйҮҢеӨ§е®¶з§ҚвҖқдёәеҹәжң¬зҗҶеҝөпјҢе№іеҸ°йҖҡиҝҮеұ•зӨәеҗ„ејҸеҗ„ж ·зҡ„еҶңдә§е“ҒеҢ…жӢ¬ж°ҙжһңгҖҒзІ®жІ№гҖҒ蔬иҸңгҖҒй…’ж°ҙиҢ¶йҘ®зӯүпјҢ然еҗҺйҮҮеҸ–дј—зӯ№зҡ„ж–№ејҸиҝӣиЎҢе”®еҚ–пјҢеңЁдёҺеҢ—дә¬е‘Ёиҫ№еҶңеңәиҝӣиЎҢеҜ№жҺҘеҗҺпјҢеҹҺеёӮз”ЁжҲ·еҸҜйҮҮеҸ–йў„е…Ҳдј—зӯ№зҡ„ж–№ејҸйў„е®ҡжүҖйңҖиҰҒзҡ„еҶңдә§е“ҒпјҢдј—зӯ№е®ҢжҲҗд№ӢеҗҺпјҢеҶңеңәдҫҝејҖе§Ӣз§ҚжӨҚгҖӮеӣ еҶңдҪңзү©зҡ„з”ҹдә§е‘Ёжңҹиҫғй•ҝпјҢжҠ•иө„дәәд№ҹеҸҜеҸӮдёҺеҲ°еҶңеңәзҡ„з”ҹдә§е’Ңз®ЎзҗҶпјҢдҪҝж•ҙдёӘжөҒзЁӢжӣҙеҠ йҖҸжҳҺеҢ–пјҢжңҖз»ҲжҖ»ж”¶зӣҠдјҡд»ҘеҶңдә§е“Ғзҡ„еҪўејҸеӣһйҰҲз»ҷеҗ„еҮәиө„дәәгҖӮе…ідәҺжҺҘе…ҘеҶңеңәпјҢвҖңеӨ§е®¶з§ҚвҖқдјҡ收еҸ– 5%зҡ„й”Җе”®жҸҗжҲҗдҪңдёә收зӣҠдҝқиҜҒиҝҗиҗҘиҙ№з”ЁгҖӮиҜҘе№іеҸ°ж—ЁеңЁи§ЈеҶідёӨеӨ§й—®йўҳпјҢдёҖжҳҜеҶңдёҡдјҒдёҡиһҚиө„йҡҫзҡ„й—®йўҳпјҢйҖҡиҝҮдј—зӯ№ж–№ејҸзӯ№йӣҶиө„жң¬пјҢеҸҜд»ҘеңЁжү©еӨ§иһҚиө„жё йҒ“зҡ„еҗҢж—¶еӨ§еӨ§йҷҚдҪҺиһҚиө„жҲҗжң¬пјӣдәҢжҳҜйЈҹе“Ғе®үе…Ёзҡ„й—®йўҳпјҢдј—зӯ№жЁЎејҸиғҪеӨҹи®©жҠ•иө„дәәе®һж—¶дәҶи§ЈиҮӘе·ұйӨҗжЎҢдёҠжүҖйЈҹз”Ёдә§е“Ғзҡ„з”ҹй•ҝгҖҒеӨ„зҗҶиҝҮзЁӢпјҢзј“и§ЈдәҶйЈҹе“Ғе®үе…Ёй—®йўҳеҜ№еұ…ж°‘зҡ„еӣ°жү°гҖӮдҪҶз”ұдәҺзјәд№Ҹж ёеҝғз«һдәүеҠӣеҸҠжөҒйҮҸзӣёеҜ№иҫғе°‘зҡ„еҺҹеӣ пјҢеҪ“еүҚиҜҘе№іеҸ°дёҠеҸ‘еёғзҡ„еҶңдёҡйЎ№зӣ®ж•°йҮҸиҫғе°‘дё”жҲҗеҠҹзҺҮд№ҹдёҚй«ҳгҖӮ

ж–°еһӢеҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚжЁЎејҸиҜ„д»·

пјҲдёҖпјүд»ҘвҖңе®ңеҶңиҙ·вҖқдёәдҫӢзҡ„P2P еҖҹиҙ·жЁЎејҸиҜ„д»·

дёәдәҶжңүж•ҲжҺ§еҲ¶йЈҺйҷ©пјҢвҖңе®ңеҶңиҙ·вҖқйҮҮз”Ёжқ‘зә§дҝЎиҙ·е‘ҳе’ҢеҶңжҲ·иҒ”дҝқзҡ„иҙ·ж¬ҫж–№ејҸпјҢеҪўжҲҗдәҶеҜ№иҙ·ж¬ҫеҶңжҲ·иҫғејәзҡ„зәҰжқҹеҠӣпјҢд№ҹжҸҗй«ҳдәҶеҶңжҲ·дё»еҠЁиҝҳж¬ҫзҡ„ж„Ҹж„ҝгҖӮеҸҰдёҖж–№йқўпјҢе®ңеҶңиҙ·е№іеҸ°е°ҶеҶңдёҡдё»дҪ“зҡ„еҖҹж¬ҫжҖ»йўқжҢүз…§ 100е…ғдёҖд»ҪеҲ’еҲҶдёәиӢҘе№Іи®ӨиҙӯеҚ•дҪҚпјҢиө„йҮ‘жҸҗдҫӣиҖ…еҸҜд»Ҙеҗ‘дёҚеҗҢзҡ„еҶңжҲ·жҢүз…§и®Өиҙӯд»ҪйўқжҸҗдҫӣиө„йҮ‘ж”ҜжҢҒпјҢд»ҺиҖҢиҫҫеҲ°еҲҶж•ЈйЈҺйҷ©зҡ„дҪңз”ЁгҖӮжңҖеҗҺпјҢвҖңе®ңеҶңиҙ·вҖқи®ҫи®Ўиҝҳж¬ҫе‘Ёжңҹж—¶еҸӮиҖғеҶңжқ‘еҗҲдҪңе°ҸйўқдҝЎиҙ·жңәжһ„зҡ„иҝҳж¬ҫе‘ЁжңҹпјҢе……еҲҶж»Ўи¶ідәҶеҶңдёҡз”ҹдә§еҜ№жөҒеҠЁиө„йҮ‘зҡ„йңҖжұӮпјҢд»ҺиҖҢдҝқиҜҒеҶңжҲ·з»ҸиҗҘжҙ»еҠЁзҡ„еҸҜжҢҒз»ӯжҖ§гҖӮ

дҪҶжҳҜвҖңе®ңеҶңиҙ·вҖқеңЁйЈҺйҷ©з®ЎзҗҶжңәеҲ¶ж–№йқўд№ҹеӯҳеңЁдёҚе®Ңе–„зҡ„ең°ж–№гҖӮдёҖж–№йқўпјҢеҶңжҲ·дёӘдәәе“ҒиҙЁд»ҘеҸҠ收е…Ҙзҡ„дёҚзЎ®е®ҡжҖ§е®№жҳ“еҜјиҮҙдҝЎз”ЁйЈҺйҷ©гҖӮеҶңжҲ·ж”¶е…Ҙзҡ„дё»иҰҒдёүдёӘжқҘжәҗжҳҜ家зҰҪйҘІе…»гҖҒеҶңдҪңзү©з§ҚжӨҚжҲ–дёӘдҪ“з»ҸиҗҘпјҢеҗҢж—¶иҝҷд№ҹжҳҜеҶңжқ‘иҙ·ж¬ҫдёүдёӘжңҖдё»иҰҒз”ЁйҖ”гҖӮе…¶дёӯпјҢеҶңдә§е“Ғе’Ң家зҰҪйҘІе…»зҡ„收е…ҘеҸ—еҲ°иҮӘ然зҺҜеўғгҖҒж°”еҖҷеӣ зҙ д»ҘеҸҠз”ҹзү©зү№жҖ§гҖҒеӨ–йғЁжқЎд»¶зҡ„еҪұе“ҚиҫғеӨ§пјҢе…·жңүиҫғејәзҡ„дёҚеҸҜжҺ§жҖ§пјҢд»ҺиҖҢдҪҝеҶңжҲ·зҡ„收е…Ҙе…·жңүдёҚзЁіе®ҡжҖ§пјӣеҜ№дәҺдёӘдҪ“з»ҸиҗҘжҲ·пјҢз»ҸиҗҘ规模е°ҸгҖҒзјәе°‘зі»з»ҹеҢ–з®ЎзҗҶе’ҢиҗҘй”Җзӯ–з•Ҙд№ҹдјҡеҜјиҮҙ其收е…Ҙдә§з”ҹиҫғејәзҡ„дёҚзЎ®е®ҡжҖ§гҖӮеңЁйЈҺйҷ©зҡ„дәӢеҗҺз®ЎзҗҶдёҠпјҢвҖңе®ңеҶңиҙ·вҖқP2Pе№іеҸ°дёҚжүҝжӢ…еҲ°жңҹиҝҳж¬ҫзҡ„иҙЈд»»е’ҢйЈҺйҷ©пјҢдёҖж—ҰеҸ‘з”ҹеҖҹж¬ҫж— жі•ж”¶еӣһзҡ„жғ…еҶөпјҢе№іеҸ°еҸӘиҙҹиҙЈеӮ¬ж”¶пјҢдҪҶдёҚиҙҹиҙЈиҝҳж¬ҫгҖӮеӣ жӯӨпјҢеҜ№дәҺиө„йҮ‘еҮәеҖҹж–№жқҘиҜҙеҸҜиғҪдјҡйқўдёҙеҫҲеӨ§зҡ„иө„йҮ‘йЈҺйҷ©гҖӮ

вҖңе®ңеҶңиҙ·вҖқд»Ҙж”ҜжҢҒеҶңдёҡеҸ‘еұ•пјҢжҸҗдҫӣе…¬зӣҠжҖ§иҙ·ж¬ҫдёәдё»гҖӮеңЁеҲ©зҺҮзЎ®е®ҡдёҠиҝңдҪҺдәҺе•Ҷдёҡ银иЎҢиҙ·ж¬ҫеҲ©зҺҮпјҢеҜјиҮҙиө„йҮ‘йңҖжұӮйҮҸиҝңиҝңй«ҳдәҺиө„йҮ‘дҫӣз»ҷйҮҸпјҢеӣ жӯӨеңЁдёәеҶңжҲ·жҸҗдҫӣиө„йҮ‘дҫӣз»ҷзҡ„еҸҠж—¶жҖ§ж–№йқўжҳҫеҫ—ж•ҲзҺҮдҪҺдёӢгҖӮйҖӮеҪ“жҸҗй«ҳеҲ©зҺҮж°ҙе№іпјҢжңүеҲ©дәҺеҗёеј•зӨҫдјҡиө„жң¬жөҒе…ҘеҶңдёҡдә§дёҡпјҢд»Һй•ҝиҝңзңӢжӣҙжңүеҲ©дәҺе°ҸйўқдҝЎиҙ·е№іеҸ°зҡ„еҸҜжҢҒз»ӯеҸ‘еұ•гҖӮжӯӨеӨ–пјҢдҫқжүҳдәҺдә’иҒ”зҪ‘еҸ‘еұ•зҡ„ж¶үеҶң P2Pе№іеҸ°иҝҳеә”иҜҘйҮҚи§ҶзҪ‘з»ңзҡ„е®үе…ЁжҖ§гҖӮеҖҹиҙ·еҸҢж–№дҝЎжҒҜдҝқжҠӨпјҢиө„йҮ‘е®үе…Ёдҝқйҡңд№ҹжҳҜзӣ®еүҚйңҖйҮҚи§Ҷи§ЈеҶізҡ„жҪңеңЁй—®йўҳгҖӮ

пјҲдәҢпјүд»ҘвҖңдә‘еҶңеңәвҖқдёәдҫӢзҡ„з”өе•Ҷе№іеҸ°е…Ёдә§дёҡй“ҫжЁЎејҸиҜ„д»·

вҖңдә‘еҶңеңәвҖқз”өе•Ҷе№іеҸ°е……еҲҶеҲ©з”ЁвҖңдә’иҒ”зҪ‘+й«ҳ科жҠҖвҖқзӣёз»“еҗҲзҡ„жЁЎејҸж”№йҖ дёӯеӣҪдј з»ҹеҶңдёҡпјҢд»Ҙе»әз«Ӣжқ‘з«ҷе’Ңй…ҚиӮҘз«ҷдёәж №жҚ®ең°пјҢе…ЁйқўејҖеұ•еҶңиө„жұҮгҖҒ丰收жұҮгҖҒеҶңжҠҖйҖҡе’Ңдә‘еҶңе®қзӯүеӨҡз§ҚеўһеҖјжңҚеҠЎпјҢеҪўжҲҗдәҶеҶңдёҡдә§дёҡй“ҫжҢҒз»ӯеҸ‘еұ•зҡ„жЁЎејҸгҖӮе…¶дёӯвҖңдә‘еҶңе®қвҖқдҫқжүҳдә’иҒ”зҪ‘е…Ёж–№дҪҚи§ЈеҶідәҶеҶңжҲ·з”ҹдә§иҝҮзЁӢдёӯзҡ„иө„йҮ‘зҹӯзјәй—®йўҳпјҢеҗҢж—¶еҲ©з”Ёе®үе…ЁдҝқжҠӨж•°жҚ®еә“е№іеҸ°жҸҗй«ҳдәҶжҜҸдёҖ笔иө„йҮ‘иҝӣеҮәж¬ҫзҡ„е®үе…ЁжҖ§гҖӮ

д»Ҙдә‘еҶңеңәдёәдҫӢзҡ„еҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚз”өе•Ҷе№іеҸ°е…Ёдә§дёҡй“ҫжЁЎејҸе…·жңүе·ЁеӨ§зҡ„жҪңеҠӣгҖӮ然иҖҢжҲ‘еӣҪеҶңжқ‘з”өе•ҶеҸ‘еұ•ж•ҙдҪ“дёҠд»ҚеӨ„дәҺеҲқзә§йҳ¶ж®өпјҢеҶңжқ‘жөҒйҖҡеёӮеңәзҡ„ж•ҲзҺҮжҜ”иҫғдҪҺпјҢе…·жңүй«ҳйҷ„еҠ еҖјеҶңдә§е“Ғй”Җе”®жҜ”иҫғеӣ°йҡҫпјҢеҠ дёҠеҶңжқ‘ең°еҢәзҡ„еҹәзЎҖи®ҫж–ҪдёҚе®Ңе–„пјҢзү№еҲ«жҳҜдёҖдәӣеҒҸиҝңзҡ„ең°еҢәпјҢзү©жөҒгҖҒзҪ‘з»ңйҖҡи®ҜжҜ”иҫғиҗҪеҗҺпјҢзҹӯж—¶жңҹеҶ…иҝҳйҡҫд»ҘеҸ–еҫ—е®һиҙЁжҖ§зҡ„зӘҒз ҙпјҢд»ҺиҖҢеҲ¶зәҰдәҶеҶңжқ‘йҮ‘иһҚиҝӣдёҖжӯҘзҡ„еҸ‘еұ•гҖӮ

пјҲдёүпјүд»ҘвҖңеӨ§е®¶з§ҚвҖқдёәдҫӢзҡ„дј—зӯ№жЁЎејҸиҜ„д»·

еңЁжҠ•иө„е®үе…Ёдҝқйҡңж–№йқўпјҢз”ЁжҲ·еңЁвҖңеӨ§е®¶з§ҚвҖқзҪ‘з«ҷдёҠж”Ҝд»ҳзҡ„ж¬ҫйЎ№дјҡе…Ҳеӯҳе…ҘзҪ‘з«ҷзҡ„иҙҰжҲ·пјҢеҫ…еҲ°еҶңдә§е“ҒжҲҗзҶҹпјҢеҮәиө„дәә收еҲ°еҶңдә§е“ҒеҗҺпјҢеҶңеңәжүҚдјҡ收еҲ°иҝҷ笔ж¬ҫйЎ№пјҢиҝҷд№ҹжҳҜвҖңеӨ§е®¶з§ҚвҖқзҪ‘з«ҷеҜ№еҶңеңәзҡ„зӣ‘з®ЎгҖӮвҖңеӨ§е®¶з§ҚвҖқе№іеҸ°дјҡеҜ№еҮәиө„дәәзҡ„иө„йҮ‘иҝӣиЎҢе……еҲҶзҡ„дҝқйҡңпјҢжҜҸдёҖдёӘеҸ‘еёғзҡ„еҶңеңәйғҪдјҡз”ұе№іеҸ°иҝӣиЎҢеұӮеұӮе®Ўж ёзӯӣйҖүпјҢжҜҸдёҖеҶңеңәзҡ„з”ҹдә§иҖ•з§Қж–№ејҸйғҪд»Ҙдј з»ҹж–№ејҸдёәдё»пјҢжқңз»қдҪҝз”Ёеҗ„зұ»жҝҖзҙ гҖҒеҶңиҚҜпјҢдҝқйҡңеҶңдә§е“Ғзҡ„з»ҝиүІгҖҒеҒҘеә·пјӣеҸҰдёҖж–№йқўпјҢжүҖеҸӮдёҺзҡ„еҶңеңәйғҪдјҡе®үиЈ…зӣ‘жҺ§ж‘„еғҸеӨҙиҝӣиЎҢ 24е°Ҹж—¶зӣ‘жҺ§пјҢ并е®ҡжңҹеңЁе№іеҸ°еҸ‘еёғйҮҚиҰҒдҝЎжҒҜеҢ…жӢ¬и§Ҷйў‘гҖҒз…§зүҮзӯүпјҢдҝқиҜҒдәҶз”ҹдә§иҝҮзЁӢзҡ„е…¬ејҖйҖҸжҳҺжҖ§пјӣжӯӨеӨ–пјҢе®ҡжңҹз»„з»ҮеҮәиө„дәәиҮӘеҸ‘з»„жҲҗиҖғеҜҹйҳҹдјҚпјҢз«ҷеңЁж¶Ҳиҙ№иҖ…зҡ„и§’еәҰе®һең°иҖғеҜҹеҶңеңәе’ҢеҶңжҲ·пјҢд№ҹеҸҜдёәе№іеҸ°иҝӣиЎҢзӣёеә”ж–°еҶңеңәе’ҢеҶңжҲ·зҡ„жҺЁиҚҗгҖӮ

д»ҘвҖңеӨ§е®¶з§ҚвҖқдёәд»ЈиЎЁзҡ„еҶңдёҡдј—зӯ№йЎ№зӣ®еңЁжҺЁе№ҝиҝҮзЁӢдёӯеҸ—еҲ°з”ЁжҲ·ж¶Ҳиҙ№ж°ҙе№іе’Ңең°еҹҹиҢғеӣҙзҡ„йҷҗеҲ¶гҖӮйҰ–е…ҲпјҢз”ұдәҺз”ЁжҲ·ж¶Ҳиҙ№ж°ҙе№іеҪұе“ҚдәҶеҜ№ж¶Ҳиҙ№е“ҒиҙЁзҡ„йҖүжӢ©пјҢдёҖиҲ¬ж”¶е…Ҙж°ҙе№іиҫғй«ҳзҡ„家еәӯжӣҙжіЁйҮҚйЈҹе“Ғе®үе…Ёе’ҢиҗҘе…»дҝқйҡңпјҢиҖҢиҝҷйғЁеҲҶж¶Ҳиҙ№иҖ…еҸӘжҳҜж•ҙдёӘеҶңдёҡж¶Ҳиҙ№еёӮеңәзҡ„е°ҸйғЁеҲҶзҫӨдҪ“гҖӮе…¶ж¬ЎпјҢеҶңдә§е“Ғз”ҹдә§е‘ЁжңҹдёҖиҲ¬иҫғй•ҝпјҢиҖҢдё”дёҚжҳ“дҝқеӯҳпјҢеҰӮжһңжІЎжңүе…Ҳиҝӣзҡ„еҶ·й“ҫзү©жөҒи®ҫж–Ҫе’ҢдҝқйІңжҠҖжңҜпјҢеҲҷеңЁзү©жөҒзҺҜиҠӮдјҡеӨ§еӨ§йҷҗеҲ¶дј—зӯ№йЎ№зӣ®зҡ„ејҖеұ•гҖӮ

пјҲеӣӣпјүдёүз§ҚжЁЎејҸжҜ”иҫғеҲҶжһҗ

зӣёжҜ”дәҺдј—зӯ№жЁЎејҸпјҢP2PеҖҹиҙ·жЁЎејҸж•ҲзҺҮжӣҙй«ҳдёҖдәӣгҖӮеҜ№дәҺйӮЈдәӣжҖҘйңҖе°Ҹйўқиө„йҮ‘зҡ„еҶңжҲ·жқҘиҜҙпјҢеҸҜд»Ҙи§ЈзҮғзңүд№ӢжҖҘгҖӮиҷҪж— жҠөжҠјзү©пјҢдҪҶиҙ·ж¬ҫйҮ‘йўқжҳҜеҸ—дҝЎз”ЁйҷҗеҲ¶зҡ„пјҢд№ҹеңЁдёҖе®ҡзЁӢеәҰдёҠжҺ§еҲ¶дәҶйЈҺйҷ©гҖӮеҸҰдёҖж–№йқўпјҢP2PеҖҹиҙ·е№іеҸ°еӣ е…¶еңЁи®ҫз«ӢеҸ‘еұ•дёӯзҡ„е№ізӯүе’Ңе…¬ејҖеҺҹеҲҷпјҢдҪҝеҫ—жҷ®жғ йҮ‘иһҚзҡ„иҰҶзӣ–йқўд№ҹеӣ жӯӨжү©е®ҪгҖӮP2PеҖҹиҙ·е№іеҸ°дҪҝй«ҳж•ҲдҫҝжҚ·зҡ„зҪ‘дёҠиҮӘеҠ©жңҚеҠЎеҸ–д»ЈдәҶдј з»ҹ银иЎҢзҡ„жҹңеҸ°жҺ’йҳҹзӯүеҖҷпјҢдҪҝеҝ«йҖҹеҮҶзЎ®зҡ„иҝңзЁӢе®Ўж ёеҸ–д»ЈдәҶзү©зҗҶзҪ‘зӮ№зҡ„дәәе·ҘжЈҖжҹҘпјҢдҪҶеҚҙдҝқиҜҒдәҶеҖҹиҙ·еҸҢж–№дҝЎжҒҜзҡ„жөҒйҖҡе’ҢдҝЎжҒҜзҡ„йҖҸжҳҺпјҢ并йҷҚдҪҺдәҶйҮ‘иһҚжңәжһ„зҡ„иҝҗиЎҢжҲҗжң¬е’ҢйЈҺйҷ©жҺ§еҲ¶жҲҗжң¬гҖӮ

з”өе•Ҷе№іеҸ°е…Ёдә§дёҡй“ҫжЁЎејҸпјҢеӣ е…¶ж”ҫиҙ·еҝ«пјҢиғҪеҝ«йҖҹи§ЈеҶіз”ҹдә§зҺҜиҠӮдёӯеҶңиө„иҙӯд№°зҡ„иө„йҮ‘зҹӯзјәй—®йўҳпјҢд»ҺиҖҢдҝқиҜҒеҶңдёҡз”ҹдә§й“ҫжқЎзҡ„иЎ”жҺҘжҖ§гҖӮдҪҶиҜҘжЁЎејҸдёӢзҡ„иҙ·ж¬ҫйҮ‘йўқз”ұдәҺеҸ—еҲ°дҝЎз”ЁйҷҗеҲ¶пјҢдё”жҳҜдё“ж¬ҫдё“з”ЁпјҢд»…йҷҗеҶңиө„зҡ„иҙӯд№°пјҢеӣ жӯӨеңЁдҪҝз”ЁдёҠдёҚжҳҜеҫҲзҒөжҙ»гҖӮ

дј—зӯ№жЁЎејҸзҡ„зү№зӮ№еңЁдәҺеҸӮдёҺзҫӨдј—зҡ„е№ҝжіӣжҖ§гҖӮе®ғжҳҜдҫқйқ зӨҫдјҡеҗ„зұ»зҫӨдј—зҡ„еҠӣйҮҸпјҢеӨ§еӨҡдёәжҷ®йҖҡзҡ„ж°‘дј—иҖҢйқһдё“дёҡзҡ„йҮ‘иһҚжңәжһ„гҖӮиҜҘжЁЎејҸйҮҮз”Ёд»ҘвҖңжқғеҖәиһҚиө„пјҢе®һзү©жҠөжҒҜвҖқж–№ејҸпјҢйҷҚдҪҺдәҶеҖҹж¬ҫеҶңжҲ·зҡ„иһҚиө„жҲҗжң¬гҖӮдә’иҒ”зҪ‘дј—зӯ№жЁЎејҸеҸҜд»ҘеҮҸе°‘еҶңж°‘еҜ№жңҖз»Ҳдә§е“Ғзҡ„й”Җе”®зҺҜиҠӮпјҢзӣҙжҺҘз”ЁжңҖз»Ҳдә§е“Ғиҝҳжң¬иҝҳжҒҜпјҢеӨ§еӨ§еҮҸе°‘дәҶдә§е“ҒеҸҳзҺ°зҡ„ж—¶й—ҙдёҺжҲҗжң¬пјҢжңүж•Ҳи§ЈеҶідәҶеҶңдёҡз”ҹдә§иҝҮзЁӢдёӯзҡ„иө„йҮ‘зҹӯзјәй—®йўҳгҖӮжӯӨеӨ–пјҢеҶңдёҡдј—зӯ№иғҪеӨҹеӨ§еӨ§жӢ“еұ•жҲ‘еӣҪеҶңдә§е“Ғзҡ„з”ҹдә§е’ҢиҗҘй”Җж–№ејҸпјҢе…¶е…·жңүзҡ„зҒөжҙ»жҖ§д№ҹиғҪеӨҹж»Ўи¶іеҗ„зұ»еҶңжҲ·зҡ„иө„йҮ‘иҰҒжұӮгҖӮ

жҖ»зҡ„жқҘиҜҙпјҢдёүз§ҚжЁЎејҸеҗ„жңүеҲ©ејҠгҖҒеҗ„жңүдҫ§йҮҚзӮ№гҖӮP2PеҖҹиҙ·жЁЎејҸдёӢиғҪеӨҹеҝ«йҖҹдёәжҖҘйңҖиө„йҮ‘иҝӣиЎҢз”ҹдә§зҡ„еҶңжҲ·жҸҗдҫӣиө„йҮ‘ж”ҜжҢҒпјҢжӯӨеӨ–иҝҳжңүдҝЎиӘүиҫғй«ҳзҡ„йҮ‘иһҚжңәжһ„дҪңдҝқйҡңпјҢжӣҙйҖӮеҗҲжҢҒйЈҺйҷ©и§„йҒҝжҖҒеәҰзҡ„еҖҹиҙ·еҸҢж–№её®еҠ©е…¶еҮҸе°‘йЎҫиҷ‘иҝӣиЎҢеҖҹиҙ·иЎҢдёәпјӣз”өе•Ҷе№іеҸ°е…Ёдә§дёҡй“ҫжЁЎејҸзӣ®еүҚд»Ҙдә¬дёңйҮ‘иһҚгҖҒиҡӮиҡҒйҮ‘жңҚзӯүдёәд»ЈиЎЁпјҢеҶңж°‘иҮӘиә«еңЁиҜҘе№іеҸ°е·ІжңүдёҖе®ҡзҡ„дҪҝз”Ёе№ҙйҷҗгҖҒж¶Ҳиҙ№и®°еҪ•пјҢеҶңдҪңзү©з”ҹдә§зҡ„йҷ„еҠ еҖје°Ҹзӯүзү№зӮ№дҪҝе…¶жӣҙе®№жҳ“иҺ·еҫ—иҫғй«ҳзҡ„йҮ‘иһҚж”ҜжҢҒпјҢ并且еңЁжңҖз»ҲзҺҜиҠӮжңүеҲ©дәҺеҶңдә§е“Ғзҡ„й”Җе”®пјӣдј—зӯ№жЁЎејҸзҡ„жң¬иҙЁдёәеӣўиҙӯеҠ йў„иҙӯпјҢеңЁе№ҝеӨ§зҪ‘еҸӢзҡ„зңјдёӯжӣҙеҠ жіЁйҮҚйЎ№зӣ®зҡ„еҲӣж–°жҖ§е’Ңе®һи·өжҖ§пјҢдј—зӯ№жЁЎејҸжӣҙйҖӮеҗҲеә”з”ЁдәҺеҲӣж–°еәҰй«ҳгҖҒз”ҹдә§е‘Ёжңҹиҫғзҹӯзҡ„еҶңдёҡйЎ№зӣ®гҖӮиӢҘе°Ҷдёүз§ҚжЁЎејҸз»“еҗҲеҶңжқ‘е®һйҷ…жғ…еҶөз»„еҗҲжҗӯй…ҚдҪҝз”ЁпјҢдёҖе®ҡдјҡжңүдёҚеҗҢзҡ„ж•ҲжһңпјҢеҜ№еҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚзҡ„еҸ‘еұ•иө·зқҖз§ҜжһҒзҡ„еҪұе“ҚгҖӮ

жҺЁиҝӣж–°еһӢеҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚеҸ‘еұ•зҡ„еҜ№зӯ–е»әи®®

пјҲдёҖпјүеҠ еӨ§ж”ҝзӯ–жҖ§йҮ‘иһҚж”ҜжҢҒеҠӣеәҰ

еҗҲдҪңжҖ§йҮ‘иһҚгҖҒж”ҝзӯ–жҖ§йҮ‘иһҚдёҺе•ҶдёҡжҖ§йҮ‘иһҚзҡ„зҙ§еҜҶиҒ”зі»жһ„жҲҗдәҶеҶңжқ‘йҮ‘иһҚеҸ‘еұ•зҡ„ж–°жЁЎејҸгҖӮжҲ‘еӣҪеңЁеҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚйўҶеҹҹе°ҡжңӘе®һзҺ°дёүз§ҚйҮ‘иһҚжЁЎејҸзҡ„жңүж•Ҳз»“еҗҲпјҢзӣ®еүҚдё»иҰҒд»ҘеҶңдёҡдә§дёҡйҫҷеӨҙдјҒдёҡгҖҒж¶үеҶңдә’иҒ”зҪ‘йҮ‘иһҚе№іеҸ°гҖҒж¶үеҶңз”өе•Ҷе№іеҸ°д»ҘеҸҠйғЁеҲҶж–°е…ҙйҮ‘иһҚжңәжһ„дёәеҸ‘еұ•дё»дҪ“пјҢжӯЈи§„йҮ‘иһҚжңәжһ„еңЁеҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚзҡ„еҸ‘еұ•дёӯеҸӮдёҺеәҰиҫғдҪҺгҖӮеӣ жӯӨпјҢеҖҹйүҙзҫҺеӣҪеҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚеҸ‘еұ•жЁЎејҸпјҢжҲ‘еӣҪеә”иҜҘеӨ§еҠӣеј•еҜјдј з»ҹж”ҝзӯ–жҖ§йҮ‘иһҚжңәжһ„еңЁеҶңжқ‘жү©еұ•дә’иҒ”зҪ‘йҮ‘иһҚдёҡеҠЎпјҢдёҚж–ӯеҲӣж–°йҮ‘иһҚдә§е“Ғз§Қзұ»е’ҢжңҚеҠЎжЁЎејҸпјҢеҗҢж—¶йј“еҠұе•ҶдёҡйҮ‘иһҚжңәжһ„е’ҢеҗҲдҪңжҖ§йҮ‘иһҚжңәжһ„зҡ„ж·ұе…ҘеҗҲдҪңгҖӮ

пјҲдәҢпјүе®Ңе–„еҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚзҡ„жі•еҫӢзӣ‘зқЈдҪ“зі»

еҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚзҡ„еҝ«йҖҹеҸ‘еұ•йңҖиҰҒе®Ңе–„зҡ„жі•еҫӢзӣ‘з®ЎдҪ“зі»дҪңдҝқйҡңгҖӮиҷҪиҮӘ2014е№ҙ1жңҲиө·пјҢжҲ‘еӣҪејҖе§ӢеҮәеҸ°еҗ„йЎ№дә’иҒ”зҪ‘йҮ‘иһҚзӣ‘з®ЎеҲ¶еәҰпјҢдҪҶиҮід»Ҡд»ҚжңӘеҪўжҲҗиҫғдёәе®Ңж•ҙ规иҢғзҡ„ж”ҝзӯ–法规пјҢеҜ№еҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚзҡ„规иҢғиҷҪдәҺиҝ‘дәӣе№ҙејҖе§ӢйҮҚи§ҶпјҢеҚҙд№ҹд»…д»…еұҖйҷҗдәҺеҗ„йЎ№жҢҮеҜјдёҺйҖҡзҹҘиҜҙжҳҺгҖӮж”ҝеәңеңЁйј“еҠұйҮ‘иһҚжңәжһ„еҲӣж–°е’ҢеҠ ејәиЎҢдёҡзӣ‘з®Ўзҡ„еҗҢж—¶пјҢеә”иҜҘе°Ҫеҝ«еҪўжҲҗ规иҢғеҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚеҸ‘еұ•зҡ„жі•еҫӢ法规дҪ“зі»пјҢд»ҺиҖҢжӣҙеҘҪең°дҝқжҠӨеҗ„еҸӮдёҺдё»дҪ“зҡ„еёӮеңәз»ҸжөҺең°дҪҚгҖӮ

пјҲдёүпјүеҒҘе…ЁеҶңжқ‘еҫҒдҝЎдҪ“зі»

еҶңжқ‘дҝЎз”ЁдҪ“зі»зҡ„е»әи®ҫжҳҜејҖеұ•еҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚдёҡеҠЎзҡ„дҝқйҡңгҖӮеҠ ејәеҜ№еҶңжқ‘ең°еҢәйҮ‘иһҚзҹҘиҜҶзҡ„е®Јдј ж•ҷиӮІпјҢе®Јжү¬еҘ‘зәҰзІҫзҘһе’ҢдҝЎз”Ёж„ҸиҜҶгҖӮе…Ёж–№дҪҚ收йӣҶеҶңжҲ·зҡ„еҗ„йЎ№дҝЎжҒҜж•°жҚ®пјҢиҜ„д»·дҝЎз”ЁзҠ¶еҶөпјҢе»әи®ҫз”өеӯҗдҝЎз”ЁжЎЈжЎҲгҖӮж”ҝеәңеә”еҠ еӨ§еҠӣеәҰпјҢиҝӣдёҖжӯҘйҮҚзӮ№жҺЁеҠЁй•ҮгҖҒжқ‘дёҖзә§еҶңжҲ·дҝЎз”ЁиҜ„д»·дҝЎжҒҜ收йӣҶе·ҘдҪңпјҢд»ҺиҖҢйҷҚдҪҺдә’иҒ”зҪ‘йҮ‘иһҚдјҒдёҡдҝЎжҒҜ收йӣҶжҲҗжң¬пјҢеё®еҠ©ж”№е–„зӨҫдјҡдҝЎз”ЁзҺҜеўғпјҢ规иҢғз»ҸжөҺ秩еәҸе’ҢзӨҫдјҡ秩еәҸгҖӮ

пјҲеӣӣпјүж”ҜжҢҒе’Ңйј“еҠұйҮ‘иһҚжңәжһ„ж¶үеҶңдёҡеҠЎеҲӣж–°

з§ҜжһҒйј“еҠұж¶үеҶңйҮ‘иһҚжңәжһ„е’Ңеҗ„з§Қз”өе•Ҷе№іеҸ°з§ҜжһҒејҖеұ•еӨҡж ·еҢ–гҖҒдёӘжҖ§еҢ–зҡ„вҖңдә’иҒ”зҪ‘+еҶңдёҡ+йҮ‘иһҚвҖқжңҚеҠЎжЁЎејҸпјҢе……еҲҶжҢ–жҺҳвҖңдёүеҶңвҖқйўҶеҹҹзҡ„иө„йҮ‘йңҖжұӮгҖӮеҗҢж—¶пјҢзӘҒз ҙдј з»ҹйҮ‘иһҚжЁЎејҸдёӯеңЁжӢ…дҝқгҖҒе®Ўжү№гҖҒиҖғж ёгҖҒеҮҶе…Ҙзӯүж–№йқўзҡ„иҰҒжұӮпјҢеҗёеј•жӣҙеӨҡж°‘й—ҙиө„жң¬иҝӣе…ҘеҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚйўҶеҹҹпјҢеҠ еҝ«еҶңжқ‘йҮ‘иһҚеёӮеңәзҡ„ејҖж”ҫеәҰе’Ңжҙ»и·ғеәҰгҖӮ

пјҲдә”пјүжҺ§еҲ¶зҪ‘з»ңйҮ‘иһҚйЈҺйҷ©

еҶңжқ‘дә’иҒ”зҪ‘йҮ‘иһҚзҡ„еҸ‘еұ•зҰ»дёҚејҖдә’иҒ”зҪ‘иҪҜ硬件и®ҫж–Ҫзҡ„жңүеҠӣж”ҜжҢҒгҖӮзҪ‘з»ңйҮ‘иһҚжңәжһ„еҝ…йЎ»йҮҚи§ҶиҝҷдёҖй—®йўҳпјҢдёҚж–ӯжҸҗй«ҳиҮӘиә«дә’иҒ”зҪ‘ж ёеҝғжҠҖжңҜж°ҙе№іпјҢйҡҸзқҖ科жҠҖзҡ„еҸ‘еұ•пјҢеҠӘеҠӣеҠ ејә硬件и®ҫеӨҮзҡ„еҚҮзә§гҖӮеңЁиө„йҮ‘е……иЈ•зҡ„жқЎд»¶дёӢпјҢз§ҜжһҒйј“еҠұдјҒдёҡе№іеҸ°иҮӘиә«иҪҜ件зҡ„з ”еҸ‘гҖӮеҸҰдёҖж–№йқўпјҢеҜ№зҪ‘з»ңе№іеҸ°еҗ„йЎ№дәӨжҳ“жҙ»еҠЁеә”з”Ёе®һеҗҚи®ӨиҜҒгҖҒдәІеҸӢиҜҒжҳҺгҖҒж•°еӯ—иҜҒд№ҰгҖҒеҜҶз ҒдҝқжҠӨзӯүеӨҡз§Қе®үе…ЁжүӢж®өдҝқйҡңдәӨжҳ“зҡ„е®үе…ЁиҝӣиЎҢгҖӮйҷӨжӯӨд№ӢеӨ–пјҢдёҺзӣёе…ідҝЎжҒҜжҠҖжңҜйғЁй—Ёзҡ„зҙ§еҜҶеҗҲдҪңгҖҒеҠ ејәеҶңжқ‘ең°еҢәеҹәзЎҖи®ҫж–Ҫе»әи®ҫд№ҹжҳҜеҝ…дёҚеҸҜе°‘зҡ„пјҢж— и®әзӨҫдјҡз»ҸжөҺеҸ‘еұ•еҲ°дҪ•з§Қең°жӯҘпјҢзҪ‘з»ңе®үе…Ёй—®йўҳйғҪйңҖиҰҒиў«йҮҚи§ҶгҖӮ

|  й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө

еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ

ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең°

д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең° з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ

з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ