|

|

马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

гҖҖгҖҖеҪ“ең°ж—¶й—ҙ11жңҲ5ж—ҘжҳҜзҫҺеӣҪжҖ»з»ҹйҖүдёҫжӯЈејҸжҠ•зҘЁж—ҘпјҢз»“жһңжҲ–е°ҶеңЁжң¬е‘ЁжҸӯжҷ“гҖӮжң¬еұҠзҫҺеӣҪжҖ»з»ҹеҖҷйҖүдәәеҲҶеҲ«дёәж°‘дё»е…ҡеҖҷйҖүдәәгҖҒзҺ°д»»еүҜжҖ»з»ҹеҚЎзҺӣжӢүВ·е“ҲйҮҢж–Ҝе’Ңе…ұе’Ңе…ҡеҖҷйҖүдәәгҖҒеүҚжҖ»з»ҹе”җзәіеҫ·В·зү№жң—жҷ®гҖӮзҫҺеӣҪеӘ’дҪ“жҷ®йҒҚи®ӨдёәпјҢ2024е№ҙеӨ§йҖүжҳҜзҫҺеӣҪиҝ‘е№ҙжқҘйҖүжғ…жңҖдёәиғ¶зқҖзҡ„жҖ»з»ҹйҖүдёҫгҖӮиҖғиҷ‘еҲ°дёӨе…ҡеңЁиҙўзЁҺгҖҒиҙёжҳ“е’Ңдә§дёҡж–№йқўзӯүж”ҝзӯ–ж–№й’Ҳзҡ„е·®ејӮеҜ№е…Ёзҗғең°зјҳе®Ҹи§Ӯз»ҸжөҺд№ғиҮійҮ‘иһҚиө„дә§зҡ„еҪұе“Қиҫғдёәж·ұиҝңпјҢжң¬ж–ҮеҹәдәҺе“ҲйҮҢж–ҜжҲ–зү№жң—жҷ®еҪ“йҖүжҖ»з»ҹзҡ„дёӨз§Қз»“жһңпјҢд»ҺдёҚеҗҢе“Ғз§Қзү№жҖ§пјҢжө…жһҗеҜ№дәҺеҶңдә§е“Ғжқҝеқ—дё»иҰҒе“Ғз§ҚдҫӢеҰӮеӨ§иұҶпјҢжІ№и„ӮпјҢжЈүиҠұж–№йқўзҡ„еҪұе“ҚгҖӮ

гҖҖгҖҖпјҲ1пјүеӨ§иұҶ

гҖҖгҖҖзҫҺеӣҪжҳҜе…ЁзҗғеӨ§иұҶдёүеӨ§дё»дә§еӣҪд№ӢдёҖпјҢиҖҢдёӯеӣҪжҳҜе…ЁзҗғжңҖеӨ§зҡ„еӨ§иұҶиҝӣеҸЈеӣҪпјҢдёӨиҖ…еңЁе…ЁзҗғеӨ§иұҶиҙёжҳ“дёӯиө·зқҖдёҫи¶іиҪ»йҮҚзҡ„дҪңз”ЁгҖӮ2018е№ҙпјҢйҡҸзқҖзҫҺеӣҪжҖ»з»ҹзү№жң—жҷ®еҜ№дёӯеӣҪиҫ“зҫҺдә§е“ҒеҫҒ收关зЁҺзҡ„жҖ»з»ҹеӨҮеҝҳеҪ•пјҢж Үеҝ—зқҖиҙёжҳ“жҲҳзҡ„ејҖе§ӢпјҢиҖҢз”ұжӯӨд№ҹеёҰжқҘе…ЁзҗғеӨ§иұҶеёӮеңәдёҖе№ҙеӨҡзҡ„е·ЁеӨ§зҡ„ж”ҝзӯ–жіўеҠЁгҖӮзӣ®еүҚзҫҺеӣҪеӨ§йҖүз»“жһңеңЁеҚіпјҢзү№жң—жҷ®йҮҚеӣһзҷҪе®«гҖҒе®һж–ҪдҝқжҠӨдё»д№үиҙёжҳ“ж”ҝзӯ–зҡ„жҰӮзҺҮд№ҹи¶ҠжқҘи¶ҠеӨ§пјҢжңӘжқҘе…ЁзҗғеӨ§иұҶеёӮеңәжҲ–е°ҶеҶҚиҝҺжқҘеҸҳж•°гҖӮ

гҖҖгҖҖеҶ…еӨ–зӣҳиө°еҠҝеӨҚзӣҳпјҡ

гҖҖгҖҖеӨҚзӣҳ2018е№ҙ3жңҲиҮі2020е№ҙ1жңҲCBOTеӨ§иұҶзӣҳйқўиө°еҠҝпјҢж•ҙдҪ“жқҘзңӢпјҢиҙёжҳ“дәүз«ҜеҜ№зҫҺиұҶзҡ„еҪұе“ҚеҒҸеҲ©з©әпјҢдҪҶйў‘з№ҒеҪұе“Қйҳ¶ж®өдё»иҰҒйӣҶдёӯеңЁеҲқжңҹ2018е№ҙ2гҖҒ3еӯЈеәҰгҖӮ2018е№ҙеҲқпјҢйҳҝж №е»·еӨ§иұҶеҸ—жӢүе°јеЁңеҪұе“ҚеӨ§е№…еҮҸдә§пјҢзҫҺиұҶдёҖеӯЈеәҰдёҖзӣҙдҝқжҢҒиҫғејәиө°еҠҝгҖӮе°Ҫз®Ўиҝҷйҳ¶ж®өдёӯзҫҺж‘©ж“ҰжҢҒз»ӯеҚҮжё©пјҢдҪҶзҫҺиұҶ并жңӘеҸ—еҲ°иҝҮеӨҡеҪұе“ҚпјҢеҸҢж–№д№ҹжӣҙеӨҡеҒңз•ҷеңЁиҜ•жҺўйҳ¶ж®өгҖӮ3жңҲ22ж—Ҙд»ҘжқҘпјҢйҡҸзқҖиҙёжҳ“жҲҳжӢүејҖ帷幕пјҢзӣҳйқўжҖҘиҪ¬зӣҙдёӢпјҢеёӮеңәеҜ№жңӘжқҘзҫҺиұҶеҮәеҸЈжӢ…еҝ§пјҢдё”еӣ еүҚжңҹеӨ§иұҶд»·ж јдёҠж¶ЁпјҢж–°дҪңзҫҺиұҶз§ҚжӨҚйқўз§ҜпјҲ8920дёҮиӢұдә©пјүиҫҫеҲ°еҺҶеҸІз¬¬дәҢй«ҳзҡ„ж°ҙе№іпјҢдё”з§ҚжӨҚйҳ¶ж®өдёҖи·ҜйЈҺи°ғйӣЁйЎәпјҢеҚ•дә§з»ҙжҢҒй«ҳдҪҚпјҢжҢҒз»ӯдёӢеҺӢеёӮеңәеҜ№зҫҺиұҶд»·ж јзҡ„йў„жңҹгҖӮжҲӘиҮі2018е№ҙ9жңҲеҲқпјҢзҫҺиұҶи§ҰеҸҠдәҶжң¬иҪ®дёӢи·Ңзҡ„第дёҖдёӘдҪҺзӮ№пјҢCBOTеӨ§иұҶжҢҮж•°дёӢж»‘иҮі830зҫҺеҲҶ/и’Ійҷ„иҝ‘гҖӮ

гҖҖгҖҖ2018е№ҙ10жңҲ-2019е№ҙ4жңҲпјҢдёӯзҫҺеҸҢж–№жңҖй«ҳйўҶеҜјдәәйҖҡиҜқпјҢеҸҢж–№жҡӮеҒңдә’еҠ е…ізЁҺпјҢејҖе§Ӣиҝӣе…Ҙиҙёжҳ“зЈӢе•Ҷзҡ„еӨҡж¬Ўи°ҲеҲӨгҖӮеңЁжӯӨйҳ¶ж®өпјҢеёӮеңәдәӨжҳ“йҮҚеӣһзҫҺиұҶдҫӣйңҖйқўдёҠгҖӮдј з»ҹж„Ҹд№үдёҠпјҢжҜҸе№ҙ10жңҲ-жқҘе№ҙ1жңҲдёәзҫҺиұҶй”Җе”®й«ҳеі°жңҹпјҢдҪҶеӣ дёӯеӣҪжҡӮеҒңзҫҺиұҶйҮҮиҙӯпјҢеҗҢж—¶дјҙйҡҸйғЁеҲҶе·ІйҮҮиҲ№еҸӘеҸ‘з”ҹжҙ—иҲ№иЎҢдёәпјҢзҫҺиұҶеҮәеҸЈй”Җе”®еҗҢжҜ”еӨ§е№…жҒ¶еҢ–гҖӮдҪҶиҙёжҳ“зЈӢе•ҶиҝҮзЁӢдёӯдёҚж–ӯжңүзј“е’ҢдҝЎеҸ·йҮҠж”ҫпјҢеёӮеңәжғ…з»ӘжңүжүҖж”№е–„пјҢе№ҙеә•йҮҮиҙӯйҖҗжёҗжҒўеӨҚпјҢзҫҺиұҶеҸҚеј№гҖӮдҪҶ2019е№ҙ3жңҲд№ӢеҗҺпјҢдёҖж–№йқўеӣ еҚ—зҫҺеӨ§иұҶдё°дә§ж–ҪеҺӢпјҢеҸҰдёҖж–№йқўеӣ дёӯзҫҺз»Ҹиҙёе…ізі»еҶҚз”ҹеҸҳж•°пјҢд»ӨзҫҺиұҶеҮәеҸЈеүҚжҷҜй»Ҝж·ЎпјҢзҫҺиұҶд»·ж јеңЁеҹәжң¬йқўе’Ңж”ҝзӯ–йқўзҡ„еҸҢйҮҚжү“еҮ»дёӢпјҢ5жңҲдёӯж—¬еҶҚеәҰдёӢжҺўиҮі791зҫҺеҲҶ/и’ІпјҢеҲӣеҮә2008е№ҙйҮ‘иһҚеҚұжңәеҗҺжңҖдҪҺд»·ж јж°ҙе№ігҖӮеҪјж—¶зҫҺиұҶз§ҚжӨҚжҲҗжң¬зәҰдёә980зҫҺеҲҶ/и’ІпјҢеҚід»·ж јдҪҺзӮ№и·Ңз©ҝжҲҗжң¬зәҝ19.3%гҖӮ

гҖҖгҖҖ2019е№ҙ5жңҲејҖе§ӢпјҢдјҙйҡҸж–°дҪңз§ҚжӨҚйқўз§ҜеӨ§йқўз§ҜиҗҺзј©иҮі7610дёҮиӢұдә©пјҢеҗҢжҜ”дёӢж»‘зәҰ15%пјҢиҖҢз§ҚжӨҚйҳ¶ж®өйқўдёҙеӨ©ж°”зӮ’дҪңпјҢеҚ•дә§дёӢж»‘пјҢзҫҺиұҶйҮҚж–°иҝӣе…ҘдёҠиЎҢйҖҡйҒ“пјҢиҖҢжӯӨйҳ¶ж®өиҙёжҳ“е…ізі»йҖҗжёҗзј“е’ҢпјҢе°Ҫз®ЎиҝӣеҸЈд»ҚеңЁдҪҺдҪҚпјҢдҪҶеёӮеңәеҜ№иҙёжҳ“еұҖеҠҝйў„жңҹжңүжүҖж”№е–„пјҢзҫҺиұҶ19/20е№ҙеәҰеә“й”ҖжҜ”йҖҗжӯҘеӣһиҗҪгҖӮиҮі2020е№ҙпјҢдјҙйҡҸдёӯзҫҺ第дёҖйҳ¶ж®өиҙёжҳ“еҚҸи®®иҗҪең°пјҢзҫҺиұҶж”ҝзӯ–з«ҜеҲ©з©әеҹәжң¬еҮәе°ҪгҖӮ

гҖҖгҖҖеӣҪеҶ…иҝһиұҶзІ•иө°еҠҝпјҢд»Һ18е№ҙ6жңҲ-19е№ҙ9жңҲеҹәжң¬дёҺзҫҺиұҶеҪўжҲҗеҠҲеҸүпјҢиҙёжҳ“зә зә·йҳ¶ж®өжӯЈеҘҪдёә18е№ҙж–°дҪңзҫҺиұҶй”Җе”®йҳ¶ж®өпјҢиҖҢеҪјж—¶зҫҺеӣҪд»Қдёәе…Ёзҗғ第дёҖеӨ§еӨ§иұҶз”ҹдә§еӣҪпјҢдёӯеӣҪеҜ№зҫҺиұҶиҝӣеҸЈдҫқиө–еәҰиҫғй«ҳпјҢеӣҪеҶ…жӢ…еҝ§еҗҺз»ӯдҫӣеә”пјҢиө°еҠҝеҒҸејәгҖӮдҪҶ20е№ҙд№ӢеҗҺпјҢйҡҸзқҖеҸҢж–№е…ізі»жҢҒз»ӯзј“е’ҢпјҢеӣҪеҶ…д»Һ19/20е№ҙеәҰйҮҚеҗҜзҫҺеӣҪеӨ§иұҶйҮҮиҙӯпјҢиө°еҠҝйҖҗжёҗеӣһеҪ’з»ҹдёҖгҖӮ

гҖҖгҖҖеёӮеңәз»“жһ„еҸҳеҢ–пјҡ

гҖҖгҖҖиҙёжҳ“дәүз«ҜеңЁдёҖе®ҡзЁӢеәҰдёҠд№ҹж”№еҸҳдәҶе…ЁзҗғеӨ§иұҶзҡ„иҙёжҳ“ж јеұҖгҖӮд»Һдә§йҮҸи§’еәҰдёҠзңӢпјҢ2018е№ҙд№ӢеүҚпјҢе·ҙиҘҝеӨ§иұҶдә§йҮҸиҷҪе‘ҲдёҠеҚҮд№ӢеҠҝпјҢдҪҶзҫҺиұҶд»ҚдҪҚеҲ—е…ЁзҗғеӨ§иұҶд№ӢйҰ–гҖӮдҪҶиҙёжҳ“дәүз«ҜжӢүејҖ帷幕д№ӢеҗҺпјҢдёӯеӣҪдёҖж–№йқўз»ҷдәҲжң¬еӣҪеӨ§иұҶеӨ§йҮҸиЎҘиҙҙж”ҝзӯ–пјҢж”Ҝж’‘еӨ§иұҶз§ҚжӨҚпјҢеҸҰдёҖж–№йқўд№ҹдёҚж–ӯжү©еӨ§иҮӘд»–еӣҪзҡ„еӨ§иұҶиҝӣеҸЈж•°йҮҸгҖӮ2017е№ҙпјҢжҲ‘еӣҪиҮӘзҫҺеӣҪиҝӣеҸЈеӨ§иұҶ3285дёҮеҗЁпјҢиҮӘе·ҙиҘҝиҝӣеҸЈ5093дёҮеҗЁпјҢе№ҙеәҰе…ұиҝӣеҸЈеӨ§иұҶ9554дёҮеҗЁгҖӮ然иҖҢеҲ°дәҶ2018е№ҙпјҢиҮӘзҫҺеӣҪиҝӣеҸЈеӨ§иұҶ1664дёҮеҗЁпјҢеҗҢжҜ”дёӢж»‘49%пјӣиҮӘе·ҙиҘҝиҝӣеҸЈеӨ§иұҶ6608дёҮеҗЁпјҢеҗҢжҜ”дёҠеҚҮ30%гҖӮе·ҙиҘҝд»Һ2019е№ҙејҖе§ӢпјҢд№ҹдёҖи·ғжҲҗдёәе…Ёзҗғ第дёҖеӨ§еӨ§иұҶз”ҹдә§еӣҪпјҢеҜ№е…ЁзҗғеӨ§иұҶе®ҡд»·зҡ„еҪұе“ҚеҠӣд№ҹеңЁйҖҗжӯҘжҸҗеҚҮгҖӮ

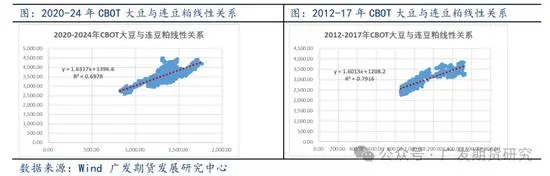

гҖҖгҖҖд»ҺеӣҪеҶ…иұҶзІ•е’ҢзҫҺиұҶиө°еҠҝзҡ„зӣёе…іжҖ§жқҘзңӢпјҢеңЁ2013-2017е№ҙдә”е№ҙеҶ…пјҢеӣҪеҶ…иҝһиұҶзІ•е’ҢCBOTзҫҺиұҶзӣҳйқўзҡ„зӣёе…іжҖ§дёә79.16%пјҢиҖҢеҲ°дәҶ2020е№ҙиҮіеҪ“дёӢпјҢзӣёе…іжҖ§дёӢж»‘иҮі69.78%гҖӮйҡҸзқҖжҲ‘еӣҪд»”е·ҙиҘҝиҝӣеҸЈдҪ“йҮҸйҖҗе№ҙеўһеҠ пјҢе·ҙиҘҝиұҶзҡ„еҪұе“ҚеҠӣйҖҗжёҗж”ҫеӨ§пјҢе·ҙиҘҝеҚҮиҙҙж°ҙзҡ„ж¶Ёи·ҢеҜ№еӣҪеҶ…иҝӣеҸЈжҲҗжң¬еҪұе“ҚеҠӣд№ҹеңЁеҠ еӨ§пјҢиҖҢCBOTд»ҚеҹәдәҺзҫҺиұҶиҮӘиә«дҫӣйңҖйҖ»иҫ‘иҝӣиЎҢе®ҡд»·пјҢй—ҙжҺҘеҸҚжҳ е…ЁзҗғеёӮеңәпјҢеӣ жӯӨе·ҙиҘҝдә§ең°зҡ„еҸҳеҢ–дјҡжӣҙзӣҙи§Ӯеҫ—еҪұе“ҚеҲ°еӣҪеҶ…иҝһзІ•еҸҠеҹәе·®зҡ„иө°еҠҝгҖӮ

гҖҖгҖҖжңӘжқҘиЎҢжғ…еұ•жңӣпјҡ

гҖҖгҖҖе…ідәҺеҜ№еӨ–иҙёжҳ“пјҢзү№жң—жҷ®е°ҶжҺЁиҝӣжӣҙеҠ жҝҖиҝӣзҡ„е…ізЁҺж”ҝзӯ–пјҢе“ҲйҮҢж–Ҝзҡ„е…ізЁҺж”ҝзӯ–иҫғдёәжё©е’ҢгҖӮзү№жң—жҷ®зҡ„еӨ–иҙёж”ҝзӯ–дё»иҰҒеҢ…жӢ¬пјҡеҜ№иҝӣеҸЈе•Ҷе“ҒеҠ еҫҒ10%зҡ„еҹәеҮҶе…ізЁҺпјҢеҸ–ж¶ҲдёӯеӣҪзҡ„жңҖжғ еӣҪеҫ…йҒҮпјҢ并еҜ№дёӯеӣҪе•Ҷе“ҒеҠ еҫҒ60%зҡ„е…ізЁҺзӯүгҖӮе“ҲйҮҢж–ҜеҸҚеҜ№зү№жң—жҷ®е…ЁйқўеҫҒ收关зЁҺзҡ„ж”ҝзӯ–пјҢдҪҶжңӘжҸҗеҮәж–°зҡ„иҙёжҳ“ж”ҝзӯ–пјҢеҸҜиғҪз»ҙжҢҒзҺ°зҠ¶жҲ–еҜ№йғЁеҲҶиЎҢдёҡиҝӣиЎҢиҙёжҳ“дҝқжҠӨгҖӮиӢҘзү№жң—жҷ®еҪ“йҖүпјҢдё”з«ӢеҲ»жү§иЎҢе…ізЁҺж”ҝзӯ–пјҢеҲҷзҫҺеӣҪеӨ§иұҶе°ҶйҰ–еҪ“е…¶еҶІеҸ—еҲ°еҲ©з©әеҪұе“ҚгҖӮзӣ®еүҚжӯЈеӨ„дәҺзҫҺиұҶй”Җе”®е…ій”®жңҹпјҢеӣҪеҶ…еҪ“дёӢеҜ№12жңҲе’Ң1жңҲзҡ„еӨ§иұҶйҮҮиҙӯд»ҚжңүиҫғеӨ§зјәеҸЈпјҢдё”иҝҷйғЁеҲҶзјәеҸЈиҫғйҡҫйқ е·ҙиҘҝиұҶеҺ»иЎҘе……гҖӮеӣ жӯӨеӣҪеҶ…иұҶзІ•иҝ‘жңҲеҹәе·®жҲ–е°ҶеҮәзҺ°иҫғејәиө°еҠҝпјҢеҗҢж—¶еёҰеҠЁеӣҪеҶ…иҝһиұҶзІ•дёҠж¶ЁгҖӮеҗҢж—¶пјҢзҫҺиұҶеҮәеҸЈеҸ—йҷҗпјҢд№ҹдёҖе®ҡзЁӢеәҰдёҠжҸҗеҚҮе·ҙиҘҝеӨ§иұҶзҡ„й”Җе”®з©әй—ҙпјҢе·ҙиҘҝеҚҮиҙҙж°ҙжңүжңӣиҝӣдёҖжӯҘиө°ејәпјҢжҠ¬еҚҮеӣҪеҶ…жңӘжқҘиҝӣеҸЈжҲҗжң¬гҖӮеҸҰдёҖж–№йқўпјҢд»Һзӣ®еүҚз”ҹзү©жҹҙжІ№ж”ҝзӯ–дёҠжқҘзңӢпјҢзү№жң—жҷ®йҮҚи§Ҷдј з»ҹеҢ–зҹіиғҪжәҗеҸ‘еұ•пјҢеҜ№зҫҺиұҶжІ№ж¶Ҳиҙ№еҲ©з©әпјҢиҝӣиҖҢеҪұе“ҚзҫҺиұҶеҺӢжҰЁиЎЁзҺ°пјҢиҖҢе“ҲйҮҢж–Ҝ延з»ӯжӢңзҷ»ж”ҝзӯ–пјҢеҠ еӨ§еҜ№жё…жҙҒиғҪжәҗзҡ„ж”ҜжҢҒпјҢеҜ№зҫҺиұҶж¶Ҳиҙ№ж”Ҝж’‘иҫғејәгҖӮ

гҖҖгҖҖиӢҘзү№жң—жҷ®еҪ“йҖүпјҢйў„и®ЎеүҚжңҹдјҡеҜ№еҸҢдәӨжҳ“ж–№жғ…з»ӘдёҠеёҰжқҘиҫғеӨ§еҪұе“ҚпјҢзҫҺиұҶеҸҠеӣҪеҶ…иҝһзІ•йў„и®ЎйҮҚеӣһеҠҲеҸүж јеұҖгҖӮдҪҶжңүдәҶ2018е№ҙзҡ„з»ҸйӘҢпјҢйў„и®ЎеёӮеңәеҸҚеә”дёҚдјҡиҝҮжҝҖгҖӮдё”е·ҙиҘҝж—©зҶҹеӨ§иұҶе°ҶеңЁ1жңҲйҷҶз»ӯдёҠеёӮпјҢж–°дҪңеўһдә§ж јеұҖдёӢпјҢеӣҪеҶ…йў„и®ЎзҹӯжңҹйЈҺйҷ©иҝҮеҗҺпјҢиұҶзІ•д№ҹе°ҶйҖҗжёҗзј“е’ҢгҖӮд»Һжӣҙй•ҝжңҹжқҘзңӢпјҢеҸҢж–№еҲ©зӣҠз»“жһ„иҫғдёәеӨҚжқӮпјҢиҝҳиҰҒзңӢиҙёжҳ“ж”ҝзӯ–зҡ„е®һйҷ…иҗҪең°еҸҠжј”еҸҳпјҢеҗҺз»ӯеҸҳж•°иҫғеӨ§пјҢдҪҶй•ҝжңҹдјҙйҡҸе…Ёзҗғдә§йҮҸ继з»ӯжҒўеӨҚпјҢд»·ж јз»Ҳе°ҶйҮҚеӣһдҫӣеӨ§дәҺйңҖж јеұҖпјҢеҺӢеҠӣд»ҚйңҖйҮҠж”ҫгҖӮиӢҘе“ҲйҮҢж–ҜеҪ“йҖүпјҢеҲҷйў„и®Ўе°Ҷдјҡ延з»ӯзӣ®еүҚзҡ„д»·ж ји¶ӢеҠҝпјҢе…Ёзҗғд»Қе°ҶеӣһеҪ’иҝҮеү©зҡ„дәӨжҳ“йҖ»иҫ‘дёӯгҖӮ

гҖҖгҖҖпјҲ2пјүжІ№и„Ӯ

гҖҖгҖҖзҫҺеӣҪдҪңдёәжңҖдёәеҸ‘иҫҫзҡ„иө„жң¬дё»д№үеӣҪ家пјҢеҺҶж¬ЎзҫҺеӣҪеӨ§йҖүпјҢеҜ№дәҺиө„жң¬еёӮеңәеқҮиғҪеӨҹдә§з”ҹиҫғиҝңзҡ„еҪұе“ҚпјҢиҖҢеҜ№дәҺжІ№и„ӮеұӮйқўдҫӣйңҖж јеұҖзҡ„дё»иҰҒеҪұе“Қдҫқ然жҳҜеңЁз”ҹзү©иғҪжәҗзҡ„ж”ҝзӯ–иЎҘз»ҷд»ҘеҸҠйңҖжұӮж–№йқўпјҢзҫҺеӣҪеҜ№дәҺз”ҹзү©жҹҙжІ№зҡ„ж”ҝзӯ–жңҖж—©еҸҜд»ҘиҝҪжәҜеҲ°20дё–зәӘ60е№ҙд»ЈпјҢеҜ№дәҺе·ҘдёҡеҢ–иҝӣзЁӢеёҰжқҘзҡ„зҺҜеўғжұЎжҹ“ејҖе§ӢжҳҫзҺ°пјҢиҮӘжӯӨпјҢзҫҺеӣҪж”ҝеәңејҖе§ӢеҜҶеҲҮең°е…іжіЁзҺҜеўғдҝқжҠӨзҡ„й—®йўҳгҖӮз”ҹзү©жҹҙжІ№ж”ҝзӯ–зҡ„дёҚж–ӯе®Ңе–„пјҢдёҖж–№йқўдҝғиҝӣдәҶзҫҺеӣҪз”ҹзү©жҹҙжІ№дә§дёҡеҸ‘еұ•зҡ„еҗҢж—¶д№ҹеҮҸе°‘дәҶзҫҺеӣҪеҜ№еӨ–йғЁзҹіжІ№зҡ„дҫқиө–пјҢеҸҰдёҖж–№йқўпјҢеңЁз”ҹзү©жҹҙжІ№дә§дёҡеҸ‘еұ•зҡ„иҝҮзЁӢдёӯпјҢзӣёе…іж”ҝзӯ–д№ҹеҜ№жң¬еңҹеҶңдёҡдә§дёҡд№ҹиө·еҲ°дәҶдҝқйҡңзҡ„дҪңз”ЁгҖӮзҫҺеӣҪеӣҪдјҡжңҖеҲқеҸӘжҳҜй’ҲеҜ№иғҪжәҗгҖҒдәӨйҖҡгҖҒзЁҺеҠЎдёҺеҶңдёҡеӣӣдёӘж–№йқўйўҒеёғдәҶз”ҹзү©жҹҙжІ№зӣёе…ізҡ„еҹәжң¬жі•жЎҲгҖӮйҡҸзқҖиЎҢдёҡзҡ„еҸ‘еұ•пјҢи¶ҠжқҘи¶ҠеӨҡзҡ„ж”ҝзӯ–е’ҢжҢҮж Үд№ҹз»ҸеҺҶдәҶдёҚеҗҢзҡ„и°ғж•ҙпјҢеҜ№зҫҺеӣҪжӨҚзү©жІ№еёӮеңәд»·ж јйҖ жҲҗдәҶдёҖе®ҡзҡ„жү°еҠЁгҖӮиҖҢ2024е№ҙзҫҺеӣҪеӨ§йҖүеҚіе°Ҷиҝӣе…ҘжңҖеҗҺзҡ„йҖүзҘЁеҶіиғңйҳ¶ж®өпјҢжҳҫ然пјҢзү№жң—жҷ®жҲ–е“ҲйҮҢж–ҜеҮәд»»ж–°дёҖеұҠзҫҺеӣҪжҖ»з»ҹеҜ№дәҺеҗ„иЎҢеҗ„дёҡйғҪе°ҶдјҡеӯҳеңЁдёҚеҗҢзЁӢеәҰзҡ„еҪұе“ҚгҖӮд»ҘдёӢйҖҡиҝҮдёӨдҪҚж”ҝе®ўиҝҮеҫҖзҡ„е…¬ејҖиЎЁжҖҒд»ҘеҸҠжү§ж”ҝжңҹй—ҙзҡ„зӣёе…іиЎҢдёҡж•°жҚ®еү–жһҗеҜ№зҫҺеӣҪжІ№и„ӮиЎҢдёҡзҡ„жҪңеңЁеҪұе“ҚгҖӮ

гҖҖгҖҖиӢҘзү№жң—жҷ®еҪ“йҖүпјҡ

гҖҖгҖҖ2017е№ҙ1жңҲ20ж—ҘиҮі2021е№ҙ1жңҲ20ж—Ҙдёәзү№жң—жҷ®жӢ…д»»зҫҺеӣҪжҖ»з»ҹж—¶жңҹпјҢе…¶еңЁдёҠд»»д№ӢеҗҺзҡ„еҗҢе№ҙ4жңҲ28ж—ҘеҚізӯҫзҪІдәҶдёҖйЎ№иЎҢж”ҝд»ӨпјҢиҰҒжұӮйҮҚж–°иҜ„дј°еҘҘе·ҙ马ж”ҝеәңйўҒеёғзҡ„еӨ§иҘҝжҙӢгҖҒеӨӘе№іжҙӢе’ҢеҢ—жһҒж°ҙеҹҹй’»жҺўзҰҒд»ӨпјҢд»ҘеҠ еӨ§жө·жҙӢжІ№ж°”ејҖйҮҮеҠӣеәҰгҖӮиҜҘиЎҢж”ҝд»ӨеҮҸе°‘дәҶеҜ№з…ӨзӮӯгҖҒзҹіжІ№гҖҒеӨ©з„¶ж°”з”ҹдә§зҡ„зҺҜдҝқ法规зәҰжқҹпјҢдҪҝеҫ—иғҪжәҗдјҒдёҡеңЁз”ҹдә§иҝҮзЁӢдёӯж— йңҖиҠұиҙ№еӨ§йҮҸж—¶й—ҙе’ҢжҲҗжң¬еҺ»ж»Ўи¶ідёҘж јзҡ„зҺҜдҝқиҰҒжұӮпјҢйҷҚдҪҺдјҒдёҡзҡ„иҝҗиҗҘиҙҹжӢ…гҖӮ2017е№ҙ6жңҲ1ж—ҘпјҢзү№жң—жҷ®е®ЈеёғйҖҖеҮәгҖҠе·ҙй»ҺеҚҸе®ҡгҖӢпјҢеҮҸе°‘дәҶзү№жң—жҷ®ж—¶жңҹзҡ„зҫҺеӣҪеңЁеӣҪйҷ…дёҠеә”еҜ№ж°”еҖҷеҸҳеҢ–зҡ„иҙЈд»»е’ҢжүҝиҜәпјҢдёәзҫҺеӣҪдј з»ҹиғҪжәҗеҸ‘еұ•жҸҗдҫӣдәҶжӣҙе®Ҫжқҫзҡ„зҺҜеўғгҖӮ

гҖҖгҖҖжҖ»дҪ“иҖҢиЁҖпјҢзү№жң—жҷ®еңЁиғҪжәҗж–№йқўзҡ„дёҫжҺӘдё»иҰҒжҳҜдёәдәҶжҺЁеҠЁзҫҺеӣҪдј з»ҹиғҪжәҗдә§дёҡзҡ„еҸ‘еұ•пјҢе®һзҺ°жүҖи°“зҡ„вҖңиғҪжәҗзӢ¬з«ӢвҖқпјҢдҪҶиҝҷдәӣдёҫжҺӘд№ҹеј•еҸ‘дәҶе№ҝжіӣзҡ„дәүи®®пјҢе°Өе…¶жҳҜеңЁзҺҜеўғдҝқжҠӨе’Ңеә”еҜ№ж°”еҖҷеҸҳеҢ–ж–№йқўгҖӮд»Һиҝ‘еҚҒе№ҙй—ҙзҫҺеӣҪиұҶжІ№зҡ„ж¶ҲиҖ—ж–№ејҸжқҘзңӢпјҢ2018е№ҙз”ҹзү©зҮғж–ҷж¶ҲиҖ—зҡ„иұҶжІ№иҫҫеҲ°86.63дәҝзЈ…пјҢдҪҶеҲ°2019е№ҙеӯҳеңЁе°Ҹе№…еӣһиҗҪпјҢз”ЁдҪңз”ҹзү©зҮғж–ҷзҡ„иұҶжІ№ж¶ҲиҖ—йҮҸдёә86.58дәҝзЈ…гҖӮиҝ‘еҚҒе№ҙй—ҙпјҢж— и®әжҳҜзҫҺеӣҪиғҪжәҗдёӯз”ҹзү©зҮғж–ҷзҡ„д»ҪйўқеҚ жҜ”пјҢжҠ‘жҲ–жҳҜз”ЁдҪңз”ҹзү©зҮғж–ҷзҡ„еҹәдҪңз”ЁжІ№ж¶ҲиҖ—йҮҸпјҢ2019е№ҙеҮәзҺ°еӣһиҗҪжҳҜз»қж— д»…жңүзҡ„дәӢ件гҖӮжҖ»дҪ“жқҘиҜҙпјҢзү№жң—жҷ®еҜ№дәҺз”ҹзү©иғҪжәҗзҡ„жҖҒеәҰ并дёҚеҲ©дәҺзҫҺеӣҪж•ҙдёӘз”ҹзү©зҮғж–ҷдёҡжҖҒзҡ„еҸ‘еұ•гҖӮ

гҖҖгҖҖиӢҘе“ҲйҮҢж–ҜеҪ“йҖүпјҡ

гҖҖгҖҖеҸҚи§ӮеҰӮжһңе“ҲйҮҢж–ҜеңЁиҝҷж¬ЎеӨ§йҖүдёӯиҺ·иғңпјҢеҲҷеҸҜиғҪ继з»ӯеҜ№жё…жҙҒиғҪжәҗйўҶеҹҹеҠ еӨ§жҠ•иө„пјҢ并延з»ӯжӢңзҷ»ж”ҝеәңгҖҠйҖҡиғҖеүҠеҮҸжі•жЎҲгҖӢдёӯеҜ№з”өеҠЁжұҪиҪҰгҖҒеӨӘйҳіиғҪгҖҒйЈҺиғҪзӯүжё…жҙҒиғҪжәҗжҠҖжңҜзҡ„иЎҘиҙҙж”ҝзӯ–пјҢд»ҘжӯӨеҗёеј•еҜ№зҫҺеӣҪжң¬еңҹзӣёе…іеҲ¶йҖ дёҡзҡ„е·ЁйўқжҠ•иө„пјҢжҺЁеҠЁжё…жҙҒиғҪжәҗдә§дёҡзҡ„иҝӣдёҖжӯҘеҸ‘еұ•пјҢе®һзҺ°иғҪжәҗиҪ¬еһӢгҖӮе“ҲйҮҢж–ҜжӣҫеңЁ2019е№ҙжҖ»з»ҹз«һйҖүдёӯжҸҗеҲ°дёҖйЎ№10дёҮдәҝзҫҺе…ғзҡ„ж°”еҖҷи®ЎеҲ’пјҢз”Ёд»Ҙе®һзҺ°зўідёӯжҖ§з”өеҠӣпјҢжҺЁе№ҝйӣ¶жҺ’ж”ҫз”өиҪҰеңЁж–°иҪҰдёӯзҡ„й”Җе”®еҚ жҜ”зӯүзӯүгҖӮйҷӨдәҶеҸҜиғҪдјҡйҮҮеҸ–жҺӘж–ҪжҺЁе№ҝе’ҢеҸ‘еұ•жё…жҙҒиғҪжәҗд»ҘеӨ–пјҢе“ҲйҮҢж–Ҝз”ҡиҮіеҸҜиғҪеҜ№дј з»ҹиғҪжәҗиҝӣиЎҢдёҖе®ҡйҷҗеҲ¶гҖӮдёҖж–№йқўпјҢе“ҲйҮҢж–ҜеҸҜиғҪдјҡйҖҗжӯҘеҠ ејәеҜ№еҢ–зҹізҮғж–ҷејҖйҮҮзҡ„йҷҗеҲ¶пјҢиҜёеҰӮйҷҗеҲ¶е…¬е…ұеңҹең°з§ҹиөҒеўһйҮҸзҡ„еҢ–зҹізҮғж–ҷпјҢеҮҸе°‘еҜ№еӨ©з„¶ж°”й’»жҺўзҡ„ж”ҜжҢҒгҖӮеҸҰдёҖж–№йқўпјҢеҠ ејәеҜ№дј з»ҹзҮғж–ҷиЎҢдёҡзҡ„зӣ‘з®ЎпјҢиҜёеҰӮеҜ№жё©е®Өж°”дҪ“жҺ’ж”ҫзҡ„зӣ‘з®ЎпјҢжҠ‘жҲ–жҳҜз»ҷдәҲдј з»ҹзҮғж–ҷиЎҢдёҡжӣҙй«ҳзҡ„д№үеҠЎе’ҢиҙЈд»»жҢҮж ҮгҖӮеңЁеӣҪйҷ…ж°”еҖҷеҗҲдҪңж–№йқўпјҢд»Һе“ҲйҮҢж–ҜеңЁе…¬ејҖеңәеҗҲзҡ„иЎЁжҖҒжғ…еҶөжқҘзңӢпјҢеҠҝеҝ…е°ҶдјҡеҠ ејәдёҺеӣҪйҷ…ж°”еҖҷзҡ„еҗҲдҪңпјҢжҺЁеҠЁзҫҺеӣҪеңЁе…ЁзҗғжІ»зҗҶдёӯеҸ‘жҢҘжӣҙз§ҜжһҒзҡ„дҪңз”ЁпјҢеҸҜиғҪдјҡ继з»ӯеҸӮдёҺеҲ°гҖҠе·ҙй»ҺеҚҸе®ҡгҖӢдёӯпјҢеҠ ејәдёҺдё–з•Ңеҗ„еӣҪеҜ№жё…жҙҒиғҪжәҗзҡ„з ”еҸ‘е·ҘдҪңдёӯеҺ»гҖӮиҷҪ然еҘ№д№ҹжӣҫиЎЁзӨәдәҶеҜ№дј з»ҹиғҪжәҗдёҖе®ҡзЁӢеәҰзҡ„ж”ҜжҢҒпјҢдҪҶжҲ‘们зҗҶи§ЈжӯӨиЎҢдёәзҡ„зӣ®зҡ„жҳҜдәүеҸ–е…ій”®ж‘Үж‘Ҷе·һзҡ„йҖүж°‘ж”ҜжҢҒпјҢдҫӢеҰӮеғҸе®ҫеӨ•жі•е°јдәҡе·һиҝҷж ·зҡ„ж‘Үж‘Ҷе·һдёҘйҮҚдҫқиө–иғҪжәҗиЎҢдёҡгҖӮжҖ»дҪ“иҖҢиЁҖпјҢе“ҲйҮҢж–ҜеңЁиғҪжәҗж”ҝзӯ–ж–№йқўиҜ•еӣҫеңЁдј з»ҹиғҪжәҗе’Ңжё…жҙҒиғҪжәҗд№Ӣй—ҙеҜ»жүҫе№іиЎЎпјҢж—ўеёҢжңӣжҺЁеҠЁжё…жҙҒиғҪжәҗзҡ„еҸ‘еұ•д»Ҙеә”еҜ№ж°”еҖҷеҸҳеҢ–пјҢеҸҲдёҚжғіеҝҪи§Ҷдј з»ҹиғҪжәҗиЎҢдёҡзҡ„еҲ©зӣҠе’ҢдёҖдәӣе…ій”®ж‘Үж‘Ҷе·һзҡ„иҜүжұӮгҖӮеҘ№зҡ„иҝҷдәӣиЎЁжҖҒе’Ңж”ҝзӯ–еҖҫеҗ‘зҡ„еҮәеҸ‘зӮ№дё»иҰҒжҳҜдёәдәҶдәүеҸ–жӣҙеӨҡйҖүж°‘зҡ„ж”ҜжҢҒпјҢд»ҘеңЁеӨ§йҖүдёӯиҺ·иғңгҖӮдҪҶеҰӮиӢҘеҪ“йҖүпјҢз»“еҗҲе“ҲйҮҢж–ҜеҜ№еӨ–и®ҝй—®д»ҘеҸҠе…¬ејҖиЎЁжҖҒжғ…еҶөжқҘзңӢпјҢж”ҝзӯ–зҡ„еҖҫеҗ‘еҸҜиғҪдјҡжӣҙеҠ еҖҫеҗ‘дәҺж”ҜжҢҒжё…жҙҒиғҪжәҗзҡ„еҸ‘еұ•гҖӮ

гҖҖгҖҖеӨ§йҖүеҗҺжІ№и„ӮеёӮеңәеұ•жңӣпјҡ

гҖҖгҖҖд»Һз”ҹзү©жҹҙжІ№зҡ„еҸ‘еұ•жғ…еҶөжқҘзңӢпјҢж”ҝзӯ–зҡ„еҪұе“Қеӣә然жҳҜеҲҶжһҗз”ҹзү©жҹҙжІ№йңҖжұӮдёҚеҸҜеҝҪи§Ҷзҡ„дёҖзҺҜпјҢдҪҶдә§дёҡзҡ„еҸ‘еұ•еҗҢж ·йңҖиҰҒе°ҠйҮҚе®ўи§ӮдәӢе®һпјҢеңЁ2016-2017е№ҙжңҹй—ҙпјҢзҫҺеӣҪејҖе§ӢеҜ№йҳҝж №е»·е’ҢеҚ°еәҰе°јиҘҝдәҡз”ҹзү©жҹҙжІ№з”ҹдә§е•Ҷзҡ„еҸҚиЎҘиҙҙзЁҺд»ҘеҗҺпјҢзҫҺеӣҪжң¬еңҹиұҶжІ№зҡ„з”ҹдә§йҮҸжңүдәҶжҳҺжҳҫзҡ„жҸҗеҚҮгҖӮ2020е№ҙпјҢйҡҸзқҖзҫҺеӣҪзҺҜеўғжҖ»зҪІEPAжүҖйўҒеёғзҡ„еҸҜеҶҚз”ҹзҮғж–ҷж ҮеҮҶи®ЎеҲ’еҜ№еҸҜеҶҚз”ҹз”ҹзү©жҹҙжІ№е’Ңз”ҹзү©жҹҙжІ№зҡ„ж··жҺәйҮҸж ҮеҮҶиҝӣдёҖжӯҘзҡ„жҸҗеҚҮпјҢзҫҺеӣҪиұҶжІ№зҡ„е№ҙеәҰдҫӣеә”йҮҸд№ҹжңүдәҶжҳҫи‘—зҡ„жҸҗй«ҳгҖӮдёҺжӯӨеҗҢж—¶пјҢзҫҺеӣҪиұҶжІ№з”ЁдәҺз”ҹзү©жҹҙжІ№з”ҹдә§зҡ„д»Ҫйўқз”ұ2018е№ҙзҡ„34.9%дёҠеҚҮеҲ°дәҶ2022е№ҙзҡ„43.7%пјҢ并且йҡҸзқҖдә§дёҡеҸ‘еұ•еёҰжқҘзҡ„дә§иғҪйҮҠж”ҫпјҢиҜҘжҜ”дҫӢеңЁжңӘжқҘзҡ„дёҖж®өж—¶й—ҙеҶ…иҝҳдјҡзЁіжӯҘдёҠеҚҮгҖӮ

гҖҖгҖҖд»Һж”ҝзӯ–зҡ„и¶ӢеҠҝдёҠжқҘзңӢпјҢ2020е№ҙејҖе§ӢпјҢзҫҺеӣҪеҸҜеҶҚз”ҹзҮғж–ҷжҖ»йҮҸгҖҒе…Ҳиҝӣз”ҹзү©зҮғж–ҷзҡ„ж··жҺәж ҮеҮҶе°ұејҖе§Ӣеҝ«йҖҹдёҠеҚҮпјҢзӣҙжҺҘеҜјиҮҙдәҶз”ҹзү©жҹҙжІ№д»·ж јзҡ„еҝ«йҖҹеўһй•ҝгҖӮд»Һ2020е№ҙеҲ°2023е№ҙй—ҙпјҢйҡҸзқҖеҸҜеҶҚз”ҹзҮғж–ҷж ҮеҮҶзҡ„дёҚж–ӯжҸҗй«ҳпјҢзӮјжІ№е•ҶжӣҙеҠ еҖҫеҗ‘дәҺеңЁзҹіжІ№зҮғж–ҷдёӯж··еҗҲжҜ”з”ҹзү©жҹҙжІ№жӣҙеҠ жё…жҙҒдё”жӣҙе®№жҳ“ж»Ўи¶іеҸҜеҶҚз”ҹзҮғж–ҷж ҮеҮҶзҡ„еҸҜеҶҚз”ҹз”ҹзү©жҹҙжІ№гҖӮеӣ жӯӨпјҢеҸҜеҶҚз”ҹжҹҙжІ№зҡ„дә§иғҪд№ҹдёҚж–ӯжҸҗеҚҮпјҢйҖҗжёҗдёҺз”ҹзү©жҹҙжІ№йҪҗе№ігҖӮеҫҖеҗҺзңӢпјҢйҡҸзқҖз”ҹзү©зҮғж–ҷдёӯиұҶжІ№д»Ҫйўқзҡ„дёҚж–ӯжҸҗеҚҮпјҢзҫҺеӣҪиұҶжІ№зҡ„д»·ж јдёӯжһўд№ҹе°ҶйҖҗжёҗдёҠж¶ЁгҖӮ

гҖҖгҖҖпјҲ3пјүжЈүиҠұ

гҖҖгҖҖдёӯзҫҺиҙёжҳ“жҲҳдёӯпјҢжЈүиҠұдҪңдёәж¶үеҸҠеҲ°зҡ„еӨ§е®—еҶңдә§е“Ғд№ӢдёҖгҖӮд»Һж¶үжЈүжғ…еҶөжқҘзңӢпјҢ2018е№ҙ4жңҲеҲқпјҢеӣҪеҠЎйҷўе…ізЁҺзЁҺеҲҷ委е‘ҳдјҡе…¬еёғдәҶдёӯеӣҪй’ҲеҜ№зҫҺеӣҪиҙёжҳ“ж‘©ж“Ұзҡ„еҸҚеҲ¶жҺӘж–ҪпјҢе®ЈеёғеҜ№еҺҹдә§дәҺзҫҺеӣҪ500дәҝзҫҺе…ғиҝӣеҸЈе•Ҷе“ҒеҠ еҫҒе…ізЁҺпјҢе…¶дёӯеҢ…жӢ¬жңӘжўізҡ„жЈүиҠұгҖӮзҫҺеӣҪдәҺеҪ“ең°ж—¶й—ҙ7жңҲ6ж—Ҙиө·еҜ№з¬¬дёҖжү№жё…еҚ•дёҠ818дёӘзұ»еҲ«гҖҒд»·еҖј340дәҝзҫҺе…ғзҡ„дёӯеӣҪе•Ҷе“ҒеҠ еҫҒ25%зҡ„иҝӣеҸЈе…ізЁҺпјҢе…¶дёӯеҢ…жӢ¬дёӯеӣҪиҝӣеҸЈзҡ„зҫҺжЈүгҖҒзҫҺиұҶгҖӮ2018е№ҙ9жңҲ24ж—ҘзҫҺжӯЈејҸеҜ№дёӯ2000дәҝзҫҺе…ғе•Ҷе“ҒеҠ еҫҒ10%е…ізЁҺпјҢж¶үеҸҠзәәжңҚзәҰ74дәҝзҫҺе…ғгҖӮ2019е№ҙиҙёжҳ“ж‘©ж“ҰеҚҮзә§еҶҚеәҰеҚҮзә§пјҢ2019е№ҙ5жңҲ13ж—ҘпјҢзҫҺж–№еҸ‘еёғ3000дәҝеҫҒзЁҺжё…еҚ•пјҢеҮ д№Һж¶үеҸҠе…ЁйғЁеҜ№зҫҺзәәжңҚе“ҒгҖӮ2019е№ҙ8жңҲ1ж—ҘпјҢзү№жң—жҷ®еҸ‘жҺЁзү№з§°9жңҲ1ж—ҘеҜ№3000дәҝе•Ҷе“ҒеҠ еҫҒ10%е…ізЁҺпјҢеҮ д№Һж¶үеҸҠжүҖжңүеү©дҪҷзҡ„зәәз»Үе“ҒжңҚиЈ…пјҲ400дәҝзҫҺе…ғпјүгҖӮ

гҖҖгҖҖд»Һйғ‘жЈүиө°еҠҝжқҘзңӢпјҢиҮӘ2018е№ҙзҫҺеӣҪ7жңҲ6ж—ҘејҖе§ӢеҜ№еӣҪеҶ…жЈүиҠұиҝӣеҸЈеҠ еҫҒ25%е…ізЁҺпјҢжЈүд»·йҖҗжӯҘејҖе§Ӣиө°еҠҝз–ІејұпјҢдҪҶз”ұдәҺеӣҪеҶ…еҜ№иҝӣеҸЈжЈүд»ҘжқҘзЁӢеәҰжІЎжңүйӮЈд№Ҳй«ҳпјҢйқһзҫҺеӣҪиҝӣеҸЈжқҘжәҗйҖҡз•…пјҢжңҹеҲқпјҢиҙёжҳ“жҲҳеҜ№дәҺеӣҪеҶ…жЈүд»·иө°еҠҝеҪұе“ҚзӣёеҜ№жңүйҷҗгҖӮдҪҶеҗҺжңҹйҡҸзқҖиҙёжҳ“ж‘©ж“Ұж„Ҳжј”ж„ҲзғҲпјҢжіўеҸҠиҮізәәжңҚеҮәеҸЈпјҢдёӢжёёйңҖжұӮеҮҸејұеҶІеҮ»еҜ№дәҺжЈүд»·еҪұе“ҚиҫғеӨ§гҖӮ2019е№ҙ5жңҲ13ж—ҘпјҢзҫҺж–№еҸ‘еёғ3000дәҝеҫҒзЁҺжё…еҚ•пјҢеҮ д№Һж¶үеҸҠе…ЁйғЁеҜ№зҫҺзәәжңҚе“ҒпјҢеҪ“еӨ©еӣҪеҶ…жЈүиҠұеӨ§е№…и·із©әдҪҺејҖиө°ејұпјҢеёӮеңәдҝЎеҝғеҙ©жәғгҖӮиӢҘеҜ№д»·еҖј3000дәҝзҫҺе…ғзҡ„дёӯеӣҪеҮәеҸЈе•Ҷе“Ғе®һж–ҪеҫҒзЁҺжҺӘж–ҪпјҢиҝҷе°ҶжіўеҸҠжүҖжңүиҫ“еҫҖзҫҺеӣҪзҡ„зәәз»Үе“ҒдёҺжңҚиЈ…пјҢж¶үеҸҠйҮ‘йўқй«ҳиҫҫ476дәҝзҫҺе…ғпјҢзӣёеҪ“дәҺдёӯеӣҪзәәз»Үе“ҒжңҚиЈ…еҮәеҸЈжҖ»йўқзҡ„17%гҖӮжӯӨдёҫе°ҶеҜјиҮҙеҜ№жЈүиҠұзҡ„йңҖжұӮйҮҸеҮҸе°‘зәҰ100дёҮеҗЁпјҢзәҰеҚ жҲ‘еӣҪжЈүиҠұжҖ»ж¶Ҳиҙ№йҮҸзҡ„11.7%гҖӮд»ҺеҪұе“ҚжқҘзңӢпјҢдёҠеҚҠе№ҙзәәз»Үж—әеӯЈжҸҗеүҚдёҖдёӘжңҲе°ұз»“жқҹпјҢзәәдјҒи®ўеҚ•еӨ§е№…еҮҸе°‘гҖҒдә§е“Ғз«Ҝеә“еӯҳеҝ«йҖҹзҙҜз§ҜпјҢиҝӣиҖҢеҺӢзј©еҺҹж–ҷз«Ҝзҡ„йҮҮиҙӯгҖӮ2019е№ҙеҲӣ11970е…ғ/еҗЁеҪ“е№ҙж–°дҪҺж°ҙе№ігҖӮиҙёжҳ“жҲҳдёҖж–№йқўзӣҙжҺҘеҜ№еҮәеҸЈиҮізҫҺеӣҪзҡ„и®ўеҚ•йҖ жҲҗеҶІеҮ»пјҢеҸҰеӨ–пјҢдј—еӨҡдёӯеӣҪйҮҮиҙӯе•ҶпјҢеҢ…жӢ¬зҫҺеӣҪгҖҒ欧зӣҹгҖҒж—Ҙжң¬зӯүең°зҡ„е®ўжҲ·пјҢеңЁи®ўеҚ•йҮҸдёҠеҮәзҺ°дәҶжҳҫи‘—и°ғж•ҙпјҢеҲҶй…Қз»ҷдёӯеӣҪзҡ„жҜ”дҫӢе‘ҲзҺ°дёӢж»‘и¶ӢеҠҝгҖӮеҗҢж—¶пјҢдёәдәҶ规йҒҝж”ҝзӯ–йЈҺйҷ©пјҢзәәз»ҮдјҒдёҡжҺҘ收еҲ°зҡ„и®ўеҚ•иў«жӣҙдёәз»ҶиҮҙең°жӢҶеҲҶпјҢе°ҶиҝӣдёҖжӯҘеҜ№дёӯеӣҪзҡ„зәәз»ҮжңҚиЈ…иЎҢдёҡйҖ жҲҗеҶІеҮ»гҖӮ

гҖҖгҖҖжҲ‘еӣҪжҳҜе…ЁзҗғжңҖеӨ§зҡ„зәәз»Үе“ҒжңҚиЈ…з”ҹдә§е’ҢеҮәеҸЈеӣҪгҖӮеҜ№дәҺзҫҺеӣҪжқҘиҜҙпјҢдёӯеӣҪжҳҜзҫҺеӣҪжңҖеӨ§зҡ„зәәз»Үе“Ғе’ҢжңҚиЈ…зҡ„дҫӣеә”еӣҪгҖӮжҚ®жө·е…із»ҹи®ЎпјҢ2018е№ҙжҲ‘еӣҪзәәз»Үе“ҒжңҚиЈ…зҙҜи®ЎеҮәеҸЈжҖ»йўқ2767.31дәҝзҫҺе…ғпјҢе…¶дёӯзәәз»Үе“ҒзҙҜи®ЎеҮәеҸЈйўқ1190.98дәҝзҫҺе…ғпјҢжңҚиЈ…зҙҜи®ЎеҮәеҸЈйўқ1576.33дәҝзҫҺе…ғгҖӮ2019е№ҙиҮӘ第дёүеӯЈеәҰиө·пјҢзҫҺеӣҪеҜ№дёӯеӣҪзәәз»ҮжңҚиЈ…дә§е“ҒеҠ еҫҒе…ізЁҺзҡ„еҪұе“ҚйҖҗжёҗжө®еҮәж°ҙйқўгҖӮе…·дҪ“д»ҺйҮ‘йўқжқҘзңӢпјҢ8жңҲиҮі10жңҲжңҹй—ҙпјҢдёӯеӣҪеҗ‘зҫҺеӣҪеҮәеҸЈзҡ„зәәз»ҮжңҚиЈ…иҝһз»ӯдёүдёӘжңҲе‘ҲзҺ°дёӢж»‘жҖҒеҠҝпјҢе…¶дёӯ10жңҲзҡ„еҗҢжҜ”йҷҚе№…е°Өдёәжҳҫи‘—пјҢиҫҫеҲ°дәҶ31.9%гҖӮжҲӘиҮі10жңҲд»ҪпјҢдёӯеӣҪзәәз»ҮжңҚиЈ…еҜ№зҫҺеӣҪзҡ„еҮәеҸЈжҖ»йўқеҗҢжҜ”дёӢйҷҚдәҶ4.5%гҖӮдёӯзҫҺиҙёжҳ“жҲҳдёҚд»…зӣҙжҺҘеҶІеҮ»дәҶеҮәеҸЈиҮізҫҺеӣҪзҡ„зәәз»ҮжңҚиЈ…дә§е“ҒпјҢиҝҳиҝӣдёҖжӯҘеҠ еү§дәҶе…Ёзҗғз»ҸжөҺжң¬е·ІеӯҳеңЁзҡ„дёӢиЎҢеҺӢеҠӣпјҢеҜјиҮҙе…Ёзҗғзәәз»ҮжңҚиЈ…йңҖжұӮиҗҺзј©гҖӮеҸ—жӯӨеҪұе“ҚпјҢдёӯеӣҪеҜ№е…¶д»–дј з»ҹеёӮеңәеҰӮ欧зӣҹгҖҒж—Ҙжң¬зӯүең°зҡ„еҮәеҸЈд№ҹеҮәзҺ°дәҶдёҚеҗҢзЁӢеәҰзҡ„дёӢж»‘пјҢ1-10жңҲд»ҪпјҢдёӯеӣҪеҜ№ж¬§зӣҹгҖҒж—Ҙжң¬зҡ„зәәз»ҮжңҚиЈ…еҮәеҸЈеҲҶеҲ«дёӢйҷҚдәҶ5.0%е’Ң5.5%пјҢеҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢзҫҺеӣҪгҖҒж—Ҙжң¬е’Ң欧зӣҹеҗҲи®ЎеҚ дёӯеӣҪжңҚиЈ…еҮәеҸЈзҡ„жҜ”йҮҚй«ҳиҫҫ43%пјҢиҝҷдәӣдј з»ҹеёӮеңәеҮәеҸЈзҡ„дёӢж»‘еҜ№еӣҪеҶ…зәәз»ҮжңҚиЈ…дә§дёҡдә§з”ҹдәҶиҫғеӨ§еҪұе“ҚгҖӮж•ҙдҪ“иҖҢиЁҖпјҢеңЁж•ҙдёӘиҙёжҳ“ж‘©ж“ҰдёҚж–ӯеҚҮзә§иҝҮзЁӢпјҢеёӮеңәжӢ…еҝ§жғ…з»Әйҡҫд»Ҙж¶ҲйҷӨпјҢи®ўеҚ•еӨ–жөҒгҖҒдә§иғҪеӨ–移и¶ӢеҠҝйҡҫж”№пјҢзәәжңҚдә§дёҡйңҖжұӮж•ҙдҪ“ејұеҢ–гҖӮ

гҖҖгҖҖжңӘжқҘиЎҢжғ…еұ•жңӣпјҡ

гҖҖгҖҖж•ҙдҪ“жқҘзңӢпјҢзү№жң—жҷ®еңЁ2017вҖ”2021е№ҙзҡ„жҖ»з»ҹд»»жңҹеҶ…пјҢеҜ№дёӯеӣҪе®һж–ҪдәҶд»Ҙиҙёжҳ“жҲҳдёәж ёеҝғзҡ„еӨҡж–№дҪҚгҖҒж•ҢеҜ№жҖ§гҖҒжү“еҺӢжҖ§зҡ„з»Ҹиҙёж”ҝзӯ–пјҢеҜ№жҲ‘еӣҪеҮәеҸЈгҖҒз”ҹдә§е’Ң科жҠҖеҸ‘еұ•еқҮйҖ жҲҗдәҶиҙҹйқўеҪұе“ҚгҖӮеҜ№дәҺжЈүиҠұеёӮеңәиҖҢиЁҖпјҢиҙёжҳ“жҲҳеј•еҸ‘еёӮеңәжӢ…еҝ§жғ…з»Әйҡҫд»Ҙе№іжҒҜпјҢи®ўеҚ•жөҒеӨұдёҺдә§иғҪеҗ‘еӨ–иҪ¬з§»зҡ„и¶ӢеҠҝйҡҫд»ҘжүӯиҪ¬пјҢзәәз»ҮжңҚиЈ…дә§дёҡзҡ„ж•ҙдҪ“йңҖжұӮе‘ҲзҺ°еҮәз–ІиҪҜжҖҒеҠҝгҖӮеҒҮи®ҫжӯӨж¬ЎзҫҺеӣҪеӨ§йҖүпјҢзү№жң—жҷ®еҶҚеәҰиөўеҫ—еӨ§йҖүпјҢе°Ҷ延з»ӯеңЁзҫҺеӣҪдјҳе…ҲжҲҳз•ҘжЎҶжһ¶дёӢвҖңеҚ•иҫ№дё»д№үвҖқе’ҢвҖңйҮҚе•Ҷдё»д№үвҖқзҡ„ж”ҝзӯ–йЈҺж јпјҢе°ҶеҜ№дёӯеӣҪе•Ҷе“Ғж–ҪеҠ жӣҙй«ҳзҡ„е…ізЁҺпјҢ并е°Ҷе…Ёж–№дҪҚеӨ§е№…еҚҮзә§еҜ№дёӯеӣҪз»Ҹиҙёзҡ„жү“еҺӢжҺӘж–ҪгҖӮеӣ иҖҢеҜ№дәҺжҲ‘еӣҪжЈүиҠұдёӢжёёж¶Ҳиҙ№жқҘиҜҙпјҢж— з–‘жҳҜеҲ©з©әзҡ„гҖӮзӣ®еүҚеҹәжң¬йқўж–№йқўпјҢж–°жЈүжҲҗжң¬дҪҝеҫ—йғ‘жЈүдё»еҠӣеҗҲзәҰ14300еҸҠд»ҘдёҠжҲҗдёәиҫғжҳҺзЎ®зҡ„еҺӢеҠӣеҢәй—ҙпјҢеӣҪеҶ…жЈүд»·йҖўй«ҳжүҝеҺӢпјҢдә§дёҡдёӢжёёйңҖжұӮд№ҹдёҚејәпјҢиҝ‘жңҹдә§дёҡдёӢжёёжЈүзәұгҖҒеқҜеёғжҲҗе“Ғеә“еӯҳйҖҗжӯҘзҙҜз§ҜпјҢдёҚиҝҮзӣ®еүҚеә“еӯҳеҺӢеҠӣдёҚеӨ§пјҢзҹӯжңҹеҶ…жЈүд»·д№ҹжҡӮйҡҫж·ұи·ҢпјҢеҗҺз»ӯйңҖиҰҒжҢҒз»ӯе…іжіЁе®Ҹи§Ӯж–№йқўж¶ҲжҒҜеҜ№д»·ж јеёҰжқҘзҡ„еҶІеҮ»гҖӮпјҲжқҘжәҗпјҡеёӮеңәиө„и®Ҝпјү

|

|

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө

еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ

ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең°

д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең° з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ

з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ