马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

йғӯзЈҠпјҲе№ҝеҸ‘иҜҒеҲёйҰ–еёӯз»ҸжөҺеӯҰ家гҖҒдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢпјү жҠҘе‘Ҡж‘ҳиҰҒ

第дёҖпјҢ8жңҲеҶ…йңҖж•°жҚ®е…Ёйқўж”ҫзј“пјҢе·ҘдёҡгҖҒжңҚеҠЎдёҡгҖҒж¶Ҳиҙ№гҖҒжҠ•иө„гҖҒең°дә§гҖҒеҮәеҸЈзӯүе…ӯеӨ§еҸЈеҫ„ж•°жҚ®дёӯпјҢеҸӘжңүеүҚжңҹе…¬еёғзҡ„еҮәеҸЈеҒҸејәпјҢе…¶дҪҷжҢҮж ҮеңЁеҗҢжҜ”еўһйҖҹдёҠеқҮеҮәзҺ°дёҚеҗҢзЁӢеәҰеӣһиҗҪгҖӮ

第дәҢпјҢ8жңҲеҸ‘з”өйҮҸеҗҢжҜ”еўһйҖҹеҸӘжңү0.2%пјҢе’Ңз»ҸжөҺж•°жҚ®еҹәжң¬еҢ№й…ҚгҖӮе®һйҷ…дёҠпјҢеӣҪ家иғҪжәҗеұҖд№ӢеүҚе…¬еёғзҡ„з”Ёз”өж•°жҚ®е·ІжңүжҳҺжҳҫиҝ№иұЎпјҢ8жңҲз”Ёз”өйҮҸеўһйҖҹеҸӘжңү3.6%пјҢдёӨе№ҙе№іеқҮеўһйҖҹд№ҹиҫғ7жңҲжҳҫи‘—еӣһиҗҪгҖӮ

第дёүпјҢжҲ‘们зҗҶи§Јз»ҸжөҺж•°жҚ®иө°дҪҺзҡ„еҺҹеӣ жңүеӣӣпјҡдёҖжҳҜеҢәеҹҹз–«жғ…е’ҢйҳІжҺ§еҚҮжё©зҡ„еҪұе“ҚпјҢжңҚеҠЎдёҡPMIеү§зғҲдёӢиЎҢ7.3дёӘзӮ№пјҢ第дёүдә§дёҡз”Ёз”өйҮҸеҺҶеҸІдёҠйҰ–ж¬ЎеңЁ8жңҲеҮәзҺ°дәҶзҺҜжҜ”иҙҹеўһй•ҝпјӣдәҢжҳҜеңЁиғҪиҖ—еҸҢжҺ§иғҢжҷҜдёӢпјҢйғЁеҲҶзңҒеёӮеҮәзҺ°йҷҗдә§йҷҗз”өзҡ„зҺ°иұЎпјҢ8жңҲ12ж—ҘеҸ‘改委дёӢеҸ‘гҖҠ2021е№ҙдёҠеҚҠе№ҙеҗ„ең°еҢәиғҪиҖ—еҸҢжҺ§зӣ®ж Үе®ҢжҲҗжғ…еҶөжҷҙйӣЁиЎЁгҖӢпјӣдёүжҳҜеҹәж•°еҪұе“ҚпјҢеҺ»е№ҙ8жңҲжҳҜе·Ҙдёҡж¶Ҳиҙ№еҸҢеҠ йҖҹзҡ„жңҲд»ҪпјӣеӣӣжҳҜең°дә§й”Җе”®еӣһиҗҪеҜ№дәҺдә§дёҡй“ҫйў„жңҹзҡ„дј йҖ’пјҢ8жңҲең°дә§й”Җе”®дёӢиЎҢйҖҹеәҰиҫғеҝ«гҖӮе…¶дёӯ第еӣӣдёӘеӣ зҙ е…·жңүеҶ…з”ҹжҖ§гҖӮ

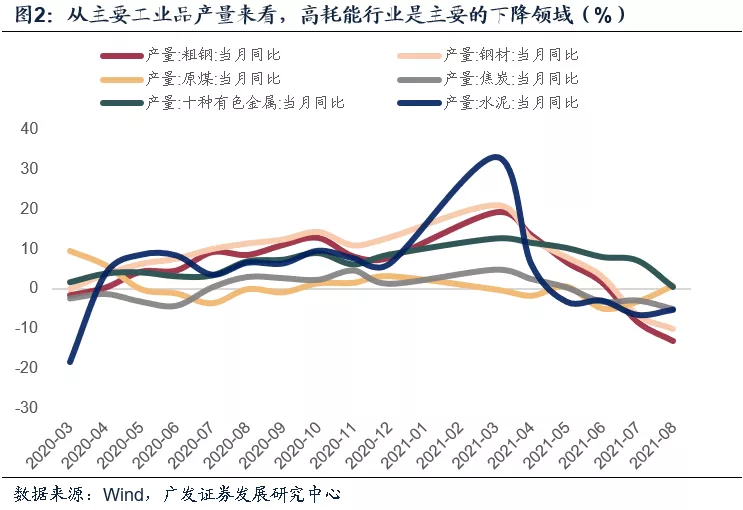

第еӣӣпјҢд»Һдё»иҰҒе·Ҙдёҡе“Ғдә§йҮҸжқҘзңӢпјҢй«ҳиҖ—иғҪиЎҢдёҡжҳҜдё»иҰҒзҡ„дёӢйҷҚйўҶеҹҹпјҢеҜ№еә”дҫӣз»ҷ收缩幅еәҰиҫғеӨ§гҖӮзІ—й’ўгҖҒй’ўжқҗеқҮиҝӣе…ҘеҗҢжҜ”еҸҢдҪҚж•°иҙҹеўһй•ҝеҢәй—ҙпјҢеҺҹз…ӨеҗҢжҜ”з•Ҙй«ҳдәҺдёҠжңҲдҪҶд№ҹеҸӘжңү0.8%пјҢз„ҰзӮӯиҝӣдёҖжӯҘдёӢиЎҢиҮі-5.0%пјҢж°ҙжіҘеңЁеҗҢжҜ”-5.2%зҡ„дҪҺдҪҚеҫҳеҫҠпјҢжңүиүІдә§йҮҸеўһйҖҹйҷҚиҮійӣ¶еўһй•ҝйҷ„иҝ‘гҖӮд»ҺеҒҸејәзҡ„д»·ж јзү№еҫҒжқҘзңӢпјҢиҝҷдәӣдә§е“ҒйңҖжұӮз«ҜдёӢиЎҢжІЎйӮЈд№Ҳеҝ«гҖӮдҫӣз»ҷз«ҜеҺ»дә§йҮҸгҖҒиғҪиҖ—еҸҢжҺ§еә”жҳҜдё»иҰҒиғҢжҷҜгҖӮ

第дә”пјҢйҷӨй«ҳиҖ—иғҪиЎҢдёҡд№ӢеӨ–пјҢжұҪиҪҰе’Ңж¶Ҳиҙ№з”өеӯҗиҝҷдёӨдёӘе…ій”®дә§дёҡжҷҜж°”еәҰдәҰжңүиө°дҪҺзү№еҫҒгҖӮжҷәиғҪжүӢжңәдә§йҮҸеңЁйӣ¶еўһй•ҝйҷ„иҝ‘пјҢиҖҢйҖҡи®ҜеҷЁжқҗйӣ¶е”®еҗҢжҜ”еўһйҖҹеҸӘжңү-14.9%гҖӮжұҪиҪҰдә§йҮҸе’Ңйӣ¶е”®йўқеўһйҖҹеқҮиҝӣдёҖжӯҘеӣһиҗҪпјҢдә§йҮҸеҗҢжҜ”еҸӘжңү-19.1%гҖӮдёҚиҝҮж–°иғҪжәҗжұҪиҪҰдә§йҮҸеҗҢжҜ”еўһйҖҹдҫқ然еңЁ152%зҡ„й«ҳеўһй•ҝеҢәй—ҙгҖӮ

第е…ӯпјҢ8жңҲж¶Ҳиҙ№еўһйҖҹеҒҸдҪҺпјҢеҜ№еә”зқҖз»қеӨ§йғЁеҲҶй—Ёзұ»йғҪиЎЁзҺ°дёҚдҪігҖӮзӣёеҜ№дҫӢеӨ–зҡ„дёҖжҳҜе»әзӯ‘иЈ…жҪўпјҢе®ғеҜ№еә”зқҖең°дә§з«Је·Ҙе‘Ёжңҹзҡ„еҪұе“Қдҫқ然жҳҜеҒҸз§ҜжһҒзҡ„пјӣдәҢжҳҜиҚҜе“ҒпјҢе®ғеңЁеҹәжң¬йқўе‘ЁжңҹдёҠзЎ®е®һдёҚеҗҢдәҺе…¶д»–ж¶Ҳиҙ№й—Ёзұ»гҖӮ

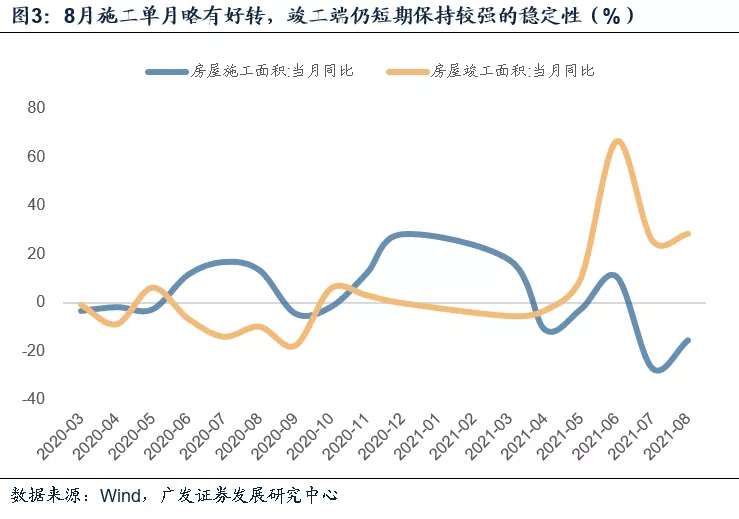

第дёғпјҢе’Ң30еҹҺй«ҳйў‘ж•°жҚ®дёҖиҮҙпјҢ8жңҲең°дә§й”Җе”®еўһйҖҹдёӢиЎҢе№…еәҰиҫғеӨ§гҖӮж–°ејҖе·ҘгҖҒж–Ҫе·ҘеҚ•жңҲз•ҘжңүеҘҪиҪ¬пјҢдҪҶж•ҙдҪ“д»ҚеңЁ-15%д»ҘдёҠзҡ„иҙҹеўһй•ҝеҢәй—ҙгҖӮжӢҝең°еўһйҖҹд№ҹжҳҫи‘—еҒҸдҪҺгҖӮзЁҚеҫ®дҫӢеӨ–зҡ„жҳҜпјҢз«Је·Ҙз«Ҝд»ҚзҹӯжңҹдҝқжҢҒиҫғејәзҡ„зЁіе®ҡжҖ§пјҢеҗҢжҜ”еўһй•ҝ28.4%пјҢй«ҳдәҺ7жңҲзҡ„25.7%гҖӮе®һйҷ…дёҠпјҢеңЁеүҚжңҹPMIж•°жҚ®дёӯпјҢжҲ‘们е°ұи§ӮжөӢеҲ°дәҶиҝҷдёҖзү№еҫҒпјҢжҲҝең°дә§дёҡпјҲй”Җе”®пјүгҖҒжҲҝеұӢе»әзӯ‘пјҲж–Ҫе·ҘпјүжҷҜж°”дҪҺиҝ·пјҢдҪҶе»әзӯ‘е®үиЈ…иЈ…йҘ°пјҲз«Је·ҘпјүжҷҜж°”еәҰеҲӣдёӢдәҶеҺ»е№ҙ8жңҲд»ҘжқҘзҡ„ж–°й«ҳгҖӮ

第八пјҢеӣәе®ҡиө„дә§жҠ•иө„зҙҜи®ЎдёӨе№ҙе№іеқҮеўһйҖҹз•ҘжңүеӣһиҗҪпјҢе…¶дёӯеҲ¶йҖ дёҡжңүжүҖеҠ еҝ«пјҢеҹәе»әгҖҒең°дә§ж”ҫзј“гҖӮд»ҺеҗҢжңҹдё“йЎ№еҖәзӯүж•°жҚ®зңӢпјҢиҙўж”ҝиҗҪең°е·ІеңЁеҠ йҖҹпјҢдҪҶдј йҖ’иҮіеҹәе»әжҠ•иө„е®ҢжҲҗйўқж•°жҚ®дёҠе°ҡйңҖж—¶й—ҙгҖӮ

第д№қпјҢе°ұдёҡд»Қеҹәжң¬зЁіе®ҡпјҢеҹҺй•Үи°ғжҹҘеӨұдёҡзҺҮз»ҙжҢҒеңЁдәҶ5.1%зҡ„дҪҚзҪ®пјҢз»қеҜ№иҜ»ж•°еҒҸй«ҳзҡ„16-24еІҒдәәеҸЈзҡ„и°ғжҹҘеӨұдёҡзҺҮеҮәзҺ°дәҶеӯЈиҠӮжҖ§зҡ„е°Ҹе№…дёӢйҷҚгҖӮжҲ‘们зҗҶи§ЈеҒҸејәзҡ„еӨ–йңҖдә§дёҡй“ҫдҫқ然жҳҜе°ұдёҡиҫғејәзҡ„ж”Ҝж’‘пјҢд»ҺеҺҶеҸІи§„еҫӢзңӢпјҢе°ұдёҡдёҺеҮәеҸЈжҢҮж Үзӣёе…іеәҰиҫғй«ҳгҖӮиҝҷж„Ҹе‘ізқҖжҳҺе№ҙиӢҘеҮәеҸЈжҷҜж°”ж”ҫзј“пјҢеҲҷе°ұдёҡдјҡжңүдёҖе®ҡеҺӢеҠӣгҖӮ

第еҚҒпјҢд»ҺзәҰжқҹеӣ зҙ зңӢпјҢеҢәеҹҹз–«жғ…еҪұе“Қдҫқ然еӯҳеңЁпјҢдҪҶ9жңҲеӨ§жҰӮзҺҮдјҡиҫғ8жңҲжңүжүҖзј“е’ҢпјҢжңҚеҠЎдёҡе’Ңж¶Ҳиҙ№еҸҜиғҪдјҡжңүж”№е–„пјӣиҖҢвҖңеҸҢжҺ§вҖқзӯүеҜ№дҫӣз»ҷз«Ҝзҡ„еҪұе“ҚеӯҳеңЁдёҚзЎ®е®ҡжҖ§пјҢеҜ№еҲ¶йҖ дёҡзҡ„зәҰжқҹйҮҸзә§д»ҚйңҖи§ӮеҜҹгҖӮеҗҢж—¶пјҢзӣёеҜ№жҜ”иҫғзЎ®е®ҡзҡ„дёҖдёӘеҶ…з”ҹеҸҳеҢ–жҳҜең°дә§й”Җе”®дёӯжһўдёӢеҸ°йҳ¶е·Із»ҸеҪўжҲҗпјҢе®ғе°ҶжҳҜ2021е№ҙдёӢеҚҠе№ҙз»ҸжөҺж”ҫзј“зҡ„дё»иҰҒй©ұеҠЁпјӣеӨ–йңҖеңЁиҝҷдёҖйҳ¶ж®өд»ҚеҪўжҲҗж”Ҝж’‘гҖӮиҖҢ2022е№ҙдёҠеҚҠе№ҙеҮәеҸЈзҡ„еҮҸйҖҹпјҲи§ҒгҖҠеҰӮдҪ•зңӢ8жңҲеҮәеҸЈзҡ„ејәеҠҝеҸҠеҗҺз»ӯи¶ӢеҠҝгҖӢпјүе°Ҷжһ„жҲҗ第дәҢйҳ¶ж®өж”ҫзј“гҖӮ8жңҲж•°жҚ®еҮәжқҘеҗҺпјҢеёӮеңәеҜ№дәҺж”ҝзӯ–зЁіеўһй•ҝзҡ„йў„жңҹеә”жңүжүҖеҚҮжё©гҖӮ

жӯЈж–Ү

8жңҲеҶ…йңҖж•°жҚ®е…Ёйқўж”ҫзј“пјҢе·ҘдёҡгҖҒжңҚеҠЎдёҡгҖҒж¶Ҳиҙ№гҖҒжҠ•иө„гҖҒең°дә§гҖҒеҮәеҸЈзӯүе…ӯеӨ§еҸЈеҫ„ж•°жҚ®дёӯпјҢеҸӘжңүеүҚжңҹе…¬еёғзҡ„еҮәеҸЈеҒҸејәпјҢе…¶дҪҷжҢҮж ҮеңЁеҗҢжҜ”еўһйҖҹдёҠеқҮеҮәзҺ°дёҚеҗҢзЁӢеәҰеӣһиҗҪгҖӮ

8жңҲе·ҘдёҡеўһеҠ еҖјеҗҢжҜ”еўһй•ҝ5.3%пјҢжҜ”7жңҲеӣһиҗҪ1.1дёӘзӮ№пјӣдёӨе№ҙе№іеқҮеўһй•ҝ5.4%пјҢжҜ”7жңҲд»ҪеӣһиҗҪ0.2дёӘзӮ№гҖӮ

8жңҲе…ЁеӣҪжңҚеҠЎдёҡз”ҹдә§жҢҮж•°еҗҢжҜ”еўһй•ҝ4.8%пјҢжҜ”7жңҲеӣһиҗҪ3.0дёӘзӮ№пјӣдёӨе№ҙе№іеқҮеўһй•ҝ4.4%пјҢжҜ”7жңҲд»ҪеӣһиҗҪ1.2дёӘзӮ№гҖӮ

8жңҲзӨҫдјҡж¶Ҳиҙ№е“Ғйӣ¶е”®жҖ»йўқеҗҢжҜ”еўһй•ҝ2.5%пјҢжҜ”7жңҲеӣһиҗҪ6.0дёӘзӮ№гҖӮ

8жңҲеӣәе®ҡиө„дә§жҠ•иө„еўһйҖҹеҗҢжҜ”еўһй•ҝ8.9%пјҢжҜ”7жңҲеӣһиҗҪ1.4дёӘзӮ№пјӣдёӨе№ҙе№іеқҮеўһй•ҝ4.0%пјҢжҜ”7жңҲеӣһиҗҪ0.3дёӘзӮ№гҖӮ

8жңҲең°дә§й”Җе”®еҗҢжҜ”еўһй•ҝ-15.6%пјҢжҜ”7жңҲеӣһиҗҪ7.0дёӘзӮ№гҖӮ

8жңҲеҸ‘з”өйҮҸеҗҢжҜ”еўһйҖҹеҸӘжңү0.2%пјҢе’Ңз»ҸжөҺж•°жҚ®еҹәжң¬еҢ№й…ҚгҖӮе®һйҷ…дёҠпјҢеӣҪ家иғҪжәҗеұҖд№ӢеүҚе…¬еёғзҡ„з”Ёз”өж•°жҚ®е·ІжңүжҳҺжҳҫиҝ№иұЎпјҢ8жңҲз”Ёз”өйҮҸеўһйҖҹеҸӘжңү3.6%пјҢдёӨе№ҙе№іеқҮеўһйҖҹд№ҹиҫғ7жңҲжҳҫи‘—еӣһиҗҪгҖӮ

8жңҲеҸ‘з”өйҮҸеҗҢжҜ”еўһйҖҹдёә0.2%пјҢдҪҺдәҺ7жңҲзҡ„9.6%е’Ң6жңҲзҡ„7.4%гҖӮ

6-8жңҲе…ЁзӨҫдјҡз”Ёз”өйҮҸеҲҶеҲ«дёә7.8%гҖҒ12.8%гҖҒ3.6%пјҢдёӨе№ҙе№іеқҮеўһйҖҹеҲҶеҲ«дёә8.4%гҖҒ7.8%гҖҒ6.0%гҖӮ

жҲ‘们зҗҶи§Јз»ҸжөҺж•°жҚ®иө°дҪҺзҡ„еҺҹеӣ жңүеӣӣпјҡдёҖжҳҜеҢәеҹҹз–«жғ…е’ҢйҳІжҺ§еҚҮжё©зҡ„еҪұе“ҚпјҢжңҚеҠЎдёҡPMIеү§зғҲдёӢиЎҢ7.3дёӘзӮ№пјҢ第дёүдә§дёҡз”Ёз”өйҮҸеҺҶеҸІдёҠйҰ–ж¬ЎеңЁ8жңҲеҮәзҺ°дәҶзҺҜжҜ”иҙҹеўһй•ҝпјӣдәҢжҳҜеңЁиғҪиҖ—еҸҢжҺ§иғҢжҷҜдёӢпјҢйғЁеҲҶзңҒеёӮеҮәзҺ°йҷҗдә§йҷҗз”өзҡ„зҺ°иұЎ[1]пјҢ8жңҲ12ж—ҘеҸ‘改委дёӢеҸ‘гҖҠ2021е№ҙдёҠеҚҠе№ҙеҗ„ең°еҢәиғҪиҖ—еҸҢжҺ§зӣ®ж Үе®ҢжҲҗжғ…еҶөжҷҙйӣЁиЎЁгҖӢ[2]пјӣдёүжҳҜеҹәж•°еҪұе“ҚпјҢеҺ»е№ҙ8жңҲжҳҜе·Ҙдёҡж¶Ҳиҙ№еҸҢеҠ йҖҹзҡ„жңҲд»ҪпјӣеӣӣжҳҜең°дә§й”Җе”®еӣһиҗҪеҜ№дәҺдә§дёҡй“ҫйў„жңҹзҡ„дј йҖ’пјҢ8жңҲең°дә§й”Җе”®дёӢиЎҢйҖҹеәҰиҫғеҝ«гҖӮе…¶дёӯ第еӣӣдёӘеӣ зҙ е…·жңүеҶ…з”ҹжҖ§гҖӮ

8жңҲжңҚеҠЎдёҡPMIдёә45.2пјҢзҺҜжҜ”7жңҲеӣһиҗҪиҫҫ7.3дёӘзӮ№гҖӮд»Һз»ҶеҲҶиЎҢдёҡзңӢпјҢеҸ—еұ…ж°‘з”ҹжҙ»еҚҠеҫ„е’Ңз–«жғ…йҳІжҺ§еҪұе“Қи¶ҠеӨ§зҡ„иЎҢдёҡжҷҜж°”еәҰйҷҚе№…и¶ҠеӨ§пјҢд»…дҝЎжҒҜжңҚеҠЎгҖҒжү№еҸ‘дёҡе’Ңж°ҙдёҠдәӨиҝҗ3дёӘиЎҢдёҡжҷҜж°”еәҰдҪҚдәҺжү©еј еҢәй—ҙпјҢиҝҷжҳҫзӨәдё»иҰҒжҳҜз–«жғ…еҪұе“ҚгҖӮ

8жңҲ第дёүдә§дёҡз”Ёз”өйҮҸзҺҜжҜ”еўһй•ҝ-1.5%пјҢиҝҷжҳҜеҺҶеҸІдёҠйҰ–ж¬ЎеңЁ8жңҲеҮәзҺ°зҺҜжҜ”иҙҹеўһй•ҝпјӣеҗҢжҜ”д»Һ22.1%дёӢйҷҚдёә6.2%гҖӮ

еҺ»е№ҙ8жңҲеҪўжҲҗзҡ„иҫғй«ҳеҹәж•°д№ҹжҳҜеҺҹеӣ д№ӢдёҖпјҢеңЁ2020е№ҙ9жңҲжҠҘе‘ҠгҖҠз»ҸжөҺдҝ®еӨҚж–ңзҺҮдёҠеҚҮ:иЎҢдёҡз»“жһ„дёҺе®Ҹи§ӮеҪұе“ҚгҖӢдёӯжҲ‘们еҒҡжһңиҜҰз»ҶеҲҶжһҗгҖӮ

жӯӨеӨ–пјҢең°дә§й”Җе”®дёӢиЎҢд№ҹжҳҜдёҖдёӘйҮҚиҰҒиғҢжҷҜгҖӮ4-8жңҲ30еҹҺең°дә§й”Җе”®еҲҶеҲ«дёә59гҖҒ57гҖҒ60гҖҒ56гҖҒ42дёҮж–№пјҢ8жңҲдёӢиЎҢе№…еәҰиҫғдёәжҳҺжҳҫгҖӮ

д»Һдё»иҰҒе·Ҙдёҡе“Ғдә§йҮҸжқҘзңӢпјҢй«ҳиҖ—иғҪиЎҢдёҡжҳҜдё»иҰҒзҡ„дёӢйҷҚйўҶеҹҹпјҢеҜ№еә”дҫӣз»ҷ收缩幅еәҰиҫғеӨ§гҖӮзІ—й’ўгҖҒй’ўжқҗеқҮиҝӣе…ҘеҗҢжҜ”еҸҢдҪҚж•°иҙҹеўһй•ҝеҢәй—ҙпјҢеҺҹз…ӨеҗҢжҜ”з•Ҙй«ҳдәҺдёҠжңҲдҪҶд№ҹеҸӘжңү0.8%пјҢз„ҰзӮӯиҝӣдёҖжӯҘдёӢиЎҢиҮі-5.0%пјҢж°ҙжіҘеңЁеҗҢжҜ”-5.2%зҡ„дҪҺдҪҚеҫҳеҫҠпјҢжңүиүІдә§йҮҸеўһйҖҹйҷҚиҮійӣ¶еўһй•ҝйҷ„иҝ‘гҖӮд»ҺеҒҸејәзҡ„д»·ж јзү№еҫҒжқҘзңӢпјҢиҝҷдәӣдә§е“ҒйңҖжұӮз«ҜдёӢиЎҢжІЎйӮЈд№Ҳеҝ«гҖӮдҫӣз»ҷз«ҜеҺ»дә§йҮҸгҖҒиғҪиҖ—еҸҢжҺ§еә”жҳҜдё»иҰҒиғҢжҷҜгҖӮ

зІ—й’ўгҖҒй’ўжқҗдә§йҮҸ8жңҲеҗҢжҜ”еўһй•ҝеҲҶеҲ«дёә-13.2%гҖҒ-10.1%пјҢеҲҶеҲ«жҜ”7жңҲеӣһиҗҪ4.8гҖҒ3.5дёӘзӮ№гҖӮ

еҺҹз…ӨгҖҒз„ҰзӮӯдә§йҮҸ8жңҲеҗҢжҜ”еўһй•ҝеҲҶеҲ«дёә0.8%гҖҒ-5.0%пјҢе…¶дёӯеҺҹз…ӨеӣһеҚҮ4.1дёӘзӮ№пјҢз„ҰзӮӯеӣһиҗҪ2.1дёӘзӮ№гҖӮ

жңүиүІйҮ‘еұһдә§йҮҸ8жңҲеҗҢжҜ”дёә0.4%пјҢиҫғ7жңҲеӣһиҗҪ6.7дёӘзӮ№пјӣж°ҙжіҘдә§йҮҸеҗҢжҜ”дёә-5.2%пјҢиҫғ7жңҲе°Ҹе№…еӣһеҚҮ1.3дёӘзӮ№гҖӮ

йҷӨй«ҳиҖ—иғҪиЎҢдёҡд№ӢеӨ–пјҢжұҪиҪҰе’Ңж¶Ҳиҙ№з”өеӯҗиҝҷдёӨдёӘе…ій”®дә§дёҡжҷҜж°”еәҰдәҰжңүиө°дҪҺзү№еҫҒгҖӮжҷәиғҪжүӢжңәдә§йҮҸеңЁйӣ¶еўһй•ҝйҷ„иҝ‘пјҢиҖҢйҖҡи®ҜеҷЁжқҗйӣ¶е”®еҗҢжҜ”еўһйҖҹеҸӘжңү-14.9%гҖӮжұҪиҪҰдә§йҮҸе’Ңйӣ¶е”®йўқеўһйҖҹеқҮиҝӣдёҖжӯҘеӣһиҗҪпјҢдә§йҮҸеҗҢжҜ”еҸӘжңү-19.1%гҖӮдёҚиҝҮж–°иғҪжәҗжұҪиҪҰдә§йҮҸеҗҢжҜ”еўһйҖҹдҫқ然еңЁ152%зҡ„й«ҳеўһй•ҝеҢәй—ҙгҖӮ

8жңҲжұҪиҪҰдә§йҮҸеҗҢжҜ”еўһй•ҝ-19.1%пјҢдҪҺдәҺеүҚеҖјзҡ„-15.8%гҖӮжұҪиҪҰйӣ¶е”®йўқеҗҢжҜ”еўһй•ҝ-7.4%пјҢдҪҺдәҺеүҚеҖјзҡ„-1.8%гҖӮ

8жңҲж–°иғҪжәҗжұҪиҪҰдә§йҮҸдёә33дёҮиҫҶпјҢ继з»ӯеҲӣж–°й«ҳпјӣеҗҢжҜ”еўһй•ҝдёә151.9%пјҢз•ҘдҪҺдәҺ7жңҲзҡ„162.7%гҖӮ

8жңҲжҷәиғҪжүӢжңәдә§йҮҸеҗҢжҜ”-0.2%пјҢй«ҳдәҺеүҚеҖјзҡ„-6.9%пјҢдҪҶе·Іеұһиҝһз»ӯ第дёүдёӘжңҲеңЁиҙҹеўһй•ҝеҢәй—ҙеҫҳеҫҠгҖӮ8жңҲйҖҡи®ҜеҷЁжқҗйӣ¶е”®йўқдёә-14.9%пјҢдҪҺдәҺеүҚеҖјзҡ„0.1%пјҢеҸҠ1-7жңҲзҙҜи®ЎеҗҢжҜ”зҡ„22.4%гҖӮ

8жңҲж¶Ҳиҙ№еўһйҖҹеҒҸдҪҺпјҢеҜ№еә”зқҖз»қеӨ§йғЁеҲҶй—Ёзұ»йғҪиЎЁзҺ°дёҚдҪігҖӮзӣёеҜ№дҫӢеӨ–зҡ„дёҖжҳҜе»әзӯ‘иЈ…жҪўпјҢе®ғеҜ№еә”зқҖең°дә§з«Је·Ҙе‘Ёжңҹзҡ„еҪұе“Қдҫқ然жҳҜеҒҸз§ҜжһҒзҡ„пјӣдәҢжҳҜиҚҜе“ҒпјҢе®ғеңЁеҹәжң¬йқўе‘ЁжңҹдёҠзЎ®е®һдёҚеҗҢдәҺе…¶д»–ж¶Ҳиҙ№й—Ёзұ»гҖӮ

8жңҲж¶Ҳиҙ№зҺҜжҜ”еӯЈи°ғеўһйҖҹз•Ҙй«ҳдәҺ7жңҲпјҢдҪҶеҗҢжҜ”еӣһиҗҪе№…еәҰиҫғеӨ§гҖӮеӨ§йғЁеҲҶй—Ёзұ»зҡ„еҪ“жңҲеўһйҖҹеқҮжңүдёҚеҗҢзЁӢеәҰдёӢиЎҢпјҢзЁҚеҫ®дҫӢеӨ–зҡ„дё»иҰҒжңүдёӨдёӘиЎҢдёҡпјҡ

8жңҲе»әзӯ‘еҸҠиЈ…жҪўзұ»еҗҢжҜ”еўһй•ҝ13.5%пјҢй«ҳдәҺ7жңҲзҡ„11.6%пјӣдёӯиҘҝиҚҜе“Ғзұ»еҗҢжҜ”еўһй•ҝ10.2%пјҢй«ҳдәҺ7жңҲзҡ„8.6%гҖӮ

е’Ң30еҹҺй«ҳйў‘ж•°жҚ®дёҖиҮҙпјҢ8жңҲең°дә§й”Җе”®еўһйҖҹдёӢиЎҢе№…еәҰиҫғеӨ§гҖӮж–°ејҖе·ҘгҖҒж–Ҫе·ҘеҚ•жңҲз•ҘжңүеҘҪиҪ¬пјҢдҪҶж•ҙдҪ“д»ҚеңЁ-15%д»ҘдёҠзҡ„иҙҹеўһй•ҝеҢәй—ҙгҖӮжӢҝең°еўһйҖҹд№ҹжҳҫи‘—еҒҸдҪҺгҖӮзЁҚеҫ®дҫӢеӨ–зҡ„жҳҜпјҢз«Је·Ҙз«Ҝд»ҚзҹӯжңҹдҝқжҢҒиҫғејәзҡ„зЁіе®ҡжҖ§пјҢеҗҢжҜ”еўһй•ҝ28.4%пјҢй«ҳдәҺ7жңҲзҡ„25.7%гҖӮе®һйҷ…дёҠпјҢеңЁеүҚжңҹPMIж•°жҚ®дёӯпјҢжҲ‘们е°ұи§ӮжөӢеҲ°дәҶиҝҷдёҖзү№еҫҒпјҢжҲҝең°дә§дёҡпјҲй”Җе”®пјүгҖҒжҲҝеұӢе»әзӯ‘пјҲж–Ҫе·ҘпјүжҷҜж°”дҪҺиҝ·пјҢдҪҶе»әзӯ‘е®үиЈ…иЈ…йҘ°пјҲз«Је·ҘпјүжҷҜж°”еәҰеҲӣдёӢдәҶеҺ»е№ҙ8жңҲд»ҘжқҘзҡ„ж–°й«ҳгҖӮ

8жңҲең°дә§й”Җе”®йқўз§ҜеҗҢжҜ”еўһй•ҝ-15.6%пјҢдҪҺдәҺ7жңҲзҡ„-8.5%гҖӮеңҹең°иҙӯзҪ®йқўз§ҜеҗҢжҜ”еўһй•ҝ-13.9%пјҢдҪҺдәҺ7жңҲзҡ„2.8%пјҢе’Ң4-6жңҲеӨ§иҮҙеңЁеҗҢдёҖйҮҸзә§гҖӮ

8жңҲең°дә§ж–°ејҖе·ҘеҗҢжҜ”еўһй•ҝ-16.8%пјҢй«ҳдәҺ7жңҲзҡ„-21.5%гҖӮ8жңҲең°дә§ж–Ҫе·ҘеҗҢжҜ”еўһй•ҝ-15.6%пјҢй«ҳдәҺ7жңҲзҡ„-27.1%гҖӮ

8жңҲең°дә§з«Је·ҘеҗҢжҜ”еўһй•ҝ28.4%пјҢй«ҳдәҺ7жңҲзҡ„25.7%гҖӮ

еӣәе®ҡиө„дә§жҠ•иө„зҙҜи®ЎдёӨе№ҙе№іеқҮеўһйҖҹз•ҘжңүеӣһиҗҪпјҢе…¶дёӯеҲ¶йҖ дёҡжңүжүҖеҠ еҝ«пјҢеҹәе»әгҖҒең°дә§ж”ҫзј“гҖӮд»ҺеҗҢжңҹдё“йЎ№еҖәзӯүж•°жҚ®зңӢпјҢиҙўж”ҝиҗҪең°е·ІеңЁеҠ йҖҹпјҢдҪҶдј йҖ’иҮіеҹәе»әжҠ•иө„е®ҢжҲҗйўқж•°жҚ®дёҠе°ҡйңҖж—¶й—ҙгҖӮ

еүҚ8дёӘжңҲе…ЁеӣҪеӣәе®ҡиө„дә§жҠ•иө„еҗҢжҜ”еўһй•ҝ8.9%пјӣдёӨе№ҙе№іеқҮеўһй•ҝ4.0%пјҢжҜ”еүҚ7дёӘжңҲдёӨе№ҙе№іеқҮеўһйҖҹеӣһиҗҪ0.3дёӘзҷҫеҲҶзӮ№гҖӮе…¶дёӯеҹәе»әжҠ•иө„еҗҢжҜ”еўһй•ҝ2.9%пјӣдёӨе№ҙе№іеқҮеўһй•ҝ0.2%пјҢжҜ”еүҚ7дёӘжңҲдёӨе№ҙе№іеқҮеўһйҖҹеӣһиҗҪ0.7дёӘзҷҫеҲҶзӮ№гҖӮеҲ¶йҖ дёҡжҠ•иө„еҗҢжҜ”еўһй•ҝ15.7%пјӣдёӨе№ҙе№іеқҮеўһй•ҝ3.3%пјҢжҜ”еүҚ7дёӘжңҲдёӨе№ҙе№іеқҮеўһйҖҹеҠ еҝ«0.2дёӘзҷҫеҲҶзӮ№гҖӮжҲҝең°дә§ејҖеҸ‘жҠ•иө„еҗҢжҜ”еўһй•ҝ10.9%пјӣдёӨе№ҙе№іеқҮеўһй•ҝ7.7%пјҢжҜ”еүҚ7дёӘжңҲдёӨе№ҙе№іеқҮеўһйҖҹеӣһиҗҪ0.3дёӘзҷҫеҲҶзӮ№гҖӮ

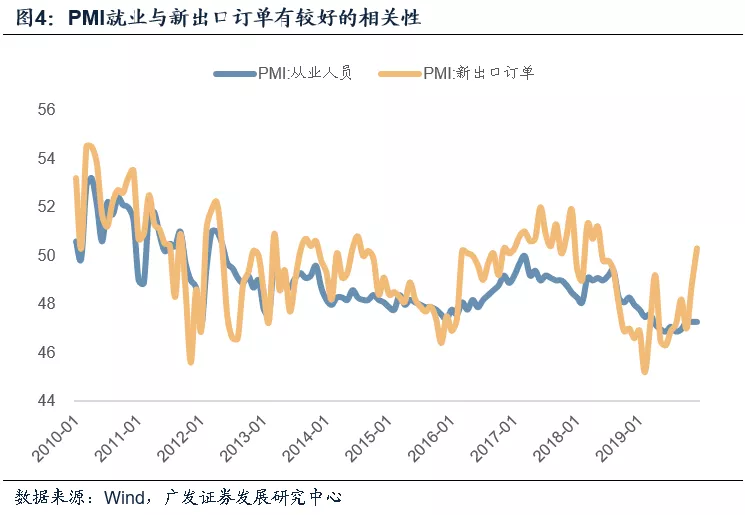

е°ұдёҡд»Қеҹәжң¬зЁіе®ҡпјҢеҹҺй•Үи°ғжҹҘеӨұдёҡзҺҮз»ҙжҢҒеңЁдәҶ5.1%зҡ„дҪҚзҪ®пјҢз»қеҜ№иҜ»ж•°еҒҸй«ҳзҡ„16-24еІҒдәәеҸЈзҡ„и°ғжҹҘеӨұдёҡзҺҮеҮәзҺ°дәҶеӯЈиҠӮжҖ§зҡ„е°Ҹе№…дёӢйҷҚгҖӮжҲ‘们зҗҶи§ЈеҒҸејәзҡ„еӨ–йңҖдә§дёҡй“ҫдҫқ然жҳҜе°ұдёҡиҫғејәзҡ„ж”Ҝж’‘пјҢд»ҺеҺҶеҸІи§„еҫӢзңӢпјҢе°ұдёҡдёҺеҮәеҸЈжҢҮж Үзӣёе…іеәҰиҫғй«ҳгҖӮиҝҷж„Ҹе‘ізқҖжҳҺе№ҙиӢҘеҮәеҸЈжҷҜж°”ж”ҫзј“пјҢеҲҷе°ұдёҡдјҡжңүдёҖе®ҡеҺӢеҠӣгҖӮ

8жңҲеҹҺй•Үи°ғжҹҘеӨұдёҡзҺҮдёә5.1%пјҢжҢҒе№ідәҺеүҚеҖјгҖӮ

8жңҲ16-24еІҒдәәеҸЈзҡ„и°ғжҹҘеӨұдёҡзҺҮдёә15.3%пјҢдҪҺдәҺеүҚеҖјзҡ„16.2%гҖӮ

еңЁ2019е№ҙ5жңҲгҖҠеҰӮдҪ•зңӢеҫ…еҪ“еүҚзҡ„е°ұдёҡзҠ¶еҶөгҖӢдёӯпјҢжҲ‘们жҢҮеҮәпјҡ1пјүе»әзӯ‘дёҡе°ұдёҡдё»иҰҒзңӢе»әзӯ‘иЎҢдёҡжҷҜж°”еәҰпјҢе®ғдёҺжҲҝең°дә§ж–Ҫе·ҘгҖҒе·ҘзЁӢжңәжў°дә§й”ҖйҮҸзӯүж•°жҚ®зӣёе…ігҖӮ2пјүжңҚеҠЎдёҡе°ұдёҡдё»иҰҒзңӢжңҚеҠЎиЎҢдёҡжҷҜж°”еәҰпјҢдҪҶ2017е№ҙд»ҘжқҘиҝҷдёҖйғЁеҲҶе°ұдёҡеј№жҖ§еҸҳејұпјҢжҲ‘们зҢңжөӢе’Ңж–°з»ҸжөҺдёҡжҖҒжӣҝд»ЈгҖҒдҫӣз»ҷдҫ§ж”№йқ©еқҮжңүе…ізі»гҖӮ3пјүеҲ¶йҖ дёҡе°ұдёҡеҲҷдё»иҰҒзңӢеҮәеҸЈиө°еҠҝпјҢеҹҺй•Үи°ғжҹҘеӨұдёҡзҺҮпјҲеҖ’ж•°пјүдёҺеҮәеҸЈеўһйҖҹпјҢPMIе°ұдёҡдёҺж–°еҮәеҸЈи®ўеҚ•еқҮжңүиҫғеҘҪзҡ„зӣёе…іжҖ§гҖӮ

д»ҺзәҰжқҹеӣ зҙ зңӢпјҢеҢәеҹҹз–«жғ…еҪұе“Қдҫқ然еӯҳеңЁпјҢдҪҶ9жңҲеӨ§жҰӮзҺҮдјҡиҫғ8жңҲжңүжүҖзј“е’ҢпјҢжңҚеҠЎдёҡе’Ңж¶Ҳиҙ№еҸҜиғҪдјҡжңүж”№е–„пјӣиҖҢвҖңеҸҢжҺ§вҖқзӯүеҜ№дҫӣз»ҷз«Ҝзҡ„еҪұе“ҚеӯҳеңЁдёҚзЎ®е®ҡжҖ§пјҢеҜ№еҲ¶йҖ дёҡзҡ„зәҰжқҹйҮҸзә§д»ҚйңҖи§ӮеҜҹгҖӮеҗҢж—¶пјҢзӣёеҜ№жҜ”иҫғзЎ®е®ҡзҡ„дёҖдёӘеҶ…з”ҹеҸҳеҢ–жҳҜең°дә§й”Җе”®дёӯжһўдёӢеҸ°йҳ¶е·Із»ҸеҪўжҲҗпјҢе®ғе°ҶжҳҜ2021е№ҙдёӢеҚҠе№ҙз»ҸжөҺж”ҫзј“зҡ„дё»иҰҒй©ұеҠЁпјӣеӨ–йңҖеңЁиҝҷдёҖйҳ¶ж®өд»ҚеҪўжҲҗж”Ҝж’‘гҖӮиҖҢ2022е№ҙдёҠеҚҠе№ҙеҮәеҸЈзҡ„еҮҸйҖҹпјҲи§ҒгҖҠеҰӮдҪ•зңӢ8жңҲеҮәеҸЈзҡ„ејәеҠҝеҸҠеҗҺз»ӯи¶ӢеҠҝгҖӢпјүе°Ҷжһ„жҲҗ第дәҢйҳ¶ж®өж”ҫзј“гҖӮ8жңҲж•°жҚ®еҮәжқҘеҗҺпјҢеёӮеңәеҜ№дәҺж”ҝзӯ–зЁіеўһй•ҝзҡ„йў„жңҹеә”жңүжүҖеҚҮжё©гҖӮ

з»ҸжөҺж•°жҚ®жңүеҫ…йҖҗжӯҘжӢҶеҲҶз–«жғ…еҪұе“ҚпјӣдҪҶең°дә§й”Җе”®иҝҷдёҖжӢ–зҙҜзәҝзҙўе·ІеҲқжӯҘеҪўжҲҗгҖӮ

еҮәеҸЈеңЁеҪ“еүҚйҳ¶ж®өдҫқ然жҳҺжҳҫеҒҸејәгҖӮд»Һз»ҸйӘҢ规еҫӢзңӢпјҢеҮәеҸЈе‘ЁжңҹеӨ§иҮҙжҢҒе№ідәҺPPIе‘ЁжңҹгҖӮиҝҷж„Ҹе‘ізқҖеҮәеҸЈе’ҢPPIдёҖж ·пјҢзӣ®еүҚж•ҙдҪ“еңЁйЎ¶йғЁеҢәеҹҹпјҢдј°и®Ўе№ҙеҶ…дјҡй«ҳдҪҚеҫҳеҫҠжҲ–е°Ҹе№…дёӢиЎҢгҖӮеңЁжІЎжңүе…¶д»–еӨ–з”ҹеҸҳйҮҸпјҲз–«иӢ—гҖҒе…ізЁҺзӯүпјүеҠ е…Ҙзҡ„жғ…еҪўдёӢпјҢжҳҺе№ҙеҸҜиғҪдјҡиҝӣе…ҘеҺӢеҠӣдёҠеҚҮеҢәй—ҙпјҢеҜ№еә”зҡ„зҺ°е®һйҖ»иҫ‘жҳҜ欧зҫҺжң¬иҪ®ж¶Ҳиҙ№е“ҒйңҖжұӮйҮҠж”ҫгҖҒжө·еӨ–ж”ҝзӯ–йҖҗжӯҘйҖҖеҮәгҖҒдё»иҰҒз»ҸжөҺдҪ“иҝӣе…ҘеҲ¶йҖ дёҡе°Ҹе‘ЁжңҹеҺ»еә“еӯҳзӯүгҖӮ

д»Ҡе№ҙдёӢеҚҠе№ҙзҡ„ең°дә§гҖҒжҳҺе№ҙдёҠеҚҠе№ҙзҡ„еҮәеҸЈжңүеҸҜиғҪдјҡжҳҜз»ҸжөҺдёӨйҳ¶ж®өж”ҫзј“зҡ„з»Ҳз«Ҝй©ұеҠЁгҖӮ

ж ёеҝғеҒҮи®ҫйЈҺйҷ©пјҡе®Ҹи§Ӯз»ҸжөҺеҸҳеҢ–и¶…йў„жңҹпјҢеӨ–йғЁзҺҜеўғеҸҳеҢ–и¶…йў„жңҹгҖӮ

|  зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°

зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°  2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў

2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ

дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ

еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ

д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё

еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶

е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶ иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү©

иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү© еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ

еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ–

жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ– еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ

еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ

дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ