马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

зҺӢж¶өпјҲдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢпјҢе…ҙдёҡиҜҒеҲёйҰ–еёӯз»ҸжөҺеӯҰ家гҖҒз»ҸжөҺдёҺйҮ‘иһҚз ”з©¶йҷўеүҜйҷўй•ҝпјү жҠ•иө„иҰҒзӮ№

2021е№ҙ11жңҲпјҢдёӯеӣҪеҮәеҸЈпјҲд»ҘзҫҺе…ғи®ЎпјүеҗҢжҜ”еўһй•ҝ22.0%пјҢй«ҳдәҺйў„жңҹеўһй•ҝ17.2%пјҢдҪҺдәҺеүҚеҖјеўһй•ҝ27.1%пјӣиҝӣеҸЈпјҲд»ҘзҫҺе…ғи®ЎпјүеҗҢжҜ”еўһй•ҝ31.7%пјҢй«ҳдәҺйў„жңҹеўһй•ҝ18.2%е’ҢеүҚеҖјеўһй•ҝ20.6%пјӣиҙёжҳ“йЎәе·®з”ұеүҚеҖј845.4дәҝзҫҺе…ғ收зӘ„иҮі717.2дәҝзҫҺе…ғгҖӮ

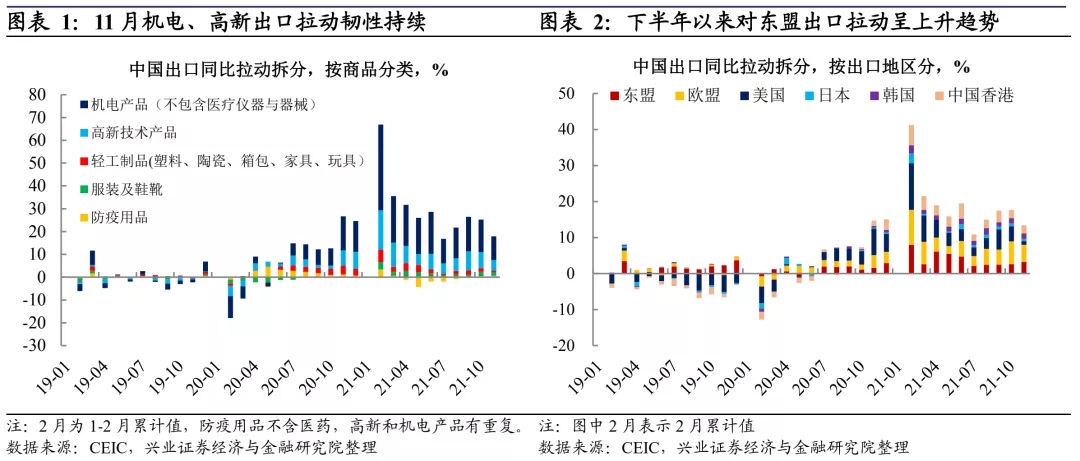

еҮәеҸЈпјҡ11жңҲеҮәеҸЈеўһйҖҹи¶…йў„жңҹпјҢз”ҹдә§жҒўеӨҚжӢүеҠЁжү©ж•ЈпјҢд»·ж јж”Ҝж’‘жҢҒз»ӯгҖӮ2021е№ҙ11жңҲеҮәеҸЈеўһйҖҹиҷҪжңүеӣһиҗҪпјҢдҪҶдёӢеҚҠе№ҙд»ҘжқҘжҢҒз»ӯи¶…йў„жңҹгҖӮиҖғиҷ‘еҲ°2020е№ҙ11жңҲеҮәеҸЈеҹәж•°иҫғй«ҳпјҢеҮәеҸЈеҗҢжҜ”еӣһиҗҪе·Іиў«еёӮеңәйў„жңҹпјҢиҖҢеҮәеҸЈжҢҒз»ӯи¶…йў„жңҹиғҢеҗҺпјҢжө·еӨ–з”ҹдә§жҒўеӨҚжӢүеҠЁеҮәеҸЈйҖ»иҫ‘еҸ‘з”ҹжү©ж•ЈпјҢд»·ж јж”Ҝж’‘еҮәеҸЈйҖ»иҫ‘д»ҚеңЁжҢҒз»ӯгҖӮпјҲ1пјүеҲҶе•Ҷе“Ғзұ»еҲ«зңӢпјҢ2021е№ҙ11жңҲпјҢжңәз”өгҖҒй«ҳж–°жҠҖжңҜдә§е“ҒеҮәеҸЈи§„жЁЎд»ҚеңЁдёҠеҚҮпјҢиҫҫеҲ°е№ҙеҶ…жңҖй«ҳеҖјпјҢе…Ёзҗғдҫӣеә”й“ҫжҒўеӨҚж”Ҝж’‘жҲ‘еӣҪз”ҹдә§еһӢеӨ–йңҖзҡ„йҖ»иҫ‘еңЁе»¶з»ӯпјҢдёӢеҚҠе№ҙд»ҘжқҘе°Өе…¶жҳҜ11жңҲжҜ”иҫғжҳҺжҳҫзҡ„иҫ№йҷ…еҸҳеҢ–жҳҜеҜ№дёңзӣҹеҮәеҸЈе‘ҲзҺ°иө°еҘҪи¶ӢеҠҝпјҢжҲ–дёҺдёӢеҚҠе№ҙд»ҘжқҘдёңеҚ—дәҡз–«жғ…зј“и§ЈгҖҒз”ҹдә§йҖҗжёҗжҒўеӨҚзӣёе…іпјҢжө·еӨ–з”ҹдә§жҒўеӨҚжӢүеҠЁжҲ‘еӣҪеҮәеҸЈзҡ„йҖ»иҫ‘еҸ‘з”ҹд»ҺзҫҺ欧еҲ°дёңзӣҹзҡ„жү©ж•ЈгҖӮпјҲ2пјү2021е№ҙ9-10жңҲпјҢеӣҪеҶ…д»·ж јдёҠж¶ЁиғҢжҷҜдёӢпјҢд»·ж јеӣ зҙ еҜ№еҮәеҸЈзҡ„ж”Ҝж’‘з»ҸеҺҶдёҠеҸ°йҳ¶пјҢ11жңҲйғЁеҲҶе•Ҷе“ҒеҸЈеҫ„дёӢзҡ„еҮәеҸЈд»·ж јиҙЎзҢ®д»ҚеӨ„дәҺиҫғй«ҳж°ҙе№іпјҢд»·ж јеӣ зҙ еҜ№еҮәеҸЈзҡ„ж”Ҝж’‘д»ҚеңЁжҢҒз»ӯгҖӮ

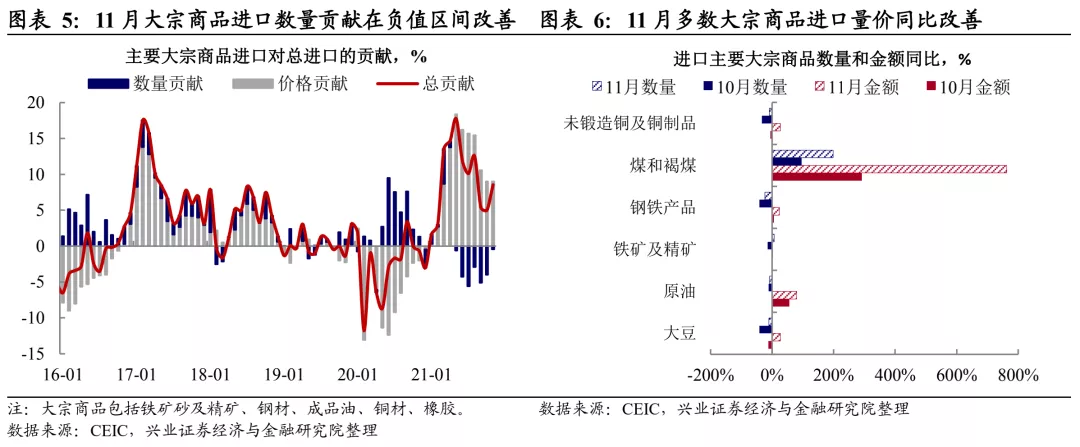

иҝӣеҸЈпјҡ11жңҲиҝӣеҸЈи¶…йў„жңҹпјҢжңәз”өгҖҒй«ҳж–°жҠҖжңҜдә§е“ҒиҝӣеҸЈжү©еӨ§жҳҺжҳҫпјҢеӨ§е®—иҝӣеҸЈж”№е–„гҖӮ11жңҲпјҢиҝӣеҸЈеҗҢжҜ”еўһйҖҹеӨ§е№…дёҠеҚҮгҖӮжңәз”өгҖҒй«ҳж–°жҠҖжңҜдә§е“ҒиҝӣеҸЈеҗҢжҜ”дёҠеҚҮжҳҺжҳҫпјҢжҳҜдё»иҰҒжӢүеҠЁеӣ зҙ пјҢжҲ‘еӣҪиҮӘйҹ©еӣҪгҖҒж—Ҙжң¬иҝӣеҸЈеўһйҖҹд№ҹзҺ°дёҠеҚҮпјҢжҲ–еҸҚжҳ йҡҸзқҖвҖңеҸҢжҺ§вҖқеҺӢеҠӣи¶Ӣзј“пјҢжҲ‘еӣҪз”ҹдә§жңүжүҖжҒўеӨҚпјҢи®ҫеӨҮзұ»иҝӣеҸЈйңҖжұӮдёҠеҚҮгҖӮйҷӨжӯӨд№ӢеӨ–пјҢеӨ§е®—е•Ҷе“ҒиҝӣеҸЈд№ҹеҮәзҺ°ж”№е–„иҝ№иұЎпјҢд»ҺеӨ§е®—е•Ҷе“ҒиҝӣеҸЈйҮҸд»·еҗҢжҜ”жӢҶеҲҶзңӢпјҢд»·ж јиҙЎзҢ®иҫғ10жңҲдҝқжҢҒзЁіе®ҡпјҢж•°йҮҸиҙЎзҢ®иҫғ10жңҲжӢ–зҙҜзҠ¶жҖҒжңүжүҖж”№е–„пјҢдҪҶд»ҚеӨ„дәҺе°Ҹе№…дёәиҙҹзҠ¶жҖҒгҖӮз»ҶеҲҶеӨ§е®—е•Ҷе“ҒиҝӣеҸЈзңӢпјҢеҺҹжІ№гҖҒй“ҒзҹҝгҖҒй’ўй“ҒгҖҒй“ңеҲ¶е“ҒгҖҒз…ӨзӮӯиҝӣеҸЈйҮ‘йўқеҗҢжҜ”гҖҒж•°йҮҸеҗҢжҜ”иҫғдёҠжңҲеқҮжңүдёҠеҚҮпјӣе…¶дёӯе°Өе…¶йңҖиҰҒе…іжіЁзҡ„жҳҜз…ӨзӮӯиҝӣеҸЈйҮҸд»·еҗҢжҜ”еқҮеӨ§е№…дёҠж¶ЁпјҢдё”йҮ‘йўқеҗҢжҜ”ж¶Ёе№…иҝңеӨ§дәҺж•°йҮҸеҗҢжҜ”ж¶Ёе№…пјҢжҲ–еҸҚжҳ иҝӣеҸЈз…ӨеңЁжү©йҮҸзҡ„еҗҢж—¶пјҢж¶Ёд»·д№ҹжҳҺжҳҫгҖӮ

еұ•жңӣпјҡзҹӯжңҹеҮәеҸЈд»Қжңүйҹ§жҖ§пјҢ2022е№ҙйңҖе…іжіЁеҮәеҸЈд»ҪйўқеӣһиҗҪгҖӮ2021е№ҙдёӢеҚҠе№ҙд»ҘжқҘпјҢжө·еӨ–з”ҹдә§жҒўеӨҚжӢүеҠЁеҮәеҸЈйҖ»иҫ‘еҸ‘з”ҹд»ҺзҫҺ欧еҗ‘дёңзӣҹзҡ„жү©ж•ЈпјҢ9жңҲд»ҘжқҘд»·ж јеҜ№еҮәеҸЈзҡ„ж”Ҝж’‘жҢҒз»ӯпјҢеҮәеҸЈдҪ“зҺ°иҫғејәйҹ§жҖ§гҖӮзҹӯжңҹжқҘзңӢпјҢж— и®әжҳҜжө·еӨ–з”ҹдә§жҖ§йңҖжұӮиҝӣдёҖжӯҘеӨҚиӢҸпјҢеҜ№дёӯеӣҪжңәз”өгҖҒй«ҳж–°жҠҖжңҜдә§е“Ғзҡ„йңҖжұӮд»Қжңүж”Ҝж’‘пјӣиҝҳжҳҜе…Ёзҗғз–«жғ…е‘ЁжңҹжҖ§еҸҚеӨҚиғҢжҷҜдёӢпјҢдёӯеӣҪдә§дёҡй“ҫйҹ§жҖ§з»ҙжҢҒпјӣеқҮж„Ҹе‘ізқҖзҹӯжңҹдёӯеӣҪеҮәеҸЈд»Қжңүйҹ§жҖ§гҖӮеҫҖеҗҺзңӢ2022е№ҙпјҢе…Ёзҗғдҫӣеә”й“ҫжҒўеӨҚиҝҮзЁӢжҢҒз»ӯпјҢеҸ еҠ 2021е№ҙй«ҳеҹәж•°еҪұе“ҚпјҢ2022е№ҙеҮәеҸЈеўһйҖҹеӨ§жҰӮзҺҮдјҡеҮәзҺ°еүҚй«ҳеҗҺдҪҺиө°еҠҝпјҢеҮәеҸЈжҲ–йҖҗжёҗеҗ‘еүҚжңҹе№іеҸ°еӣһеҪ’пјӣд»Һиҝ‘жңҹж•°жҚ®зңӢпјҢеү”йҷӨд»·ж јеӣ зҙ д№ӢеҗҺпјҢдёҖдәӣйҮҚзӮ№е•Ҷе“Ғзҡ„еҮәеҸЈж•°йҮҸеўһйҖҹе·Із»ҸеҮәзҺ°ж”ҫзј“пјҢйңҖиҰҒдҝқжҢҒе…іжіЁгҖӮдҪҶжө·еӨ–з—…жҜ’еҸҳејӮеҜ№дәҺе…Ёзҗғз»ҸжөҺжҒўеӨҚд№ҹеёҰжқҘд№ҹж–°зҡ„дёҚзЎ®е®ҡжҖ§пјҢеҰӮжһңжө·еӨ–з–«жғ…еҶҚиө·жіўжҠҳпјҢжҲ–д№ҹдјҡжҺЁиҝҹжҲ‘еӣҪеҮәеҸЈеӣһеҪ’зҡ„ж—¶й—ҙзӮ№гҖӮ

йЈҺйҷ©жҸҗзӨәпјҡжө·еӨ–з–«жғ…йЈҺйҷ©гҖӮ

йЈҺйҷ©жҸҗзӨәпјҡжө·еӨ–з–«жғ…йЈҺйҷ©гҖӮ

|  зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°

зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°  2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў

2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ

дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ

еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ

д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё

еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶

е…ЁзҗғиҪ¬еҹәеӣ зҺ°зҠ¶ иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү©

иҝһе№іпјҡж¶Ҳиҙ№жҸҗжҢҜпјҡйЈҺзү© еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ

еҲҳйҷҲжқ°пјҡ2025е№ҙе®Ҹи§Ӯз»Ҹ жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ–

жқҺеҘҮйң–пјҡM1еўһйҖҹе№ҙеҶ…йҰ– еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ

еҰӮдҪ•жһ„е»әејҳжү¬ж•ҷиӮІе®¶зІҫ дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ

дёӯеӣҪе·ҘзЁӢйҷўйҷўеЈ«еӯҷе…¶дҝЎ