马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

зҶҠеӣӯ еӣҪзӣӣиҜҒеҲёйҰ–еёӯз»ҸжөҺеӯҰ家пјҢдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢ з©Ҷд»Ғж–Ү еӣҪзӣӣиҜҒеҲёе®Ҹи§Ӯз ”з©¶е‘ҳ дәӢ件пјҡ2022е№ҙ8жңҲ22ж—ҘпјҢ1е№ҙжңҹиҙ·ж¬ҫеёӮеңәжҠҘд»·еҲ©зҺҮпјҲLPRпјүдёә3.65%пјҢиҫғдёҠжңҲйҷҚ5BPпјӣ5е№ҙжңҹд»ҘдёҠLPRдёә4.3%пјҢиҫғдёҠжңҲйҷҚ15BPгҖӮ

ж ёеҝғз»“и®әпјҡеҰӮжңҹвҖңеҸҢйҷҚвҖқпјҢйҷҚдәҶжҖ»жҜ”дёҚйҷҚеҘҪпјҢеҜ№з»ҸжөҺгҖҒиӮЎзҘЁгҖҒеҖәеҲёеә”йғҪеҒҸеҲ©еҘҪпјҢеҶҚйҷҚеҮҶйҷҚжҒҜд№ҹд»ҚеҸҜжңҹпјӣ然иҖҢпјҢвҖңиҙ§еёҒдёҚжҳҜдёҮиғҪзҡ„вҖқпјҢеҪ“еүҚдёҚзјәй’ұгҖҒд№ҹдёҚзјәдҫҝе®ңзҡ„й’ұпјҢзңҹжӯЈзјәзҡ„жҳҜйңҖжұӮе’ҢдҝЎеҝғпјҢеҪ“еҠЎд№ӢжҖҘиҝҳжҳҜйҒҝе…Қең°дә§вҖңзЎ¬зқҖйҷҶвҖқгҖӮ

1гҖҒжң¬ж¬ЎLPRйқһеҜ№з§°йҷҚжҒҜпјҢеұһдәҺйў„жңҹеҶ…зҡ„вҖңеҸҢйҷҚвҖқпјҢж—ЁеңЁйҷҚжҲҗжң¬гҖҒзЁідҝЎеҝғгҖҒзЁіең°дә§гҖӮ

2гҖҒжң¬ж¬Ў5е№ҙжңҹLPRйҷҚ15BPпјҢз¬ҰеҗҲжҲ‘们预еҲӨпјҢеҮёжҳҫдәҶеӨ®иЎҢиҝӣдёҖжӯҘзЁіең°дә§зҡ„ж„ҸеӣҫгҖӮ

3гҖҒжң¬ж¬Ў1е№ҙжңҹLPRйҷҚ5BPпјҢз•ҘдҪҺдәҺйў„жңҹпјҢд№ҹдҪҺдәҺMLFеҲ©зҺҮе’Ң5е№ҙжңҹLPRзҡ„йҷҚе№…пјҢжңүеҠ©дәҺ稳银иЎҢжҒҜе·®гҖӮ

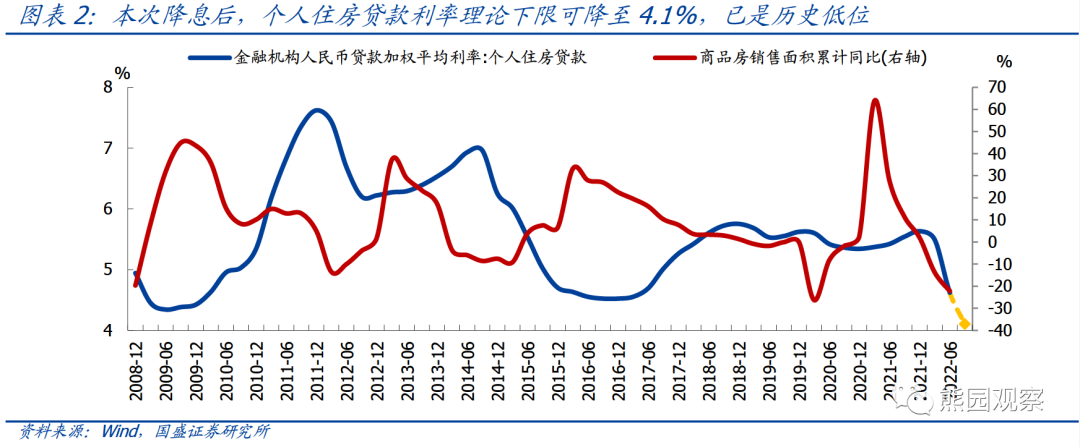

4гҖҒ继з»ӯжҸҗзӨәпјҡвҖңиҙ§еёҒдёҚжҳҜдёҮиғҪзҡ„вҖқпјҢеҪ“еүҚдёҚзјәй’ұгҖҒд№ҹдёҚзјәдҫҝе®ңзҡ„й’ұпјҢзңҹжӯЈзјәзҡ„жҳҜйңҖжұӮе’ҢдҝЎеҝғпјҢжҢҮеҗ‘йҷҚжҒҜзҡ„е®һиҙЁж•ҲжһңеҸҜиғҪжңүйҷҗпјӣеҗҢж—¶пјҢжң¬ж¬ЎйҷҚжҒҜеҗҺжҲҝиҙ·еҲ©зҺҮзҗҶи®әдёҠе·ІйҷҚиҮіеҺҶеҸІдҪҺдҪҚпјҢдҪҶең°дә§вҖңзЎ¬зқҖйҷҶвҖқйЈҺйҷ©еҸҜиғҪ并жңӘе®һиҙЁжҖ§ж¶ҲйҷӨгҖӮ

5гҖҒеҫҖеҗҺзңӢпјҢеҶҚйҷҚеҮҶйҷҚжҒҜд»ҚеҸҜжңҹпјҢз–«жғ…жј”еҢ–е’Ңең°дә§иө°еҗ‘жҳҜе…ій”®иҖғйҮҸпјӣзҹӯжңҹе…іжіЁ9-10жңҲеҸҜиғҪзҡ„еҜ№еҶІжҖ§йҷҚеҮҶгҖӮ

6гҖҒеҜ№дәҺеӨ§зұ»иө„дә§пјҡйҷҚдәҶжҖ»жҜ”дёҚйҷҚеҘҪпјҢвҖңж°ҙеӨҡвҖқжҳҜеӨ§зҺҜеўғпјҢеҜ№иӮЎзҘЁе’ҢеҖәеҲёеә”йғҪеҒҸеҲ©еҘҪгҖӮ

жҠҘе‘ҠжӯЈж–Үпјҡ 1гҖҒжң¬ж¬ЎLPRйқһеҜ№з§°йҷҚжҒҜпјҢеұһдәҺйў„жңҹеҶ…зҡ„вҖңеҸҢйҷҚвҖқпјҢж—ЁеңЁйҷҚжҲҗжң¬гҖҒзЁідҝЎеҝғгҖҒзЁіең°дә§гҖӮдёҠе‘Ё8жңҲ15ж—ҘеӨ®иЎҢи¶…йў„жңҹдёӢи°ғMLF/OMOеҲ©зҺҮ10BPпјҢиҝҮеҫҖзңӢLPRеқҮдјҡи·ҹйҡҸдёӢи°ғпјҢеӣ жӯӨеёӮеңәеҜ№жң¬ж¬ЎдёӢи°ғе·Іжңүе……еҲҶйў„жңҹгҖӮжӯӨеӨ–пјҢжҲ‘们早еңЁдёҠе‘ЁйҷҚжҒҜд№ӢеүҚе°ұеӨҡж¬ЎжҸҗзӨәпјҢвҖң8-9жңҲпјҢйҷҚLPRе°Өе…¶жҳҜйҷҚ5е№ҙжңҹLPRзҡ„еҸҜиғҪжҖ§иҫғеӨ§вҖқпјҢдё»еӣ еҪ“еүҚз»ҸжөҺдёӢиЎҢеҺӢеҠӣд»ҚеӨ§пјҢе°Өе…¶жҳҜең°дә§вҖңзЎ¬зқҖйҷҶвҖқйЈҺйҷ©еӨ§гҖӮж•°жҚ®д№ҹжҳҫзӨәпјҢ7жңҲз»ҸжөҺеҮ д№Һе…ЁзәҝвҖңеӣһиё©вҖқпјҢдҝЎиҙ·зӨҫиһҚи¶…йў„жңҹдёӢйҷҚпјҢвҖңеҒңиҙ·ж–ӯдҫӣвҖқдәӢ件д№ҹиҝӣдёҖжӯҘеҠ еү§дәҶең°дә§жҷҜж°”еәҰдёӢж»‘гҖӮ

2гҖҒжң¬ж¬Ў5е№ҙжңҹLPRи°ғйҷҚ15bpпјҢеҮёжҳҫдәҶеӨ®иЎҢиҝӣдёҖжӯҘзЁіең°дә§зҡ„ж„ҸеӣҫгҖӮеүҚжңҹжҠҘе‘ҠжҲ‘们еӨҡж¬ЎжҢҮеҮәпјҢзЁіеўһй•ҝеҝ…йЎ»зЁіең°дә§пјҢз»јеҗҲиҖғиҷ‘дёҠе‘ЁйҷҚжҒҜгҖҒеүҚжңҹйҷҚдҪҺ银иЎҢйЈҺйҷ©жӢЁеӨҮжҜ”дҫӢгҖҒеӯҳж¬ҫеҲ©зҺҮеёӮеңәеҢ–ж”№йқ©пјҲеӨ®иЎҢ7.13еҸ‘еёғдјҡжҢҮеҮәпјҢ6жңҲеә•й“¶иЎҢеӯҳж¬ҫеҲ©зҺҮзӣёжҜ”4жңҲеә•е·ІдёӢйҷҚ12BPпјүзӯүпјҢжң¬ж¬ЎLPRи°ғйҷҚе№…еәҰеӨ§жҰӮзҺҮеңЁ10-20BPгҖҒжӣҙеҸҜиғҪ15-20BPпјҲиҜҰи§ҒгҖҠ7жңҲзӨҫиһҚи¶…йў„жңҹеӨ§йҷҚзҡ„иғҢеҗҺ220813гҖӢгҖҒгҖҠеӨ®иЎҢи¶…йў„жңҹйҷҚжҒҜзҡ„иғҢеҗҺ220815гҖӢзӯүжҠҘе‘ҠпјүгҖӮ

3гҖҒжң¬ж¬Ў1е№ҙжңҹLPRйҷҚе№…з•ҘдҪҺдәҺйў„жңҹпјҢд№ҹдҪҺдәҺMLFеҲ©зҺҮе’Ң5е№ҙжңҹLPRзҡ„йҷҚе№…пјҢжңүеҠ©дәҺ稳银иЎҢжҒҜе·®гҖӮеҜ№й“¶иЎҢиҖҢиЁҖпјҢиҙҹеҖәз«Ҝзҡ„MLFеҲ©зҺҮйҷҚ10BPпјҢ收зӣҠз«Ҝзҡ„1е№ҙжңҹLPRйҷҚ5BPгҖҒ5е№ҙжңҹйҷҚ15BPпјҢз»јеҗҲзңӢ并йқһжҳҺжҳҫзҡ„вҖң收缩вҖқж”ҝзӯ–пјҢжңүеҠ©дәҺзЁіе®ҡ银иЎҢжҒҜе·®гҖӮжӯӨеӨ–пјҢеҪ“еүҚе®ҪдҝЎз”Ёзҡ„жӢ–зҙҜдё»иҰҒиҝҳжҳҜйӣҶдёӯеңЁдјҒдёҡгҖҒеұ…ж°‘зҡ„дёӯй•ҝжңҹиҙ·ж¬ҫпјҢзҹӯиҙ·зҡ„еҪұе“ҚзӣёеҜ№жңүйҷҗгҖӮ

4гҖҒ继з»ӯжҸҗзӨәпјҡвҖңиҙ§еёҒдёҚжҳҜдёҮиғҪзҡ„вҖқпјҢеҪ“еүҚдёҚзјәй’ұгҖҒд№ҹдёҚзјәдҫҝе®ңзҡ„й’ұпјҢзңҹжӯЈзјәзҡ„жҳҜйңҖжұӮе’ҢдҝЎеҝғпјҢжҢҮеҗ‘йҷҚжҒҜе®һиҙЁж•ҲжһңеҸҜиғҪжңүйҷҗпјҢең°дә§вҖңзЎ¬зқҖйҷҶвҖқйЈҺйҷ©д№ҹеҸҜиғҪ并жңӘе®һиҙЁжҖ§ж¶ҲйҷӨгҖӮ

е®ўи§ӮзңӢпјҢеҪ“еүҚжөҒеҠЁжҖ§е·Іиҝ‘д№ҺвҖңжіӣж»ҘвҖқпјҢиҙ·ж¬ҫеҲ©зҺҮд№ҹе·ІйҷҚиҮіеҺҶеҸІдҪҺдҪҚгҖӮдәҢеӯЈеәҰд»ҘжқҘпјҢ银иЎҢй—ҙеёӮеңәжөҒеҠЁжҖ§еҚҒеҲҶе……иЈ•пјӣеӨ®иЎҢQ2иҙ§еёҒж”ҝзӯ–жү§иЎҢжҠҘе‘ҠжҠ«йңІзҡ„ж•°жҚ®д№ҹжҳҫзӨәпјҢ6жңҲиҙ·ж¬ҫеҲ©зҺҮдёә4.41%гҖҒиҝһз»ӯ3дёӘеӯЈеәҰдёӢж»‘пјҢе…¶дёӯдҪҸжҲҝиҙ·ж¬ҫеҲ©зҺҮеҚ•еӯЈжӣҙжҳҜеӨ§е№…дёӢж»‘0.87дёӘзҷҫеҲҶзӮ№пјҢжҺҘиҝ‘еҺҶеҸІдҪҺдҪҚгҖӮжҚўиЁҖд№ӢпјҢеҪ“еүҚж— и®әжҳҜиө„йҮ‘зҡ„вҖңйҮҸвҖқиҝҳжҳҜвҖңд»·вҖқпјҢеқҮдёҚжҳҜеҲ¶зәҰе®ҪдҝЎз”Ёзҡ„дё»иҰҒеӣ зҙ пјҢд№ҹжҢҮеҗ‘иҝӣдёҖжӯҘйҷҚжҒҜзҡ„е®һиҙЁж•ҲжһңеҸҜиғҪжңүйҷҗгҖӮ

йңҖжұӮдёҚи¶ігҖҒдҝЎеҝғдёҚи¶іжүҚжҳҜеҪ“еүҚз»ҸжөҺзҡ„зңҹжӯЈвҖңз—ӣзӮ№вҖқгҖӮжҲ‘们еӨҡж¬ЎжҸҗзӨәпјҢеҪ“еүҚз»ҸжөҺдёӢиЎҢеҺӢеҠӣеӨ§пјҢз–«жғ…д№ӢеӨ–пјҢжң¬иҙЁжҳҜйңҖжұӮдёҚи¶ігҖҒдҝЎеҝғдёҚи¶іпјҢйӣҶдёӯдҪ“зҺ°еңЁеұ…ж°‘еӮЁи“„ж„Ҹж„ҝжҢҒз»ӯй«ҳеўһгҖҒиҙӯжҲҝж„Ҹж„ҝжҢҒз»ӯдёӢйҷҚгҖҒдјҒдёҡиө„жң¬ејҖж”Ҝ收缩зӯүж–№йқўпјҢдёҺд№ӢзӣёеҜ№еә”зҡ„пјҢ7жңҲеұ…ж°‘зҹӯиҙ·еҶҚеәҰиҪ¬дёәиҙҹеўһгҖҒеұ…ж°‘жҢүжҸӯеҶҚеәҰеӨ§е№…е°‘еўһгҖҒдјҒдёҡдёӯй•ҝиҙ·еҗҢжҜ”еҶҚеәҰе°‘еўһзӯүж•°жҚ®зү№еҫҒгҖӮ

е°ұең°дә§иҖҢиЁҖпјҢжң¬ж¬ЎйҷҚжҒҜеҗҺжҲҝиҙ·еҲ©зҺҮзҗҶи®әдёҠе·ІйҷҚиҮіеҺҶеҸІдҪҺдҪҚпјҢдҪҶ并дёҚж„Ҹе‘ізқҖең°дә§е°ұиғҪйҒҝе…ҚвҖңзЎ¬зқҖйҷҶвҖқйЈҺйҷ©гҖӮеҠ дёҠжң¬ж¬ЎпјҢе№ҙеҲқиҮід»Ҡ5е№ҙжңҹLPRе·ІзҙҜи®ЎдёӢи°ғ35BPпјҢеҸ еҠ 5жңҲ15ж—ҘеӨ®иЎҢе’Ң银дҝқзӣ‘дјҡиҝҳжҠҠжҲҝиҙ·еҲ©зҺҮдёӢйҷҗи°ғдҪҺдәҶ20BPпјҢе№ҙеҶ…жҲҝиҙ·еҲ©зҺҮзҗҶи®әдёҠе·ІдёӢи°ғ55BPпјҢйҰ–еҘ—жҲҝиҙ·еҲ©зҺҮжңҖдҪҺеҸҜйҷҚиҮі4.1%пјҲиҝ‘е№ҙжқҘжңҖдҪҺдёә2009е№ҙQ2зҡ„4.34%пјүгҖӮ然иҖҢпјҢеҚідҪҝжҲҝиҙ·еҲ©зҺҮйҷҚиҮіеҺҶеҸІдҪҺдҪҚпјҢдҪҶеңЁеұ…民收е…ҘгҖҒжҲҝд»·йў„жңҹзӯүеҮәзҺ°еӨ§е№…ж”№е–„д№ӢеүҚпјҢең°дә§жҒҗиҫғйҡҫжҳҺжҳҫдҝ®еӨҚпјҢеҶҚиҖғиҷ‘еҲ°еҪ“еүҚж”ҝзӯ–зҡ„йҮҚеҝғжҳҜвҖңдҝқдәӨжҘјвҖқпјҢдёҚжҳҜвҖңдҝқжҲҝдјҒвҖқд№ҹдёҚжҳҜвҖңдҝқжҲҝд»·вҖқпјҢжҲ‘们继з»ӯжҸҗзӨәпјҡеҪ“еүҚең°дә§вҖңзЎ¬зқҖйҷҶвҖқзҡ„йЈҺйҷ©еҸҜиғҪ并жңӘе®һиҙЁжҖ§ж¶ҲйҷӨгҖӮ

5гҖҒеҫҖеҗҺзңӢпјҢеҶҚйҷҚеҮҶйҷҚжҒҜд»ҚеҸҜжңҹпјҢз–«жғ…жј”еҢ–е’Ңең°дә§иө°еҗ‘жҳҜе…ій”®иҖғйҮҸпјҢзҹӯжңҹе…іжіЁ9-10жңҲеҸҜиғҪзҡ„еҜ№еҶІжҖ§йҷҚеҮҶгҖӮ

йҷҚеҮҶж–№йқўпјҢиҖғиҷ‘еҲ°9-10жңҲдё“йЎ№еҖәеҠЎйҷҗйўқеҸҜиғҪиҗҪең°пјҲйў„и®Ў1.5дёҮдәҝе·ҰеҸіпјүпјҢеҸ еҠ 9-10жңҲMLFеҲҶеҲ«еҲ°жңҹ6000дәҝгҖҒ5000дәҝпјҢйў„зӨә9-10жңҲеӨ®иЎҢеҸҜиғҪдјҡе®һж–ҪеҜ№еҶІжҖ§йҷҚеҮҶпјӣ

йҷҚжҒҜж–№йқўпјҢз»ҸжөҺжҒўеӨҚжғ…еҶөжҳҜж ёеҝғиҖғйҮҸпјҢиӢҘеҗҺз»ӯз–«жғ…жҢҒз»ӯжҒ¶еҢ–пјҢжҲ–иҖ…ең°дә§е»¶з»ӯеӨ§е№…иө°ејұз”ҡиҮівҖңзЎ¬зқҖйҷҶвҖқдәҶпјҢеӨ®иЎҢд»ҚеҸҜиғҪ继з»ӯвҖңиў«иҝ«вҖқйҷҚжҒҜгҖӮзҹӯжңҹзңӢпјҢиҰҒзҙ§зӣҜеӣҪеҶ…з–«жғ…жј”еҢ–е’ҢйҳІз–«зӯ–з•Ҙзҡ„жј”еҢ–жғ…еҶөпјҢд№ҹиҰҒзҙ§зӣҜзЁіең°дә§зҡ„зӣёе…іж”ҝзӯ–пјҢеҢ…жӢ¬еҢ—дёҠж·ұзӯүж ёеҝғдёҖдәҢзәҝеҸҜиғҪзҡ„ж”ҫжқҫгҖҒжҲҝдјҒиӮЎжқғиһҚиө„ж”ҫејҖзҡ„еҸҜиғҪжҖ§зӯүгҖӮ

6гҖҒеҜ№дәҺеӨ§зұ»иө„дә§пјҡйҷҚдәҶжҖ»жҜ”дёҚйҷҚеҘҪпјҢеҜ№иӮЎзҘЁе’ҢеҖәеҲёеә”йғҪжҳҜеҒҸеҲ©еҘҪгҖӮжң¬ж¬ЎйҷҚжҒҜпјҢиҝӣдёҖжӯҘеҚ°иҜҒдәҶжҲ‘们жҢҒз»ӯжҸҗзӨәзҡ„вҖңдёӢеҚҠе№ҙж”ҝзӯ–зҺҜеўғжҖ»дҪ“еҒҸеҸӢеҘҪгҖҒжөҒеҠЁжҖ§д№ҹдјҡжҜ”иҫғе®ҪиЈ•вҖқпјҢеҶҚеҸ еҠ жң¬ж¬ЎйҷҚжҒҜеҜ№з»ҸжөҺжҒўеӨҚзҡ„е®һиҙЁж•ҲжһңеҸҜиғҪжңүйҷҗпјҢжҢҮеҗ‘еҗҺз»ӯиӮЎеҖәд»ҚжҳҜвҖңж°ҙеӨҡвҖқзҡ„еӨ§зҺҜеўғгҖӮ

йЈҺйҷ©жҸҗзӨәпјҡз–«жғ…жј”еҢ–гҖҒж”ҝзӯ–еҠӣеәҰгҖҒеӨ–йғЁзҺҜеўғзӯүеҸҳеҢ–и¶…йў„жңҹгҖӮ

|  йҷўеЈ«дё“家йҪҗиҒҡе№ҝе·һжҺўи®Ё

йҷўеЈ«дё“家йҪҗиҒҡе№ҝе·һжҺўи®Ё еҶңдёҡеҰӮдҪ•еңЁдҝқйҡңзІ®йЈҹе®ү

еҶңдёҡеҰӮдҪ•еңЁдҝқйҡңзІ®йЈҹе®ү й’ҹжӯЈз”ҹпјҡеўһйҮҸж”ҝзӯ–ж•Ҳжһң

й’ҹжӯЈз”ҹпјҡеўһйҮҸж”ҝзӯ–ж•Ҳжһң жІҲжҳҺй«ҳпјҡ科жҠҖиө„жң¬жҳҜеҲӣ

жІҲжҳҺй«ҳпјҡ科жҠҖиө„жң¬жҳҜеҲӣ иҠҰе“Іпјҡ10еӨ§з»ҸжөҺжҢҮж ҮвҖң

иҠҰе“Іпјҡ10еӨ§з»ҸжөҺжҢҮж ҮвҖң зҶҠеӣӯзӯүпјҡдёҖж–ҮиҜ»жҮӮжҲҝең°

зҶҠеӣӯзӯүпјҡдёҖж–ҮиҜ»жҮӮжҲҝең° зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°

зҫҺиҒ”еӮЁдё»еёӯйҮҚзЈ…еҸ‘еЈ°  2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў

2024е№ҙзҺүзұіеёӮеңәдҫӣйңҖеҪў дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ

дёӯеӣҪдёҺйҮ‘з –еӣҪ家еҶңдә§е“Ғ еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ

еҪӯж–Үз”ҹпјҡд»Һ规模з»ҸжөҺзңӢ д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ

д№ иҝ‘е№ідё»еёӯ第е…ӯж¬ЎеҲ°и®ҝ еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё

еј дә‘еҚҺпјҡе…ідәҺзІ®йЈҹе®үе…Ё