马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

й»„ж–Үж¶ӣ й’ұдјҹ еҲҳеӨ©е®ҮпјҲй»„ж–Үж¶ӣзі»дёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢпјҢдёӯдҝЎе»әжҠ•иҜҒеҲёйҰ–еёӯз»ҸжөҺеӯҰ家пјү

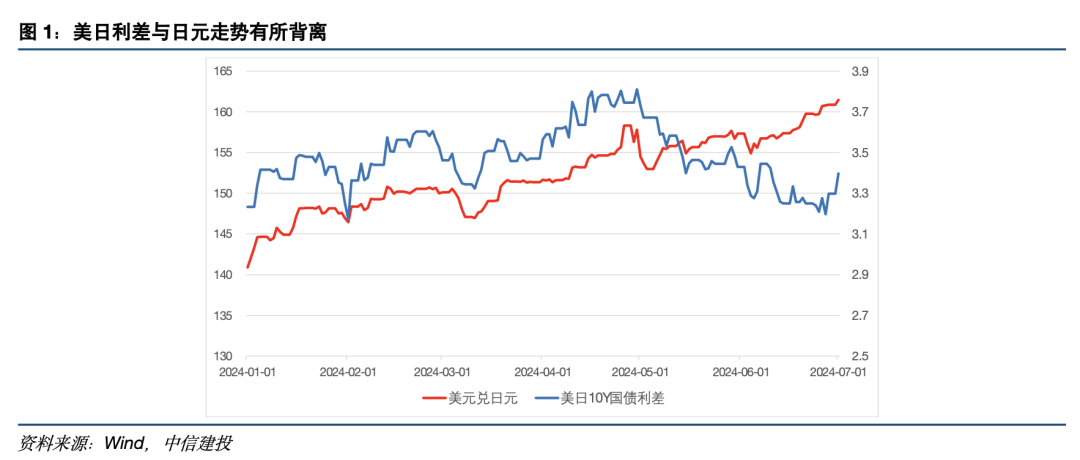

7жңҲ2ж—ҘпјҢж—Ҙе…ғжұҮзҺҮжҡҙи·ҢпјҢж—Ҙе…ғе…‘зҫҺе…ғжұҮзҺҮи§ҰеҸҠ38е№ҙд»ҘжқҘж–°дҪҺпјҢдёҖеәҰи·ҢиҮі161.75пјҢж—Ҙе…ғе…‘зҫҺе…ғзҡ„е№ҙеҶ…зҙҜи®Ўи·Ңе№…жү©еӨ§иҮі14.8%гҖӮ дёҖгҖҒеҠ жҒҜдёҺж•‘еёӮпјҢйҡҫйҳ»ж—Ҙе…ғи¶ӢеҠҝжҖ§иҙ¬еҖј ж—Ҙе…ғиҝ‘жңҹдёӢи·Ңзҡ„еҲ©е·®йҖ»иҫ‘жңүжүҖеҮҸејұгҖӮ2022-2023е№ҙпјҢж—Ҙе…ғзҡ„и¶ӢеҠҝжҖ§иҙ¬еҖјдё»еҜјеӣ зҙ жҳҜзҫҺж—ҘеҲ©е·®пјҢзү№еҲ«жҳҜзҫҺеӣҪзҡ„з»ҸжөҺж•°жҚ®е’ҢиҒ”еӮЁеҠЁеҗ‘пјҢж—Ҙе…ғеҹәжң¬йҒөеҫӘдәҶвҖңзҹӯжңҹзңӢзҫҺиҒ”еӮЁпјҢдёӯжңҹзңӢж—ҘеӨ®иЎҢвҖқзҡ„еҹәжң¬йҖ»иҫ‘гҖӮдҪҶ2024е№ҙ5жңҲд»ҘжқҘпјҢж—Ҙе…ғзҡ„иҙ¬еҖји¶ӢеҠҝдёҺзҫҺж—ҘеҲ©е·®еҸ‘з”ҹиғҢзҰ»пјҢзҫҺж—ҘеҲ©е·®еңЁзҫҺеҖәйңҮиҚЎдёӢиЎҢгҖҒж—ҘеҖәе№ізЁіиө°й«ҳзҡ„иғҢжҷҜдёӢе·Із»ҸйҖҗжёҗ收ж•ӣпјҢдҪҶж—Ҙе…ғиҙ¬еҖји¶ӢеҠҝжңӘи§ҒжүӯиҪ¬гҖӮ

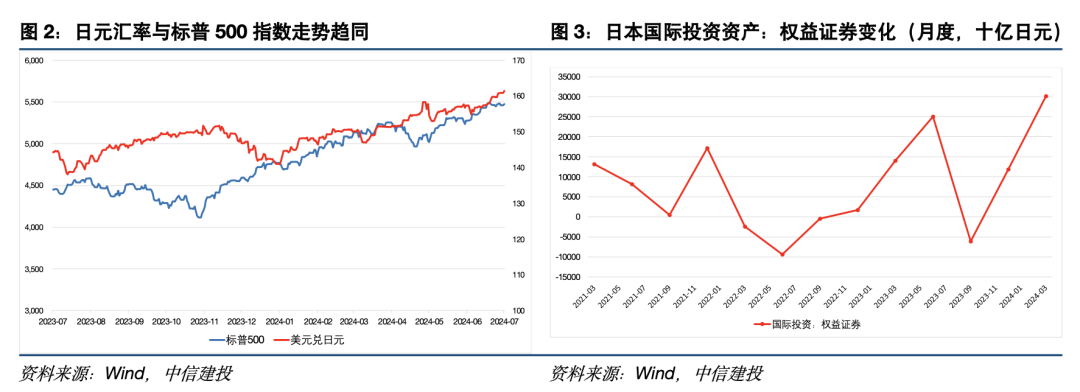

жң¬иҪ®ж—Ҙе…ғиҙ¬еҖјжҲ–дёҺж—Ҙжң¬жҠ•иө„иҖ…жө·еӨ–иө„дә§й…ҚзҪ®жҙ»еҠЁжңүе…ігҖӮж—Ҙе…ғдёҺзҫҺиӮЎзҡ„иө°еҠҝзӣёе…іжҖ§иҮӘ2024е№ҙдёҖеӯЈеәҰд»ҘжқҘеӨ§е№…дёҠеҚҮгҖӮ2024е№ҙ1жңҲпјҢж”ҝеәңеҗҜеҠЁж—Ҙжң¬дёӘдәәе…ҚзЁҺеӮЁи“„иҙҰжҲ·(NISA)и®ЎеҲ’ж”№йқ©пјҢжҸҗеҚҮеёӮеңәеҜ№ж•ЈжҲ·жҠ•иө„иҖ…зҡ„еҗёеј•еҠӣпјҢNISAеӨ§е№…жү©еӨ§дәҶе№ҙеәҰжҠ•иө„йҷҗйўқпјҢе…¶дёӯе°ҸйўқжҠ•иө„йҷҗйўқз”ұжҜҸе№ҙ40дёҮж—Ҙе…ғеҚҮиҮі120дёҮж—Ҙе…ғпјҢеўһй•ҝиҙҰжҲ·е№ҙеәҰжҠ•иө„йҷҗйўқз”ұжҜҸе№ҙ120дёҮж—Ҙе…ғеҚҮиҮі240дёҮж—Ҙе…ғпјҢеҗҢж—¶йҷҚдҪҺиҙҰжҲ·еӯҳж¬ҫй—Ёж§ӣпјҢд»Ҙдҝғиҝӣж—Ҙжң¬е®¶еәӯжҠ•иө„гҖӮNISAиҙҰжҲ·зҡ„жү©е®№жҺЁеҚҮдәҶж—Ҙжң¬жҠ•иө„иҖ…еҜ№жө·еӨ–иө„дә§зҡ„еҒҸеҘҪгҖӮж №жҚ®ж—Ҙз»Ҹж•°жҚ®пјҢ6жңҲйҖҡиҝҮNISAиҙҰжҲ·жөҒе…ҘеӨ–еӣҪиӮЎжқғжҠ•иө„еҹәйҮ‘зҡ„иө„йҮ‘жөҒйҮҸеҲӣдёӢж–°й«ҳпјҢж—Ҙжң¬еұ…ж°‘йғЁй—ЁеҜ№жө·еӨ–иө„дә§зҡ„й…ҚзҪ®дёҚж–ӯдёҠеҚҮгҖӮд»Һж—Ҙжң¬зҡ„еӣҪйҷ…жҠ•иө„еӨҙеҜёж•°жҚ®жқҘзңӢпјҢд»Һ2023е№ҙеә•иө·пјҢж—Ҙжң¬зҡ„еҜ№еӨ–иө„дә§дёӯзҡ„жқғзӣҠиҜҒеҲёжҠ•иө„еҲҶйЎ№д№ҹжҢҒз»ӯиө°й«ҳгҖӮжҠ•иө„иҖ…еҜ№зҫҺе…ғиө„дә§зҡ„йңҖжұӮжҲ–жҳҜиҝ‘жңҹж—Ҙе…ғиө°иҪҜзҡ„йҮҚиҰҒеӣ зҙ гҖӮ

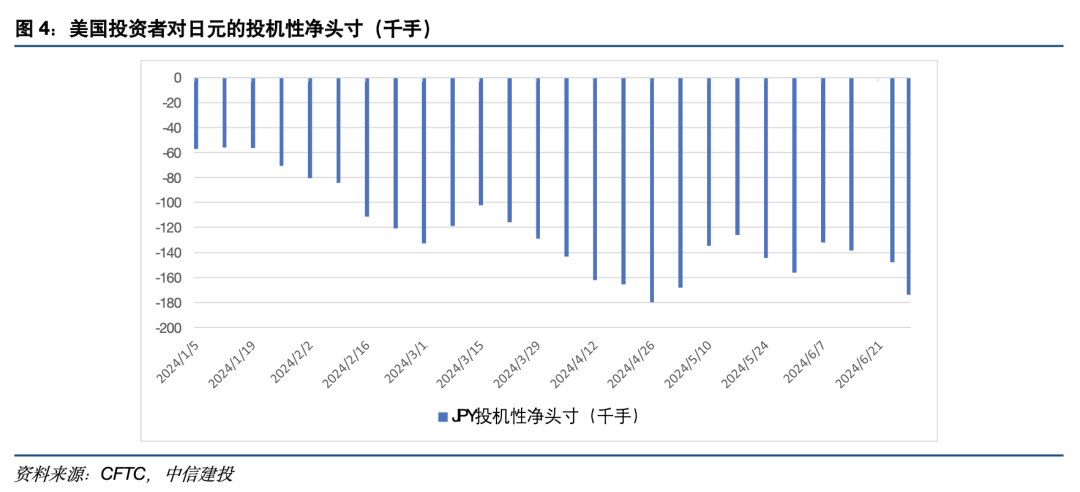

жө·еӨ–жҠ•иө„иҖ…еҜ№ж—Ҙе…ғзҡ„жҠ•жңәжҖ§еҚ–з©әжғ…з»ӘжҢҒз»ӯй«ҳж¶ЁгҖӮ2021е№ҙдёӢеҚҠе№ҙејҖеҗҜзҡ„жң¬иҪ®ж—Ҙе…ғиҙ¬еҖјдёӯпјҢйҮ‘иһҚжңәжһ„еҜ№ж—Ҙе…ғзҡ„жҠ•жңәжҖ§еҚ–з©әиө·еҲ°жҺЁжіўеҠ©жҫңзҡ„дҪңз”ЁпјҢеҒҡз©әжғ…з»Ә并еңЁеӨҡж¬ЎзӘҒз ҙе…ій”®зӮ№дҪҚеҗҺжӣҙеҠ й«ҳж¶ЁгҖӮж №жҚ®зҫҺеӣҪе•Ҷе“Ғжңҹиҙ§дәӨжҳ“委е‘ҳдјҡпјҲCFTCпјүж•°жҚ®пјҢ6жңҲжңҖеҗҺдёҖе‘ЁзҫҺеӣҪеёӮеңәеҜ№ж—Ҙе…ғзҡ„жҠ•жңәжҖ§з©әеӨҙеҮҖеӨҙеҜёиҫҫеҲ°17.4дёҮжүӢпјҢеҲӣдёӢ2008е№ҙжңүж•°жҚ®д»ҘжқҘзҡ„з©әеӨҙеҮҖеӨҙеҜёж–°й«ҳпјҢеёӮеңәеҜ№ж—Ҙе…ғзҡ„йў„жңҹжҡӮж—¶д»ҚжңӘеҮәзҺ°и§Ғеә•зҡ„иҜҒжҚ®гҖӮ

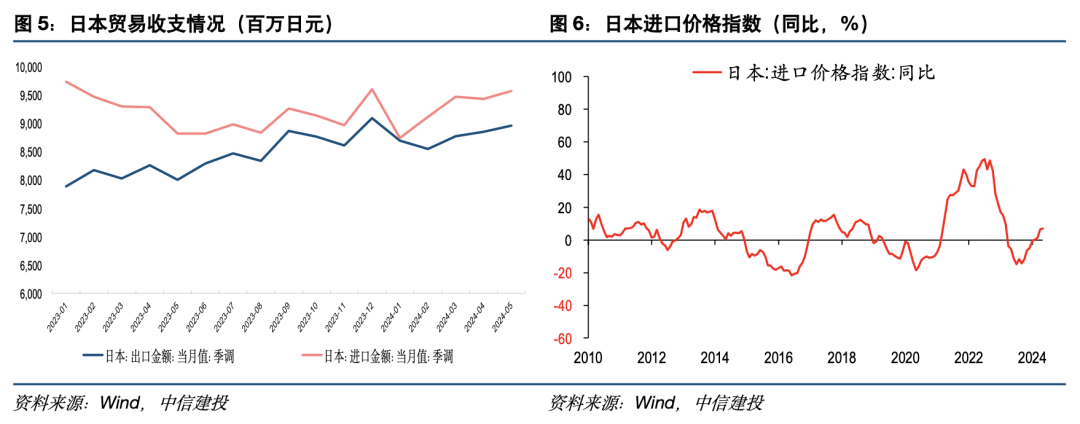

ж—Ҙжң¬еӣҪеҶ…иҝӣеҸЈдјҒдёҡеҜ№зҫҺе…ғзҡ„йңҖжұӮз»ҙжҢҒй«ҳдҪҚгҖӮ2023е№ҙд»ҘжқҘпјҢйҡҸзқҖж—Ҙжң¬еҶ…йңҖеӨҚиӢҸзҡ„жј”иҝӣпјҢиҝӣеҸЈйңҖжұӮжҢҒз»ӯз»ҙжҢҒй«ҳдҪҚпјҢе°Ҫз®Ўж—Ҙе…ғиҙ¬еҖјжҺЁеҠЁеҮәеҸЈй«ҳеўһпјҢдҪҶиҙёжҳ“е§Ӣз»Ҳз»ҙжҢҒйҖҶе·®пјҢ2024е№ҙд»ҘжқҘпјҢйҡҸзқҖиҝӣеҸЈд»·ж јжӯўи·ҢеӣһеҚҮгҖҒйҮҚеӣһжӯЈеўһй•ҝеҢәй—ҙпјҢж—Ҙжң¬иҙёжҳ“йҖҶ差继з»ӯжү©еӨ§гҖӮиҝӣеҸЈе•ҶзҫҺе…ғйңҖжұӮд№ҹжҳҜиҙ¬еҖјзҡ„еҺӢеҠӣд№ӢдёҖгҖӮ

еҚ•иҫ№жұҮзҺҮе№Ійў„зҡ„иҫ№йҷ…дҪңз”ЁеңЁйҖҗжӯҘж¶ҲеҮҸгҖӮж—Ҙжң¬еҪ“еұҖзҡ„жұҮзҺҮе№Ійў„еҸӘиғҪеҮҸзј“дёӢи·Ңзҡ„йҖҹеәҰпјҢйҡҫд»ҘжҲҗдёәи¶ӢеҠҝжүӯиҪ¬зҡ„еҶіе®ҡжҖ§еӣ зҙ гҖӮ4жңҲеә•гҖҒ5жңҲеҲқжұҮзҺҮ第дёҖж¬ЎжҺҘиҝ‘160ж—¶пјҢиҙўеҠЎзңҒиҝӣиЎҢиҮіе°‘2ж¬ЎжұҮзҺҮе№Ійў„ж“ҚдҪңпјҢе…ұи®ЎзәҰ98дёҮдәҝж—Ҙе…ғпјҲ620дәҝзҫҺе…ғпјүпјҢдҪҶжҳҜе№Ійў„зҡ„дҪңз”ЁеңЁйҖҗжёҗдёӢйҷҚпјҢ7жңҲеҲқж—Ҙе…ғеҶҚеәҰзӘҒз ҙ160пјҢеёӮеңәйў„жңҹеҲ°165йҷ„иҝ‘еҸҜиғҪи§ҰеҸ‘ж–°дёҖиҪ®е№Ійў„гҖӮж—Ҙжң¬еҪ“еұҖеҜ№еӨ–жұҮе№Ійў„зҡ„дҫқиө–еәҰеңЁеўһеҠ пјҢ然иҖҢйҡҸзқҖе…ій”®зӮ№дҪҚдёҚж–ӯиў«зӘҒз ҙпјҢеёӮеңәеҜ№е№Ійў„зҡ„дҝЎеҝғйҖҗжёҗдёӢйҷҚпјҢжҠ•жңәжҖ§дәӨжҳ“жңӘеҮҸгҖӮ дёӯжңҹж—Ҙе…ғдҝ®жӯЈзҡ„дё»иҰҒеҠЁеҠӣдё»еҜјеӣ зҙ иҝҳжҳҜзҫҺж—ҘеҲ©е·®пјҢзү№еҲ«жҳҜзҫҺеӣҪзҡ„з»ҸжөҺж•°жҚ®е’ҢиҒ”еӮЁеҠЁеҗ‘гҖӮиҒ”еӮЁ9жңҲеҰӮжһңйҷҚжҒҜиҗҪең°пјҢеҸҜиғҪжҲҗдёәж—Ҙе…ғи§Ұеә•зҡ„ж—¶зӮ№гҖӮж—Ҙжң¬еҪ“еұҖжҖ»дҪ“дёҠеҜ№ж—Ҙе…ғиҙ¬еҖјзҡ„е®№еҝҚеәҰиҫғй«ҳпјҢдҪҶиҝ‘жңҹеҜ№иҙ¬еҖјзҡ„иҙҹйқўеҪұе“Қж„ҲеҠ йҮҚи§ҶпјҢи®ӨдёәиҝҮеәҰиҙ¬еҖје·Із»ҸеҜ№з»ҸжөҺејҠеӨ§дәҺеҲ©гҖӮжӯӨеүҚпјҢж—Ҙжң¬еӨ®иЎҢиЎҢй•ҝиЎЁзӨәе…іжіЁжұҮзҺҮеҜ№йҖҡиғҖеҪұе“ҚпјҢжҡ—зӨәеҗҺз»ӯ继з»ӯиҙ¬еҖјзҡ„иҜқеҸҜиғҪжҸҗеүҚеҠ жҒҜгҖӮеҮҸзј“ж—Ҙе…ғиҙ¬еҖјеҸҜиғҪжҲҗдёәж—ҘеӨ®иЎҢ7жңҲи®®жҒҜдјҡи®®зҡ„дё»зәҝи®®йўҳгҖӮ дәҢгҖҒж—Ҙе…ғиҙ¬еҖје№¶йқһдёӘжЎҲпјҢиғҢеҗҺжҳҜејәзҫҺе…ғе’ҢйқһзҫҺиҙ§еёҒзҡ„йӣҶдҪ“зӘҳеўғ й«ҳеҲ©зҺҮе’ҢејәзҫҺе…ғзҡ„з»„еҗҲдёӢпјҢйқһзҫҺиҙ§еёҒйӣҶдҪ“йқўдёҙиҙ¬еҖјзҡ„еҺӢеҠӣгҖӮзҫҺе…ғжҢҮж•°еңЁ2024е№ҙжӣҫзҹӯжҡӮеӣһиҗҪпјҢдҪҶж•ҙдҪ“дҫқ然з»ҙжҢҒејәеҠҝпјҢжҺЁеҠЁеӣ зҙ еҢ…жӢ¬пјҡпјҲ1пјү欧еӨ®иЎҢгҖҒеҠ жӢҝеӨ§еӨ®иЎҢгҖҒз‘һеЈ«еӨ®иЎҢзӯүеқҮе·ІејҖеҗҜйҷҚжҒҜпјҢиҖҢзҫҺиҒ”еӮЁиЎҢеҠЁжӣҙдёәзј“ж…ўгҖӮпјҲ2пјүд»Ҡе№ҙдёҖеӯЈеәҰпјҢзҫҺеӣҪGDPзҺҜжҜ”е№ҙеҢ–еўһйҖҹиҷҪ然еӨ§е№…ж”ҫзј“пјҢдҪҶеӣҪеҶ…з»Ҳз«ҜйңҖжұӮзӣёеҜ№зЁіеҒҘпјҢиҖҢ欧жҙІгҖҒж—Ҙжң¬з»ҸжөҺиЎЁзҺ°зӣёеҜ№дёҖиҲ¬пјҢзҫҺејә欧ејұзҡ„ж јеұҖжңӘеҮәзҺ°жҳҺжҳҫйҖҶиҪ¬дҝЎеҸ·гҖӮпјҲ3пјүдҝ„д№ҢеҶІзӘҒе°ҡжңӘи§ЈеҶіпјҢдёӯдёңеұҖеҠҝеӨ§е№…жҒ¶еҢ–пјҢзҫҺе…ғд»Қ然еҸ‘жҢҘйҒҝйҷ©еұһжҖ§гҖӮпјҲ4пјүзү№жң—жҷ®йҖүжғ…иҫ№йҷ…иө°еҘҪпјҢе…¶дё»еј зҡ„еҮҸзЁҺгҖҒе…ізЁҺзӯүж”ҝзӯ–еҲ©еҘҪзҫҺе…ғиө°еҠҝгҖӮејәзҫҺе…ғдёӢпјҢдёҚд»…ж—Ҙе…ғпјҢе…¶д»–еҸ‘иҫҫе’Ңж–°е…ҙеёӮеңәиҙ§еёҒпјҢеқҮжңүжҳҺжҳҫиө°ејұпјҢжұҮзҺҮеҺӢеҠӣжҲҗдёәжҷ®йҒҚйҡҫйўҳпјҢеҜ№дәҺиӮЎеёӮе’ҢеҖәеёӮеҪўжҲҗдёҖе®ҡжү°еҠЁгҖӮ еҸӮиҖғжӯӨеүҚз»ҸйӘҢе’Ңжң¬иҪ®ж—Ҙе…ғиө°еҠҝпјҢйқһзҫҺиҙ§еёҒеҜ№зҫҺе…ғзҡ„жұҮзҺҮиө°еҠҝпјҢжңүд»ҘдёӢ规еҫӢеҖјеҫ—еҖҹйүҙпјҡ 第дёҖпјҢејәеҠҝзҫҺе…ғдёӢпјҢеӣҪеҶ…з»ҸжөҺзҺҜеўғеҘҪеқҸеҫҲйҡҫеҶіе®ҡжң¬еӣҪиҙ§еёҒиө°еҠҝгҖӮејәзҫҺе…ғдёӢпјҢеҚідҪҝеӣҪеҶ…з»ҸжөҺеҹәжң¬йқўејәеҠҝпјҢд»ҚдјҡеҸ—еҲ°жұҮзҺҮзҡ„жҢ‘жҲҳгҖӮдҫӢеҰӮпјҢеҚ°еәҰз»ҸжөҺиҝ‘е№ҙжқҘиЎЁзҺ°ејәеҠҝпјҢе…¶GDPеўһйҖҹгҖҒеҲ¶йҖ дёҡжҷҜж°”еәҰеқҮзӣёеҜ№зҫҺеӣҪиө°й«ҳпјҢдҪҶеҚўжҜ”д»ҚйҡҫйҖғиҙ¬еҖјгҖӮ 第дәҢпјҢиҙ§еёҒж”ҝзӯ–зҡ„иҫ№йҷ…ж“ҚдҪңпјҢиҫғйҡҫйҖҶиҪ¬жұҮзҺҮи¶ӢеҠҝгҖӮиҝ‘жңҹж—Ҙжң¬еӨ®иЎҢзҡ„ж“ҚдҪңжҳҜдёҖдёӘе…ёеһӢдҫӢеӯҗпјҢиҷҪ然其еңЁеҺ»е№ҙеә•е’Ңд»Ҡе№ҙдёҖеӯЈеәҰе…ҲеҗҺејҖеұ•зҙ§зј©е’ҢеҠ жҒҜж“ҚдҪңпјҢдҪҶеёӮеңәйҡҫд»ҘеҪўжҲҗй•ҝжңҹжҢҒз»ӯеҠ жҒҜзҡ„йў„жңҹпјҢеҜ№ж—Ҙжң¬з»ҸжөҺиө°еҠҝд№ҹзјәд№ҸдҝЎеҝғпјҢж—Ҙе…ғдҫқ然еӨ§е№…иө°иҙ¬гҖӮ

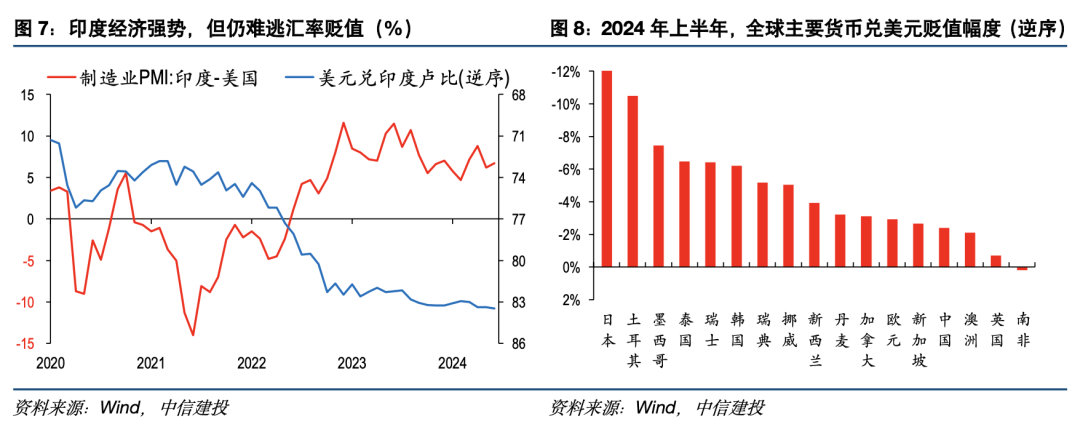

дёүгҖҒе°Ҫз®Ўд№ҹеңЁиҙ¬еҖјпјҢдҪҶжң¬иҪ®дәәж°‘еёҒзӣёеҜ№е…¶д»–йқһзҫҺиҙ§еёҒж•ҙдҪ“ејәеҠҝпјӣеҗҺз»ӯиӢҘзҫҺе…ғеӣһиҗҪпјҢдәәж°‘еёҒеҚҮеҖјз©әй—ҙдәҰиў«еҺӢзј© дәәж°‘еёҒе…‘зҫҺе…ғеҗҢж ·еңЁ2024е№ҙеҶҚеәҰйқўдёҙиҙ¬еҖјеҺӢеҠӣпјҢд»Һе№ҙеҲқ7.1е·ҰеҸійҷҚиҮізӣ®еүҚ7.25дёӢж–№пјҢжҺҘиҝ‘еҺ»е№ҙдёүеӯЈеәҰдҪҺзӮ№гҖӮж ёеҝғеӣ зҙ д»Қ然жҳҜејәзҫҺе…ғдёӢзҡ„йқһзҫҺиҙ§еёҒж•ҙдҪ“иҙ¬еҖји¶ӢеҠҝпјҢжӯӨеӨ–пјҢе№ҙдёӯдёҖиҲ¬д№ҹжҳҜдәәж°‘еёҒзҡ„еӯЈиҠӮжҖ§ејұеҠҝеҢәй—ҙгҖӮдҪҶжҳҜпјҢеҰӮжһңиҖғиҷ‘зӣёеҜ№е…¶д»–иҙ§еёҒзҡ„иө°еҠҝпјҢдәәж°‘еёҒе…‘зҫҺе…ғзҡ„иҙ¬еҖје№…еәҰе…¶е®һеҒҸдҪҺпјҢжіўеҠЁеҢәй—ҙжӣҙе°ҸгҖӮд»Ҡе№ҙдёҠеҚҠе№ҙпјҢе…Ёзҗғдё»иҰҒиҙ§еёҒе…‘зҫҺе…ғзҡ„е№іеқҮиҙ¬еҖје№…еәҰеңЁ4.7%е·ҰеҸіпјҢдҪҶдәәж°‘еёҒд»…иҙ¬еҖј2.4%гҖӮеҗҺз»ӯйҡҸзқҖзҫҺиҒ”еӮЁйҷҚжҒҜйў„жңҹеҠ ејәпјҢзҫҺе…ғжҢҮж•°иҝӣдёҖжӯҘдёҠеҚҮз©әй—ҙжңүйҷҗпјҢиӢҘе…Ёзҗғз»ҸжөҺеңЁйҷҚжҒҜж”ҜжҢҒдёӢиҫ№йҷ…иө°еҘҪпјҢзҫҺе…ғжҢҮж•°дёҚжҺ’йҷӨйҖҗжӯҘеӣһиҗҪпјҢдәәж°‘еёҒжұҮзҺҮеҺӢеҠӣжңүжңӣйҮҠж”ҫпјҢеҜ№еӣҪеҶ…иҙ§еёҒж”ҝзӯ–гҖҒиӮЎеёӮжғ…з»ӘйғҪе°ҶжҳҜеҲ©еҘҪгҖӮдҪҶз”ұдәҺеүҚжңҹзӣёеҜ№еқҡжҢәпјҢеұҠж—¶еҚҮеҖјз©әй—ҙжҲ–дәҰеҸ—йҷҗгҖӮ

[color=rgba(0, 0, 0, 0.9)]зҫҺеӣҪйҖҡиғҖдёҠиЎҢи¶…йў„жңҹпјҢзҫҺеӣҪз»ҸжөҺеўһй•ҝи¶…йў„жңҹпјҢеҜјиҮҙзҫҺиҒ”еӮЁиҙ§еёҒж”ҝзӯ–继з»ӯ收зҙ§пјҢзҫҺе…ғеӨ§е№…еҚҮеҖјпјҢзҫҺеҖәеҲ©зҺҮдёҠиЎҢпјҢзҫҺиӮЎз»§з»ӯдёӢи·ҢпјҢе•Ҷдёҡ银иЎҢз ҙдә§еҚұжңәпјҢд»ҘеҸҠж–°е…ҙеёӮеңәеҮәзҺ°иҙ§еёҒе’ҢеҖәеҠЎеҚұжңәгҖӮзҫҺеӣҪз»ҸжөҺиЎ°йҖҖи¶…йў„жңҹпјҢеҜјиҮҙйҮ‘иһҚеёӮеңәеҮәзҺ°жөҒеҠЁжҖ§еҚұжңәпјҢиҒ”еӮЁиў«иҝ«иҪ¬еҗ‘е®ҪжқҫгҖӮ欧жҙІиғҪжәҗеҚұжңәи¶…йў„жңҹпјҢ欧е…ғеҢәз»ҸжөҺйҷ·е…Ҙж·ұеәҰиЎ°йҖҖпјҢе…ЁзҗғеёӮеңәйҷ·е…ҘеҠЁиҚЎпјҢеӨ–йңҖиҗҺзј©пјҢж”ҝзӯ–йқўдёҙдёӨйҡҫгҖӮе…Ёзҗғең°зјҳйЈҺйҷ©еҠ еү§пјҢдёӯзҫҺе…ізі»жҒ¶еҢ–и¶…йў„жңҹпјҢеӨ§е®—е•Ҷе“ҒгҖҒиҝҗиҫ“еҮәзҺ°дёҚеҸҜжҺ§еӣ зҙ пјҢйҖҶе…ЁзҗғеҢ–зЁӢеәҰиҝӣдёҖжӯҘеҠ ж·ұпјҢдҫӣеә”й“ҫжҢҒз»ӯиў«з ҙеқҸпјҢзӣёе…іиө„жәҗдәүеӨәжҒ¶еҢ–гҖӮ

|  вҖңдёӯзҫҺеӨ§иұҶиҙёжҳ“йў„жңҹвҖқ

вҖңдёӯзҫҺеӨ§иұҶиҙёжҳ“йў„жңҹвҖқ иұҶзІ•пјҡеҲ©з©әеҮәе°ҪжӢҗзӮ№жңҖ

иұҶзІ•пјҡеҲ©з©әеҮәе°ҪжӢҗзӮ№жңҖ дёӯеӣҪйҮҮиҙӯжҫіжҙІеӨ§йәҰз§ҜжһҒ

дёӯеӣҪйҮҮиҙӯжҫіжҙІеӨ§йәҰз§ҜжһҒ зҺӢж¶ө пјҡж¬ІвҖңзҘёж°ҙеӨ–еј•

зҺӢж¶ө пјҡж¬ІвҖңзҘёж°ҙеӨ–еј• д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ°

д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ° зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§

зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§ ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ

ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ

еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ