马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

еҲҳеҠӣж¬ЈпјҲиӢҸе·һеӨ§еӯҰе•ҶеӯҰйҷўпјүеҲҳејҖејәпјҲиӢҸе·һеӨ§еӯҰ科жҠҖеӨ„пјүд№”жЎӮжҳҺпјҲиӢҸе·һеӨ§еӯҰе•ҶеӯҰйҷўпјү иҝ‘е№ҙжқҘпјҢеӨ§ж•°жҚ®е·Іиў«еҢ»з–—иЎҢдёҡгҖҒиғҪжәҗиЎҢдёҡгҖҒзӨҫдәӨзҪ‘з»ңиЎҢдёҡгҖҒз”өеӯҗе•ҶеҠЎиЎҢдёҡе’ҢйҮ‘иһҚиЎҢдёҡе№ҝжіӣеә”з”ЁдәҺж—ҘеёёиҝҗиҗҘе’Ңж·ұеәҰеҲҶжһҗзӯүиҝҮзЁӢгҖӮе…¶дёӯпјҢйҮ‘иһҚиЎҢдёҡжӣҙжҳҜеңЁеӨ§ж•°жҚ®еҲҡеҲҡе…ҙиө·ж—¶е°ұйқһеёёе…іжіЁе…¶жҪңеңЁжңәйҒҮпјҢдҫӢеҰӮе°ҶеӨ§ж•°жҚ®еә”з”ЁдәҺйҮ‘иһҚдә§е“ҒжЁЎеһӢ收зӣҠжҸҗеҚҮгҖҒйЈҺйҷ©з®ЎзҗҶгҖҒдә§е“ҒиҗҘй”Җе’Ңе®ўжҲ·е…ізі»з®ЎзҗҶзӯүйўҶеҹҹгҖӮ然иҖҢпјҢ银иЎҢдёҡеӨ§иҢғеӣҙеә”з”ЁеӨ§ж•°жҚ®еҲҶжһҗд»ҚеӯҳеңЁеҫҲеӨҡжҢ‘жҲҳгҖӮйҰ–е…ҲпјҢйҮ‘иһҚжңәжһ„д»Һдёҡдәәе‘ҳиҫғе°‘дәҶи§ЈеӨ§ж•°жҚ®еҲҶжһҗпјҢ他们еҜ№еӨ§ж•°жҚ®зҡ„и®ӨзҹҘеӯҳеңЁдёӨдёӘиҜҜеҢәпјҡи®ӨдёәеӨ§ж•°жҚ®ж— жүҖдёҚиғҪпјҲMichael & Lupton, 2016пјүпјҢжҲ–иҖ…и®ӨдёәеӨ§ж•°жҚ®жІЎжңүдёӘдәәз»ҸйӘҢжҲ–з»„з»Үз»ҸйӘҢжңүж•ҲпјҲAlles, 2015пјүгҖӮе…¶ж¬ЎпјҢз”ұдәҺеә”з”ЁеӨ§ж•°жҚ®иҝӣиЎҢдёҡеҠЎжөҒзЁӢж”№йҖ йҖҡеёёйңҖиҰҒеӨ§йҮҸеүҚжңҹжҠ•е…ҘпјҢ银иЎҢзҡ„з®ЎзҗҶиҖ…дјҡе…Ҳд»ҺжҠ•иө„еӣһжҠҘзҺҮжқҘжҖқиҖғпјҢеӨ§ж•°жҚ®дёҡеҠЎжөҒзЁӢж”№йҖ жҳҜеҗҰеҸҜд»Ҙжҳҫи‘—жҸҗеҚҮеёӮеңәиҗҘй”Җж•ҲжһңпјҢиҺ·еҫ—еӣһжҠҘиғҪеҗҰиҝңеӨ§дәҺжҠ•е…ҘгҖӮдҪҶжҳҜзӣ®еүҚеӨ§ж•°жҚ®зҡ„з ”з©¶еә”з”ЁжЎҲдҫӢиҝҳеҫҲйҡҫиҜҒжҳҺе…¶д»·еҖјжңүеӨҡеӨ§пјҢиҝҷе°ұеҜјиҮҙи®ёеӨҡдјҒдёҡиҖғиҷ‘еҲ°жҠ•е…ҘеӣһжҠҘзҺҮдёҚзЎ®е®ҡпјҢдёҚж„ҝж„Ҹе…ҲиҜ•е…ҲиЎҢеә”з”ЁеӨ§ж•°жҚ®еҲҶжһҗгҖӮеӣ жӯӨпјҢиҜҒжҳҺе®һйҷ…еә”з”ЁеӨ§ж•°жҚ®еҲҶжһҗиҺ·еҫ—жҲҗеҠҹе…·жңүй«ҳеҸҜиғҪжҖ§пјҢе№¶з ”з©¶еҰӮдҪ•жҸҗй«ҳеӨ§ж•°жҚ®еҲҶжһҗзҡ„жҠ•е…ҘеӣһжҠҘзҺҮйқһеёёйҮҚиҰҒгҖӮеҶҚж¬ЎпјҢ银иЎҢжҲҗеҠҹе®һж–ҪеӨ§ж•°жҚ®йЎ№зӣ®йңҖиҰҒеӨҡдёӘдёҡеҠЎйғЁй—Ёе…ұеҗҢеҚҸдҪңпјҢеҸӘжңүеӨ§ж•°жҚ®дё“家и®ҫи®ЎзІҫзЎ®жЁЎеһӢпјҢжІЎжңүе…¶д»–йғЁй—Ёзҡ„е…ұеҗҢй…ҚеҗҲжҳҜж— жі•е®һзҺ°й«ҳеӣһжҠҘзҺҮзҡ„гҖӮдҫӢеҰӮпјҢеңЁеӨ§ж•°жҚ®е…·дҪ“е®һж–ҪиҝҮзЁӢдёӯпјҢйңҖиҰҒжўізҗҶж”№йҖ дёҡеҠЎжөҒзЁӢгҖҒеҲ¶е®ҡзӣёеә”зҡ„иҗҘй”ҖжҝҖеҠұж–№жЎҲгҖҒе‘ҳе·ҘиҮӘдёҠиҖҢдёӢдёҖиҮҙи®ӨеҸҜеҸӮдёҺеӨ§ж•°жҚ®и§ЈеҶіж–№жЎҲпјҢиҝӣиҖҢжқҘжҺЁеҠЁеӨ§ж•°жҚ®йЎ№зӣ®зҡ„е®һж–ҪгҖӮ然иҖҢпјҢзӣ®еүҚе…ідәҺеӨ§ж•°жҚ®зҡ„з ”з©¶дё»иҰҒйӣҶдёӯеңЁеҹәзЎҖи®ҫж–Ҫе’Ңз®—жі•з ”з©¶дёҠпјҢд»Һе…¬еҸёз®ЎзҗҶи§’еәҰеҲҶжһҗеӨ§ж•°жҚ®йЎ№зӣ®е®һж–Ҫи·Ҝеҫ„зҡ„еҸӮиҖғж–ҮзҢ®е°‘д№ӢеҸҲе°‘гҖӮжңҖеҗҺпјҢд»ҺжҠҖжңҜи§’еәҰжқҘзңӢпјҢеҰӮжһңжІЎжңүжҸҗеүҚиҝӣиЎҢеҸҳйҮҸеӨ„зҗҶжҲ–еҜ№еҸҳйҮҸиҝӣиЎҢйҷҚз»ҙпјҢзҺ°еңЁдё»жөҒзҡ„жңәеҷЁиҮӘдё»еӯҰд№ ж–№жі•еҫҲйҡҫеҜ№й«ҳз»ҙеәҰдё”еӨ§йҮҸзҡ„ж•°жҚ®йӣҶиҝӣиЎҢжңүж•Ҳзҡ„еҲҶжһҗгҖӮ并且йҡҸзқҖзҘһз»ҸзҪ‘з»ңе’ҢйӣҶжҲҗеҲҶжһҗжЁЎеһӢзӯүе®№жҳ“дә§з”ҹжһҒдёәжҷҰ涩йҡҫжҮӮз»“жһңзҡ„ж–№жі•и¶ҠжқҘи¶ҠжөҒиЎҢпјҢжӣҙеҠ йҷҗеҲ¶дәҶд»…е…·еӨҮеӨ§ж•°жҚ®еҹәзЎҖзҹҘиҜҶзҡ„银иЎҢе‘ҳе·ҘзҗҶ解并еә”з”ЁеӨ§ж•°жҚ®пјҢеӣ жӯӨйҮҮз”ЁдёҖз§Қй«ҳж•Ҳдё”жҳ“дәҺзҗҶи§Јзҡ„еӨ§ж•°жҚ®и§ЈеҶіж–№жЎҲеҜ№дәҺеӨ§ж•°жҚ®йЎ№зӣ®зҡ„жҲҗеҠҹе®һж–ҪиҮіе…ійҮҚиҰҒгҖӮ

дёәдәҶеё®еҠ©йҮ‘иһҚжңәжһ„еҖҹеҠ©еӨ§ж•°жҚ®зҡ„еҠӣйҮҸи§ЈеҶіе®һйҷ…й—®йўҳпјҢжң¬ж–Үд»ҘдәҡжҙІеӨ§еһӢе•Ҷдёҡ银иЎҢA银иЎҢдёәж ·жң¬пјҢзі»з»ҹз ”з©¶дәҶ银иЎҢеә”з”ЁеӨ§ж•°жҚ®иҝӣиЎҢзІҫеҮҶиҗҘй”Җзҡ„и§ЈеҶіж–№жЎҲпјҡеҢ…жӢ¬д»Һж–№жЎҲи®ҫи®ЎеҲ°е®һйҷ…е®һж–ҪпјҢжңҖеҗҺи§ӮеҜҹеӨ§ж•°жҚ®йЎ№зӣ®е®һйҷ…иҝҗиЎҢз»“жһңзҡ„е…ЁиҝҮзЁӢгҖӮйҖҡиҝҮжҖ»з»“е’Ңз ”з©¶иҝҷдёӘйЎ№зӣ®зҡ„е®һж–ҪиҝҮзЁӢе’Ңз»ҸйӘҢпјҢжҸӯзӨәдәҶйҮ‘иһҚжңәжһ„еҸҜд»ҘйҖҡиҝҮеә”з”ЁеӨ§ж•°жҚ®еҲҶжһҗжҲҗеҠҹе®һж–ҪзІҫеҮҶиҗҘй”ҖпјҢ并йҖҡиҝҮиҝҷдёҖи§ЈеҶіж–№жЎҲиҺ·еҸ–й•ҝжңҹз«һдәүдјҳеҠҝгҖӮ

ж–ҮзҢ®з»јиҝ°

пјҲдёҖпјүе…ідәҺи§ЈеҶіж–№жЎҲи®ҫи®ЎйҡңзўҚзҡ„з ”з©¶

зҺ°еңЁпјҢеӨ§еӨҡж•°дјҒдёҡе·Із»Ҹж„ҸиҜҶеҲ°йҮҮз”ЁеӨ§ж•°жҚ®еҲҶжһҗиҝӣиЎҢжҠ•иө„еҶізӯ–жҳҜжңүж„Ҹд№үзҡ„пјҢдҪҶжҳҜSam & Chatwin (2018)и®ӨдёәдёҖдәӣй—®йўҳйҳ»зўҚдәҶиҝҷдәӣе…¬еҸёе®һж–ҪеӨ§ж•°жҚ®еҲҶжһҗпјҢеҰӮе®үе…Ёйҡҗз§ҒгҖҒж•°жҚ®йҮҸиҝҮеӨ§гҖҒзјәд№Ҹдё“дёҡзҹҘиҜҶе’Ңз»ҸйӘҢгҖҒжқҘиҮӘжңәжһ„еҶ…йғЁйҳ»еҠӣзӯүеӣ зҙ йҳ»зўҚдәҶе…¬еҸёзңҹжӯЈйҮҮеҸ–иЎҢеҠЁжү§иЎҢеӨ§ж•°жҚ®йЎ№зӣ®гҖӮж №жҚ®BaldwinпјҲ2015пјүзҡ„и°ғжҹҘпјҢ80%е·ҰеҸізҡ„жңәжһ„жІЎжңүжҲҗеҠҹе®һж–Ҫ他们зҡ„еӨ§ж•°жҚ®йЎ№зӣ®пјҢи¶…иҝҮ65%зҡ„дјҒдёҡжҠҘе‘Ҡе…¶еӨ§ж•°жҚ®йЎ№зӣ®зҡ„еӣһжҠҘдҪҺдәҺжҠ•иө„йҮ‘йўқгҖӮBaker (2012)жҢҮеҮәжҠҖжңҜгҖҒз»„з»Үе’ҢиғҢжҷҜзҺҜеўғжҳҜе®һж–ҪеӨ§ж•°жҚ®еҲҶжһҗйЎ№зӣ®зҡ„йҮҚиҰҒжҲҗеҠҹеӣ зҙ пјҢжҠҖжңҜжҢҮеҪ“еүҚиҜҘз»„з»Үжңәжһ„жң¬иә«зҡ„жҠҖжңҜиғҪеҠӣпјӣз»„з»ҮжҢҮдјҒдёҡзҡ„зү№еҫҒпјҢеҰӮдјҒдёҡ规模гҖҒжҠҖиғҪе’Ңз»ҸйӘҢзӯүжҳҜеҗҰйҖӮеҗҲжҺЁиҝӣеӨ§ж•°жҚ®жҲҳз•ҘпјӣиғҢжҷҜзҺҜеўғжҢҮз«һдәүеҜ№жүӢгҖҒеҗҲдҪңдјҷдјҙе’Ңж”ҝеәңж”ҜжҢҒеӨ§зҺҜеўғгҖӮеҸҜи§ҒпјҢиҝ„д»ҠдёәжӯўпјҢеӨ§еӨҡж•°з ”з©¶дҫқ然еҒңз•ҷеңЁжҰӮиҝ°е®һж–ҪеӨ§ж•°жҚ®йЎ№зӣ®зҡ„еҺҹеҲҷдёҠпјҢйӮЈдәӣзңҹжӯЈжғіиҰҒйҮҮз”ЁеӨ§ж•°жҚ®еҲҶжһҗзҡ„жңәжһ„дҫқ然еҫҲйҡҫжүҫеҲ°жңүж•Ҳзҡ„еҸӮиҖғйЎ№зӣ®е’Ңз«ӢеҚіжЁЎд»ҝе®һж–Ҫзҡ„зқҖжүӢзӮ№гҖӮ

дҫӢеҰӮеңЁй“¶иЎҢдёҡпјҢдёҺеӨ§ж•°жҚ®еҲҶжһҗзӣёе…ізҡ„дёӨдёӘдё»иҰҒйўҶеҹҹжҳҜзІҫеҮҶиҗҘй”Җе’ҢйЈҺйҷ©з®ЎзҗҶпјҢйЈҺйҷ©з®ЎзҗҶдёҖзӣҙжҳҜ银иЎҢдёҡзҡ„ж ёеҝғи®®йўҳд№ӢдёҖпјҢе·ІжңүдёҚе°‘жҲҗеҠҹиҝҗз”ЁеӨ§ж•°жҚ®еҲҶжһҗе»әз«ӢйЈҺйҷ©жЁЎеһӢе’ҢеҶ…йғЁжңәеҲ¶зҡ„жЎҲдҫӢпјҢдҪҶзІҫеҮҶиҗҘй”Җи§ЈеҶіж–№жЎҲеҜ№дәҺ银иЎҢдёҡжқҘиҜҙд»Қ然жҳҜдёҖдёӘе…Ёж–°зҡ„йўҶеҹҹпјҢеҫҲеӨҡе…¬еҸёз®ЎзҗҶиҖ…еҜ№еә”з”ЁеӨ§ж•°жҚ®еҲҶжһҗзҡ„зҗҶи§Јдҫқ然иҫғжө…жҳҫгҖӮд№ӢеүҚеӨ§йғЁеҲҶз ”з©¶йӣҶдёӯдәҺж•°жҚ®еҲҶжһҗзҡ„ж–№жі•пјҢеҫҲе°‘з ”з©¶еӨ§ж•°жҚ®зҡ„е®һж–Ҫи·Ҝеҫ„гҖӮдҪҶжҳҜеӨ§ж•°жҚ®е®һж–ҪиҝҮзЁӢж¶үеҸҠеӨҡдёӘйғЁй—ЁгҖҒеӨҡдёӘдёҡеҠЎжқЎзәҝпјҢеӯҳеңЁйңҖиҰҒдёҚеҗҢйғЁй—ЁеҚҸеҗҢй…ҚеҗҲгҖҒжўізҗҶдёҡеҠЎжөҒзЁӢгҖҒи°ғй…ҚзЎ¬/иҪҜ件и®ҫж–ҪзӯүеҫҲеӨҡй—®йўҳпјҢеңЁиө„жәҗжңүйҷҗзҡ„жқЎд»¶дёӢйҡҫд»ҘеҗҢж—¶е®һзҺ°жүҖжңүзӣ®ж ҮгҖӮдёәдәҶе°Ҫеҝ«иҺ·еҫ—жҠ•иө„еӣһжҠҘпјҢйңҖиҰҒжҳҺзЎ®жҸҗеҚҮе“ӘдәӣдёҡеҠЎзҡ„ж•ҲзӣҠпјҢе…·дҪ“жҜҸдёҖжӯҘеә”еҪ“еҰӮдҪ•еҒҡгҖӮKitchin & LauriaultпјҲ2015пјүи®ӨдёәеңЁеӨ§ж•°жҚ®еҲҶжһҗе……еҲҶеҸ‘жҢҘе…¶и§ЈеҶій“¶иЎҢй—®йўҳжҪңеҠӣеүҚпјҢйңҖиҰҒд»ҺвҖңеӨ§еӨ„зқҖзңјпјҢе°ҸеӨ„зқҖжүӢвҖқпјҢеҚіжҠҠдёҖдәӣе°ҸеһӢеӨ§ж•°жҚ®еҲҶжһҗйЎ№зӣ®дҪңдёәзқҖжүӢзӮ№пјҢйҖҡиҝҮжҲҗеҠҹе®һи·өе…·жңүй«ҳеӣһжҠҘгҖҒй«ҳд»·еҖјзҡ„е°ҸеһӢйЎ№зӣ®жқҘеҘ е®ҡжңӘжқҘ银иЎҢдәәе‘ҳеӨ§и§„жЁЎеә”з”ЁеӨ§ж•°жҚ®еҲҶжһҗзҡ„дҝЎеҝғгҖӮSivarajah, Kamal, Irani, et al.(2017)и®Өдёәеә”иҜҘйҰ–е…Ҳи§ЈеҶіжңҖзҙ§иҝ«зҡ„йңҖжұӮпјҢ并且жҢүз…§дёҖе®ҡйЎәеәҸе®һж–ҪеӨ§ж•°жҚ®еҲҶжһҗпјҢеҰӮе®һж–ҪжңәеҷЁеӯҰд№ йЎ№зӣ®еә”еҪ“д»Һе°ҸеһӢй—®йўҳеҗ‘еӨ§еһӢй—®йўҳйҖ’иҝӣпјҢеңЁе®һи·өдёӯж•ҙеҗҲ第дёҖиҪ®зҡ„еҲҶжһҗз»“жһңпјҢ并иҝҗз”ЁеҲ°з¬¬дәҢиҪ®жЁЎеһӢи®ҫи®ЎдёӯеҺ»гҖӮз”ұдәҺ第дёҖиҪ®е°Ҹ规模жөӢиҜ•еҸҚжҳ еҮәзҡ„й”ҷиҜҜйў„жөӢз»“жһңгҖҒжҲҗеҠҹе“Қеә”еҲҶжһҗз»ҸйӘҢгҖҒеҸҳйҮҸжқғйҮҚи°ғж•ҙж–№жі•зӯүйғҪжҳҜжһҒжңүд»·еҖјзҡ„пјҢжңүеҠ©дәҺе°Ҷйў„жөӢеҲҶжһҗд»Һе®һйӘҢиҝҮзЁӢжү©еұ•еҲ°еӨ§и§„жЁЎеә”з”ЁгҖӮ

пјҲдәҢпјүе…ідәҺи§ЈеҶіж–№жЎҲи®ҫи®ЎиҰҒзӮ№зҡ„з ”з©¶

е•Ҷдёҡ银иЎҢеӮЁеӯҳзқҖеӨ§йҮҸзҡ„е®ўжҲ·иө„ж–ҷгҖҒе®ўжҲ·зҡ„дәӨжҳ“дҝЎжҒҜе’Ңе•Ҷдёҡж•°жҚ®гҖӮдёәдәҶе°Ҷиҝҷдәӣж•°жҚ®д»·еҖјиҝӣиЎҢиҪ¬еҢ–пјҢеҫҲеӨҡе•Ҷдёҡ银иЎҢйғҪжёҙжңӣеҖҹеҠ©еӨ§ж•°жҚ®жҲҳз•ҘжқҘжҸҗй«ҳз»ҸиҗҘж•ҲзӣҠгҖҒжҸҗеҚҮжңҚеҠЎж•ҲзҺҮгҖӮе…·дҪ“жқҘзңӢпјҢе•Ҷдёҡ银иЎҢжҜ”з”өеӯҗе•ҶеҠЎе’Ңйӣ¶е”®зӯүиЎҢдёҡиҺ·еҸ–зҡ„е®ўжҲ·ж•°жҚ®иҙЁйҮҸиҰҒй«ҳеҫҲеӨҡпјҲKleindienst, 2017пјүгҖӮиҝҷжҳҜеӣ дёәпјҡ第дёҖпјҢе•Ҷдёҡ银иЎҢзҡ„е®ўжҲ·еҝ…йЎ»еҗ‘银иЎҢжҸҗдәӨеҮҶзЎ®дё”зІҫз»Ҷзҡ„ж•°жҚ®пјҢеҰӮеҮҶзЎ®зҡ„дәІеұһе…ізі»гҖҒдҪҸеқҖгҖҒе№ҙ收е…ҘгҖҒиө„дә§зҠ¶еҶөзӯүеӨ§йҮҸж¶үеҸҠеҲ°е®ўжҲ·ж ёеҝғиҙўеҠЎзҡ„ж•°жҚ®гҖӮ第дәҢпјҢ银иЎҢд№ҹеҸҜд»Ҙдё»еҠЁиҝҪиёӘжҜҸдёҖдёӘе®ўжҲ·зҡ„иҙҰжҲ·пјҢиҝҪжҹҘе®ўжҲ·зҡ„дҝЎз”Ёи®°еҪ•пјҢд»ҘеҸҠдҝЎз”ЁеҚЎдәӨжҳ“гҖҒйқўеҜ№йқўдәӨжҳ“гҖҒжүӢжңәз«ҜдәӨжҳ“гҖҒзҪ‘з»ңдәӨжҳ“зҡ„е…·дҪ“жғ…еҶөпјӣжӯӨеӨ–пјҢеҰӮжһңе®ўжҲ·жҳҜдјҒдёҡз«ҜпјҢиҝҳеҸҜд»ҘиҝҪиёӘе…¬еҸёиһҚиө„иЎҢдёәгҖҒиҙўеҠЎжғ…еҶөгҖҒдҝЎз”ЁзҠ¶еҶөгҖҒдҫӣеә”й“ҫдёҠдёӢжёёзӯүгҖӮзӣёжҜ”д№ӢдёӢпјҢз”өеӯҗе•ҶеҠЎе…¬еҸёиҷҪ然д№ҹйңҖиҰҒеӨ„зҗҶе®ўжҲ·зҡ„еӨ§йҮҸжөҸи§Ҳи®°еҪ•е’Ңж¶Ҳиҙ№ж•°жҚ®пјҢдҪҶжҳҜиҝҷдәӣж•°жҚ®еҸӘ收йӣҶе’ҢеӮЁеӯҳдәҶиҫғе°‘зҡ„е®ўжҲ·дёӘдәәдҝЎжҒҜпјҢ并且еҰӮжһңдәӨжҳ“笔数жңүйҷҗдјҡеҜјиҮҙж•°жҚ®еҸҳйҮҸжңүйҷҗпјҢеӣ жӯӨз”өеӯҗе•ҶеҠЎзӯүиЎҢдёҡеңЁиҝӣиЎҢеӨ§ж•°жҚ®зІҫеҮҶиҗҘй”Җж—¶дјҡйқўдёҙж•°жҚ®дёҚи¶ід»ҺиҖҢеҜјиҮҙйў„жөӢз»“жһңиҜҜе·®зҺҮеӨ§зҡ„й—®йўҳгҖӮ

зӣёеҸҚпјҢ银иЎҢеӨ§ж•°жҚ®и§ЈеҶіж–№жЎҲйқўдёҙзҡ„жҢ‘жҲҳдёҚеңЁдәҺж•°жҚ®жөҒзјәеӨұпјҢиҖҢжҳҜж•°жҚ®зә¬еәҰй«ҳиҝҷдёҖй—®йўҳгҖӮдҫӢеҰӮпјҢеңЁеӨ§ж•°жҚ®еҲҶжһҗдёӯйқһеёёйҮҚиҰҒзҡ„дёҖжӯҘвҖ”вҖ”е®ўжҲ·иҒҡзұ»пјҢз”ұдәҺе®ўжҲ·зҡ„дҝЎз”Ёи®°еҪ•еҸҜиғҪеҢ…еҗ«ж•°зҷҫдёӘе’Ңе®ўжҲ·з”»еғҸзӣёе…ізҡ„еҸҳйҮҸгҖҒдҝЎз”Ёзӣёе…ізҡ„дәӨжҳ“иЎҢдёәеҸҠе…¶д»–иЎҚз”ҹеҸҳйҮҸпјҢиҝҷдәӣй«ҳзә¬еәҰж•°жҚ®й—®йўҳдјҡдҪҝеҫ—иҒҡзұ»еҲҶжһҗеҸҳеҫ—йқһеёёеӨҚжқӮпјҢд№ҹйҡҫд»Ҙжңүж•Ҳең°и§ЈйҮҠе®ўжҲ·зҫӨдҪ“еҲ’еҲҶпјҢз”ҡиҮіиҜҶеҲ«и§ЈйҮҠеҸҳйҮҸзҡ„йў„жөӢз»“жһңгҖӮMa, Baer, ChakrabortyпјҲ2015пјүи®ӨдёәеҪ“ж•°жҚ®йӣҶйқһеёёеӨ§ж—¶пјҢж•°жҚ®дјҡеҮәзҺ°й«ҳеҒҸеәҰгҖҒиӮҘе°ҫгҖҒеӨ§йҮҸйӣ¶ж•°еҖјзӯүзү№еҫҒпјҢиҝҷдҪҝеҫ—е®ўжҲ·еҲҶзұ»жҲҗдёәдёҖдёӘеҫҲеӨ§зҡ„жҢ‘жҲҳгҖӮ他们йҖҡиҝҮдёҖдёӘеҢ…еҗ« 30000еҗҚе®ўжҲ·зҡ„иҒҡзұ»е®һйӘҢпјҢеҸ‘зҺ°еӨ§йҮҸи§ӮжөӢеҖјеҜҶйӣҶеңЁдёҖдёӘиҒҡзұ»дёӯеҝғеӨ„пјҢ并е°Ҷ 50%зҡ„е®ўжҲ·еҲҶеҲ°дәҶдёҖдёӘе°Ҹз»„йҮҢйқўгҖӮжӯӨеӨ–пјҢе°Ҫз®ЎеӨ§йҮҸж–ҮзҢ®жҸҗеҮәз”ЁдёҚеҗҢзҡ„ж–№жі•жқҘи§ЈеҶіеҰӮдҪ•иҝӣиЎҢй«ҳзә¬еәҰж•°жҚ®еҲҶжһҗпјҢдҪҶиҝҷдәӣеҲҶжһҗз»“жһң并дёҚзӣҙи§ӮгҖӮеӣ дёәзҺ°еңЁеӨ§ж•°жҚ®з ”究зҡ„и¶ӢеҠҝжҳҜеҲҶжһҗж–№жі•и¶ҠжқҘи¶ҠеӨҚжқӮпјҢеҶ…йғЁиҝҮзЁӢеҸҲеҰӮеҗҢй»‘еҢЈеӯҗдёҖж ·пјҢйҡҫд»Ҙз”ЁйҖҡдҝ—жҳ“жҮӮзҡ„ж–№ејҸиҜҙжҳҺпјҢз»“жһңеҸҲжІЎжңүд»»дҪ•ж–Үеӯ—и§ЈйҮҠи®әиҝ°гҖӮиҝҷе°ұеҜјиҮҙе®һи·өдёӯжІЎжңүжҺҘеҸ—иҝҮи¶іеӨҹи®ӯз»ғзҡ„дёҡеҠЎдәәе‘ҳе®Ңе…ЁдёҚиғҪйҳҗйҮҠиҝҷдәӣз»“и®әпјҢ银иЎҢе‘ҳе·Ҙж— жі•зҗҶи§ЈйӮЈдәӣеҪұе“ҚдёҡеҠЎе®һи·өзҡ„йҮҚиҰҒеҸҳйҮҸеҲ°еә•жҳҜд»Җд№ҲгҖӮзҗҶи®әз ”з©¶дёҺе®һи·өе®Ңе…Ёжңқеҗ‘дёӨдёӘдёҚеҗҢзҡ„ж–№еҗ‘еҸ‘еұ•гҖӮеӣ жӯӨпјҢдјҒдёҡжҷ®йҒҚеёҢжңӣиғҪз”ЁжӣҙйҖҸжҳҺгҖҒжӣҙзӣҙи§Ӯзҡ„ж–№жі•и§ЈйҮҠжңәеҷЁиҮӘдё»еӯҰд№ иҝҮзЁӢпјҢиҝҷдёҖйңҖжұӮеҫҲеҖјеҫ—еӯҰжңҜз•ҢйҮҚи§ҶгҖӮеҰӮжһңжІЎжңүз®ҖеҚ•жҳ“жҮӮе’Ңжңүж„Ҹд№үзҡ„еҲҶжһҗпјҢе°ұеҫҲйҡҫжҠҠз ”з©¶жҺЁе№ҝеҲ°дёҡеҠЎдёӯпјҢд»Ҙе®һи·өйӘҢиҜҒе®һзҺ°жңҖеӨ§еҢ–дә§еҮәпјҢйӮЈд№ҲеӨ§ж•°жҚ®дё“家们жҸҗеҮәзҡ„еҲҶжһҗжЁЎеһӢе°ұжҳҜвҖңзәёдёҠи°Ҳе…өвҖқгҖӮиҝҷдёҖзӮ№еҜ№й“¶иЎҢе·ҘдҪңдәәе‘ҳжҳҜе°ӨдёәйҮҚиҰҒзҡ„гҖӮ

пјҲдёүпјүе…ідәҺи§ЈеҶіж–№жЎҲж•ҲжһңиЎЎйҮҸзҡ„з ”з©¶

еӨ§ж•°жҚ®еҲҶжһҗз»“жһңеҫҲйҡҫиҝӣиЎҢз»©ж•ҲиЎЎйҮҸгҖӮзӣ®еүҚзҗҶи®әдёҠжҜ”иҫғеёёи§Ғзҡ„еӨ§ж•°жҚ®з»©ж•ҲиЎЎйҮҸж–№жі•жҳҜA/BжЈҖжөӢжҲ–иҖ…дёҺеҹәеҮҶзәҝиҝӣиЎҢжҜ”иҫғгҖӮдҪҶиҝҷдәӣиЎЎйҮҸж–№жі•ж”ҫеҲ°е®һйҷ…дёҡеҠЎдёӯпјҢеҫҲйҡҫжүҫеҲ°дёҖдёӘеҗҲйҖӮзҡ„еҹәеҮҶзәҝжқҘйӘҢиҜҒиҗҘй”Җж–№жі•зҡ„еҮҶзЎ®жҖ§гҖӮе®һи·өдёӯдёӨдёӘжңҖеёёз”Ёзҡ„з»©ж•ҲиЎЎйҮҸжҢҮж ҮжҳҜиЎЎйҮҸж–°еўһ收е…Ҙе’ҢжҸҗеҚҮе“Қеә”зҺҮпјҢ然иҖҢж–°еўһ收е…ҘдёҚдёҖе®ҡжҳҜз”ұеӨ§ж•°жҚ®еј•еҸ‘пјҢеҸҜиғҪжҳҜдёҡеҠЎе®һи·өжң¬иә«еёҰжқҘзҡ„пјҢеҚідёҚиҝӣиЎҢеӨ§ж•°жҚ®еҲҶжһҗпјҢеҮӯеҖҹдј з»ҹдёҡеҠЎејҖеұ•д№ҹдјҡеҲӣйҖ 收е…Ҙпјӣй«ҳе“Қеә”зҺҮдёҚдёҖе®ҡеҝ…然зӯүеҗҢдәҺжҠ•иө„еӣһжҠҘпјҢеҚіе“Қеә”зҺҮжҸҗй«ҳжҳҜз”ұжү§иЎҢжҹҗдәӣж“ҚдҪңжҠҖе·§еј•еҸ‘зҡ„пјҢиҖҢдёҚжҳҜеӨ§ж•°жҚ®еҲҶжһҗеёҰжқҘзҡ„гҖӮDavenport & DychГ©пјҲ2013пјүи°ғжҹҘдәҶдёү家зҫҺеӣҪ银иЎҢвҖ”вҖ”зҫҺеӣҪеҜҢеӣҪ银иЎҢгҖҒзҫҺеӣҪ银иЎҢе’ҢжҺўзҙўй“¶иЎҢпјҢжҢҮеҮә银иЎҢдёҡжӣҫз»ҸжҳҜдј—жүҖе‘ЁзҹҘзҡ„жңҖеҝ«жҺҘеҸ—新科жҠҖе’Ңж–°еҸҳйқ©зҡ„иЎҢдёҡпјҢ然иҖҢз»ҸжөҺеҚұжңәеҗҺпјҢ他们жӣҙе…іжіЁиө„дә§е№іиЎЎиЎЁпјҢеҜ№дәҺж–°жҠҖжңҜеҸҳеҫ—дҝқе®Ҳиө·жқҘпјҢеңЁдҪҺжҲҗжң¬иҝҷдёҖзәҰжқҹдёӢпјҢ银иЎҢжҺЁиҝӣеӨ§ж•°жҚ®и®ЎеҲ’йңҖиҰҒйҮҚж–°йҖӮеә”иҝҷдёҖиҠӮеҘҸгҖӮеӣ жӯӨеҜ№дәҺ银иЎҢиҖҢиЁҖпјҢеҸҜдҝЎзҡ„收е…ҘеҲӣйҖ еҠӣе’Ңжңүж•Ҳзҡ„е“Қеә”ж•ҲзҺҮжҸҗеҚҮжҳҜиҜ„д»·еӨ§ж•°жҚ®йЎ№зӣ®жңҖйҮҚиҰҒзҡ„жҢҮж ҮгҖӮ

жҖ»д№ӢпјҢеӨ§ж•°жҚ®йЎ№зӣ®зҡ„жҲҗеҠҹе®һж–ҪйңҖиҰҒеҫҲеӨҡеӣ зҙ е…ұеҗҢдҪңз”ЁпјҢйңҖиҰҒеӨ§йҮҸиҪҜ硬件жқЎд»¶гҖҒеҗ„дёӘйғЁй—Ёд»ҘеҸҠе…ЁдҪ“е‘ҳе·Ҙзҡ„е…ұеҗҢеҠӘеҠӣгҖӮжң¬ж–Үи®Ёи®әдәҶдёҖдёӘд»Һ规еҲ’еҲ°е®һж–ҪеӨ§ж•°жҚ®еңЁй“¶иЎҢеә”з”Ёзҡ„е®һйҷ…жЎҲдҫӢпјҢ并и§ӮеҜҹдәҶиҜҘжЎҲдҫӢзҡ„й•ҝжңҹеҪұе“ҚпјҢжҳҜдёҖдёӘз»“еҗҲзҗҶи®әз ”з©¶дёҺе®һи·өйңҖжұӮзҡ„е®һз”ЁиҢғдҫӢгҖӮйҖҡиҝҮжҲ‘们зҡ„жЎҲдҫӢз ”з©¶пјҢеёҢжңӣеҸҜд»Ҙдёәз ”з©¶дәәе‘ҳгҖҒйҮ‘иһҚд»Һдёҡдәәе‘ҳе’Ңж•°жҚ®еҲҶжһҗ专家жҸҗдҫӣе®қиҙөзҡ„зҹҘиҜҶпјҢ并е°ҶиҝҷдәӣзҹҘиҜҶеә”з”ЁдәҺ他们зҡ„еӨ§ж•°жҚ®з ”究项зӣ®гҖӮ

жЎҲдҫӢз ”з©¶

жҲ‘们е°Ҷд»ҘдәҡжҙІеӨ§еһӢе•Ҷдёҡ银иЎҢA银иЎҢдёәж ·жң¬пјҢйҮҮз”ЁдёӨйҳ¶ж®өиҒҡзұ»жЁЎеһӢеӨ„зҗҶй«ҳзә¬еәҰж•°жҚ®пјҢиҝҗз”Ёдә§е“Ғйў„жөӢжЁЎеһӢеҜ№йӣ¶е”®дә§е“ҒзІҫеҮҶиҗҘй”ҖиҝӣиЎҢйў„жөӢгҖӮжӯӨеӨ–пјҢжЎҲдҫӢиҝҳи®Ёи®әдәҶеӨ§ж•°жҚ®зҡ„е®һж–Ҫзӯ–з•ҘпјҢжҺўи®ЁеңЁй“¶иЎҢиҗҘй”Җе®һи·өдёӯеҰӮдҪ•её®еҠ©еҶізӯ–иҖ…и®ҫи®Ўи°ғж•ҙиҗҘй”Җж–№жЎҲпјҢ并еҜ№иҗҘй”Җж–№жЎҲзҡ„ж•ҲжһңиҝӣиЎҢиҜҰз»ҶеҲҶжһҗгҖӮ

A银иЎҢе…ЁзҗғжҺ’еҗҚ250е·ҰеҸіпјҢжӢҘжңү100еӨҡ家еҲҶж”Ҝжңәжһ„пјҢжңү30еӨҡ家жө·еӨ–еҲҶж”Ҝжңәжһ„/д»ЈиЎЁеӨ„пјҢеңЁе…Ёзҗғе…ұжңү6000еӨҡеҗҚе‘ҳе·ҘгҖӮе…¶ејәеҠҝдёҡеҠЎжҳҜе…¬еҸёдёҡеҠЎпјҢе°Өе…¶жҳҜдёӯе°ҸдјҒдёҡиҙ·ж¬ҫзӯүпјҢдёҺе…¶д»–еӨ§еһӢе•Ҷдёҡ银иЎҢзӣёжҜ”пјҢA银иЎҢзҡ„дёӘдәәйӣ¶е”®дёҡеҠЎиҫғејұгҖӮ2015е№ҙпјҢA银иЎҢејҖе§ӢжӢ“еұ•з”өеӯҗ银иЎҢдёҡеҠЎпјҢеёҢжңӣйҖҡиҝҮз»„з»ҮйҮҚжһ„пјҢеӨ§еҠӣеҸ‘еұ•FintechйўҶеҹҹзҡ„жҪңиғҪпјҢйҖҡиҝҮеӨ§ж•°жҚ®еҲҶжһҗе°ҶдёӘдәәйӣ¶е”®дёҡеҠЎеҹ№е…»дёәеҸҰдёҖйЎ№ејәеҠҝдёҡеҠЎгҖӮ

еӨ§ж•°жҚ®еҲҶжһҗе°Ҹз»„дҪңдёәA银иЎҢиҝҷдёҖйЎ№зӣ®зҡ„жүҝжҺҘж–№йҰ–е…Ҳи§ЈеҶідәҶж•°жҚ®иҺ·еҸ–зҡ„еҗҲжі•жҖ§еҸҠж•°жҚ®дҝқжҠӨй—®йўҳпјҢйҮҮз”ЁеӣӣеұӮжңәеҲ¶дҝқжҠӨе®ўжҲ·ж•°жҚ®пјҡ第дёҖеұӮеӨ§ж•°жҚ®еҲҶжһҗе°Ҹз»„дёҺ银иЎҢзӯҫзҪІдҝқеҜҶеҚҸи®®пјҢжҳҺзЎ®иҜҘе°Ҹз»„еңЁж•°жҚ®еҲҶжһҗиҝҮзЁӢдёӯжңҹе’ҢеҗҺжңҹеҜ№е®ўжҲ·ж•°жҚ®гҖҒе…·дҪ“жЁЎеһӢеҸҠеә”з”Ёз»ҶиҠӮжңүдҝқеҜҶд№үеҠЎпјӣ第дәҢеұӮжүҖжңүж•°жҚ®еӨ„зҗҶгҖҒжЁЎеһӢеҲҶжһҗеқҮеңЁиҜҘ银иЎҢи®ҫеӨҮдёҠиҝӣиЎҢпјҢ并且з”ұ银иЎҢе·ҘдҪңдәәе‘ҳиҝӣиЎҢж“ҚдҪңпјӣ第дёүеұӮжҳҺзЎ®ж•°жҚ®з”ЁйҖ”пјҢжүҖжңү收йӣҶзҡ„ж•°жҚ®д»…з”ЁдәҺжӯӨйЎ№зӣ®з ”究пјҢд»»дҪ•дәәдёҚеҫ—е°Ҷж•°жҚ®жӢ·иҙқеёҰеҮәжҲ–дәӨз”ұ第дёүж–№пјӣ第еӣӣеұӮпјҢж•°жҚ®и„ұж•Ҹж“ҚдҪңпјҢж•°жҚ®еңЁж”¶йӣҶиҝҮзЁӢдёӯзі»з»ҹиҮӘеҠЁе°Ҷ姓еҗҚгҖҒз”өиҜқгҖҒиҜҰз»ҶдҪҸеқҖгҖҒиҜҰз»ҶеӯҰеҺҶдҝЎжҒҜгҖҒ收е…Ҙзӯүе®ўжҲ·дёӘдәәдҝЎжҒҜиҝӣиЎҢдәҶи„ұж•ҸпјҢжҳҫзӨәдёәд»Јз ҒжҲ–з®ҖеҢ–еҗҺзҡ„й—ҙйҡ”еһӢеҸҳйҮҸгҖӮ

пјҲдёҖпјүA 银иЎҢйӣ¶е”®е®ўжҲ·еҲҶжһҗ

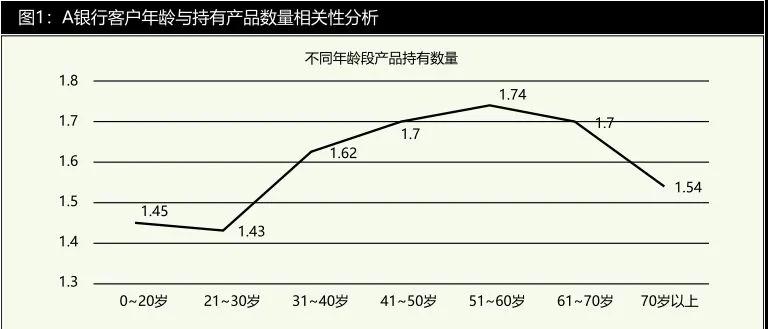

дҪңдёәдёҖ家еӨ§еһӢе•Ҷдёҡ银иЎҢпјҢA银иЎҢжӢҘжңүи¶…иҝҮ250дёҮжҲ·жҙ»и·ғйӣ¶е”®е®ўжҲ·пјҢеңЁеҜ№е®ўжҲ·иҝӣиЎҢеҲқжӯҘеҲҶжһҗеҗҺпјҢжҲ‘们еҸ‘зҺ°A银иЎҢйқўдёҙдёӨйЎ№е®ўжҲ·е…ізі»з®ЎзҗҶй—®йўҳгҖӮдёҖжҳҜеӯҳеңЁеҲҶж”Ҝжңәжһ„зҡ„иҙўеҜҢз®ЎзҗҶйЎҫй—®еҜ№йғЁеҲҶе®ўжҲ·иҝӣиЎҢиҝҮеәҰиҗҘй”Җзҡ„й—®йўҳпјҢд№ҹе°ұжҳҜи¶…иҝҮ90%зҡ„收е…ҘжҳҜз”ұ10%зҡ„йӣ¶е”®е®ўжҲ·иҙЎзҢ®зҡ„пјҢиҝҷдёҖжҜ”дҫӢжҳҫи‘—й«ҳдәҺ80%зҡ„иҙўеҜҢз”ұ20%дәәзҫӨеҲӣйҖ иҝҷдёҖжі•еҲҷгҖӮдәҢжҳҜ银иЎҢе®ўжҲ·зҡ„е№ҙйҫ„дёҺжҢҒжңүзҗҶиҙўдә§е“Ғж•°йҮҸжңүжҳҫи‘—зҡ„зӣёе…іжҖ§пјҢеҚіеүҚжңҹйҡҸзқҖе®ўжҲ·е№ҙйҫ„еўһй•ҝпјҢе…¶жҢҒжңүдә§е“Ғзҡ„ж•°йҮҸдҝқжҢҒеўһй•ҝпјӣеҪ“е®ўжҲ·е№ҙйҫ„иҫҫеҲ°51пҪһ60еІҒе·ҰеҸіпјҢжҢҒжңүдә§е“Ғж•°йҮҸе°ҶдјҡиҫҫеҲ°жңҖй«ҳеҖјпјҲе№іеқҮдёә1.74пјүпјӣжӯӨеҗҺпјҢе…¶жҢҒжңүдә§е“Ғж•°йҮҸе°ҶдјҡйӘӨйҷҚпјҲи§Ғеӣҫ1пјүгҖӮеӣ дёәеӨ§еӨҡж•°е®ўжҲ·еңЁ 60еІҒд»ҘеҗҺеҮҶеӨҮйҖҖдј‘жҲ–иҖ…е·Із»ҸйҖҖдј‘пјҢ收е…Ҙе°ұдјҡйҖ’еҮҸпјҢеҰӮжһңжӯӨж—¶иҝҷдәӣе®ўжҲ·иҝҳеңЁжҺҘеҸ—еҗҢж ·зҡ„иҗҘй”Җзӯ–з•ҘпјҢйӮЈд№Ҳ银иЎҢе°ұжҳҜеҜ№д»–们иҝӣиЎҢдәҶиҝҮеәҰиҗҘй”ҖпјҢдјҡеј•иө·е®ўжҲ·еҺҢзғҰпјҢиҗҘй”Җж•ҲжһңйҖӮеҫ—е…¶еҸҚгҖӮдёәдәҶи§ЈеҶіиҝҷдёӨдёӘй—®йўҳпјҢеӨ§ж•°жҚ®еӣўйҳҹжҸҗеҮәдёӨдёӘж–№жі•пјҡдёҖжҳҜеңЁCRMзі»з»ҹдёӯеҜ№е®ўжҲ·иҝӣиЎҢзІҫз»ҶеҲҶз»„пјҢ并йҮҮеҸ–й’ҲеҜ№жҖ§зӯ–з•ҘиҗҘй”ҖпјӣдәҢжҳҜе»әз«Ӣдә§е“Ғйў„жөӢжЁЎеһӢиҝӣиЎҢдёӘдәәе®ҡеҲ¶еҢ–дә§е“ҒжҺЁиҚҗгҖӮиҝҷдёӨйЎ№и§ЈеҶіж–№жЎҲдёҚд»…иғҪеӨҹеҗ‘е®ўжҲ·жҸҗдҫӣдёӘдәәе®ҡеҲ¶еҢ–йҮ‘иһҚжңҚеҠЎпјҢиҖҢдё”жңүеҠ©дәҺжҸҗй«ҳе®ўжҲ·жҙ»и·ғеәҰжҲ–жҝҖжҙ»ж–°е®ўжҲ·еўһеҠ й”Җ售收е…ҘгҖӮ

пјҲдәҢпјүиҒҡзұ»еҲҶжһҗ

з”ұдәҺе®ўжҲ·иҒҡзұ»еҲҶжһҗеҸҜд»ҘеҪ’зәіе®ўжҲ·зҡ„зӣёдјјжҖ§пјҢжҸҗдҫӣдёҖдёӘе…ЁдҪ“е®ўжҲ·зҡ„йҖҸи§ҶеӣҫпјҢеӣ жӯӨйҖҡ常被银иЎҢдёҡз”ЁдәҺиҝӣиЎҢCRMеҲҶжһҗзҡ„第дёҖжӯҘгҖӮеңЁе®ўжҲ·ж•°йҮҸе°ҸгҖҒеҸҳйҮҸжңүйҷҗж—¶иҝҷдёҖж–№жі•йқһеёёе®№жҳ“иҺ·еҫ—еҫҲеҘҪзҡ„еҪ’зұ»з»“жһңпјҢ然иҖҢеҪ“е®ўжҲ·ж•°йҮҸи¶…иҝҮ20дёҮгҖҒи§ЈйҮҠеҸҳйҮҸи¶…иҝҮ700дёӘж—¶пјҢиҒҡзұ»еҲҶжһҗе°ұйқһеёёйҡҫиҺ·еҫ—зҗҶжғізҡ„з»“жһңгҖӮдёәдәҶи§ЈеҶіж•°жҚ®з»ҙеәҰй«ҳгҖҒи§ӮжөӢеҸҳйҮҸеҜҶйӣҶзҡ„дёӨдёӘй—®йўҳпјҢеҗҢж—¶дёәдәҶдҪҝеҫ—ж•°жҚ®еҲҶжһҗз»“жһңжҳ“дәҺ被银иЎҢе‘ҳе·ҘзҗҶи§ЈпјҢA银иЎҢеӨ§ж•°жҚ®еҲҶжһҗеӣўйҳҹжҸҗеҮәдёӨйҳ¶ж®өиҒҡзұ»еҲҶжһҗж–№жі•пјҢж—ЁеңЁдә§з”ҹжңүж•Ҳзҡ„гҖҒеҸҜи§ЈйҮҠзҡ„иҒҡзұ»з»“жһңгҖӮ

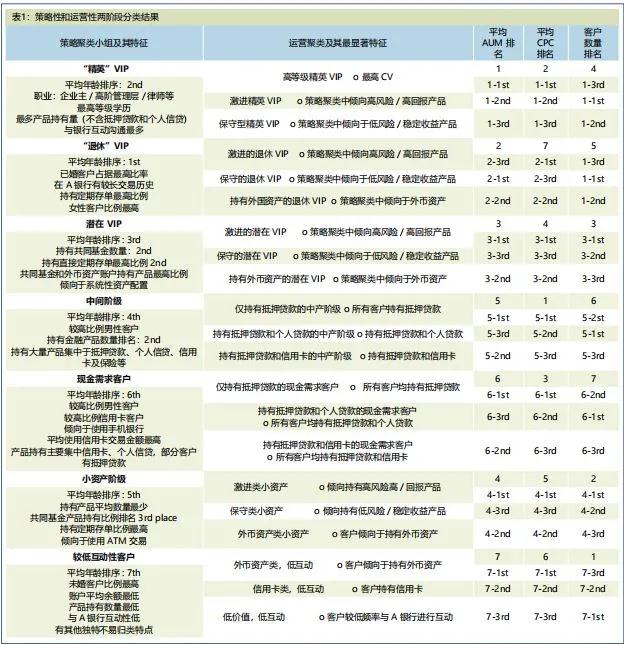

第дёҖйҳ¶ж®өиҝӣиЎҢжҲҳз•ҘиҒҡзұ»пјҢзӣ®ж ҮжҳҜдә§з”ҹе®Ҹи§ӮеұӮйқўзҡ„зӯ–з•Ҙ规еҲ’гҖӮеңЁиҝҷдёҖйҳ¶ж®өпјҢйҰ–е…Ҳж №жҚ®еҸҳйҮҸйҮҚиҰҒжҖ§зӯӣйҖүеҮәжңҖеёёз”ЁдәҺ银иЎҢдёҡе®ўжҲ·д»·еҖјеҲҶжһҗпјҲCVSпјүзҡ„жүҳз®Ўе®ўжҲ·иө„дә§пјҲAUMпјүе’Ңе®ўжҲ·еҲ©ж¶ҰиҙЎзҢ®еәҰпјҲCPCпјүдёӨдёӘеҸҳйҮҸпјҢз»“еҗҲе®ўжҲ·еҹәжң¬дҝЎжҒҜзҡ„50дёӘеҸҳйҮҸиҝӣиЎҢ第дёҖиҪ®K-meansиҒҡзұ»еҲҶжһҗгҖӮж №жҚ®еҲҶзұ»з»“жһңпјҢе°Ҷе®ўжҲ·еҲҶдёә7з»„пјҢиҒҡзұ»еҗҺжҜҸз»„ж•°йҮҸйҷҚиҮі20000иҮі50000дёӘе®ўжҲ·гҖӮз”ұдәҺиҝҷдёӘиҒҡзұ»дә§з”ҹзҡ„еҲҶз»„еӨӘеӨ§пјҢдёҚйҖӮеҗҲз”ЁдәҺе®һйҷ…жү§иЎҢзІҫеҮҶиҗҘй”ҖпјҢеӣ жӯӨе°ҶиҝҷдёҖз»“жһңз”ЁдәҺжҲҳз•Ҙ规еҲ’е’Ңе®ўжҲ·е…ізі»з®ЎзҗҶеҪұе“Қеӣ зҙ и§ӮжөӢгҖӮ

第дәҢйҳ¶ж®өиҝӣе…Ҙж“ҚдҪңиҒҡзұ»еҲҶжһҗйҳ¶ж®өпјҢе°Ҷ第дёҖйҳ¶ж®өзҡ„еҲҶзұ»еҲҶжҲҗжӣҙе°Ҹзҡ„з»„з”ЁдәҺе®һйҷ…й”Җе”®жҲ–иҖ…е®ўжҲ·е…ізі»з®ЎзҗҶгҖӮиҝҷдёҖйҳ¶ж®өдҪҝз”ЁдәҶе®ўжҲ·иҙҰжҲ·иЎҢдёәгҖҒдә§е“ҒжҢҒжңүжғ…еҶөгҖҒKYC(know your customer)гҖҒжё йҒ“еҒҸеҘҪзӯүи¶…иҝҮ600дёӘеҸҳйҮҸгҖӮйҰ–е…Ҳй’ҲеҜ№иҝҷдәӣеҸҳйҮҸиҝӣиЎҢhierarchicalеҲҶзұ»пјҢж №жҚ®еҸҳйҮҸжҳҜиҝһз»ӯеҸҳйҮҸиҝҳжҳҜеҲҶзұ»еҸҳйҮҸиҝӣиЎҢеҲҶзұ»еӨ„зҗҶпјҢзЎ®е®ҡеҸҳйҮҸд№Ӣй—ҙи·қзҰ»йӣҶзҫӨе’ҢеҸҳйҮҸд№Ӣй—ҙзҡ„зӣёе…ізі»ж•°пјҢеҲҶз»„ж•ҙеҗҲгҖӮе°ҶеҸҳйҮҸиҝӣиЎҢж•ҙеҗҲеҗҺпјҢеҶҚиҝӣиЎҢе®ўжҲ·йӣҶзҫӨеҲҶз»„пјҢйҮҚж–°иҝӣиЎҢK-meansиҒҡзұ»еҲҶжһҗпјҢеҲҶз»„еҗҺеҸ‘зҺ°жҜҸдёҖдёӘе°Ҹз»„йғҪжңүиҮіе°‘20дёӘзӢ¬зү№зү№еҫҒз”Ёд»Ҙе‘ҪеҗҚеҸҠдёҺе…¶д»–е°Ҹз»„иҝӣиЎҢеҢәеҲҶпјҢиЎЁ1еұ•зӨәдәҶеҹәжң¬зҡ„дәҢйҳ¶ж®өеҲҶзұ»ж–№жі•зҡ„зӯ–з•Ҙе’ҢеҲҶзұ»з»“жһңгҖӮиҝҷж ·й“¶иЎҢе‘ҳе·ҘиғҪеӨҹзӣҙи§Ӯең°зҗҶи§ЈеҲҶзұ»з»“жһң并结еҗҲз»ҸйӘҢйӘҢиҜҒеҲҶзұ»зҡ„жңүж•ҲжҖ§пјҢеү”йҷӨзҰ»зҫӨејӮеёёеҖјпјҢдҫҝдәҺиҝӣиЎҢе®һйҷ…иҗҘй”Җж“ҚдҪңгҖӮ

пјҲдёүпјүдә§е“ҒзІҳжҖ§йў„жөӢжЁЎеһӢ

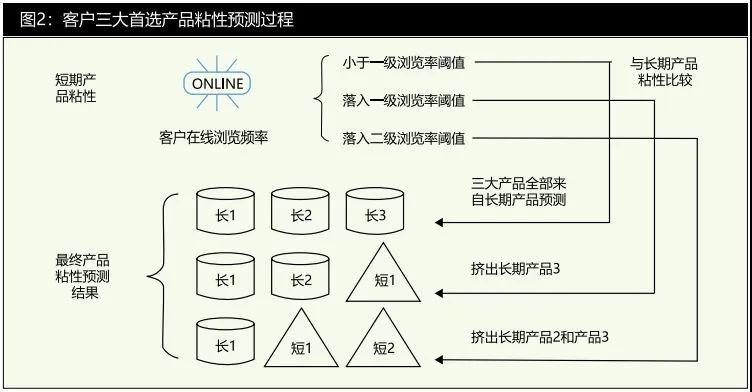

дә§е“ҒзІҳжҖ§йў„жөӢжЁЎеһӢе·Іе№ҝжіӣеә”з”ЁдәҺйӣ¶е”®е’Ңз”өеӯҗе•ҶеҠЎиЎҢдёҡпјҢз”ЁдәҺйў„жөӢе®ўжҲ·еҜ№дёӘжҖ§еҢ–дә§е“ҒжҺЁиҚҗзҡ„жҺҘеҸ—жғ…еҶөгҖӮеңЁй“¶иЎҢпјҢе®ўжҲ·зҡ„дә§е“ҒзІҳжҖ§еҢ…жӢ¬зҹӯжңҹдә§е“ҒзІҳжҖ§е’Ңй•ҝжңҹдә§е“ҒзІҳжҖ§гҖӮй•ҝжңҹдә§е“ҒзІҳжҖ§еҸҚжҳ дәҶе®ўжҲ·еҜ№иҜҘдә§е“Ғж №ж·ұи’Ӯеӣәзҡ„еҒҸеҘҪпјҢдё»иҰҒеҸҚжҳ еңЁе®ўжҲ·зҡ„еҺҶеҸІдәӨжҳ“и®°еҪ•е’Ңдә§е“ҒжҢҒжңүйҮҸдёӯгҖӮзҹӯжңҹдә§е“ҒзІҳжҖ§еҸҚжҳ дәҶе®ўжҲ·еҸ—д»–дәәеҪұе“Қдә§з”ҹзҡ„дә§е“ҒеҒҸеҘҪпјҢдҫӢеҰӮжқҘиҮӘиҙўеҜҢз®ЎзҗҶйЎҫй—®гҖҒжңӢеҸӢгҖҒдәІжҲҡжҲ–еӘ’дҪ“зҡ„жҺЁиҚҗпјҢдё»иҰҒеҸҚжҳ еңЁе®ўжҲ·зҡ„жөҸи§ҲиЎҢдёәпјҲеҰӮеңЁй“¶иЎҢзҪ‘з«ҷдёҠпјүжҲ–е®ўжҲ·еҠ е…Ҙзҡ„зӨҫеҢәжҺЁиҚҗпјҲеҰӮFacebookзӨҫеҢәпјүгҖӮеҪ“然пјҢеҰӮжһңжҠ•иө„еӣһжҠҘзҺҮеҫҲй«ҳпјҢе®ўжҲ·зҡ„зҹӯжңҹдә§е“ҒзІҳжҖ§еҸҜиғҪдјҡиҪ¬еҸҳдёәй•ҝжңҹдә§е“ҒзІҳжҖ§пјҢ并й•ҝжңҹжҢҒз»ӯгҖӮзӣёеҸҚпјҢеҰӮжһңжҠ•иө„еӣһжҠҘеҫҲдҪҺпјҢеӨұеҺ»е®ўжҲ·дҝЎд»»пјҢе®ўжҲ·зҡ„й•ҝжңҹдә§е“ҒзІҳжҖ§еҸҜиғҪдјҡиҪ¬еҸҳдёәзҹӯжңҹдә§е“ҒзІҳжҖ§гҖӮ

й•ҝжңҹзІҳжҖ§йў„жөӢжЁЎеһӢ第дёҖжӯҘйҮҮз”ЁRFMжЁЎеһӢпјҢйҖҡиҝҮи®Ўз®—жңҖиҝ‘дёҖж¬Ўиҙӯд№°й—ҙйҡ” (Recency)гҖҒиҙӯд№°дә§е“Ғйў‘зҺҮ (Frequency)е’ҢйҮ‘йўқпјҲMonetrayпјүпјҢеҫ—еҮәе®ўжҲ·еҜ№е…ұеҗҢеҹәйҮ‘гҖҒдҝқйҷ©гҖҒдҝЎз”ЁеҚЎгҖҒй»„йҮ‘гҖҒеӨ–еёҒеӮЁи“„иҙҰжҲ·гҖҒеӨ–еёҒеӯҳж¬ҫе’ҢдёӘдәәиҙ·ж¬ҫзӯүдёғз§ҚйҮ‘иһҚдә§е“Ғзҡ„й•ҝжңҹзІҳжҖ§еҫ—еҲҶгҖӮ第дәҢжӯҘе°ҶRFMеҫ—еҲҶжңҖй«ҳзҡ„10%е®ўжҲ·дҪңдёә trainning dataпјҢжһ„е»әеҶізӯ–ж ‘йў„жөӢжЁЎеһӢгҖӮ第дёүжӯҘе°Ҷе®ўжҲ·еҹәжң¬иө„ж–ҷдёӯзҡ„еӯ—ж®өгҖҒеҺҶеҸІдәӨжҳ“гҖҒдә§е“ҒжҢҒжңүйҮҸе’ҢжҠ•иө„еӣһжҠҘз»ҹи®Ўзӯү163дёӘдҪңдёәиҫ“е…ҘеҸҳйҮҸпјҢй’ҲеҜ№еү©дҪҷе®ўжҲ·иҝӣиЎҢжҜҸдёҖйЎ№йҮ‘иһҚдә§е“Ғе“Қеә”жҰӮзҺҮи®Ўз®—гҖӮжңҖеҗҺе°ҶиҜҘжЁЎеһӢйў„жөӢзҡ„дёғз§ҚдёӘдәәзҗҶиҙўдә§е“Ғзҡ„е“Қеә”жҰӮзҺҮпјҲзІҳжҖ§еҫ—еҲҶпјүиҝӣиЎҢжҺ’еәҸпјҢд»ҘзЎ®е®ҡжҜҸдҪҚе®ўжҲ·еҒҸеҘҪзҡ„еүҚдёүз§ҚзҗҶиҙўдә§е“ҒеҸҠйЎәеәҸпјҲйүҙдәҺ银иЎҢдҝқеҜҶеҚҸи®®пјҢжӯӨжЁЎеһӢе…·дҪ“и®ҫи®Ўж— жі•иҜҰиҝ°пјүгҖӮ

зҹӯжңҹзІҳжҖ§йў„жөӢжЁЎеһӢдёӯйңҖиҰҒиҖғиҷ‘жҜҸдёӘе®ўжҲ·жңҖиҝ‘еңЁиҜҘ银иЎҢзҪ‘з«ҷдёҠзҡ„еңЁзәҝжөҸи§ҲзӮ№еҮ»иЎҢдёәпјҢеҢ…жӢ¬з”өи„‘з«Ҝе’Ң移еҠЁеә”з”ЁAPPз«ҜгҖӮжҲ‘们еңЁеҲҶжһҗе®ўжҲ·жөҸи§ҲзҪ‘йЎөдёҺжөҸи§ҲеҗҺе®һйҷ…иҙӯд№°иЎҢдёәд№Ӣй—ҙзҡ„е…ізі»еҗҺеҸ‘зҺ°пјҡдёҖзә§зҹӯжңҹдә§е“ҒзІҳжҖ§жҳҜе®ўжҲ·жөҸи§ҲзҪ‘йЎөеҗҺе®һйҷ…иҙӯд№°жҰӮзҺҮиҢғеӣҙзҡ„10%пҪһ20%пјҢдәҢзә§зҹӯжңҹдә§е“ҒзІҳжҖ§жҳҜе®ўжҲ·жөҸи§ҲзҪ‘йЎөеҗҺе®һйҷ…иҙӯд№°жҰӮзҺҮиҢғеӣҙзҡ„20%пҪһ30%гҖӮ然еҗҺпјҢйҖҡиҝҮе®ўжҲ·зү№еҫҒеҖјеҲҶжһҗзЎ®е®ҡжҜҸдёӘе®ўжҲ·зҪ‘йЎөжөҸи§ҲеҗҺиҙӯд№°дә§е“Ғйў‘зҺҮиҗҪе…Ҙзҡ„йҳҲеҖјеҢәй—ҙгҖӮж №жҚ®еҜ№еҺҶеҸІж•°жҚ®зҡ„еҲҶжһҗпјҢеҰӮжһңзҹӯжңҹдә§е“ҒзІҳжҖ§дёӯдёҖзә§дә§е“ҒзІҳжҖ§еҖје’ҢдәҢзә§дә§е“ҒзІҳжҖ§еҖјй«ҳдәҺй•ҝжңҹдә§е“ҒзІҳжҖ§дёӯ第2дёӘй•ҝжңҹдә§е“Ғе’Ң第3дёӘй•ҝжңҹдә§е“Ғзҡ„зІҳжҖ§еҖјпјҢеҲҷзҹӯжңҹдә§е“ҒеҸҜиғҪдјҡжҢӨеҮәй•ҝжңҹдә§е“Ғдёӯ第2дёӘе’Ң第3дёӘдә§е“ҒгҖӮеҰӮжһңе®ўжҲ·зҡ„зҹӯжңҹдә§е“ҒзІҳжҖ§жІЎжңүиҫҫеҲ°дёҖзә§ж ҮеҮҶеҖјпјҢйӮЈд№Ҳе®ўжҲ·зҡ„дёүеӨ§йҰ–йҖүдә§е“ҒйғҪжқҘиҮӘй•ҝжңҹдә§е“ҒзІҳжҖ§пјҢйў„жөӢеҰӮеӣҫ2жүҖзӨәгҖӮ

пјҲеӣӣпјүж №жҚ®йў„жөӢжЁЎеһӢи®ҫи®Ўзҡ„иҗҘй”Җж–№жЎҲ

1.еӨҡжё йҒ“иҗҘй”Җж–№жЎҲ

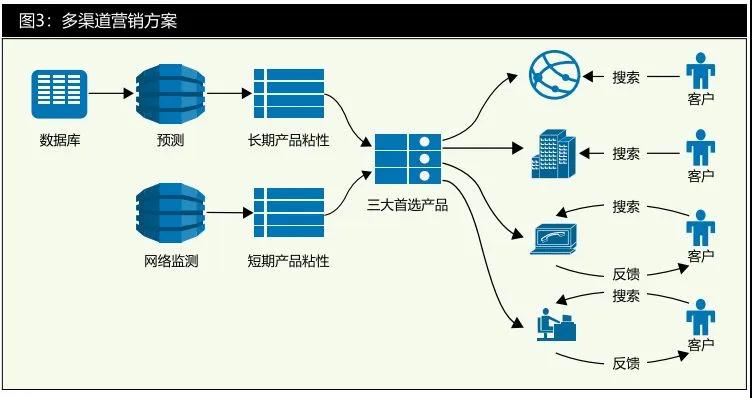

еӣҫ3еұ•зӨәдәҶйҖҡиҝҮеӨ§ж•°жҚ®еҲҶжһҗеҫ—еҮәйў„жөӢз»“жһңеҗҺпјҢеӨ§ж•°жҚ®еӣўйҳҹдёәA银иЎҢеҲ¶е®ҡзҡ„еӨҡжё йҒ“иҮӘеҠЁеҢ–зІҫеҮҶиҗҘй”Җе®һж–Ҫж–№жЎҲгҖӮеӨ§ж•°жҚ®еӣўйҳҹдёәA银иЎҢи®ҫи®ЎдәҶжҜҸжңҲиҮӘеҠЁиҜ„еҲҶзі»з»ҹпјҢ并еңЁзі»з»ҹж»ҡеҠЁиҜ„еҲҶдёӯжҳҫзӨәеҮәжҜҸдҪҚе®ўжҲ·зҡ„жҲҳз•ҘиҒҡзұ»жЁЎеһӢз»“жһңгҖҒиҝҗиЎҢйӣҶзҫӨжЁЎеһӢз»“жһңе’ҢеүҚдёүеӨ§йҰ–йҖүдә§е“Ғзҡ„ж ҮзӯҫгҖӮ

然еҗҺпјҢиҮӘеҠЁиҜ„еҲҶзі»з»ҹдёӯзҡ„иҝҷдәӣж Үзӯҫдјҡиў«жҺЁйҖҒеҲ°д»ҘдёӢеҗ„еӨ§зі»з»ҹпјҡпјҲ1пјүиҜҘ银иЎҢжүҖжңүзҪ‘з«ҷпјҲеҗ«жүӢжңәзҪ‘银зӯүпјүеҗҺеҸ°пјӣпјҲ2пјүеҲҶж”Ҝжңәжһ„еүҚеҸ°зі»з»ҹпјӣпјҲ3пјү银иЎҢе‘јеҸ«дёӯеҝғпјӣпјҲ4пјүVIPе®ўжҲ·зҡ„иҙўеҜҢз®ЎзҗҶзі»з»ҹгҖӮйҰ–е…ҲпјҢеҜ№дәҺйқһVIPе®ўжҲ·пјҢ银иЎҢдё»иҰҒйҖҡиҝҮзҪ‘з«ҷгҖҒеҲҶж”Ҝжңәжһ„еүҚеҸ°зі»з»ҹзӯүдҪҺжҲҗжң¬жё йҒ“дёҺд№ӢиҝӣиЎҢдә’еҠЁгҖӮеҖјеҫ—дёҖжҸҗзҡ„жҳҜпјҢиҜҘ银иЎҢеҺҹжң¬жңүдёҖдёӘз”ұ IBMи®ҫи®Ўзҡ„зҪ‘дёҠе•Ҷе“ҒжҺЁиҚҗеј•ж“ҺпјҢеҸҜд»Ҙеҗ‘зҪ‘з»ңжөҸи§Ҳзҡ„е®ўжҲ·иҮӘеҠЁиҝӣиЎҢдә§е“ҒжҺЁиҚҗгҖӮдҪҶжҲ‘们зҡ„еӨ§ж•°жҚ®зІҫеҮҶйў„жөӢз»“жһңеёҰжқҘзҡ„е®ўжҲ·зҪ‘з»ңзӮ№еҮ»зҺҮжҜ” IBMзі»з»ҹзҡ„зҪ‘з»ңдә§е“Ғе№ҝе‘ҠзӮ№еҮ»зҺҮй«ҳеҮә16еҖҚпјҢиҜҘеј•ж“ҺзҺ°е·Іиў«жҲ‘们зҡ„йў„жөӢеҸ–д»ЈгҖӮе…¶ж¬ЎпјҢеҜ№дәҺVIPе®ўжҲ·пјҢ银иЎҢзҡ„дё»иҰҒдә’еҠЁжё йҒ“жҳҜиҙўеҜҢз®ЎзҗҶйЎҫй—®дёҺе®ўжҲ·иҝӣиЎҢжІҹйҖҡиҗҘй”ҖпјҢжҲ–жҳҜ银иЎҢе‘јеҸ«дёӯеҝғеҸ‘иө·з”өиҜқдёҺе®ўжҲ·иҝӣиЎҢжІҹйҖҡгҖӮжңҖеҗҺпјҢеҪ“е®ўжҲ·еҲ°д»»дҪ•дёҖ家еҲҶж”Ҝжңәжһ„еүҚеҸ°еҠһзҗҶдёҡеҠЎж—¶пјҢ银иЎҢжҹңе‘ҳеҸҜд»ҘеҫҲеҝ«д»ҺеүҚеҸ°зі»з»ҹдёӯжЈҖзҙўеҲ°е®ўжҲ·зҡ„иҙҰжҲ·дҝЎжҒҜеҸҠдёӘжҖ§еҢ–дә§е“ҒжҺЁиҚҗз»“жһңпјҢиҝҷж ·й“¶иЎҢжҹңе‘ҳеҸҜд»ҘеңЁеӨ„зҗҶе®ўжҲ·дёҡеҠЎйңҖжұӮзҡ„еҗҢ时马дёҠжҸҗдҫӣдёӘжҖ§еҢ–зҡ„дә§е“ҒжҺЁиҚҗгҖӮ

2.иҙўеҜҢз®ЎзҗҶйЎҫй—®з”өиҜқиҗҘй”Җ

иҷҪ然A银иЎҢжҳҜйҖҡиҝҮе…Ёжё йҒ“ејҖеұ•иҗҘй”Җжҙ»еҠЁпјҢдҪҶз”ұдәҺдёҖдәӣжё йҒ“жңҖиҝ‘жүҚејҖе§Ӣе®һж–ҪпјҢеӣ жӯӨжң¬ж–ҮйҮҚзӮ№е…іжіЁиҙўеҜҢз®ЎзҗҶйЎҫй—®еҜ№AUMжҺ’еҗҚеүҚдёүзҡ„й«ҳеҮҖеҖје®ўжҲ·иҝӣиЎҢз”өиҜқиҗҘй”ҖиҝҷдёҖиҝҮзЁӢгҖӮиЎЁ2еұ•зӨәдәҶиҜҘиҝҮзЁӢдёӯзӣ®ж Үе®ўжҲ·гҖҒжү§иЎҢзҡ„йў„жөӢжЁЎеһӢгҖҒйЎ№зӣ®е®һж–Ҫж—¶й•ҝгҖҒеҸӮдёҺеҲҶж”Ҝжңәжһ„ж•°йҮҸе’Ңе®ўжҲ·е№іеқҮе“Қеә”ж•ҲзҺҮгҖӮеңЁдј з»ҹйў„жөӢжЁЎеһӢдёӯпјҢж №жҚ®е®ўжҲ·иҙӯд№°зҡ„еҸҜиғҪжҖ§еҜ№е…¶иҝӣиЎҢиҜ„еҲҶпјҢиҝӣиҖҢдё»иҰҒй’ҲеҜ№йӮЈдәӣиғҪе°Ҷе“Қеә”зҺҮжңҖеӨ§еҢ–зҡ„е®ўжҲ·ејҖеұ•иҗҘй”ҖпјҢд»ҘиҺ·еҫ—жңҖеӨ§е“Қеә”зҺҮеҖјжқҘиҜҒжҳҺе…¶ж–№жЎҲжңүж•ҲгҖӮ然иҖҢпјҢиҜҘж–№жЎҲеёҢжңӣиҜҒжҳҺпјҢе“Қеә”зҺҮжҳҜз”ұеӨ§ж•°жҚ®жЁЎеһӢи§ҰеҸ‘зҡ„пјҢиҖҢдёҚжҳҜз”ұйӮЈдәӣй’ҲеҜ№иҗҘй”Җжҙ»еҠЁдҪңеҮәз§ҜжһҒе“Қеә”зҡ„е®ўжҲ·и§ҰеҸ‘зҡ„гҖӮеӣ жӯӨпјҢA银иЎҢзҡ„иҗҘй”Җжҙ»еҠЁжҺЁиҚҗзҡ„йҮ‘иһҚдә§е“ҒпјҲе…¬еӢҹеҹәйҮ‘е’Ңдҝқйҷ©дә§е“ҒпјүдёҚеҗ‘е®ўжҲ·жҸҗеҮәд»»дҪ•зү№ж®Ҡдјҳжғ пјҢзӣ®ж Үе®ўжҲ·зӣ®еүҚеҝ…йЎ»жҢҒжңүиҝҷдәӣдә§е“ҒпјҢжҲ–еңЁиҝҮеҺ»е…ӯдёӘжңҲеҶ…жІЎжңүиҙӯд№°д»»дҪ•жӯӨзұ»дә§е“ҒгҖӮжң¬иҗҘй”ҖиҝҮзЁӢеҲҶдёүиҪ®е®һж–ҪпјҢд»ҘдёӢжҳҜиҜҘжҙ»еҠЁжү§иЎҢиҝҮзЁӢпјҡ

第дёҖиҪ®жҳҜдёҖдёӘе°Ҹ规模е®һйӘҢпјҢеӨ§зәҰдёүеҲҶд№ӢдёҖзҡ„A银иЎҢеҲҶж”Ҝжңәжһ„иҮӘж„ҝеҸӮдёҺе…¶дёӯпјҢдё»иҰҒзӣ®зҡ„жҳҜдёәдәҶйӘҢиҜҒдёӨйҳ¶ж®өиҒҡзұ»еҲҶжһҗзҡ„ж•ҲжһңгҖӮеңЁз¬¬дёҖиҪ®пјҢеҲҶжһҗеӣўйҳҹжөӢиҜ•дәҶиҙўеҜҢз®ЎзҗҶйЎҫй—®жҳҜеҗҰеҸҜд»ҘжҝҖжҙ»дҝқе®Ҳзҡ„й«ҳиө„дә§еҮҖеҖјVIPе®ўжҲ·гҖӮеӣ жӯӨпјҢйҖүжӢ©дҝқе®ҲзІҫиӢұVIPе®ўжҲ·гҖҒдҝқе®ҲйҖҖдј‘VIPе®ўжҲ·гҖҒжҢҒжңүеӨ–еёҒиө„дә§зҡ„жҪңеңЁVIPе®ўжҲ·дёәзӣ®ж ҮгҖӮж №жҚ®еҺҶеҸІз»“жһңиҝҷзұ»е®ўжҲ·зҡ„е“Қеә”зҺҮзәҰдёә2.4%пјҲеҹәзәҝпјүпјҢиҖҢдәҢйҳ¶ж®өиҒҡзұ»еӨ§ж•°жҚ®еҲҶжһҗеҗҺиҝҷдәӣе®ўжҲ·е“Қеә”зҺҮиҫҫеҲ°3.1%гҖӮиҝҷдёҖжҙ»еҠЁж•ҲжһңеӨ§еӨ§жҸҗй«ҳдәҶ银иЎҢз®ЎзҗҶеұӮе’Ңе‘ҳе·ҘеҜ№еӨ§ж•°жҚ®и§ЈеҶіж–№жЎҲзҡ„дҝЎеҝғгҖӮдёҖжҳҜеҚідҫҝзӣ®ж Үе®ўжҲ·жҳҜдҝқе®Ҳе®ўжҲ·пјҢдҪҶе®һйӘҢзҡ„е“Қеә”зҺҮеҚҙйқһеёёеҘҪпјҢй«ҳдәҺеҹәеҮҶ1%е·ҰеҸіпјӣдәҢжҳҜжӯӨж¬Ўжҙ»еҠЁдёәзҗҶиҙўйЎҫй—®иҠӮзңҒдәҶеӨ§йҮҸж—¶й—ҙе’ҢзІҫеҠӣпјҢеҚідҫҝдёҚдәҶи§Је®ўжҲ·йңҖжұӮпјҢд№ҹеҸҜд»Ҙж №жҚ®еҲҶжһҗз»“жһңзӣҙжҺҘеҜ№е®ўжҲ·иҝӣиЎҢиҗҘй”ҖгҖӮдёүжҳҜеӨ§ж•°жҚ®еҲҶжһҗеӣўйҳҹеҸ‘зҺ°дҝқе®Ҳзҡ„е®ўжҲ·еҸӘжҺҘеҸ—дҪҺйЈҺйҷ©зҡ„дә§е“ҒпјҢжҜ”еҰӮдҝқйҷ©пјҢиҝҷдёәд№ӢеҗҺдёӢдёҖжӯҘиҗҘй”ҖжҸҗдҫӣдәҶйҮҚиҰҒз»ҸйӘҢгҖӮ

з”ұдәҺA银иЎҢ1/3еҲҶж”Ҝжңәжһ„еңЁз¬¬дёҖиҪ®е®һйӘҢдёӯиҺ·еҫ—дәҶйқһеёёжҲҗеҠҹзҡ„з»ҸйӘҢпјҢ第дәҢиҪ®е®һйӘҢдёӯжүҖжңүеҲҶж”Ҝжңәжһ„йғҪеҸӮдёҺдәҶиҗҘй”Җжҙ»еҠЁпјҢ并且йҮҮз”ЁдәҶдёӨйҳ¶ж®өиҒҡзұ»е’Ңдә§е“ҒзІҳжҖ§жҺЁиҚҗжЁЎеһӢгҖӮй’ҲеҜ№з¬¬дёҖиҪ®жңӘиҗҘй”Җзҡ„жҝҖиҝӣзІҫиӢұVIPгҖҒжҝҖиҝӣжҪңеңЁVIPе’ҢжҝҖиҝӣйҖҖдј‘VIPе®ўжҲ·пјҢз»“еҗҲдёӨйҳ¶ж®өиҒҡзұ»еҲҶжһҗе’Ңдә§е“ҒдәІе’ҢеҠӣжЁЎеһӢпјҢд»ҘеҸҠ第дёҖиҪ®зҡ„з»ҸйӘҢе’ҢиҗҘй”ҖиҜқжңҜиҝӣиЎҢиҗҘй”ҖгҖӮ第дәҢиҪ®жҙ»еҠЁе“Қеә”зҺҮжҸҗй«ҳеҲ°4.9%гҖӮ第дёүиҪ®иҗҘй”Җжҙ»еҠЁдҝқз•ҷдәҶжүҖжңүе®ўжҲ·зұ»еһӢпјҢиҝҷдёҖиҪ®е“Қеә”зҺҮжҸҗй«ҳеҲ°дәҶ6.5%гҖӮ

иЎЁ3иҝӣдёҖжӯҘжҜ”иҫғдәҶдёүиҪ®е®һйӘҢе®ўжҲ·иҒҡзұ»еҲҶжһҗзҡ„е“Қеә”зҺҮе’Ңе®ўжҲ·жҖ»иҙЎзҢ®жҺ’еҗҚз»“жһңгҖӮз”ұдәҺ第дёҖиҪ®иҗҘй”Җд»…йҮҮз”ЁдёӨйҳ¶ж®өиҒҡзұ»еҲҶжһҗпјҢ并йҖүжӢ©дәҶдёӨзұ»дҝқе®Ҳе®ўжҲ·дҪңдёәиҗҘй”Җзӣ®ж ҮпјҢе“Қеә”з»“жһңд»…жҜ”еҹәеҮҶзәҝй«ҳ29%гҖӮеҪ“зәіе…Ҙз§ҜжһҒзұ»е®ўжҲ·ж—¶пјҢ第дәҢиҪ®е’Ң第дёүиҪ®зҡ„е“Қеә”зҺҮеҲҶеҲ«жҜ”еҹәеҮҶзәҝй«ҳеҮә104%е’Ң171%гҖӮз»“жһңиЎЁжҳҺпјҢиҙўеҜҢз®ЎзҗҶйЎҫй—®е’ҢдёӘдәәзҗҶиҙўйғЁй—ЁйҖҡиҝҮеңЁжҜҸдёҖиҪ®жҙ»еҠЁдёӯдёҚж–ӯж”№иҝӣ他们зҡ„иҗҘй”ҖеҒҡжі•пјҢд№ҹжҸҗй«ҳдәҶе“Қеә”зҺҮгҖӮз ”з©¶з»“жһңиҝҳиЎЁжҳҺпјҢиҷҪ然й«ҳеҮҖеҖје®ўжҲ·пјҲзІҫиӢұVIPе’ҢйҖҖдј‘VIPпјүзҡ„е“Қеә”зҺҮдёҚдёҖе®ҡжҳҜжңҖй«ҳзҡ„пјҢдҪҶжҖ»иҙЎзҢ®зҺҮжңҖй«ҳгҖӮ

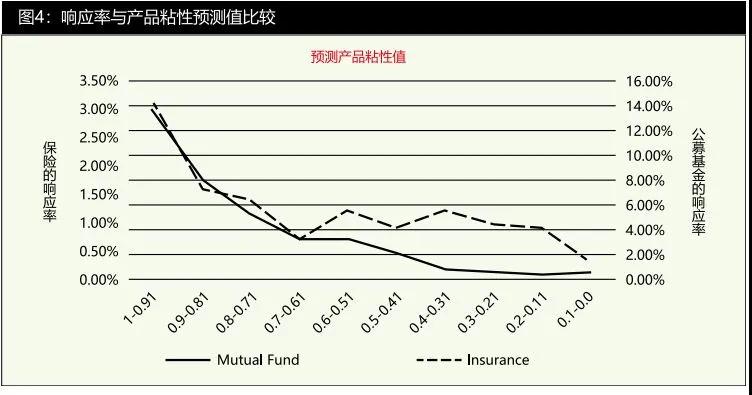

еӣҫ4жҳҫзӨәдәҶдә§е“ҒзІҳжҖ§йў„жөӢжЁЎеһӢе’ҢиҗҘй”Җжҙ»еҠЁз»“жһңеҜ№жҜ”гҖӮеӣҫдёӯе®һзәҝиЎЁзӨәе®һйҷ…иҗҘй”Җжҙ»еҠЁдёӯе…¬еӢҹеҹәйҮ‘е“Қеә”зҺҮдёҺйў„жөӢзҡ„е…¬еӢҹеҹәйҮ‘е“Қеә”зҺҮжҜ”еҖјпјҢиҷҡзәҝиЎЁзӨәе®һйҷ…иҗҘй”Җжҙ»еҠЁдёӯдҝқйҷ©дә§е“Ғзҡ„е“Қеә”зҺҮдёҺйў„жөӢзҡ„дҝқйҷ©дә§е“Ғе“Қеә”зҺҮжҜ”еҖјгҖӮеҹәжң¬дёҠпјҢз»“жһңжҳҫзӨәдә§е“ҒзІҳжҖ§жЁЎеһӢзҡ„йў„жөӢз»“жһңжҳҜзӣёеҪ“еҮҶзЎ®зҡ„пјҢеӣ дёәе®һйҷ…е“Қеә”зҺҮиө°еҠҝдёҺйў„жөӢзҡ„жҰӮзҺҮи¶ӢеҠҝеҹәжң¬дёҖиҮҙгҖӮз”ұдәҺдҝқйҷ©е“Қеә”зҺҮжҳҺжҳҫиҫғе°ҸпјҲеҚіж ·жң¬йҮҸиҫғе°ҸпјүпјҢиҜҘиҷҡзәҝеҮәзҺ°дәҶдёҖдәӣдёҚ规еҲҷзҡ„еі°еҖјгҖӮдҪҶеӣҫ 4жҳҫзӨәе…¬еӢҹеҹәйҮ‘зҡ„е“Қеә”зҺҮжҳҺжҳҫй«ҳдәҺдҝқйҷ©пјҢеӨ§зәҰжҳҜдҝқйҷ©зҡ„4еҲ°5еҖҚгҖӮиҝҷдәӣдёҺйў„жөӢжғ…еҶөжҳҜеҗ»еҗҲзҡ„гҖӮ

иҝҷдёүиҪ®иҗҘй”Җжҙ»еҠЁжҢҒз»ӯдәҶ10дёӘжңҲпјҢиҗҘй”Җжҙ»еҠЁжҖ»й”Җе”®йҮ‘йўқиҫҫеҲ°30дәҝзҫҺе…ғгҖӮеңЁе®ҢжҲҗжүҖжңүиҗҘй”Җжҙ»еҠЁеҗҺпјҢA银иЎҢиҝҗз”ЁдёӨйҳ¶ж®өиҒҡзұ»жЁЎеһӢеҜ№е®ўжҲ·з»ҶеҲҶжғ…еҶөиҝӣиЎҢдәҶжӣҙж–°пјҢ并帮еҠ©A银иЎҢе®Ңе–„дәҶе®ўжҲ·з®ЎзҗҶзі»з»ҹпјҢи®ҫз«ӢдәҶжңәеҷЁиҮӘдё»еӯҰд№ зі»з»ҹпјҢж»ҡеҠЁејҸжҢҒз»ӯиҝӣиЎҢеӨ§ж•°жҚ®дә§е“ҒзІҳжҖ§йў„жөӢе’Ңйў„жөӢз»“жһңжҺЁйҖҒгҖӮ

еҜ№A银иЎҢеӨ§ж•°жҚ®зІҫеҮҶиҗҘй”Җи§ЈеҶіж–№жЎҲзҡ„иҝӣдёҖжӯҘеҲҶжһҗ

пјҲдёҖпјүе»әз«ӢеҸҜж“ҚдҪңзҡ„иҒҡзұ»еҲҶжһҗжЁЎеһӢе’Ңдә§е“ҒзІҳжҖ§йў„жөӢжЁЎеһӢ

йҖҡеёёеӨ§ж•°жҚ®еҲҶжһҗиҒҡзұ»жЁЎеһӢе’Ңдә§е“ҒзІҳжҖ§йў„жөӢжЁЎеһӢз ”з©¶йҖҡиҝҮеӨҚжқӮзҡ„жЁЎеһӢдҪңеҮәйў„жөӢпјҢдҪҶе®ўжҲ·еҲҶзұ»з»“жһң并дёҚиғҪйқһеёёжё…жҷ°йІңжҳҺең°еұ•зӨәе°Ҹз»„зү№еҫҒпјҢеҲҶз»„д№ӢеҗҺзҡ„з»“жһңд»Ҙе®ўзҫӨ1гҖҒе®ўзҫӨ2гҖҒе®ўзҫӨ3......жқҘд»ЈиЎЁпјҢиҝҷе°ҶеҜјиҮҙе®һи·өдёӯеӨ§йғЁеҲҶжІЎжңүжҺҘеҸ—ж•°жҚ®еӨ„зҗҶи®ӯз»ғзҡ„银иЎҢе·ҘдҪңдәәе‘ҳдёҚиғҪжңүж•ҲзҗҶи§ЈеҲҶз»„зҡ„ж„Ҹд№үпјҢеёҰжңүз–‘иҷ‘иҝӣиЎҢиҗҘй”ҖпјҢеҜ№дәҺе·ҘдҪңдәәе‘ҳз»„з»Үй”Җе”®иҜқжңҜгҖҒйҖүжӢ©жІҹйҖҡж—¶й—ҙе’ҢжІҹйҖҡжҖҒеәҰжңүеҫҲеӨ§еҪұе“ҚпјҢиҝҷдәӣеҪұе“ҚдјҡйҷҚдҪҺжІҹйҖҡиҗҘй”Җз»“жһңгҖӮжң¬еӨ§ж•°жҚ®еӣўйҳҹдёӨйҳ¶ж®өеҲҶзұ»ж“ҚдҪңиҝҮзЁӢиҷҪ然еӨҚжқӮпјҢдҪҶжҳҜз»“жһңжё…жҷ°еҸҜи§ҒпјҢжҳ“дәҺ银иЎҢе·ҘдҪңдәәе‘ҳзҗҶи§ЈпјҢ并且дә§е“ҒзІҳжҖ§йў„жөӢжЁЎеһӢеҸҜиҝӣиЎҢжңәеҷЁиҮӘеҠЁеӯҰд№ пјҢйҖҗжңҲеҜ№ж•°жҚ®иҝӣиЎҢжӣҙж–°пјҢж“ҚдҪңз®ҖдҫҝпјҢжңүеҠ©дәҺе®һи·өеә”з”ЁгҖӮ

пјҲдәҢпјүжіЁйҮҚе‘ҲзҺ°жңүе®һи·өж„Ҹд№үзҡ„еӨ§ж•°жҚ®еҲҶжһҗз»“жһң

еңЁеӨ§еӨҡж•°е…¬еҸёдёӯпјҢеӨ§ж•°жҚ®еҲҶжһҗеӣўйҳҹиҰҒдёәз®ЎзҗҶеұӮеҲ¶е®ҡжҲҳз•ҘжҸҗдҫӣеҶізӯ–е»әи®®гҖӮдј з»ҹзҡ„з®ЎзҗҶиҖ…е’ҢиҗҘй”Җй”Җе”®дәәе‘ҳжӣҙеҖҫеҗ‘дәҺдҫқиө–дёӘдәәжҲ–йӣҶдҪ“д»ҘеҫҖзҡ„жҲҗеҠҹз»ҸйӘҢпјҢжүҖд»ҘйҖҡеёёжҳҜеӨ§ж•°жҚ®жҲҳз•Ҙзҡ„дё»иҰҒеҸҚеҜ№иҖ…гҖӮеӣ жӯӨиҜҒжҳҺеӨ§ж•°жҚ®еҲҶжһҗеҜ№й“¶иЎҢеўһ收жңүе®һйҷ…ж•ҲжһңгҖҒеҜ№дәҺж”№еҸҳеҸҚеҜ№иҖ…жҖҒеәҰжңүйҮҚиҰҒж„Ҹд№үгҖӮжң¬ж–Үи®ӨдёәиҝӣиЎҢеӨ§ж•°жҚ®еҲҶжһҗз»“жһңзҡ„иЎЎйҮҸеә”иҜҘйҮҮз”ЁеўһеҠ 收е…Ҙе’ҢжҸҗеҚҮе“Қеә”зҺҮдёӨдёӘжҢҮж ҮпјҲи§ҒиЎЁ3пјүгҖӮжң¬жЎҲдҫӢз ”з©¶дёӯе®ўжҲ·еңЁиҝҮеҺ»е…ӯдёӘжңҲеҶ…йӣ¶жҢҒжңүиҜҘдә§е“ҒжҲ–жңӘиҙӯд№°иҝҮд»»дҪ•е…ұеҗҢеҹәйҮ‘е’Ң/дҝқйҷ©пјҢеӣ жӯӨй”Җе”®еўһйҮҸе’Ңе“Қеә”зҺҮжҸҗеҚҮеҸҜд»ҘжһҒдёәжңүж•Ҳең°еҸҚжҳ еӨ§ж•°жҚ®еҲҶжһҗжЁЎеһӢзҡ„жңүж•ҲжҖ§гҖӮ

пјҲдёүпјүи§ЈеҶіж–№жЎҲд»Һе°ҸиҢғеӣҙеҗ‘еӨ§иҢғеӣҙжҺЁиҝӣе®һж–Ҫ

жҲ‘们е»әи®®е®һи·өдёӯйҰ–е…ҲйҮҮз”Ёе°Ҹ规模зҡ„еӨ§ж•°жҚ®еҲҶжһҗпјҢд»ҘдәҶи§Је®һж–ҪиҝҮзЁӢдёӯжҜҸдёӘеҶ…йғЁ/еӨ–йғЁжү§иЎҢзҡ„е…ій”®зӮ№пјҢеҶҚиҝӣиЎҢеӨ§и§„жЁЎжҺЁе№ҝгҖӮжң¬жЎҲдҫӢ第дёҖиҪ®иҗҘй”Җжҙ»еҠЁд»…ж¶үеҸҠдёүеҲҶд№ӢдёҖеҲҶж”Ҝжңәжһ„пјҢиҝҷдәӣеҲҶж”Ҝжңәжһ„иҙҹиҙЈдәәеҸҜд»Ҙиў«и§ҶдёәеӨ§ж•°жҚ®ж—©жңҹжӢҘжҠӨиҖ…гҖӮз”ұдәҺиҝҷдәӣеҲҶж”Ҝжңәжһ„з»ҸзҗҶйғҪжҳҜиҮӘж„ҝеҸӮеҠ жөӢиҜ•иҝҗиЎҢпјҢ他们д№ҹдјҡе…ЁеҠӣй…ҚеҗҲе®һж–ҪеӨ§ж•°жҚ®иҗҘй”Җжҙ»еҠЁгҖӮ然еҗҺз”ұиҝҷдәӣз»ҸзҗҶе°Ҷ第дёҖиҪ®жҲҗеҠҹз»“жһңдҪңдёәжңүеҠӣзҡ„иҜҒжҚ®пјҢдёҺе…¶д»–еҲҶж”Ҝжңәжһ„з»ҸзҗҶеҲҶдә«з»ҸйӘҢпјҢд»ҘеўһеҠ е…¶д»–жІЎжңүеҸӮеҠ 第дёҖиҪ®еӨ§ж•°жҚ®еҲҶжһҗиҜ•йӘҢзҡ„еҲҶж”Ҝжңәжһ„зҡ„дҝЎеҝғгҖӮжңҖеҗҺеӨҡиҪ®иҗҘй”Җжҙ»еҠЁдёҚд»…её®еҠ©жүҖжңүз®ЎзҗҶдәәе‘ҳзҶҹжӮүзӣёе…іжҠҖжңҜе’ҢжЁЎеһӢпјҢиҝҳеё®еҠ©й“¶иЎҢе‘ҳе·Ҙжё…жҷ°ең°и§ӮеҜҹеҲ°е®ўжҲ·зү№еҫҒпјҢдәҶи§Је…¶жңҚеҠЎзҡ„е®ўжҲ·зҫӨдҪ“пјҢдҫҝдәҺд»ҘеҗҺи®ҫи®ЎжңҚеҠЎзӯ–з•ҘгҖӮ

пјҲеӣӣпјүиҗҘй”Җжё йҒ“зҡ„йҖүжӢ©

иҗҘй”ҖжҲҗжң¬жҳҜиҗҘй”Җжҙ»еҠЁе®һи·өеҸҰдёҖдёӘйңҖиҰҒйҮҚиҰҒиҖғиҷ‘зҡ„еӣ зҙ гҖӮдёҖзұ»е®ўжҲ·зҡ„й«ҳе“Қеә”зҺҮдёҚзӯүдәҺй«ҳиҙЎзҢ®зҺҮпјҢеӣ жӯӨпјҢеңЁе•Ҷдёҡ银иЎҢзҡ„иҗҘй”Җжҙ»еҠЁдёӯпјҢйҮҮз”ЁеӨҡжё йҒ“иҗҘй”ҖжҳҜдёҖз§Қз»ҸжөҺжңүж•Ҳзҡ„ж–№жі•гҖӮдҪҺжҲҗжң¬жё йҒ“пјҢеҰӮеҲ©з”ЁзҪ‘з«ҷе’ҢAPPеҗ‘е®ўжҲ·жҺЁйҖҒе№ҝе‘ҠпјҢйҖӮз”ЁдәҺеҸӘиғҪеҲӣйҖ дҪҺеҲ©ж¶Ұзҡ„дә§е“ҒжҲ–е®ўжҲ·пјӣй«ҳжҲҗжң¬жё йҒ“пјҢеҰӮиҙўеҜҢз®ЎзҗҶйЎҫй—®йҖӮз”ЁдәҺеҲӣйҖ й«ҳеҲ©ж¶Ұзҡ„е®ўжҲ·пјҢе°Ҫз®Ўиҝҷдәӣе®ўжҲ·зҡ„е“Қеә”зҺҮеҸҜиғҪжҜ”иҫғдҪҺпјҢдҪҶе®ўжҲ·еҲӣйҖ зҡ„жҖ»д»·еҖјй«ҳгҖӮжӯӨеӨ–пјҢеӨ§ж•°жҚ®еҲҶжһҗеӣўйҳҹеҸ‘зҺ°пјҢеңЁдёҺжҠ•иө„йЎҫй—®жІҹйҖҡеҗҺи®ҝй—®зӣёеә”зҪ‘йЎөзҡ„е®ўжҲ·еңЁжүҖжңүе®ўжҲ·йӣҶзҫӨдёӯзҡ„е“Қеә”зҺҮжңҖй«ҳгҖӮжңҖеҗҺпјҢй•ҝжңҹзҡ„дә§е“ҒзІҳжҖ§ж·ұж·ұжӨҚж №дәҺиҝҮеҺ»з»ҸйӘҢгҖӮеҪ“йҖҡиҝҮе®ўжҲ·еҺҶеҸІиҙӯд№°иЎҢдёәиҜҶеҲ«е®ўжҲ·дёәдҝқе®ҲеһӢе®ўжҲ·ж—¶пјҢиҗҘй”Җжҙ»еҠЁзҡ„з»“жһңиЎЁжҳҺиҝҷдәӣе®ўжҲ·еҸӘжҺҘеҸ—дҝқе®ҲеһӢдә§е“ҒпјҢиҝҷдёәеҗҺжңҹиҗҘй”ҖжҸҗдҫӣдәҶз»ҸйӘҢеҖҹйүҙгҖӮ

пјҲдә”пјүе®һж–ҪиҝҮзЁӢжіЁж„Ҹе®һйҷ…е·ҘдҪңзү№иүІ

еңЁе®һж–ҪиҝҮзЁӢдёӯпјҢеҸҠж—¶жІҹйҖҡжҳҜжңҖйҮҚиҰҒзҡ„йғЁеҲҶгҖӮеӨ§ж•°жҚ®еҲҶжһҗеӣўйҳҹд»ҺдёҖејҖе§Ӣе°ұдёҺ银иЎҢдёӘдәәйҮ‘иһҚйғЁй—Ёзҡ„з®ЎзҗҶдәәе‘ҳе’Ңе‘ҳе·ҘеҜҶеҲҮеҗҲдҪңгҖӮи®©еҲ©зӣҠзӣёе…іиҖ…еҸӮдёҺжЁЎеһӢејҖеҸ‘/е®һж–ҪпјҢ并确дҝқ他们и§ӮеҜҹеҲ°з§ҜжһҒзҡ„з»“жһңпјҢжңүеҠ©дәҺж¶ҲйҷӨ他们еҜ№еӨ§ж•°жҚ®еҲҶжһҗиғҪеҗҰжҲҗеҠҹзҡ„з–‘иҷ‘гҖӮиҖғиҷ‘еҲ°еҲҶе…¬еҸёе’Ңдә§е“ҒйғЁйғҪжҳҜзӣҙжҺҘйқўеҗ‘е®ўжҲ·е№¶дё”йқўдёҙдёҡз»©иҖғж ёеҺӢеҠӣзҡ„дёҡеҠЎйғЁй—ЁпјҢе°ҶеҲҶжһҗз»“жһңдёҺеҲҶж”Ҝжңәжһ„зҡ„ж—ҘеёёиҝҗиҗҘе’Ңеҗ„йЎ№дёҡеҠЎдёҡз»©зӣ®ж Үзӣёз»“еҗҲжҳҜжң¬жЎҲдҫӢз ”з©¶зҡ„дёҖйЎ№е…ій”®жҲҗеҠҹеӣ зҙ гҖӮжңҖз»Ҳз»ҸиҝҮеҮ иҪ®зҡ„иҗҘй”Җе®һи·өпјҢеӨ§ж•°жҚ®еҲҶжһҗеҜ№жҸҗй«ҳзІҫеҮҶиҗҘй”Җзҡ„жҲҗеҠҹзҺҮгҖҒжҸҗй«ҳе‘ҳе·Ҙж•ҲзҺҮгҖҒеўһеҠ 收е…ҘгҖҒйҷҚдҪҺжҲҗжң¬жңүжҳҫи‘—ж•ҲжһңпјҢеӨ§ж•°жҚ®и§ЈеҶіж–№жЎҲзҡ„ж„Ҹд№үеҫ—еҲ°е№ҝжіӣи®ӨеҸҜгҖӮ

з»“и®ә

зӣ®еүҚпјҢеӨ§ж•°жҚ®еҲҶжһҗеңЁй“¶иЎҢдёҡзІҫеҮҶиҗҘй”Җдёӯеә”з”ЁзӣёеҜ№иҫғе°‘пјҢд»ҚйңҖиҰҒдёҖдәӣжҲҗеҠҹзҡ„е®һи·өжЎҲдҫӢжқҘжҢҮеҜјй“¶иЎҢе’Ңе…¶д»–йҮ‘иһҚжңәжһ„еҲ¶е®ҡеӨ§ж•°жҚ®и§ЈеҶіж–№жЎҲпјҢжҸҗй«ҳ他们зҡ„дҝЎеҝғеҸҠжҲҗеҠҹжңәдјҡгҖӮжң¬жЎҲдҫӢз ”з©¶жҖ»з»“дәҶ银иЎҢеҰӮдҪ•жҲҗеҠҹеә”еҜ№еӨ§ж•°жҚ®еҲҶжһҗе®һи·өиҝҮзЁӢдёӯзҡ„жҢ‘жҲҳпјҢд»Ҙжңҹдёә其他银иЎҢејҖеұ•еӨ§ж•°жҚ®еҲҶжһҗзІҫеҮҶиҗҘй”ҖжҸҗдҫӣеҖҹйүҙгҖӮ

|  еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө

еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ

ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең°

д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең° з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ

з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ д»ҺеўғеӨ–з»ҸйӘҢзңӢиӮЎеёӮе№іеҮҶ

д»ҺеўғеӨ–з»ҸйӘҢзңӢиӮЎеёӮе№іеҮҶ