马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

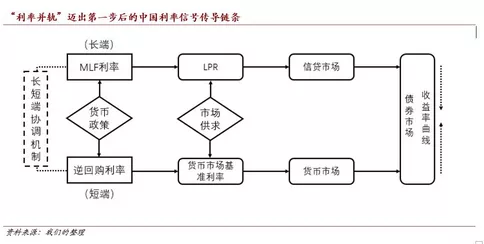

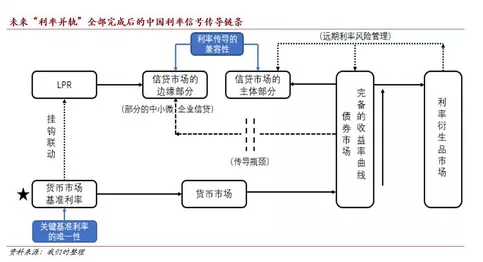

зЁӢе®һпјҲдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢпјҢе·Ҙ银еӣҪйҷ…йҰ–еёӯз»ҸжөҺеӯҰ家гҖҒи‘ЈдәӢжҖ»з»ҸзҗҶгҖҒз ”з©¶йғЁдё»з®Ўпјү вҖңиүҜеҘҪзҡ„ејҖз«ҜжҳҜжҲҗеҠҹзҡ„дёҖеҚҠгҖӮвҖқ2019е№ҙ8жңҲ17ж—ҘпјҢдёӯеӣҪдәә民银иЎҢе®ЈеёғпјҢж”№йқ©е®Ңе–„иҙ·ж¬ҫеёӮеңәжҠҘд»·еҲ©зҺҮпјҲLPRпјүеҪўжҲҗжңәеҲ¶гҖӮжҲ‘们и®ӨдёәпјҢиҝҷдёҖдёҫжҺӘиҝҲеҮәдәҶвҖңеҲ©зҺҮ并иҪЁвҖқзҡ„еҠЎе®һ第дёҖжӯҘпјҢйҮҠж”ҫеҮәдёүдёӘеұӮйқўзҡ„йҮҚиҰҒдҝЎеҸ·гҖӮд»ҺжңәеҲ¶и®ҫи®ЎжқҘзңӢпјҢжң¬ж¬ЎLPRеҪўжҲҗжңәеҲ¶ж”№йқ©зҙ§жүЈйҮҚзӮ№гҖҒеҠЎжұӮе®һж•ҲпјҢиҮҙеҠӣдәҺдјҳе…Ҳжү“з ҙдёӯе°ҸдјҒдёҡиһҚиө„瓶йўҲпјҢжҺЁеҠЁе®һйҷ…еҲ©зҺҮиҝӣе…ҘдёӢиЎҢиҪЁйҒ“пјҢжңүеҠ©дәҺеңЁеҪ“еүҚеҶ…еӨ–йғЁеҺӢеҠӣдёӢжҸҗжҢҜз»ҸжөҺеҫ®и§Ӯжҙ»еҠӣгҖӮд»Һж”№йқ©и„үз»ңжқҘзңӢпјҢеңЁз¬¬дёҖжӯҘз ҙеҶ°д№ӢеҗҺпјҢжӣҙеӨҡеҗҺз»ӯж”№йқ©жңүжңӣжҺҘиёөиҖҢиҮігҖӮдёҖж–№йқўпјҢзӣ‘з®ЎеұӮж–ҷе°ҶйҖҡиҝҮеӨҡз§Қжё йҒ“еҠ еҝ«иЎҘе……дёӯе°ҸйҮ‘иһҚжңәжһ„иө„жң¬йҮ‘пјҢжү“ејҖе®һйҷ…еҲ©зҺҮжҢҒз»ӯдёӢиЎҢзҡ„й•ҝжңҹз©әй—ҙгҖӮеҸҰдёҖж–№йқўпјҢеҹәдәҺвҖңеҸҢжҠ“жүӢ+еҸҢи·Ҝеҫ„вҖқзҡ„ж”ҝзӯ–ж–°дҪ“зі»пјҢй•ҝзҹӯжңҹж”ҝзӯ–дҝЎеҸ·зҡ„еҚҸи°ғжңәеҲ¶дәҰдәҹеҫ…е®Ңе–„гҖӮд»Һж”ҝзӯ–е…ЁеұҖжқҘзңӢпјҢиҝҷдёҖжӯҘеҪ°жҳҫдәҶд»Ҙж”№йқ©ж–№жі•вҖңеҠһеҘҪиҮӘе·ұзҡ„дәӢвҖқзҡ„жҖ»дҪ“ж”ҝзӯ–жҖқи·ҜгҖӮжңүйүҙдәҺжӯӨпјҢд»ҘMLFгҖҒOMOеҲ©зҺҮдёәжҠ“жүӢзҡ„вҖңж–°ејҸйҷҚжҒҜвҖқж–ҷе°ҶжҲҗдёәдёӢйҳ¶ж®өж ёеҝғж”ҝзӯ–е·Ҙе…·пјҢвҖңжҲҝдҪҸдёҚзӮ’вҖқдёҚдјҡеӣ з»ҸжөҺдёӢиЎҢеҺӢеҠӣиҖҢеҠЁж‘ҮпјҢиҖҢйҮ‘иһҚеёӮеңәдҝЎз”ЁеҲҶеұӮжңүжңӣеңЁж”ҝзӯ–е‘өжҠӨдёӢ继з»ӯзЁіжӯҘжҺЁиҝӣгҖӮ

еҠЎе®һ第дёҖжӯҘпјҢеҸҢеҗ‘еҮёжҳҫе®һж•ҲгҖӮ2019е№ҙ8жңҲ17ж—ҘпјҢдёӯеӣҪдәә民银иЎҢеҗҜеҠЁиҙ·ж¬ҫеёӮеңәжҠҘд»·еҲ©зҺҮпјҲLPRпјүеҪўжҲҗжңәеҲ¶ж”№йқ©пјҢжӯӨдёҫж„ҸеңЁд»ҘLPRжё©е’Ңжү“з ҙеёӮеңәеҜ№иҙ·ж¬ҫеҹәеҮҶеҲ©зҺҮзҡ„дҫқиө–пјҢиҝҲеҮәдәҶдёӯеӣҪвҖңеҲ©зҺҮ并иҪЁвҖқзҡ„еҠЎе®һ第дёҖжӯҘгҖӮз»“еҗҲеҪ“еүҚеҪўеҠҝпјҢиҝҷдёҖжӯҘеңЁдёӨдёӘи§’еәҰеҮёжҳҫдәҶеҠЎжұӮе®һж•Ҳзҡ„ж”ҝзӯ–жҖқи·ҜгҖӮ

д»Һж–№еҗ‘дёҠзңӢпјҢдјҳе…Ҳжү“з ҙдёӯе°ҸдјҒдёҡзҡ„иһҚиө„瓶йўҲгҖӮ2018е№ҙдёӢеҚҠе№ҙиҮід»ҠпјҢиҷҪ然иҙ§еёҒеёӮеңәеҲ©зҺҮдёӯжһўдёӢи°ғпјҢдҪҶжҳҜдёӯе°ҸдјҒдёҡдҝЎиҙ·еўһй•ҝжңӘжңүжҳҺжҳҫеӣһжҡ–гҖӮж ёеҝғеҺҹеӣ д№ӢдёҖеңЁдәҺпјҢдёҚеҗҢдәҺеӨ§дјҒдёҡпјҢдёӯе°ҸдјҒдёҡеңЁеҫҲеӨҡжғ…еҶөдёӢпјҢж— жі•еҗҢж—¶еңЁеҖәеҲёеёӮеңәе’ҢдҝЎиҙ·еёӮеңәдҫҝеҲ©ең°иҝӣиЎҢиһҚиө„пјҢеҖәеҲёгҖҒдҝЎиҙ·д№Ӣй—ҙзҡ„жӣҝд»Јж•Ҳеә”иҫғејұгҖӮеӣ жӯӨпјҢеҜ№дёӯе°ҸдјҒдёҡиҖҢиЁҖпјҢвҖңж”ҝзӯ–еҲ©зҺҮ-иҙ§еёҒеёӮеңәеҲ©зҺҮ-еҖәеҲёж”¶зӣҠзҺҮжӣІзәҝ-дҝЎиҙ·з»Ҳз«ҜеҲ©зҺҮвҖқзҡ„дҝЎеҸ·дј еҜјеӯҳеңЁз»“жһ„жҖ§жӯ§и§ҶпјҢи°ғйҷҚиҙ§еёҒеёӮеңәеҲ©зҺҮзҡ„вҖңе®Ҫиҙ§еёҒвҖқйҡҫд»ҘиҪ¬еҢ–дёәдёӯе°ҸдјҒдёҡдҝЎиҙ·зҡ„вҖңе®ҪдҝЎз”ЁвҖқгҖӮй’ҲеҜ№иҝҷдёҖз—Үз»“пјҢжң¬ж¬Ўж”№йқ©еҸҢз®ЎйҪҗдёӢгҖӮж”ҝзӯ–и°ғжҺ§еұӮйқўпјҢLPRдёҺеғөзЎ¬зҡ„иҙ·ж¬ҫеҹәеҮҶеҲ©зҺҮи„ұй’©пјҢдёҺжӣҙдёәзҒөжҙ»зҡ„MLFжҢӮй’©пјҢжңүеҲ©дәҺжү“з ҙиҙ·ж¬ҫеҲ©зҺҮйҡҗжҖ§дёӢйҷҗгҖҒдҝ®еӨҚLPRеҜ№дҝЎиҙ·еҲ©зҺҮзҡ„е®һйҷ…и°ғжҺ§иғҪеҠӣгҖӮз”ұжӯӨпјҢж”ҝзӯ–еҲ©зҺҮдҝЎеҸ·зӣҙжҺҘжҠөиҫҫдҝЎиҙ·з»Ҳз«ҜпјҢйҒҝе…ҚдәҶдёӯй—ҙзҺҜиҠӮеҜ№дёӯе°ҸдјҒдёҡзҡ„жӯ§и§Ҷж•Ҳеә”гҖӮеёӮеңәе®ҡд»·еұӮйқўпјҢж–°еҠ е…Ҙзҡ„8家жҠҘд»·иЎҢеҢ…еҗ«дәҶеҹҺеёӮе•Ҷдёҡ银иЎҢгҖҒеҶңжқ‘е•Ҷдёҡ银иЎҢгҖҒеӨ–иө„银иЎҢе’Ңж°‘иҗҘ银иЎҢпјҢе…¶дёҡеҠЎжӣҙеҠ еҒҸйҮҚдәҺжңҚеҠЎдёӯе°ҸдјҒдёҡпјҢеӣ жӯӨдёӯе°ҸдјҒдёҡзҡ„дҝЎиҙ·йңҖжұӮиғҪеӨҹжӣҙжңүж•Ҳең°еҸҚжҳ дәҺLPRд№ӢдёӯгҖӮ

д»Һж—¶ж•ҲдёҠзңӢпјҢжҸҗйҖҹеә”еҜ№йҷҚдҪҺе®һйҷ…еҲ©зҺҮзҡ„иҝ«еҲҮйңҖжұӮгҖӮд»Ҡе№ҙе№ҙдёӯд»ҘжқҘпјҢдёҖж–№йқўпјҢM2еўһйҖҹгҖҒзӨҫиһҚеўһйҖҹзӯүйҮ‘иһҚж•°жҚ®еҶҚеәҰжҢҜиҚЎпјҢе·ҘдёҡдјҒдёҡзӣҲеҲ©еҺӢеҠӣ延з»ӯпјҢеӨ–йғЁе’ҢеҶ…йғЁиһҚиө„зҡ„еҸҢејұеҜјиҮҙеҲ¶йҖ дёҡжҠ•иө„еўһйҖҹжҢҒз»ӯдҪҺиҝ·гҖӮеҸҰдёҖж–№йқўпјҢйҖҡиғҖеҺӢеҠӣе’Ңе®Ҹи§Ӯжқ жқҶж°ҙе№іеұ…й«ҳдёҚдёӢпјҢеҜјиҮҙдј з»ҹиҙ§еёҒж”ҝзӯ–е·Ҙе…·з©әй—ҙйўҮеҸ—жҺЈиӮҳгҖӮз”ұжӯӨпјҢд»Ҙж”№йқ©ж–№жі•йҷҚдҪҺе®һйҷ…еҲ©зҺҮзҡ„иҝ«еҲҮжҖ§еӨ§е№…дёҠеҚҮпјҢдәҹйңҖе°Ҫеҝ«иҗҪең°гҖӮйЎәеә”иҝҷдёҖйңҖжұӮпјҢе®Ҹи§ӮеұӮйқўпјҢжң¬ж¬Ўж”№йқ©жҖҘзј“жңүеәҸгҖӮе…¶дёҖпјҢиҙ·ж¬ҫз«Ҝж”№йқ©е…ҲиЎҢпјҢиҖҢеӯҳж¬ҫз«Ҝж”№йқ©зј“иЎҢпјҢд»ҘйҒҝе…Қеӯҳиҙ·ж¬ҫжҒҜе·®иҝҮеҝ«ж”¶зӘ„еј•еҸ‘йҮ‘иһҚйЈҺйҷ©гҖӮе…¶дәҢпјҢжһңж–ӯжӣҝжҚўиҙ·ж¬ҫеҲ©зҺҮзҡ„еҹәеҮҶй”ҡпјҢдҪҶжҳҜ并дёҚжҖҘдәҺеҪ»еә•йҮҚеЎ‘еҲ©зҺҮдј еҜјй“ҫпјҢж—ўдҝқиҜҒж”№йқ©зҡ„жҲҗзҶҹйғЁеҲҶе…ҲиҜ•е…ҲиЎҢпјҢеҠ йҖҹеј•еҜје®һйҷ…еҲ©зҺҮдёӢиЎҢпјҢдәҰжңүеҲ©дәҺе®Ңе–„еҖәеҲёж”¶зӣҠзҺҮжӣІзәҝгҖҒжү©еӨ§йҮ‘иһҚејҖж”ҫзӯүз–ҸйҖҡдј еҜјй“ҫзҡ„й•ҝжңҹж”№йқ©иғҪеӨҹжңүжқЎдёҚзҙҠең°жҺЁиҝӣгҖӮеҫ®и§ӮеұӮйқўпјҢLPRжҢӮй’©дәҺзӣёеҜ№жҲҗзҶҹзҡ„MLFеҲ©зҺҮпјҢиҖҢйқһе°ҡеңЁеҹ№иӮІйҳ¶ж®өзҡ„иҙ§еёҒеёӮеңәеҹәеҮҶеҲ©зҺҮпјҢд»ҺиҖҢдјҳе…ҲзЎ®дҝқдәҶеӨ®иЎҢеҜ№иҙ·ж¬ҫеҲ©зҺҮзҡ„еј•еҜјж•ҲзҺҮпјҢдёәеҹәдәҺMLFзҡ„вҖңж–°ејҸйҷҚжҒҜвҖқеҒҡеҘҪжңәеҲ¶й“әеһ«гҖӮ

з ҙеҶ°з¬¬дёҖжӯҘпјҢд»ҚйңҖеҗҺз»ӯжҺҘеҠӣгҖӮеҜ№дәҺвҖңеҲ©зҺҮ并иҪЁвҖқиҖҢиЁҖпјҢLPRеҪўжҲҗжңәеҲ¶ж”№йқ©жҳҜдёҖдёӘеҠЎе®һзҡ„ејҖе§ӢпјҢдҪҶиҝңйқһе®ҢеӨҮзҡ„з»“жқҹгҖӮжҲ‘们и®ӨдёәпјҢдёәдәҶе……еҲҶеҸ‘жҢҘLPRи°ғиҠӮдҪңз”ЁпјҢ并дёәеҗҺз»ӯж”№йқ©ејҖжӢ“йҒ“и·ҜпјҢд»ҘдёӢдёӨж–№йқўзҡ„жҺҘеҠӣдёҫжҺӘжңүжңӣжёҗж¬ЎиҗҪең°гҖӮ

е…¶дёҖпјҢжһ„е»әе®һйҷ…еҲ©зҺҮжҢҒз»ӯдёӢиЎҢзҡ„жӯЈеҗ‘еҫӘзҺҜгҖӮеҪ“еүҚLPRеҪўжҲҗжңәеҲ¶ж”№йқ©зҡ„иҗҪең°пјҢеҸ еҠ 6жңҲд»ҘжқҘзҡ„дҝЎз”ЁеҲҶеұӮи¶ӢеҠҝпјҢж–ҷе°ҶеҜ№дёӯе°ҸйҮ‘иһҚжңәжһ„зҡ„иө„дә§иҙҹеҖәз®ЎзҗҶеҪўжҲҗиҫғеӨ§еҺӢеҠӣгҖӮй’ҲеҜ№иҝҷдёҖй—®йўҳпјҢзӣ‘з®ЎеұӮж–ҷе°ҶйҖҡиҝҮеӨҡз§Қжё йҒ“зқҖеҠӣиЎҘе……дёӯе°ҸйҮ‘иһҚжңәжһ„иө„жң¬йҮ‘гҖӮдјҙйҡҸиө„жң¬йҮ‘规模зҡ„жү©еӨ§пјҢдёӯе°ҸйҮ‘иһҚжңәжһ„зҡ„з»ҸиҗҘзЁіе®ҡжҖ§еўһејәпјҢдёҖжҳҜжңүеҠ©дәҺйҷҚдҪҺе…¶еҶ…йғЁиө„йҮ‘дҪҝз”ЁжҲҗжң¬пјҢдәҢжҳҜжңүеҲ©дәҺжҺЁиҝӣжңӘжқҘеӯҳж¬ҫеҲ©зҺҮзҡ„并иҪЁпјҢд»ҺиҖҢеңЁдёӨдёӘж–°еұӮйқўиҝӣдёҖжӯҘжү“ејҖе®һйҷ…еҲ©зҺҮзҡ„й•ҝжңҹдёӢиЎҢз©әй—ҙгҖӮжІҝеҫӘиҝҷдёҖйҖ»иҫ‘пјҢжңӘжқҘвҖңеҚҮвҖ”йҷҚвҖ”жү©вҖқдёүзӯ–жңүжңӣиҝӣдёҖжӯҘеҸ‘еҠӣпјҡ1пјүжҸҗй«ҳж°ёз»ӯеҖәгҖҒиҪ¬иӮЎеһӢдәҢзә§иө„жң¬еҖәзҡ„еҸ‘иЎҢж•ҲзҺҮпјӣ2пјүйҷҚдҪҺдјҳе…ҲиӮЎгҖҒеҸҜиҪ¬еҖәзӯүе·Ҙе…·зҡ„еҸ‘иЎҢй—Ёж§ӣпјӣ3пјүжү©еӨ§жқғзӣҠеһӢиө„жң¬иЎҘе……е·Ҙе…·зҡ„规模пјҢ并еҠ йҖҹеҗёеј•еҹәйҮ‘гҖҒе№ҙйҮ‘зӯүй•ҝжңҹжҠ•иө„иҖ…еҸӮдёҺжҠ•иө„гҖӮ

е…¶дәҢпјҢе®Ңе–„й•ҝзҹӯжңҹеҲ©зҺҮи°ғжҺ§зҡ„еҚҸи°ғжңәеҲ¶гҖӮд»ҺеўһеҠ 5е№ҙжңҹд»ҘдёҠжңҹйҷҗLPRзӯүдёҫжҺӘеҸҜд»Ҙйў„и§ҒпјҢеңЁжң¬ж¬Ўж”№йқ©д№ӢеҗҺпјҢиҙ§еёҒж”ҝзӯ–зҡ„д»·ж јеһӢи°ғжҺ§жңүжңӣеҪўжҲҗвҖңеҸҢжҠ“жүӢ+еҸҢи·Ҝеҫ„вҖқзҡ„ж–°дҪ“зі»пјҲиҜҰи§Ғйҷ„еӣҫпјүгҖӮи·Ҝеҫ„дёҖжҳҜд»ҘйҖҶеӣһиҙӯеҲ©зҺҮдёәжҠ“жүӢпјҢи°ғжҺ§иҙ§еёҒеёӮеңәеҲ©зҺҮпјҢж”ҝзӯ–дҝЎеҸ·д»Һзҹӯз«ҜеҲ©зҺҮеҗ‘й•ҝз«Ҝдј йҖ’гҖӮи·Ҝеҫ„дәҢеҲҷжҳҜд»ҘMLFдёәжҠ“жүӢпјҢи°ғжҺ§LPRе’ҢдҝЎиҙ·еҲ©зҺҮпјҢж”ҝзӯ–дҝЎеҸ·д»Һй•ҝз«ҜеҲ©зҺҮеҗ‘зҹӯз«Ҝдј йҖ’гҖӮжңҖз»ҲпјҢиҝҷдёӨжқЎи·Ҝеҫ„е°ҶдәӨжұҮдәҺеҖәеҲёж”¶зӣҠзҺҮжӣІзәҝгҖӮиҝҷдёҖдҪ“зі»иҰҒжұӮй•ҝгҖҒзҹӯз«Ҝж”ҝзӯ–дҝЎеҸ·й«ҳеәҰеҚҸеҗҢпјҢеҗҰеҲҷеҸҜиғҪеҮәзҺ°дёҖе®ҡзЁӢеәҰзҡ„дҝЎеҸ·еҶІзӘҒгҖӮз”ұжӯӨеұ•жңӣжңӘжқҘпјҢд»ҺдёӯжңҹжқҘзңӢпјҢеӨ®иЎҢе°ҶеӨ§жҰӮзҺҮжһ„е»әдёҖеҘ—еҚҸи°ғжңәеҲ¶пјҢд»ҘејәеҢ–й•ҝзҹӯз«Ҝж”ҝзӯ–дҝЎеҸ·еңЁж–№еҗ‘гҖҒеҠӣеәҰе’Ңж—¶еәҸдёҠзҡ„зІҫеҮҶй…ҚеҗҲгҖӮд»Һй•ҝжңҹжқҘзңӢпјҢеҫ…еӯҳж¬ҫеҲ©зҺҮе®ҢжҲҗ并иҪЁгҖҒеҖәеҲёж”¶зӣҠзҺҮжӣІзәҝе®ҢеӨҮеҗҺпјҢLPRеҲ©зҺҮжҲ–е°ҶиҪ¬еҗ‘дёҺиҙ§еёҒеёӮеңәзҡ„еҹәеҮҶеҲ©зҺҮжҢӮй’©пјҢдҪҝеҗҺиҖ…жҲҗдёәе”ҜдёҖзҡ„е…ій”®еҹәеҮҶеҲ©зҺҮе’Ңи°ғжҺ§жҠ“жүӢпјҢд»Һж №жң¬дёҠеҢ–и§Јй•ҝзҹӯжңҹж”ҝзӯ–дҝЎеҸ·зҡ„еҚҸи°ғй—®йўҳгҖӮ

关键第дёҖжӯҘпјҢзүөеҠЁж”ҝзӯ–е…ЁеұҖгҖӮд»Һжӣҙе№ҝйҳ”зҡ„и§Ҷи§’жқҘзңӢпјҢдҪңдёәйҮ‘иһҚдҫӣз»ҷдҫ§ж”№йқ©зҡ„ж ёеҝғпјҢвҖңеҲ©зҺҮ并иҪЁвҖқиҝҲеҮә第дёҖжӯҘпјҢеҪ°жҳҫдәҶзӣ‘з®ЎеұӮд»Ҙж”№йқ©ж–№жі•еә”еҜ№еҶ…еӨ–йғЁеҺӢеҠӣгҖҒвҖңеҠһеҘҪиҮӘе·ұзҡ„дәӢвҖқзҡ„ж•ҙдҪ“жҖқи·ҜпјҢдәҰдёәеүҚзһ»дёӯеӣҪз»ҸжөҺж”ҝзӯ–е…ЁеұҖжҸҗдҫӣдәҶж–°зәҝзҙўгҖӮжҲ‘们и®ӨдёәпјҢд»ҘдёӢеҮ зӮ№и¶ӢеҠҝеҖјеҫ—е…іжіЁгҖӮ

第дёҖпјҢвҖңж–°йҷҚжҒҜвҖқд»ЈжӣҝвҖңж—§йҷҚжҒҜвҖқгҖӮйҡҸзқҖдҝЎиҙ·еҲ©зҺҮзҡ„еҹәеҮҶй”ҡеҸ‘з”ҹеҸҳжӣҙпјҢжңӘжқҘеӯҳиҙ·ж¬ҫеҹәеҮҶеҲ©зҺҮзҡ„и§’иүІе°ҶеҠ йҖҹж·ЎеҢ–пјҢж–ҷдёҚеҶҚдҪңдёәйҷҚжҒҜе·Ҙе…·гҖӮд»ҘMLFгҖҒOMOдёәжҠ“жүӢзҡ„вҖңж–°ејҸйҷҚжҒҜвҖқжңүжңӣеңЁе№ҙеҶ…жӢ©ж—¶иҗҪең°пјҢд»ҘжҺЁеҠЁе®һйҷ…еҲ©зҺҮеҢ№й…Қз»ҸжөҺжҪңеңЁеўһйҖҹзҡ„дёӢиЎҢи¶ӢеҠҝгҖӮ

第дәҢпјҢвҖңжҲҝдҪҸдёҚзӮ’вҖқдёҚдјҡеҠЁж‘ҮгҖӮиҷҪ然вҖңж–°ејҸйҷҚжҒҜвҖқжңүжңӣжӣҙжңүж•Ҳең°жҺЁеҠЁвҖңе®ҪдҝЎз”ЁвҖқпјҢдҪҶе…¶иҮӘиә«ж— жі•и§ЈеҶіжҲҝең°дә§дҪңдёәдјҳиҙЁжҠөжҠјзү©иҖҢеҜ№дҝЎиҙ·дә§з”ҹзҡ„жҢӨеҚ ж•Ҳеә”гҖӮеӣ жӯӨпјҢжңӘжқҘжҲҝең°дә§еёӮеңәзҡ„вҖңдёҘзӣ‘з®ЎвҖқж”ҝзӯ–е°ҶдҝқжҢҒе®ҡеҠӣпјҢ并иҝӣдёҖжӯҘ收зӘ„дҝЎиҙ·иө„жәҗжөҒеҗ‘жҲҝеёӮзҡ„жё йҒ“пјҢд»ҘдҝғиҝӣдҝЎиҙ·жҠ•ж”ҫзңҹжӯЈжғ еҸҠдёӯе°ҸдјҒдёҡгҖӮ

第дёүпјҢдҝЎз”ЁеҲҶеұӮзЁіжӯҘжҺЁиҝӣгҖӮжӯЈеҰӮдёҠж–ҮжүҖиҜҙпјҢз”ұдәҺжң¬ж¬Ўж”№йқ©еҗҺпјҢж”ҝзӯ–еҲ©зҺҮе°ҶйҖҡиҝҮLPRзӣҙжҺҘеҪұе“ҚдҝЎиҙ·з»Ҳз«ҜпјҢеӣ жӯӨиҙ§еёҒеёӮеңәзҡ„вҖңе®Ҫиҙ§еёҒвҖқзӣ®ж ҮеҺӢеҠӣзӣёеә”еҮҸејұпјҢжңүжңӣжӣҙеҠ иҒҡз„ҰдәҺжү“з ҙеҲҡе…‘гҖҒжҺЁиҝӣдҝЎз”ЁеҲҶеұӮзҡ„йҮ‘иһҚж”№йқ©зӣ®ж ҮгҖӮз”ұжӯӨпјҢд»Һй•ҝжңҹжқҘзңӢпјҢдҝЎз”ЁйЈҺйҷ©жәўд»·дёӯжһўж–ҷе°ҶйҖҗжӯҘжё©е’ҢжҠ¬еҚҮпјҢиҖҢеү”йҷӨжқӮиҙЁеҗҺзҡ„ж— йЈҺйҷ©еҲ©зҺҮе°Ҷе‘ҲзҺ°й•ҝи¶ӢеҠҝдёӢиЎҢгҖӮ

|  д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ°

д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ° зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§

зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§ ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ

ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ

еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ