马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

еј еІёе…ғпјҲдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢпјҢдёӯдҝЎе»әжҠ•йҰ–еёӯз»ҸжөҺеӯҰ家пјү 2019е№ҙ10жңҲ23ж—ҘпјҢз”ұдёӯеӣҪеҸ‘еұ•з ”究еҹәйҮ‘дјҡдё»еҠһзҡ„еҚҡжҷәе®Ҹи§Ӯи®әеқӣ第еӣӣеҚҒдёүж¬ЎжңҲеәҰдҫӢдјҡеҸ¬ејҖгҖӮдјҡи®®дё»йўҳдёәвҖңжұҮзҺҮз ҙ7еҗҺзҡ„иө°еҠҝдёҺеҪұе“ҚвҖқгҖӮдёӯдҝЎе»әжҠ•иҜҒеҲёйҰ–еёӯз»ҸжөҺеӯҰе®¶еј еІёе…ғеҮәеёӯдјҡ议并еҸ‘иЎЁжј”и®ІгҖӮ

еӣ дҪ•иҙ¬еҖјпјҹдҪ•д»Ҙдёә继пјҹ

жҲ‘дё»иҰҒи°ҲеҮ дёӘж–№йқўпјҡдёҖжҳҜиҙ¬еҖјиғҢеҗҺзҡ„жңәеҲ¶пјҢдәҢжҳҜжҺҘдёӢжқҘдјҡжҖҺж ·еҸ‘еұ•пјҢдёүжҳҜе…¶д»–е…іиҒ”йҮҚиҰҒй—®йўҳгҖӮ

дёҖгҖҒжұҮзҺҮеҸҳеҠЁдёҺи°ҲеҲӨиҝӣзЁӢжҒҜжҒҜзӣёе…і

2018е№ҙ3жңҲ22ж—Ҙиҙёжҳ“жҲҳејҖе§Ӣд»ҘжқҘпјҢдәәж°‘еёҒе…‘зҫҺе…ғдёӯй—ҙд»·д»Һ6.20ејҖе§Ӣиҙ¬еҖјпјҢдёҖеәҰзӘҒз ҙ7.10гҖӮеҰӮжһңе°ҶиҝҷдёҖж—¶жңҹзҡ„зҫҺе…ғжҢҮж•°е’Ңдәәж°‘еёҒжұҮзҺҮеҒҡеӣһеҪ’пјҢдәҢиҖ…д№Ӣй—ҙзӣёе…ізі»ж•°й«ҳиҫҫ0.84гҖӮзҫҺе…ғжҢҮж•°зӣёеҪ“дәҺдёҖзҜ®еӯҗиҙ§еёҒпјҢеӣ жӯӨпјҢд»ҺдёӯжңҹзңӢпјҢвҖңеҸӮиҖғдёҖзҜ®еӯҗиҙ§еёҒпјҢжңүз®ЎзҗҶзҡ„жө®еҠЁжұҮзҺҮеҲ¶вҖқиҝҷдёҖе®ҳ方规иҢғиЎЁиҝ°дҫқ然жҲҗз«ӢгҖӮ

дҪҶжҳҜиҜҰз»ҶиҖғеҜҹжңҹй—ҙдәәж°‘еёҒжұҮзҺҮзҡ„зҹӯжңҹеҸҳеҢ–пјҢз»“и®әжҳҫ然жңүжүҖдёҚеҗҢгҖӮ

2018е№ҙ7жңҲеҲқпјҢ第дёҖ笔340зҫҺе…ғеҠ еҫҒе…ізЁҺиҗҪең°еҗҺпјҢдәәж°‘еёҒжұҮзҺҮеҮәзҺ°з¬¬дёҖж¬Ўи·іиҙ¬пјҢдё”иҙ¬еҖји¶ӢеҠҝдёҖзӣҙз»ҙжҢҒеҲ°еҺ»е№ҙ11жңҲеә•гҖӮ

2018е№ҙ12жңҲ1ж—ҘпјҢйҳҝж №е»·еі°дјҡиҫҫжҲҗе…ұиҜҶпјҢзӣҙеҲ°д»Ҡе№ҙ5жңҲ6ж—Ҙзү№жң—жҷ®жҖ»з»ҹеҸ‘еҮәжҺЁзү№гҖҒе®Је‘Ҡи°ҲеҲӨеҮәзҺ°жҢ«жҠҳд№ӢеүҚпјҢжұҮзҺҮдҝқжҢҒеҚҮеҖјжҖҒеҠҝгҖӮ

2019е№ҙ6жңҲ29ж—ҘеӨ§йҳӘеі°дјҡеүҚеҗҺпјҢжұҮзҺҮдҝқжҢҒзЁіе®ҡгҖӮ

2019е№ҙ8жңҲ4ж—ҘпјҢ继зҫҺеӣҪе®Јеёғж–°дёҖиҪ®еҠ еҫҒе…ізЁҺеҗҺпјҢжұҮзҺҮж–ӯ然з ҙдёғгҖӮиҝ‘жңҹеҸҢж–№и°ҲеҲӨеҶҚзҺ°жӣҷе…үпјҢжұҮзҺҮеҸҲдҝқжҢҒзЁіе®ҡгҖӮ

д»Һд»ҘдёҠжҲ‘们дёҚйҡҫеҫ—еҮәз»“и®әпјҡжұҮзҺҮзЎ®е®һжҳҜдёӯзҫҺиҙёжҳ“и°ҲеҲӨзҡ„йҮҚиҰҒз»„жҲҗйғЁеҲҶпјӣи°Ҳзҡ„еҘҪпјҢжұҮзҺҮе°ұзЁідёӯжңүеҚҮпјӣи°Ҳзҡ„дёҚеҘҪпјҢжұҮзҺҮе°ұжҳҫи‘—иҙ¬еҖјгҖӮзҫҺж–№еҸҜиғҪи®Өдёәдёӯж–№и“„ж„ҸйҖҡиҝҮиҙ¬еҖјеҜ№еҶІе…¶е…ізЁҺпјҢеңЁи°ҲеҲӨиҝӣзЁӢдёӯпјҢд»Ҙдәәж°‘еёҒдёҖе®ҡзЁӢеәҰзҡ„еҚҮеҖјпјҢдҪңдёәйғЁеҲҶеҸ–ж¶ҲеҠ еҫҒе…ізЁҺзҡ„иҰҒд»·гҖӮеӣ жӯӨпјҢд»Һзӣ®еүҚеҸҢж–№и°ҲеҲӨжҖҒеҠҝзңӢпјҢжұҮзҺҮйҮҚж–°еӣһеҲ°дёғд»ҘеҶ…пјҢеёӮеңә并дёҚж„ҹеҲ°ж„ҸеӨ–гҖӮ

дәҢгҖҒйҖҡиҝҮиҙ¬еҖјгҖҒиЎҘиҙҙеҜ№еҶІе…ізЁҺжҳҫ然дёҚеҸҜеҸ–

зү№жң—жҷ®жҖ»з»ҹзҡ„е…ізЁҺжҖқз»ҙпјҢдёҺеҠ еҫҒе…ізЁҺзҰҸеҲ©еҪұе“Қзҡ„ж•ҷ科д№ҰйҖ»иҫ‘е®Ңе…ЁдёҚеҗҢпјҢе®Ңе…ЁвҖңж”ҝжІ»дёҚжӯЈзЎ®вҖқгҖӮд»–еқҡдҝЎд»–жҳҜиҙёжҳ“жҲҳиөўе®¶пјҢеқҡдҝЎеҠ еҫҒе…ізЁҺжҳҜзҫҺеӣҪз»ҸжөҺзҡ„дјҹеӨ§жҲҗе°ұпјҢеқҡдҝЎиҒ”йӮҰиҙўж”ҝеҮӯз©әзҷҪжҚһдәҶдёҖеӨ§з¬”е…ізЁҺ收е…ҘпјҢеқҡдҝЎжҳҜдёӯеӣҪдёәжӯӨд№°дәҶеҚ•гҖӮеңЁиҝ‘жңҹзҡ„дёҖзҜҮжҺЁзү№дёӯпјҢд»–жӣҙжҳҜжҳҺзЎ®жҢҮеҮәдәҶиғҢеҗҺзҡ„жңәеҲ¶пјҢеҚіпјҢвҖңдёӯеӣҪжҳҜйҖҡиҝҮиҙ¬еҖје’ҢеҖҫй”Җж”Ҝд»ҳзҡ„е…ізЁҺвҖқпјҲThese Tariffs are paid by China devaluing & pumpingпјүвҖ”вҖ”жҲ‘зҢңжңҖеҗҺдёҖдёӘеҚ•иҜҚвҖңPumpingвҖқеҸҜиғҪжҳҜвҖңDumpingвҖқпјҢжҖ»з»ҹд№ҹ许笔иҜҜдәҶгҖӮ

е…№дәӢдҪ“еӨ§пјҢдёҚиғҪеҗ«зіҠгҖӮеҰӮжһңдёҖе№ҙеӨҡд»ҘжқҘпјҢжһңзңҹжҳҜдёӯеӣҪдәәдёҖзӣҙеңЁд№°еҚ•пјҢйӮЈдёҚд»…еӣҪйҷ…иҙёжҳ“зҗҶи®әдёҺе®һеҠЎж•ҷ科д№ҰиҰҒйҮҚеҶҷпјҢдёӯж–№д№ҹжңүеҝ…иҰҒжЈҖи§ҶеҲ°еә•жҳҜе“Әе„ҝеҮәдәҶй—®йўҳгҖӮеҘҪеңЁеј„жё…жҘҡиҝҷ件дәӢ并дёҚйҡҫпјҢеҸӘиҰҒиҖғеҜҹеҠ еҫҒе…ізЁҺдёҖе№ҙд»ҘжқҘпјҢзҫҺеӣҪиҝӣеҸЈзҡ„дёӯеӣҪе•Ҷе“Ғд»ҘзҫҺе…ғи®Ўзҡ„еҲ°еІёд»·еҸҳеҢ–жғ…еҶөеҚіеҸҜгҖӮжҖ»з»ҹи®ҫжғізҡ„е®ҢзҫҺеңәжҷҜжҳҜпјҡеҲ°еІёд»·йҷҚе№…еӨ§дәҺжҲ–зӯүдәҺеҠ еҫҒе…ізЁҺзҡ„зЁҺзҺҮпјӣеҠ еҫҒе…ізЁҺпјҢиҒ”йӮҰиҙўж”ҝиҺ·еҫ—е…ізЁҺ收е…ҘпјҢзҫҺеӣҪиҝӣеҸЈе•Ҷе®ҢзЁҺеҗҺжҒ°еҘҪиҝҳжҳҜеҺҹд»·иҝӣиҙ§гҖӮ

д»ҺдәӢе®һзңӢпјҢзү№жң—жҷ®жҖ»з»ҹзҡ„йҖ»иҫ‘жңүдәӣж•°жҚ®ж”Ҝж’‘гҖӮжҲ‘们确е®һи§ӮеҜҹеҲ°иҙёжҳ“жҲҳд»ҘжқҘпјҢдёӯеӣҪиҫ“зҫҺе•Ҷе“ҒеҲ°еІёзҫҺе…ғд»·еҮәзҺ°дёӢи·ҢзҺ°иұЎгҖӮиҮідәҺдёӯеӣҪиҫ“зҫҺе•Ҷе“Ғзҡ„д»·ж јдёӢи·ҢпјҢжҳҜеҗҰз”ұдәҺдәәж°‘еёҒиҙ¬еҖје’ҢеҖҫй”ҖжүҖиҮҙпјҢеҲҷжІЎжңүжҳҺзЎ®з»“и®әгҖӮиҷҪ然еҺ»е№ҙе…Ёе№ҙдәәж°‘еёҒжұҮзҺҮдёӯй—ҙд»·жңүиҝ‘10%зҡ„иҙ¬еҖјпјҢдҪҶе…ізЁҺиҗҪең°зҡ„дёӢеҚҠе№ҙпјҢжұҮзҺҮеҸҳеҢ–дёҚеӨ§гҖӮжҲ‘еӣҪжҸҗй«ҳйғЁеҲҶеҮәеҸЈе•Ҷе“ҒйҖҖзЁҺзҺҮж”ҝзӯ–еҸ‘з”ҹеңЁеҺ»е№ҙ11жңҲпјҢеҜ№жӯӨеүҚзҡ„д»·ж јдёӢи·ҢеҗҢж ·жІЎжңүи§ЈйҮҠеҠӣгҖӮ

еңЁд»ҘзӣҙжҺҘзЁҺдёәдё»зҡ„зҫҺеӣҪпјҢйҖҡиҝҮе…ізЁҺиҝҷж ·зҡ„й—ҙжҺҘзЁҺж–№ејҸиҺ·еҫ—иҙўж”ҝ收е…ҘпјҢеҜ№дәҺжҖҘдәҺеЎ«иЎҘиөӨеӯ—зҡ„иҒ”йӮҰиҙўж”ҝжқҘиҜҙпјҢжңүйҮҚиҰҒзҡ„зҺ°е®һж„Ҹд№үпјҢжӣҙдҪ•еҶөе…¶дёӯжңүйғЁеҲҶз”ұеӨ–еӣҪдәәжүҝжӢ…гҖӮиҝҷеҸҜиғҪжҳҜзү№жң—жҷ®жҖ»з»ҹжҜ«дёҚеҝҢжғ®еҠЁз”Ёе…ізЁҺжӯҰеҷЁжү«иҚЎиҜёеӣҪзҡ„еҠЁжңәд№ӢдёҖгҖӮ

д»ҘдёҠз»“и®әеҜ№дәҺеҪ“дёӢдёӯзҫҺиҙёжҳ“и°ҲеҲӨзҡ„ж”ҝзӯ–еҗ«д№үжҳҫиҖҢжҳ“и§ҒпјҢеҚіпјҢдёӯж–№дёҚиғҪжҖҘдәҺе®һж–Ҫд»»дҪ•ж—ЁеңЁеҺӢдҪҺиҫ“зҫҺе•Ҷе“ҒеҲ°еІёзҫҺе…ғд»·зҡ„еҜ№еҶІж”ҝзӯ–гҖӮеҗҰеҲҷиҙёжҳ“жҲҳе°ұжңүиөўе®¶пјҢеҠ еҫҒе…ізЁҺе°ұдёҚжҳҜеҸҢеҲғеү‘пјҢзҫҺж–№е°ұдёҚд»…дёҚдјҡжӮ¬еҙ–еӢ’马пјҢеҸҚиҖҢиҰҒеҸҳжң¬еҠ еҺүгҖӮиҜ•жғіпјҢ既然еҠ еҫҒе…ізЁҺжІЎжңүд»»дҪ•жҚҹеӨұпјҢиҒ”йӮҰиҙўж”ҝеҸҚиҖҢзҷҪжҚһдәҶдёҖеӨ§з¬”й’ұпјҢжҲ‘еҮӯд»Җд№ҲеңЁи°ҲеҲӨдёӯз»ҷдҪ йқўеӯҗпјҹ

иҮіе°‘и°ҲеҲӨиҝҮзЁӢдёӯпјҢдёҚиҰҒиҖғиҷ‘еҠЁз”ЁжұҮзҺҮе’Ңе…¶д»–иҙўж”ҝжүӢж®өеҜ№еҶІеҠ еҫҒе…ізЁҺеҜ№жҲ‘еӣҪз»ҸжөҺзҡ„иҙҹйқўеҪұе“ҚгҖӮиҙ¬еҖјзӣёеҪ“дәҺжҠҠдёӯеӣҪйғЁеҲҶе•Ҷе“Ғж— еҒҝйҖҒз»ҷзҫҺеӣҪгҖӮжҸҗй«ҳйҖҖзЁҺзҺҮжӣҙдёҚеҸҜеҸ–гҖӮиҜҘж”ҝзӯ–ж—ЁеңЁеё®еҠ©дёӯеӣҪдјҒдёҡжҸҗеҚҮеҮәеҸЈд»·ж јз«һдәүеҠӣпјҢз»ҙжҢҒеңЁзҫҺеӣҪзҡ„еёӮеңәд»ҪйўқгҖӮеқҸеӨ„жҳҜпјҡеҮҸе°‘дәҶзҫҺеӣҪдјҒдёҡе’Ңж¶Ҳиҙ№иҖ…зҡ„зҰҸеҲ©жҚҹеӨұпјҢзј“и§ЈдәҶзү№жң—жҷ®ж”ҝеәңеҠ еҫҒе…ізЁҺж”ҝзӯ–зҡ„еӣҪеҶ…еҺӢеҠӣгҖӮзҫҺеӣҪеҠ еҫҒе…ізЁҺпјҢиҺ·еҫ—е…ізЁҺ收е…ҘпјӣжҲ‘еӣҪжҸҗй«ҳеҮәеҸЈйҖҖзЁҺзҺҮпјҢеҮҸе°‘иҙўж”ҝ收е…ҘгҖӮж•ҙдёӘиҝҮзЁӢзҡ„зҗҶи®әж ҮеҮҶеҲ©зӣҠжөҒеҗ‘жҳҜпјҡжҲ‘еӣҪиҙўж”ҝеҲ°дёӯеӣҪдјҒдёҡгҖҒдёӯеӣҪдјҒдёҡеҲ°зҫҺеӣҪдјҒдёҡе’Ңж¶Ҳиҙ№иҖ…гҖҒзҫҺеӣҪдјҒдёҡе’Ңж¶Ҳиҙ№иҖ…еҲ°зҫҺеӣҪиҙўж”ҝгҖӮз•ҘиҝҮдёӯзҫҺдёӨеӣҪдјҒдёҡе’Ңж¶Ҳиҙ№иҖ…дёӯй—ҙзҺҜиҠӮпјҢдёӯзҫҺй—ҙзҡ„收е…ҘеҲҶй…Қж јеұҖеҸҳеҢ–пјҢдё»иҰҒеҸ‘з”ҹеңЁдёӨеӣҪиҙўж”ҝд№Ӣй—ҙпјҢзӣҙиЁҖд№Ӣе°ұжҳҜпјҡдёӯеӣҪиҙўж”ҝиЎҘиҙҙиҒ”йӮҰиҙўж”ҝгҖӮ

дёүгҖҒжұҮзҺҮдёҺеӮЁеӨҮзҡ„еҺӢеҠӣдёҚжҳҜжқҘиҮӘз»ҸжөҺеұӮйқў

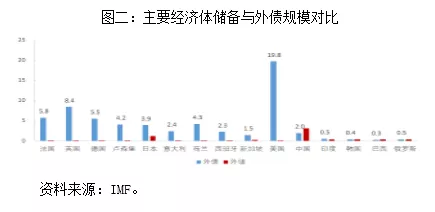

дёҺжұҮзҺҮзӣёе…ізҡ„йҮҚиҰҒй—®йўҳжҳҜеӨ–жұҮеӮЁеӨҮгҖӮеҪ“еүҚжҲ‘еӣҪзҡ„еӨ–жұҮеӮЁеӨҮеҚ е…Ёдё–з•ҢдёӯеӨ®й“¶иЎҢеӨ–жұҮеӮЁеӨҮжҖ»и§„жЁЎзҡ„27%гҖӮд№ӢеүҚпјҢеқҠй—ҙжңүиҮӘеӘ’дҪ“еӯҰиҖ…и®ӨдёәеҰӮжӯӨ规模зҡ„еӮЁеӨҮе°ҡйқһеёёдёҚи¶іпјҢзҗҶз”ұжҳҜдёӯеӣҪжңүй«ҳйўқеӨ–еҖәпјҢеҺ»йҷӨеӨ–еҖәеҗҺпјҢеҸҜд»ҘеҠЁз”Ёзҡ„еӮЁеӨҮдјјд№ҺжІЎжңүеӨҡе°‘гҖӮ

иҝҷдёҖи§ӮзӮ№е®Ңе…Ёз«ҷдёҚдҪҸи„ҡгҖӮдёӯеӣҪжҳҜе…Ёдё–з•ҢеӨ§еӣҪеҪ“дёӯпјҢе”ҜдёҖеӨ–жұҮеӮЁеӨҮ规模иҝңиҝңи¶…иҝҮеӨ–еҖәзҡ„гҖӮжҚўиҖҢиЁҖд№ӢпјҢеҰӮжһңиҖғиҷ‘еӨ–еҖәеӣ зҙ пјҢдёӯеӣҪзҡ„еӨ–жұҮеӮЁеӨҮе®һеңЁжҳҜеӨӘеӨҡпјҢиҖҢдёҚжҳҜдёҚи¶ігҖӮ

еңЁиҝҷз§Қжғ…еҶөдёӢпјҢжҲ‘们е°ҡдё”дёҚиғҪзЁіе®ҡжұҮзҺҮпјҢжҳҫ然жҳҜз»ҸжөҺйўҶеҹҹд№ӢеӨ–еҮәдәҶй—®йўҳгҖӮиҝҷдёҖзӮ№зӘҒеҮәиЎЁзҺ°еңЁеҲҡеҲҡеӨ–з®ЎеұҖйўҶеҜјжҸҗеҲ°зҡ„вҖңйЎәе·®дёҚйЎә收вҖқпјҢд»ҘеҸҠеӣҪйҷ…收ж”Ҝз»ҹи®Ўдёӯ规模жғҠдәәзҡ„вҖңиҜҜе·®дёҺйҒ—жјҸвҖқдёҠгҖӮйҖҡеёёвҖңиҜҜе·®дёҺйҒ—жјҸвҖқеҸӘеә”еҚ еӣҪйҷ…收ж”ҜжҖ»и§„жЁЎзҡ„5%д»ҘдёӢпјҢиҖҢзӣ®еүҚеҚҙиҝңи¶…иҝҷдёҖж°ҙе№ігҖӮиҜҘйЎ№зҡ„жһ„жҲҗиҫғдёәеӨҚжқӮпјҢеӨҡж•°дәәе°ҶиҝҷдёҖйЎ№зӣ®зҡ„жҖҘеү§жү©еӨ§зҗҶи§Јдёәиө„йҮ‘еҲ»ж„Ҹж»һз•ҷжө·еӨ–жҲ–иө„жң¬еӨ–йҖғгҖӮ

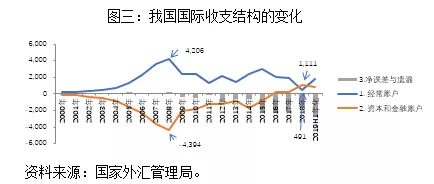

еӣӣгҖҒиҰҒеүҚзһ»жҖ§иҖғиҷ‘ж–°зҡ„еӣҪйҷ…收ж”Ҝе№іиЎЎж јеұҖ

д»Ҡе№ҙжҲ‘еӣҪз»ҸеёёйЎ№зӣ®дҫқ然дҝқжҢҒйЎәе·®еўһй•ҝпјҢиғҢеҗҺеҺҹеӣ жҳҜеҮәеҸЈдёӢйҷҚпјҢиҖҢиҝӣеҸЈдёӢйҷҚең°жӣҙеҝ«пјҢе‘ҲзҺ°жүҖи°“вҖңиЎ°йҖҖеһӢйЎәе·®вҖқгҖӮзҺ°еңЁеҫҲйҡҫеҲӨж–ӯиҝҷдёҖеұҖйқўиғҪз»ҙжҢҒеӨҡд№…гҖӮд№ҹи®ёвҖңеҚҒеӣӣдә”вҖқдёӯеҗҺжңҹпјҢжҲ‘еӣҪеӣҪйҷ…收ж”Ҝе°ұдјҡеҮәзҺ°йҮҚеӨ§з»“жһ„жҖ§зҡ„еҸҳеҢ–пјҢеҸҜиғҪйңҖиҰҒиө„жң¬йЎ№зӣ®зҡ„еҮҖжөҒе…ҘпјҢжқҘе№іиЎЎз»ҸеёёйЎ№зӣ®йҖҶе·®гҖӮ

иө„жң¬йЎ№дёӢжңҖеҘҪзҡ„еҮҖжөҒе…ҘжҳҜFDIгҖӮдҪҶжҲ‘们已з»Ҹиҝһз»ӯеӨҡе№ҙжҳҜеҸ‘еұ•дёӯеӣҪ家жңҖеӨ§зҡ„FDIжөҒе…ҘеӣҪпјӣдёҺзҫҺеӣҪзӣёжҜ”пјҢжҲ‘еӣҪзҡ„FDIжөҒе…Ҙд№ҹжҳҜдёҚзӣёдёҠдёӢпјҢжңӘжқҘиҜҘйЎ№дёҚеҸҜиғҪиҝҳжңүеӨ§зҡ„жөҒе…Ҙеўһй•ҝгҖӮиҝҷз§Қжғ…еҶөдёӢпјҢдёҚеҫ—дёҚиҖғиҷ‘еӣҪйҷ…иҜҒеҲёжҠ•иө„зҡ„жөҒе…ҘпјҢдёҚеҫ—дёҚеүҚзһ»жҖ§жҸҗеҮәпјҢжҠҠдёӯеӣҪеҸ‘еұ•жҲҗдёәеӣҪйҷ…иҜҒеҲёиө„жң¬жөҒе…ҘеӨ§еӣҪзҡ„е‘ҪйўҳгҖӮ

жңҖиҝ‘дёӨе№ҙпјҢжҲ‘еӣҪйҮ‘иһҚејҖж”ҫжӯҘеӯҗеҫҲеӨ§гҖӮиҝҷеә”иҜҘеҲҶдёӨдёӘеұӮйқўзҗҶи§ЈгҖӮдёҖжҳҜеӨ–иө„йҮ‘иһҚжңәжһ„еёӮеңәеҮҶе…Ҙзҡ„ж”ҫжқҫгҖҒеӨ–иө„еңЁеўғеҶ…е•ҶдёҡеӯҳеңЁзҡ„жү©е……гҖӮиҝҷж–№йқўзӣёеҜ№еҸҜжҺ§пјҢз®ЎзҗҶеұӮд№ҹеҫҲжңүдҝЎеҝғгҖӮд»ҺеҠ е…ҘWTOд№ӢеҗҺеӨ–иө„жңәжһ„еңЁеўғеҶ…дёҡеҠЎжӢ“еұ•зңӢпјҢ他们并没жңүзү№ж®Ҡзҡ„з«һдәүдјҳеҠҝпјҢиҙҹеҖәе’Ңиө„дә§дёҡеҠЎдёӨз«ҜеңЁеҚҺжӢ“еұ•пјҢйғҪеҫҲдёҚе®№жҳ“гҖӮ

дәҢжҳҜеӣҪйҷ…иҜҒеҲёжҠ•иө„зҡ„еӨ§дёҫжөҒе…ҘгҖӮд»ҺеӨ–иө„з«ӢеңәзңӢпјҢ他们主иҰҒиҖғиҷ‘дёүзӮ№гҖӮйҰ–е…ҲжҳҜиғҪеҗҰд»ҺдёӯеӣҪеёӮеңәиҺ·еҫ—и¶іеӨҹеӣһжҠҘзҺҮгҖӮиҝҷжІЎжңүй—®йўҳпјҢжҜ•з«ҹдёӯзҫҺеҚҒе№ҙжңҹеӣҪеҖәеҲ©зҺҮжңүеҫҲеӨ§зҡ„жӯЈе·®еҖјпјӣдёҺ欧жҙІгҖҒж—Ҙжң¬зҡ„йӣ¶еҲ©зҺҮиҙҹеҲ©зҺҮзӣёжҜ”пјҢжҲ‘еӣҪеўғеҶ…иө„дә§зҡ„收зӣҠзҺҮжӣҙдёәеҸҜи§ӮгҖӮе…¶ж¬ЎжҳҜеўғеҶ…жҠ•иө„ж Үзҡ„зҡ„еҶ…еңЁиҙЁйҮҸгҖӮеӨ–иө„еҜ№жӯӨжҜ”иҫғеӣ°жғ‘пјҢ他们дёҚжҳҺзҷҪжҲ‘们зҡ„ең°ж–№е№іеҸ°еҖәеҠЎпјҢдёҚжё…жҘҡAиӮЎдёҖдәӣдёҠеёӮеӣҪдјҒзҡ„е…·дҪ“жҖ§иҙЁпјҢдёҚж•ўиҪ»жҳ“й…ҚзҪ®гҖӮжңҖеҗҺжҳҜжұҮзҺҮгҖӮиҙёжҳ“жҲҳд»ҘжқҘпјҢдәәж°‘еёҒе…‘зҫҺе…ғиҙ¬еҖји¶…иҝҮ15%пјҢиҝңиҝңеӨ§дәҺиҝҮеҺ»дёӨе№ҙзҡ„дёӯзҫҺеӣҪеҖәеҲ©е·®ж”¶зӣҠгҖӮжңӘжқҘеҰӮжһңдәәж°‘еёҒеҮәзҺ°жҳҫи‘—иҙ¬еҖјпјҢеӨ–иө„жҳҫ然еҫ—дёҚеҒҝеӨұгҖӮ

д»ҺеӣҪеҶ…з®ЎзҗҶеұӮзңӢпјҢеҲҷйЎҫиҷ‘жӣҙеӨҡгҖӮйҰ–е…ҲжҳҜзғӯй’ұй—®йўҳгҖӮиҷҪ然жҲ‘дёҖзӣҙи®Өдёәзғӯй’ұжҳҜдёӘз»Ҹе…ёзҡ„дјӘе‘ҪйўҳпјҢдҪҶжңүдәҶжөҒе…ҘгҖҒе°ұдјҡжңүжөҒеҮәпјҢд№ҹжҳҜдёҚдәүдәӢе®һгҖӮеҰӮдҪ•и®©еӨ–иө„й•ҝжңҹеҒңз•ҷеңЁеўғеҶ…пјҢиҖҢйқһеҝ«иҝӣеҝ«еҮәпјҢеҜ№зӣ‘з®ЎеҪ“еұҖжҳҜеҫҲеӨ§жҢ‘жҲҳгҖӮе…¶ж¬ЎжҳҜдә§дёҡе®үе…ЁгҖӮеӨ–иө„иҝӣе…Ҙд№ӢеҗҺпјҢеӨҡеӨ§зЁӢеәҰдёҠиў«е…Ғи®ёжҢҒжңүеўғеҶ…зҡ„ж ёеҝғиө„дә§пјҢе®№жҳ“дә§з”ҹзӨҫдјҡдәүи®әгҖӮ第дёүжҳҜйҮҸеҢ–е’ҢеҒҡз©әгҖӮеӨҡе№ҙжқҘпјҢз”ұдәҺдёҘж јзӣ‘з®Ўзҡ„еҺҹеӣ пјҢеўғеҶ…жңәжһ„иҝҷж–№йқўзҡ„иғҪеҠӣиҝңйҖҠдәҺеӨ–иө„пјҢжңӘжқҘзӣ‘з®ЎеҪ“еұҖеӨҡеӨ§зЁӢеәҰдёҠе®№еҝҚеӨ–иө„зҡ„еҒҡз©әпјҢеҫҲиҙ№жҖқйҮҸгҖӮжңҖеҗҺжҳҜејҖж”ҫзҡ„е…ҲеҗҺйЎәеәҸгҖӮзӣ®еүҚеӣҪеҶ…зӨҫдҝқгҖҒдҝқйҷ©гҖҒ银иЎҢзҗҶиҙўеӯҗзӯүй•ҝжңҹиө„йҮ‘жӯЈеҫ…е…ҘеёӮпјҢ他们дёҺеӨ–иө„еӯ°е…Ҳеӯ°еҗҺпјҹи°ҒжҺҘи°Ғзҡ„зӣҳпјҹжҒҗжҖ•иҰҒжңүдёӘйҖҡзӣҳиҖғиҷ‘гҖӮ

дә”гҖҒз»“и®ә

жңҖеҗҺжҖ»з»“еӣӣдёӘз»“и®әгҖӮдёҖжҳҜжұҮзҺҮж°ҙе№ізҹӯжңҹеҶ…еӣһеҲ°7д»ҘеҶ…зҡ„жҰӮзҺҮжҜ”иҫғеӨ§пјҢдҪҶжӯӨеҗҺиҰҒжҺ§еҲ¶иҠӮеҘҸпјҢжҜ•з«ҹиҝҮеҝ«еҚҮеҖјгҖҒдёҖжӯҘеҲ°дҪҚпјҢеҜ№еҗёеј•еӨ–иө„жөҒе…ҘдёҚеҲ©гҖӮдәҢжҳҜеҪўжҲҗжңәеҲ¶зҡ„ж”№йқ©ж–№еҗ‘дҫқ然жҳҜеёӮеңәеҢ–пјҢеҒҡеёӮе•ҶгҖҒжҠҘд»·зӯүеҹәжң¬еҲ¶еәҰе»әи®ҫеҸҜд»ҘеҶҚеҝ«дёҖдәӣгҖӮжңүдәҶеёӮеңәеҢ–пјҢеўһеҠ йҖҸжҳҺеәҰпјҢеӨ–иө„иҮӘ然вҖңж„ҝиөҢжңҚиҫ“вҖқпјҢдёҚдјҡе°ҶжұҮе…‘жҚҹеӨұеҪ’е’ҺеҲ°ж”ҝеәңе№Ійў„еӨҙдёҠгҖӮдёүжҳҜе§Ӣз»Ҳе°ҶеӨ–жұҮеӮЁеӨҮдҪңдёәжңҖеҗҺйҳІзҒ«еўҷд»Јд»·еӨӘеӨ§пјҢиҰҒзӣҙйқўвҖңиҜҜе·®дёҺйҒ—жјҸвҖқеұ…й«ҳдёҚдёӢиғҢеҗҺзҡ„йқһз»ҸжөҺеҺҹеӣ гҖӮеӣӣжҳҜеҸ‘еұ•жҲҗдёәеӣҪйҷ…иҜҒеҲёжҠ•иө„жөҒе…ҘеӨ§еӣҪпјҢжҳҜжңӘжқҘе№іиЎЎжҲ‘еӣҪеӣҪйҷ…收ж”Ҝзҡ„йҮҚиҰҒйҖүжӢ©гҖӮеӣҙз»•еӨ–иө„зҡ„йЎҫиҷ‘еҸҜд»ҘйҮҮеҸ–жңүй’ҲеҜ№жҖ§зҡ„ж”ҝзӯ–гҖӮиҖҢжҲ‘们иҮӘе·ұе…іеҝғзҡ„зғӯй’ұгҖҒж ёеҝғиө„дә§жҢҒжңүгҖҒеҒҡз©әжңәеҲ¶гҖҒеҶ…еӨ–иө„е…ҲеҗҺйЎәеәҸеӣӣеӨ§е‘ҪйўҳпјҢйңҖиҰҒе№ҝејҖиЁҖи·ҜпјҢиҝӣдёҖжӯҘжҺўи®ЁгҖӮ

|  д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ°

д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ° зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§

зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§ ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ

ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ

еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ