马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

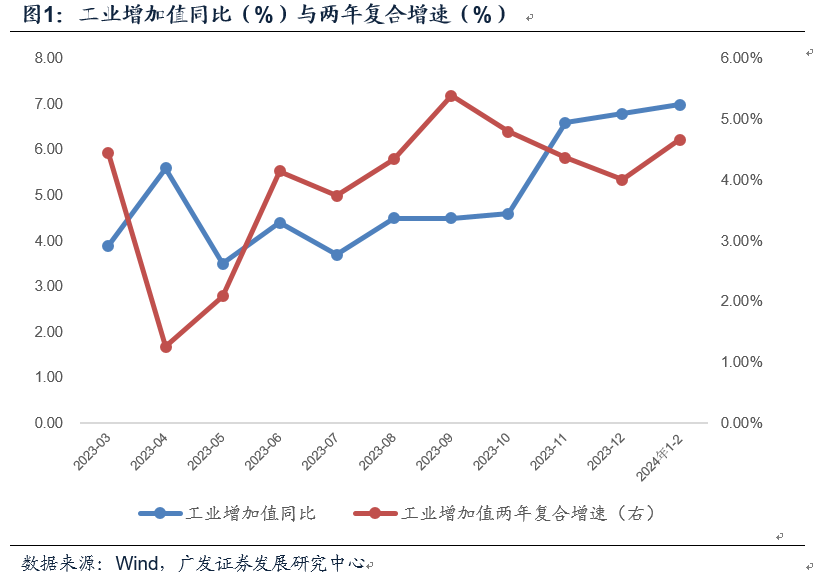

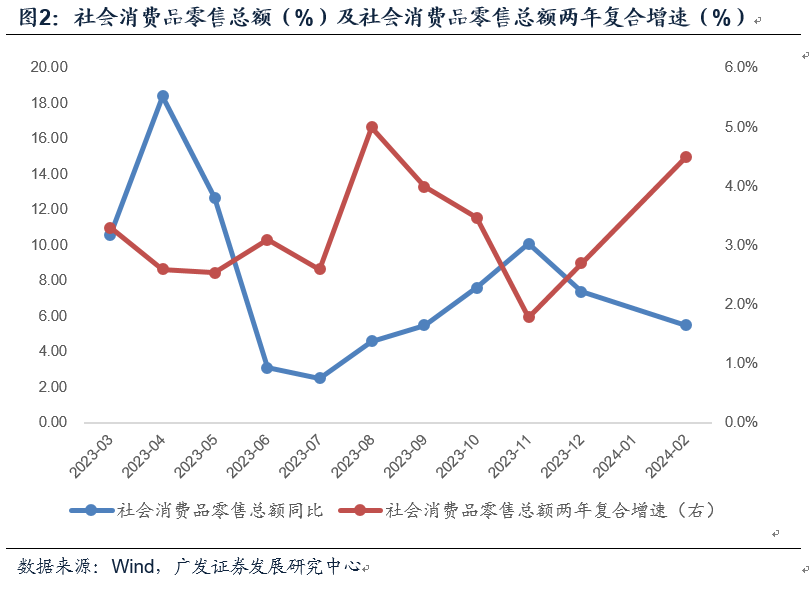

йғӯзЈҠзі»е№ҝеҸ‘иҜҒеҲёйҰ–еёӯз»ҸжөҺеӯҰ家гҖҒдёӯеӣҪйҰ–еёӯз»ҸжөҺеӯҰ家и®әеқӣзҗҶдәӢ жҠҘе‘Ҡж‘ҳиҰҒ第дёҖпјҢ2024е№ҙ1-2жңҲз»ҸжөҺж•°жҚ®е…¬еёғгҖӮж•ҙдҪ“зңӢпјҢе…ӯеӨ§еҸЈеҫ„ж•°жҚ®еқҮеңЁж”№е–„иҝҮзЁӢдёӯгҖӮпјҲ1пјүе·ҘдёҡеўһеҠ еҖјзҙҜи®ЎеҗҢжҜ”7.0%пјҢжүЈйҷӨдҪҺеҹәж•°еҪұе“ҚеҗҺдёӨе№ҙеӨҚеҗҲеўһйҖҹ4.7%пјҢй«ҳдәҺеҺ»е№ҙ11-12жңҲдёӨе№ҙеӨҚеҗҲзҡ„4.4%е’Ң4.0%пјӣпјҲ2пјүзӨҫдјҡж¶Ҳиҙ№е“Ғйӣ¶е”®жҖ»йўқзҙҜи®ЎеҗҢжҜ”5.5%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹ4.5%пјҢй«ҳдәҺеҺ»е№ҙ9-12жңҲ1.8-4.0%зҡ„еӨҚеҗҲеўһйҖҹпјӣпјҲ3пјүжңҚеҠЎдёҡз”ҹдә§жҢҮж•°зҙҜи®ЎеҗҢжҜ”5.8%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹ5.7%пјҢй«ҳдәҺеҺ»е№ҙе…Ёе№ҙжүҖжңүжңҲд»ҪпјӣпјҲ4пјүеӣәе®ҡиө„дә§жҠ•иө„зҙҜи®ЎеҗҢжҜ”4.2%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹ4.85%пјҢй«ҳдәҺеҺ»е№ҙ4-12жңҲзҡ„дёӨе№ҙеӨҚеҗҲеўһйҖҹпјҢз•Ҙй«ҳдәҺ12жңҲзҡ„4.75%пјӣпјҲ5пјүеҮәеҸЈзҙҜи®ЎеҗҢжҜ”7.1%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹ-0.95%пјҢй«ҳдәҺеҺ»е№ҙ8-12жңҲпјӣпјҲ6пјүжҲҝең°дә§й”Җе”®йқўз§ҜзҙҜи®ЎеҗҢжҜ”-20.5%пјҢд»ҚејұеҠҝжңӘеҸҳпјӣдёҚиҝҮе…¶дёӯеҢ…еҗ«еҹәж•°еҪұе“ҚпјҢеҺ»е№ҙеүҚ4дёӘжңҲй”Җе”®еҹәж•°жҢҒз»ӯиө°й«ҳгҖӮ1-2жңҲең°дә§й”Җе”®дёӨе№ҙеӨҚеҗҲеўһйҖҹйҷҚе№…жңүжүҖ收зӘ„гҖӮ第дәҢпјҢд»Һе·ҘдёҡзңӢпјҢйҮҮзҹҝдёҡеўһйҖҹдҪҺдәҺеҺ»е№ҙеә•пјӣеҲ¶йҖ дёҡеўһйҖҹеҠ еҝ«иҫғдёәжҳҺжҳҫгҖӮе…¶дёӯж¶Ҳиҙ№е“ҒеҲ¶йҖ дёҡжҳҜдё»иҰҒеёҰеҠЁеҠӣйҮҸпјҢжҜ”еҺ»е№ҙ12жңҲеҠ еҝ«4.4дёӘзҷҫеҲҶзӮ№гҖӮжҲ‘们зҗҶи§ЈжҳҘиҠӮжңҹй—ҙзҡ„еұ…ж°‘з”ҹжҙ»еҚҠеҫ„зҡ„жү©еј гҖҒжңҚеҠЎзұ»ж¶Ҳиҙ№зҡ„иө°й«ҳеҜ№ж¶Ҳиҙ№е“ҒиЎҢдёҡз”ҹдә§еҸҠдҫӣз»ҷйў„жңҹеҪўжҲҗдәҶеёҰеҠЁгҖӮдё»иҰҒе·Ҙдёҡе“Ғдә§йҮҸеҲҶеҢ–пјҢдҪңдёәж¶Ҳиҙ№е“Ғзҡ„жҷәиғҪжүӢжңәдә§йҮҸеўһйҖҹиҫғеҝ«пјҢеҗҢжҜ”еўһй•ҝиҫҫ31.3%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹд№ҹеҝ«дәҺеҺ»е№ҙжүҖжңүжңҲд»ҪпјӣжұҪиҪҰдә§йҮҸеўһйҖҹдёҖиҲ¬пјҢдҪҺеҹәж•°дёӢеҗҢжҜ”еўһйҖҹ4.4%пјҢж–°иғҪжәҗжұҪиҪҰдә§йҮҸдҫқж—§дҝқжҢҒзқҖ25%д»ҘдёҠзҡ„еҗҢжҜ”еўһй•ҝпјӣж°ҙжіҘдә§йҮҸ继з»ӯеӨ„дәҺиҙҹеўһй•ҝзҠ¶жҖҒпјҢеҸҚжҳ е»әзӯ‘дә§дёҡй“ҫејҖе·Ҙдҫқ然еҒҸејұгҖӮ第дёүпјҢд»Һж¶Ҳиҙ№зңӢпјҢ1-2жңҲиЎЁи§ӮеўһйҖҹжҳҺжҳҫеҝ«дәҺж•ҙдҪ“зҡ„еҢ…жӢ¬йҖҡи®ҜеҷЁжқҗгҖҒйӨҗйҘ®гҖҒдҪ“иӮІеЁұд№җз”Ёе“ҒгҖҒйЈҹе“ҒгҖҒжұҪиҪҰпјҢеҗҢжҜ”еўһйҖҹд»Һ8.7%еҲ°16.2%дёҚзӯүгҖӮе…¶дёӯйғЁеҲҶдә§е“ҒеҢ…еҗ«зқҖеҹәж•°еӣ зҙ зҡ„еҪұе“ҚпјҢиЎЁи§ӮеўһйҖҹе’ҢдёӨе№ҙеӨҚеҗҲеўһйҖҹеҸҢй«ҳзҡ„дё»иҰҒжҳҜйӨҗйҘ®гҖҒйЈҹе“ҒгҖҒдҪ“иӮІеЁұд№җз”Ёе“ҒгҖӮз®ҖеҚ•жқҘиҜҙпјҢеҰӮжһңжҠҠж¶Ҳиҙ№е“ҒеҲҶдёәеҗғгҖҒз©ҝгҖҒдҪҸгҖҒзҺ©еӣӣдёӘйғЁеҲҶпјҢе№ҙеҲқеўһйҖҹеҒҸй«ҳзҡ„дё»иҰҒжҳҜвҖңеҗғвҖқзҡ„йғЁеҲҶе’ҢвҖңзҺ©вҖқзҡ„йғЁеҲҶпјҢиҝҷдёҺжҳҘиҠӮжңҹй—ҙеұ…ж°‘з”ҹжҙ»еҚҠеҫ„жү©еј гҖҒжңҚеҠЎзұ»ж¶Ҳиҙ№еёҰеҠЁжңүе…ігҖӮ第еӣӣпјҢд»ҺжҠ•иө„зңӢпјҢең°дә§жҠ•иө„д»ҚжҳҜдё»иҰҒжӢ–зҙҜпјҢиҖҢеҹәе»әжҠ•иө„гҖҒеҲ¶йҖ дёҡжҠ•иө„еўһйҖҹиҫғй«ҳпјҢеҲҶеҲ«дёә9.0%гҖҒ9.4%пјҢеҪўжҲҗж”Ҝж’‘гҖӮең°дә§жҠ•иө„-9.0%е®һйҷ…дёҠд№ҹдёҚжҳҜиҙҹйқўдҝЎжҒҜпјҲWINDеҸЈеҫ„йў„жңҹеқҮеҖј-12.2%пјүпјҢ2024е№ҙйқўдёҙзҡ„еҹәж•°еүҚй«ҳеҗҺдҪҺпјҢеҰӮжһң1-2жңҲејҖеұҖж•°жҚ®дёә-9.0%пјҢйӮЈд№ҲеңЁеҗҺз»ӯй”Җе”®дјҒзЁігҖҒеҹәж•°дёӢйҷҚгҖҒвҖңдёүеӨ§е·ҘзЁӢвҖқеҪұе“ҚдёҠжқҘзҡ„иғҢжҷҜдёӢпјҢең°дә§жҠ•иө„йҖҗжӯҘ收зӘ„еҲ°дҪҺдёӘдҪҚж•°иҙҹеўһй•ҝзҡ„жҰӮзҺҮиҫғеӨ§пјҢе°ҶжңүжңӣиҫҫеҲ°5%зҡ„GDPзӣ®ж Үйҡҗеҗ«зҡ„иҰҒжұӮгҖӮ第дә”пјҢд»Һең°дә§зӣёе…іж•°жҚ®зңӢпјҢй”Җе”®гҖҒж–°ејҖе·ҘгҖҒж–Ҫе·ҘгҖҒз«Је·ҘеҗҢжҜ”еўһйҖҹеқҮжҜ”иҫғдҪҺгҖӮең°дә§й”Җе”®йқўз§ҜеҗҢжҜ”-20.5%пјҢдҪҺдәҺ12жңҲеҚ•жңҲзҡ„-12.7%гҖӮж•°жҚ®еҒҸејұжҳҜдёҖдёӘзҺ°е®һпјҢдёҚиҝҮйңҖиҰҒжҢҮеҮәзҡ„жҳҜпјҢеҺ»е№ҙ12жңҲеҗҢжҜ”жҳҜд»Ҙ2022е№ҙ12жңҲдёәеҹәж•°пјҢд»Ҡе№ҙ1-2жңҲеҗҢжҜ”жҳҜд»ҘиҪ¬ж®өеҗҺзҡ„2023е№ҙеҲқдёәеҹәж•°пјҢеҹәж•°еҸҳеҢ–д№ҹжҳҜиғҢжҷҜд№ӢдёҖгҖӮдёҖдёӘеҸӮз…§жҳҜпјҢд»Ҡе№ҙ1-2жңҲй”Җе”®йқўз§ҜзӣёеҪ“дәҺеҺ»е№ҙе№ҙеәҰй”Җе”®йқўз§Ҝзҡ„9.7%пјҢдҪҺдәҺеҺ»е№ҙеҗҢжңҹзҡ„11.1%пјҲз–«жғ…иҪ¬ж®өеҗҺдҫӣйңҖйҮҠж”ҫпјүпјҢдҪҶдёҚдҪҺдәҺжӯЈеёёе№ҙд»Ҫзҡ„еӯЈиҠӮжҖ§пјҲиҝҮеҺ»10е№ҙеқҮеҖј8.5%пјүгҖӮз®ҖеҚ•жқҘиҜҙпјҢзӣ®еүҚең°дә§ејұеҠҝзҠ¶еҶөд»ҚжңӘжңүе®һиҙЁжҖ§ж”№еҸҳпјҢдҪҶзҺҜжҜ”жІЎжңүиҝӣдёҖжӯҘеҠ еү§гҖӮ第е…ӯпјҢ1-2жңҲз»ҸжөҺж•°жҚ®еҜ№дәҺе®Ҹи§ӮйқўжқҘиҜҙжҳҜдёҖдёӘз§ҜжһҒдҝЎеҸ·гҖӮвҖңе…ӯеӨ§еҸЈеҫ„вҖқж•°жҚ®еқҮдёҚеҗҢзЁӢеәҰеҘҪдәҺеүҚеҖјпјҢжҳҫзӨәе®Ҹи§Ӯз»ҸжөҺеңЁеҘҪиҪ¬и¶ӢеҠҝдёӯгҖӮеҗҢж—¶пјҢз»ҸжөҺд№ҹдёҚжҳҜжІЎжңүе өзӮ№пјҢең°дә§й”Җе”®гҖҒжҠ•иө„дҪҺдҪҚеқҮжңӘжңүжҳҫи‘—ж”№еҸҳпјҢеҜ№дёҠдёӢжёёе·ҘдёҡйғЁй—ЁеӯҳеңЁдј йҖ’пјӣе’ҢжҳҘиҠӮж•°жҚ®еҪўжҲҗзҡ„еҚ°иұЎдёҚеҗҢпјҢж¶Ҳиҙ№дёӨе№ҙеӨҚеҗҲеўһйҖҹеҸӘжҳҜжё©е’ҢеӣһеҚҮпјҢиҖҗз”Ёж¶Ҳиҙ№е“Ғж”Ҝж’‘дёҚеӨҹпјӣ3жңҲй«ҳйў‘ж•°жҚ®дәҰжңүдёҖе®ҡеҲҶеҢ–зү№еҫҒпјҲи§ҒгҖҠ3жңҲз»ҸжөҺеҲқзӘҘгҖӢпјүгҖӮиҝҷж„Ҹе‘ізқҖе№ҝд№үиҙўж”ҝжү©еј гҖҒвҖңдёүеӨ§е·ҘзЁӢвҖқеҠ еҝ«иҗҪең°гҖҒж¶Ҳиҙ№е“Ғд»Ҙж—§жҚўж–°зӯүжҺЁиҝӣд»Қе…·жңүеҝ…иҰҒжҖ§гҖӮжӯЈж–Ү

2024е№ҙ1-2жңҲз»ҸжөҺж•°жҚ®е…¬еёғгҖӮж•ҙдҪ“зңӢпјҢе…ӯеӨ§еҸЈеҫ„ж•°жҚ®еқҮеңЁж”№е–„иҝҮзЁӢдёӯгҖӮпјҲ1пјүе·ҘдёҡеўһеҠ еҖјзҙҜи®ЎеҗҢжҜ”7.0%пјҢжүЈйҷӨдҪҺеҹәж•°еҪұе“ҚеҗҺдёӨе№ҙеӨҚеҗҲеўһйҖҹ4.7%пјҢй«ҳдәҺеҺ»е№ҙ11-12жңҲдёӨе№ҙеӨҚеҗҲзҡ„4.4%е’Ң4.0%пјӣпјҲ2пјүзӨҫдјҡж¶Ҳиҙ№е“Ғйӣ¶е”®жҖ»йўқзҙҜи®ЎеҗҢжҜ”5.5%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹ4.5%пјҢй«ҳдәҺеҺ»е№ҙ9-12жңҲ1.8-4.0%зҡ„еӨҚеҗҲеўһйҖҹпјӣпјҲ3пјүжңҚеҠЎдёҡз”ҹдә§жҢҮж•°зҙҜи®ЎеҗҢжҜ”5.8%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹ5.7%пјҢй«ҳдәҺеҺ»е№ҙе…Ёе№ҙжүҖжңүжңҲд»ҪпјӣпјҲ4пјүеӣәе®ҡиө„дә§жҠ•иө„зҙҜи®ЎеҗҢжҜ”4.2%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹ4.85%пјҢй«ҳдәҺеҺ»е№ҙ4-12жңҲзҡ„дёӨе№ҙеӨҚеҗҲеўһйҖҹпјҢз•Ҙй«ҳдәҺ12жңҲзҡ„4.75%пјӣпјҲ5пјүеҮәеҸЈзҙҜи®ЎеҗҢжҜ”7.1%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹ-0.95%пјҢй«ҳдәҺеҺ»е№ҙ8-12жңҲпјӣпјҲ6пјүжҲҝең°дә§й”Җе”®йқўз§ҜзҙҜи®ЎеҗҢжҜ”-20.5%пјҢд»ҚејұеҠҝжңӘеҸҳпјӣдёҚиҝҮе…¶дёӯеҢ…еҗ«еҹәж•°еҪұе“ҚпјҢеҺ»е№ҙеүҚ4дёӘжңҲй”Җе”®еҹәж•°жҢҒз»ӯиө°й«ҳгҖӮ1-2жңҲең°дә§й”Җе”®дёӨе№ҙеӨҚеҗҲеўһйҖҹйҷҚе№…жңүжүҖ收зӘ„гҖӮеҰӮдҪ•иҜ„дј°2024е№ҙж•°жҚ®жҜ”иҫғе…ій”®пјҢд»Ҙж¶Ҳиҙ№пјҲзӨҫдјҡж¶Ҳиҙ№е“Ғйӣ¶е”®жҖ»йўқпјүдёәдҫӢпјҢ2023е№ҙеӣӣеӯЈеәҰжҳҜд»Ҙ2022е№ҙеӣӣеӯЈеәҰдёәеҹәж•°пјҢеҪ“ж—¶еӨ„дәҺеҚ•жңҲеҗҢжҜ”иҙҹеўһй•ҝйҳ¶ж®өпјҢеҹәж•°еҫҲдҪҺпјҢеҜјиҮҙ2023е№ҙеӣӣеӯЈеәҰеҗҢжҜ”ж•ҙдҪ“еҒҸй«ҳгҖӮ2024е№ҙдёҖеӯЈеәҰжҳҜд»Ҙ2023е№ҙдёҖеӯЈеәҰз–«жғ…иҪ¬ж®өеҗҺзҡ„иЎЁзҺ°дёәеҹәж•°пјҢжүҖд»ҘеҗҢжҜ”дёӯжһўдјҡдёӢеҸ°йҳ¶гҖӮдёҠиҝ°жғ…еҶөе°Өе…¶йҖӮеҗҲд»ҘвҖңдёӨе№ҙеӨҚеҗҲеўһйҖҹвҖқжқҘи§ӮжөӢпјҢжүҖд»ҘдёҠйқўжҲ‘们д»ҘдёӨе№ҙеӨҚеҗҲеўһйҖҹиЎЎйҮҸдәҶдёҖдёӢе…ӯеӨ§еҸЈеҫ„зҡ„ж•°жҚ®пјҢ并жҠҠе®ғдёҺ2023е№ҙдёӨе№ҙеӨҚеҗҲеўһйҖҹеҒҡдәҶеҜ№жҜ”гҖӮ2024е№ҙ1-2жңҲд»ҪпјҲдёӢеҗҢпјүпјҢд»Һе·ҘдёҡзңӢпјҢйҮҮзҹҝдёҡеўһйҖҹдҪҺдәҺеҺ»е№ҙеә•пјӣеҲ¶йҖ дёҡеўһйҖҹеҠ еҝ«иҫғдёәжҳҺжҳҫгҖӮе…¶дёӯж¶Ҳиҙ№е“ҒеҲ¶йҖ дёҡжҳҜдё»иҰҒеёҰеҠЁеҠӣйҮҸпјҢжҜ”еҺ»е№ҙ12жңҲеҠ еҝ«4.4дёӘзҷҫеҲҶзӮ№гҖӮжҲ‘们зҗҶи§ЈжҳҘиҠӮжңҹй—ҙзҡ„еұ…ж°‘з”ҹжҙ»еҚҠеҫ„зҡ„жү©еј гҖҒжңҚеҠЎзұ»ж¶Ҳиҙ№зҡ„иө°й«ҳеҜ№ж¶Ҳиҙ№е“ҒиЎҢдёҡз”ҹдә§еҸҠдҫӣз»ҷйў„жңҹеҪўжҲҗдәҶеёҰеҠЁгҖӮдё»иҰҒе·Ҙдёҡе“Ғдә§йҮҸеҲҶеҢ–пјҢдҪңдёәж¶Ҳиҙ№е“Ғзҡ„жҷәиғҪжүӢжңәдә§йҮҸеўһйҖҹиҫғеҝ«пјҢеҗҢжҜ”еўһй•ҝиҫҫ31.3%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹд№ҹеҝ«дәҺеҺ»е№ҙжүҖжңүжңҲд»ҪпјӣжұҪиҪҰдә§йҮҸеўһйҖҹдёҖиҲ¬пјҢдҪҺеҹәж•°дёӢеҗҢжҜ”еўһйҖҹ4.4%пјҢж–°иғҪжәҗжұҪиҪҰдә§йҮҸдҫқж—§дҝқжҢҒзқҖ25%д»ҘдёҠзҡ„еҗҢжҜ”еўһй•ҝпјӣж°ҙжіҘдә§йҮҸ继з»ӯеӨ„дәҺиҙҹеўһй•ҝзҠ¶жҖҒпјҢеҸҚжҳ е»әзӯ‘дә§дёҡй“ҫејҖе·Ҙдҫқ然еҒҸејұгҖӮ2024е№ҙ1-2жңҲе·ҘдёҡеўһеҠ еҖјзҙҜи®ЎеҗҢжҜ”еўһй•ҝ7.0%пјҲеҺ»е№ҙ12жңҲ6.8%пјүгҖӮе…¶дёӯйҮҮзҹҝдёҡеҗҢжҜ”еўһй•ҝ2.3%пјҲеҺ»е№ҙ12жңҲеҗҢжҜ”4.7%пјүпјӣеҲ¶йҖ дёҡеҗҢжҜ”еўһй•ҝ7.7%пјҲеҺ»е№ҙ12жңҲеҗҢжҜ”7.1%пјүгҖӮ з»ҹи®ЎеұҖжҢҮеҮәпјҢ1-2жңҲж¶Ҳиҙ№е“ҒеҲ¶йҖ дёҡеўһеҠ еҖјеўһй•ҝ4.7%пјҢжҜ”дёҠе№ҙ12жңҲд»ҪеҠ еҝ«4.4дёӘзҷҫеҲҶзӮ№пјӣй«ҳжҠҖжңҜеҲ¶йҖ дёҡеўһеҠ еҖјеўһй•ҝ7.5%пјҢеҠ еҝ«1.1дёӘзҷҫеҲҶзӮ№гҖӮ1-2жңҲжҷәиғҪжүӢжңәдә§йҮҸеҗҢжҜ”еўһй•ҝ31.3%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹ6.2%пјҢй«ҳдәҺеҺ»е№ҙжүҖжңүжңҲд»ҪгҖӮ1-2жңҲжұҪиҪҰдә§йҮҸеҗҢжҜ”еўһй•ҝ4.4%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹдёә-5.3%пјҢдҪҺдәҺеҺ»е№ҙеӣӣеӯЈеәҰгҖӮ1-2жңҲж–°иғҪжәҗжұҪиҪҰеҗҢжҜ”еўһй•ҝ25.6%гҖӮ1-2жңҲж°ҙжіҘдә§йҮҸеҗҢжҜ”еўһй•ҝ-1.6%пјҢеҺ»е№ҙеҗҢжңҹдёә-0.6%гҖӮ

д»Һж¶Ҳиҙ№зңӢпјҢ1-2жңҲиЎЁи§ӮеўһйҖҹжҳҺжҳҫеҝ«дәҺж•ҙдҪ“зҡ„еҢ…жӢ¬йҖҡи®ҜеҷЁжқҗгҖҒйӨҗйҘ®гҖҒдҪ“иӮІеЁұд№җз”Ёе“ҒгҖҒйЈҹе“ҒгҖҒжұҪиҪҰпјҢеҗҢжҜ”еўһйҖҹд»Һ8.7%еҲ°16.2%дёҚзӯүгҖӮе…¶дёӯйғЁеҲҶдә§е“ҒеҢ…еҗ«зқҖеҹәж•°еӣ зҙ зҡ„еҪұе“ҚпјҢиЎЁи§ӮеўһйҖҹе’ҢдёӨе№ҙеӨҚеҗҲеўһйҖҹеҸҢй«ҳзҡ„дё»иҰҒжҳҜйӨҗйҘ®гҖҒйЈҹе“ҒгҖҒдҪ“иӮІеЁұд№җз”Ёе“ҒгҖӮз®ҖеҚ•жқҘиҜҙпјҢеҰӮжһңжҠҠж¶Ҳиҙ№е“ҒеҲҶдёәеҗғгҖҒз©ҝгҖҒдҪҸгҖҒзҺ©еӣӣдёӘйғЁеҲҶпјҢе№ҙеҲқеўһйҖҹеҒҸй«ҳзҡ„дё»иҰҒжҳҜвҖңеҗғвҖқзҡ„йғЁеҲҶе’ҢвҖңзҺ©вҖқзҡ„йғЁеҲҶпјҢиҝҷдёҺжҳҘиҠӮжңҹй—ҙеұ…ж°‘з”ҹжҙ»еҚҠеҫ„жү©еј гҖҒжңҚеҠЎзұ»ж¶Ҳиҙ№еёҰеҠЁжңүе…ігҖӮ1-2жңҲзӨҫдјҡж¶Ҳиҙ№е“Ғйӣ¶е”®жҖ»йўқеҗҢжҜ”еўһй•ҝ5.5%гҖӮе…¶дёӯйҖҡи®ҜеҷЁжқҗгҖҒйӨҗйҘ®гҖҒдҪ“иӮІеЁұд№җз”Ёе“ҒгҖҒзІ®жІ№йЈҹе“ҒгҖҒжұҪиҪҰеҗҢжҜ”еўһй•ҝеҲҶеҲ«дёә16.2%гҖҒ12.4%гҖҒ11.3%гҖҒ9.0%гҖҒ8.7%гҖӮдёӨе№ҙеӨҚеҗҲеўһйҖҹеҲҶеҲ«дёә3.3%гҖҒ11.3%гҖҒ6.0%гҖҒ9.0%гҖҒ-0.8%гҖӮ

д»ҺжҠ•иө„зңӢпјҢең°дә§жҠ•иө„д»ҚжҳҜдё»иҰҒжӢ–зҙҜпјҢиҖҢеҹәе»әжҠ•иө„гҖҒеҲ¶йҖ дёҡжҠ•иө„еўһйҖҹиҫғй«ҳпјҢеҲҶеҲ«дёә9.0%гҖҒ9.4%пјҢеҪўжҲҗж”Ҝж’‘гҖӮең°дә§жҠ•иө„-9.0%е®һйҷ…дёҠд№ҹдёҚжҳҜиҙҹйқўдҝЎжҒҜпјҲWINDеҸЈеҫ„йў„жңҹеқҮеҖј-12.2%пјүпјҢ2024е№ҙйқўдёҙзҡ„еҹәж•°еүҚй«ҳеҗҺдҪҺпјҢеҰӮжһң1-2жңҲејҖеұҖж•°жҚ®дёә-9.0%пјҢйӮЈд№ҲеңЁеҗҺз»ӯй”Җе”®дјҒзЁігҖҒеҹәж•°дёӢйҷҚгҖҒвҖңдёүеӨ§е·ҘзЁӢвҖқеҪұе“ҚдёҠжқҘзҡ„иғҢжҷҜдёӢпјҢең°дә§жҠ•иө„йҖҗжӯҘ收зӘ„еҲ°дҪҺдёӘдҪҚж•°иҙҹеўһй•ҝзҡ„жҰӮзҺҮиҫғеӨ§пјҢе°ҶжңүжңӣиҫҫеҲ°5%зҡ„GDPзӣ®ж Үйҡҗеҗ«зҡ„иҰҒжұӮгҖӮ1-2жңҲеҲ¶йҖ дёҡеҗҢжҜ”еўһй•ҝ9.4%пјҢй«ҳдәҺеҺ»е№ҙ12жңҲеҚ•жңҲеҗҢжҜ”зҡ„8.2%пјӣеҹәе»әжҠ•иө„еҗҢжҜ”еўһй•ҝ9.0%пјҢдҪҺдәҺеҺ»е№ҙ12жңҲеҚ•жңҲеҗҢжҜ”зҡ„10.8%пјӣеҹәе»әжҠ•иө„пјҲдёҚеҗ«з”өеҠӣпјүеҗҢжҜ”еўһй•ҝ6.3%пјҢдҪҺдәҺеҺ»е№ҙ12жңҲеҚ•жңҲеҗҢжҜ”зҡ„6.8%пјӣең°дә§жҠ•иө„еҗҢжҜ”-9.0%пјҢй«ҳдәҺеҺ»е№ҙ12жңҲеҗҢжҜ”зҡ„-12.3%гҖӮд»Һең°дә§зӣёе…іж•°жҚ®зңӢпјҢй”Җе”®гҖҒж–°ејҖе·ҘгҖҒж–Ҫе·ҘгҖҒз«Је·ҘеҗҢжҜ”еўһйҖҹеқҮжҜ”иҫғдҪҺгҖӮең°дә§й”Җе”®йқўз§ҜеҗҢжҜ”-20.5%пјҢдҪҺдәҺ12жңҲеҚ•жңҲзҡ„-12.7%гҖӮж•°жҚ®еҒҸејұжҳҜдёҖдёӘзҺ°е®һпјҢдёҚиҝҮйңҖиҰҒжҢҮеҮәзҡ„жҳҜпјҢеҺ»е№ҙ12жңҲеҗҢжҜ”жҳҜд»Ҙ2022е№ҙ12жңҲдёәеҹәж•°пјҢд»Ҡе№ҙ1-2жңҲеҗҢжҜ”жҳҜд»ҘиҪ¬ж®өеҗҺзҡ„2023е№ҙеҲқдёәеҹәж•°пјҢеҹәж•°еҸҳеҢ–д№ҹжҳҜиғҢжҷҜд№ӢдёҖгҖӮдёҖдёӘеҸӮз…§жҳҜпјҢд»Ҡе№ҙ1-2жңҲй”Җе”®йқўз§ҜзӣёеҪ“дәҺеҺ»е№ҙе№ҙеәҰй”Җе”®йқўз§Ҝзҡ„9.7%пјҢдҪҺдәҺеҺ»е№ҙеҗҢжңҹзҡ„11.1%пјҲз–«жғ…иҪ¬ж®өеҗҺдҫӣйңҖйҮҠж”ҫпјүпјҢдҪҶдёҚдҪҺдәҺжӯЈеёёе№ҙд»Ҫзҡ„еӯЈиҠӮжҖ§пјҲиҝҮеҺ»10е№ҙеқҮеҖј8.5%пјүгҖӮз®ҖеҚ•жқҘиҜҙпјҢзӣ®еүҚең°дә§ејұеҠҝзҠ¶еҶөд»ҚжңӘжңүе®һиҙЁжҖ§ж”№еҸҳпјҢдҪҶзҺҜжҜ”жІЎжңүиҝӣдёҖжӯҘеҠ еү§гҖӮ2024е№ҙ1-2жңҲең°дә§й”Җе”®йқўз§ҜеҗҢжҜ”дёә-20.5%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹдёә-12.5%пјӣ2023е№ҙ12жңҲеҚ•жңҲеҗҢжҜ”еўһйҖҹдёә-12.7%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹдёә-22.7%гҖӮ2024е№ҙ1-2жңҲж–°ејҖе·Ҙйқўз§ҜеҗҢжҜ”дёә-29.7%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹдёә-20.2%пјӣ2023е№ҙ12жңҲеҚ•жңҲеҗҢжҜ”дёә-10.4%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹдёә-29.4%гҖӮ2024е№ҙ1-2жңҲж–Ҫе·Ҙйқўз§ҜеҗҢжҜ”дёә-11.0%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹдёә-7.8%пјӣ2023е№ҙ12жңҲеҚ•жңҲеҗҢжҜ”дёә-7.2%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹдёә-30.7%гҖӮ2024е№ҙ1-2жңҲз«Је·Ҙйқўз§ҜеҗҢжҜ”дёә-20.2%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹдёә-7.2%пјӣ2023е№ҙ12жңҲеҚ•жңҲеҗҢжҜ”дёә15.4%пјҢдёӨе№ҙеӨҚеҗҲеўһйҖҹдёә3.8%гҖӮ1-2жңҲз»ҸжөҺж•°жҚ®еҜ№дәҺе®Ҹи§ӮйқўжқҘиҜҙжҳҜдёҖдёӘз§ҜжһҒдҝЎеҸ·гҖӮвҖңе…ӯеӨ§еҸЈеҫ„вҖқж•°жҚ®еқҮдёҚеҗҢзЁӢеәҰеҘҪдәҺеүҚеҖјпјҢжҳҫзӨәе®Ҹи§Ӯз»ҸжөҺеңЁеҘҪиҪ¬и¶ӢеҠҝдёӯгҖӮеҗҢж—¶пјҢз»ҸжөҺд№ҹдёҚжҳҜжІЎжңүе өзӮ№пјҢең°дә§й”Җе”®гҖҒжҠ•иө„дҪҺдҪҚеқҮжңӘжңүжҳҫи‘—ж”№еҸҳпјҢеҜ№дёҠдёӢжёёе·ҘдёҡйғЁй—ЁеӯҳеңЁдј йҖ’пјӣе’ҢжҳҘиҠӮж•°жҚ®еҪўжҲҗзҡ„еҚ°иұЎдёҚеҗҢпјҢж¶Ҳиҙ№дёӨе№ҙеӨҚеҗҲеўһйҖҹеҸӘжҳҜжё©е’ҢеӣһеҚҮпјҢиҖҗз”Ёж¶Ҳиҙ№е“Ғж”Ҝж’‘дёҚеӨҹпјӣ3жңҲй«ҳйў‘ж•°жҚ®дәҰжңүдёҖе®ҡеҲҶеҢ–зү№еҫҒгҖӮиҝҷж„Ҹе‘ізқҖе№ҝд№үиҙўж”ҝжү©еј гҖҒвҖңдёүеӨ§е·ҘзЁӢвҖқеҠ еҝ«иҗҪең°гҖҒж¶Ҳиҙ№е“Ғд»Ҙж—§жҚўж–°зӯүжҺЁиҝӣд»Қе…·жңүеҝ…иҰҒжҖ§гҖӮеҗҚд№үеўһй•ҝдҝ®еӨҚи¶ӢеҠҝеҸ еҠ ж”ҝзӯ–з©әй—ҙпјҢиҝҷеҜ№дәҺжқғзӣҠиө„дә§жқҘиҜҙжҳҜдёҖдёӘзӣёеҜ№жңүеҲ©зҡ„з»„еҗҲгҖӮеҒҮи®ҫйЈҺйҷ©пјҡ2024е№ҙе®Ҹи§Ӯз»ҸжөҺе’ҢйҮ‘иһҚзҺҜеўғеҸҳеҢ–и¶…йў„жңҹпјҢжө·еӨ–з»ҸжөҺиЎ°йҖҖйЈҺйҷ©и¶…йў„жңҹпјҢжө·еӨ–иЎҘеә“еӯҳж–ңзҺҮи¶…йў„жңҹпјҢеӣҪеҶ…жҲҝең°дә§й”Җе”®е’ҢжҠ•иө„дёӢиЎҢйЈҺйҷ©и¶…йў„жңҹпјҢеӣҪеҶ…дёүеӨ§е·ҘзЁӢжҺЁиҝӣе»әи®ҫеҠӣеәҰи¶…йў„жңҹпјҢеҜ№ж”ҝзӯ–зҗҶи§ЈдёҚеҲ°дҪҚгҖӮ

|  й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө

еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ

ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең°

д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең° з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ

з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ