马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

йҷҶеІ·еі°пјҲиҝӘжҷ®жҖқж•°еӯ—з»ҸжөҺз ”з©¶жүҖжүҖй•ҝпјҢдёӯеӣҪ科жҠҖйҮ‘иһҚзЁҺ收дҝғиҝӣдё“дёҡ委е‘ҳдјҡеүҜдјҡй•ҝпјү ж–ҮзҢ®з»јиҝ°

(дёҖ)е…»иҖҒйҮ‘иһҚжҰӮеҝөзҡ„з ”з©¶

е…»иҖҒйҮ‘иһҚе’Ңе…¶д»–зҡ„е°Ҹеҫ®йҮ‘иһҚгҖҒжү¶иҙ«йҮ‘иһҚгҖҒ科жҠҖйҮ‘иһҚжҰӮ еҝөзҡ„иЎЁиҝ°зӣёзұ»дјјпјҢеҚіеҗҺзјҖиҜҚйҮ‘иһҚжҳҜдёәеүҚзҪ®иҜҚе…»иҖҒиҖҢжңҚеҠЎзҡ„йҮ‘иһҚжҙ»еҠЁгҖӮе…»иҖҒйҮ‘иһҚжҰӮеҝөиЎЁиҝ°е°Ҫз®Ўеҗ„ејӮпјҢдҪҶе…ій”®иҜҚеҸӘжңүдёүдёӘпјҢеҚіе…»иҖҒгҖҒйҮ‘иһҚе’ҢжңҚеҠЎпјҢж ёеҝғй—®йўҳе°ұдёҖдёӘпјҢеҚіе…»иҖҒиө„йҮ‘зҡ„дҝқеҖјдёҺеўһеҖјгҖӮйҷҶи¶Ҡжҷҹ(2018)и®Өдёәе…»иҖҒйҮ‘иһҚеҢ…жӢ¬дёүдёӘеұӮ ж¬Ўзҡ„еҶ…е®№:дёҖжҳҜе…»иҖҒйҮ‘йҮ‘иһҚпјҢдё»иҰҒжҳҜйҮ‘иһҚжңәжһ„жҸҗдҫӣзҡ„жңүе…іе…»иҖҒйҮ‘еҲ¶еәҰ规е®ҡеҸҠеҜ№е…»иҖҒйҮ‘з®ЎзҗҶзҡ„йҮ‘иһҚжҙ»еҠЁ;дәҢжҳҜе…»иҖҒжңҚеҠЎйҮ‘иһҚпјҢдё»иҰҒжҳҜжҢҮйҮ‘иһҚжңәжһ„жҸҗдҫӣзҡ„еҢ…жӢ¬дёәиҖҒе№ҙдәәжңҚеҠЎзҡ„е•ҶдёҡжҖ§йҮ‘иһҚжңҚеҠЎжҙ»еҠЁпјҢиҜёеҰӮвҖңд»ҘжҲҝжҠөиҙ·дҝқйҷ©вҖқе…»иҖҒйҮ‘иһҚзӯү;дёүжҳҜе…»иҖҒдә§дёҡйҮ‘иһҚпјҢдё»иҰҒжҳҜжҢҮйҮ‘иһҚжңәжһ„дёәжҺЁеҠЁе…»иҖҒдә§дёҡеҸ‘еұ•иҖҢиҝӣиЎҢзҡ„жҠ•иө„еҸҠзӣёе…ізҡ„йҮ‘иһҚжҙ»еҠЁгҖӮз”„ж–°дјҹ(2019)и®Өдёәе…»иҖҒйҮ‘иһҚзҡ„жҰӮеҝөжҳҜдёҖдёӘеҠЁжҖҒзҡ„жҰӮеҝөпјҢжҳҜйҡҸзқҖе…»иҖҒдәӢдёҡзҡ„еҸ‘еұ• иҖҢдёҚж–ӯдё°еҜҢеҸҳеҢ–зҡ„пјҢзӣ®еүҚе·Із»ҸзӘҒз ҙдәҶдј з»ҹзҡ„еҹәжң¬е…»иҖҒдҝқ йҷ©гҖҒдјҒдёҡе№ҙйҮ‘гҖҒе•Ҷдёҡе…»иҖҒдҝқйҷ©е…ідәҺе…»иҖҒйҮ‘иһҚзҡ„з•Ңе®ҡпјҢжј”еҸҳ жҲҗдёҖдёӘе№ҝд№үзҡ„жҰӮеҝөпјҢеҚіе…»иҖҒйҮ‘иһҚжҢҮзҡ„жҳҜд»Ҙж»Ўи¶ізӣҙжҺҘжҲ–й—ҙжҺҘ д»Ҙе…»иҖҒйңҖжұӮдёәзӣ®зҡ„зҡ„жүҖжңүзҡ„йҮ‘иһҚжҙ»еҠЁгҖӮ

(дәҢ)е…»иҖҒйҮ‘иһҚеӯҳеңЁзҡ„й—®йўҳз ”з©¶

д»Һзӣ®еүҚе…»иҖҒйҮ‘иһҚеӯҳеңЁзҡ„й—®йўҳжқҘзңӢпјҢе…ій”®й—®йўҳжҲ–дё»иҰҒзҹӣзӣҫиЎЁзҺ°дёәе…»иҖҒйҮ‘иһҚзҡ„еёӮеңәеҢ–зЁӢеәҰдёҚй«ҳпјҢеҫ®и§Ӯз»ҸжөҺдё»дҪ“зҡ„еҸӮдёҺеәҰе’ҢеёӮеңәеҢ–жңүж•Ҳдҫӣз»ҷжҳҺжҳҫдёҚи¶іпјҢеҜјиҮҙе…»иҖҒйҮ‘иһҚеҸ‘еұ•ж»һеҗҺгҖӮйҷҶи¶Ҡжҷҹ(2018)и®Өдёәе…»иҖҒйҮ‘иһҚеҜ№дәҺеҗ„йҮ‘иһҚжңәжһ„иҖҢиЁҖиҝҳеұһдәҺдёҖз§Қж–°еһӢдёҡеҠЎпјҢзү№еҲ«жҳҜе…»иҖҒдә§дёҡжЁЎејҸе°ҡжңӘеӣәеҢ–жҲ–е°ҡжңӘжңүиҫғжҲҗеҠҹзҡ„еҒҘеә·е•ҶдёҡжЁЎејҸпјҢиҝҷеңЁеҫҲеӨ§зЁӢеәҰдёҠд№ҹеҪұе“ҚзқҖжҠ•иө„иҖ…е’ҢйҮ‘иһҚжңәжһ„жҠ•иө„зҡ„з§ҜжһҒжҖ§гҖӮз”„ж–°дјҹ(2019)и®Өдёәзӣ®еүҚе…»иҖҒйҮ‘иһҚж”ҝзӯ–жқ жқҶиҝҗз”ЁдёҚеҲ°дҪҚпјҢж”ҝеәңеҜ№дәҺйҮ‘иһҚжңәжһ„д»ҺдәӢе…»иҖҒйҮ‘иһҚдёҡеҠЎд№ҹжІЎжңүеҲ¶е®ҡжҲ–еҮәеҸ°зӣёеә”зҡ„иҖғж ёеҘ–жғ©гҖҒжҝҖеҠұзәҰжқҹд»ҘеҸҠзӣ‘з®Ўеј•еҜјж”ҝзӯ–гҖӮжқҺи¶…(2018)и®Өдёәе…»иҖҒдә§дёҡзҡ„е•Ҷдёҡд»·еҖјеҲ°зӣ®еүҚиҝҳжІЎ жңүеҫ—еҲ°е……еҲҶеҲ©з”Ёе’ҢжҢ–жҺҳгҖӮ

(дёү)е…»иҖҒйҮ‘иһҚеҸ‘еұ•и·Ҝеҫ„зҡ„з ”з©¶

еҪ“еүҚеҪўеҠҝдёӢпјҢй’ҲеҜ№еҰӮдҪ•еҠ еҝ«е…»иҖҒйҮ‘иһҚзҡ„еҸ‘еұ•пјҢдёҚ少专家е’ҢеӯҰиҖ…жҸҗеҮәдәҶе»әи®ҫжҖ§зҡ„еҸ‘еұ•е»әи®®гҖӮйӘҶжІҷйёЈ(2019)и®Ө дёәйҮ‘иһҚжңәжһ„иҰҒе°Ҫеҝ«ејҖеҸ‘йҖӮеҗҲдёӯеӣҪиҖҒйҫ„еҢ–дәәеҸЈи§„жЁЎеҠ йҖҹгҖҒ еІҒж•°й«ҳйҫ„гҖҒжҖ§еҲ«и¶ӢеҘіжҖ§еҢ–еҚ жҜ”й«ҳзӯүзү№зӮ№зҡ„е…»иҖҒжЁЎејҸпјҢи®ҫ и®ЎйҖӮз”ЁжҖ§ејәзҡ„е…»иҖҒйҮ‘иһҚдә§е“ҒпјҢжңүж•ҲеҸ‘жҢҘиҙўж”ҝгҖҒзЁҺ收жқ жқҶпјҢжҝҖеҸ‘дёӘдәәеҸӮдёҺе…»иҖҒеҹәйҮ‘з§ҜзҙҜзҡ„з§ҜжһҒжҖ§дёҺжҙ»еҠӣпјҢжҺўзҙўжһ„е»әе…·жңүдёӯеӣҪзү№иүІзҡ„гҖҒеӨҡеұӮж¬Ўз»“жһ„гҖҒзӣёеҜ№е®Ңе–„зҡ„е…»иҖҒеҲ¶еәҰз®ЎзҗҶдҪ“зі»гҖӮеЁ„йЈһй№Ҹ(2019)и®Өдёәе…ЁзӨҫдјҡеә”еҪ“й«ҳеәҰйҮҚи§Ҷ并еә”еҜ№дёӯеӣҪзҡ„дәәеҸЈиҖҒйҫ„еҢ–з»қеҜ№дёҺзӣёеҜ№и§„жЁЎеўһй•ҝеҠ йҖҹгҖҒ规模巨еӨ§гҖҒ еә”еҜ№ж”ҝзӯ–еҮҶеӨҮдёҚе……еҲҶзӯүзҺ°е®һй—®йўҳпјҢе»әи®®иҰҒдёҚж–ӯжү©еӨ§е…»иҖҒйҮ‘иһҚзҡ„жңҚеҠЎиҢғеӣҙпјҢдјҳеҢ–е…»иҖҒйҮ‘иһҚжңҚеҠЎжё йҒ“пјҢжҢҒз»ӯжҸҗй«ҳе…»иҖҒйҮ‘иһҚз»јеҗҲжңҚеҠЎиғҪеҠӣпјҢдёҚж–ӯжҸҗеҚҮйҮ‘иһҚжңәжһ„еҜ№е…»иҖҒдә§дёҡзҡ„жҠ•иө„еҠӣеәҰгҖӮиөөе‘ЁеҚҺгҖҒеј жҳҘз’җ(2020)еңЁеҜ№жҲ‘еӣҪдәәеҸЈиҖҒйҫ„еҢ–зҺ°е®һжғ…еҶөиҝӣиЎҢе…Ёж–№дҪҚеҲҶжһҗзҡ„еҹәзЎҖдёҠпјҢе»әи®®еҗ„зә§ж”ҝеәңиҰҒеҠ еӨ§еҜ№йҮ‘иһҚжңәжһ„жүҝеҠһе…»иҖҒйҮ‘иһҚдёҡеҠЎж”ҝзӯ–гҖҒз»ҸжөҺзӯүж–№йқўзҡ„ж”ҜжҢҒ;е•Ҷдёҡ银иЎҢзӯүйҮ‘иһҚжңәжһ„иҰҒеҠ еӨ§е…»иҖҒйҮ‘иһҚдә§е“Ғзҡ„еҲӣж–°дёҺејҖ еҸ‘еҠӣеәҰпјҢдҝқйҷ©жңәжһ„еҸҜд»ҘиҝӣдёҖжӯҘе®Ңе–„е…»иҖҒдҝқйҷ©дә§е“Ғзҡ„еҲӣж–°пјҢжӯӨеӨ–иҝҳиҰҒеҠ еӨ§еҜ№иҖҒйҫ„зҫӨдҪ“еңЁе…»иҖҒйҮ‘иһҚж–№йқўзҡ„ж•ҷиӮІпјҢеҹ№иӮІиҖҒе№ҙдәәеҒҘеә·зҡ„жҠ•иө„ж–ҮеҢ–дёҺзҗҶеҝөпјҢиҝӣдёҖжӯҘеўһеҠ иҖҒе№ҙдәәжҠ•иө„йЈҺйҷ©ж„ҸиҜҶгҖӮеҪ“然пјҢйҮ‘иһҚеҸ‘жҢҘдҪңз”Ёзҡ„зЁӢеәҰгҖҒдәӨжҳ“зҡ„жҲҗеҠҹдёҺеҗҰж—ўеҸ–еҶідәҺйңҖжұӮж–№зҡ„жқЎд»¶дёҺиҙЁжҖҒпјҢд№ҹеҸ–еҶідәҺе…»иҖҒйҮ‘иһҚдҫӣ з»ҷж–№з»“жһ„жҖ§ж”№йқ©зҡ„ж·ұеәҰе’Ңе№ҝеәҰгҖӮ

з»јдёҠжүҖиҝ°пјҢд»ҺзҺ°жңүзҡ„з ”з©¶жҲҗжһңжқҘеҲҶжһҗпјҢзӣ®еүҚе…ідәҺе…» иҖҒйҮ‘иһҚзҡ„жҺўзҙўд»ҘеҸҠеҸ‘еұ•е…»иҖҒйҮ‘иһҚзҡ„иҝ«еҲҮжҖ§и®ӨиҜҶиҫғдёәз»ҹдёҖе’Ңе……еҲҶпјҢдҪҶжҳҜеҜ№е…»иҖҒйҮ‘иһҚзҡ„жҷ®жғ жҖ§еҸҠз”ұдәҺжҷ®жғ жҖ§еёҰжқҘзҡ„йҮ‘иһҚеҺӢжҠ‘и®ӨиҜҶдёҚи¶іпјҢзү№еҲ«жҳҜеҜ№еҰӮдҪ•еӨ„зҗҶеҘҪе…»иҖҒйҮ‘иһҚзҡ„жҷ® жғ жҖ§дёҺйҮ‘иһҚжңәжһ„е•ҶдёҡжҖ§зҡ„еҶІзӘҒз ”з©¶дёҚеӨҡгҖӮеңЁи§ЈеҶіжҖқи·ҜдёҠиҝҮеӨҡең°е…іжіЁе…»иҖҒйҮ‘йңҖжұӮдҫ§зҡ„з®ЎзҗҶдёҺиҝҗз”ЁпјҢеҜ№дәҺеёӮеңәжңәеҲ¶еҜ№е…»иҖҒйҮ‘иһҚеҸ‘еұ•зҡ„е·ЁеӨ§жҺЁеҠЁеҠӣи®ӨиҜҶиҝҳдёҚеҲ°дҪҚпјҢз”ұжӯӨеёҰжқҘзҡ„жҳҜж”ҝзӯ–дёҠжү¶жҢҒдёҚе……еҲҶпјҢзІҫеҮҶеәҰжңүеҒҸе·®пјҢжҺӘж–ҪдёҠж•ҲжһңдёҚжҳҺжҳҫпјҢдё”еҜ№дәҺи°ғеҠЁеҗ„йҮ‘иһҚжңәжһ„жҠ•иә«дәҺе…»иҖҒйҮ‘иһҚжңүдёҖе®ҡиҙҹйқўеҪұе“ҚгҖӮжң¬ж–Үд»Һдәә们еҜ№зҫҺеҘҪз”ҹжҙ»иҝҪжұӮзҡ„з«ҷдҪҚзңӢе…»иҖҒйҮ‘иһҚзҡ„жҲҳз•Ҙең°дҪҚпјҢз«Ӣи¶ідәҺи§ЈеҶіе…»иҖҒйҮ‘иһҚжҷ®жғ жҖ§дёҺйҮ‘иһҚжңәжһ„е•ҶдёҡжҖ§еҶІзӘҒпјҢж №жҚ®е…»иҖҒйҮ‘иһҚеҸ‘еұ•зҡ„йңҖжұӮпјҢд»ҺйҮ‘иһҚжңәжһ„дҫӣз»ҷдҫ§з»“жһ„жҖ§ж”№йқ©зҡ„и§Ҷи§’пјҢе°қиҜ•еҜ№е…»иҖҒйҮ‘иһҚйңҖжұӮдёҠзҡ„жҺЈиӮҳй—®йўҳиҝӣиЎҢжңүж•Ҳи§ЈеҶіпјҢеҜ№иҝӣдёҖжӯҘеҺҳжё…е…»иҖҒйҮ‘иһҚеҸ‘еұ•и·Ҝеҫ„жңүдёҖе®ҡзҡ„зҺ°е®һжҢҮеҜјж„Ҹд№үгҖӮ

йҮ‘иһҚдҫӣз»ҷдҫ§з»“жһ„жҖ§ж”№йқ©дёҺе…»иҖҒйҮ‘иһҚеҲ¶еәҰи®ҫи®Ў

(дёҖ)е…»иҖҒйҮ‘иһҚеӯҳеңЁй—®йўҳдёҺйҮ‘иһҚдҫӣз»ҷдҫ§з»“жһ„жҖ§дёҚи¶ізҡ„йҖ»иҫ‘жёҠжәҗ

е…»иҖҒйҮ‘иһҚеңЁйҮ‘иһҚдҪ“зі»дёӯеұһдәҺжңҚеҠЎдәҺзү№е®ҡеҜ№иұЎзҡ„йҮ‘иһҚжңҚеҠЎпјҢиҝҳеӯҳеңЁиҜёеӨҡй—®йўҳпјҢдё»иҰҒжҳҜз”ұдәҺж·ұеұӮж¬Ўзҡ„йҮ‘иһҚдҫӣз»ҷдҫ§з»“жһ„жҖ§дёҚи¶ігҖӮ

1.е…»иҖҒйҮ‘дҪҺиҙЁйҮҸиҝҗиЎҢпјҢе…»иҖҒйҮ‘иһҚдә§е“Ғдҫӣз»ҷдёҚи¶і

е…»иҖҒйҮ‘дҪҺиҙЁйҮҸиҝҗиЎҢиЎЁзҺ°дёә:дёҖжҳҜе…»иҖҒйҮ‘дҫӣз»ҷдёҺйңҖжұӮзјәеҸЈжҢҒз»ӯжӢүеӨ§гҖӮеҹәжң¬е…»иҖҒйҮ‘иһҚе°ұжҳҜе°Ҷдј—еӨҡж°‘дј—зҡ„е…»иҖҒйҮ‘зҙҜз§Ҝиө·жқҘпјҢйҖҡиҝҮйҮ‘иһҚжңәжһ„зҡ„жңүж•Ҳз®ЎзҗҶдёҺиҝҗдҪңпјҢиҫҫеҲ°еўһеҖјзӣ®ж ҮгҖӮж №жҚ®жҲ‘еӣҪзӣ®еүҚзҡ„еҹәжң¬е…»иҖҒйҮ‘з®ЎзҗҶзҺ°зҠ¶пјҢеӨ§йғЁеҲҶе…»иҖҒйҮ‘жҳҜд»Ҙжҙ»жңҹеӯҳж¬ҫзҡ„еҪўејҸеӯҳеӮЁеңЁеҗ„зә§ж”ҝеәңзҡ„иҙўж”ҝдё“жҲ·дёҠпјҢ并没жңүиҝӣиЎҢжҠ•иө„иҝҗиҗҘгҖӮиҖҢиҙўж”ҝз®ЎзҗҶдәәе‘ҳ并йқһдё“дёҡжҠ•иө„жңәжһ„пјҢжҠ•иө„иғҪеҠӣеҸҠж°ҙе№іеҚҒеҲҶжңүйҷҗпјҢжё йҒ“д№ҹзӣёеҜ№иҫғе°‘гҖӮж №жҚ®иҝҷдәӣе№ҙ收зӣҠзҺҮжғ…еҶөжқҘзңӢпјҢеҹәжң¬дёҺеҗҢжңҹйҖҡиҙ§иҶЁиғҖзҺҮжҢҒе№іпјҢ并没жңүи·‘иөўеҗҢжңҹе…¶д»–иө„йҮ‘收зӣҠзҺҮпјҢжІЎжңүе®һзҺ°еўһеҖјзҡ„зӣ®ж ҮпјҢжңүж—¶иҝҳйқўдёҙеҲ©зҺҮдёҠзҡ„жҚҹеӨұгҖӮдәҢжҳҜе…»иҖҒйҮ‘规模дёҺж”ҜеҮәйңҖжұӮзјәеҸЈиҫғеӨ§пјҢеёӮеңәеҢ–иҝҗдҪңе…»иҖҒйҮ‘зҡ„иғҪеҠӣиҫғе·®гҖӮOECD жңүе…іж•°жҚ®иЎЁжҳҺпјҢеҲ°2017е№ҙеә•пјҢеҰӮжһңз”Ёз§Ғдәәе…»иҖҒйҮ‘еӮЁеӨҮ规模иҝӣиЎҢжҺ’еҗҚпјҢжҲ‘еӣҪеңЁе…Ёзҗғзҡ„жҺ’еҗҚжҳҜ第20дҪҚпјҢеҸҰеӨ–дёҖдёӘеҚ жҜ”жҢҮж ҮжҲ‘们жҳҫеҫ—е·®и·қжӣҙеӨ§пјҢ жҲ‘еӣҪе…»иҖҒйҮ‘еӮЁеӨҮжҖ»йҮҸдёҚи¶і2000дәҝзҫҺе…ғпјҢеҚ еҗҢжңҹGDPзҡ„1.6%пјҢиҖҢеңЁе…ЁзҗғжҺ’еҗҚйқ еүҚзҡ„еӣҪ家пјҢе…¶еӮЁеӨҮйҮ‘еҚ GDPзҡ„жҜ”йҮҚеӨ§еӨҡи¶…иҝҮ50%пјҢжңү7дёӘеӣҪ家иҝҳи¶…иҝҮ100%пјҢжңҖй«ҳзҡ„дё№йәҰй«ҳиҫҫ204.6%гҖӮдёүжҳҜеҗ„ең°еҢәд№Ӣй—ҙеҸ‘еұ•жһҒдёҚе№іиЎЎпјҢе…»иҖҒйҮ‘з»“жһ„еҸ‘еұ•дёҚеҚҸи°ғпјҢеёӮеңәеҢ–зЁӢеәҰй«ҳзҡ„дёҡеҠЎеҸ‘еұ•д№ҸеҠӣгҖӮж №жҚ®жҲ‘еӣҪзӣ®еүҚзҡ„е…»иҖҒйҮ‘иһҚз®ЎзҗҶзҺ°зҠ¶пјҢдёүеӨ§ж”ҜжҹұдёҡеҠЎеҸ‘еұ•дёҚеқҮиЎЎгҖӮжҚ®зӣёе…іж•°жҚ®з»ҹи®ЎпјҢжҲӘиҮі2018е№ҙеә•пјҢжҲ‘еӣҪе…»иҖҒйҮ‘иһҚ第дёҖж”ҜжҹұеҚ жҜ”й«ҳ иҫҫ76.9%пјҢ第дәҢж”ҜжҹұеҚ жҜ”18.8%пјҢ第дёүж”ҜжҹұеҚ жҜ”4.3%гҖӮиҖҢ зҫҺеӣҪдёҺжҲ‘еӣҪзҡ„дёүеӨ§ж”Ҝжҹұз»“жһ„зӣёжҜ”еҚҙжңүзқҖиҫғеӨ§зҡ„е·®еҲ«пјҢ其第дёҖж”ҜжҹұзәҰеҚ 10%пјҢ第дәҢж”ҜжҹұеҚ жҜ”еҲҷи¶…иҝҮдәҶ60%пјҢ第дёүж”ҜжҹұдёҚеҲ°30%гҖӮзӣ®еүҚжҲ‘еӣҪе…¬е…ұе…»иҖҒйҮ‘е·Із»Ҹз§ҜзҙҜеҲ°дёҖе®ҡзҡ„规模пјҢ дҪҶдёӘдәәе…»иҖҒйҮ‘дҪ“зі»е°ҡжңӘе»әжҲҗпјҢзү№еҲ«жҳҜдёӘдәәе…»иҖҒйҮ‘иҙҰжҲ·зҡ„йЈҺйҷ©еҲҶж•ЈжңәеҲ¶иҝҳжІЎжңүе»әз«Ӣиө·жқҘгҖӮйҮ‘иһҚдҫӣз»ҷдҫ§з»“жһ„ж–№йқўзҡ„еҺҹеӣ : дёҖжҳҜйҮ‘иһҚжңәжһ„жІЎжңүи¶іеӨҹзҡ„йҮҚи§ҶгҖӮеҪ“еүҚе…»иҖҒйҮ‘иһҚз®ЎзҗҶдҪ“зі»еңЁйЎ¶еұӮи®ҫи®ЎдёҠжңүдёҖе®ҡзҡ„дёҚи¶іпјҢеҗ„йҮ‘иһҚжңәжһ„жІЎжңүе°Ҷе…»иҖҒйҮ‘иһҚеҲ—е…Ҙе…¶еҸ‘еұ•жҲҳз•ҘгҖӮдәҢжҳҜжҸҗдҫӣзҡ„жҠ•иө„иҝҗиЎҢжё йҒ“дёҚеӨҡгҖӮе…»иҖҒйҮ‘зҡ„ зЁіеҒҘжҠ•иө„жё йҒ“еҒҸе°‘пјҢдёҚеҲ©дәҺ收зӣҠдёҺйЈҺйҷ©зҡ„жңүж•Ҳе№іиЎЎпјҢзӣҙжҺҘ йҳ»зўҚдәҶе…¶дҝқеҖјеўһеҖјзҡ„еҶ…еңЁйңҖжұӮгҖӮ

2. иҖҒе№ҙйҮ‘иһҚжңҚеҠЎж–№ејҸиҫғе°‘пјҢйҮ‘иһҚжңәжһ„жңҚеҠЎиөӢиғҪдёҚеҠӣ

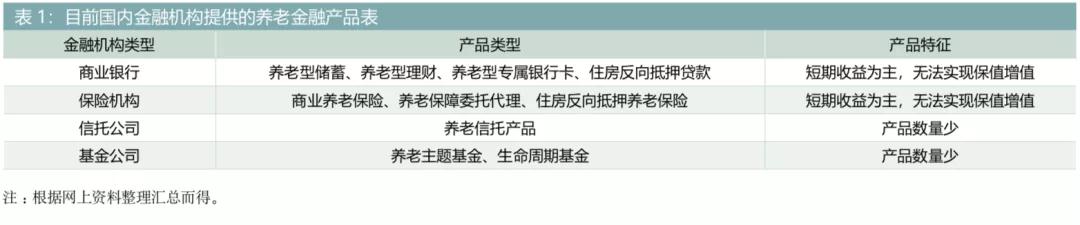

е…»иҖҒйҮ‘иһҚжңҚеҠЎж–№ејҸиҫғе°‘е…·дҪ“иЎЁзҺ°еңЁ:дёҖжҳҜе…»иҖҒйҮ‘иһҚжңҚ еҠЎз®ҖеҚ•еҢ–пјҢзјәе°‘й’ҲеҜ№иҖҒе№ҙдәәзҫӨдҪ“зү№ж®ҠйңҖжұӮзҡ„жңҚеҠЎ;дәҢжҳҜжңҚ еҠЎдҫҝеҲ©жҖ§дёҚи¶і;дёүжҳҜзјәе°‘зү№иүІжҖ§жңҚеҠЎ;еӣӣжҳҜзјәе°‘еўһеҖјжңҚеҠЎгҖӮиҖҒе№ҙзҫӨдҪ“пјҢеҶ…йғЁеҲҶеҢ–д№ҹеҚҒеҲҶдёҘйҮҚпјҢдҫқиө–зӨҫдјҡе…»иҖҒдҝқйҷ©з”ҹеӯҳ зҡ„иҝҷйғЁеҲҶдәәдёҖиҲ¬еұһдәҺдҪҺеҮҖеҖје®ўжҲ·пјҢ收е…ҘзӣёеҜ№иҫғдҪҺпјҢйҮ‘иһҚзҹҘ иҜҶи®ӨзҹҘж°ҙе№ід№ҹдёҚй«ҳпјҢеҢ»з–—ж”ҜеҮәеҚ ж¶Ҳиҙ№ж”ҜеҮәжҜ”йҮҚй«ҳд»ҺиҖҢжҢӨеҚ е…¶д»–ж¶Ҳиҙ№гҖӮеӣ жӯӨпјҢйҮ‘иһҚжңәжһ„жңҚеҠЎиөӢиғҪдёҚеҠӣдҪ“зҺ°дёәд»ҘдёӢеҮ дёӘ ж–№йқў:дёҖжҳҜеҮәдәҺиӮЎдёңд»·еҖјжңҖеӨ§еҢ–зҡ„иҖғйҮҸпјҢдёҖиҲ¬дёҚеӨӘж„ҝж„Ҹдё» еҠЁејҖеҸ‘иҖҒе№ҙйҮ‘иһҚдә§е“ҒпјҢеҜјиҮҙе…»иҖҒйҮ‘иһҚдә§е“Ғд»ҘдҪҺ收зӣҠеһӢзҡ„еұ… еӨҡгҖӮдәҢжҳҜжңүй’ҲеҜ№жҖ§ең°ејҖеұ•дёӘжҖ§еҢ–зҡ„жңҚеҠЎдёҚеӨҡпјҢеңЁдә§е“Ғдҫӣз»ҷ дёҠжҳҺжҳҫдёҚи¶і(и§ҒиЎЁ1)пјҢеҜ№дәҺзә·з№ҒеӨҚжқӮзҡ„е…¶д»–йҮ‘иһҚдә§е“ҒпјҢе…»иҖҒ йҮ‘иһҚдә§е“ҒзӣёеҜ№иҫғе°‘гҖӮдёүжҳҜе…»иҖҒйҮ‘иһҚдә§е“ҒиҫғдёәеҚ•дёҖгҖӮеңЁжҲ‘еӣҪ зҡ„йҮ‘иһҚдҪ“зі»дёӯпјҢе•Ҷдёҡ银иЎҢзҡ„е…»иҖҒдә§дёҡйҮ‘иһҚдә§е“ҒжҳҺжҳҫиҰҒе°‘дәҺ дҝЎжүҳе…¬еҸёе’Ңдҝқйҷ©е…¬еҸёгҖӮзӣ®еүҚеӣҪеҶ…зҡ„дҝЎжүҳгҖҒдҝқйҷ©зӯүжңәжһ„е·Із»Ҹ ејҖе§Ӣж¶үи¶іе…»иҖҒзӨҫеҢәе»әи®ҫд»ҘеҸҠе…»иҖҒе…»з”ҹдјҒдёҡзҡ„еҸ‘еұ•гҖӮеӣӣжҳҜе•Ҷ дёҡ银иЎҢжҺЁеҮәзҡ„е…»иҖҒйҮ‘иһҚдә§е“Ғй’ҲеҜ№жҖ§дёҚејәпјҢеҹәжң¬дёҠжҳҜдј з»ҹдҝЎ иҙ·дә§е“ҒйҖҡиҝҮж”№еӨҙжҚўйқўеҶ еҗҚдёәе…»иҖҒдә§е“ҒпјҢйҡҫд»Ҙж»Ўи¶іеӨҡе…ғеҢ–е…» иҖҒйҮ‘иһҚжңҚеҠЎзҡ„йңҖжұӮгҖӮдә”жҳҜеҗҢиҙЁеҢ–иҫғдёәдёҘйҮҚгҖӮзү№еҲ«жҳҜжҠ•иө„收 зӣҠзұ»зҡ„е…»иҖҒзҗҶиҙўдә§е“ҒпјҢдёҚе°‘жҳҜе…»иҖҒзҗҶиҙўдёҺдҪҺйЈҺйҷ©иө„дә§зҡ„з®Җ еҚ•з»“еҗҲгҖӮе°‘ж•°жңәжһ„жү“зқҖе…»иҖҒйҮ‘иһҚж——еҸ·е®һиҙЁдёҠд»Қ然еҒҡзҡ„жҳҜдј з»ҹдёҡеҠЎгҖӮе…ӯжҳҜж–°еһӢе…»иҖҒйҮ‘иһҚжңҚеҠЎдҪ“зі»дёҚе®Ңе–„пјҢе…»иҖҒйҮ‘иһҚжҠҖ жңҜжҷәиғҪеҢ–зЁӢеәҰиҫғдҪҺгҖӮж•°еӯ—е…»иҖҒйҮ‘иһҚзјәд№ҸпјҢе…»иҖҒйҮ‘иһҚжңҚеҠЎзұ» еһӢе’Ңж–№ејҸеҲӣж–°дёҚеӨҡгҖӮеҗ„зұ»йҮ‘иһҚжңәжһ„й—ҙзјәд№Ҹзӣёдә’еҚҸи°ғгҖҒе…ұз”ҹ еҸ‘еұ•гҖӮ

3. е…»иҖҒдә§дёҡеҸ‘еұ•зӣёеҜ№ж»һеҗҺпјҢйҮ‘иһҚдҝЎиҙ·жҠ•е…ҘеҠӣеәҰдёҚеӨ§

йҡҸзқҖжҲ‘еӣҪиҖҒйҫ„еҢ–зЁӢеәҰдёҚж–ӯдёҠеҚҮпјҢеӣҪ家养иҖҒж”ҝзӯ–зәўеҲ© жҢҒз»ӯйҮҠж”ҫпјҢжҲ‘еӣҪе…»иҖҒйўҶеҹҹе·Із»ҸеҪўжҲҗдәҶе·ЁеӨ§зҡ„еёӮеңәйңҖжұӮпјҢдҫӣ з»ҷдё»дҪ“д№ҹеңЁдёҚж–ӯеўһеҠ пјҢеҪўжҲҗдәҶиҫғеӨ§зҡ„е…»иҖҒдә§дёҡз”ҹжҖҒгҖӮжҲ‘еӣҪ е…»иҖҒеёӮеңә2019е№ҙ规模已з»Ҹиҫҫ7.5дёҮдәҝе…ғпјҢж №жҚ®жңүе…іж•°жҚ®йў„ жөӢпјҢ2025е№ҙиҝҷдёҖ规模е°ҶиҫҫеҲ°13дёҮдәҝе…ғпјҢ2050е№ҙе…»иҖҒеёӮеңә 规模е°ҶзӘҒз ҙ100дёҮдәҝе…ғгҖӮдҪҶеҪ“еүҚзҡ„е…»иҖҒдә§дёҡеҸ‘еұ•д»ҚзӣёеҪ“ж»һ еҗҺгҖӮе…·дҪ“иЎЁзҺ°дёә:дёҖжҳҜе…»иҖҒдә§дёҡжІЎжңүеҪўжҲҗ规模еҢ–;дәҢжҳҜжІЎжңүеҪўжҲҗзңҹжӯЈж„Ҹд№үдёҠзҡ„дә§дёҡеҢ–;дёүжҳҜжІЎжңүеҪўжҲҗжҲҗзҶҹеҸҜеӨҚеҲ¶зҡ„ е•ҶдёҡеҢ–зӣҲеҲ©жЁЎејҸ;еӣӣжҳҜжҠ•иө„дәәдё»иҰҒжҳҜдёӯе°ҸеһӢж°‘иҗҘдјҒдёҡдё»гҖӮз ”з©¶ж•°жҚ®жҳҫзӨәпјҢдёҺе…»иҖҒдҪ“зі»е®ҢеӨҮзҡ„еӣҪ家зӣёжҜ”пјҢжҲ‘еӣҪе…»иҖҒеёӮ еңәд»…еҚ GDPе№іеқҮж°ҙе№ізҡ„ 10% е·ҰеҸіпјҢиҖҢOECDеӣҪ家养иҖҒеёӮеңәеҚ GDPе№іеқҮж°ҙе№ізҡ„80% е·ҰеҸіпјҢеӯҳеңЁиҫғеӨ§зҡ„е·®и·қгҖӮйҮ‘иһҚдҫӣз»ҷ дҫ§з»“жһ„ж–№йқўзҡ„й—®йўҳжҳҜ:дёҖжҳҜ银иЎҢдёҡйҮ‘иһҚжңәжһ„еҜ№е…»иҖҒдә§дёҡдҝЎ иҙ·жҠ•е…ҘдёҚи¶ігҖӮдәҢжҳҜжІЎжңүеҪўжҲҗзү№е®ҡзҡ„е…»иҖҒйҮ‘иһҚжқЎзәҝгҖӮеңЁз»„з»Ү з®ЎзҗҶдҪ“зі»дёҠпјҢжІЎжңүи®ҫз«Ӣдё“й—Ёзҡ„е…»иҖҒйҮ‘иһҚдёҡеҠЎз®ЎзҗҶе’ҢжңҚеҠЎжқЎ зәҝпјҢжІЎжңүеҪўжҲҗзі»з»ҹзҡ„з»„з»Үз®ЎзҗҶжһ¶жһ„пјҢжІЎжңүеҪўжҲҗзӢ¬з«Ӣзҡ„дёҡеҠЎ жқҝеқ—е’ҢдёҡеҠЎдҪ“зі»пјҢжІЎжңүеҪўжҲҗе…»иҖҒдә§дёҡйҮ‘иһҚдә§е“ҒдҪ“зі»гҖӮдёүжҳҜе•Ҷдёҡ银иЎҢеҹәжң¬дёҠд»…д»…е°Ҷе…»иҖҒйҮ‘иһҚдҪңдёәе…¬еҸёжҲ–дёӘдәәдёҡеҠЎдә§е“ҒдёӢзҡ„еӯҗйЎ№зӣ®пјҢе…»иҖҒйҮ‘иһҚжІЎжңүеҪўжҲҗзі»з»ҹеҢ–гҖҒжү№йҮҸеҢ–гҖӮеӣӣжҳҜжІЎжңүеҹ№е…»еҮәе…»иҖҒйҮ‘иһҚдё“дёҡйҳҹдјҚпјҢеңЁдәәеҠӣжҠ•е…ҘеҸҠйҮҚи§ҶзЁӢеәҰдёҠпјҢ еҫҖеҫҖе°Ҷе…»иҖҒйҮ‘иһҚеҪ“дҪңйҷ„еұһдёҡеҠЎпјҢжІЎжңүзӘҒеҮәе…»иҖҒйҮ‘иһҚеҸ‘еұ•зҡ„ йҮҚиҰҒжҖ§гҖӮ

(дәҢ)ж·ұеҢ–ж–°ж—¶жңҹе…»иҖҒйҮ‘иһҚдҫӣз»ҷдҫ§з»“жһ„жҖ§ж”№йқ©зҡ„и·Ҝеҫ„и®ҫи®Ў

еңЁдҫӣз»ҷдҫ§з»“жһ„жҖ§ж”№йқ©иғҢжҷҜдёӢпјҢеҸ‘еұ•е…»иҖҒйҮ‘иһҚеҝ…йЎ»ж №жҚ®е…¶зү№еҫҒгҖҒзҺҜеўғгҖҒеӯҳеңЁзҡ„й—®йўҳжқҘзЎ®е®ҡеҸ‘еұ•зӣ®ж ҮпјҢ继иҖҢеӣҙз»•зӣ® ж ҮйҖүжӢ©е…·дҪ“еҸ‘еұ•зӯ–з•ҘгҖӮ

1. ејәеҢ–йЎ¶еұӮи®ҫи®ЎпјҢеҲ¶е®ҡе…»иҖҒйҮ‘иһҚеҸ‘еұ•жҲҳз•Ҙ

ж·ұеҢ–е…»иҖҒйҮ‘иһҚдҫӣз»ҷдҫ§з»“жһ„жҖ§ж”№йқ©пјҢйңҖиҰҒд»ҺжҲҳз•Ҙй«ҳеәҰиҝӣиЎҢйЎ¶еұӮи®ҫи®ЎпјҢеўһејәдҫӣз»ҷжңәжһ„дё»дҪ“зҡ„жҲҳз•Ҙж„ҸиҜҶгҖӮдёҖжҳҜиҰҒжҠҠе…»иҖҒйҮ‘иһҚеҲ—е…ҘйҮ‘иһҚжңәжһ„зҡ„дёӯй•ҝжңҹеҸ‘еұ•жҲҳз•Ҙ规еҲ’гҖӮд»ҺжҲҳз•Ҙй«ҳеәҰж ‘з«Ӣе…Ёе‘ҳзҡ„иҙЈд»»ж„ҸиҜҶе’ҢеҸ‘еұ•ж„ҸиҜҶпјҢд»ҘдҝқиҜҒе…Ёжңәжһ„е…»иҖҒйҮ‘иһҚзҡ„еҸ‘еұ•жңүеәҸгҖҒжңүж•ҲгҖҒжңүеҲӣж–°гҖӮдәҢжҳҜжҲҗз«Ӣе…»иҖҒйҮ‘иһҚйғЁй—ЁпјҢеҜ№йҮ‘иһҚжңәжһ„зҡ„е…»иҖҒдёҡеҠЎеҸ‘еұ•иҝӣиЎҢжҸҗжЎЈеҠ йҖҹгҖӮжҲ‘еӣҪзҺ°еңЁжңүдә”еҚғеӨҡ家йҮ‘иһҚжңәжһ„гҖӮзӣ®еүҚеҸӘжңүдёӯеӣҪе·Ҙе•Ҷ银иЎҢгҖҒдёӯеӣҪ银иЎҢгҖҒжӢӣе•Ҷ银иЎҢзӯүжҲҗз«ӢдәҶе…»иҖҒйҮ‘иһҚдёҡеҠЎйғЁпјҢдҪҶеӨ§йғЁеҲҶ银иЎҢжҳҜе°Ҷе…»иҖҒйҮ‘иһҚж”ҫеңЁжҠ•иө„银иЎҢйғЁпјҢеҰӮжөҰеҸ‘银иЎҢпјҢдёӯеӣҪж°‘з”ҹ银иЎҢзӯүгҖӮеҗ„йҮ‘иһҚжңәжһ„жҖ»йғЁеә”еҪ“и®ҫз«Ӣе…»иҖҒйҮ‘иһҚдёҖзә§з®ЎзҗҶйғЁй—ЁпјҢеҗ„еҲҶж”Ҝжңәжһ„д№ҹиҰҒи®ҫз«ӢеҜ№еә”зҡ„жүҝеҠһйғЁй—ЁпјҢеҹәеұӮжңәжһ„еҸҜд»ҘжҳҺзЎ®дё“дәәиҙҹиҙЈпјҢеҪўжҲҗзәөеҗ‘еҲ°еә•гҖҒжЁӘеҗ‘еҲ°иҫ№зҡ„е…»иҖҒйҮ‘иһҚжңҚеҠЎз»„з»ҮзҪ‘з»ңдҪ“зі»гҖӮжҖ»йғЁз®ЎзҗҶжңәжһ„иҰҒеҲ¶е®ҡзі»з»ҹйҮ‘иһҚеҸ‘еұ•зӣ®ж ҮгҖҒйҮҚзӮ№гҖҒзӯ–з•ҘпјҢиҰҒеҲ¶е®ҡеҜ№еҲҶж”Ҝжңәжһ„зҡ„иҖғж ёеҘ–жғ©еҠһжі•пјҢиҰҒе…·дҪ“еҜ№еҲҶж”Ҝжңәжһ„зҡ„е…»иҖҒйҮ‘иһҚеҸ‘еұ•иҝӣиЎҢе…Ёйқўзҡ„жҢҮеҜјпјҢеҹәеұӮжңәжһ„иҰҒз§ҜжһҒи°ғз ”еёӮеңәпјҢеҠ еӨ§е…»иҖҒйҮ‘иһҚдә§е“Ғзҡ„ејҖеҸ‘еҠӣеәҰе’ҢиҗҘй”ҖеҠӣеәҰпјҢжһ„е»әзӣёеҜ№зЁіе®ҡзҡ„е®ўжҲ·зҫӨдҪ“гҖӮеҜ№дәҺеҲҶж•ЈеңЁеӨҡйғЁй—Ёзҡ„е…»иҖҒйҮ‘иһҚдёҡеҠЎе®ңеҪ’еҸЈдёҖдёӘйғЁй—Ёз®ЎзҗҶгҖӮдёүжҳҜиҰҒй…ҚеҘ—еҸҜжҢҒз»ӯжҖ§йҮ‘иһҚж”ҜжҢҒжңәеҲ¶пјҢеҠ ејәе…»иҖҒйҮ‘иһҚдёҡеҠЎзҡ„е•ҶдёҡжЁЎејҸе’Ңдә§е“Ғзҡ„з ”з©¶дёҺејҖеҸ‘пјҢзЎ®дҝқе…»иҖҒйҮ‘иһҚдёҡеҠЎзҡ„е•ҶдёҡжҖ§е’ҢзӣҲеҲ©жҖ§гҖӮ

2. еҸ‘жҢҘеҗ„йҮ‘иһҚжңәжһ„дјҳеҠҝпјҢжһ„е»әе…»иҖҒйҮ‘иһҚз»јеҗҲжңҚеҠЎдҪ“зі»

е…»иҖҒйҮ‘иһҚеёӮеңәжҪңеҠӣе·ЁеӨ§пјҢе•ҶдёҡжңәдјҡеӨҡпјҢе…·жңүе‘Ёжңҹй•ҝгҖҒеӣһжҠҘж…ўгҖҒеҲ©ж¶ҰдҪҺзӯүзү№зӮ№пјҢдҪҶеҗҢж—¶еҸҲе…·еӨҮдә§дёҡй“ҫй•ҝгҖҒзЁіе®ҡжҖ§ејәгҖҒйЈҺйҷ©иҫғдҪҺзҡ„дјҳеҠҝпјҢд»…йқ еҚ•дёҖзұ»еһӢзҡ„йҮ‘иһҚжңәжһ„ж— жі•жһ„е»әе…»иҖҒйҮ‘иһҚз»јеҗҲжңҚеҠЎдҪ“зі»гҖӮе…»иҖҒйҮ‘иһҚжңҚеҠЎдҪ“зі»йңҖиҰҒеӨ§еҠӣејҖеҸ‘е’ҢеҸ‘еұ•з¬ҰеҗҲе…»иҖҒйҮ‘иһҚзү№зӮ№зҡ„пјҢиө„жәҗй…ҚзҪ®еҗҲзҗҶгҖҒйЈҺйҷ©еҸҜжҺ§зҡ„йҮ‘иһҚдә§е“ҒгҖӮиҝҷе°ұйңҖиҰҒ银иЎҢгҖҒдҝЎжүҳгҖҒиҜҒеҲёгҖҒдҝқйҷ©гҖҒеҹәйҮ‘гҖҒиө„дә§з®ЎзҗҶе…¬еҸёзӯүйҮ‘иһҚжңәжһ„е……еҲҶеҸӮдёҺеҲ°е…»иҖҒйҮ‘иһҚйўҶеҹҹдёӯжқҘпјҢжһ„е»әиһҚиө„гҖҒжҠ•з®ЎгҖҒиҝҗиҗҘзӯүи·Ёз•ҢгҖҒи·ЁдёҡгҖҒи·ЁеўғгҖҒи·ЁеёӮеңәзҡ„жңҚеҠЎжңәеҲ¶пјҢеңЁйҮ‘иһҚиө„жәҗдјҳеҢ–й…ҚзҪ®ж–№йқўеҸ‘жҢҘиҮӘиә«еҠҹиғҪгҖҒдјҳеҠҝпјҢйҖҡиҝҮдјҳеҠҝдә’иЎҘеҪўжҲҗйҮ‘иһҚдә§дёҡй“ҫеҗҲеҠӣпјҢжһ„е»әе…»иҖҒйҮ‘иһҚз»јеҗҲжңҚеҠЎдҪ“зі»гҖӮ

3. жҗӯе»әж•°еӯ—е…»иҖҒйҮ‘иһҚжЁЎејҸпјҢжҸҗеҚҮе…»иҖҒйҮ‘иһҚзҡ„з«һдәүеҠӣ

е…»иҖҒйҮ‘иһҚзҡ„ж•°еӯ—еҢ–жңүеҲ©дәҺдјҳеҢ–дј з»ҹе…»иҖҒйҮ‘иһҚзҡ„дёҡеҠЎжөҒ зЁӢ , жҸҗй«ҳиҝҗиҗҘж•ҲзҺҮпјҢйҷҚдҪҺдәӨжҳ“жҲҗжң¬пјҢйҖҡиҝҮеӨ§ж•°жҚ®гҖҒеҢәеқ—й“ҫгҖҒ дә‘и®Ўз®—гҖҒдәәе·ҘжҷәиғҪзӯүйҮ‘иһҚ科жҠҖжҠҖжңҜйӣҶжҲҗеҶ…еөҢеҲ°е…»иҖҒйҮ‘иһҚжңҚеҠЎзҡ„е…ЁжөҒзЁӢдёӯпјҢжҸҗеҚҮйЈҺжҺ§иғҪеҠӣгҖҒзІҫеҮҶжңҚеҠЎиғҪеҠӣгҖҒдә§е“Ғиҝӯд»ЈиғҪеҠӣпјҢд»Ҙеўһејәе…»иҖҒйҮ‘иһҚзҡ„з«һдәүеҠӣгҖӮдёҖжҳҜж №жҚ®иҖҒе№ҙдәәзҡ„еҝғзҗҶзү№еҫҒгҖҒз”ҹзҗҶзү№зӮ№зӯүжҸҗдҫӣе·®ејӮеҢ–йҮ‘иһҚжңҚеҠЎпјҢеҰӮйҖҡиҝҮејҖж”ҫзі»з»ҹжҺҘеҸЈе°Ҷе…»иҖҒйҮ‘гҖҒеҢ»дҝқгҖҒз”ҹжҙ»зјҙиҙ№гҖҒдәӨйҖҡзӯүеҠҹиғҪеөҢе…Ҙ银иЎҢеҚЎ дёӯпјҢеҪўжҲҗдёҖеҚЎйҖҡпјҢеҜ№дәҺиЎҢеҠЁдёҚдҫҝзҡ„иҖҒдәәеҸҜд»ҘжҸҗдҫӣиҝңзЁӢжңҚеҠЎгҖӮдәҢжҳҜеӨ§еҠӣеҸ‘еұ•зәҝдёҠе…»иҖҒйҮ‘иһҚжңҚеҠЎе№іеҸ°пјҢеҖҹеҠ©дәҺеӨ§ж•°жҚ®гҖҒеҢәеқ—й“ҫгҖҒдә‘и®Ўз®—гҖҒдәәе·ҘжҷәиғҪзӯүејҖеҸ‘зәҝдёҠдә§е“Ғе’ҢзәҝдёҠйҮ‘иһҚжңҚеҠЎпјҢ и®©иҖҒе№ҙдәәи¶ідёҚеҮәжҲ·е°ұиғҪе®ҢжҲҗжҠ•иө„зҗҶиҙўзӯүйҮ‘иһҚжңҚеҠЎгҖӮдёүжҳҜж·ұеҢ–е…»иҖҒйҮ‘жңҚеҠЎж”№йқ©гҖӮе•Ҷдёҡ银иЎҢеҸҜйҖҡиҝҮжһ„е»әе…»иҖҒйҮ‘иһҚжңҚеҠЎе№і еҸ°пјҢд»Ҙе…ЁжөҒзЁӢж–№ејҸжҸҗдҫӣдјҒдёҡе№ҙйҮ‘жңҚеҠЎпјҢеӨ§еҠӣж”ҜжҢҒдјҒдёҡиҒҢдёҡе№ҙйҮ‘ж”№йқ©гҖӮеӣӣжҳҜеј•еҜје…»иҖҒйҮ‘жҠ•иө„еӨҡе…ғеҢ–пјҢеңЁеҲҶж•ЈйЈҺйҷ©зҡ„еүҚ жҸҗдёӢпјҢжҠ•иө„жңҹйҷҗжһҒй•ҝзҡ„е…»иҖҒйҮ‘пјҢдёҚеә”еҪ“еұҖйҷҗдәҺе•Ҷдёҡ银иЎҢеӯҳ ж¬ҫпјҢеҸҜд»Ҙе°Ҷе…»иҖҒйҮ‘жҠ•иө„еҲ°иө„жң¬еёӮеңәпјҢе°Ҷе…»иҖҒйҮ‘дёҺиҜҒеҲёгҖҒдҝқйҷ©гҖҒеҹәйҮ‘зӯүдёҚеҗҢзҡ„йҮ‘иһҚдә§е“ҒиҝӣиЎҢиһҚеҗҲпјҢж—ўеҸҜд»Ҙе®һзҺ°е…»иҖҒйҮ‘зҡ„дҝқеҖјдёҺеўһеҖјпјҢеҸҲжңүеҲ©дәҺиө„жң¬еёӮеңәдёӯй•ҝжңҹиө„йҮ‘зҡ„иҝӣе…ҘпјҢзЁіе®ҡиө„ жң¬еёӮеңәгҖӮдә”жҳҜжһ„е»әд»ҘеҢ»з–—дҝқйҷ©гҖҒе…»иҖҒдә§е“ҒгҖҒе…»иҖҒең°дә§е’Ңе…» иҖҒжңҚеҠЎдёәдёӯеҝғзҡ„е•ҶдёҡжЁЎејҸгҖӮжҗӯе»әе…»иҖҒйҮ‘иһҚжңҚеҠЎе№іеҸ°пјҢе°Ҷж”ҝ еәңзӣёе…ійғЁй—Ёзҡ„жңҚеҠЎгҖҒеҗ„з§ҚиҖҒдәәзҡ„д»Јзјҙд»Јд»ҳдёҡеҠЎгҖҒз”өе•ҶдёҡеҠЎиһҚеҗҲиө·жқҘпјҢе®һзҺ°дёҖз«ҷйҖҡгҖӮ

4. еҠ еӨ§дә§е“Ғзҡ„еҲӣж–°еҠӣеәҰпјҢе®Ңе–„е…»иҖҒйҮ‘иһҚдә§е“ҒдҪ“зі»

жҸҗдҫӣеӨҡж ·еҢ–гҖҒдёӘжҖ§еҢ–гҖҒзі»еҲ—еҢ–гҖҒжҷәиғҪеҢ–зҡ„е…»иҖҒйҮ‘иһҚдә§е“ҒдҪ“зі»жҳҜйҮ‘иһҚдҫӣз»ҷдҫ§з»“жһ„жҖ§ж”№йқ©еңЁе…»иҖҒйҮ‘иһҚйўҶеҹҹзҡ„зӣ®ж ҮгҖӮеҸӘжңүдә§е“ҒеҘ‘еҗҲе…»иҖҒйңҖжұӮпјҢе…»иҖҒйҮ‘иһҚзҡ„еҸ‘еұ•жүҚжңүеӯҳеңЁзҡ„еҹәзЎҖ дёҺз”ҹе‘ҪеҠӣгҖӮдёҖжҳҜеҒҡеҘҪе…»иҖҒжҠ•иө„зұ»дә§е“ҒгҖӮиҝҷдёҖзұ»дә§е“Ғдё»иҰҒжҳҜ йҮ‘иһҚжңәжһ„ж №жҚ®иҖҒе№ҙдәәзҡ„зү№зӮ№пјҢжҺЁеҮәе®ҡжңҹгҖҒдҝқжң¬гҖҒзЁіе®ҡй«ҳ收 зӣҠзҡ„вҖңдҪҺйЈҺйҷ©й«ҳ收зӣҠвҖқзұ»зҡ„е®ҡеҗ‘зҗҶиҙўдә§е“ҒгҖӮдәҢжҳҜжҺЁе№ҝвҖңеҖ’жҢү жҸӯвҖқйҮ‘иһҚжңҚеҠЎдә§е“ҒгҖӮз»“еҗҲиҖҒе№ҙзҫӨдҪ“зҡ„дҪҸжҲҝиө„дә§дјҳеҠҝпјҢйҖҡиҝҮ йҮ‘иһҚжңәжһ„дә§е“Ғи®ҫи®ЎеҸҠй…ҚеҘ—ж”ҝзӯ–ж”ҜжҢҒпјҢжҺўзҙўвҖңд»ҘжҲҝ(ең°)е…»иҖҒвҖқ жЁЎејҸпјҢжҸҗй«ҳе…»иҖҒжңҚеҠЎзӨҫдјҡиө„жәҗеҲ©з”ЁзҺҮпјҢе°Ҷе·ЁеӨ§зҡ„йҡҗжҖ§еёӮеңәиҪ¬еҢ–дёәжҳҫжҖ§дёҡеҠЎгҖӮдёүжҳҜз ”еҸ‘е…»иҖҒжҠӨзҗҶдҝқйҷ©дә§е“ҒгҖӮдҝқйҷ©жңәжһ„еҸҜд»Ҙз§ҜжһҒејҖеұ•е…»иҖҒдҝқйҡңз®ЎзҗҶдёҡеҠЎпјҢеҲӣж–°е…»иҖҒдҝқйҷ©дә§е“Ғз§Қзұ»пјҢ и®ҫи®Ўж„ҸеӨ–дјӨе®ідҝқйҷ©дә§е“ҒпјҢеңЁиҙ№зҺҮдёҠе®һиЎҢжңүйҷҗеәҰзҡ„дјҳжғ гҖӮйҖӮеҪ“зҡ„йҮ‘иһҚдә§е“Ғж—ўеҸҜд»ҘдёәиҖҒе№ҙдәәжҸҗдҫӣй…ҚеҘ—зҡ„йҮ‘иһҚжңҚеҠЎпјҢд№ҹеҸҜд»ҘжҝҖжҙ»иҖҒе№ҙдәәзҡ„жҠ•иө„ж¬ІжңӣпјҢеҗҢж—¶д№ҹдҝғиҝӣдәҶйҮ‘иһҚжңәжһ„зҡ„дёҡеҠЎеҸ‘еұ•гҖӮзҺ°еңЁеӣҪеҶ…иҖҒе№ҙдәәдёҚжҳ“еҲҶеүІгҖҒеӨ„зҪ®зҡ„дҪҸжҲҝиө„дә§еңЁж•ҙдёӘиө„дә§дёӯеҚ жҜ”жңҖй«ҳпјҢйҮ‘иһҚиө„дә§зӣёеҜ№иҫғе°‘гҖӮеӣ жӯӨпјҢзӣҳжҙ»дҪҸжҲҝиө„дә§еҚҒеҲҶеҝ…иҰҒпјҢйҖҡиҝҮеҗҲйҖӮзҡ„дә§е“Ғе°ҶиҖҒе№ҙдәәзҡ„дёӘдәәиө„дә§иҫғеӨҡй…ҚзҪ®еңЁйҮ‘иһҚиө„дә§дёҠеҸҜд»ҘйҷҚдҪҺиҖҒе№ҙдәәеҜ№жҲҝдә§зҡ„дҫқиө–еәҰпјҢд»ҺиҖҢжҸҗ й«ҳиҖҒе№ҙдәәзҡ„з”ҹжҙ»иҙЁйҮҸгҖӮ

5. 科еӯҰеёғеұҖе…»иҖҒдә§дёҡйҮ‘иһҚпјҢжҺЁеҠЁе…»иҖҒдә§дёҡеҸ‘еұ•еЈ®еӨ§

йҡҸзқҖжҲ‘еӣҪз»ҸжөҺж”ҝзӯ–еҜ№е…»иҖҒдәӢдёҡзҡ„ж”ҜжҢҒпјҢе…»иҖҒдә§дёҡзҡ„й•ҝжңҹж•ҲзӣҠеҚҒеҲҶеҸҜи§ӮпјҢ并е°ҶжҲҗдёәдёӯеӣҪз»ҸжөҺй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„ејәеӨ§еј• ж“Һ;е®ғд№ҹеҸҜд»ҘдёәдјҳеҢ–йҮ‘иһҚжңәжһ„зҡ„дёҡеҠЎз»“жһ„пјҢжҸҗдҫӣеӨҡж ·еҢ–зҡ„иө„йҮ‘дҫӣз»ҷжё йҒ“пјҢдёәеҲҶж•ЈйҮ‘иһҚйЈҺйҷ©жҸҗдҫӣдёҖдёӘж–°зҡ„йҖҡйҒ“е’Ңе№іеҸ°гҖӮйҮ‘иһҚжңәжһ„йҖҡиҝҮеёӮеңәеҢ–зҗҶеҝөжңҚеҠЎе…»иҖҒдә§дёҡпјҢеҪўжҲҗйҮ‘иһҚдёҡдёҺе…» иҖҒдә§дёҡзҡ„иүҜжҖ§дә’еҠЁгҖҒе…ұз”ҹеҸ‘еұ•гҖӮдёҖжҳҜеҠ еӨ§дҝЎиҙ·жҠ•ж”ҫеҠӣеәҰпјҢ жҸҗеҚҮе…»иҖҒдҝЎиҙ·иө„дә§еңЁжҖ»иө„дә§дёӯзҡ„жҜ”йҮҚгҖӮеҜ№дәҺеҗҢзӯүжқЎд»¶дёӢзҡ„дҝЎиҙ·йЎ№зӣ®пјҢе®һиЎҢе…»иҖҒдә§дёҡйЎ№зӣ®дјҳе…Ҳзҡ„еҺҹеҲҷгҖӮдәҢжҳҜз§ҜжһҒеҒҡеҘҪж”ҝеәңжҢҮеҜјдёӢзҡ„е…»иҖҒдә§дёҡйЎ№зӣ®зҡ„дҝЎиҙ·йҮ‘иһҚжңҚеҠЎпјҢз§ҜжһҒеҒҡеҘҪж”ҝ еәңе…»иҖҒдә§дёҡзҡ„й…ҚеҘ—ж”ҜжҢҒпјҢз§ҜжһҒж”ҜжҢҒж”ҝеәңдёҺзӨҫдјҡиө„жң¬еҗҲдҪңзҡ„ PPP жЁЎејҸгҖӮдёүжҳҜйҖҡиҝҮе…¬жҠ•ж°‘иҗҘгҖҒиө„йҮ‘иЎҘеҠ©зӯүеӨҡз§Қж–№ејҸпјҢеҗёеј•жӣҙеӨҡзҡ„зӨҫдјҡжңәжһ„е’ҢдёӘдәәиө„йҮ‘жҠ•иө„дәҺе…»иҖҒжңҚеҠЎдә§дёҡгҖӮеӣӣжҳҜеңЁеҗҲ规зҡ„еүҚжҸҗдёӢеҸҜд»ҘеҠ еӨ§еҜ№е…»иҖҒйҮ‘гҖҒе№ҙйҮ‘гҖҒе•Ҷдёҡдҝқйҷ©жҠөжҠјиҙ·ж¬ҫгҖҒжүҳз®Ўзұ»жҠ•иһҚиө„дә§е“Ғзҡ„и®ҫи®Ўе’ҢжҺЁе№ҝгҖӮдә”жҳҜе°ҶдјҒдёҡе…»иҖҒдә§дёҡдёҺдјҒдёҡйӣҶеӣўиҝӣиЎҢз»јеҗҲжҺҲдҝЎгҖӮйҖҡиҝҮдёҺйӣҶеӣўжү“еҢ…жҺҲдҝЎе№іиЎЎеҗ„ж–№еҲ©зӣҠгҖӮе…ӯжҳҜеҒҡеҘҪе…»иҖҒдә§дёҡдҫӣеә”й“ҫйҮ‘иһҚгҖӮе»¶дјёдј з»ҹе…»иҖҒйҮ‘иһҚжңҚеҠЎеҚҠеҫ„пјҢеҠ ејәеӯҳж¬ҫгҖҒзҗҶиҙўзӯүдј з»ҹйҮ‘иһҚдә§е“Ғзҡ„дёӘжҖ§еҢ– и®ҫи®ЎпјҢд»ҘдҫҝйҖӮеә”иҖҒе№ҙдәәеӨҡж ·еҢ–зҡ„йҮ‘иһҚжңҚеҠЎйңҖжұӮпјҢжү©еӨ§иҖҒе№ҙ е®ўжҲ·зҫӨдҪ“гҖҒжҢ–жҺҳе…»иҖҒйҮ‘иһҚжҪңеҠӣгҖӮ

6. жӢ“еұ•е…»иҖҒйҮ‘иһҚдёҡеҠЎиҫ№з•ҢпјҢ延еұ•е…»иҖҒйҮ‘иһҚжңҚеҠЎдҫӣз»ҷ

иҖҒе№ҙзҫӨдҪ“жҳҜдј—еӨҡйҮ‘иһҚжңәжһ„е…іжіЁзҡ„еҜ№иұЎпјҢжҪңеңЁзҡ„дёҡеҠЎйңҖжұӮжҢ–жҺҳз©әй—ҙеӨ§гҖӮд»Ҙе…»иҖҒйҮ‘иһҚдёәзәҪеёҰгҖҒжәҗеӨҙпјҢйҮ‘иһҚжңәжһ„еҒҡеҘҪе…»иҖҒдә§дёҡзҡ„йҮ‘иһҚжңҚеҠЎпјҢжһ„е»әйҮ‘иһҚдёҡе’Ңе…»иҖҒжңҚеҠЎдёҡдә’еҠЁгҖҒеҚҸи°ғгҖҒе…ұиөўзҡ„еҸ‘еұ•з”ҹжҖҒгҖӮдёҖжҳҜеӨ§еҠӣеҸ‘еұ•дёӘдәәж¶Ҳиҙ№йҮ‘иһҚгҖӮд»Ҙ家еәӯдёәеҚ•дҪҚпјҢеӨ§еҠӣеҸ‘еұ•жҲҗй•ҝй“ҫйҮ‘иһҚпјҢд»Һ银иЎҢеҶ…йғЁеҸҜд»Ҙе°Ҷиө„дә§ з®ЎзҗҶгҖҒйӣ¶е”®гҖҒеҜ№е…¬зӯүеӨҡдёӘдёҡеҠЎе“Ғз§ҚиҝӣиЎҢжү“еҢ…и®ҫи®ЎпјҢеҗ„е№ҙйҫ„ ж®өзҡ„е®ўжҲ·йғҪдјҡжҲҗдёәдёҚеҗҢйҮ‘иһҚжңәжһ„зҡ„йҮҚзӮ№е®ўжҲ·гҖӮдәҢжҳҜеј•еҜјдёӘ дәәз§ҜжһҒдәҶ解第дёүж”ҜжҹұдёӘдәәе…»иҖҒйҮ‘еҲ¶еәҰпјҢеҠ еӨ§е•Ҷдёҡ银иЎҢе…»иҖҒзҗҶиҙўгҖҒе…»иҖҒеӮЁи“„дә§е“Ғзҡ„ејҖеҸ‘еҠӣеәҰпјҢе»әз«ӢдёӘдәәе…»иҖҒиҙҰжҲ·жңҚеҠЎе№іеҸ°гҖӮдёүжҳҜжҸҗй«ҳе…»иҖҒйҮ‘иһҚз»јеҗҲеҢ–жңҚеҠЎж°ҙе№ігҖӮиҖҒе№ҙдәәжңүеҢ»з–—дҝқеҒҘж–№йқўзҡ„йңҖжұӮпјҢйҮ‘иһҚжңәжһ„иҰҒз§ҜжһҒдёҺеҢ»з–—гҖҒдҝқеҒҘжңәжһ„иҝӣиЎҢж·ұеәҰеҗҲдҪңпјҢеҪўжҲҗвҖңйҮ‘иһҚ+еҢ»з–—+дҝқеҒҘ+NвҖқеӨҡеҠҹиғҪдёҖдҪ“еҢ–зҡ„жңҚеҠЎжЁЎејҸгҖӮ

7. е»әз«ӢеӨҚеҗҲеһӢе…»иҖҒйҮ‘иһҚдәәжүҚйҳҹдјҚпјҢжҸҗеҚҮе…»иҖҒйҮ‘иһҚдё“дёҡжңҚеҠЎиғҪеҠӣ

е…»иҖҒйҮ‘иһҚзҡ„еҸ‘еұ•пјҢзҰ»дёҚејҖеӨҚеҗҲеһӢзҡ„дё“дёҡдәәжүҚгҖӮе…»иҖҒйҮ‘ иһҚдёҺдј з»ҹйҮ‘иһҚзӣёжҜ”пјҢеңЁдәәжүҚз»“жһ„дёҠжҸҗеҮәдәҶжӣҙй«ҳзҡ„иҰҒжұӮпјҢе…»иҖҒйҮ‘иһҚж¶үеҸҠеҲ°еӨҡй—ЁеӯҰ科е’ҢйҮ‘иһҚзұ»еҲ«пјҢйңҖиҰҒжҮӮдәәеҸЈеӯҰгҖҒзІҫз®—гҖҒ зҗҶиҙўгҖҒжі•еҫӢгҖҒзЁҺ收зӯүеӨҡж–№йқўдё“дёҡзҹҘиҜҶзҡ„дәәжүҚпјҢд№ҹиҰҒжұӮз»ҸеҠһдәәе‘ҳе…·жңүиҫғй«ҳзҡ„е…»иҖҒдёҡеҠЎзҙ е…»е’Ңз»јеҗҲжңҚеҠЎиғҪеҠӣгҖӮдёҖиҰҒз§ҜжһҒеј•иҝӣеӣҪеӨ–е…Ҳиҝӣзҡ„е…»иҖҒйҮ‘иһҚдё“жүҚпјҢеҖҹйүҙеӣҪеӨ–е…Ҳиҝӣзҡ„е…»иҖҒйҮ‘иһҚ жЁЎејҸгҖҒдә§е“ҒгҖҒжңҚеҠЎзӯүж–№йқўзҡ„еҲӣж–°жҲҗжһңгҖӮдәҢиҰҒе……еҲҶеҲ©з”ЁйҮ‘иһҚжңәжһ„иҮӘиә«зҡ„дәәжүҚиө„жәҗиҝӣиЎҢеҶ…йғЁеҹ№е…»пјҢжү“йҖ иҮӘиә«зҡ„е…»иҖҒйҮ‘иһҚдәәжүҚеӮЁеӨҮйҳҹдјҚгҖӮдёүиҰҒжҺЁеҠЁе…»иҖҒйҮ‘иһҚдә§еӯҰз ”дёҖдҪ“еҢ–пјҢйҖҡиҝҮйҮ‘иһҚжңәжһ„гҖҒе…»иҖҒжңәжһ„гҖҒй«ҳзӯүйҷўж Ўзӯүиө„жәҗиһҚеҗҲпјҢдјҳеҠҝдә’иЎҘдә’дә«пјҢ д»Ҙе®һзҺ°вҖң1+1+1>3вҖқзҡ„дә§еӯҰз ”жҲҗж•ҲгҖӮ

з»“и®әдёҺе»әи®®

(дёҖ)з ”з©¶з»“и®ә

1. еҸ‘еұ•е…»иҖҒдәӢдёҡжҳҜеҪ“еүҚи§ЈеҶізӨҫдјҡдё»иҰҒзҹӣзӣҫзҡ„йҮҚиҰҒжҠ“жүӢ

еҸ‘еұ•е…»иҖҒдәӢдёҡжҳҜеҪ“еүҚе®һзҺ°дёӯеҚҺж°‘ж—ҸдјҹеӨ§еӨҚе…ҙзҡ„дёҖйЎ№йҮҚиҰҒеӣҪзӯ–пјҢеҸӘжңүе°ҶзәҰеҚ жҖ»дәәеҸЈ20%зҡ„иҖҒдәәй—®йўҳеҪ»еә•и§ЈеҶідәҶпјҢжүҚзңҹжӯЈж„Ҹд№үдёҠе®һзҺ°дәәж°‘еҜ№зҫҺеҘҪз”ҹжҙ»зҡ„иҝҪжұӮпјҢжүҚиғҪдёәзӨҫдјҡзҡ„зЁіе®ҡеҸ‘еұ•жү“дёӢеқҡе®һзҡ„еҹәзЎҖпјҢзӨҫдјҡз»“жһ„д№ҹжүҚиғҪдҝқжҢҒеҗҲзҗҶдёҺзЁіе®ҡгҖӮиҖҢиҰҒе®һзҺ°иҝҷдёҖзӣ®ж ҮпјҢе…»иҖҒйҮ‘иһҚзҡ„еҸ‘еұ•жҳҜжңҖйҮҚиҰҒзҡ„з»ҸжөҺ й©ұеҠЁеҠӣдёҺдҝқйҡңеҠӣгҖӮ

2. е…»иҖҒйҮ‘иһҚеұһдәҺжҷ®жғ йҮ‘иһҚзҡ„иҢғз•ҙ

д»Һж”ҝзӯ–и®ҫи®Ўзҡ„и§’еәҰеҝ…йЎ»е°Ҷе…»иҖҒйҮ‘иһҚзәіе…Ҙж”ҝзӯ–дјҳжғ зҡ„иҰҶзӣ–иҢғеӣҙд№ӢеҶ…пјҢиҰҒеҜ№е…»иҖҒйҮ‘иһҚе®һиЎҢдјҳжғ дёӯжҖ§еҺҹеҲҷпјҢеҚіиҰҒйҖҡиҝҮе»әз«ӢеҒҘе…Ёе…»иҖҒйҮ‘иһҚжңҚеҠЎзЁҺ收дјҳжғ ж”ҝзӯ–пјҢдҪҝеҸ‘еұ•е…»иҖҒйҮ‘иһҚзҡ„йҮ‘иһҚжңәжһ„иҺ·еҫ—е№іеқҮд»ҘдёҠжӣҙеӨҡзҡ„еёӮеңәеӣһжҠҘпјҢд»ҺиҖҢжҝҖеҸ‘жӣҙеӨҡзҡ„йҮ‘иһҚжңәжһ„жҢүеёӮеңә规еҫӢеӨ§еҠӣеҸ‘еұ•е…»иҖҒйҮ‘иһҚгҖӮ

3. е…»иҖҒйҮ‘иһҚзҡ„еёӮеңәеҸ‘еұ•з©әй—ҙе·ЁеӨ§

д»ҺдёүеӨ§ж”ҜжҹұжқҘзңӢпјҢ第дәҢж”Ҝжҹұе’Ң第дёүж”ҜжҹұжҳҜйҮ‘иһҚжңәжһ„жңҖеә”еҪ“еҸ‘еҠӣд№ҹжҳҜжңҖжңүз©әй—ҙзҡ„йҮ‘иһҚдёҡеҠЎпјҢиҝҷд№ҹжҳҜе…»иҖҒйҮ‘иһҚеҸ‘еұ• дёӯзҡ„дё»иҰҒзҹӣзӣҫе’Ңзҹӣзӣҫзҡ„дё»иҰҒж–№йқўгҖӮ

4.е…»иҖҒйҮ‘иһҚйңҖе»әз«ӢеҸҜжҢҒз»ӯзҡ„е•ҶдёҡжЁЎејҸ

е…»иҖҒйҮ‘иһҚиғҪеҗҰе…·жңүеёӮеңәж ёеҝғз«һдәүеҠӣгҖҒиғҪеҗҰе…·жңүеҸҜжҢҒз»ӯжҖ§пјҢйҷӨдәҶиҰҒжңүж”ҝзӯ–жҸҗдҫӣе№ізӯүзҡ„еёӮеңәз«һдәүдё»дҪ“зҺҜеўғеӨ–пјҢжңҖдё»иҰҒзҡ„жҳҜйҮ‘иһҚжңәжһ„зЎ®е®ҡгҖҒйҖүжӢ©гҖҒи®ҫи®Ўд»Җд№Ҳж ·зҡ„зҡ„е…»иҖҒйҮ‘иһҚзӣҲеҲ©жЁЎејҸпјҢеӣ жӯӨпјҢиҰҒйҖҡиҝҮеёӮеңәеҢ–зҡ„жңәеҲ¶жқҘжҝҖеҸ‘е’Ңдҝғиҝӣе…»иҖҒйҮ‘иһҚзҡ„дҫӣз»ҷеҠЁеҠӣгҖӮ

(дәҢ)ж”ҝзӯ–е»әи®®

1. еҠ еӨ§е…»иҖҒйҮ‘иһҚзҡ„ж”ҝзӯ–ж”ҜжҢҒеҠӣеәҰ

既然养иҖҒйҮ‘иһҚеұһдәҺжҷ®жғ йҮ‘иһҚзҡ„иҢғз•ҙпјҢж”ҝеәңжңүе…ійғЁй—ЁеҸӘжңүйҖҡиҝҮж”ҝзӯ–жүӢж®өгҖҒз»ҸжөҺжқ жқҶжқҘдҪҝйҮ‘иһҚжңәжһ„иҺ·еҫ—жӣҙеӨҡзҡ„еҲ©зӣҠ еӣһжҠҘпјҢд»ҺиҖҢдҪҝе…»иҖҒйҮ‘иһҚжҲҗдёәйҮ‘иһҚеёӮеңәдёҠжӣҙжңүз«һдәүеҠӣзҡ„йҮ‘иһҚ дёҡеҠЎпјҢдёәе…»иҖҒйҮ‘иһҚзҡ„еҸҜжҢҒз»ӯеҸ‘еұ•жҸҗдҫӣдҪ“еҲ¶е’ҢжңәеҲ¶дёҠзҡ„дҝқйҡңгҖӮ

2. еҠ ејәе…»иҖҒйҮ‘иһҚзҡ„йЈҺйҷ©з®ЎзҗҶиғҪеҠӣ

е…»иҖҒйҮ‘иһҚзҡ„жң¬иҙЁдёҺз«Ӣи¶ізӮ№д»ҚжҳҜйҮ‘иһҚгҖӮе…»иҖҒжҳҜзӣ®ж ҮпјҢйҮ‘иһҚжҳҜжүӢж®өпјҢдёӨиҖ…зҡ„иһҚеҗҲеҸ‘еұ•еҝ…йЎ»йҒөеҫӘйҮ‘иһҚеҸ‘еұ•зҡ„规еҫӢгҖӮйҳІиҢғе’ҢеҢ–и§Је…»иҖҒйҮ‘иһҚйЈҺйҷ©пјҢдёҖж–№йқўйҮ‘иһҚжңәжһ„еҝ…йЎ»е®ҲдҪҸйҮ‘иһҚйЈҺйҷ©зҡ„еә•зәҝпјҢеҸҰдёҖж–№йқўзӣ‘з®ЎйғЁй—ЁиҰҒжӯЈзЎ®еӨ„зҗҶйҮ‘иһҚеҲӣж–°дёҺйҖӮеәҰзӣ‘з®Ўзҡ„е…ізі»пјҢеңЁйЈҺйҷ©еҸҜжҺ§зҡ„жғ…еҶөдёӢж”ҜжҢҒйҮ‘иһҚжңәжһ„гҖҒеҠ еӨ§е…»иҖҒйҮ‘иһҚеҲӣж–°зҡ„еҠӣеәҰпјҢ用规иҢғзҡ„жі•еҫӢеҲ¶еәҰжқҘе®ҲдҪҸе…»иҖҒйҮ‘иһҚзҡ„зі»з»ҹжҖ§йЈҺйҷ©гҖӮ

жҖ»иҖҢиЁҖд№ӢпјҢеҸ‘еұ•е…»иҖҒйҮ‘иһҚе……еҲҶиҝҗз”ЁдәҶжҲ‘еӣҪз»ҸжөҺй«ҳиҙЁйҮҸеҸ‘еұ•дёӯзҡ„вҖң银еҸ‘иө„жәҗвҖқпјҢиҝҷдёҚд»…ж»Ўи¶іеҪ“еүҚеә”еҜ№дәәеҸЈиҖҒйҫ„еҢ–зҡ„йңҖиҰҒпјҢд№ҹдёәйҮ‘иһҚжңәжһ„ејҖиҫҹдәҶвҖң银еҸ‘йҮ‘иһҚвҖқж–°дёҡеҠЎйўҶең°гҖӮеңЁе…јйЎҫе№іиЎЎеҘҪиҖҒе№ҙдәәйҮ‘иһҚйңҖжұӮе’ҢйҮ‘иһҚжңәжһ„иҖҒе№ҙйҮ‘иһҚдҫӣз»ҷзҡ„еҗҢж—¶пјҢеҠ еӨ§е…»иҖҒйҮ‘иһҚдҫӣз»ҷдҫ§з»“жһ„жҖ§ж”№йқ©пјҢжӣҙеҘҪең°еңЁз»ҸжөҺиҝӣе…Ҙж–°еёёжҖҒзҡ„еӨ§иғҢжҷҜдёӢпјҢеҸ‘жҢҘвҖң银еҸ‘йҮ‘иһҚвҖқеҜ№вҖң银еҸ‘з»ҸжөҺвҖқзҡ„е·ЁеӨ§еҸҚдҪңз”Ёе’Ңдё»и§ӮиғҪеҠЁжҖ§пјҢд»ҺиҖҢжҺЁеҠЁжҲ‘еӣҪе…»иҖҒдәӢдёҡзҡ„й«ҳиҙЁйҮҸеҸ‘еұ•гҖӮ

|  д»ҳжҢҜеҘҮпјҡ家жҲ·е…ізі»и§Ҷи§’

д»ҳжҢҜеҘҮпјҡ家жҲ·е…ізі»и§Ҷи§’ и‘Јеҝ дә‘зӯүпјҡе…іжіЁж–°дёҖиҪ®

и‘Јеҝ дә‘зӯүпјҡе…іжіЁж–°дёҖиҪ® зҪ—еҝ—жҒ’зӯүпјҡеҶ…йҳҒжҲҗе‘ҳжҖқ

зҪ—еҝ—жҒ’зӯүпјҡеҶ…йҳҒжҲҗе‘ҳжҖқ йҖҸи§ҶйғЁеҲҶдё»зІ®иӮІз§ҚвҖңеҗҢ

йҖҸи§ҶйғЁеҲҶдё»зІ®иӮІз§ҚвҖңеҗҢ вҖңдёӯзҫҺеӨ§иұҶиҙёжҳ“йў„жңҹвҖқ

вҖңдёӯзҫҺеӨ§иұҶиҙёжҳ“йў„жңҹвҖқ иұҶзІ•пјҡеҲ©з©әеҮәе°ҪжӢҗзӮ№жңҖ

иұҶзІ•пјҡеҲ©з©әеҮәе°ҪжӢҗзӮ№жңҖ дёӯеӣҪйҮҮиҙӯжҫіжҙІеӨ§йәҰз§ҜжһҒ

дёӯеӣҪйҮҮиҙӯжҫіжҙІеӨ§йәҰз§ҜжһҒ зҺӢж¶ө пјҡж¬ІвҖңзҘёж°ҙеӨ–еј•

зҺӢж¶ө пјҡж¬ІвҖңзҘёж°ҙеӨ–еј• д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ°

д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ° зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§

зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§ ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ

ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ

еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ