马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

еј еҘҮпјҢеӨ©еұұз ”з©¶йҷўпјҢдёӯеӣҪзҹіжІ№еӨ§еӯҰпјҲеҢ—дә¬пјүдёӯеӣҪиғҪжәҗжҲҳз•Ҙз ”з©¶йҷўйҷўй•ҝгҖҒж•ҷжҺҲпјӣеҖӘзқҝ延пјҢдёӯеӣҪзҹіжІ№еӨ§еӯҰпјҲеҢ—дә¬пјүз»ҸжөҺз®ЎзҗҶеӯҰйҷўзЎ•еЈ«з ”究з”ҹгҖӮ

еј•з”Ёж јејҸпјҡеј еҘҮ,еҖӘзқҝ延.з»ҝиүІйҮ‘иһҚеҠ©жҺЁиғҪжәҗејәеӣҪ[J].еҶңжқ‘йҮ‘иһҚз ”з©¶,2023(11):29-36. гҖҢж‘ҳиҰҒгҖҚиғҪжәҗйқ©е‘ҪжҳҜе®һзҺ°еҸҢзўізӣ®ж Үзҡ„еҝ…з”ұд№Ӣи·ҜпјҢиҖҢз»ҝиүІйҮ‘иһҚдёәиғҪжәҗйқ©е‘ҪиөӢдәҲдәҶж–°зҡ„ж”Ҝж’‘е’ҢеҠЁеҠӣгҖӮйқўеҗ‘еҸҢзўізӣ®ж ҮжҸҗдҫӣй«ҳиҙЁйҮҸзҡ„йҮ‘иһҚжңҚеҠЎпјҢеҒҡеҘҪз»ҝиүІйҮ‘иһҚзҡ„вҖңеӨ§ж–Үз« вҖқжҳҜе»әи®ҫж–°ж—¶д»ЈиғҪжәҗејәеӣҪзҡ„йҮҚдёӯд№ӢйҮҚгҖӮеӣ жӯӨпјҢж–°дёҖиҪ®дёӯеӣҪиғҪжәҗйқ©е‘ҪйңҖиҰҒйҖҡиҝҮжҺЁеҠЁз»ҝиүІйҮ‘иһҚдҪ“зі»е»әи®ҫпјҢеј•еҜјзӨҫдјҡиө„йҮ‘жңҚеҠЎиғҪжәҗйҮҚеӨ§жҲҳз•ҘгҖҒж ёеҝғйўҶеҹҹе’Ңи–„ејұзҺҜиҠӮпјҢд»ҺиҖҢжһ„е»әжё…жҙҒдҪҺзўіе®үе…Ёй«ҳж•Ҳзҡ„ж–°еһӢиғҪжәҗдҪ“зі»пјҢеңЁж”Ҝж’‘з»ҸжөҺеўһй•ҝзҡ„еҗҢж—¶еҠ еҝ«е®һзҺ°зўіиҫҫеі°зўідёӯе’Ңзӣ®ж Ү并дҝғиҝӣз”ҹжҖҒж–ҮжҳҺе»әи®ҫгҖӮ гҖҢе…ій”®иҜҚгҖҚз»ҝиүІйҮ‘иһҚпјӣйҮ‘иһҚејәеӣҪпјӣиғҪжәҗејәеӣҪпјӣиғҪжәҗйқ©е‘ҪпјӣеҸҢзўізӣ®ж Үпјӣз”ҹжҖҒж–ҮжҳҺ

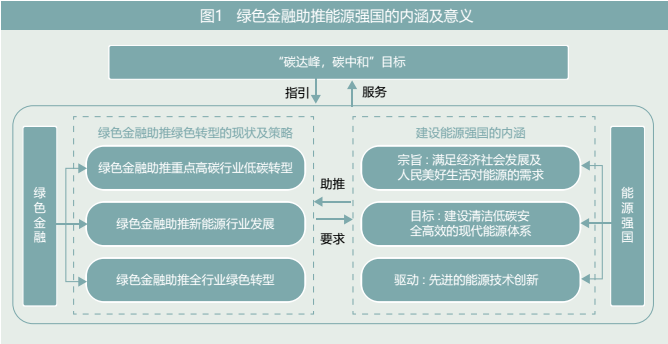

дёҖгҖҒз»ҝиүІйҮ‘иһҚеҠ©жҺЁиғҪжәҗејәеӣҪзҡ„еҶ…ж¶өеҸҠж„Ҹд№ү иҝ‘е№ҙжқҘпјҢдёӯеӣҪжүҺе®һжҺЁиҝӣиғҪжәҗиЎҢдёҡз»ҝиүІдҪҺзўіеҢ–иҪ¬еһӢпјҢжё…жҙҒдҪҺзўій«ҳж•Ҳж°ҙе№іеҫ—еҲ°жҸҗеҚҮгҖӮе…·дҪ“иЎЁзҺ°дёәд»ҘдёӢдёүж–№йқўпјҡ第дёҖпјҢиғҪжәҗејәеәҰе’ҢзўіејәеәҰжҢҒз»ӯдјҳеҢ–гҖӮ2022е№ҙдёӯеӣҪиғҪжәҗж¶Ҳиҙ№жҖ»йҮҸдёә54.1дәҝеҗЁж ҮеҮҶз…ӨпјҢжҜ”2012е№ҙеўһеҠ 13.9дәҝеҗЁпјҢд»Ҙе№ҙеқҮ3.0%зҡ„еўһйҖҹж”Ҝж’‘е№ҙеқҮ6.2%зҡ„з»ҸжөҺеўһй•ҝпјҢеҗҢж—¶пјҢ2022е№ҙе…ЁеӣҪеҚ•дҪҚGDPдәҢж°§еҢ–зўіжҺ’ж”ҫйҮҸжҜ”2012е№ҙдёӢйҷҚ40.1%гҖӮ第дәҢпјҢиғҪжәҗж¶Ҳиҙ№з»“жһ„йҖҗжёҗдјҳеҢ–гҖӮ2022е№ҙз…ӨзӮӯеңЁдёҖж¬ЎиғҪжәҗдёӯеҚ жҜ”дёә56.2%пјҢзӣёжҜ”2012е№ҙдёӢйҷҚ12.3%пјҢжё…жҙҒиғҪжәҗз”өеҠӣеҚ жҜ”зәҰ30%пјҢжҜ”2012е№ҙеўһй•ҝ8.8%гҖӮ第дёүпјҢиғҪжәҗеҲ©з”Ёж•ҲзҺҮзЁіжӯҘжҸҗеҚҮгҖӮ2022е№ҙпјҢдёӯеӣҪеҚ•дҪҚGDPиғҪиҖ—е·ІйҷҚиҮі0.447еҗЁж ҮеҮҶз…Ө/дёҮе…ғпјҢжҜ”2012е№ҙдёӢйҷҚ40%гҖӮ2021е№ҙ12жңҲеҸ¬ејҖзҡ„дёӯеӨ®з»ҸжөҺе·ҘдҪңдјҡи®®жҳҺзЎ®жҸҗеҮәпјҢиҰҒж·ұе…ҘжҺЁеҠЁиғҪжәҗйқ©е‘ҪпјҢеҠ еҝ«е»әи®ҫиғҪжәҗејәеӣҪгҖӮиҝҷжҳҜеӣҪ家第дёҖж¬ЎжӯЈејҸжҸҗеҮәе»әи®ҫвҖңиғҪжәҗејәеӣҪвҖқзҡ„зӣ®ж ҮпјҢд№ҹж Үеҝ—зқҖдёӯеӣҪиғҪжәҗйқ©е‘ҪдҪ“зі»жӣҙеҠ е®Ңе–„гҖӮеҚід»ҘвҖңеӣӣдёӘйқ©е‘ҪгҖҒдёҖдёӘеҗҲдҪңвҖқиғҪжәҗжҲҳз•ҘжҖқжғідёәеј•йўҶпјҢд»ҘжҺЁеҠЁе»әз«Ӣжё…жҙҒдҪҺзўіе®үе…Ёй«ҳж•Ҳзҡ„зҺ°д»ЈиғҪжәҗдҪ“зі»дёәзӣ®ж ҮпјҢд»Ҙе…Ҳиҝӣзҡ„иғҪжәҗжҠҖжңҜеҲӣж–°дёәй©ұеҠЁпјҢеҲҮе®һжңүж•Ҳең°ж»Ўи¶із»ҸжөҺзӨҫдјҡеҸ‘еұ•еҸҠдәәж°‘зҫҺеҘҪз”ҹжҙ»еҜ№иғҪжәҗзҡ„йңҖжұӮгҖӮ дёӯеӣҪжүҝиҜәд»Һ2030е№ҙејҖе§Ӣз”Ё30е№ҙж—¶й—ҙе®һзҺ°д»Һзўіиҫҫеі°еҲ°зўідёӯе’Ңзҡ„зӣ®ж ҮпјҢиҝңзҹӯдәҺ欧зҫҺеҸ‘иҫҫеӣҪ家50пҪһ70е№ҙзҡ„з”Ёж—¶гҖӮеҗҢж—¶пјҢдёӯеӣҪиғҪжәҗж¶Ҳиҙ№жҖ»йҮҸд»Қе‘ҲзҺ°еўһй•ҝи¶ӢеҠҝпјҢиғҪжәҗж¶Ҳиҙ№дёӯз…ӨзӮӯеҚ жҜ”иҝңй«ҳдәҺдё–з•Ңе№іеқҮж°ҙе№іпјҢжҚ®дј°з®—пјҢдёӯеӣҪ2060е№ҙе®һзҺ°зўідёӯе’ҢжүҖйңҖзҡ„иө„йҮ‘规模е°Ҷи¶…100дёҮдәҝе…ғпјҢ然иҖҢиҙўж”ҝиө„жәҗеҸӘиғҪж»Ўи¶і10%пҪһ15%зҡ„з»ҝиүІжҠ•иө„йңҖжұӮпјҢеӣ жӯӨиһҚиө„зјәеҸЈиҫҫеҲ°зҷҫдёҮдәҝе…ғзә§еҲ«гҖӮиҝҷдҪҝеҫ—дёӯеӣҪеҗҢж—¶жҺЁиҝӣз»ҸжөҺиҪ¬еһӢе’Ңж·ұеәҰи„ұзўідёҚд»…йқўдёҙжҠҖжңҜеҲӣж–°зҡ„жҢ‘жҲҳпјҢдҪҺзўіиһҚиө„зјәеҸЈд№ҹе°ҶжҲҗдёәй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„йҮҚиҰҒеҲ¶зәҰеӣ зҙ гҖӮ2015е№ҙпјҢгҖҠз”ҹжҖҒж–ҮжҳҺдҪ“еҲ¶ж”№йқ©жҖ»дҪ“ж–№жЎҲгҖӢдёӯйҰ–ж¬ЎжҸҗеҮәвҖңе»әз«Ӣз»ҝиүІйҮ‘иһҚдҪ“зі»вҖқжҖ»дҪ“зӣ®ж ҮгҖӮ2016е№ҙпјҢдёӯеӣҪдәә民银иЎҢгҖҒиҙўж”ҝйғЁзӯүдёғйғЁе§”еҲ¶е®ҡдәҶгҖҠе…ідәҺжһ„е»әз»ҝиүІйҮ‘иһҚдҪ“зі»зҡ„жҢҮеҜјж„Ҹи§ҒгҖӢпјҢжҳҺзЎ®жҸҗеҮәз»ҝиүІйҮ‘иһҚзҡ„еҶ…ж¶өдёҺж„Ҹд№үпјҢеҚійҖҡиҝҮеҲӣж–°з»ҝиүІйҮ‘иһҚе·Ҙе…·е’ҢжңҚеҠЎжүӢж®өпјҢи§ЈеҶіз»ҝиүІжҠ•иһҚиө„жүҖйқўдёҙзҡ„дҝЎжҒҜдёҚеҜ№з§°гҖҒжңҹйҷҗй”ҷй…Қзӯүй—®йўҳгҖӮ2021е№ҙпјҢдёӯе…ұдёӯеӨ®гҖҒеӣҪеҠЎйҷўеҚ°еҸ‘гҖҠе…ідәҺе®Ңж•ҙеҮҶзЎ®е…ЁйқўиҙҜеҪ»ж–°еҸ‘еұ•зҗҶеҝөеҒҡеҘҪзўіиҫҫеі°гҖҒзўідёӯе’Ңе·ҘдҪңзҡ„ж„Ҹи§ҒгҖӢпјҢиҰҒжұӮз§ҜжһҒеҸ‘еұ•з»ҝиүІйҮ‘иһҚпјҢе»әз«ӢеҒҘе…Ёз»ҝиүІйҮ‘иһҚж ҮеҮҶдҪ“зі»пјҢдёәеҒҡеҘҪйҮ‘иһҚж”ҜжҢҒзўіиҫҫеі°гҖҒзўідёӯе’Ңе·ҘдҪңжҢҮжҳҺж–№еҗ‘гҖӮ2023е№ҙпјҢдёӯеӨ®йҮ‘иһҚе·ҘдҪңдјҡи®®йҰ–ж¬ЎжҸҗеҮәвҖңйҮ‘иһҚејәеӣҪвҖқжҲҳз•ҘпјҢејәи°ғйҮ‘иһҚжҳҜеӣҪж°‘з»ҸжөҺзҡ„иЎҖи„үпјҢиҰҒеҠ еҝ«е»әи®ҫйҮ‘иһҚејәеӣҪпјҢеҒҡеҘҪеҢ…жӢ¬з»ҝиүІйҮ‘иһҚеңЁеҶ…зҡ„дә”зҜҮвҖңеӨ§ж–Үз« вҖқпјҢжҺЁеҠЁдёӯеӣҪйҮ‘иһҚй«ҳиҙЁйҮҸеҸ‘еұ•гҖӮ дҝқжҢҒиғҪжәҗдә§дёҡеҸ‘еұ•зҡ„еҗҢж—¶ж”№е–„зҺҜеўғиҰҒдҫқйқ ејәжңүеҠӣзҡ„жң«з«ҜжІ»зҗҶжҠҖжңҜе’ҢжҺӘж–ҪпјҢеҗҢж—¶иҝҳйңҖиҰҒйҖҡиҝҮйҮ‘иһҚгҖҒиҙўзЁҺзӯүжүӢж®өж”№еҸҳиө„жәҗй…ҚзҪ®зҡ„жҝҖеҠұжңәеҲ¶пјҢи®©иғҪжәҗз»“жһ„гҖҒдә§дёҡз»“жһ„еҸҳеҫ—жӣҙдёәжё…жҙҒе’Ңз»ҝиүІгҖӮеҸӘиҰҒиө„йҮ‘д»ҺжұЎжҹ“жҖ§иЎҢдёҡйҖҖеҮәпјҢеҚҸеҠ©е…¶з»ҝиүІиҪ¬еһӢжҲ–жҠ•еҗ‘з»ҝиүІиЎҢдёҡпјҢеҢ…жӢ¬еңҹең°гҖҒеҠіеҠЁеҠӣзӯүиҰҒзҙ еңЁеҶ…зҡ„е…¶е®ғй…ҚзҪ®е°ҶйҡҸд№ӢдјҳеҢ–гҖӮз”ұжӯӨеҸҜи§ҒпјҢеҰӮеӣҫ1жүҖзӨәпјҢйқўеҜ№еҸҢзўізӣ®ж Үзҡ„жҢ‘жҲҳпјҢеңЁвҖңйҮ‘иһҚејәеӣҪвҖқжҲҳз•Ҙзҡ„жҢҮеј•дёӢпјҢе»әи®ҫз»ҝиүІйҮ‘иһҚдҪ“зі»жҳҜеҠ©жҺЁвҖңиғҪжәҗејәеӣҪвҖқе»әи®ҫзҡ„йҮҚиҰҒдҝқйҡңе’Ңеҝ…з”ұд№Ӣи·ҜпјҢе…·жңүйҮҚеӨ§ж„Ҹд№үе’Ңе…ій”®дҪңз”ЁгҖӮ

дәҢгҖҒз»ҝиүІйҮ‘иһҚеҠ©жҺЁйҮҚзӮ№й«ҳзўіиЎҢдёҡдҪҺзўіиҪ¬еһӢ пјҲдёҖпјүйҮҚзӮ№й«ҳзўіиЎҢдёҡдҪҺзўіиҪ¬еһӢзҺ°зҠ¶дёҺжҢ‘жҲҳ жҲӘиҮі2021е№ҙеә•пјҢдёӯеӣҪзўіжҺ’ж”ҫдё»иҰҒжқҘиҮӘз”өеҠӣгҖҒи’ёжұҪе’Ңзғӯж°ҙзҡ„з”ҹдә§е’Ңдҫӣеә”дёҡпјҢй»‘иүІйҮ‘еұһеҶ¶зӮјеҸҠеҺӢ延еҠ е·Ҙдёҡд»ҘеҸҠйқһйҮ‘еұһзҹҝзү©еҲ¶е“ҒдёҡпјҢеҲҶеҲ«иҙЎзҢ®дәҶ50.7%гҖҒ17.9%гҖҒ11%зҡ„зўіжҺ’ж”ҫгҖӮжҢүз…§иғҪжәҗз§Қзұ»еҲ’еҲҶпјҢз…ӨзӮӯгҖҒзҹіжІ№гҖҒеӨ©з„¶ж°”еҜ№еә”зўіжҺ’ж”ҫеҚ жҜ”еҲҶеҲ«дёә66%гҖҒ16%гҖҒ6%пјҲGuan et al.пјҢ2021пјүгҖӮеҸҢзўізӣ®ж ҮдёӢпјҢе…ЁиЎҢдёҡиғҪжәҗз»“жһ„дәҹйңҖеҠ еҝ«иҪ¬еһӢпјҢжҚ®жөӢз®—пјҢеңЁдёҖе®ҡжғ…жҷҜи®ҫзҪ®дёӯпјҢ2030е№ҙз…ӨзӮӯеҚ жҜ”е°ҶдёӢйҷҚиҮі44%е·ҰеҸіпјҢ2030вҖ”2060е№ҙй—ҙз…ӨзӮӯгҖҒзҹіжІ№еңЁдёҖж¬ЎиғҪжәҗдёӯзҡ„еҚ жҜ”йңҖзЁіжӯҘдёӢйҷҚпјҢйқһеҢ–зҹіиғҪжәҗеҚ жҜ”йҖҗжӯҘжҸҗеҚҮгҖӮ2060е№ҙйқһеҢ–зҹіиғҪжәҗе®һзҺ°й«ҳжҜ”дҫӢдҪҝз”ЁпјҢ并жҺ§еҲ¶з…ӨзӮӯгҖҒзҹіжІ№дёҺеӨ©з„¶ж°”жҖ»еҚ жҜ”еңЁ20%д»ҘдёӢпјҲйӯҸдёҖйёЈзӯүпјҢ2022пјүгҖӮз”ұжӯӨеҸҜи§ҒпјҢз…ӨзӮӯгҖҒзҹіжІ№дёҺеӨ©з„¶ж°”зӣёе…іиЎҢдёҡдҪҺзўіиҪ¬еһӢйқўдёҙе·ЁеӨ§жҢ‘жҲҳпјҢжҳҜдёҖйЎ№еӨҚжқӮе·ҘзЁӢе’Ңй•ҝжңҹд»»еҠЎгҖӮз”өеҠӣиЎҢдёҡжҳҜз…ӨзӮӯж¶Ҳиҙ№зҡ„дё»иҰҒиЎҢдёҡпјҢд»Ҙз…Өз”өдёәдҫӢпјҢ2020е№ҙз…Өз”өиҙЎзҢ®дәҶзәҰ40%зҡ„зўіжҺ’ж”ҫпјҢеҮҸжҺ’жҪңеҠӣе·ЁеӨ§дё”зӣёжҜ”е…¶д»–иЎҢдёҡжӣҙе®№жҳ“и„ұзўігҖӮдёӯеӣҪж–°е»әз…Өз”өжңәз»„ж•ҲзҺҮиҫғй«ҳпјҢеҜ№еӯҳйҮҸжңәз»„йҮҮеҸ–жҸҗеүҚйҖҖеҪ№зӯүиҪ¬еһӢжҺӘж–ҪдёҚд»…дјҡйҖ жҲҗз…Өз”өдјҒдёҡзӣҲеҲ©иғҪеҠӣдёӢйҷҚпјҢеҜјиҮҙиө„дә§жҗҒжө…пјҢз”ҡиҮіеӣ иө„йҮ‘дёҚи¶іеҸҜиғҪеҜјиҮҙз ҙдә§гҖӮ然иҖҢпјҢеҜ№еӯҳйҮҸжңәз»„иҝӣиЎҢжё…жҙҒж”№йҖ йңҖиҰҒеӨ§йҮҸиө„йҮ‘пјҢиһҚиө„зјәеҸЈжҲҗдёәеҲ¶зәҰйҮҚзӮ№й«ҳзўіиЎҢдёҡдҪҺзўіиҪ¬еһӢзҡ„йҮҚиҰҒеӣ зҙ гҖӮ з»ҝиүІйҮ‘иһҚеҸҜд»Ҙе……еҲҶеҸ‘жҢҘдјҳеҢ–иө„жәҗй…ҚзҪ®зҡ„дјҳеҠҝпјҢйҖҡиҝҮз»ҝиүІдҝЎиҙ·гҖҒз»ҝиүІеҖәеҲёгҖҒз»ҝиүІиӮЎжқғжҠ•иө„еҹәйҮ‘гҖҒз»ҝиүІдҝқйҷ©гҖҒзўійҮ‘иһҚзӯүе·Ҙе…·е’Ңж”ҝзӯ–еј•еҜјиө„жң¬з§ҜжһҒжөҒе…ҘдёҠиҝ°йҮҚзӮ№й«ҳзўіиЎҢдёҡпјҢдёҖе®ҡзЁӢеәҰдёҠи§ЈеҶідҪҺзўіиҪ¬еһӢйқўдёҙзҡ„еӣ°еўғгҖӮдҫӢеҰӮпјҢ2021е№ҙ11жңҲпјҢдёӯеӣҪдәә民银иЎҢжҺЁеҮәзўіеҮҸжҺ’ж”ҜжҢҒе·Ҙе…·пјҢиҜҘе·Ҙе…·дёҚи®ҫдёҠйҷҗең°ж”ҜжҢҒжё…жҙҒиғҪжәҗгҖҒиҠӮиғҪзҺҜдҝқе’ҢзўіеҮҸжҺ’жҠҖжңҜдёүдёӘйҮҚзӮ№йўҶеҹҹгҖӮиҮӘиҜҘе·Ҙе…·жҺЁеҮәд»ҘжқҘпјҢжҲӘиҮі2023е№ҙдәҢеӯЈеәҰжң«пјҢзўіеҮҸжҺ’ж”ҜжҢҒе·Ҙе…·дҪҷйўқе·Іиҫҫ4530дәҝе…ғгҖӮзӣ®еүҚиҜҘж”ҝзӯ–已延з»ӯиҮі2024е№ҙжң«пјҢжҳҜз»ҝиүІйҮ‘иһҚе’Ңиҙ§еёҒж”ҝзӯ–еҚҸеҗҢзҡ„дёҖж¬Ўе…ёеһӢзӨәиҢғгҖӮе…¶еҗҺдёҚд№…пјҢеңЁзўіеҮҸжҺ’ж”ҜжҢҒе·Ҙе…·еҹәзЎҖдёҠпјҢеӨ®иЎҢиҝҪеҠ 2000дәҝе…ғи®ҫзҪ®з…ӨзӮӯжё…жҙҒй«ҳж•ҲеҲ©з”Ёдё“йЎ№еҶҚиҙ·ж¬ҫпјҢж”ҜжҢҒз…ӨзӮӯе®үе…Ёй«ҳж•Ҳз»ҝиүІжҷәиғҪејҖйҮҮгҖҒз…ӨзӮӯжё…жҙҒй«ҳж•ҲеҠ е·ҘгҖҒз…Өз”өжё…жҙҒй«ҳж•ҲеҲ©з”Ёе’Ңз…ӨзӮӯиө„жәҗз»јеҗҲеҲ©з”ЁзӯүйўҶеҹҹгҖӮдё“йЎ№еҶҚиҙ·ж¬ҫж”ҝзӯ–已延з»ӯиҮі2023е№ҙжң«пјҢеңЁжҲ‘еӣҪиғҪжәҗз»“жһ„иҪ¬еһӢиҝҮзЁӢдёӯпјҢиҜҘж”ҝзӯ–еҘ‘еҗҲдәҶдёӯзҹӯжңҹеҶ…з…ӨзӮӯд»Қе°ҶжҳҜдё»иҰҒиғҪжәҗиҝҷдёҖеҹәжң¬еӣҪжғ…гҖӮиҮіжӯӨпјҢзўіеҮҸжҺ’ж”ҜжҢҒе·Ҙе…·е’Ңз…ӨзӮӯжё…жҙҒй«ҳж•ҲеҲ©з”Ёдё“йЎ№еҶҚиҙ·ж¬ҫеҪўжҲҗдәҶдёӯеӣҪзҹӯдёӯй•ҝжңҹз»ҝиүІзўіеҮҸжҺ’ж”ҝзӯ–зҡ„вҖңеҸҢж”ҜжҹұвҖқгҖӮ пјҲдәҢпјүз»ҝиүІйҮ‘иһҚеҠ©жҺЁйҮҚзӮ№й«ҳзўіиЎҢдёҡдҪҺзўіиҪ¬еһӢзҡ„зӯ–з•Ҙ жҲ‘еӣҪеңЁз»ҝиүІйҮ‘иһҚйўҶеҹҹе·ІеҸ–еҫ—дәҶдёҖе®ҡзӘҒз ҙе’ҢжҲҗж•ҲпјҢдҪҶжҲ‘еӣҪз»ҝиүІйҮ‘иһҚеҸ‘еұ•д»ҚеӨ„дәҺеҲқжңҹпјҢзҺ°жңүйҮ‘иһҚжЁЎејҸеңЁеҠ©еҠӣдҪҺзўіиҪ¬еһӢзҡ„ж–°еҪўеҠҝдёӢеӯҳеңЁзқҖз»ҝиүІдё»дҪ“иҜҶеҲ«еӣ°йҡҫгҖҒжҠ•иһҚиө„з»“жһ„дёҚеҢ№й…ҚгҖҒиһҚиө„е·Ҙе…·еҚ•дёҖзӯүдәҹйңҖи§ЈеҶізҡ„й—®йўҳгҖӮеҗҢж—¶пјҢеҰӮдҪ•еҒҡеҘҪз»ҝиүІйҮ‘иһҚдёҺиҪ¬еһӢйҮ‘иһҚзҡ„жңүж•ҲиЎ”жҺҘд№ҹжҳҜиҝ‘жңҹе·ҘдҪңзҡ„йҮҚзӮ№гҖӮдёәи§ЈеҶідёҠиҝ°й—®йўҳпјҢдёҖж–№йқўиҰҒзЎ®дҝқиө„йҮ‘жөҒеҗ‘е…·жңүеүҚжҷҜзҡ„дҪҺзўіиҪ¬еһӢжңәжһ„жҲ–йЎ№зӣ®гҖӮеҸҰдёҖж–№йқўпјҢйңҖеҲӣж–°з»ҝиүІйҮ‘иһҚдә§е“ҒпјҢи°ғж•ҙз»ҝиүІйҮ‘иһҚз»“жһ„пјҢи°ғе’ҢиҪ¬еһӢдјҒдёҡиһҚиө„йңҖжұӮеӨҡе…ғеҢ–дёҺ银иЎҢзӯүдё»иҰҒз»ҝиүІйҮ‘иһҚжҠ•иө„жңәжһ„дҫӣз»ҷз»“жһ„еҚ•дёҖзҡ„зҹӣзӣҫпјҢж”№е–„еҪ“еүҚз»ҝиүІдҝЎиҙ·дёәдё»гҖҒз»ҝиүІеҖәеҲёеҚ жҜ”е°ҸгҖҒз»ҝиүІиӮЎжқғиһҚиө„еҲҡиө·жӯҘзҡ„зҺ°зҠ¶гҖӮжӯӨеӨ–пјҢжҖ»з»“жҸҗзӮјз»ҝиүІйҮ‘иһҚеҸ‘еұ•зҡ„жңүж•ҲеҒҡжі•е’ҢжңүзӣҠжЁЎејҸпјҢ并е°Ҷе…¶иҝҗз”ЁеҲ°иҪ¬еһӢйҮ‘иһҚйўҶеҹҹжҳҜжҸҗй«ҳйҮ‘иһҚж”ҜжҢҒз»ҝиүІдҪҺзўіеҸ‘еұ•ж•ҲжһңгҖҒжңҚеҠЎз»ҸжөҺй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„йҮҚиҰҒдёҖзҺҜгҖӮеӣ жӯӨпјҢз»ҝиүІйҮ‘иһҚеҠ©жҺЁйҮҚзӮ№й«ҳзўіиЎҢдёҡдҪҺзўіиҪ¬еһӢиҝҮзЁӢдёӯпјҢйңҖиҰҒеҒҡеҲ°пјҡ 1.е»әз«ӢиҪ¬еһӢдҝЎжҒҜжҠ«йңІжЎҶжһ¶пјҢиҜҶеҲ«еҸҜдҝЎиҪ¬еһӢдё»дҪ“гҖӮзӣ®еүҚйҮ‘иһҚжңәжһ„еҠ©еҠӣйҮҚзӮ№й«ҳзўіиЎҢдёҡдҪҺзўіиҪ¬еһӢйқўдёҙзҡ„ж ёеҝғ瓶йўҲжҳҜзјәд№ҸиҜҶеҲ«еҸҜдҝЎиҪ¬еһӢдё»дҪ“зҡ„дҫқжҚ®гҖӮйғЁеҲҶеӣҪ家зҡ„ж”ҝеәңгҖҒиЎҢдёҡеҚҸдјҡдёҺйҮ‘иһҚжңәжһ„е·ІжҸҗеҮәй«ҳзўідјҒдёҡз”іиҜ·иҪ¬еһӢйҮ‘иһҚж”ҜжҢҒж—¶еә”жҠ«йңІе®Ңж•ҙеҸҜдҝЎзҡ„иҪ¬еһӢи®ЎеҲ’пјҢ并е°ұдјҒдёҡиҪ¬еһӢзӣ®ж ҮдёҺгҖҠе·ҙй»ҺеҚҸе®ҡгҖӢиҪ¬еһӢи·Ҝеҫ„зҡ„дёҖиҮҙжҖ§ејҖеҸ‘иҜ„дј°ж–№жі•гҖӮдҫӢеҰӮпјҢж–°еҠ еқЎжҳҹеұ•й“¶иЎҢиҰҒжұӮиҪ¬еһӢжҙ»еҠЁи·Ҝеҫ„йңҖз¬ҰеҗҲгҖҠе·ҙй»ҺеҚҸе®ҡгҖӢзҡ„жӣҝд»ЈзўіеҜҶйӣҶеһӢж–№жЎҲпјҢеҗҢж—¶з¬ҰеҗҲеӣҪйҷ…иғҪжәҗзҪІпјҲIEAпјүеҸҜжҢҒз»ӯеҸ‘еұ•жғ…жҷҜгҖӮдёӯеӣҪеә”еҸӮиҖғеӣҪйҷ…дё»жөҒж ҮеҮҶпјҢз»“еҗҲе®һйҷ…жғ…еҶөпјҢе°Ҫеҝ«жҸҗеҮәйҖӮз”ЁдәҺйҮҚзӮ№йўҶеҹҹиҪ¬еһӢзҡ„дҝЎжҒҜжҠ«йңІжЎҶжһ¶пјҢиҰҶзӣ–дҪҺзўіиҪ¬еһӢзӣ®ж ҮдёҺи·Ҝеҫ„гҖҒиҪ¬еһӢиһҚиө„йңҖжұӮдёҺиһҚиө„и®ЎеҲ’гҖҒе…¬еҸёжІ»зҗҶе’Ңе…¬жӯЈиҪ¬еһӢзӯүиҰҒзҙ гҖӮеҗҢж—¶е»әз«ӢеҒҘе…Ёз»ҝиүІйҮ‘иһҚйЈҺйҷ©з®ЎзҗҶжңәеҲ¶пјҢе°Ҷз»ҝиүІйҮ‘иһҚйЈҺйҷ©зәіе…Ҙеҗ„дё»дҪ“е…ЁйқўйЈҺйҷ©з®ЎзҗҶдҪ“зі»пјҢе®Ңе–„йЎ№зӣ®еүҚгҖҒдёӯгҖҒеҗҺе…ЁжөҒзЁӢйЈҺйҷ©з®ЎзҗҶгҖӮ 2.жҺЁиҝӣдә§е“ҒдҪ“зі»еҲӣж–°пјҢи°ғж•ҙз»ҝиүІйҮ‘иһҚз»“жһ„гҖӮжҲ‘еӣҪз»ҝиүІйҮ‘иһҚдә§е“ҒеёӮеңә蓬еӢғеҸ‘еұ•пјҢз»ҝиүІдҝЎиҙ·гҖҒз»ҝиүІеҖәеҲёиЎЁзҺ°е°ӨдёәзӘҒеҮәпјҢдҪҶз»ҝиүІйҮ‘иһҚеёӮеңәз»“жһ„жңүиҝӣдёҖжӯҘжҸҗеҚҮзҡ„з©әй—ҙгҖӮжҲӘиҮі2023е№ҙдёҖеӯЈеәҰжң«пјҢжҲ‘еӣҪжң¬еӨ–еёҒз»ҝиүІиҙ·ж¬ҫдҪҷйўқи¶…25дёҮдәҝе…ғпјҢз»ҝиүІеҖәеҲёдҪҷйўқи¶…иҝҮ1.5дёҮдәҝе…ғпјҢз»ҝиүІиӮЎжқғиһҚиө„规模иҫғе°ҸгҖӮжҖ»дҪ“жқҘзңӢпјҢз»ҝиүІйҮ‘иһҚеёӮеңәиҝ‘д№қжҲҗдёәй—ҙжҺҘиһҚиө„пјҢдҫӣйңҖеҸҢж–№жҳ“дә§з”ҹжңҹйҷҗй”ҷй…Қе’ҢйЈҺйҷ©дёҚеҢ№й…Қзӯүй—®йўҳгҖӮеӣ жӯӨпјҢиҝӣдёҖжӯҘеҸ‘еұ•з»ҝиүІдҝЎиҙ·зҡ„еҗҢж—¶пјҢеә”йҮҚи§Ҷз»ҝиүІеҖәеҲёгҖҒз»ҝиүІиӮЎжқғжҠ•иө„гҖҒз»ҝиүІдҝқйҷ©зӯүеёӮеңәзҡ„е»әи®ҫпјҢеҠ еҝ«жһ„е»әдә§е“ҒеӨҡе…ғгҖҒз»“жһ„еҗҲзҗҶзҡ„з»ҝиүІйҮ‘иһҚз»“жһ„гҖӮйҮ‘иһҚж”ҜжҢҒдҪҺзўіиҪ¬еһӢеңЁеӣҪйҷ…еёӮеңәеҸ—еҲ°й«ҳеәҰе…іжіЁпјҢд»Ҙ银иЎҢдёәдҫӢпјҢеҸ‘иҫҫеӣҪ家银иЎҢдёҡйҮ‘иһҚжңәжһ„еңЁе…¬еҸёе’ҢдёӘдәәз»ҝиүІйҮ‘иһҚдә§е“Ғж–№йқўиҝӣиЎҢдәҶеӨ§йҮҸеҲӣж–°гҖӮйҷӨдәҶдј з»ҹзҡ„з»ҝиүІгҖҒеҸҜжҢҒз»ӯиҙ·ж¬ҫд№ӢеӨ–пјҢеңЁе…¬еҸёдёҡеҠЎйўҶеҹҹиҝҳжҺЁеҮәдәҶдёҺеҸҜжҢҒз»ӯиЎЁзҺ°жҢӮй’©иҙ·ж¬ҫгҖҒиҪ¬еһӢеҖәеҲёгҖҒз»ҝиүІдҫӣеә”й“ҫйҮ‘иһҚдә§е“ҒгҖҒз»ҝиүІеҹәзЎҖи®ҫж–ҪREITSзӯүдә§е“ҒгҖӮеңЁдёӘдәәдёҡеҠЎйўҶеҹҹпјҢжҺЁеҮәдәҶз»ҝиүІдҪҸжҲҝжҠөжҠјиҙ·ж¬ҫгҖҒз»ҝиүІдҝЎз”ЁеҚЎе’ҢеҖҹи®°еҚЎзӯүгҖӮдёӯеӣҪеҸҜд»ҘеҖҹйүҙе·Іжңүз»ҸйӘҢпјҢеңЁжүҺе®һжҺЁиҝӣе·Іжңүзҡ„зўіеҮҸжҺ’ж”ҜжҢҒе·Ҙе…·гҖҒдё“йЎ№еҶҚиҙ·ж¬ҫдёҡеҠЎеҹәзЎҖдёҠпјҢеҲӣж–°дёҺзўіи¶іиҝ№жҢӮй’©зҡ„з»ҝиүІиҙ·ж¬ҫе’Ңз»ҝиүІзҗҶиҙўдә§е“ҒпјҢеҸ‘жҢҘ银иЎҢеңЁйҮҚзӮ№й«ҳзўіиЎҢдёҡйЎ№зӣ®иһҚиө„дёӯзҡ„дј з»ҹдјҳеҠҝпјҢжӢ“еұ•зҺҜеўғдҝЎжҒҜдёҺйЈҺйҷ©з®ЎзҗҶе’ЁиҜўдёҡеҠЎпјҢиҝӣдёҖжӯҘеёҰеҠЁзӨҫдјҡиө„йҮ‘жөҒе…ҘйҮҚзӮ№йўҶеҹҹгҖӮ 3.еҖҹйүҙз»ҝиүІйҮ‘иһҚжңүзӣҠз»ҸйӘҢпјҢе…ұеҗҢжңҚеҠЎеҸҢзўізӣ®ж ҮгҖӮ2022е№ҙ11жңҲпјҢG20еі°дјҡйҖҡиҝҮзҡ„гҖҠG20иҪ¬еһӢйҮ‘иһҚжЎҶжһ¶гҖӢжҳҺзЎ®дәҶиҪ¬еһӢйҮ‘иһҚзҡ„е®ҡд№үпјҢ并确з«ӢдәҶеҢ…жӢ¬иҪ¬еһӢжҙ»еҠЁж ҮеҮҶгҖҒдҝЎжҒҜжҠ«йңІиҰҒжұӮгҖҒиҪ¬еһӢйҮ‘иһҚе·Ҙе…·гҖҒж”ҝзӯ–жҝҖеҠұд»ҘеҸҠе…¬жӯЈиҪ¬еһӢеңЁеҶ…зҡ„иҪ¬еһӢйҮ‘иһҚзҡ„дә”еӨ§ж”ҜжҹұгҖӮжҲ‘еӣҪиҪ¬еһӢйҮ‘иһҚдёҺз»ҝиүІйҮ‘иһҚзҡ„иЎ”жҺҘиҮіе…ійҮҚиҰҒпјҢеүҚиҖ…жңӘжқҘе°ҶжүҝжҺҘеӨ§йғЁеҲҶз»ҝиүІйҮ‘иһҚд»ҘеҫҖеңЁй«ҳзўіиЎҢдёҡеҶ…зҡ„еҠҹиғҪе’Ңд»»еҠЎгҖӮз”ұдәҺиҪ¬еһӢйҮ‘иһҚдҪ“зі»е»әи®ҫеҲҡеҲҡиө·жӯҘпјҢдә”еӨ§ж”Ҝжҹұе°ҡдёҚе®ҢеӨҮпјҢеә”еҖҹйүҙз»ҝиүІйҮ‘иһҚж ҮеҮҶеҲ¶е®ҡе·ҘдҪңз»ҸйӘҢпјҢеӣҙз»•еҸҜдҝЎиҪ¬еһӢдё»дҪ“иҜҶеҲ«е·ҘдҪңпјҢе®Ңе–„зўіж ёз®—ж ҮеҮҶдҪ“зі»пјҢејәеҢ–зҺҜеўғдҝЎжҒҜжҠ«йңІиҰҒжұӮпјҢе®Ңе–„жҝҖеҠұзәҰжқҹжңәеҲ¶пјҢеӨҜе®һз»ҝиүІйҮ‘иһҚе’ҢиҪ¬еһӢйҮ‘иһҚеҸ‘еұ•еҹәзЎҖгҖӮеҗҢж—¶пјҢеҖҹйүҙз»ҝиүІйҮ‘иһҚж”№йқ©иҜ•зӮ№з»ҸйӘҢпјҢйј“еҠұжңүжқЎд»¶гҖҒжңүж„Ҹж„ҝзҡ„ең°еҢәд»ҘеҸҠжңүзү№иүІгҖҒжңүеҹәзЎҖзҡ„еҺҹиҜ•йӘҢеҢәеҸ‘еұ•иҪ¬еһӢйҮ‘иһҚпјҢеҪўжҲҗдёҖзі»еҲ—жңүзӣҠз»ҸйӘҢеңЁе…ЁеӣҪеӨҚеҲ¶жҺЁе№ҝпјҢдёәиҪ¬еһӢйҮ‘иһҚе…ЁеұҖеҸ‘еұ•иҙЎзҢ®еҹәеұӮеҠӣйҮҸгҖӮ

дёүгҖҒз»ҝиүІйҮ‘иһҚеҠ©жҺЁж–°иғҪжәҗиЎҢдёҡеҸ‘еұ• пјҲдёҖпјүж–°иғҪжәҗиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶дёҺжҢ‘жҲҳ еӨ§еҠӣеҸ‘еұ•ж–°иғҪжәҗеҜ№жҲ‘еӣҪе»әз«Ӣжё…жҙҒдҪҺзўігҖҒе®үе…Ёй«ҳж•Ҳзҡ„зҺ°д»ЈиғҪжәҗдҪ“зі»пјҢе»әи®ҫзӨҫдјҡдё»д№үзҺ°д»ЈеҢ–иғҪжәҗејәеӣҪе…·жңүйҮҚиҰҒж„Ҹд№үгҖӮвҖңеҚҒдёүдә”вҖқд»ҘжқҘпјҢдёӯеӣҪе…үдјҸгҖҒйЈҺз”өгҖҒж°ўиғҪзӯүиЎҢдёҡе®һзҺ°дәҶи·Ёи¶ҠејҸеҸ‘еұ•пјҢиЈ…жңә规模гҖҒеҲ©з”Ёж°ҙе№ігҖҒжҠҖжңҜиЈ…еӨҮгҖҒдә§дёҡз«һдәүеҠӣиҝҲдёҠж–°еҸ°йҳ¶пјҢеҸ–еҫ—дәҶдёҫдё–зһ©зӣ®зҡ„жҲҗе°ұгҖӮжҲӘиҮі2022е№ҙеә•пјҢдёӯеӣҪе…үдјҸгҖҒйЈҺз”өиЈ…жңә规模еҲҶеҲ«дёә393.13GWе’Ң365.97GWпјҢеҚ е…ЁзҗғжҖ»и§„жЁЎзҡ„37.33%е’Ң40.72%пјҢеқҮдҪҚеұ…дё–з•Ң第дёҖгҖӮйҷӨжӯӨд»ҘеӨ–пјҢдёӯеӣҪиҝҳжҳҜдё–з•ҢдёҠжңҖеӨ§зҡ„з”өеҠЁжұҪиҪҰе’Ңж°ўиғҪзҡ„еҲ¶йҖ еӣҪе’Ңж¶Ҳиҙ№еӣҪгҖӮ ж–°иғҪжәҗиЎҢдёҡйӣ¶зўіжҠҖжңҜеҸ‘еұ•ж„Ҹд№үйҮҚеӨ§пјҢдҪҶе…үдјҸгҖҒйЈҺз”өзӯүдјҒдёҡеңЁеҸ‘еұ•дёӯеӯҳеңЁйЎ№зӣ®е‘Ёжңҹй•ҝгҖҒиһҚиө„жҲҗжң¬й«ҳзӯүй—®йўҳгҖӮеҮәдәҺйЈҺйҷ©е’ҢжҲҗжң¬зӯүж–№йқўзҡ„иҖғиҷ‘пјҢе•Ҷдёҡ银иЎҢд№ғиҮійЈҺйҷ©иө„жң¬йғҪиҫғе°‘ж¶үи¶іиө·жӯҘйҳ¶ж®өзҡ„е…үдјҸгҖҒйЈҺз”өзӯүйЎ№зӣ®пјҢзү№еҲ«жҳҜдёҠжёёдҫӣиҙ§е•Ҷе’Ңдёӯе°ҸйЈҺз”өеҺӮжҠ•иө„е•ҶеҫҖеҫҖдёҚиғҪиҫҫеҲ°й“¶иЎҢдҝЎиҙ·зҡ„еҹәжң¬иҰҒжұӮгҖӮйқўеҜ№йЈҺз”өзӣёе…ідјҒдёҡиһҚиө„йҡҫй—®йўҳпјҢз»ҝиүІдҝЎиҙ·гҖҒз»ҝиүІеҖәеҲёзӯүз»ҝиүІйҮ‘иһҚе·Ҙе…·еҸҜд»ҘжҲҗдёәжңүж•Ҳи§ЈеҶіжүӢж®өд№ӢдёҖгҖӮе…¶дёӯпјҢз»ҝиүІеҖәеҲёдҪңдёәдёҖз§Қж–°еһӢзҡ„иһҚиө„ж–№ејҸпјҢеҸ‘иЎҢж—¶е…·жңүиҫғдҪҺзҡ„иһҚиө„жҲҗжң¬пјҢжңҹйҷҗиҫғдёәзҒөжҙ»пјҢе®үе…ЁжҖ§иҫғй«ҳпјҢе…¶йЈҺйҷ©е’ҢжңҹйҷҗдёҺе…үдјҸгҖҒйЈҺз”өзӯүйЎ№зӣ®зү№зӮ№иҫғдёәеҢ№й…ҚпјҢдёәдјҒдёҡиһҚиө„жҸҗдҫӣдәҶдёҖз§Қе…Ёж–°зҡ„йҖ”еҫ„пјҢдҪҶзӣ®еүҚеӣҪйҷ…дёҠе·ІеҮәзҺ°з»ҝиүІеҖәеҲёзҡ„вҖңжјӮз»ҝвҖқвҖңжҙ—з»ҝвҖқзҺ°иұЎпјҢеҜ№з»ҝиүІз»ҸжөҺеҸҜжҢҒз»ӯеҸ‘еұ•е’ҢзҺҜеўғдҝқжҠӨжңүзқҖдёҘйҮҚеҚұе®іпјҢдёәдёӯеӣҪзҡ„з»ҝиүІеҖәеҲёиө„йҮ‘зӣ‘з®ЎдҪ“зі»е»әи®ҫж•Іе“ҚиӯҰй’ҹгҖӮжӯӨеӨ–пјҢдёӯеӣҪз»ҝиүІеҖәеҲёеӣҪйҷ…еҢ–зЁӢеәҰдёҚж–ӯжҸҗй«ҳпјҢеңЁйЎ№зӣ®и®Өе®ҡж ҮеҮҶе’ҢеӢҹйӣҶиө„йҮ‘дҪҝз”ЁдёҺз®ЎзҗҶзӯүж–№йқўйҖҗжёҗдёҺеӣҪйҷ…дё»жөҒж ҮеҮҶжҺҘиҪЁгҖӮ2021е№ҙдәә民银иЎҢзӯүдёүйғЁй—ЁиҒ”еҗҲеҮәеҸ°гҖҠз»ҝиүІеҖәеҲёж”ҜжҢҒйЎ№зӣ®зӣ®еҪ•гҖӢпјҢдёҚеҶҚе°Ҷз…ӨзӮӯзӯүеҢ–зҹіиғҪжәҗжё…жҙҒеҲ©з”ЁйЎ№зӣ®зәіе…Ҙз»ҝиүІеҖәеҲёж”ҜжҢҒиҢғеӣҙпјҢж Үеҝ—зқҖдёӯеӣҪз»ҝиүІеҖәеҲёйЎ№зӣ®и®Өе®ҡдёҺеӣҪйҷ…дё»жөҒж ҮеҮҶи¶ӢеҗҢгҖӮиө„йҮ‘дҪҝз”Ёж–№йқўпјҢжӯӨеүҚеӣҪйҷ…дё»жөҒж ҮеҮҶгҖҠз»ҝиүІеҖәеҲёеҺҹеҲҷгҖӢпјҲGBPпјүе’ҢгҖҠж°”еҖҷеҖәеҲёж ҮеҮҶгҖӢпјҲCBSпјүеқҮиҰҒжұӮеӢҹйӣҶиө„йҮ‘е…ЁйғЁз”ЁдәҺз»ҝиүІйЎ№зӣ®гҖӮйҡҸеҗҺпјҢ2022е№ҙдёӯеӣҪеҸ‘еёғгҖҠдёӯеӣҪз»ҝиүІеҖәеҲёеҺҹеҲҷгҖӢпјҢж”№еҸҳе…ҲеүҚдёҚеҗҢжңәжһ„д»…иҰҒжұӮеӢҹйӣҶиө„йҮ‘зҡ„50%жҲ–70%з”ЁдәҺз»ҝиүІйЎ№зӣ®пјҢдёҘж ји§„е®ҡиө„йҮ‘йңҖе…ЁйғЁжҠ•е…Ҙз»ҝиүІйЎ№зӣ®пјҲи§ҒиЎЁ1пјүгҖӮиҜҘеҺҹеҲҷеҸ‘еёғж Үеҝ—зқҖдёӯеӣҪжӯЈејҸз»ҹдёҖз»ҝиүІеҖәеҲёиө„йҮ‘дҪҝз”Ёж ҮеҮҶпјҢеңЁи§„иҢғдёӯеӣҪз»ҝиүІеҖәеҲёеёӮеңәгҖҒдҝғиҝӣжө·еӨ–жҠ•иө„зӯүж–№йқўеҸ‘жҢҘзқҖйҮҚиҰҒд»·еҖјгҖӮдҪҶгҖҠдёӯеӣҪз»ҝиүІеҖәеҲёеҺҹеҲҷгҖӢжҳҜиҮӘж„ҝжҖ§и§„еҲҷпјҢжңӘжқҘеҗ„еҖәеҲёе“Ғз§ҚеҸ‘иЎҢж—¶иҝҳйңҖеҸӮз…§еҗ„зӣ‘з®Ўжңәжһ„зҡ„зӣёе…іж”ҝзӯ–пјҢеңЁдҝЎжҒҜжҠ«йңІдҪ“зі»зӯүж–№йқўд»Қжңүж”№е–„з©әй—ҙгҖӮ

пјҲдәҢпјүз»ҝиүІйҮ‘иһҚеҠ©жҺЁж–°иғҪжәҗиЎҢдёҡеҸ‘еұ•зҡ„зӯ–з•Ҙ д»Ҙе…үдјҸгҖҒйЈҺз”өдёәд»ЈиЎЁзҡ„ж–°иғҪжәҗиЎҢдёҡжҷ®йҒҚеӯҳеңЁиһҚиө„йҡҫй—®йўҳпјҢз»ҝиүІеҖәеҲёзӯүз»ҝиүІйҮ‘иһҚе·Ҙе…·иғҪжңүж•Ҳеё®еҠ©зӣёе…ідјҒдёҡзј“и§Јиө„йҮ‘еҺӢеҠӣпјҢжҲҗдёәеҸҜжҢҒз»ӯеҸ‘еұ•зҡ„йҮҚиҰҒеҠ©еҠӣжүӢж®өд№ӢдёҖгҖӮдёәиҝӣдёҖжӯҘжҸҗеҚҮз»ҝиүІйҮ‘иһҚж”ҜжҢҒж–°иғҪжәҗиЎҢдёҡеҸ‘еұ•зҡ„ж•ҲзҺҮе’Ңж•ҲжһңпјҢеә”йҮҚи§Ҷд»ҘдёӢдёӨж–№йқўпјҡ 1.иҒҡз„ҰиһҚиө„иЎҢдёҡпјҢжү“йҖ зү№иүІдә§е“ҒгҖӮзӣ®еүҚпјҢдёӯеӣҪе·ІеҲқжӯҘеҪўжҲҗз»ҝиүІиҙ·ж¬ҫгҖҒз»ҝиүІеҖәеҲёгҖҒз»ҝиүІдҝқйҷ©гҖҒз»ҝиүІеҹәйҮ‘зӯүеӨҡеұӮж¬Ўзҡ„з»ҝиүІйҮ‘иһҚдә§е“Ғе’ҢеёӮеңәдҪ“зі»д»Ҙдҝқйҡңж–°иғҪжәҗиЎҢдёҡеҸ‘еұ•гҖӮдёәиҝӣдёҖжӯҘжҸҗеҚҮиө„йҮ‘дҪҝз”Ёж•ҲзҺҮпјҢеә”иҒҡз„ҰдәҺеҸҜжҢҒз»ӯеҸ‘еұ•жҢӮй’©еҖәеҲёгҖҒз»ҝиүІиө„дә§иҜҒеҲёеҢ–дә§е“Ғе’Ңз»ҝиүІиө„дә§ж”ҜжҢҒиҜҒеҲёзӯүпјҢе№¶ж №жҚ®дёҚеҗҢиЎҢдёҡзҡ„зү№зӮ№гҖҒйЎ№зӣ®йңҖжұӮе’ҢеҸҜжҢҒз»ӯеҸ‘еұ•зӣ®ж ҮеҜ№е…ій”®з»©ж•ҲжҢҮж ҮиҝӣиЎҢе®ҡеҲ¶еҢ–и®ҫи®ЎпјҢдёҚж–ӯжӣҙж–°йЎ№зӣ®иҜ„估方法并з§ҜжһҒеә”з”ЁгҖӮдҫӢеҰӮпјҢз”ұж„ҸеӨ§еҲ©з”өеҠӣе…¬еҸёENELдәҺ2019е№ҙ9жңҲеҸ‘иЎҢе…ЁзҗғйҰ–еҸӘеҸҜжҢҒз»ӯеҸ‘еұ•жҢӮй’©еҖәеҲёпјҢиҜҘе…¬еҸёеҗ‘еҖәеҲёжҠ•иө„иҖ…жүҝиҜәеҸҜеҶҚз”ҹиғҪжәҗиЈ…жңәе®№йҮҸеҲ°2021е№ҙеҚ жҜ”иҮіе°‘иҫҫеҲ°55%пјҢиӢҘжңӘиҫҫеҲ°иҝҷдёҖе…ій”®зӣ®ж ҮпјҢеҸ‘иЎҢдәәе°ҶжҺҘеҸ—жҒҜзҘЁеўһеҠ 25дёӘеҹәзӮ№зҡ„вҖңжғ©зҪҡвҖқгҖӮиҝҷдёҖзӢ¬зү№зҡ„еҲ¶еәҰи®ҫи®ЎеҗҢж—¶жҝҖеҠұдәҶеҸ‘иЎҢдәәе’ҢжҠ•иө„иҖ…пјҢиҫҫжҲҗеҸ‘иЎҢдәәгҖҒжҠ•иө„иҖ…е’ҢзҺҜеўғзҡ„дёүиөўгҖӮе…¶д»–иЎҢдёҡеҗҢж ·еңЁз»ҝиүІеҖәеҲёеҗҲзәҰдёӯеҜ№е…ій”®жҢҮж ҮдҪңеҮә规е®ҡпјҢдҫӢеҰӮ2022е№ҙCBIеҸ‘еёғзҡ„гҖҠз»ҝиүІеҖәеҲёж•°жҚ®еә“ж–№жі•и®әгҖӢдёӯпјҢеҜ№е»әзӯ‘иЎҢдёҡиғҪжәҗиЎЁзҺ°иҜ„зә§жҸҗеҮәжӣҙй«ҳиҰҒжұӮпјҢи®ҫе®ҡдәҶе…·дҪ“зҡ„иғҪж•ҲжҸҗеҚҮйҳҲеҖјпјҲ30%пјүгҖӮдәӨйҖҡйўҶеҹҹжӣҙж–°еҗҺзҡ„ж–№жі•и®ә规е®ҡпјҢеҲ°2025е№ҙжң«пјҢдҪҺзўіжұҪиҪҰд»ҘеҸҠе…¬е…ұдәӨйҖҡе·ҙеЈ«е’Ңй•ҝйҖ”жұҪиҪҰгҖҒеҝ«йҖҹе…¬дәӨпјҲBRTпјүзҡ„жҺ’ж”ҫйҳҲеҖјиҰҒдҪҺдәҺ50е…ӢдәҢж°§еҢ–зўі/д№ҳе®ўжҜҸе…¬йҮҢпјҢжӯӨеҗҺиҫҫеҲ°йӣ¶жҺ’ж”ҫгҖӮ2022е№ҙ10жңҲпјҢдёӯеӣҪеҶңдёҡ银иЎҢеңЁCBIзҡ„ж”ҜжҢҒдёӢжҲҗеҠҹеҸ‘иЎҢ200дәҝе…ғз»ҝиүІйҮ‘иһҚеҖәеҲёпјҢе…ЁйғЁз”ЁдәҺз”өеҠӣй©ұеҠЁзҡ„иҪЁйҒ“дәӨйҖҡзӯүеҹәзЎҖи®ҫж–Ҫзҡ„з»ҝиүІйЎ№зӣ®еҚҮзә§е»әи®ҫгҖӮ 2.дёҘйҳІеҖәеҲёвҖңжјӮз»ҝвҖқпјҢе®Ңе–„дҝЎжҒҜжҠ«йңІгҖӮйҡҸзқҖдҪҺзўіиҪ¬еһӢзҡ„жҺЁиҝӣпјҢз»ҝиүІйҮ‘иһҚдёҡеҠЎжҢҒз»ӯеҚҮжё©пјҢз”ұдәҺз»ҝиүІйҮ‘иһҚеңЁж”ҝзӯ–еҸҠжҲҗжң¬дёҠзӣёжҜ”е…¶е®ғиһҚиө„жё йҒ“е…·жңүдёҖе®ҡдјҳеҠҝпјҢвҖңжјӮз»ҝвҖқвҖңжҙ—з»ҝвҖқзӯүзҺ°иұЎж—¶жңүеҸ‘з”ҹгҖӮд»Ҙз»ҝиүІеҖәеҲёдёәдҫӢпјҢз»ҝиүІеҖәеҲёзҡ„вҖңжјӮз»ҝвҖқжҳҜжҢҮз»ҝиүІеҖәеҲёеӢҹйӣҶиө„йҮ‘ж— жі•жҢүз…§жүҝиҜәзҡ„жЎҶжһ¶иҝӣиЎҢжҠ•ж”ҫпјҢжҲ–иҖ…жҠ•ж”ҫйЎ№зӣ®зҡ„зҺҜеўғеҸҠзӨҫдјҡж•ҲзӣҠ并没жңүжҠ«йңІжҲ–жІЎжңүиҫҫеҲ°жүҝиҜәзҡ„зӣ®ж ҮгҖӮеӣ жӯӨпјҢеҮҸе°‘вҖңжјӮз»ҝвҖқзҺ°иұЎеҸҜд»Ҙд»Һе®Ңе–„зӣ‘з®ЎдҪ“зі»е’ҢеҮҸе°‘иҝқ规еҠЁжңәдёӨж–№йқўзқҖжүӢгҖӮеҜ№зӣ‘з®ЎйғЁй—ЁжқҘиҜҙпјҢз»ҝиүІеҖәеҲёйЎ№зӣ®еҸ‘иЎҢеүҚиҰҒи°Ёж…ҺйҒҙйҖүпјҢйҖҡиҝҮж ҮеҮҶеҢ–з»ҝиүІиһҚиө„жЎҶжһ¶зј–еҲ¶иҰҒжұӮпјҢиҒҳиҜ·еӨ–йғЁиҜ„е®Ўжңәжһ„еҜ№жЎҶжһ¶еҶ…е®№иҝӣиЎҢиҜ„дј°и®ӨиҜҒпјҢе®һзҺ°з»ҝиүІйЎ№зӣ®зҡ„иҜҶеҲ«дёҺдјҳйҖүгҖӮдёәйҳІжӯўиө„йҮ‘жҢӘз”ЁпјҢеә”е®Ңе–„дҝЎжҒҜжҠ«йңІдҪ“зі»пјҢйЎ№зӣ®еҸ‘иЎҢеҗҺеҸ‘иЎҢдјҒдёҡйңҖе®ҡжңҹжҠ«йңІиө„йҮ‘дҪҝз”Ёжғ…еҶөпјҢзӣ‘з®ЎйғЁй—ЁжҢҒз»ӯзӣ‘жөӢиө„йҮ‘зҡ„з”ЁйҖ”д»ҘеҸҠйЎ№зӣ®зҡ„е®һйҷ…еҮҸжҺ’ж•ҲжһңгҖӮеҸҰдёҖж–№йқўпјҢдёәеҮҸе°‘иҝқ规еҠЁжңәпјҢеҸҜд»ҘеҠ еӨ§еҜ№з¬¬дёүж–№и®ӨиҜҒгҖҒиҜ„дј°гҖҒиҜ„зә§е’Ңжүҝй”Җе•Ҷзӯүдёӯд»ӢжңҚеҠЎжңәжһ„зҡ„иҖғиҜ„дёҺеҘ–жғ©еҠӣеәҰгҖӮеҗҢж—¶пјҢеҸҜд»Ҙе°Ҷз»ҝеҖәеҸ‘иЎҢдәәзҡ„иЎҘиҙҙе’ҢзЁҺ收дјҳжғ з”ұеүҚжңҹеҸ‘ж”ҫж”№дёәдёӯеҗҺжңҹйӘҢ收еҗҲж јеҗҺе…‘зҺ°пјҢ并еҜ№дёҚеҗҲж јзҡ„дјҒдёҡз»ҷдәҲдёҚеҗҢзЁӢеәҰзҡ„еӨ„зҪҡгҖӮ

еӣӣгҖҒз»ҝиүІйҮ‘иһҚеҠ©жҺЁе…ЁиЎҢдёҡз»ҝиүІиҪ¬еһӢ пјҲдёҖпјүе…ЁиЎҢдёҡз»ҝиүІиҪ¬еһӢжҳҜе®һзҺ°зўідёӯе’Ңзӣ®ж Үзҡ„еҝ…з”ұд№Ӣи·Ҝ дҪҺзўіиҪ¬еһӢгҖҒиғҪж•ҲжҸҗеҚҮеңЁзўіиҫҫеі°еүҚзҡ„еҮҸжҺ’иҙЎзҢ®жҳҫи‘—пјҢиғҪжәҗз»“жһ„дјҳеҢ–е’ҢиҙҹзўіжҠҖжңҜеңЁзўіиҫҫеі°еҗҺзҡ„еҮҸжҺ’ж–№жЎҲдёӯе°ҶеҚ жҚ®дё»еҜјең°дҪҚгҖӮдҫӢеҰӮпјҢеңЁзўідёӯе’Ңжғ…жҷҜдёӢпјҢдәәе·ҘCCUSе’Ң碳移йҷӨжҠҖжңҜеҮҸжҺ’йҮҸд»Һ2031-2035е№ҙзҡ„дёҚеҲ°1дәҝеҗЁпјҲиҙЎзҢ®жҜ”дҫӢ3%пјүпјҢеҝ«йҖҹжҸҗеҚҮиҮі2051-2060е№ҙзҡ„21дәҝеҗЁпјҲиҙЎзҢ®жҜ”дҫӢ69%пјүпјҢиҙЎзҢ®жҳҫи‘—пјҲеј еёҢиүҜзӯүпјҢ2022пјүгҖӮеӣ жӯӨпјҢйҷӨй«ҳзўіиЎҢдёҡдёҺж–°иғҪжәҗиЎҢдёҡеӨ–пјҢе…¶дҪҷиЎҢдёҡж №жҚ®иЎҢдёҡзү№зӮ№е®һж–Ҫзү№иүІеҮҸжҺ’ж–№жЎҲжҳҜдёӯеӣҪе®һзҺ°зўідёӯе’Ңзҡ„еҝ…з”ұд№Ӣи·ҜгҖӮдәӨйҖҡиЎҢдёҡз”өж°”еҢ–еҜ№ж·ұеәҰи„ұзўіиҮіе…ійҮҚиҰҒпјҢ2022е№ҙдёӯеӣҪдәӨйҖҡйўҶеҹҹзўіжҺ’ж”ҫйҮҸзәҰеҚ жҖ»жҺ’ж”ҫйҮҸзҡ„10.4%пјҢз”өж°”еҢ–жҺЁе№ҝд»ҺзҹӯйҖ”е®ўиҝҗдәӨйҖҡиө·жӯҘпјҢ2040е№ҙеҗҺеҹҺйҷ…е®ўиҝҗдәӨйҖҡе’Ңиҙ§иҝҗдәӨйҖҡз”өж°”еҢ–йҮҚзӮ№еҸ‘еҠӣпјҢд»ҺиҖҢеёҰеҠЁж•ҙдҪ“дәӨйҖҡйғЁй—Ёз”өж°”еҢ–ж°ҙе№іеҝ«йҖҹеўһй•ҝгҖӮеҶңгҖҒжһ—гҖҒзү§гҖҒжё”зӯүиЎҢдёҡеҸҜд»ҘеҪўжҲҗйҮҚиҰҒзҡ„зўіжұҮпјҢжӢҘжңүејҖеҸ‘еә”з”ЁиҙҹзўіжҠҖжңҜзҡ„е…ҲеӨ©дјҳеҠҝгҖӮжһ—дёҡзўіжұҮзҡ„科еӯҰз»ҸиҗҘдёҺжңүеәҸдәӨжҳ“ж—ўиғҪеӨ§е№…жҸҗеҚҮеҢәеҹҹеӣәзўіиғҪеҠӣпјҢеҸҲиғҪдҝғиҝӣжһ—дёҡеҸ‘еұ•е’ҢеҶңж°‘еўһ收пјҢжҳҜеҚҸеҗҢжҺЁеҠЁвҖңеҸҢзўівҖқзӣ®ж ҮгҖҒд№Ўжқ‘жҢҜе…ҙдёҺе…ұеҗҢеҜҢиЈ•зӯүйҮҚеӨ§жҲҳз•Ҙзҡ„жұҮиҒҡзӮ№гҖӮжө·жҙӢжҳҜең°зҗғдёҠжңҖеӨ§зҡ„вҖңзўіеә“вҖқпјҢеӮЁеӯҳдәҶең°зҗғдёҠзәҰ93%зҡ„дәҢж°§еҢ–зўіпјҢе…¶еӮЁзўійҮҸжҳҜйҷҶең°зҡ„иҝ‘20еҖҚпјҢеҸ‘еұ•жө·жҙӢзўіжұҮпјҢжҸҗеҚҮжө·жҙӢзўіжұҮиғҪеҠӣпјҢжҳҜеҠ©еҠӣдёӯеӣҪе®һзҺ°зўіиҫҫеі°дёҺзўідёӯе’Ңзӣ®ж Үзҡ„йҮҚиҰҒи·Ҝеҫ„гҖӮ 然иҖҢпјҢзӣ®еүҚдёӯеӣҪзўіеёӮеңәзўій…ҚйўқдәӨжҳ“д»·ж јеңЁ70е…ғ/еҗЁдәҢж°§еҢ–зўіе·ҰеҸіжіўеҠЁпјҢдёҺеҸ‘иҫҫеӣҪ家жҠҳз®—дәәж°‘еёҒи¶…600е…ғ/еҗЁдәҢж°§еҢ–зўізҡ„д»·ж јзӣёжҜ”еӯҳеңЁиҫғеӨ§е·®и·қгҖӮеңЁе…Ёзҗғиҝ‘30дёӘжҲҗ规模зҡ„зўіеёӮеңәдёӯпјҢдёӯеӣҪзўіеёӮеңәеӨ„дәҺеҸ‘еұ•еҲқжңҹпјҢзӣ®еүҚе®ҡдҪҚдёәжңҚеҠЎдәҺзўіеҮҸжҺ’зҡ„еёӮеңәжҖ§е·Ҙе…·пјҢйҮ‘иһҚеұһжҖ§дёҚеӨҹзӘҒеҮәгҖӮзҺ°еӯҳзҡ„дәҢзә§еёӮеңәд»ҘзўіжҺ’ж”ҫжқғзҺ°иҙ§дәӨжҳ“дёәдё»пјҢиҷҪ然ең°еҢәжҖ§иҜ•зӮ№еёӮеңәзҡ„зўійҮ‘иһҚиЎҚз”ҹе“Ғз§Қзұ»дё°еҜҢпјҢдҪҶеҒңз•ҷеңЁйӣ¶жҳҹиҜ•зӮ№йҳ¶ж®өпјҢдё”жҡӮжңӘеңЁе…ЁеӣҪзўіеёӮеңәжҺЁе№ҝгҖӮжӯӨеӨ–пјҢе…ЁеӣҪзўіеёӮеңәзӣ®еүҚд»…е…Ғи®ёеұҘзәҰдјҒдёҡеҸӮдёҺдәӨжҳ“пјҢжҡӮжңӘжҳҺ确银иЎҢгҖҒдҝқйҷ©е…¬еҸёгҖҒиө„з®Ўе…¬еҸёгҖҒеҹәйҮ‘е…¬еҸёе’ҢдёӘдәәжҠ•иө„дәәзӯүйҮ‘иһҚдёҡдё»дҪ“иҝӣе…ҘеёӮеңәејҖеұ•зўійҮ‘иһҚиЎҚз”ҹе“ҒжҠ•иө„гҖҒдәӨжҳ“зӯүдёҡеҠЎзҡ„еҮҶеҲҷгҖӮеӣ жӯӨпјҢеңЁзҺ°иЎҢзўіеёӮеңәеҸ‘еұ•ж°ҙе№ідёӢпјҢе‘Ёжңҹй•ҝгҖҒзҹӯжңҹ收зӣҠе°‘гҖҒдәӨжҳ“ж–№ејҸеҚ•дёҖ并еӯҳеңЁдёҖе®ҡйЈҺйҷ©зҡ„жһ—дёҡзўіжұҮгҖҒжө·жҙӢзўіжұҮзӯүе…¶е®ғиЎҢдёҡиҙҹзўіеўһжұҮжҲ–дҪҺзўіиҪ¬еһӢйЎ№зӣ®зҡ„з»ҸжөҺжҖ§йҡҫд»Ҙдёә继гҖӮ пјҲдәҢпјүз»ҝиүІйҮ‘иһҚеҠ©жҺЁе…ЁиЎҢдёҡз»ҝиүІиҪ¬еһӢзҡ„зӯ–з•Ҙ зўіеёӮеңәжҳҜз»ҝиүІйҮ‘иһҚзҡ„йҮҚиҰҒз»„жҲҗйғЁеҲҶпјҢе»әи®ҫе…ЁеӣҪзўіеёӮеңәжҳҜдёӯеӣҪеә”еҜ№ж°”еҖҷеҸҳеҢ–зҡ„дёҖйЎ№йҮҚеӨ§еҲ¶еәҰеҲӣж–°гҖӮз»“еҗҲеҮҸжҺ’ж”ҝзӯ–е’ҢеёӮеңәд»·ж јжңәеҲ¶пјҢзўідәӨжҳ“иғҪеӨҹеҪўжҲҗеҜ№иЎҢдёҡеҮҸжҺ’зҡ„жҝҖеҠұпјҢд»ҺиҖҢеңЁе…ЁиЎҢдёҡз»ҝиүІиҪ¬еһӢдёӯеҸ‘жҢҘйҮҚиҰҒзҡ„дҪңз”ЁгҖӮдҪҶзӣ®еүҚдёӯеӣҪзўідәӨжҳ“еёӮеңәдёҚеӨҹе®Ңе–„пјҢеӯҳеңЁеёӮеңәжҙ»и·ғеәҰдёҚи¶ігҖҒиҰҶзӣ–иЎҢдёҡиҫғе°‘гҖҒдәӨжҳ“дё»дҪ“дёҺдә§е“Ғз»“жһ„еҚ•дёҖе’ҢзўідәӨжҳ“д»·ж јеҒҸдҪҺзӯүй—®йўҳпјҢзўіеёӮеңәе’ҢзўійҮ‘иһҚдә§е“ҒеңЁж”ҜжҢҒиҪ¬еһӢз»ҸжөҺжҙ»еҠЁдёӯзҡ„дҪңз”ЁиҝҳеҚҒеҲҶжңүйҷҗпјҲдёӯеӣҪйҮ‘иһҚеӯҰдјҡз»ҝиүІйҮ‘иһҚдё“дёҡ委е‘ҳдјҡиҜҫйўҳз»„пјҢ2021пјүгҖӮиҰҒи§ЈеҶідёҠиҝ°й—®йўҳпјҢеҸҜд»Ҙд»Һд»ҘдёӢж–№йқўзқҖжүӢпјҡ 1.еҠ еҝ«зўіжҺ’ж”ҫз®ЎзҗҶдҪ“зі»е»әи®ҫпјҢеӨҜе®һзўіеёӮеңәиҝҗиЎҢеҹәзЎҖгҖӮзўіиө„дә§зҡ„еҪўжҲҗдҫқиө–дәҺеҮҶзЎ®еҸҜйқ зҡ„зўіжҺ’ж”ҫж•°жҚ®пјҢеӣ жӯӨе»әз«Ӣе®Ңе–„зҡ„жөӢйҮҸгҖҒжҠҘе‘Ҡе’Ңж ёжҹҘпјҲMRVпјүдҪ“зі»д»ҘзЎ®дҝқдјҒдёҡзўіжҺ’ж”ҫж•°жҚ®зҡ„зңҹе®һжҖ§гҖҒе®Ңж•ҙжҖ§е’ҢеҮҶзЎ®жҖ§пјҢеҜ№дәҺзўіеёӮеңәзҡ„规иҢғиҝҗиЎҢиҮіе…ійҮҚиҰҒгҖӮдёҖж–№йқўпјҢж”ҜжҢҒеҗ„иЎҢдёҡеҸҠз§‘з ”жңәжһ„еҠ еҝ«з ”究дёҚеҗҢиЎҢдёҡзҡ„зўіжҺ’ж”ҫж ёз®—е’Ңз»ҹи®Ўж–№жі•пјҢеҠ еҝ«еҪўжҲҗеӣҪ家еұӮйқўзҡ„зўіжҺ’ж”ҫж ёз®—е’Ңз»ҹи®ЎдҪ“зі»гҖӮеҸҰдёҖж–№йқўпјҢиҰҒеҠ ејәдҝЎжҒҜжҠ«йңІпјҢеҒҘе…Ёзӣ‘з®Ўж ёжҹҘдҪ“зі»пјҢеҸҜд»ҘеҖҹеҠ©еҢәеқ—й“ҫзӯүжҠҖжңҜжүӢж®өпјҢзЎ®дҝқеҹәзЎҖж•°жҚ®зңҹе®һеҸҜдҝЎгҖӮжӯӨеӨ–пјҢйңҖе»әз«Ӣжңүж•Ҳзҡ„иҝқ规жғ©зҪҡжңәеҲ¶пјҢйҖҡиҝҮжі•еҫӢе’Ңи§„з« еҜ№зўіеёӮеңәеҸӮдёҺиҖ…зҡ„иЎҢдёәиҝӣиЎҢзӣ‘зқЈе’ҢеҲ¶зәҰпјҢйҳІиҢғеёӮеңәж“Қзәөе’Ңж¬әиҜҲиЎҢдёәпјҢз»ҙжҠӨеёӮеңәзҡ„е…¬жӯЈе’ҢиҜҡдҝЎгҖӮ 2.жӢ“е®ҪзўіеёӮеңәиҰҶзӣ–иҢғеӣҙпјҢе……еҲҶе®һзҺ°д»·ж јеҸ‘зҺ°еҠҹиғҪгҖӮзӣ®еүҚе…ЁеӣҪзўіеёӮеңәд»…иҰҶзӣ–еҸ‘з”өиЎҢдёҡпјҢдёәдәҶеҸ‘жҢҘзўіеёӮеңәдҪҺжҲҗжң¬еҮҸзўізҡ„дјҳеҠҝпјҢеҠ©еҠӣе…ЁиЎҢдёҡеҮҸзўіпјҢдёӯеӣҪзўіеёӮеңәйңҖеҠ еҝ«жӢ“еұ•е…ЁеӣҪзўіеёӮеңәзҡ„иЎҢдёҡиҰҶзӣ–иҢғеӣҙгҖӮ2011е№ҙ10жңҲпјҢеӣҪ家еҸ‘改委еҚ°еҸ‘гҖҠе…ідәҺејҖеұ•зўіжҺ’ж”ҫжқғдәӨжҳ“иҜ•зӮ№е·ҘдҪңзҡ„йҖҡзҹҘгҖӢпјҢжү№еҮҶеҢ—дә¬гҖҒдёҠжө·гҖҒеӨ©жҙҘгҖҒйҮҚеәҶгҖҒж№–еҢ—гҖҒе№ҝдёңе’Ңж·ұеңізӯүдёғзңҒеёӮејҖеұ•зўідәӨжҳ“иҜ•зӮ№е·ҘдҪңпјҢиҮід»Ҡең°ж–№зўіжҺ’ж”ҫжқғдәӨжҳ“еёӮеңәе·ІжңүеҚҒдҪҷе№ҙзҡ„иҜ•зӮ№з»ҸйӘҢпјҢд»ҺеёӮеңәиҰҶзӣ–иҢғеӣҙзңӢпјҢиҜ•зӮ№еёӮеңәе·ІиҰҶзӣ–20еӨҡдёӘиЎҢдёҡиҝ‘3000家еҚ•дҪҚпјҢе·ІжңүдёҖе®ҡзҡ„з»ҸйӘҢз§ҜзҙҜгҖӮд»ҺдёӯеӣҪеҲҶиЎҢдёҡзўіжҺ’ж”ҫйҮҸеҚ жҜ”жқҘзңӢпјҢйҷӨе·Ізәіе…Ҙе…ЁеӣҪзўіжҺ’ж”ҫеёӮеңәзҡ„з”өеҠӣиЎҢдёҡеӨ–пјҢй’ўй“ҒгҖҒж°ҙжіҘгҖҒеҢ–е·Ҙзӯүе·ҘдёҡйғЁй—ЁзўіжҺ’ж”ҫйҮҸд№ҹеҚ жҚ®иҫғеӨ§д»ҪйўқпјҢйңҖе°Ҫеҝ«зәіе…Ҙе…ЁеӣҪзўіеёӮеңәдәӨжҳ“гҖӮеҗҢж—¶пјҢеә”еқҡжҢҒзўій…ҚйўқеҲ¶еәҰдёҺиҮӘж„ҝеҮҸжҺ’ж–№жЎҲ并дёҫпјҢйҖҡиҝҮCCERзӯүжңәеҲ¶иҝӣдёҖжӯҘзәіе…ҘжӣҙеӨҡиЎҢдёҡпјҢдҫӢеҰӮжһ—дёҡCCERйЎ№зӣ®ж—ўжңүеҠ©дәҺеҮҸзўіеўһжұҮпјҢеҸҲжңүеҠ©дәҺеўһејәеёӮеңәжөҒеҠЁжҖ§пјҢдҝғиҝӣд»·ж јеҸ‘зҺ°гҖӮжӯӨеӨ–пјҢзӣ®еүҚй…Қйўқд»Ҙе…Қиҙ№еҸ‘ж”ҫдёәдё»пјҢдёәдәҶжҸҗй«ҳй…ҚйўқеҲҶй…Қзҡ„д»·ж јеҸ‘зҺ°еҠҹиғҪе’ҢеўһеҠ жңүж•Ҳеә”еҜ№д»·ж јеү§зғҲеҸҳеҠЁйЈҺйҷ©зҡ„жүӢж®өпјҢеә”иҜҘе°Ҫеҝ«еј•е…Ҙй…ҚйўқжңүеҒҝеҲҶй…ҚжңәеҲ¶гҖӮ 3.жү©еӨ§еёӮеңәдәӨжҳ“дё»дҪ“пјҢе®Ңе–„зўійҮ‘иһҚдә§е“Ғз»“жһ„гҖӮе…ЁеӣҪзўіеёӮеңәејҖеёӮд»ҘжқҘпјҢдәӨжҳ“дё»дҪ“жҳҜйҮҚзӮ№жҺ’ж”ҫеҚ•дҪҚпјҢдё»з®ЎйғЁй—ЁжҡӮжңӘе…Ғи®ёжҠ•иө„жңәжһ„д»ҘеҸҠзӣёе…ідёӘдәәиҝӣе…ҘгҖӮзўіеёӮеңәзҡ„жң¬иҙЁжҳҜйҮ‘иһҚеёӮеңәпјҢжІЎжңүеҗ„зұ»йҮ‘иһҚжңәжһ„зҡ„еҸӮдёҺпјҢзўіеёӮеңәеңЁд»·ж јеҸ‘зҺ°гҖҒйў„жңҹеј•еҜјгҖҒйЈҺйҷ©з®ЎзҗҶзӯүж–№йқўзҡ„дҪңз”Ёе°Ҷж— жі•ж–Ҫеұ•пјҢз”ҡиҮіеҪұе“ҚеҮҸжҺ’зӣ®ж Үзҡ„жңүж•ҲиҫҫжҲҗгҖӮ欧зӣҹзўіеёӮеңәзҡ„еҸӮдёҺдё»дҪ“йҷӨдәҶжҺ§жҺ’дјҒдёҡд№ӢеӨ–пјҢиҝҳеҢ…жӢ¬й“¶иЎҢгҖҒеҹәйҮ‘гҖҒз»ҸзәӘдәӨжҳ“е•Ҷзӯүеҗ„зұ»еһӢзҡ„йҮ‘иһҚжңәжһ„гҖӮеӣ жӯӨпјҢдәҹйңҖйј“еҠұз¬ҰеҗҲжқЎд»¶зҡ„жңәжһ„е’ҢдёӘдәәеҸӮеҠ е…ЁеӣҪзўіеёӮеңәдәӨжҳ“гҖӮеңЁзўійҮ‘иһҚдә§е“Ғж–№йқўпјҢеӣҪеӨ–зӣёеҜ№жҲҗзҶҹзҡ„зўіеёӮеңәдә§е“ҒеҢ…жӢ¬зўіжңҹиҙ§гҖҒзўіиҝңжңҹгҖҒзўіжҺүжңҹгҖҒзўіжңҹжқғзӯүгҖӮдёӯеӣҪеә”иҒҡз„Ұж ёеҝғзўійҮ‘иһҚдә§е“ҒеҸ‘еұ•пјҢеҒҘе…Ёзўіжңҹиҙ§дёҺзўіжңҹжқғеёӮеңәпјҢе°Ҷзўіжңҹиҙ§гҖҒзўіжңҹжқғеҸ‘еұ•дёәзўійҮ‘иһҚеёӮеңәзҡ„дё»еҠӣдәӨжҳ“е·Ҙе…·пјҢ并ејҖеҸ‘жҺЁе№ҝзўійҮ‘иһҚзҗҶиҙўдә§е“Ғз»„еҗҲгҖҒзўійҮ‘иһҚдҝЎжүҳи®ЎеҲ’гҖҒзўідҝЎз”ЁиҜҒдәӨд»ҳдҝқиҜҒе’Ңеҗ„зұ»иҒ”еҠЁиЎҚз”ҹдә§е“ҒзӯүпјҢе»әз«ӢеӨҡеұӮж¬Ўзҡ„зўійҮ‘иһҚеёӮеңәпјҢд»ҺиҖҢжҸҗй«ҳзўійҮ‘иһҚеёӮеңәзҡ„жөҒеҠЁжҖ§гҖӮ

дә”гҖҒз»“и®ә еҠ©жҺЁиғҪжәҗз»ҝиүІиҪ¬еһӢпјҢе»әи®ҫиғҪжәҗејәеӣҪпјҢжҺЁиҝӣдёӯеӣҪејҸзҺ°д»ЈеҢ–пјҢеҸ‘еұ•з»ҝиүІйҮ‘иһҚжҳҜйҮҚдёӯд№ӢйҮҚгҖӮжң¬ж–ҮеңЁйҳҗжҳҺз»ҝиүІйҮ‘иһҚеҠ©жҺЁиғҪжәҗејәеӣҪзҡ„еҶ…ж¶өдёҺж„Ҹд№үзҡ„еҹәзЎҖдёҠпјҢйҖҡиҝҮеҲҶжһҗйҮҚзӮ№й«ҳзўіиЎҢдёҡдҪҺзўіиҪ¬еһӢгҖҒж–°иғҪжәҗиЎҢдёҡеҸ‘еұ•е’Ңе…ЁиЎҢдёҡз»ҝиүІиҪ¬еһӢзҡ„зҺ°зҠ¶пјҢз»“еҗҲеҪ“еүҚз»ҝиүІйҮ‘иһҚеҸ‘еұ•ж°ҙе№іпјҢжҢҮеҮәйҷҗеҲ¶з»ҝиүІйҮ‘иһҚеҠ©жҺЁж•Ҳжһңзҡ„е…ій”®й—®йўҳдёҺжҢ‘жҲҳпјҢ并жҸҗеҮәдәҶзӣёеә”зӯ–з•ҘгҖӮ иҝ‘е№ҙжқҘпјҢз»ҝиүІйҮ‘иһҚеңЁдёӯеӣҪеҫ—еҲ°дәҶиҝ…йҖҹзҡ„еҸ‘еұ•пјҢжҖ»дҪ“иЎЁзҺ°дёәпјҡз»ҝиүІйҮ‘иһҚеёӮеңә规模дёҚж–ӯжү©еӨ§гҖҒз»ҝиүІйҮ‘иһҚж”ҝзӯ–жЎҶжһ¶йҖҗжӯҘе®Ңе–„гҖҒз»ҝиүІйҮ‘иһҚж ҮеҮҶдёҚж–ӯдёҺеӣҪйҷ…ж ҮеҮҶжҺҘиҪЁд»ҘеҸҠз»ҝиүІйҮ‘иһҚзҺҜеўғж•ҲзӣҠйҖҗжӯҘжҳҫзҺ°гҖӮеҗҢж—¶пјҢдёӯеӣҪз»ҝиүІйҮ‘иһҚеҸ‘еұ•д»ҚеӯҳеңЁиҜёеӨҡдёҚи¶ігҖӮе…¶дёӯпјҢеҸҜиЎҢиҪ¬еһӢдё»дҪ“иҜҶеҲ«жЎҶжһ¶е»әи®ҫе°ҡжңӘж»Ўи¶іеҠ©жҺЁй«ҳзўіиЎҢдёҡдҪҺзўіиҪ¬еһӢзҡ„йңҖжұӮпјӣвҖңжҙ—з»ҝвҖқвҖңжјӮз»ҝвҖқзҺ°иұЎйҷҗеҲ¶дәҶз»ҝиүІйҮ‘иһҚж”ҜжҢҒж–°иғҪжәҗиЎҢдёҡеҸ‘еұ•зҡ„ж•ҲжһңпјӣзўіеёӮеңәе’ҢзўійҮ‘иһҚдә§е“ҒеңЁж”ҜжҢҒе…ЁиЎҢдёҡиҪ¬еһӢдёӯзҡ„дҪңз”ЁиҝҳеҚҒеҲҶжңүйҷҗгҖӮ并且пјҢзҺ°жңүз»ҝиүІйҮ‘иһҚдә§е“ҒиҝҳдёҚиғҪж»Ўи¶іе»әи®ҫиғҪжәҗејәеӣҪзҡ„йңҖиҰҒгҖӮеӣ жӯӨпјҢйңҖиҰҒе……еҲҶеҸӮиҖғеӣҪйҷ…е·Іжңүз»ҸйӘҢ并结еҗҲе®һйҷ…жғ…еҶөпјҢеңЁз»ҝиүІйҮ‘иһҚеҠ©жҺЁй«ҳзўіиЎҢдёҡдҪҺзўіиҪ¬еһӢж–№йқўйҖҡиҝҮе»әз«ӢиҪ¬еһӢдҝЎжҒҜжҠ«йңІжЎҶжһ¶и§ЈеҶіиҜҶеҲ«еҸҜдҝЎиҪ¬еһӢдё»дҪ“иҝҷдёҖе…ій”®й—®йўҳгҖӮдёәеҠ©жҺЁж–°иғҪжәҗиЎҢдёҡеҸ‘еұ•пјҢйңҖе®Ңе–„дҝЎжҒҜжҠ«йңІеҲ¶еәҰдёҺз»ҝиүІеҖәеҲёиһҚиө„еҘ–еҠұж–№жЎҲи®ҫи®ЎпјҢжҺ§еҲ¶е№¶еҮҸе°‘вҖңжҙ—з»ҝвҖқвҖңжјӮз»ҝвҖқзҡ„еҠЁжңәдёҺйЈҺйҷ©гҖӮеҗҢж—¶пјҢеҠ еҝ«е»әи®ҫзўіжҺ’ж”ҫж ёз®—е’Ңз»ҹи®ЎдҪ“зі»пјҢеӨҜе®һзўіеёӮеңәиҝҗиЎҢеҹәзЎҖгҖӮеқҡжҢҒзўій…ҚйўқеҲ¶еәҰдёҺиҮӘж„ҝеҮҸжҺ’ж–№жЎҲ并дёҫпјҢжү©еӨ§зўіеёӮеңәиЎҢдёҡиҰҶзӣ–иҢғеӣҙгҖӮжӯӨеӨ–пјҢеҝ…йЎ»з«Ӣи¶іиЎҢдёҡзү№иүІпјҢеҠ еҝ«йқўеҗ‘дёҚеҗҢиЎҢдёҡзҡ„з»ҝиүІйҮ‘иһҚгҖҒзўійҮ‘иһҚдә§е“Ғз§Қзұ»дёҺдҪ“зі»еҲӣж–°гҖӮ еҺҹж–ҮиҪҪдәҺгҖҠеҶңжқ‘йҮ‘иһҚз ”з©¶гҖӢ2023е№ҙ第11жңҹ

|  еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө

еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ

ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең°

д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең° з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ

з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ д»ҺеўғеӨ–з»ҸйӘҢзңӢиӮЎеёӮе№іеҮҶ

д»ҺеўғеӨ–з»ҸйӘҢзңӢиӮЎеёӮе№іеҮҶ