马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

йӯҸжһ—иҢң жқҺе№ҝеӯҗпјҲдёӯеӣҪзӨҫдјҡ科еӯҰйҷўеӨ§еӯҰе•ҶеӯҰйҷўпјӣдёӯеӣҪзӨҫдјҡ科еӯҰйҷўйҮ‘иһҚз ”з©¶жүҖз ”з©¶е‘ҳпјү иҝ‘е№ҙжқҘпјҢи¶ҠжқҘи¶ҠеӨҡзҡ„е•Ҷдёҡ银иЎҢе°Ҷдј з»ҹзҡ„ж ёеҝғдёҡеҠЎеөҢе…ҘеҲ°вҖңзӨҫеҢәвҖқиҝҷдёҖзү№е®ҡж°‘з”ҹеңәжҷҜдёӯпјҢжһ„е»әвҖңзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲвҖқпјҢеҰӮвҖңеҸЈиўӢзӨҫеҢәвҖқвҖңжҷәж…§зӨҫеҢәе№іеҸ°вҖқзӯүгҖӮдҪңдёәдёҖз§Қж–°еһӢдёҡеҠЎжЁЎејҸпјҢзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲеңЁдёәе•Ҷдёҡ银иЎҢеёҰжқҘе®ўжҲ·иө„жәҗзҡ„еҗҢж—¶пјҢд№ҹеҜ№е•Ҷдёҡ银иЎҢиҪ¬еҸҳеҸ‘еұ•зҗҶеҝөгҖҒдјҳеҢ–дёҡеҠЎжөҒзЁӢгҖҒжҸҗй«ҳз®ЎзҗҶж•ҲзҺҮзӯүжҸҗеҮәдәҶж–°зҡ„иҰҒжұӮгҖӮдёҺдёҡеҠЎе®һи·өзҡ„蓬еӢғеҸ‘еұ•зӣёжҜ”пјҢе…ідәҺе•Ҷдёҡ银иЎҢзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„зі»з»ҹжҖ§зҗҶи®әз ”з©¶иҝҳжҜ”иҫғж»һеҗҺгҖӮйӮЈд№ҲпјҢеҰӮдҪ•еҮҶзЎ®зҗҶи§ЈзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„еҗ«д№үпјҹзҺ°йҳ¶ж®өе•Ҷдёҡ银иЎҢеңЁжһ„е»әзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲиҝҮзЁӢдёӯйқўдёҙзҡ„й—®йўҳжңүе“ӘдәӣпјҹеҰӮдҪ•иҝӣиЎҢдјҳеҢ–пјҹй’ҲеҜ№дёҠиҝ°й—®йўҳпјҢжң¬ж–ҮйҰ–е…ҲеҲҶжһҗдәҶе•Ҷдёҡ银иЎҢжһ„е»әзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„ж¶өд№үе’Ңй©ұеҠЁеӣ зҙ пјҢеңЁжӯӨеҹәзЎҖдёҠжҖ»з»“еҪ’зәідәҶе•Ҷдёҡ银иЎҢзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„дё»иҰҒжһ„е»әжЁЎејҸпјҢиҝӣиҖҢеҜ№е•Ҷдёҡ银иЎҢеңЁжһ„е»әзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲиҝҮзЁӢдёӯеӯҳеңЁзҡ„й—®йўҳиҝӣиЎҢдәҶеҲҶжһҗпјҢ并жҸҗеҮәдәҶзӣёеә”зҡ„ж”ҝзӯ–е»әи®®гҖӮ

зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„еҶ…ж¶өеҸҠй©ұеҠЁеӣ зҙ

пјҲдёҖпјүзӣёе…іеҶ…ж¶ө

зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„ж¶өд№үдёҺд»ҘдёӢдёӨдёӘжҰӮеҝөеҜҶеҲҮзӣёе…ігҖӮдёҖжҳҜдә’иҒ”зҪ‘еңәжҷҜйҮ‘иһҚгҖӮKingеңЁгҖҠ银иЎҢ4.0гҖӢдёӯжҸҗеҲ°пјҢжңӘжқҘ银иЎҢзҡ„йҮ‘иһҚжңҚеҠЎдёҚеңЁзҪ‘зӮ№пјҢиҖҢеңЁдё–з•Ңеҗ„ең°гҖӮдә’иҒ”зҪ‘еңәжҷҜйҮ‘иһҚе°ұжҳҜи®©йҮ‘иһҚдәӨжҳ“иө°еҮә银иЎҢжҹңеҸ°пјҢе’Ңз”ҹжҙ»еңәжҷҜиһҚеҗҲеңЁдёҖиө·пјҢиғҪеҸҠж—¶ж„ҹзҹҘ并满足客жҲ·йңҖжұӮгҖӮи’ӢзһіпјҲ2018пјүи®ӨдёәпјҢеңәжҷҜйҮ‘иһҚжҳҜд»Һе®ўжҲ·зҡ„з”ҹжҙ»гҖҒз”ҹдә§йңҖжұӮеҮәеҸ‘пјҢд»ҘеңәжҷҜдёәж ёеҝғеҗ‘з”ЁжҲ·жҸҗдҫӣз«ҜеҲ°з«Ҝзҡ„жңҚеҠЎпјҢе…·жңүеөҢе…ҘејҸгҖҒз«ҜеҲ°з«ҜгҖҒи·Ёз•Ңз”ҹжҖҒзӯүзү№зӮ№гҖӮеҫҗд№үеӣҪпјҲ2020пјүи®ӨдёәпјҢеңәжҷҜйҮ‘иһҚдёҖиҲ¬жҢҮеҲ©з”Ёж–°еһӢжҠҖжңҜжүӢж®өпјҢе°ҶйҮ‘иһҚжҙ»еҠЁжңүжңәеөҢе…ҘеҲ°е·ІжңүеңәжҷҜжңҚеҠЎдёӯпјҢдҝғдҪҝж”Ҝд»ҳгҖҒдәӨжҳ“жҲ–жңҚеҠЎй«ҳж•Ҳе®ҢжҲҗгҖӮеҸҜд»ҘзңӢеҲ°пјҢдёҚеҗҢз ”з©¶з»ҷеҮәзҡ„е®ҡд№үжҳҜзұ»дјјзҡ„гҖӮжң¬ж–Үе°Ҷдә’иҒ”зҪ‘еңәжҷҜйҮ‘иһҚе®ҡд№үдёәпјҡе°ҶйҮ‘иһҚжңҚеҠЎеөҢе…Ҙеҗ„зұ»з”ҹжҙ»еңәжҷҜдёӯпјҢиҝҗз”ЁзҺ°д»ЈеҢ–дҝЎжҒҜжҠҖжңҜпјҢд»ҘйңҖжұӮдёәеҜјеҗ‘пјҢеҗ‘е®ўжҲ·жҸҗдҫӣеҗ„зұ»йҮ‘иһҚжңҚеҠЎгҖӮеҪ“еүҚпјҢеҫҲеӨҡе•Ҷдёҡ银иЎҢе°ҶиҮӘе·ұзҡ„ж ёеҝғдёҡеҠЎеөҢе…ҘеҲ°вҖңзӨҫеҢәвҖқвҖңж•ҷиӮІвҖқзӯүз”ҹжҙ»еңәжҷҜд№ӢдёӯпјҢз§ҜжһҒеҸ‘еұ•дә’иҒ”зҪ‘еңәжҷҜйҮ‘иһҚгҖӮдәҢжҳҜзӨҫеҢәйҮ‘иһҚгҖӮвҖңзӨҫеҢәйҮ‘иһҚвҖқжіӣжҢҮзӨҫеҢәеұ…ж°‘еҸҠе…¶з»„з»ҮжүҖдә§з”ҹзҡ„дёҖеҲҮйҮ‘иһҚйңҖжұӮпјҢд»ҘеҸҠе•Ҷдёҡ银иЎҢзӯүйҮ‘иһҚжңәжһ„дёәж»Ўи¶іе…¶йңҖжұӮиҖҢйҮҮеҸ–зҡ„дёҖеҲҮжҺӘж–ҪгҖӮж №жҚ®еҲҳеҲҡзӯүпјҲ2015пјүзҡ„и§ӮзӮ№пјҢжҢүзӨҫеҢәйҮ‘иһҚзҡ„еҸ‘еұ•жЁЎејҸпјҢеҸҜе°ҶзӨҫеҢәйҮ‘иһҚеҲҶдёәд»Ҙзү©зҗҶзҪ‘зӮ№дёәе…ҲеҜјзҡ„вҖңзӨҫеҢә银иЎҢвҖқжЁЎејҸе’Ңд»Ҙдә’иҒ”зҪ‘е№іеҸ°дёәе…ҲеҜјзҡ„вҖңзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲвҖқжЁЎејҸгҖӮжҲ‘еӣҪзҡ„зӨҫеҢә银иЎҢдәҺ2013е№ҙеүҚеҗҺејҖе§Ӣе…ҙиө·пјҢдё»иҰҒжңҚеҠЎдәҺеҹҺеёӮзӨҫеҢәпјҢдҪҶз”ұдәҺиҮӘиә«е®ҡдҪҚдёҚжҳҺзЎ®гҖҒеҠҹиғҪи®ҫж–ҪдёҚе®Ңе–„гҖҒ收е…Ҙйҡҫд»ҘиҰҶзӣ–иҝҗиҗҘжҲҗжң¬зӯүиҮӘиә«еҺҹеӣ пјҢд»ҘеҸҠдә’иҒ”зҪ‘йҮ‘иһҚеҶІеҮ»зӯүеӨ–йғЁеҺҹеӣ пјҢзӨҫеҢә银иЎҢд»Һ2016е№ҙејҖе§ӢеҮәзҺ°вҖңе…іеҒңжҪ®вҖқгҖӮж №жҚ®й“¶дҝқзӣ‘дјҡзҪ‘з«ҷж•°жҚ®пјҢжҲӘиҮі2018е№ҙжң«пјҢжҲ‘еӣҪе…іеҒңзӨҫеҢә银иЎҢеӨҡиҫҫ1032家гҖӮе°Ҫз®ЎзәҝдёӢзӨҫеҢә银иЎҢеҮәзҺ°дәҶж’Ө并关еҒңпјҢеҚҙжҺЁеҠЁдәҶе•Ҷдёҡ银иЎҢеҜ№вҖңзӨҫеҢәйҮ‘иһҚвҖқеҹәдәҺдә’иҒ”зҪ‘е№іеҸ°еңЁзәҝдёҠиҝӣиЎҢеҸҰдёҖз•ӘжҺўзҙўгҖӮе•Ҷдёҡ银иЎҢж•ҙеҗҲзәҝдёӢзӨҫеҢәиө„жәҗпјҢе°Ҷз”ҹжҙ»жңҚеҠЎгҖҒзү©дёҡжңҚеҠЎгҖҒз”өе•ҶжңҚеҠЎгҖҒзӨҫдәӨзӯүжҗ¬дёҠдә’иҒ”зҪ‘е№іеҸ°пјҢжү“йҖ еҮәвҖңзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲвҖқгҖӮ

ж №жҚ®д»ҘдёҠз•Ңе®ҡпјҢжң¬ж–ҮжүҖжҢҮзҡ„зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲжҳҜе°Ҷдә’иҒ”зҪ‘еңәжҷҜйҮ‘иһҚеөҢе…ҘзӨҫеҢәеңәжҷҜжүҖжҗӯе»әзҡ„еңәжҷҜеҢ–йҮ‘иһҚжңҚеҠЎе№іеҸ°пјҢжҳҜд»Ҙдә’иҒ”зҪ‘е№іеҸ°дёәе…ҲеҜјзҡ„вҖңзӨҫеҢәйҮ‘иһҚвҖқзҡ„дёҖз§ҚеҸ‘еұ•жЁЎејҸгҖӮеҹәдәҺжӯӨпјҢеҸҜд»Ҙе°ҶзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲе®ҡд№үеҰӮдёӢпјҡйҮ‘иһҚжңәжһ„зӢ¬з«ӢжҲ–дёҺеҹәзЎҖи®ҫж–ҪжңҚеҠЎе•ҶеҗҲдҪңпјҢеңЁж”ҝеәңзӣ‘з®ЎгҖҒиҪҜ件еҸҠ硬件и®ҫж–Ҫж”ҜжҢҒдёӢпјҢе°ҶйҮ‘иһҚ科жҠҖиҝҗз”ЁдәҺзӨҫеҢәеңәжҷҜпјҢжҸҗдҫӣйҮ‘иһҚжңҚеҠЎд»Ҙж»Ўи¶ізӨҫеҢәеұ…ж°‘гҖҒеә•е•ҶгҖҒзү©дёҡзӯүеӨҡж–№йңҖжұӮзҡ„еӨҡиҫ№зҫӨдҪ“еҗҲдҪңзҡ„дёҖз§ҚзӨҫеҢәз”ҹжҖҒзі»з»ҹгҖӮ银иЎҢдёҡз”ҹжҖҒеңҲжҲҳз•ҘпјҢд»Һжң¬иҙЁдёҠи®ІпјҢжҳҜиҰҒжұӮ银иЎҢеҸ‘жҢҘиҮӘиә«зҡ„иө„йҮ‘гҖҒзүҢз…§зӯүдјҳеҠҝпјҢе°Ҷиө„йҮ‘й“ҫгҖҒзү©жөҒй“ҫгҖҒдҝЎжҒҜй“ҫзӯүжңүжңәиҒ”з»“иһҚеҗҲпјҢеңЁе…ұдә«зҡ„еҗҢж—¶дёәе®ўжҲ·жҸҗдҫӣжӣҙеҠ дҫҝжҚ·зҡ„жңҚеҠЎпјҲжқЁе“ІгҖҒй»„иҝҲпјҢ2020пјүгҖӮдёҺж—©жңҹдё»иҰҒйқўеҗ‘еҹҺеёӮзӨҫеҢәзҡ„зӨҫеҢә银иЎҢдёҚеҗҢпјҢжң¬ж–ҮжүҖи®Ёи®әзҡ„зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲдёҚйҷҗдәҺеҹҺеёӮзӨҫеҢәпјҢд№ҹеҢ…еҗ«еҶңжқ‘зӨҫеҢәгҖӮд»Һжӣҙе№ҝзҡ„еұӮйқўзңӢпјҢ银иЎҢеңЁеёғеұҖеңәжҷҜйҮ‘иһҚж—¶пјҢж—ўеҸҜе°ҶзҺ°жңүзәҝдёӢеңәжҷҜзәҝдёҠеҢ–пјҢеҸҲеҸҜеӣҙз»•еҶңжқ‘еёӮеңәз©әзҷҪзӮ№е»әи®ҫж–°зҡ„еңәжҷҜпјҲжқЁе“ІгҖҒй»„иҝҲпјҢ2019гҖҒ2020пјүгҖӮйғЁеҲҶе•Ҷдёҡ银иЎҢзҡ„зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзӣёе…ідә§е“ҒеҰӮиЎЁ1жүҖзӨәгҖӮ

пјҲдәҢпјүеҸӮдёҺдё»дҪ“

1.е•Ҷдёҡ银иЎҢгҖӮе•Ҷдёҡ银иЎҢеңЁзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲдёӯеӨ„дәҺж ёеҝғең°дҪҚпјҢеҲ©з”ЁеҹәзЎҖи®ҫж–ҪжңҚеҠЎе•ҶжҸҗдҫӣзҡ„жҠҖжңҜж”ҜжҢҒгҖҒдёҠжёёйҮ‘иһҚдә§е“Ғдҫӣеә”ж–№жҸҗдҫӣзҡ„йҮ‘иһҚдә§е“ҒгҖҒиҮӘиә«зҡ„йҮ‘иһҚдә§е“Ғе’ҢжңҚеҠЎпјҢеңЁзӣ‘з®ЎйғЁй—Ёзҡ„зӣ‘з®ЎдёӢпјҢе®һзҺ°дҝЎжҒҜиө„жәҗе…ұдә«пјҢд»ҺиҖҢдёәдёӢжёёйҮ‘иһҚдә§е“ҒйңҖжұӮж–№жҸҗдҫӣйҮ‘иһҚжңҚеҠЎи§ЈеҶіж–№жЎҲпјҲдёәзӨҫеҢәеұ…ж°‘жҸҗдҫӣеӮЁи“„гҖҒж¶Ҳиҙ№дҝЎиҙ·зӯүдҫҝж°‘йҮ‘иһҚжңҚеҠЎеҸҠе…¶д»–жңҚеҠЎпјӣдёәзӨҫеҢәзү©дёҡжҸҗдҫӣжҷәж…§зү©дёҡжңҚеҠЎпјӣдёәе‘Ёиҫ№е•ҶжҲ·жҸҗдҫӣж”Ҝд»ҳз»“з®—жңҚеҠЎзӯүпјүпјҢеұһдәҺзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲдёӯзҡ„вҖңз”ҹдә§иҖ…вҖқгҖӮ

2.еҹәзЎҖи®ҫж–ҪжңҚеҠЎе•ҶгҖӮеҹәзЎҖи®ҫж–ҪжңҚеҠЎе•ҶдёәзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲжҸҗдҫӣ硬件пјҲеҢ…жӢ¬й—ЁзҰҒи®ҫеӨҮгҖҒжҷәиғҪе…¬е‘Ҡж ҸзӯүпјүгҖҒSaaSгҖҒзӨҫеҢәдә‘е№іеҸ°зӯүеӨҡз§ҚжҠҖжңҜжңҚеҠЎгҖӮеҹәзЎҖи®ҫж–ҪжңҚеҠЎе•ҶеҲ©з”ЁAIгҖҒзү©иҒ”зҪ‘гҖҒеӨ§ж•°жҚ®зӯүжҠҖжңҜпјҢеё®еҠ©е•Ҷдёҡ银иЎҢжү“йҖ дҝЎжҒҜеҢ–гҖҒжҷәиғҪеҢ–зҡ„зӨҫеҢәжІ»зҗҶдҪ“зі»пјҢжҳҜзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲдёӯзҡ„вҖңз”ҹдә§иҖ…вҖқгҖӮ

3.дёҠжёёйҮ‘иһҚдә§е“Ғдҫӣеә”ж–№гҖӮдёҠжёёйҮ‘иһҚдә§е“Ғдҫӣеә”ж–№жҢҮ委жүҳе•Ҷдёҡ银иЎҢд»ЈзҗҶй”Җе”®еҖәеҲёгҖҒдҝқйҷ©гҖҒиҙөйҮ‘еұһзӯүйҮ‘иһҚдә§е“Ғзҡ„йҮ‘иһҚжңәжһ„пјҲеҰӮиҜҒеҲёе…¬еҸёгҖҒдҝқйҷ©е…¬еҸёгҖҒеҹәйҮ‘з®ЎзҗҶе…¬еҸёзӯүпјүгҖӮе•Ҷдёҡ银иЎҢеҲ©з”ЁзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„зәҝдёҠе№іеҸ°пјҢд»ЈзҗҶй”Җе”®еҖәеҲёгҖҒдҝқйҷ©зӯүйҮ‘иһҚдә§е“ҒпјҢж»Ўи¶ізӨҫеҢәеұ…ж°‘зҗҶиҙўгҖҒжҠ•иө„зӯүж—ҘеёёйҮ‘иһҚйңҖжұӮгҖӮдёҠжёёйҮ‘иһҚдә§е“Ғдҫӣеә”ж–№йҖҡиҝҮе•Ҷдёҡ银иЎҢдёәзӨҫеҢәеұ…ж°‘жҸҗдҫӣйҮ‘иһҚдә§е“ҒпјҢжҳҜзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲдёӯзҡ„вҖңз”ҹдә§иҖ…вҖқгҖӮ

4.дёӢжёёйҮ‘иһҚдә§е“ҒйңҖжұӮж–№гҖӮеңЁе•Ҷдёҡ银иЎҢжһ„е»әзҡ„зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲдёӯпјҢдёӢжёёйҮ‘иһҚдә§е“ҒйңҖжұӮж–№дё»иҰҒжҢҮзӨҫеҢәеұ…ж°‘гҖҒзӨҫеҢәзү©дёҡе’Ңе‘Ёиҫ№е•ҶжҲ·зӯүдёүж–№гҖӮе®ғ们еңЁз”ҹжҖҒеңҲдёӯжҳҜдә«еҸ—йҮ‘иһҚжңҚеҠЎзҡ„зҫӨдҪ“пјҢжҳҜз”ҹжҖҒеңҲдёӯзҡ„зӣҙжҺҘеҸ—зӣҠиҖ…пјҢдҪҶе®ғ们жңүж—¶д№ҹдјҡеғҸз”ҹзү©дҪ“дёҖж ·дә§з”ҹдёҖдәӣеәҹејғзү©е’ҢжұЎжҹ“зү©пјҲеҰӮдёҚиүҜиө„дә§пјүгҖӮз”ұжӯӨеҸҜи§ҒпјҢдёӢжёёйҮ‘иһҚдә§е“ҒйңҖжұӮж–№жҳҜзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲдёӯзҡ„вҖңж¶Ҳиҙ№иҖ…вҖқгҖӮ

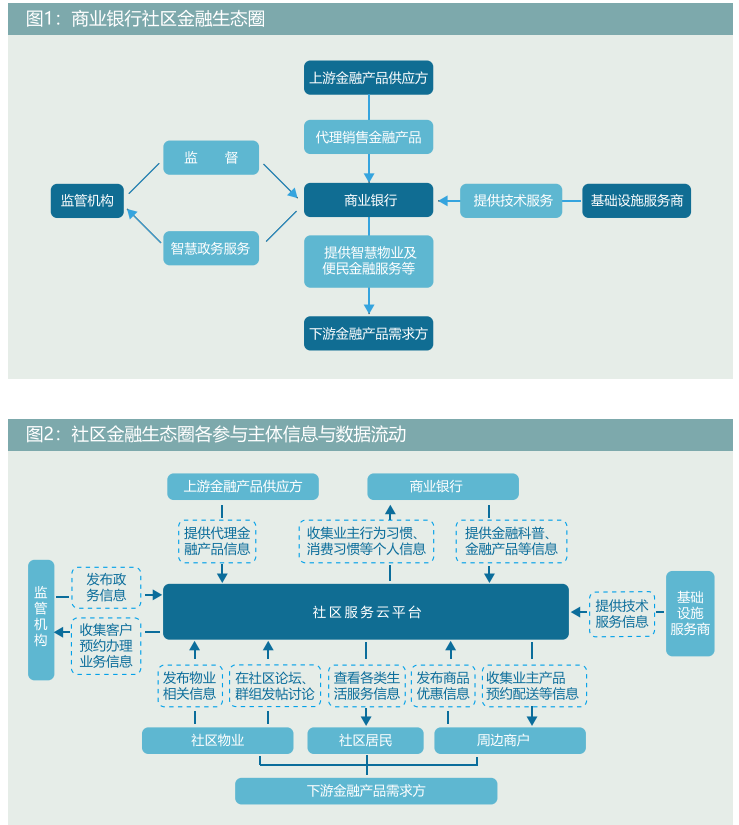

5.зӣ‘з®Ўжңәжһ„гҖӮзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲж¶үеҸҠдј—еӨҡзӣ‘з®Ўжңәжһ„пјҢеҢ…еҗ«ең°ж–№ж”ҝеәңгҖҒиЎ—йҒ“еҠһдәӢеӨ„гҖҒдёӯеӣҪдәә民银иЎҢгҖҒзӨҫеҢәеұ…民委е‘ҳдјҡеҸҠдёҡ主委е‘ҳдјҡзӯүгҖӮдёҖж–№йқўпјҢзӣ‘з®Ўжңәжһ„иҙҹиҙЈзӣ‘зқЈз®ЎзҗҶзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲдёӯеҗ„дё»дҪ“зҡ„иЎҢдёә规иҢғгҖӮзӣ‘з®Ўжңәжһ„иҙҹиҙЈеҜ№зӨҫеҢәеҶ…зҡ„иҝқжі•иҝқ规иЎҢдёәиҝӣиЎҢеӨ„зҪҡпјҢзЎ®дҝқзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„ж ёеҝғдё»дҪ“вҖ”вҖ”е•Ҷдёҡ银иЎҢзҡ„е®үе…ЁиҝҗиҗҘпјҢжё…йҷӨж¶ҲзәійҮ‘иһҚжҙ»еҠЁйҒ—з•ҷзҡ„еәҹејғзү©пјҲеҰӮдёҚиүҜиө„дә§зӯүпјүпјҢдҝқйҡңз”ҹжҖҒеңҲзЁіе®ҡеҒҘеә·иҝҗиЎҢпјҢеӣ жӯӨеұһдәҺзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲдёӯзҡ„вҖңеҲҶи§ЈиҖ…вҖқгҖӮеҸҰдёҖж–№йқўпјҢзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲеҶ…зҡ„зӣ‘з®Ўжңәжһ„дёҚеҶҚжҳҜдј з»ҹж„Ҹд№үдёҠзӢ¬з«ӢдәҺдёҡеҠЎд№ӢеӨ–зҡ„зӣ‘з®ЎиҖ…пјҢиҖҢжҳҜиҰҒеҸӮдёҺе…¶дёӯгҖӮеҪ“еүҚеҫҲеӨҡзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„зәҝдёҠеә”з”Ёе№іеҸ°еөҢе…ҘдәҶвҖңжҷәж…§ж”ҝеҠЎвҖқеҠҹиғҪпјҢеё®еҠ©зӣ‘з®ЎйғЁй—Ёжү“йҖ е…ЁжөҒзЁӢдҫҝ民移еҠЁж”ҝеҠЎжңҚеҠЎе№іеҸ°пјҢиҖҢзӣ‘з®ЎйғЁй—ЁеҲҷеҸҜд»Ҙдә«еҸ—зӣёеә”зҡ„жҠҖжңҜжңҚеҠЎпјҢеұһдәҺзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲдёӯзҡ„вҖңж¶Ҳиҙ№иҖ…вҖқгҖӮз”ұжӯӨеҸҜи§ҒпјҢзӣ‘з®Ўжңәжһ„еңЁзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲдёӯеҗҢж—¶жү®жј”вҖңж¶Ҳиҙ№иҖ…вҖқе’ҢвҖңеҲҶи§ЈиҖ…вҖқдёӨз§Қи§’иүІгҖӮзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲеҶ…дёҚеҗҢеҸӮдёҺдё»дҪ“д№Ӣй—ҙзҡ„зӣёдә’дҪңз”Ёе…ізі»еҰӮеӣҫ1жүҖзӨәгҖӮ

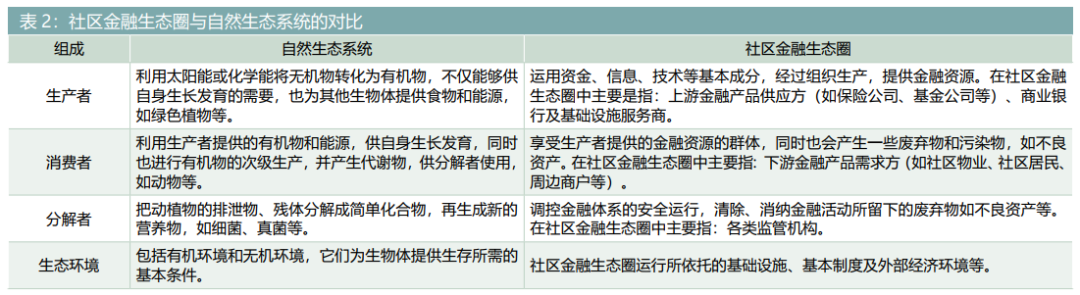

еҗҢж—¶пјҢдј з»ҹе•Ҷдёҡ银иЎҢеҠһзҗҶдёҡеҠЎе®һйҷ…дёҠжҳҜе•Ҷдёҡ银иЎҢеҚ•еҗ‘жҸҗдҫӣжңҚеҠЎз»ҷе®ўжҲ·пјҢдҝЎжҒҜдј йҖ’ж–№еҗ‘еҚ•дёҖгҖӮиҖҢе•Ҷдёҡ银иЎҢеңЁжһ„е»әзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲиҝҮзЁӢдёӯпјҢе°Ҷеҗ„еҸӮдёҺдё»дҪ“иҒҡеҗҲеңЁдёҖиө·пјҢйҖҡиҝҮжҗӯе»әзӨҫеҢәжңҚеҠЎдә‘е№іеҸ°иҒҡйӣҶеҗ„зұ»дҝЎжҒҜпјҢжү“з ҙдҝЎжҒҜзҡ„еҚ•еҗ‘иҫ“йҖҒпјҢиғҪеӨҹе®һзҺ°з”ҹжҖҒеңҲеҶ…дҝЎжҒҜе’Ңж•°жҚ®иө„жәҗеңЁеҗ„еҸӮдёҺдё»дҪ“д№Ӣй—ҙзҡ„жөҒеҠЁгҖҒеҫӘзҺҜгҖҒе…ұдә«гҖӮзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲеҶ…дҝЎжҒҜж•°жҚ®е…ұдә«жЁЎејҸеҰӮеӣҫ2жүҖзӨәгҖӮ

еңЁиҮӘ然еӯҰ科дёӯпјҢз”ҹжҖҒеңҲпјҲз”ҹжҖҒзі»з»ҹпјүз”ұз”ҹдә§иҖ…гҖҒж¶Ҳиҙ№иҖ…гҖҒеҲҶи§ЈиҖ…еҸҠз”ҹжҖҒзҺҜеўғеӣӣйғЁеҲҶз»„жҲҗгҖӮзӨҫдјҡз»„з»ҮиҝҗиҪ¬дёҺиҮӘ然з”ҹжҖҒзі»з»ҹжңүзӣёдјјд№ӢеӨ„пјҢиҖҢжһ„е»әзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„зӣ®зҡ„е°ұжҳҜиҰҒжЁЎд»ҝиҮӘ然з”ҹжҖҒзі»з»ҹзҡ„зү©иҙЁеҫӘзҺҜж–№ејҸпјҢе»әз«ӢйҮ‘иһҚзі»з»ҹдёҚеҗҢиҝҮзЁӢй—ҙзҡ„иҒ”зі»гҖӮе°Ҷз”ҹжҖҒзі»з»ҹзҗҶи®әеә”з”ЁдәҺзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲпјҢеҸҜд»Ҙи®ӨдёәзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲд№ҹжҳҜз”ұз”ҹзү©еӣ зҙ пјҲзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„еӨҡж ·еҢ–дё»дҪ“пјүе’ҢзҺҜеўғеӣ зҙ пјҲеҹәзЎҖи®ҫж–ҪгҖҒеә”з”ЁеңәжҷҜгҖҒдҝЎз”ЁзҺҜеўғзӯүпјүжһ„жҲҗгҖӮзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲдёҺиҮӘ然з”ҹжҖҒзі»з»ҹзҡ„еҜ№жҜ”еҰӮиЎЁ2жүҖзӨәгҖӮ

пјҲдёүпјүй©ұеҠЁеӣ зҙ

1.зӨҫеҢәеұ…ж°‘жңҚеҠЎйңҖжұӮзҡ„еҸҳйқ©гҖӮйҡҸзқҖз”ҹжҙ»ж°ҙе№ізҡ„жҸҗй«ҳпјҢзӨҫеҢәеұ…ж°‘еҜ№дәҺе®үйҳІгҖҒз”ҹжҙ»иҙЁйҮҸе’ҢиҲ’йҖӮеәҰжӣҙеҠ е…іжіЁгҖӮиҝҷз§ҚйңҖжұӮзҡ„еҸҳеҢ–еј•еҸ‘дәҶдёҖдәӣд»Ҙе®ўжҲ·йңҖжұӮдёәеҜјеҗ‘гҖҒжңүзӨҫдјҡиҙЈд»»ж„ҹзҡ„е•Ҷдёҡ银иЎҢзҡ„е…іжіЁпјҢиҝӣиҖҢжҺЁеҠЁдәҶе•Ҷдёҡ银иЎҢеҜ№вҖңзӨҫеҢәвҖқиҝҷдёҖеңәжҷҜзҡ„жҺўзҙўгҖӮйҡҸзқҖзӨҫеҢәеұ…ж°‘з”ҹжҙ»йңҖжұӮзҡ„дёҚж–ӯжҸҗеҚҮпјҢеҫҲеӨҡзӨҫеҢәзү©дёҡжүҖжҸҗдҫӣзҡ„жңҚеҠЎиҝңиҝңж— жі•ж»Ўи¶ідёҡдё»ж—Ҙеёёз”ҹжҙ»зҡ„йңҖиҰҒгҖӮзҺ°йҳ¶ж®өзӨҫеҢәзү©дёҡдё»иҰҒйқўдёҙеҰӮдёӢеӣӣдёӘз—ӣзӮ№пјҡпјҲ1пјүз”ҹжҙ»зјҙиҙ№ж–№йқўгҖӮеҫҲеӨҡзү©дёҡ收еҸ–зү©дёҡиҙ№зӯүиҙ№з”ЁжҳҜйҖҡиҝҮдёҠ门收еҸ–жҲ–иҰҒжұӮдёҡдё»еҲ°зү©дёҡдёӯеҝғзјҙзәіпјҢиҝҷдёӨз§Қзјҙиҙ№ж–№ејҸеқҮеӯҳеңЁиҜёеӨҡдёҚдҫҝд№ӢеӨ„гҖӮеҜ№дәҺзү©дёҡиҖҢиЁҖпјҢ收еҸ–иҙ№з”ЁеҸҠдәәе·Ҙз»ҹ计收иҙ№жғ…еҶөдёҚд»…жөӘиҙ№дәәеҠӣпјҢиҖҢдё”йқўдёҙзқҖеҮәзҺ°е·®й”ҷзҡ„йЈҺйҷ©пјӣеҜ№дәҺдёҡдё»иҖҢиЁҖпјҢйқўеҜ№жңүдәӣзү©дёҡйңҖиҰҒзјҙзәізҺ°йҮ‘жҲ–зјҙиҙ№жөҒзЁӢеӨҚжқӮзӯүжғ…еҶөпјҢд№ҹдјҡеҮәзҺ°жҠөи§ҰеҝғзҗҶгҖӮпјҲ2пјүжүӢе·ҘжҠҘдҝ®ж–№йқўгҖӮеҪ“еүҚеӨ§йғЁеҲҶзӨҫеҢәд»ҚйҮҮз”ЁжүӢе·ҘзәҝдёӢжҠҘдҝ®зҡ„ж–№ејҸгҖӮеҜ№дәҺзү©дёҡиҖҢиЁҖпјҢз»ҸеёёеҮәзҺ°жҢҮжҙҫз»ҙдҝ®дәәе‘ҳдёҚеҸҠж—¶гҖҒйҡҫд»ҘжҺҢжҸЎдёҡдё»ж„Ҹи§ҒеҸҚйҰҲзӯүжғ…еҶөпјӣеҜ№дәҺдёҡдё»иҖҢиЁҖпјҢзәҝдёӢжҠҘдҝ®дёҚд»…ж•ҲзҺҮдҪҺпјҢиҖҢдё”зјәд№ҸеҗҲйҖӮзҡ„е№іеҸ°еҜ№з»ҙдҝ®иҙЁйҮҸиҝӣиЎҢиҜ„д»·гҖӮпјҲ3пјүдҝЎжҒҜз»ҹи®Ўж–№йқўгҖӮдҝЎжҒҜзҡ„жұҮжҖ»е’Ңз®ЎзҗҶд№ҹжҳҜзү©дёҡзҡ„ж—Ҙеёёе·ҘдҪңд№ӢдёҖгҖӮ然иҖҢзӣ®еүҚеҫҲеӨҡзӨҫеҢәеҜ№дҝЎжҒҜзҡ„з»ҹи®Ўз®ЎзҗҶд»ҚйҮҮз”Ёдј з»ҹзҡ„жүӢе·Ҙи®°еҪ•жҲ–дәәи„‘и®°еҝҶж–№ејҸпјҢеҜ№дёҡдё»зҡ„еҹәжң¬дҝЎжҒҜгҖҒзјҙиҙ№жғ…еҶөзӯүжІЎжңүдёҖеҘ—е®Ңж•ҙзҡ„з®ЎзҗҶзі»з»ҹгҖӮиҝҷж ·дёҚд»…йҖ жҲҗз®ЎзҗҶж•ҲзҺҮдҪҺдёӢгҖҒдҝЎжҒҜи®°еҪ•ж··д№ұзӯүжғ…еҶөеҸ‘з”ҹпјҢиҝҳеҸҜиғҪеӣ дёәдәәе·Ҙи®°еҪ•жңүиҜҜгҖҒе·ҘдҪңдәәе‘ҳдәӨжҺҘеӨұиҜҜзӯүжғ…еҶөиҖҢеҮәзҺ°е·®й”ҷгҖӮпјҲ4пјүдҝЎжҒҜеҸ‘еёғж–№йқўгҖӮеҜ№дәҺиө„и®Ҝе…¬е‘ҠгҖҒзӨҫеҢәжҙ»еҠЁдҝЎжҒҜзӯүйңҖиҰҒеҸ‘еёғзҡ„дҝЎжҒҜпјҢеҪ“еүҚеҫҲеӨҡзү©дёҡйҮҮз”ЁеңЁеҚ•е…ғй—ЁеҸЈгҖҒжҘјжўҜй—ҙгҖҒе…¬е‘Ҡж ҸзӯүеӨ„еј иҙҙе…¬е‘Ҡзҡ„еҪўејҸгҖӮиҝҷз§ҚеҪўејҸж•ҲзҺҮиҫғдҪҺпјҢдёҚд»…е®№жҳ“иў«еұ…ж°‘еҝҪи§ҶпјҢиҖҢдё”йқўдёҙиў«ж’•жҜҒгҖҒж·Ӣж№ҝзӯүжғ…еҶөпјҢд»ҘиҮідәҺж— жі•йҖҡзҹҘеҲ°е…ЁдҪ“дёҡдё»гҖӮд»ҘдёҠз—ӣзӮ№йғҪеҸҜиғҪеҜјиҮҙзү©дёҡе…¬еҸёе’ҢзӨҫеҢәдёҡдё»д№Ӣй—ҙе®№жҳ“дә§з”ҹзҹӣзӣҫгҖӮиҖҢе•Ҷдёҡ银иЎҢжһ„е»әзҡ„зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲжӢҘжңүвҖңжҷәж…§зү©з®ЎвҖқжңҚеҠЎзі»з»ҹпјҢеҢ…еҗ«жҷәж…§зјҙиҙ№гҖҒжҷәж…§жҠҘдҝ®зӯүеҠҹиғҪпјҢиғҪеӨҹеӨ§еӨ§жҸҗй«ҳзү©дёҡзҡ„з®ЎзҗҶж•ҲзҺҮе’ҢжңҚеҠЎе“ҒиҙЁпјҢзј“и§Јзү©дёҡе…¬еҸёйҒҮеҲ°зҡ„дёҠиҝ°з—ӣзӮ№пјҢеҰӮеӣҫ3жүҖзӨәгҖӮ

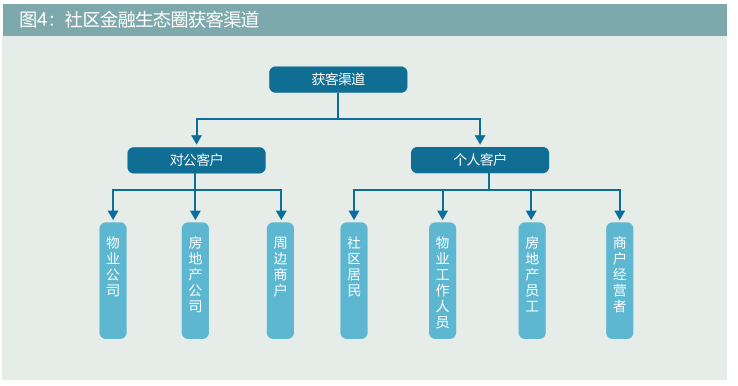

2.е•Ҷдёҡ银иЎҢжӢ“е®ўжё йҒ“зј©еҮҸзҡ„еҺӢеҠӣгҖӮиғЎеҝ—жө©гҖҒйҷҲж¶ӣеі°пјҲ2019пјүи®ӨдёәпјҢйҡҸзқҖдә’иҒ”зҪ‘е’Ң移еҠЁи®ҫеӨҮзҡ„жҷ®еҸҠпјҢжүӢжңә银иЎҢгҖҒзҪ‘дёҠ银иЎҢзҡ„дәӨжҳ“笔数е’ҢдәӨжҳ“йҮ‘йўқйҖҗе№ҙеўһеҠ пјҢдәә们足дёҚеҮәжҲ·е°ұеҸҜд»ҘеҠһзҗҶдёҡеҠЎпјҢдё”ж–№дҫҝеҝ«жҚ·гҖӮиҝҷе°ұеҜјиҮҙе•Ҷдёҡ银иЎҢзҡ„зҰ»жҹңзҺҮйҖҗе№ҙдёҠеҚҮгҖӮ银иЎҢдёҺе®ўжҲ·д№Ӣй—ҙзҡ„зІҳжҖ§йҖҗе№ҙйҷҚдҪҺпјҢеӯҳйҮҸе®ўжҲ·йҡҸж—¶йғҪжңүжөҒеӨұзҡ„йЈҺйҷ©гҖӮеҗҢж—¶пјҢе•Ҷдёҡ银иЎҢеҫҲеӨҡйңҖиҰҒзәҝдёӢиҗҘй”Җзҡ„йҮ‘иһҚдә§е“ҒпјҲеҰӮд»ЈзҗҶдҝқйҷ©гҖҒиҙөйҮ‘еұһзӯүпјүпјҢеҚҙз”ұдәҺе®ўжҲ·йІңе°‘е…үдёҙзҪ‘зӮ№иҖҢеӨұеҺ»дәҶйқўеҜ№йқўиҗҘй”Җзҡ„жңәдјҡгҖӮз”ұжӯӨеҜјиҮҙе•Ҷдёҡ银иЎҢжӢ“еұ•е®ўжҲ·гҖҒжҺЁе№ҝдёҡеҠЎзҡ„жё йҒ“иҝӣдёҖжӯҘзј©зӘ„гҖӮеӣ жӯӨпјҢиө°еҮәиҲ’йҖӮеҢәпјҢз”ұвҖңзӯүе®ўдёҠй—ЁвҖқеҸҳдёәдё»еҠЁвҖңеҜ»жүҫе®ўжәҗвҖқпјҢжҗӯе»әйҮ‘иһҚеңәжҷҜд»Ҙеҗёеј•е®ўжҲ·жөҒйҮҸпјҢеҜ№дәҺе•Ҷдёҡ银иЎҢзҡ„иҪ¬еһӢеҸ‘еұ•иҮіе…ійҮҚиҰҒгҖӮиҖҢзӨҫеҢәеҫҖеҫҖжӢҘжңүдё°еҜҢзҡ„е®ўжҲ·е’Ңе•ҶжҲ·иө„жәҗпјҢзӨҫеҢәеұ…ж°‘е’Ңе‘Ёиҫ№е•ҶжҲ·д№ҹеӯҳеңЁе№ҙйҫ„еұӮиҰҶзӣ–йқўе№ҝгҖҒйҮ‘иһҚйңҖжұӮе·®ејӮеӨ§зӯүзү№еҫҒгҖӮе•Ҷдёҡ银иЎҢеҸҜд»ҘйҖҡиҝҮзІҫеҮҶжҠҠжҸЎзӨҫеҢәзҡ„зү№еҫҒпјҢе……еҲҶеҲ©з”ЁзӨҫеҢәе®ўжҲ·иө„жәҗпјҢйҖҡиҝҮжһ„е»әзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲжқҘжӢ“е®ҪиҺ·е®ўжё йҒ“гҖӮеҰӮеӣҫ4жүҖзӨәпјҢйҖҡиҝҮжһ„е»әзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲпјҢе•Ҷдёҡ银иЎҢеҸҜд»ҘзІҫеҮҶжҠҠжҸЎзӨҫеҢәдёӘдәәе®ўжҲ·е’ҢеҜ№е…¬е®ўжҲ·зҡ„дёӘжҖ§еҢ–йңҖжұӮпјҢеҲ©з”ЁзӨҫеҢәжҡ—и—Ҹзҡ„дё°еҜҢзҡ„е®ўжҲ·иө„жәҗе®һзҺ°и§„жЁЎз»ҸжөҺж•Ҳеә”гҖӮ

3.дә’иҒ”зҪ‘е…¬еҸёеҙӣиө·зҡ„жҺЁеҠЁгҖӮиҝ‘е№ҙжқҘпјҢдә’иҒ”зҪ‘жҠҖжңҜеҸ‘еұ•иҝ…зҢӣпјҢд»Ҙж·ҳе®қгҖҒдә¬дёңзӯүдёәд»ЈиЎЁзҡ„еӣҪеҶ…дә’иҒ”зҪ‘е·ЁеӨҙе…¬еҸёеҮӯеҖҹз»јеҗҲеҢ–зҡ„е№іеҸ°дјҳеҠҝпјҢд»Һз”өе•ҶйўҶеҹҹеҗ‘йҮ‘иһҚйўҶеҹҹжё—йҖҸпјҢеҚ жҚ®дәҶйҮ‘иһҚ科жҠҖзҡ„жңүеҲ©ең°дҪҚгҖӮдёҖж–№йқўпјҢдә’иҒ”зҪ‘дјҒдёҡзҡ„иҝ…зҢӣеҸ‘еұ•з»ҷе•Ҷдёҡ银иЎҢзҡ„з»ҸиҗҘеёҰжқҘдәҶе·ЁеӨ§еҶІеҮ»пјҢдёҚд»…йҷҚдҪҺдәҶе…¶дј з»ҹдёҡеҠЎж”¶е…ҘпјҢжҺ еӨәдәҶе®ўжҲ·иө„жәҗпјҢд№ҹйў иҰҶдәҶеҺҹжңүзҡ„жңҚеҠЎж–№ејҸе’ҢзҗҶеҝөгҖӮд»ҺиҖҢеҖ’йҖје•Ҷдёҡ银иЎҢиө°еҮәиҲ’йҖӮеҢәпјҢиө°дёҠиҪ¬еһӢд№Ӣи·ҜгҖӮеҸҰдёҖж–№йқўпјҢеңәжҷҜйҮ‘иһҚжҲҗдёәе•Ҷдёҡ银иЎҢеҸ‘еұ•зҡ„еӨ§и¶ӢеҠҝгҖӮеңЁдә’иҒ”зҪ‘еңәжҷҜйҮ‘иһҚйўҶеҹҹпјҢдә’иҒ”зҪ‘е…¬еҸёеҮӯеҖҹе…¶еңЁдә’иҒ”зҪ‘жҠҖжңҜе’Ңз”ҹжҙ»ж¶Ҳиҙ№йўҶеҹҹзҡ„е…ҲеҸ‘дјҳеҠҝпјҢе®һзҺ°дәҶжӣҙж—©еёғеұҖгҖҒжӣҙеҝ«еҸ‘еұ•гҖӮдҪҶйҮ‘иһҚйўҶеҹҹжҳҜејәзӣ‘з®ЎйўҶеҹҹпјҢиӢҘиҰҒеңЁйҮ‘иһҚйўҶеҹҹжңүиҫғеҝ«еҸ‘еұ•пјҢжІЎжңүвҖңйҮ‘иһҚзүҢз…§вҖқеҜёжӯҘйҡҫиЎҢгҖӮе•Ҷдёҡ银иЎҢйҒҚеёғеӨ§иЎ—е°Ҹе··зҡ„е®һдҪ“зҪ‘зӮ№гҖҒе®Ңе–„зҡ„йЈҺжҺ§дҪ“зі»жҳҜдә’иҒ”зҪ‘е…¬еҸёжңӣе°ҳиҺ«еҸҠзҡ„гҖӮеӣ жӯӨпјҢеҫҲеӨҡе•Ҷдёҡ银иЎҢеңЁеҸ‘еұ•дә’иҒ”зҪ‘еңәжҷҜйҮ‘иһҚж—¶дјҡйҖүжӢ©дёҺдә’иҒ”зҪ‘е…¬еҸёеҗҲдҪңпјҢе®һзҺ°еҸҢж–№дјҳеҠҝдә’иЎҘпјҢе…ұеҗҢжҺўзҙўйҮ‘иһҚйўҶеҹҹзҡ„еҲӣж–°еҸ‘еұ•гҖӮ

е•Ҷдёҡ银иЎҢзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„жһ„е»әжЁЎејҸ

пјҲдёҖпјүжҢүеҹәзЎҖи®ҫж–ҪеҲ’еҲҶ

е•Ҷдёҡ银иЎҢжһ„е»әзҡ„зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲжҢүз…§еҹәзЎҖи®ҫж–Ҫжғ…еҶөпјҢеҸҜд»ҘеҲҶдёәд»ҘдёӢдёӨз§ҚжЁЎејҸгҖӮ1.зәҜвҖңиҪҜ件вҖқжЁЎејҸгҖӮзәҜвҖңиҪҜ件вҖқжЁЎејҸжҢҮе•Ҷдёҡ银иЎҢжһ„е»әзҡ„зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲеҸӘдҪҝз”ЁиҪҜ件гҖӮиҝҷйҮҢзҡ„вҖңиҪҜ件вҖқе°ұжҳҜе•Ҷдёҡ银иЎҢжҸҗдҫӣзҡ„дёҺзӨҫеҢәйҮ‘иһҚзӣёе…ізҡ„и®Ўз®—жңәж•°жҚ®гҖҒзЁӢеәҸгҖҒжҢҮд»Өзҡ„йӣҶеҗҲгҖӮйҮҮз”ЁзәҜвҖңиҪҜ件вҖқжЁЎејҸзҡ„е•Ҷдёҡ银иЎҢеҲ©з”ЁеңәжҷҜеә”з”ЁиҪҜ件е°ҶйҮ‘иһҚжңҚеҠЎеҸҠзӨҫеҢәз”ҹжҙ»жңҚеҠЎжҗ¬еҲ°зәҝдёҠпјҢйҖҡиҝҮж•ҙеҗҲе…Ҙй©»е•ҶжҲ·е’Ңж”Ҝд»ҳзі»з»ҹзӯүеӨҡз§Қиө„жәҗпјҢеҪўжҲҗе®Ңж•ҙзҡ„зәҝдёҠеә”з”Ёе№іеҸ°гҖӮзәҜвҖңиҪҜ件вҖқжЁЎејҸзҡ„дјҳеҠҝеңЁдәҺпјҡдёҖжҳҜж— йңҖй…ҚзҪ®зЎ¬д»¶и®ҫеӨҮпјҢдёҠзәҝиҫғеҝ«пјӣдәҢжҳҜд»·ж јдјҳжғ пјҢз”ҡиҮіеҸҜд»Ҙе®һзҺ°е…Қиҙ№пјҢзӨҫеҢәеұ…ж°‘е’ҢзӨҫеҢәзү©дёҡеңЁд»·ж јж–№йқўжӣҙе®№жҳ“жҺҘеҸ—гҖӮдҪҶзәҜвҖңиҪҜ件вҖқжЁЎејҸд№ҹеӯҳеңЁејҠз«ҜпјҡдёҖжҳҜеҸҜиғҪдә§з”ҹдёҺзӨҫеҢәиҮӘиЎҢе®үиЈ…зҡ„硬件и®ҫеӨҮз«ҜеҸЈдёҚеҜ№жҺҘзҡ„жғ…еҶөпјӣдәҢжҳҜе®№жҳ“йқўдёҙзі»з»ҹиў«ж·ҳжұ°е’Ңжӣҝд»Јзҡ„йЈҺйҷ©гҖӮ2.вҖңиҪҜ件+硬件вҖқжЁЎејҸгҖӮвҖңиҪҜ件+硬件вҖқжЁЎејҸжҳҜжҢҮе•Ҷдёҡ银иЎҢжһ„е»әзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲж—¶пјҢдёҚд»…дёәзӨҫеҢәй…ҚеӨҮдәҶиҪҜ件系з»ҹпјҢиҝҳжҸҗдҫӣдёҺиҪҜ件зӣёй…ҚеҘ—зҡ„жҷәиғҪ硬件и®ҫж–ҪгҖӮжҷәж…§е®үйҳІж–№йқўпјҢе•Ҷдёҡ银иЎҢеҸҜд»ҘжҸҗдҫӣжҠҘиӯҰи®ҫеӨҮгҖҒдәәи„ёжҠ“жӢҚжңәгҖҒзғӯжҲҗеғҸж‘„еғҸеӨҙзӯү硬件и®ҫеӨҮпјӣе®Јдј еұ•зӨәж–№йқўпјҢеҸҜд»ҘжҸҗдҫӣжҷәиғҪе№ҝе‘ҠеұҸзӯү硬件и®ҫеӨҮпјӣжҷәж…§еҒңиҪҰж–№йқўпјҢеҸҜд»ҘжҸҗдҫӣйӣ·иҫҫгҖҒжҷәиғҪжҠ¬жқҶзӯү硬件и®ҫеӨҮгҖӮвҖңиҪҜ件+硬件вҖқжЁЎејҸз”ұдәҺеҠ е…ҘдәҶ硬件и®ҫеӨҮпјҢдҪҝз”ҹжҖҒеңҲзәҝдёҠзәҝдёӢеҗ„еҸӮдёҺдё»дҪ“зҡ„жҺҘи§ҰжӣҙеҠ йў‘з№ҒпјҢеҗ„дё»дҪ“еңЁдёҚж–ӯжҺҘи§Ұдә’еҠЁдёӯдә§з”ҹеӨ§йҮҸеңәжҷҜпјҢ并з”ұжӯӨзҙҜз§ҜеӨ§жөҒйҮҸгҖҒеӨ§ж•°жҚ®пјҢд»ҺиҖҢдҪҝе•Ҷдёҡ银иЎҢжӣҙе®№жҳ“зІҫеҮҶжҠҠжҺ§е®ўжҲ·йңҖжұӮпјҢиғҪеӨҹдёәз”ҹжҖҒеңҲзҡ„еҸӮдёҺдё»дҪ“жҸҗдҫӣжӣҙдё“дёҡзҡ„йҮ‘иһҚжңҚеҠЎгҖӮвҖңиҪҜ件+硬件вҖқжЁЎејҸжӢҘжңүзәҜвҖңиҪҜ件вҖқжЁЎејҸдёҚеҸҜеҸ–д»Јзҡ„дјҳеҠҝпјҡдёҖжҳҜ硬件и®ҫж–ҪдҫӢеҰӮжҷәиғҪе№ҝе‘ҠеұҸзӯүзҡ„е®үиЈ…еҸҜд»ҘеҠ ејәз”ҹжҖҒеңҲеҶ…еҗ„еҸӮдёҺдё»дҪ“д№Ӣй—ҙзҡ„дәӨжөҒпјӣдәҢжҳҜе•Ҷдёҡ银иЎҢдёәзӨҫеҢәе®үиЈ…дёҺиҪҜ件зӣёеҢ№й…Қзҡ„硬件и®ҫеӨҮпјҢеҸҜеңЁдёҖе®ҡзЁӢеәҰдёҠжҸҗй«ҳиҪҜ件зҡ„дҪҝз”Ёйў‘зҺҮпјҢдҪҝе•Ҷдёҡ银иЎҢжҸҗдҫӣзҡ„иҪҜ件系з»ҹдёҚе®№жҳ“иў«жӣҝжҚўе’Ңж·ҳжұ°пјӣдёүжҳҜй«ҳ科жҠҖжҷәиғҪ硬件еҰӮдәәи„ёжҠ“жӢҚжңәзӯүзҡ„дҪҝз”ЁпјҢиғҪдҪҝзӨҫеҢәеұ…ж°‘зҡ„з”ҹжҙ»жӣҙеҠ жҷәиғҪеҢ–гҖҒдҫҝжҚ·еҢ–гҖӮдҪҶиҝҷз§ҚжЁЎејҸеӯҳеңЁзҡ„ејҠз«ҜжҳҜжҠ•е…ҘжҲҗжң¬иҫғй«ҳгҖӮжңүдәӣдёӯдҪҺз«ҜжҲ–规模иҫғе°Ҹзҡ„зӨҫеҢәеҸҜиғҪдјҡйҖүжӢ©еҸӘдҪҝз”Ёе•Ҷдёҡ银иЎҢжҸҗдҫӣзҡ„дёҖйғЁеҲҶ硬件и®ҫеӨҮпјҢжҲ–еҸӘдҪҝз”Ёе•Ҷдёҡ银иЎҢжҸҗдҫӣзҡ„иҪҜ件系з»ҹиҖҢиҮӘиЎҢйҮҮиҙӯ硬件и®ҫеӨҮгҖӮ

( дәҢ ) жҢүжһ„е»әи·Ҝеҫ„еҲ’еҲҶ

е•Ҷдёҡ银иЎҢжһ„е»әзҡ„зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲжҢүжһ„е»әи·Ҝеҫ„еҲ’еҲҶпјҢеҸҜеҲҶдёәд»ҘдёӢдёӨз§ҚжЁЎејҸпјҲеҲҳеҲҡзӯүпјҢ2015пјүпјҡ1.д»ҘзәҝдёӢCз«ҜдёәзӘҒз ҙеҸЈзҡ„д»ҘиҗҘй”Җдёәдё»жЁЎејҸгҖӮжңүдәӣе•Ҷдёҡ银иЎҢеңЁжҺўзҙўзӨҫеҢәйҮ‘иһҚд№Ӣи·ҜдёҠпјҢд»ҘзәҝдёӢCз«ҜдёәзӘҒз ҙеҸЈпјҢдё»иҰҒйҖҡиҝҮиҗҘй”Җзҡ„ж–№ејҸжқҘж•ҙеҗҲзӨҫеҢәзәҝдёӢзҡ„жңҚеҠЎиө„жәҗпјҢд»ҺиҖҢжһ„е»әзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲгҖӮиҝҷзұ»е•Ҷдёҡ银иЎҢзҡ„дё»иҰҒзӣ®ж Үе®ўжҲ·жҳҜзӨҫеҢәдёӘдәәдҪҸжҲ·еҸҠе‘Ёиҫ№е•ҶжҲ·гҖӮз”ұдәҺжІЎжңүе’Ңзү©дёҡе…¬еҸёеҗҲдҪңпјҢйҮҮз”Ёиҝҷзұ»жЁЎејҸзҡ„е•Ҷдёҡ银иЎҢеңЁжһ„е»әзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲиҝҮзЁӢдёӯд»ҘвҖңжү“йҖ зү№жғ е•ҶеңҲвҖқдёәдё»пјҢдҫҝж°‘зү©дёҡжңҚеҠЎзӣёеҜ№иҫғе°‘гҖӮзӨҫеҢәеұ…ж°‘е’Ңе‘Ёиҫ№е•ҶжҲ·зҡ„дә’еҠЁйҮҮиҙӯпјҢжһ„жҲҗдәҶеҹәжң¬зҡ„зӨҫеҢәйҮ‘иһҚиЎҢдёәгҖӮиҖҢеҗҺжңҹз”ҹжҖҒеңҲдёӯиЎҚз”ҹеҮәзҡ„еӨ§йҮҸеңәжҷҜйғҪжҳҜеҹәдәҺе•ҶеңҲзҡ„дәӨжҳ“иЎҢдёәгҖӮйҖҡиҝҮе•Ҷдёҡ银иЎҢжһ„е»әзҡ„дә‘е№іеҸ°зҡ„зәҝдёҠиҙӯзү©гҖҒйҮ‘иһҚжңҚеҠЎгҖҒзӨҫеҢәдҫҝж°‘жңҚеҠЎзӯүеҠҹиғҪпјҢеҸҜд»ҘжҸҗеҚҮз”ҹжҖҒеңҲдёӯе®ўжҲ·зҡ„жҙ»и·ғеәҰе’ҢзІҳзЁ еәҰгҖӮз”ұжӯӨпјҢе•Ҷдёҡ银иЎҢеҸҜд»ҘиҺ·еҫ—еӨ§йҮҸзҡ„е®ўжҲ·дҝЎжҒҜе’ҢдәӨжҳ“ж•°жҚ®пјҢ并йҖҡиҝҮеҜ№е®ўжҲ·дәӨжҳ“иЎҢдёәзҡ„еј•еҜјпјҢе°ҶжңҖеҗҺзҡ„ж”Ҝд»ҳзҺҜиҠӮжҺ§еҲ¶еңЁиҮӘе·ұжүӢдёӯгҖӮд»ҘзәҝдёӢCз«ҜдёәзӘҒз ҙеҸЈзҡ„д»ҘиҗҘй”Җдёәдё»жЁЎејҸзҡ„дјҳеҠҝиҫғдёәжҳҺжҳҫпјҡжҠ•е…ҘжҲҗжң¬иҫғдҪҺпјҢдёҠзәҝе’ҢжҺЁе№ҝиҫғдёәе®№жҳ“гҖӮдҪҶд№ҹеӯҳеңЁејҠз«ҜпјҡеҸҜж•ҙеҗҲзҡ„зәҝдёӢиө„жәҗжңүйҷҗпјҢеҫҲйҡҫеҪўжҲҗиҫғдёәе®Ңж•ҙзҡ„зӨҫеҢәйҮ‘иһҚз”ҹжҖҒзі»з»ҹпјҢз”ұжӯӨеҸҜжҸҗдҫӣзҡ„жңҚеҠЎжЁЎејҸе’Ңз§Қзұ»иҫғдёәеҚ•дёҖпјҢе®№жҳ“еҮәзҺ°е®ўжҲ·й»ҸжҖ§дёҚи¶ізҡ„жғ…еҶөгҖӮ2.д»Ҙзү©дёҡе…¬еҸёдёәзӘҒз ҙеҸЈзҡ„з»јеҗҲжҖ§жңҚеҠЎе№іеҸ°жЁЎејҸгҖӮйҮҮз”Ёиҝҷз§ҚжЁЎејҸзҡ„е•Ҷдёҡ银иЎҢд»ҘзӨҫеҢәзү©дёҡе…¬еҸёдёәзӘҒз ҙеҸЈпјҢйҖҡиҝҮеҜ№зәҝдёӢеҗ„з§Қиө„жәҗзҡ„ж•ҙеҗҲпјҢжү“йҖ зәҝдёҠзәҝдёӢдёҖдҪ“еҢ–зҡ„зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲгҖӮиҝҷзұ»е•Ҷдёҡ银иЎҢеңЁеҲқжңҹе…ҲдёҺзү©дёҡе…¬еҸёеҗҲдҪңпјҢйҖҡиҝҮзү©дёҡе…¬еҸёеҶҚдёҺзӨҫеҢәеұ…ж°‘е’Ңе‘Ёиҫ№е•ҶжҲ·еҗҲдҪңгҖӮз”ұдәҺе’Ңзү©дёҡе…¬еҸёеҗҲдҪңеҜҶеҲҮпјҢйҮҮз”Ёиҝҷзұ»жЁЎејҸзҡ„е•Ҷдёҡ银иЎҢжү“йҖ зҡ„зӨҫеҢәйҮ‘иһҚдә§е“ҒйҷӨдәҶе…·жңүвҖңд»ҘзәҝдёӢCз«ҜдёәзӘҒз ҙеҸЈд»ҘиҗҘй”Җдёәдё»жЁЎејҸвҖқзҡ„дә§е“ҒеҠҹиғҪеӨ–пјҢиҝҳдјҡжҸҗдҫӣдёҖйЎ№йҮҚиҰҒжңҚеҠЎвҖ”вҖ”вҖңжҷәж…§зү©дёҡвҖқжңҚеҠЎпјҢе…¶дёӯеҢ…еҗ«жҷәж…§зјҙиҙ№гҖҒжҠҘдәӢжҠҘдҝ®гҖҒжҷәж…§еұ•зӨәзӯүеҮҸиҪ»зү©дёҡе·ҘдҪңйҮҸгҖҒжҸҗеҚҮзү©дёҡз®ЎзҗҶж•ҲзҺҮзҡ„еҠҹиғҪжЁЎеқ—гҖӮе•Ҷдёҡ银иЎҢйҖҡиҝҮе’ҢзӨҫеҢәзү©дёҡзҡ„ж·ұеәҰеҗҲдҪңпјҢеҸҜд»Ҙе®һзҺ°дёҺзӨҫеҢәеұ…ж°‘з”ҹжҙ»зҡ„й«ҳеәҰиһҚеҗҲпјҢд»ҺиҖҢж”№еҸҳдј з»ҹйҮ‘иһҚж°ҙеңҹдёҚжңҚзҡ„зҠ¶еҶөпјҢд»Һжң¬иҙЁдёҠжҠ“дҪҸйҮ‘иһҚжңҚеҠЎе’ҢзӨҫеҢәз”ҹжҙ»еңәжҷҜзӣёз»“еҗҲзҡ„еҘ‘жңәгҖӮиҜҘжЁЎејҸзҡ„дјҳеҠҝеңЁдәҺпјҡз”ұдәҺзӣҙжҺҘдёҺзү©дёҡе…¬еҸёеҗҲдҪңпјҢе•Ҷдёҡ银иЎҢдёҺзӨҫеҢәеұ…ж°‘е’Ңе‘Ёиҫ№е•ҶжҲ·жңүиҫғй«ҳзҡ„й»ҸжҖ§пјҢдҫҝдәҺжҺЁе№ҝе’ҢеҗҺжңҹз»ҙжҠӨгҖӮдҪҶеҠЈеҠҝд№ҹжҜ”иҫғжҳҺжҳҫпјҡиҜҘжЁЎејҸдёӯзү©дёҡе…¬еҸёжҺҢжҸЎиҫғеӨ§иҜқиҜӯжқғпјҢдёҖиҲ¬иө·дё»еҜјдҪңз”ЁпјҢиҖҢе•Ҷдёҡ银иЎҢеңЁеҗҲдҪңиҝҮзЁӢдёӯйҡҫд»ҘжҺҢжҸЎдё»еҠЁжқғгҖӮ

иЎЁ3еҜ№е•Ҷдёҡ银иЎҢзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲжһ„е»әжЁЎејҸеҸҠе…¶зү№еҫҒиҝӣиЎҢдәҶжҖ»з»“гҖӮ

е•Ҷдёҡ银иЎҢжһ„е»әзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲеӯҳеңЁзҡ„й—®йўҳеҸҠжҲҗеӣ

пјҲдёҖпјүзӣ®еүҚеӯҳеңЁзҡ„й—®йўҳ

1.жё йҒ“ж•ҙеҗҲй—®йўҳгҖӮз”ұеүҚж–ҮжүҖиҝ°пјҢе•Ҷдёҡ银иЎҢжһ„е»әзҡ„зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲжҳҜд»Ҙдә’иҒ”зҪ‘е№іеҸ°дёәе…ҲеҜјзҡ„пјҢдә’иҒ”зҪ‘жҠҖжңҜи·Ёж—¶з©әгҖҒи·Ёең°еҹҹзҡ„зү№еҫҒдҪҝз”ҹжҖҒеңҲдёӯзҡ„йҮ‘иһҚжңҚеҠЎж‘Ҷи„ұдәҶеҜ№дј з»ҹ银иЎҢиҗҘдёҡзҪ‘зӮ№зҡ„дҫқиө–пјҢеўһеҠ дәҶйҮ‘иһҚжңҚеҠЎдёҺеҗ„з§Қдә’иҒ”зҪ‘еңәжҷҜз»“еҗҲзҡ„еҸҜиғҪжҖ§гҖӮеӣ жӯӨпјҢеҫҲеӨҡе•Ҷдёҡ银иЎҢжүҖжү“йҖ зҡ„зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲдә§е“ҒйғҪжҳҜзәҜвҖңзәҝдёҠвҖқжё йҒ“зҡ„гҖӮ然иҖҢеҜ№е•Ҷдёҡ银иЎҢпјҢиҰҒжғіе®һзҺ°зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„зЁіеҒҘй•ҝд№…иҝҗиЎҢпјҢд»…жү“йҖҡвҖңOnlineвҖқжё йҒ“жҳҜдёҚеӨҹзҡ„гҖӮеӣ дёәйҷӨдәҶзәҝдёҠзҪ‘иҙӯпјҢеӨ§йғЁеҲҶзӨҫеҢәз”ҹжҙ»еңәжҷҜйғҪжҳҜвҖңOfflineвҖқгҖӮиҰҒжғіе®һзҺ°е•Ҷдёҡ银иЎҢзҡ„жңҚеҠЎдёҺзӨҫеҢәеұ…ж°‘ж—Ҙеёёз”ҹжҙ»зҡ„зҙ§еҜҶз»“еҗҲпјҢе°ұиҰҒжһ„зӯ‘зәҝдёҠжё йҒ“дёҺзәҝдёӢжё йҒ“дә’еҠЁз»“еҗҲгҖҒOnline toOfflineж— зјқй“ҫжҺҘзҡ„вҖңO2Oй—ӯзҺҜвҖқгҖӮ

2.дә§е“Ғ规еҲ’й—®йўҳгҖӮзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲжңүиҝӣеҢ–жҖ§зҡ„зү№еҫҒпјҢзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲиҮӘиә«е’Ңе…¶дёӯзҡ„еҸӮдёҺдё»дҪ“йғҪеңЁдёҚж–ӯиҝӣеҢ–дёӯгҖӮеңЁд»Ҙе•Ҷдёҡ银иЎҢдёәж ёеҝғжһ„е»әзҡ„зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲдёӯпјҢе•Ҷдёҡ银иЎҢиҝӣеҢ–иғҪеҠӣзҡ„еӨ§е°Ҹжҳҫеҫ—иҮіе…ійҮҚиҰҒгҖӮиҖҢе•Ҷдёҡ银иЎҢиҝӣеҢ–иғҪеҠӣзҡ„еӨ§е°ҸдёҺе•Ҷдёҡ银иЎҢжҠ•е…Ҙз”ҹжҖҒеңҲзҡ„йҮ‘иһҚдә§е“Ғ规еҲ’еӯҳеңЁеҜҶеҲҮиҒ”зі»гҖӮеҪ“еүҚпјҢе•Ҷдёҡ银иЎҢзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„дә§е“Ғ规еҲ’дё»иҰҒеӯҳеңЁдёӨдёӘй—®йўҳпјҡдёҖжҳҜдә§е“Ғ规еҲ’зҡ„зӣ®ж ҮдёҚеӨҹжҳҺзЎ®гҖӮзҺ°йҳ¶ж®өпјҢеҫҲеӨҡе•Ҷдёҡ银иЎҢ规еҲ’зӨҫеҢәйҮ‘иһҚдә§е“Ғзҡ„зӣҙжҺҘзӣ®зҡ„жҳҜжӢ“е®ҪиҺ·е®ўжё йҒ“пјҢжҸҗеҚҮиҮӘиә«зӣҲеҲ©ж°ҙе№ігҖӮ然иҖҢпјҢиҰҒжү“йҖ е…·жңүжҢҒд№…иҝӣеҢ–иғҪеҠӣгҖҒиғҪжҢҒз»ӯиҝҗиҪ¬зҡ„зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲпјҢеҸӘзҙ§зӣҜиҮӘе·ұзҡ„KPIжҳҜиҝңиҝңдёҚеӨҹзҡ„пјҢиҰҒжӣҙеҠ жіЁйҮҚз”ҹжҖҒеңҲеҶ…е…¶д»–еҸӮдёҺдё»дҪ“зҡ„еҲ©зӣҠпјҢе°Ҷе®һзҺ°ж•ҙдёӘз”ҹжҖҒеңҲиө„жәҗе’ҢдҝЎжҒҜзҡ„е…ұдә«дҪңдёәдә§е“Ғ规еҲ’зҡ„зӣ®ж ҮгҖӮдәҢжҳҜеҗ„е•Ҷдёҡ银иЎҢеңЁжһ„е»әзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲиҝҮзЁӢдёӯдә§е“Ғ规еҲ’зҡ„еҗҢиҙЁеҢ–й—®йўҳдёҘйҮҚгҖӮеҪ“еүҚпјҢеҗ„家еёғеұҖзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„е•Ҷдёҡ银иЎҢжүҖжҸҗдҫӣзҡ„дә§е“ҒеҠҹиғҪзӣёдјјеәҰй«ҳиҖҢеҲӣж–°жҖ§ејұпјҢеҜјиҮҙе…¶еңЁзӨҫеҢәйҮ‘иһҚйўҶеҹҹжІЎжңүзӘҒеҮәзҡ„з«һдәүдјҳеҠҝпјҢж— жі•е®һзҺ°е·®ејӮеҢ–гҖӮ

3.иҗҘй”Җзӯ–з•Ҙй—®йўҳгҖӮдёҖжҳҜзӣ®ж ҮеёӮеңәе®ҡдҪҚжЁЎзіҠгҖӮз”ұдәҺең°зҗҶдҪҚзҪ®гҖҒдәәеҸЈж•°йҮҸгҖҒз»ҸжөҺеҸ‘еұ•зЁӢеәҰзӯүеӣ зҙ еӯҳеңЁе·®ејӮпјҢдёҚеҗҢзӨҫеҢәе‘ҲзҺ°еҮәдёҚеҗҢзү№еҫҒпјҢе…¶йҮ‘иһҚйңҖжұӮд№ҹе‘ҲзҺ°еҮәеӨҡе…ғеҢ–зү№зӮ№гҖӮиҖҢз”ұдәҺеҪ“еүҚе•Ҷдёҡ银иЎҢзҡ„зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲдә§е“ҒеҸ‘еұ•еҺҶеҸІиҫғзҹӯпјҢеёӮеңәе°ҡжңӘжҲҗзҶҹпјҢз»қеӨ§еӨҡж•°е•Ҷдёҡ银иЎҢеңЁйҖүжӢ©зӨҫеҢәж—¶пјҢ并没жңүиҝӣиЎҢеёӮеңәз»ҶеҲҶеҸҠзӣ®ж ҮеёӮеңәйҖүжӢ©пјҢд№ҹжІЎжңүж·ұе…ҘеҲҶжһҗдёҚеҗҢзӨҫеҢәзҡ„йңҖжұӮпјҢжӣҙжІЎжңүй’ҲеҜ№дёҚеҗҢз»ҶеҲҶеёӮеңәеҲ¶е®ҡеҗҲйҖӮзҡ„иҗҘй”Җзӯ–з•ҘпјҢиҖҢжҳҜзӣІзӣ®ең°иҝӣиЎҢвҖңж’’зҪ‘ејҸвҖқжҺЁй”ҖпјҢеҜјиҮҙиҗҘй”Җж•Ҳжһңе·®гҖҒж•ҲзҺҮдҪҺгҖӮдәҢжҳҜиҗҘй”ҖжҺЁе№ҝжё йҒ“зӢӯзӘ„гҖӮеҪ“еүҚпјҢеҫҲеӨҡе•Ҷдёҡ银иЎҢеңЁзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲдә§е“Ғзҡ„жҺЁе№ҝиҗҘй”Җж–№йқўпјҢжё йҒ“иҫғдёәеҚ•дёҖпјҢеӨҡдҫқиө–еӨ–жӢ“дәәе‘ҳиҝӣиЎҢвҖңең°жҜҜејҸвҖқиҗҘй”ҖпјҢдёҚиғҪеҒҡеҲ°е…ЁиЎҢе…¬з§ҒиҒ”еҠЁгҖҒйҖҡеҠӣеҗҲдҪңгҖӮиҝҷз§ҚиҗҘй”Җзӯ–з•Ҙзјәд№ҸжҺЁе№ҝеҠӣеәҰпјҢд№ҹдёҚиғҪжҝҖеҸ‘е‘ҳе·ҘиҗҘй”Җзҡ„з§ҜжһҒжҖ§гҖӮ

4.йЈҺйҷ©йҳІжҺ§й—®йўҳгҖӮдҪңдёәдёҖз§Қж–°з”ҹдәӢзү©пјҢеңәжҷҜйҮ‘иһҚжүҖдә§з”ҹзҡ„йЈҺйҷ©е…·жңүдәҶж–°зҡ„зү№еҫҒпјҲеӯҹ科еӯҰзӯүпјҢ2020 пјӣеҲҳ银иЎҢзӯүпјҢ2021пјүгҖӮзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲз”ұдәҺеҸ‘еұ•еҺҶзЁӢиҫғзҹӯпјҢд№ҹйқўдёҙдҝЎжҒҜжі„йңІйЈҺйҷ©гҖҒдҝЎз”ЁйЈҺйҷ©гҖҒеҗҲ规йЈҺйҷ©зӯүеӨҡз§ҚйҮ‘иһҚйЈҺйҷ©гҖӮеҰӮдҝЎжҒҜжі„йңІйЈҺйҷ©пјҢз”ұдәҺе•Ҷдёҡ银иЎҢжһ„е»әзҡ„зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„еҸӮдёҺдё»дҪ“дј—еӨҡпјҢж•°жҚ®дҝЎжҒҜйҮҸжһҒдёәеәһеӨ§пјҢдҪҝеҫ—дҝЎжҒҜжі„йңІзҡ„жё йҒ“жӣҙе№ҝгҖҒйЈҺйҷ©жӣҙй«ҳгҖӮеҫҲеӨҡе•Ҷдёҡ银иЎҢе°Ҷз”ҹжҖҒеңҲзӣёе…ідҝЎжҒҜеӯҳеӮЁеңЁиҮӘе»әж•°жҚ®еә“дёӯпјҢдјҡеҗёеј•еӨ§йҮҸдёҚжі•еҲҶеӯҗж”»еҮ»иҝҷдәӣеӯҳжңүз”ЁжҲ·дҝЎжҒҜпјҲеҰӮиә«д»ҪиҜҒеҸ·гҖҒиҒ”зі»з”өиҜқгҖҒж—Ҙеёёжҙ»еҠЁиҪЁиҝ№зӯүпјүзҡ„ж•°жҚ®еә“гҖӮдёҖж—Ұж•°жҚ®еә“зҡ„йЈҺйҷ©йҳІжҺ§жҠҖжңҜдёҚдҪіпјҢйҒӯеҸ—й»‘е®ўж”»еҮ»пјҢеӨ§йҮҸе®ўжҲ·дҝЎжҒҜе°ұдјҡжі„жјҸгҖӮеҶҚеҰӮдҝЎз”ЁйЈҺйҷ©пјҢзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„еҸӮдёҺдё»дҪ“еҸҜиғҪдјҡеҮәзҺ°иҝқзәҰзҺ°иұЎпјҢеҜјиҮҙдҝЎз”ЁйЈҺйҷ©зҡ„еҸ‘з”ҹгҖӮжӯӨеӨ–пјҢд»»дҪ•жңүдәәеҸӮдёҺзҡ„йҮ‘иһҚжҙ»еҠЁпјҢйғҪдјҡеӯҳеңЁеҗҲ规йЈҺйҷ©пјҢе°Өе…¶зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲеҶ…еҸӮдёҺдё»дҪ“дј—еӨҡпјҢж¶үеҸҠзҡ„йҮ‘иһҚдёҡеҠЎз§Қзұ»жӣҙеӨҡпјҢеӣ иҖҢдјҡжҸҗй«ҳеҗҲ规йЈҺйҷ©еҮәзҺ°зҡ„жҰӮзҺҮгҖӮ

пјҲдәҢпјүжҲҗеӣ еҲҶжһҗ

1.еҸ—银иЎҢдёҡдј з»ҹи§Ӯеҝөзҡ„еҪұе“ҚгҖӮдј з»ҹе•Ҷдёҡ银иЎҢз»ҸиҗҘйҒөеҫӘдәҢе…«е®ҡеҫӢпјҢйҮҚзӮ№е…іжіЁеӨ§дјҒдёҡгҖҒеӨ§е®ўжҲ·пјҢеҫҲе°‘е°ҶзІҫеҠӣж”ҫеңЁе°Ҹеҫ®дјҒдёҡе’Ңе°Ҹе®ўжҲ·иә«дёҠгҖӮиҖҢеҹәдәҺдә’иҒ”зҪ‘еңәжҷҜйҮ‘иһҚзҡ„зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲеҲҷйңҖиҰҒе…іжіЁзӨҫеҢәзҡ„жҜҸдёҖдҪҚй•ҝе°ҫе®ўжҲ·е’Ңе‘Ёиҫ№е°Ҹеҫ®дјҒдёҡгҖӮе•Ҷдёҡ银иЎҢеҰӮжһң继з»ӯйҒөеҫӘдј з»ҹи§ӮеҝөпјҢе°ұж— жі•жҺўеҜ»еҲ°зӨҫеҢәдёҡдё»зңҹжӯЈзҡ„йңҖжұӮпјҢд№ҹе°ұж— жі•е°Ҷз”ҹжҖҒеңҲеҒҡеӨ§еҒҡејәгҖӮдёҺжҲ‘еӣҪ银иЎҢдёҡдј з»ҹи§ӮеҝөдёҚеҗҢпјҢеӣҪеӨ–е•Ҷдёҡ银иЎҢжӣҙиғҪе…іжіЁеҲ°дёӯе°Ҹе®ўжҲ·пјҢиһҚе…ҘзӨҫеҢәеҸ‘еұ•гҖӮд»ҘвҖңзҫҺеӣҪиҘҝжө·еІёжңҖеӨ§зҡ„зӨҫеҢә银иЎҢвҖқе®үеҝ«й“¶иЎҢпјҲUmpquaBankпјүдёәдҫӢпјҢе®ғзҡ„е‘ҳе·ҘиғҪи®°дҪҸзӨҫеҢәжҜҸдҪҚдёҡдё»зҡ„еҗҚеӯ—пјҢж“ҰиӮ©иҖҢиҝҮж—¶дјҡдё»еҠЁжү“жӢӣе‘јпјӣеҗҢж—¶е®үеҝ«й“¶иЎҢжҜҸе№ҙдёәе‘ҳе·ҘжҸҗдҫӣ40е°Ҹж—¶еёҰи–Әеҝ—ж„ҝжҙ»еҠЁж—¶й—ҙпјҢе‘ҳе·ҘжҜҸе№ҙж·ұе…ҘзӨҫеҢәвҖңжү“еҚЎвҖқе…¬зӣҠж—¶й•ҝи¶…иҝҮеӣӣдёҮе°Ҹж—¶пјҢзңҹжӯЈе°ҶвҖңиһҚе…ҘзӨҫеҢәвҖқеҒҡеҲ°жһҒиҮҙгҖӮз”ұжӯӨеҸҜи§ҒпјҢе•Ҷдёҡ银иЎҢиҰҒжғіеңЁзӨҫеҢәйҮ‘иһҚйўҶеҹҹжңүжүҖе»әж ‘пјҢеҝ…йЎ»жү“з ҙдј з»ҹи§ӮеҝөпјҢж”№е–„ж—ҘзӣҠвҖңй«ҳеҶ·вҖқзҡ„银иЎҢеҪўиұЎпјҢзңҹжӯЈиһҚе…ҘзӨҫеҢәпјҢиҙҙиҝ‘ж°‘з”ҹпјҢж №жӨҚеӨ§дј—гҖӮ

2.еҸ—дә’иҒ”зҪ‘жҠҖжңҜж°ҙе№ізҡ„еҲ¶зәҰгҖӮзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„зәҝдёҠдә‘е№іеҸ°йҮҮз”ЁвҖңдә‘+з«ҜвҖқзҡ„жһ„е»әжЁЎејҸгҖӮе…¶дёӯдә‘з«Ҝи®ҫеӨҮйӣҶдёӯз®ЎзҗҶеҗ„з§ҚеҠҹиғҪзҡ„жңҚеҠЎдә§е“ҒпјҢз»Ҳз«Ҝи®ҫеӨҮеҲҷйҖҡиҝҮ银иЎҢжҸҗдҫӣзҡ„APPе’ҢзҪ‘з«ҷпјҢеҸҜд»ҘйҡҸж—¶йҡҸең°и®ҝй—®еңЁзәҝжңҚеҠЎиө„жәҗгҖӮдҪҶж— и®әжҳҜдә‘з«Ҝи®ҫеӨҮиҝҳжҳҜз»Ҳз«Ҝи®ҫеӨҮпјҢйғҪеҝ…йЎ»дҫқиө–дә’иҒ”зҪ‘жҠҖжңҜгҖӮдёӯеӣҪдә’иҒ”зҪ‘з»ңдҝЎжҒҜдёӯеҝғпјҲCNNICпјүеҸ‘еёғзҡ„гҖҠ2020е№ҙдёӯеӣҪдә’иҒ”зҪ‘з»ңеҸ‘еұ•зҠ¶еҶөз»ҹи®ЎжҠҘе‘ҠгҖӢжҳҫзӨәпјҢжҲӘиҮі2020е№ҙ6жңҲпјҢжҲ‘еӣҪеҹҺй•Үдә’иҒ”зҪ‘жҷ®еҸҠзҺҮдёә76%пјҢиҖҢеҶңжқ‘дә’иҒ”зҪ‘жҷ®еҸҠзҺҮд»…жңү52.3%гҖӮз”ұжӯӨеҸҜи§ҒпјҢиҝ‘е№ҙжқҘжҲ‘еӣҪиҷҪеӨ§еҠӣжҺЁиҝӣеҹәзЎҖи®ҫж–Ҫе»әи®ҫпјҢдҪҶеҫҲеӨҡең°еҢәзӣ®еүҚд»Қе°ҡжңӘжҷ®еҸҠдә’иҒ”зҪ‘жҠҖжңҜпјҢдёҘйҮҚйҷҗеҲ¶дәҶе•Ҷдёҡ银иЎҢеҜ№дәҺзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„жҺЁе№ҝгҖӮ

3.иҖҒж—§зӨҫеҢәеҹәзЎҖи®ҫж–ҪжқЎд»¶е·®гҖӮеҪ“еүҚиҖҒж—§зӨҫеҢәдё»иҰҒеӯҳеңЁдёӨдёӘй—®йўҳпјҡдёҖж–№йқўпјҢиҖҒж—§зӨҫеҢәеҹәжң¬е·Із»ҸиҝӣиЎҢдәҶе®үе…ЁеҹәзЎҖи®ҫж–Ҫе»әи®ҫгҖӮе»әжҲҗе·Ід№…зҡ„иҖҒж—§е°ҸеҢәпјҢеӨ§еӨҡж•°е·Іе®үиЈ…дәҶеҰӮй—ЁзҰҒгҖҒеҒңиҪҰи®ҫеӨҮгҖҒе®үйҳІиЈ…зҪ®зӯүеҹәзЎҖжҖ§зЎ¬д»¶и®ҫеӨҮгҖӮеҰӮиҰҒжӣҙжҚўиҝҷдәӣ硬件и®ҫеӨҮпјҢиҝҳйңҖж”ҜеҮәйўқеӨ–жҲҗжң¬пјҢиҖҒж—§зӨҫеҢәеҫҖеҫҖдёҚж„ҝж„ҸгҖӮеҜ№дәҺжҺЁе№ҝвҖңиҪҜ件+硬件вҖқзҡ„е•Ҷдёҡ银иЎҢиҖҢиЁҖпјҢиҝҷзұ»иҖҒж—§зӨҫеҢәиҗҘй”Җиө·жқҘеӯҳеңЁдёҖе®ҡйҡҫеәҰгҖӮеҸҰдёҖж–№йқўпјҢеҫҲеӨҡиҖҒж—§зӨҫеҢәжҳҜжІЎжңүзү©дёҡе…¬еҸёе…Ҙй©»зҡ„вҖңдёүж— е°ҸеҢәвҖқпјҢеҚіж— зү©з®ЎгҖҒж— дё»з®ЎйғЁй—ЁгҖҒж— дәәйҳІзү©йҳІгҖӮиҝҷжҳҜеӣ дёәеҫҲеӨҡиҖҒж—§зӨҫеҢәзҡ„дҪҸе®…жҳҜдёҠдё–зәӘдҝ®е»әзҡ„еҚ•дҪҚеҲҶй…Қе…¬жҲҝпјҢзјәд№Ҹз»ҹдёҖз®ЎзҗҶе’Ңзү©дёҡе…Ҙй©»гҖӮзӣ®еүҚжҲ‘еӣҪзӨҫеҢәзү©дёҡз®ЎзҗҶиҰҶзӣ–зҺҮдёҚи¶і50%пјҢдёҖзәҝеҹҺеёӮпјҲдҫӢеҰӮеҢ—дә¬гҖҒж·ұеңіпјүиҰҶзӣ–зҺҮд№ҹд»…и¶…иҝҮ70%гҖӮеңЁиҝҷз§Қжғ…еҶөдёӢпјҢвҖңд»Ҙзү©дёҡе…¬еҸёдёәзӘҒз ҙеҸЈзҡ„з»јеҗҲжҖ§жңҚеҠЎе№іеҸ°жЁЎејҸвҖқдёәжһ„е»әжЁЎејҸзҡ„е•Ҷдёҡ银иЎҢе°ұдёҚеҫ—дёҚж”ҫејғиҝҷйғЁеҲҶиҖҒж—§зӨҫеҢәгҖӮ

е•Ҷдёҡ银иЎҢжһ„е»әзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„е»әи®®

第дёҖпјҢзӨҫеҢәејҖеҸ‘еҒҡж·ұеҒҡйҖҸд»ҘиһҚе…ҘзӨҫеҢәиҙҙиҝ‘ж°‘з”ҹгҖӮйҰ–е…ҲпјҢе•Ҷдёҡ银иЎҢеә”зқҖеҠӣжҸҗеҚҮзӨҫеҢәжңҚеҠЎж°ҙе№ігҖӮдёҖж–№йқўпјҢ银иЎҢе‘ҳе·ҘиҰҒж‘Ҷи„ұй«ҳй«ҳеңЁдёҠзҡ„жңҚеҠЎе§ҝжҖҒпјҢиғҪеңЁиЎ—еӨҙе··е°ҫе’ҢзӨҫеҢәеұ…ж°‘вҖңжү“жҲҗдёҖзүҮвҖқпјҢеңЁжңүдәІе’ҢеҠӣзҡ„жңҚеҠЎдёӯдј йҖ’дәәжғ…е‘іе„ҝгҖӮеҸҰдёҖж–№йқўпјҢе•Ҷдёҡ银иЎҢиҝҳеҸҜд»ҘжҺўзҙўдёҖеҘ—жҸҗеҚҮз”ҹжҖҒеңҲеҗ„еҸӮдёҺдё»дҪ“жңҚеҠЎдҪ“йӘҢж„ҹзҡ„жңәеҲ¶дҝқйҡңпјҢдҪңдёәжһ„е»әзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„ж–ҮеҢ–ж”Ҝж’‘е’ҢзІҫзҘһеҶ…ж ёгҖӮе…¶ж¬ЎпјҢе•Ҷдёҡ银иЎҢиҰҒз§ҜжһҒдёҫеҠһжҲ–еҸӮдёҺзӨҫеҢәжҙ»еҠЁгҖӮзӨҫеҢәжҙ»еҠЁжҳҜеўһиҝӣе•Ҷдёҡ银иЎҢдёҺзӨҫеҢәеұ…ж°‘е…ізі»зҡ„жһҒеҘҪ вҖңеӮ¬еҢ–еүӮвҖқгҖӮдёҖж–№йқўпјҢйҖҡиҝҮзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзәҝдёҠе№іеҸ°зҡ„вҖңзӨҫеҢәжҙ»еҠЁвҖқжқҝеқ—пјҢ银иЎҢе·ҘдҪңдәәе‘ҳеҸҜд»ҘеҸҠж—¶дәҶи§ЈзӨҫеҢәз»„з»ҮејҖеұ•дәҶе“Әдәӣжҙ»еҠЁпјҢ并з§ҜжһҒеҸӮдёҺпјҢз”ұжӯӨеўһиҝӣдёҺзӨҫеҢәеұ…ж°‘зҡ„е…ізі»пјӣеҸҰдёҖж–№йқўпјҢе•Ҷдёҡ银иЎҢиҝҳеҸҜд»Ҙе®ҡжңҹдёҫеҠһвҖңйҮ‘иһҚзҹҘиҜҶиҝӣзӨҫеҢәвҖқзӯүеӨҡз§Қжҙ»еҠЁпјҢ并йҖҡиҝҮзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„зәҝдёҠе№іеҸ°еҸ‘еёғжҙ»еҠЁдҝЎжҒҜпјҢйӮҖиҜ·зӨҫеҢәеұ…ж°‘еҸӮдёҺгҖӮжңҖеҗҺпјҢе•Ҷдёҡ银иЎҢиҝҳеҸҜд»Ҙе®ҡжңҹвҖңжү“еҚЎвҖқзӨҫеҢәе…¬зӣҠжҙ»еҠЁгҖӮйҖҡиҝҮеҸӮеҠ зӨҫеҢәе…¬зӣҠжҙ»еҠЁпјҢзңҹжӯЈиһҚе…ҘзӨҫеҢәпјҢиҙҙиҝ‘ж°‘з”ҹгҖӮдёҖж–№йқўпјҢе•Ҷдёҡ银иЎҢеҸҜд»Ҙе®үжҺ’е‘ҳе·Ҙе®ҡжңҹеҸӮдёҺзӨҫеҢәж…°й—®гҖҒжҚҗж¬ҫжҚҗзү©д»ҘеҸҠз–«жғ…жңҹй—ҙй—ЁзҰҒеҖје®ҲгҖҒдәәеҸЈжҺ’жҹҘзӯүеӨҡз§ҚзӨҫеҢәе…¬зӣҠжҙ»еҠЁпјӣеҸҰдёҖж–№йқўпјҢеҸҜд»Ҙж•Ҳд»ҝе®үеҝ«й“¶иЎҢпјҢдёәе‘ҳе·ҘжҜҸе№ҙжҸҗдҫӣеӣәе®ҡж—¶й•ҝзҡ„вҖңеёҰи–Әеҝ—ж„ҝиҖ…ж—¶й—ҙвҖқпјҢдёәиҫҗе°„зҡ„зӨҫеҢәжҸҗдҫӣеҝ—ж„ҝжңҚеҠЎе№¶еҪўжҲҗжңәеҲ¶гҖӮ

第дәҢпјҢзәҝдёҠзәҝдёӢжё йҒ“дёҖдҪ“еҢ–д»ҘеҠ©еҠӣз”ҹжҖҒеңҲжһ„е»әгҖӮе•Ҷдёҡ银иЎҢиӢҘиҰҒе®һзҺ°зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„зЁіеҒҘгҖҒй•ҝд№…иҝҗиЎҢпјҢйңҖе°Ҷе•Ҷдёҡ银иЎҢжҸҗдҫӣзҡ„зәҝдёҠзӨҫеҢәжңҚеҠЎе’ҢзӨҫеҢәеұ…ж°‘зәҝдёӢж—Ҙеёёз”ҹжҙ»зҙ§еҜҶз»“еҗҲпјҢе……еҲҶиһҚе…Ҙе®ўжҲ·вҖңеҗғз©ҝдҪҸиЎҢзҺ©вҖқзҡ„з”ҹжҙ»еңәжҷҜпјҢжһ„зӯ‘Online to Offlineж— зјқй“ҫжҺҘзҡ„вҖңO2Oй—ӯзҺҜвҖқгҖӮйҰ–е…ҲпјҢе•Ҷдёҡ银иЎҢеҸҜд»ҘеңЁзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзәҝдёҠе№іеҸ°еөҢе…ҘвҖңе‘Ёиҫ№й“¶иЎҢзү©зҗҶзҪ‘зӮ№жҹҘиҜўвҖқеҠҹиғҪгҖӮзӨҫеҢәеұ…ж°‘иӢҘиҰҒеҠһзҗҶзәҝдёӢдёҡеҠЎпјҢеҸҜйҖҡиҝҮзӨҫеҢәйҮ‘иһҚAPPзҡ„е®ҡдҪҚеҠҹиғҪпјҢеҜ»жүҫи·қзҰ»жңҖиҝ‘зҡ„зәҝдёӢ银иЎҢзҪ‘зӮ№пјҢеҗҢж—¶жҳҫзӨәиҜҘзҪ‘зӮ№еҸҜеҠһзҗҶзҡ„дёҡеҠЎз§Қзұ»гҖҒиҝ‘жңҹдёҫеҠһзҡ„йқһйҮ‘иһҚжҙ»еҠЁзӯүдҝЎжҒҜгҖӮиҝҷз§ҚеҠҹиғҪи®©зӨҫеҢәеұ…ж°‘иҮӘ然иҖҢ然被еҗёеј•еҲ°йҷ„иҝ‘зҡ„зәҝдёӢ银иЎҢзҪ‘зӮ№пјҢдёәзҪ‘зӮ№жӢ“еұ•е®ўжҲ·еҲӣйҖ дәҶжңәдјҡгҖӮе…¶ж¬ЎпјҢе•Ҷдёҡ银иЎҢеҸҜд»ҘејҖеҸ‘еҮ ж¬ҫ收зӣҠиҫғеҘҪзҡ„зҗҶиҙўдә§е“ҒпјҢдё“дҫӣзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзәҝдёҠе№іеҸ°зҡ„е®ўжҲ·иҙӯд№°гҖӮе®ўжҲ·йңҖеңЁзәҝдёӢзҪ‘зӮ№еҒҡйЈҺйҷ©иҜ„дј°еҗҺпјҢеҶҚйҖҡиҝҮзәҝдёҠжё йҒ“иҙӯд№°гҖӮиҝҷж ·дёҖж–№йқўеҸҜд»Ҙи®©зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзҡ„зәҝдёҠе®ўжҲ·иө°иҝӣйҷ„иҝ‘银иЎҢзҪ‘зӮ№пјҢжӢүиҝ‘зӨҫеҢәеұ…ж°‘е’Ңйҷ„иҝ‘зҪ‘зӮ№е‘ҳе·Ҙзҡ„и·қзҰ»пјӣеҸҰдёҖж–№йқўд№ҹеҸҜд»ҘжҸҗеҚҮиҜҘе•Ҷдёҡ银иЎҢзӨҫеҢәйҮ‘иһҚдә§е“Ғзҡ„зҹҘеҗҚеәҰгҖӮеҸҰеӨ–пјҢе•Ҷдёҡ银иЎҢиҝҳеҸҜд»ҘеңЁзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲзәҝдёҠе№іеҸ°еөҢе…ҘвҖңжҷәж…§е•ҶеңҲвҖқвҖңжҷәж…§ж”ҝеҠЎвҖқзӯүеҠҹиғҪпјҢеҠ ејәз”ҹжҖҒеңҲдёӯеҗ„еҸӮдёҺдё»дҪ“д№Ӣй—ҙзәҝдёҠгҖҒзәҝдёӢжё йҒ“зҡ„дә’еҠЁдәӨжөҒгҖӮйҖҡиҝҮвҖңжҷәж…§е•ҶеңҲвҖқпјҢзӨҫеҢәеұ…ж°‘еҸҜд»ҘеҖҹеҠ©APPжҹҘиҜўе‘Ёиҫ№е•ҶжҲ·зҡ„дјҳжғ жҙ»еҠЁгҖҒйў„зәҰйҖҒиҙ§дёҠй—ЁзӯүпјҢе‘Ёиҫ№е•ҶжҲ·ж №жҚ®йў„зәҰйҖҒиҙ§дёҠй—ЁпјӣйҖҡиҝҮвҖңжҷәж…§ж”ҝеҠЎвҖқпјҢж”ҝеәңйғЁй—ЁеҸҜеңЁе№іеҸ°еҸ‘еёғж”ҝеҠЎдҝЎжҒҜгҖҒж”ҝеҠЎеҠһзҗҶжөҒзЁӢпјҢзӨҫеҢәеұ…ж°‘еҸҜеңЁзәҝдёҠйў„зәҰзәҝдёӢдёҡеҠЎеҠһзҗҶзӯүгҖӮйҖҡиҝҮеҗ„дё»дҪ“д№Ӣй—ҙзҡ„дә’еҠЁдәӨжөҒпјҢеҸҜд»ҘжҸҗй«ҳзәҝдёҠе№іеҸ°зҡ„жҙ»и·ғеәҰпјҢеўһеҠ дҝЎжҒҜзҡ„жөҒеҠЁе’Ңе…ұдә«пјҢдҝқжҢҒз”ҹжҖҒеңҲзҡ„жҙ»еҠӣгҖӮ

第дёүпјҢеҠ йҖҹдә§е“Ғиҝӯд»ЈеҲӣж–°д»Ҙз»ҙжҢҒз”ҹжҖҒеңҲиҝӣеҢ–иғҪеҠӣгҖӮе•Ҷдёҡ银иЎҢеҸӘжңүзЎ®дҝқиҮӘиә«жүҖжҸҗдҫӣзҡ„зӨҫеҢәйҮ‘иһҚдә§е“ҒиғҪеӨҹдёҚж–ӯйҖӮеә”з”ҹжҖҒеңҲзҡ„еҗ„з§ҚзҺҜеўғгҖҒдёҚж–ӯиҝӯд»ЈеҲӣж–°пјҢжүҚиғҪдҪҝж•ҙдёӘзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲе§Ӣз»ҲдҝқжҢҒеҲӣж–°жҙ»еҠӣе’ҢиҝӣеҢ–иғҪеҠӣгҖӮиҰҒеҒҡеҲ°иҝҷдёҖзӮ№пјҢйҰ–е…ҲпјҢе•Ҷдёҡ银иЎҢеә”зЎ®з«ӢжӯЈзЎ®зҡ„дә§е“Ғ规еҲ’зӣ®ж ҮгҖӮйҷӨдәҶе…іжіЁжӢ“еұ•жң¬иЎҢе®ўжҲ·гҖҒжҸҗеҚҮжң¬иЎҢз»©ж•ҲеӨ–пјҢе•Ҷдёҡ银иЎҢиҝҳеә”иҜҘе°ҶжүҝжӢ…зӨҫдјҡиҙЈд»»гҖҒеҠ©еҠӣвҖңжҷәж…§еҹҺеёӮвҖқе»әи®ҫгҖҒе®һзҺ°ж•ҙдёӘз”ҹжҖҒеңҲзҡ„иө„жәҗе’ҢдҝЎжҒҜе…ұдә«гҖҒдёәзӨҫеҢәеұ…ж°‘жҸҗдҫӣжӣҙеҠ зҫҺеҘҪзҡ„з”ҹжҙ»дҪңдёәзӨҫеҢәйҮ‘иһҚдә§е“Ғ规еҲ’зҡ„зӣ®ж ҮгҖӮеҸӘжңүе°Ҷзӣ®ж Үе®ҡдҪҚй•ҝиҝңпјҢжӣҙеҠ жіЁйҮҚз”ҹжҖҒеңҲе…¶д»–еҸӮдёҺдё»дҪ“зҡ„еҲ©зӣҠпјҢжүҚиғҪжӢҘжңүжҢҒз»ӯеҲӣж–°гҖҒжҢҒз»ӯиҝӣеҢ–зҡ„еҠЁеҠӣгҖӮе…¶ж¬ЎпјҢиҰҒеҠ ејә科жҠҖиөӢиғҪдә§е“ҒеҲӣж–°гҖӮе•Ҷдёҡ银иЎҢеҸҜд»ҘйҖҡиҝҮдёҺVRгҖҒARгҖҒAIгҖҒ5GзӯүжҠҖжңҜз»“еҗҲжқҘеҲӣж–°зӨҫеҢәйҮ‘иһҚдә§е“ҒпјҢдҫӢеҰӮжү“йҖ жӢҘжңүзғӯжҲҗеғҸе‘Ёз•ҢйҳІиҢғгҖҒдәәи„ёжҠ“жӢҚжңәгҖҒйӣ·иҫҫжЈҖжөӢзӯүеҠҹиғҪзҡ„вҖңжҷәж…§е®үйҳІвҖқеҸҠжӢҘжңүAPPејҖй—ЁгҖҒеҲ·и„ёејҖй—ЁгҖҒдәҢз»ҙз ҒејҖй—ЁзӯүеӨҡз§ҚеҮәе…Ҙж–№ејҸзҡ„вҖңжҷәж…§й—ЁзҰҒвҖқзӯүгҖӮ

第еӣӣпјҢеҒҡеҘҪеёӮеңәз»ҶеҲҶпјҢеҲ¶е®ҡиҗҘй”Җзӯ–з•Ҙд»ҘжҸҗеҚҮиҗҘй”Җж•ҲзҺҮгҖӮе•Ҷдёҡ银иЎҢеңЁжһ„е»әзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲиҝҮзЁӢдёӯпјҢиӢҘиҰҒеўһејәиҮӘиә«дә§е“Ғзҡ„з«һдәүеҠӣпјҢжҸҗеҚҮиҗҘй”Җж•ҲзҺҮпјҢиҝӣиҖҢеңЁзӣ®ж ҮзӨҫеҢәдёӯдә§з”ҹи®ӨзҹҘеәҰе’ҢеҪұе“ҚеҠӣпјҢиҰҒзқҖеҠӣеҒҡеҲ°д»ҘдёӢеҮ зӮ№пјҡдёҖиҰҒ科еӯҰз»ҶеҲҶе®ҡдҪҚзӣ®ж ҮеёӮеңәгҖӮз”ұдәҺе•Ҷдёҡ银иЎҢзҡ„дәәеҠӣе’ҢиҙўеҠӣиө„жәҗжңүйҷҗпјҢеңЁжһ„е»әзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲиҝҮзЁӢдёӯпјҢж— жі•ж»Ўи¶іжүҖжңүзӨҫеҢәзҡ„йңҖжұӮпјҢеӣ жӯӨдёҖе®ҡиҰҒж ‘з«ӢвҖңеёӮеңәз»ҶеҲҶвҖқзҡ„зҗҶеҝөпјҢйҒҝе…ҚзӣІзӣ®и·ҹйЈҺејҸиҗҘй”ҖгҖӮе•Ҷдёҡ银иЎҢеҸҜд»ҘдҪҝз”ЁSTPзҗҶи®әиҝӣиЎҢеҲҶжһҗпјҢйҖҡиҝҮвҖңеёӮеңәз»ҶеҲҶвҖ”зӣ®ж ҮеёӮеңәйҖүжӢ©вҖ”еёӮеңәе®ҡдҪҚвҖқдёүдёӘжӯҘйӘӨжқҘзЎ®е®ҡзӣ®ж ҮзӨҫеҢәпјҢжҳҺзЎ®еёӮеңәе®ҡдҪҚгҖӮдәҢиҰҒе…¬з§ҒиҒ”еҠЁе…Ёе‘ҳиҗҘй”ҖжҺЁе№ҝгҖӮе•Ҷдёҡ银иЎҢеңЁиҗҘй”ҖзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲдә§е“Ғж—¶пјҢиҰҒеҒҡеҲ°е…¬з§ҒиҒ”еҠЁгҖҒе…Ёе‘ҳиҗҘй”ҖпјҢжӢ“е®ҪжҺЁе№ҝжё йҒ“пјҢжҝҖеҸ‘е…Ёе‘ҳиҗҘй”Җзҡ„з§ҜжһҒжҖ§гҖӮеҜ№е…¬жқЎзәҝе‘ҳе·ҘеҸҜд»ҘеҲ©з”ЁеҜ№е…¬иө„жәҗпјҢзӯӣжҹҘгҖҒиҗҘй”Җзү©дёҡе…¬еҸёе’ҢжҲҝең°дә§е…¬еҸёпјӣйӣ¶е”®жқЎзәҝе‘ҳе·ҘеңЁж—ҘеёёеҠһзҗҶдёҡеҠЎиҝҮзЁӢдёӯпјҢйҖҡиҝҮдёҺдёӘдәәе®ўжҲ·зҡ„дәӨжөҒпјҢ收йӣҶе‘Ёиҫ№зӨҫеҢәзҡ„з—ӣзӮ№е’ҢйңҖжұӮпјӣеӨ–жӢ“еӣўйҳҹеҲҷйҖҡиҝҮе®һең°иө°и®ҝпјҢжҢ–жҺҳзҪ‘зӮ№зү©зҗҶе‘Ёиҫ№еҗҲйҖӮзҡ„зӨҫеҢәпјҢ并е®һең°иҗҘй”ҖгҖӮйҖҡиҝҮе…ЁиЎҢеҗ„жқЎзәҝе‘ҳе·Ҙзҡ„йҖҡеҠӣеҗҲдҪңпјҢеҪўжҲҗиүҜеҘҪзҡ„иҗҘй”Җж°ӣеӣҙпјҢеңЁдә’зӣёжҝҖеҠұдёӯиҫҫеҲ°жӣҙеҘҪзҡ„иҗҘй”Җж•ҲжһңгҖӮдёүиҰҒеҲ©з”Ёдә’иҒ”зҪ‘ж–°еӘ’дҪ“еҚҸеҗҢиҗҘй”ҖгҖӮйҷӨдәҶеҖҹеҠ©жҠҘзәёзӯүдј з»ҹеӘ’дҪ“еҜ№зӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲдә§е“ҒиҝӣиЎҢе®Јдј еӨ–пјҢе•Ҷдёҡ银иЎҢиҝҳеҸҜйҖҡиҝҮзҹӯи§Ҷйў‘е№іеҸ°гҖҒеҫ®еҚҡе®ҳж–№иҙҰеҸ·гҖҒеҫ®дҝЎе…¬дј—еҸ·д»ҘеҸҠе…·жңүе®һж—¶жҖ§гҖҒдәӨдә’жҖ§зҡ„жҲ·еӨ–ж–°еӘ’дҪ“пјҲең°й“ҒеҸҠеҲ—иҪҰз”өи§ҶгҖҒеӨ§еһӢLEDеұҸзӯүпјүпјҢеҜ№дә§е“ҒиҝӣиЎҢе®Јдј пјҢжү©еӨ§еҪұе“ҚеҠӣгҖӮ

第дә”пјҢе®Ңе–„йЈҺйҷ©йҳІжҺ§жҠҖжңҜд»ҘжҸҗеҚҮйЈҺйҷ©йҳІжҺ§ж°ҙе№ігҖӮеҜ№дәҺдҝЎжҒҜжі„йңІйЈҺйҷ©пјҢе•Ҷдёҡ银иЎҢеңЁжһ„е»әзӨҫеҢәйҮ‘иһҚз”ҹжҖҒеңҲиҝҮзЁӢдёӯпјҢеә”дҪҝз”ЁеӨ§ж•°жҚ®гҖҒдә‘и®Ўз®—зӯүй«ҳж–°жҠҖжңҜпјҢеҜ№йЈҺйҷ©иҝӣиЎҢйў„жөӢгҖҒиҜҶеҲ«пјҢеҗҢж—¶жһ„е»әе®ўжҲ·йҡҗз§ҒдҝқжҠӨдҪ“зі»пјҢз”„еҲ«е®ўжҲ·зҡ„ејӮеёёдәӨжҳ“иЎҢдёәпјҢеҜ№дәҺдјҡжі„йңІдёӘдәәдҝЎжҒҜзҡ„зү№ж®ҠдәӨжҳ“е®һиЎҢе®һж—¶еҠЁжҖҒжҷәиғҪеҢ–зӣ‘жҺ§гҖӮеҜ№дәҺдҝЎз”ЁйЈҺйҷ©пјҢйҰ–е…ҲпјҢе•Ҷдёҡ银иЎҢеә”еҖҹеҠ©еӨ§ж•°жҚ®гҖҒAIзӯүжҠҖжңҜпјҢжһ„е»әиҮӘжңүзҡ„еӨ§ж•°жҚ®йЈҺжҺ§е№іеҸ°пјҢеҖҹжӯӨ银иЎҢеҸҜзІҫеҮҶзӣ‘жөӢиҙ·ж¬ҫдәәзҡ„иҙ·еүҚгҖҒиҙ·дёӯгҖҒиҙ·еҗҺиЎҢдёәпјҢеҜ№дәҺеҸҜз–‘иЎҢдёәе’ҢдәӨжҳ“е®һж—¶йў„иӯҰпјҢзІҫеҮҶе®ҡдҪҚиө„йҮ‘жөҒеҗ‘пјҲйҷҶзҸүеі°гҖҒе‘ЁеҶӣз…ңпјҢ2019пјүпјӣе…¶ж¬ЎпјҢеә”е……еҲҶеҲ©з”ЁзӨҫеҢәйҮ‘иһҚеңәжҷҜжүҖдә§з”ҹзҡ„еӨ§ж•°жҚ®пјҢз»“еҗҲзәҝдёӢдј з»ҹеҫҒдҝЎи°ғжҹҘж–№ејҸпјҢеҒҡеҘҪе®ўжҲ·зҡ„дҝЎз”ЁиҜ„зә§е·ҘдҪңпјҢзңҹжӯЈеҒҡеҲ°е·®ејӮеҢ–зҡ„еҚіж—¶иҜ„дј°гҖӮеҜ№дәҺеҗҲ规йЈҺйҷ©пјҢйҰ–е…ҲпјҢе•Ҷдёҡ银иЎҢеә”еҲ©з”ЁеӨҡз§Қе®Јдј жүӢж®өпјҢеҠ ејәе‘ҳе·ҘеҗҲ规ж•ҷиӮІпјҢеҸҜйҖҡиҝҮеҲ¶дҪңиӯҰзӨәе®Јдј зүҮгҖҒе®ҡжңҹеҸ¬ејҖдё»йўҳдјҡи®®зӯүеӨҡз§ҚеҪўејҸпјҢжҸҗеҚҮе‘ҳе·Ҙзҡ„еҗҲ规йЈҺйҷ©йҳІиҢғиғҪеҠӣпјӣе…¶ж¬ЎпјҢеә”еҠ ејәзҺ°д»ЈеҢ–жҠҖжңҜеңЁеҗҲ规йЈҺйҷ©з®ЎзҗҶдёӯзҡ„еә”з”ЁпјҢеҸҜе°ҶеӨ§ж•°жҚ®еә”з”ЁдәҺе‘ҳе·Ҙж—ҘеёёиЎҢдёәжҺ’жҹҘгҖҒеҗҲ规зӣ‘жөӢзӯүеӨҡз§ҚеңәжҷҜпјҢе®һзҺ°ж“ҚдҪңйЈҺйҷ©з®ЎзҗҶж•°жҚ®еҢ–гҖҒдҫҝжҚ·еҢ–гҖӮ

еҺҹж–ҮиҪҪдәҺгҖҠеҶңжқ‘йҮ‘иһҚз ”з©¶гҖӢ2022е№ҙ第1жңҹ

|  й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө

еҶңдёҡж–°иҙЁз”ҹдә§еҠӣпјҡеҶ…ж¶ө еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ

з®Ўж¶ӣзӯүпјҡпјҡдәәж°‘еёҒжұҮзҺҮ й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ®

й’ҹжӯЈз”ҹпјҡеҗ‘е®ҢжҲҗйў„з®—зӣ® жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ—

жқҺиҝ…йӣ·пјҡжҳҺе№ҙиҙўж”ҝиөӨеӯ— еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ

еј зәўе®Үпјҡжһ„е»әе…·жңүдёӯеӣҪ ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ

ж—әеӯЈдёҚж—ә еҪ“еүҚз”ҹзҢӘеёӮ д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең°

д»ҺеҪ“еүҚеӣҪеҶ…зҺүзұіеёӮеңәең° з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ

з®Ўж¶ӣпјҡзү№жң—жҷ®еӣһеҪ’еҜ№дёӯ