马дёҠжіЁеҶҢе…ҘдјҡпјҢз»“дәӨ专家еҗҚжөҒпјҢдә«еҸ—иҙөе®ҫеҫ…йҒҮпјҢи®©дәӢдёҡз”ҹжҙ»еҸҢиөўгҖӮ

жӮЁйңҖиҰҒ зҷ»еҪ• жүҚеҸҜд»ҘдёӢиҪҪжҲ–жҹҘзңӢпјҢжІЎжңүеёҗеҸ·пјҹз«ӢеҚіжіЁеҶҢ

x

йғ‘ж–Үж…§пјҲ е№ҝдёңеҚҺеҚ—зІ®йЈҹдәӨжҳ“дёӯеҝғпјү ж №жҚ®еҺ»е№ҙеӨ®иЎҢеҸ‘еёғзҡ„第30еҸ·е…¬е‘ҠпјҢд»Һ2020е№ҙ3жңҲ1ж—ҘеҲ°8жңҲ30ж—ҘпјҢйҮ‘иһҚжңәжһ„еә”дёҺеӯҳйҮҸжө®еҠЁеҲ©зҺҮиҙ·ж¬ҫе®ўжҲ·е°ұе®ҡд»·еҹәеҮҶиҪ¬жҚўжқЎж¬ҫиҝӣиЎҢеҚҸе•ҶпјҢе°ҶеҺҹеҗҲеҗҢзәҰе®ҡзҡ„еҲ©зҺҮе®ҡд»·ж–№ејҸиҪ¬жҚўдёәд»ҘLPRдёәе®ҡд»·еҹәеҮҶеҠ зӮ№еҪўжҲҗпјҲеҠ зӮ№еҸҜдёәиҙҹеҖјпјүпјҢеҠ зӮ№ж•°еҖјеңЁеҗҲеҗҢеү©дҪҷжңҹйҷҗеҶ…еӣәе®ҡдёҚеҸҳпјӣд№ҹеҸҜиҪ¬жҚўдёәеӣәе®ҡеҲ©зҺҮгҖӮе®ҡд»·еҹәеҮҶеҸӘиғҪиҪ¬жҚўдёҖж¬ЎпјҢиҪ¬жҚўд№ӢеҗҺдёҚиғҪеҶҚж¬ЎиҪ¬жҚўгҖӮиҝҷж„Ҹе‘ізқҖпјҢ3жңҲ1ж—ҘејҖе§ӢпјҢжҲҝиҙ·еҲ©зҺҮејҖе§ӢжҚўвҖңй”ҡвҖқгҖӮд»ҘеүҚзҡ„жҲҝиҙ·еҲ©зҺҮжҳҜж №жҚ®еҹәеҮҶеҲ©зҺҮжқҘи®ҫе®ҡзҡ„пјҢжүҖи°“еҹәеҮҶеҲ©зҺҮжҳҜеӨ®иЎҢеҶіе®ҡзҡ„ж”ҝзӯ–еҲ©зҺҮпјҢиҖҢLPR(Loan Prime Rate)еҲҷжҳҜе•Ҷдёҡ银иЎҢз«һд»·дә§з”ҹзҡ„еёӮеңәеҲ©зҺҮгҖӮеҹәеҮҶеҲ©зҺҮдёҚе®ҡжңҹи°ғж•ҙпјҢеӨ®иЎҢзҡ„дёҠдёҖж¬Ўи°ғж•ҙеҸ‘з”ҹеңЁ2015е№ҙпјҢ5е№ҙжңҹд»ҘдёҠиҙ·ж¬ҫеҲ©зҺҮпјҲжҲҝиҙ·еҲ©зҺҮпјүиҮід»Ҡдёә4.9%пјҢиҖҢLPRжҜҸжңҲи°ғж•ҙдёҖж¬ЎгҖӮ

д»Һд»ҠеҫҖеҗҺпјҢж–°еўһжҲҝиҙ·зҡ„вҖңй”ҡвҖқиҰҒе…ЁйғЁжҚўжҲҗLPRеҲ©зҺҮпјҢеҜ№дәҺеӯҳйҮҸжҲҝпјҢдәә们жңүдё”д»…жңүдёҖж¬ЎйҖүжӢ©пјҡеӣәе®ҡеҲ©зҺҮжҲ–LPRгҖӮиҮідәҺдёӨз§Қиҙ·ж¬ҫж–№ејҸиҪ¬жҚўзҡ„иҝҗз®—иҝҮзЁӢпјҢиҝҷйҮҢеҸӘйңҖжҳҺзЎ®дёӨзӮ№пјҢдёҖжҳҜйҖүжӢ©дәҶеӣәе®ҡеҲ©зҺҮпјҢе°ұдёҖзӣҙжҳҜиҝҷдёӘеҲ©зҺҮдәҶпјҢиҜҘеҲ©зҺҮд»Ҙ4.9%зҡ„еҹәеҮҶеҲ©зҺҮдёәеҹәзЎҖпјҢжҢүз…§жҜҸдёӘдәәиҙ·ж¬ҫж—¶еҖҷзҡ„дёҚеҗҢжҠҳжүЈпјҲ70%-120%пјүи®Ўз®—пјҢзӣҙеҲ°иҙ·ж¬ҫиҝҳжё…еҲ©зҺҮйғҪдёҚдјҡеҶҚеҸҳпјӣдәҢжҳҜжҢүз…§дёҖе®ҡзҡ„еҠ зӮ№пјҲеҸҜд»ҘжҳҜиҙҹж•°пјүи®Ўз®—иҪ¬жҚўжҲҗLPRпјҢе…·дҪ“зҡ„еҠ пјҲеҮҸпјүзӮ№ж•°еӯ—жҳҜдёҖдёӘеҖ’жҺЁжј”з®—иҝҮзЁӢпјҢиҜҘжү“жҠҳиҝҳжҳҜжү“жҠҳпјҢиҜҘдёҠжө®иҝҳеҫ—дёҠжө®пјҢе®һйҷ…дёҠе°ұжҳҜдёӘзӯүејҸиҪ¬жҚўпјҢеҠ пјҲеҮҸпјүзӮ№ж•°еӯ—дёҖж—ҰзЎ®е®ҡд№ӢеҗҺпјҢеңЁеү©дҪҷеҗҲеҗҢжңҹеҶ…йғҪдҝқжҢҒдёҚеҸҳгҖӮ

е·ҰеҸіжҲ‘们йҖүжӢ©зҡ„ж ёеҝғпјҢжҳҜеҜ№LPRй•ҝжңҹиө°еҠҝзҡ„йў„еҲӨгҖӮй•ҝжңҹжқҘзңӢпјҢLPRдёӢйҷҚпјҢиҰҒд»ҳзҡ„еҲ©жҒҜе°ұеҮҸе°‘пјҢеҸҚд№ӢдјҡеўһеҠ гҖӮ

пјҲжқҘжәҗпјҡдәә民银иЎҢпјү

жң¬ж–Үзҡ„и§ӮзӮ№жҳҜпјҢж— и®әд»ҺеӣҪ家жҺЁиЎҢиҝҷдёӘж”ҝзӯ–зҡ„дё»и§Ӯж„Ҹеҝ—пјҢиҝҳжҳҜдёӯеӣҪжңӘжқҘеҸ‘еұ•зҡ„е®ўи§Ӯжғ…еҶөзңӢпјҢLPRзҡ„й•ҝжңҹи¶ӢеҠҝйғҪжҳҜеҗ‘дёӢзҡ„гҖӮ

дёҖжҳҜпјҢиҝҷдёӘж”ҝзӯ–жҺЁиЎҢзӣ®зҡ„жҳҜиҰҒжҺЁиҝӣеҲ©зҺҮеёӮеңәеҢ–ж”№йқ©пјҢйҷҚдҪҺе®һдҪ“з»ҸжөҺиһҚиө„жҲҗжң¬пјҢиҝҷдёҖзӮ№еҫҲжҳҺзЎ®гҖӮеӨ®иЎҢеңЁ2019е№ҙеӣӣеӯЈеәҰиҙ§еёҒж”ҝзӯ–жү§иЎҢжҠҘе‘ҠдёӯиЎЁзӨәпјҢвҖң银иЎҢиҰҒеҸ‘жҢҘеҲ©ж¶ҰиҫғеӨҡзҡ„дјҳеҠҝпјҢиҝӣдёҖжӯҘеҠ еӨ§еҜ№е®һдҪ“з»ҸжөҺе°Өе…¶жҳҜе°Ҹеҫ®дјҒдёҡзҡ„ж”ҜжҢҒеҠӣеәҰпјҢйҖӮеҪ“йҷҚдҪҺеҜ№зҹӯжңҹеҲ©ж¶Ұеўһй•ҝзҡ„иҝҮй«ҳиҰҒжұӮпјҢеҗ‘е®һдҪ“з»ҸжөҺи®©еҲ©вҖқпјҢLPRж–°жҠҘд»·жңәеҲ¶е®һйҷ…дёҠе°ұжҳҜиҰҒжұӮе•Ҷдёҡ银иЎҢеҗ‘е®һдҪ“з»ҸжөҺи®©еҲ©зҡ„е…·дҪ“ж”ҝзӯ–дҪ“зҺ°гҖӮеӨҡе№ҙд»ҘжқҘпјҢжҲ‘们и®ҫзҪ®зқҖдёҖдёӘвҖңеӯҳиҙ·ж¬ҫеҹәеҮҶеҲ©зҺҮвҖқпјҢз”ЁжқҘеҜ№еӯҳиҙ·ж¬ҫеёӮеңәиҝӣиЎҢжҢҮеҜјгҖӮйҡҸзқҖеҲ©зҺҮеёӮеңәеҢ–зҡ„еҸ‘еұ•пјҢе•Ҷдёҡ银иЎҢй—ҙеёӮеңәеҲ©зҺҮи·ҹеҹәеҮҶеҲ©зҺҮе·Із»Ҹи„ұиҠӮдәҶпјҢдҪҶе•Ҷдёҡ银иЎҢд»Қ然дҫқиө–еҹәеҮҶеҲ©зҺҮеҜ№иҙ·ж¬ҫиҝӣиЎҢе®ҡд»·пјҢзӣёеҪ“дәҺеҲ’е®ҡдәҶиҙ·ж¬ҫеҲ©зҺҮзҡ„йҡҗеҪўдёӢйҷҗгҖӮиҝҷеҜјиҮҙз–ҸйҖҡиҙ§еёҒж”ҝзӯ–дј еҜјжңәеҲ¶зҡ„жңҖеҗҺдёҖе…¬йҮҢжңӘиғҪжү“йҖҡпјҢиҙ·ж¬ҫе®һйҷ…еҲ©зҺҮд»Қ然еҒҸй«ҳпјҢдёӯе°ҸдјҒдёҡиһҚиө„йҡҫиһҚиө„иҙөзҡ„й—®йўҳж—ҘзӣҠдёҘеі»гҖӮ2018е№ҙд»ҘжқҘпјҢзӣёеҜ№еёӮеңәеҢ–зҡ„еҲ©зҺҮпјҢеҰӮ10е№ҙеӣҪеҖә收зӣҠзҺҮгҖҒDR007гҖҒShibor3MпјҲеҗҢдёҡжӢҶеҖҹеҲ©зҺҮпјүжҳҺжҳҫдёӢйҷҚпјҢе…¶дёӯshibor3Mд»Һ2018е№ҙ1жңҲзҡ„4.9%дёӢйҷҚиҮіеҺ»е№ҙ12жңҲеә•зҡ„3%е·ҰеҸіпјҢдёӢйҷҚдәҶ160дёӘеҹәзӮ№пјҢдҪҶеӨ®иЎҢе…¬еёғзҡ„йҮ‘иһҚжңәжһ„дәәж°‘еёҒиҙ·ж¬ҫеҠ жқғеҲ©зҺҮ(еӯЈеәҰ)еҸӘдёӢиЎҢдәҶ20дёӘеҹәзӮ№пјҲд»Һ5.64%дёӢйҷҚиҮі5.44%пјүпјҢеҗҺиҖ…жүҚжҳҜе®һдҪ“з»ҸжөҺиҺ·еҫ—иө„йҮ‘зҡ„е®һйҷ…еҲ©зҺҮгҖӮ

еҹәдәҺжӯӨпјҢеӣҪ家еҶіеҝғж”№йқ©иҙ·ж¬ҫеҲ©зҺҮзҡ„еҪўжҲҗжңәеҲ¶пјҢжҺЁеҮәдәҶLPRпјҢжҺЁиҝӣжӣҙеҪ»еә•зҡ„еҲ©зҺҮеёӮеңәеҢ–ж”№йқ©пјҢжү“з ҙиҙ·ж¬ҫеҲ©зҡ„йҡҗжҖ§дёӢйҷҗпјҢз–ҸйҖҡиҙ§еёҒж”ҝзӯ–дј еҜјгҖӮдёӯеӣҪеӣҪйҷ…з»ҸжөҺдәӨжөҒдёӯеҝғеүҜзҗҶдәӢй•ҝй»„еҘҮеёҶе°ұжӣҫиЎЁзӨәпјҢеҪ“еүҚдёӯеӣҪ银иЎҢзҡ„еӯҳиҙ·еҲ©е·®жҳҜеҫҲй«ҳзҡ„гҖӮ银иЎҢиҺ·еҫ—иө„йҮ‘зҡ„жҲҗжң¬дҪҺпјҲеӯҳж¬ҫеҲ©жҒҜдҪҺпјүпјҢдҪҶеҫ—еҲ°зҡ„иө„йҮ‘收зӣҠй«ҳпјҲиҙ·ж¬ҫеҲ©зҺҮй«ҳпјүпјҢжҢүз…§2019е№ҙеә•зҡ„ж•°жҚ®пјҢз”ЁдёҖиҲ¬иҙ·ж¬ҫе№іеқҮеҠ жқғеҲ©зҺҮдёҺеӨ®иЎҢеҜ№йҮ‘иһҚжңәжһ„иҙ·ж¬ҫеҲ©зҺҮпјҢеҚіеҶҚиҙҙзҺ°зҺҮзӣёеҮҸпјҢеҲ©е·®дёә3.49%гҖӮиҝҷд№ҹдёә银иЎҢи®©еҲ©пјҢйҷҚдҪҺиҙ·ж¬ҫжҸҗдҫӣдәҶиҫғеӨ§зҡ„еҸҜж“ҚдҪңз©әй—ҙгҖӮиҝҳжңүдёҖдёӘзҺ°е®һй—®йўҳжҳҜпјҢеҪ“еүҚжҲ‘еӣҪж•ҙдҪ“иҝҮй«ҳзҡ„еҖәеҠЎиһҚиө„规模йңҖиҰҒдҪҺеҲ©зҺҮзҺҜеўғгҖӮзү№еҲ«жҳҜеңЁз»ҸжөҺдёӢиЎҢгҖҒеўһй•ҝж”ҫзј“зҡ„иғҢжҷҜдёӢпјҢеёӮеңәеҲ©зҺҮеӨ„дәҺй«ҳдҪҚдјҡеўһеҠ еҗ„зә§ж”ҝеәңзҡ„еҺӢеҠӣпјҢеӣ жӯӨжңӘжқҘеёӮеңәеҲ©зҺҮдёӯй•ҝжңҹи¶ӢеҠҝеҗ‘дёӢжҳҜжңҖжңүеҸҜиғҪеҸ‘з”ҹзҡ„дәӢжғ…гҖӮ

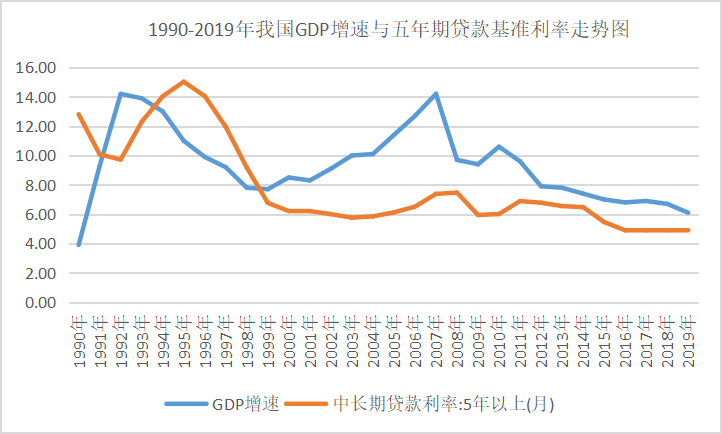

д»Һе®ўи§ӮдёҠжқҘиҜҙпјҢй•ҝжңҹеҲ©зҺҮдёӢи°ғд№ҹжҳҜеӨ§жҰӮзҺҮдәӢ件гҖӮдёҖжҳҜеҲ©зҺҮе’ҢGDPеўһйҖҹжҲҗжӯЈзӣёе…іе…ізі»гҖӮд»ҺеҺҶеҸІзңӢпјҢGDPеўһйҖҹй«ҳзҡ„ж—¶еҖҷпјҢеҲ©зҺҮд№ҹеңЁдёҠеҚҮпјҢдёҖж–№йқўжҳҜз»ҸжөҺеҝ«йҖҹеҸ‘еұ•д№ӢеҲқпјҢиө„жң¬зЁҖзјәпјҢдҪңдёәиө„жң¬д»·ж јзҡ„еҲ©зҺҮдёҠеҚҮпјҢеҸҰдёҖж–№йқўжҳҜеңЁз»ҸжөҺиҝҮзғӯзҡ„ж—¶еҖҷпјҢйңҖиҰҒдёҠи°ғеҲ©зҺҮжҠ‘еҲ¶йҖҡиҙ§иҶЁиғҖгҖӮ2019е№ҙпјҢжҲ‘еӣҪGDPиҫҫеҲ°99дёҮдәҝпјҢдәәеқҮGDPз ҙ1дёҮзҫҺе…ғпјҢиҝҷдёӘдҪ“йҮҸеҶҚиҰҒе®һзҺ°й«ҳйҖҹеўһй•ҝжҒҗжҖ•дёҚзҺ°е®һгҖӮз»ҸжөҺеўһйҖҹж”ҫзј“ж—ўжҳҜиҪ¬еһӢзҡ„йңҖиҰҒпјҢд№ҹжҳҜдёӯеӣҪз»ҸжөҺвҖңд»Һй«ҳйҖҹеўһй•ҝеҗ‘й«ҳиҙЁйҮҸеўһй•ҝиҪ¬еҸҳвҖқзҡ„дҪ“зҺ°пјҢй«ҳиҙЁйҮҸзҡ„еҸ‘еұ•и®©дёӯеӣҪз»ҸжөҺзҡ„иҝҗиЎҢжӣҙеҒҘеә·гҖҒжӣҙжҢҒд№…гҖӮйӮЈд№ҲпјҢеҰӮжһңжңӘжқҘвҖңжҲ‘еӣҪGDPе°Ҷе‘ҠеҲ«зІ—ж”ҫзҡ„еҝ«йҖҹеўһй•ҝж—¶жңҹпјҢиҝӣе…ҘзӣёеҜ№е№ізЁізҡ„гҖҒй«ҳиҙЁйҮҸеҸ‘еұ•ж—¶жңҹвҖқиҝҷдёӘеҲӨж–ӯжҲҗз«Ӣзҡ„иҜқпјҢеҲ©зҺҮй•ҝжңҹжқҘзңӢд№ҹе°ҶеӨ„дәҺдёӢиЎҢжҖҒеҠҝгҖӮеҪ“然жңҹй—ҙдјҡжңүеҠ жҒҜпјҢдҪҶдёҚж”№й•ҝжңҹзҡ„и¶ӢеҠҝгҖӮ

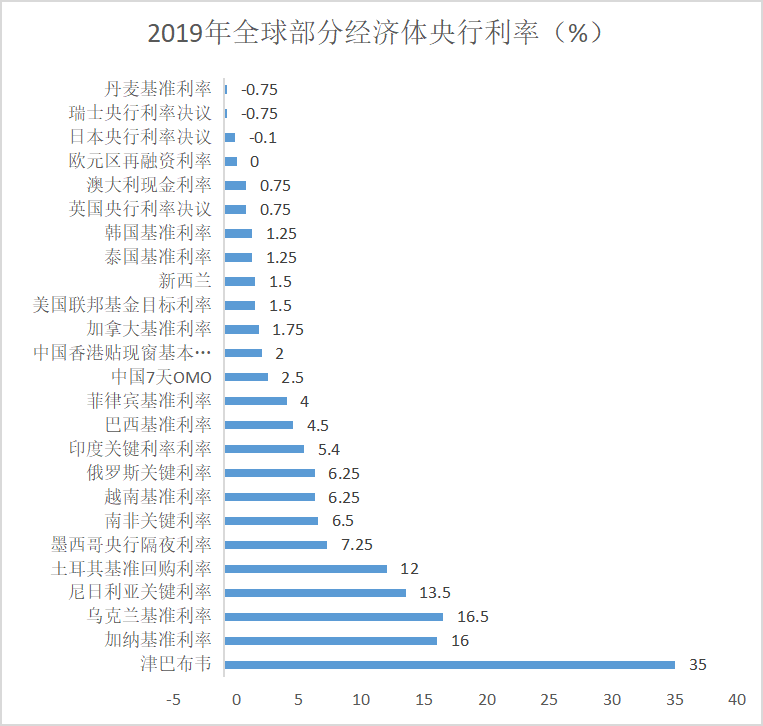

дәҢжҳҜд»Һе…ЁзҗғзңӢпјҢеҸ‘иҫҫеӣҪ家е’Ңең°еҢәзҡ„еҲ©зҺҮй•ҝжңҹеӨ„дәҺдҪҺж°ҙе№іпјҢз”ҡиҮіж»‘еҗ‘иҙҹеҲ©зҺҮзҡ„еўғең°гҖӮеҲ©зҺҮдҪңдёәиө„йҮ‘зҡ„д»·ж јпјҢеңЁиө„жәҗй…ҚзҪ®дёӯиө·еҲ°еҹәзЎҖжҖ§и°ғиҠӮдҪңз”ЁпјҢеҪ“дёҖдёӘз»ҸжөҺдҪ“зҡ„еўһйҖҹж”ҫзј“жҲ–иө„жң¬з”ұзЁҖзјәйҖҗжӯҘеҗ‘иҝҮеү©ж–№еҗ‘жј”еҸҳж—¶пјҢеҲ©зҺҮзҡ„й•ҝжңҹи¶ӢеҠҝд№ҹеә”иҜҘеҗ‘дёӢпјҢзӣ®еүҚжҲ‘еӣҪжӯЈеӨ„дәҺиҝҷдёҖйҳ¶ж®өгҖӮдәӢе®һдёҠеҸ‘иҫҫеӣҪ家гҖҒдёӯй«ҳ收е…ҘеӣҪ家зҡ„еҹәеҮҶеҲ©зҺҮиҰҒжҳҺжҳҫдҪҺдәҺеҸ‘еұ•дёӯеӣҪ家пјҢеҸҜд»ҘиҜҙеҲ©зҺҮеҹәжң¬д»ЈиЎЁзқҖдёҖдёӘеӣҪ家зҡ„еҸ‘еұ•ж°ҙе№іпјҢдёҖдёӘеӣҪ家зҡ„з»ҸжөҺеҸ‘еұ•ж°ҙе№іи¶Ҡй«ҳпјҢеҲҷе…¶иө„жң¬жӣҙжҳ“иҝҮеү©пјҢеҲ©зҺҮд№ҹеҫҖеҫҖи¶ҠдҪҺгҖӮжҜ”еҰӮйқһжҙІгҖҒжӢүзҫҺзӯүдёҖдәӣеӣҪ家пјҢеҲ©зҺҮеҘҮй«ҳпјҢжҙҘе·ҙеёғйҹҰеҺ»е№ҙеҲ©зҺҮйҷҚдҪҺдәҶдёҖеҚҠпјҢдҪҶд»Қй«ҳиҫҫ35%гҖӮдёҚжҳҜеӣ дёәе…¶еўһй•ҝеүҚжҷҜжңүеӨҡеҘҪпјҢиҖҢжҳҜеӣ дёәиө„жң¬зЁҖзјәпјҢеҗҢж—¶зӨҫдјҡдҝЎз”ЁеәҰдҪҺпјҢеӣ жӯӨжғіз”Ёиө„йҮ‘пјҢе°ұиҰҒд»ҳеҮәеҫҲй«ҳзҡ„д»·ж јпјҢеҚіеҲ©зҺҮгҖӮ

пјҲиө„ж–ҷжқҘжәҗпјҡ2019е№ҙе…ЁзҗғйғЁеҲҶз»ҸжөҺдҪ“еӨ®иЎҢе…¬еёғзҡ„йҷҚжҒҜж•°жҚ®пјү

зӣ®еүҚе…Ёзҗғдё»иҰҒз»ҸжөҺдҪ“еқҮеӨ„дәҺеҲ©зҺҮдёӢиЎҢе‘Ёжңҹйҳ¶ж®өпјҢ欧жҙІе’Ңж—Ҙжң¬зӯүз»ҸжөҺдҪ“з”ҡиҮіе·Із»Ҹиҝӣе…ҘиҙҹеҲ©зҺҮж—¶д»ЈпјҢиҝҷдёәжҲ‘еӣҪйҷҚжҒҜжҸҗдҫӣдәҶз©әй—ҙпјҢеҗҢж—¶д№ҹжҳҜдёҖз§ҚеҺӢеҠӣгҖӮ2019е№ҙд»ҘжқҘпјҢе·Із»Ҹжңүи¶…иҝҮ30дёӘеӣҪ家е’Ңең°еҢәзҡ„еӨ®иЎҢиҝӣдёҖжӯҘйҷҚжҒҜпјҢд»Ҡе№ҙ3жңҲ3ж—ҘпјҢзҫҺиҒ”еӮЁе®Јеёғе°ҶиҒ”йӮҰеҹәйҮ‘еҲ©зҺҮдёӢи°ғ50дёӘеҹәзӮ№иҮі1.0-1.5%еҢәй—ҙпјҢеҗҢж—¶дёӢи°ғи¶…йўқеҮҶеӨҮйҮ‘зҺҮ50дёӘеҹәзӮ№пјҢдёә2008е№ҙйҮ‘иһҚеҚұжңәд»ҘжқҘйҷҚе№…жңҖеӨ§дёҖж¬ЎгҖӮ欧жҙІеӨ®иЎҢеҲ©зҺҮе·Із»Ҹиҝӣе…ҘеҲ°-0.5%пјҢж—Ҙжң¬еӨ®иЎҢеҲ©зҺҮе·Із»ҸжҳҜ-0.1%гҖӮзҫҺиҒ”еӮЁеүҚдё»еёӯж јжһ—ж–ҜжҪҳжӯӨеүҚиЎЁзӨәпјҢиҷҪ然зҫҺеӣҪеҗҚд№үеҲ©зҺҮиҝҳжҳҜжӯЈзҡ„пјҢдҪҶз”ұдәҺ欧жҙІгҖҒж—Ҙжң¬е·Із»ҸжҳҜиҙҹеҲ©зҺҮпјҢеӣҪйҷ…дёҠдёҖдәӣиө„йҮ‘дјҡжөҒеҗ‘зҫҺеӣҪпјҢеҢ…жӢ¬д№°зҫҺеӣҪеӣҪеҖәпјҢиҝҷж ·еҠҝеҝ…д№ҹдјҡдҪҝеҫ—жңӘжқҘзҫҺеӣҪд№ҹиҰҒиҝӣе…ҘиҙҹеҲ©зҺҮзҡ„ж—¶д»ЈгҖӮ

д»ҘдёҠпјҢжҲ‘们еҸҜд»ҘзңӢеҮәпјҢLPRй•ҝжңҹдёӢиЎҢзҡ„и¶ӢеҠҝе·Із»ҸзЎ®з«ӢпјҢеҸҜдәә们иҝҳжҳҜйҡҫе…Қдјҡзә з»“гҖӮжңӘжқҘеҮ еҚҒе№ҙпјҢдёӯеӣҪGDPй«ҳйҖҹеўһй•ҝжҲ–иҖ…йҖҡиғҖзҺҮжҡҙж¶ЁпјҢйғҪжҳҜе°ҸжҰӮзҺҮдәӢ件пјҢдҪҶдёҮдёҖеҸ‘з”ҹдәҶпјҢз”ҡиҮійҒӯйҒҮжһҒз«ҜдәӢ件呢пјҹйҖүжӢ©еӣәе®ҡеҲ©зҺҮпјҢзӣёеҪ“дәҺй”Ғе®ҡдәҶжҲҗжң¬пјҢдҪҶйҖүжӢ©дәҶLPRпјҢдјјд№Һ收зӣҠжңүйҷҗпјҢйЈҺйҷ©ж— йҷҗгҖӮдҪҶе®һйҷ…дёҠпјҢйҖүжӢ©LPRд»ҺзҗҶи®әдёҠжқҘиҜҙпјҢ收зӣҠд№ҹеҸҜиғҪжҳҜж— йҷҗеӨ§зҡ„пјҢеӣ дёәеҲ©зҺҮ并йқһйҷҚеҲ°0е°ұеҲ°еӨҙдәҶпјҲиҙҹеҲ©зҺҮж—¶д»ЈдәҶи§ЈдёҖдёӢпјүгҖӮиҖҢдё”пјҢдёҖж—ҰеҸ‘з”ҹжһҒз«Ҝжғ…еҶөпјҢеӣҪ家еҫҲеҸҜиғҪдјҡдјҳе…ҲдҝқйҡңеӨ§йғЁеҲҶдәәзҡ„еҲ©зӣҠпјҲж–°зҡ„иҙ·ж¬ҫе…ЁйғЁйғҪжҳҜд»ҘLPRдёәеҮҶпјүпјҢеұҠж—¶жҲ–е°ҶдјҡйҖҡиҝҮдёҙж—¶и°ғжҺ§жқҘеё®еҠ©еӨ§дј—规йҒҝйЈҺйҷ©гҖӮ

иҝҳжңүдёҖзӮ№еҖјеҫ—жіЁж„Ҹзҡ„жҳҜпјҢд»Һе®һйҷ…ж“ҚдҪңдёҠжқҘиҜҙпјҢеӣҪ家еҫҲеҸҜиғҪдјҡеңЁдҝқиҜҒзӣёеҜ№зЁіе®ҡзҡ„еүҚжҸҗдёӢпјҢжҺЁеҠЁеҲ©зҺҮеёӮеңәеҢ–гҖӮиҝҷж„Ҹе‘ізқҖпјҢе°ұз®—й•ҝжңҹеҲ©зҺҮдёӢйҷҚпјҢйҖүжӢ©LPRжҖ»дҪ“жңүеҲ©пјҢд№ҹдёҚдјҡд»ҺдёӯиҺ·зӣҠеҫҲеӨҡгҖӮдёҖж–№йқўпјҢLPRиғҢеҗҺпјҢиҝҳжҳҜжңүзңӢеҫ—и§Ғзҡ„жүӢеңЁй”ҡе®ҡгҖӮLPRжҠҘд»·з”ұе•Ҷдёҡ银иЎҢж №жҚ®е…¬ејҖеёӮеңәж“ҚдҪңеҲ©зҺҮпјҲдё»иҰҒжҢҮдёӯжңҹеҖҹиҙ·дҫҝеҲ©MLFпјүеҠ зӮ№еҪўжҲҗпјҢеҠ зӮ№е№…еәҰдё»иҰҒеҸ–еҶідәҺеҗ„иЎҢиҮӘиә«иө„йҮ‘жҲҗжң¬гҖҒеёӮеңәдҫӣжұӮгҖҒйЈҺйҷ©жәўд»·зӯүеӣ зҙ пјҢдҪҶвҖңе…¬ејҖеёӮеңәж“ҚдҪңеҲ©зҺҮвҖқзҡ„дё»дҪ“жҳҜеӨ®иЎҢпјҢеӨ®иЎҢеҸҜд»ҘйҖҡиҝҮи°ғж•ҙMLFеҲ©зҺҮжқҘеҪұе“ҚLPRпјҢдҪҝеҫ—LPRжӣҙе…·еј№жҖ§гҖӮжңүдәәиҜҙпјҢ既然жҲҝиҙ·жҳҜе•Ҷдёҡ银иЎҢзҡ„дә§е“ҒпјҢд»ҘеҗҺиҜҘдә§е“Ғзҡ„д»·ж јиҝҳжңүе•Ҷдёҡ银иЎҢжқҘе®ҡпјҢдјҡдёҚдёҠеҚҮд№Ҳпјҹе®һйҷ…дёҠдёҚиғҪиҝҷд№ҲзңӢгҖӮйҷӨйқһе•Ҷдёҡ银иЎҢеҰӮжһңдёҚжғіеҒҡеўһйҮҸз”ҹж„ҸдәҶпјҢе°ұйҖ®зқҖеӯҳйҮҸжҲҝиҙ·и–…зҫҠжҜӣдәҶгҖӮиҖҢдё”иҝҷиғҢеҗҺиҝҳжңүеӨ®иЎҢзҡ„й”ҡе®ҡе‘ўпјҢеӨ§е№…дёҠж¶Ёиҝҳеҫ—з»ҸиҝҮеӨ®иЎҢеҗҢж„Ҹе•ҠгҖӮжІҝзқҖиҝҷдёӘжҖқи·ҜпјҢеҸҚиҝҮжқҘпјҢеӨ§е№…дёӢи·ҢпјҢеҸ‘з”ҹзҡ„жҰӮзҺҮд№ҹеҫҲе°ҸгҖӮжҖ»дҪ“дјҡжҳҜеңЁзЁіе®ҡзҡ„еүҚжҸҗдёӢжҺЁиҝӣеҲ©зҺҮеёӮеңәеҢ–гҖӮеҸҰдёҖж–№йқўпјҢLPRеҲҶ1е№ҙжңҹе’Ң5е№ҙжңҹпјҢжңӘжқҘзҡ„жҲҝиҙ·еҲ©зҺҮеҸ–еҶідәҺжңӘжқҘ5е№ҙжңҹLPRзҡ„еҸҳеҢ–гҖӮдёӯеӣҪзҡ„жҲҝең°дә§йҮ‘иһҚж”ҝзӯ–еҸ—еҲ°е®Ҹи§Ӯи°ғжҺ§ж”ҝзӯ–е’ҢжҲҝең°дә§ж”ҝзӯ–зҡ„жҖ»дҪ“еҪұе“ҚпјҢеңЁвҖңжҲҝдҪҸдёҚзӮ’вҖқзҡ„еӨ§иғҢжҷҜдёӢпјҢеҚідҪҝ1е№ҙжңҹLPRдёӢйҷҚпјҢ5е№ҙжңҹзҡ„LPRжңӘеҝ…жҜҸж¬ЎйғҪи°ғж•ҙпјҢеңЁеҺ»е№ҙзҡ„дә”ж¬ЎжҠҘд»·дёӯпјҢ1е№ҙжңҹLPRдёӢйҷҚдәҶдёүж¬ЎпјҢдә”е№ҙжңҹд»…дёӢйҷҚдёҖж¬ЎгҖӮдәә民银иЎҢеүҜиЎҢй•ҝеҲҳеӣҪејәеҺ»е№ҙеә•й’ҲеҜ№LPRж”№йқ©жғ…еҶөзҡ„иЎЁжҖҒе°ұеҫҲеҘҪең°иҜҙжҳҺдәҶиҝҷдёҖзӮ№пјҡLPRеёҰеҠЁиҙ·ж¬ҫе®һйҷ…еҲ©зҺҮдёӢиЎҢж•ҲжһңжҳҺжҳҫпјҢдҪҶе…¶дёӢиЎҢеҹәжң¬дёҚеҪұе“ҚдёӘдәәжҲҝиҙ·еҲ©зҺҮпјҢиҰҒеқҡеҶіиҙҜеҪ»вҖңжҲҝдё»дёҚзӮ’вҖқзҡ„е®ҡдҪҚе’ҢжҲҝең°дә§еёӮеңәй•ҝж•Ҳз®ЎзҗҶжңәеҲ¶пјҢдҝқжҢҒдёӘдәәдҪҸжҲҝиҙ·ж¬ҫеҲ©зҺҮж°ҙе№іеҹәжң¬зЁіе®ҡгҖӮжүҖд»ҘиҜҙпјҢдёҚз®ЎйҖүжӢ©еӣәе®ҡеҲ©зҺҮпјҢиҝҳжҳҜLPRпјҢдёҚз®ЎжңӘжқҘLPRеҰӮдҪ•еҸҳеҢ–пјҢжҲҝиҙ·еҲ©жҒҜдёҚдёҖе®ҡжҜ”зҺ°еңЁе°‘еӨҡе°‘гҖӮ

е®һйҷ…дёҠеҲ°жңҖеҗҺпјҢй—®йўҳеҸҳжҲҗдәҶдҪ еҜ№йЈҺйҷ©е’ҢдёҚзЎ®е®ҡжҖ§еҲ°еә•жңүеӨҡд№ҲеҺҢжҒ¶гҖӮжҖ»дҪ“иҖҢиЁҖпјҢйҖүжӢ©LPRпјҢеӨ§жҰӮзҺҮд»Һдј—дә«еҸ—е°Ҹ收зӣҠпјҢйҖүжӢ©еӣәе®ҡеҲ©зҺҮпјҢе°ҸжҰӮзӢ¬иҮӘзҺҮ规йҒҝеӨ§йЈҺйҷ©пјӣдёҚиҝҮпјҢиҝҳжҳҜйӮЈеҸҘиҜқпјҢдёҖж—ҰжһҒз«ҜйЈҺйҷ©еҸҳжҲҗеӨ§дј—зҡ„пјҢеӣҪ家еҸҜиғҪе°ұдјҡйҖҡиҝҮи°ғжҺ§жқҘйҷҚдҪҺзӨҫдјҡйЈҺйҷ©дәҶгҖӮеҰӮжһңдҪ и§үеҫ—еҪ“еүҚзҡ„жҲҝиҙ·иҝҳж¬ҫеҺӢеҠӣдёҚеӨ§пјҢеҸҲжӢ…еҝғжңӘжқҘеҲ©зҺҮдёҠиЎҢеҸҜиғҪдҪҝ家еәӯзҡ„иҙўеҠЎйЈҺйҷ©и¶…еҮәжҺ§еҲ¶пјҢйӮЈд№ҲпјҢеӣәе®ҡеҲ©зҺҮд№ҹжҳҜдёҚй”ҷзҡ„йҖүжӢ©пјҲе°Өе…¶жҳҜеҪ“еүҚжҲҝиҙ·еҲ©зҺҮеңЁ4%д»ҘдёӢзҡ„пјүгҖӮеҸҚд№ӢпјҢеҰӮжһңдҪ и®ӨдёәжңӘжқҘеҸҜиғҪдјҡдә§з”ҹзҡ„вҖңзӣҲеҲ©вҖқжӣҙжңүеҗёеј•еҠӣпјҢйӮЈе°ұйҖүжӢ©LPRгҖӮзӣҙйқўеҶ…еҝғпјҢиҖғиҷ‘еҘҪиҝҷдёӘй—®йўҳе°ұиЎҢдәҶгҖӮ

|  йҖҸи§ҶйғЁеҲҶдё»зІ®иӮІз§ҚвҖңеҗҢ

йҖҸи§ҶйғЁеҲҶдё»зІ®иӮІз§ҚвҖңеҗҢ вҖңдёӯзҫҺеӨ§иұҶиҙёжҳ“йў„жңҹвҖқ

вҖңдёӯзҫҺеӨ§иұҶиҙёжҳ“йў„жңҹвҖқ иұҶзІ•пјҡеҲ©з©әеҮәе°ҪжӢҗзӮ№жңҖ

иұҶзІ•пјҡеҲ©з©әеҮәе°ҪжӢҗзӮ№жңҖ дёӯеӣҪйҮҮиҙӯжҫіжҙІеӨ§йәҰз§ҜжһҒ

дёӯеӣҪйҮҮиҙӯжҫіжҙІеӨ§йәҰз§ҜжһҒ зҺӢж¶ө пјҡж¬ІвҖңзҘёж°ҙеӨ–еј•

зҺӢж¶ө пјҡж¬ІвҖңзҘёж°ҙеӨ–еј• д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ°

д»·ж јжҡҙж¶Ё ж—Ҙжң¬еӨҡең°зҺ° зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§

зү№жң—жҷ®д»»жңҹдёӢзҡ„е…ЁзҗғеӨ§ ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ

ж–°еһӢеҶңдёҡз»ҸиҗҘдҪ“зі»е»әи®ҫ еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ

еј жҳҺпјҡдёӯзј…иҫ№иҙёеҫҖжқҘдёӯ й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§

й«ҳз‘һдёңзӯүпјҡ2025е№ҙиө„дә§ еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң

еҲҳдҝҠжқ°зӯүпјҡжһ„е»әйҖӮеә”еҶң 11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё

11жңҲе…Ёзҗғи°·зү©еёӮеңәдёҺиҙё